Анализ основных направлений развития современных банковских продуктов

Министерство

образования и науки Самарской области

ГБОУ

СПО «ПОВОЛЖСКИЙ ГОСУДАРСТВЕННЫЙ КОЛЛЕДЖ»

ДИПЛОМНАЯ

РАБОТА

по

специальности «Банковское дело»

на

тему: «Анализ основных направлений развития современных банковских продуктов»

Разработал студент:

Емельянцева Д.А

группы БД-316

Самара,

2015 г

СОДЕРЖАНИЕ

банковский услуга продукт

ВВЕДЕНИЕ

ГЛАВА

1. БАНКОВСКИЕ ПРОДУКТЫ: ПОНЯТИЕ, СУЩНОСТЬ И ПРАВОВОЕ РЕГУЛИРОВАНИЕ

1.1

Понятие

и классификация банковского продукта

1.2

Анализ

и проблемы развития рынка услуг

ГЛАВА

2. АНАЛИЗ И ОЦЕНКА РЫНКА БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ НА ПРИМЕРЕ БАНКАОАО

«СБЕРБАНК РОССИИ»

.1

Экономическая характеристика банка

.2

Основные виды банковских продуктов предлагаемых ОАО «Сбербанк России»

.3

Поддержка банковских продуктов

ЗАКЛЮЧЕНИЕ

ВВЕДЕНИЕ

Тема выпускной квалификационной работы - «Анализ

основных направлений развития современных банковских продуктов».

Актуальность данной темы обусловлена

необходимостью совершенствования банковских услуг. Нередко заимствование зарубежного

опыта приобретает в нашей стране упрощенный характер.Однако, несмотря на

интенсивное развитие в последние годы российского законодательства, связанного

с банками, современное состояние научных исследований, посвященных изучению

банковских продуктов с его помощью явно недостаточно.

Проблема исследования выявление эффективных

способов продаж банковского продукта.

Гипотеза исследования конкурентоспособность

коммерческого банка невозможно обеспечить без широкой маркетинговой поддержки

банковского продукта.

Целью исследования является изучение банковских

услуг, предлагаемых ОАО “Сбербанком России” и разработка предложений по их

совершенствованию.

Исходя из поставленной цели, в работе были

определены следующие задачи:

Изучить понятия и классификацию банковских

продуктов;

Привести экономическую характеристику банка;

Провести анализ банковских продуктов

предлагаемых ОАО “Сбербанком России” и дать рекомендации по их

совершенствованию.

Объектом выпускной квалификационной работы

являются

банковские

продукты, предлагаемые ОАО “Сбербанком России”.

Предметом работы является рынок банковских

услуг.

При исследовании использовались такие методы

исследования как: экономико-статистический, сравнительного и структурного

анализа, методы прогнозирования (экспертные оценки) и т.д.

Теоретическая и практическая значимость работы:

ГЛАВА 1. БАНКОВСКИЕ ПРОДУКТЫ: ПОНЯТИЕ, СУЩНОСТЬ

И ПРАВОВОЕ РЕГУЛИРОВАНИЕ

.1 Понятие и

классификация банковского продукта

В коммерческом банке существуют различные

банковские операции. Специфика банка определяется особенностями его

деятельности. Результатом этой деятельности является создание банковских услуг.

Банковский продукт - конкретный способ, каким

банк оказывает или готов оказывать ту или иную услугу нуждающемуся в ней

клиенту, т.е. упорядоченный, внутренне согласованный и, как правило,

документально оформленный комплекс взаимосвязанных организационных, финансовых,

юридических и иных действий, составляющих целостный регламент взаимодействия

сотрудников банка с обслуживаемым клиентом, единую и завершенную технологию

обслуживания клиентов.

Банковские операции - сами практические действия

(упорядоченная, внутренне согласованная совокупность действий) работников банка

в процессе обслуживания клиентов (оказания ему заказанной конкретной услуги), форма

воплощения в действительность банковского продукта. Здесь следует иметь ввиду,

что сам банковский продукт - не что иное, как банковская технология, т.е.

определенное умение сотрудников банка, которое может применяться, если это

нужно клиентам, но может и не использоваться, оставаясь в «резерве»;

Банковская услуга - результат банковской

операции, т.е. итог или полезный эффект банковской операции (целенаправленной

трудовой деятельности сотрудников банка), состоящий в удовлетворении заявленной

клиентом потребности (в кредите, в расчетно-кассовом обслуживании, в гарантиях,

в покупке/продаже ценных бумаг, иностранной валюты и т.д.). Операции:

пассивные, активные и активно - пассивные (услуги).

Особенности банковских услуг состоят в

следующем:

они в основе абстрактны, не имеют материальной

субстанции;

оказание банковских услуг связано с

использованием денег в различных формах и качествах (денежные средства

предприятий, коммерческих банков, центрального банка в форме наличности,

бухгалтерских записей и платежно-расчетных документов);

абстрактные банковские услуги приобретают

конкретный характер на основе договорных отношений;

купля-продажа большинства банковских услуг

характерна протяженностью во времени. Как правило, сделка не ограничивается

однократным актом. Банковский клиент при осуществлении вклада, получении

кредита, абонировании сейфа вступает в более или менее продолжительную связь с

банком.

Банковским услугам присущи свойства класса услуг

в целом: неосязаемость, несохраняемость, невозможность накапливания (в запасах

или производства услуги впрок) и гарантии стабильности качества услуги, прямой

контакт потребителя с производителем услуги. Необходимо выделить несколько

черт, характерных только для банковских услуг. Во-первых, предоставление и

потребление банковской услуги растянуто во времени. Во-вторых, потребительская

ценность банковской услуги зависит от надежности банка в целом. В-третьих,

ценообразование на банковские услуги носит особый характер. Так, отдельные

услуги банка совершенно бесплатны, другие оплачиваются не клиентом, а самим

банком (проценты по вкладу). В-четвертых, в оказании услуги совместное участие

принимают потребитель и производитель услуги.

При классификации услуг, предоставляемых

банками, несмотря на значительное сужение рассматриваемого сферы и

обстоятельств их применения, исследователь сталкивается с трудностями, схожими

с теми, что и при классификации услуг вообще как одной из нематериальных

разновидностей товара.

Наиболее важным является разделение банковских

услуг на материальные и чистые услуги. Чистые услуги в отличие от материальных

не связаны напрямую с движением денег, но требуют определенных затрат. Таким

образом, специфика деятельности кредитной организации главным образом связана с

материальными услугами. Примерами материальных услуг банка могут служить

кредитование, проведение безналичных расчетов, прием вкладов. К чистым услугам

относятся предоставление индивидуальных сейфовых ячеек и пр. В дальнейшем,

говоря о банковских услугах и операциях, в первую очередь будем иметь в виду те

из них, которые предполагают движение денег при выполнении банком услуг.

Банковские услуги, прежде всего можно

подразделить на специфические и неспецифические услуги. Специфическими услугами

является все то, что вытекает из специфики деятельности банка как особого

предприятия. К специфическим услугам относятся три вида выполняемых ими

операций:

Депозитные операции;

Кредитные операции;

Расчетные операции.

Депозитные операции связаны с помещением

денежных средств клиентов в банк во вклады (депозиты). Исторически данной

операции предшествовала сохранная операция, когда люди помещали свои ценности

на сохранение в банки, обеспечивающие надежность и безопасность сбережений. За

помещение денег на депозит клиенты банка получают ссудный процент.

Кредитная операция является основной операцией

банка. Не случайно банк иногда называют крупным кредитным учреждением. И это

действительно так: в общей сумме активов банка основной удельный вес составляют

кредитные операции. Чаще всего за счет кредитования клиентов банк получает и

большую часть дохода.

Расчетные операции, которые производит банк,

могут осуществляться как в безналичной, так и в наличной форме. По поручению

клиентов банки могут открывать различные счета, с которых производятся платежи,

связанные с покупкой или продажей товарно-материальных ценностей, выплатой

заработной платы, перечислением налогов, сборов и других не менее важных

платежей.

Современный российский рынок банковских услуг

характеризуется широким спектром услуг предлагаемых коммерческими банками. В

настоящее время на финансовом рынке под влиянием усиливающейся конкуренции

между коммерческими банками, применения ими новых банковских и IT-технологий, а

также роста предложения разработанных новых банковских продуктов и услуг их

объем не только каждый год увеличивается в количественном выражении, но и

происходит непрерывное расширение перечня оказываемых услуг. На фоне данных

тенденций, для повышения своей конкурентоспособности, банкам необходимо

создавать и внедрять эффективные системы контроля качества за предоставляемыми

ими услугами.

Коммерческие банки, ориентированные на повышение

качества оказываемых клиентам банковских услуг, в первую очередь, должны быть

заинтересованы в выполнении двух основных правил:

предоставлять своим клиентам банковские услуги и

продукты, которые были бы максимально ими востребованы;

формировать свою клиентскую базу таким образом,

чтобы она в большей степени состояла бы из постоянных клиентов банка.

Современный клиент коммерческого банка,

осуществляя выбор финансовой организации для удовлетворения своих финансовых

потребностей, в основном производит обезличенный выбор банка, т.е. клиенту, как

правило, безразлично название выбранного банка, потому что для него главным

вопросом становится не название банка, а способ, которым выбранный банк сможет

удовлетворить его потребности. Поэтому клиент, обслуживаясь в коммерческом

банке, как правило, сравнивает качество фактически полученного обслуживания со

своими внутренними ожиданиями.

Данные ожидания клиента формируются в виде определенного

образа ожидаемого качества банковского обслуживания, который, в свою очередь,

создается у клиента преимущественно на основе уже имеющегося собственного

опыта, совета других людей, экспертных оценок специалистов в данной области, а

также рекламы. И, как правило, на основе этих данных клиент уже сознательно

обращается в конкретно выбранное финансовое учреждение за получением

необходимых банковских услуг.

В современной литературе категория «банковские

услуги» определяется специалистами настолько разнородными характеристиками и

параметры их разграничения настолько различны, что напрашивается необходимость

в классификации этих услуг. Такая классификация может быть построена как на

основе специфики, присущей только банковским услугам, так и на основе свойств,

характерных для всего класса услуг.

Таблица 1

Классификация банковских услуг

|

Критерии

классификации

|

Тип

предоставляемых услуг

|

|

В

зависимости от соответствия специфике банковской деятельности

|

Специфические

услуги Неспецифические услуги

|

|

В

зависимости от субъектов получения услуг

|

Юридические

лица Физические лица

|

|

В

зависимости от способа формирования и размещения ресурсов банка

|

|

В

зависимости от оплаты за предоставление

|

Платные

услуги Бесплатные услуги

|

|

В

зависимости от связи с движением материального продукта

|

Услуги,

связанные с движением материального продукта Чистые услуги

|

Так, классификация банковских услуг, в основе

которой находятся определенные особенности, характеризующие именно саму

специфику предоставления коммерческими банками своим клиентам банковских услуг.

К данным критериям относят:

Ориентацию банка на достижение клиентами

удовлетворения своих потребностей, посредством предоставления им следующих

услуг:

прямых услуг (представлены инвестиционными, платежными

и коммерческими видами услуг коммерческого банка);

косвенных услуг (помогают получить клиенту

прямые услуги наиболее удобным и рациональным способом, при этом дополнительный

доход клиент не получает);

банковских услуг, которые снижают затраты или дают

дополнительную прибыль при использовании прямых услуг (например, овернайт).

Градацию коммерческим банком своей клиентской

базы по группам клиентов - этот критерий необходим, в первую очередь, для

самого коммерческого банка, т.к. позволяет ему объективно оценить нужное

количество банковских сотрудников с необходимой квалификацией, требующихся для

оказания востребованных клиентами банковских услуг.

Классификация банковских услуг, в основе которой

находится учет целей производственно-финансовой деятельности организации.

Данная классификация банковских услуг, в зависимости от целей клиентов,

включает:

Ведение текущей финансово-хозяйственной

деятельности банка. В ее состав входит: кредитование, кассовое обслуживание,

инкассация, пластиковые карты, денежные переводы и т.д.

Получение клиентом инвестиционных услуг, в

состав которых входят: синдицированные кредиты, инвестиционное кредитование,

факторинг, лизинг и др.

Получение клиентом дополнительного дохода от

размещения временно свободных денежных средств в депозитах, процентных

векселях; получения дохода от начисленных процентов на остатки, находящихся на

счетах, а также от осуществления брокерских операций (покупка-продажа акций,

облигаций и т.д.).

1.2 Анализ и

проблемы развития рынка услуг

Специфика банка определяется особенностями его

деятельности. Результатом этой деятельности является создание банковского

продукта. Банковским продуктом являются:

Создание платежных средств;

Предоставление услуг.

Создание платежных средств проявляет себя на

уровне экономики в целом (или, как говорят, на макро уровне). Известно, что

обмен продуктами труда производится не в форме обмена одного продукта на

другой, а в форме купли - продажи. Товаропроизводитель предлагает рынку свой

товар. Покупатель в свою очередь может приобрести необходимый ему товар только

в том случае, если он продаст свой собственный продукт. В рыночном хозяйстве

для совершения акта купли-продажи нужны деньги как всеобщее платежное средство.

Без их помощи обмен труда между товаропроизводителями может не состояться. Банк

в лице Центрального банка производит выпуск денег, необходимых для обращения,

для приобретения и потребления, материальных благ и продолжения процесса

воспроизводства. Второй составной частью продукта банка являются

предоставляемые им услуги.

Расширению кредитной экспансии банков в немалой

степени способствовали устойчивое развитие национальной экономики,

предъявляющей дополнительный спрос на кредитные деньги и обеспечивающей их

рациональное освоение, и уверенные возможности банков по удовлетворению спроса

на дополнительные средства в силу доступности и относительной дешевизны

привлекаемых банками источников финансирования как на внутренних рынках, так и

за рубежом.

Ситуация начала кардинально меняться с осени 2007 г., когда события мирового

финансового и экономического кризиса затронули и Россию. Наряду со снижением

банковского кредитования, на балансах российских кредитных организаций

происходит "галопирующий" рост проблемных долгов.

Возросшие риски кредитования банки вынуждены

перекрывать дополнительными отчислениями в резервы на возможные потери по

ссудам, в результате чего происходит сокращение банковской прибыли и

сдерживаются возможности банков по повышению уровня капитализации своего

бизнеса за счет внутренних источников.

ГЛАВА 2. АНАЛИЗ И ОЦЕНКА РЫНКА БАНКОВСКИХ

ПРОДУКТОВ И УСЛУГ НА ПРИМЕРЕ БАНКАОАО «СБЕРБАНК РОССИИ»

2.1 Экономическая характеристика ОАО «Сбербанка

России»

Реквизиты Банка ОАО «Сбербанк России»;

БИК банка 044525225;

ИНН банка 7707083893;

КПП банка 775001001;

Корреспондентский счет банка

30301810000006000001;

ОКАТО банка 45293554000;

ОГРН 1027700132195

Расчетный счет банка 30101810400000000225

Основные виды услуг для физических лиц:

размещение денежных средств во вклады;

размещение денежных средств в ценные бумаги;

расчетно-кассовое обслуживание;

операции с ценными бумагами;

Основные виды услуг для юридических лиц:

расчетно-кассовое обслуживание;

кредиты бизнесу;

эмиссия и обслуживание банковских карт;

депозитарное обслуживание и др.

Общий объем активов по состоянию на 31 декабря

2013 года составил 18 210,3 млрд рублей, увеличившись на 20,6% по сравнению с

данными на конец 2012 года. Основным источником роста является увеличение

кредитного портфеля;

Собственные средства банка за 2013 год выросли

на 15,9%, что составляет 1881,4 млрд рублей. Основным источником роста стала

чистая прибыль;

Чистая прибыль банка составила 362,0 млрд рублей

за 2013 год, увеличилась на 4,1% по сравнению с данными на конец 2012 года

чистая прибыль составила 347,9 млрд рублей. Это способствовало увеличению

формирования резерва под обесценение кредитного портфеля.

.2 Основные виды банковских продуктов

предлагаемых ОАО «Сбербанком России»

Рассмотрим способы привлечения денежных средств

клиентов, используемые ОАО “Сбербанком России”

Таблица 2

Способы размещения денежных средств

|

Наименование

|

Срок

|

Проценты

|

Особенности

|

|

Депозит

|

От

7 до 1096 дней

|

В

зависимости от суммы и срока депозита

|

Денежная

сумма, принятая банком от клиента, которую банк обязуется возвратить и

выплатить проценты за нее

|

|

Неснижаемый

остаток на расчетных счетах

|

От

7 до 1096 дней

|

В

зависимости от суммы и срока поддержания

|

Сумма

денежных средств, которую клиент обязуется поддерживать на расчетном счете в

течение оговоренного с банком срока

|

|

Вексель

|

От

14 до 1096 дней

|

В

зависимости от суммы и срока векселя

|

Простой

вексель Сбербанка России - ценная бумага, содержащая письменное безусловное

долговое абстрактное денежное обязательство Банка перед векселедержателем.

|

|

Депозитный

сертификат

|

От

7 до 1096 дней

|

В

зависимости от суммы и срока депозита

|

Депозитный

сертификат Сбербанка - это именная ценная бумага, удостоверяющая сумму

депозита в валюте Российской Федерации, внесенного в Банк, и права вкладчика

(держателя сертификата) на получение по истечении установленного срока суммы

депозита и обусловленных в сертификате процентов.

|

Предложения для физических лиц

Рассмотрим предложения банка для физических лиц.

Кредит

|

Наименование

|

Сумма

|

Процентная

ставка в рублях

|

Срок

|

|

Потребительский

кредит без обеспечения

|

До

1 500 000 руб.

|

От

18,5%

|

До

5 лет

|

|

Потребительский

кредит под поручительство

|

До

3 000 000 руб.

|

От

17.5%

|

До

5 лет

|

|

Приобретение

строящегося жилья

|

Не

должна превышать меньшую из величин 80% договорной стоимости кредитуемого

жилого помещения. 80% оценочной стоимости иного оформляемого в залог жилого

помещения

|

От

14.5%

|

До

30 лет

|

|

Ипотека

плюс материнский капитал

|

Первоначальный

взнос может быть подтвержден средствами материнского капитала

|

|

До

30 лет

|

|

Жилищный

кредит на рефинансирование

|

Не

должна превышать остаток основного долга по рефинансируемому кредиту и 80%

оценочной стоимости приобретенного/построенного жилого помещения, указанной в

экспортном заключении(учитывается меньшая из величин)

|

От

13,25%

|

До

30 лет

|

Сравним кредиты физических лиц: наибольшая сумма

- 3 000 000 рублей (т.е. потребительский кредит под поручительство), а

наименьшая сумма по кредиту - 1 500 000 рублей (т.е. потребительский кредит без

поручительства), но высокая процентная ставка - 18,5% и наименьший срок выдачи

кредита - 5 лет. Низкая процентная ставка по жилищному кредиту на

рефинансирование - 13,25% и наибольший срок выдачи - 30 лет.

Таблица 4

Дебетовые карты

|

Карты

|

Лимит

|

Проценты

по кредиту

|

Обслуживание

карты

|

|

«Золотые

кредитные карты» Visa и MasterCard

|

До

600 000 руб.

|

От

25,9%

|

3

000 рублей в год

|

|

Visa

и MasterCard«Momentum»

<#"884812.files/image001.gif">

Рисунок 1 - Логотип и слоган ОАО

«Сбербанк России»

Рисунок 2 - Реклама ОАО «Сбербанк

России»

Рисунок 3 - Реклама Карт Visa «Аэрофлот» ОАО

«Сбербанк России»

Рисунок 4 - Реклама операций с наличной

иностранной валютой и дорожными чеками ОАО «Сбербанка России»

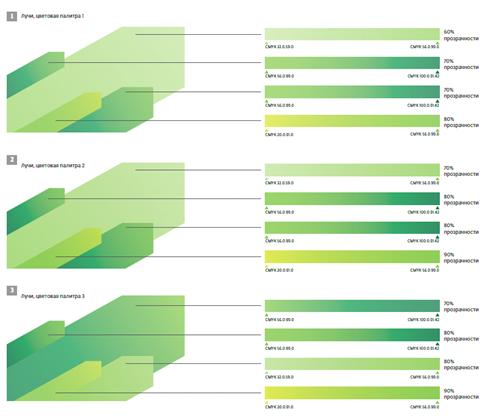

Рисунок 5 - Палитра цветов ОАО «Сбербанк России»

На официальном сайте ОАО «Сбербанк России»

отражена информация:

Частным клиентам предлагаются кредиты, карты,

вклады, сертификаты. Оплата услуг, переводы по России, переводы за рубеж,

страховые программы, страхование здоровья и жизни, банковских карт.

Рисунок 6 - операции предлагаемые частным

клиентам

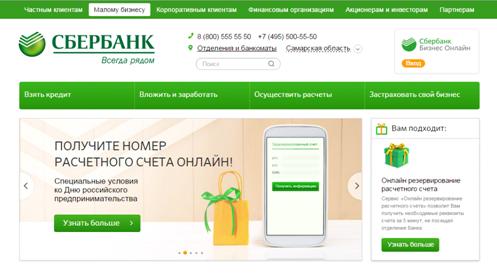

Малому бизнесу предлагаются кредиты, депозиты,

векселя, сертификаты. Осуществление расчетов с партнерами, покупателями,

сотрудниками, дистанционное обслуживание. Страхование автотранспорта, жизни,

недвижимости.

Рисунок 7 - операции предлагаемые малому бизнесу

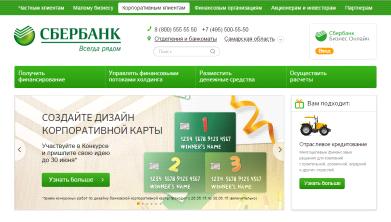

Корпоративным клиентам предлагаются услуги как

корпоративное кредитование, лизинговые услуги, система Сбербанк корпорация,

мониторинг, депозиты, векселя. Расчетно- кассовое обслуживание, дистанционное

обслуживание.

Рисунок 8 - операции предлагаемые корпоративным

клиентам

Call-центр ОАО «Сбербанка России» предлагает

вакансии на работу от консультанта по банковским продуктам до руководителя

банка.

Рисунок 9 - работа Call-центра

Направлением развития ОАО «Сбербанк России»

является развитие розничного бизнеса, то есть оказание услуг частным клиентам,

к которым относятся все сегменты населения:

пенсионеры;

экономически активное население (в том числе

участники «зарплатных проектов»);

«молодежь».

Далее эти сегменты клиентов делятся на:

массовые клиенты;

клиенты «Сбербанк - Премьер»;

клиенты «Сбербанк 1».

Основным направлением развития розничного

бизнеса стал переход от предложения населению отдельных банковских продуктов и

услуг к формированию комплексной модели взаимодействия с клиентами, которая

позволяет удовлетворить большинство их потребностей в сфере финансовых услуг и

обслуживать максимальную долю транзакций, путем реализации, в том числе,

социально значимых для органов государственной власти проектов.

Ориентированная на клиента модель бизнеса

наилучшим образом позволяет банку воспользоваться своими конкурентными

преимуществами: широкой клиентской базой, в том числе на треть сформированной в

рамках зарплатных проектов, широкой сетью точек продаж, сильным брендом и

высокой степенью доверия населения. Именно сочетание комплексной модели работы

с клиентами с масштабом деятельности будет является источником конкурентного

преимущества Сбербанка в розничном бизнесе. Реализация такого подхода

обеспечивает рост перекрестных продаж и доходов темпами, опережающими рынок,

что позволяет сохранить позиции банка на рынке вкладов и укрепить конкурентные

позиции на рынке розничного кредитования.

Розничная стратегия банка состоит из шести

основных элементов:

Интегрированное продуктовое предложение.

Реализация новой модели работы внутренних

структурных подразделений путем внедрения Розничных стандартов.

Повышение качества обслуживания клиентов.

Построение систематического навыка продаж.

Банк планирует развивать и укреплять бренд.

На рынке работы с юридическими лицами банк

укрепил свои конкурентные позиции. В основе предполагаемого укрепления рыночных

позиций банка лежит как увеличение охвата клиентской базы (сейчас не превышает

60% от количества потенциальных клиентов), так и повышение интенсивности

клиентских взаимоотношений с уже существующими клиентами. Принципиальные

источники конкурентного преимущества банка стали сочетание его ресурсной базы и

возможностей с возможностью охвата клиентской базы и построения на базе существующих

персонала и инфраструктуры банка первоклассной организации продаж и

обслуживания корпоративных клиентов. Для достижения этих целей в рамках

программы развития банка работа в части корпоративного бизнеса была

сосредоточена на четырех основных направлениях:

Построение лучшей в стране системы организации

продаж и обслуживания корпоративных клиентов.

Дифференциация модели работы банка и

продуктового предложения по трем ключевым сегментам: крупным, средним и малым

предприятиям.

Развитие продуктового ряда.

Оптимизация внутренних технологий и процессов

предоставления банковских услуг.

Операции на зарубежных рынках.

Трансформация Сбербанка в один из крупнейших

банков мирового класса предполагает наличие международной стратегии и

достижение значимых результатов при развитии операций на мировых рынках.

Постановка задачи развития банком международных

операций также обусловлена необходимостью диверсификации источников роста

бизнеса, расширением географии интересов корпоративных и частных клиентов

банка, укреплением позиций российского бизнеса за пределами страны.

Создавая и приобретая дочерние банковские

структуры за рубежом, банк обретет возможность получения доступа к новым

навыкам и технологиям, существенно расширит мощности по обслуживанию спроса

клиентов на финансовые услуги высшего качества.

Стратегия развития международного бизнеса

предполагает дифференцированный подход к его построению в различных регионах и

предусматривает как приобретение, так и создание банков и небанковских

финансовых компаний за пределами России.

Основными направлениями расширения зарубежного

присутствия банка в среднесрочной перспективе станут страны СНГ. Развитие

бизнеса в странах СНГ будет опираться главным образом на органический рост на

базе уже существующих дочерних банков, не исключая, однако, возможности

дополнительных приобретений при благоприятных условиях.

Высокий потенциал роста рынков финансовых услуг

Китая и Индии, а также растущий интерес корпоративных клиентов банка к развитию

деловых отношений с компаниями и предприятиями этих стран создают благоприятные

предпосылки для выхода банка на данные рынки.

Вместе с тем наличие существенных барьеров на

пути выхода банков на рынок Китая и Индии обуславливает постановку в качестве

первоочередной задачи создания «плацдарма» банка на местном рынке с

одновременным поиском контрагентов для возможного приобретения или партнерства.

Деятельность дочерних структур банка в этих

странах в среднесрочном периоде будет ориентирована на ведение операций, не

требующих получения, а также на изучение перспектив создания небанковских

финансовых компаний. При формировании всех необходимых юридических и

экономических условий будет происходить переход к формированию полноценных

универсальных кредитных организаций, обслуживающих все категории клиентов и предоставляющих

полный спектр банковских услуг.

Банк будет рассматривать и другие возможности

крупных приобретений на развитых и развивающихся рынках, в первую очередь в

Восточной

Европе, ориентируясь на лучшее сочетание

масштабов бизнеса, сильных сторон и потенциала роста возможных объектов для

поглощения.

В качестве важного элемента международной

стратегии Сбербанка России рассматривается формирование в центральном аппарате

банка четких управленческих механизмов, определяющих порядок взаимодействия с

дочерними организациями и исполнение сделок по приобретению зарубежных активов.

Контрольные показатели реализации международной

стратегии в первую очередь связаны с реализацией конкретных планов и задач в

разрезе отдельных стартовых рынков, а также включают ряд интегральных

параметров, в частности целевую долю на приоритетных рынках

СНГ и долю чистой прибыли банка, обеспечиваемую

международным бизнесом.

ЗАКЛЮЧЕНИЕ

В результате проведенной работы

сделаны выводы. На мой взгляд, самый выгодный кредит для физических лиц -

потребительский кредит под поручительство, т.к. у него не высокая процентная

ставка 17,5%, с ограниченной суммой до 3 000 000 рублей, и сроком до 5 лет. У

дебетовой карты Visa и MasterCard «Momentum»

<http://get-creditz.ru/obzor-kart-mgnovennoy-vyidachi-visa-i-mastercard-momentum/>

бесплатное обслуживание, лимит карты до 120 000 рублей и наименьший процент по

кредиту 25,9% по сравнению с Молодёжные карты VisaClassic или

MasterCardStandard <http://get-creditz.ru/obzor-molodyozhnyih-kart-sberbanka-visa-classic-ili-mastercard-standard/>

у нее самый высокий процент 33,9%, но и лимит карты до 200 000 рублей, и

обслуживание карты 750 рублей в год. Для получения максимального дохода можно

открыть вклад Сохраняй Онлайн в валюте РФ с наибольшим процентом 11,01% в месяц

с минимальной суммой 1 000 рублей.

По моему мнению, выгодный кредит для

юридических лиц - Бизнес-Авто с наименьшим процентом по кредиту 16,15% со

сроком до 3 лет и суммой без ограничения.

Чтобы быстро перевести наличные на

счет или на карту используйте срочный перевод, с ним можно перевести денежные

средства до 500 000 рублей в течении 10 минут. Также можно перевести денежные

средства без ограничения в сумме мгновенно безналичным переводом с карты на

карту.

Я считаю, что выгодней открывать

счет в валюте РФ, т.к. содержание счета дешевле, чем в иностранной валюте, т.к.

открытие счета в валюте РФ составляет 1000 рублей, а в иностранной валюте - 100

долл. США(≈5400 рублей, за 1 долл. США возьмем ≈ 54 рубля). Ведение

счета в валюте РФ - 1300 рублей, а в иностранной валюте - 30 долл. США(≈1620

рублей). Переоформление документов в связи с изменением реквизитов клиента в

валюте РФ - 500 рублей, а в иностранной валюте - 100 долл. США(≈5400

рублей). Перечисление остатка средств при закрытии счета в другую кредитную

организацию в валюте РФ составляет 200 рублей, в иностранной валюте -от 5 долл.

США до 200 долл. США (≈270 - 10800 рублей).

Легкий способ перевода для

юридических лиц через УКО, а для физических лиц через ОКР, т.к. для юридических

лиц: перевод платежей в пользу юридических лиц, в том числе не налоговых

платежей в бюджет и государственные внебюджетные фонды через ОКР - 2000 рублей,

а через УКО - 500 рублей. Для физических лиц: переводы со счета сторонних

кредитных организаций по номеру счета в валюте РФ через ОКР - 1500 рублей,

через УКО - 1000 рублей, а в иностранной валюте через ОКР - 150 долл. США(≈8100

рублей), через УКО - 150 долл. США(≈8100 рублей), если за 1 долл. США мы

взяли 54 рубля.

Похожие работы на - Анализ основных направлений развития современных банковских продуктов

|