Анализ финансовой отчетности предприятия

Федеральное

государственное бюджетное образовательное учреждение

высшего профессионального

образования

«МОРДОВСКИЙ

ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ им. Н.П. ОГАРЁВА»

Факультет экономический

Кафедра бухгалтерского

учета, анализа и аудита

КУРСОВАЯ РАБОТА

АНАЛИЗ ФИНАНСОВОЙ

ОТЧЕТНОСТИ ПРЕДПРИЯТИЯ

Автор курсовой работы А.В. Тюрина

Обозначение курсовой работы

КР-02069964-38.05.01-10-17

Специальность 38.05.01 экономическая безопасность

Руководитель курсовой работы

кандидат эконом.наук, доцент Е.Г.

Москалева

Саранск

Реферат

Курсовая работа содержит 50 страницы, 11 таблиц, 24 используемый

источник.

АНАЛИЗ ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ ОТЧЕТНОСТИ, ФИНАНСОВАЯ ОТЧЕТНОСТЬ, АНАЛИЗ,

БУХГАЛТЕРСКИЙ БАЛАНС.

Объектом изучения является ГУП РМ «Лисма».

Предметом изучения - оценка финансовой отчетности общества.

Цель работы - разработка мероприятий по увеличению прибыли предприятия,

на основе проведенного анализа финансового состояния.

В соответствии с поставленной целью необходимо решить следующие задачи:

а) Изучить теоретические основы анализа финансового состояния

предприятия.

б) Рассмотреть основные существующие методики финансового анализа.

в) Провести анализ показателей финансового состояния ГУП РМ «Лисма».

г) Разработать мероприятия по улучшению финансового состояния ГУП РМ

«Лисма»

Исследование проводилось на базе финансовой отчетности, а именно

бухгалтерского баланса, отчета о финансовых результатах ГУП РМ «Лисма» так же использовались учебные и методические

пособия.

Область применения - в практике работы специалиста по экономической

безопасности.

Эффективность - повышение качества знаний по данной теме.

Содержание

Введение

1. Теоретические аспекты анализа

показателей финансовой отчетности организации

1.1 Финансовая отчетность как информационная основа анализа

деятельности организации

.2 Цель, задачи и направления анализа показателей финансовой

отчетности

.3 Структура и содержание форм финансовой отчетности и их

аналитические возможности

. Анализ показателей финансовой

отчетности организации ГУП РМ «Лисма»

.1 Анализ показателей бухгалтерского баланса ГУП РМ «Лисма»

2.2 Анализ показателей прочих форм

финансовой отчетности ГУП РМ «Лисма»

2.3 Анализ финансовых результатов по данным отчета о

финансовых результатах ГУП РМ «Лисма»

.4 Использование результатов анализа показателей финансовой

отчетности при выявлении признаков экономических преступлений ГУП РМ «Лисма»

Заключение

Список использованных источников

Приложения

Введение

Финансовая отчетность является по существу «лицом» фирмы. Она

представляет собой систему обобщенных показателей, которые характеризуют итоги

финансово-хозяйственной деятельности предприятия. Данные финансовой отчетности

служат основными источниками информации для анализа финансового состояния

предприятия.

Финансовая отчетность представляет собой наиболее полную, достаточно

объективную и достоверную информационную базу, основываясь на которой можно

сформировать мнение об имущественном и финансовом положении предприятия.

Поскольку в соответствии с законодательством бухгалтерская отчетность является

открытым источником информации, а ее состав, содержание и формы представления

по основным параметрам унифицированы, появляется возможность разработки типовых

методик ее чтения и анализа. Любая подобная методика призвана ответить на ряд

стандартных вопросов: С каким имуществом предприятие начало работу в отчетном

периоде?

в каких условиях протекала его работа в отчетном периоде?

каких финансовых результатов достигло предприятие за истекший период?

как изменилось имущественное состояние предприятия к концу отчетного

периода?

каковы перспективы финансово-хозяйственной деятельности предприятия?

Подобных вопросов может быть достаточно много, однако они группируются в

три крупных блока, отражающих соответственно аспекты инвестирования,

финансирования и регулярности формирования текущего финансового результата:

куда вложены выделенные предприятию финансовые ресурсы, т.е. насколько

оптимальна его инвестиционная политика;

откуда получены требуемые финансовые ресурсы и насколько оптимальная

структура источников предприятия;

насколько ритмично и стабильно работает предприятие в плане получения

регулярных доходов, т.е. каковы финансовые результаты за отчетный период по

сравнению с установленными заданиями и в динамике.

Несмотря на то, что любая методика анализа носит творческий характер, по

своей направленности и основным параметрам она, безусловно, должна подчиняться

определенной логике. Иными словами, еще до начала аналитических расчетов

целесообразно иметь представление о последовательности счетных процедур, их информационном

обеспечении, взаимосвязи. Т.е. нужно иметь обоснованную убежденность в том,

что, выполнив все запланированные аналитические процедуры, можно будет

утверждать, что поставленная цель, а в данном случае такой целью является

формирование мнения и доказательных выводов об имущественном и финансовом

положении предприятия, достигнута.

Логика аналитических процедур предопределяется следующими тезисами:

аналитик должен знать основные нормативные документы, которыми

регулируется составление и представление отчетности, определяется содержание ее

отдельных форм, разделов, статей;

полноценные аналитические процедуры невозможны, более того, расчеты могут

быть бессмысленными, если аналитик не понимает экономического содержания статей

отчетности и рассчитываемых показателей;

комплексность и логическая завершенность анализа обеспечиваются

выделением последовательно выполняемых взаимосвязанных процедур, в основе

которых лежит идея идентификации экономического потенциала предприятия и его

изменения во времени.

Основной целью данной работы является изучение экономической

характеристики предприятия, с отражением механизма составления и представления

финансовой отчетности, рассмотрение внутренних и внешних отношений

хозяйственного субъекта, выявление его финансового положения,

платежеспособности и доходности.

Задачами настоящей курсовой работы являются:

изучить понятие финансовой отчётности и правилами её составления;

провести финансовый анализ предприятия.

Объектом исследования является: ГУП РМ «Лисма».

В качестве информационной базы использовались данные финансовой

отчетности ГУП РМ «Лисма».

. Теоретические аспекты анализа

показателей финансовой отчетности организации

.1 Финансовая отчетность как информационная основа анализа

деятельности организации

Бухгалтерская (финансовая) отчетность - единая система данных об

имущественном и финансовом положении организации и о результате ее

хозяйственной деятельности, составляемая на основе данных бухгалтерского учета

по установленным формам. В состав бухгалтерской отчетности включаются:

) бухгалтерский баланс (ОКУД 0710001);

) отчет о финансовых результатах (ОКУД 0710002);

) приложения к бухгалтерскому балансу и отчету о финансовых результатах:

отчет об изменениях капитала (ОКУД 0710003);

отчет о движении денежных средств (ОКУД 0710004);

) отчет о целевом использовании полученных средств (ОКУД 0710006) - для

общественных организаций (объединений);

Организация должна составлять бухгалтерскую отчетность за месяц, квартал

и год нарастающим итогом с начала отчетного года. При этом месячная и

квартальная отчетность является промежуточной.

Бухгалтерская отчетность должна давать достоверное и полное представление

об имущественном и финансовом положении организации, об его изменениях, а также

финансовых результатах ее деятельности. Достоверной считается бухгалтерская

отчетность, сформированная и составленная исходя из правил, установленных

нормативными актами по бухгалтерскому учету РФ.

При формировании бухгалтерской отчетности организацией должна быть

обеспечена нейтральность информации, содержащейся в ней, то есть исключено

одностороннее удовлетворение интересов одних групп пользователей бухгалтерской

отчетности перед другими.

Данные по числовым показателям в отчетности приводятся минимум за два

года - отчетный и предшествовавший отчетному (кроме отчета, составляемого за

первый отчетный год). Если данные за период, предшествовавший отчетному году,

несопоставимы с данными за отчетный период, то первые из названных данных

подлежат корректировке исходя из правил, установленными нормативными актами.

Работа по анализу бухгалтерской отчетности должна удовлетворять многим

требованиям. Круг пользователей включает различные категории - от серьезных

аналитиков до случайных «любителей». Все они руководствуются общей целью для

достижения своих интересов - оценить по данным финансовой отчетности финансовое

состояние организации. Финансовая отчетность в России представляет интерес для

двух групп внешних пользователей.

. Непосредственно заинтересованных в деятельности организации;

. Опосредованно заинтересованных в ней.

К первой группе относятся следующие пользователи: государство, прежде

всего в виде налоговых органов, которые проверяют правильность составления

отчетных документов, расчета налогов, определяют налоговую политику;

существующие и потенциальные кредиторы, использующие отчетность для оценки

целесообразности предоставления или продления кредита, определения условий

кредитования, усиление кредита, определение условий кредитования, условия

гарантий возврата кредита, оценки доверия к организации как к клиенту;

поставщики и покупатели, определяющие надежность деловых связей с данным

клиентом; существующие и потенциальные собственники средств организации,

которым необходимо определить увеличение или уменьшение доли собственных

средств и оценить эффективность использования ресурсов руководством

организации.

Вторая группа пользователей финансовой отчетности - это те, кто

непосредственно не заинтересован в деятельности предприятия. Однако изучение

отчетности им необходимо для того, чтобы защитить интересы первой группы

пользователей отчетности. К этой группе относятся: аудиторские службы,

проверяющие соответствие данных отчетности соответствующим правилам с целью

защиты интересов инвесторов; консультанты по финансовым вопросам, использующие

отчетность в целях выработки рекомендаций своим клиентам относительно помещения

их капиталов в ту или иную компанию; законодательные органы и др.

К внутренним пользователям отчетности относятся высшее руководство

организации, общее собрание участников, которые по данным отчетности определяют

правильность принятых инвестиционных решений и эффективность структуры

капитала, осуществляют предварительные расчеты финансовых показателей

предстоящих отчетных периодов.

1.2 Цель, задачи и направления анализа показателей финансовой

отчетности

Финансовый анализ представляет собой оценку финансово-хозяйственной

деятельности организации в прошлом, настоящем и предполагаемом будущем. Его

цель - определить состояние финансового здоровья организации, выявить слабые

места, потенциальные источники возникновения проблем при дальнейшей работе и

обнаружить сильные стороны, на которые организация может сделать ставку. При

оценке финансового положения организации к помощи финансового анализа прибегают

различные экономические субъекты, заинтересованные в получении наиболее полной

информации о ее деятельности.

В условиях рыночной экономики, предоставления предприятиям экономической

самостоятельности, они сталкиваются с рядом ранее не возникавших проблем. Одна

из них - квалифицированный выбор партнера на внутреннем и внешнем рынке,

поскольку от этого зависит будущее сотрудничество. При этом основным источником

информации об устойчивости финансового положения партнера является финансовая

отчетность. [2, с. 6]

Финансовая отчетность представляет собой систему информации о финансовом

положении, финансовых результатах деятельности, изменении финансового положения

организации, необходимую широкому кругу пользователей для принятия

управленческих решений.

Понятие "бухгалтерская отчетность" шире понятия "финансовая

отчетность". Бухгалтерская отчетность включает в себя внутрихозяйственную

информацию (отчетность), предназначенную для выполнения менеджментом

организации функций планирования, регулирования производственных процессов,

контроля.

Практика показывает, что традиционная бухгалтерская деятельность

отражения хозяйственных операций в учетных регистрах сама по себе не может дать

ответ на запросы многочисленных пользователей деловой информации. Необходимо,

чтобы такая информация была определенным образом трансформирована и обработана

для целей принятия решений.

Анализ финансовой отчетности - это совокупность аналитических процедур,

основывающихся, как правило, на общедоступной информации финансового характера

и предназначенных для оценки состояния и эффективности использования

экономического потенциала организации, а также принятия управленческих решений

в отношении оптимизации ее деятельности или участия в ней.

К основным особенностям анализа финансовой отчетности относятся:

общая характеристика имущественного и финансового положения предприятия;

приоритетность оценок: платежеспособности, финансовой устойчивости,

рентабельности;

доступность к результатам анализа любых пользователей;

высокий уровень достоверности итогов анализа.

Смысл анализа финансовой отчетности, как и любого аналитического метода в

том, чтобы выполнять функцию логического средства оценки и сравнения сведений и

создания новой информации, более ценной, чем та, которую представляют исходные

параметры, взятые в отдельности.[12, с.45]

Для сравнительной оценки и изучения развития финансовой ситуации в

организации необходимо иметь сведения по крайней мере о двух, трех временных

промежутках. Однако при этом должен соблюдаться принцип сопоставимости баз

данных.

Анализ опирается на показатели квартальной и годовой отчетности.

Предварительный анализ на внутрихозяйственном уровне целесообразно проводить

перед составлением отчетности, когда имеется еще возможность изменить ряд

статей баланса. На основе данных итогового анализа финансово-хозяйственной

деятельности организации осуществляется выработка почти всех направлений

экономической (в том числе и финансовой) политики организации. Поэтому от того,

насколько качественно проведен анализ, зависит эффективность принимаемых

управленческих решений.

Финансовое состояние предприятия характеризует итоги его работы на

определенную дату. Оно может быть устойчивым, неустойчивым и кризисным. В связи

с этим к задачам анализа финансовой отчетности относятся:

оценка динамики изменения имущества предприятия и средств, вложенных в

него;

изучение правомерности изменения структуры имущества;

определение финансовой устойчивости предприятия;

оценка эффективности финансово-хозяйственной деятельности;

выявление причин ухудшения финансового состояния предприятия и

определение основных направлений его стабилизации.

Предметом анализа финансовой отчетности являются финансовые результаты и

финансовое состояние анализируемого предприятия на момент анализа, а также

определение его будущего потенциала, т.е. экономическая диагностика хозяйственной

деятельности.

Основной целью анализа финансовой отчетности является оценка финансового

состояния организации на основе достоверной информации, определение финансового

результата и финансовой устойчивости организации, ликвидность ее баланса и

платежеспособность, оценка эффективности использования капитала. Цели анализа

могут быть расширены в зависимости от потребностей пользователей финансовой

отчетности.[2, с. 3]

Результаты финансово-хозяйственной деятельности организации представляют

интерес для различных категорий аналитиков: управленческого персонала,

представителей финансовых органов, аудиторов, налоговых инспекторов, работников

банковской системы, кредиторов и т.п. Оценка результатов деятельности, как

правило, осуществляется в рамках финансового анализа. Основной информационной

базой такого анализа служит бухгалтерская (финансовая) отчетность.

Методика анализа финансовой отчетности основывается на знании и

понимании:

экономической природы статей отчетности;

содержания основных аналитических взаимосвязей отчетных форм;

ограничений, присущих балансу и сопутствующим отчетным формам;

Экономическая природа статей отчетности. Отчетность содержит десятки

показателей, многие из которых являются комплексными. Безусловно, решающей

предпосылкой качественного анализа финансового состояния коммерческой

организации является понимание экономического содержания каждой статьи, ее

значимости в структуре отчетной формы.

Основные аналитические взаимосвязи финансовой отчетности. Отчетность

представляет собой комплекс взаимоувязанных показателей. Суть взаимосвязи

состоит во взаимодополнении отчетных форм, их разделов и статей. Здесь

необходимо выделить два аспекта.

Во-первых, логика построения отчетности определяется прежде всего

необходимостью дать развернутую характеристику экономического и финансового

потенциала организации и эффективности его использования. Основные формы

отчетности - бухгалтерский баланс и отчет о прибылях и убытках - отражают две

стороны организации как функционирующей социально-экономической системы:

статическую и динамическую. Поэтому отсутствие любой из этих форм в годовом

отчете существенно обеднило бы его, сделало невозможным получить полное

представление о финансовом и имущественном положении организации, ее

рентабельности, перспективности развития.

Во-вторых, многие балансовые статьи комплексные. Поэтому ряд показателей

баланса, наиболее существенных для оценки имущественного и финансового

положения организации, расшифровывается в сопутствующих отчетных формах.

Ограничения в балансе. Бухгалтерский баланс является наиболее

информативной формой для анализа и оценки финансового состояния предприятия.

Умение чтения бухгалтерского баланса дает возможность:

получить значительный объем информации о предприятии;

определить степень обеспеченности предприятия собственными оборотными

средствами;

установить, за счет каких статей изменилась величина оборотных средств;

оценить общее финансовое состояние даже без расчетов аналитических

показателей.

Значение бухгалтерского баланса так велико, что анализ финансового

состояния нередко называют анализом баланса. Основные направления анализа для

реальной оценки финансового состояния:

.Анализ финансового состояния на краткосрочную перспективу заключается в

расчете показателей оценки удовлетворенности структуры баланса.

.Анализ финансового состояния на долгосрочную перспективу исследует

структуру средств, степень зависимости организации от инвесторов и кредиторов.

Для оценки реальных аналитических возможностей необходимо знать

ограничения информации, представленной в балансе:

. Баланс историчен по своей природе: он фиксирует сложившиеся к моменту

его составления итоги хозяйственных операций.

. Баланс отражает статус-кво в средствах организации, то есть отвечает на

вопрос, что представляет собой организация на данный момент, но не отвечает на

вопрос, в результате чего сложилось такое положение.

. Одно из существенных ограничений баланса - заложенный в нем принцип

использования цен приобретения. Все основные и оборотные средства оцениваются

по текущим ценам их приобретения, что в условиях инфляции, роста цен, низкой

обновляемости основных средств существенно искажает реальную оценку имущества в

целом.

Таким образом, можно сформулировать роль финансовой отчетности в

финансовом анализе: разные группы пользователей этой отчетности добиваются

одной общей задачи - провести анализ финансового состояния предприятия и на его

основе достичь поставленных целей:

руководители получают представление о месте своего предприятия в системе

аналогичных предприятий, правильности выбранного стратегического курса,

сравнительных характеристик эффективности использования ресурсов и принятии

решений самых разнообразных вопросов по управлению предприятием;

аудиторы получают подсказку для выбора правильного решения в процессе

аудирования, планирования своей проверки, выявления слабых мест в системе учета

и зон возможных преднамеренных и непреднамеренных ошибок во внешней отчетности

клиента;

аналитики определяют направления финансового анализа.

В условиях рынка значительно возросло количество пользователей финансовой

отчетности, которые являются участниками рыночных отношений. Данные отчетности

позволяют им достаточно объективно оценить финансовые результаты и финансовое

состояние предприятий без обращения к информации, которая является коммерческой

тайной. В результате анализа финансовой отчетности предприятия определяются

важнейшие характеристики, которые свидетельствуют о его успехе или угрозе

банкротства.

Для управленческого персонала анализ финансовой отчетности позволяет

выявить резервы роста рентабельности, повышения эффективности хозяйственной

деятельности.

1.3 Структура и содержание форм финансовой отчетности и их

аналитические возможности

финансовый отчетность баланс

Результаты финансово-хозяйственной деятельности организации представляют

интерес для различных категорий аналитиков: управленческого персонала,

представителей финансовых органов, аудиторов, налоговых инспекторов, работников

банковской системы, кредиторов и т.п. Оценка результатов деятельности, как

правило, осуществляется в рамках финансового анализа. Основной информационной

базой такого анализа служит бухгалтерская (финансовая) отчетность.

Методика анализа финансовой отчетности основывается на знании и

понимании:

экономической природы статей отчетности;

содержания основных аналитических взаимосвязей отчетных форм;

ограничений, присущих балансу и сопутствующим отчетным формам;

Отчетность содержит десятки показателей, многие из которых являются

комплексными. Безусловно, решающей предпосылкой качественного анализа

финансового состояния коммерческой организации является понимание

экономического содержания каждой статьи, ее значимости в структуре отчетной

формы.

Основные аналитические взаимосвязи финансовой отчетности. Отчетность

представляет собой комплекс взаимоувязанных показателей. Суть взаимосвязи

состоит во взаимодополнении отчетных форм, их разделов и статей. Здесь

необходимо выделить два аспекта.

Во-первых, логика построения отчетности определяется, прежде всего,

необходимостью дать развернутую характеристику экономического и финансового

потенциала организации и эффективности его использования. Основные формы

отчетности - бухгалтерский баланс и отчет о прибылях и убытках - отражают две

стороны организации как функционирующей социально-экономической системы:

статическую и динамическую. Поэтому отсутствие любой из этих форм в годовом

отчете существенно обеднило бы его, сделало невозможным получить полное

представление о финансовом и имущественном положении организации, ее

рентабельности, перспективности развития.

Во-вторых, многие балансовые статьи комплексные. Поэтому ряд показателей

баланса, наиболее существенных для оценки имущественного и финансового

положения организации, расшифровывается в сопутствующих отчетных формах.

Бухгалтерский баланс является наиболее информативной формой для анализа и

оценки финансового состояния предприятия. Умение чтения бухгалтерского баланса

дает возможность:

получить значительный объем информации о предприятии;

определить степень обеспеченности предприятия собственными оборотными

средствами;

установить, за счет каких статей изменилась величина оборотных средств;

оценить общее финансовое состояние даже без расчетов аналитических

показателей.

Значение бухгалтерского баланса так велико, что анализ финансового

состояния нередко называют анализом баланса.

Для оценки реальных аналитических возможностей необходимо знать

ограничения информации, представленной в балансе:

. Баланс историчен по своей природе: он фиксирует сложившиеся к моменту

его составления итоги хозяйственных операций.

. Баланс отражает статус-кво в средствах организации, то есть

отвечает на вопрос, что представляет собой организация на данный момент,

но не отвечает на вопрос, в результате чего сложилось такое положение.

. Одно из существенных ограничений баланса - заложенный в нем принцип

использования цен приобретения. Все основные и оборотные средства оцениваются

по текущим ценам их приобретения, что в условиях инфляции, роста цен, низкой

обновляемости основных средств существенно искажает реальную оценку имущества в

целом.

Таким образом, можно сформулировать роль финансовой отчетности в

финансовом анализе: разные группы пользователей этой отчетности добиваются

одной общей задачи - провести анализ финансового состояния предприятия и на его

основе достичь поставленных целей:

руководители получают представление о месте своего предприятия в системе

аналогичных предприятий, правильности выбранного стратегического курса,

сравнительных характеристик эффективности использования ресурсов и принятии

решений самых разнообразных вопросов по управлению предприятием;

аудиторы получают подсказку для выбора правильного решения в процессе

аудита, планирования своей проверки, выявления слабых мест в системе учета и

зон возможных преднамеренных и непреднамеренных ошибок во внешней отчетности

клиента;

аналитики определяют направления финансового анализа.

2. Анализ показателей финансовой

отчетности организации

.1 Анализ показателей бухгалтерского баланса ГУП

РМ «Лисма»

При анализе финансово-хозяйственной деятельности наиболее общую картину

состояния предприятия дает анализ таких форм бухгалтерской отчетности, как

баланс предприятия.

Анализ этих форм бухгалтерской отчетности в динамике дает оставление об

изменении финансово-экономического состояния предприятия в течение

определенного периода времени. Для выявления общих тенденций развития фирмы и

определения ее перспективных возможностей целесообразно сопоставлять показатели

нескольких балансов. Для примера будет использован бухгалтерский баланс ГУП РМ

«Лисма»

Вертикальный и горизонтальный анализ на основе финансовой отчетности

целесообразно осуществлять на начальном этапе экономического анализа

деятельности предприятия. Очень часто его можно рассматривать как

вспомогательный этап, в ходе которого выявляются те аспекты, которые в

дальнейшем потребуют углубленного и всестороннего анализа.[1, с. 256]

Абсолютное изменение = 2013 г.-2014 г. (2.1)

Относительное изменение =  (2.2)

(2.2)

Горизонтальный анализ представляет собой оценку изменения статей баланса

на конец периода по сравнению с началом. Финансовое состояние считается

устойчивым, если наблюдается увеличение валюты (итога) баланса, но отрицательным

считается его увеличение за счет роста материальных запасов (210) и дебиторской

задолженности (230, 240).

Горизонтальный анализ дополняют вертикальным, который представляет собой

структурное выражение баланса, когда стр. 300 и 700 принимается за 100%.[6, с.

113]

Таблица 2.1 - Горизонтальный и вертикальный анализ

|

Наименование показателя

|

Горизонтальный анализ

|

Вертикальный анализ

|

|

|

Абсолютное изменение в 2014.г,тыс.р.

|

Относительное Изменение в 2014 г.,%.

|

Доля в структуре баланса, %

|

|

|

|

|

на начало периода

|

на конец периода

|

|

|

АКТИВ

|

|

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

|

Нематериальные активы

|

-15

|

92,1%

|

0,0%

|

0,0%

|

|

|

Основные средства

|

324366

|

4974,0%

|

1,3%

|

37,9%

|

|

|

Отложенные налоговые активы

|

6347

|

615,6%

|

0,2%

|

0,9%

|

|

|

Прочие внеоборотные активы

|

12543

|

442,2%

|

0,7%

|

1,9%

|

|

|

Итого по разделу I

|

343241

|

3023,2%

|

2,3%

|

40,6%

|

|

|

II.ОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

Запасы

|

5131

|

101,1%

|

89,3%

|

53,4%

|

|

|

Дебиторская задолженность (финн. вложения)

|

15497

|

176,7%

|

3,9%

|

4,1%

|

|

|

Денежные средства

|

-9123

|

30,6%

|

2,5%

|

0,5%

|

|

|

Прочие оборотные активы

|

-3624

|

47,6%

|

1,3%

|

0,4%

|

|

|

Итого по разделу II

|

13368

|

102,6%

|

97,7%

|

59,4%

|

|

|

БАЛАНС

|

356609

|

168,9%

|

100,0%

|

100,0%

|

|

|

ПАССИВ

|

|

|

III.

КАПИТАЛ И РЕЗЕРВЫ

|

|

|

|

|

|

|

Уставный капитал

|

|

100,0%

|

8,9%

|

5,3%

|

|

|

Резервный капитал

|

|

100,0%

|

0,6%

|

0,3%

|

|

|

Нераспределенная прибыль

|

-20624

|

87,6%

|

32,2%

|

16,7%

|

|

|

Итого по разделу III

|

-20624

|

90,4%

|

41,7%

|

22,3%

|

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

Заемные средства

|

354738

|

|

0,0%

|

40,6%

|

|

|

Отложенные налоговые обязательства

|

4079

|

115,6%

|

5,0%

|

3,5%

|

|

Итого по разделу IV

|

358817

|

1474,1%

|

5,0%

|

44,0%

|

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

Заемные средства

|

-1809

|

97,8%

|

16,1%

|

9,3%

|

|

Кредиторская задолженность

|

22875

|

114,3%

|

30,9%

|

20,9%

|

|

Оценочные обязательства

|

-2493

|

92,1%

|

6,1%

|

3,3%

|

|

Прочие обязательства

|

-161

|

70,8%

|

0,1%

|

0,0%

|

|

Итого по разделу V

|

18416

|

106,7%

|

53,2%

|

33,6%

|

|

БАЛАНС

|

356609

|

168,9%

|

100,0%

|

100,0%

|

|

|

|

|

|

|

|

|

|

Вертикальный анализ позволяет оценить традиционность структуры баланса

для предприятия и не учитывает влияние инфляции.

Проведенный горизонтальный и вертикальный анализ показал, что оно

находится в неустойчивом финансовом состоянии, что в основном связано с тем,

что значительный удельный вес в составе источников финансирования занимает

долгосрочный и краткосрочный заемный капитал.

Вертикальный и горизонтальный анализ дает общее представление о

финансовой политике предприятия за определенный период. Более детальный анализ

финансово-экономического состояния предприятия предполагает расчет и

исследование целой системы общепринятых во всем мире и в России системы

финансовых и экономических показателей

Горизонтальный и вертикальный анализ взаимодополняют друг

друга и очень ценны при сопоставлении периодов деятельности, существенно

отличающихся по условиям хозяйствования, уровню цен, объемам производства.

Кроме того, вертикальный и горизонтальный анализ позволяет проводить сравнение

с эталоном (например, данными самого успешного в финансовом плане периода) и

анализировать результаты деятельности нескольких предприятий.[6, с. 45]

.2 Анализ показателей прочих форм финансовой отчетности ГУП

РМ «Лисма»

Смысл финансового анализа - в

оценке и прогнозировании финансового состояния предприятия по данным

бухгалтерского учета и отчетности.

Основные задачи финансового анализа:

оценка финансового состояния предприятия;

определение влияния факторов на выявленные

отклонения по показателям;

прогнозирование финансового состояния

предприятия;

обоснование и подготовка управленческих

решений по улучшению финансового состояния предприятия.

Анализ имущественного потенциала организации.

Анализ структуры имущества организации и его источников

формирования. Под понятием «имущество организации» подразумеваются основные и

оборотные средства, а также иные ценности, стоимость которых отражается в

балансе организации.

Анализ устойчивости финансового состояния на ту или иную дату

позволяет выяснить, насколько правильно предприятие управляло ресурсами в

течение периода, предшествующего этой дате.

Внешним проявлением финансовой устойчивости является

платежеспособность.

Анализ баланса начинается с описания общей суммы имущества

предприятия и динамики ее изменения в течение рассматриваемого периода. Результатом

данной части анализа должно стать выявление источников увеличения или

сокращения активов предприятия и определение статей активов, по которым данные

изменения произошли.

Анализ состава и размещения активов проводится по следующей

форме (табл. 2.2).

Таблица 2.2 - Состав имущества предприятия

|

Актив

|

2012

|

2013

|

2014

|

Абсолютное изменение

|

|

|

|

|

2013

|

2014

|

|

1. Внеоборотные активы, в том числе:

|

354983

|

11742

|

7028

|

-343241

|

-4714

|

|

Нематериальные активы

|

176

|

191

|

207

|

15

|

16

|

|

Основные средства

|

331021

|

6655

|

6821

|

-324366

|

166

|

|

Отложенные налоговые активы

|

7578

|

1231

|

0

|

-6347

|

-1231

|

|

Прочие внеоборотные активы

|

3665

|

0

|

-12543

|

-3665

|

|

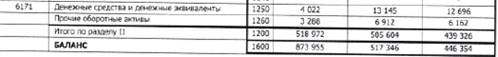

2. Оборотные (текущие) активы, в том числе:

|

518972

|

505604

|

439326

|

-13368

|

-66278

|

|

Запасы

|

475963

|

465345

|

395172

|

-10618

|

-70173

|

|

• НДС

|

9017

|

3530

|

7251

|

-5487

|

3721

|

|

Дебиторская задолженность

|

35699

|

20202

|

25296

|

-15497

|

5094

|

|

Денежные средства

|

4022

|

13145

|

12696

|

9123

|

-449

|

|

Прочие оборотные активы

|

3288

|

6912

|

6162

|

3624

|

-750

|

|

Баланс

|

873955

|

517346

|

446354

|

-356609

|

-70992

|

Таблица 2.3 - Структура имущества предприятия, %

|

Актив

|

2012

|

2013

|

2014

|

Абсолютное изменение

|

|

|

|

|

2013

|

2014

|

|

1. Внеоборотные активы,

|

40,62

|

2,27

|

1,57

|

-38,35

|

-0,7

|

|

в том числе:

|

|

|

|

|

|

|

Нематериальные активы

|

0,02

|

0,04

|

0,05

|

0,02

|

0,01

|

|

Основные средства

|

37,88

|

1,29

|

1,53

|

-36,59

|

0,24

|

|

Отложенные налоговые активы

|

0,87

|

0,24

|

0

|

-0,63

|

-0,24

|

|

Прочие внеоборотные активы

|

1,85

|

0,71

|

0

|

-1,14

|

-0,71

|

|

2. Оборотные (текущие) активы, в том числе:

|

59,38

|

97,73

|

98,43

|

38,35

|

0,7

|

|

Запасы

|

54,46

|

89,95

|

88,53

|

35,49

|

-1,42

|

|

• НДС

|

1,03

|

0,68

|

1,62

|

-0,35

|

0,94

|

|

Дебиторская задолженность

|

4,08

|

3,9

|

5,67

|

-0,18

|

1,77

|

|

Денежные средства

|

0,46

|

2,54

|

2,84

|

2,08

|

0,3

|

|

Прочие оборотные активы

|

0,38

|

1,34

|

1,38

|

0,96

|

0,04

|

|

Баланс

|

100

|

100

|

100

|

0

|

0

|

Таблица 2.4 - Темп роста имущества предприятия, %

|

Активы

|

2013

|

2014

|

|

1. Внеоборотные активы, в том числе:

|

3,31

|

59,85

|

|

Нематериальные активы

|

108,52

|

108,38

|

|

Основные средства

|

2,01

|

102,49

|

|

Отложенные налоговые активы

|

16,24

|

0

|

|

Прочие внеоборотные активы

|

22,61

|

0

|

|

2. Оборотные (текущие) активы, в том числе:

|

97,42

|

86,89

|

|

Запасы

|

97,77

|

84,92

|

|

• НДС

|

39,15

|

205,41

|

|

Дебиторская задолженность

|

56,59

|

125,22

|

|

Денежные средства

|

326,83

|

96,58

|

|

Прочие оборотные активы

|

210,22

|

89,15

|

|

Баланс

|

59,2

|

86,28

|

Для производственного предприятия оптимальной считается

структура: 65% - запасы, 30% - дебиторская задолженность, 5% - денежные

средства.

Как видно из таблицы, общая стоимость имущества в отчетном

периоде составляла 446354 тыс.руб. В активах организации доля текущих активов

составляет 98,43%, а внеоборотных средств 1,57%. Таким образом, наибольший

удельный вес в структуре совокупных активов приходится на оборотные активы, что

способствует ускорению оборачиваемости средств предприятия, т.е. предприятие

использует интенсивную политику управления активами.

Доля основных средств в общей структуре активов за отчетный

год составила 1,53%, что говорит о том, что предприятие имеет легкую структуру

активов, что свидетельствует о мобильности имущества. Оборотные активы

предприятия формируются в основном за счет запасов и дебиторской задолженности

на общую сумму 420468 тыс.руб. Следует обратить внимание на сокращение статьи

внеоборотных активов в общей структуре баланса (-0,7%), что может говорить об

ускорении оборачиваемости оборотных активов.

Рост доли стоимости основных средств на +0,24% следует

отметить как положительно влияющую тенденцию, так как она направлена на

увеличение производственного потенциала предприятия. Поскольку имущество

предприятия уменьшилось, то можно говорить о снижении платежеспособности.

Уменьшение доли отложенных налоговых активов может быть оценена как

положительно влияющая тенденция. За отчетный период оборотные средства

снизились на 66278 тыс.руб. или на 13,11%. Это обусловлено отставанием темпов

прироста мобильных активов по сравнению с темпами прироста всех совокупных

активов. Произошло это главным образом за счет уменьшения стоимости запасов и

прочих оборотных активов на 70923 тыс.руб. За анализируемый период объемы

дебиторской задолженности выросли (на 5094 тыс.руб.), что является негативным

изменением и может быть вызвано проблемами, связанными с оплатой продукции

(работ, услуг) предприятия, либо активным предоставлением потребительского

кредита покупателям, т.е. отвлечением части текущих активов и иммобилизации

части оборотных средств из производственного процесса.

Проанализируем рост дебиторской задолженности к общей

величине оборотных активов.

Поскольку отношение роста к оборотным активам меньше 40%, то

данное увеличение не должно отрицательно повлияет на деятельность предприятия.

Резкое увеличение дебиторской задолженности (на +25,22%)

делает необходимым дальнейший углубленный анализ их состава и структуры по

данным аналитического учета. Сумма денежных средств снизилась на 449 тыс.руб.,

или на 3,42%. Проанализируем снижение денежных средств на счетах от суммы

оборотного капитала на начало периода. Поскольку снижение оказалось меньше 10%,

то данное изменение не должно негативно повлияет на деятельность предприятия.

При анализе активов виден спад стоимости внеоборотных средств на 4714 тыс.руб.,

или на 40,15% от их величины предыдущего периода. Произошло это главным образом

за счет уменьшения стоимости прочих внеоборотных активов и отложенных налоговых

активов на 4896 тыс.руб. Темп роста оборотных активов опережает темп роста

внеоборотных активов на 27,04%. Такое соотношение характеризует тенденцию к

ускорению оборачиваемости оборотных активов.

Доля оборотных средств в активах занимает более 70%, поэтому

политику управления активами можно отнести к агрессивному типу.

Хозяйственные средства предприятия формируются за счет

финансовых ресурсов. Источники образования хозяйственных средств различают:

собственные средства (или собственный капитал); заемные средства;

обязательства.

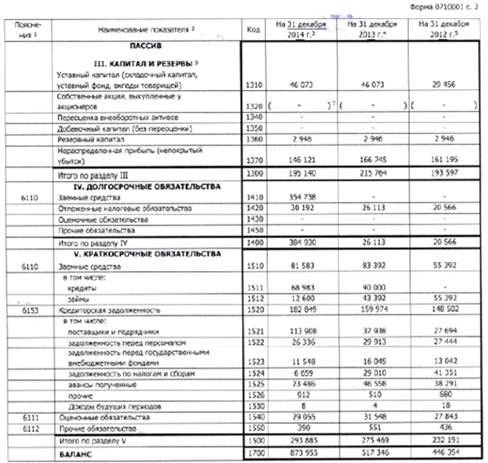

Таблица 2.5 - Состав источников формирования имущества

предприятия

|

Пассив

|

2012

|

2013

|

2014

|

Абсолютное изменение

|

|

|

|

|

2013

|

2014

|

|

1. Собственный капитал, в том числе:

|

195140

|

215764

|

193597

|

20624

|

-22167

|

|

Уставный капитал

|

46073

|

46073

|

29456

|

0

|

-16617

|

|

Резервный капитал

|

2946

|

2946

|

2946

|

0

|

0

|

|

Нераспределенная прибыль (непокрытый убыток)

|

146121

|

166745

|

161195

|

20624

|

-5550

|

|

2. Долгосрочные обязательства, в том числе:

|

384930

|

26113

|

20566

|

-358817

|

-5547

|

|

заемные средства

|

354738

|

0

|

0

|

-354738

|

0

|

|

прочие долгосрочные обязательства

|

30192

|

26113

|

20566

|

-4079

|

-5547

|

|

3. Краткосрочные обязательства, в том числе:

|

293885

|

275469

|

232191

|

-18416

|

-43278

|

|

заемные средства

|

81583

|

83392

|

55392

|

1809

|

-28000

|

|

кредиторская задолженность

|

182849

|

159974

|

148502

|

-22875

|

-11472

|

|

доходы будущих периодов

|

8

|

4

|

18

|

-4

|

14

|

|

прочие обязательства

|

29445

|

32099

|

28279

|

2654

|

-3820

|

|

Валюта баланса

|

873955

|

517346

|

446354

|

-356609

|

-70992

|

Таблица 2.6 - Структура источников формирования имущества

предприятия, %

|

Пассив

|

2012

|

2013

|

2014

|

Абсолютное изменение

|

|

|

|

|

2013

|

2014

|

|

1. Собственный капитал, в том числе:

|

22,33

|

41,71

|

43,37

|

19,38

|

1,66

|

|

Уставный капитал

|

5,27

|

8,91

|

6,6

|

3,64

|

-2,31

|

|

Резервный капитал

|

0,34

|

0,57

|

0,66

|

0,23

|

0,09

|

|

Нераспределенная прибыль (непокрытый убыток)

|

16,72

|

32,23

|

36,11

|

15,51

|

3,88

|

|

2. Долгосрочные обязательства, в том числе:

|

44,04

|

5,05

|

4,61

|

-38,99

|

-0,44

|

|

заемные средства

|

40,59

|

0

|

0

|

-40,59

|

0

|

|

прочие долгосрочные обязательства

|

3,45

|

5,05

|

4,61

|

1,6

|

-0,44

|

|

3. Краткосрочные обязательства, в том числе:

|

33,63

|

53,25

|

52,02

|

19,62

|

-1,23

|

|

заемные средства

|

9,33

|

16,12

|

12,41

|

6,79

|

-3,71

|

|

кредиторская задолженность

|

20,92

|

30,92

|

33,27

|

10

|

2,35

|

|

доходы будущих периодов

|

0

|

0

|

0

|

0

|

0

|

|

прочие обязательства

|

3,37

|

6,2

|

6,34

|

2,83

|

0,14

|

|

Валюта баланса

|

100

|

100

|

100

|

0

|

0

|

Таблица 2.7 - Темп роста источников формирования имущества

предприятия, %

|

Пассивы

|

2014

|

|

1. Собственный капитал, в том числе:

|

110,57

|

89,73

|

|

Уставный капитал

|

100

|

63,93

|

|

Резервный капитал

|

100

|

100

|

|

Нераспределенная прибыль (непокрытый убыток)

|

114,11

|

96,67

|

|

2. Долгосрочные обязательства, в том числе:

|

6,78

|

78,76

|

|

заемные средства

|

0

|

-

|

|

прочие долгосрочные обязательства

|

86,49

|

78,76

|

|

3. Краткосрочные обязательства, в том числе:

|

93,73

|

84,29

|

|

заемные средства

|

102,22

|

66,42

|

|

кредиторская задолженность

|

87,49

|

92,83

|

|

доходы будущих периодов

|

50

|

450

|

|

прочие обязательства

|

109,01

|

88,1

|

|

Валюта баланса

|

59,2

|

86,28

|

Для производственного предприятия оптимальной считается

структура: капитал и резервы - 40%, долгосрочные обязательства - 20%,

краткосрочные обязательства - 40%.

В структуре собственного капитала основное место занимают

нераспределенная прибыль и уставный капитал (42,71%).

Доля заемных средств в совокупных источниках формирования

активов за анализируемый период увеличилась. Величина совокупных заемных средств

предприятия составила 252757 тыс.руб. (56,63% от общей величины пассивов).

Увеличение заемных средств предприятия ведет к увеличению степени его

финансовых рисков и может отрицательно повлиять на его финансовую устойчивость.

У организации в отчетном году имеются отложенные на будущие

периоды обязательства перед бюджетом по налогу на прибыль в размере 20566

тыс.руб. (4,61%).

Долгосрочные кредиты и займы (финансовые обязательства) в

анализируемом периоде отсутствовали.

В общей структуре задолженности краткосрочные пассивы на

конец отчетного периода превышают долгосрочные на 211625 тыс.руб., что при

существующем размере собственного капитала и резервов может негативно сказаться

на финансовой устойчивости предприятия.

К положительным признакам можно отнести тот факт, что

оборотные активы анализируемой организации превышают краткосрочные

обязательства, что свидетельствует о способности погасить задолженность перед

кредиторами.

Сравнение собственного капитала и внеоборотных активов

позволило выявить наличие у организации собственного оборотного капитала

(186569 тыс.руб.), что также свидетельствует о достаточной финансовой

устойчивости предприятия.

Собственный капитал снизился на 22167 тыс.руб. или на 10,27%,

что негативно характеризует динамику изменения имущественного положения

организации. Произошло это главным образом за счет уменьшения стоимости

уставного капитала и нераспределенной прибыли на 22167 тыс.руб.

В отчетном периоде доля собственного капитала увеличилась на

1,66%.

Задолженность по краткосрочным заемным средствам снизилась на

28000 тыс.руб. или на 33,58%. Доля заемных краткосрочных средств в структуре

пассивов в отчетном периоде снизилась с 16,12% до 12,41%.

Снижение краткосрочных заемных средств отмечен на фоне

снижения кредиторской задолженности, величина которой снизилась в анализируемом

периоде на 11472 тыс.руб. или на 7,17%. Доля кредиторской задолженности в

структуре пассивов увеличилась с 30,92% до 33,27%.

Кроме того, рассматривая кредиторскую задолженность следует

отметить, что предприятие в отчетном году имеет пассивное сальдо (кредиторская

задолженность больше дебиторской). Таким образом, предприятие финансирует свою

текущую деятельность за счет кредиторов. Размер дополнительного финансирования

составляет 123206 тыс.руб.

Таким образом, несмотря на уменьшение собственного капитала

предприятия, отмечено снижение кредиторской задолженности.

Обращая внимание на совокупное изменение резервов предприятия

и нераспределенной прибыли можно отметить, что за анализируемый период их

совокупная величина уменьшилась на 5550 тыс.руб. и составила 164141 тыс.руб.,

что в целом можно назвать негативной тенденцией так как снижение резервов,

фондов и нераспределенной прибыли может говорить о не эффективной работе

предприятия.

Краткосрочные кредиты и займы в пассивах занимает менее 10%,

поэтому политику управления пассивами можно отнести к консервативному типу.

2.3 Анализ финансовых результатов по данным отчета о

финансовых результатах ГУП РМ «Лисма»

Проведем анализ эффективности деятельности исследуемого предприятия. Существует многообразная экономическая информация о

деятельности предприятий и множество способов анализа этой деятельности.

Финансовый анализ по данным финансовой отчетности называют классическим

способом анализа. Внутрихозяйственный финансовый анализ использует в качестве

источника информации и другие данные системного бухгалтерского учета, данные о

технической подготовке производства, нормативную и плановую информацию.

Начнём его с обзора результатов деятельности организации, которые обобщены в

табл. 2.8.

Таблица 2.8 - Горизонтальный и вертикальный анализ отчета о финансовых

результатах ГУП РМ «Лисма»

|

Наименование показателя

|

Горизонтальный анализ

|

|

Абсолютное изменение в 2014г., тыс. руб.

|

Относительное изменение в 2014г., %

|

|

Выручка

|

10 519

|

100,7%

|

|

Себестоимость продаж

|

-142 032

|

89,8%

|

|

Валовая прибыль (убыток)

|

-2 827

|

98,4%

|

|

Коммерческие расходы

|

197

|

100,8%

|

|

Управленческие расходы

|

31 029

|

122,9%

|

|

Прибыль (убыток) от продаж

|

-34 053

|

-216,0%

|

|

Доходы от участия в других организациях

|

|

|

|

Проценты к получению

|

253

|

|

|

Проценты к уплате

|

1 191

|

117,1%

|

|

Прочие доходы

|

26 292

|

216,2%

|

|

Прочие расходы

|

23 501

|

251,0%

|

|

Прибыль (убыток) до налогообложения

|

-32 200

|

-196,3%

|

|

Текущий налог на прибыль

|

|

|

|

в т.ч. постоянные налоговые обязательства (активы)

|

-897

|

69,0%

|

|

Изменение отложенных налоговых обязательств

|

-1 468

|

73,5%

|

|

Изменение отложенных налоговых активов

|

5 116

|

515,6%

|

|

Прочее

|

502

|

150,1%

|

|

Чистая прибыль (убыток)

|

-28 050

|

-50,4%

|

Из табл. 2.8 видно, что выручка за исследуемый период увеличилась.

Прибыль от продаж за последний год составила 23278 тыс. руб. В течение

анализируемого периода финансовый результат от продаж существенно снизился.

Можно отметить, что организация не использовала возможность учитывать

общехозяйственные расходы в качестве условно-постоянных, включая их ежемесячно

в себестоимость производимой продукции (выполняемых работ, оказываемых услуг).

Это и обусловило отсутствие показателя «Управленческие расходы» за отчетный

период. Формальное исследование правильности отражения в Балансе и Отчете о

прибылях и убытках за последний отчетный период отложенных налоговых активов и

обязательств подтвердила взаимоувязку показателей отчетности. Анализ

рентабельности предприятия представлен в табл. 2.9.

Таблица 2.9 - Анализ рентабельности ГУП РМ «Лисма»

|

Показатель

|

Значение показателя

|

Изменение показателя

|

|

на 31.12.2015

|

на 31.12.2016

|

коп.

|

%

|

|

1. Рентабельность продаж по валовой прибыли

|

15,8

|

19

|

14,1

|

18,7

|

|

2. Рентабельность продаж по EBIT

|

39,2

|

7,6

|

-8,2

|

-51,6

|

|

3. Рентабельность продаж по чистой прибыли

|

2,1

|

-16,9

|

-89,1

|

0,8

|

|

Cправочно: Прибыль от продаж на рубль, вложенный в

производство и реализацию продукции (работ, услуг)

|

-13,3

|

-94

|

8,3

|

-10,4

|

|

Коэффициент покрытия процентов к уплате (ICR), коэфф.

|

-55,8

|

6,5

|

-32,7

|

-0,8

|

Видно, что организация получила прибыль, как от продаж, так и в целом от

финансово-хозяйственной деятельности, что и обусловило положительные значения

всех трех представленных в табл. 2.9 показателей рентабельности за данный

период. Тем не менее, имеет место отрицательная динамика рентабельности обычных

видов деятельности.

Далее в табл. 2.10 представлены три основные показателя, характеризующие

рентабельность использования вложенного в предпринимательскую деятельность

капитала. Видно, что за 2014 год каждый рубль собственного капитала принес

чистую прибыль в размере 0,01 руб. Уменьшение рентабельности собственного

капитала за весь анализируемый период составило 18,9%. Рентабельность

собственного капитала за последний квартал имеет значение, не соответствующее

нормативному.

Таблица 2.10 - Рентабельность капитала ГУП РМ «Лисма»

|

Показатель рентабельности

|

Значение показателя

|

Изменение показателя

|

|

на 31.12.2015

|

на 31.12.2016

|

|

|

Рентабельность собственного капитала (ROE)

|

19,9

|

1

|

-18,9

|

|

Рентабельность активов (ROА)

|

14,3

|

0,8

|

-13,5

|

|

Прибыль на инвестированный капитал (ROCE)

|

23,5

|

2,3

|

-21,2

|

|

Рентабельность производственных фондов

|

44,6

|

21,7

|

-22,9

|

Произведем расчет показателей деловой активности (оборачиваемости).

В табл. 2.11 рассчитаны показатели оборачиваемости ряда активов,

характеризующие скорость возврата авансированных на осуществление

предпринимательской деятельности денежных средств, а также показатель

оборачиваемости кредиторской задолженности при расчетах с поставщиками и

подрядчиками.

Таблица 2.11 - Показатели деловой активности ГУП РМ «Лисма»

|

Показатель оборачиваемости

|

Значение показателя

|

Изменение показателя

|

|

на 31.12.2015

|

на 31.12.2016

|

|

|

Коэффициент

|

в днях

|

коэффициент

|

в днях

|

|

|

Оборачиваемость оборотных средств

|

2,2

|

167

|

179

|

2

|

12

|

|

Оборачиваемость запасов

|

51,8

|

7

|

3

|

112,3

|

-4

|

|

Оборачиваемость дебиторской задолженности

|

5,6

|

65

|

62

|

5,9

|

-3

|

|

Оборачиваемость кредиторской задолженности

|

6,5

|

56

|

44

|

8,3

|

-12

|

|

Оборачиваемость активов

|

1

|

361

|

390

|

0,9

|

29

|

Данные об оборачиваемости активов за отчетный период свидетельствуют о

том, что организация получает выручку, равную сумме всех имеющихся активов за

383 календарных дня. Чтобы получить выручку равную среднегодовому остатку

материально-производственных запасов в среднем требуется 5 дней.

Таким образом, внутренний финансовый анализ выбранного предприятия

включил в себя практически все рекомендованные процедуры: предварительное

чтение бухгалтерской (финансовой) отчетности, горизонтальный и вертикальный

анализ отчетности, сравнительный анализ и метод финансовых коэффициентов. В

процессе анализа было оценено финансовое положение исследуемого предприятия и эффективность его деятельности. Рассчитанные показатели

финансовой устойчивости организации и ликвидности её

имущества, рентабельности и деловой активности фирмы дали представление о ГУП

РМ «Лисма» как о стабильно развивающемся и не имеющем проблем с

платежеспособностью и финансовой устойчивостью предприятии.

В заключительной стадии внутреннего финансового анализа фирмы оценим

ключевые показатели ее деятельности и предложим некоторые рекомендации по

совершенствованию финансовой политики общества.

2.4 Использование результатов анализа показателей финансовой

отчетности при выявлении признаков экономических преступлений

По результатам проведенного анализа выделены и сгруппированы по

качественному признаку основные показатели финансового положения (по состоянию

на последний день анализируемого периода) и результатов деятельности ГУП РМ

«Лисма», которые приведены ниже.

С очень хорошей стороны финансовое положение организации характеризуют

следующие показатели:

1. Оптимальная доля собственного капитала (80%).

2. Чистые активы превышают уставный капитал, при этом в течение

анализируемого периода наблюдалось увеличение чистых активов.

3. Значение коэффициента обеспеченности собственными оборотными

средствами 0,55 является вполне соответствующее нормальному.

. Коэффициент текущей (общей) ликвидности полностью соответствует

нормальному значению.

. Коэффициент быстрой (промежуточной) ликвидности полностью

соответствует нормальному значению.

. Полностью соответствует нормативному значению коэффициент абсолютной

ликвидности.

. Опережающее увеличение собственного капитала относительно общего

изменения активов организации.

. Абсолютная финансовая устойчивость по величине излишка

собственных оборотных средств.

С хорошей стороны финансовое положение и результаты деятельности ГУП РМ

«Лисма» характеризуют следующие показатели:

1. Хорошее соотношение активов по степени ликвидности и обязательств по

сроку погашения.

2. Коэффициент покрытия инвестиций имеет нормальное значение (доля

собственного капитала и долгосрочных обязательств в общей сумме капитала ГУП РМ

«Лисма» составляет 86%).

. Чистая прибыль достаточна.

Оценим теперь показатели результатов деятельности ГУП РМ «Лисма» имеющие

отрицательные значения и представим возможные пути исправлнеия каждого из них.

Одной из проблем ГУП РМ «Лисма» как показал проведенный анализ, является

недостаточная рентабельность активов (0,8%).

Понятие рентабельности активов означает прибыльность, доходность активов.

Данный показатель отражает эффективность использования всего имущества

предприятия. Снижение рентабельности активов свидетельствует о падающем спросе

на продукцию фирмы и перенакоплении активов.

В случае с ГУП РМ «Лисма» показатель рентабельности активов обусловлен

скорее всего в большей степени ценообразовательной политикой предприятия, чем

уровнем затрат на производство услуг.

Как отмечают аудиторы ЗАО «МАРП» (портал «Дистанционный консалтинг»),

существует два основных способа повышения рентабельности активов. Во-первых,

при низкой прибыльности производства услуг необходимо обеспечить ускорение

оборачиваемости активов.

Во-вторых, в условиях невозможности дальнейшего роста цен на услуги

необходимо стараться снижать затраты на оказание услуг, то есть повышать их

рентабельность. Таким образом, компенсируется низкая деловая активность

предприятия.

За прошедший период предприятие обнаружило значительную отрицательную

динамику прибыльности продаж. Это стало возможным, потому что темпы роста

затрат опережают темпы роста выручки (по данным табл. 3.2.7, они составляют

26,2% и 15,1% соответственно).

Среди возможных причин такой ситуации можно назвать, во-первых, то, что

инфляционный рост затрат опережает выручку; во-вторых, снижение цен; в-третьих,

изменение структуры ассортимента продаж; в-четвертых, увеличение норм затрат.

Но в любом случае это является неблагоприятной тенденцией.

Наиболее логичным было бы предложить ГУП РМ «Лисма» наращивать

рентабельность продаж путем повышения цен или снижения затрат. Но, как

справедливо замечает Л.В. Донцова, «эти способы временные и недостаточно надежны

в нынешних условиях». Решение данной проблемы должно лежать глубже: для

исправления положения необходимо проанализировать вопросы ценообразования на

предприятии, ассортиментную политику, существующую систему контроля затрат. В

данном случае необходимо не просто охватить как можно больше клиентов, а

увеличивать производство именно тех услуг, которые востребованы на рынке. Такой

пересмотр ассортиментной политики является серьезным шагом и невозможен без

предварительного маркетингового исследования, кропотливого изучения рыночной

конъюнктуры.

Организация не использовала возможность учитывать общехозяйственные

расходы в качестве условно-постоянных, включая их ежемесячно в себестоимость

производимой продукции (выполняемых работ, оказываемых услуг). Это и обусловило

отсутствие показателя «Управленческие расходы» за отчетный период в.

Резюмировав все рекомендации, получаем следующие направления

совершенствования финансового состояния общества:

1. Необходимо обеспечить ускорение оборачиваемости активов.

2. Снижать затраты на оказание услуг, компенсируя низкую деловую

активность предприятия.

. Пересмотреть формирование себестоимости на предмет включения в

ее состав управленческих расходов.

. Пересмотреть систему ценообразования, ассортиментную политику,

существующую систему контроля затрат.

Заключение

Современное предприятие должно обладать гибкостью производства, т.е.

уметь быстро перестраивать как свою собственную организационную структуру, так

и структуру выпускаемой продукции. Все это требует от менеджмента предприятия

принятия быстрых и экономичных решений, что невозможно без обеспечения

субъектов управления соответствующей информацией. Очевидно, что от правильных,

адекватных рыночной среде управленческих решений зависит часто не только

процветание бизнеса, но и само его существование. Руководство предприятий без

оперативной и достоверной информации подвергается риску в принятии ошибочных

управленческих решений. Задачу представления необходимой информации решает

внутренний оперативный управленческий учет.

Внутренний финансовый анализ выбранного предприятия включил в себя

практически все рекомендованные процедуры: предварительное чтение бухгалтерской

(финансовой) отчетности, горизонтальный и вертикальный анализ отчетности,

сравнительный анализ и метод финансовых коэффициентов. В процессе анализа было

оценено финансовое положение исследуемого предприятия и эффективность его

деятельности. Рассчитанные показатели финансовой устойчивости организации и

ликвидности её имущества, рентабельности и деловой активности фирмы дали

представление о ГУП РМ «Лисма» как о стабильно развивающемся и не имеющем

проблем с платежеспособностью и финансовой устойчивостью предприятии.

В заключительной стадии внутреннего финансового анализа фирмы мы оценили

ключевые показатели ее деятельности и, резюмировав все рекомендации, определили

некоторые первоочередные направления совершенствования финансового состояния

общества:

1. Необходимо обеспечить ускорение оборачиваемости активов.

2. Снижать затраты на оказание услуг, компенсируя низкую деловую

активность предприятия.

. Пересмотреть формирование себестоимости на предмет включения в

ее состав управленческих расходов.

. Пересмотреть систему ценообразования, ассортиментную политику,

существующую систему контроля затрат.

Внутренняя отчетность предприятия ГУП РМ «Лисма» составляется по центрам ответственности. Исходя из

материала, изложенного в данной работе можно сделать следующие выводы по

организации внутреннего учета затрат по центрам ответственности:

– центрами ответственности являются части организации, которые можно

выделить в управленческом учете с целью контроля за их деятельностью, каждый

центр ответственности осуществляет какую-либо деятельность, а также расходует

ресурсы на эту деятельность;

– цель учета по центрам ответственности состоит в обобщении данных

о затратах и результатах деятельности по каждому центру ответственности с тем,

чтобы возникающие отклонения можно было отнести на конкретное лицо, система,

которая строится на составлении отчетов об исполнении бюджет, где сравниваются

фактические и плановые данные, является учетом по центрам ответственности;

– по принципу целесообразности исчисления прибыли центры

ответственности классифицируют на центры затрат, центры прибыли, центры

инвестиций;

– при создании центров ответственности руководство должно принимать

во внимание организационную и производственную структуру предприятия;

– в центрах затрат происходит исключительно осуществление затрат,

соответственно отчитываются они исключительно за затраты;

– центрами прибыли отчитываются как за осуществление затрат, так и

за доходы, которые они принесли предприятию

Список использованных источников

1. Положение по бухгалтерскому учету “

Учетная политика организаций” ПБУ1/98(Приказ Минфина РФ от 09.12.98 №60-Н).

2. Астахов В.П. Годовая бухгалтерская

отчетность за 20014 год и организация учета в 2014 году. М - 2014 г.

. Барышников Н.П. Бухгалтерский учет,

отчетность и налогообложения; том 1,2, М., 2011 г;

4. Бакаев А.С., Безруких П.С., Врублевский

Н.Д. Бухгалтерский учет: Учебник. - М.: Бухгалтерский учет, 2010. - 719 с.

5. Бакаев А.С. Комментарии к новому Плану

счетов бухгалтерского учета. - М.: ИПБ-БИНФА, 2013. - 423 с.

6. Безруких П.С. Бухгалтерский учет. - М.:

Бухгалтерский учет, 2014 г.

. Белобжецкий И.А. Бухгалтерский учет и

внутренний аудит. - М.: Бух.учет, 2013 г.

. Богаченко В.М., Кириллова Н.А.

Бухгалтерский учёт: Учебное пособие. - 4-е изд-е, переработ. и доп. -

Ростов-на-Дону: Феникс, 2014.- 480.

. Бурганова А.Г. Бухгалтерский учет на

предприятиях различных организационно- правовых норм, Санкт-Петербург, 2011 г.

. Бухгалтерский учет и отчетность,

нормативный документ, методические рекомендации по учету, составление

периодической отчетности. М; 2015 г;

. Бухгалтерский учет: Экспресс-курс . М.,

«Инфра-М» 2013 г.

. Вещунова Н.Л., Фомина Л.Ф. Самоучитель

по бухгалтерскому и налоговому учету. - М.: Проспект, 2012. - 464 с.

. Гуляева А.Ф. Бухгалтерская отчетность

организаций; - Самара, 2011 г. Учебное пособие.

. Давыдов В.А. Учет использованной прибыли

и проведения реформации бухгалтерского баланса. (“ Бухгалтерский учет” 2014№4).

. Ивашкие Б.Н. Бухгалтерский учет в

торговле. М 2010 г.

. Ивошкевич Б.Б., Гарифуллин К.М.

Бухгалтерский учет в промышленности. Учебное пособие. Казань 2011 г.

. Камышанов П.Н. Практическое пособие по

бухгалтерскому учету. М; Экономика 2013г.

. Козлова Е.Н., Парашутин Н.В., Бабченко

Т.Н., Галанина Е.Н. “Бухгалтерский учет” М: 2014 г.

. Кожинов В.Я. Самоучитель бухгалтерского

учета. М.: ИНФРА-М, 2014г.

. Камышанов П.И. Практическое пособие по

бухгалтерскому учету. М., Экономика 2011 г.

21. Кондраков Н.П. План и корреспонденция

счетов. М.: Гроссбух, 2011 г.

22. Кондраков Н.П. Бухгалтерский учет:

Учебное пособие. - М.: ИНФРА, 2013 г.

. Ларионов А.Д., Ерофеев В.А.

Бухгалтерский учет. Учебник. М.: ГроссБух, 2011г. - 112 с.

. Ларионова Е. А. Бухгалтерский учет: Учебник.-

М.: Проспект, 2010 г.

Приложения

Приложение А

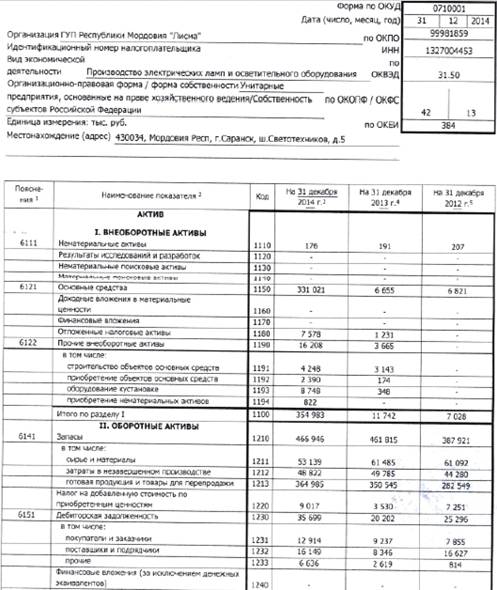

Бухгалтерский баланс ГУП РМ «Лисма»

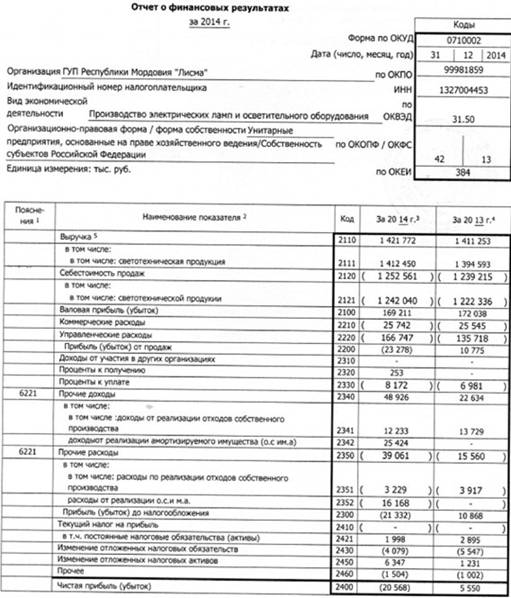

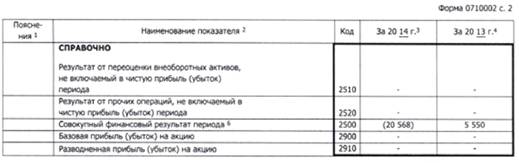

Приложение Б

Отчет о финансовых результатах ГУП РМ «Лисма»