Система управления финансами на предприятии ООО 'Прометей'

Оглавление

Введение

Глава 1. Теоретические основы построения системы управления

финансами предприятия

.1 Понятие финансов предприятия

.2 Система управления финансами и основные направления

финансовой деятельности предприятия

.3 Факторы, которые влияют на систему управления финансами

предприятия

.4 Особенности финансовых отношений в деятельности

строительной организации

.5 Особенности финансовой политики строительной организации

. Анализ формирования и реализации системы управления

финансами на предприятии ООО «Прометей»

.1 Основные характеристики производственно-экономической

деятельности ООО «Прометей»

.2 Анализ финансовой деятельности ООО «Прометей»

.3 Рейтинговый экспресс-анализ финансовой состоятельности ООО

«Прометей»

.4 Анализ наиболее значимых факторов, которые влияют на

систему управления финансами ООО «Прометей»

.5 Оценка эффективности финансовой деятельности ООО

«Прометей» на основе факторной модели рентабельности

. Совершенствование системы управления финансами ООО

«Прометей»

.1 Предложения по совершенствованию системы управления

финансами на ООО «Прометей»

.2 Предложение по проведению рекламной кампании на ООО

«Прометей»

.3 Предложение по внедрению бюджетирования на ООО «Прометей»

.4 Предложение по оптимизации системы управления дебиторской

задолженностью на ООО «Прометей»

.5 Предложения по оптимизации системы управления временно

свободными денежными средствами на ООО «Прометей»

Заключение

Список использованных источников

Введение

Уcовершенствование системы управления финансовой деятельностью компании

имеет очень большое значение. Деятельность строительной компании формируется

под воздействием большого числа различных организационных, экономических,

научно-технических, производственных, природно-климатических и прочих факторов.

Данный процесс является сложной систему с весьма динамичным характером

развития.

Актуальность основывается на кризисном состоянии современной экономики,

что отражается на деятельности компаний всех отраслей, в первую очередь, кризис

отражается на их финансовом состоянии. Тема моей дипломной работы актуальна

тем, что в текущее время нестабильность финансового состояния отечественных

компаний стала очень серьезной проблемой, так как отечественная экономика

находится в сложном кризисном состоянии по причине сложных процессов, которые

происходят на мировом рынке. Поэтому в текущих изменившихся условиях компании

должны найти подход к управлению перемещением финансовых ресурсов, которые

находятся под их управлением.

Новизна проведенного исследования заключается в том, что была предпринята

попытка разработки рекомендаций по усовершенствованию системы управления

финансами компании основываясь на оценке влияния различных факторов

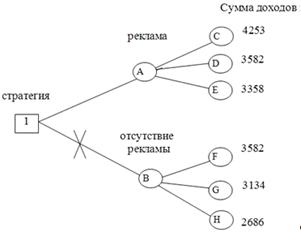

трехфакторной модели рентабельности, а также в попытке применить модель

«дерева» решений при корректировке стратегии управления финансами компании.

Практическая ценность обусловлена тем, что результаты, которые

были получены автором можно рекомендовать для внедрения компанией на практике.

Цель данной работы - усовершенствование системы управления финансовой деятельности

компании.

На основе цели работы, были поставлены и решены следующие задачи:

- изучить теоретические основы функционирования системы

управления финансами предприятия;

- провести анализ системы управления финансами в компании ООО

«Прометей»;

провести оценку эффективности финансовой деятельности компании с

использование факторной модели рентабельности;

применить модель «дерева» решений при корректировке стратегии

управления финансами компании;

разработать рекомендации по усовершенствованию системы

управления финансами компании ООО «Прометей».

Объект изучения дипломной работы - компания ООО «Прометей».

Предмет исследования - система управления финансовой деятельностью компании ООО

«Прометей».

При выполнении дипломной работы были использованы следующие методы:

- монографический метод;

- статистико-экономический метод;

метод экономико-математического моделирования;

метод системного анализа.

Теоретическую основу составляют научные работы отечественных

экономистов.

Информационную базу составляют:

- бухгалтерский баланс компании ООО «Прометей» (форма №1) за 2012

- 2014 годы,

- данные ежегодных отчетов о прибылях и убытках ООО «Прометей»

(форма №2).

Глава 1.

Теоретические основы построения системы управления финансами предприятия

.1 Понятие

финансов предприятия

Результаты деятельности в любой отрасли бизнеса находятся в зависимости

от эффективности управления финансовыми ресурсами. В связи с этим управление

финансами является начальным моментом и конечным результатом работы любого

субъекта предпринимательства. В условиях рыночной экономики данные вопросы

имеют очень важное значение. Выход на передний план финансовых аспектов работы

субъектов предпринимательства, постоянный рост роли финансов является

отличительной чертой и общей тенденцией во всем мире.

Финансы компании - это система денежных потоков [13, с. 234].

На основании этого можно сказать, что финансовой управление в компании, в

первую очередь, направлено на формирование финансовых ресурсов для развития,

обеспечения роста рентабельности и инвестиционной привлекательности, то есть

для повышения финансового состояния компании.

Финансы компании формируют кругооборот основного и оборотного капиталов и

взаимодействие компании с налоговыми органами, государственным бюджетом,

страховыми компаниями, банками и другими организациями финансово-кредитной

системы [11, с. 376].

Сущность финансов, наиболее полно, проявляется через их функции, среди

которых выделяют две основные:

- распределительную;

- контрольную [3, с. 143].

Обе эти функции тесно взаимодействуют друг с другом.

Распределительная функция помогает провести формирование первоначального

капитала, который образуется за счет вкладов учредителей, проводит

распределение ВВП в стоимостном выражении, определяет основные стоимостные

пропорции при распределении финансовых ресурсов и доходов, обеспечивает баланс

интересов отдельных товаропроизводителей, компаний и государства в целом.

Основа контрольной функции - стоимостной учет расходов на производство и

продажу товаров, исполнение работ, предоставление услуг, формирование денежных

фондов компании и их применение.

Контрольная функция реализуется через систему финансовых показателей

деятельности компании, проведение их оценки и разработку различных мер для

улучшения эффективности отношений, связанных с распределением.

Финансовые ресурсы компании - это совокупность собственных, привлеченных

и заемных денежных средств, которые предназначены для исполнения финансовых

обязательств компании и используются для финансирования текущих расходов и

расходов, которые связаны с приростом производства [15, с. 211].

Финансовые ресурсы компании, по своему происхождению, бывают собственные

(внутренние) и привлеченные (внешние) [13, с. 240].

Собственные финансовые ресурсы состоят из прибыли и амортизационных

отчислений. Следует учитывать, что не весь объем прибыли остается в компании,

поскольку часть прибыли в форме налоговых платежей переходит в государственный

бюджет. Прибыль, которя остается в распоряжении компании, направляется решением

руководства на цели связанные с потреблением и накоплением.

Прибыль, которая направляется на потребление, применяется для решения

различных социальных задач. Прибыль, которая направляется на накопление,

применяется для развития производства и способствует росту компании.

Амортизационные отчисления - это денежное выражение износа основных

фондов и нематериальных активов. Амортизационные отчисления включаются в

себестоимость производимых товаров и как часть выручки от продажи товаров

возвращаются в компанию, становясь при этом внутренним источником финансирования.

Привлеченные, или внешние, источники финансовых ресурсов можно поделить

на собственные, заемные и бюджетные. Это деление основано на форме вложения

капитала [24, с. 321].

Собственный капитал - это капитал, который вложен в уставный фонд компании

в целях получения прибыли или участия в управлении компанией.

Заемный капитал передается компании во временное использование на

условиях оплаты и возврата в форме банковского кредита, векселя или займа по

облигации.

Бюджетные ассигнования используются на безвозвратной и на возвратной

основе. Обычно, они выделяются для финансирования государственных заказов или

инвестиционных программ, а также в качестве краткосрочной государственной

помощи компаниям, продукция которых имеет государственное значение.

Финансовые ресурсы компании могут использоваться как в производственной,

так и в инвестиционной деятельности. Финансовые ресурсы постоянно перемещаются

и находятся в денежной форме только в виде денежных средств на расчетном счете

или в кассе компании.

Функционирование системы финансов предприятия базируется на

соответствущих принципах (таблица 1.1):

- принципе хозяйственной самостоятельности;

- принципе самофинансирования;

принципе материальной ответственности;

принципе заинтересованности в результатах деятельности;

принципе формирования финансовых резервов [23, с. 256].

Таблица 1.1

Принципы организации финансов компании

|

Принцип

|

Характеристика

|

|

1. Принцип хозяйственной

самостоятельности

|

Компания самостоятельно

определяет направление своей экономической деятельности при вложений денежных

ресурсов в целях получения прибыли. независимо от организационно-правовой

формы хозяйствования,

|

|

2. Принцип

самофинансирования

|

Компания должна обеспечить

полную окупаемость расходов на производство и продажу товаров, вложение

инвестиций в развитие производства исключительно за счет собственных денежных

ресурсов и с привлечением коммерческих и банковских.

|

|

3. Принцип матери-альной

ответственности

|

Компания несет

ответственность за результаты своей хозяйственной деятельности.

|

|

4. Принцип

заинтересованности в результатах деятельности

|

Основная целью коммерческой

деятельности - получение прибыли, поэтому данный принцип играет важную роль.

|

|

5. Принцип обеспечения

финансовых резервов

|

Компания обязательно должна

формировать финансовы резервы для того, чтобы гарантировать свою

деятельность, при возможных колебаниях в рыночной ситуации. Финансовые

резервы формируются компаниями всех организационно-правовых форм за счет

чистой прибыли, оставшейся после выплаты налогов и прочих обязательных

бюджетных платежей

|

Управление финансами компании проводится с помощью финансового механизма

- системы управления финансами предприятия, которая функционирует для

достижения компанией максимальной прибыли [12, с. 95].

Система управления финансами включает в себя: организационную структуру

финансовой службы предприятия, финансовые методы, финансовые инструменты,

правовое обеспечение, информационно-методическое обеспечение управления

финансами.

Главная целей финансового менеджмента при управлении денежными ресурсами

- гарантия постоянной платежеспособности компании. Эта цели очень важна,

поскольку ни огромный размер оборотных средств и собственного капитала, ни

большой уровень прибыльности производства не способны застраховать компанию от

возбуждения против нее иска о банкротстве, в случае если компания не сможет

рассчитаться по своим финансовым обязательствам в предусмотренные сроки из-за

нехватки денежных средств. В связи с этим, в практике финансового менеджмента,

управление денежными средствами обычно связывают с управлением

платежеспособностью (ликвидностью) [19, с. 257].

Также очень важная задача финансового менеджмента при управлении

денежными средствами - гарантия эффективного применения свободных денежных

ресурсов.

Финансовое обязательство - это любое обязательство, являющееся

контрактным: передача денежных ресурсов; обмен финансовых ресурсов с другой

компанией на невыгодных условиях [15, с. 314].

При действиях с финансовыми инструментами всегда присутствуют финансовые

риски. Корпоративная информация дает возможность тем, кто использует финансовую

отчетность оценить степень рискованности операций. Действия с финансовыми

инструментами обычно проводятся на основе рыночной стоимости [13, с. 261].

Рыночная стоимость - это цена, которую можно получить при продаже, или

нужно заплатить при приобретении какого-либо финансового инструмента на рынке

[33, с. 262].

Управление финансами компании включает в себя сбор информации и ее

анализ, проведение финансового планирования и прогнозирования, качество которых

влияет на результаты управления денежными ресурсами, финансовую стойкость

компании, и соответственно, на конкурентоспособность.

Профессиональное управление финансами требует постоянного глубокого

анализа, который позволяет наиболее точно оценить рыночную ситуацию с помощью

современных методов исследования.

В связи с этим постоянно растет важность и роль финансового анализа,

основным компонентом которого является детальное изучение финансовых

показателей компании для оценки финансовых рисков и прогнозирования уровня

доходности.

.2 Система

управления финансами и основные направления финансовой деятельности предприятия

Финансы являются инструментом воздействия на торгово-производственный

процесс компании. Это воздействие реализуется через финансовый механизм. Финансовый

механизм компании - это система управления финансовыми взаимоотношениями

компании через финансовые рычаги с помощью финансовых методов [52, с.14].

Финансовые рычаги - это набор финансовых параметров, через которые

управляющая система может влиять на деятельность компании.

К финансовым рычагам относятся:

- прибыль;

- доходы;

амортизационные отчисления;

экономические фонды целевого назначения;

финансовые санкции;

арендная плата;

процентные ставки по кредитам, депозитам облигациям и т.п.

Финансовый метод - это способ влияния финансовых взаимоотношений на

процесс деятельности. Финансовые методы работают в нескольких направлениях:

- по линии управления перемещением финансовых средств;

- по линии рыночных коммерческих отношений, которые связаны с сопоставлением

доходов и расходов.

Деятельность финансовых методов заключается в получении и эксплуатации

денежных средств [10, с.342].

Правовая основа действия финансового механизма включает законодательные

акты, приказы, постановления и прочие правовые документы органов управления.

Нормативная основа действия финансового механизма включает инструкции,

нормы, нормативы, методические указания и разъяснения, тарифные ставки, и

прочее. Информационное обеспечение действия финансового механизма состоит из

различной коммерческой, экономической и иной информации.

Частью финансового механизма любой компании является финансовый

менеджмент. Компания как система состоит из двух подсистем: управляющей и

управляемой [52, с.13].

Управляющая подсистема, как правило, представляет собой ряд

департаментов:

- коммерческий,

- технический,

производственный,

финансовый,

бухгалтерия и т.д.

Управляемая подсистема, то есть хозяйственная деятельность, обычно,

представляет собой производственные подразделения и характеризуется такими составляющими:

- техническое оснащение производства (техника и технология);

- организация производства;

организация труда;

формирование производственных отношений между сотрудниками

компании;

организация внешнеэкономических связей компании;

организация социальных условий для труда персонала;

организация природопользования.

Финансовый менеджмент - это система рационального управления движением

денежных ресурсов, которые возникают в процессе деятельности компании для

достижения поставленной цели.

Объект управления в финансовом менеджменте - это финансовые средства,

которые формируют денежный оборот компании и представляют собой непрерывный

поток денежных доходов и расходов [24, с.342].

Субъект управления - это финансовая служба, разрабатывающая и реализующая

стратегию и тактику финансового менеджмента для повышения платежеспособности и

ликвидности предприятия путем получения и рационального применения прибыли.

Финансовая дирекция формируется по приказанию руководства и, обычно,

включает в себя бухгалтерию и финансовый отдел. В структуре финансовой дирекции

все чаще присутствует отдел экономического анализа, валютный отдел и т. д.

Дирекция вообще и каждая ее структурная единица действуют на основе положения о

финансовой дирекции, которое утверждается руководством компании [24, с.350].

В небольших компаниях роль финансового менеджера может исполнять главный

бухгалтер. Как в большой компании, так и в маленькой, финансовый менеджер

занимается анализом финансовых проблем, принимает решения или разрабатывает

советы для высшего руководства [4, с.86 ].

В свою очередь, принятие решения включает:

- Планирование (прогнозирование);

- Оперативное управление (регулирование);

Аудит (контроль).

Разные стороны деятельности компании в области производства, сбыта,

снабжения и финансов получают конкретную денежную оценку в системе параметров

финансовых результатов. Наиболее важные параметры финансовых результатов

компании представлены в форме №2, квартальной и годовой бухгалтерской

отчетности.

Параметры финансовых результатов описывают абсолютную эффективность

работы компании. Самыми важными среди них являются параметры прибыли, которые в

рыночных условиях закладывают основу для экономического развития компании.

Получение прибыли формирует базу для самофинансирования, расширения производства,

решения материальных и социальных проблем персонала. За счет прибыли

выполняются обязательства предприятия перед банками, бюджетом, а также другими

компаниями. Следовательно, параметры прибыли являются наиболее важными для

оценки финансовой и производственной деятельности компании. Они описывают

уровень его деловой активности и финансового благополучия. По прибыли можно

высчитать доходность вложений в данную компанию.

Прибыль (убыток) отчетного периода - это разница выручки от реализации

товаров, работ или услуг (доходов) и расходов от операций связанных с

реализацией [52, с.15].

Отправным моментом при расчете показателя прибыли является оборот

компании. Выручка от продажи товаров, работ или услуг характеризует окончание

производственного цикла компании, возврат затраченных на производство ресурсов

компании в денежную форму и начало нового оборота ресурсов. Колебания в объеме

продаж оказывают наибольшее влияние на финансовые результаты компании, в связи

с этим финансовый департамент должен каждый день оперативно отслеживать процесс

реализации товаров.

Общую характеристику деятельности компании в условиях рынка дают размер

чистой прибыли и показатели финансового положения. Через темпы роста

собственных средств за счет прибыли компании и выявляются удачи или просчеты в

развитии компании [52, с.17].

1.3

Факторы, которые влияют на систему управления финансами предприятия

Основные факторы, которые влияют на систему управления финансами

компании, делятся на внешние и внутренние.

Внутренние - это такие факторы, которыми компания может управлять. К ним

относятся организационно-технические и маркетинговые.

К маркетинговым факторам относятся:

- эффективность изучения рынка;

- эффективность исследования возможностей компании;

ассортимент выпускаемых товаров;

конкурентоспособность товаров;

определение рационального объема производства;

эффективность маркетинга.

В условиях рынка, маркетинг - это деятельность компании по разработке,

производству и сбыту товара и представлена в виде балансировки возможностей

потребления и производства. Основной принцип маркетинга - организовать

производство того, что пользуется спросом, а не пытаться продать то, что было

произведено. В результате маркетинговой деятельности производство должно

перестраиваться, ориентируясь на спрос [30, с. 13].

Успех на рынке достигается только тогда, когда компания изучает рынок,

спрос и желания клиентов, выпускает товары, которые пользуются спросом, уделяет

внимание качеству выпускаемых товаров, влияет на рынок и спрос в рамках своих

интересов.

Реклама помогает наладить контакт между производителем товара и его

покупателем. Для того, чтобы реклама была успешной, она обязательно должна быть

правдивой и выделять только те достоинства и качества, которыми действительно

обладает рекламируемый товар.

Для того, чтобы определить рациональный объем производства товаров

компании необходимо обязательно изучить спрос на рынке для того, чтобы не

выпустить товаров меньше или больше того объема, который может продаться, и,

соответственно, не понести убытки [8, с.27].

К организационно-техническим факторам относятся:

- эффективность оборудования компании;

- эффективность технологии производства;

эффективность организаций управления и производства;

эффективность эксплуатации ресурсов компании;

эффективность управления финансами компании;

эффективность управления инвестициями и инновациями;

эффективность управления персоналом компании.

Анализ поставщиков, конкурентов, посредников и прочих условий внешней

среды позволяет установить, что именно компания может сделать для реализации

своих маркетинговых целей. Анализ производства, оборудования, кадров, финансов

и прочих условий внутренней среды позволяет установить, какими ресурсами

компания для этого располагает, каких ресурсов не хватает, какие из них можно

купить и сколько это будет стоить.

Анализ возможностей компании направлен на оценку ее потенциала, слабых и

сильных сторон деятельности. Анализ слабых и сильных сторон компании

предполагает установление той области деятельности и тех функций, в которых

компания достигла наибольших результатов, а также тех рыночных параметров,

которые необходимо улучшить. Именно такие области и функции должны находиться

под постоянным пристальным изучением и являются резервом для роста предприятия

[22, с. 174].

Эффективная работа компании достигается высоким техническим уровнем

производства, рациональной организацией производства и труда, тщательным

подбором, расстановкой и повышением квалификации персонала, высокой

производственной, исполнительной и трудовой дисциплиной.

Отдельная роль в повышении эффективности производства дается

инновационным технологиям, которые позволяют снизить трудоемкость выпуска

товаров, себестоимость продукции, повысить производительность труда и качество

выпускаемого товара. Уровень технологии производства имеет решающее воздействие

на экономические параметры (прибыль, рентабельность, расходы и т. д.) [7, с.

96].

Организационно-экономические факторы, в т. ч. управление, занимают очень

важное место в процессах повышения эффективности производства.

Финансовый менеджмент (управление финансовыми ресурсами), охватывает всю

систему принципов, форм, методов и приёмов управления рыночными механизмами в

области финансов для повышения конкурентоспособности компании. Без

рационального управления финансами нормальная работа компании не возможна [24,

с. 139].

Финансовые ресурсы компании используются для финансирования текущих

издержек и для инвестиций. Инвестиции - это применение финансовых средств в

качестве долгосрочных вложений для увеличения активов и прибыли. Инвестиции

способствуют динамическому развитию компании и помогают решать следующие

задачи:

- расширение деятельности за счет накопления финансовых и

материальных средств;

- приобретение новых компаний;

освоение новых видов бизнеса (диверсификация) [1,с. 152].

Расширение деятельности говорит о прочности позиций компании на рынке,

существующем спросе на выпускаемые товары, производимые работы или оказываемые

услуги.

Роль Трудовых ресурсов становится существенно больше в условиях рынка.

Инвестиции в производство, его растущая наукоемкость, актуальность вопросов

повышения качества продукции ужесточили требования к сотруднику, увеличили

значимость творческого отношения к труду и профессионализма. Это привело к

изменениям в методах, принципах и социально-психологических вопросах управления

персоналом.

Основными элементами влияния человеческого фактора на увеличение

эффективности работы компании являются:

- отбор и продвижение персонала;

- подготовка и непрерывное обучение персонала;

гибкость состава и стабильность персонала;

повышение моральной и материальной оценки труда сотрудников.

Тщательно подобранный трудовой коллектив (так называемая «команда») -

одна из важнейших задач руководителя. Это должна быть слаженная команда

единомышленников, которые способны понимать и внедрять в жизнь замыслы

руководителя. Тогда она будет служить залогом успеха и процветания компании.

Внешние - это такие факторы, на которые компания повлиять не может, но

обязана их учитывать. Они подразделяются на макроэкономические и микроэкономические.

К микроэкономическим факторам относят:

- потребителей;

- конкурентов;

посредников;

поставщиков.

Хотя компания не может управлять упомянутыми факторами, но с помощью их

изучения она может установить, что можно сделать для того, чтобы достичь своих

маркетинговых целей и что для этого нужно предпринять.

К макроэкономическим факторам относятся:

- политическая ситуация в стране;

- экономика страны;

научно-технический прогресс.

Очень важным фактором увеличения эффективности производства и обеспечения

высокой эффективности является научно-технический прогресс. До недавних времен

научно-технический прогресс проходил эволюционно. Преимущество получали

совершенствование технологий и частичная модернизация оборудования. Такие меры

давали реальную, но не очень значительную отдачу. В наше время особенное

внимание уделяется таким вопросам:

- максимально возможному применению достижений

научно-технического прогресса в строительстве;

- усиление материально-технической базы;

усовершенствование планирования строительства;

обеспечение ресурсами;

улучшение инженерной подготовки строительного производства;

разработка и внедрение рациональных технологий в промышленности;

широкое внедрение инновационных методов организации

строительства с применением ЭВМ, что активно способствует реализации инженерных

решений и соблюдения графиков строительства [12, с. 317].

Один из факторов рационализации производства и повышения его

эффективности - усовершенствование структуры экономики. Переход к отношениям

рынка требует серьезных сдвигов в экономике. Необходимо переориентировать

каждую компанию на полное и первоочередное применение качественных факторов

экономического роста. Необходим переход к экономике более высокой организации и

эффективности с хорошо развитыми производительными силами и производственными

отношениями, с хорошо отлаженным механизмом хозяйствования.

1.4

Особенности финансовых отношений в деятельности строительной организации

Финансовые отношения в строительной компании строятся на специфических

принципах, которые связаны с особенностями хозяйственной деятельности

строительной компании. Указанные принципы находятся в процессе постоянного

совершенствования и развития.

Принцип хозяйственной самостоятельности не возможно реализовать без

самостоятельной деятельности в области финансов. Его реализация обеспечена тем,

что строительные компании, независимо от формы собственности самостоятельно

устанавливают источники финансирования, направления перемещения денежных

потоков с целью получения прибыли и увеличения капиталов владельцев компании.

Рыночная ситуация стимулирует строительные компании к поиску новых сфер

применения средств, к созданию новых производств, которые соответствуют спросу

потребителей. Строительные компании, для получения дополнительной прибыли,

увеличения капитала владельцев могут проводить финансовые инвестиции

долгосрочного либо краткосрочного характера в виде покупки ценных бумаг других

компаний или государственных облигаций, могут принимать участие в управлении

другими компаниями [27, c. 185].

В то же время, о полной хозяйственной самостоятельности нет смысла

говорить, так как государство четко регламентирует многие стороны деятельности

компаний. Например, законодательно установлены взаимоотношения строительных

компаний с государственными бюджетами различных уровней. Строительные

организации различных форм собственности в обязательном порядке должны платить

все необходимые налоги и сборы согласно установленных ставок и участвовать в

формировании специальных внебюджетных фондов.

Реализация принципа самофинансирования - это одно из важнейших условий

ведения предпринимательской деятельности, которое дает предприятию возможность

быть конкурентоспособным. Самофинансирование - это полная самоокупаемость

расходов на производство и продажу товаров, работ и услуг, проведение

инвестирования в производство за счет собственных денежных ресурсов и с

использованием коммерческих и банковских кредитов.

В наше время далеко не все строительные организации способны реализовать

этот принцип. Строительные компании, выпуская товары и оказывая услуги, которые

необходимы потребителю, по различным причинам не способны обеспечить их

рентабельность.

Принцип самофинансирования предполагает, что собственных финансовых

ресурсов достаточно для финансирования деятельности компании. Прибыль

строительной организации, амортизационный фонд и прочие денежные фонды являются

основными источниками финансирования социального и экономического развития.

Банковские и коммерческие кредиты выплачиваются компанией из собственных

фондов. В условиях рынка, принцип самофинансирования реализуется через

применение прибыли от финансовой деятельности, дивидендов, акционерного

капитала и др. [27, c. 186].

Самофинансирование включает целый ряд достоинств:

- исключены расходы по займам (выплата кредита и процентов);

- компания более независима от внешнего влияния;

наличие собственного дополнительного капитала увеличивает

кредитоспособность и надежность компании;

упрощается процесс принятия решений по вопросам дальнейшего

развития, с помощью использования дополнительных инвестиций [27, c. 186].

Принцип материальной заинтересованности означает, что именно в рамках

системы управления финансами происходит разработка механизмов повышения

эффективности деятельности отдельных отделов и всей строительной компании в

целом. Реализуется этот принцип с помощью назначения наказаний и поощрений.

Самая эффективная реализация данного принципа -это организация центров

ответственности.

Центр ответственности - это отдел строительной компании, руководство

которого имеет определенные полномочия и ресурсы, которые достаточны для

исполнения назначенных заданий.

Выделение таких центров - это способ проявления инициативы у менеджеров

среднего звена, увеличение эффективности работы отдела, получение экономии

расходов производства и реализации [37, c. 145].

Принцип обеспечения финансовыми резервами продиктован реалиями

деятельности строительных компаний, которая сопряжена с значительными рисками

потери вложенных в бизнес ресурсов. В условиях рынка весь риск полностью лежит

на руководстве компании, поскольку оно, на свой страх и риск, добровольно и

самостоятельно, реализует собственную программу действий. Финансовые вложения

строительных компаний также непосредственно связаны с риском потери вложенных

денежных ресурсов, или получением прибыли ниже, чем предполагалось. Также могут

иметь место экономические ошибки либо неточности при разработке плана

строительства. Реализацией данного принципа является создание финансовых

резервов и прочих подобных фондов, которые способны укрепить финансовое состояние

строительной компании в критические моменты [37, c. 47].

Финансовые резервы создаются строительными компаниями всех

организационно-правовых форм за счет чистой прибыли, после выплаты из нее

налогов и прочих обязательных бюджетных платежей.

Очень важным принципом организации финансов строительных компаний

является применение финансового планирования и коммерческого расчета. В своей

инвестиционной деятельности ни одна строительная компания не начинает новый

проект до тех пор, пока не утвердит план с обоснованием финансирования и

определенным конечным результатом. На основе планирования в строительной

компании оформляются договора и выполняются заказы на конкурсной основе.

Создание плана основано на тщательном изучении потребительского спроса,

изучении деятельности конкурентов и анализе финансовых возможностей

строительной компании [37, c. 48].

В любой строительной компании предусмотрена система средств поощрения и

параметров оценки работы подразделений и отдельных сотрудников. Одним из важных

элементов такой компании является принцип материальной ответственности. Его

сущность состоит в том, что отдельные особы, которые управляют материальными

ценностями, несут денежную ответственность за негативные результаты своей

работы. Формы реализации материальной ответственности могут быть разными, но

основных используется две:

- индивидуальная

- коллективная

Индивидуальная материальная ответственность регламентирует, что

материально-ответственная особа (руководитель подразделения, кладовщик, кассир,

продавец и т. д.) заключает договор с руководством компании. По этому договору

любая недостача товарно-материальных ценностей обязательно возмещается этой

особой. В отдельных ситуациях имеются нормативы, в рамках которых возможно

отличие учетных цифр от фактических. В таких случаях материально-ответственная

особа возмещает только потери сверх нормативов.

При коллективной материальной ответственности за происшедшие недостачи

отвечает не конкретная особа, а группа особ. Такая форма ответственности

помогает не проводить частые инвентаризации.

Существуют строительные компании, которые нарушают свои договорные

обязательства (качество продукции, сроки), процедуру расчетов, допускают

задержку выплат долгосрочных и краткосрочных ссуд или векселей, нарушают

законодательство о налогах и т. д. Такие компании обязаны выплатить штрафы,

неустойку или пеню. В случае неплатежеспособности компании, она может быть

отправлена под процедуру банкротства [39, c. 49].

Смысл принципа экономической эффективности заключается в том, что, если

создание и деятельность системы управления финансами строительной компании

предполагает определенные расходы, то деятельность такой системы должна иметь

экономическую целесообразность - прямые расходы должны перекрываться прямыми

или косвенными доходами [34, c. 365].

Деятельность строительной компании в целом и ее отделов в частности

должна периодически проверяться. Практика наглядно демонстрирует, что

финансовый контроль - это наиболее эффективный и действенный метод контроля.

Так, один из наиболее важных способов контроля за выполнением заданий,

установленных владельцами строительной компании и ее управляющими - это

проведение аудиторской проверки. Аудиторская деятельность - это осуществление

независимой вневедомственной проверки бухгалтерских отчетов, платежно-расчетных

документов и прочих требований, которые выставляются к строительной компании.

Внутренний финансовый контроль в строительной компании реализуется путем

внедрения системы внутреннего аудита.

1.5

Особенности финансовой политики строительной организации

Финансовая политика организации - это набор методов управления

финансовыми средствами компании, которые направлены на эффективное и

рациональное применение финансовых средств.

Строительная компания располагает собственными финансовыми средствами и

поэтому имеет право самостоятельно определять собственную финансовую политику.

Финансовая политика компании создается для того, чтобы построить

рациональную систему управления финансами, которая направлена на реализацию

тактических и стратегических целей компании.

Стратегическими задачами компании, при разработке финансовой политики

являются:

- рационализация структуры ресурсов и достижение финансовой

стабильности компании;

- получение максимальной прибыли;

повышение прозрачности деятельности компании;

достижение инвестиционной привлекательности компании;

применение компанией рыночных механизмов получения финансовых

ресурсов (банковские кредиты, ценных бумаг и т. д.) [15, c. 69].

По периоду действия различают два вида финансовой политики компании:

- долгосрочная;

- краткосрочная.

Долгосрочная финансовая политика разрабатывается для принятия решений,

которые влияют на работу компании в течение продолжительного промежутка

времени, обычно, больше года.

Краткосрочная политика направлена на принятие решений на срок до одного

года [19, c. 368].

Методы и способы управления финансами, которые использует компания,

позволяют сопоставить реальные результаты получения, перемещения и применения

финансовых ресурсов с запланированными показателями [25, c. 78].

Финансовая политика строительной компании представляет собой

целенаправленное применение финансов для реализации краткосрочных и

долгосрочных задач, которые определенны уставом компании.

Выполняемая финансовая политика отражается в балансе компании - основной

форме, которая отражающей имущественное и финансовое положение компании [31, c.

238].

Реализация финансовой политики включает в себя тактические и

стратегические финансовые решения, разделяемые на две группы:

1. инвестиционные решения;

2. решения финансирования.

Инвестиционные решения взаимосвязаны с приобретением и эксплуатацией

имущества компании.

Решения финансирования взаимосвязаны с приобретением и эксплуатацией

пассивов.

Эти два типа финансовых решений тесно связаны между собой. Для

строительной компании основными являются решения инвестирования, поскольку их

цель - это получение дохода от продуктивного вложения средств.

Базовая цель внедрения финансовой политики строительной компании - это

создание оптимальной системы управления финансовыми средствами, которая направлена

на решение тактических и стратегических задач деятельности. Эти аспекты

управляются с применением управленческого, налогового и финансового учетов [32,

c. 96].

В текущих условиях, для многих компаний, характерна оперативная форма

управления финансами, то есть принятие управленческих решений в ответ на

возникновение текущих проблем. Однако подобная форма управления финансами, как

правило, вызывает разногласия между интересами компании и ее партнеров.

Поэтому, для строительных компаний, весьма актуален переход к управлению

финансами базируясь на анализе финансового состояния, назначение стратегических

целей деятельности компании, которые адекватны условиям рынка, и поиск путей их

реализации в рамках назначенной финансовой политики [37, c. 56].

Назначение финансовой политики весьма многогранно и включает в себя такие

направления:

1. Разработка рациональной концепции управления финансовыми

средствами компании, которая обеспечивает ей баланс высокой доходности и защиты

от коммерческих рисков.

2. Установление базовых направлений применения финансовых средств на

текущий период (месяц, квартал) и на длительную перспективу (год и более).

. Реализация практических действий, которые направлены на то,

чтобы достичь поставленных целей [31, c. 41].

Взаимосвязь всех трех ключевых направлений определяет суть финансовой

политики.

При построении рациональной системы управления финансами регулярно

появляются проблемы балансировки разных интересов организации (владельцев и

руководителей), наличия достаточного количества денежных средств для усиления

производства и повышения платежеспособности.

Главной задачей оперативного управления финансами строительной компании

является гарантия ее ликвидности и финансовой стойкости.

2. Анализ

формирования и реализации системы управления финансами на предприятии ООО

«Прометей»

.1

Основные характеристики производственно-экономической деятельности ООО

«Прометей»

апреля 1998 года было основано общество с ограниченной ответственностью

«Прометей».

ООО «Прометей» является коммерческой строительной компанией, основная

цель которой - получение прибыли.

Компания осуществляет следующие виды деятельности:

1. проведение подготовительных работ

- зачистка территорий и подготовка их к строительству,

- снос и разборка различных построек,

строительство вспомогательных приспособлений и конструкций;

2. проведение земляных работ

- разборка выемок,

- вертикальная планировка,

строительство насыпей и обратных засыпок,

уплотнение грунтов и устройство грунтовых подушек;

3. строительство несущих конструкций зданий и сооружений

- возведение металлических конструкций и арматуры,

- установка конструкций из монолитного железобетона,

установка сборных железобетонных конструкций,

укладка камня, кирпича и пеноблоков;

4. проведение свайных работы

- установка набивных и буронабивных свай,

- установка ростверков и безростверковых фундаментов;

5. проведение отделочных работ

- выполнение фасадных работ,

- выполнение штукатурных и лепных работ,

выполнение малярных, отделочных и декоративных работ;

6. работы по прокладке инженерных сетей и оборудования

- установка наружных и внутренних инженерных систем,

- установка оборудования;

7. проведение кровельных работ

- установка кровель из рулонных материалов,

- установка кровель из штучных материалов,

установка деталей кровли;

8. проведение каменных работ

- кладка из кирпича, камней и блоков,

- облицовка стен,

бутовая и бутобетонная кладка,

усиление каменных конструкций поврежденных и реконструируемых

зданий;

9. установка бетонных и железобетонных конструкций

- опалубочные и арматурные работы,

- установка конструкций из монолитного бетона,

установка железобетонных конструкций;

10. установка полов

- устройство покрытий из плит, плиток и унифицированных

блоков,

- устройство покрытий из древесины;

11. монтаж стальных конструкций

- монтаж конструкций одноэтажных зданий,

- монтаж конструкций многоэтажных зданий;

12. изоляционные работы

- устройство изоляции,

- устройство теплоизоляции;

13. работы по благоустройству территории

- укладка проездов, пешеходных дорожек и площадок,

- установка открытых спортивных сооружений,

специальные строительные работы;

14. выполнение прочих видов работ

- строительно-монтажные работы,

- ремонтные работы,

художественные, дизайнерские и художественно-оформительские

работы,

- пусконаладочные работы,

- осуществление функций генерального подрядчика;

другие виды деятельности.

Имущество ООО «Прометей» состоит из основных фондов и оборотных средств,

а также других финансовых ресурсов и материальных ценностей компании.

Источники образования имущества компании следующие:

- вклады учредителей в денежной и материальной формах;

- прибыль компании;

привлечённые ресурсы других юридических особ;

прочие источники.

Управление компанией проводится на основе баланса принципов единоначалия

руководства и самоуправления трудового коллектива.

Единоначалие руководства базируется на том, что компанией управляет

директор, который назначается собранием учредителей. С директором оформляется

контракт, в котором четко прописываются его права, обязанности и

ответственность.

Директор компании подтверждает штат и назначает численность сотрудников,

устанавливает размеры зарплаты и другие виды доходов сотрудников. Он разрешает

все текущие вопросы деятельности компании, управляет всем его имуществом и

ресурсами, отвечает за заключение договоров, регистрирует расчетные счета в

банках, принимает различные меры по материальному снабжению и решению различных

вопросов текущей деятельности компании.

Главный инженер следит за внедрением технической политики, обеспечивает

рациональную организацию строительного производства и отвечает за внедрение

достижений научно-технического прогресса.

Отделы организации, реализуют порученные им функции и создают условия для

выполнения заданий строительного производства.

Главные технико-экономические показатели ООО «Прометей» представлены в

таблице 2.1

Таблица 2.1

Изменение основных технико-экономических показателей ООО «Прометей» за

период 2012 - 2014 годы

|

Показатели

|

Усл. обозн.

|

Год

|

Изменение 2012 г. к 2014

г., %

|

|

|

2012 г.

|

2013 г.

|

2014 г.

|

|

|

Объем СМР, руб.

|

N

|

1574000

|

2600000

|

3134000

|

199

|

|

Стоимость ОПФ, руб.

|

F

|

8000

|

19000

|

25000

|

312

|

|

Стоимость оборотных

средств, руб.

|

164000

|

293000

|

677000

|

412

|

|

Среднесписочная

численность, чел.

|

Ч

|

28

|

31

|

30

|

7

|

|

Балансовая прибыль, руб.

|

П

|

16000

|

17000

|

43000

|

268

|

|

Себестоимость, руб.

|

S

|

1531000

|

2577000

|

3088000

|

201

|

|

Синтетические показатели

|

Фондоотдача

|

N/F

|

196,8

|

140,6

|

125,4

|

63

|

|

производительность труда

|

N/Ч

|

56,2

|

83,9

|

104,5

|

185

|

|

рентабельность

|

П/S

|

0,011

|

0,007

|

0,014

|

32

|

|

|

|

|

|

|

|

|

|

СМР - строительно-монтажные работы;

ОПФ - основные производственные фонды.

Возможность снижения себестоимости - это один из основных резервов

повышения финансовых результатов.

Себестоимость, как показано в таблице 2.1, в промежутке с 2012 по 2014

год, возросла на 101 %.

Балансовая прибыль повысилась на 168 %.

Исходя из результатов расчётов, можно проанализировать влиянии на прирост

строительно-монтажных работ величины основных производственных фондов и

фондоотдачи.

Исходные данные приведены в таблице 2.2.

Таблица 2.2

Анализ влияния факторов на прирост строительно-монтажных работ ООО

«Прометей» за период 2012 - 2014 годы

|

Показатели

|

Услов. Обозн.

|

2012г.

|

2014г.

|

Отклонения

|

Темпы роста, %

|

|

СМР, руб.

|

N

|

1574000

|

3134000

|

+1560000

|

199

|

|

ОПФ, руб.

|

F

|

8000

|

25000

|

+17000

|

312

|

|

Фондоотдача, коп. на руб.

|

w

|

196,8

|

125,4

|

-71,4

|

63

|

По данным таблицы можно изучить влияние изменений величин основных фондов

и фондоотдачи на повышение оборота

DN = +1560000 руб.

С применением метода цепных подстановок, находим:

1. Влияние изменения величины основных фондов (количественный

фактор):

DNF

= w02 * DF = 196,8 * 17000 = 3345600 руб.

2. Дополнительное влияние изменения фондоотдачи (качественный

фактор):

DNF04w = Dw * F04

= (-71,4) * 25000 = -1785000 руб.

3. Суммарное влияние факторов (качественный + количественный

фактор):

DN = DNF + DNF04w = 3345600 - 1785000 = 1560600 руб.

2.2 Анализ

финансовой деятельности ООО «Прометей»

Финансовые успехи компании и результаты его работы зависят от того, какие

ресурсы находятся в распоряжении компании, оптимальна ли их структура и

насколько рационально они превращаются в основные и оборотные фонды. В связи с

этим анализ финансового состояния компании очень важен.

Главные источники данных для анализа таковы:

- бухгалтерский баланс компании (форма №1);

- отчет о прибылях и убытках (форма №2).

Для того, чтобы оценить инвестиционный потенциал проанализируем сначала

показатели рентабельности (таблица 2.3).

Таблица 2.3

Динамика основных показателей рентабельности ООО «Прометей» за 2012-2014

годы

|

Коэффициенты

|

Год

|

|

2012

|

2013

|

2014

|

|

Рентабельность СМР

|

0,028

|

0,009

|

0,016

|

|

Общая рентабельность

|

0,093

|

0,054

|

0,062

|

|

Чистая рентабельность

|

0,064

|

0,021

|

0,034

|

|

Чистая рентабельность

собственного капитала

|

0,612

|

0,263

|

0,555

|

|

Рентабельность

производственных фондов

|

0,029

|

0,009

|

0,016

|

Коэффициенты рентабельности показывают, насколько эффективна деятельность

компании.

Рентабельность строительно-монтажных работ - это один из наиболее важных

показателей работы компании. Из таблицы 2.3 можно сделать вывод, что

рентабельность строительно-монтажных работ в период с 2012 по 2014 годы изменялась

неравномерно и в 2013 году была наименьшей. После чего, в 2014 году, произошло

некоторое повышение данного показателя. Это говорит, прежде всего, о снижении

конкурентоспособности компании, так как является следствием снижения спроса на

некоторые виды выполняемых работ.

Общая рентабельность показывает количество денежных единиц, которые

необходимы для того, чтобы получить одну денежную единицу прибыли. Её динамика

изменения повторяет динамику изменения рентабельности СМР. То есть

необходимость в денежных единицах снизилась в 2013 году, а затем, в 2014 году,

начала увеличиваться.

Подобная ситуация просматривается и в динамике чистой рентабельности и

чистой рентабельности собственного капитала. Как известно, величина показателя

чистой рентабельности играет наибольшую роль среди всех остальных показателей

рентабельности. Однако в 2013 году наблюдается её резкое падение, хотя компания

все равно убытков не понесла.

Динамика изменения рентабельности производственных фондов демонстрирует,

что размер прибыли с каждого рубля, который был потрачен на выполнение

строительно-монтажных работ, за период с 2012 по 2014 годы существенно не

изменился.

Показатели анализа эффективности менеджмента приведены в таблице 2.4.

Таблица 2.4

Динамика показателей эффективности управления ООО «Прометей» за 2012 -

2014 годы

|

Коэффициент

|

Год

|

|

2012

|

2013

|

2014

|

|

Чистая прибыль на один

рубль оборота

|

0,008

|

0,002

|

0,008

|

|

Прибыль от реализации на

один рубль оборота

|

0,028

|

0,008

|

0,016

|

|

Общая прибыль на один рубль

оборота

|

0,028

|

0,008

|

0,016

|

Основной ориентир при оценке эффективности деятельности компании - это

прибыль, являющаяся базой для экономического развития любой компании, в т. ч. и

для анализируемой компании. Изучая таблицу 2.4, можно сделать такой вывод:

Размер показателя чистой прибыли в 2012 и 2014 годах был одинаковый, но в 2013

он был немного меньше.

Показатели общей прибыли и прибыли от всей реализации, в пересчете на

один рубль оборота, оказались одинаковы и уменьшились за анализируемый период.

Следовательно, исходя из динамики изменения показателей прибыли, можно

сделать выводы, что эффективность менеджмента компании уменьшилась.

Коэффициенты оборачиваемости играют очень большую роль при оценке

финансового состояния компании. Это объясняется тем, что скорость оборота

капитала, а значит и скорость трансформации его в денежную форму, оказывает

самое прямое влияние на платежеспособность компании. Кроме того, повышение

скорости оборота капитала показывает при прочих одинаковых условиях увеличение

производственно-технического потенциала компании.

Оборачиваемость капитала предоставляет наиболее наглядное обобщенное

представление о деловой активности компании. Коэффициенты оборачиваемости

отображают количество полных оборотов, которые совершает оборотный капитал за

указанный период.

В таблице 2.5 продемонстрированы показатели деловой активности компании.

Таблица 2.5

Изменение показателей деловой активности ООО «Прометей» за 2012 - 2014

годы

|

№

|

Коэффициенты

|

Год

|

|

|

|

2012

|

2013

|

2014

|

|

|

1

|

Оборачиваемость оборотных

активов

|

9,7 (38 дн.)

|

8,8 (41дн)

|

4,7 (78 дн)

|

|

|

2

|

Оборачиваемость запасов

|

29,8 (12 дн)

|

12,6 (29 дн)

|

16,8 (21 дн)

|

|

3

|

Оборачиваемость

собственного капитала

|

87,5 (4 дн)

|

98,2 (4 дн)

|

75,6 (5 дн)

|

|

4

|

Оборачиваемость денежных

средств

|

90,7 (4 дн)

|

106,2 (3 дн)

|

94,8 (4 дн)

|

|

5

|

Оборачиваемость дебиторской

задолженности

|

42,6 (11 дн)

|

47,6 (8 дн)

|

6,8 (52 дн)

|

|

6

|

Оборачиваемость

кредиторской задолженности

|

10,2 (36 дн)

|

19,4 (18 дн)

|

28,4 (13 дн)

|

|

|

|

|

|

|

|

|

Данные таблицы показывают, что коэффициенты оборачиваемости оборотных

активов, оборачиваемости запасов и оборачиваемости собственного капитала с

течением времени постоянно уменьшаются. В то же время оборачиваемость денежных

средств, то данный коэффициент увеличился в 2013 году, а затем, в 2014 году,

немного уменьшился.

Коэффициент оборачиваемости дебиторской задолженности вел себя точно так

же, как и коэффициент оборачиваемости денежных средств. И только один

коэффициент неуклонно увеличивается в течение трёх лет - это оборачиваемость

кредиторской задолженности.

Основные показатели, которые характеризуют финансовую устойчивость,

показаны в таблице 2.6.

Таблица 2.6

Динамика основных показателей финансовой устойчивости ООО «Прометей» за

2012 - 2014 годы

|

Коэффициенты

|

Год

|

|

2012

|

2013

|

2014

|

|

Коэффициент автономии

|

0,105

|

0,086

|

0,058

|

|

Коэффициент финансовой

активности

|

8,639

|

10,755

|

15,916

|

|

Коэффициент манёвренности

|

0,473

|

0,302

|

0,398

|

|

Коэффициент финансовой

устойчивости

|

0,097

|

0,086

|

0,058

|

|

Индекс постоянного актива

|

0,528

|

0,697

|

0,603

|

Коэффициенты автономии с 2012 по 2014 годы были значительно ниже

нормативного значения - 0,5, что демонстрирует об низкую финансовую

независимость компании и высокую вероятность увеличения риска финансовых

проблем в будущем. Динамика изменения коэффициента автономии является величиной

отрицательной, что демонстрирует снижение автономии на протяжении описанного

периода.

Из этого следует, что компания в будущем будет не способна выплатить свои

обязательства за счет собственных ресурсов.

Коэффициенты маневренности с 2012 по 2014 годы были ниже нормативного

значения - 0,5, что говорит об ограничении финансовой мобильности компании.

Динамика изменения коэффициента маневренности является величиной отрицательной,

что демонстрирует снижение маневренности на протяжении описанного периода.

Коэффициент финансовой устойчивости с 2012 по 2014 годы, также ниже нормативного

значения - 0,75, что демонстрирует крайне неоптимальную структуру активов

предприятия. Динамика изменения коэффициента финансовой устойчивости является

величиной отрицательной, что демонстрирует снижение финансовой устойчивости на

протяжении описанного периода.

В то же время таблица 2.6 показывает, что коэффициент финансовой

активности и индекс постоянного актива в период с 2012 по 2014 годы

увеличиваются. Это говорит о способности компании проводить активную

деятельность.

Платёжеспособность компании находится в прямой зависимости от наличия

спроса на строительно-монтажные работы.

В таблице 2.7 показаны коэффициенты, которые дают возможность оценить

способность компании в течение года рассчитаться по своим краткосрочным

обязательствам.

Таблица 2.7

Динамика основных показателей платёжеспособности ООО «Прометей» за 2012 -

2014 годы

|

Коэффициенты

|

Год

|

|

2012

|

2013

|

2014

|

|

Коэффициент абсолютной

ликвидности

|

0,11

|

0,08

|

0,04

|

|

Коэффициент промежуточной

ликвидности

|

0,71

|

0,29

|

0,75

|

|

Коэффициент текущей

ликвидности

|

1,00

|

1,01

|

1,02

|

Коэффициент абсолютной ликвидности демонстрирует, какую часть

краткосрочных обязательств компания может выплатить немедленно, задействовав

денежные средства на расчётном счёте. На ООО «Прометей» указанный коэффициент

уменьшается из года в год, что демонстрирует недостаточную способность компании

выплачивать текущие обязательства. За 2014 год финансовое состояние компании

существенно ухудшилось.

Коэффициент промежуточной ликвидности за период с 2012 по 2014 годы

соответствовал нормативному значению - 0,7-1,5, что демонстрирует достаточность

ликвидных активов компании для перекрытия ее кредиторских обязательств.

Динамика изменения коэффициента текущей ликвидности является величиной

положительной, что демонстрирует позитивную динамику в течение оцениваемого

периода.

Коэффициент текущей ликвидности, как видно из таблицы в за период с 2012

по 2014 годы растет, что также можно оценивать как позитивную тенденцию. В

итоге, компания имеет достаточную способность выплачивать свои краткосрочные

обязательства. Динамика изменения коэффициента текущей ликвидности также

является величиной положительной, что демонстрирует улучшение текущего

финансового состояния компании за период с 2012 по 2014 годы.

2.3

Рейтинговый экспресс-анализ финансовой состоятельности ООО «Прометей»

Получив значения финансовых показателей, можно провести рейтинговую

оценку финансового состояния ООО «Прометей».

. Обеспеченность собственными средствами показывает наличие у компании

собственных оборотных ресурсов, которые необходимы для достижения ее

устойчивости.

Обеспеченность собственными средствами рассчитывается по формуле:

где

IА - сумма раздела I актива баланса;П - сумма раздела IV пассива баланса;А -

сумма раздела II актива баланса.

.

Текущая ликвидность баланса описывается степенью общего перекрытия оборотными

ресурсами компании суммы срочных долгов и рассчитывается по формуле:

где

IIА - итог раздела II актива баланса;

стр.

610, 620, 630, 670 - соответствующие строки пассива баланса.

.

Интенсивность оборота авансируемого капитала показывает объем проданного

товара, который приходится на 1 руб. средств, которые вложены в деятельность компании

и рассчитывается по формуле:

где

стр.010 - соответствующая строка формы №2 отчет о финансовых результатах;

Т

- количество дней в рассматриваемом периоде;

нач.,

399кон. - строки актива баланса, соответствующие началу и концу исследуемого

периода.

.

Эффективность управления компанией показывает соотношение величины прибыли от

продажи товаров и величины торгового оборота и рассчитывается по формуле:

.

Прибыльность или рентабельность компании показывает объем прибыли, которая

приходится на 1 руб. собственного капитала и рассчитывается по формуле:

где

490нач., 490кон. - строки пассива баланса, соответствующие началу и концу

исследуемого периода.

В

таблице 2.8 приведены результаты, которые были рассчитаны на основании

бухгалтерской отчетности ООО «Прометей».

Таблица

2.8

Оценка

финансового состояния ООО «Прометей» за 2012 год и 2014 годы

|

Показатель

|

Нормативное минимальное

значение

|

2012 год

|

2014 год

|

Отклонения

|

Темп роста, %

|

|

К0

|

0,1

|

0,052

|

0,024

|

-0,028

|

53

|

|

Кл

|

2,0

|

1,0

|

1,02

|

+0,02

|

2

|

|

Ки

|

0,5

|

9,199

|

4,527

|

-4,672

|

51

|

|

Км

|

0,1

|

0,027

|

0,015

|

-0,012

|

44

|

|

Кп

|

0,2

|

0,901

|

1,05

|

+0,149

|

17

|

|

R

|

1

|

1,853

|

1,569

|

-0,284

|

15

|

Проведем динамическую рейтинговую оценку финансового состояния ООО

«Прометей» по данным баланса (Ф №1) и формы №2 бухгалтерской отчетности за 2012

год (R1) и за 2014 год (R2):

= 2 * 0,052 + 0,1 * 1 + 0,08 * 9,199 + 0,45 * 0,027 + 0,901 = 1,853= 2 *

0,024 + 0,1 * 1,02 + 0,08 * 4,527 + 0,45 * 0,015 + 1,05 = 1,569

Полученные данные демонстрируют ухудшение финансового состояния компании

в период с 2012 по 2014 год, что доказывает уменьшение рейтинговой оценки на

15%. В то же время, наблюдается повышение прибыльности компании на 17%.

Поскольку доля собственных оборотных ресурсов и интенсивность оборота

снизились на 53% и 51% соответственно, то за анализируемый период анализируемой

компании не удалось выйти из зоны неудовлетворительного финансового положения.

финансовый политика факторный рентабельность

2.4 Анализ

наиболее значимых факторов, которые влияют на систему управления финансами ООО

«Прометей»

Для установления наиболее существенных факторов, которые влияют на

финансовое положение ООО «Прометей» была создана специальная анкета для

проведения опроса среди сотрудников планово-экономического отдела компании.

Сотрудники планово-экономического отдела выступают наиболее авторитетными

экспертами в области увеличения стойкости финансового положения, поскольку

именно они непосредственно занимаются планированием деятельности компании и ее

финансированием, а также проводят анализ финансово-экономических параметров.

Сотрудникам планово-экономического отдела было предложено с помощью

трехсот бальной шкалы оценить значимость различных, перечисленных в анкете

факторов, распределяя баллы между ними так, чтобы их сумма составила триста

баллов.

По результатам проведенного анкетирования, которые представлены в таблице

2.9, можно определить, что для анализируемой компании самыми значимыми

оказались два фактора.

При этом первое место по значимости для ООО «Прометей» занимает такой

фактор, как эффективное управление финансами предприятия.

Таблица 2.9 - Результаты анкетирования на ООО «Прометей»

|

Факторы

|

Результаты анкетирования

|

∑ баллов

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

|

Маркетинговые факторы

|

|

|

|

1. Рациональность

исследования рынка

|

10

|

15

|

10

|

15

|

10

|

10

|

10

|

80

|

|

2.Ассортимент выпускаемой

продукции

|

10

|

10

|

10

|

10

|

10

|

10

|

10

|

70

|

|

3. Конкурентоспособность

продукции

|

10

|

10

|

10

|

10

|

10

|

10

|

70

|

|

4.Оптимизация объема

производства

|

15

|

15

|

10

|

10

|

10

|

15

|

10

|

85

|

|

5. Рациональность рекламы

|

10

|

10

|

10

|

10

|

10

|

10

|

10

|

70

|

|

Организационно-технические

факторы

|

|

|

|

1 . Рациональность изучения

возможностей

|

15

|

10

|

20

|

10

|

15

|

15

|

20

|

105

|

|

2.Техника и оборудование

|

10

|

10

|

15

|

10

|

10

|

15

|

10

|

80

|

|

3.Технология производства

|

15

|

10

|

15

|

15

|

10

|

10

|

10

|

85

|

|

4.Организация производства,

управления

|

15

|

15

|

10

|

15

|

10

|

10

|

15

|

90

|

|

5. Рациональность

управления имуществом

|

20

|

30

|

10

|

10

|

15

|

20

|

10

|

115

|

|

6. Рациональность

управления финансами

|

35

|

25

|

65

|

55

|

40

|

45

|

35

|

300

|

|

7. Рациональность

управления нововведениями

|

15

|

15

|

10

|

15

|

15

|

20

|

10

|

100

|

|

8. Рациональность

управления инвестициями

|

15

|

10

|

15

|

10

|

15

|

15

|

10

|

90

|

|

9. Рациональность

управления кадрами

|

20

|

25

|

15

|

15

|

15

|

10

|

20

|

120

|

|

Микрофакторы

|

|

|

1.Потребители

|

25

|

30

|

50

|

20

|

40

|

25

|

30

|

220

|

|

2.Конкуренты

|

10

|

10

|

10

|

10

|

10

|

10

|

10

|

70

|

|

3.Посредники

|

10

|

10

|

10

|

10

|

10

|

10

|

10

|

70

|

|

4. Поставщики

|

10

|

10

|

10

|

10

|

10

|

10

|

10

|

70

|

|

Макрофакторы

|

|

|

Экономика страны

|

15

|

10

|

20

|

15

|

15

|

10

|

15

|

100

|

|

Политическая ситуация в

стране

|

15

|

10

|

15

|

15

|

10

|

10

|

15

|

90

|

|

Научно-технический прогресс

|

20

|

10

|

10

|

10

|

10

|

10

|

20

|

90

|

|

Итого баллов

|

300

|

300

|

300

|

300

|

300

|

300

|

300

|

2100

|

|

|

|

|

|

|

|

|

|

|

Следующий по значимости фактор - это потребители (по уточнению

анкетируемых сотрудников, в первую очередь, их неплатежеспособность, которая

тянет за собой увеличение дебиторской и, соответственно, кредиторской

задолженности компании). Потребители - это внешний фактор, на который компания

влиять не может. Для повышения эффективной деятельности ООО «Прометей»

обязательным условием является экономический подъем различных компаний региона,

которые являются непосредственными потребителями выпускаемой компанией

продукции и выполняемых компанией услуг.

В этом случае будут достигнуты такие результаты:

- Повыситься загрузка производственных мощностей (в данный момент

производственные мощности компании задействованы всего лишь на 20%), так как

повыситься потребление выпускаемой продукции и, следовательно, потребуется

увеличение объема ее производства.

- Снизится дебиторская задолженность за счет повышения

платежеспособности предприятий в регионе.

Проблему финансового оздоровления компаний в регионе и повышения их

платежеспособности можно решить только адекватной экономической государственной

политикой и организацией надлежащего управления в компаниях.

В тоже время компании ООО «Прометей» нужно повышать эффективность

управления дебиторской задолженностью.

При анализе финансово-экономического положения ООО «Прометей» особое

внимание следует обратить именно на эти факторы для выявления резервов

увеличения стойкости финансового состояния компании.

2.5 Оценка

эффективности финансовой деятельности ООО «Прометей» на основе факторной модели

рентабельности

На параметры рентабельности влияет весь комплекс

производственно-хозяйственных факторов:

- качество организации производства и менеджмента;

- состав ресурсов и их происхождение;

уровень эксплуатации производственных ресурсов;

качество, объем и структура выполняемых работ;

расходы на производство и конечная себестоимость

строительно-монтажных работ;

прибыль по видам деятельности компании и направления ее

применения.

Методы факторного анализа параметров рентабельности предполагает

разделение исходных формул расчета параметров по всем качественным и

количественным факторам интенсификации производства и увеличения эффективности

деятельности компании.

Трехфакторная модель оценки рентабельности:

где

- прибыльность выполняемых работ;

- прибыльность выполняемых работ;

-

капиталоемкость (фондоемкость) выполняемых работ;

-

капиталоемкость (фондоемкость) выполняемых работ;

-

оборачиваемость оборотных ресурсов;

-

оборачиваемость оборотных ресурсов;

Проведем

оценку рентабельности ресурсов ООО «Прометей».

Сначала

рассчитаем значения рентабельности для 2012 и 2014 годов соответственно.

для

2012 года:

для

2014 года:

Отсюда,

снижение рентабельности за период с 2012 по 2014 годы составляет:

DR = 0,247 - 0,067 =

0,18

Оценим,

какое влияние на изменение рентабельности имели разные факторы.. Оценка влияния

фактора прибыльности работ на изменение рентабельности.

А.

Для оценки нужно высчитать условную рентабельность по прибыльности работ,

предположив, что менялась только рентабельность СМР, а показатели всех

остальных факторов остались в 2014 году на том же уровне, что были в 2012 году.

Б.

Выделим влияние фактора прибыльности работ на рентабельность:

D = 0,137- 0,247= - 0,11=1,1%

= 0,137- 0,247= - 0,11=1,1%

.

Оценим влияния изменения фондоемкости.

А.

Для оценки нужно высчитать условную рентабельность по фондоемкости,

предположив, что менялись только два фактора - рентабельность СМР и

фондоемкость, а показатели всех остальных факторов остались в 2014 году на том

же уровне, что были в 2012 году.

Б.

Выделим влияние фактора фондоемкости на рентабельность:

D = 0,134+0,11=0,244=2,4%

= 0,134+0,11=0,244=2,4%

.

Оценка влияния оборачиваемости оборотных ресурсов

А.

Для оценки необходимо высчитать рентабельность для 2014 года. Ее следует

рассматривать как условную рентабельность, предположив, что изменились значения

всех трех факторов - рентабельности СМР, фондоемкости и оборачиваемости

оборотных активов.

Б.

Выделим влияние фактора оборачиваемости оборотных средств на рентабельность:

D = 0,067-0,134=-0,067=6,7%

= 0,067-0,134=-0,067=6,7%

И

в итоге высчитаем суммарное влияние всех факторов на изменение рентабельности:

3.

Совершенствование системы управления финансами ООО «Прометей»

.1

Предложения по совершенствованию системы управления финансами на ООО «Прометей»

Для усовершенствования системы управления финансами в компании ООО

«Прометей» можно предложить систему мер, основанную на результатах анализа

факторной модели.

Рациональное управление финансами является очень важной проблемой

компании в современных условиях.

Поэтому к первостепенным мерам по решению данной проблемы относятся:

- увеличение качественной организации производства и менеджмента;

- повышение объёмов и качества строительно-монтажных работ;

снижение затрат на производство и понижение себестоимости

строительно-монтажных работ.

Компании рекомендовано учредить должность финансового менеджера, который

в условиях рыночной экономики является одним из ключевых сотрудников компании.

В его обязанности входит ответственность за определение проблем финансового

характера, анализ рациональности использования того или другого способа решения