Использование информационно-коммуникационных технологий среди российских компаний

Оглавление

Введение

Глава

1. Виды ИТ-услуг и мировой опыт их предоставления

.1

Виды ТК и ИТ услуг

.2

Мировой рынок ИТ-услуг

Глава

2. Использование ИТ и ТК услуг среди российских компаний

.1

Уровень использования ИКТ-услуг в РФ

.2

Платежи

Глава

3. Портреты пользователей ИТ-услуг

.1

Описание задачи

.2

Классификация пользователей ИТ-услуг

.3

Сегментация пользователей ИТ-услуг

Заключение

Список

литературы

Введение

информационный услуга

коммуникационный корпоративный

Наш век - это век высоких компьютерных технологий.

Информационные и телекоммуникационные технологии все глубже проникают в жизнь

человека, а компетентность в этой сфере все более определяет уровень его

образованности.

История развития ИКТ западных стран насчитывает

уже несколько десятилетий. Практически все отрасли, будь то торговля,

банковский сектор, органы государственного управления или промышленность,

предъявляют активный спрос на информационные и телекоммуникационные услуги.

Экономические успехи ряда западных стран во многом обязаны развитию данного

сектора.

В России сектор ИКТ-услуг начал формироваться

только в начале 90-х годов и фактически с нуля, но отличался высокой динамикой

и быстрым увеличением доходов. После дефолта 1998 года началась регенерация

отечественной промышленности. Повышение цен на нефть способствовало оживлению

экономики и сформировало новый тип потребителя, способного тратить большие

суммы денег на крупные, дорогостоящие проекты - сверхприбыльные сырьевые

монополии и государство. Крупные предприятия, которые за счет экспорта нефти и

газа накопили достаточные денежные средства и теперь стремились выйти на

международные фондовые рынки, понимали необходимость внедрения современных

информационных систем из-за повышенных требований к финансовой отчетности.

К 2001 году крупные сырьевые компании завершили

внедрение информационных систем, а новых потребителей ИКТ-услуг на рынке не

появилось, так как среди возможных крупных заказчиков практически не было

компаний с необходимыми столь высокими темпами роста. Началось «остывание» рынка

ИКТ.

В настоящее время, по мнению ряда экспертов,

рынок вступил в стадию «зрелости». Следовательно, особую актуальность

приобретает конкурентоспособность отечественной ИКТ - индустрии, как в мире,

так и на внутреннем рынке. Это обусловлено общим технико-технологическим

отставанием России от развитых стран, затяжным кризисом российской экономики,

низким уровнем достатка большей части населения, несовершенством

нормативно-правовой базы, большим числом административных барьеров и

отсутствием целостной информационной инфраструктуры развития ИКТ.По данным

Всемирного экономического форума по степени готовности и способности

использовать информационные технологии Россия занимает 62-е место в списке 104

обследованных стран. В сложившейся ситуации многие компании на российском рынке

ИКТ вынуждены пересматривать свои стратегии и искать новые пути формирования

конкурентных преимуществ.

Существует несколько конкурентных сил, влияющих

на состояние конкуренции в отрасли:

Проанализировав по этой модели обстановку на

рынке, компания может разработать долгосрочную стратегию, которая будет

способствовать созданию конкурентного преимущества перед другими компаниями.

Угроза вхождения в отрасль новых конкурентов:

В России существует достаточно большое

количество входных барьеров в отрасль ИКТ. В основном здесь действуют крупные

многопрофильные компании, созданные в период становления рынка. Это обусловлено

тем, что они обладают высоким партнерским статусом, штатом сертифицированных

специалистов, огромным опытом и четко отработанной стратегией, а также

дорогостоящим оборудованием. Кроме того, такие компании работают в основном на

территории Москвы и Санкт-Петербурга, где и находятся основные крупные

потребители. Выход в регионы, не охваченные ИКТ-бизнесом, и создание там

филиалов для подобных компаний достаточно прост и дает им дополнительные

преимущества. Для небольших или абсолютно новых компаний вероятность выхода на

этот сегмент рынка крайне мала из-за низкой привлекательности отрасли для

инвесторов.

Угроза появления товаров-заменителей:

На нынешнем этапе развития российского рынка для

высокоуровневых ИКТ-услуг товарами-заменителями могут быть только более дешевые

услуги мелких компаний. Обычно подобные компании не пользуются доверием, а,

следовательно, их услуги - спросом. С развитием информационной культуры

потребителей и необходимостью информатизации и компьютеризации сложных

бизнес-процессов влияние товаров-заменителей будет снижаться.

Рыночная власть поставщиков:

Поставщиков в отрасли ИКТ-услуг можно условно

разделить на два типа: компании-производители ПО и оборудования и

ИКТ-специалисты. Конкурентная сила компаний-производителей достаточна велика,

но ее всегда можно снизить, выбрав другие каналы поставки. А вот конкурентная

сила ИКТ-специалистов будет все время расти, так как спрос на них превышает

предложение. Но данную проблему также можно решить, самостоятельно обучая

специалистов.

Влияние государственной политики:

Государство достаточно активно вмешивается в

развитие отрасли ИКТ. Зачастую это способствует созданию неравных условий входа

на рынок информационно-телекоммуникационных услуг для различных компаний и,

следовательно, влияет на конкурентную ситуацию. Но в то же время ИКТ-отрасли в

России необходима государственная поддержка, а именно разработка специальных

федеральных программ, содействие расширению спроса на ИКТ-услуги, выходу на

внешние рынки, снятие излишних барьеров для вхождения на российский рынок,

развитие системы ИКТ-образования и так далее. А так же постоянных мониторинг

промежуточных и конечных результатов государственных программ.

Рыночная власть покупателей:

Целью данной работы является изучение и оценка

специфики спроса на ИКТ-услуги у корпоративных клиентов в РФ.

В соответствии с намеченной целью можно

сформулировать следующие исследовательские задачи:

анализ структуры и показателей потребления

ИКТ-услуг в различных сегментах корпоративного сектора: мировой опыт;

анализ объема корпоративного рынка и структуры

потребления ИКТ-услуг в подсегментах делового сектора в разрезе 4-х групп

регионов РФ;

сравнение мирового и российского рынков

ИКТ-услуг;

анализ факторов влияния на спрос ИКТ-услуг и

прогноз корпоративного рынка в РФ.

Структура работы:

В первой главе будут представлены основные виды

ИКТ, текущая ситуация на мировом рынке предоставления ИТ-услуг и его прогнозы

на будущее.

Во второй главе будет проведен анализ ситуации

на российском рынке ИТ-услуг на основе данных опроса предприятий крупного,

среднего и малого бизнеса.

В главе третьей будут предоставлены результаты

кластерного анализа пользователей ИТ-услуг в России.

В заключении будут сделаны выводы о

востребованности у корпоративных клиентов ИТ-услуг в РФ.

Глава 1. Виды ИТ-услуг и мировой опыт их

предоставления

.1 Виды ТК и ИТ услуг

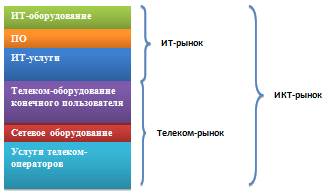

У разных аналитических агентств существуют

разные трактовки структуры и объема рынка информационно-коммуникационных

технологий (ИКТ). Например, агентстваIDC и EITO предлагают следующие структуры

(рис.1.1.1, 1.1.2):

Рисунок 1.1.1. Структура рынка ИКТ в трактовке

IDC

Рисунок 1.1.2. Структура рынка ИКТ в трактовке

EITO

Таким образом, не существует четкой сегментации

информационно-коммуникационного рынка, каждое аналитическое агентство

руководствуется собственной логикой. Некоторые аналитики, например, выделяют

отдельно рынок телерадиовещания как сегмент ИКТ-рынка.

Услуги, связанные с ИКТ, (ИКТ-услуги)-это виды

услуг, обеспечивающие возможности для обработки и передачи информации с помощью

электронных средств, в т.ч. связанные с торговлей, либо лизингом технических

средств, а также непосредственным применением информационных и коммуникационных

технологий.

С каждым годом все труднее становится провести

четкую границу между ПО и услугой (рис.1.3).

Рисунок 1.1.3. Структура рынка ИКТ-услуг

Услуги ИКТ состоят из информационных услуг и

телекоммуникационных услуг. Определим, в чем же разница между услугами ИТ и

ТК-услугами:

Телекоммуникационные технологии (ТК) -

разновидность дальней, дистанционной связи; способ передачи информации (данные,

голос, видео и т.п.) с помощью электромагнитных сигналов (по проводам,

волоконно-оптическому кабелю и т.п.) между компьютерами:(семейство технологий

пакетной передачи данных для компьютерных сетей);;

радио;

телевизор.

Тогда, телекоммуникационные услуги включают в

себя передачу звуковой информации, изображений и других информационных потоков

через системы кабельной, радиотрансляционной, релейной или спутниковой связи,

включая телефонную, телеграфную связь и телекс, услуги по аренде линий связи,

сетей передачи звука, изображения и данных. К данному виду услуг относятся

услуги организаций, предоставляющих доступ в сеть Интернет.

Примеры телекоммуникационных услуг:

обмен сообщениями в режиме «электронная почта»

как между пользователями одной сети, так и между пользователями различных

сетей;

обмен сообщениями между участниками

телеконференций и телесеминаров;

организация электронных бюллетеней новостей

(электронных досок объявлений);

организация диалога и обмен сообщениями двух

абонентов в режиме «запрос - ответ»;

передача больших массивов - файлов;

размножение сообщений и передача их по заранее

подготовленному списку;

организация замкнутых групп абонентов (подсетей)

для взаимного обмена информацией только в рамках группы;

доставка факсимильных сообщений;

переадресация сообщений в случае изменения

адреса получателя информации;

выдача копий сообщений по запросам абонентов и

др.

Информационные технологии (ИТ) - совокупность

конкретных технических и программных средств и приемов работы, с помощью

которых выполняются разнообразные операции по обработке информации во всех

сферах человеческой деятельности.

На данный момент не существует одного четкого

определения того, что же такое ИТ-услуга. В документе ITIL v.2, например,

дается следующее определение:

ИТ-услуга - услуга, предоставляемая поставщиком

ИТ-услуг. ИТ-услуга включает в себя информационные технологии, процессы и

людей. ИТ-услуга, ориентированная на заказчика, непосредственно поддерживает

бизнес процессы одного или более заказчиков, её целевые показатели должны быть

определены в соглашении об уровне услуг. Другие ИТ-услуги, называемые

поддерживающими, не используются бизнесом непосредственно, но необходимы

поставщику услуг для предоставления услуг, ориентированных на заказчика.

В настоящее время граница между услугами ИТ и

ТК-услугами в восприятии потребителей все менее очевидна, да и большинство

ИТ-компаний предоставляют телекоммуникационные услуги на равнее с

информационными.

«Базовыми» голосовыми и ТК-услугами сегодня уже

никого не удивишь, заказчики все чаще требуют предоставить им, так называемые,

расширенные услуги. Например, доставка речи по сетям передачи данных (чего

позволяет добиться IP). Такая передача экономичнее и гибче, чем оказание

подобной услуги по телефонной сети общего пользования. Таким образом,

информационные услуги фактически поглотили и расширили формат

коммуникационныхуслуг. А предметом исследования является рынок ИТ-услуг,

которые сегодня тождественны услугам информационно-коммуникационных технологий.

Доля услуг в общей структуре российского

ИТ-рынка значительно меньше, чем в мире. В России на ИТ-услуги приходится

порядка 20 % сбыта, тогда как в среднем по миру его доля составляет около 60 %,

а в европейских странах данная цифра даже превышает эту отметку.

.2 Мировой рынок ИТ-услуг

Корпоративные ИТ мирового рынка находятся на

пороге революционных преобразований. У разных компаний возникают совершенно

разные модели бизнес-партнерства. Все чаще и чаще, отдельные бизнес-единицы

разрабатывают свои собственные рыночные стратегии и делают свои выводы о тех

технологиях, которые им нужны для вывода продуктов и услуг на рынок. В

результате, каждая бизнес-единица будет все больше определять собственную

технологическую стратегию и собственные ИТ-требования.

По-прежнему, ИТ-департаменты компаний должны

обеспечить последовательное общее стратегическое руководство; закупить и

доставить все бэк-офисные решения; выступать в качестве интегратора и тестера,

должны помочь построить базовую архитектуру, операционную модель и механизмы управления,

чтобы обеспечить работу новых технологий и бизнес-процессов. При этом,

бизнес-единицы все чаще выбирают услуги от внешних поставщиков и фронт-офисные

решения самостоятельно.

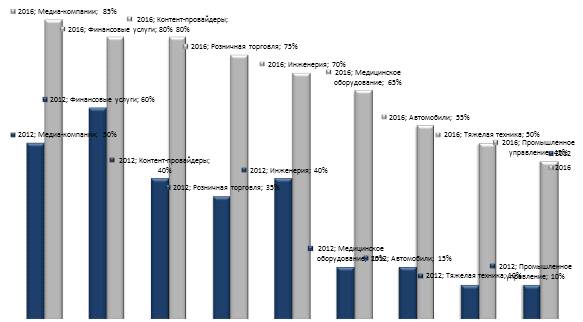

Рисунок 1.2.1. Рейтинг отраслей с учетом влияния

ИКТ на потенциальный прирост стоимости бизнеса клиента на основе предлагаемых

услуг и решений

По большому счету, игроки с разной историей и

компетенциями на рынке ИКТ до сих пор хорошо дополняют друг друга.

Последние опросы компании «Gartner»свидетельствуют

о том, что телекоммуникационные компании могут быть предпочтительными для

облачных услуг связи, таких как телефония, веб-конференции и объединенные

коммуникации.Хостинг-компании и операторы ЦОД (например, Salesforce.com или

Amazon) будут предпочтительными поставщиками IaaS услуг, в том числе хранения,

резервного копирования и восстановления. Интеграторы технологий (такие как IBM,

Cisco или HP), пользуются доверием на рынке услуг Desktop-as-a-service/

инфраструктуры виртуализации рабочего стола/VDI и приложений контакт-центров.

Аргумент, который используют

телекоммуникационные компании (в частности, Orange, Telecom Italia, BT и Colt)

состоит в том, что поскольку они контролируют сети, телекоммуникационные

компании могут обеспечить сквозное качество обслуживания, интегрируя

подключения (сети) и ИТ-платформы.

Игроки рынка Интернет и ИТ уже основательно

охватили рынок коммуникационных услуг. Наиболее успешными в финансовом

отношении в последние годы были глобальные вендоры и системные интеграторы, а

также ИТ-компании, специализирующиеся на продажах и техподдержке.

Доля корпоративного сектора в рынке ИКТ в целом

с учетом населения растет с 56.3% в 2010м до 58.6% в 2015м году.

Капиталовложения в ИКТ в 2013 г. составили 3,7

трлн долл., но к 2020 г. они вырастут на 75%, превысив 5 трлн долл.

Телеком-услуги для корпоративного сектора на

глобальном рынке ИКТ постепенно уступают услугам ИТ долю рынка, снижаясь с 43

до 40% за последние 5 лет. Рынок ИТ-услуг растет существенно быстрее - CAGR

4.7% на фоне 2.5% у телеком-услуг.

Мировые лидеры телекоммуникационного рынка пошли

в двух разных направлениях в поисках роста. Первым, и самым успешным, стало

движение на развивающиеся рынки. Практически весь рост отрасли за последние

шесть лет пришел с этих новых рынков. Начиная с 2009 года, при ежегодном росте

на 10% доходы от развивающихся рынков составляют почти треть всех доходов в

сегменте по сравнению с четвертью пять лет назад.

Попытки операторов сети диверсифицировать свой

бизнес были менее плодотворны. Несмотря на движение в программное обеспечение и

ИТ-услуги, посредничество, медиа- и контент-сегменты, рост через диверсификацию

был слабым, и операторы по-прежнему получают всего 9% выручки за пределами их

основного сегмента деятельности.

Основная тенденция мирового рынка ИТ-услуг -

требования пользователей к резкому снижению затрат в годовом исчислении.

Переход от традиционного аутсорсинга к управляемым договорам на обслуживание

выгодно для пользователей и провайдеров, поскольку сделки разбиты на функции,

технологии и службы доставки, что позволяет без труда управлять всеми

участниками.

Ключевые функциональные требования, которые

пользователи называют чаще всего для внешних поставщиков профессиональных

ИТ-услуг, в порядке предпочтения:

достижение целевого соотношения затрат-выгод;

гибкость контрактов, касающихся взаимодействия и

моделей потребления;

улучшенные эксплуатационные и технологические

показатели;

управление программами.

В области предоставления базовых услуг связи все

основные международные операторы предоставляют сходный набор базовых сервисов,

состоящих из услуг фиксированной, мобильной телефонии, передаче данных, доступа

в Интернет. Основные отличия складываются в части плотности присутствия по

географии. Основным трендом в области предоставления базовых услуг является

конвергенция предложений на уровне конечного пользователя, операторы предлагают

пакетные решения quad play (фиксированная и мобильная связь, ТВ, Интернет), что

обеспечивает большую доступность для пользователя всех услуг за счет снижения

их удельной стоимости.

В области голосовых услуг происходит

технологический переход с сетей TDM (Time Division Multiplexing - технология

передачи данных, в которой несколько сигналов передаются одновременно как

подканалы в одном коммуникационном канале) на IP, что ведет к изменениям

структуры трафика и росту проникновения новых интернет-приложений:

глобальный бизнес и рынок услуг VoIP вырос на 8%

в 2013г. по сравнению с 2012 годом, до $68 млрд.; соединения в тот же период

выросли на 50%, что было вызвано прежде всего развитием в Северной Америке;

продажи хостинговых услуг PBX и унифицированных

коммуникаций (UC) выросли на 13% в 2013 году по сравнению с 2012 годом, и

количество мест выросло на 35% из-за продолжающегося спроса на корпоративные

облачные услуги;

число платных абонентов VoIP составило 212 млн в

2013 году, рост на 8% по сравнению с прошлым годом.

Нарастающее принятие рынком облачных IP является

драйвером рынка управляемых услуг: примерно 10%-20% новых проданных IP-линий

АТС являются частью управляемого сервиса, службы или контракта.

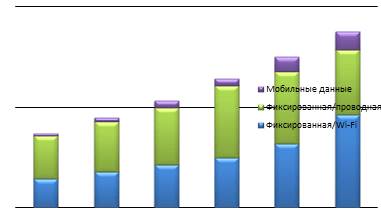

В 2013 году, проводные сети отвечали за большую

часть IP-трафика (56%), Wi-Fi определяли 41%, а мобильные и сотовые сети

составили всего 3% от общего глобального IP-трафика.К 2018 году, на проводные

сети будут приходиться 39% IP-трафика, в то время как на Wi-Fi и мобильные сети

будет приходиться 61% IP-трафика.

Рисунок 1.2.2. Выгрузка глобального IP-трафика

доступа на проводные и беспроводные фиксированные каналы

сети (IP, механизм осуществляющий передачу

данных от одного узла сети к другому с помощью меток) и VPN, а также

предоставление сопутствующих управляемых услуг, таких как мониторинг,

управление и поддержка оборудования на стороне клиента - CPE (customer premises

equipment), продолжают быть основными услугами для транснациональных корпораций

(ТНК). ТНК, которые имеют большое влияние на крупных развивающихся рынках,

таких как Китай и Индия, хотят, чтобы международные операторы расширили их

проникновение на этих рынках. Помимо этого растет спрос на две нишевые, но все

более важные услуги: профессиональные услуги для распространения контента на

потребительском рынке, и услуги с низким временем отклика для трейдинга и

банковского сектора.

По мере развития приложений следующего поколения

для таких секторов, как индустрия финансовых услуг, электронного платежного

сектора, государственных органов с высоким уровнем безопасности (полиция,

военные, аварийные службы и др.) будет генерироваться спрос на новые требования

для IP-соединений, выходящие за рамки дополнительной пропускной способности.

Потребуются новые функции доставки, необходимые для потокового видео, такие,

как снижение задержки, доступность, контроль джиттера и ограничение потери

пакетов.

Тенденции рынка услуг для ТНК:

внедрение современных WAN технологий (MPLS VPN,

IPsec VPN, carrier Ethernet) растет;VPN для МНК теперь достигает насыщения, но

услуги Ethernet и, в меньшей степени, IPsec VPN по-прежнему демонстрируют

заметный рост;

ТНК все чаще развертывают MPLS VPN и Ethernet

операторского класса вместе;

наибольший рост в корпоративных WAN-приложениях

наблюдается в видео, но есть также высокие ожидания роста VoIP в качестве

WAN-приложений;

растет количество WAN M2M подключений.

Принятие SIP-соединений (то есть протокола передачи

данных, описывающего способ установления и завершения пользовательского

интернет-сеанса) набирает значительные обороты, так как многие организации

развернули централизованные платформы IP-телефонии, и теперь, обращаются к

консолидации голосовых соединений, чтобы сократить расходы и повысить гибкость.

Рынку SIP-соединений был дан дополнительный импульс не только улучшением

предложений поставщиков, но и тем, что многие операторы начали обсуждать вывод

из эксплуатации услуг ISDN (цифровая сеть, совмещающая услуги телефонной связи

и обмена данными).

Консультанты «Frost & Sullivan»

прогнозируют, что число телефонных линий в Северной Америке, использующих

голосовые услуги в облаке и унифицированные коммуникации (UC) будет расти

ежегодно на 32,7% до 2017 года.

Рынок настольных видеоконференций является самым

быстрорастущим бизнесом интернет-услуг в прогнозируемый период. Прогнозируется

рост на 45% до 238 миллионов пользователей к 2018 году. Количество

пользователей бизнес IP-телефонии должно вырасти до 244 млн к 2018 году, что

делает это сервис самым популярным в среде бизнес-интернет-услуг.

Надо заметить, что кардинально меняется характер

взаимодействия сотрудников компаний в процессе современного ведения бизнеса и

увеличения доли «белых воротничков» - на первый план выходят процессы

совместного выполнения задач. Полноценная конференцсвязь с поддержкой аудио- и

видеодемонстрацией/ обменом документов в режиме реального времени наилучшим

образом подходит для совместной работы в разных процессах: обмена информации,

совместных обсуждений и мозговых штурмов, коллективного принятия решений и

совместной разработки/ производства продуктов.

В 2012 году пользователями видеоконференцсвязи

были 30% населения США, а в 2015г. - уже 45%. Самыми популярными устройствами

для пользования конференцсвязью являются: компьютеры (38% пользователей),

ноутбуки (28%), мобильные телефоны (27%). Компании, инвестирующие в UC&C

(Unified Communications & Collaboration - Унифицированные Коммуникации и

Совместная работа), преследуют следующие цели: повышение производительности

(61%), повышение гибкости (42%) и быстрое время реагирования (39%). Немалая

доля доходана рынке UC&C в 2013 году приходилась на услуги приложений

контакт-центров (call-центров) - 75%.

Уже имеющиеся тенденции развития рынка UC&C

будут существенно усилены выходом на рынок технологий WebRealTimeCommunication

(WebRTC)

К 2020 году аналитики «Frost & Sullivan»

прогнозируют, что количество конечных точек с поддержкой WebRTC будет почти 7

млрд., из них:

,9 млрд смартфонов с нативным браузером для

WebRTC;

млн. планшетов с нативной WebRTC;

,1 миллиарда компьютеров с нативной WebRTC.

Одним из основных преимуществ WebRTC является

то, что он использует HTML5 и JavaScript API, чтобы открыть в режиме реального

времени возможности передачи голоса, видео и данных для больших сообществ

веб-разработчиков. В частности, база разработчиков для WebRTC будет в 100 раз

больше, чем база разработчиков телекоммуникационных компаний.

В настоящее время большая часть усилий по

разработке в WebRTC основана на включении видео в различные приложения (от

мобильного здравоохранения до онлайн-обучения, от развлечений для взрослых до

дистанционной диагностики устройств). Корпоративная работа в группах,

контакт-центры и организация продаж также представляют из себя целевые области

применения. В будущем предполагается появление новых вариантов использования.

Для предприятийWebRTC интегрирует возможности

полнофункциональных унифицированных коммуникаций (UC) и решений для совместной

работы, таких как Cisco WebEx, в спектр корпоративных веб-приложений, создавая

более мощный набор инструментов.

Обращают на себя внимание планы существенной

части респондентов (22-31%) практически во всех отраслях в короткой перспективе

1,5 лет передать функционал контакт-центра на аутсорсинг.

В последние годы имел место резкий рост рынка в

аутсорсинговых контакт-центрах, и это подтверждается следующими цифрами:

рынок хостинговых центров рос на 20% в 2012 году

и 18% в 2013 году;

% компаний находились на разных стадиях перехода

к новой CRM-платформе в режиме SaaS;

каждая из четырех компаний переводит свои CRM в

облако.

Компании, использующие хостинг-решения

(предоставление в аренду операторских мест и функциональности), могут

сэкономить от 28% до 45% от совокупной стоимости владения (Total Cost of

Ownership, TCO).

Согласно обзору аутсорсинга приложений от IDC,

почти 50% организаций в настоящее время используют сторонних провайдеров услуг

для управления хостингом приложений. Еще 16% в настоящее время не используют

третьих лиц для HAM (Hosting Application Management), но планируют сделать это

в ближайшие 12 месяцев, а 14% планируют использовать сторонние компании для НАМ

в ближайшие 12-24 месяцев. Эта тенденция аутсорсинга приложений и функций

управления инфраструктурой вместе подстегнули рост рынка управления

хостинговыми приложениями во всем мире. IDC оценивает, что во всем мире рынок

управления приложениями достиг примерно $10,6 млрд в 2013 году, рост на 6,7% по

оценкам, с $9,9 млрд в 2012 году.

Главным драйвером рынка ИКТ в ближайшие 7-10 лет

станет «Третья платформа» - технологическая основа, построенная на применении

мобильных устройств, облачных сервисов, социальных сетей и «больших данных».

В IDC полагают, что основа этой платформы уже

создается сервис-провайдерами, провайдерами услуг PааS (Platform as a Service)

и потребителями. Однако в IDC предупреждают, что все эти новые веяния и новые

продукты разрушают традиционные бизнес-модели производителей ПО, в корне меняя

их, и ведут к переделу не только ИТ-рынка, но и всех других, связанных с ИТ-индустрией.

Аналитики IDC отмечают, что появление «третьей

платформы» знаменует не только технологическую революцию, но и революцию в

потребительском спросе. В итоге появится новая бизнес-модель продаж ПО,

базирующаяся на новом опыте пользователей, которые предпочтут иметь дело с

вендорами, обеспечивающими доступ к приложениям всегда и везде, где нужное

приложение понадобится. Стоимость этой «свободы доступа» будет зависеть от

«потребления» приложений, что позволит потребителю платить только за то, что он

конкретно использует. По мнению IDC, новая платформа позволяет также оперативно

настраивать две важные составляющие ИТ- и телекомпроцессов: «большие данные» и

технологии социальных сетей.

Все большей популярностью пользуются облачные

технологии - концепция, появившаяся лишь в 2006 году, но уже глубоко проникшая

в различные ИТ-сферы, благодаря удобству и эффективности использования

(минимальным эксплуатационным затратам и обращениям к провайдеру). На 2014 год

в структуре рынка чуть более 40% потребления облачных услуг приходилось на долю

МСП и несколько выше 35% - на долю затрат сотрудников компаний и

предпринимателей, использующих ИТ-услуги на личных устройствах, но в интересах

бизнеса (индивидуальных предпринимателей и сотрудников, работающих в рамках концепции

BYOD - bring your own device - «принеси свое собственное устройство»).

Потребление облачных услуг на предприятиях прогнозируется с ростом в среднем на

25-35% в год.

Доля доходов от облачных услуг составляет пока

порядка 6-7% от всего рынка ИКТ.

Уже сейчас большинство новейших сетевых

приложений - почти 82% - создаются специально для работы в облачной среде. К

2016 г примерно 1 из 6 долл., потраченных на комплект программ и 1 из 5 долл.,

потраченных на приложения, будет получен вендорами за счет предоставления

услуги «ПО как сервис» (Software-as-a-Service, SaaS). Потребителю просто нужен

положительный результат, и модель оплаты ПО «по подписке» удовлетворяет его

больше, чем бессрочная лицензионная модель.

Облачные решения для контакт-центров сейчас утверждают

себя в качестве серьезной альтернативы традиционным внедрениям. Выручка от

облачных решений будет превышать прибыль от традиционных лицензий, начиная с

2014 года и с Северной Америки.

Облачные вычисления позволяют агентам

взаимодействовать с клиентами с домашнего рабочего места с помощью защищенного

доступа в Интернет и стандартных настольных приложений. Типовой call-центр,

работающий с сотней домашних агентов, потенциально может сэкономить $200 000 в

год на снижение почасовой зарплаты на 1 доллар в час, переведя свою платформу в

облако.

По данным последнего исследования Accenture

«High Performancein IT» только 7 процентов приложений в настоящее время

проживают в облаке, и, по мнению респондентов, эта цифра приблизится к 33% к

2020 году.

Переход на цифровые рабочие места происходит

быстро, что в частности вытекает из результатов обзора еще 2011 года,

проведенного компанией Teknion:

% компаний предлагают своему персоналу

персональные устройства, такие как смартфоны, КПК и планшеты;

почти 90 процентов компаний планируют к 2015

году увеличить свои инвестиции в видеоконференцсвязь;

% компаний проводят удаленные совещания с

помощью настольных видеоконференций;

% компаний утверждают, что они активно

используют Facebook, LinkedIn, Twitter и другие соцсети, чтобы привлечь своих

работников, клиентов и другие заинтересованные стороны;

компании сообщают, что внедрение на рабочем

месте программ мобильного использования экономит затраты на поддержание рабочих

мест на 30%;

в связи с широким использование ИКТ к 2015 году

площадь офисных помещений на одного работника снизится с 20 квадратных метров

до 5-10 в зависимости от отрасли;

объединяя контент, бизнес-приложения,

коммуникации и корпоративное программное обеспечение для работы в соцсетях в

единую унифицированную платформу привело к 30% экономии затрат на управление и

стоимость инфраструктуры.

Постоянно растут услуги, связанные с

обеспечением подключений широкой полосы ПД, услуги по управлению сетью и ИКТ

активами, а также по обеспечению мобильного доступа и управлению мобильными

терминалами.

Финансируемые правительством или

государственно-частным партнерством широкополосные сети, которые обещают равный

доступ к поставщикам, развертываются во многих странах, включая Австралию,

Швецию, Сингапур, Малайзию и Литву. Австралийская национальная широкополосная

сеть (NBN), например, обеспечит оптовую продажу повсеместной волоконной сети,

охватывающей 93% населения к 2021 году. В то время как стоимость NBN будет

непомерно высокой для любого одиночного CSP, она “выравнивает игровое поле”

между старожилами и новыми поставщиками.Mason в 2014 году опубликовала отчет об

ИКТ-услугах для МСП во всем мире, содержащий прогноз до 2019 года, назвав МСП

главными потребителями ИКТ-услуг. Прогноз показывает, что на развивающиеся

рынки будет приходиться 47,6% мировой выручки в 2019 году (увеличение на 44,4%

по сравнению с 2013 годом). Общая выручка увеличится как на развивающихся, так

и на развитых рынках, но средний ежегодный рост на развивающихся рынках (на

3,8%) будет выше, чем в развитых регионах (на 1,1%).

Общая выручка на развивающихся рынках вырастет с

94.01 млрд. долларов в 2013 году до 113.19 млрд. долларов в 2019 году.По

прежнему будет важной мобильная голосовая связь и передача данных. Принятие

услуг фиксированной связи, как голосовой так и широкополосной, также внесет

значительный вклад в этот рост, поскольку операторы будут использовать

улучшенную инфраструктуру и повышение охвата при снижении стоимости этих услуг.

Облачные сервисы также будут востребованными на

развивающихся рынках: выручка в этом секторе увеличится с 0.37 млрд. долларов в

2013 году до 2.09 млрд. долларов в 2019 году (при среднем ежегодном темпе роста

на 41,3%). Скачок выручки будет обусловлен более широким использованием

облачных сервисов, благодаря повышению доступности и надежности широкополосных

подключений, а МСП на развивающихся рынках все более полагаются на ИТ и

передачу данных.

На развитых рынках, доходы малого и среднего

бизнеса в области ИКТ-услуг будут расти медленнее, чем на развивающихся рынках

(от 117.67 млрд. долларов в 2013 году до 124.44 млрд. долларов в 2019 году). На

этих более развитых рынках, фиксированная связь и широкополосный доступ

достигли точки насыщения, и дополнительные линии наиболее часто являются

заменами, например, Ethernet-линии заменяют арендованные линии или линии xDSL.

Конкуренция на этих рынках также обеспечивает давление на ARPU в сторону

понижения.

Доход от облачных сервисов быстро растет, как на

развитых рынках, так и на развивающихся рынках. Их принятие компаниями связано

с тем, что предприятия стремятся к сокращению расходов на ИТ-инфраструктуру и

ее поддержку.Улучшениеширокополосной связи мобильных устройств на рабочем месте

дает предприятиям и сотрудникам возможностьиспользовать более гибкие методы

работы. Доход от облачных сервисов для МСП на развитых рынках увеличится с 3.06

миллиарда долларов до 7.71 млрд. долларов между 2013 и 2019.

МСП на развивающихся рынках станут больше похожи

на МСП в развитых регионах в течение ближайших 3 лет. Они будут в большей

степени полагаться на подключение к Интернету, и будут требовать лучшие и более

доступные варианты как для фиксированной, так и мобильной широкополосной связи.

Лучшая связь будет увеличивать спрос на облачные услуги.

Глава 2. Использование ИТ и ТК услуг среди

российских компаний

В январе-марте 2015 года исследовательским

центром «РОМИР» был проведен опрос среди российских предприятий различных

отраслей со следующими границами по масштабу бизнеса:

крупный бизнес (КП) - выручка свыше 1 млрд.

руб./год, штат сотрудников свыше 250 чел.;

средний бизнес (СП) - выручка от 400 млн. до

1млрд руб./год, штат сотрудников от 101 до 250 чел.;

малый бизнес (МП) - выручка до 400 млн.

руб./год, штат сотрудников до 100 чел., в том числе микропредприятия (SOHO) -

выручка до 60 млн. руб./год, штат сотрудников до 15 чел.

Кроме того, сегментация корпоративных

пользователей была дополнительно осуществлена по границам платежей, приведенных

в 2014 г., на оказание консультационных услуг:

крупные предприятия - компании, объем расходов

на связь которых составляет более 62 500 руб./мес., в том числе корпоративные

клиенты федерального уровня (ККФУ) - более 283 000 руб./мес.;

средние и малые предприятия - объем расходов на

связь от 7 000 до 62 500 руб./мес., ОHО - расходы на связь до 7 000 руб./мес.

Опросы предприятий проводились методом личного

интервью по формализованной анкете. На крупных предприятиях опрашивались

руководители или ведущие специалисты Департамента / Управления информатизации и

связи, Отдела информационных технологий и защиты информации и т.п., принимающие

решения относительно оснащенности сотрудников средствами связи и выбора

поставщиков услуг связи. На средних и малых предприятиях допускалось опрашивать

системных администраторов и руководителей компаний.

Опрос проводился в двух городах федерального

значения - Москва и Санкт-Петербург и в 18 регионах РФ, сформированных по

принципу репрезентативности группы регионов, а также Федерального округа.

Таблицу с перечнем регионов и городов, выбранных для опроса, смотрите в

приложении 1.

Общий размер выборки выбран в объеме 1327 ед.

(из них 241 анкета КП, 382 - СП и 562 анкеты МП), т.е. ошибка выборки

составляет порядка ±3,5%.

Респондентам было предложено ответить на вопросы

анкеты о пользовании конкретными ИТ-услугами и выделить из предложенного списка

факторы выбора нынешнего провайдера в формате «Да/нет» (1/0).

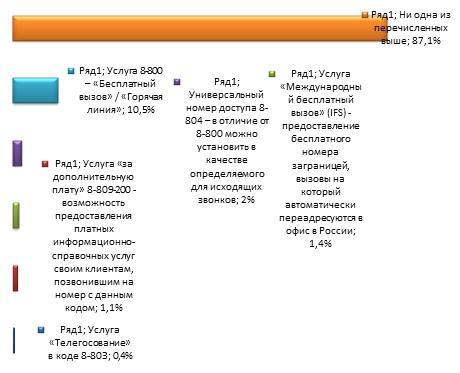

.1 Уровень использования ИКТ-услуг в РФ

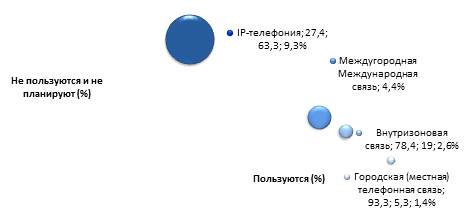

Уровень востребованности телекоммуникационных

услуг в России:

Более 90% российских компаний пользуются

городской телефонной связью; около 80% - внутризоновой; 70% - международной и

междугородной связью. IP-телефония в России не слишком востребована, - 63%

организаций ей не пользуются и не планируют.

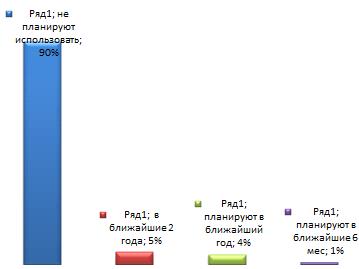

Рисунок 2.1.1. Планы корпоративных клиентов в

России на использование услуг телефонной связи и нынешняя ситуация на рынке

ТК-услуг

% опрошенных компаний используют для организации

корпоративной телефонной связи физическую или виртуальную АТС, городские

телефоны остальных подключены напрямую от оператора связи. Среди пользователей

АТС:80,5% имеют собственные АТС, 11% - виртуальные (облачные) и 8,5% арендуют

АТС.

Рисунок 2.1.2. Соотношение собственных и

арендованных АТС российских компаний

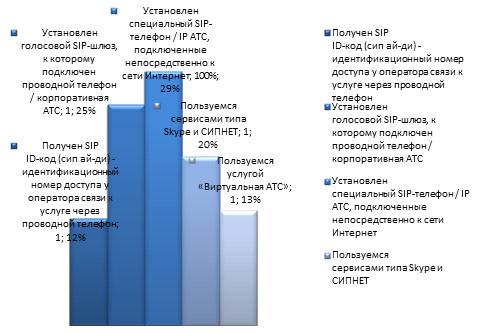

Рисунок 2.1.3. Варианты подключения

IP-телефонии, используемые российскими компаниями

В России только 2% корпоративных клиентов не

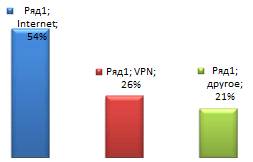

подключены к интернету. Существует множество технологий для подключения к сети

Интернет, в России самыми востребованными у корпоративных клиентов являются

следующие:

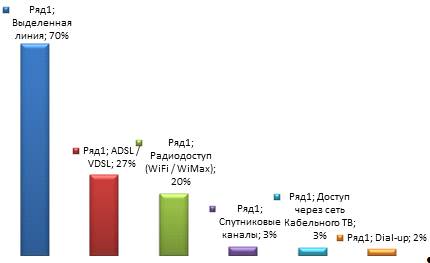

Рисунок 2.1.4. Процент использования различных

технологий для подключения к сети Интернет в России

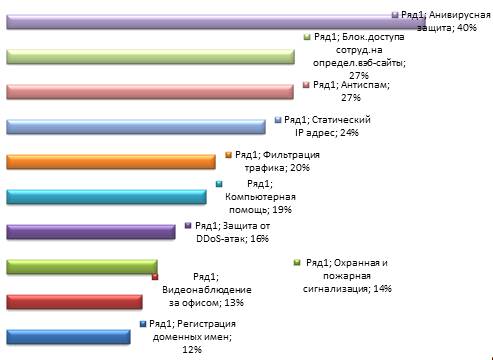

Рисунок 2.1.5. Востребованность дополнительных

услуг от Интернет-провайдеров у российских корпоративных клиентов

Среди российских компаний примерно 30% обладают

защищенной корпоративной сетью передачи данных - VPN. Среди них:

Рисунок 2.1.6. Процент компаний, обладающих

различными типамиVPN

Рисунок 2.1.7. Планы компаний, не имеющих

корпоративной сети VPN, по ее созданию

,3% респондентов, не имеющих сети VPN, но

планирующих ее создание, сообщили о том, что будут настраивать сеть

собственными силами. 3,8% воспользуются услугами оператора связи.

В России услугами аудиоконференцсвязи пользуются

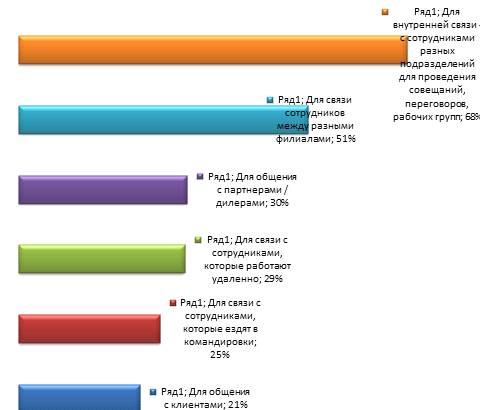

только 20% корпоративных клиентов для следующих целей:

Рисунок 2.1.8. Использование услуги

аудиоконференцсвязи в России

Услугами видеоконференцсвязи пользуются 17%

корпоративных клиентов для следующих целей:

Рисунок 2.1.9. Использование услуги

видеоконференцсвязи в России

Для проведения сеансов видеоконференции 10%

компаний арендует переговорную студию, 30% имеют собственную студию с

арендованным мобильным комплектом, 60% владеют собственной студией с

собственным оконечным оборудованием.

Рисунок 2.1.10. Используемые типы подключения к

ядру платформы

Рисунок 2.1.11. Планы компаний, не использующих

видеоконференцсвязь, по организации студий в ближайшем будущем

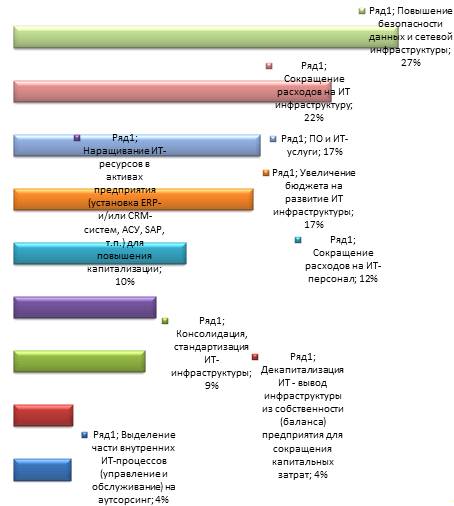

Уровень востребованности информационных услуг в

России:

Рисунок 2.1.12. Основные направления развития ИТ

российских компаний за последние 2 года

Таблица 2.1.1. Покупка/аренда лицензии на

установку системы или ПО

Из таблицы видно, что в России в среднем около

80% компаний в ближайшем будущем планирует приобрести или арендовать лицензию

на установку практически всехперечисленных систем и ПО. В настоящее время

наиболее востребованными являются следующие системы и программное обеспечение:

система бухучета и управление начислениями

(76%);

безопасность ПК, почты, сайтов (56%);

БД/ хранилище данных (40%);

система электронного документооборота, включая

корпоративную почту и совместную работу (34%).

В связи с этим за последний год корпоративные

клиенты чаще всего обращались за следующими услугами системной интеграции:

организация структурированной кабельной системы (8% респондентов), создание

единой ИТ-инфраструктуры (8%) и внедрение информационных систем ERP, CRM,

Business Intelligence, Groupware-системы, NIS-системы (7%).

Рисунок 2.1.13. Востребованность услуг ИСС

Рисунок 2.1.14. Планы российских компаний по

использованию услуг ИСС

Рисунок 2.1.15. Планы российских компаний по использованию

услуг ИСС

Только 12% компаний пользуется услугами

call-центров. Причем, из них приблизительно 79% имеют собственное подразделение

в организации, а 21% пользуется услугами сторонней специализированной компании.

Рисунок 2.1.16. Востребованность услуг сторонних

(внешних) компаний

У некоторых компаний, уже имеющих собственный

call-центр, в планах на ближайшее будущее (от 6 месяцев до 2 лет) -

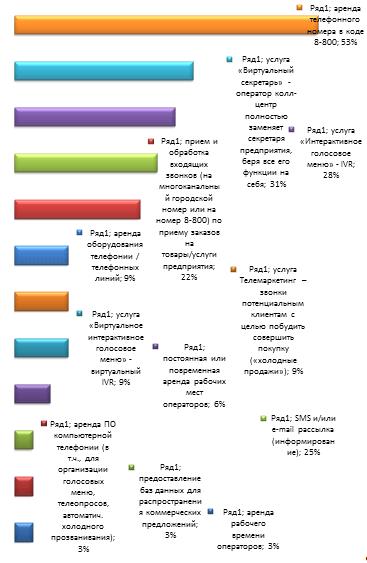

воспользоваться следующими услугами стороннего контакт-центра:

Рисунок 2.1.17. Востребованность услуг сторонних

(внешних) компаний у респондентов, имеющих собственный call-центр

Как видно из рисунка, компании, имеющие

собственный call-центр, прибегают к услугам сторонних специализированных

компаний практически наравне с остальными.

Таблица 2.1.2. Сводно. Использование ИКТ-услуг в

России.

|

Пользуются

|

Планируют

использование

|

Не

планируют использование

|

|

ТК-услуги:

|

96%

|

12%

|

3%

|

|

Городская

(местная) связь

|

93,4%

|

1,4%

|

5,3%

|

|

Внутризоновая

связь

|

78,4%

|

2,6%

|

19,0%

|

|

МГ/МН

|

69,7%

|

4,4%

|

25,9%

|

|

IP-телефония

|

27,4%

|

9,3%

|

63,3%

|

|

Интернет

|

98%

|

-

|

2%

|

|

ИТ-услуги:

|

46,4%

|

77,7%

|

22,3%

|

|

VPN

|

23,4%

|

73,7%

|

2,9%

|

|

АКС

|

20,4%

|

3%

|

76,6%

|

|

ВКС

|

17,3%

|

6,3%

|

76,4%

|

|

Call-центр

|

12%

|

5,3%

|

82,7%

|

|

Data-центр

|

14,9%

|

-

|

85,1%

|

|

ИСС

|

8,6%

|

8,1%

|

83,3%

|

Таким образом, в России среди корпоративных

клиентов 96% пользуются хотя бы одной ТК-услугой; 12% планируют подключение

(либо впервые, либо какой-то новой услуги) и только 3% вообще не пользуются ни

одной из ТК-услуг и не планируют.

Наименее востребованной среди телеком-услуг

является IP-телефония: на данный момент эта услуга оказывается всего 27,4%

компаний, и 63,3% даже не планируют становиться пользователями в будущем.

,4% корпоративных клиентов уже пользуются хотя

бы одной ИТ-услугой; 77,7% - планируют приобретение в будущем; 22,3%

предприятий не собираются покупать услуги информационных технологий.

Среди российских компаний довольно низкий

процент использования по каждой ИТ-услуге, в особенности это касается

интеллектуальной сети связи и call-центров. Еще меньшие проценты - в планах

корпоративных клиентов на будущее (за исключением VPN).

.2 Платежи

В России доля телекома в ИКТ значительно выше,

чем в остальном мире. Одной из причин является большая популярность и по сей

день услуг почты, которые относятся к телекоммуникациям. Да и в целом такие

услуги, как телефония и Интернет, пользуются в России наибольшим спросом.

В анкетировании исследовательского центра

«РОМИР», проведенном в январе-марте 2015 года среди предприятий малого,

среднего и крупного бизнеса, были также вопросы о стоимости потребляемых ими

услуг ИТ и ТК-услуг.

Среди ТК-услуг самое большое количество платежей

приходится на одни из самых дешевых услуг. Подобного рода платежи совершают

предприятия малого бизнеса. Самые большие платежи принадлежат крупным

предприятиям. Компании, относящиеся к среднему бизнесу ведут себя абсолютно

по-разному.

Количество опрашиваемых предприятий: МП - 669,

СП - 410, КП - 248.

Таблица 2.2.1.Расходы российских компаний на

городскую (местную) связь

|

(Руб.)

|

МП

|

СП

|

КП

|

|

не

пользуются

|

10,6%

|

3,4%

|

2,0%

|

|

от

1 до 2000

|

48,6%

|

25,4%

|

12,9%

|

|

от

2001 до 4000

|

28,6%

|

15,4%

|

13,3%

|

|

от

4001 до 6000

|

5,5%

|

42,2%

|

8,1%

|

|

от

6001 до 9000

|

3,1%

|

5,6%

|

5,6%

|

|

от

9001 до 15000

|

2,5%

|

4,4%

|

9,3%

|

|

от

15001 до 23000

|

0,4%

|

1,7%

|

3,6%

|

|

от

23001 до 45000

|

0,4%

|

0,7%

|

31,9%

|

|

от

45001 до 70000

|

0,0%

|

0,7%

|

4,8%

|

|

от

70001

|

0,1%

|

0,5%

|

8,5%

|

Минимальный платеж - 200 рублей (МП);

максимальный - 250 тыс.руб (КП).

Таблица 2.2.2.Расходы российских компаний на

внутризоновую связь

|

(Руб.)

|

МП

|

СП

|

КП

|

|

не

пользуются

|

28,8%

|

30,7%

|

11,7%

|

|

от

100 до 1000

|

21,5%

|

10,5%

|

12,1%

|

|

от

1001 до 3000

|

16,1%

|

19,4%

|

|

от

3001 до 4000

|

25,4%

|

2,9%

|

4,4%

|

|

от

4001 до 5000

|

2,5%

|

29,8%

|

3,2%

|

|

от

5001 до 13999

|

4,2%

|

8,3%

|

37,5%

|

|

от

14000 до 29999

|

1,0%

|

0,7%

|

4,8%

|

|

от

30000

|

0,3%

|

1,2%

|

6,9%

|

Минимальный платеж - 100 рублей (МП);

максимальный - 150 тыс.руб (КП).

Таблица 2.2.3.Расходы российских компаний на

междугородную и международную связь

|

(Руб.)

|

МП

|

СП

|

КП

|

|

не

пользуются

|

38,1%

|

30,5%

|

17,7%

|

|

от

100 до 2000

|

27,4%

|

17,6%

|

12,1%

|

|

от

2001 до 4000

|

25,4%

|

10,2%

|

8,1%

|

|

от

4001 до 6000

|

3,9%

|

33,4%

|

5,2%

|

|

от

6001 до 10000

|

3,1%

|

4,9%

|

11,3%

|

|

от

10001 до 19999

|

0,9%

|

1,2%

|

36,7%

|

|

от

20000 до 39999

|

1,0%

|

1,5%

|

3,6%

|

|

от

40000

|

0,1%

|

0,7%

|

5,2%

|

Минимальный платеж - 100 рублей (МП); максимальный

- 190 тыс.руб (КП).

Таблица 2.2.4.Расходы российских компаний на

IP-телефонию

|

(Руб.)

|

МП

|

СП

|

КП

|

|

не

пользуются

|

79,8%

|

72,4%

|

59,7%

|

|

от

100 до 9999

|

19,4%

|

24,4%

|

30,2%

|

|

от

10000 до 19999

|

0,6%

|

2,0%

|

6,9%

|

|

от

20000

|

0,1%

|

1,2%

|

3,2%

|

Минимальный платеж - 100 рублей (МП);

максимальный - 100 тыс.руб (КП).

Таблица 2.2.5.Расходы российских компаний на

Интернет

|

(Руб.)МПСПКП

|

|

|

|

|

не

пользуется

|

3,6%

|

1,5%

|

1,2%

|

|

от

100 до 1999

|

28,3%

|

10,0%

|

0,4%

|

|

от

2000 до 3999

|

16,9%

|

13,7%

|

0%

|

|

от

4000 до 5999

|

9,1%

|

13,9%

|

0,4%

|

|

от

6000 до 7999

|

27,8%

|

8,8%

|

0,0%

|

|

от

8000 до 9999

|

2,8%

|

5,1%

|

12,9%

|

|

от

10000 до 11999

|

4,3%

|

32,7%

|

0%

|

|

от

12000 до 13999

|

1,6%

|

2,2%

|

0%

|

|

от

14000 до 19999

|

2,5%

|

2,9%

|

15,3%

|

|

от

20000 до 39999

|

2,5%

|

6,3%

|

69,4%

|

|

от

40000

|

0,4%

|

2,9%

|

0,4%

|

Минимальный платеж - 100 рублей (МП);

максимальный - 200 тыс.руб (СП).

Таким образом, среди ТК-услуг наиболее

«дорогими» являются: Интернет, международная/междугородная и городская

(местная) связь.

Информационными услугами в России пользуются

очень мало.

Таблица 2.2.6.Расходы российских компаний на

услуги VPN

|

(Руб.)

|

МП

|

СП

|

КП

|

|

не

пользуются

|

97,5%

|

93,4%

|

90,7%

|

|

от

800 до 5999

|

2,4%

|

3,2%

|

0,4%

|

|

от

6000 до 11999

|

0,1%

|

3,2%

|

0,4%

|

|

от

12000 до 29999

|

0%

|

0%

|

6,0%

|

|

от

30000

|

0%

|

0,2%

|

2,4%

|

Услугами VPN малые предприятия практически не

пользуются, им принадлежит минимальный платеж - 800 рублей. Максимальный - 60

тыс.руб был совершен КП.

Таблица 2.2.7.Расходы российских компаний на

аудиоконференцсвязь

|

(Руб.)

|

МП

|

СП

|

КП

|

|

не

пользуются

|

100,0%

|

100,0%

|

81,5%

|

|

от

2000 до 9999

|

0%

|

0%

|

10,9%

|

|

от

10000 до 29999

|

0%

|

0%

|

4,4%

|

|

от

30000

|

0%

|

0%

|

3,2%

|

Услугами аудиоконференцсвязи МП и СП не

пользуются вообще.

Минимальный платеж - 2000 рублей (КП);

максимальный - 100 тыс.руб (КП).

Таблица 2.2.8.Расходы российских компаний на

видеоконференцсвязь

|

(Руб.)

|

МП

|

СП

|

КП

|

|

не

пользуются

|

94,5%

|

88,8%

|

82,7%

|

|

от

500 до 4999

|

5,2%

|

9,0%

|

2,0%

|

|

от

5000 до 14999

|

0,1%

|

2,0%

|

10,1%

|

|

от

15000

|

0,1%

|

0,2%

|

5,2%

|

Минимальный платеж - 500 рублей (МП);

максимальный - 50 тыс.руб (КП).

Таблица 2.2.9.Расходы российских компаний на

услуги call-центра

|

(Руб.)МПСПКП

|

|

|

|

|

не

пользуются

|

94,5%

|

88,8%

|

82,7%

|

|

от

500 до 4999

|

5,2%

|

3,4%

|

2,0%

|

|

от

5000 до 9999

|

0%

|

6,8%

|

1,6%

|

|

от

10000 до 19999

|

0,1%

|

1,0%

|

10,5%

|

|

от

20000

|

0,1%

|

0%

|

3,2%

|

Минимальный платеж - 500 рублей (МП);

максимальный - 50 тыс.руб (КП).

Таблица 2.2.10.Расходы российских компаний на

услуги data-центра

|

(Руб.)

|

МП

|

СП

|

КП

|

|

не

пользуются

|

88,5%

|

84,6%

|

83,1%

|

|

от

200 до 9999

|

9,9%

|

6,3%

|

2,4%

|

|

от

10000 до 19999

|

1,5%

|

8,3%

|

10,5%

|

|

от

20000

|

0,1%

|

0,7%

|

4,0%

|

Минимальный платеж - 200 рублей (МП);

максимальный - 100 тыс.руб (КП).

Таблица 2.2.10.Расходы российских компаний на

услуги ИСС

|

(Руб.)МПСПКП

|

|

|

|

|

не

пользуются

|

98,1%

|

97,3%

|

97,2%

|

|

от

1750 до 7999

|

1,8%

|

1,2%

|

0,4%

|

|

от

8000

|

0,1%

|

1,5%

|

2,4%

|

Минимальный платеж - 1750 рублей (МП);

максимальный - 35 тыс.руб (КП).

Таблица 2.2.11.Сводно. Расходы российских

компаний на ТК-услуги

|

до

7000р.

|

7000р.

- 62000р

|

62000р.

- 283000р.

|

от

283000р.

|

|

МП

|

19,6%

|

30,1%

|

0,7%

|

0,0%

|

|

СП

|

4,4%

|

25,2%

|

1,1%

|

0,2%

|

|

КП

|

0,0%

|

9,3%

|

9,0%

|

0,5%

|

Таблица 2.2.12.Сводно. Расходы российских

компаний на ИТ-услуги

|

до

7000р.

|

7000р.

- 62000р

|

62000р.

- 283000р.

|

|

МП

|

48,5%

|

1,8%

|

0,0%

|

|

СП

|

24,5%

|

6,4%

|

0,0%

|

|

КП

|

12,0%

|

5,8%

|

0,9%

|

Таким образом, самые дорогие услуги приходятся

на долю ТК, так же, как наибольший процент потребления. Основную долю

пользователей ИКТ услуг в России составляют предприятия малого и среднего

бизнеса.

Глава 3. Портреты пользователей ИТ-услуг

.1 Описание задачи

Во всем мире процент затрат на

телекоммуникационные услуги в портфеле ИКТ для бизнеса неуклонно снижается с

43% в 2010 году до 40% от всех затрат на ИКТ к 2015 году. При этом доля

корпоративного сектора в рынке ИКТ в целом с учетом населения растет с 56.3% в

2010 до 58.6% в 2015 году.

Таким образом, корпоративные клиенты во всем

мире - это целевая аудитория для большинства поставщиков ИТ-услуг. Большая

конкуренция на ИКТ рынке, взаимопроникновение телекоммуникационных и

информационных услуг, заставляют поставщиков придумывать новые наиболее

выгодные предложения для привлечения клиентов. Для этого операторы исследуют

спрос на ИТ-рынке, составляя портреты потенциальных пользователей.

Составим на примере некоторых самых

востребованных в мире на данный момент ИТ-услуг портрет потенциального

российского корпоративного пользователя.

Для этого, используя опросные данные, построим

деревья классификации для каждой исследуемой услуги, чтобы выявить их

зависимость от характеристик предприятий-пользователей.

Затем с отобранными характеристиками проведем

двухэтапный кластерный анализ, который позволит сформировать переменную

принадлежности к кластерам.

Используя получившиеся переменные, создадим

настраиваемые таблицы с результатами двухэтапного анализа и, проанализировав

их, составим портреты пользователей каждой исследуемой услуги.

3.2 Классификация пользователей ИТ-услуг

Проведем классификацию корпоративных клиентов

для услуг VPN, видеоконференцсвязи и аудиоконференцсвязи. В качестве

независимых переменных будем брать наличие филиалов, использование

IP-телефонии, количество сотрудников, федеральный округ, место расположения

компании, количество сотрудников.

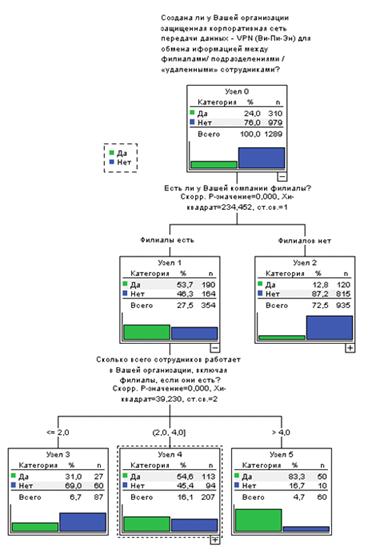

Рисунок 3.2.1. Зависимость востребованности у

корпоративных клиентов услуг VPN от характеристик предприятия (диаграмма дерева

классификаций)

Из дерева видно, что востребованность VPN

зависит от наличия у предприятия филиалов и от количества сотрудников

организации.

Также, можно разделить все предприятия на

несколько типов:

не имеют филиалов и не пользуются VPN;

имеют филиалы, число сотрудников не более 100

человек и не пользуются VPN;

имеют филиалы, число сотрудников от 101 до 500

человек и пользуются VPN;

имеют филиалы, число сотрудников более 500

человек и пользуются VPN.

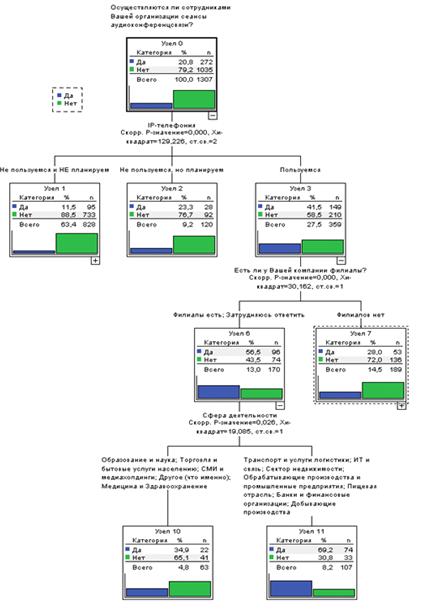

Рисунок 3.2.2. Зависимость востребованности у

корпоративных клиентов услуг ВКС от характеристик предприятия (диаграмма дерева

классификаций)

Востребованность услуги видеоконференцсвязи

зависит от наличия филиалов и от пользования IP-телефонией.

Также, можно разделить все предприятия на

несколько типов:

не имеют филиалов и не пользуются ВКС;

имеют филиалы, не пользуются и не планируют

пользоваться IP-телефонией и не пользуются ВКС;

имеют филиалы, не пользуются, но планируют или

уже пользуются IP-телефонией и около половины из них пользуется ВКС.

Рисунок 3.2.3. Зависимость востребованности у

корпоративных клиентов услуг АКС от характеристик предприятия (диаграмма дерева

классификаций)

Востребованность услуги аудиоконференцсвязи

зависит от наличия филиалов и сферы деятельности.

Также, можно разделить все предприятия на несколько

типов:

не пользуются и не планируют/ планируют

пользоваться IP-телефонией и не пользуются АКС;

пользуются IP-телефонией, не имеют филиалов и не

пользуются АКС;

пользуются IP-телефонией, имеют филиалы,

относятся к сферам Добывающей, Обрабатывающей промышленности, Транспорт, ИТ,

Недвижимость, Банки и Финансы и пользуются ВКС;

пользуются IP-телефонией, имеют филиалы,

относятся к сферам Образование и Наука, Медицина и Здравоохранение, Торговля и

бытовые услуги населению, СМИ и пользуются ВКС.

.3 Сегментация пользователей ИТ-услуг

Рассмотрим группировку пользователей услуг. Для

услуги VPN в качестве параметров сегментации выступают количество сотрудников и

наличие филиалов. Для аудио- и видеоконференцсвязи - наличие филиалов,

IP-телефония. Кроме того, добавим переменные «Федеральный округ» (ФО) и «Сфера

деятельности».

Таблица 3.3.1. Кластеры пользователей услугой

VPN

|

|

Кластеры

|

|

1

|

2

|

3

|

4

|

|

Размер

кластера

|

|

226

|

348

|

467

|

286

|

|

Создана

ли у организации защищенная корпоративная сеть передачи данных - VPN для обмена

иформацией между филиалами/ подразделениями / «удаленными» сотрудниками?

|

Да

|

0%

|

0%

|

0%

|

|

Нет

|

100%

|

0%

|

100%

|

100%

|

|

Сколько

всего сотрудников работает в Вашей организации, включая филиалы, если они

есть?

|

1-100

человек

|

100%

|

28%

|

13%

|

100%

|

|

101

и более человек

|

0%

|

72%

|

87%

|

0%

|

|

Есть

ли у Вашей компании филиалы?

|

Филиалы

есть

|

0%

|

100%

|

33,8%

|

0%

|

|

Филиалов

нет

|

100%

|

0%

|

64,9%

|

100%

|

|

FO

|

Москва

|

25%

|

28%

|

32%

|

15%

|

|

ПФО

|

26%

|

16%

|

47%

|

11%

|

|

С.-П.

|

11%

|

28%

|

51%

|

11%

|

|

СЗФО

|

20%

|

24%

|

37%

|

19%

|

|

СФО

|

15%

|

29%

|

29%

|

28%

|

|

УФО

|

9%

|

31%

|

31%

|

28%

|

|

ЦО

|

18%

|

27%

|

32%

|

23%

|

|

ЮФО

|

18%

|

25%

|

36%

|

22%

|

|

Сфера

деятельности

|

Банки

и финансовые организации

|

13%

|

49%

|

31%

|

7%

|

|

СМИ

и медиахолдинги

|

19%

|

24%

|

41%

|

16%

|

|

Образование

и наука

|

13%

|

18%

|

50%

|

19%

|

|

ИТ

и связь

|

7%

|

52%

|

17%

|

24%

|

|

Торговля

и бытовые услуги населению

|

16%

|

23%

|

30%

|

32%

|

|

Пищевая

отрасль

|

24%

|

24%

|

29%

|

22%

|

|

Транспорт

и услуги логистики

|

23%

|

29%

|

22%

|

26%

|

|

Медицина

и Здравоохранение

|

23%

|

20%

|

38%

|

18%

|

|

Сектор

недвижимости

|

24%

|

25%

|

21%

|

30%

|

|

Добывающие

производства

|

2%

|

32%

|

60%

|

6%

|

|

Обрабатывающие

производства и промышленные предприятия

|

18%

|

21%

|

51%

|

10%

|

Кластер 1 состоит полностью из НЕ пользователей

(или потенциальных клиентов, которых нужно привлечь) услуги VPN. Компании,

входящие в этот кластер, имеют от 1 до 100 сотрудников и не имеют филиалов.

Предприятия из кластера 1 относятся к Легкой промышленности (Пищевая отрасль,

Транспорт и услуги логистики, Медицина и Здравоохранение, Сектор Недвижимости).

Также данные организации находятся преимущественно в Москве, Приволжском и

Северо-Западном федеральных округах. Если посмотреть на карту России, именно

там сосредоточена большая часть самых крупных предприятий Легкой промышленности

(см. Рис.3.2.). Таким образом, подобные предприятия можно считать

потенциальными потребителями услуг по созданию защищенной корпоративной сети

VPN.

Кластер 2 полностью состоит из пользователей

VPN. Преимущественно это предприятия с количеством сотрудников - 101 и более

человек. Это банки и финансовые организации, а также компании ИТ и связи с

филиалами в Сибирском и Уральском федеральных округах, расположенные в Москве и

Санкт-Петербурге.

Кластер 3 - это 100% потенциальных пользователей

услуги VPN. 87% из них имеют более 100 сотрудников. Добывающие, Обрабатывающие

производства и промышленные предприятия и организации отрасли Образования и

Науки, расположенные почти по всей России.

Кластер 4 - периферия. Небольшие компании из

отрасли Торговли и бытовых услуг населению, Транспорта и логистики, а так же

Недвижимости. Без филиалов, менее сотни сотрудников и расположенные в Сибирском

и Уральском федеральных округах.

Таблица 3.3.2. Кластеры пользователей услуги

видеоконференцсвязи

|

|

|

1

|

2

|

3

|

|

Размер

кластера

|

601

|

219

|

259

|

|

Осуществляются

ли сотрудниками Вашей организации сеансы видеоконференцсвязи?

|

Да

|

0%

|

0%

|

0%

|

|

Нет

|

100%

|

100%

|

100%

|

|

IP-телефония

|

Пользуемся

|

0%

|

39%

|

58%

|

|

Не

пользуемся, но планируем

|

0%

|

0%

|

42%

|

|

Не

пользуемся и НЕ планируем

|

100%

|

61%

|

0%

|

|

Есть

ли у Вашей компании филиалы?

|

Филиалы

есть

|

0%

|

100%

|

0%

|

|

Филиалов

нет

|

100%

|

0%

|

100%

|

|

FO

|

ДВФО

|

43%

|

15%

|

18%

|

|

Москва

|

41%

|

14%

|

26%

|

|

ПФО

|

53%

|

16%

|

20%

|

|

С.-П.

|

34%

|

13%

|

41%

|

|

СЗФО

|

52%

|

18%

|

18%

|

|

СФО

|

44%

|

18%

|

19%

|

|

УФО

|

39%

|

21%

|

14%

|

|

ЦО

|

50%

|

12%

|

19%

|

|

ЮФО

|

48%

|

22%

|

8%

|

|

Сфера

деятельности

|

Банки

и финансовые организации

|

18%

|

41%

|

10%

|

|

СМИ

и медиахолдинги

|

37%

|

8%

|

29%

|

|

Образование

и наука

|

44%

|

18%

|

19%

|

|

ИТ

и связь

|

23%

|

15%

|

32%

|

|

Торговля

и бытовые услуги населению

|

48%

|

18%

|

18%

|

|

Пищевая

отрасль

|

64%

|

7%

|

11%

|

|

Транспорт

и услуги логистики

|

50%

|

12%

|

22%

|

|

Медицина

и Здравоохранение

|

38%

|

31%

|

14%

|

|

Сектор

недвижимости

|

41%

|

18%

|

30%

|

|

Добывающие

производства

|

40%

|

21%

|

19%

|

|

Обрабатывающие

производства и промышленные предприятия

|

55%

|

10%

|

16%

|

Кластер 1 и Кластер 2 полностью состоят из

«мертвых» клиентов. Эти компании не пользуются услугой VPN, а на вопрос о

наличии IP-телефонии ответили, что даже не планируют пользование услугой.

Предприятия из кластера 1 не имеют филиалов, относятся к Легкой промышленности

или Обрабатывающему производству и «разбросаны» по всей России. Кроме того этот

кластер содержит наибольший среди остальных кластеров процент предприятий этих

отраслей. Кластер 2 состоит из банков и финансовых организаций, также

находящихся в разных точках страны (с небольшим перевесов в сторону Уральского

и Южного федеральных округов).

Наиболее интересным с точки зрения поставщика

услуг является Кластер 3. Это потенциальные потребители услуги видеоконференцсвязи,

которые, к тому же, либо уже пользуются, либо планируют пользование

IP-телефонией. Компании без филиалов, но расположенные преимущественно в

Санкт-Петербурге и Москве. СМИ и медиахолдинги, ИТ и связь, Сектор Недвижимости

- сферы, в которых просто необходимы ИТ-технологии (в том числе для общения с

собственными клиентами).

Таблица 3.3.3. Кластеры пользователей услугой

аудиоконференцсвязи

|

|

|

|

1

|

2

|

3

|

|

Размер

кластера

|

612

|

499

|

216

|

|

Осуществляются

ли сотрудниками Вашей организации сеансы аудиоконференцсвязи?

|

Да

|

0%

|

55%

|

0%

|

|

Нет

|

100%

|

42%

|

100%

|

|

IP-телефония

|

Пользуемся

|

0%

|

45%

|

63%

|

|

Не

пользуемся, но планируем

|

0%

|

9%

|

37%

|

|

Не

пользуемся и НЕ планируем

|

100%

|

46%

|

0%

|

|

Есть

ли у Вашей компании филиалы?

|

Филиалы

есть

|

0%

|

72%

|

0%

|

|

Филиалов

нет

|

100%

|

26%

|

100%

|

|

FO

|

ДВФО

|

42%

|

41%

|

17%

|

|

Москва

|

41%

|

36%

|

23%

|

|

ПФО

|

54%

|

29%

|

17%

|

|

С.-П.

|

31%

|

34%

|

35%

|

|

СЗФО

|

47%

|

40%

|

13%

|

|

СФО

|

49%

|

35%

|

16%

|

|

УФО

|

42%

|

46%

|

12%

|

|

ЦО

|

51%

|

35%

|

14%

|

|

ЮФО

|

47%

|

46%

|

6%

|

|

Сфера

деятельности

|

Банки

и финансовые организации

|

21%

|

72%

|

7%

|

|

СМИ

и медиахолдинги

|

41%

|

35%

|

24%

|

|

Образование

и наука

|

40%

|

42%

|

18%

|

|

ИТ

и связь

|

24%

|

49%

|

27%

|

|

Торговля

и бытовые услуги населению

|

48%

|

15%

|

|

Пищевая

отрасль

|

64%

|

24%

|

11%

|

|

Транспорт

и услуги логистики

|

48%

|

34%

|

18%

|

|

Медицина

и Здравоохранение

|

40%

|

43%

|

17%

|

|

Сектор

недвижимости

|

46%

|

29%

|

25%

|

|

Добывающие

производства

|

36%

|

53%

|

11%

|

|

Обрабатывающие

производства и промышленные предприятия

|

58%

|

28%

|

13%

|

Эта кластеризация очень похожа на разбиение в

видеоконференцсвязи. Только «мертвым» клиентом здесь выступает только кластер

1, отвечающий за предприятия Легкой и Обрабатывающей промышленности, равномерно

распределенной по карте России.

Потенциальный пользователь - кластер 3,

абсолютно аналогичный кластеру 3 из разбиения пользователей

видеоконференцсвязью.

Кластер 2 охватывает преимущественно Уральский и

Южный федеральный округа, состоит наполовину из компаний отрасли ИТ и связь,

которые уже наверняка пользуются услугами аудиоконференцсвязи и IP-телефонией,

имеют сеть филиалов; и наполовину из компаний Добывающего производства, не

использующих IP-телефонию и аудиконференцсвязь и не имеющихфиллиалов.

Аналогично можно составить портрет пользователя

каждой услуги ИТ.

Заключение

Для достижения поставленной цели работы, а

именно изучения и оценки специфики спроса на ИКТ-услуги у корпоративных

клиентов в РФ была проделана следующая работа:

В первой главе были проанализированы основные

виды ИКТ, определена их структура, классификация и исследована текущая ситуация

на мировом рынке предоставления ИТ-услуг и оценены будущие перспективы

развития.

Анализ показал, что на мировом рынке для

пользователя в настоящее время практически не существует четкого разграничения

между ИТ и ТК услугами. Информационные технологии и телекоммуникации все больше

взаимопроникают друг в друга. При этом рынок ИТ-услуг стремительно набирает

обороты, не только отбирая долю рынка у телекоммуникаций, но и выполняя роль

провайдера ТК-услуг.

Этому росту способствует ряд ключевых тенденций,

а именно:

) растущая потребность в мобильности на

предприятиях;

) конвергенция сетевых платформ, сокращение

затрат и повышение оперативной совместимости;

) ускорение принятия «ИТ-виртуализации» и

облачных услуг;

) продолжающаяся тенденция использования

управляемых услуг и выборочного аутсорсинга.

Затем путем опроса предприятий крупного, среднего

и малого бизнеса был проведен анализ ситуации на российском рынке ИТ-услуг,

чтобы понять, насколько текущее состояние и тенденции мирового рынка

сопоставимы ситуации на российском рынке.

По мнению многих аналитиков российский рынок

телекоммуникаций идет по пути Европы и Америки с опозданием примерно на 3-7 лет

(в зависимости от сегмента и региона).

Анализ показал, что российский рынок вступил в

стадию «зрелости». Конкурентоспособность отечественной ИКТ-индустрии

приобретает особую актуальность как в мире, так и на внутреннем рынке.

Основными причинами отставания России в данной области являются:

технико-технологическое отставание от развитых

стран;

затяжной кризис российской экономики;

низкий уровень достатка большей части населения;

консерватизм рынка: несовершенство

нормативно-правовой базы и большое число административных барьеров;

несовершенная структурой рабочей силы,

привлеченной в сегменте: относительно невысокое проникновение

информационно-емких рабочих мест (knowledge workers);

отсутствие целостной информационной

инфраструктуры развития ИКТ.

Консервативность нашей инфраструктуры и

бизнес-процессов во многом определяет экономику всех отраслей, включая

анализируемую.. Например, доля расходов на ИТ к ВВП в России составляет лишь

1,17%, в то время как в развитых странах данный показатель находится на уровне

3-4%. Во многих отраслях в структуре расходов на ИТ все еще высока доля

аппаратного обеспечения - 46% против 27% в странах Западной Европы.

Проведенный затем кластерный анализ позволил

выявить некоторые общие черты портрета российского пользователя ИТ-услуг -

очевидно, что основным их потребителем в России являются достаточно крупные