Налогообложение прибыли корпораций

Федеральное

агентство по рыболовству

Федеральное

государственное бюджетное образовательное учреждение

высшего

профессионального образования

"Калининградский

государственный технический университет"

(ФГБОУ ВПО

"КГТУ")

Институт

финансов, экономики и менеджмента

Кафедра

финансы и кредит

Курсовая

работа

Налогообложение

прибыли корпораций

Работу выполнила

студентка группы 12-ЭК-3(ФК)

Гнатюк Ирина Владимировна

Руководитель работы

к.э.н., Кузин В.И.

Калининград

Содержание

Введение

1.

Налогообложение прибыли предприятий

1.1 Прибыль

как основной показатель результатов деятельности организации

.2 Налог на

прибыль организаций и объекты налогообложения

.3 Другие

налоги, влияющие на формирование прибыли предприятий

.4

Формирование и расчет налогооблагаемой прибыли

2. Анализ

финансовой деятельности ОАО "Бинбанк"

.1

Характеристика ОАО "Бинбанк" и оценка его положения на финансовом

рынке России

.2 Анализ

финансовой деятельности ОАО "Бинбанк"

Заключение

Список

литературы

Приложение

Введение

Одним из основных источников финансирования всех направлений деятельности

государства и экономическим инструментом реализации государственных приоритетов

являются налоги. Они выполняют две основные функции: фискальную и регулирующую,

- которые взаимосвязаны и взаимозависимы, причем ни одна из них не должна

развиваться в ущерб другой.

Налог как экономическая категория представляет собой обязательный платеж,

взимаемый государством с физических и юридических лиц.

Прибыль как экономическая категория - это обобщающий показатель

финансовых результатов хозяйственной деятельности, определяемый как разность

между выручкой от хозяйственной деятельности и суммой затрат на эту

деятельность.

Соединив в одно целое две вышеупомянутые экономические категории,

получается один из видов налога, посредством которого налоговая система

государства может выполнять свойственные ей функции - это налог на прибыль

предприятий и организаций.

Актуальность рассмотрения данной темы выражается в том, что налог на

прибыль представляет собой часть отношений экономического субъекта с

государственными и контролирующими органами и нарушения в данной области могут

повлечь за собой существенные последствия для экономического субъекта.

Целью настоящей работы является рассмотрение теоретических аспектов

налога на прибыль как экономической категории и расчет данного вида налога на

примере организации.

Исходя из поставленной цели, рассмотрим следующие

задачи курсовой работы:

· Изучить теоретические аспекты

налогообложения прибыли корпораций.

· Рассмотреть основные методы

вычисления прибыли.

· Произвести анализ формирования,

распределения и использования прибыли на примере предприятия ОАО

"Бинбанк".

1. Налогообложение прибыли предприятий

.1 Прибыль как основной показатель результатов деятельности организации

Прибыль является важнейшей категорией рыночной экономики. Ещё Карл Маркс,

в своем труде "Капитал" определил прибыль как модифицированную,

затемняющую свою сущность прибавочную стоимость. Источником стоимости он

полагал эксплуатацию, неоплаченный труд наемных рабочих. По Марксу, это внешняя

форма проявления сущности буржуазного экономического строя. Таким образом,

эксплуатация - это главное, что лежит в самой основе марксистской трактовке

прибыли.

Современная экономическая мысль рассматривает прибыль как доход от использования

факторов производства, т.е. труда, земли и капитала. Отрицая прибыль как

результат эксплуатации, присвоения неоплаченного наемного труда, можно выделить

следующие определения прибыли. Во-первых, прибыль - это плата за услуги

предпринимательской деятельности.

Во-вторых, прибыль - это чистый доход предпринимателя на вложенный

капитал, вознаграждение за риск предпринимательской деятельности,

представляющий собой разность между совокупным доходом и совокупными затратами

в процессе осуществления этой деятельности.

Иными словами прибыль - это особый воспроизводимый ресурс коммерческого

предприятия, конечный результат бизнеса. Из этого вытекает, что необходимый

уровень прибыли является:

· Основным внутренним источником текущего и долгосрочного

развития предприятия;

· Важнейшей предпосылкой возрастания рыночной стоимости

предприятия;

· Показателем конкурентоспособности предприятия при наличии

стабильного и устойчивого уровня прибыли;

· Гарантом выполнения предприятием своих обязательств перед

государством, источником удовлетворения социальных потребностей общества.

Поддержание необходимого уровня прибыльности - объективная закономерность

нормального функционирования предприятия в условиях рыночной экономики.

Систематический недостаток объема прибыли, и её неудовлетворительная динамика

свидетельствует о неэффективности и рискованности бизнеса, служит основной

предпосылкой предстоящего банкротства.

Как экономическая категория, прибыль отражает чистый доход, созданный в

сфере материального производства, и выполняет ряд функций.

1. Прибыль характеризует экономический эффект, полученный в

результате деятельности предприятия. Получение прибыли на предприятии означает,

что полученные доходы превышают все расходы, связанные с его деятельностью.

2. Прибыль обладает стимулирующей функцией. Это связано с тем, что

прибыль является одновременно не только финансовым результатом, но и основным

элементом финансовых ресурсов предприятия. Поэтому предприятие заинтересовано в

получении максимальной прибыли, так как это является основой для расширения

производственной деятельности, научно-технического и социального развития

предприятия, материального поощрения работников.

. Прибыль является одним из важнейших источников формирования

бюджетов разных уровней.

.2 Налог на прибыль организаций и объекты налогообложения

В Российской налоговой системе налог на прибыль предприятий и организаций

занимает важное место. Он служит инструментом перераспределения национального

дохода и является одним из главных доходных источников федерального бюджета, а

также региональных и местных бюджетов.

Данный налог является федеральным. Это означает, что плательщики налога,

объект налогообложения, размеры ставок налога, виды льгот и сроки уплаты

устанавливаются законодательными актами РФ. При этом какие-либо изменения

налоговых норм могут быть произведены только посредством внесения в

установленном порядке уточнений в налоговое законодательство. Как и все

федеральные налоги, налог на прибыль относится к общеобязательным. Он подлежит

взиманию на всей территории РФ. Исследуемый налог был введен государством для

формирования бюджета в целом, без определенного целевого применения.

Следовательно, его можно определить как абстрактный или общий.

Налог на прибыль является прямым, то есть его окончательная сумма целиком

и полностью зависит от конечного финансового результата хозяйственной

деятельности предприятий и организаций. Заглянув глубже, необходимо отметить,

что налог на прибыль уплачивается с действительно полученного дохода и отражает

фактическую платежеспособность налогоплательщика, а значит, рассматриваемый

налог считается личным прямым.

Поступление налога на прибыль осуществляется одновременно в бюджеты

различных уровней в пропорции установленной согласно бюджетному

законодательству, что говорит о регулирующем характере данного налога.

Налогоплательщики налога на прибыль организаций определены главой 25 НК

РФ. Лица, освобожденные от уплаты налога на прибыль, приведены в главах 26.1,

26.2, 26.3 и 29 НК РФ.

Таблица 2.1 Налогоплательщики налога на прибыль организаций и Лица,

освобожденные от уплаты налога на прибыль.

|

Налогоплательщики налога на

прибыль

|

· Российские организации. · Иностранные организации, осуществляющие свою деятельность в

Российской Федерации через постоянные представительства и (или) получающие

доходы от источников в Российской Федерации

|

|

Освобождены от уплаты

налога на прибыль

|

Организации, применяющие

упрощенную систему налогообложения, систему налогообложения для

сельскохозяйственных производителей (единый сельскохозяйственный налог), переведенные

на систему налогообложения в виде единого налога на вмененный доход для

отдельных видов деятельности. Организации игорного бизнеса

|

Объектом обложения налогом является валовая прибыль

предприятия - это прибыль от реализации продукции, товаров, работ, услуг,

основных фондов (включая земельные участки), другого имущества предприятия и

доходов от внереализационных операций, уменьшенных на сумму расходов по этим

операциям.

Объект налогообложения должен иметь стоимостную,

количественную или физическую характеристики; с ним законодательство о налогах

и сборах связывает возникновение обязанности по уплате налога.

С 2008 по 2017 гг. не относятся к налогоплательщикам иностранные

организаторы Олимпийских и Параолимпийских игр в отношении доходов, полученных

с связи с организацией и проведением XXII Олимпийских зимних игр и XI

Параолимпийских зимних игр 2014 г. в г. Сочи.

Отметим, что к российским организациям относятся организации,

образованные в соответствии с законодательством РФ (ст. 11 Налогового кодекса

РФ). Это означает, что налогоплательщиками налога на прибыль организаций

признаются как коммерческие, так и некоммерческие организации, в том числе

бюджетные учреждения (ст. 50 Гражданского кодекса РФ).

Некоторые организации освобождены от обязанностей плательщика налога на

прибыль организаций. Это организации:

применяющие систему налогообложения для сельскохозяйственных

товаропроизводителей (ЕСХН) (п. 3 ст. 346.1, п. 10 ст. 274 Налогового кодекса

РФ);

применяющие упрощенную систему налогообложения (УСНО) (п. 2 ст. 346.11,

п. 10 ст. 274 Налогового кодекса РФ);

применяющие систему налогообложения в виде единого налога на вмененный

доход для отдельных видов деятельности (ЕНВД) (п. 4 ст. 346.26, п.п. 9, 10 ст.

274 Налогового кодекса РФ);

занимающиеся игорным бизнесом (п. 9 ст. 274 Налогового кодекса РФ).

Несмотря на освобождение от уплаты налога на прибыль организаций,

указанные выше организации не освобождены от исполнения обязанностей налоговых

агентов (п.п. 2, 3 ст. 275, п.п. 4, 5 ст. 286, ст. 310, п. 4 ст. 346.1, п. 5

ст. 346.11 Налогового кодекса РФ). В частности, указанные организации должны

перечислить в бюджет налог на прибыль организаций:

при выплате дивидендов (п.п. 2, 3 ст. 275 Налогового кодекса РФ);

при выплате определенных доходов иностранным организациям (п. 1 ст. 309,

ст. 310 Налогового кодекса РФ).

Поступление налога на прибыль организаций осуществляется одновременно в

бюджеты различных уровней в пропорции установленной согласно бюджетному

законодательству, что говорит о регулирующем характере данного налога.

Значение налога на прибыль организаций как источника бюджетного дохода

постепенно меняется по мере развития российской экономики. В первые годы

экономических реформ именно этот налог был основным в доходах федерального

бюджета, его удельный вес в общей сумме доходов превышал 50%. В последующие

годы его доля постепенно снижалась, и это было экономически закономерно, так

как он отражал происходящие в экономике России.

1.3 Другие налоги, влияющие на формирование прибыли

предприятий

Как уже говорилось выше, налог на прибыль - это один

из наиболее распространенных видов налогов, уплачиваемых предприятиями. Но

помимо его в формировании прибыли корпораций также участвуют и другие налоги,

такие как: 1) Налог на добавленную стоимость; 2) Акцизы; 3) Налог на имущество

организаций; 4) Налог на экспорт и импорт.

Налог на добавленную стоимость. Этот вид налога

представляет собой форму изъятия в бюджет части добавленной стоимости,

создаваемой на предприятии. Следует отметить, что добавленная стоимость создается

на всех стадиях производства и определяется как разница между стоимостью

реализованных предприятием товаров, работ услуг и стоимостью материальных

затрат, отнесенных на издержки производства и обращения. НДС является косвенным

налогом, одним из важных факторов в процессе формирования и соответствующим

образом влияет на структуру потребления.

Акциз - вид косвенного налога, который взимается в

виде надбавки к цене товара и оплачивается его конечным потребителем. В отличие

от других налогов размеры акциза, как правило, не связаны со стоимостью товара,

затратами на его производство, а устанавливаются в основном в зависимости от

целей налогообложения и потребностей доходной части бюджета. Обычно акциз

устанавливается на товары массового спроса: винно-водочные и табачные изделия,

деликатесную продукцию, автомобили и др.

Налог на имущество организаций. Этот налог является

прямым и учитывается при формировании финансовых результатов деятельности

организации. Правовое регулирование отношений, возникающих в процессе

исчисления и уплаты этого налога, осуществляется на основе гл. 30 Налогового

кодекса РФ, которая называется "Налог на имущество организаций".

Плательщиками налога признаются: российские

организации и иностранные организации, осуществляющие свою деятельность в

Российской Федерации и (или) имеющие в собственности недвижимое имущество на

территории РФ.

Объектом налогообложения признается движимое и

недвижимое имущество, учитываемое на балансе организации в качестве объектов

основных средств.

Налог на экспорт и импорт - обязательный налоговый

платеж, взимаемый государством с экспортеров и импортеров и зачисляемый в

федеральный или местный бюджеты. Налоги на экспорт и импорт представляют собой

финансовый инструмент регулирования внешнеторговых операций на государственном

уровне.

Объектом налогообложения экспортно-импортных операций

может являться либо внешнеторговая стоимость товаров, пересчитанная в

национальную валюту по установленному курсу, либо количество товара, измеряемое

в единицах веса или количества.

Все перечисленные виды налогов играют большую роль в формировании прибыли

предприятий. Именно поэтому одним из путей повышения балансовой прибыли

предприятия является налоговое планирование.

Налоговое планирование основано на праве каждого налогоплательщика,

использовать допустимые законом средства, приемы и способы для максимального

сокращения своих налоговых обязательств перед государственными и муниципальными

органами управления.

.4 Формирование и расчет налогооблагаемой прибыли

Прибыль или финансовый результат представляет собой прирост собственного

капитала организации за отчетный период, полученный в итоге

финансово-хозяйственной деятельности организации.

На каждом предприятии формируется четыре показателя прибыли,

различающиеся по величине, экономическому содержанию и функциональному

назначению. Базой всех расчетов служит балансовая прибыль - основной финансовый

показатель производственно-хозяйственной деятельности предприятия. Основными

составными элементами балансовой прибыли являются:

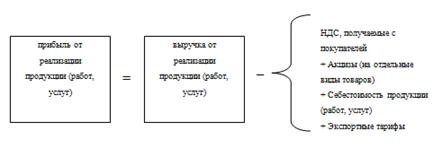

1. Прибыль от реализации товарной продукции - определяется путем

вычета из общей суммы выручки от реализации продукции в действующих ценах (без

НДС и акцизов) затрат на производство и реализацию товарной продукции,

включаемых в себестоимость продукции (рис. 2.1.).

2. Прибыль (или убыток) от реализации прочей продукции и услуг

нетоварного характера - определяется раздельно по всем видам деятельности, т.е.

прибыль (или убытки) подсобных сельских хозяйств, автохозяйств,

лесозаготовительных и других хозяйств, находящихся на балансе основного

предприятия (рис.2.1.).

. Прибыль (или убытки) от реализации основных фондов и другого

имущества - рассчитывается как разность между выручкой от реализации этого

имущества (за вычетом НДС, акцизов) и остаточной стоимостью по балансу, скорректированной

на коэффициент, соответствующий индексу инфляции (рис. 2.2.).

. прибыль (или убытки) от внереализационных доходов и расходов -

определяется разными способами.

Рисунок 2.1. - Выручка предприятия за реализованную товарную продукцию

Рисунок 2.2. Прибыль от реализации основных средств

Для целей налогообложения рассчитывается специальный показатель - валовая

прибыль, а на ее основе - прибыль, облагаемая налогом, и прибыль, не облагаемая

налогом. Остающаяся в распоряжении предприятия после внесения налогов и других

платежей в бюджет часть балансовой прибыли называется чистой прибылью. Она

характеризует конечный финансовый результат деятельности предприятия.

Балансовая прибыль (Пб) может быть определена по формуле:

Пб = ± Пр ± Пи ± Пв.о., (1)

где Пр - прибыль (убыток) от реализации продукции, выполнения работ и

оказания услуг;

Пи - прибыль (убыток) от реализации имущества предприятия;

Пв.о. - доходы (убытки) от реализации внереализационных операций.

Основной элемент балансовой прибыли составляет прибыль от реализации

продукции, выполнения работ или оказания услуг.

Прибыль от реализации имущества - это финансовый результат, не связанный

с основными видами деятельности предприятия. Он отражает прибыль (убытки) по

прочей реализации, к которой относится продажа на сторону различных видов

имущества, числящегося на балансе предприятия.

Перечень внереализационных прибылей (убытков) предприятия очень обширен.

Это:

· доходы от долгосрочных и краткосрочных финансовых вложений;

· доходы от сдачи имущества в аренду;

· сальдо полученных и уплаченных штрафов, пени, неустоек и

других видов санкций;

· прибыль прошлых лет, выявленная в отчетном году;

· доходы от дооценки товаров;

· положительные курсовые разницы по валютным счетам и операциям

в иностранной валюте;

· проценты, полученные по денежным средствам, числящимся на

счетах предприятия.

Порядок формирования всех видов прибыли организации в соответствии с

нормативными документами РФ представлен на рис. 2.3.

Рисунок 2.3 - Схема формирования прибыли.

Прибыль занимает одно из важнейших мест в общей системе стоимостных

инструментов рыночной экономики. Она обеспечивает экономическую устойчивость

фирмы, гарантирует полноту ее финансовой независимости. В условиях рынка

прибыль предопределяет решение что, как и в каких размерах производить. Поэтому

у каждого производителя товаров и услуг интересует вопрос, при каких условиях

можно получить максимальную прибыль.

Прибыль является показателем, наиболее полно отражающим эффективность

производства, объем и качество произведенной продукции, состояние

производительности труда, уровень себестоимости.

Основной источник доходов фирмы - выручка от реализации продукции, а

именно та ее часть, которая остается за вычетом материальных, трудовых и

денежных затрат на производство и реализацию продукции. По этому важная задача

каждого хозяйствующего субъекта - получить больше прибыли при наименьших.

2. Анализ финансовой деятельности ОАО "Бинбанк"

.1 Характеристика ОАО "Бинбанк" и оценка его положения на

финансовом рынке России

Корпоративные финансы могут затрагивать различные аспекты деятельности и

являются частью общей политики управления финансами компании. Функции могут

включать управление инвестициями, такими как покупка и продажа акций и

облигаций, а также прямые инвестиции в другие компании. Корпоративные финансы

могут также включать организацию и поддержку дополнительной эмиссии акций или

размещения корпоративных облигаций с целью привлечения ресурсов для

финансирования проектов развития. Вопросы приобретения имущества или других

компаний, слияния, корпоративная реструктуризация или продажа активов компании

также являются частью функций корпоративных финансов.

В идеальном варианте корпоративные финансы способствуют оптимальному

использованию всех финансовых ресурсов, активно ищут способы улучшить

финансовое состояние корпорации, и поддерживают такой уровень активов, который

необходим для бесперебойного осуществления операционной деятельности. У

главного финансового директора и их непосредственных подчиненных часто есть

полномочия одобрять или отклонять различные варианты использования

корпоративных финансов, выносить некоторые вопросы на рассмотрение советом

директоров, или даже на голосование на собрании акционеров компании.

На сегодняшний день "Бинбанк" является крупнейшим по активам

банком страны с 50% долей плюс одной голосующей акцией государственного

капитала в уставном капитале. Однако полная история банка насчитывает уже более

170 лет. За время своего существования банк сумел завоевать лидирующие позиции

по многим направлениям деятельности среди других банков страны.

По аналитическим данным "Бинбанка" на данный банк приходится

28,9% активов всех банков страны. Капитал банка содержит в себе 27,4%

совокупного капитала всей банковской системы России, в абсолютном выражении -

1,7 трлн. рублей. Такие значимые показатели деятельности говорят о том, что

"Бинбанк" действительно представляет собой надежный и устойчивый

банк, которому доверяют огромное количество людей. Одно из основных направлений

бизнеса - привлечение средств от частных клиентов и обеспечение их сохранности.

Надлежащее выполнение данной функции с каждым годом привлекает все больше и

больше вкладов от частных лиц, таким образом, по состоянию на 01 января 2013

года данный показатель составил 45,7% всех депозитов физических лиц по всей

банковской системе России. Кредитный портфель "Бинбанка" включает в

себя чуть более 1/3 всех корпоративных (33,6%) и розничных (32,7%) кредитов

страны - данные на 01 января 2013 года. "Бинбанк" активно кредитует

предприятия крупного и среднего бизнеса, а также предоставляет денежные

средства на осуществление инвестиционных программ, приобретение активов,

проведение сделок по слиянию и поглощению, лизинговых сделок, проведение

тендеров, осуществление государственных программ и так далее.

Подводя итог вышесказанному, можно сделать вывод, что на сегодняшний день

"Бинбанк" действительно является одним из ведущих банков страны.

Объемы основных операций банка служат подтверждением данному высказыванию.

Также все кредитные рейтинги, по версии мировых рейтинговых агентств, находятся

в норме. Иными словами, проведем вертикальный и горизонтальный анализ баланса

"Бинбанка" для оценки его финансового состояния.

2.2 Анализ финансовой деятельности ОАО

"Бинбанк"

Таблица 1. Бухгалтерский баланс на 1 января 2014 года

(тыс. руб.)

|

Номер строки

|

Наименование статьи

|

Данные на отчетную дату

|

Данные на соответствующую

отчетную дату прошлого года

|

|

I

|

АКТИВЫ

|

|

|

|

1

|

Денежные средства

|

717,319,916

|

725,051,773

|

|

2

|

Средства кредитных

организаций в Центральном банке Российской Федерации

|

408,802,599

|

381,207,927

|

|

2.1

|

Обязательные резервы

|

112,129,198

|

122,373,578

|

|

3

|

Средства в кредитных

организациях

|

94,301,261

|

81,464,392

|

|

4

|

Финансовые активы, оцениваемые

по справедливой стоимости через прибыль или убыток

|

144,662,649

|

101,883,985

|

|

5

|

Чистая ссудная

задолженность

|

11,978,006,945

|

9,772,750,284

|

|

6

|

Чистые вложения в ценные

бумаги и другие финансовые активы, имеющиеся в наличии для продажи

|

1,744,228,260

|

1,541,630,850

|

|

6.1

|

Инвестиции в дочерние и

зависимые организации

|

310,871,192

|

281,233,360

|

|

7

|

Чистые вложения в ценные

бумаги, удерживаемые до погашения

|

403,987,608

|

361,861,978

|

|

8

|

Основные средства,

нематериальные активы и материальные запасы

|

468,069,623

|

438,028,479

|

|

9

|

Прочие активы

|

315,718,369

|

177,874,551

|

|

10

|

Всего активов

|

16,275,097,230

|

13,581,754,219

|

|

II

|

ПАССИВЫ

|

|

|

|

11

|

Кредиты, депозиты и прочие

средства Центрального банка Российской Федерации

|

1,967,035,549

|

1,367,973,939

|

|

12

|

Средства кредитных

организаций

|

630,459,333

|

605,450,003

|

|

13

|

Средства клиентов, не

являющихся кредитными организациями

|

11,128,035,158

|

9,462,176,277

|

|

13.1

|

Вклады физических лиц

|

7,586,125,879

|

6,288,049,613

|

|

14

|

Финансовые обязательства,

оцениваемые по справедливой стоимости через прибыль или убыток

|

34,050,544

|

25,965,548

|

|

15

|

Выпущенные долговые

обязательства

|

404,518,757

|

331,891,304

|

|

16

|

Прочие обязательства

|

144,796,061

|

115,477,162

|

|

17

|

Резервы на возможные потери

по условным обязательствам кредитного характера, прочим возможным потерям и

операциям с резидентами офшорных зон

|

31,000,692

|

21,323,838

|

|

18

|

Всего обязательств

|

14,339,896,094

|

11,930,258,071

|

|

III

|

ИСТОЧНИКИ СОБСТВЕННЫХ

СРЕДСТВ

|

|

|

|

19

|

Средства акционеров

(участников)

|

67,760,844

|

67,760,844

|

|

20

|

Собственные акции (доли),

выкупленные у акционеров (участников)

|

0

|

0

|

|

21

|

Эмиссионный доход

|

228,054,226

|

228,054,226

|

|

22

|

Резервный фонд

|

3,527,429

|

3,527,429

|

|

23

|

Переоценка по справедливой

стоимости ценных бумаг, имеющихся в наличии для продажи

|

-7,888,290

|

26,396,638

|

|

24

|

Переоценка основных средств

|

82,570,859

|

84,217,444

|

|

25

|

Нераспределенная прибыль

(непокрытые убытки) прошлых лет

|

1,183,526,718

|

895,365,048

|

|

26

|

Неиспользованная прибыль

(убыток) за отчетный период

|

377,649,350

|

346,174,519

|

|

27

|

Всего источников

собственных средств

|

1,935,201,136

|

1,651,496,148

|

|

IV

|

ВНЕБАЛАНСОВЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

28

|

Безотзывные обязательства

кредитной организации

|

4,066,272,184

|

2,573,818,494

|

|

29

|

Выданные кредитной

организацией гарантии и поручительства

|

1,248,567,468

|

882,103,667

|

|

30

|

Условные обязательства

некредитного характера

|

4,448,150

|

2,557,660

|

Таблица 2. Отчет о финансовых результатах за 2013 год (тыс. руб.)

|

Номер строки

|

Наименование статей

|

Данные за отчетный период

|

Данные за соответствующий

период прошлого года

|

|

1

|

Процентные доходы, всего, в

том числе :

|

1,339,004,869

|

1,094,015,347

|

|

1.1

|

От размещения средств в

кредитных организациях

|

18,594,533

|

9,643,007

|

|

1.2

|

От ссуд, предоставленных

клиентам, не являющимся кредитными организациями

|

1,204,934,109

|

982,415,257

|

|

1.3

|

От оказания услуг по

финансовой аренде (лизингу)

|

0

|

0

|

|

1.4

|

От вложений в ценные бумаги

|

115,476,227

|

101,957,083

|

|

2

|

Процентные расходы, всего,

в том числе :

|

526,327,031

|

399,092,075

|

|

2.1

|

По привлеченным средствам

кредитных организаций

|

85,073,571

|

70,213,998

|

|

2.2

|

По привлеченным средствам

клиентов, не являющихся кредитными организациями

|

415,698,283

|

319,035,780

|

|

2.3

|

По выпущенным долговым

обязательствам

|

25,555,177

|

9,842,297

|

|

3

|

Чистые процентные доходы

(отрицательная процентная маржа)

|

812,677,838

|

694,923,272

|

|

4

|

Изменение резерва на

возможные потери по ссудам, ссудной и приравненной к ней задолженности,

средствам, размещенным на корреспондентских счетах, а также начисленным

процентным доходам, всего, в том числе :

|

-39,730,874

|

-2,935,873

|

|

4.1

|

Изменение резерва на

возможные потери по начисленным процентным доходам

|

-2,493,648

|

-538,989

|

|

5

|

Чистые процентные доходы

(отрицательная процентная маржа) после создания резерва на возможные потери

|

772,946,964

|

691,987,399

|

|

6

|

Чистые доходы от операций с

финансовыми активами, оцениваемыми по справедливой стоимости через прибыль

или убыток

|

3,293,721

|

8,405,211

|

|

7

|

Чистые доходы от операций с

ценными бумагами, имеющимися в наличии для продажи

|

7,712,218

|

3,032,642

|

|

8

|

Чистые доходы от операций с

ценными бумагами, удерживаемыми до погашения

|

-568

|

-979

|

|

9

|

Чистые доходы от операций с

иностранной валютой

|

216,484

|

8,758,745

|

|

10

|

Чистые доходы от переоценки

иностранной валюты

|

-3,109,858

|

|

11

|

Доходы от участия в

капитале других юридических лиц

|

3,930,718

|

3,959,989

|

|

12

|

Комиссионные доходы

|

188,907,201

|

159,874,974

|

|

13

|

Комиссионные расходы

|

17,681,758

|

15,128,955

|

|

14

|

Изменение резерва на

возможные потери по ценным бумагам, имеющимся в наличии для продажи

|

-1,712

|

61,800

|

|

15

|

Изменение резерва на

возможные потери по ценным бумагам, удерживаемым до погашения

|

-1,797,855

|

414,071

|

|

16

|

Изменение резерва по прочим

потерям

|

-15,161,613

|

632,408

|

|

17

|

Прочие операционные доходы

|

18,071,721

|

13,173,217

|

|

18

|

Чистые доходы (расходы)

|

969,172,892

|

872,060,664

|

|

19

|

Операционные расходы

|

466,383,410

|

397,351,665

|

|

20

|

Прибыль (убыток) до

налогообложения

|

502,789,482

|

474,708,999

|

|

21

|

Начисленные (уплаченные)

налоги

|

125,140,132

|

128,534,480

|

|

22

|

Прибыль (убыток) после

налогообложения

|

377,649,350

|

346,174,519

|

|

23

|

Выплаты из прибыли после

налогообложения, всего, в том числе:

|

0

|

0

|

|

23.1

|

Распределение между

акционерами (участниками) в виде дивидендов

|

0

|

0

|

|

23.2

|

Отчисления на формирование

и пополнение резервного фонда

|

0

|

0

|

|

24

|

Неиспользованная прибыль

(убыток) за отчетный период

|

377,649,350

|

346,174,519

|

Оценка финансового состояния коммерческого банка, основывается на

определенном наборе коэффициентов. Расчет коэффициентов на основе финансовой

отчетности является важной составляющей в оценке всей деятельности кредитной

организации. Он выступает своего рода связующим элементом между различными

показателями отчетности. По значению коэффициентов банковский сотрудник дает

четкую интерпретацию эффективности деятельности банка, внося, если это

необходимо, определенные коррективы. Расчет коэффициентов необходим не только

банковским сотрудникам для оценки эффективности всей деятельности, но также по

численным значениям определенных показателей существующие и потенциальные

клиенты могут быть уверены в надежности выбранного ими банка, что является

гарантом сохранности их вложений.

Внутренняя методика "Бинбанка" по оценке своего финансового

состояния состоит из коэффициентов, рекомендованных ЦБ РФ для обязательного

расчета, а также некоторых параметров, выбранных непосредственно самим банком.

В первую очередь служащие банка рассчитывают значения коэффициентов,

характеризующих капитал и ссуды банка (согласно рекомендациям ЦБ РФ). В данную

группу входят коэффициенты: показатель общей достаточности капитала и

показатель оценки качества капитала. Также оцениваются показатели,

характеризующие ссуды, однако из-за нехватки аналитической информации,

находящейся в открытом доступе, невозможно оценить данные показатели. В связи с

этим оцениваем только капитал банка. Полученные результаты поместим в таблицу

ниже. Рассчитываемые показатели находятся по следующим формулам:

, (1)

, (1)

где:

ОДК - общая достаточность капитала;

А - активы;

БА - безрисковые активы;

СК - собственный капитал.

Таблица 3. Показатель общей достаточности капитала ОАО

"Бинбанк" за 2011-2013 годы

|

На 01.01.2011

|

На 01.01.2012

|

На 01.01.2013

|

|

Собственный капитал, тыс.

руб.

|

1251489094

|

1515779758

|

1677335418

|

|

Активы, тыс. руб.

|

8523247230

|

10419419163

|

13581754219

|

|

Безрисковые активы, тыс.

руб.

|

814392168

|

1285027344

|

1903429747

|

|

Общая достаточность

капитала

|

16.23%

|

16.59%

|

14.26%

|

Источник: составлено автором на основании бухгалтерской отчетности ОАО

"Бинбанк"

Исходя из полученных значений, общей достаточности капитала видим, что за

анализируемые даты собственные средства банка обеспечивают рисковые активы на

16,23%, 16,59% и 14,26% соответственно. На 01.01.2013 года коэффициент

достаточности капитала снизился, то есть произошло уменьшение вложения в

рисковые активы, увеличилась доля безрисковых активов. В идеале, большинство

ученых-экономистов утверждают, что необходимо, чтобы собственный капитал имел

возможность в случае банкротства банка полностью покрыть обязательства. Однако

на практике данные значения не достижимы, потому что они не сочетаются с сутью

банковской деятельности. В нашем случае, капитал банка является достаточным

(min=10%). Банковские средства работают.

Следующий коэффициент по оценке капитала банка, используемый во

внутренней методике "Бинбанка" - показатель оценки качества капитала.

Результаты расчетов также приведены в таблице ниже.

, (2)

, (2)

где:

КК - качество капитала;

ДК - дополнительный капитал;

ОК - основной капитал.

Таблица 4. Показатель качества капитала ОАО "Бинбанк" за

2011-2013 годы.

|

На 01.01.2011

|

На 01.01.2012

|

На 01.01.2013

|

|

Основной капитал, тыс. руб.

|

635571425

|

777174430

|

850708861

|

|

Дополнительный капитал,

тыс. руб.

|

615917669

|

738605328

|

826626557

|

|

Качество капитала

|

96.91%

|

95.04%

|

97.17%

|

Источник: составлено автором на основании бухгалтерской отчетности ОАО

"Бинбанк"

Исходя из полученных значений, видим, что коэффициент качества капитала

составляет за рассматриваемые даты 96,91%, 95,04% и 97,17% соответственно.

Колебания данного показателя за все оцениваемые периоды были незначительными.

Данный коэффициент показывает, какая доля капитала 1 уровня содержится в общем

объеме всего капитала банка.

Следующим элементом, характерным для методики "Бинбанка",

является оценка ликвидности (она также проводится согласно рекомендациям Банка

России). Нужно рассчитать показатели мгновенной и текущей ликвидностей. Данные

представлены в таблице ниже.

Таблица 5. Показатели ликвидности ОАО "Бинбанк" за 2011-2013

годы

|

На 01.01.2011

|

На 01.01.2012

|

На 01.01.2013

|

|

Мгновенная ликвидность

|

100.56%

|

71.32%

|

80.52%

|

|

Текущая ликвидность

|

103.01%

|

72.90%

|

74.34%

|

Источник: составлено автором на основании бухгалтерской отчетности ОАО

"Бинбанк"

- Коэффициент текущей ликвидности

Коэффициент текущей ликвидности показывает, какая часть текущих долговых

обязательств компании может быть в короткие сроки погашена за счёт ликвидных

оборотных активов.

Оценивая полученные значения, видим, что за все рассматриваемые периоды

показатели ликвидности находились в норме. Что касаемо показателей мгновенной

ликвидности, то можно сказать, что риск потери ликвидности ОАО

"Бинбанком" в течение одного операционного дня за оцениваемые периоды

отсутствует. Также, исходя из значений текущей ликвидности, делаем вывод, что

риск потери ликвидности банком в ближайшие 30 дней также отсутствует.

Далее согласно методике ОАО "Бинбанк" необходимо перейти к

оценке эффективности деятельности банка. Для этого нужно рассчитать показатели

рентабельности. Первый показатель соответствует рентабельности капитала (ROE).

Он вычисляется как отношение балансовой прибыли к собственному капиталу.

Коэффициент рентабельности собственного капитала (ROE) характеризует

эффективность использования капитала, инвестированного собственниками. ROE

принято сравнивать с доходностью альтернативных вариантов вложения средств.

Далее оцениваем показатель рентабельности активов (ROA). ROA находится

как частное от деления балансовой прибыли к чистым активам. Коэффициент

рентабельности активов характеризует уровень прибыли, создаваемой всеми

активами предприятия, находящимися на его балансе.

(3)

(3)

где:- рентабельность собственного капитала;- балансовая прибыль;

Е - собственный капитал.

(4)

(4)

где:А - рентабельность активов;- балансовая прибыль;- чистые активы.

Таблица 6. Коэффициенты эффективности ОАО "Бинбанк" за

2011-2013 годы

|

На 01.01.2011

|

На 01.01.2012

|

На 01.01.2013

|

|

Балансовая прибыль, тыс.

руб.

|

242203249

|

408901545

|

474708999

|

|

Собственный капитал, тыс.

руб.

|

1251489094

|

1515779758

|

1677335418

|

|

Чистые активы, тыс. руб.

|

6108394143

|

10334223930

|

8407770068

|

|

ROE

|

19.35%

|

26.98%

|

28.30%

|

|

ROA

|

3.97%

|

3.96%

|

5.65%

|

Источник: составлено автором на основании бухгалтерской отчетности ОАО

"Бинбанк"

Исходя из значений ROE за анализируемые периоды, видно, что на каждый

рубль, вложенный в собственные средства, приходилось 19,35 коп., 26,98 коп. и

28,30 коп. прибыли соответственно. У данного показателя наблюдалась

положительная динамика, что говорит о том, что собственный капитал с каждым

оцениваемым периодом приносил все больше прибыли. Из подсчетов видно, что

значение показателей ROA имело резкое увеличение в последнем периоде.

Посчитанные значения находились в допустимых границах (0,5%-5%).

Получаем, что на каждый рубль, потраченный на формирование чистых активов,

приходилась прибыль в размере 3,97 коп., 3,96 коп. и 5,65 коп. соответственно.

После оценки ликвидности, рентабельности баланса, достаточности и

качества капитала, методика включает в себя коэффициентную оценку доходов и

расходов.

Для этого нужно посчитать коэффициент соотношения комиссионного и

процентного доходов, соотношения процентных доходов и расходов, коэффициент

эффективности затрат и операционную эффективность.

, (5)

, (5)

где:

КСКПД - коэффициент соотношения комиссионного и процентного доходов;

КД - комиссионный доход;

ПД - процентный доход.

, (6)

, (6)

где:

КСПДР - коэффициент соотношения процентных доходов и расходов;

ПД - процентные доходы;

ПР - процентные расходы.

, (7)

, (7)

где:

КЭЗ - коэффициент эффективности затрат;

Д - всего доходы;

Р - всего расходы.

, (8)

, (8)

где:

ОЭ - операционная эффективность;

ОД - операционные доходы;

ОР - операционные расходы.

Таблица 7. Коэффициент соотношения комиссионного и процентного доходов

ОАО "Бинбанк" за 2011-2013 годы

|

На 01.01.2011

|

На 01.01.2012

|

На 01.01.2013

|

|

Комиссионный доход, тыс.

руб.

|

118503621

|

134285740

|

151857960

|

|

Процентный доход, тыс. руб.

|

796993292

|

837887816

|

921899378

|

|

Коэффициент соотношения

комиссионного и процентного доходов

|

14.87%

|

16.02%

|

16.47%

|

Источник: составлено автором на основании бухгалтерской отчетности ОАО

"Бинбанк"

Получаем, что соотношения безрискового и рискового доходов в ОАО

"Бинбанк" за 2010-2012 годы было соответственно равно 14,87%, 16,02%

и 16,47%. Данный показатель оценивает соотношение уровней безрискового и

рискового доходов.

Для стран с переходной экономикой желательно иметь как можно большее

соотношение оцениваемых доходов для обеспечения надежности банковской

деятельности.

Таблица 8. Коэффициент соотношения процентных доходов и расходов ОАО

"Бинбанк" за 2010-2012 годы

|

На 01.01.2011

|

На 01.01.2012

|

На 01.01.2013

|

|

Процентный доход, тыс. руб.

|

796993292

|

837887816

|

921899378

|

|

Процентные расходы, тыс.

руб.

|

294160076

|

262061888

|

257330994

|

|

Коэффициент соотношения

процентных доходов и расходов

|

2.71

|

3.20

|

3.58

|

Источник: составлено автором на основании бухгалтерской отчетности ОАО

"Бинбанк"

В итоге получаем результат, что соотношения процентных доходов и расходов

в ОАО "Бинбанк" за 2010-2012 годы были соответственно равны 2,71,

3,20 и 3,58. Данный показатель оценивает возможность кредитной организации

зарабатывать прибыль от основной деятельности. Значения показателя находятся на

очень высоком уровне.

прибыль налогообложение корпорация финансовый

Таблица 9. Коэффициент эффективности затрат ОАО "Бинбанк" за

2010-2012 годы

|

На 01.01.2011

|

На 01.01.2012

|

На 01.01.2013

|

|

Доходы всего, тыс. руб.

|

948514223

|

989408747

|

1030587754

|

|

Расходы всего, тыс. руб.

|

896340277

|

706546277

|

692034851

|

|

Коэффициент эффективности

затрат

|

0.95

|

0.71

|

0.67

|

Источник: составлено автором на основании бухгалтерской отчетности ОАО

"Бинбанк"

Исходя из полученных значений видим, что коэффициент эффективности затрат

в ОАО "Бинбанк" за 2010-2012 годы был соответственно равен 0,95, 0,71

и 0,67. Данный показатель оценивает эффективность коммерческого банка в целом.

Значения оцениваемого показателя от периода к периоду снижаются, это говорит о

том, что "Бинбанк" ведет правильную политику управлениями расходами.

Таблица 10. Коэффициент операционной эффективности ОАО

"Бинбанк" за 2010-2012 годы

|

На 01.01.2011

|

На 01.01.2012

|

На 01.01.2013

|

|

Операционные доходы, тыс.

руб.

|

932085387

|

975958007

|

993645721

|

|

Операционные расходы, тыс.

руб.

|

318720257

|

337368005

|

352721139

|

|

Коэффициент операционной

эффективности

|

2.92

|

2.89

|

2.82

|

Источник: составлено автором на основании бухгалтерской отчетности ОАО

"Бинбанк"

Получаем, что в своей деятельности ОАО "Бинбанк" имел

коэффициент операционной эффективности за анализируемые периоды равным 2.92,

2.89 и 2.82 соответственно. Банк может полностью покрыть существующие расходы

от операционной деятельности за счет операционных доходов. Деятельность

"Бинбанка" России носит эффективный характер.

Следующим этапом в оценке финансового состояния банка внутренняя методика

учитывает расчет обязательных нормативов, разработанных ЦБ РФ для коммерческих

банков.

Данные по значениям нормативов представлены в таблице ниже.

Таблица 11. Обязательные нормативы ОАО "Бинбанк" на 01.01.2013

года

|

Норматив (%)

|

На 01.01.2013

|

Норма (%)

|

|

Н1

|

14.26

|

≥10

|

|

Н2

|

80.52

|

≥15

|

|

Н3

|

74.34

|

≥50

|

|

Н4

|

99.84

|

≤120

|

|

Н6

|

16.72

|

≤25

|

|

Н7

|

141.29

|

≤800

|

|

Н9.1

|

0.00

|

≤50

|

|

Н10.1

|

1.04

|

≤3

|

|

Н12.1

|

0.79

|

≤25

|

Источник: составлено автором на основании данных, находящихся на

официальном сайте ОАО "Бинбанк"

Исходя из полученных значений, видим, что каждый из оцениваемых

нормативов лежит в необходимых границах. Это говорит о том, что коммерческий

банк соблюдает все требования Банка России. Его финансовое состояние находится

под контролем.

Также внутренняя методика "Бинбанка" включает в себя оценку

рисков и менеджмента. Однако проведение данных операций не представляется

возможным в связи с тем, что необходимые для оценки данные не публикуются в

открытый доступ.

Подводя итог оценке деятельности ОАО "Бинбанк" на основе

внутренней методики (на основе системы коэффициентов), можно сделать вывод, что

по всем оцениваемым параметрам результаты функционирования банка находятся в

норме. В ходе оценки мы получили достаточно высокие значения основных

коэффициентов. Видно, что у "Бинбанка" выбрана правильная стратегия

развития, которая позволяет добиваться таких значительных результатов.

Рассчитаем основные коэффициенты финансового анализа деятельности.

Расчеты произведем в таблице 12.

Таблица12. Расчет основных коэффициентов

|

Коэффициенты

|

Результаты

|

|

2013

|

2012

|

|

Рентабельность доходов

Нераспределенная прибыль:выручка

|

0,099

|

0,242

|

|

Коэффициент оборачиваемости

активов Выручка от продаж Средняя стоимость активов

|

0,120

|

0,116

|

|

Коэффициент оборачиваемости

собственного капитала

|

1,559

|

1,336

|

|

Коэффициент оборачиваемости

заемных средств

|

0,130

|

0,127

|

|

Оборачиваемость активов

365:Коа

|

3044

|

3146

|

|

Оборачиваемость

собственного капитала

|

234

|

273

|

|

Оборачиваемость заемных

средств 365:Коэф обор заем средств

|

2809

|

2872

|

|

Коэффициент задолженности

|

7,697

|

7,870

|

Расчеты показали:

. Рентабельность активов в 2013 году уменьшилась с 0,028 до 0,012.

Это вызвано снижением чистой прибыли практически на 40%, при росте средней

стоимости активов на 30%. Что говорит о снижении эффективности работы банком

имеющимися активами.

. Рентабельность собственного капитала снизилась в 2013 году с

0,323 до 0,154. Это также вызвано снижением чистой прибыли на 40% при росте

средней стоимости собственного капитала на 17%.

. Рентабельность доходов в 2013 году по сравнению с 2012 снизилась

с 0,242 до 0,099

. Оборачиваемость активов увеличилась на 102 дня, оборачиваемость

собственного капитала увеличилась на 39 дней, а оборачиваемость заемных средств

увеличилась на 63 дня. Это вызвано ростом выручки на 37%.

. Коэффициент задолженности уменьшился в 2013 году с 7,87 до 7,69.

Это произошло за счет того, что темпы роста обязательств (33%) ниже темпов

роста выручки (37%).

Одним из основных инструментов анализа эффективности формирования и

использования ресурсов является вертикальный и горизонтальный анализ баланса.

Данные для проведения анализа активов и пассивов ОАО Бинбанк берутся из формы банковской

отчетности - бухгалтерского баланса за 2013-2014 гг. .Вертикальный и

горизонтальный анализ активов представлены в таблице. (Приложение 1).

На основании данных, сведённых в таблице 12 можно сделать следующие

выводы. Наибольший вес в активах Банка занимает чистая ссудная задолженность

(73,49% на конец 2012 года).

Второе место на конец отчетного периода занимают чистые вложения и другие

финансовые активы, имеющиеся в наличии для продажи (10,94%). Остальные ресурсы

имеют незначительную долю в активах Банка.

За исследуемый период структура активов увеличилась также в сторону

чистой ссудной задолженности (+ 6,45%). Также незначительно увеличилась доля

денежных средств. Наибольшее снижение в структуре активов Банка отмечается по

статье чистые вложения и другие финансовые активы, имеющиеся в наличии для

продажи.

В таблице 13 представлены данные для горизонтального анализа баланса ОАО

Бинбанка за 2013-2014 гг. На основании представленной в таблице информации

можно сделать следующие выводы.

В течение рассматриваемого периода активы банка увеличились на 22,28%,

это говорит о развитии банка нормальными темпами. Наибольший темп прироста (+

52,92%) наблюдается по статье "Денежные средства". Также увеличение

темпа роста (+ 34,03%) произошло по статье "Чистая ссудная

задолженность". Динамика роста таких статей актива, как "Средства

кредитных организаций в ЦБ РФ", "Чистые вложения в ценные бумаги,

удерживаемые до погашения" и "Основные средства, нематериальные

активы и материальные запасы" примерно одинакова, в районе 17%.

Снижение актива баланса ОАО "Бинбанк" происходило в

анализируемом периоде по таким статьям, как: "Средства в кредитных

организациях" (-37,88%), "Чистые вложения в ценные бумаги и другие

финансовые активы, имеющиеся в наличии для продажи" (-22,19%),

"Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости

через прибыль или убыток" (-25,33%). Прочие активы снизились незначительно

(-0,27%).

В таблице 14 представлена информация о структуре пассивов (Приложение 4).

Наибольший удельный вес занимает доля средств клиентов (некредитных

организаций) - на конец периода - 75,58%. Далее следуют кредиты, депозиты и

прочие средства ЦБ РФ (5,48%). Третье место принадлежит средствам кредитных

организаций (4,58% на конец 2012 г.).

Данные для горизонтального анализа пассивов ОАО Бинбанк представлены в

таблице 15 (Приложение 1). Снижение темпа прироста отмечено по статье

"Выпущенные долговые обязательства" (- 22,11%). По остальным статьям

произошел их рост. Наиболее увеличились в абсолютном выражении "Средства

кредитной организации в ЦБ РФ" (+ 88,46%) и средств в кредитных

организациях (+ 64,03%).

В таблице 17 представлена структура источников собственных средств ОАО

"Бинбанк" на 01.01.2012 г., на 01.01.2013 г. соответственно

На основании расчетов можно сделать вывод о том, что наибольший вес в

структуре собственных средств банка на 01.01.2013 г. составляют эмиссионный

доход (2,19%), неиспользованная прибыль прошлых лет (6,07%) и отчетного периода

(3,09%).

Увеличение и снижение всех источников собственных средств происходило

примерно одинаково. За счет того, что доля нераспределенной прибыли (непокрытых

убытков) прошлых лет и неиспользованной прибыли (убытка) за отчетный период

увеличилась на 0,45% и 1,05% соответственно, остальные источники собственных

средств снизились.

Горизонтальный анализ источников собственных средств ОАО Бинбанка

произведён с помощью таблицы 18.

Наиболее заметный темп снижения отмечен по статье "Переоценка по

справедливой стоимости ценных бумаг, имеющихся в наличии для продажи"

(-264,27%). В свою очередь заметный прирост произошел по статье

"Неиспользованная прибыль (убыток) за отчетный период" (+85,02%).

По состоянию на 31 декабря 2013 года у Банка было 20 крупнейших заемщиков

с объемом кредитов на каждого заемщика более 47 900 миллионов рублей (31

декабря 2012 года: 20 крупнейших заемщиков с объемом кредитов на каждого

заемщика более 29 300 миллионов рублей).

Общий объем этих кредитов 1 956 233 миллионов рублей или 23,3% от

кредитного портфеля Банка до вычета резерва под обесценение (31 декабря 2012

года: 1 401 637 миллионов рублей или 22,6%).

Заключение

Была проведена оценка финансового состояния ОАО "Бинбанк" по

внутренней методике. Внутренняя

методика "Бинбанка" состоит из коэффициентов, рекомендованных ЦБ РФ

для обязательного расчета, а также некоторых параметров, выбранных

непосредственно самим банком. Однако в силу того, что не все параметры методики

возможно рассчитать по публикуемой отчетности, были оценены только некоторые ее

составляющие.

Одним из главных доходных источников федерального бюджета, а также

региональных и местных бюджетов служит налог на прибыль предприятий. Налог на

прибыль - неотъемлемая часть функционирования экономики любой страны. Во всех

ведущих экономически развитых странах мира один из таких видов налога с

предприятий, как налог на прибыль, является основной частью дохода федерального

бюджета. Без налогового законодательства невозможно нормальное функционирование

российской экономики.

Налог на прибыль организаций является таким налогом, с помощью которого

государство может наиболее эффективно воздействовать на развитие экономики. Он

влияет на инвестиционные потоки и процесс наращивания капитала.

Налоги выражают обязанность всех юридических и физических лиц, получающих

доходы, участвовать в формировании государственных финансовых ресурсов. Поэтому

налоги выступают важнейшим звеном финансовой политики государства в современных

условиях.

Список литературы

Нормативно-законодательные

акты

.

"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000

№117-ФЗ (с изм. и доп.)

. Приказ

Минфина РФ от 19 ноября 2002 г. №114н "Об утверждении Положения по

бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций"

ПБУ 18/02" (с изм. и доп.)

Учебники и

учебно-методическая литература

. Бабо А.

Прибыль / Пер, с франц.; Общ. ред. В.И. Кузнецова,- М: "Прогресс,

Универс" 2011 с. 155-158

. Бочаров

В.В., Леонтьев В.Е. Корпоративные финансы. - СПб.: Питер, 2010 С. 240

. Ван Хорн

Дж.К. Основы управления финансами. Пер. с англ. / Под ред. Я.В. Соколова. - М.:

Финансы и статистика, 2011 С. 390

. Гулаев В.И.

"Налоги - состояние, проблемы и решения" - Финансы, №6-2010. с. 64-65

. Ионова

А.Ф., Селезнева Н.Н. Финансовый анализ: учеб. 2-е изд. - М.: Проспект, 2011 -

С. 275.

. Финансы в

управлении предприятием / Под, ред. А.М. Ковалевой. - М.: Финансы и статистика,

2010 С. 134-136

. Четыркин

Е.М. Васильева Н.Е. Финансово-экономические расчеты. - М.: Финансы и

статистика, 2012 с. 201-204

. Шуляк П.Н.,

Финансы предприятия: Учебник для вузов. Изд. 5-е, перераб., доп. - М.: ИТК

"Дашков и К" 2010 год. С. 101-104

. Экономика

предприятия: сборник определений, формул, схем. - 2010. с. 57

Статьи

научных сборников и периодических издания

. Крейнина

М.П. Финансовая устойчивость предприятия: оценка и принятие решений //

Финансовый менеджмент - 2014. - №2. C. 9-11

. Скляренко

В.К., Прудников В.М., "Экономика предприятия" конспект лекций, Москва

Инфра-М 2013. 425 с.

. Сергеев

И.В., "Экономика предприятия", учебное пособие, Москва, "финансы

и статистика" 2013. 324 с.

Ресурсы

Интернета

.

www.consultant.ru

.

http://www.nalog.ru

.

http://base.garant.ru/10900200/32/

Приложние 1

Таблица 13 - Вертикальный анализ баланса ОАО Бинбанка за 2011-2012 гг.

(активы)

|

Наименование статей

бухгалтерского баланса

|

01.01.2013

|

%

|

01.01.2012

|

%

|

Прирост в структуре, %

|

|

1

|

Денежные средства

|

492880738

|

4,73

|

322302793

|

3,78

|

+ 0,95

|

|

2

|

Средства кредитных

организаций в ЦБ Российской Федерации

|

151196647

|

1,45

|

128924854

|

1,51

|

- 0,06

|

|

3

|

Средства в кредитных

организациях

|

38443527

|

0,37

|

61888479

|

0,73

|

- 0,36

|

|

4

|

Чистые вложения в ценные

бумаги, оцениваемые по справедливой стоимости через прибыль или убыток

|

23528226

|

0,23

|

31509445

|

0,37

|

- 0,14

|

|

5

|

Чистая ссудная

задолженность

|

7658870964

|

73,49

|

5714300721

|

67,04

|

+ 6,45

|

|

6

|

Чистые вложения и другие

финансовые активы, имеющиеся в наличии для продажи

|

1140033047

|

10,94

|

1465068808

|

17,19

|

- 6,25

|

|

7

|

Чистые вложения в ценные

бумаги, удерживаемые до погашения

|

417065553

|

4,0

|

354845030

|

4,16

|

- 0,16

|

|

8

|

Основные средства, НМА и

материальные запасы

|

373567080

|

3,58

|

317378620

|

3,73

|

- 0,15

|

|

9

|

Прочие активы

|

126690543

|

1,21

|

127028480

|

1,49

|

- 0,28

|

|

Всего активов

|

10422276325

|

100

|

8523247230

|

100

|

-

|

Таблица 14 - Горизонтальный анализ баланса ОАО Бинбанка за 2011-2012 гг.

(активы)

|

Наименование статей

бухгалтерского баланса

|

01.01.2013

|

01.01.2012

|

Прирост в структуре, %

|

|

1

|

Денежные средства

|

492 880 738

|

322 302 793

|

+ 52,92

|

|

2

|

Средства кредитных

организаций в ЦБ Российской Федерации

|

151 196 647

|

128 924 854

|

+ 17,28

|

|

3

|

Средства в кредитных

организациях

|

38 443 527

|

61 888 479

|

- 37,88

|

|

4

|

Чистые вложения в ценные

бумаги, оцениваемые по справедливой стоимости через прибыль или убыток

|

23 528 226

|

31 509 445

|

- 25,33

|

|

5

|

Чистая ссудная

задолженность

|

7 658 870 964

|

5 714 300 721

|

+ 34,03

|

|

6

|

Чистые вложения и другие

финансовые активы, имеющиеся в наличии для продажи

|

1 140 033 047

|

1 465 068 808

|

- 22,19

|

|

7

|

Чистые вложения в ценные

бумаги, удерживаемые до погашения

|

417 065 553

|

354 845 030

|

+ 17,53

|

|

8

|

Основные средства, НМА и

материальные запасы

|

373 567 080

|

317 378 620

|

+ 17,70

|

|

9

|

Прочие активы

|

126 690 543

|

127 028 480

|

- 0,27

|

|

Всего активов

|

10 422 276 325

|

8 523 247 230

|

+ 22,28

|

Таблица 15 - Вертикальный анализ баланса ОАО Бинбанка за 2011-2012 гг.

(пассивы)

|

|

Наименование статей

бухгалтерского баланса

|

01.01.2013

|

%

|

01.01.2012

|

%

|

Прирост в структуре, %

|

|

1

|

Кредиты, депозиты и прочие

средства Центрального банка Российской Федерации

|

565 388 335

|

5,42

|

300 000 001

|

3,52

|

+ 1,9

|

|

2

|

Средства кредитных

организаций

|

477 466 955

|

4,58

|

291 093 913

|

3,42

|

+ 1,16

|

|

3

|

Средства клиентов

(некредитных организаций)

|

7 877 234 761

|

75,58

|

6 666 977 736

|

78,22

|

- 2,64

|

|

4

|

Выпущенные долговые

обязательства

|

87 222 889

|

0,84

|

111 983 441

|

1,31

|

- 0,47

|

|

5

|

Прочие обязательства

|

79 236 555

|

0,76

|

76 991 753

|

0,9

|

- 0,14

|

|

6

|

Резервы на возможные потери

по условным обязательствам кредитного характера, прочим возможным потерям и

по операциям с резидентами офшорных зон

|

26 770 634

|

0,26

|

26 313 232

|

0,31

|

- 0,05

|

|

7

|

Всего обязательств

|

9 113 320 129

|

87,44

|

7 473 360 076

|

87,68

|

- 0,24

|

|

Всего пассивов

|

10 422 276 325

|

100

|

8 523 247 230

|

100

|

-

|

Таблица 16- Горизонтальный анализ баланса ОАО Бинбанка за 2011-2012 гг.

(пассивы)

|

|

Наименование статей

бухгалтерского баланса

|

01.01.2013

|

01.01.2012

|

Прирост в структуре, %

|

|

1

|

Кредиты, депозиты и прочие

средства Центрального банка Российской Федерации

|

565 388 335

|

300 000 001

|

+ 88,46

|

|

2

|

Средства кредитных

организаций

|

477 466 955

|

291 093 913

|

+ 64,03

|

|

3

|

Средства клиентов

(некредитных организаций)

|

7 877 234 761

|

6 666 977 736

|

+ 18,15

|

|

4

|

Выпущенные долговые

обязательства

|

87 222 889

|

111 983 441

|

- 22,11

|

|

5

|

Прочие обязательства

|

79 236 555

|

76 991 753

|

+ 2,92

|

|

6

|

Резервы на возможные потери

по условным обязательствам кредитного характера, прочим возможным потерям и

по операциям с резидентами офшорных зон

|

26 770 634

|

26 313 232

|

+ 1,74

|

|

7

|

Всего обязательств

|

9 113 320 129

|

7 473 360 076

|

+ 21,94

|

|

Всего пассивов

|

10 422 276 325

|

8 523 247 230

|

+ 22,28

|

Таблица 17 - Вертикальный анализ баланса ОАО Бинбанка за 2011-2012 гг.

(источники собственных средств)

|

|

Наименование статей

бухгалтерского баланса

|

01.01.2013

|

%

|

01.01.2012

|

%

|

Прирост в структуре, %

|

|

1

|

Средства акционеров

(участников)

|

67 760 844

|

0,65

|

67 760 844

|

0,8

|

- 0,15

|

|

4

|

Эмиссионный доход

|

228 054 226

|

2,19

|

228 054 226

|

2,68

|

- 0,49

|

|

Резервный фонд

|

3 527 429

|

0,03

|

3 527 429

|

0,04

|

- 0,01

|

|

Переоценка по справедливой

стоимости ценных бумаг, имеющихся в наличии для продажи

|

-26 013 504

|

- 0,25

|

15 835 441

|

0,19

|

- 0,44

|

|

5

|

Переоценка основных средств

|

81 637 223

|

0,78

|

81 713 099

|

0,96

|

- 0,18

|

|

Нераспределенная прибыль

(непокрытые убытки) прошлых лет

|

632 098 899

|

6,07

|

479 017 552

|

5,62

|

+ 0,45

|

|

8

|

Неиспользованная прибыль

(непокрытые убытки) за отчетный период

|

321 891 079

|

3,09

|

173 978 563

|

2,04

|

+ 1,05

|

|

Всего источников

собственных средств

|

1 308 956 196

|

12,56

|

1 049 887 154

|

12,32

|

+ 0,24

|

|

Всего пассивов

|

10 422 276 325

|

100

|

8 523 247 230

|

100

|

-

|

Таблица 18 - Горизонтальный анализ баланса ОАО Бинбанка за 2011-2012 гг.

(источники собственных средств)

|

|

Наименование статей

бухгалтерского баланса

|

01.01.2013

|

01.01.2012

|

Прирост в структуре, %

|

|

1

|

Средства акционеров

(участников)

|

67 760 844

|

67 760 844

|

-

|

Эмиссионный доход

|

228 054 226

|

228 054 226

|

-

|

|

Резервный фонд

|

3 527 429

|

3 527 429

|

-

|

|

Переоценка по справедливой

стоимости ценных бумаг, имеющихся в наличии для продажи

|

-26 013 504

|

15 835 441

|

- 264,27

|

|

5

|

Переоценка основных средств

|

81 637 223

|

81 713 099

|

- 0,09

|

|

Нераспределенная прибыль

(непокрытые убытки) прошлых лет

|

632 098 899

|

479 017 552

|

+ 31,96

|

|

8

|

Неиспользованная прибыль

(непокрытые убытки) за отчетный период

|

321 891 079

|

173 978 563

|

+ 85,02

|

|

Всего источников

собственных средств

|

1 308 956 196

|

1 049 887 154

|

+ 24,68

|

|

Всего пассивов

|

10 422 276 325

|

8 523 247 230

|

+ 22,28

|