Комплексная оценка финансового состояния организации

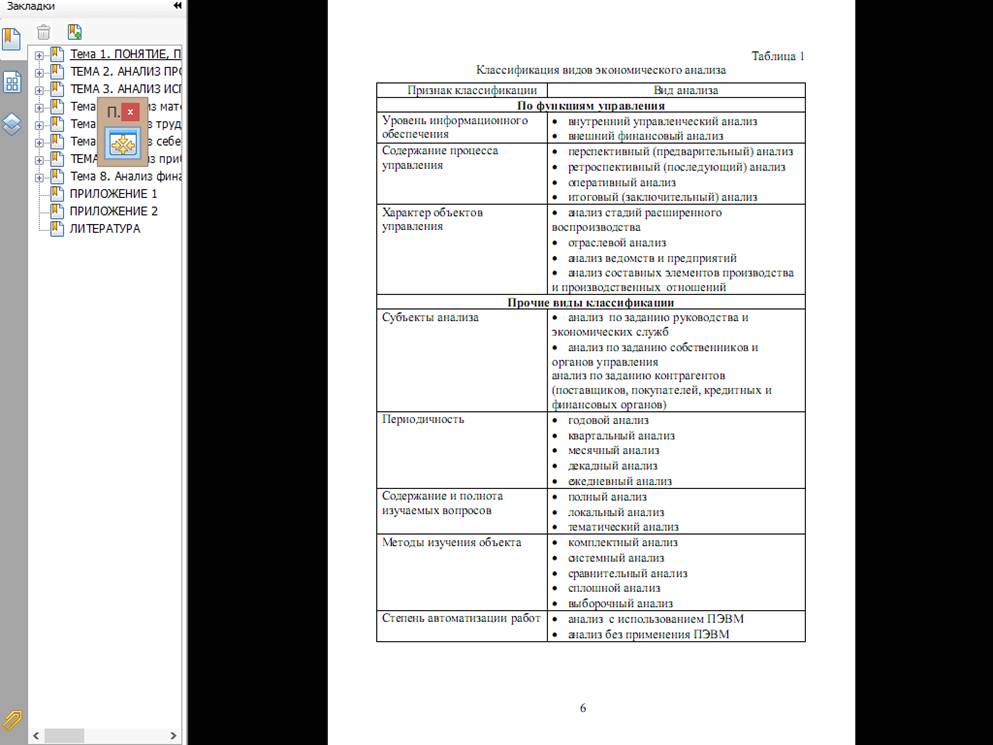

Министерство

образования Омской области

Бюджетное

профессиональное образовательное учреждение Омской области

Среднего

профессионального образования

«Торгово-экономический

колледж им. Г.Д. Зуйковой»

Курсовая

работа

По

профессиональному модулю 04 «Составление и использование бухгалтерской

отчетности»

«Комплексная

оценка финансового состояния организации»

Выполнила:

Студентка

группы 32 «Б»

Капкина

В.Б.

Проверила:

Преподаватель

Балашова

Т.А.

Омск - 2016

Содержание

Введение

Глава

1. Сущность, значение, роль, виды финансового анализа в современных условиях (В

рыночных отношениях)

Глава

2. Комплексная оценка финансового анализа ООО «Кондитер»

.1

Цель, задачи, информационное обеспечение анализа

.2

Комплексная оценка экономического потенциала показателей

.3

Анализ имущественного состояния, структуры актива и пассива

.4

Анализ ликвидности и платежеспособности в абсолютных и относительных

показателях

.5

Анализ финансовой устойчивости. Определение типа финансовой устойчивости на

основе построения 3-х факторной модели

.6

Анализ прибыли и рентабельности. Расчет влияния факторов на величину прибыли

Глава

3. Пути повышения финансового потенциала организации. Роль бухгалтера в их

реализации

Список

использованных источников

Введение

Под анализом финансового состояния предприятия,

как правило, понимают характеристику его платежеспособности,

кредитоспособности, эффективности использования финансовых ресурсов и капитала,

выполнения обязательств перед государством и другими хозяйствующими субъектами.

Финансовое состояние организации определяет ее

конкурентоспособность. Оно отражает все стороны деятельности организации, ее

конечные результаты, которые интересуют не только менеджеров и весь коллектив

работников самой организации, но и ее собственников, кредиторов, инвесторов,

поставщиков и других деловых партнеров.

По своей сути финансовый анализ представляет

собой процесс накопления, трансформации и использования информации финансового

характера, включающий: характеристику текущего и прогнозирование будущего финансового

состояния предприятия; расчет возможных и оптимальных темпов развития компании

с позиции ее финансового обеспечения; выявление доступных источников средств и

оценку возможности и целесообразности их мобилизации; прогноз положения

организации на рынке капиталов.

Финансовый анализ применяется как самой фирмой,

так и внешними субъектами рынка при осуществлении разных сделок или для

предоставления сведений о финансовом состоянии предприятия третьим лицам. Как

правило, финансовый анализ проводится при следующих обстоятельствах:

реструктуризации компании, выделении структурных подразделений в отдельные

бизнес-единицы. Благоприятное финансовое состояние структурной единицы может

послужить дополнительным фактором в пользу оставления ее в составе фирмы; оценке

стоимости бизнеса, в том числе для его продажи либо покупки. Обоснованная

оценка финансового состояния позволяет назначить справедливую цену сделки и

может служить инструментом определения цены сделки; получение кредита для

привлечения инвестора.

Результаты анализа являются основным индикатором

для банка при принятии решения о выдаче кредита или для инвестора, планирующего

вложить средства в предприятие; выходе на фондовую биржу (с облигациями или

акциями). По требованиям российских и западных бирж компания обязана

рассчитывать определенный набор коэффициентов, отражающих ее финансовое

состояние, и публиковать эти коэффициенты в отчетах о своей деятельности.

Цель финансового анализа состоит в оценке

реального финансового состояния хозяйствующего субъекта, своевременном

выявлении и устранении недостатков его финансовой деятельности и поиске

возможностей повышения эффективности операционной деятельности с помощью

рациональной финансовой политики. Финансовый анализ должен быть направлен на

экономию финансовых ресурсов и повышение финансовой значимости предприятия, на

повышение эффективности использования ресурсов, выявление возможностей

улучшения функционирования предприятия.

Для достижения поставленной цели необходимо

решение следующих задач финансового анализа: определение базовых показателей

для разработки производственных планов и программ на предстоящий период;

повышение научно-экономической обоснованности планов и нормативов; объективная

и всесторонняя оценка выполнения установленных планов и соблюдения нормативов

по количеству, структуре и качеству продукции, работ и услуг; определение

изменений в динамике или выполнение плана показателей финансового состояния;

установление взаимосвязи обобщающих и частных показателей финансового

состояния; расчет качественных и количественных факторов изменения показателей

финансового состояния; определение экономической эффективности использования

материальных, трудовых и финансовых ресурсов; прогнозирование результатов

деятельности; подготовка аналитической информации для отбора оптимальных

управленческих решений, связанных с корректировкой текущей деятельности и

разработкой стратегических планов; выявление резервов и определение путей

улучшения финансового состояния, ускорения оборачиваемости оборотного капитала,

укрепления платежеспособности.

Процесс финансового анализа основывается на

соблюдении определенных принципов: регулярности проведения (анализ должен

проводиться через регулярные интервалы времени, при любых результатах

деятельности, что позволяет устранить имеющиеся трудности и закрепить

достигнутые успехи); объективности (результаты анализа должны описывать

фактическое состояние и давать ему непредвзятую оценку) комплексности

(выявляются всевозможные зависимости и факторы).

Главным объектом анализа считается деятельность

любой отдельной компании либо их объединений. Субъектами анализа могут

выступать хозяйствующие структуры и их контрагенты: коммерческие банки, другие

компании, аудиторские конторы, местные и центральные аппараты управления,

реальные и возможные партнеры, прочие физические и юридические лица.

Чтобы дать оценку финансового состояния

организации и определить возможные пути ее развития, необходимо

проанализировать не только бухгалтерский баланс и другие отчетные материалы

самого предприятия, но и описать экономическое положение его деловых партнеров,

оценить конкурентов, провести маркетинговое исследование конъюнктуры рынка и т.

д.

Оценка баланса и финансовой отчетности дает

возможность определить общее финансовое состояние; степень ликвидности, платежеспособности,

финансовой устойчивости, деловой активности, уровень рискованности отдельных

вариантов деятельности; обнаружить источники собственных, заемных и

привлеченных средств,структуру их размещения на установленную дату либо за

определенный период, а еще определить специализацию деятельности компании.

Экономический анализ включает: оценку состояния

результатов деятельности организации на момент проведения анализа; сравнение

состояния и результатов деятельности за рассматриваемый период; сопоставление

итогов деятельности с результатами работы конкурентов; обобщение результатов

анализа и подготовку рекомендаций для принятия управленческих решений,

направленных на повышение эффективности операционной деятельности компании.

В условиях рыночных отношений исключительно

велика роль оценки финансового состояния предприятия. Это связано с тем, что

предприятия приобретают самостоятельность и несут полную ответственность за

результаты своей производственно-хозяйственной деятельности перед совладельцами

(акционерами), работниками, банком и кредиторами.

Глава 1. Сущность, значение, роль, виды

финансового анализа в современных условиях (в рыночных отношениях)

Финансовое состояние - главный критерий

надежности партнёра, определяющий его конкурентоспособность и потенциал в

эффективной реализации экономических интересах все участников хозяйственной

деятельности. Оно характеризуется размещения и использованием средств и

источников их финансирования. Основная цель экономического анализа заключается

в выявлении наиболее сложных проблем управления предприятием в целом и

финансовыми ресурсами в частности. [В.Э.Чернова, Т.В. Шмулевич «Анализ

финансового состояния предприятия»]

Финансовое состояние предприятия характеризуется

системой показателей, отражающих на определенный момент времени способность

субъекта хозяйствования финансировать свою деятельность и своевременно

рассчитываться по обязательствам. [ Ерина Е.С. «Основы анализа и диагностики

финансового состояния предприятия»]

Под анализом в широком плане понимается способ

познания предметов и явлений окружающей среды, основанный на разделении целого

на составные части и изучении их во всем многообразии связей и зависимостей. В

науке и на практике применяются разные виды анализа: физический, химический,

математический, статистический, экономический и др. Они различаются объектами,

целями и методикой исследования. Экономический анализ в отличие от физического,

химического и прочих относится к абстрактно-логическому методу исследования

экономических явлений, при котором невозможно использовать ни микроскопы, ни

химические реактивы, - то и другое должна заменить абстракция. [Герасимов Борис

Иванович, Коновалова Тамара Михайловна, Спиридонов Сергей Павлович, Саталкина

Нина Ивановна «Комплексный экономический анализ финансово-хозяйственной

деятельности организации»]

Анализ не может дать полного представления об

изучаемом предмете или явлении без синтеза, т.е. без установления связей и

зависимостей между его составными частями. Синтез- это метод познания,

основанный на соединении отдельных частей явления в единое целое. Различают

макроэкономический анализ, который изучает экономические явления и процессы на

уровне мировой и национальной экономики и ее отдельных отраслей, и

микроэкономический анализ, изучающий эти процессы и явления на уровне отдельных

субъектов хозяйствования. Последний получил название «экономический анализ».

Финансовый анализ является одним из элементов

финансового менеджмента. Методика финансового анализа включает три взаимосвязанных

блока:

.Анализ финансовых результатов деятельности

предприятия;

.Анализ финансового состояния предприятия;

.Анализ эффективности финансово-хозяйственной

деятельности предприятия.

Основной целью финансового анализа является

получение информации, дающей объективную и точную картину финансового состояния

предприятия, его прибылей и убытков, изменений в структуре активов и пассивов,

в расчетах с дебиторами и кредиторами.

Цель анализа финансового состояния предприятия

предполагает решение следующих задач:

·

идентификация

финансового положения предприятия;

·

выявление

изменений в финансовом состоянии предприятия в пространственно-временном

разрезе;

·

выявление

основных факторов, вызвавших изменения в финансовом состоянии;

·

прогноз

основных тенденций в финансовом состоянии предприятия.

Основные результаты эффективного анализа и

управления финансами достигаются с помощью специальных финансовых инструментов

в результате решения определенного взаимосвязанного набора аналитических задач.

Аналитическая задача представляет собой конкретизацию целей анализа с учетом

организационных, информационных, технических и методических возможностей

проведения этого анализа. Основным фактором в конечном счете является объем и

качество исходной информации.

Главная цель финансового анализа - своевременно

выявлять и устранять недостатки в финансовой деятельности и находить резервы

укрепления финансового состояния предприятия и обеспечения платежеспособности.

Основными функциями финансового анализа

являются:

. Объективная оценка финансового состояния

объекта анализа;

. Выявление факторов и причин достигнутого

состояния;

.Подготовка и обоснование принимаемых

управленческих решений в области финансов;

4. Выявление и мобилизация резервов укрепления

финансового состояния и повышения эффективности всей хозяйственной

деятельности.

Для оценки устойчивости финансового состояния

предприятия используется целая система показателей, характеризующих изменения:

структуры капитала предприятия по его размещению и источникам образования;

эффективности и интенсивности его использования; платежеспособности и

кредитоспособности предприятия; запаса его финансовой устойчивости.

Принципы финансового анализа регулируют

процедурную сторону его методологии и методики.

К ним относятся: системность, комплексность,

регулярность, преемственность, объективность и др.

Среди методов экономического анализа выделяют

неформализованные и формализованные методы. Неформализованные методы анализа

основаны на описании аналитических процедур на логическом уровне, а не на

основе строгих аналитических таблиц и т.п. Применение этих методов

характеризуется определенным субъективизмом, поскольку большое значение имеют

интуиция, опыт и знания аналитика.

Детализация процедурной стороны методики анализа

финансового состояния зависит от поставленных целей, а также различных факторов

информационного, временного, методического, кадрового и технического

обеспечения.

Финансовое состояние предприятия можно оценивать

с точки зрения краткосрочной и долгосрочной перспектив. В первом случае

критерии оценки финансового состояния - ликвидность и платежеспособность

предприятия, т.е. способность своевременно и в полном объеме произвести расчеты

по краткосрочным обязательствам.

Под ликвидностью какого-либо актива понимают

способность его трансформироваться в денежные средства, а степень ликвидности

определяется продолжительностью временного периода, в течение которого эта

трансформация может быть осуществлена. Чем короче период, тем выше ликвидность

данного вида активов.

Говоря о ликвидности предприятия, имеют в виду

наличие у него оборотных средств в размере, теоретически достаточном для

погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения,

предусмотренных контрактами. Платежеспособность означает наличие у предприятия

денежных средств и их эквивалентов, достаточных для расчетов по кредиторской

задолженности, требующей немедленного погашения. Таким образом, основными

признаками платежеспособности являются: наличие в достаточном объеме средств на

расчетном счете предприятия и отсутствие у него просроченной кредиторской

задолженности.

Очевидно, что ликвидность и платежеспособность

не тождественны друг другу. Так, коэффициенты ликвидности могут характеризовать

финансовое положение как удовлетворительное, однако по существу эта оценка

может быть ошибочной, если в текущих активах значительный удельный вес

приходится на неликвиды и просроченную дебиторскую задолженность.

Оценка ликвидности и платежеспособности может

быть выполнена с определенной степенью точности. В частности, в рамках

экспресс-анализа платежеспособности обращают внимание на статьи,

характеризующие наличные деньги в кассе и на расчетных счетах в банке,

поскольку они выражают совокупность наличных денежных средств, т. е. имущества,

которое имеет абсолютную ценность, в отличие от любого иного имущества,

имеющего ценность лишь относительную. Эти ресурсы наиболее мобильны, они могут

быть включены в финансово-хозяйственную деятельность в любой момент, тогда как

другие виды активов нередко могут включаться лишь с определенным временным

шагом. Искусство финансового управления как раз и состоит в том, чтобы держать

на счетах лишь минимально необходимую сумму средств, а остальную часть, которая

может понадобиться для текущей оперативной деятельности -в быстрореализуемых активах.

Таким образом, чем значительнее размер денежных

средств на расчетном счете, тем с большей вероятностью можно утверждать, что

предприятие располагает достаточными средствами для текущих расчетов и

платежей. Вместе с тем наличие незначительных остатков на расчетном счете вовсе

не означает, что предприятие неплатежеспособно - средства могут поступить на

расчетный счет в течение ближайших дней, некоторые виды активов при

необходимости легко превращаются в денежную наличность и пр.

О неплатежеспособности свидетельствует, как

правило, наличие «больных» статей в отчетности («Убытки», «Кредиты и займы, не

погашенные в срок», «Просроченная дебиторская и кредиторская задолженность»,

«Векселя выданные просроченные»). Следует отметить, что последнее утверждение

верно не всегда. Во-первых, фирмы-монополисты могут сознательно идти на

нестрогое соблюдение контрактов со своими поставщиками и подрядчиками.

Во-вторых, в условиях инфляции непродуманно составленный договор на

предоставление кратко- или долгосрочной ссуды может вызывать искушение нарушить

его и уплачивать штрафы обесценивающимися деньгами.

В наиболее акцентированном виде степень

ликвидности предприятия может быть выражена коэффициентом покрытия,

показывающим, сколько рублей текущих активов (оборотных средств) приходится на

один рубль текущих обязательств (текущая краткосрочная задолженность).При

условии выполнения предприятием обязательств перед кредиторами его

платежеспособность с известной степенью точности характеризуется наличием

средств на расчетном счете.

Таким образом, финансовый анализ выступает

неотъемлемым элементом финансового менеджмента - системы, позволяющей

рационально формировать и эффективно использовать финансовые ресурсы

предприятия. Далее рассмотрим методологию оценки финансового состояния.

ликвидность платежеспособность

финансовый актив

Глава 2. Комплексная оценка финансового анализа

ООО «Кондитер»

.1 Цель, задачи, информационное обеспечение

анализа

Основными источниками информации для анализа

финансового состояния предприятия служит отчетный бухгалтерский баланс (форма №

1), отчет о прибылях и убытках (форма № 2), отчет о движении капитала (форма №

3) и другие формы, входящие в состав бухгалтерской отчетности.

Баланс - это важнейшая форма бухгалтерской

отчетности, которая характеризует имущественное и финансовое положение

организации на отчетную дату.квартал - 31.03.2013полугодие - 30.06.2013

месяцев - 30.09.2013

За год -31.12.2013

Годовой баланс должен быть представлен не

позднее 30 марта следующего года.

Баланс состоит из двух частей: актив и пассив.

Актив характеризует имущественной положение организации. Пассив - источники

финансирования активов. Итоги активов должны соответствовать итогам пассивов.

Актив = Капитал (собственные источники

финансирования) + Обязательства (заемные источники финансирования)

Баланс составляется в тысячах или миллионах

рублей. Десятичных знаков после запятой не допускается. Как правило, баланс

составляется в тысячах рублей, а в миллионах составляют только те организации,

которые имеют крупное национальное значение.

Баланс состоит из следующих разделов.

) Активы:

а) внеоборотные активы - это долгосрочные активы

(свыше 1 года), которые погашаются через начисление амортизации или не

погашаются, оставаясь на балансе в течении срока обращений;

б) оборотные активы - краткосрочные активы,

которые однократно потребляются в хоз. обороте и их возобновление является

необходимым условием в хоз. деятельности.

) Пассивы:

а) капитал и резервы - это собственные источники

финансирования активов.

б) долгосрочные обязательства - это

обязательства по которым срок погашения наступает больше чем через год.

в) краткосрочные обязательства - это

обязательства по которым срок погашения наступает через год или меньше, чем

через год.

Финансовая отчетность.

Качественными характеристиками финансовой

отчетности являются:

· понятность - информация,

представленная в финансовых отчетах, должна быть доходчивой и рассчитанной на

однозначное толкование ее пользователями при условии, что они имеют достаточные

знания и заинтересованы в восприятии этой информации;

· уместность - финансовая отчетность

должна содержать только уместную информацию, которая влияет на принятие решений

пользователями, представляет возможность вовремя оценить прошедшие, настоящие и

будущие события, подтвердить и скорректировать их оценки, сделанные в прошлом;

· достоверность - финансовая

отчетность должна быть достоверной. Приведенная в ней информация является

достоверной, если она не содержит ошибок или искажений, которые могут повлиять

на решения пользователей отчетности;

· сопоставимость - финансовая

отчетность должны предоставлять возможность пользователям сравнивать:

· - финансовые отчеты предприятия за

различные периоды;

· - финансовые отчеты различных

предприятий.

Финансовая отчетность предприятия формируется с

соблюдением следующих принципов:

· автономности предприятия - каждое

предприятие рассматривается как юридическое лицо, обособленное от

собственников. Поэтому личное имущество и обязательства собственников не должны

отражаться в финансовой отчетности предприятия;

· непрерывности деятельности -

предусматривает оценку активов и обязательств предприятия, исходя из

предположения, что его деятельность будет продолжаться;

· периодичности - распределение

деятельности предприятия на определенные периоды времени в целях составления

финансовой отчетности;

· исторической (фактической)

себестоимости - определяет приоритет оценки активов, исходя из расходов на их

производство и приобретение;

· начисления и соответствия доходов и

расходов - для определения финансового результата отчетного периода следует

сопоставлять доходы отчетного периода с расходами, осуществляемыми для

получения этих доходов. При этом доходы и расходы отражаются в учете и

отчетности в момент их возникновения, независимо от времени поступления и

уплаты денег;

· полного освещения - финансовая

отчетность должна содержать всю информацию о фактических и потенциальных

последствиях операций и событий, которая может повлиять на решения, применяемые

на ее основании;

· последовательности - постоянное (из

года в год) проведение предприятием избранной учетной политики. Ее изменение

должно быть обосновано и раскрыто в финансовой отчетности;

· превалирование содержания над формой

- операции должны учитываться в соответствии с их сущностью, а не только исходя

из юридической формы;

· единого денежного измерителя -

измерение и обобщение всех операций предприятия в его финансовой отчетности в

единой денежной единице;

· осмотрительности - методы оценки,

применяемые в бухгалтерском учете, должны предотвращать занижение оценки

обязательств и расходов и завышение оценки активов и доходов предприятия.

.2 Комплексная оценка экономического потенциала

показателей

Комплексный экономический анализ - всесторонний

анализ хозяйственной деятельности предприятия или какой-либо отдельной,

наиболее существенной стороны его деятельности на основе системного подхода.

Системный подход - предполагает наличие

определенной последовательности с целью всестороннего охвата взаимосвязанных и

взаимообусловленных показателей.

Программа проведения комплексного анализа:

|

Этапы

|

Действия

|

|

1

|

Уточнение

объектов исследования, цели и задач анализа; Составление плана работы.

|

|

2

|

Разработка

системы синтетических и аналитических показателей;

|

|

3

|

Определение

источников информации, их сбор и проверка на точность, проведение в

сопоставимый вид.

|

|

4

|

Анализ

показателей на основе выбранной методике; Сравнение фактических результатов

деятельности с показателями плана, фактическими данными прошлых лет;

Факторный анализ, определение их влияния на результат; Выявление

неиспользованных резервов.

|

|

5

|

Оценка

полученных результатов и выборка управленческих решений по повышению

эффективности деятельности данного предприятия

|

Комплексная оценка хозяйственной деятельности

представляет собой характеристику деятельности организации, полученную в

результате изучения совокупности показателей, которые определяют большинство

экономических процессов и содержат обобщающие данные о результатах

производства.

В системе управления производством важное

значение имеет объективная оценка достигнутого уровня хозяйственной

деятельности. Трудность получения такой оценки связана с тем, что хозяйственная

деятельность и ее результаты охватывают множество различных процессов и не

выражаются одним обобщающим показателем. Поэтому приходится измерять и

оценивать различные стороны хозяйственной деятельности и затем объединять

частные оценки в единую, комплексную.

В литературе высказывается мнение, что

обобщающая (комплексная) оценка экономического процесса или всей хозяйственной

деятельности может не иметь законченного экономического содержания, быть

«иррациональной» и выведенной искусственно как математическое обобщение частных

показателей.[6] Несмотря на это, такая оценка - важный инструмент экономической

диагностики хозяйственных систем.

Комплексная оценка представляется как инструмент

учета, анализа и планирования; индикатор научно-технического состояния

хозяйственного объекта в изучаемой совокупности; критерием для проведения

сравнительной оценки коммерческой деятельности организаций и их подразделений;

показателем эффективности управленческих решений, принятых ранее, и степени их

реализации; основой, используемой для выбора возможных вариантов развития

производства и показателей ожидаемых в будущем результатов; стимулятором

производства. Среди методов обобщающей (комплексной) оценки можно выделить

описательные и расчетные.

Описательные методы оценки используются для

качественной характеристики результатов хозяйственной деятельности, трудно

измеримых количественно. Основные недостатки описательных методов оценки:

неоднозначность выводов, расплывчатость формулировок, несопоставимость при

сравнениях. Тем не менее, описательные методы очень важны для стратегических

ориентации и широко используются в практике хозяйствования.

Расчетные методы оценки опираются на измеримые

показатели деятельности. В основу расчетных методов оценки может быть положен

принцип сравнения достигнутого уровня деятельности данной производственной

системы с плановым, предшествующим периодом, выявленными общими тенденциями, уровнем

других аналогичных систем.

В качестве обобщающей оценки эффективности

экономического потенциала:

|

1.

Показатель эффективности использования торгового потенциала:

|

|

|

-

показатель эффективности использования торгового потенциала предприятия; РТО

- розничный товарооборот; ФЗП - средства на оплату труда; ОС -

Среднегодовая стоимость оборотных средств; ОФ - среднегодовая стоимость

основных фондов; -

показатель эффективности использования торгового потенциала предприятия; РТО

- розничный товарооборот; ФЗП - средства на оплату труда; ОС -

Среднегодовая стоимость оборотных средств; ОФ - среднегодовая стоимость

основных фондов;  - нормативный

коэффициент, равный 0,1 - нормативный

коэффициент, равный 0,1

|

|

2.

Показатель эффективности финансовой деятельности

|

|

|

-показатель

эффективности финансовой деятельности; ПП-прибыль от продаж; ОС -

Среднегодовая стоимость оборотных средств; ОФ - среднегодовая стоимость

основных фондов; -показатель

эффективности финансовой деятельности; ПП-прибыль от продаж; ОС -

Среднегодовая стоимость оборотных средств; ОФ - среднегодовая стоимость

основных фондов;  - нормативный

коэффициент, равный 0,12 - нормативный

коэффициент, равный 0,12

|

|

3.

Показатель оценки трудовой деятельности

|

|

|

-

Показатель оценки трудовой деятельности; РТО - Розничный товарооборот; Ч

-среднесписочная численность работников; СЗ - средняя заработная плата

одного работника. -

Показатель оценки трудовой деятельности; РТО - Розничный товарооборот; Ч

-среднесписочная численность работников; СЗ - средняя заработная плата

одного работника.

|

|

4.Интергральный

показатель экономической эффективности хозяйственной деятельности.

|

|

|

-

Интегральный показатель экономической эффективности хозяйственной

деятельности; -

Интегральный показатель экономической эффективности хозяйственной

деятельности;  - Показатель

эффективности использования торгового потенциала предприятия; - Показатель

эффективности использования торгового потенциала предприятия;  -

Показатель эффективности финансовой деятельности; -

Показатель эффективности финансовой деятельности;  -

Показатель оценки трудовой деятельности. -

Показатель оценки трудовой деятельности.

|

|

5.

Показатель темпа интенсивности развития торгового предприятия.

|

|

|

-Показатель

темпа интенсивности развития торгового предприятия; -Показатель

темпа интенсивности развития торгового предприятия;  -

Темп изменения производительности труда работников,%; -

Темп изменения производительности труда работников,%;  -

Темп изменения скорости обращения оборотных средств предприятия в оборотах,

%; -

Темп изменения скорости обращения оборотных средств предприятия в оборотах,

%;  -

Темп изменения фондоотдачи, %; -

Темп изменения фондоотдачи, %;  -

Темп изменения расходов на оплату труда, %; -

Темп изменения расходов на оплату труда, %;  -

Темп изменения среднегодовой стоимости оборотных средств,%; -

Темп изменения среднегодовой стоимости оборотных средств,%;  -

Темп изменения среднегодовой стоимости основных средств %. -

Темп изменения среднегодовой стоимости основных средств %.

|

|

6.

Показатель темпа экономического роста предприятия.

|

|

|

-

Показатель темпа экономического роста предприятия; -

Показатель темпа экономического роста предприятия;  -

Темп изменения производительности труда; -

Темп изменения производительности труда;  -

Темп изменения скорости оборачиваемости; -

Темп изменения скорости оборачиваемости;  -

Темп изменения фондоотдачи основных фондов; -

Темп изменения фондоотдачи основных фондов;  -

Темп изменения затратоотдачи; -

Темп изменения затратоотдачи;  -

Темп изменения уровня рентабельности. -

Темп изменения уровня рентабельности.

|

|

|

-

Доля прироста розничного товарооборота за счет интенсивных факторов,%; -

Доля прироста розничного товарооборота за счет интенсивных факторов,%;  -

Показатель производительности труда работников в отчетном и базисном периодах; -

Показатель производительности труда работников в отчетном и базисном периодах;

-

Среднесписочная численность работников в отчетном периоде; -

Среднесписочная численность работников в отчетном периоде;  -

Показатель фондоотдачи в отчетном и базисном периодах; -

Показатель фондоотдачи в отчетном и базисном периодах;  -

Среднегодовая стоимость основных средств в отчетном периоде; РТО - прирост

розничного товарооборота в отчетном периоде по сравнению с базисным. -

Среднегодовая стоимость основных средств в отчетном периоде; РТО - прирост

розничного товарооборота в отчетном периоде по сравнению с базисным.

|

|

|

|

Комплексная оценка эффективности экономического

потенциала ООО «Кондитер».

|

Показатели

|

Ед.изм

|

Базисный

период 2014

|

Отчетный

период 2015

|

Динамика

|

Отклонение

|

|

Розничный

товарооборот

|

Тыс.руб

|

12341

|

16618

|

134,66

|

4277

|

|

Прибыль

от продаж

|

Тыс.руб

|

529

|

1784

|

337,24

|

1255

|

|

Рентабельность

|

%

|

4,29

|

10,74

|

-

|

6,45

|

|

Среднегодовая

стоимость основных фондов

|

Тыс.руб

|

290

|

238

|

82,07

|

-

52

|

|

Среднегодовая

стоимость оборотных средств

|

Тыс.руб

|

2988

|

1805

|

60,41

|

-

1183

|

|

Издержки

обращения

|

Тыс.руб

|

1982

|

2524

|

127,35

|

542

|

|

В

том числе на оплату труда

|

Тыс.руб

|

1189,2

|

1514,4

|

127,35

|

325

|

|

Среднесписочная

численность работников

|

Чел

|

10

|

12

|

120

|

2

|

|

Производительность

труда

|

Тыс.руб

|

1234,1

|

1384,8

|

112,21

|

150,7

|

|

Средняя

заработная плата

|

Тыс.руб

|

118,9

|

126,2

|

106,14

|

7,3

|

|

Показатель

эффективности использования торгового потенциала

|

|

7,798

|

9,444

|

121,11

|

1,646

|

|

Показатель

эффективности финансовой деятельности

|

|

0,334

|

1,014

|

303,59

|

0,680

|

|

Показатели

эффективности трудовой деятельности

|

|

1,038

|

0,914

|

113,57

|

-

0,124

|

|

Интегральный

показатель эффективности хозяйственной деятельности

|

|

2,093

|

2,257

|

92,73

|

0,164

|

|

Оборачиваемость

оборотных средств

|

Обороты

|

4.13

|

9,21

|

223

|

5,08

|

|

Фондоотдача

|

Руб

|

42,56

|

69,82

|

164,05

|

27,26

|

|

Затратоотдача

|

Руб

|

6,23

|

6,58

|

105,62

|

0,35

|

Вывод: Выполнив аналитические расчеты показатели

экономического потенциала, свидетельствуют о том, что данное предприятие

работает достаточно эффективно так как показатель темпа экономического роста

рассчитанный на основе качественных показателей хозяйственной деятельности

составил 161 %.

Показатель эффективности использования торгового

потенциала вырос на 21,11 %, что значит, предприятием лучше выполняется его

основная функция - обеспечение потребностей населения в товарах и услугах,

эффективнее используются ресурсы предприятия.

Показатель эффективности финансовой деятельности

вырос на 203,59 %. С помощью этого показателя можно оценить, при каких ресурсах

достигнут основной финансовый результат деятельности торгового предприятия и

насколько эффективно используется эти ресурсы.

Показатель оценки трудовой деятельности вырос на

13,57 %, значит, что увеличился прирост производительности труда на 1 рубль увеличения

средней заработной платы.

Интегральный показатель экономической

эффективности хозяйственной деятельности снизился на 7, 27 %, следовательно

произошло снижение эффективности всей хозяйственной деятельности.

Проведенный анализ экономических показателей

говорит, что по предприятию наблюдается рост как количественных так, и

качественных показателей. Поэтому входе расчетов было установлено в какой

степени прирост товарооборота был обеспечен за счет интенсивных факторов.

Доля прироста товарооборота за счет интенсивных

факторов за анализируемый период составило 96,9 %.

.3 Анализ имущественного состояния, структуры

актива и пассива

Наиболее общее представление о качественных

изменениях в структуре средств и их источниках можно получить с помощью баланса.

Вертикальный анализ - анализ структуры отчетной

формы с целью выявить относительную значимость тех или иных её статей.

Цель заключается в расчете удельного веса

отдельных статей в итоге баланса и оценке его изменений.

Горизонтальный анализ - анализ динамики

отдельных статей отчетной формы с целью выявления и прогнозирования присущих

или тенденций.

Цель: Состоит в том, чтобы выявив абсолютные и

относительные изменения величин различных статей баланса за определённый

период, дать оценку этим изменениям.

Горизонтальные и вертикальные анализы

взаимодополняют друг друга на их основе строится сравнительный и аналитический

баланс.

Анализ динамики валюты баланса, структуры

активов и пассивов организации позволяет сделать ряд важных выводов необходимых

как для осуществления текущей финансово-хозяйственной деятельности так и для

принятия управленческих решений на перспективу.

Признаки хорошего баланса:

ü Увеличение валюты баланса отчетного

года по сравнению с базисным;

ü Превышение темпов прироста оборотных

активов над темпами прироста внеоборотных.

ü Превышение собственного капитала

организации над заемными и превышение темпов его роста темпами роста заемного

капитала.

ü Одинаковое соотношение темпов

прироста дебиторской и кредиторской задолженности.

ü Отсутствие в балансе статьи

«непокрытый убыток».

В ходе проверки выявляются статьи активов по

которым произошел наибольший вклад в прирост общий величины внеоборотных

активов и активов хозяйственного субъекта в целом.

На основании выполненных работ расчетов

выявляются стратегии в отношении долгосрочных вложений:

. Инновационный характер стратегии -

наибольший удельный вес в составе внеоборотных активов составляют

нематериальные активы.

. Финансово - инвестиционная стратегия

наибольший удельный вес финансовых вложений.

. Создание материальных условий

разрешения основной деятельности - Основные средства.

Сначала определим само понятие

"имущество". Всовременной экономической и правовой можно встретить

несколько его толкований.

Во-первых, под имуществом понимается совокупность

вещей и материальных ценностей, в том числе деньги и ценные бумаги. В таком

понимании термин "имущество" применяется наиболее часто.

Во-вторых, это совокупность вещей и

имущественных прав. Такое понимание следует, например, из статьи 128

Гражданского Кодекса РФ.

В-третьих, под имуществом понимается

совокупность вещей, имущественных прав и обязанностей, которые характеризуют

имущественное положение их носителя. Так, бухгалтерский баланс, состоящий из

актива и пассива, характеризует имущественное положение организации на отчетную

дату.

Обобщив эти определения, можно сказать, что

имущество предприятия - это то, чем оно владеет: основной капитал и оборотный

капитал, выраженное в денежной форме и отраженное в самостоятельном балансе

предприятия.

Классификацию имущества можно провести по

различным основаниям, выделив:

. движимое и недвижимое имущество.

. имущество, участвующее в производственной

деятельности, и непроизводственного назначения. Помимо экономического значения,

данная классификация учитывается при решении вопроса о начислении

амортизационных отчислений по основным средствам, погашении стоимости

нематериальных активов.

. по виду оборотоспособности выделяют имущество,

изъятое из оборота, ограниченно оборотоспособное, и то, которое может свободно

отчуждаться и переходить от одного лица к другому.

. основные, оборотные средства - в зависимости

от участи в производственном процессе, порядка перенесения их стоимости на

стоимость выпускаемой продукции по частям или в одном производственном цикле,

длительности использования, ценности объектов.

. материальные (основные и оборотные средства) и

нематериальные активы.

Отличительным признаком является материальное

содержание первых и невещественная форма последних. У основных средств и

нематериальных активов есть и общие признаки, например, возможность длительного

использования, наличие определенной стоимости и способности приносить доход.

Также можно в процессе анализа использовать

такую классификацию имущества по категориям риска:

минимальный риск - наличные денежные средства,

легко реализуемые краткосрочные ценные бумаги;

малый риск - дебиторская задолженность

предприятия с устойчивым финансовым положением, запасы товаров материальной

ценности, готовая продукция, пользующаяся спросом;

средний риск - продукция производственно -

технического назначения, незавершенное производство, расходы будущих периодов;

высокий риск - дебиторские задолженности

предприятий, находящихся в тяжелом финансовом положении, запасы готовой

продукции, вышедшей из употребления, неликвиды.

Наиболее простая и доступная следующая

классификация имущества (активов):

текущие оборотные мобильные:

) оборотные средства;

) затраты;

) запасы;

) денежные средства;

) готовая продукция;

) дебиторская задолженность;

) расходы будущих периодов;

иммобилизованные внеоборотные активы:

) основные фонды;

) нематериальные активы;

) краткосрочные вложения.

Для оценки имущественного потенциала

используются данные актива баланса. Особое внимание уделяется изменению

структуры оборотных средств: произошел ли рост дебиторской задолженности или

нет, является ли уровень запасов сырья достаточным для работы предприятия, не

произошло ли затоваривание складов готовой продукцией.

В ходе анализа пассивной части баланса

обращается внимание на структуру капитала, определяется доля собственного

капитала в общем объеме источников средств, изменение структуры капитала,

соотношение капитала с другими статьями активов и пассивов по сравнению с

предыдущими отчетными датами.

К отрицательным тенденциям, выявление которых

может свидетельствовать об ухудшении финансового состояния предприятия в

будущем, относятся следующие моменты: уменьшение валюты баланса; увеличение

доли краткосрочной и долгосрочной дебиторской задолженности в валюте баланса на

протяжении всех анализируемых отчетных периодов; увеличение доли просроченной

кредиторской задолженности в валюте баланса на протяжении всех анализируемых

отчетных периодов; увеличение доли просроченной дебиторской (кредиторской)

задолженности в общей сумме дебиторской (кредиторской) задолженности более 15%.

К положительным тенденциям, выявление которых

может свидетельствовать об улучшении финансового состояния предприятия в

будущем, следует отнести следующие: непрерывное увеличение валюты баланса;

темпы роста оборотных активов выше, чем темпы прироста внеоборотных активов;

темпы роста собственного капитала выше темпов роста заемного капитала; темпы

прироста дебиторской и кредиторской задолженности примерно одинаковы.

Анализ структуры и динамики имущества

производится с помощью горизонтального и вертикального анализа агрегированного

баланса. Горизонтальный анализ представлен абсолютной разницей между

показателями на конец и начало периода, а также темпом их изменения за период.

Вертикальный анализ предполагает процентное отношение показателей к итогу

баланса. Расчет среднегодовых значений дает возможность получить усредненное

представление о состоянии средств предприятия в течение анализируемого периода.

Анализ имущественного состояния ООО «Кондитер»

|

Показатель

|

Горизонтальный

баланс

|

Вертикальный

баланс

|

|

|

На

31.12.14

|

На

31.12.15

|

На

31.12.14

|

На

31.12.15

|

Отклонение

|

|

Руб

|

%

|

Руб

|

%

|

|

|

|

|

Актив:

1.Внеоборотные активы: 1.1 Нематериальные активы

|

105

|

100

|

64

|

60,95

|

3,10

|

3,04

|

-

0,06

|

|

1.2

Основные средства

|

290

|

238

|

82,07

|

8,55

|

11,29

|

2,74

|

|

1.3

Финансовые вложения

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

1.4

Доходные вложения

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

1.5

Прочие

|

7

|

100

|

-

|

-

|

0,21

|

-

|

-

0,21

|

|

ИТОГО

|

402

|

100

|

302

|

75,12

|

11,86

|

14,33

|

2,47

|

|

2.Оборотные

активы 2.1 Запасы и затраты

|

630

|

100

|

524

|

83,17

|

18,58

|

24,87

|

6,29

|

|

2.2

Дебиторская задолженность

|

794

|

100

|

488

|

61,46

|

23,42

|

23,16

|

-

0,26

|

|

2.3

Денежные средства и деньги, эквиваленты

|

1564

|

100

|

793

|

50,70

|

46,14

|

37,64

|

-

8,5

|

|

2.4

Прочие

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

ИТОГО

|

2988

|

100

|

1805

|

60,41

|

88,14

|

85,67

|

-

2,47

|

|

БАЛАНС

|

3390

|

100

|

2107

|

62,15

|

100

|

100

|

-

|

|

Пассив:

1. Собственные средства 1.1 Уставный капитал

|

100

|

100

|

100

|

100

|

2,95

|

4,75

|

1,8

|

|

1.2

Фонды и резервы

|

1794

|

100

|

506

|

28,21

|

52,92

|

24,02

|

-

28,9

|

|

ИТОГО

|

1894

|

100

|

606

|

31,99

|

55,87

|

28,76

|

-

27,11

|

|

2.

Привлеченный капитал 2.1 Долгосрочные обязательства

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

2.2

Краткосрочные обязательства

|

1496

|

100

|

1501

|

100,33

|

44,13

|

71,24

|

27,11

|

|

2.2.1

Кредиторская задолженность

|

1470

|

100

|

1475

|

100,34

|

43,36

|

70

|

26,64

|

|

ИТОГО

|

1496

|

100

|

1501

|

100,33

|

44,13

|

71,24

|

27,11

|

|

БАЛАНС

|

3390

|

100

|

2107

|

62,15

|

100

|

100

|

-

|

Сравнительный аналитический анализ ООО

«Кондитер»

|

Показатели

|

Абсолютные

величины

|

Удельный

вес

|

Изменения

|

|

На

31.12.14

|

На

31.12.15

|

На

31.12.14

|

На

31.12.15

|

В

абсолютных величинах

|

В

удельных весах

|

В

% к величинам на 31.112.14

|

В

% к изменениям итога баланса

|

|

Актив:

1.Внеоборотные активы

|

402

|

302

|

11,86

|

14,33

|

-

100

|

2,47

|

-24,87

|

-

65,71

|

|

2.

Оборотные активы

|

988

|

1805

|

88,14

|

85,67

|

-

1183

|

-

2,47

|

-39,59

|

-104,60

|

|

2.1

Запасы и затраты

|

630

|

524

|

18,58

|

24,87

|

-

106

|

6,29

|

-16,82

|

-

44,44

|

|

2.2

Дебиторская задолженность

|

794

|

488

|

23,42

|

23,16

|

-

306

|

-

0,26

|

-38,54

|

-

101,82

|

|

2.3

Денежные средства

|

1564

|

793

|

46,14

|

37,64

|

-

771

|

-

8,5

|

-49,30

|

-130,25

|

|

БАЛАНС

|

3390

|

2107

|

100

|

100

|

-

1283

|

-

|

-37,85

|

100

|

|

Пассив:

1. Собственный капитал

|

1894

|

606

|

55,87

|

28,76

|

-

1288

|

-

27,11

|

-68,0

|

-179,66

|

|

2.

Привлеченный капитал

|

1496

|

1501

|

44,13

|

71,24

|

5

|

27,11

|

0,33

|

0,87

|

|

БАЛАНС

|

3390

|

2107

|

100

|

100

|

-

1283

|

-

|

-37,85

|

100

|

Вывод: Выполненные аналитические расчёты

говорят, что валюта баланса по итогам года снизилась на 37,85 %

Средняя стоимость основных средств снизилась на

17,93 %. Положительно следует оценить снижение дебиторской задолженности на 306

тысяч рублей.

Вертикальный анализ показателей аналитического

баланса показывает, что наибольший удельный вес в структуре актива (46,14 в

2014 году и 37,64 в 2015 году). Именно их изменения на 2,47обусловлено общее

изменение суммы всех хозяйственных средств, находящихся в распоряжении

организации.

Запасы и затраты по удельному весу в структуре

мобильных оборотных средств увеличились на 6,29 %.

Удельный вес денежных средств в структуре снизились

на 8,5%

В структуре пассивов произошло уменьшение

собственного капитала на 1288, удельный вес собственного капитала снизился на

27,11.

Таким образом, выполненные расчеты показали, что

были выявлены следующие признаки финансово - хозяйственной деятельности:

. Отсутствие в балансе статьи «непокрытый

убыток»

. Одинаковое соотношение темпов прироста

дебиторской и кредиторской задолженности.

.4 Анализ ликвидности и платежеспособности в

абсолютных и относительных показателях

Ликвидность - способность превращать свои активы

в деньги для покрытия всех необходимых платежей по мере наступления их срока.

Платёжеспособность - наличие у предприятия

денежных средств или их эквивалентов достаточных для расчетов по кредиторской

задолженности, требующей немедленного погашения.

Анализ в абсолютных показателях.

Смысл анализа ликвидности с помощью абсолютных

показателей: проверить какие источники средств и в каком объеме используются

для покрытия товарных запасов.

Для этого рассчитывается величина собственных

оборотных средств (СОС).

|

1.СОС

=Собственный капитал + долгосрочные обязательства - внеоборотные активы. 2.

СОС = Оборотные активы - краткосрочные активы.

|

Активы баланса группируются в зависимости от

степени ликвидности.

|

№

|

Название

группы

|

Что

входит

|

|

1

|

Наиболее

ликвидные активы (А1)

|

Денежные

средства и денежные эквиваленты

|

|

2

|

Быстро

ликвидные активы (А2)

|

Дебиторская

задолженность и прочие оборотные активы

|

|

3

|

Медленно

реализуемые активы (А3)

|

Запасы

и НДС

|

|

4

|

Трудно

реализуемые активы (А4)

|

Итог

I раздела

|

Пассивы баланса группируются по степени

возрастания сроков погашения обязательств.

|

№

|

Название

группы

|

Что

входит

|

|

1

|

Наиболее

срочные обязательства (П1)

|

Кредиторская

задолженность и прочие краткосрочные обязательства

|

|

2

|

Краткосрочные

пассивы (П2)

|

Краткосрочные

заемные средства

|

|

3

|

Долгосрочные

пассивы (П3)

|

Итог

4 раздела

|

|

4

|

Постоянные

пассивы (П4)

|

Итог

3 раздела и оценочные обязательства и доходы будущих периодов.

|

На основании выполненной группировки определяем

тип ликвидности баланса:

|

№

|

Название

ликвидности

|

формула

|

|

1

|

Абсолютный

ликвидный баланс

|

А1

+ А2 ≥ П1 + П2; А3>

П3; А4> П4

|

|

2

|

Текущая

ликвидность баланса

|

А1

+ А2 > П1 +П2;

А3 > П3; А4>П4

|

|

3

|

Перспективная

ликвидность баланса

|

А1

+ А2 < П1 + П2;

А3 > П3; А 4 >П4.

|

|

4

|

Недостаточный

уровень перспективной ликвидности баланса

|

А1

+ А2 <П1 + П2;

А3 <П3; А4>П4

|

|

5

|

Не

ликвидный баланс

|

П4<

А4

|

Коэффициенты ликвидности.

|

Название

коэффициента

|

Формулы

|

|

Коэффициент

покрытия ( ) )

|

|

|

Коэффициент

быстрой ликвидности ( ) )

|

|

|

Коэффициент

абсолютной ликвидности ( ) )

|

|

Основными признаками платежеспособности

являются:

а) наличие в достаточном объеме средств на

расчетном счете;

б) отсутствие просроченной кредиторской

задолженности.

Ликвидность платежеспособность могут оцениваться

с помощью ряда абсолютных и относительных показателей.

Для оценки платежеспособности предприятия

используются относительные показатели.

Коэффициенты деловой активности

(оборачиваемости) - показывают, на сколько эффективно предприятие использует

свои активы:

. К-т оборачиваемости запасов - показывает

скорость реализации запасов. Рассчитывается как отношение переменных издержек к

средней стоимости запасов (измеряется в количестве раз).

. К-т оборачиваемости дебиторской задолженности

- количество дней, требуемых для взыскания задолженности. Рассчитывается, как

среднее значение дебиторской задолженности за год, деленное на сумму выручки за

год и * на 365 дней.

. К-т оборачиваемости кредиторской задолженности

- сколько дней необходимо компании для оплаты ее долгов. Рассчитывается, как

среднее значение кредиторской задолженности за год, деленное на общую сумму

закупок и * на 365 дней.

. К-т оборачиваемости основных средств -

рассчитывается в количестве раз (к-т фондоотдачи). Характеризует эффективность

использования предприятием имеющихся основных средств. Низкое значение

показателя говорит о слишком больших капиталовложениях или недостаточном объеме

продаж. Рассчитывается, как сумма выручки за год деленная на среднее значение

суммы внеоборотных активов (основных фондов).

. К-т оборачиваемости активов - показывает

эффективность использования компанией всех активов, имеющихся в ее

распоряжении. Рассчитывается, как сумма выручки за год деленная на сумму всех

активов. Показывает, сколько раза год проходит циклов производства и продаж.

Финансовая устойчивость - это определенное

состояние расчетов предприятия, гарантирующее его постоянную

платежеспособность.

Коэффициенты рентабельности - показывают, на

сколько прибыльна деятельность предприятия:

. К-т рентабельности валовой прибыли -

показывает долю валовой прибыли (%) в объеме продаж: рассчитывается, как

валовая прибыль деленная на объем продаж.

. К-т рентабельности чистой прибыли

(аналогично).

. К-т рентабельности активов - чистая прибыль,

деленная на сумму всех активов предприятия. Показывает, какую прибыль дает

каждая единица активов.

. Рентабельность собственного капитала -

показывает эффективность капитала, который вложили акционеры. Рассчитывается,

как чистая прибыль, деленная на суммарный акционерный капитал. Показывает,

сколько единиц прибыли заработала каждая вложенная единица капитала.

Оценка ликвидности ООО «Кондитер»

|

Актив

|

Значение

|

Пассив

|

Значение

|

Платёжный

излишек или недостаток

|

|

На

31.1214

|

На

31.12.15

|

|

На

31.12.14

|

На

31.12.15

|

На

31.12.14

|

На

31.12.15

|

|

Наиболее

ликвидные активы Наиболее

ликвидные активы

|

1564

|

Наиболее

срочные обязательства Наиболее

срочные обязательства

|

1470

|

1475

|

94

|

-

682

|

|

Быстро

реализуемые активы Быстро

реализуемые активы

|

794

|

488

|

Краткосрочные

пассивы Краткосрочные

пассивы

|

-

|

-

|

794

|

488

|

|

Медленно

реализуемые активы Медленно

реализуемые активы

|

630

|

524

|

Долгосрочные

пассивы Долгосрочные

пассивы

|

-

|

-

|

630

|

524

|

|

Трудно

реализуемые активы Трудно

реализуемые активы

|

402

|

302

|

Постоянные

пассивы Постоянные

пассивы

|

1920

|

632

|

-

1518

|

-

330

|

|

БАЛАНС

|

3390

|

2107

|

БАЛАНС

|

3390

|

2107

|

-

|

1364

|

На основании выполненной работы можно определить

что, это перспективная ликвидность баланса.

|

Коэффициент

покрытия (

|

|

Отчетный

год (2015)

|

Базисный

год (2014)

|

|

1.

2. 2. 1,20 1,20

|

2. 2.

|

В отчетном периоде на 1 рубль краткосрочных

обязательств приходится 1, 22 - 1,20 оборотных активов, что соответствует

нормативу.

В базисном периоде на 1 рубль краткосрочных

обязательств приходится 2,03 - 2 рубля оборотных активов, что не соответствует

нормативу.

|

Коэффициент

быстрой ликвидности(

|

|

Отчетный

период (2015)

|

Базисный

период (2014)

|

|

|

|

В отчетном периоде на одни рубль краткосрочных

обязательств приходится 87-85 копеек денежных средств и средств дебиторов.

В базисном периоде на один рубль краткосрочных

обязательств приходится 1,60 - 1,58 рублей денежных средств и средстве

дебиторов.

|

Коэффициент

абсолютной ликвидности (

|

|

Отчетный

период (2015)

|

Базисный

период (2014)

|

|

|

|

В отчетном периоде на один рубль краткосрочных

обязательств приходится 54 - 53 копейки денежных средств и эквивалентов.

В базисном периоде на один краткосрочных

обязательств приходится 1,06 - 1,04 рубль денежных средств и эквивалентов.

.5 Анализ финансовой устойчивости. Определение

типа финансовой устойчивости на основе построения 3-х факторной модели.

Финансовая устойчивость - Стабильность

финансового положения предприятия, обеспечиваемая достаточной долей

собственного капитала в составе источника финансирования. (Гинзбург А.И.

«Экономический анализ» уч. Пособие Питер 2004).

Факторы влияющие на финансовую устойчивость:

. Внутренние:

.1 Оптимальный состав и структура активов,

правильный выбор стратегии управления. Искусство управления текущими активами

состоит в том, чтобы держать на счетах предприятия минимально возможную сумму

ликвидных средств, которая нужна для текущей оперативной деятельности.

.2 Состав и структура финансовых ресурсов. Чем

больше у предприятия собственных ресурсов, тем выше его финансовые возможности.

.3 Средства дополнительно мобилизуемые на рынке

ссудных капиталов. Чем больше денежных средств может привлечь предприятие, тем

выше его финансовые возможности.

.4 Компетенция и профессионализм бухгалтера.

. Внешние.

Для оценки финансовой устойчивости предприятия в

мировой и отечественной учетно-аналитической практике разработана система:

|

Название

|

Формула

|

|

Коэффициент

финансовой независимости ( ) )

|

|

|

Коэффициент

финансовой зависимости ( ) )

|

|

|

Коэффициент

маневренности собственного капитала (

|

|

|

Коэффициент

структуры долгосрочных вложений ( ) )

|

|

|

Коэффициент

долгосрочного привлечения заемных средств ( ) )

|

|

|

Коэффициент

соотношения собственных и заемных средств ( ) )

|

|

В ходе финансово-хозяйственной деятельности на

предприятии происходит постоянные пополнения товарно-материальных ценностей.

Для этого используют собственные оборотные средства и заёмные источники.

Изучая излишек или недостаток средств для

формирования запасов рассчитывают абсолютные показатели финансовой устойчивости

и определяют тип финансовой устойчивости предприятия на основе построения 3-х

факторной модели.

Этапы расчёта:

|

Название

показателя

|

Формула

|

|

Собственные

оборотные средства (СОС)

|

СОС

= Собственный капитал - Внеоборотные активы

|

|

Наличие

собственных и долгосрочных заемных источников финансовых запасов (СДИ)

|

СДИ

= СОС + Долгосрочные активы и займы

|

|

Наличие

общей величины основных источников формирования запасов (ОИЗ)

|

ОИЗ

= СДИ + Краткосрочные кредиты и займы

|

. Расчет абсолютных показателей формирования:

. Определения показателей обеспечивающих запасов

источниками их финансирования:

|

Название

показателя

|

Формула

|

|

Излишек

(недостаток) собственных оборотных средств (∆ СОС)

|

∆СОС

= СОС - Запасы

|

|

Излишек

(недостаток) собственных и долгосрочных заёмных источников финансовых запасов

(∆ СДИ)

|

∆

СДИ = СДИ - Запасы

|

|

Излишек

(недостаток) общей величины основных источников формирования запасов (∆

ОИЗ)

|

∆

ОИЗ = ОИЗ -Запасы

|

. Показатели обеспечиваемости запасов

соответствующими источниками финансирования трансформируется в 3-х факторную

модель которая характеризует тип финансовой устойчивости.

|

Название

|

Формула

|

|

Абсолютная

финансовая устойчивость

|

∆

СОС ≥ 0 ∆СДИ ≥ 0 ∆ ОИЗ ≥ ∆

СОС ≥ 0 ∆СДИ ≥ 0 ∆ ОИЗ ≥

|

|

Нормальная

финансовая устойчивость

|

∆

СОС ˂ 0 ∆ СДИ ≥ 0 ∆ ОИЗ ≥0 ∆

СОС ˂ 0 ∆ СДИ ≥ 0 ∆ ОИЗ ≥0

|

|

Неустойчивое

финансовой состояние

|

∆

СОС ˂ 0 ∆СДИ ˂ 0 ∆ ОИЗ ≥ 0 ∆

СОС ˂ 0 ∆СДИ ˂ 0 ∆ ОИЗ ≥ 0

|

|

Кризисное

финансовое положение

|

∆

СОС ˂ 0 ∆ СДИ ˂ 0 ∆ ОИЗ ˂ 0 ∆

СОС ˂ 0 ∆ СДИ ˂ 0 ∆ ОИЗ ˂ 0

|

Финансовая устойчивость обусловлена как

стабильностью экономической среды, в рамках которой осуществляется деятельность

предприятия, так и результатами его функционирования, его активного и

эффективного реагирования на изменения внутренних и внешних факторов.

Финансовая устойчивость - характеристика,

свидетельствующая о стабильном превышении доходов над расходами, свободном

маневрировании денежными средствами предприятия и эффективном их использовании,

бесперебойном процессе производства и реализации продукции. Финансовая

устойчивость формируется в процессе всей производственно-хозяйственной

деятельности и является главным компонентом общей устойчивости предприятия.

Анализ устойчивости финансового состояния на ту

или иную дату позволяет выяснить, насколько правильно предприятие управляло

финансовыми ресурсами в течение периода, предшествующего этой дате. Важно,

чтобы состояние финансовых ресурсов соответствовало требованиям рынка и

отвечало потребностям развития предприятия, поскольку недостаточная финансовая

устойчивость может привести к неплатежеспособности предприятия и отсутствию у

него средств для развития производства, а избыточная - препятствовать развитию,

отягощая затраты предприятия излишними запасами и резервами. Таким образом,

сущность финансовой устойчивости определяется эффективным формированием,

распределением и использованием финансовых ресурсов.

Своеобразным зеркалом стабильно образующегося на

предприятии превышения доходов над расходами является финансовая устойчивость.

Она отражает такое соотношение финансовых ресурсов, при котором предприятие,

свободно маневрируя денежными средствами, способно путем эффективного их

использования обеспечить бесперебойный процесс производства и реализации

продукции, а также затраты по его расширению и обновлению. Определение границ

финансовой устойчивости предприятия относится к числу наиболее важных

экономических проблем в условиях перехода к рынку, ибо непосредственная

финансовая устойчивость может привести к неплатежеспособности предприятия и

отсутствию у него средств для расширения производства, а избыточная - будет

препятствовать развитию, отягощая затраты предприятия излишними запасами и

резервами. Следовательно, финансовая устойчивость должна характеризоваться

таким состоянием финансовых ресурсов, которое соответствует требованиям рынка и

отвечает потребностям развития предприятия.

Финансовая устойчивость - одна из характеристик

соответствия структуры источников финансирования в структуре активов. В отличие

от платежеспособности, которая оценивает оборотные активы и краткосрочные

обязательства предприятия, финансовая устойчивость определяется на основе

соотношения разных видов источников финансирования и его соответствия составу

активов.

Финансовая устойчивость - это стабильность

финансового положения предприятия, обеспечиваемая достаточной долей

собственного капитала в составе источников финансирования. Достаточная доля

собственного капитала означает, что заемные источники финансирования

используются предприятием лишь в тех пределах, в которых оно может обеспечить

их полный и своевременный возврат. С этой точки зрения краткосрочные

обязательства по сумме не должны превышать стоимости ликвидных активов. В

данном случае ликвидные активы - не все оборотные активы, которые можно быстро

превратить в деньги без ощутимых потерь стоимости по сравнению с балансовой, а

только их часть. В составе ликвидных активов - запасы и незавершенное

производство. Их превращение в деньги возможно, но его нарушит бесперебойную

деятельность предприятия. Речь идет лишь о тех ликвидных активах, превращение

которых в деньги является естественной стадией их движения. Кроме самих

денежных средств и финансовых вложений сюда относятся дебиторская задолженность

и запасы готовой продукции, предназначенной к продаже.

Для устойчивости предприятия очень важна не

только общая величина издержек, но и соотношение между постоянными и

переменными издержками.

Переменные затраты (на сырье, энергию,

транспортировку товаров и т. д.) пропорциональны объему производства,

постоянные же (на приобретение и (или) аренду оборудования и помещений,

амортизацию, управление, выплату процентов за банковский кредит, рекламу,

оклады сотрудников и проч.) - от него не зависят.

Другим важным фактором финансовой устойчивости

предприятия, тесно связанным с видами производимой продукции (оказываемых

услуг) и технологией производства, является оптимальный состав и структура

активов, а также правильный выбор стратегии управления ими. Устойчивость

предприятия и потенциальная эффективность бизнеса во многом зависит от качества

управления текущими активами, от того, сколько задействовано оборотных средств

и какие именно, какова величина запасов и активов в денежной форме и т. д.

Следует помнить, что если предприятие уменьшает

запасы и ликвидные средства, то оно может пустить больше капитала в оборот и,

следовательно, получить больше прибыли. Но одновременно возрастает риск

неплатежеспособности предприятия и остановки производства из-за недостаточности

запасов. Искусство управления текущими активами состоит в том, чтобы держать на

счетах предприятия лишь минимально необходимую сумму ликвидных средств, которая

нужна для текущей оперативной деятельности.

Следующим значительным фактором финансовой

устойчивости является состав и структура финансовых ресурсов, правильный выбор

стратегии и тактика управления ими. Чем больше у предприятия собственных

финансовых ресурсов, прежде всего прибыли, тем спокойнее оно может себя

чувствовать. При этом важна не только общая масса прибыли, но и структура ее

распределения, и собственно - та доля, которая направляется на развитие

производства. Отсюда оценка политики распределения и использования прибыли

выдвигается на первый план в ходе анализа финансовой устойчивости предприятия.

В частности, исключительно важно проанализировать использование прибыли в двух

направлениях: во-первых, для финансирования текущей деятельности - на

формирование оборотных средств, укрепление платежеспособности, усиление ликвидности

и т. д.; во-вторых для инвестирования в капитальные затраты и ценные бумаги.

Большое влияние на финансовую устойчивость

предприятия оказывают средства, дополнительно мобилизуемые на рынке ссудных

капиталов. Чем больше денежных средств может привлечь предприятие, тем выше его

финансовые возможности; однако возрастает и финансовый риск - способно ли будет

предприятие своевременно расплачиваться со своими кредиторами? И здесь большую

роль призваны играть резервы как одна из форм финансовой гарантии платежеспособности

хозяйствующего субъекта.

Итак, с точки зрения влияния на финансовую

устойчивость предприятия определяющими внутренними факторами являются:

а) отраслевая принадлежность субъекта

хозяйствования;

б) структура выпускаемой продукции (услуг), ее

доля в спросе;

в) размер оплаченного уставного капитала;

г) величина и структура издержек, их динамика по

сравнению с денежными доходами;

д) состояние имущества и финансовых ресурсов,

включая запасы и резервы, их состав и структуру.

Существенно влияет на финансовую устойчивость и

фаза экономического цикла, в которой находится экономика страны. В период

кризиса происходит отставание темпов реализации продукции от темпов ее

производства. Уменьшаются инвестиции в товарные запасы, что еще больше сокращает

сбыт. Снижаются в целом доходы субъектов экономической деятельности,

сокращаются относительно и даже абсолютно масштабы прибыли. Все это ведет к

снижению ликвидности предприятий, их платежеспособности. В период кризиса

усиливается серия банкротств.

Падение платежеспособного спроса, характерное

для кризиса приводит не только к росту неплатежей, но и к обострению

конкурентной борьбы. Острота конкурентной борьбы так же представляет собой

немаловажный внешний фактор финансовой устойчивости предприятия.

Серьезными макроэкономическими факторами

финансовой устойчивости служат, кроме того, налоговая и кредитная политика,

степень развития финансового рынка, страхового дела и внешнеэкономических

связей; существенно влияет на нее курс валюты, позиция и сила профсоюзов.

Экономическая и финансовая стабильность любых

предприятий зависит от общей политической стабильности. Значение этого фактора

особенно велико для предпринимательской деятельности в России. Отношение

государства к предпринимательской деятельности, принципы государственного

регулирования экономики (его запретительный или стимулирующий характер),

отношения собственности, принципы земельной реформы, меры по защите

потребителей и предпринимателей не могут не учитываться при рассмотрении

финансовой устойчивости предприятия.

Наконец, одним из наиболее масштабных

неблагоприятных внешних факторов, дестабилизирующих финансовое положение

предприятий в России, является на сегодняшний день инфляция.

Доля перечисленных элементов оборотных активов в

общей стоимости активов предприятия определяет максимально возможную долю

краткосрочных заемных средств в составе источников финансирования. Остальная

стоимость активов должна быть профинансирована за счет собственного капитала

или долгосрочных обязательств. Исходя из этого определяется достаточность или

недостаточность собственного капитала. Из изложенного следуют два вывода.

. Необходимая (достаточная) доля собственного

капитала в составе источников финансирования индивидуальна для каждого

предприятия и на каждую отчетную или планируемую дату; она не может оцениваться

с помощью каких-либо нормативных значений.

. Достаточная доля собственного капитала в

составе источников финансирования - это не максимально возможная его доля, а

разумная, определяемая целесообразным сочетанием заемных и собственных

источников, соответствующим структуре активов

Анализ финансовой устойчивости ООО «Кондитер»

|