Роль кредиту в розвитку економіки України

ЗМІСТ

ВСТУП

РОЗДІЛ 1. ТЕОРЕТИЧНІ КОНЦЕПЦІЇ ТА СУТНІСТЬ КРЕДИТУ

1.1 Економічна роль комерційного кредиту

1.2 Форми, види та функції кредиту

РОЗДІЛ 2. АНАЛІЗ СТАНУ КРЕДИТУВАННЯ В УКРАЇНІ

.1. Аналіз стану та динаміки кредитної діяльності

банків України

.2 Дослідження показників державного боргу України

РОЗДІЛ 3. ПОЛІПШЕННЯ СТАНУ КРЕДИТУВАННЯ В УКРАЇНІ

.1 Заходи спрямовані на стабілізацію кредитної

діяльності

.2 Подолання державного боргу

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Наявність товарного виробництва і грошей об’єктивно зумовлює

існування та функціонування кредиту. Кредит має надзвичайно важливе значення

для економіки в цілому і населення зокрема. Він впливає на процеси виробництва,

реалізації і споживання продукції, а також на сферу грошового обороту.

З економічної точки зору поняття кредиту означає одну з

найскладніших економічних категорій, пов’язану з передачею вартості у вигляді

певної суми матеріальних ресурсів, готових виробів чи грошових коштів однієї

юридичної чи фізичної особи у тимчасове користування на відповідно обумовлених

засадах іншою.

Кредит виступає опорою сучасної економіки, невід’ємним

елементом економічного розвитку. Завдяки кредиту скорочується час задоволення

господарських та особистих потреб. Підприємство-позичальник за рахунок

додаткової вартості має можливість збільшити свої ресурси, розширити

господарство, прискорити досягнення виробничих цілей. Громадяни, скориставшись

кредитом, мають дві можливості: або застосувати отримані додаткові ресурси для

розширення своєї справи, або прискорити досягнення споживчих цілей, отримати в

своє розпорядження такі речі, предмети, цінності, якими вони могли б володіти

лише в майбутньому.

Таким чином, вивчення та дослідження кредитних відносин є

надзвичайно важливим і актуальним.

Серед вітчизняних учених, які на сучасному етапі займаються

економічними дослідженнями впливу кредиту та кредитних відносин на розвиток

економіки, особливої уваги заслуговують праці А.М. Герасимовича, І.С. Гуцала,

О.В. Дзюблюка, Б.С. Івасіва, О.Т. Євтуха, Л.Л. Кот, В.Д. Лагутіна, І.М.

Лазепка, В.І. Міщенка, А.М. Мороза, Ю.А. Потійка, М.Ф. Пуховкіної, М.І.

Савлука, В.Т. Сусіденка та інших.

Основна мета даної роботи - дослідити особливості

функціонування та проблеми розвитку кредитної діяльності України, а також запропонувати

заходи щодо подолання цих проблем.

Обєктом курсової роботи є теоретичні засади кредиту.

Предметом - кредит і його роль у функціонуванні вітчизняної

економіки.

Поставлена мета обумовила необхідність вирішення таких

взаємопов’язаних задач:

¾ дослідити сутність та економічну роль

комерційного кредиту

¾ визначити форми, види та функції

кредиту

¾ проаналізувати стан та динаміку

кредитної діяльності банків України

¾ дослідити показники державного боргу

¾ розглянути основні заходи щодо

поліпшення стану кредитування

При написанні курсової роботи були використані наукові

статті, монографії провідних вітчизняних вчених, законодавчі акти, джерела

мережі Інтернет.

В процесі опрацювання теоретичного та практичного матеріалу в

роботі були використані такі методи дослідження: індукція, дедукція, синтез,

графічний, табличний та хронологічний аналіз.

РОЗДІЛ 1. ТЕОРЕТИЧНІ КОНЦЕПЦІЇ ТА СУТНІСТЬ КРЕДИТУ

1.1 Економічна роль комерційного кредиту

Існування та функціонування кредиту об’єктивно зумовлюється

наявністю товарного виробництва і грошей. Виробництво продуктів як товарів

означає, що в процесі відтворення відбувається відрив моменту відчуження товару

від одержання грошового еквівалента відносно відокремлення руху грошової форми

вартості від товарної форми. Це відносне відокремлення проявляється в

розбіжності в часі руху матеріальних та грошових потоків, які виникають при

розподілі, обміні та споживанні сукупного суспільного продукту.

Ця суперечність може бути усунута за допомогою кредиту, який

дає можливість отримувати позичальникам грошові кошти, потрібні для оплати

матеріальних цінностей та послуг, або придбати їх з розстроченням платежу.

Таким чином підходимо до визначення кредиту.

Кредит (від лат. credere ─ довіряти, credo ─

віра) - це відносини між фізичними або юридичними особами під час надання один

одному певних цінностей (грошей, майна) на певний термін за певну плату і за

умови повернення. [1].

Таким є найбільш загальне тлумачення кредиту. Розглядаючи цю

економічну категорію, більшість дослідників звертають увагу на такі засади

кредиту:

кредит - це специфічний тип економічних відносин, що

ґрунтується на взаємній довірі сторін цих відносин;

економічною основою кредиту є мобілізація й

нагромадження тимчасово вільних коштів і формування з них позичкового капіталу;

кредитування - це акт передачі кредитором певної

суми капіталу в тимчасове користування позичальнику на умовах повернення,

платності та добровільності.

Узагальнюючи ці ознаки кредиту Б. Івасів дає таке визначення:

”Кредит - це система економічних відносин, що виникають між кредитором і

позичальником з приводу мобілізації тимчасово вільних коштів та їх використання

на умовах повернення й платності.” [2 с. 258]

Ці умови виступають основними принципами організації і

функціонування кредиту.

В кінці XVIII ст. сформувались перші системні уявлення про

кредит.

Сьогодні в теоретичному осмисленні кредиту є дві основних

теорії: натуралістична і капіталотворча.

Засновниками натуралістичної теорії кредиту були класики

політичної економії А. Сміт і Д. Рікардо. Суть цієї теорії зводилась до

наступного:

об’єктом кредиту є тимчасово вільний капітал у натуральній

формі;

роль кредиту полягає у перерозподілі матеріальних благ у

суспільстві;

позиковий капітал розглядався як реальний капітал речової

форми;

банки розглядалися лише як посередники кредиту, які спочатку

акумулюють тимчасово вільні кошти, а потім їх розміщують серед позичальників;

пасивні операції банків вважалися первинними, а активні -

вторинними.

Натуралістична теорія кредиту була прогресивною для свого

часу. Заслугою цих учених стало те, що вони розглядали відсоток як частину

прибутку, який створюється у виробництві, а також висновок про те, що сам по

собі кредит не створює реального капіталу.

Водночас цій теорії притаманний ряд недоліків. Серед них можна

виділити такі:

немає різниці між позичковим і реальним капіталом;

не розглядається зворотний вплив кредиту на сферу

виробництва, на оборот реального капіталу;

роль банків зводиться до звичайного посередництва у кредитних

відносинах, вони суттєво не впливають на процес відтворення;

процент не залежить від зміни попиту і пропозиції позичкового

капіталу та його впливу на зміну ринкової кон’юнктури.

З розвитком товарно-грошових відносин певна обмеженість

натуралістичної теорії не давала змоги зробити глибокий аналіз взаємозв’язку

між кредитом і виробництвом. І тому на зміну цій теорії кредиту прийшла так

звана капіталотворча теорія, яка вже з середини ХІХ ст. стала панівною. Її

розробляли Дж. Ло, Г. Маклеод, Й. Шумпетер, А. Ган. За цією теорією:

кредит, як і гроші, є безпосередньо капіталом, багатством, а

тому розширення кредиту означає нагромадження капіталу;

за допомогою кредиту можна залучати невикористані виробничі

можливості країни, накопичувати багатство й капітал;

банки ─ це не тільки посередники у кредитних

відносинах, а й творці капіталу;

активні операції банків є первинними щодо пасивних;

кредит не залежить від процесу відтворення і відіграє важливу

самостійну роль у розвитку економіки;

капіталотворення за допомогою кредиту не може бути безмежним;

кредит і банки є вирішальними чинниками розвитку виробництва.

Головними недоліками цього напрямку, як зауважують Б. Г.

Скоков та І. А. Краївська, були - ототожнення кредиту з капіталом та думка про

безмежні можливості кредиту [3 с. 158-161].

Економічні відносини між кредитором і позичальником виникають

під час одержання кредиту, користування ним та його поверненням. Сторони, які

беруть участь у цих економічних відносинах, називаються їх суб’єктами , а

грошові чи товарні матеріальні цінності або виконані роботи та надані послуги,

щодо яких укладається кредитний договір, є об’єктом кредиту. Суб’єктами кредиту

є кредитори і позичальники.

Кредитори ─ це учасники кредитних відносин, які мають у

своїй власності (чи розпорядженні) вільні кошти і передають їх у тимчасове

користування іншим суб’єктам.

Позичальники ─ це учасники кредитних відносин, які

мають потребу в додаткових коштах і одержують їх у позичку від кредиторів.

Позичальник не є власником позичених коштів, а лише тимчасовим розпорядником

[4].

Кредитні відносини виникають між різними суб’єктами.

Найбільш поширені кредитні відносини між банками, з одного

боку, і підприємствами - з іншого. Вони характеризуються залежно від того, хто

із суб’єктів кредитної угоди в кожному окремому випадку є кредитором, а хто -

одержувачем кредиту.

У сучасних умовах кредитні відносини набувають широкого

розвитку між господарюючими суб’єктами, що пов’язано насамперед з розширенням

комерційного кредиту і вексельних розрахунків.

Набувають подальшого розвитку кредитні відносини між банками

та населенням. Населення кредитує банки через вклади в них, купівлю ощадних

сертифікатів тощо. Водночас банки надають населенню споживчі кредити, серед

яких значний обсяг мають кредити на придбання, будівництво житла, на поліпшення

житлових умов та створення підсобного домашнього господарства, а також на

невідкладні потреби.

Дедалі важливішого значення набувають кредитні відносини між

підприємствами, організаціями, господарюючими суб’єктами, з одного боку, та

населенням - з іншого.

Кредитні відносини між фізичними особами не дуже поширені,

але ігнорувати їх не варто, оскільки недоліки у відносинах між банками і

населенням можуть призвести до їх розвитку у спотвореному вигляді.

Зовнішньоекономічні кредитні відносини, коли суб’єктами

кредитної угоди виступають держави, банки та окремі господарюючі суб’єкти, які

регулюються як нормами права держав, що в них вступають, так і нормами

міжнародного права [5].

Кредит бере участь у різних сферах суспільного життя.

Необхідність кредиту у сфері обігу ─ кредит полегшує

реалізацію товарів. Кредит виник і розвинувся на основі функції грошей як

засобу обігу. З його виникненням гроші, окрім функції міри вартості і засобу

обігу, почали виконувати й функцію засобу платежу, однією з ознак якої є розрив

у часі між передачею товару і грошей із рук у руки.

Необхідність кредиту у сфері виробництва обумовлюється:

─ коливанням потреб в оборотному капіталі;

─ коливанням потреб в основному капіталі;

─ потребами в капіталі для створення нового виробництва

чи започаткування підприємницької діяльності.

Необхідність кредиту у сфері споживання обумовлюється

коливанням потреб у капіталі, коли потреби фізичних, юридичних осіб або держави

перевищують їхні доходи [6].

Виходячи зі сказаного, можна зробити висновок, що

необхідність кредиту спричинена існуванням товарно-грошових відносин, а його

передумовою є наявність поточних або майбутніх доходів у позичальника.

Для з’ясування економічної суті кредиту важливо розуміти

роль, яку він виконує в економіці.

Економічне значення кредиту як чинника зростання багатства

полягає в тому, що він сприяє раціональному використанню наявних у державі

ресурсів, ефективному обігу вартості у різних її формах. Кредитні відносини

виступають спонукальним мотивом розвитку людського капіталу, а використання

кредиту забезпечує можливості такого розвитку. Використання кредиту для

забезпечення економічного зростання відбувається через кредитний ринок завдяки

перетворенню позичкового капіталу в продуктивні активи, які втягуються у

господарські процеси та створюють нову вартість.

Одним із проявів ролі кредиту виступає його вплив на

безперервність процесів виробництва і реалізації продукції. Завдяки наданню

позикових коштів для задоволення тимчасових потреб відбуваються «припливи» і

«відливи» коштів позичальників. Це сприяє подоланню затримки відтворювального

процесу, забезпечує безперервність і сприяє його прискоренню [7].

Створюючи різні форми безготівкових грошей, кредит забезпечує

формування бази для прискорення безготівкових розрахунків, зокрема у зв’язку із

застосуванням сучасних інформаційних технологій. Цим забезпечується зменшення

кількості готівкових грошей в обігу, скорочуються витрати суспільства на

виготовлення, випуск в обіг, перевезення, облік та зберігання грошових знаків

[3].

У ринковій економіці кредит впливає

на структурну перебудову економіки, вирівнює норми прибутку в різних галузях.

Надзвичайно важлива роль кредиту в

забезпеченні науково-технічного прогресу та обслуговуванні інноваційного

процесу. Кредит є важливим джерелом фінансування капітальних вкладень. Націлене

на виробничий процес довгострокове кредитування стає однією з форм інвестицій в

економіку країни.

За умов ринкової економіки дедалі

більшої ваги набуває кредит в обслуговуванні інноваційного процесу, розвитку

малих і середніх виробничих структур, у підготовці та перепідготовці наукових

кадрів.

Нарешті, кредит використовується як

один із дійових інструментів розвитку процесів інтеграції національної

економіки у світову економічну систему. Процес структурної перебудови та

стабілізації вітчизняної економіки практично неможливий без кредитної допомоги

світового співтовариства.

Роль кредиту не залишається

незмінною.

Виходячи з того, що в сучасних умовах

інфляція є постійним явищем в економіці, зростає роль кредиту в цих умовах.

Регулювання грошової маси в обігу здійснюється за допомогою кредиту, що

забезпечує підтримку стабільної купівельної спроможності грошової одиниці [2].

Позитивна роль кредиту проявляється шляхом проведення

ефективної грошово-кредитної політики, яка в сучасних умовах, головним чином,

полягає у використанні жорстких заходів з регулювання обсягу кредитних і

грошових операцій. Особливо важливе значення має підтримка стабільності і

стійкості національної грошової одиниці і захист інтересів позичальників та

кредиторів.

Отже, кредит - це система економічних відносин, що виникають

між кредитором і позичальником з приводу мобілізації тимчасово вільних коштів

та їх використання на умовах повернення й платності. Економічне значення цього

поняття надзвичайно важливе, адже саме кредит сприяє раціональному використанню

наявних ресурсів, безперервності процесів виробництва і реалізації продукції,

забезпеченні інноваційного процесу та загальному розвитку й стимулюванню

економіки.

1.2 Форми,

види та функції кредиту

У загальноприйнятому розумінні форма

- це зовнішній, найбільш загальний вияв певного предмета чи явища, який хоч і

пов’язаний з внутрішньою їх сутністю, але не розкриває її. Найбільш загальним

проявом кредиту, в якому не розкривається його сутність і внутрішня структура,

є форма позиченої вартості, в якій вона рухається між кредитором і

позичальником. Таких форм може бути дві - товарна (натурально-речова) та

грошова [ 8].

У товарній формі виникають кредитні

відносини між продавцями і покупцями, коли останні одержують товари чи послуги

з відстрочкою платежу. Прикладом такої форми є комерційний кредит.

Продаж громадянам товарів тривалого

користування в кредит (із розстроченням платежу) господарюючими суб’єктами

здійснюється з метою прискорення реалізації товарів, які в торговельній мережі

є в достатній кількості, а також для більш повного задоволення потреб громадян

у товарах тривалого користування. Сфера товарної форми кредиту незначна,

переважна його частина надається і погашається в грошовій формі.

Грошовий кредит виступає, передусім,

як банківський кредит. Кредитні відносини між банками і клієнтами виникають не

тільки при одержанні останніми кредиту, а й при розміщенні ними своїх грошових

заощаджень у вигляді внесків на поточні і депозитні рахунки [9].

Залежно від організації кредитних

відносин виділяють міжгосподарський, банківський, державний та споживчий кредит

(див. рис. 1.1).

Міжгосподарський кредит - це кредит,

який існує між функціонуючими суб’єктами господарювання. Його видами є комерційний

кредит, дебіторсько-кредиторська заборгованість, аванси покупців, тимчасова

фінансова допомога, лізинг, облігаційні позики підприємств, розміщені серед

юридичних осіб.

Комерційний кредит - продаж товару з

відстрочкою платежу. За терміном дії цей кредит є короткостроковим. Його мета

полягає у при-скоренні реалізації товарів, а формою організації виступає

вексель. Розвиток комерційного кредиту має свої закономірності. Із зростанням

обсягів виробництва продукції цей кредит розширюється, а зі зменшенням -

звужується.

Вaжливою особливістю комерційного

кредиту є те, що відсоток за ним, як правило, нижчий, ніж за банківським

кредитом. Прискорюючи процес руху товарів, цей кредит сприяє розвитку

виробництва.

Рис. 1.1 Види кредиту залежно від

суб’єктів кредитних відносин

комерційний кредит

державний борг

Дебіторсько-кредиторська

заборгованість - це борг підприємству, організації, фізичній особі, що виник у

процесі господарських відносин з іншими юридичними і фізичними особами [10].

Вона багато в чому подібна до комерційного кредиту, але відрізняється від нього

тим, що виникає всупереч побажанням і волі сторін. Причиною її виникнення є

розрив у часі між рухом натуральної і вартісної форм товару.

Аванс - грошова сума, надана в

рахунок майбутніх платежів за товарно-матеріальні цінності, роботи та послуги з

метою забезпечення гарантії їх отримання покупцем чи з метою гарантування їх

купівлі. Аванс є одним із джерел формування оборотних активів господарського

суб’єкта, який його отримав. За користування авансом відсоток не нараховується,

якщо інше не передбачено договором між сторонами.

Тимчасова фінансова допомога

надається окремим суб’єктам господарювання, які опинились у скрутному

фінансовому становищі, їх вищестоящими організаціями (міністерствами,

відомствами тощо) та партнерами на засадах повернення і, як правило, без сплати

процента.

Лізинг - підприємницька діяльність,

яка спрямована на інвестування власних чи залучених коштів і полягає в наданні

лізингодавцем у виключне використання лізингоотримувачу майна, що є власністю

лізингодавця, або набувається ним у власність за дорученням і погодженням з

лізингоодержувачем у відповідного продавця майна, за умови сплати

лізингоодержувачем періодичних лізингових платежів. Об’єктом лізингу є будь-яке

майно, що належить до основних фондів, не заборонене до вільного обігу на ринку

і відносно якого немає обмежень щодо передавання його в лізинг. Об’єкт лізингу

переходить у власність лізингоодержувача після повного погашення кредиту.

Облігаційні позики - це позики, які

розміщуються суб’єктами господарської діяльності серед юридичних осіб, що

оформляються облігаціями, випущеними у паперовій чи електронній формі.

Банківський кредит - це кредит, що

видається банком. Його об’єктом виступає грошовий капітал, що передається

позичальникові в тимчасове користування на умовах платності, терміновості й

повернення. Форма його організації - кредитна угода. Суб’єктами даної форми

кредиту є, насамперед, підприємці, хоча ними можуть бути і представники інших

верств населення. Банківський кредит сприяє таким суперечливим і неоднозначним

процесам, як концентрація і централізація капіталу, посилення монополізації в

економіці, утворення фінансово-промислових груп. Особливістю банківського

кредиту є те, що банк оперує не стільки своїм капіталом, скільки залученими

ресурсами [11].

Державний кредит - сукупність

кредитних відносин, у яких здебільшого позичальником є держава, а кредиторами -

юридичні або фізичні особи. Призначенням державного кредиту є мобілізація державою

коштів для фінансування державних видатків, особливо коли державний бюджет

дефіцитний, а також для регулювання економіки. Державний кредит виступає в

різних формах, до яких належать як товарні, так і державні позики, знаряддям

яких є цінні папери (облігації, казначейські зобов’язання тощо). Державні цінні

папери можуть випускатися як урядом, так і місцевими органами влади, а

зобов’язання щодо розповсюджених цінних паперів є складовою частиною державного

боргу [12].

Споживчий кредит - кредит, який надається

юридичним чи фізичним особам на споживчі цілі. Він може надаватись як банками,

так і кредитними установами небанківського типу, а також юридичними і фізичними

особами. В Україні кредитними установами небанківського типу, що надають

споживчий кредит, є ломбарди (надають кредит під рухоме майно - дорогоцінності,

антикваріат, одяг тощо), кредитні спілки, підприємства зв’язку (телеграми і

телефонні розмови в кредит), торговельні організації (продаж товарів з

розстрочкою платежу). Споживчий кредит належить до числа дорогих, що означає

високу процентну ставку. Зазвичай вона коливається в межах 15-30 %, але може

бути й вищою. Головними причинами дорожнечі споживчого кредиту є відносно

високі витрати на його надання і великий ризик неплатоспроможності споживача

[11].

Міжнародний кредит - це переміщення позичкового капіталу з

однієї країни в іншу. Його суб’єкти ті ж самі, що й при національному

(внутрішньоекономічному) кредиті - банки, підприємства, держава, населення.

Проте ознакою цього кредиту є належність кредитора і позичальника до різних

країн.

Міжнародний кредит функціонує у різних формах. Так, залежно

від того, хто є кредитором, розрізняють фірмовий, банківський та урядовий

кредити.

Фірмовий кредит - це, власне, комерційний кредит на

міжнародному рівні, коли іноземний експортер продає товар вітчизняному

імпортерові в кредит. Цей кредит є ризикованим для експортера, а тому він

вимагає належних гарантій його погашення, що робить кредит дорогим. Імпортер,

якби в нього були вільні ресурси, може й зміг би купити товар на вигідніших

умовах, але через відсутність коштів змушений його купувати в тієї фірми, яка

продає товар з відстрочкою платежу.

Більш гнучким у міжнародних відносинах є банківський кредит,

коли однією зі сторін кредитних відносин є банк. В Україні міжнародні

банківські кредити в основному отримують комерційні банки та спільні з

іноземним інвестором підприємства. З появою довіри іноземних банків до

українських підприємств можливе отримання останніми таких кредитів.

Урядовий кредит може надаватись урядом однієї країни уряду

іншої країни в межах укладеної між ними угоди, а також шляхом розміщення урядом

своїх цінних паперів на зарубіжних фінансових ринках. До міжнародних можна

віднести й кредити, які надаються країнам міжнародними валютно-фінансовими

організаціями - Міжнародним валютним фондом, Міжнародним банком реконструкції

та розвитку, Європейським банком реконструкції та розвитку та іншими подібними

організаціями [ 8].

2. Залежно від сфери економіки, в яку

спрямується позичена вартість, можна виділити:

виробничий кредит, що

використовується на формування основного й обігового капіталу у сфері

виробництва та торгівлі, тобто на виробничі цілі;

споживчий кредит, що спрямовується на

задоволення особистих потреб людей, тобто обслуговує сферу особистого

споживання.

. За строком, на який кредитор

передає вільну вартість у користування позичальнику, виділяють кредити:

короткострокові (до одного року);

середньострокові (до п'яти років);

довгострокові (понад п'ять років).

В основі такого поділу кредиту на види

лежить тривалість кругообігу капіталу, у формуванні якого бере участь позичена

вартість.

. За галузевою спрямованістю

виділяють такі види кредиту в:

промисловість;

сільське господарство;

торгівлю;

будівництво;

інші галузі та види діяльності.

Класифікація кредиту за галузевою

спрямованістю має практичне значення. Воно проявляється в тому, що в кожній

галузі є істотна специфіка кругообігу капіталу, яка обумовлює адекватну

організацію самого кредитного процесу.

. Залежно від цільового призначення

кредиту виділяють такі його види:

кредит на формування виробничих

запасів (сировини, матеріалів, паливно-мастильних матеріалів, тари тощо);

кредит у витрати виробництва (сезонні

витрати у рослинництві та тваринництві в сільському господарстві; сезонні

витрати на виготовлення торфу, на лісозаготівлі, на ремонтні роботи; на

виготовлення продукції з тривалим циклом виробництва - житлових будинків,

літаків, кораблів тощо);

кредит на створення запасів готової

продукції (залишки на складах виробничих підприємств, запаси на складах

торговельних організацій тощо);

кредити, пов’язані з виникненням

тимчасових розривів у платежах, коли економічні суб’єкти повинні здійснювати

платежі, а призначені для цього кошти не надійшли чи їх надійшло мало (виплата

заробітної плати, розрахунки з постачальниками, з бюджетом тощо).

. За організаційно-правовими ознаками

та умовами надання позичок можна виділити такі види кредиту;

- забезпечений і незабезпечений;

строковий і прострочений,

пролонгований;

реальний, сумнівний, безнадійний;

платний, безоплатний.

Кожний із видів кредиту характеризує

певну грань його внутрішньої сутності, а в сукупності вони формують складну

структуру кредиту і процес його руху в межах товарної і грошової форм [13].

Функції кредиту виражають його

сутність, виділяючи специфічні ознаки притаманні цій економічній категорії.

Простіше кажучи, функція кредиту - це та “робота”, яку він виконує для

економіки, і яка формує його як цілісне економічне явище.

) Функція перерозподілення полягає в

тому, що за допомогою кредиту відбувається перерозподіл грошових капіталів на

засадах повернення. Причому, цей розподіл відбувається не лише між окремими

економічними суб’єктами, а й між галузями економіки, регіонами і в глобальному

масштабі. Реалізація цієї функції дозволяє підвищити мобільність капіталу,

забезпечуючи його переливання з галузей із надлишком капіталу в галузі, де

тимчасово відчувається його нестача.

) Грошова (емісійна) функція. Завдяки

збільшенню маси комерційних векселів та маси банківських депозитів, завдяки

прискоренню грошово-кредитного мультиплікатора, розширенню рефінансування

комерційних банків Центральним банком кредитний механізм дає можливість гнучко

розширювати масу платіжних засобів у обороті, коли потреба в них зростає. За

умови скорочення потреб обороту всі ці елементи маси платіжних засобів можна

зменшити.

3) Контрольно-стимулююча функція. У

процесі кредитного перерозподілу коштів забезпечується банківський контроль за

діяльністю позичальника: аналізується кредитоспроможність позичальника та

прогнозується ризик, контролюється виконання вимог договору, цільове та

ефективне використання кредиту, своєчасне й повне його погашення, періодично

аналізується фінансовий стан позичальника. Контрольно-стимулюючий вплив

відчуває на собі також і кредитор.

) Функція капіталізації вільних

грошових доходів ─ трансформація грошових нагромаджень та заощаджень

юридичних і фізичних осіб у вартість, тобто в позичковий капітал, що приносить

дохід [4].

Отже, найчастіше виділяють такі

чотири основні функції кредиту, що виявляють його роль в економіці та

дозволяють оцінити специфічність та сутність даної категорії. Щодо видів

кредиту, то аналізуючи вище сказане можна зробити висновок, що існує значна

кількість видів кредиту, які поділяються залежно від організації кредитних

відносин, від сфери економіки, галузевої спрямованості, строку, цільового

призначення, організаційно-правових та інших ознак, і в сукупності формують

структурну цілісність кредиту.

РОЗДІЛ 2. АНАЛІЗ СТАНУ КРЕДИТУВАННЯ В УКРАЇНІ

2.1 Аналіз стану та динаміки

кредитної діяльності банків України

У механізмі функціонування кредитної системи держави вагома

роль належить комерційним банкам. Вони є багатофункціональними організаціями,

що діють в різних секторах ринку позичкового капіталу. Банки акумулюють основну

частку кредитних ресурсів і надають своїм клієнтам повний комплекс фінансових

послуг, включаючи кредитування, прийом депозитів, розрахункове обслуговування,

купівлю-продаж і зберігання цінних паперів, іноземної валюти та ін.

Банки всіляко стимулюють кредитом ініціативу підприємств,

організацій і кооперативів у підвищенні технічного рівня виробництва, в

збільшенні випуску нових високоефективних видів продукції, наданні

різноманітних послуг населенню, виробництву товарів для населення і на експорт.

При забезпеченні належного рівня рентабельності, а також

стабільності і поміркованості відсоткових ставок кредитні гроші дають значно

вищу ефективність при їх використанні, ніж власні ресурси підприємства. Тому

країни з розвиненим ринком кредитних ресурсів забезпечують собі високий

економічний потенціал. Щодо банківського кредитування України, то воно має

цілий ряд проблем, які потребують вирішення.

Надання кредитних послуг в межах нашої держави найчастіше

пов’язують з такими негативними факторами як [14]:

) кризові явища в економіці;

) недорозвиненість нормативної бази із захисту прав

кредиторів;

) надання кредитів клієнтам з нестійким фінансовим станом;

) часте внесення змін у кредитну політику банківської

установи;

) проблеми пов’язані із заставним майном клієнта банку.

Для детальнішого ознайомлення із станом кредитування в нашій

державі розглянемо динаміку обсягів наданих кредитів за період з 2005 по 2011

р. (табл.2.1).

Таблиця 2.1

Показники динаміки загального обсягу наданих кредитних

ресурсів в Україні [15]

|

Рік

|

Загальний обсяг наданих кредитних ресурсів, млн.грн.

|

Темпи зростання, %

|

|

|

Базисні

|

Ланцюгові

|

|

2005

|

322279,2

|

-

|

-

|

|

2006

|

514187,3

|

159,55

|

159,55

|

|

2007

|

530989,8

|

164,76

|

103,27

|

|

2008

|

1141859,5

|

354,31

|

215,04

|

|

2009

|

596378,7

|

185,05

|

52,23

|

|

2010

|

616247

|

191,22

|

103,33

|

|

2011

|

1013698,6

|

314,54

|

164,5

|

З даних табл. 2.1 видно, що до настання світової

фінансово-економічної кризи в Україні обсяг наданих кредитів високими темпами

зростав щороку, лише у 2009 р. він був меншим, ніж у попередньому році на 47%.

У 2011 р. процес кредитування банками істотно активізувався після «кризового

затишшя» у 2009-2010 рр.

Загалом за досліджуваний період обсяг наданих кредитів

населенню збільшився більше як у 3 рази, а його динаміка не була постійною:

прискорення змінювалось уповільненням і навпаки (рис. 2.1).

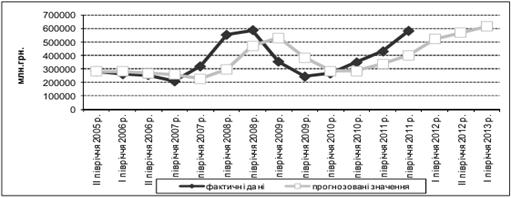

Рис. 2.1 Динаміка обсягу кредитів за 2005-2011 рр. [16]

Як свідчить графік рівень загального обсягу наданих кредитних

ресурсів на кінець 2009 року суттєво знизився і досяг рівня 2006 року. В

Україні виникла кредитна криза, причинами якої стало [16]:

скорочення власного капіталу через зростання обсягу

проблемних (прострочених) кредитів;

брак зовнішнього рефінансування;

брак рефінансування у вигляді депозитів;

вимивання фінансування через випуск державних облігацій.

На початку 2011 р. спостерігається стабілізація кредитування

в Україні. Це свідчить про загальну тенденцію до розширення кредитного ринку.

На стан кредитування в Україні вагомий вплив має рівень

проблемних кредитів. Наведені нижче дані дають змогу стверджувати, що рівень

ризикованості кредитної діяльності банків досить високий(рис. 2.2).

Рис. 2.2 Динаміка кредитного портфеля та проблемних кредитів

банків України в 2006 -2011 рр. [17]

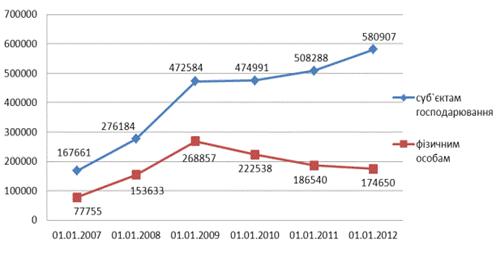

Важливим моментом в аналізі стану кредитування нашої держави

є співвідношення кредитування фізичних та юридичних осіб, що відображено на

рис. 2.3. Фізичні особи в більшості своїй виступають споживачами вироблених

товарів та наданих послуг. Тому кредитування фізичних осіб розширює можливості

споживання, тоді як кредити надані юридичним особам дають змогу збільшити

обсяги та якість виробленої продукції.

Рис. 2.3 Обсяг наданих кредитів суб’єктам господарювання та

фізичним особам за період з 01.01.2007 по 01.02.2012, млн. грн. [18]

Як видно з динаміки кредитування у період з 01.01.2007 року

по 01.01.2009 відбувається стрімкий ріст наданих банківських кредитів юридичним

особам і більш плавне зростання обсягів кредитів, наданих фізичним особам, що

збільшує розрив сфери виробництва та споживання. Починаючи з 01.01.2009 до

01.01.2012 кредитування юридичних осіб поступово розширюється, тоді як надані

кредити фізичним особам зменшуються, що насамперед пов’язано з вищим ступенем

довіри банківських установ до юридичних осіб [18].

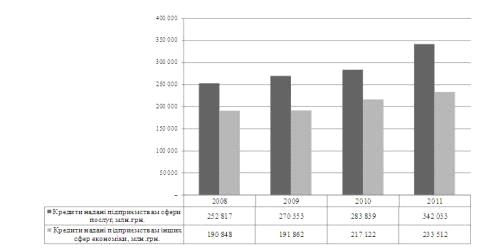

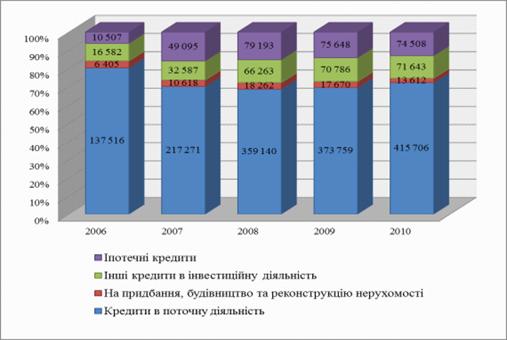

Особливої уваги заслуговує надання банками кредитів за видами

економічної діяльності (рис.2.4).

Рис. 2.4 Динаміка кредитування за видами економічної

діяльності 2008-2011рр. [19]

Як ілюструє рис. 2.4, загальні обсяги

кредитування в Україні постійно зростають, а найбільшу частину в портфелі

банківських установ займають кредити, видані саме підприємствам сфери послуг.

Середній темп приросту протягом 2008-2011 рр. кредитів, наданих сфері послуг,

дорівнює 10,81 %, приріст кредитів наданих підприємствам інших сфер економіки

за аналогічний період 7,08 %. Останні десятиліття характеризуються збільшенням

ролі сфери послуг у світовій економіці. Розширюється спектр пропонованих

послуг, спостерігається зростання кількості зайнятих у цій сфері. У розвинутих

країнах сфера послуг за значущістю посідає головне місце в національній

економіці.

Тому такі показники засвідчують

позитивний аспект в розвитку національної економіки і вказує на те, що

незважаючи на економічні проблеми та складність кредитування підприємств сфери

послуг, банківські установи при кредитуванні надають перевагу сфері послуг

поміж інших сфер економіки через її більшу стабільність та життєздатність.

На рис. 2.5 представлено динаміку кредитування різних

секторів економіки.

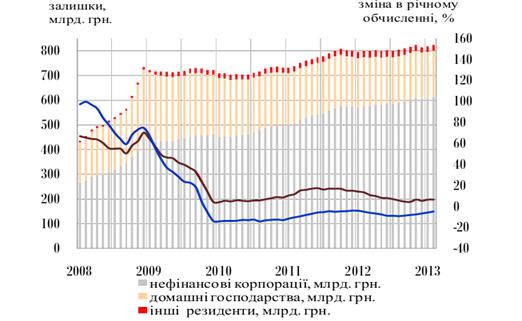

Рис. 2.5 Надання банками кредитів за секторами національної

економіки вУкраїні за 2008-2013 рр. [20]

Зазначимо, що банківські кредити виступають не тільки одним з

джерел залучених коштів для підприємств, але є і певним економічним

індикатором, за допомогою якого можна говорити про переважний розвиток того чи

іншого сектору національної економіки. Як видно з рис. 2.5, загалом

спостерігається тенденція спаду надання кредитів нефінансовим корпораціям та

домогосподарвстам до 2010 р. після чого бачимо деяке підвищення і знову спад.

Так якщо з 2008 по 2009 рік банки надавали перевагу кредитуванню домашніх домогосподарств

над нефінансовими корпораціями, то починаючи з 2009 р. і до цього часу

спостерігається зменшення кредитування домашніх господарств та збільшення

величини кредитів наданих нефінансовим корпораціям.

На обсяг наданих кредитів впливала величина відсоткових

ставок, які постійно змінювались. Тенденцію їх зміни можна простежити на рис.

2.6.

Рис. 2.6 Величина відсоткових ставок на кредит вУкраїні за

2006-2010 рр.[18]

Аналізуючи графік на рис. 2. 6 можна зробити висновок, що

відсоткова ставка по кредитам в національній валюті почала стрімко зростати у

2007 р. і ця тенденція продовжувалась до 2009 р. після чого почався деякий її

спад. Плавність зміни кривої відсоткових ставок по кредитам, які надавались в

іноземній валюті вказує на більшу стабільність кредитування в іноземній валюті,

аніж в національній.

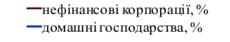

Статистика кредитів наданих нефінансовому сектору наведена на

рис.2.7.

З нього видно, що основним призначенням кредитів взятих

нефінансовими корпораціями є вливання коштів у постійну діяльність. Із цього

виходить, що українські підприємства в основному беруть короткострокові

кредити, а якщо і беруть довгострокові кредити, то використовують їх для інших

видів інвестиційної діяльності, а не для придбання та реконструкцій будівництва.

Все це, разом і з сильно зрісши обсягом іпотечних кредитів взятих українськими

підприємствами вказує на тривожні зміни в ринку. Український ринок відмічається

занадто швидкими темпами росту кредитів, а це може призвести створення

«економічних пузирів» та криз в економіці [21].

Рис. 2.7 Кредити, надані нефінансовим корпораціям, за

цільовим спрямуванням, млн.грн [21]

Також дуже важливою є інформація, щодо галузей в які

поступили кредити. За цією інформацією можна виявити політику держави та галузі

економіки, які найбільш швидко розвиваються. Деталізовану структуру кредитів не

фінансовим корпораціям за видами економічної діяльності подано на рис. 2.8.

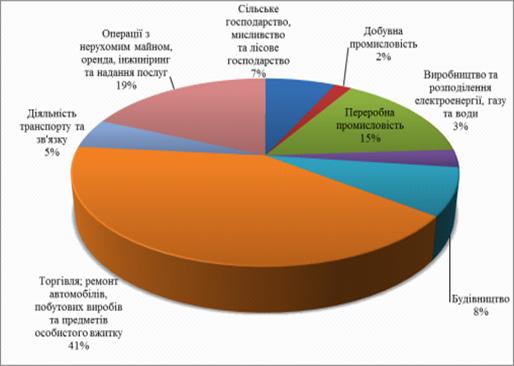

Її аналіз дозволяє зробити наступні висновки:

– найбільше всього кредитів в національній валюті було

надано на торгівлю, ремонт автомобілів, що склало 41 %;

– біля 15% кредитів було видано на переробку

промисловості;

– значна частина кредитування була спрямована

організаціям з нерухомості (19% в національній валюті) та будівництва (8%).

– найменше кредитів було надано у такі сфери економіки

як 0,06 % на рибальство, рибництво; 0,03 на освіту, а отже вони не ввійшли у

діаграми;

– на діяльність транспорту направлено - 5%, а на

виробництво та розподіл електроенергії всього 3%. [20].

Рис. 2.8 - Кредити, надані нефінансовим корпораціям, за

видами економічної діяльності у національній валюті [20]

Українські банки неохоче фінансують інноваційні проекти.

Причиною цього є високі ризики, низька ефективність кредитного інвестування і

тривалий термін окупності проектів. Крім того, невміння позичальника правильно

розрахувати розмір кредиту для реалізації інноваційного проекту та термін його

повернення спричинило проблему підвищення частки неповернення банківських

кредитів. Велика кількість підприємств веде подвійну бухгалтерію, тому

фінансові звіти не дають достовірної інформації про ефективність діяльності

підприємства. В результаті неможливо оцінити ризики, пов’язані з кредитуванням

конкретного підприємства. Тому банки закладають високий ступінь ризику в

процентну ставку та обов’язково вимагають від позичальників заставу, ринкова

вартість якої перевищує суму кредиту на 20-30 % .

Проблема високої ціни на банківські кредити є найголовнішою у

реалізації завдання активізації взаємодії банківської системи й виробничого

сектору національної економіки, підвищення конкурентоспроможності вітчизняного

виробника. Різниця у ставках за кредитами, які можуть отримати вітчизняні й

іноземні інноватори-виробники, вже з самого початку робить продукцію

українських підприємств неконкурентоспроможною в ціновому плані. Діяльність

комерційних банків, з одного боку, все більше віддаляється від виробничого

сектору економіки, здебільшого займається обслуговуванням транзакцій суто

фінансового капіталу, спрямовують фінансові ресурси на спекулятивні операції

[22].

Аналізуючи все вище сказане, можна зробити висновки, що:

український ринок відмічається занадто швидкими

темпами росту кредитів, не підкріпленими реальними доходами населення;

внаслідок надання переваги кредиторами видачі

кредитів юридичним особам перед фізичними спостерігається розрив сфери

виробництва та споживання;

існуючий великий відсоток проблемних кредитів

свідчить про проблеми з виплатою заборгованості;

українські банки неохоче фінансують інноваційні

проекти.

Ці та інші виявлені проблеми в кредитній діяльності банків

потребують вирішення через прийняття низки відповідних регулюючих заходів.

2.2 Дослідження показників

державного боргу України

Важливою характеристикою державних фінансів певної країни є

рівень державного боргу. Дефіцит бюджету країни, значний обсяг кредитів і

запозичень негативно впливають на економічний розвиток країни.

Згідно із законодавством України, державний борг - це

загальна сума заборгованості держави , яка складається з усіх випущених і

непогашених боргових зобов’язань держави, зокрема боргові зобов’язання держави,

що починають діяти в результаті виданих гарантій за кредитами або зобов’язань,

що виникають на підставі законодавства або договору [23].

Основними причинами створення і збільшення державного боргу є

збільшення державних видатків без відповідного зростання доходів; циклічні

спади й автоматичні стабілізатори економіки; скорочення податків з метою

стимулювання економіки без відповідного коригування (зменшення) державних

витрат; вплив політичних бізнес-циклів - надмірне збільшення видатків

напередодні виборів з метою завоювання популярності виборців та збереження

влади.

Перші зовнішні державні запозичення були здійснені Україною

ще в 1992 році. Протягом усього часу незалежності України має місце нарощування

державного зовнішнього боргу України. На звітний період 2012 року показник

державного боргу становив майже 406,115 млрд грн, або близько 50,809 млрд дол,

а гарантований державою борг - понад 95,326 млрд грн, або більш як 11,926 млрд

дол. [24].

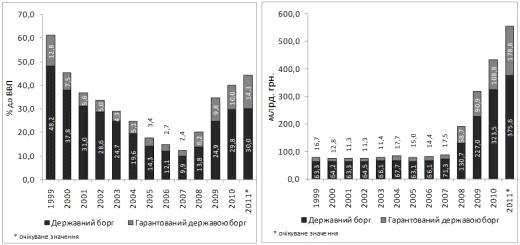

Оцінка боргової стійкості України в поточний час вимагає

звернення уваги на ряд наступних речей. Протягом останніх років дійсно

спостерігалось зростання державного боргу (рис. 2.9).

<#"733068.files/image012.jpg">

<#"733068.files/image012.jpg">

Рис. 2.10. Структура державного боргу

України, 2000-2011 рр., % [26].

Питома вага складових державного

зовнішнього боргу України протягом останніх п’яти років наведена в додатку А.

Валютна структура кредитування сектору державного управління наведена в додатку

Б.

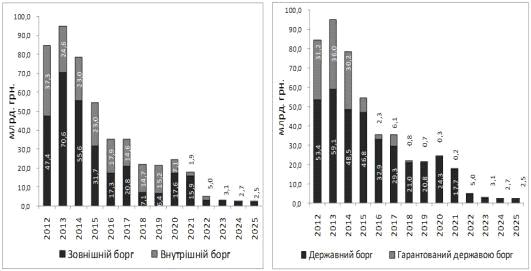

Про погіршення боргової стійкості

України свідчить також графік виконання зобов’язань. Зокрема, велике боргове

навантаження, спричинене, в основному, зовнішніми платежами, припадає на

найближчі чотири роки (рис. 2.11 ). Україні необхідно здійснити щорічні виплати

в іноземній валюті обсягом від 31,7 млрд. грн. до 70,6 млрд. грн. Основним

чинником такого навантаження є настання термінів виконання зобов’язань перед

МВФ.

<#"733068.files/image014.jpg"> <http://www.publicdebt.in.ua/golovna/41/03.JPG?attredirects=0>

<#"733068.files/image014.jpg"> <http://www.publicdebt.in.ua/golovna/41/03.JPG?attredirects=0>

Рис. 2.12 Дохідність українських єврооблігацій та котирування CDS за

українськими суверенними зобов’язаннями[26]

Поряд із зазначеним вище значними зберігаються валютні ризики,

пов’язані із можливою зміною валютного курсу, що, у випадку реалізації, буде

впливати на обсяг державного боргу. На початок лютого 2011 року частка

зовнішнього державного і гарантованого державою боргу становила близько 64,3 %

від усієї суми боргу. При цьому стабільність гривні в найближчому майбутньому є

не достатньо визначеною. Це пов’язано з можливими змінами попиту у світі на

продукти українського експорту, необхідністю здійснювати значні зовнішні

виплати та негативною динамікою золотовалютних резервів НБУ.

Таким чином протягом останніх років боргова стійкість України суттєво

погіршилася, хоча рівень державного і гарантованого державою боргу знаходиться

в межах встановлених законодавством граничних значень. Починаючи з 2008 року

державний і гарантований державою борг відносно ВВП зріс майже у три рази,

досягнувши у 2010 році 39,8 % до ВВП. Абсолютні обсяги державного боргу за цей

період зросли більше, ніж у 6 разів. На кінець 2011 року прогнозується

досягнення державним боргом рівня 375,6 млрд. грн. та гарантованим державою

боргом - 178,6 млрд. грн., що складатиме 30,0 % до ВВП та 14,3 % до ВВП відповідно.

Котирування українських єврооблігацій, котирування CDS знаходяться на відносно

невисокому і стабільному рівні. Ймовірність дефолту України в найближчому

майбутньому залежить в першу чергу від стану світових ринків капіталу,

повторення світової рецесії і, відповідно, зменшення цін на український

експорт, а також від ситуації на внутрішньому ринку державних цінних паперів

[28].

Отже, боргова стійкість України погіршилася протягом останніх років,

однак можливість дефолту залишається незначною за умови збереження сприятливих

зовнішніх обставин у світі та вжиття заходів щодо обмеження темпів зростання

державного і гарантованого державою боргу, а також при стабільному валютному

курсі з одночасним зниженням частки зобов'язань в іноземній валюті.

РОЗДІЛ 3. ПОЛІПШЕННЯ СТАНУ КРЕДИТУВАННЯ В УКРАЇНІ

3.1 Заходи спрямовані на

стабілізацію кредитної діяльності

На думку автора, найбільш проблемними в системі кредитування

в Україні є такі питання:

)Перевага надання кредитів юридичним особам перед фізичними,

що спричинює нерівномірний розвиток сфери виробництва та споживання.

)Значна частка проблемних кредитів у кредитному портфелі

банків;

) Занадто висока процентна ставка, що перевищує суму кредиту

на 20-30%;

) Мала частка довгострокових кредитів.

Вирішення першої проблеми пов’язане з підвищенням довіри як

фізичних осіб до банківських установ, так і навпаки.

Сьогоднішня криза - це криза не стільки грошей чи управління,

а криза довіри. Цей елемент втрачений у більшості бізнес-відносин: банки не

довіряють клієнтам, а вкладники - банкам, суб’єкти господарювання втратили

довіру до своїх контрагентів.

Завдання відновлення довіри є першочерговим для кожного

економічного суб’єкта для забезпечення стабілізації економіки та створення

передумов для економічного зростання. У цьому напрямку можна проводити подальші

наукові дослідження.

Отже, для подолання існуючої ситуації та відновлення довіри

громадян до банківської системи необхідно вдатися до таких дій [29]:

− стабілізувати політичну ситуацію в країні; всі гілки

влади та державні органи повинні діяти узгоджено в інтересах суспільства і

проводити виважену однозначну політику;

− ефективно використовувати можливості держави щодо

рекапіталазації проблемних банків, викупу акцій для стабілізації їхньої

фінансової ситуації; особливо це стосується системоутворюючих установ

банківського ринку;

− слід створити достовірний об’єктивний централізований

інформаційний ресурс, в якому буде постійно оновлена інформація про стан справ

в економіці України та її галузях, про наслідки дій державних органів, де буде

подана інформація про можливі шляхи виходу з кризи та залучення кожного

громадянина до цього; всі дані мають бути подані без вживання складної

термінології та бути зрозумілими пересічному громадянину; даний інформаційний

ресурс має розповсюджуватися на різних носіях інформації: у формі газет чи

журналів, в мережі Інтернет тощо і фінансуватися державою;

− наростити ресурси Фонду гарантування вкладів фізичних

осіб, вони мають покривати суму вкладів хоча б у двох-трьох системоутворюючих

банках країни;

– Національному банку України в найближчій перспективі

доцільно ініціювати прийняття Верховною Радою Закону України «Про кредит і

кредитні відносини», який би законодавчо врегулював усі кредитні

взаємовідносини між кредиторами та боржниками.

− необхідно відновити довіру населення до національної

грошової одиниці України - гривні, стабілізувати її курс;

− слід дотримуватися вимог Міжнародного валютного фонду

для своєчасного отримання траншів за кредитом та публікувати інформацію про використання

цих коштів державою;

− для банків слід зосередитися на своєму іміджі в

суспільстві, адже репутаційний ризик у даний час є найбільш загрозливим, а

репутацію банку створюють його працівники.

необхідно запровадити публікацію в доступних широкому колу

суб’єктів ринку засобах масової інформації даних про рейтингові оцінки банків,

які встановлені за результатами інспектувань Національного банку України, що

забезпечить більш зважений підхід банків до допустимого рівня ризиків та

дозволить більш зважено обирати позичальникам банка-партнери.

Щодо підвищення довіри банків до клієнтів, то це питання

можливо вирішити за умови надання повної інформації, що дозволить справедливо

оцінити кредитоспроможність позичальника.

Мінімізувати кредитний ризик банку можливо лише на основі

комплексного багатофакторного аналізу кредитоспроможності клієнтів банку, що

дозволить створити надійну базу даних для подальшої рейтингової оцінки

конкретного позичальника.

Також необхідна розробка механізмів, які б не давали змоги

банкам кредитувати підприємства без детальної перевірки їх фінансової

звітності, що б позитивно вплинуло на якість кредитних портфелів комерційних

банків. Таким заходом, наприклад, міг бути нормативний акт, який би впровадив

суттєве підвищення норми відрахувань у резерви за такими кредитами.

Для зниження частки проблемних

активів за Програмою економічних реформ України на 2010-2014 роки необхідно:

) обрати й реалізувати модель

реструктуризації проблемних активів у банківській сфері. Це можливо за умови

створення «госпітального банку», що акумулюватиме погані активи банків на

основі принципів, запроваджених в країнах Європейського співтовариства щодо

протидії банківським кризам. Це потребує розробки методичних засад моделі

викупу проблемних активів банку, уточнення критеріїв віднесення активу до

категорії проблемного, визначення джерел фінансування викупу проблемних активів

банків, забезпечення ефективного управління проблемними активами на основі

обов’язкової участі всіх сторін (банки, держави) у розподілі ризиків (збитків),

запровадження податкових пільг щодо операцій продажу та обслуговування

проблемних активів.

) спростити механізми продажу,

передачі, списання поганих активів, у тому числі у межах проведення досудових

процедур;

) посилити пруденційний нагляд за діяльністю

банків і ввести систему пруденційного нагляду за небанківськими фінансовими

установами.

За цією Програмою економічних реформ

Президента України на 2010-2014 роки плануються такі результати:

) зниження частки проблемних активів

у загальному портфелі активів банків та інших фінансових установ до 7-8 % до

2011 року, 5 % - до 2014 року.

) збільшення середнього рівня

власного капіталу банків не менше ніж удвічі до 2014 року [30].

Зниження відсоткової ставки можливе лише за умови зниження

високих ризиків несплати боргу. Це можливо за умови надання достовірної,

справедливої інформації про клієнта. Ця проблема залежить від багатьох

факторів, що змушують позичальника не надавати правдиві дані про свій

фінансовий стан. Вирішення її криється у структурній перебудові системи

показників фінансової діяльності суб’єктів господарювання. Насамперед необхідно

подолати проблему подвійної бухгалтерії. Таким чином необхідно урегулювати

нормативну базу, підвищити штрафи за ведення подвійної бухгалтерії,

вдосконалити систему контролю за діяльністю підприємств. Ці заходи підвищать

довіру банків до своїх клієнтів, що неодмінно спричинить зменшення кредитної

ставки до належного рівня.

Також проблему занадто високих ставок можна вирішити шляхом

субсидування процентної ставки для певних категорій позичальників, які

потребують особливо уважного ставлення або рівень рентабельності бізнесу яких

не дозволяє їм відповідати чинним на даний момент ринковим процентним ставкам.

Часто до таких категорій відносять починаючих підприємців, соціально значущі та

низькодохідні види бізнесу, а також особливо уразливі категорії населення.

Можливо також субсидування процентних ставок за кредитами, що надаються на

купівлю товарів вітчизняного виробництва, що відповідно стимулюватиме

економічний розвиток.

Для удосконалення системи довгострокового кредитування треба:

.Покращити регулятивну базу, втому числі закони, які

захищають права кредиторів. Новий закон ”Про банківське кредитування” дасть

змогу збільшити обсяги кредитування. У виграші будуть всі: банки, позичальники,

держава.

.Сформувати нову інфраструктуру кредитних операцій.

.Розробка єдиної методичної бази організації кредитування,

адже в Україні існує понад 200 банків, які відрізняються своїми

внутрішньобанківськими положеннями.

.Знизити ціну кредиту та розширити його доступ до широкого

кола клієнтів.

.Вирішення питання пільг щодо створення обов’язкових

резервів, оподаткування доходів і використання прибутку банку.

.Здійснити адаптацію міжнародного досвіду у систему

кредитування в Україні [31].

Отже, завдяки вирішенню наведених вище питань планується

покращення та стабілізація кредитної діяльності, що призведе до зростання

економічного потенціалу економіки України загалом.

.2 Подолання державного боргу

Державний борг, особливо за умови його зростання, викликає

певні негативні наслідки для національної економіки. Тому важливим завданням

органів системи управління зовнішнім боргом є здійснення системного аналізу і

контролю за ефективним використанням іноземних кредитів, відповідно до реальних

можливостей країни обслужити свій зовнішній борг.

Тому уряд повинен скористатися низкою заходів, спрямованих на

мінімізацію витрат бюджетних коштів у кризових умовах, серед яких виділяють

наступні:

− відмовитися від участі держави у збільшенні

статутних капіталів фінансово слабких банків, не виключаючи можливості

банкрутства великих банків;

− вдосконалити механізми і процедури підтримки

ліквідності банків;

− ініціювати процес реструктуризації зовнішніх

боргів корпоративних позичальників;

− відмовитися від практики емісійного

фінансування дефіциту бюджету та дотримуватися курсу поміркованої

грошово-кредитної політики;

− встановити граничний розмір дефіциту Державного

бюджету на рівні, що не перевищує 3 % ВВП;

− посилити роль внутрішніх ринкових позик у

процесі фінансування дефіциту бюджету, запровадити ОВДП з плаваючою відсотковою

ставкою, прив’язаною до темпів інфляції, перейти до випуску ощадних облігацій,

які розповсюджуватимуться серед фізичних осіб;

− продовжити співробітництво з міжнародними

фінансовими організаціями та провадити стриману політику залучення іноземних

кредитів від урядів іноземних держав [32].

Серед схем реструктуризації зовнішнього боргу слід виділити

наступні:

− перенесення платежів (пролонгація);

− нові кредити з цільовим призначенням оплати

минулих боргів;

− списання боргу, викуп із дисконтом на

вторинному ринку;

− обмін боргу на акції національних підприємств,

національну валюту;

− сек’юритизація боргу [33].

Окрім цього, регулюючі органи повинні провести низку заходів,

спрямованих на:

− поповнення золотовалютних резервів до рівня,

достатнього для задоволення основних потреб резидентів в іноземній валюті;

− підвищення рівня фінансового управління на

державних підприємствах і суворий контроль з боку міністерств за цільовою

спрямованістю і обґрунтованістю джерел погашення зовнішніх кредитів;

− посилення пруденційного регулювання та

встановлення більш жорстких вимог до формування резервів банків під кредитні

ризики по операціях з іноземною валютою;

− поширення нормативів обов’язкового резервування

на ресурси, залучені українськими банками від нерезидентів [34].

Підсумовуючи вищезазначене, слід наголосити на необхідності

оптимізації державного боргу в розрізі строків погашення, валют, відсоткових

ставок. Держава повинна приділяти увагу не тільки зобов’язанням державного

сектора, але й боргам інших суб’єктів. Ефективність політики по управлінню

державним боргом буде визначатись відсутністю суттєвого боргового навантаження

на економіку країни, його поступовим зменшенням в довгостроковій перспективі.

ВИСНОВКИ

Кредит - одна з найскладніших економічних категорій. Б.

Івасів узагальнюючи всі ознаки кредиту дає таке визначення: ”Кредит - це

система економічних відносин, що виникають між кредитором і позичальником з

приводу мобілізації тимчасово вільних коштів та їх використання на умовах

повернення й платності.”

На сучасному етапі роль кредиту є надзвичайно вагомою. Так

можна виділити ряд напрямків, в яких зростає роль кредиту:

) перерозподіл матеріальних ресурсів в інтересах виробництва

і реалізації продукції за допомогою надання позик і залучення коштів юридичних

і фізичних осіб;

) вплив на безперервність процесів відтворення через надання

кредитів;

) участь у розширенні виробництва через видачу позикових

коштів на поповнення основного капіталу та лізинговий кредит;

) економне використання позичальниками власних і позичених

коштів;

) прискорення споживачами отримання товарів, послуг за

рахунок використання позикових коштів;

) регулювання випуску в обіг та вилучення з нього готівкових

грошей на основі кредитних відносин і забезпечення безготівкового грошового

обороту платіжними засобами.

Виділяють дві форми кредиту: товарну

і грошову. Щодо видів кредиту, то існує значна кількість видів кредиту, які

поділяються залежно від організації кредитних відносин, сфери економіки,

галузевої спрямованості, строку, цільового призначення, організаційно-правових

та інших ознак, і в сукупності формують структурну цілісність кредиту.

Найбільш точно виявляють сутність

кредиту його функції. О. Зайцев виділяє такі чотири функції кредиту:

перерозподілення, емісійну, та контрольно-стимулюючу та функцію капіталізації

вільних грошових доходів.

Дослідивши сучасний стан кредитної

діяльності в Україні можна дійти наступних висновків:

- український ринок відмічається занадто швидкими темпами

росту кредитів, не підкріпленими реальними доходами населення;

внаслідок надання переваги кредиторами видачі

кредитів юридичним особам перед фізичними спостерігається розрив сфери

виробництва та споживання;

існуючий великий відсоток проблемних кредитів

свідчить про проблеми з виплатою заборгованості. По даним НБУ, обсяг

простроченої заборгованості збільшився з 18 млрд. грн на початок 2009 р. до 83

млрд. грн. за станом на 01.11.2011 р.;

показники динаміки державного боргу свідчать про

його постійне зростання. Починаючи з 2008 року державний і гарантований

державою борг відносно ВВП зріс майже у три рази, досягнувши у 2010 році 39,8 %

до ВВП (29,8 % до ВВП і 10,0 % до ВВП відповідно до його складників). Абсолютні

обсяги державного боргу за цей період зросли більше, ніж у 6 разів;

стуктура боргу свідчить про про значне переважання

зовнішнього боргу над внутрішнім;

. котирування українських єврооблігацій, котирування

CDS знаходяться на відносно невисокому і стабільному рівні.

Виявлені проблеми потребують вирішення. Серед основних

заходів спрямованих на подолання даних негативних наслідків можна виділити

наступні:

необхідно наростити ресурси Фонду гарантування

вкладів фізичних осіб, вони мають покривати суму вкладів хоча б у двох-трьох

системоутворюючих банках країни;

обрати й реалізувати модель реструктуризації

проблемних активів у банківській сфері;

забезпечити публічність та прозорість інформації,

яка стосується обсягів та отримувачів бюджетно-податкових стимулів інноваційної

діяльності;

покращити регулятивну базу, втому числі закони, які

захищають права кредиторів;

Знизити ціну кредиту та розширити його доступ до

широкого кола клієнтів;

відмовитися від участі держави у збільшенні

статутних капіталів фінансово слабких банків, не виключаючи можливості

банкрутства великих банків.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Економічна

енциклопедія в 3-х т. / За ред. С. В. Мочерного, - К. : Академія, 2001. - Т.2 -

846 с.

2. Івасів

Б. С. Гроші та кредит : підручник. / Б. С. Івасів. - К.: Кондор, 2008. - 528 с.

. Скоков

Б. Г. Гроші та кредит : конспект лекцій [для студ. вищ. навч. закл.]/ Б.

Г.Скоков, І. А. Краївська- Харків, ХНАМГ, 2009.- 244 с.

. Зайцев

О. В. Гроші та кредит: навч. посіб. / О.В. Зайцев ─ Суми: Вид-во СумДУ,

2010. ─ 179 с.

. Потійко

Ю. Ще раз про кредит / Юрій Потійко // Вісник НБУ. - 2004. - № 4. - С. 58-60.

6. Юсупова О. А.

<http://www.fin-izdat.ru/search/?q=%DE%F1%F3%EF%EE%E2%E0%20%CE.%C0.>

рецензія на монографію “Роль кредиту і модернизація діяльності банків у сфері

кредитування” / О. А. Юсупова // Фінанси і кредит. -М.:ООО "ІЦ

"Фінанси і кредит", 2013, N № 9.-С.75-80

. Дем'яненко

М. Я. Організаційно-економічний механізм кредитування аграрних підприємств / М.

Я. Дем’яненко // Економіка АПК. - 2008. - № 3. - С. 25-31.

8. .

Савлук М. І. Гроші та кредит: підручник. - 3-тє вид., перероб. і доп. / М. І.

Савлук, А. М. Мороз, М. Ф. Пуховкіна та ін.; За заг. ред. М. І. Савлука. - К.:

кнеу, 2002. - 598 с.

9. Коваленко

Д. І. Гроші та кредит: навч. посібник. / Д. І. Коваленко - К.: Центр учбової

літератури, 2009. - 320 с.

10. Економічна

енциклопедія / За ред. Л. І. Абалкіна. - М.:Економіка, 1999. - 1055 с.

11. Щетинін А. І. Гроші та кредит: навч. посібник. / А. І.

Щетинін - К.: Центр учбової літератури, 2010. - 440 c.

12. Лубкей Н. Актуальні питання теорії грошей, фінансів і

кредиту державний кредит як система кредитних відносин за участю держави /

Надія ЛУБКЕЙ // Світ фінансів - 2008 - № 4(17) - С. 38-45.

13. Вовчак,

О.Д. Кредит і банківська справа : підручник / О. Д. Вовчак, Н. М. Рущишин, Т.

Я,Андрейків. -К.: Знання, 2008. -564 с.

14. Малахова

О. Кредитна угода як основа ефективної взаємодії банків з позичальниками / О.

Малахова // Українська наука: минуле, сучасне, майбутнє. - 2011. - №16. - С.

165 - 173.

15. Нові кредити,

надані домашнім господарствам та нефінансовим корпораціям [Електронний ресурс]

/ Статистичний бюлетень Національного банку України - 2013. - Режим доступу :

<http://www.bank.gov.ua/control/uk/publish/category?cat_id=57897>

. Джуччі Р.

Криза кредитування в Україні: факти, причини та шляхи відновлення / Р. Джуччі,

Р. Кірхнер, В. Кравчук [Електронний ресурс]. - Режим доступу :

www.ier.com.ua/files/publications/Policy_papers/German_advisory_group/2010/PP_03_2010_ukr.pdf,

с. 9-12

. Слобода Л.

Напрями вдосконалення роботи банків України з проблемними активами в

посткризовий період / Л. Слобода, Н. Дунас // Вісник Національного банку

України. -2011. -№ 4. -С. 46-51.

. Річні звіти

НБУ [Електронний ресурс]. - Доступний з

<http://www.bank.gov.ua/Publication/an_rep.htm>.

. Статистичний

бюлетень НБУ [Електронний ресурс] / Сайт Національного банку України .- Режим

доступу: http://bank.gov.ua/Statist/elbul.htm

. Кредити та

депозити за секторами економіки [Електронний ресурс] / Статистичний бюлетень

Національного банку України - 2013. - Режим доступу :

<http://www.bank.gov.ua/doccatalog/document?id=66234>

. Бюлетень

Національного банку України : щомісячне аналітично-статистичне видання

Національного банку України. - 2010. - № 8 (209). - 195 с.

. Кузнєцова

А.Я. Роль комерційного банку у фінансуванні інноваційних проектів

підприємницького сектора економіки України // Регіональна економіка. - Львів,

ІРД НАН України, 2002. - № 4. - С.213-219

. Бюджетний

кодекс України <http://zakon.rada.gov.ua/go/2456-17>: за станом на

08.07.2010 р. / Верховна Рада України. - Офіц. вид. - К. : Парлам. Вид-во,

2010, -220 с.

. Онищук Я.В.

Державний борг України в умовах ринкової трансформації економіки : монографія /

Я.В. Онищук. - К. : Світ, 2006. - 197 c.

. Довідка щодо

державного та гарантованого державою боргу України на 31.05.2011. [Електронний

ресурс] / офіційний сайт Міністерства фінансів України. - Режим доступу:

http://www.minfin.gov.ua/control/uk/ publish/article?art_id=296213&cat_id=287148.

. Обслуговування

державного зовнішнього боргу [Електронний ресурс] / офіційний сайт

Економіко-правової бібліотеки. - Режим доступу:

<http://www.vuzlib.net/nbu/6-2.htm>.

. Державний

борг України і проблеми його обслуговування

. [Електронний

ресурс] / офіційний сайт Електронної бібліотеки. - Режим доступу:

<http://gufer.net/finance/36-derzhavniy-borg-ukrayini-problemi-yogoobslugovuvannya.html>.

. Агеєв С.

Навіщо відновлювати довіру до банків? [Електронний ресурс]: 12 квітня 2009 р. -

Режим доступу:

<http://infocorn.org.ua/2009/02/27/navscho_vdnovlyuvaty_dovru_do_bankv>.

. Гречина І.В.

Аналіз якості управління проблемними кредитами у банках України/ І.В. Гречина//

Фінансовий ринок України. -2010.-№ 10.-С. 42.

. Стратегія

економічного та соціального розвитку України на 2004-2015 роки «Шляхом

європейської інтеграції». - К., 2004 [Електронний ресурс]. - Режим доступу:

http://zakon1. rada. gov. ua/laws/file/docs/3/d146531. pdf;

. Проблеми і

напрями вдосконалення управління й обслуговування державного зовнішнього боргу

України [Електронний ресурс] / офіційний сайт Бібліотеки Українських

підручників. - Режим

доступу:http://pidruchniki.ws/12980108/finansi/problemi_napryami_vdoskonalennya_upravlinnya_obslugovuvannya_derzhavnogo_zovnishnogo_borgu_ukrayini.

. Кириченко О.

А. Сучасні теорії управління зовнішньою заборгованістю [Текст] / О. А.

Кириченко, В. Д. Кудрицький // Актуальні проблеми економіки. - 2009. - № 7. -

С. 15-28.

. Вахненко Т.

П. Політика державних запозичень та управління корпоративними боргами в умовах

фінансової кризи [Текст] / Т. Вахненко // Економіст. - 2009. - № 3. - С. 48-52.