Слияния и поглощения

1. Схемы слияний и поглощений корпораций

Слияния и поглощения (merger and acquisition, М&А) -

широко распространенный термин, означающий деятельность по слиянию и поглощению

(присоединению) корпораций и фирм.

Слияние - это процесс, при котором суммарные операции и

активы двух компаний сливаются путем помещения их под контроль руководства

новой компании, находящейся в совместном владении акционеров исходных компаний.

Приобретение или поглощение - это процесс, при котором одна

компания получает контроль над другой путем приобретения контрольного пакета

акций и правом голоса. Контрольный пакет акций обычно определяется как

превышающий 50%. [3, стр. 456]

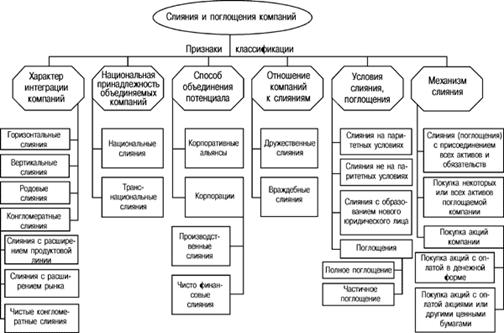

В корпоративном менеджменте можно выделить множество

разнообразных типов слияния и поглощения компаний. Наиболее важные признаки

классификации этих процессов можно представить (рис. 1):

· характер интеграции компаний;

· национальную принадлежность объединяемых

компаний;

· отношение компаний к слияниям;

· способ объединения потенциала;

· условия слияния;

· механизм слияния

Остановимся на наиболее часто встречающихся видах слияния

компаний. В зависимости от характера интеграции компаний целесообразно выделять

следующие виды:

горизонтальные слияния - объединение компаний

одной отрасли, производящих одно и то же изделие или осуществляющих одни и те

же стадии производства;

Рисунок 1 - Классификация типов слияний и поглощений

вертикальные слияния - объединение компаний

разных отраслей, связанных технологическим процессом производства готового

продукта, т.е. расширение компанией-покупателем своей деятельности либо на

предыдущие производственные стадии, вплоть до источников сырья, либо на

последующие - до конечного потребителя. Например, слияние горнодобывающих,

металлургических и машиностроительных компаний;

родовые слияния - объединение компаний, выпускающих

взаимосвязанные товары. Например, фирма, производящая фотоаппараты,

объединяется с фирмой, производящей фотопленку или химреактивы для

фотографирования;

конгломератные слияния - объединение компаний

различных отраслей без наличия производственной общности, т.е. слияние такого

типа - это слияние фирмы одной отрасли с фирмой другой отрасли, не являющейся

ни поставщиком, ни потребителем, ни конкурентом. В рамках конгломерата объединяемые

компании не имеют ни технологического, ни целевого единства с основной сферой

деятельности фирмы-интегратора. Профилирующее производство в такого вида

объединениях принимает расплывчатые очертания или исчезает вовсе.

В свою очередь можно выделить три разновидности

конгломератных слияний:

Слияния с расширением продуктовой линии (product line

extension mergers), т.е. соединение неконкурирующих продуктов, каналы

реализации и процесс производства которых похожи. В качестве примера можно

привести приобретение компанией Procter & Gamble, ведущим производителем

моющих средств, фирмы Clorox - производителя отбеливающих веществ для белья.

Слияния с расширением рынка (market extension mergers), т.е.

приобретение дополнительных каналов реализации продукции, например,

супермаркетов, в географических районах, которые ранее не обслуживались.

Чистые конгломератные слияния, не предполагающие никакой

общности.

В зависимости от национальной принадлежности объединяемых

компаний можно выделить два вида слияния компаний:

национальные слияния - объединение компаний,

находящихся в рамках одного государства;

транснациональные слияния - слияния компаний,

находящихся в разных странах (transnational merger), приобретение компаний в

других странах (cross-border acquisition).

В зависимости от отношения управленческого персонала компаний

к сделке по слиянию или поглощению компании можно выделить:

дружественные слияния - слияния, при которых

руководящий состав и акционеры приобретающей и приобретаемой (целевой,

выбранной для покупки) компаний поддерживают данную сделку;

враждебные слияния - слияния и поглощения,

при которых руководящий состав целевой компании (компании-мишени) не согласен с

готовящейся сделкой и осуществляет ряд противозахватных мероприятий. В этом

случае приобретающей компании приходится вести на рынке ценных бумаг действия

против целевой компании с целью ее поглощения.

В зависимости от способа объединения потенциала можно

выделить следующие типы слияния:

корпоративные альянсы - это объединение двух

или нескольких компаний, сконцентрированное на конкретном отдельном направлении

бизнеса, обеспечивающее получение синергетического эффекта только в этом

направлении, в остальных же видах деятельности фирмы действуют самостоятельно.

Компании для этих целей могут создавать совместные структуры, например,

совместные предприятия;

корпорации - этот тип слияния имеет место тогда, когда

объединяются все активы вовлекаемых в сделку фирм.

В зарубежной практике можно выделить также следующие виды

слияний компаний:

v слияние компаний, функционально связанных по

линии производства или сбыта продукции (product extension merger);

v слияние, в результате которого возникает новое

юридическое лицо (statutory merger);

v полное поглощение (full acquisition) или

частичное поглощение (partial acquisition);

v прямое слияние (outright merger);

v слияние компаний, сопровождающееся обменом акций

между участниками (stock-swap merger);

v поглощение компании с присоединением активов по

полной стоимости (purchase acquisition) и т.п.

Тип слияний зависит от ситуации на рынке, а также от

стратегии деятельности компаний и ресурсов, которыми они располагают.

Существует достаточно много причин для объяснения слияний и

поглощений компаний. Выявление мотивов слияний очень важно, именно они отражают

причины, по которым две или несколько компаний, объединившись, стоят дороже,

чем по отдельности.

Основная причина реструктуризации компаний в виде слияний и

поглощений кроется в стремлении получить и усилить синергетический эффект, т.е.

взаимодополняющее действие активов двух или нескольких предприятий, совокупный

результат которого намного превышает сумму результатов отдельных действий этих

компаний. Синергетический эффект в данном случае может возникнуть благодаря:

· экономии, обусловленной масштабами

деятельности;

· комбинирования взаимодополняющих ресурсов;

· финансовой экономии за счет снижения

трансакционных издержек;

· возросшей рыночной мощи из-за снижения

конкуренции (мотив монополии);

· взаимодополняемости в области НИОКР.

Рисунок 2 - Основные мотивы слияний и поглощений компаний [5]

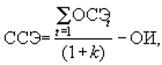

В общем виде формула для оценки одномоментного (на момент

времени t) синергетического эффекта выглядит следующим образом:

ООСЭt = СЭМt + СЭКt + СЭНt + СЭМоt + СЭЦt + СЭУt + СЭДt,

где ООСЭt - общий одномоментный синергетический эффект (СЭ) в

момент времени t после слияния / поглощения;

СЭМ t - СЭ масштабов при достижении более оптимального объема

производства и взаимодополнения ресурсов (рассчитывается как сумма разниц

неоптимальных и оптимальных издержек на единицу продукции, умноженных на

реальный объем производства по видам продукции);

СЭКt - СЭ, достигаемый на рынке капитала (прибыль на кредиты

и иной капитал, например акционерный при выпуске акций, которая может быть

получена лишь в случае слияния / поглощения; разница в уплаченных процентах за

кредит и т.п.);

СЭНt - СЭ, достигаемый за счет снижения уплаты налогов,

таможенных пошлин и иных платежей в госбюджет;

СЭМоt - СЭ, достигаемый за счет «монопольного» положения на

рынке и возможности влиять как на потребителей / заказчиков, так и на

поставщиков (способность избежать ценовой конкуренции, давление на поставщиков

и получение скидок на большие объемы поставок, выигрыш крупных, в том числе

государственных, контрактов и т.п.);

СЭЦt - СЭ, достигаемый за счет централизации, исключения

дублирующих функций и экономии таким образом текущих затрат (рассчитывается как

разница между суммой издержек отдельных внутрифирменных единиц до объединения и

издержками централизованной единицы);

СЭУt - СЭ, достигаемый за счет лучшего управления и

устранения неэффетивности процессов (расчет проводится путем сравнения старых и

новых величин издержек по отдельным процессам);

СЭДt - СЭ, достигаемый за счет диверсификации (повышение

спроса на продукцию вследствие расширения ассортимента, использование

преимущества «все из одних рук» при получении крупных заказов, увеличение сбыта

в связи с использованием новых каналов и рынков сбыта при географической

диверсификации, снижение риска общих потерь и т.п.).

В свою очередь, суммарный ожидаемый синергетический эффект от

сделки по слиянию / поглощению рассчитывается как дисконтированная во времени

сумма эффектов СЭt за вычетом величины уплаченной премии, непосредственных

затрат на поглощение в начальный момент и издержек в течение post-merger фазы:

где ССЭ - суммарный ожидаемый синергический эффект от сделки

по слиянию поглощению;

ОИ - общие издержки (величина чистой премии - премия минус

реальная стоимость активов, - издержки на интеграцию, модернизацию и пр.);-

горизонт планирования;- используемая ставка дисконта.

Слияния и поглощения, проведенные из чисто спекулятивных

мотивов, рассчитываются по простой формуле разницы между ценой продажи компании

или ее частей и стоимостью ее покупки со всеми сопутствующими расходами.

Следует отметить, что одним из наиболее часто приводимых

направлений синергии при проведении слияний / поглощений является экономия на

дорогостоящих работах по разработке и созданию новых видов продукции, а также на

капиталовложениях в новую технологию. За ним следует возможность экономии от

сокращения административных расходов на содержание чрезмерно большого

управленческого аппарата. Сравнительно меньшее значение имеет экономия на

масштабах производства (снижение текущих издержек производства), хотя и она

существенна.

Все вышеперечисленные возможности направлены на достижение

синергетического эффекта, в результате которого взаимодополнение различных

ресурсов двух или более предприятий приводит к совокупному результату,

превышающему сумму результатов действующих разрозненно компаний. Однако эффект

синергии часто переоценивают. Магическая формула синергии 2+2=5 обвораживает

менеджеров компании, которые, вооружившись главным аргументом за проведение

слияния / поглощения - достижением синергии, - взвинчивают донельзя величину

премии и, тем самым, обрекают еще не законченное слияние на провал. [4]

В жизни, несомненно, встречаются как удачные, так и бездарные

слияния / поглощения, но экономисты никак не могут сойтись во мнении о том,

плодотворны ли слияния в среднем. Да и по правде говоря, при той прихотливой

изменчивости очертаний, выгоды, которая отличает картину слияний, было бы

поистине удивительно, если бы экономистам удалось сделать какие-то общие

выводы.

Мы знаем, что поглощения создают значительные выгоды для

акционеров продаваемых компаний. Коль скоро покупатели по крайней мере

покрывают свои издержки, удерживаясь на грани безубыточности, а продавцы

извлекают солидные прибыли, вроде бы надо признать, что слияния приносят

положительные общие выгоды. Но с этим согласны далеко не все. Кое-кто считает,

что инвесторы при анализе слияний слишком много внимания уделяют краткосрочным

прибылям и упускают из виду то обстоятельство, что эти краткосрочные прибыли

достаются в ущерб долгосрочным перспективам. Поскольку мы не можем воочию

наблюдать, как развивалась бы компания, если бы слияние не состоялось, довольно

трудно измерить его влияние на прибыльность. [2 с. 887]

2. Практическая часть

Основными источниками информации для определения наилучшей

(эффективной) структуры капитала фирмы являются реальные фактические отчетные

данные фирмы за два последних периода (года) ее деятельности:

а) бухгалтерский баланс (форма №1);

б) отчет о прибылях и убытках (форма №2);

в) прочие данные (виды и количество выпущенных акций, их

балансовая и курсовая цена, среднесписочная численность работников, постоянные

и переменные затраты, сумма процентов за кредит; схема погашения кредита и

другие данные).

Цель выполнения задания заключается в повышении уровня

прикладных вариантно - аналитических расчетов, выполняемых студентами.

Расчет наилучшей структуры капитала фирмы выполняется с

использованием двух типов подходов: оптимизационного и рационального.

2.1

Оптимизационный подход

Для постановки оптимизационной задачи расчета структуры

капитала фирмы введем следующие обозначения:

- номера (виды) источников капитала фирмы (пассивы);

- номера (виды) источников капитала фирмы (пассивы);

- номера (виды) направления размещения капитала фирмы (активы);

- номера (виды) направления размещения капитала фирмы (активы);

- значение капитала по j - му

источнику;

- значение капитала по j - му

источнику;

- значение капитала, размещенного по i-му направлению;

- значение капитала, размещенного по i-му направлению;

- валюта баланса фирмы:

- валюта баланса фирмы:

|

(5) (5)

|

|

- доля капитала фирмы, размещённая по i-му направлению (в

- доля капитала фирмы, размещённая по i-му направлению (в  );

);

- доля капитала фирмы, приходящаяся на j-ый источник (из

- доля капитала фирмы, приходящаяся на j-ый источник (из  );

);

|

(6) (6)

|

|

|

|

(7) (7)

|

|

- цена единицы капитала j-го

источника после налогообложения;

- цена единицы капитала j-го

источника после налогообложения;

- выручка (без НДС, акцизов, рентных и таможенных платежей) фирмы

за отчётный период;

- выручка (без НДС, акцизов, рентных и таможенных платежей) фирмы

за отчётный период;

- общие постоянные фирменные затраты;

- общие постоянные фирменные затраты;

- сумма процентов, относимая на налоговую базу (по всем видам

заемного капитала);

- сумма процентов, относимая на налоговую базу (по всем видам

заемного капитала);

- постоянные затраты без суммы процентов, относимых на налоговую

базу (

- постоянные затраты без суммы процентов, относимых на налоговую

базу ( );

);

- сумма переменных затрат;

- сумма переменных затрат;

- сумма процентов, не относимая на налоговую базу (покрываемая из

прибыли после налогообложения);

- сумма процентов, не относимая на налоговую базу (покрываемая из

прибыли после налогообложения);

- прибыль до уплаты налогов и процентов, относимых на налоговую

базу (операционная прибыль);

- прибыль до уплаты налогов и процентов, относимых на налоговую

базу (операционная прибыль);

- заданная регулятором налоговая ставка на прибыль;

- заданная регулятором налоговая ставка на прибыль;

- заданная регулятором ставка рефинансирования с повышающим

коэффициентом

- заданная регулятором ставка рефинансирования с повышающим

коэффициентом  .

.

Постановка многокритериальной ЭММ имеет вид:

|

(8) (8)

|

|

|

(9) (9)

|

|

|

(10) (10)

|

|

|

(11) (11)

|

|

|

;(12) ;(12)

|

|

|

;(13) ;(13)

|

|

|

(14) (14)

|

|

(15)

(15)

(17)

|

(18)

|

|

|

(19) (19)

|

|

|

(20) (20)

|

|

где  - средневзвешенная цена капитала фирмы;

- средневзвешенная цена капитала фирмы;

- значение операционного левериджа;

- значение операционного левериджа;

- значение финансового левериджа;

- значение финансового левериджа;

- значение нормы чистой прибыли по собственному капиталу;

- значение нормы чистой прибыли по собственному капиталу;

- последний номер зачётки студента;

- последний номер зачётки студента;

- максимально возможная (допустимая) доля изменения Косн

по сравнению с базовым вариантом (

- максимально возможная (допустимая) доля изменения Косн

по сравнению с базовым вариантом ( );

);

- система ограничений, отражающая требования к структуре капитала

по условиям ликвидности и финансовой устойчивости.

- система ограничений, отражающая требования к структуре капитала

по условиям ликвидности и финансовой устойчивости.

Условие (ограничение):

(14) - касается ликвидности в виде коэффициента покрытия;

(15) - касается финансовой устойчивости;

(16) - касается финансовой маневренности в виде обеспеченности

фирмы собственными оборотными средствами ( );

);

(17) - задает диапазоны возможного (допустимого) изменения  ;

;

(18) - касается также финансовой устойчивости;

(19) - задает требуемое соотношение между  и

и  ;

;

(20) - касается требования наличия в структуре капитала

долгосрочных кредитных обязательств.

Расчёт рациональной структуры капитала производится по

компромиссному (интегральному) критерию:

Поиск рациональной структуры  производится в три этапа.

производится в три этапа.

ЭТАП

1

За два последних отчетных периода деятельности фирмы

приводятся балансы (таблица 1) и финансовые результаты (таблицы 2,3).

Таблица 1. Балансы фирмы за 2010 и 2011 годы

|

АКТИВ

|

Среднегодовое значение 2010 год

|

dAi

|

Среднегодовое значение 2011 год

|

dAi

|

ПАССИВ

|

Среднегодовое значение 2010 год

|

|

1. Коб.:

|

36319,50

|

0,2590

|

46973,00

|

0,3135

|

Ктек.об.:

|

3820,00

|

|

*Кден.ср.

|

3233,50

|

0,0231

|

2131,50

|

0,0142

|

*Кбанк.кр.

|

0,00

|

|

*Кцб

|

27047,50

|

0,1929

|

39000,00

|

0,2603

|

*Ккред.зад.

|

3820,00

|

|

*Кдеб.зад.

|

5655,50

|

0,0403

|

5753,50

|

0,0384

|

4. Кдолг.об.

|

3993,00

|

|

*Кмпз

|

383,00

|

0,0027

|

88,00

|

0,0006

|

Итого Кзаем.

|

7813,00

|

|

2. Квнеоб.:

|

103919,50

|

0,7410

|

102858,50

|

0,6865

|

3. Ксоб.:

|

132426,00

|

|

*Косн

|

101747,00

|

0,7255

|

100691,00

|

0,6720

|

*Куст.

|

6892,00

|

|

*Кдолг.инвест.

|

2172,50

|

0,0155

|

2167,50

|

0,0145

|

*Кпр.нер.

|

125534,00

|

|

*Кпр.внеоб.

|

0,00

|

0,0000

|

0,00

|

0,0000

|

Итого Кпост.

|

136419,00

|

|

Валюта баланса

|

140239,00

|

1,0000

|

149831,50

|

1,0000

|

Валюта баланса

|

140239,00

|

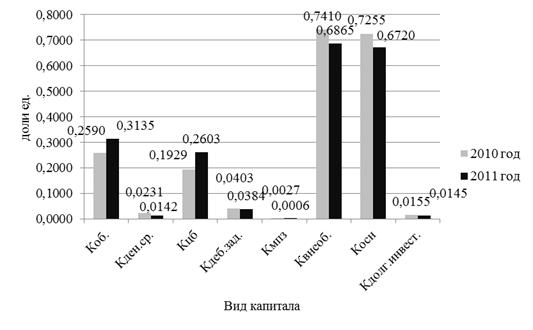

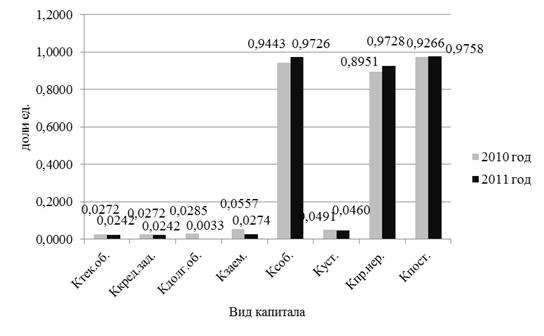

Наглядно, изменение структуры баланса за анализируемые годы

представлено на рисунках 1-2.

Рисунок 1 - Динамика структуры актива баланса фирмы за

2010-2011 годы

Таким образом, в 2011 году, по сравнению с 2010 годом,

наблюдается увеличение баланса фирмы на 9 592,50 тыс. руб. (на 6,84%);

наблюдается увеличение доли капитала оборотного в структуре баланса на 5,45%, в

том числе: увеличение доли капитала ценных бумаг на 6,74% и уменьшение долей

капитала денежных средств, дебиторской задолженности, запасов на 0,89%, 0,19% и

0,21% соответственно; наблюдается снижение доли капитала внеоборотного на

5,45%, в том числе: уменьшение капитала основного на 5,35% и капитала

долгосрочных инвестиций на 0,10%; наблюдается сокращение доли капитала текущих

обязательств (капитала кредиторской задолженности) на 0,30%; наблюдается уменьшение

доли капитала долгосрочных обязательств на 2,52%; наблюдается увеличение доли

собственного капитала на 2,83%, в том числе: снижение доли уставного капитала

на 0,32% и увеличение прибыли нераспределенной на 3,15%; наблюдается снижение

доли заемного капитала на 2,83% и увеличение доли постоянного капитала на

0,30%.

Рисунок 2 - Динамика структуры пассива баланса фирмы за

2010-2011 годы

Таблица 2. Финансовые результаты фирмы (отчеты о прибылях и

убытках) за 2010 и 2011 годы

|

Наименование показателя

|

Код строки

|

2010 год

|

2011 год

|

|

I Доходы и расходы по обычным видам

деятельности

|

|

Выручка (нетто) от продажи товаров, продукции,

работ, услуг (за минусом налога на добавленную стоимость, акцизов и

аналогичных обязательных платежей)

|

010

|

52249,00

|

55954,00

|

|

В том числе: от продажи товаров

|

011

|

-

|

-

|

|

от участия в уставных капиталах других

организаций;

|

012

|

-

|

-

|

|

от предоставления за плату во временное

пользование активов по договору аренды (арендная плата)

|

013

|

-

|

-

|

|

Себестоимость проданных товаров, продукции,

работ, услуг

|

020

|

24184,00

|

28561,00

|

|

В том числе: проданных товаров

|

021

|

-

|

-

|

|

расходы, связанные с получением доходов от

участия в уставных капиталах других организаций;

|

022

|

-

|

-

|

|

расходы, связанные с предоставлением за плату

во временное пользование активов по договору аренды

|

024

|

-

|

-

|

|

Валовая прибыль

|

029

|

28065,00

|

27393,00

|

|

Коммерческие расходы

|

030

|

-

|

-

|

|

Управленческие расходы

|

040

|

-

|

-

|

|

Прибыль (убыток) от продаж

|

050

|

28065,00

|

27393,00

|

|

II Операционные доходы и расходы

|

|

Проценты к получению

|

060

|

1441,20

|

1461,00

|

|

Проценты к уплате

|

070

|

960,80

|

974,00

|

|

Доходы от участия в других организациях

|

080

|

0,00

|

0,00

|

|

Прочие операционные доходы

|

090

|

138,00

|

670,00

|

|

Прочие операционные расходы

|

100

|

5736,00

|

9995,00

|

|

III Внереализационные доходы и расходы

|

|

Внереализационные доходы

|

120

|

-

|

-

|

|

Внереализационные расходы

|

130

|

-

|

-

|

|

Прибыль (убыток) до налогообложения

|

140

|

22947,40

|

18555,00

|

|

Налог на прибыль и иные аналогичные

обязательные платежи

|

150

|

5482,00

|

5636,00

|

|

Прибыль (убыток) от обычной деятельности

|

160

|

17465,40

|

12919,00

|

|

IV Чрезвычайные доходы и расходы

|

|

Чрезвычайные доходы

|

170

|

6,00

|

0,00

|

|

Чрезвычайные расходы

|

180

|

1,00

|

1,00

|

|

Чистая прибыль (нераспределенная прибыль

(убыток) отчетного периода)

|

190

|

17470,40

|

12918,00

|

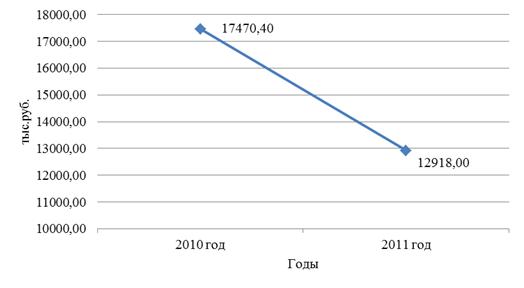

Таким образом, в 2011 году, по сравнению с 2010 годом,

наблюдается увеличение выручки от продаж товаров, продукции, работ и услуг на

7,09% (на 3 705 тыс. руб.) и, соответственно, себестоимости продукции на 18,10%

(на 4 377 тыс. руб.); валовая прибыль уменьшается за анализируемые годы на

2,39% (на 672 тыс. руб.) в силу превышения темпов роста себестоимости над

темпами роста выручки от продаж (1,18 > 1,07) (аналогично изменяется прибыль

от продаж фирмы в силу отсутствия коммерческих и управленческих расходов);

наблюдается сокращение прибыли до налогообложения на 19,14% (на 4 392,40 тыс.

руб.) в силу превышения операционных расходов над операционными доходами фирмы

на 72,70%; в силу увеличения налоговых и иных обязательных платежей на 2,81%

(на 154 тыс. руб.) прибыль фирмы от обычной деятельности сокращается на 26,03%

(на 4 546,40 тыс. руб.); за анализируемые годы наблюдается сокращение прибыли

чистой на 26,06% или на 4 552,40 тыс. руб.

Наглядно изменение величины чистой прибыли фирмы представлено

на рисунке 3.

Рисунок 3 - Динамика чистой прибыли фирмы за 2010-2011 годы

Для выполнения дальнейших расчетов таблица 2 преобразуется в

таблицу 3, в которой отражаются переменные и постоянные затраты, сформированные

группировкой тех или иных расходов, представленных в таблице 2.

Таблица 3. Финансовые результаты фирмы за 2010 и 2011 годы

|

Наименование показателей

|

2010 год

|

2011 год

|

|

Общая выручка от реализации товаров, работ,

услуг, операционных и внереализационных действий (В)

|

53828,20

|

58085,00

|

|

Постоянные затраты (Зпост) на производство,

управление и реализацию (без учета суммы процентов, относимых на налоговую

базу)

|

314,49

|

6609,25

|

|

∑€НБ%=А1

|

960,80

|

974,00

|

|

Zпост=Зпост+А1

|

1275,29

|

7583,25

|

|

Переменные затраты на производство и реализацию

(Zпер)

|

29605,51

|

31946,75

|

30880,80

|

39530,00

|

|

Прибыль валовая = Пв = В - Z

|

22947,40

|

18555,00

|

|

(Пв + ∑€НБ%)=EBIT

|

23908,20

|

19529,00

|

|

Налог на прибыль (стр. 150 (п. 11) табл. 3)

|

5482,00

|

5636,00

|

|

Прибыль чистая = Пч = (Пв - Налог) = Пв (1-Нст)

|

17470,40

|

12918,00

|

Таким образом, в 2011 году, по сравнению с 2010 годом,

наблюдается увеличение общей выручки от реализации товаров, работ, услуг,

операционных и внереализационных действий на 7,91% (на 4 256,80 тыс. руб.) и,

соответственно, себестоимости на 28,01% (на 8 649,20 тыс. руб.); наблюдается

сокращение величины валовой прибыли на 19,14% (на 4 392,40 тыс. руб.) в силу

превышения темпов роста себестоимости на темпами роста общей выручки (1,28 >

1,08); в силу увеличения налоговых платежей на 2,81% (на 154 тыс. руб.) чистая

прибыль фирмы сокращается на 26,06% (на 4 552,40 тыс. руб.).

На основании данных, представленных в таблицах 1-3,

оценивается финансовое состояние фирмы (таблица 4).

Таблица 4

|

Показатели

|

Нормализованное значение

|

2010 год

|

2011 год

|

|

1

|

2

|

4

|

5

|

|

Общие показатели

|

|

Среднемесячная выручка

|

®max

|

4485,68

|

4840,42

|

|

Доля денежных средств в выручке

|

®max

|

0,06

|

0,04

|

|

Коэффициенты платежеспособности и финансовой

устойчивости

|

|

Капитал чисто оборотный

|

≥0

|

32499,50

|

43351,50

|

|

Коэффициент финансовой автономии

|

≥0,6

|

0,94

|

0,97

|

|

Коэффициент финансовой зависимости

|

≤0,4

|

0,06

|

0,03

|

|

Коэффициент соотношения заемных и собственных

средств

|

≤1

|

0,06

|

0,03

|

|

Коэффициент обеспеченности собственными

оборотными средствами

|

≥0,5

|

0,89

|

0,92

|

|

Коэффициенты ликвидности

|

|

Коэффициент покрытия текущих обязательств

оборотными средствами (коэффициент общей ликвидности)

|

®max

|

9,51

|

12,97

|

|

Коэффициент абсолютной ликвидности

|

≥0,2

|

1,42

|

1,19

|

|

Коэффициент мгновенной ликвидности

|

≥0,1

|

0,85

|

0,59

|

|

Коэффициенты деловой активности

(оборачиваемости)

|

|

Оборачиваемость оборотных средств

|

®max

|

1,48

|

1,24

|

|

Оборачиваемость дебиторской задолженности

|

®max

|

9,52

|

10,10

|

|

Оборачиваемость запасов

|

®max

|

140,54

|

660,06

|

|

Оборачиваемость собственных средств

|

®max

|

0,41

|

0,40

|

|

Продолжительность операционного цикла

|

®min

|

40,95

|

36,71

|

|

Коэффициенты доходности

|

|

Доходность активов

|

®max

|

0,12

|

0,09

|

|

Доходность собственных средств

|

®max

|

0,13

|

0,09

|

|

Доходность заемных средств

|

®max

|

2,24

|

3,14

|

|

Рентабельность продаж

|

®max

|

0,43

|

0,32

|

|

Коэффициенты эффективности использования

необоротного капитала

|

|

Фондоотдача

|

®max

|

0,53

|

0,58

|

|

Фондоемкость

|

®min

|

1,89

|

1,73

|

В 2011 году, по сравнению с 2010 годом, наблюдается

увеличение среднемесячной выручки на 354,74 тыс. руб. в силу увеличения объемов

реализованной продукции, оказанных работ и услуг за этот период. Доля денежных

средств в выручке за рассматриваемые годы сократилась с 0,06 до 0,04, что

свидетельствует о снижении конкурентоспособности и степени ликвидности работ и

услуг организации, о снижении возможности своевременного исполнения

организацией своих обязательств, в том числе исполнения обязательных платежей в

бюджеты и внебюджетные фонды.

В фирме на протяжении двух рассматриваемых лет выполняется

основной принцип финансирования (капитал чисто оборотный является положительной

величиной), что свидетельствует о росте способности своевременно погашать свои

краткосрочные обязательства; наблюдается снижение коэффициента финансовой

зависимости (с 0,06 до 0,03), что свидетельствует об уменьшении доли заемных

средств в балансе, что является положительной тенденцией развития фирмы;

увеличение коэффициента финансовой автономии с 0,94 до 0,97 свидетельствует об

увеличении доли собственных средств в структуре баланса, росте финансовой

независимости фирмы и снижении вероятности финансовых затруднений в будущих

периодах; наблюдается положительная тенденция к сокращению соотношения заемных

и собственных средств (с 0,06 до 0,03) и увеличению обеспеченности собственными

оборотными средствами (с 0,89 до 0,92).

По результатам анализа показателей ликвидности можно сказать,

что фирма способно покрывать свои текущие обязательства, то есть организация

платежеспособна.

В 2011 году, по сравнению с 2010 годом, наблюдается

увеличение уровня эффективности использования ресурсов предприятия, так как все

коэффициенты деловой активности имеют верные тенденции к изменению

(оборачиваемость дебиторской задолженности увеличилась на 6,09%;

оборачиваемость запасов возросла на 369,66%; оборачиваемость собственных

средств практически не изменилась: о, 41 в 2010 году и 0,40 в 2011 году;

продолжительность операционного цикла сократилась на 10,35%), за исключением

оборачиваемости оборотных средств (она сократилась на 16,22%), что говорит о

снижении скорости оборота средств производства и необходимости тщательнее

следить за использованием оборотных средств.

Анализ коэффициентов доходности показал, что в анализируемые

годы в фирме наблюдается негативная тенденция к снижению доходности активов и

собственных средств на 25% и 30,77% соответственно, что свидетельствует о

снижении эффективности их использования и об использовании в производственной

деятельности устаревших фондов; также наблюдается негативная тенденция к

снижению рентабельности продаж (на 25,58%), что говорит о росте затрат на

производство при постоянных ценах на продукцию, работы и услуги фирмы либо о

снижении цен на них, то есть о падении спроса на продукцию, работы и услуги;

доходность заемных средств за анализируемый период увеличилась на 40,18%.

В 2011 году, по сравнению с 2010 годом, наблюдается

положительная тенденция к росту фондоотдачи (на 9,43%) и, соответственно,

снижению фондоемкости производственного процесса (на 8,47%) (так как

фондоемкость является обратным показателем к показателю фондоотдачи), что

свидетельствует об эффективности использования основных производственных фондов

фирмы (увеличивается съем произведенной продукции, оказанных работ и услуг с 1

рубля стоимости фондов или снижается величина основных фондов, приходящихся на

1 рубль произведенной продукции, выполненных работ, оказанных услуг).

ЭТАП

2

С учетом системы ограничений S, дополнительно к базисному

(фактическому среднегодовому для 2011 года) варианту, формируются еще шесть

своих предлагаемых вариантов допустимой dÎS структуры капитала фирмы

(таблица 5).

Таблица 5. Варианты структуры капитала

|

Показатели

|

2011 (В0)

|

В1

|

В2

|

В3

|

В4

|

В5

|

В6

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

АКТИВ

|

|

d Коб.

|

0,3135

|

0,4135

|

0,6120

|

0,8600

|

0,5994

|

0,7000

|

0,8000

|

|

d Квнеоб.

|

0,6865

|

0,5865

|

0,3880

|

0,1400

|

0,4006

|

0,3000

|

0,2000

|

|

d Косн.

|

0,6720

|

0,6770

|

0,6760

|

0,6210

|

0,6420

|

0,7300

|

0,6098

|

|

d Кчист.об.= d Коб. - d К тек. об.

|

0,2893

|

0,2949

|

0,3846

|

0,8300

|

0,5084

|

0,3500

|

0,6000

|

|

d Кмпз

|

0,0006

|

0,0126

|

0,0095

|

0,1456

|

0,0950

|

0,0830

|

0,0750

|

|

ПАССИВ

|

|

d Ктек.об.

|

0,0242

|

0,1186

|

0,2274

|

0,0300

|

0,0910

|

0,3500

|

0,2000

|

|

d Кдолг.об.

|

0,0033

|

0,3714

|

0,2000

|

0,3700

|

0,1090

|

0,1110

|

0,3000

|

|

d Кзаем.= d К тек. об.+ d Кдолг.об.

|

0,0274

|

0,4900

|

0,4274

|

0,4000

|

0,2000

|

0,3000

|

0,5000

|

|

d Ксоб.

|

0,9726

|

0,5100

|

0,5726

|

0,6000

|

0,8000

|

0,7000

|

0,5000

|

|

d Кпост.

|

0,9758

|

0,7758

|

0,6758

|

0,4872

|

0,6440

|

0,6100

|

0,6000

|

|

Принадлежность вариантов структуры капитала

системе ограничений

|

|

d Квнеоб.+d Коб.=1

|

1,0000

|

1,0000

|

1,0000

|

1,0000

|

1,0000

|

1,0000

|

1,0000

|

|

d Кзаем.+d Ксоб.=1

|

1,0000

|

1,0000

|

1,0000

|

1,0000

|

1,0000

|

1,0000

|

1,0000

|

|

d Коб./ d Ктек.об.≥2

|

12,9706

|

3,4866

|

2,6908

|

28,6667

|

6,5868

|

2,0000

|

4,0000

|

|

d Ксоб.≥0,5

|

0,9726

|

0,5100

|

0,5726

|

0,6000

|

0,8000

|

0,7000

|

0,5000

|

|

(d К пост.-d Квнеоб.)/d Коб≥0,4

|

0,9229

|

0,4579

|

0,4703

|

0,4037

|

0,4061

|

0,4429

|

0,5000

|

|

0,6048 ≤d Косн.≤0,7392

|

0,6720

|

0,6770

|

0,6760

|

0,6210

|

0,6420

|

0,7300

|

0,6098

|

|

d К пост./d Косн.≥0,7

|

1,4521

|

1,1459

|

0,9997

|

0,7845

|

1,0031

|

0,8356

|

0,9839

|

|

(d Коб. - d Ктек.об.)/d К мпз≥0,6

|

492,6307

|

23,4288

|

40,5336

|

5,7005

|

5,3516

|

4,2169

|

8,0000

|

|

d Кдолг.об≥0,109

|

0,0033

|

0,3714

|

0,2000

|

0,3700

|

0,1090

|

0,1110

|

0,3000

|

Вариант В0 исключается из дальнейших расчетов, так

как он не принадлежит системе ограничений S (dКдолг.об < 0,109).

ЭТАП

3

В таблице 7 производится расчет критериев оптимальности (F1-F4,

FК), а затем на основе FК выбирается наилучшая структура

капитала.

Значения эффективных процентных ставок qj для

расчета А1, А2 и элементных цен капитала Цj из

различных источников приведены в таблице 6.

Таблица 6. Значения эффективных ставок

|

Показатели

|

Эффективная ставка qj (требуемая

доходность собственника капитала)

|

|

1

|

2

|

|

1. Доля текущих обязательств

|

|

[0; 0,2]

|

0,1

|

|

[0,21; 0,4]

|

0,15

|

|

[0,41; 0,6]

|

0,2

|

|

[0,61; 0,8]

|

0,25

|

|

[0,81; 1,0]

|

0,3

|

|

2. Доля долгосрочных обязательств

|

|

[0; 0,4]

|

0,3

|

|

[0,41; 0,8]

|

0,35

|

|

[0,81; 1,0]

|

0,4

|

|

3. Доля собственного капитала

|

|

[0; 0,2]

|

0,2

|

|

[0,21; 0,4]

|

0,25

|

|

[0,41; 0,6]

|

0,3

|

|

[0,61; 0,8]

|

0,32

|

|

[0,81; 1,0]

|

0,4

|

Таблица 7. Расчет критериев оптимальности

|

Показатели

|

В1

|

В2

|

В3

|

В4

|

В5

|

В6

|

|

|

|

|

|

|

|

|

Б

|

149831,50

|

149831,50

|

149831,50

|

149831,50

|

149831,50

|

149831,50

|

|

Кзаемн

|

73417,44

|

64044,60

|

59932,60

|

69072,32

|

74915,75

|

|

В

|

55954,00

|

55954,00

|

55954,00

|

55954,00

|

55954,00

|

55954,00

|

|

Зпост

|

6609,25

|

6609,25

|

6609,25

|

6609,25

|

6609,25

|

6609,25

|

|

Zпер

|

31946,75

|

31946,75

|

31946,75

|

31946,75

|

31946,75

|

31946,75

|

|

EBIT

|

19529,00

|

19529,00

|

19529,00

|

19529,00

|

19529,00

|

19529,00

|

|

А1

|

10040,64

|

9510,62

|

8899,99

|

3788,71

|

10257,24

|

9671,62

|

|

Пв

|

9488,36

|

10018,38

|

10629,01

|

15740,29

|

9271,76

|

9857,38

|

|

Пч

|

7590,69

|

8014,70

|

8503,21

|

12592,23

|

7417,41

|

7885,90

|

|

А2

|

8430,58

|

4591,01

|

8405,55

|

2474,24

|

2598,30

|

6809,84

|

|

Пч(1)

|

-839,90

|

3423,69

|

97,66

|

10117,99

|

4819,11

|

1076,06

|

|

Критерии оптимальности

|

|

F1

|

0,2629

|

0,2532

|

0,2836

|

0,2927

|

0,2961

|

0,2471

|

|

|

|

|

|

|

|

|

F2

|

2,5302

|

2,3963

|

2,2587

|

1,5252

|

2,5893

|

2,4355

|

|

Fз

|

2,0582

|

1,9493

|

1,8373

|

1,2407

|

2,1063

|

1,9812

|

|

F4

|

-0,0110

|

0,0399

|

0,0011

|

0,0844

|

0,0459

|

0,0144

|

|

FК

|

2,0153

|

2,7217

|

2,2346

|

3,8441

|

2,5569

|

2,4227

|

Далее будут приведены расчеты А1, А2 и

Цк (F1) для 2, 4 и 6 вариантов соответственно.

Вариант 2:Ктек.об.

= 0,2274; dКдолг.об. = 0,2000;

Б = 149 831,50

тыс. руб.;

= 1,8 * 0,0825 = 0,1485.

= 1,8 * 0,0825 = 0,1485.

Вариант 4:Ктек.об.

= 0,0910; dКдолг.об. = 0,1090;

Б = 149 831,50

тыс. руб.;

= 1,8 * 0,0825 = 0,1485.

= 1,8 * 0,0825 = 0,1485.

Вариант 6:Ктек.об.

= 0,2000; dКдолг.об. = 0,3000; dКсоб. = 0,5000;

Б = 149 831,50

тыс. руб.;

= 1,8 * 0,0825 = 0,1485.

= 1,8 * 0,0825 = 0,1485.

Наилучшая

структура капитала представлена в варианте 4, так как у данного варианта

структуры максимальное значение компромиссного (интегрального) критерия =

3,8441. Таким образом, наилучшая структура капитала имеет следующие значения: dКоб.

= 0,5994; dКвнеоб = 0,4006; dКосн. = 0,6420; dКчист.об

= 0,5084; dКмпз. = 0,0950; dКтек.об = 0,0910; dКдолг.об.

= 0,1090; dКзаем = 0,2000; dКсоб. = 0,8000; dКпост

= 0,6440.

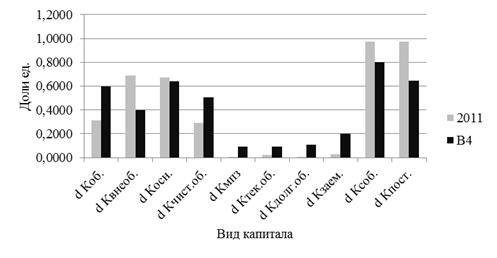

Рисунок 4 -

Сравнение фактической структуры капитала фирмы с наилучшей структурой

В наилучшей

структуре капитала фирмы, по сравнению с фактической структурой, наблюдается

увеличение долей капитала оборотного (на 91,19%), капитала чисто оборотного (на

75,71%), капитала запасов (с 0,0006 до 0,0950) капитала текущих обязательств (с

0,0242 до 0,0910), капитала долгосрочных обязательств (с 0,0033 до 0,1090),

капитала заемного (с 0,0274 до 0,2000) и сокращение долей капитала внеоборотного

(на 41,65%), капитала основного (на 4,47%), капитала собственного (на 17,74%) и

капитала постоянного (на 34,01%).

2.2

Рациональный подход

Базируется на определении двух коэффициентов:

. коэффициента текущей ликвидности (коэффициента покрытия):

(23)

(23)

. коэффициента обеспеченности собственными оборотными средствами

(коэффициента маневренности):

(24)

(24)

В общем случае возможно бесконечное множество схем формирования

удовлетворительной структуры капитала на основе покрытия оттока капитала ( ) притоком капитала (

) притоком капитала ( ,

, ,

, ,

, ).

).

В курсовой работе необходимо исходить из трех наиболее часто

встречающихся схем (ситуаций), из которых только нулевая отражает удовлетворительную

структуру баланса (таблица 8).

Таблица 8. Ситуации структуры капитала

Переход к вариантам удовлетворительной структуры капитала

осуществляется для ситуаций (1-2) путем проведения специальных расчетов с целью

достижения выполнения условий ситуации (0).

Схема 1

слияние поглощение корпорация капитал

Вариант 1:

(25)

(25)

Вариант 2:

(26)

(26)

Схема 2

Вариант 1:  - формально не определяется.

- формально не определяется.

Вариант 2:

, (27)

, (27)

где 0≤a≤1 -

максимально возможная доля уменьшения, соответственно,

(0≤a≤0,2);

(0≤a≤0,2);

γ≥0 - максимально возможная доля увеличения  ;

;

- искомые объемы уменьшения или увеличения соответствующего

капитала.

- искомые объемы уменьшения или увеличения соответствующего

капитала.

;

;

.

.

Рассчитав коэффициенты покрытия и маневренности, можно сделать

вывод о том, что представленная структура капитала фирмы является

удовлетворительной ( ).

).

Заключение

Анализ финансовой устойчивости показывает не стабильное

финансовое положение ОАО в начале рассматриваемого периода, что связано в

большей мере с последствиями мирового кризиса, который отразился и на

строительной отрасли. Но к 2011 году происходит заметное улучшение и соответствие

нормам всех анализируемых показателей. Так же предприятие может погасить

имеющуюся задолженность в короткие сроки, практически все показатели

соответствуют норме.

Коэффициенты доходности показывают способность активов

компании порождать прибыль. За анализируемый период все активы предприятия

приносят доход, который увеличивается.

Согласно компромиссному критерию по оптимизационной схеме

рациональная структура капитала приведена в варианте 3, где компромиссный

интегральный критерий максимальный и равен 3,93. Наихудшим вариантом

структуры капитала является вариант предприятия ОАО «НИИПлесдрев», что говорит

о нерациональности его структуры.

Согласно выбранному критерию оптимальности, наилучшая

структура капитала приведена в варианте 1, в рациональной схеме, где значение

критерия максимально и равно 4,175. Таким образом, чтобы предприятие было более

финансово устойчивым, необходимо уменьшить долю заемного капитала, а именно

текущих обязательств на 5 тыс. руб.

Список литературы

1. Кудина,

М.В. Финансовый менеджмент. / М.В. Кудина - М.: ФОРУМ, ИНФРА - М, 2006. - 256

с.

. Брейли

Ричард, Майерс Стюар Принципы корпоративных финансов / Пер. с англ. Н.

Барышниковой. - М.: ЗАО «Олимп-Бизнес», 2008. - 1008 с:

3. Бахрамов

Ю.М., Глухов В.В. Финансовый менеджмент: Учебник для вузов. 2-е изд. - СПб.:

Питер, 2011.-496 с.

. Менеджмент

в России и за рубежом №5/2001, Анализ основных мотивов слияний и поглощений,

Савчук С.В. http://www.cfin.ru/press/management/

. Менеджмент

в России и за рубежом №1 / 1999, Слияния и поглощения компаний, Владимирова

И.Г. http://www.cfin.ru/press/management/