Аналіз ділової активності підприємства ТОВ 'Агаль'

ЗМІСТ

ВСТУП

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ

АНАЛІЗУ ДІЛОВОЇ АКТИВНОСТІ ПІДПРИЄМСТВА

.1 Сутність оцінки ділової

активності підприємства

.2 Нормативно-правове

забезпечення оцінки ділової активності підприємства

.3 Методика аналізу ділової

активності підприємства

РОЗДІЛ 2. АНАЛІЗ ДІЛОВОЇ

АКТИВНОСТІ ПІДПРИЄМСТВА ТОВ «Агаль»

.1 Загальноекономічна

характеристика підприємства ТОВ «Агаль»

.2 Аналіз оборотності капіталу

підприємства ТОВ «Агаль»

.3 Аналіз ділової активності

підприємства ТОВ «Агаль»

РОЗДІЛ 3. НАПРЯМКИ ПІДВИЩЕННЯ

ДІЛОВОЇ АКТИВНОСТІ ПІДПРИЄМСТВА

.1 Пропозиції щодо підвищення

рівня ділової активності підприємства за рахунок прискорення оборотності

активів

ВИСНОВКИ

СПИСОК ВИКОРИСТАНОЇ

ЛІТЕРАТУРИДОДАТКИ

ВСТУП

Актуальність теми. В ефективному

управлінні будь-яким підприємством дуже важливим чинником, який може як

негативно, так і позитивно впливати на кінцевий результат діяльності є час.

Отже оперативність і доцільність прийнятих управлінських рішень спричиняє

вагомий вплив на якість отриманого результату.

В умовах жорсткої і не завжди

добросовісної ринкової конкуренції перед керівниками постає питання яким чином

спрямувати мінімум зусиль на просування до ринків продукції, праці або капіталу

з максимально ефективним результатом. Відповідь на дане питання неможливо

знайти без залучення наявних виробничих і комерційних можливостей в контексті

їх аналізу. Саме вищезазначені складові проблеми фігурують у визначенні поняття

«ділова активність».

Стабільність фінансового стану

підприємства в умовах ринкової економіки обумовлена значною мірою його діловою

активністю, що залежить від широти ринків збуту продукції, його ділової

репутації (іміджу), ступеня виконання плану за основними показниками

господарської діяльності, рівня ефективності використання ресурсів (капіталу) і

стабільності економічного зростання.

Оцінка ділової активності на

якісному рівні може бути отримана в результаті порівняння діяльності даної

компанії з однотипними за сферою застосування капіталу підприємствами.

Автори наукових праць виводять

необхідність оцінювання рівня ділової активності не тільки виходячи з

суб’єктивних показників, а й застосування певного набору об’єктивних

показників, в тому числі фінансових коефіцієнтів, з можливістю виведення

наприкінці інтегрованого кінцевого показника, за яким можна присвоїти суб’єкту

господарської діяльності певний рейтинг та порівнювати підприємства між собою.

Таким чином, активність підприємства

в фінансовому аспекті проявляється насамперед в швидкості обороту його коштів,

відображає ефективність роботи підприємства відносно величини авансованих

ресурсів або відносно величини їх споживання в процесі виробництва.

Проблеми визначення сутності та

оцінювання ділової активності розглядаються в працях таких науковців як Варавка

В. В., Герасимчук З.В., Ігнатенко М. В., Косова Т. Д., Марченко О. І., Сачок В.

Л., Шевчук Н. та ін.

Мета курсової роботи полягає у

визначенні напрямів підвищення ділової підприємства.

Відповідно до поставленої мети

завданням курсової роботи є:

дослідити теоретичні основи аналізу

ділової активності підприємства;

провести аналіз ділової активності

підприємства;

обґрунтувати напрямки підвищення

ділової активності підприємства.

Об’єктом дослідження є ділова

активність ТОВ «Агаль».

Предметом дослідження є механізм та

принципи аналізу ділової активності підприємства.

Методи дослідження. При написанні

курсової роботи використано методи логічного узагальнення, аналізу, синтезу для

дослідження теоретичних основ управління фінансовою стійкістю підприємства;

порівняння, групування, аналізу, табличний - для дослідження динаміки зміни

показників ділової активності підприємства.

Інформаційною базою дослідження

слугували законодавчі та інші нормативні документи, що регламентують діяльність

підприємств в Україні, статистичні матеріали, звіти підприємства, навчальна

література, наукові праці вітчизняних і зарубіжних вчених з теми дослідження.

Курсова робота складається із

вступу, трьох основних розділів, висновків, списку використаної літератури,

додатків.

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ АНАЛІЗУ

ДІЛОВОЇ АКТИВНОСТІ ПІДПРИЄМСТВА

1.1

Сутність оцінки ділової активності підприємства

Головними якісними і кількісними

критеріями ділової активності підприємства є: широта ринків збуту продукції,

включаючи наявність постачань на експорт, репутація підприємства, ступінь плану

основних показників господарської діяльності, забезпечення заданих темпів

їхнього росту, рівень ефективності використання ресурсів (капіталу), стійкість

економічного росту. Також виділяють широкий та вузький підходи до визначення

поняття «ділова активність». У широкому розумінні цей термін означає

маркетингове і комерційне просування підприємства за умов залучення максимально

можливого ресурсного потенціалу із спрямуванням усього спектру зусиль. У

вузькому ж розумінні ділова активність підприємства означає якість прийнятих

управлінських рішень, що характеризується висококваліфікованим менеджментом,

повноту віддачі вкладених зусиль та ефективне використання наявних виробничих

та комерційних можливостей.

Особливого значення набуває

своєчасна та об'єктивна оцінка ділової активності підприємств за виникнення

різноманітних форм власності, оскільки жодний власник не повинен нехтувати

потенційними можливостями збільшення прибутку (доходу) фірми, які можна виявити

тільки на підставі своєчасного й об'єктивного аналізу ділової активності та

фінансово стану підприємств

Систематичний аналіз ділової

активності підприємства, його платоспроможності, ліквідності та фінансової

стійкості необхідний ще й тому, що дохідність будь-якого підприємства, розмір

його прибутку багато в чому залежить від його платоспроможності. Ураховують

ділову активність підприємства і банки, розглядаючи режим його кредитування та

диференціацію відсоткових ставок.

Ділова активність підприємства - це

комплексне поняття, яке є результатом взаємодії всіх елементів системи

фінансових відносин підприємства, визначається сукупністю

виробничо-господарських факторів і характеризується системою показників, що

відображають наявність, розміщення і використання фінансових ресурсів.

На сьогоднішній день ділова активність

розглядається з трьох позицій: індивідуума; підприємства (мікрорівень); країни

(макрорівень).

На рівні підприємства ділова

активність найчастіше розглядається як результативність роботи підприємства

щодо величини авансованих ресурсів або величини їхнього споживання в процесі

виробництва. Таке визначення практично ототожнює поняття ділової активності й

ефективності роботи.

Ділова активність відображає рівень

ефективності використання матеріальних, трудових, фінансових і інших ресурсів і

в той же час характеризує якість управління, а також можливості потенційного

розвитку підприємства.

В умовах нестабільної економіки

рівень ділової активності можна кваліфікувати як:

) високий (достатній);

) середній (задовільний);

) низький (незадовільний).

Слід зазначити, що кожному рівню

ділової активності відповідає характерна виробничо-господарська ситуація, у

зв'язку з чим виділяють нормальну, проблемну і кризову ситуації.

Нормальна ситуація властива високому

рівню ділової активності та означає такий збіг умов і обставин, коли

створюються сприятливі умови для функціонування суб'єкта господарювання, за

яких формується стійка тенденція підвищення темпів зростання оціночних

показників.

Проблемна ситуація існує на

підприємстві, рівень ділової активності якого відповідає середньому і

визначається як збіг господарських умов та чинників, за яких формується

тенденція до погіршення стану підприємства та спостерігається нестійка динаміка

оціночних показників ділової активності.

Кризова ситуація характеризує

низький рівень ділової активності і виникає в разі відсутності оперативного

реагування на стратегічні питання, які потребують термінового вирішення. Її

можна визначити як збіг обставин, які формують стійку негативну тенденцію

оціночних показників ділової активності та загрожують підприємству

банкрутством.

Визначення проблемної, а тим більше

кризової, ситуації при оцінці стану ділової активності зумовлює необхідність

термінового регулювання виробничо-господарської діяльності шляхом прийняття

оперативних управлінських рішень.

Ділова активність комерційної

організації виявляється в динаміці її розвитку, досягненні нею цілей, які

відображають натуральні та вартісні показники, в ефективному використанні

економічного потенціалу, розширенні ринків збуту продукції.

Рівні ділової активності конкретної

організації відображають етапи її життєдіяльності - зародження, розвиток,

підйом, спад, криза, депресія, - показують ступінь адаптації до мінливих

ринкових умов, якість управління тощо .

Оцінка ділової активності на

якісному рівні може бути отримана в результаті порівняння діяльності даної

компанії з однотипними за сферою застосування капіталу підприємствами.

Таким чином, активність підприємства

в фінансовому аспекті проявляється насамперед в швидкості обороту його коштів,

відображає ефективність роботи підприємства відносно величини авансованих

ресурсів або відносно величини їх споживання в процесі виробництва.

Кількісна оцінка ділової активності,

що її пропонує до застосування Косова Т. Д.[15.c 15], здійснюється у таких двох

напрямках:

- ступінь виконання

планових показників;

- забезпечення

заданих темпів їх росту .

Гайдис Н.М. [10.c414] визначає, що

кількісна оцінка та аналіз ділової активності можуть бути здійснені за двома

напрямками:

- ступінь виконання плану за

основними показниками, що забезпечують задані темпи їх зростання;

- рівень ефективності

використання ресурсів .

Ділова активність підприємства

залежить від результатів його виробничої, комерційної та

фінансово-господарської діяльності. Тому на нього впливають усі ці види

діяльності підприємства. Передовсім, на фінансовому стані підприємства

позитивно позначаються безперебійний випуск і реалізація високоякісної

продукції .

Існує і зворотний зв'язок, оскільки

брак коштів може призвести до перебоїв у забезпеченні матеріальними ресурсами,

а отже й у виробничому процесі.

Фінансова діяльність підприємства

має бути спрямована на забезпечення систематичного надходження й ефективного

використання фінансових ресурсів, дотримання розрахункової і кредитної

дисципліни, досягнення раціонального співвідношення власних і залучених коштів,

фінансової стійкості з метою ефективного функціонування підприємства.

На певній стадії розвитку економіки

сфера ділової активності звужується: рідше укладаються торговельні угоди,

зменшується обсяг торговельних операцій, здійснюваних як у кредит, так і за

готівку. У результаті обсяг виробництва товарів і послуг починає скорочуватися.

За періодом зниження обсягу

виробництва слідує тривалий період «застою». Інтервал часу, протягом якого

спочатку відбувається збільшення обсягу виробництва товарів і послуг, потім

зниження, депресія й, нарешті, новий його ріст.

Отже, ділова активність - це одна з

найважливіших характеристик діяльності кожного підприємства.

Метою оцінки ділової активності

підприємства є пошук резервів підвищення рентабельності виробництва і зміцнення

комерційного розрахунку як основи стабільної роботи підприємства і виконання

ним зобов'язань перед бюджетом, банком та іншими установами.

1.2

Нормативно-правове забезпечення оцінки ділової активності підприємства

Нормативно-правове регулювання

ділової активності та її забезпечення регламентують наступні нормативні

документи, що діють на Україні: Закон України «Про бухгалтерський облік та

фінансову звітність», План рахунків - Наказ Мінфіну "Про затвердження Плану

рахунків бухгалтерського обліку та Інструкції про його використання" від

30.11.1999 р. № 291.

Основним джерелом

інформації для аналізу ділової активності підприємства є фінансова звітність.

Фінансова звітність - це сукупність форм бухгалтерської звітності, що містить

інформацію про фінансовий стан, результати діяльності та рух грошових коштів

підприємства за звітний період. Метою складання фінансової звітності є

забезпечення користувачів повною, правдивою і неупередженою інформацією про

фінансові результати діяльності, фінансовий стан підприємства. Фінансова

звітність надає інформацію як про фінансовий стан підприємства на конкретну

дату, так і про специфіку його діяльності за певний період .

Досліджуються основні аспекти

аналізу ділової активності підприємств. У взаємозв'язку та взаємозалежності

визначаються ті аспекти діяльності підприємств, що характеризують ділову

активність. Акцентується увага на основних моментах методики ділової

активності. Аналіз діловоїактивності підприємств, разом з оцінкою фінансового

стану та результатів діяльності, є важливою складовою фінансового аналізу.

Фінансовий стан підприємств оцінюють за допомогою системи коефіцієнтів

фінансової стійкості, ліквідності та платоспроможності. Про результати

діяльності підприємств судять за допомогою аналізу прибутковості та

рентабельності.

Аналіз ділової активності

підприємства можна подати у вигляді системи чотирьох самостійних складових

(блоків) аналітичних досліджень:

· аналізу

ефективності використання оборотних коштів підприємств;

· аналізу

використання власного і залученого капіталу;

· аналізу

ефективності кредитних відносин підприємства з комерційними банками;

· аналізу

дебіторської і кредиторської заборгованостей.

Тобто, проведення аналітичних

досліджень ділової активності підприємств дає змогу оцінити, наскільки

ефективно сформована структура їх капіталу, як складаються їх взаємовідносини з

постачальниками та замовниками, а також з комерційними банками. Як відомо,

ефективність використання фінансових ресурсів, насамперед, пов'язують з їх

оборотністю. Оборотні кошти є найбільш мобільною частиною господарських

засобів. Прискорення оборотності оборотних коштів має важливе значення для

стабільності фінансового стану підприємств з таких причин:

· швидкість обороту

коштів визначає розмір їх річного обороту;

· прискорення

оборотності веде до зниження витрат підприємства;

· прискорення обороту

на тій чи іншій стадії кругообороту коштів веде до прискорення обороту на інших

стадіях.

Під час аналізу дається оцінка

окремих статей оборотних активів із врахуванням галузевої специфіки

підприємства, виду діяльності та особливостей випуску продукції. Крім того,

визначають і аналізують основні показники оборотності оборотних коштів. За

результатами аналізу визначають основні причини нераціонального формування

оборотних активів і вживають заходи для усунення цих причин.

Наступним важливим блоком аналізу у

складі оцінки ділової активності підприємств є оптимальне співвідношення

власного і залученого капіталів та ефективність їх використання. Показники

ефективності використання капіталу відображають швидкість його руху та віддачу

капіталу.

Аналіз власного капіталу

підприємства включає оцінку:

· достатності,

динаміки та структури власного капіталу;

· причин змін окремих

його складових.

З метою факторного аналізу власного

капіталу останній доцільно розраховувати як добуток трьох величин:

· чистої

рентабельності реалізації продукції;

· коефіцієнта

оборотності капіталу;

· коефіцієнта

фінансової залежності.

Результати аналізу капіталу мають

показати, наскільки ефективно сформована його структура, який ступінь ризику

існує для інвесторів, чи є підприємство фінансово стійким. Для покриття

тимчасово збільшеної потреби у фінансових ресурсах підприємство, як правило,

використовує банківські кредити.

Методика аналізу кредитних відносин

підприємства з банками включає три основні етапи:

І етап - визначення оборотності

кредитів. На цьому етапі показники оборотності кредитів порівнюються зі

швидкістю обороту власних оборотних коштів. Якщо кредитні ресурси обертаються

швидше, то зиск від їх використання вищий;

ІІ етап - визначення ціни кредиту і

ступеня вигідності купівлі грошей. Для цього визначається середньорічний

відсоток, який фактично сплатило підприємство комерційному банку за звітний

період, для зіставлення з середнім позичковим відсотком, який можна вважати

прийнятним у звітному періодів (з врахуванням середньо-ринкової норми

доходності і темпів інфляції);

ІІІ етап - обчислення частки

прибутку, одержаної за рахунок банківських позичок та зіставлення її зі

сплаченими відсотками за кредит.

Методика аналізу кредиторської

заборгованості включає вивчення складу, динаміки та термінів її виникнення;

дослідження наявності, частоти та причин виникнення простроченої заборгованості

перед бюджетом, постачальниками, працівниками; встановлення суми виплачених

санкцій за прострочення платежів.

Дані фінансової звітності виступають

не лише основою аналізу та оцінки результатів звітного періоду, а є підставою

для їх прогнозування. Майно знаходиться у русі, а рух утворює майно, формуючи

джерело його утворення - дохід, прибуток. Тому для всебічного аналізу

фінансового стану необхідний спільний аналіз "моментних", балансових

даних на дату (момент) і "поточних" показників за період часу.

Отже, основними джерелами інформації

слугують показники фінансової звітності:

- Балансу

підприємства (форма №1),

- Звіту про фінансові

результати (форма №2),

- Звіту про власний

капітал (форма №3),

- Звіту про рух

грошових коштів (форма №4),

Фінансова звітність

є комплексом показників, яким притаманні як логічний, так і інформаційний

взаємозв'язок. Логічний взаємозв'язок полягає у взаємо доповненні та взаємній

кореспонденції розділів і статей звітних форм. Регулярність формування на

підприємствах фінансової звітності дає можливість проводити аналіз оперативно,

без витрачання додаткових зусиль на пошук інформації. Крім цього можна говорити

про динаміку показників, про визначення загальних тенденцій розвитку

підприємства. Окрім перерахованих форм, необхідно мати додаткову інформацію про

підприємство, яку не завжди можна виділити з бухгалтерської звітності. Зміст та

обсяг інформації визначається характерними особливостями галузі або конкретного

підприємства.

1.3

Методика аналізу ділової активності підприємства

Основними завданнями аналізу ділової

активності є:

дослідження рентабельності та

фінансової стійкості підприємства;

дослідження ефективності

використання майна (капіталу) підприємства, забезпечення підприємства власними

оборотними коштами;

об'єктивна оцінка динаміки та стану

ліквідності, платоспроможності та фінансової стабільності підприємства;

оцінка становища суб'єкта

господарювання на фінансовому ринку та кількісна оцінка його

конкурентоспроможності;

визначення ефективності використання

фінансових ресурсів .

Аналіз ділової активності

підприємства є необхідним етапом для розробки планів і прогнозів фінансового

оздоровлення підприємств.

У результаті фінансового аналізу

менеджер одержує певну кількість основних, найбільш інформативних параметрів,

які дають об'єктивну та точну картину ділової активності підприємства.

Важливість показників оборотності

пояснюється тим, що характеристики обороту багато в чому визначають рівень

прибутковості підприємства.

Основними показниками оцінки ділової

активності підприємства є:

. Коефіцієнт загальної оборотності

активів (капіталу) (інша назва - коефіцієнт трансформації) - відображає

швидкість обороту (у кількості оборотів за період) сукупного капіталу

підприємства, тобто показує, скільки разів за аналізований період відбувається

повний цикл виробництва й обіг, що приносить відповідний ефект у вигляді

прибутку, або скільки грошових одиниць реалізованої продукції принесла кожна

одиниця активів:

Оа = ЧВ / ВАс, (1.1)

де, ЧВ - чиста виручка від

реалізації продукції;

ВАс - середньорічна вартість

активів.

. Коефіцієнт оборотності запасів -

відображає число оборотів товарно-матеріальних запасів підприємства за

аналізований період. Зниження даного показника свідчить про відносне збільшення

виробничих запасів і незавершеного виробництва або про зниження попиту на

готову продукцію. У цілому, чим вище показник оборотності запасів, тим менше

коштів зв'язано в цій найменш ліквідній статті оборотних активів, тим більше

ліквідну структуру мають оборотні активи й тем стійкіше фінансове становище

підприємства. Коефіцієнт оборотності запасів визначається за формулою:

Оз = ЧВ / ВЗс, (1.2)

ВЗс - середньорічна вартість

запасів.

Більш точно коефіцієнт оборотності

запасів можна оцінити відношенням собівартості реалізованої продукції до

середнього за період величині запасів. Цей підхід є більш обґрунтованим, тому

що використання виторгу від реалізації, що містить у собі закладену в ціну

продукції прибуток, приводить до перекручування показників оборотності .

Оборотність матеріальних оборотних

коштів у днях визначається відношенням тривалості аналізованого періоду до

коефіцієнта оборотності.

. Коефіцієнт оборотності

дебіторської заборгованості (коефіцієнт оборотності по розрахунках). У процесі

господарської діяльності підприємство дає товарний кредит для споживачів своєї

продукції, тобто існує розрив у часі між продажем товару й надходженням оплати

за нього, у результаті чого виникає дебіторська заборгованість. Коефіцієнт

оборотності дебіторської заборгованості показує, скільки разів за рік

обернулися кошти, вкладені в розрахунки. Він визначається за формулою:

Одз = ЧВ /ДЗс, (1.3)

ДЗс - середньорічна сума

дебіторської заборгованості.

Як правило, чим вище цей показник,

тим краще, тому Ідо в підприємство швидше одержує оплату по рахунках. З іншого

боку, надання покупцям товарного кредиту є одним з інструментів стимулювання

збуту, тому важливо знайти оптимальну тривалість кредитного періоду.

Використовуючи цей коефіцієнт, можна

розрахувати більш наочний показник - період інкасації, тобто час, протягом

якого дебіторська заборгованість звернеться в кошти. Для цього необхідно

розділити тривалість аналізованого періоду на коефіцієнт оборотності по

розрахунках.

У ході економічної діагностики

доцільно зіставляти фактичні строки погашення дебіторської заборгованості із

тривалістю наданого покупцям періоду відстрочки платежу, що дозволить оцінити

ефективність контролю за станом розрахунків з дебіторами й зробити висновки про

рівень їхньої кредитоспроможності.

. Коефіцієнт оборотності

кредиторської заборгованості - показує розширення або зниження комерційного кредиту,

надаваного підприємству. Зростання коефіцієнта означає збільшення швидкості

оплати заборгованості підприємства, зниження - ріст покупок у кредит. Формула

розрахунку коефіцієнта оборотності кредиторської заборгованості має вигляд:

Окз = ЧВ / КЗс, (1.4)

КЗс - середньорічна сума

кредиторської заборгованості.

Коефіцієнт оборотності кредиторської

заборгованості також можна оцінити відношенням собівартості реалізованої

продукції до середнього за період сумі кредиторської заборгованості.

Період обороту кредиторської

заборгованості визначається як частка від розподілу тривалості аналізованого

періоду на коефіцієнт оборотності кредиторської заборгованості.

Ще однією додатковою характеристикою

ділової активності господарюючих суб'єктів є тривалість операційного й

фінансового циклів.

. Операційний цикл - період часу між

придбанням запасів для здійснення діяльності й одержанням коштів від реалізації

виробленої з них продукції [19, с.95]. Тривалість операційного циклу

розраховується як сума тривалості обороту запасів і періоду інкасації

(погашення) дебіторської заборгованості по товарних операціях:

ТОЦ = Тз + Тдз, (1.5)

Тз - термін обороту запасів;

Тдз - термін обороту дебіторської

заборгованості.

. Фінансовий цикл являє собою

період, протягом якого кошти відвернені з обороту, тобто період між оплатою

кредиторської заборгованості й погашенням дебіторської. Тривалість фінансового

циклу визначається як різниця між тривалістю операційного циклу й строком

оборотності кредиторської заборгованості по товарних операціях:

ТФЦ = Тоц - Ткз, (1.6)

Тоц - тривалість операційного циклу;

Ткз - термін обороту кредиторської

заборгованості.

Логіка цього показника в наступному:

запаси й дебіторська заборгованість викликають потребу в коштах, а кредиторська

заборгованість є джерелом покриття поточних фінансових потреб.

Слід відмітити, що розглянута

методика аналізу ділової активності підприємства, не передбачають пошук

резервів підвищення ділової активності, в той час як однією із головних задач

економічного і фінансового аналізу є пошук резервів підвищення ефективності

діяльності суб'єктів господарювання.

З урахуванням

цього, вважаємо доцільним ввести пошук резервів підвищення ділової активності

підприємства за такими напрямками.

Так, для пошуку

резервів підвищення коефіцієнту оборотності активів необхідно розраховувати

коефіцієнт оборотності з урахуванням визначених резервів за формулою:

, (1.7)

, (1.7)

де: КОА - коефіцієнт

оборотності активів з урахуванням визначених резервів;

ЧД - чистий дохід від

реалізації продукції (товарів, робіт, послуг) - обсяг реалізації, тис. грн.;

ΔР - резерви

збільшення обсягу реалізації продукції, тис. грн;

ΔМОК -

резерви мобілізації матеріальних оборотних коштів, тис. грн;

ΔНМОК -

резерви мобілізації найбільш мобільних оборотних коштів, тис. грн.

Тоді резерви підвищення рівня

коефіцієнту оборотності активів визначаться наступним чином:

, (1.8)

, (1.8)

де: ΔКоа

- резерви підвищення коефіцієнту оборотності активів;

Коа - коефіцієнт оборотності

активів, який визначається відношенням чистого доходу від реалізації продукції

(товарів, робіт, послуг) до середньої вартості активів;

При розрахунку коефіцієнту

оборотності власного капіталу резервом збільшення власного капіталу, що враховується

в знаменнику показника, буде сума резерву збільшення прибутку від звичайної

діяльності.

Коефіцієнт оборотності

матеріальних запасів з урахуванням визначених резервів доцільно розрахувати за

формулою:

, (1.9)

, (1.9)

де: Комз -

коефіцієнт оборотності матеріальних запасів з урахуванням визначених резервів;

Срп - собівартість

реалізованої продукції, тис. грн.;

МОК - середньорічна

вартість запасів, тис. грн;

Чим вище оборотність запасів

компанії, тим більш ефективним є виробництво і тим менше потреба в оборотному

капіталі для його організації.

Строк погашення

дебіторської та кредиторської заборгованостей з урахуванням визначених резервів

доцільно визначати діленням тривалості періоду, що аналізується, на величину

відповідного коефіцієнту оборотності з урахуванням визначених резервів.

Зазначимо, що позитивне значення

фінансового циклу характеризує тривалість періоду, протягом якого підприємство

відчуває потребу в коштах для фінансування оборотних активів, яку необхідно

заповнювати з різних власних і позикових джерел. Негативне значення тривалості

фінансового циклу означає наявність тимчасово вільних коштів.

Підприємство завжди зацікавлене в

скороченні тривалості операційного й фінансового циклів.

Ділова активність підприємства

формується в процесі всієї його виробничо - господарської діяльності. Тому

оцінку ділової активності можна об'єктивно здійснити не через один, нехай

найважливіший, показник, а тільки за допомогою комплексу, системи показників,

що детально й усебічно характеризують господарське становище підприємства.

Аналіз ділової активності

підприємства здійснюється шляхом розрахунку таких основних показників

(коефіцієнтів):

· коефіцієнта

загальної оборотності активів;

· коефіцієнта

оборотності дебіторської заборгованості;

· коефіцієнта

оборотності кредиторської заборгованості;

· тривалості обертів

дебіторської та кредиторської заборгованостей;

· коефіцієнта

оборотності матеріальних запасів;

· коефіцієнта

оборотності основних засобів (фондовіддачі);

· періоду обороту

чистого робочого капіталу;

· коефіцієнта

оборотності власного капіталу.

В таблиці 1.1 наведено порядок

розрахунку основних показників ділової активності підприємств.

Таблиця 1.1

Показники ділової активності

підприємства

|

Найменування Показника

|

Порядок Розрахунку

|

Рекомендоване значення і тенденції зміни

|

|

|

1

|

2

|

3

|

|

|

1. Коефіцієнт загальної оборотності активів

|

ст.035 ф. №2 : [(гр.3 ст.280 ф. №1 + гр.4

ст.280 ф. №1) / 2]

|

Збільшення

|

|

|

2. Коефіцієнт оборотності запасів

|

ст.040 ф.№2 [(ст.140 + ст.100 гр.3 + гр.4

ф.№1) / 2 ]

|

Збільшення

|

|

|

3. Строк обороту запасів

|

тривалість періоду / коефіцієнт оборотності

запасів

|

Скорочення

|

|

|

4. Коефіцієнт оборотності загальної суми

дебіторсь-кої заборгованості

|

ст.035 ф.№2 [((ст.160, ст.150 + гр.4 ф.№1) +

(ст.210, ст.170 гр.3 + гр.4 ф.№1)) / 2 ]

|

Збільшення

|

|

|

5. Строк обороту загаль-ної суми дебіторської

заборгованості

|

тривалість періоду / коефіцієнт оборотності

загальної суми дебіторської заборгованості

|

Скорочення

|

|

|

6. Коефіцієнт оборотності дебіторської

заборгованості по товарних операціях

|

ст.035 ф.2 / [(ст.160, ст.150 гр.3 + гр.4 ф№1)

/ 2]

|

Збільшення

|

|

|

7. Строк обороту дебіто-рської заборгованості

по товарних операціях

|

тривалість періоду / коефіцієнт оборотності

дебіторської заборгованості по товарних операціях

|

Скорочення

|

|

|

8. Коефіцієнт оборотності загальної суми

кредитор-ської заборгованості

|

ст.035 ф.№2 / [(ст.600, ст.520 гр.3 + гр.4

ф.№1) / 2]

|

Збільшення

|

|

|

9. Строк обороту загаль-ної суми кредиторської

заборгованості

|

тривалість періоду / коефіцієнт оборотності

загальної суми кредиторської заборгованості

|

Скорочення

|

|

|

10. Коефіцієнт оборот-ності кредиторської

заборгованості по товарних операціях

|

ст.035 ф.№2 / [(ст.530, ст.520 гр.3 + гр.4

ф.№1) / 2]

|

Збільшення

|

|

11. Строк обороту креди-торської

заборгованості по товарних операціях

|

тривалість періоду / коефіцієнт оборотності

кредиторської забор-гованості по товарних операціях

|

Скорочення

|

|

12. Тривалість операційного циклу

|

строк обороту запасів + строк обороту

дебіторської заборгованості

|

Скорочення

|

|

13. Тривалість фінансового циклу

|

тривалість операційного циклу - строк

кредиторської заборгованості

|

Скорочення

|

Показники оцінки ділової активності

підприємства мають бути такими, щоб усі ті, хто пов'язаний із підприємством

економічними відносинами, могли одержати відповідь на запитання, наскільки

надійне підприємство як партнер у фінансовому відношенні, а отже, прийняти

рішення про економічну доцільність установлення таких відносин з підприємством.

У кожного з партнерів підприємства - акціонерів, банків, податкових

адміністрацій - свій критерій економічної доцільності. Тому й показники оцінки

ділової активності мають бути такими, щоб кожний партнер зміг зробити вибір,

виходячи з власних інтересів.

Відтак, необхідно систематично,

детально і в динаміці аналізувати фінанси підприємства, оскільки від поліпшення

ділової активності підприємства залежить його економічна перспектива.

Отже, в даному підрозділі курсової

роботи наведені основні показники ділової активності підприємств та порядок їх

розрахунку. Аналіз ділової активності підприємства є необхідним етапом для

розробки планів і прогнозів фінансового оздоровлення підприємств. Кредитори та

інвестори аналізують ділову активність підприємств, щоб мінімізувати свої

ризики за позиками та внесками, а також для необхідного диференціювання

відсоткових ставок.

Склад наведених в розділі показників

для оцінки ділової активності підприємства не варто канонізувати. Кожна галузь

і навіть окреме підприємство може підібрати такий склад показників, який

найбільшою мірою відповідає їх особливостям і потребам.

Важливим моментом аналізу ділової

активності підприємств є визначення оптимального співвідношення власного і

залученого капіталів та ефективності їх використання. Показники ефективності

використання капіталу відображають швидкість його руху та віддачу.

Рівень прибутковості власного

капіталу можна підвищити шляхом залучення в оборот позикового капіталу,

відсоткова ставка за який буде меншою, ніж прибутковість підприємства. Це

поняття у фінансовій літературі отримало назву "ефект фінансового

важеля" . Цей інструмент доцільно використовувати для формування

оптимальної структури капіталу. Він дає змогу розрахувати "плече"

фінансового важеля, тобто частку позикового капіталу, яка забезпечить

підвищення рентабельності власного капіталу підприємства.

Результати аналізу капіталу мають показати,

наскільки ефективно сформована його структура, який ступінь ризику існує для

інвесторів, чи є підприємство фінансово стійким. Для покриття тимчасово

збільшеної потреби у фінансових ресурсах підприємство, як правило, використовує

банківські кредити.

Під час поточного аналізу в якості

критеріїв ділової активності найчастіше використовують такі показники, як обсяг

реалізації продукції, товарів, наданих послуг, прибуток, величину капіталу,

авансованого в активи підприємства. При цьому, обов'язково враховують, так

зване, «золоте правило» економіки підприємства, згідно якого прибуток повинен

зростати більш високими темпами, ніж обсяг реалізації продукції та вартість

майна підприємства. Це означає, що витрати виробництва повинні знижуватись, а

ресурси підприємства використовуватись ефективніше.

Оптимальним вважають наступне

співвідношення:

Тпр > Тр > Тк > 100%,

де Тпр - темп росту( зменьшення)

прибутку , %;

Тр - темп росту обсягу реалізації,

%;- темп росту авансованого капіталу, %.

Якщо вищезазначені умови

виконуються, то це є свідченням того що:

обсяг реалізації продукції зростає

більш високими темпами ніж вкладений капітал, тобто, ресурси підприємства

використовуються більш ефективно;

прибуток підприємства збільшується

більш інтенсивно, ніж обсяг реалізації, що свідчить про відносне зниження

витрат виробництва;

економічний потенціал підприємства

зростає, оскільки всі темпи зміни показників більші за 100 %.

РОЗДІЛ 2.

АНАЛІЗ ДІЛОВОЇ АКТИВНОСТІ ПІДПРИЄМСТВА ТОВ «Агаль»

.1

Загальноекономічна характеристика підприємства ТОВ «Агаль»

ТОВ «Агаль»

створено на основі добровільної згоди засновників та учасників шляхом

об'єднання їх майна, з метою: здійснення господарчої діяльності та отримання

прибутку; здійснення широкого спектру послуг та діяльності, передбачених

Статутом товариства і які не суперечать чинному на території України

законодавству, а також реалізації, на основі отриманого прибутку

соціально-економічних інтересів засновників і членів трудового колективу

товариства.

Місце знаходження підприємства:, м.

Дніпропетровськ, проспект Кірова, 50Б, кв. 22.

Метою діяльності товариства є

найбільш ефектніше використання майна товариства шляхом спільної діяльності по

запровадженню нових технологій, форм організації виробництва і оплати праці, та

задоволення потреб населення у продукції, роботах і послугах підприємства

зниження собівартості виробництва, підвищення продуктивності праці.

Предметом діяльності товариства є:

оптова торгівля посудом, виробами зi скла, фарфору та кераміки.

Управління товариством здійснюється

на основі права учасників на господарське використання свого майна. Вищим

органом управління товариства є збори учасників. Вони складаються з учасників

або їх представників. Органами та посадовими особами товариства є: збори

засновників; директор.

Рис. 2.1. Організаційна структура

управління ТОВ «Агаль»

Діяльність товариства направляється

та координується зборами, які є вищим органом управління товариством.

До компетенції Загальних зборів

належать:

внесення змін до Статуту товариства:

затвердження річних результатів

діяльності товариства, включаючи його дочірні підприємства, затвердження звітів

і висновків Ревізійної комісії товариства. порядку розподілу прибутку, строк та

порядок виплати частки прибутку (дивідендів), визначення порядку покриття

збитків:

створення, реорганізація та

ліквідація дочірніх підприємств, філій та представництв товариства,

затвердження їх Статутів та Положень:

прийняття рішення про припинення

діяльності товариства, призначення ліквідаційної комісії товариства,

затвердження ліквідаційного баланс):

обрання та відкликання членів

Спостережної ради:

прийняття рішення про передачу

ведення реєстру власників іменних цінних паперів;

прийняття рішень про реорганізацію

товариства шляхом злиття, поділу, виділення;

розгляд інших питань діяльності

товариства.

Складемо таблицю основних

фінансово-економічних показників діяльності підприємства (таблиця 2.1).

Таблиця 2.1

Рівень та динаміка основних

фінансово-економічних показників фінансової діяльності ТОВ «Агаль»

|

Показники

|

Роки

|

Відхилення (+,-)2010від

|

Відхилення (+,-)2011від

|

|

2009

|

2010

|

2011

|

2009

|

2010

|

|

1. Чистий дохід (виручка) від реалізації

товарів, робіт, послуг, тис.грн.

|

95873,5

|

113383,0

|

171642,2

|

+17509,5

|

+58259,2

|

|

2. Фінансовий результат від звичайної діяльності

до оподаткування, тис.грн.

|

14402,2

|

7205,8

|

24864,0

|

-7196,4

|

+17658,2

|

|

3. Вартість капіталу, тис.грн.

|

41333,6

|

44769,5

|

78305,9

|

+3435,9

|

+33536,4

|

|

4. Собівартість реалізованої продукції,

тис.грн.

|

78235,5

|

99349,6

|

139953,0

|

+21114,1

|

+40603,4

|

|

5. Основні фонди, тис.грн.

|

18210,2

|

17929,8

|

24081,4

|

-280,4

|

+6151,6

|

|

6. Оборотні активи, тис.грн.

|

22921,8

|

26092,8

|

47402,0

|

+3171,0

|

+21309,2

|

|

7. Рентабельність капіталу (ряд.2 / ряд.3) *

100%

|

34,8

|

16,1

|

31,7

|

-18,7

|

+15,6

|

|

8. Фондовіддача основних фондів (ряд.1 /

ряд.5)

|

5,26

|

6,32

|

7,13

|

+1,06

|

+0,81

|

|

9. Оборотність оборотного капіталу (ряд.1 /

ряд.6)

|

4,18

|

4,34

|

3,62

|

+0,16

|

-0,72

|

|

10.Чистий прибуток, тис. грн

|

11191,4

|

5336,4

|

19551,8

|

-5855

|

+14215,4

|

|

11.Валовий прибуток,тис.грн

|

17638,0

|

14033,3

|

31689,2

|

-3604,7

|

+17655,9

|

|

12.Рентабельність валового прибутку,%

(ряд.11/ряд.1)

|

18

|

12

|

18

|

-6

|

+6

|

Отже, аналізуючи показники таблиці

2.1 можна побачити, що чистий дохід від реалізації товарів, робіт послуг за

2010 рік в порівнянні з 2009р. збільшився на 17509,5 тис. грн.,а за 2011рік в

порівнянні із 2010р. збільшився на 58259,2 тис. грн., це позитивний показник.

Чистий прибуток в 2010р зменьшився

на 5855,0 тис. грн.в порівнянні з 2009р та ,а в 2011 році збільшився на 14215,4

тис.грн в співвідношенні з 2010р. Слід відзначити суттєве збільшення цього показника

в 2011році проти 2010року,після значного його падіння в 2010році.Це свідчить

про значне підвищення фінансової активності підприємства.

Фінансовий результат має тенденцію

до збільшення, це позитивний показник, який свідчить про ефективне використання

наявних ресурсів.

Вартість капіталу за звітний рік в

порівнянні з базовим і попереднім має тенденцію до збільшення, це говорить про

збільшення вартості активів підприємства.

Оборотність матеріальних запасів в

2011 році зменшилась, що свідчить про можливе деяке зниження попиту на

продукцію.

З приводу цього можна можна

зазначити, що підприємство працює не стабільно ,з деякими перепадами

матеріальних запасів.

Показник рентабельності валового

прибутку ТОВ «Агаль» є досить високим. За світовим досвідом норма рентабельності

за чистим прибутком - 6-12 %.

Високий рівень показника

рентабельності валового прибутку при зростанні показника чистого прибутку

позитивно вплинув на фінансовий результат ,який має тенденцію до збільшення .

2.2 Аналіз

оборотності капіталу підприємства ТОВ «Агаль»

Капітал - це засоби, які є в

розпорядженні суб'єкта господарювання для здійснення діяльності з метою

одержання прибутку. Формується капітал підприємства як за рахунок власних

(внутрішніх), так і за рахунок позичкових (зовнішніх) джерел. Основним джерелом

фінансування є власний капітал. До його складу входять статутний капітал,

накопичений капітал (резервний і додатковий капітали, нерозподілений прибуток)

та інші надходження (цільове фінансування, благодійні пожертвування тощо).

У таблиці 2.2 наведено склад і

структуру капіталу аналізованого підприємства.

Отже, за результатами таблиці 2.2

зазначимо, що підприємство станом на кінець 2011 року має загальний розмір

капіталу 78305,9 тис. грн. За останні роки спостерігаємо його збільшення за

2010рік на 3435,9 тис. грн. порівняно з 2009 роком та за 2011 рік на 33536,4

тис. грн. відносно 2010 року. Загалом за два роки збільшення відбулося на 36

972,3 тис. грн.

Таблиця 2.2

Склад і структура капіталу ТОВ

«Агаль» (станом на кінець року)

|

Показники

|

2009р.

|

2010р.

|

2011р.

|

Відхилення (+,-) 2010р. від:

|

Відхилення (+,-) 2011р. від:

|

|

|

сума, тис. грн.

|

питома вага, %

|

сума, тис. грн.

|

питома вага, %

|

сума, тис. грн.

|

питома вага, %

|

2009р.

|

2010р.

|

|

Капітал, разом:

|

41333,6

|

100

|

44769,5

|

100

|

78305,9

|

100

|

+3435,9

|

+33536,4

|

|

1. Власний капітал

|

37176,3

|

89,9

|

32151,1

|

71,8

|

60547,1

|

77,3

|

-5025,2

|

+28396

|

|

1.1. Статут-ний капітал

|

124,2

|

0,3

|

4506,2

|

10,1

|

13350,4

|

17,0

|

+4382,0

|

+8844,2

|

|

1.2. Інший додатковий капітал

|

10785,6

|

26,1

|

10784,6

|

24,1

|

10784,6

|

13,7

|

-1

|

-

|

|

1.3. Резерв-ний капітал

|

6327,3

|

15,3

|

5332,6

|

11,9

|

5332,6

|

6,8

|

-994,7

|

-

|

|

1.4. Нерозподі-лений прибуток (непокритий

збиток)

|

6191,3

|

14,9

|

11527,7

|

25,7

|

31079,5

|

39,7

|

+5336,4

|

+19551,8

|

|

2. Позиковий капітал

|

4157,3

|

10,0

|

12618,4

|

28,2

|

17758,8

|

22,7

|

+8461,1

|

+5140,4

|

|

2.1. Довгостро-кові зобов’язання

|

11,2

|

0,03

|

3,5

|

0,01

|

3,5

|

0,004

|

-7,7

|

-

|

|

2.2. Коротко-строкові кредити та позики

|

-

|

-

|

8844,2

|

19,7

|

11346,1

|

14,5

|

+8844,2

|

+2501,9

|

|

2.3. Поточні зобов’язання за розрахун-ками

|

4146,1

|

10,0

|

3770,7

|

8,4

|

6409,2

|

8,2

|

-375,4

|

+2263,1

|

Основну частку у валюті балансу

підприємства станом на кінець звітного року займає власний капітал, його розмір

становить 60547,1 тис. грн. або 77,3% від сукупного капіталу.

В процентому відношенню значно

змінилась питома вага складових власного та позикового капіталу. Так ,

збільшилася доля статутного капіталу та короткострокових позик в 2010році проти

2009 р відповідно на 9,8 та 19,7 %%.

Долі цих показників за 2011рік

відповідно проти 2010 р. теж значно змінилася ,так доля статутного капіталу

збільшилися на 6,9% , а доля короткострокових позик зменшилася на 5,2 %.

Слід відмітити збільшення поточних

зобов'язань, особливо у 2011 році відносно 2010 року, на 2638,5 тис. грн. та

короткострокових кредитів по відношенню з 2010р. на 2501,9 тис. грн.

Отже, підприємство має власний

капітал підприємства набагато вищий ніж позиковий.

Показники ефективності використання

капіталу підприємства доцільно об'єднати у дві групи:

перша - характеризує ефективність

капіталу на основі розрахунку показників його оборотності;

Розрахунок показників оборотності

капіталу підприємства подано у таблиці 2.3.

Таблиця 2.3

Показники оборотності капіталу ТОВ

«Агаль»

|

Показники

|

2009 рік

|

2010 рік

|

2011 рік

|

Відхилення 2010р. від:

|

Відхилення 2011р. від:

|

|

|

|

|

2009р.

|

у % до 2009р

|

2010р.

|

у % до 2010р.

|

|

1. Середній розмір капіталу, тис. грн. у т.ч.

|

41333,6

|

43051,5

|

61537,7

|

+1717,9

|

104,2

|

+18486,2

|

142,9

|

|

1.1. Власного капіталу

|

37176,3

|

34663,7

|

46349,1

|

-2512,6

|

93,2

|

+11685,4

|

133,7

|

|

1.2. Позикового капіталу

|

4146,1

|

8387,8

|

15188,6

|

+4241,7

|

202,3

|

+6800,8

|

181,1

|

|

2. Виручка від реалізації, тис. грн.

|

95873,5

|

113383,0

|

171642,2

|

+17509,5

|

118,3

|

+58259,2

|

151,4

|

|

3. Оборотність капіталу, дні, у т.ч.:

|

155,2

|

136,6

|

129,1

|

-18,6

|

88,0

|

-7,5

|

94,5

|

|

3.1. Власного капіталу

|

139,6

|

110

|

97,2

|

-29,6

|

78,8

|

-12,8

|

88,4

|

|

3.2. Позикового капіталу

|

15,5

|

26,6

|

31,8

|

+11,1

|

171,6

|

+5,2

|

119,5

|

|

4. Число оборотів капіталу, раз, у т.ч.:

|

2,32

|

2,63

|

2,78

|

+0,31

|

113,4

|

+0,15

|

105,7

|

|

4.1. Власного капіталу

|

2,57

|

3,27

|

3,70

|

+0,7

|

127,2

|

+0,43

|

113,1

|

|

4.2. Позикового капіталу

|

23,12

|

13,53

|

11,32

|

-7,59

|

58,5

|

-2,21

|

83,7

|

|

|

|

|

|

|

|

|

|

Дані таблиці 2.3 свідчать про те, що

капітал, яким володіє підприємство, використовується ефективно. Протягом 2011

року для здійснення одного обороту коштів, авансованих у діяльність

підприємства, потрібно було 129,1 днів. Це на 7,5 днів менше ніж у 2010 році. У

2010р цей показник скоротився проти 2009 р на 18,6 днів. Отже, спостерігаємо

прискорення оборотності капіталу. Досить низькою є ефективність використання

позикового капіталу. Швидкість його оборотності в 2010 р. уповільнилась на

11,1проти 2009року, та на 5,2 днів в 2011 р. відносно 2010 року. Протягом 2011

року капітал підприємства здійснив 2,78 обороти, у тому числі позиковий - 11,32

раз.

Зазначимо, що оборотність власного

капіталу дещо прискорилась (на 29,6 днів в порівнянні 2010року із 2009 роком та

на 12,8 днів в 2011 році в порівнянні з 2010 роком). Для виявлення причин вище

зазначених змін розрахуємо вплив факторів на зміну показників оборотності

(таблиця 2.4; 2.5).

Таблиця 2.4

Розрахунок впливу факторів на зміну

оборотності капіталу ТОВ «Агаль» в 2010 році відносно 2009 року

|

Показники

|

Середній розмір капіталу, тис. грн.

|

Оборотність капіталу, дні

|

Відхилення в оборотності, дні

|

|

2009 рік

|

2010 рік

|

2009 рік

|

2010 рік

|

скориго-ваний показ-ник

|

усього

|

в т. ч. за рахунок:

|

|

|

|

|

|

|

|

виручки від реаліза-ції

|

середнього розміру капіталу

|

|

Власний капітал

|

37176,3

|

34663,7

|

139,6

|

110

|

118,1

|

-29,6

|

-21,5

|

+8,1

|

|

Позиковий капітал

|

4146,1

|

8387,8

|

15,5

|

26,6

|

13,2

|

+11,1

|

-2,3

|

+11,1

|

|

Сукупний капітал

|

41333,6

|

43051,5

|

155,2

|

136,6

|

131,3

|

-18,6

|

-23,9

|

-18,6

|

|

Одноденна виручка, грн.

|

266300

|

314900

|

-

|

-

|

-

|

+48600

|

-

|

-

|

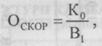

Скоригований показник оборотності

капіталу (Оскор) визначається при значеннях середнього розміру капіталу (Ко) за

2009 рік та одноденної виручки від реалізації (ВІ) звітного (2010) року.

(2.1)

(2.1)

Різниця між оборотністю капіталу

підприємства зітного (2010) року (О2010) та скоригованим показником оборотності

(Оскор) за 2009 рік є свідченням впливу зміни середнього розміру капіталу (∆Ок),

або

∆Ок = О2010 - Оскор (2.2)

Вплив зміни виручки від реалізації (∆Ов)

на ефективність використання капіталу розраховують як різницю між скоригованим

показником оборотності капіталу (Оскор) та оборотністю капіталу відповідно за

2009 рік (О2009).

∆Ов = Оскор - О2009 (2010)

(2.3)

Тепер проведемо розрахунок впливу

факторів на зміну оборотності капіталу підприємства (відносно 2010 року)

(таблиця 2.5).

Таблиця 2.5

Розрахунок впливу факторів на зміну

оборотності капіталу ТОВ «Агаль» (відносно 2010 року)

|

Показники

|

Середній розмір капіталу, тис. грн.

|

Оборотність капіталу, дні

|

Відхилення в оборотності, дні

|

|

2010 рік

|

2011 рік

|

2010 рік

|

2011 рік

|

Скори-го-ваний показ-ник

|

усього

|

в т. ч. за рахунок:

|

|

|

|

|

|

|

|

виручки від реаліза-ції

|

середнього розміру капіталу

|

|

Власний капітал

|

34663,7

|

46349,1

|

110

|

97,2

|

72,7

|

-12,8

|

-37,3

|

-24,5

|

|

Позиковий капітал

|

8387,8

|

15188,6

|

26,6

|

31,8

|

17,6

|

+5,2

|

-9

|

-14,2

|

|

Сукупний капітал

|

43051,5

|

61537,7

|

136,6

|

129,1

|

90,3

|

-7,5

|

-46,3

|

-38,8

|

|

Одноденна виручка, грн.

|

314900

|

476700

|

-

|

-

|

-

|

+161800

|

-

|

-

|

Розрахунки, наведені в таблиці 2.4

та 2.5 свідчать, що головним чинником прискорення оборотності капіталу та його

складових частин є стрімке збільшення виручки від реалізації. Під впливом саме

цього чинника оборотність сукупного капіталу у звітному році прискорилась на

7,5 днів відносно 2010 року, на 18,6 днів в 2010 році проти 2009року.Зміна

середнього розміру власного капіталу (він збільшився у порівнянні з 2010 роком)

обумовила прискорення оборотності капіталу на 24,5 дні. Саме цим і пояснюється

прискорення оборотності сукупного капіталу під впливом цього фактору.

2.3 Аналіз

ділової активності підприємства ТОВ «Агаль»

Ділова активність підприємства проявляється

у динамічному розвитку підприємства, досягненні ним поставленої мети. Основним

свідченням цього є: широта ринків збуту, стабільна репутація підприємства,

рівень ефективності використання фінансових ресурсів, високий імідж на ринку

послуг тощо.

Розглянемо показники ділової

активності аналізованого підприємства в таблиці 2.6.

Таблиця 2.6

Показники ділової активності ТОВ

«Агаль»

|

Показники

|

2009 рік

|

2010 рік

|

2011 рік

|

Відхилення (+, -)2010 року від:

|

Відхилення (+, -) 2011 року від:

|

2010 рік у %до

|

2011 рік у % до:

|

|

|

|

|

2009 року

|

2010 року

|

2009 року

|

2010 року

|

|

Чистий дохід (виручка) від реалізації

|

95873,5

|

113383,0

|

171642,2

|

+17509,5

|

+58259,2

|

118,3

|

151,4

|

|

Прибуток (збиток) від звичайної діяльності до

оподаткування

|

14402,2

|

24864,0

|

-7196,4

|

+17658,2

|

50,0

|

345,1

|

|

Розмір капіталу підприємства

|

41333,6

|

44769,5

|

78305,9

|

+3435,9

|

+33536,4

|

108,3

|

174,9

|

З цих позицій можна стверджувати про

ефективність господарювання на підприємстві протягом останніх років. Так, у

2010 році відносно 2009 року спостерігаємо збільшення виручки від реалізації на

17509,5 тис. грн. та вартості капіталу - на 3435,9 тис. грн. , а у 2011 році в

порівнянні з 2010роком збільшення виручки від реалізації на 58259,2 тис. грн. ,

вартості капіталу - на 58259,2 тис. грн. та прибутку від звичайної діяльності

-на 17658,2 тис. грн. н. Все це є наслідком значного підвищення виробництва у

2011 році.

Отже, співвідношення між

вищезазначеними показниками діяльності підприємства матимуть наступний вигляд:

- у 2010 році - 50,0

< 118,3 > 108,3 > 100.0,

- у 2011 році - 345.1

>151.4 < 174.9 > 100.0.

Можемо констатувати їх невиконання,

що вказує на не досить високий рівень ділової активності аналізованого

підприємства.

По відношенню 2010 р .до 2009р. та

2011р. до 2010р. обсяг реалізації продукції зростає меншими темпами ніж

вкладений капітал, тобто, ресурси підприємства використовуються не досить

ефективно.

Відносно 2010р. прибуток

підприємства збільшується менш інтенсивно, ніж обсяг реалізації, що свідчить

про відносне підвищення витрат виробництва.

Але можна зазначити, що економічний

потенціал підприємства зростає, оскільки майже всі темпи зміни показників

більші за 100%.,за виключенням показника зміни прибутку у 2010році.

Другий напрямок аналізу ділової

активності підприємства полягає у розрахунку показників, які характеризують

ефективність використання матеріальних, трудових і фінансових ресурсів.

Розрахуємо і проаналізуємо показники

ділової активності на досліджуваному підприємстві в таблиці 2.7.

Таблиця 2.7

Показники ділової активності ТОВ

«Агаль»

|

Показники

|

2009р.

|

2010р.

|

2011р.

|

Відхилення 2010р., від 2009р.

|

Відхилення 2011р., від 2010р.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

1. Коефіцієнт загальної оборотності активів

|

2,32

|

2,53

|

2,19

|

+0,21

|

-0,34

|

|

2. Коефіцієнт оборотності запасів

|

7,93

|

8,69

|

6,70

|

+0,76

|

-1,99

|

|

3. Строк обороту запасів

|

45,4

|

41,4

|

53,7

|

-4,0

|

+12,3

|

|

4. Коефіцієнт оборотності загальної суми

дебіторської заборгованості

|

13,3

|

12,9

|

6,9

|

-0,4

|

-6

|

|

5. Строк обороту загальної суми дебіторської

заборгованості

|

27

|

28

|

52

|

+1,0

|

+24

|

|

6. Коефіцієнт оборотності дебіторської

заборгованості по товарних операціях

|

23,1

|

22,8

|

9,5

|

-0,3

|

-13,3

|

|

7. Строк обороту дебіторської заборгованості

по товарних операціях

|

15,6

|

15,8

|

37,9

|

+0,2

|

+22,1

|

|

8. Коефіцієнт оборотності загальної суми

кредиторської заборгованості

|

23,1

|

30,2

|

26,8

|

+7,1

|

-3,4

|

|

9. Строк обороту загальної суми кредиторської

заборгованості

|

15,6

|

11,9

|

13,4

|

-3,7

|

+1,5

|

|

10. Коефіцієнт оборотності кредиторської

заборгованості по товарних операціях

|

39,0

|

41,1

|

37,7

|

+2,1

|

-3,4

|

|

11. Строк обороту кредиторської заборгованості

по товарних операціях

|

9,2

|

8,7

|

9,5

|

-0,5

|

+0,8

|

|

12. Тривалість операційного циклу

|

61

|

57,2

|

91,6

|

-3,8

|

+34,4

|

|

13. Тривалість фінансового циклу

|

51,8

|

48,5

|

82,1

|

-3,3

|

+33,6

|

За результатами таблиці 2.7 у

звітному 2011 році відбулося вповільнення оборотності коштів підприємства по

відношенню до 2010 року, що викликано, насамперед, погіршенням ринкової

кон’юнктури та зниженням ефективності управління активами.

Термін обороту товаро-матеріальних

запасів в 2011році збільшився на 12,3 дня по відношенню до 2010 року і , проти

зменшення на 4,0 дня по відношенню 2010 року до 2009року.Це негативний показник

в 2011році, який свідчить про зниження попиту на продукцію.

Тривалість обороту дебіторської

заборгованості збільшилась в 2011році, це може бути пов’язано з тим, що

підприємство в умовах погіршення кон’юнктури ринку змогло реалізувати менше

продукції.

Вповільнення оборотності запасів і

дебіторської заборгованості призвело до збільшення операційного і фінансового

циклів, що є негативною тенденцією й веде до збільшення потреби підприємства в

оборотному капіталі.

Таким чином, за результатами

розрахунків, можна зробити висновок про деяке зниження ділової активності

підприємства.

Проаналізуємо показники ліквідності

й платоспроможності на досліджуваному підприємстві (табл. 2.8).

Таблиця 2.8

Показники ліквідності й платоспроможності

ТОВ «Агаль»

|

Показники

|

Рекомендоване значення

|

2009р.

|

2010р.

|

2011р.

|

Відхилення 2010р., від 2009р.

|

Відхилення 2011р., від 2010р.

|

|

1. Коефіцієнт абсолютної ліквідності

|

0,2-0,3

|

1,41

|

0,46

|

0,10

|

-0,95

|

-0,36

|

|

2. Коефіцієнт термінової (швид-кої)

ліквідності

|

0,7-1

|

3,17

|

1,16

|

1,49

|

-2,01

|

+0,33

|

|

3. Коефіцієнт поточної (загаль-ної)

ліквідності

|

1,5-2,5

|

5,53

|

2,06

|

2,67

|

-3,47

|

+0,61

|

|

4. Доля обігових коштів в активах

|

-

|

0,55

|

0,58

|

0,60

|

+0,03

|

+0,02

|

|

5. Доля вироб-ничих запасів в поточних активах

|

-

|

0,11

|

0,14

|

0,08

|

+0,03

|

-0,06

|

|

6. Маневрування функціонуючого капіталу

|

0,3-1

|

0,31

|

0,44

|

0,06

|

+0,13

|

-0,38

|

Як видно з таблиці 2.8 у динаміці

зазначено зменшення значення показника маневрування функціонуючого капіталу - у

2011 р. в порівнянні із попереднім 2010 роком . Таке зниження цього показника

характеризується негативно оскільки в 2011 р. у підприємства зменшились активи.

Для нормально функціонуючого підприємства цей показник змінюється в межах від

0,3-1, в нашому прикладі він занизький.

Є невелике збільшення долі обігових

коштів в активах: так у 2011 р. вони збільшились на 0,02 порівняно з 2010 р.

Про не досить гарний фінансовий стан

підприємства свідчить значення коефіцієнта загальної ліквідності: чим вищий цей

показник, тим кращий фінансовий стан підприємства. Значення цього показника у

2010 -2011рр. нижче норми, яке коливається в межах 1,5-2,5. Це означає, що

підприємство не здатне погасити свої борги за рахунок результатів своєї

діяльності, а саме на кожну гривню короткострокових зобов'язань припадало 2,67

гривні поточних активів. Так, у 2011 р. коефіцієнт загальної ліквідності

збільшився на 0,61 у порівнянні з 2010 р. та зменшився на 3,47 в порівнянні

2010р. з 2009роком.

Підвищення у динаміці коефіцієнта

швидкої ліквідності в порівнянні із 2010р. дозволяє оцінити підвищення можливості

погашення підприємством короткострокових зобов'язань у випадку його критичного

стану і визначає цю динаміку як позитивну. У нашому випадку у 2011 р.

спостерігається значення коефіцієнта швидкої ліквідності вище норми. Це можна

оцінити позитивно, оскільки відбулося зменшення дебіторської заборгованості.

Найбільш жорстким критерієм

платоспроможності і ліквідності підприємства є коефіцієнт абсолютної

ліквідності. В 2011 р. значення цього показника нижче норми, яка коливається в

межах 0,2-0,35, і склав 0,10, що менше а від 2010р. - на 0,36.,хоча у 2010р в

порівнянні з 2009 роком він склав 0,46,що більше за рекомендоване значення . Це

свідчить про те, що підприємство в 2011 році не мало достатньої кількість

грошових коштів, і частина короткострокових зобов'язань не може бути покрита

негайно за їх рахунок.

Але можна сказати, що у 2011 р.

коефіцієнт швидкої і абсолютної ліквідності менше загального коефіцієнта

покриття. Це означає що у підприємства не виникнуть проблеми зі своєчасною

оплатою своїх поточних зобов'язань.

Отже, дане підприємство хоча із

погіршенням деяких показників можна вважати ліквідним та платоспроможним, адже

воно має досить високі показники ліквідності.

Проведемо оцінку фінансової

стійкості підприємства, таблиця 2.9.

діловий активність оборотність

капітал

Таблиця 2.9

Фінансова стійкість ТОВ «Агаль»

|

Показники

|

2009р.

|

2010р.

|

2011р.

|

Відхилення 2010р., від2009р.

|

Відхилення 2011р., від 2010р

|

|

1. Коефіцієнт концентрацій власного капіталу

|

0,89

|

0,72

|

0,77

|

-0,17

|

+0,05

|

|

2. Коефіцієнт фінансової залежності

|

1,11

|

1,39

|

1,29

|

+0,28

|

-0,1

|

|

3. Коефіцієнт маневрування власного оборотного

капіталу

|

0,49

|

0,42

|

0,49

|

-0,07

|

+0,07

|

|

4. Коефіцієнт концентрації залученого капіталу

|

0,10

|

0,28

|

0,23

|

+0,18

|

-0,05

|

|

5. Коефіцієнт структури довгострокових

вкладень

|

-

|

-

|

-

|

-

|

-

|

|

6. Коефіцієнт довгострокового залучення

позичених коштів

|

-

|

-

|

-

|

-

|

-

|

|

7. Коефіцієнт структури залученого капіталу

|

-

|

-

|

-

|

-

|

-

|

|

8. Коефіцієнт співвідношення залученого і

власного капіталу

|

0,11

|

0,39

|

0,29

|

+0,28

|

-0,1

|

Як видно з таблиці 2.9 у динаміці

прослідковується збільшення частки власних коштів, авансованих у діяльність

підприємства, і відповідно, доля залученого капіталу у цьому ж періоді

зменшилась, а саме: у 2011 р. - 77% авансованих у діяльність підприємства

коштів були власними і 23% - залученими, які в порівнянні з 2010 р. зменшились

на 0,05 пунктів.

Відповідно отриманим даним можна

сказати, що підприємство є фінансово незалежним, оскільки вважають, що нижня

межа коефіцієнта концентрації власного капіталу 0,5, а в нашому випадку - 0,77.

Такий же висновок можна зробити стосовно і коефіцієнта концентрації залученого

капіталу оскільки його верхньою межею вважають 0,50, а в нашому випадку він

складав 0,23.

Отже, приходимо до висновку, що у

2011 р. фінансовий стан підприємства можна вважати незалежним від зовнішніх

інвесторів. Про такий стан свідчить і значення коефіцієнта фінансової

залежності, а саме: в динаміці його значення змінилося від 1,39 у 2010 р. до -

1,29 у 2011 р.). Таким чином, підприємство працює переважно за власні кошти.

У 2009 р. доля авансованого власного

капіталу складала - 0,49 %, у 2010

0,42%, у 2011р. - 0,49%. Ці дані

виявлені при розрахунку коефіцієнта маневрування власного оборотного капіталу.

Ще раз підтверджує незалежність

даного підприємства від кредиторів значення коефіцієнта співвідношення

залученого і власного капіталу, значення якого зменшується у динаміці.

Отже, в загальному усі визначені

коефіцієнти фінансової стійкості в динаміці характеризуються позитивно.

Оскільки збільшення частки власного капіталу і зменшення долі залученого капіталу

позитивно характеризує діяльність підприємства, це свідчить про його позитивний

фінансовий стан. У таке підприємство інвестори і кредитори будуть вкладати

кошти, оскільки воно з більшою ймовірністю може погасити борги за рахунок

власних коштів.

РОЗДІЛ 3. НАПРЯМКИ ПІДВИЩЕННЯ

ДІЛОВОЇ АКТИВНОСТІ ПІДПРИЄМСТВА

3.1

Пропозиції щодо підвищення рівня ділової активності підприємства за рахунок

прискорення оборотності активів

Отже, підвищити рівень ділової

активності ТОВ «Агаль» можна за рахунок прискорення оборотності активів. Одним

із методів прискорення оборотності активів є ефективне управління дебіторською

заборгованістю.

У процесі здійснення різноманітних

виробничих та комерційних операцій у підприємства виникла дебіторська

заборгованість за розрахунками з покупцями продукції, персоналом, власниками,

бюджетом та позабюджетними фондами тощо. Але найбільша частина загального

обсягу дебіторської заборгованості припадає на розрахунки з покупцями за

відвантажену продукцію (виконані роботи і послуги), що робить її основним

об'єктом фінансового управління.

Підприємство ТОВ «Агаль» на кінець

2011 р. мало дебіторську заборгованість у розмірі 22814,0 тис. грн., на початок

2011 р. вона становила 8747,3 тис.грн. Як бачимо, сума дебіторської

заборгованості істотно збільшилась за 2011 р., що пояснюється передусім

загостренням кризи, зниженням обсягів реалізації.

Розрахуємо втрати підприємства від

інфляції у зв’язку з дебіторською заборгованістю за 2011 р.:

1. Визначимо середньорічну

дебіторську заборгованість.

тис. грн.,

тис. грн.,

де Дз.п. - дебіторська

заборгованість на початок року;

Дп.п. - дебіторська заборгованість

на кінець року.

2. Визначимо коефіцієнт

оборотності дебіторської заборгованості:

,

,

де ЧД - Чистий дохід

(виручка) від реалізації продукції (Ф2,р.035).

3. Період обороту дебіторської

заборгованості:

дня.

дня.

4. Визначимо темп інфляції за

період обороту:

/360*33 =1,166/360*33=0,107 або

10,7 %

/360*33 =1,166/360*33=0,107 або

10,7 %

де  - індекс

інфляції за 2011 рік.

- індекс

інфляції за 2011 рік.

5. Визначимо зниження

купівельної спроможності грошей, тобто втрати підприємства за 33 дні обороту

дебіторської заборгованості:

,

,

де  - темп

інфляції за період обороту.

- темп

інфляції за період обороту.

6. Втрати коштів за оборот

дебіторської заборгованості ТОВ «Агаль» склали:

тис. грн.

тис. грн.

7.

Визначимо втрати ТОВ «Агаль» від інфляції в наслідок дебіторської

заборгованості за 1 рік:

тис. грн.

тис. грн.

Отже, за 2011 рік ТОВ «Агаль» від

інфляції у зв’язку з дебіторською заборгованістю втратило 15481,3 тис. грн., що

складає майже всю величину обсягу середньорічної дебіторської заборгованості.

Під рефінансуванням розуміють

переведення дебіторської заборгованості в інші форми оборотних активів

підприємства (грошові кошти або високоліквідні цінні папери) з метою

прискорення розрахунків.

Незалежно від виду операції

рефінансування її використання базується на єдиних принципах:

– загальні витрати на

рефінансування не повинні перевищувати очікуваний прибуток від використання

вивільнених з обороту коштів;

– витрати на рефінансування не

повинні перевищувати вартості короткострокових кредитів для підтримки

платоспроможності підприємства до інкасації дебіторської заборгованості;

– витрати, на рефінансування

не повинні перевищувати інфляційні втрати у випадку затримки платежів.

Факторинг полягає у переуступлені

банку або факторинговій компанії права на отримання грошових коштів за

платіжними документами за поставлену продукцію. В подальшому борги з покупців

стягує вже банк або факторингова компанія, але якщо з боку продавця порушені

договірні зобов'язання (наприклад, якість не відповідає умовам договору), весь

ризик, пов'язаний зі стягненням боргів знову переходить на саме підприємство.

Визначимо ціну рефінансування

дебіторської заборгованості за допомогою факторингу. Середня дебіторська

заборгованість ТОВ «Агаль» за 2011 рік складає 15780,7 тис. грн. Якщо

підприємство продасть банку право на стягнення хоча б половини дебіторської

заборгованості на суму 7890,4 (15780,7 / 2) тис. грн.

Припустимо, що розмір встановленої

банком комісійної винагороди становитиме 2% від суми боргу. Банк надасть

підприємству кредит у формі попередньої оплати 80 % від загальної суми боргу

під 18 % річних. Середній рівень процентної ставки на ринку грошових ресурсів -

24 %.

Комісійна винагорода: 7890,4 х 0,02

= 157,8 тис. грн.

Плата за кредит: (7890,4 ·

0,80) · 0,18 = 1136,2 тис. грн.

Загальні витрати на рефінансування:

157,8 + 1136,2 = 1294,0 тис. грн.

З урахуванням розрахованої суми

додаткових витрат визначимо їхній рівень стосовно додатково отриманих грошових

активів. Він складе:

Адод.= 7890,4 - 1294,0 = 6596,4 тис.

грн.

Хоча рентабельність активів

підприємства не дасть можливості покрити втрати підприємства у зв’язку з

рефінансуванням дебіторської заборгованості за рахунок факторингу, але дасть

можливість залучити 6596,4 тис. грн. грошових активів і тим самим підвищити

рівень ділової активності підприємства.

Таким чином, операція рефінансування

дебіторської заборгованості за допомогою факторингу ефективна.

ВИСНОВКИ

Отже, показники ділової активності -

це, перш за все, показники ефективності використання фінансових ресурсів

підприємства, що автоматично відносить їх до системи показників економічної

ефективності.

В цілому аналіз ділової активності

підприємства - це системна оцінка ефективності використання суб'єктом

господарювання своїх ресурсів задля досягнення позитивних результатів та

створення сприятливого інвестиційного клімату, а також підтримання стабільного

фінансового стану та забезпечення постійного розширення й росту обсягів