Формирование и оценка инвестиционного портфеля компании

КУРСОВАЯ РАБОТА

по дисциплине «Инвестиционная

стратегия»

на тему: «Формирование и оценка

инвестиционного портфеля компании»

Содержание

ВВЕДЕНИЕ

. Предварительная экспертиза бизнес-планов

.1 Поиск вариантов реальных инвестиционных проектов для

возможной их реализации

.2 Рассмотрение и оценка бизнес-планов отдельных

инвестиционных проектов

. Первичный отбор инвестиционных проектов

. Экспертиза отобранных инвестиционных проектов по критерию

эффективности (доходности)

. Экспертиза отобранных инвестиционных проектов по критерию

риска

. Экспертиза отобранных проектов по критерию

ликвидности

. Окончательный отбор инвестиционных проектов в

формируемый портфель с учетом его оптимизации и обеспечения необходимой

диверсификации инвестиционной деятельности

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

инвестиционный портфель бизнес диверсификация

Инвестиционный портфель представляет собой целенаправленно сформированную

совокупность объектов реального и финансового инвестирования, предназначенных

для осуществления инвестиционной деятельности в среднесрочном периоде в

соответствии с разработанной инвестиционной стратегией компании.

Главной целью формирования инвестиционного портфеля компании является

обеспечение реализации ее инвестиционной стратегии путем отбора наиболее

эффективных и безопасных инвестиционных проектов и финансовых инструментов. С

учетом сформулированной главной цели строится система конкретных целей

формирования инвестиционного портфеля компании с учетом избранной стратегии и особенностей

осуществления инвестиционной деятельности.

К числу основных могут быть отнесены следующие цели:

. Обеспечение высоких темпов роста капитала. Реализация этой цели

позволяет обеспечить эффективную деятельность компании в долгосрочной

перспективе.

.Обеспечение высоких темпов роста дохода. Так как осуществление

инвестиционной деятельности требует мобилизации значительных финансовых

ресурсов, в том числе заемных, при формировании инвестиционного портфеля

следует включить в него проекты с высокой текущей доходностью, обеспечивающие

поддержание постоянной платежеспособности компании

.Обеспечение минимизации инвестиционных рисков. Отдельные инвестиционные

проекты могут иметь высокий уровень рисков, однако в рамках инвестиционного

портфеля в целом этот уровень должен минимизироваться в разрезе отдельных

направлений инвестиционной деятельности.

. Обеспечение достаточной ликвидности инвестиционного портфеля. В

целях достижения эффективной управляемости инвестиционным портфелем,

обеспечения возможностей быстрого реинвестирования капитала в более выгодные

проекты определенная часть портфеля инвестиций должна носить высоколиквидный

характер.

Портфель реальных инвестиционных проектов, формируемых компаниями и

фирмами, имеет ряд особенностей, отличающих его от портфелей других объектов

инвестирования. Формирование и реализация портфеля реальных инвестиционных

проектов обеспечивают высокие темпы развития компании, создание дополнительных

рабочих мест, формирование высокого имиджа и определенную государственную поддержку

инвестиционной деятельности.

В то же время в сравнении с другими видами инвестиционных портфелей он

является обычно наиболее капиталоемким, наименее ликвидным, более рисковым в

связи с продолжительностью реализации, а также наиболее сложным и трудоемким в

управлении. Это определяет высокий уровень требований к его формированию,

тщательность отбора каждого включаемого в него инвестиционного проекта.

Целью курсовой работы является формирование и оценка инвестиционного

портфеля из реальных инвестиционных проектов.

Для достижения данной цели были поставлены и решены следующие задачи:

1 проведение предварительного анализа инвестиционных проектов;

2 экспертиза отобранных инвестиционных проектов по критерию

эффективности;

экспертиза отобранных инвестиционных проектов по критерию риска;

экспертиза отобранных инвестиционных проектов по критерию

ликвидности;

отбор инвестиционных проектов в формируемый портфель с учетом

его оптимизации и обеспечения необходимой диверсификации инвестиционной

деятельности.

1. Предварительная экспертиза бизнес-планов

1.1 Поиск вариантов реальных инвестиционных проектов для

возможной их реализации

Поиск вариантов реальных инвестиционных проектов для возможной их

реализации осуществляется компанией вне зависимости от наличия свободных

инвестиционных ресурсов, состояния инвестиционного рынка и других факторов.

Неблагоприятные внешние и внутренние факторы инвестиционной деятельности не

должны препятствовать поиску и рассмотрению новых инвестиционных проектов.

В данной работе мы рассмотрим основные характеристики пяти инвестиционных

проектов.

Проект А

Наименование: частный детский сад «Солнышко».

Отрасль: оказание услуг.

Регион: Тверская область.

Цель проекта: оказание качественных и профессиональных

услуг в сфере воспитания будущего поколения.

Необходимый объем инвестиционных ресурсов: 427 тыс.

руб.

Денежные потоки (тыс. руб.):

|

Год

|

Вероятный вариант

|

Пессимистичный вариант

|

Оптимистичный вариант

|

|

1

|

124,880

|

87,420

|

162,340

|

|

2

|

498,800

|

349,160

|

648,440

|

|

3

|

567,960

|

397,570

|

738,440

|

|

4

|

686,230

|

480,360

|

892,100

|

|

5

|

877,020

|

935,540

|

1 140,130

|

=24 %.

Барьерная ставка = WACC+ 0 = 24%.

Ставка дисконтирования = 24 %.

Проект Б

Наименование: ООО «БлинОК» (Автокафе).

Отрасль: оказание услуг.

Регион: Тверская область.

Цель проекта: быстрое и качественное обслуживание

покупателей в сфере общественного питания на колесах, с максимальным вниманием

к ним и предложением наиболее качественных блинов с начинкой, которые ничем не

отличаются от блинчиков домашнего приготовления.

Необходимый объем инвестиционных ресурсов: 200 тыс.

руб.

Денежные потоки (тыс. руб.):

|

Год

|

Вероятный вариант

|

Пессимистичный вариант

|

Оптимистичный вариант

|

|

1

|

381,652

|

152,661

|

610,643

|

|

2

|

456,176

|

182,470

|

729,882

|

|

3

|

535,571

|

214,228

|

856,914

|

|

4

|

614,965

|

245,986

|

983,944

|

|

5

|

617,141

|

246,856

|

987,426

|

= 3,9 %.

Барьерная ставка = WACC+ 0 = 3,9 %.

Ставка дисконтирования = 3,9 %.

Проект В

Наименование: ООО «Палитра».

Отрасль: оказание услуг.

Регион: Тверская область.

Цель проекта: оказание услуг населению в области

цветной полиграфии. Предприятие в состоянии обеспечить потребности в

производстве различного рода бланков, формуляров, бюллетеней, листовок,

рекламных брошюр, проспектов, буклетов. В рамках деятельности фирмы планируется

привлечение заказов юридических и физических лиц, что позволит удовлетворять

потребности в исполнении, как мелких заказов, так и более крупных.

Необходимый объем инвестиционных ресурсов: 546 тыс.

руб.

Денежные потоки (тыс. руб.):

|

Год

|

Вероятный вариант

|

Пессимистичный вариант

|

Оптимистичный вариант

|

|

1

|

1 912,82

|

765,13

|

3 060,51

|

|

2

|

3 450,98

|

1 380,39

|

5 521,56

|

|

3

|

4 043,75

|

1 617,50

|

6 470,01

|

|

4

|

4 636,53

|

1 854,61

|

7 418,45

|

|

5

|

4 636,53

|

1 854,61

|

7 418,45

|

= 6,09 %.

Барьерная ставка = WACC +0 =6,09 %.

Ставка дисконтирования = 6,09 %.

Проект Г

Наименование: «Мир подарков».

Отрасль: оказание услуг.

Регион: Тверская область.

Цель проекта: открытие магазина подарков в городе Уфе.

В этом магазине каждый найдет себе что-либо по душе. В магазине будут

присутствовать товары различных ценовых групп и видов. Начиная от мелких

сувениров и заканчивая картинами, офисными аксессуарами, наручными часами и

т.п.

Необходимый объем инвестиционных ресурсов: 400 тыс.

руб.

Денежные потоки (тыс. руб.):

|

Год

|

Вероятный вариант

|

Пессимистичный вариант

|

Оптимистичный вариант

|

|

1

|

370,21

|

277,66

|

462,76

|

|

2

|

557,60

|

418,20

|

697,00

|

|

3

|

750,63

|

562,97

|

938,29

|

|

4

|

993,50

|

745,13

|

1241,88

|

|

5

|

1081,97

|

811,49

|

1352,48

|

WACC= 16 %.

Барьерная ставка = WACC +5 =21 %.

Ставка дисконтирования = 21%.

Проект Д

Наименование: «ООО «В ажуре».

Отрасль: оказание услуг.

Регион: Тверская область.

Цель проекта: ведение бухгалтерского учета и

составление бухгалтерской отчетности предприятиям и юридическим лицам.

Стратегия диверсификации - расширение деятельности фирмы за счет увеличения

объема сбыта услуг, увеличения затрат на рекламу.

Необходимый объем инвестиционных ресурсов: 360 тыс.

руб.

Денежные потоки (тыс. руб.):

|

Год

|

Вероятный вариант

|

Пессимистичный вариант

|

Оптимистичный вариант

|

|

1

|

1 319,11

|

527,64

|

2 110,58

|

|

2

|

1 814,73

|

725,89

|

2 903,57

|

|

3

|

2 170,93

|

868,37

|

3 473,49

|

|

4

|

2 479,31

|

991,73

|

3 966,90

|

|

5

|

2 517,31

|

1 006,93

|

4 027,70

|

= 16,9 %.

Барьерная ставка = WACC +0 =16,9 %.

Ставка дисконтирования = 16,9 %.

Таблица 1 - Основные

параметры проектов

|

Наименование проекта

|

Сфера деятельности

|

Объем инвестиций, тыс. руб.

|

Премия за риск, %

|

Денежный поток

|

|

|

|

|

год

|

(вероят. вар-т) тыс.руб.

|

(пессим. вар-т) тыс.руб.

|

(оптим. вар-т) тыс.руб.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

А

|

ООО «Солнышко»

|

427

|

0

|

1

|

124,880

|

87,420

|

162,340

|

|

|

|

|

2

|

498,800

|

349,160

|

648,440

|

|

|

|

|

3

|

567,960

|

397,570

|

738,440

|

|

|

|

|

4

|

686,230

|

480,360

|

892,100

|

|

|

|

|

5

|

877,020

|

935,540

|

1 140,130

|

|

Б

|

ООО «БлинОК» (Автокафе)

|

200

|

0

|

1

|

381,652

|

152,661

|

610,643

|

|

|

|

|

2

|

456,176

|

182,470

|

729,882

|

|

|

|

|

3

|

535,571

|

214,228

|

856,914

|

|

|

|

|

4

|

614,965

|

245,986

|

983,944

|

|

|

|

|

5

|

617,141

|

246,856

|

987,426

|

|

В

|

ООО «Палитра»

|

546

|

0

|

1

|

1 912,82

|

765,13

|

3 060,51

|

|

|

|

|

2

|

3 450,98

|

1 380,39

|

5 521,56

|

|

|

|

|

3

|

4 043,75

|

1 617,50

|

6 470,01

|

|

|

|

|

4

|

4 636,53

|

1 854,61

|

7 418,45

|

|

|

|

|

5

|

4 636,53

|

1 854,61

|

7 418,45

|

|

Г

|

«Мир подарков»

|

400

|

5

|

1

|

370,21

|

277,66

|

462,76

|

|

|

|

|

2

|

557,60

|

418,20

|

697,00

|

|

|

|

|

3

|

750,63

|

562,97

|

938,29

|

|

|

|

|

4

|

993,50

|

745,13

|

1241,88

|

|

|

|

|

5

|

1081,97

|

811,49

|

1352,48

|

|

Д

|

ООО «В ажуре»

|

360

|

0

|

1

|

1 319,11

|

527,64

|

2 110,58

|

|

|

|

|

2

|

1 814,73

|

725,89

|

2 903,57

|

|

|

|

|

3

|

2 170,93

|

868,37

|

3 473,49

|

|

|

|

|

4

|

2 479,31

|

991,73

|

3 966,90

|

|

|

|

|

5

|

2 517,31

|

1 006,93

|

4 027,70

|

.2 Рассмотрение и оценка бизнес-планов отдельных

инвестиционных проектов

Рассмотрение и оценка бизнес-планов отдельных инвестиционных проектов

преследует цель подготовить необходимую информационную базу для последующей

тщательной экспертизы отдельных качественных их характеристик. Опыт показывает,

что представляемые бизнес-планы отдельных инвестиционных проектов часто не

содержит целого ряда информационных блоков, необходимых для их оценки. В таких

случаях бизнес-планы должны быть направлены инициаторам инвестиционного проекта

на доработку.

2. Первичный отбор инвестиционных проектов

Первичный отбор инвестиционных проектов для более углубленного

последующего их анализа осуществляется по определенной системе показателей. К

таким показателям могут быть отнесены: соответствие инвестиционного проекта

стратегии деятельности и имиджу компании; соответствие инвестиционного проекта

направлениям отраслевой и региональной диверсификации предстоящей

инвестиционной деятельности; степень разработанности инвестиционного проекта и

его обеспеченности основными факторами производства; необходимый объем

инвестиций, и период их осуществления до начала эксплуатации проекта;

проектируемый период окупаемости инвестиций; уровень инвестиционного риска;

предусматриваемые источники финансирования и другие (систему таких показателей

каждая компания разрабатывает самостоятельно с учетом целей формирования

портфеля и особенностей инвестиционной деятельности).

Таблица 2 - Удельная значимость отдельных показателей

|

Показатели проекта

|

Проект

|

|

А

|

Б

|

Г

|

Д

|

|

1. Соответствие инвестиционного

проекта стратегической деятельности и имиджу фирмы

|

3

|

3

|

1

|

3

|

3

|

|

2. Характеристика отрасли,

в которой реализуется Инвестиционный проект

|

3

|

3

|

3

|

3

|

3

|

|

3.Характеристика региона, в

котором реализуется инвестиционный проект

|

5

|

3

|

5

|

5

|

5

|

|

4. Степень разработанности

инвестиционного проекта

|

4

|

4

|

4

|

2

|

2

|

|

5. Обеспеченность

строительства и эксплуатации объекта основными видами сырья, материалов и

энергетических ресурсов

|

6

|

6

|

0

|

0

|

6

|

|

6. Потребный объем

инвестиций для реализации проекта, в долл.

|

5

|

5

|

5

|

5

|

5

|

|

7. Период осуществления

инвестиций до начала эксплуатации объекта

|

4

|

7

|

7

|

4

|

7

|

|

8. Проектируемый период

окупаемости инвестиций

|

20

|

30

|

30

|

30

|

40

|

|

9. Источники формирования

инвестиционного проекта

|

8

|

2

|

2

|

5

|

2

|

|

10. Уровень риска

своевременной реализации проекта и выхода на расчетную эффективность

|

5

|

5

|

5

|

5

|

5

|

|

ИТОГО:

|

63

|

68

|

62

|

62

|

78

|

Рекомендованная к практическому использованию количественная (балльная)

оценка инвестиционных качеств отдельных проектов, построенная в разрезе

рассмотренных показателей и их характеристик, приведена в таблице 3.

Таблица 3 - Уровень эффективности инвестиционного проекта

|

№

|

Инвестиционные проекты

|

Общее количество баллов по

таб. 1

|

|

1

|

Проект с низким уровнем

инвестиционных качеств (не может быть принят к реализации)

|

До 50

|

|

2

|

Проект со средним уровнем

инвестиционных качеств (принимаемый к дальнейшей экспертизе при отсутствии

более эффективных альтернативных проектов)

|

50-60

|

|

3

|

Проект с уровнем

инвестиционных качеств (принимаемый к дальнейшей экспертизе)

|

61-80

|

|

4

|

Высокоэффективный проект

(которому отдается предпочтение среди всего рассматриваемого перечня

инвестиционных проектов)

|

Свыше 80

|

Все рассматриваемые проекты, в соответствии с балльной оценкой, относятся

к проектам с уровнем инвестиционных качеств и принимаются к дальнейшей

экспертизе.

3. Экспертиза отобранных инвестиционных проектов по критерию

эффективности (доходности)

Экспертиза отобранных инвестиционных проектов по критерию эффективности

(доходности) играет наиболее существенную роль в процессе дальнейшего анализа в

связи с высокой значимостью этого фактора в системе оценки. Составим

сравнительную таблицу основных показателей эффективности рассматриваемых

инвестиционных проектов. Для сопоставимости результатов расчета показателей

эффективности инвестиционных проектов, значение ставки дисконтирования приведем

к сопоставимости. Для этого примем ставку дисконтирования для всех

анализируемых бизнес-планов равную ставке дисконтирования проекта А (24%), но

премию за риск используем каждого инвестиционного проекта. Результаты расчета

ставки дисконтирования по каждому инвестиционному проекту представлены в

таблице 4.

Таблица 4 - Расчет ставки дисконтирования инвестиционных проектов

|

Наименование проекта

|

WACC, %

|

Премия за риск, %

|

Барьерная ставка, %

|

|

Проект А

|

24

|

0

|

24

|

|

Проект Б

|

24

|

0

|

24

|

|

Проект В

|

24

|

0

|

24

|

|

Проект Г

|

24

|

5

|

29

|

|

Проект Д

|

24

|

0

|

24

|

При составлении сравнительной таблицы значения отдельных показателей

эффективности приводятся в сопоставимых для всех проектов единицах измерения, а

ранговая значимость показателей формируется на регрессионной основе (т.е. наименьшая

ранговая значимость - «единица» (1) - присваивается проекту с наилучшим

значением рассматриваемого показателя эффективности проекта). Обобщенная оценка

инвестиционных проектов по критерию эффективности осуществляется на основе

суммы ранговой значимости всех четырех рассматриваемых показателей (в этих

целях по каждому инвестиционному проекту суммируются значения колонок 3, 5, 7 и

9 и полученная общая сумма проставляется в 10 колонку таблицы 5. Из полученной

общей суммы по колонке 10 выводится ранговое значение в колонке 11, самой

меньшей сумме присваивается 1, затем по возрастанию).

Таблица 5 - Сравнительная таблица основных показателей эффективности

инвестиционных проектов

|

Рассматриваемые

инвестиционные проекты

|

Показатели эффективности

инвестиционных проектов

|

|

NPV

|

PI

|

DPP

|

IRR

|

∑ рангов

|

Ранг

|

|

Количественное значение

показателя

|

Ранговая значимость в

системе рассмат-х проектов

|

Количественное значение

показателя

|

Ранговая значимость в

системе рассма-х проектов

|

Количественное значение

показателя

|

Значимость в системе

рассмат-х проектов

|

Количественное значение

показателя

|

Ранговая значимость в

системе рассматриваемых проектов

|

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

|

Проект А

|

885,42

|

5

|

3,07

|

5

|

2,01

|

5

|

81,54

|

5

|

20

|

5

|

|

Проект Б

|

1155,99

|

4

|

6,78

|

3

|

0,65

|

3

|

207,90

|

3

|

13

|

3

|

|

Проект В

|

8904,57

|

1

|

17,31

|

1

|

0,35

|

2

|

414,69

|

1

|

5

|

1

|

|

Проект Г

|

1 233,37

|

3

|

4,08

|

4

|

1,34

|

4

|

124,85

|

4

|

15

|

4

|

|

Проект Д

|

4930,02

|

2

|

14,69

|

2

|

0,34

|

1

|

399,89

|

2

|

7

|

2

|

Для отбора в инвестиционный портфель конкретны проектов по данным таблицы

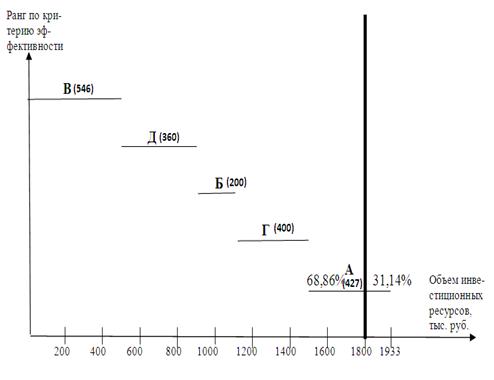

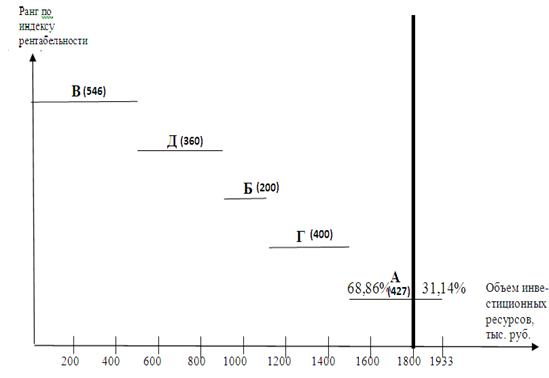

3 строится график, приведенный на рисунке 1.

Таким образом, по критерию эффективности на основе суммы ранговой

значимости в инвестиционный портфель войдут проекты: В - 100%, Д - 100%, Б -

100%, Г - 100%. Проект А при ограниченном размере инвестиционных ресурсов - 1

800 000 рублей, финансируется только на 68,86% от общего размера первоначальных

инвестиций. Оставшуюся часть проекта А (31,14%) профинансируем в следующем

году, когда у предприятия будет необходимый объем финансовых ресурсов.

Рисунок 1 - Выбор вариантов инвестиционных проектов, включаемых в

портфель по критерию эффективности (по рангу)

Обобщенная оценка инвестиционных проектов по критерию эффективности

осуществляется также на основе того показателя эффективности инвестиций,

которому компания отдает приоритет. Примем в качестве такого показателя

дисконтированный денежный поток (NPV).

По значениям этого критериального показателя построим ранжированный ряд

рассматриваемых инвестиционных проектов (таблица 6).

Таблица 6 - Ранжирование экспертируемых инвестиционных проектов по

критерию эффективности (по NPV)

|

Показатели

|

Ранговая значимость проекта

|

|

1

|

2

|

3

|

4

|

5

|

|

1. Наименование проекта

соответствующей ранговой значимости

|

В

|

Д

|

Г

|

Б

|

А

|

|

2. Количественное значение

критериального показателя эффективности

|

8904,57

|

4930,02

|

1 233,37

|

1155,99

|

885,42

|

|

3. Необходимый объем

инвестиционных ресурсов

|

546

|

360

|

400

|

200

|

427

|

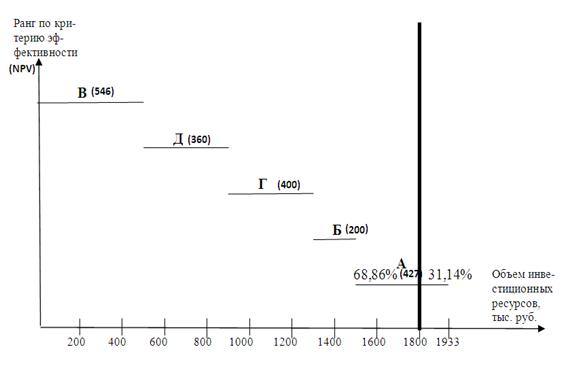

Рисунок 2 - Выбор вариантов инвестиционных проектов, включаемых в

портфель по критерию эффективности (по NPV)

Как видно из приведенного графика на рисунке 2, исходя из критерия

эффективности (по NPV)

инвестиционных проектов и общей суммы инвестиционных ресурсов,

предусматриваемых компанией для реального инвестирования, в первый год в

формируемый портфель могут быть включены проекты: В, Д, Г, Б. В первый год

проект А по критерию эффективности (NPV) при ограниченном размере инвестиционных ресурсов - 1 800 000 рублей,

финансируется только на 68,86% от общего размера первоначальных инвестиций.

Оставшуюся часть портфеля - проект А (31,14%) профинансируем в следующем году,

когда у предприятия будет необходимый объем финансовых ресурсов.

4. Экспертиза отобранных инвестиционных проектов по критерию

риска

Так как основным видом риска по реальным инвестиционным проектам является

риск неполучения доходов в процессе эксплуатации (риск потери капитала,

находящегося в инфляционно защищенной форме, по реальным проектам относительно

небольшой), объектом оценки риска является прогнозируемый денежный поток.

Показателями оценки риска неполучения прогнозируемого денежного потока являются

среднеквадратическое отклонение или коэффициент вариации (в отдельных случаях

может быть использована бальная экспертная оценка риска).

Расчет инвестиционного риска вычисляется поэтапно по следующим формулам:

1. Математическое ожидание:

МО

(А)= 912,85;

МО

(Б)= 1 155,99;

МО

(В)= 8 904,57;

МО

(Г) =1 233,37;

МО

(Д)= 4 930,02 .

.

Среднеквадратическое отклонение:

(А)=

241,199;

(А)=

241,199;

(Б)=575,298;

(Б)=575,298;

(В)= 4

009,539;

(В)= 4

009,539;

(Г)=

288,742;

(Г)=

288,742;

(Д)= 2

244,367 .

(Д)= 2

244,367 .

3. Коэффициент вариации:

(А)=

0,264;

(А)=

0,264;

(Б)=0,498;

(Б)=0,498;

(В)=0,450;

(В)=0,450;

(Г)=

0,234;

(Г)=

0,234;

(Д)=0,455.

(Д)=0,455.

Далее

проекты рассматриваются по коэффициенту вариации. Чем меньше коэффициент

вариации, тем инвестиционный проект менее рискованный (в этом случае

присваивается ранговая оценка «1») и результаты сведем в таблицу

Таблица

7 - Ранжирование экспертируемых инвестиционных проектов по коэффициенту

вариации

|

Показатели

|

Ранговая значимость проекта

|

|

1

|

2

|

3

|

4

|

5

|

|

1. Наименование проекта

соответствующей ранговой значимости

|

Г

|

А

|

В

|

Д

|

Б

|

|

2. Количественное значение

критериального показателя эффективности

|

0,234

|

0,264

|

0,450

|

0,455

|

0,498

|

|

3. Необходимый объем

инвестиционных ресурсов

|

400

|

427

|

536

|

360

|

200

|

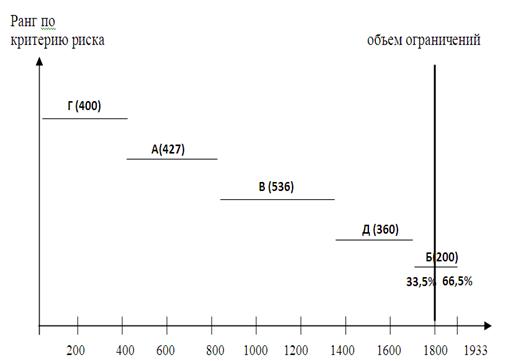

Рисунок 3 - Выбор вариантов инвестиционных проектов, включаемых в

портфель по коэффициенту вариации

Таким образом, в инвестиционный портфель войдут проекты: Г - 100%, А -

100%, В - 100%, Д - 100%, а проект Б на 33,5%

Далее рассчитаем средний уровень риска по всему портфелю:

.

.

Таким

образом, средний уровень риска по портфелю средний, так как коэффициент

вариации по портфелю равен 0,395.

5. Экспертиза отобранных проектов по критерию ликвидности

Экспертиза отобранных проектов по критерию ликвидности осуществляется,

как правило, на основе показателя периода инвестирования до начала эксплуатации

объекта. При этом исходят из того, что реализованный проект, приносящий

реальный денежный поток, может быть продан (акционирован и т.п.) в относительно

более короткий срок, чем объект незавершенный (реализация таких объектов

требует значительно большего периода времени). Для оценки ликвидности проектов

составим таблицу 8.

Таблица 8 - Группировка проектов по периоду инвестирования

|

Наименование инвестиционных

проектов

|

Объем инвестиционных

ресурсов (тыс.руб.) по проектам, реализуемых в течении

|

|

До 1 года

|

1-2-х лет

|

2-3-х лет

|

свыше 3 лет

|

|

Проект А

|

|

|

2,01

|

|

|

Проект Б

|

0,65

|

|

|

|

|

Проект В

|

0,35

|

|

|

|

|

Проект Г

|

|

1,34

|

|

|

|

Проект Д

|

0,34

|

|

|

|

|

Удельный вес

|

0,5

|

1,5

|

2,5

|

4

|

Средний уровень ликвидности по портфелю рассчитывается как сумма

произведений среднего по группе срока реализации проекта на удельный вес

потребных инвестиционных ресурсов по проектам этих же групп (при этом общая

сумма инвестиционных ресурсов от всех проектов равна 1800 тыс. руб.).

Средний уровень ликвидности по всему портфелю составит:

года.

года.

Средний

уровень ликвидности по портфелю составил 1,272 года.

6.

Окончательный отбор инвестиционных проектов в формируемый портфель с учетом его

оптимизации и обеспечения необходимой диверсификации инвестиционной

деятельности

Окончательный

отбор инвестиционных проектов осуществляется с учетом взаимосвязи всех рассмотренных

ранее критериев.

После

экспертизы необходимо разработать варианты портфелей и выбрать из них

оптимальный.

Возможны

следующие ситуации:

1. Если целевым предпочтением инвестора является максимальный

прирост капитала и максимальный доход с приемлемым риском, то проводится

пространственная и временная оптимизация портфеля и выбирают портфель,

обеспечивающий полное использование бюджета и максимальную сумму NPV.

. Если целевым предпочтением инвестора является быстрая

окупаемость средств с приемлемым риском, то формируется портфель по

ликвидности, если в бюджете остаются свободные средства. То их помещают в

финансовые инструменты.

В нашем случае при формировании портфеля целевым предпочтением является и

максимальный прирост капитала и максимальный доход с приемлемым риском, поэтому

проведем пространственную и временную оптимизацию.

1 Пространственная оптимизация

Условия:

- общая сумма финансовых ресурсов ограничена сверху;

- имеется несколько инвестиционных проектов с суммарным

объемом требуемых инвестиций, превышающим имеющиеся у предприятия ресурсы;

- требуется составить инвестиционный портфель, максимизирующий

суммарный возможный прирост капитала.

В зависимости от того, поддаются дроблению рассматриваемые проекты или

нет, возможны два способа решения:

) рассматриваемые проекты поддаются дроблению: имеется в виду, что

можно реализовать не только целиком каждый из анализируемых проектов, но и

любую ее часть.

Методика оценки:

1 для каждого проекта рассчитывается индекс рентабельности PI;

2 проекты упорядочиваются по убыванию показателя PI;

в инвестиционный портфель включаются первые проекты, которые в

сумме в полном объеме могут быть профинансированы предприятием;

очередной проект берется не в полном объеме, а лишь в той части,

в которой он может быть профинансирован (остаточный принцип).

) рассматриваемые проекты не поддаются дроблению: в этом случае

оптимальную комбинацию находят последовательным просмотром всех возможных

вариантов сочетания проектов и расчетов суммарного NPV для каждого варианта и выбирают тот, у которого будет

максимальное значение NPV.

2 Временная оптимизация

Условия:

- общая сумма финансовых ресурсов, доступных для

финансирования в планируемом году, ограничена сверху;

- имеется несколько доступных независимых инвестиционных

проектов, которые в виду ограниченности финансовых ресурсов не могут быть

реализованы в планируемом году одновременно, однако в следующем году за

планируемым годом оставшиеся проекты либо их части могут быть реализованы;

- требуется оптимально распределить проекты по двум годам.

Методика оценки: по каждому проекту рассчитывается специальный индекс

индекс потерь, характеризующий относительную потерю NPV в случае, если проект будет отсрочен к исполнению на

год. При этом проекты с минимальными значениями индекса потерь могут быть

отложены на следующий год.

Рассмотрим пространственную оптимизацию по первому варианту (поддается

дроблению).

Построим график критерию эффективности (индекс рентабельности).

Рисунок 4 - Выбор вариантов инвестиционных проектов, включаемых в

портфель по индексу рентабельности

Из рисунка 4 видно, что проект «А» вошел на 68,86%.

NPV за

I год составит:

NPVВ + NPVД + NPVБ + NPVГ + NPVА*0,6886 = 8904,57 + 4930,02+ 1155,99 +

1233,37 + 885,42*0,6886 = 16833,65 тыс.руб.

NPV за

II год составит:

NPVА*0,3114=885,42*0,3114

=266,38 тыс.руб.

Пространственная оптимизация по второму варианту (не поддается

дроблению).

Оптимальную комбинацию найдем последовательным просмотром всех возможных

вариантов сочетания проектов и расчетов суммарного NPV для каждого варианта и выбираем тот, у которого будет

максимальное значение NPV.

|

Проект

|

NPV, тыс.руб.

|

Инвестиции, тыс. руб.

|

|

В

|

8904,57

|

546

|

|

Д

|

4930,02

|

360

|

|

Г

|

1233,37

|

400

|

|

Б

|

1155,99

|

200

|

|

Всего

|

16223,95

|

1506

|

Остаток средств: 1800000 - 1506000 = 294000 руб.

Остаток средств в размере 294 тыс. рублей положим в банк на 1 год,

например под 16% и получим доход равный 47 тыс. руб.

Рассмотрим теперь временную оптимизацию.

Таблица 10

|

Проект

|

Инвестиции, тыс.руб.

|

NPV, тыс.руб.

|

|

А

|

427

|

885,42

|

|

Б

|

200

|

1155,99

|

|

В

|

546

|

8904,57

|

|

Г

|

400

|

1 233,37

|

|

Д

|

360

|

4930,02

|

|

Всего

|

1800

|

17109,37

|

NPVобщ = NPVА + NPVБ + NPVВ + NPVГ+ NPVД = 17109,

37 тыс. руб.

Рассчитаем потери в NPV в

случае, если каждый из анализируемых проектов будет отсрочен к исполнению на

год.

Таблица 11

|

Проект

|

NPV без отсрочки, тыс. руб.

|

Дисконтирующий множитель

при r=24%

|

NPV с отсрочкой на год,

тыс. руб.

|

Потеря в NPV, тыс. руб.

|

Величина отложенной на год

инвестиции, тыс. руб.

|

Индекс возможных потерь

|

Ранг

|

|

А

|

885,42

|

0,80645

|

714,05

|

171,37

|

427

|

0,401342

|

1

|

|

Б

|

1155,99

|

0,80645

|

932,25

|

223,74

|

200

|

1,118709

|

3

|

|

В

|

8904,57

|

0,80645

|

7181,09

|

1723,48

|

546

|

3,156556

|

5

|

|

Г

|

1 233,37

|

0,80645

|

994,65

|

238,72

|

400

|

0,596797

|

2

|

|

Д

|

4930,02

|

0,80645

|

3975,81

|

954,21

|

360

|

2,65057

|

4

|

Индекс возможных потерь показывает, чему равна величина относительных

потерь в случае откладывания проекта к исполнению на год. Из расчета видно, что

наименьшие потери будут в том случае, когда отложен к исполнению проект А, а

затем последовательно проекты Г, Б, Д, В.

Таким образом, инвестиционный портфель первого года должен включить

проекты В, Д, Б, Г в полном объеме, а также часть проекта А.

Таблица 12

|

Проект

|

Инвестиции, тыс. руб.

|

Часть инвестиций,

включенная в портфель, в %

|

NPV, тыс. руб.

|

|

Инвестиции в году 0: В Г Б

Г А Всего

|

546 360 200 400 294 1800

|

100 100 100 100 68,86

|

8904,57 4930,02 1233,37

1155,99 609,70 16833,65

|

|

Инвестиции в году 1: А

Всего

|

133 133 1933

|

31,14

|

222,35 222,35 17056

|

Суммарный NPV при таком

формировании портфелей за два года составит 17 056 тыс. руб. (16 833,65+

222,35), а общие потери будут равны 53,37 тыс. руб. (17109,37 - 17056) и будут

минимальными по сравнению с другими вариантами формирования портфеля.

В нашем случае при формировании инвестиционного портфеля наиболее выгодна

пространственная оптимизация, которая поддается дроблению, так как при ней

достигается наибольшее значение NPV.

ЗАКЛЮЧЕНИЕ

После оптимизации портфеля его окончательный вид

оформляется в виде таблицы 13.

Таблица 13 - Характеристика портфеля

реальных инвестиционных проектов компании, принимаемых к реализации

|

Наименование инвестиционных

проектов

|

Показатели реализуемых

инвестиционных проектов

|

|

Отрасли

|

Регион

|

Объем инвестиционных

ресурсов, тыс. руб.

|

Уровень эффективности

проекта (по NPV)

|

Уровень риска по проекту

(по коэф-ту вариации)

|

Продолжительность

инвестиционного периода

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Проект В

|

Сфера услуг

|

Башкортостан

|

546

|

8904,57

|

|

|

|

Проект Д

|

Сфера услуг

|

Башкортостан

|

360

|

4930,02

|

|

|

|

Проект Г

|

Сфера услуг

|

Башкортостан

|

400

|

1233,37

|

|

|

|

Проект Б

|

Сфера услуг

|

Башкортостан

|

200

|

1155,99

|

|

|

|

Проект А

|

Сфера услуг

|

Башкортостан

|

294

|

609,70

|

|

|

|

В целом по портфелю

|

|

|

1800

|

16833,65

|

0,395

|

1,272

|

Итоговые показатели, рассчитанные по

портфелю реальных инвестиционных проектов (колонки 4;5;6;7), служат для общей

его оценки и сравнения с аналогичными показателями других видов портфелей

компании.

Таблица 14 - Характеристика портфеля реальных

инвестиционных проектов компании, принимаемых к реализации по NPV

|

Наименование инвестиционных

проектов

|

Показатели реализуемых

инвестиционных проектов

|

|

Отрасли

|

Регион

|

Объем инвестиционных

ресурсов, тыс. руб.

|

Уровень эффективности

проекта (по NPV)

|

|

Проект В

|

Сфера услуг

|

Башкортостан

|

546

|

8904,57

|

|

Проект Д

|

Сфера услуг

|

Башкортостан

|

360

|

4930,02

|

|

Проект Г

|

Сфера услуг

|

Башкортостан

|

400

|

1233,37

|

|

Проект Б

|

Сфера услуг

|

Башкортостан

|

200

|

1155,99

|

|

Проект А

|

Сфера услуг

|

Башкортостан

|

294

|

609,70

|

|

В целом по портфелю

|

|

|

1800

|

16833,65

|

Однако, если инвестор принимает за критерий

эффективности бизнес-

проекта критерий риска, то наиболее оптимальный

вариант будет выглядеть следующим образом (таблица 15).

Таблица 15 - Характеристика портфеля реальных

инвестиционных проектов компании, принимаемых к реализации по коэффициенту

вариации

|

Наименование инвестиционных

проектов

|

Показатели реализуемых

инвестиционных проектов

|

|

отрасли

|

регион

|

Объем инвестиционных

ресурсов, тыс. руб.

|

Уровень риска по проекту

(по коэффициенту вариации)

|

|

Проект Г

|

Сфера услуг

|

Башкортостан

|

400

|

0,234

|

|

Проект А

|

Сфера услуг

|

Башкортостан

|

427

|

0,264

|

|

Проект В

|

Сфера услуг

|

Башкортостан

|

546

|

0,450

|

|

Проект Д

|

Сфера услуг

|

Башкортостан

|

360

|

0,455

|

|

Проект Б

|

Сфера услуг

|

Башкортостан

|

67

|

0,498

|

Если инвестор принимает за критерий эффективности

бизнес-проекта

критерий ликвидности, то наиболее оптимальный вариант

будет выглядеть следующим образом (таблица 16).

Таблица 16 - Характеристика портфеля реальных

инвестиционных проектов компании, принимаемых к реализации по ликвидности

|

Наименование инвестиционных

проектов

|

Показатели реализуемых

инвестиционных проектов

|

|

отрасли

|

регион

|

Объем инвестиционных

ресурсов, тыс. руб.

|

Уровень ликвидности проекта

(по DPP)

|

|

Проект Д

|

Сфера услуг

|

Башкортостан

|

360

|

0,34

|

|

Проект В

|

Сфера услуг

|

Башкортостан

|

546

|

0,35

|

|

Проект Б

|

Сфера услуг

|

Башкортостан

|

200

|

0,65

|

|

Проект Г

|

Сфера услуг

|

Башкортостан

|

400

|

1,34

|

|

Проект А

|

Сфера услуг

|

Башкортостан

|

294

|

2,01

|

Вывод: таким образом, в нашем случае, сформирован

наиболее оптимальный вариант портфеля.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1 Федеральный закон от 25.02.99 №39-ФЗ «Об инвестиционной

деятельности в Российской Федерации, осуществляемой в форме капитальных

вложений».

2 Лахметкина Н.И. Инвестиционная стратегия предприятия.

- М.: КНОРУС, 2011 - 232 с.

Пайк Р., Нил Б. Корпоративные финансы и

инвестирование - СПб: Питер, 2006. - 784с.

Староверова Г.С., Медведев А.Ю., Сорокина И.В.

Экономическая оценка инвестиций. - М.: КНОРУС, 2010 - 312 с.

Чернов В. А. Инвестиционная стратегия. - М:

Юнити-Дана, 2003 - 160 с.