Особенности налогообложения

Содержание

1. Что представляют собой общие

принципы налогообложения, каковы их функции, отличительные признаки

. В чем проявляется законность

налогообложения

. Как реализуется принцип

всеобщности и равенства налогообложения

. Что предполагает принцип соразмерности

налогообложения

. Каковы основные этапы

централизации налоговой системы России

. Как распределяются налоговые

полномочия между Российской Федерацией, субъектами РФ и муниципальными

образованиями

. Какие требования включает

требование определенности налогообложения

. Задача

Список используемой литературы

1. Что представляют собой общие принципы

налогообложения, каковы их функции, отличительные признаки

налогообложение муниципальный

федеральный

Принципы налогообложения - это основополагающие,

базовые положения, лежащие в основе налоговой системы государства. Часть таких

принципов закреплена нормативно, другие выводятся путем толкования налогового

законодательства судом или научной доктриной.

Общие принципы налогообложения закреплены в ст.

3 «Основные начала законодательства о налогах и сборах» Налогового Кодекса

Российской Федерации (НК РФ):

. Каждое лицо должно уплачивать законно

установленные налоги и сборы. Законодательство о налогах и сборах основывается

на признании всеобщности и равенства налогообложения. При установлении налогов

учитывается фактическая способность налогоплательщика к уплате налога.

. Налоги и сборы не могут иметь

дискриминационный характер и различно применяться исходя из социальных,

расовых, национальных, религиозных и иных подобных критериев. Не допускается

устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в

зависимости от формы собственности, гражданства физических лиц или места

происхождения капитала.

. Налоги и сборы должны иметь экономическое основание

и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие

реализации гражданами своих конституционных прав.

. Не допускается устанавливать налоги и сборы,

нарушающие единое экономическое пространство РФ и, в частности, прямо или косвенно

ограничивающие свободное перемещение в пределах территории РФ товаров (работ,

услуг) или финансовых средств, либо иначе ограничивать или создавать

препятствия не запрещенной законом экономической деятельности физических лиц и

организаций. Ни на кого не может быть возложена обязанность уплачивать налоги и

сборы, а также иные взносы и платежи, обладающие установленными НК РФ

признаками налогов или сборов, не предусмотренные НК РФ, либо установленные в

ином порядке, чем это определено НК РФ.

. При установлении налогов должны быть

определены все элементы налогообложения. Акты законодательства о налогах и

сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие

налоги (сборы), когда и в каком порядке он должен платить.

. Все неустранимые сомнения, противоречия и

неясности актов законодательства о налогах и сборах толкуются в пользу

налогоплательщика (плательщика сборов).

Особенности (признаки) общих принципов

налогообложения, это:

. Базовый характер. Являясь предписаниями

исходного, основополагающего характера, принципы-нормы определяют цели,

содержание, структуру, функциональную направленность всех иных налоговых норм.

Они задают своеобразную программу развития отрасли в целом и отдельных ее

институтов. Правовые принципы обеспечивают единство налогового права,

предъявляя к налогово-правовым нормам единые требования.

. Обобщающий характер. Принципы регулируют самые

важные, ключевые аспекты налогообложения. Они представляют собой обобщающие

правовые категории, соотносясь с иными нормами налогового права как общие и

специальные.

. Условно-структурный характер. Внутренняя

структура принципов-норм носит достаточно произвольный вид. Пытаться выделить

здесь устойчивые структурные элементы - гипотезу, диспозицию, санкцию - вряд ли

возможно.

. Приоритетный характер. Общие принципы

налогообложения обладают приоритетом (верховенством) по отношению к иным нормам

налогового права. В случае противоречий действуют именно указанные

нормы-принципы.

. Стабильный характер. Налоговые реформы

осуществляются непрерывно, налоговому законодательству присущи высокий динамизм

и изменчивость. На этом фоне общие принципы налогообложения обладают

значительной стабильностью. Именно стабильный характер позволяет общим

принципам налогообложения выполнять роль долговременных правовых ориентиров в

системе налогового законодательства.

Функции налогообложения представляют собой

проявление самой сущности налогов, и показывают, как они реализуют свое

общественное назначение как инструмент распределения и перераспределения государственных

доходов. Постоянно взаимодействуя между собой, они образуют систему. Выделяют

несколько основных функций налогообложения, основные из которых: фискальная;

экономическая; распределительная; контрольная.

Основной функцией налогообложения является

фискальная функция, благодаря которой, то есть сбору денежных средств,

формируются государственные ресурсы, которые резервируются для последующих

целевых программ государства. В этом заключается само содержание налога. Все

последующие функции ее производные.

Экономическая функция включает в себя

регулирующую, распределительную, стимулирующую и социальную подфункции,

влияющие на воспроизводственный процесс, неизбежно влияют как на объем

производства следующего цикла, так и на темпы экономического роста в целом.

Налоги используются государством как средство регулирования экономики путем

увеличения или уменьшения общего налогового бремени для целевого воздействия на

отдельные категории налогоплательщиков или виды деятельности через установление

налоговых льгот, снижение налоговых ставок и др. Эти меры оказывают влияние на

изменение структуры и темпов развития производства. Налоги в значительной

степени определяют величину затрат на производство продукции и прибыль

предприятий. Рост налогов снижает покупательную способность населения и, таким

образом, определяет уровень его жизни.

Распределительная функция заключается в том, что

посредством налогов государство изымает часть доходов организаций и физических

лиц, концентрирует эти средства в государственном бюджете, а затем направляет

их на реализацию экономических и социальных программ.

Контрольная функция - позволяет государству

учитывать доходы организаций и физических лиц, движение финансовых потоков и на

этой основе разрабатывать рекомендации по совершенствованию системы

налогообложения, выявлять случаи неполной или несвоевременной уплаты налогов.

. В чем проявляется законность налогообложения

Основополагающим общеправовым принципом

российского права и необходимым условием системы налогообложения является

принцип законности. Законность налогообложения заключается в точном и

неуклонном выполнение налогово-правовых норм всеми участниками налоговых

правоотношений, включая и государственные (муниципальные) органы.

Вся деятельность в сфере налогов и сборов детально

урегулирована нормами налогового права, соблюдение которых обеспечивается

возможностью применения к правонарушителям мер государственного принуждения.

Согласно НК РФ, каждое лицо должно уплачивать

законно установленные налоги и сборы. Однако, ни на кого не может быть

возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи,

обладающие установленными НК РФ признаками налогов или сборов, не

предусмотренные НК либо установленные в ином порядке, чем ϶ᴛᴏ

определено НК РФ.

Налоги не имеют права быть произвольными.

Поэтому только закон должен содержать перечень налогов, порядок их

установления, изменения и отмены, основные элементы налога, а также порядок его

исчисления и уплаты. Реализация данного принципа обеспечивает детальную структурированность

и целостность национальной налоговой системы, а также жесткую централизацию

управления налогами со стороны государства на базе налогового законодательства.

Налог или сбор может считаться законно

установленным только в том случае, если законом зафиксированы существенные

элементы налогового обязательства, то есть установить налог можно только путем

прямого перечисления в законе о налоге существенных элементов налогового

обязательства. Причем элементы налогообложения должны быть не просто определены,

но определены четко и однозначно, чтобы обеспечить их единообразное толкование

и применение (Постановление КС РФ от 11.11.97 № 16-П, Определение от 08.04.2003

№ 159-О и др.).

Законность установления налогов предполагает

определенность в вопросе, какие именно налоги подлежат уплате на территории РФ.

Виды налогов и сборов, взимаемых в РФ, устанавливаются исключительно НК РФ (ст.

1 НК РФ) и разделяются на три вида: федеральные, региональные и местные. В

основе такого деления лежит структура бюджетной системы РФ (ст. 10 БК РФ).

Важным является то, что перечень налогов и

сборов, взимаемых на территории РФ имеет исчерпывающий характер, т.е. могут

взиматься только такие налоги и сборы, которые предусмотрены НК РФ, который

содержит запрет возложения на кого-либо обязанности уплачивать налоги и сборы,

а также иные взносы и платежи, обладающие признаками налогов и сборов, но не

предусмотренные либо не установленные НК РФ (п. 5 ст. 3).

Требование законности относится не только к

форме и содержанию актов налогового законодательства, но и к процессуальным

аспектам их подготовки, принятия и вступления в силу. Речь идет о надлежащей

форме установления налогов, нарушение которой приводит к тому, что налог не

может считаться законно установленным.

Так, придание налоговым законом обратной силы

неоднократно служило основанием для обжалования (опротестования) таких актов в

судебном порядке. Кроме того, КС РФ указал, что по смыслу ст. 57 Конституции РФ

применительно к актам органов государственной власти и органов местного самоуправления

о налогах и сборах требование законно установленного налога и сбора относится

не только к форме, процедуре принятия и содержанию такого акта, но и к порядку

введения его в действие. Указанное конституционное положение, в частности,

требует от соответствующих органов определять разумный срок, по истечении

которого возникает обязанность каждого платить налоги и сборы, с тем чтобы не

нарушался конституционно-правовой режим стабильных условий хозяйствования,

выводимый, в частности, из ч. 1 ст. 8 и ч. 1 ст. 34 Конституции РФ

(Постановление КС РФ от 30.01.2001 № 2-П).

. Как реализуется принцип всеобщности и

равенства налогообложения

Правовые нормы являются всеобщими моделями

правомерного поведения участников социальных взаимодействий. Никто не выпадает

из-под действия права. Все субъекты без исключения должны выполнять правовые

требования. Согласно Конституции РФ, каждый обязан платить законно

установленные налоги и сборы. Подобные нормы присутствуют в конституциях многих

стран: «Все обязаны участвовать в государственных расходах в соответствии со

своими возможностями» (Конституции Италии); «Каждый должен участвовать в

общественных расходах в соответствии со своими экономическими возможностями

посредством справедливой налоговой системы» (Конституции Испании); «Население

подлежит обложению налогами в соответствии с законами» (Конституции Японии).

Принцип всеобщности налогообложения закреплен

статьей 3 п. 1 НК РФ «каждое лицо должно уплачивать законно установленные

налоги и сборы». Принцип всеобщности налогообложения состоит в том, что каждый

член общества обязан по мере возможностей участвовать в создании

централизованных финансовых фондов публичного характера.

Принцип равенства налогообложения предполагает

равенство всех налогоплательщиков перед налоговым законом. Принцип равенства

налогообложения означает, прежде всего, запрет какой-либо дискриминации в

налоговой сфере. Речь идет о формально-юридическом равенстве налогоплательщиков

перед законом и судом, о равенстве их налогово-правового статуса.

Равенство налогообложения - частное проявление

универсального, общеправового принципа формально-юридического равенства,

действующего во всех отраслях современного права.

Налоги и сборы не могут иметь дискриминационный

характер и различно применяться исходя из социальных, расовых, национальных,

религиозных и иных подобных критериев; не допускается устанавливать

дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от

формы собственности, гражданства физических лиц или места происхождения капитала

(п. 2 ст. 3 НК РФ).

Принцип равного налогового бремени не допускает

установление дискриминационных правил налогообложения в зависимости как от

организационно-правовой формы, так и от характера (содержания)

предпринимательской деятельности налогоплательщиков. В частности, КС РФ указал,

что дифференциация режимов налоговых платежей не может устанавливаться по

неэкономическим мотивам, в том числе исходя из социальных различий и других

подобных критериев, поскольку это противоречит конституционному принципу

равенства (Постановление от 23.12.99 № 18-П). Однако равенство налогообложения

не означает подушную систему уплаты налогов, когда все налогоплательщики

уплачивают одинаковые налоги. Согласно п. 1 ст. 3 НК РФ принцип равенства

адекватно дополняется требованием соразмерности налогообложения, то есть учетом

фактической способности налогоплательщика к уплате налога.

Из требования всеобщности и равенства

налогообложения вытекает закрепленный в ст. 56 Налогового кодекса РФ запрет

устанавливать налоговые льготы индивидуального характера.

. Что предполагает принцип соразмерности

налогообложения

В соразмерности налогообложения проявляется

общеправовой принцип обоснованности и допустимости правовых ограничений.

Соразмерность налогообложения включает требования:

) Пропорциональности: при установлении налогов

учитывается фактическая способность налогоплательщика к уплате налога (п. 1 ст.

3 НК РФ).

Пропорциональность налогообложения состоит в

изъятии равных долей собственности у богатых и бедных, что соответствует

принципам справедливости и равенства.

Требование пропорциональности логично дополняет

принцип всеобщности налогообложения: каждый участвует в формировании

централизованных бюджетных и внебюджетных фондов соразмерно своей фактической

способности уплачивать налоговые платежи. Таким образом, предполагается

дифференцированный подход к различным по размерам объектам налогообложения. По

общему правилу, чем больше налоговая база (размер земельного участка, стоимость

имущества, мощность двигателя, величина дохода или прибыли), тем больший налог

должен уплатить налогоплательщик.

То есть, принципы всеобщности, равенства и

соразмерности налогообложения органично дополняют друг друга. Их сочетание

обеспечивает реализацию т.н. «горизонтальной» и «вертикальной» справедливости.

Первая означает, что все налогоплательщики с одинаковыми объектами

налогообложения должны платить одинаковые налоги, вторая - налогоплательщики,

имеющие однородные объекты налогообложения, но разные налоговые базы, должны

платить налоги, дифференцированные по налоговой базе. КС РФ признает, что

принцип равенства в социальном государстве в отношении обязанности платить

законно установленные налоги и сборы предполагает, что равенство должно

достигаться посредством справедливого перераспределения доходов и

дифференциации налогов и сборов (Постановление от 04.04.96 № 9-П КС РФ).

) Обоснованности: налоги и сборы должны иметь

экономическое основание и не могут быть произвольными (п. 3 ст. 3 НК РФ).

Под «экономическим основанием» подразумевается

характерный для каждого налога объект налогообложения - операции по реализации

товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных

товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий

стоимостную, количественную или физическую характеристики, с наличием которого

у налогоплательщика законодательство о налогах и сборах связывает возникновение

обязанности по уплате налога (п. 1 ст. 38 НК РФ).

Установление налогов и сборов должно быть

экономически оправданным и целесообразным, базироваться на всестороннем

экспертном и статистическом анализе финансовой ситуации в стране, увязываться с

бюджетным процессом, соответствовать провозглашенным политическим целям

государства.

Регулируя налогообложение, законодатель в полной

мере должен руководствоваться требованиями ст. 18 Конституции РФ о том, что

права и свободы человека и гражданина определяют смысл, содержание и применение

законов (Постановление КС РФ от 04.04.96 № 9-П). Именно соответствие налогового

бремени возможности среднестатистического налогоплательщика реализовать

основные права и свободы - главный критерий соразмерности налогообложения.

) Допустимости: недопустимы налоги и сборы,

препятствующие реализации гражданами своих конституционных прав (п. 3 ст. 3 НК

РФ).

КС РФ прямо указал, что реализация основных прав

и свобод, закрепленных в Конституции РФ, не может ставиться в зависимость от

уплаты или неуплаты каких-либо налогов и сборов, поскольку основные права

граждан РФ гарантируются Конституцией РФ без каких-либо условий фискального

характера (Постановлении от 04.04.96 № 9-П КС РФ).

В сфере налогообложения принцип соразмерности

диктует для законодателя запрет устанавливать регулирование таким образом,

чтобы провоцировать законопослушных граждан на сокрытие получаемых доходов и

занижение облагаемой базы (Постановление КС РФ от 23.12.99 № 18-П).

Объект налогообложения всегда представляет собой

определенное благо для налогоплательщика. При этом размер налога или сбора,

подлежащего уплате, должен соответствовать ценности этого объекта, его важности

для налогоплательщика. Налог должен быть таким, чтобы не подталкивать

налогоплательщика на отказ от имущества, доходов или определенного вида

деятельности. Это не выгодно ни ему, ни государству.

. Каковы основные этапы централизации налоговой

системы России

Согласно ст. 8 Конституции в Российской

Федерации гарантируются единство экономического пространства, свободное

перемещение товаров, услуг и финансовых средств, поддержка конкуренции, свобода

экономической деятельности. Конституционные нормы о единстве экономического

пространства РФ получили развитие в п. 4 ст. 3 НК РФ, согласно которому не

допускается устанавливать налоги и сборы, нарушающие единое экономическое

пространство РФ и, в частности, прямо или косвенно ограничивающие свободное перемещение

в пределах территории РФ товаров (работ, услуг) или финансовых средств, либо

иначе ограничивать или создавать препятствия не запрещенной законом

экономической деятельности физических лиц и организаций. Еще ранее КС РФ

Постановлением от 21.03.97 № 5-П указал, что установление налогов, нарушающее

единство экономического пространства РФ, запрещается. Недопустимо введение

региональных налогов, которое:

) может прямо или косвенно ограничивать

свободное перемещение товаров, услуг, финансовых средств в пределах единого

экономического пространства;

) позволяет формировать бюджеты одних территорий

за счет налоговых доходов других территорий либо переносить уплату налогов на

налогоплательщиков других регионов

В реформировании современной налоговой системы

России выделяют три этапа, развивающихся «по спирали»:

) этап налоговой централизации (1991-1993 гг.);

) этап налоговой децентрализации (1994-1996

гг.);

Так, законом РФ от 16.07.92 № 3317-1 п. 2 ст. 18

Закона РФ «Об основах налоговой системы в РФ» был дополнен абзацем следующего

содержания: «Органы государственной власти всех уровней не вправе вводить

дополнительные налоги и обязательные отчисления, не предусмотренные

законодательством РФ, равно как и повышать ставки установленных налогов и

налоговых платежей». Таким образом, налоговая система России изначально

формировалась в централизованном направлении. В дальнейшем была сделана попытка

перейти к децентрализованной системе налогов и сборов. Пункт 7 Указа Президента

РФ от 22.12.93 № 2268 «О формировании республиканского бюджета РФ и

взаимоотношениях с бюджетами субъектов РФ в 1994 году» предусматривал, что

дополнительные налоги и сборы в республиках в составе РФ, краях, областях, автономной

области, автономных округах, городах Москве и Санкт-Петербурге, дополнительные

местные налоги и сборы, не предусмотренные законодательством РФ, могут

вводиться решениями органов государственной власти субъектов РФ, местных

органов государственной власти. При этом уплата налогов юридическими лицами

должна производиться за счет прибыли, остающейся у предприятий и организаций

после уплаты налога на прибыль. Эти меры значительно ослабили единство

налоговой системы России и привели к ее децентрализации. В период действия п. 7

Указа Президента РФ 22.12.93 № 2268 субъекты РФ и муниципальные образования

активно использовали предоставленное им право на введение новых, не

предусмотренных федеральным законодательством, налогов и сборов.

Указом Президента РФ от 18.08.96 № 1214 п. 7

Указ Президента РФ от 22.12.93 № 2268 был признан утратившим силу с 1.01.1997

г. Органам государственной власти субъектов РФ, а также органам местного

самоуправления, предписывалось отменить с 1.01.1997 г. свои решения о введении

дополнительных налогов и сборов, не основанные на Законе РФ «Об основах

налоговой системы в РФ».

В настоящее время налоговая система России носит

относительно централизованный характер. Установление общих принципов

налогообложения и сборов и формирование налоговой системы, включающей, в том

числе исчерпывающий перечень региональных и местных налогов и сборов как

источников поступлений в бюджеты субъектов РФ и местные бюджеты, осуществляется

федеральным законом в соответствии с Конституцией РФ (Постановление КС РФ от

30.01.2001 № 2-П).

Исчерпывающий перечень налогов и сборов всех

уровней закрепляется в НК РФ. В соответствии с п. 6 ст. 12 НК РФ не могут

устанавливаться федеральные, региональные или местные налоги и (или) сборы, не

предусмотренные НК РФ. Отменяются федеральные, региональные и местные налоги и

сборы также федеральным законодателем (п. 5 ст. 12 НК РФ).

На недопустимость установления законами

субъектов РФ произвольных налоговых льгот указано в Постановлении КС РФ от

04.04.96 № 9-П. Недопустимо установление законами субъектов РФ произвольных

налоговых льгот «местным товаропроизводителям», создание внутрироссийских

«офшорных зон», так как первом случае происходит формирование бюджетов одних

территорий за счет налоговых доходов других территорий, во втором - перенос

уплаты налогов на налогоплательщиков других регионов.

. Как распределяются налоговые полномочия между

Российской Федерацией, субъектами РФ и муниципальными образованиями

В России Налоговым кодексом РФ предусмотрено

деление налогов на три группы: федеральные, региональные и местные (ст. 12 НК

РФ).

Федеральными налогами и сборами признаются

налоги и сборы, которые установлены НК РФ и обязательны к уплате на всей

территории РФ, если не предусмотрено иное. Статья 71 Конституции РФ относит к

исключительному ведению РФ правовое регулирование федеральных налогов и сборов.

Региональными налогами признаются налоги,

которые установлены НК РФ и законами субъектов Российской Федерации о налогах и

обязательны к уплате на территориях соответствующих субъектов РФ. Региональные

налоги вводятся в действие и прекращают действовать на территориях субъектов РФ

в соответствии с НК РФ и законами субъектов РФ о налогах. При установлении

региональных налогов определяются в порядке и пределах, которые предусмотрены НК

РФ, следующие элементы налогообложения: налоговые ставки, порядок и сроки

уплаты налогов, если эти элементы налогообложения не установлены НК РФ. Иные

элементы налогообложения по региональным налогам и налогоплательщики

определяются НК РФ. При этом, могут также устанавливаться особенности

определения налоговой базы, налоговые льготы, основания и порядок их

применения.

Местными налогами и сборами (а также в городах

федерального значения Москве, Санкт-Петербурге и Севастополе) признаются налоги

и сборы, которые установлены НК РФ и нормативными правовыми актами

представительных органов муниципальных образований о налогах и сборах и

обязательны к уплате на территориях соответствующих муниципальных образований.

При этом, вводятся следующие элементы налогообложения: налоговые ставки,

порядок и сроки уплаты налогов, если эти элементы налогообложения не

установлены НК РФ. Иные элементы налогообложения по местным налогам и

налогоплательщики определяются НК РФ. Могут также, в порядке и пределах,

которые предусмотрены НК РФ, устанавливаться особенности определения налоговой

базы, налоговые льготы, основания и порядок их применения.

Поскольку налогообложение всегда предполагает

определенное ограничение прав и свобод человека, федеральный законодатель

вправе, согласно ч. 3 ст. 55 Конституции РФ, устанавливать общие пределы такого

ограничения, в том числе и на региональном (местном) уровне. В целях

обеспечения справедливости, всеобщности, формально-юридического равенства,

единства экономического пространства и других конституционных принципов

федеральный законодатель вправе не только формулировать общие принципы

налогообложения и исчерпывающий перечень региональных (местных) налогов и

сборов, но и прямо устанавливать общие (стандартные) для всей территории РФ

элементы региональных (местных) налогов и сборов. Разумеется, такое федеральное

вмешательство не может быть произвольным. «Федеральный законодатель не вправе

определять существенные условия взимания конкретных региональных налогов, если

только это не продиктовано необходимостью реализовать те или иные общие

принципы налогообложения, не обосновано с позиции достижения равновесия между

правами субъектов Федерации - с одной стороны, и основными правами человека и

гражданина, принципом единства экономического пространства - с другой».

Компетенция субъектов РФ и муниципальных

образований в налоговой сфере складывается из трех составляющих:

) по введению региональных (местных) налогов и

сборов;

) по установлению региональных (местных) налогов

и сборов;

) по реализации делегированных полномочий в

сфере налогообложения.

Первая группа полномочий предполагает, что в тех

случаях, когда федеральный законодатель придает региональным и местным налогам

факультативный характер, субъекты РФ и муниципальные образования самостоятельно

решают, вводить или не вводить на своей территории региональные (местные)

налоги и сборы, поскольку исчерпывающий перечень региональных налогов порождает

только право, но не обязанность установить налог (Постановление от 30.01.2001 №

2-П).

Вторая группа полномочий включает в себя

«конкретизацию общих правовых положений, в том числе детальное определение

субъектов и объектов налогообложения, порядка и сроков уплаты налогов, правил

предоставления льгот, способов исчисления конкретных ставок (дифференцированные,

прогрессивные или регрессивные) и т.д.» (Постановление КС РФ от 21.03.97 №

5-П). Так, согласно п. 12 ст. 64 НК РФ законами субъектов РФ могут быть

установлены дополнительные основания и иные условия предоставления отсрочки и

рассрочки уплаты региональных и местных налогов.

НК РФ достаточно четко определяет границы

регионального и местного нормотворчества в сфере налогообложения. Согласно

пунктам 3 и 4 ст. 12 НК РФ при установлении регионального налога

законодательными (представительными) органами субъектов РФ определяются в

порядке и пределах, которые предусмотрены НК РФ, следующие элементы

налогообложения: налоговые ставки, порядок и сроки уплаты налогов.

Законодательными (представительными) органами государственной власти субъектов

РФ законами о налогах в порядке и пределах, которые предусмотрены НК РФ, могут

устанавливаться налоговые льготы, основания и порядок их применения.

Аналогичные полномочия отнесены к ведению муниципальных образований в отношении

местных налогов и сборов. Все иные элементы налогообложения и налогоплательщики

по региональным (местным) налогам определяются НК РФ.

Третья группа - т.н. «делегированные

полномочия», которые возникает в случае передачи отдельных полномочий в сфере

налогообложения с одного уровня управления на другой. Так, ст. 222 НК РФ

предоставляет законодательным (представительным) органам субъектов РФ право

дифференцировать размеры социальных налоговых вычетов по налогу на доходы

физических лиц с учетом своих региональных особенностей и в пределах,

установленных НК РФ. Согласно ст. 284 НК РФ ставка налога на прибыль

организаций, подлежащего зачислению в региональные бюджеты, законами субъектов

РФ может быть понижена для отдельных категорий налогоплательщиков.

Итак, Федеральные налоги и сборы:

) налог на добавленную стоимость (гл.21 НК РФ).

) акцизы (гл. 22 НК РФ).

) налог на доходы физических лиц (гл.23 НК РФ).

) налог на прибыль организаций (гл.25 НК РФ).

) сбор за право пользования объектами животного

мира и водными биологическими ресурсами (гл. 25.1 НК РФ).

) водный налог (гл. 25.2).

) государственная пошлина (гл. 25.3 НК РФ).

) налог на добычу полезных ископаемых (гл.26 НК

РФ).

Региональные налоги:

) транспортный налог (гл. 28 НК РФ).

) налог на игорный бизнес (гл. 29 НК РФ).

) налог на имущество организаций (гл. 30 НК РФ).

К местным налогам и сборам относятся:

) земельный налог (глава 31 НК РФ).

) налог на имущество физических лиц (глава 32 НК

РФ).

) торговый сбор (глава 33 НК РФ).

Следует отметить, что перечень региональных и

местных налогов является исчерпывающим, т.е. ни один орган законодательной

власти субъекта РФ и представительный орган местного самоуправления не имеет

права ввести ни одного налога, не предусмотренного НК РФ. Это положение создаёт

для налогоплательщиков уверенность в незыблемости налоговой системы страны

(рис. 1).

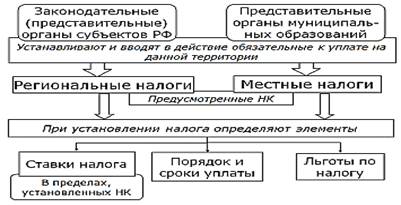

Рисунок 1 - Особенности установления

региональных и местных налогов

. Какие требования включает требование

определенности налогообложения

Принцип определенности налога устанавливает, что

налоговое законодательство должно содержать все элементы налога, необходимые

для его исчисления и уплаты, а сами законы о налогах быть конкретными и

понятными.

Принцип определенности налогообложения развивает

требование формальной определенности права применительно к налоговому

законодательству. Согласно ст. 3 НК РФ принцип определенности налогообложения

включает в себя следующие требования:

) при установлении налогов должны быть

определены все элементы налогообложения (п. 6 ст. 3 НК РФ);

) акты законодательства о налогах и сборах

должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги

(сборы), когда и в каком порядке он должен платить (п. 6 ст. 3 НК РФ);

) все неустранимые сомнения, противоречия и

неясности актов законодательства о налогах и сборах толкуются в пользу

налогоплательщика (п. 7 ст. 3 НК РФ).

Требование определенности соблюдается, а налог

считается установленным лишь в том случае, когда законом определены

налогоплательщики и все элементы налогообложения, а именно: объект

налогообложения, налоговая база, налоговый период налоговая ставка, порядок

исчисления налога, порядок и сроки уплаты налога, налоговые льготы (п. 1 ст. 17

НК РФ). При этом первые шесть элементов носят обязательный характер, последний

(налоговые льготы) - факультативный, поскольку для отдельных налогов и сборов

какие-либо льготы могут и не устанавливаться.

Язык налогового законодательства должен быть

общедоступен для восприятия, понятен каждому, рассчитан не на узкого

специалиста, а на обычного, «среднего» россиянина. Акты налогового

законодательства не должны содержать оценочные категории, то есть так

называемые «каучуковые нормы». Этим налоговое право отличается от

частноправовых отраслей, насыщенных оценочными, диспозитивными нормами. При

этом требование определенности приобретает особенно важное значение в отношении

норм, устанавливающих элементы налогообложения, и института налоговой

ответственности.

Вопросы определенности налоговых норм

неоднократно затрагивались в судебной практике КС РФ, которым сделаны важнейшие

выводы о том, что в Российской Федерации, как в правовом государстве, законы о

налогах должны содержать четкие и понятные нормы. Именно этим обусловлено

предписание НК РФ о том, что необходимые элементы налогообложения (налоговых

обязательств) должны быть сформулированы таким образом, чтобы каждый точно

знал, какие налоги и сборы, когда и в каком порядке он обязан платить.

Формальная определенность налоговых норм должна обеспечить их правильное

понимание и применение. Расплывчатость налоговой нормы, наоборот, может

привести к не согласующемуся с принципом правового государства произвольному и

дискриминационному ее применению государственными органами и должностными

лицами в их отношениях с налогоплательщиками и тем самым - к нарушению принципа

юридического равенства и вытекающего из него требования равенства

налогообложения. Поэтому предусмотренный в дефектных - с точки зрения

требований юридической техники - нормах налог не может считаться законно

установленным (Постановления КС РФ от 28.03.2000 № 5-П, от 20.02.2001 № 3-П и

др.)

Как уже было отмечено, согласно п. 7 ст. 3 НК РФ

все неустранимые сомнения, противоречия и неясности актов законодательства о

налогах и сборах толкуются в пользу налогоплательщика, плательщика сборов.

Сомнение - невозможность для правоприменителя

однозначно истолковать подлежащий применению нормативный акт из-за наличия в

нем противоречий или неясностей.

Противоречие - это наличие двух норм одинаковой

юридической силы и взаимоисключающего содержания. Конкурирующие нормы могут

содержаться как в тексте одного нормативно-правового акта, так и в разных актах

одного уровня.

Неясность - наличие пробелов или оценочных

категорий, не позволяющих однозначно установить действительную волю

законодателя.

Таким образом, под неустранимостью

подразумевается невозможность ликвидировать коллизию (противоречие, неясность)

в рамках правоприменительного процесса путем толкования, когда единственно

возможным средством их устранения остается правотворчество. Однако,

закрепленная п. 7 ст. 3 НК РФ, «презумпция правоты» налогоплательщика при

разрешении налоговых споров должна применяться лишь в качестве крайней меры,

когда все иные юридические средства исчерпаны. При этом, в качестве

неустранимых могут рассматриваться только те сомнения, противоречия и

неясности, которые оказалось невозможным устранить, несмотря на использование

известных методов толкования, а также сравнительно-правового анализа данной

нормы и смежных с ней норм налогового права, а равно - путем непосредственного

применения основных начал законодательства о налогах и сборах.

. Задача

Закрытое акционерное общество «Рыболовецкий

колхоз «Восток-1» (далее - общество Общество) осуществляет промышленное

рыболовство, добычу морепродуктов и морских растений, их последующую

переработку с выпуском пищевой и кормовой продукции и реализацию этой

продукции, которая поименована в Перечне видов продукции, относимой к

сельско-хозяйственной продукции, утвержденном Постановлением Правительства

Российской Федерации от 25.07.2006 № 458 «Об отнесении видов продукции к

сельскохозяйственной продукции и к продукции первичной переработки,

произведенной из сельскохозяйственного сырья собственного производства» в

соответствии со статьей 346.2 Налогового кодекса Российской Федерации (далее -

Кодекс).

Общество обратилось в налоговую инспекцию по

Ленинскому району города Владивостока о выдаче уведомления о возможности

применения обществом системы налогообложения для сельскохозяйственных

товаропроизводителей (далее - единый сельскохозяйственный налог).

Инспекция отказала Обществу в выдаче такого

уведомления. Общество обратилось в Арбитражный суд Приморского края с

заявлением о признании незаконными действий Инспекции.

С учетом анализа действующего законодательства и

арбитражной практики определите, какое решение должен принять суд.

Решение.

Арбитражный суд Приморского края должен отказать

Обществу в выдаче налоговой инспекцией уведомления о возможности применения

обществом системы налогообложения для сельскохозяйственных

товаропроизводителей, по следующим основаниям.

В соответствии с ч.1 ст. 346.3 НК РФ,

организации и индивидуальные предприниматели, изъявившие желание перейти на

уплату единого сельскохозяйственного налога (ЕСХН) со следующего календарного

года, уведомляют об этом налоговый орган по месту нахождения организации или

месту жительства индивидуального предпринимателя не позднее 31 декабря

календарного года, предшествующего календарному году, начиная с которого они

переходят на уплату единого сельскохозяйственного налога.

В уведомлении указываются данные о доле дохода

от реализации произведенной ими сельскохозяйственной продукции, включая

продукцию первичной переработки, произведенную ими из сельскохозяйственного

сырья собственного производства, или данные о доле доходов от реализации

сельскохозяйственной продукции собственного производства членов

сельскохозяйственных потребительских кооперативов, включая продукцию первичной

переработки, произведенную этими кооперативами из сельскохозяйственного сырья

собственного производства членов этих кооперативов, а также от выполненных

работ (оказанных услуг) для членов этих кооперативов в общем доходе от

реализации товаров (выполнения работ, оказания услуг), полученном ими по итогам

календарного года, предшествующего году, в котором подается уведомление о

переходе на уплату единого сельскохозяйственного налога.

Начало применения системы налогообложения для

сельскохозяйственных товаропроизводителей носит уведомительный характер и не

требует от налоговых органов предоставления специальных уведомлений.

Приказом ФНС России от 28.01.2013 № ММВ-7-3/41@

«Об утверждении форм документов для применения системы налогообложения

сельско-хозяйственных товаропроизводителей» предусмотрена рекомендованная форма

уведомления для налогоплательщиков о переходе на систему налогообложения для

сельскохозяйственных товаропроизводителей, а также форма сообщения о

несоответствии требованиям применения системы налогообложения для

сельскохозяйственных товаропроизводителей, которое выдается налого-плательщику

налоговой инспекцией.

Форма уведомления о возможности применения

обществом системы налогообложения для сельскохозяйственных

товаропроизводителей, утвержденная Приказом МНС России от 28.01.2004 №

БГ-3-22/58, утратила силу в связи с изданием Приказа ФНС РФ от 13.04.2010 №

ММВ-7-3/183@.

Если налоговая инспекция направит Обществу

сообщение о несоответствии требованиям применения системы налогообложения для

сельскохозяйственных товаропроизводителей, его можно обжаловать в Арбитражный

суд Приморского края. В этом случае суд удовлетворит заявление Общества, если

оно соответствует требованиям, установленным главой 26.1 НК РФ для применения

системы налогообложения для сельскохозяйственных товаропроизводителей.

В соответствии с пунктом 1 статьи 346.2 НК РФ

плательщиками ЕСХН признаются организации и индивидуальные предприниматели,

являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату

ЕСХН в порядке, предусмотренном главой (единый сельскохозяйственный налог) НК

РФ.

Согласно подпункту 2 пункта 2.1. статьи 346.2 НК

РФ, в целях главы 26.1 - сельскохозяйственными товаропроизводителями также

признаются рыбохозяйственные организации и индивидуальные предприниматели при

соблюдении ими следующих условий:

если средняя численность работников,

определяемая в порядке, устанавливаемом федеральным органом исполнительной

власти, уполномоченным в области статистики, не превышает за налоговый период

300 человек;

если в общем доходе от реализации товаров

(работ, услуг) доля дохода от реализации их уловов водных биологических

ресурсов и (или) произведенной собственными силами из них рыбной и иной

продукции из водных биологических ресурсов составляет за налоговый период не

менее 70 %;

Общество относится к рыбохозяйственным

организациям, так как осуществляет улов рыбы, морепродуктов и морских растений

собственными силами, их последующую переработку и реализацию, что

подтверждается судебной практикой.

Так, решением Арбитражного суда Сахалинской

области от 27.05.2013 года по делу № А59-412/2013 было признано, что п.п. 2 п.

2.1 ст. 346.2 НК РФ определяет исчерпывающий перечень условий, при соблюдении

которых рыбохозяйственная организация признается сельскохозяйственным

товаропроизводителем. Условие, установленное указанной нормой, будет выполнено,

если налогоплательщик получил доход от реализации собственного улова и (или)

произведенной из этих уловов собственными силами рыбной или иной продукции из

водных биоресурсов.

Список используемой литературы

1. Конституция Российской

Федерации (принята всенародным голосованием 12.12.1993) (с учетом поправок) //

Собрании законодательства РФ от 04.08.2014. - № 31. - Ст. 4398.

. Налоговый кодекс Российской

Федерации (часть первая) от 31.07.1998 № 146-ФЗ (ред. от 08.03.2015) //

Собрание законодательства РФ от 03.08.1998. - № 31. - Ст. 3824.

. Налоговый кодекс Российской

Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 06.04.2015) //

Собрание законодательства РФ от 07.08.2000. - № 32. - Ст. 3340.

. Вылкова Е.С. Налоги и

налогообложение в схемах и таблицах: учебное пособие / Е.С. Вылкова и др.; под

редакцией Р.А. Петуховой. - СПб.: Изд-во СПбГУЭФ, 2012. - 80 с.

. Демин А.В. Налоговое право

России: Учеб. пособие / А.В. Демин. - Красноярск: РУМЦ ЮО, 2009. - 329 с.

. Жидкова Е.Ю. Налоги и

налогообложение / Е.Ю. Жидкова. - М.: Эксмо, 2012. - 480 с.

. Миллер Н.В. Становление и

развитие налогообложения: Учебное пособие / Н.В. Миллер. - 2009. - 118 с.

. Налоги и налогообложение:

учебник / Под ред. Д.Г. Черника. - М.: Юрайт, 2013. - 393 с.

. Налоги и налогообложение:

учебник / Под ред. Л.Я. Маршавиной, Л.А. Чайковской. - М.: Юрайт, 2014. - 503

с.

. Фролова Т.А. Налогообложение

предприятия. Конспект лекций / Т.А. Фролова, М.А. Чефранова. - Таганрог: Изд-во

ТТИ ЮФУ, 2011.