Налоговое планирование на предприятии: инвестиционная деятельность промышленного предприятия и выбор режима налогообложения

Санкт-Петербургский государственный

политехнический университет

Инженерно-экономический институт

Кафедра «Финансы и денежное

обращение»

А.С. Панин

Налоговое планирование на

предприятии: инвестиционная деятельность промышленного предприятия и выбор

режима налогообложения

Пояснительная записка к курсовому

проекту

Направление подготовки специалистов:

080105.65 Финансы и кредит

Группа

4076/10

Руководитель

проекта: _____________

профессор,

д.э.н. Е.А. Яковлева

Консультант:

______________

доцент, к.э.н.

Н.О. Рухляда

Допущен к

защите: Заведующий кафедрой

Д.Г. Родионов

Санкт-Петербург

Санкт-Петербургский

государственный политехнический университет

ЗАДАНИЕ

НА ВЫПОЛНЕНИЕ

КУРСОВОГО ПРОЕКТА

студенту группы 4076/10 Панину Антону Сергеевичу

.Тема проекта: Налоговое планирование на предприятии: инвестиционная

деятельность промышленного предприятия и выбор режима налогообложения.

.Срок сдачи студентом законченного проекта:20 мая 2013г.

. Исходные данные к проекту: методические указания по курсовому

проектированию по дисциплине «Налоги и налогообложение».

. Содержание пояснительной записки: введение (цели и задачи

проектирования), основная часть (1. Теоретический вопрос по выбору, 2.

Расчетная часть (вариант № 9) по формированию целостной экономической модели

предприятия в инвестиционном процессе с обязательным расчетом следующих налогов

- налог на добавленную стоимость, налог на прибыль, взносы в страховые фонды,

налог на имущество организации, транспортный налог, налог на доходы физических

лиц, упрощенная система налогообложения), заключение, список использованных

источников, приложения.

. Перечень графического материала: формы бухгалтерской отчетности,

таблицы по экономической модели с расчетов обязательных налогов в количестве 42

единицы.

. Консультанты: доц., к.э.н. Н.О. Рухляда

. Дата получения задания: «11» февраля 2013 г.

Руководитель, проф., д.э.н. ________________ Е.А. Яковлева

(подпись)

Задание принял к исполнению ________________ А.С. Панин

(подпись студента)

«11» февраля 2013 г.

Оглавление

Введение

. Теоретическая часть

. Расчетная часть

.1 Порядок проведения расчетов

.2 Исходные данные

.3 Определение амортизации, остаточной стоимости основных

средств и нематериальных активов

.4 Расчет налога на имущество организации

.5 Расчет транспортного налога

.6 Определение долговой нагрузки по краткосрочному и

долгосрочному кредитам

.7 Определение долговой нагрузки по краткосрочному и

долгосрочному кредитам

.8 Расчет взносов в страховые фонды

.9 Исчисление налога на доходы физических лиц

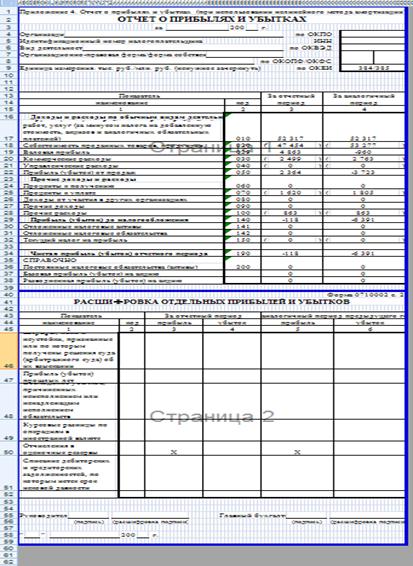

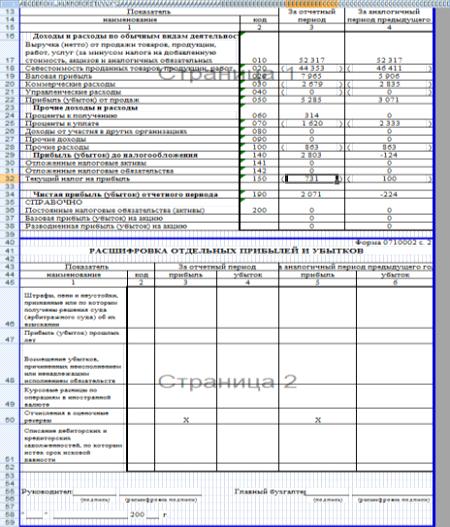

.10 Формирование отчета о прибылях и убытках и расчет налога

на прибыль

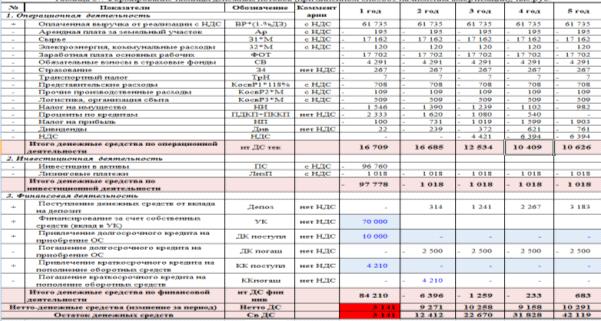

.11 Формирование отчета о движении денежных средств и расчет

НДС

.12 Формирование отчета о движении денежных средств и расчет

НДС

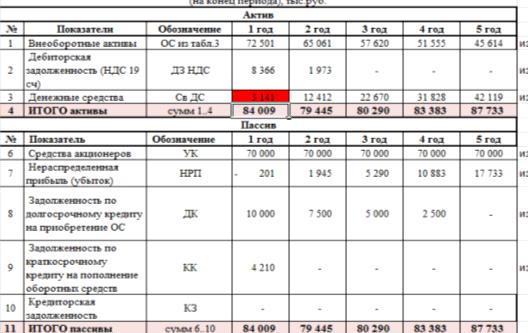

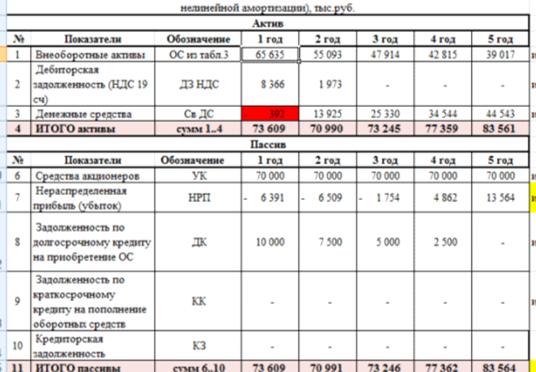

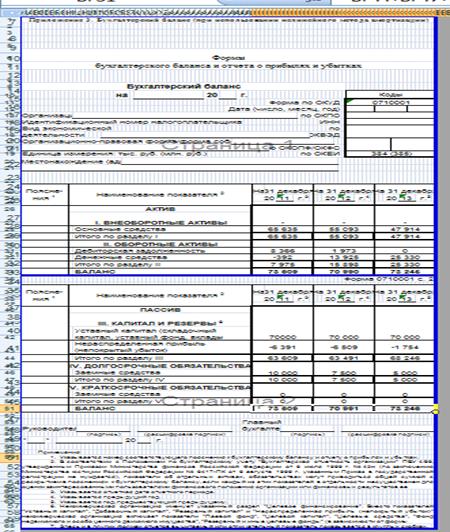

.13 Формирование балансового отчета

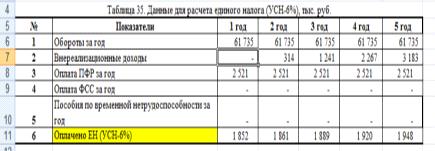

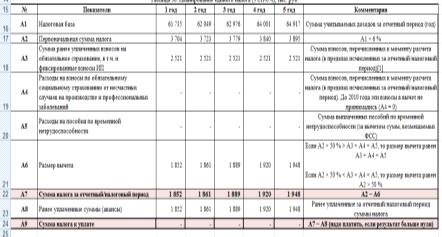

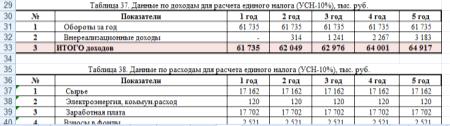

.14 Порядок проведения расчета налога по УСН и формирование

отчета

. Налоговое планирование

Выводы

Список используемой литературы

Приложения

Введение

Необходимость налогового планирования определена современным налоговым

законодательством, предусматривающее различные налоговые режимы, в зависимости

от статуса налогоплательщика, направлений и результатов его

финансово-хозяйственной деятельности, места регистрации и организационной

структуры налогоплательщика.

Налоговое планирование заключается в разработке и внедрении различных законных

схем снижения налоговых отчислений, за счет применения методов стратегического

планирования финансово-хозяйственной деятельности предприятия. Налоговое

планирование предприятия является составной частью управления финансовыми

потоками предприятия. Создание эффективной системы налогового планирования на

российских промышленных предприятиях выступает связующим звеном между

различными этапами экономического планирования предприятия (от тактического на

период до года, одной сделки до стратегического - создание отдельных ветвей

бизнеса). Таким образом экономической конструкции под названием “налоговое

планирование" присущ целостный характер, выражающийся, прежде всего в

многообразии взаимосвязей с различными проявлениями управленческого воздействия

во внутренней структуре организации. Иными словами, налоговое планирование,

вплотную взаимодействуя с такими управленческими функциями, как маркетинг,

финансы, учет, кадровая политика, снабжение, в то же время является одним из

базовых инструментов генерирования показателей эффективности функционирования

предприятия, так как расчет последних без учета налоговых последствий

представляется весьма неразумным и иррациональным. Следовательно, налоговое

планирование должно стать обязательным инструментарием в комплекте менеджмента

российского предприятия при принятии того или иного управленческого решения.

Налоговое планирование подразумевает оптимизацию налогообложения в целом,

разработку ситуационных схем оптимизации налоговых платежей, организацию

системы налогообложения для своевременного анализа налоговых последствий

различных управленческих решений. Планирование налоговых платежей в рамках

финансового анализа позволяет предприятиям более эффективно управлять

имеющимися ресурсами., определять выбор оптимального сочетания построения

правовых форм отношений и возможных вариантов их интерпретации в рамках

действующего налогового законодательства.

Задача налогового планирования - организация системы налоговых платежей

для достижения максимального финансового результата при минимальных затратах.

Основными принципами налогового планирования являются:

· законность всех способов и методов оптимизации

налогообложения;

· экономичность внедрения схем оптимизации налогообложения;

· индивидуальный подход к деятельности и особенностям

конкретного налогоплательщика;

· комплексность и многовариантность применения разработанных

схем и методов налогообложения.

Организация налогового планирования заключается: в предварительном

анализе финансово-хозяйственной деятельности организации; в исследовании

действующего законодательства, анализе налоговых проблем конкретного

налогоплательщика с целью выявления наиболее перспективных направлений

налогового планирования; в определении схем оптимизации налогообложения

партнеров и конкурентов в конкретных видах деятельности, а также применении

наиболее выгодных способов налогообложения на предприятии.

Налоговое планирование наиболее эффективно на этапе организации бизнеса,

так как целесообразно изначально грамотно подойти к выбору

организационно-правовой формы, места регистрации предприятия, разработке

организационной структуры предприятия.

Организация налогового планирования в процессе функционирования

предприятия необходима при оформлении договорных отношений с поставщиками и

заказчиками, осуществлении хозяйственных операций и т. д. Налоговое

планирование является неотъемлемой частью процесса создания, реорганизации,

ликвидации предприятия, преобразования, слияния и т. п.

Целью курсового проекта является анализ налогового бремени и расчёт

налогов за пять фискальных периодов для предприятия согласно общей системе

налогообложения (с использованием линейного и нелинейного способа амортизации)

и в режиме упрощенной системы налогообложения. Для достижения этой цели

необходимо определить налоговую базу и произвести расчет сумм налогов к уплате

в рамках целостной финансовой модели предприятия, а именно:

· НДС

· Налог на прибыль

· Обязательные взносы в страховые фонды

· Налог на имущество организаций

· Транспортный налог и

· НДФЛ.

Курсовой проект содержит два задания. Первое задание - это раскрытие

теоретического вопроса, второе задание - сравнительный анализ налогового

бремени предприятия при общей и упрощенной системах налогообложении. Курсовой

проект включает расчет налогов за 5-летний период для предприятия с заполнением

и составлением агрегированных форм финансовой отчетности и краткой

пояснительной запиской.

1.

Теоретическая часть

Юридические лица, а также индивидуальные предприниматели, начинающие свою

профессиональную коммерческую деятельность, могут выбрать один из двух

вариантов системы налогообложения: общую либо упрощенную.

Общая система налогообложения предусматривает уплату следующих налогов:

налог на добавленную стоимость (НДС), налог на прибыль (налог на доходы

физических лиц для ИП), а также налог на имущество.

Упрощенная система налогообложения (УСН) - это один из налоговых режимов,

который подразумевает особый порядок уплаты налогов и ориентирован на

представителей малого и среднего бизнеса. Суть данной системы заключается в

том, что налогоплательщик выплачивает единый налог, который заменяет ряд

налогов в традиционной системе налогообложения.

Объектами налогообложения являются доходы, а также доходы, уменьшенные на

величину расходов. Упрощенную систему налогообложения можно разделить на три

группы:

оплата 6% (объект налогообложения - доходы)

оплата 15% (объект налогообложения - доходы, уменьшенные на величину

расходов)

патент (для индивидуальных предпринимателей)

Отметим, что с января 2009 года законами субъектов Российской Федерации

могут быть применены дифференцированные налоговые ставки - 5-15%.

Условия, необходимые для перехода на УСН

· компания не является представителем следующих структур:

банки, инвестиционные фонды, страховые организации, негосударственные

пенсионные фонды, участники рынка ценных бумаг, ломбарды, производители

подакцизных товаров компания не ведет следующие виды деятельности: добыча и

реализация полезных ископаемых, игорный бизнес

· компания не является участником соглашений о разделе

продукции

· выручка налогоплательщика по итогам девяти месяцев работы (в

год, когда подается заявление о переходе на УСН) не должна превышать 45 000 000

руб.

· численность сотрудников предприятия не должна превышать 100

человек

· стоимость амортизированных средств нематериальных активов

компании - не более 100 000 000 руб.

· у компании нет представительств и филиалов

Применение упрощенной системы налогообложения организациями

предусматривает замену единым налогом уплаты уплату следующих налогов:

· налога на прибыль организаций (за исключением налога,

уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным

пунктами 3 и 4 статьи 284 Налогового Кодекса);

· налога на добавленную стоимость, за исключением налога на

добавленную стоимость, подлежащего уплате в соответствии с Налоговым Кодексом

при ввозе товаров на таможенную территорию Российской Федерации, а также налога

на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1

Налогового Кодекса;

· налога на имущество организаций;

Компании, работающие по УСН, уплачивают страховые взносы на обязательное

пенсионное страхование в соответствии с требованиями законодательства РФ.

Остальные налоги уплачиваются в соответствии с общими режимами.

УСН не освобождает от исполнения обязанностей налоговых агентов,

предусмотренных Налоговым Кодексом.

Для компаний, которые применяют УСН, действует стандартный порядок

ведения кассовых операций, а также порядок предоставления статистической

отчетности.

Правила перехода на упрощенную систему налогообложения

На упрощенную систему налогообложения можно перейти с нового года. Для

этого необходимо подать заявление в налоговый орган (по месту нахождения Вашей

организации) с 1 октября по 30 ноября. При первичной регистрации предприятия

рекомендуется подавать заявление о переходе на УСН сразу (в случае, если Вы

решили, что будете работать в дальнейшем именно с этой системой

налогообложения).

Правила возврата к общей системе налогообложения

У многих возникает закономерный вопрос: есть ли возможность после

перехода на УСН вернуться к общей системе налогообложения. Отвечаем: компании,

применяющие УСН, не могут вернуться к стандартному режиму налогообложения до

окончания налогового периода.

Но исключения есть в любых правилах. В том случае, если доход компании с

начала года превысил сумму 60 000 000 рублей, среднесписочная численность

сотрудников превысила 100 человек, или стоимость амортизируемого имущества,

которое находится в собственности налогоплательщика превысила 100 000 000

рублей, такая компания автоматически переходит на общий режим налогообложения.

Отметим, что компании обязаны сообщить в налоговую о переходе на общий

режим налогообложения не позднее, чем через 15 дней по истечении квартала, в

котором доход превысил установленные показатели.

Перейти на общий режим налогообложения можно с начала календарного года.

Налоговый орган необходимо уведомить об этом не позднее 15 января того года, в

котором планируется переход на стандартный режим.

После этого компания вправе снова перейти на «упрощенку», но не раньше

чем через год после возврата к стандартной налоговой схеме.

Существенным преимуществом использования УСН является сокращение

документооборота. Применение данной системы позволяет фиксировать необходимые

операции в книге учета покупок-продаж, что очень удобно, доступно и наглядно.

2. Расчетная

часть

.1 Порядок

проведения расчетов

Согласно российскому законодательству налогоплательщик обязан вести

налоговый учет специально для целей исчисления налога на прибыль. Налоговый

учет ведется отдельно от бухгалтерского. Порядок ведения налогового учета

устанавливается в учетной политике организации для целей налогообложения,

утверждаемой приказом ее руководителя. Суть курсового проекта состоит в

определения ряда налогов в соответствии с требования налогового учета.

Расчетная часть курсового проекта выполняется в следующей

последовательности:

. Расчет налогов и формирование финансовой отчетности по общей системе

налогообложения при прогнозе 5 лет.

.1. Определить амортизацию линейным и нелинейным способами.

.2. Рассчитать остаточную стоимость имущества и налог на имущество с

учетом линейной и нелинейной амортизации соответственно.

.3. Рассчитать сумму транспортного налога.

.4. Рассчитать начисленные проценты за пользование кредитами и

задолженность по долгосрочному и краткосрочному кредитам.

.5. Определить суммы страхового взноса с фонда оплаты труда.

.6. Рассчитать налог на доходы физических лиц.

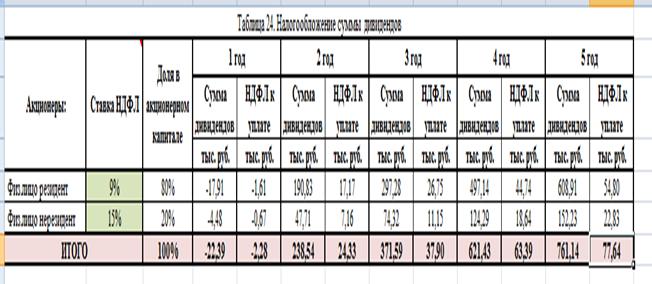

.7. Определить налогообложение дивидендов (налог на прибыль).

. Формирование прогнозного отчета о прибылях и убытках на 5 лет.

.1. Определить расходы предприятия в соответствии с классификацией (на

прямые, косвенные расходы, затраты на производство и реализацию,

внереализационные и прочие).

.2. Сформировать налоговую базу по налогу на прибыль.

.3. Определить сумму корректировки налоговой базы, связанную с лимитированием

процентов по используемым кредитам.

.4. Рассчитать налог на прибыль с учетом корректировки налоговой базы по

процентам долгосрочного и краткосрочного кредита.

.5. Учесть убытки прошлых периодов, если таковые имеются.

.6. Определить налогообложение дивидендов (налог на прибыль).

. Формирование прогнозного отчета о движении денежных средств на 5 лет:

.1. Выделить входящий и исходящий НДС по тем позициям, где он

присутствует для расчета НДС.

.2. Рассчитать налоговую базу по НДС.

.3. Определить дефицит / профицит денежных средств для получения

краткосрочного кредита (остаток денежных средств на конец периода).

.4. Выполнить перерасчет расходов предприятия с учетом необходимости

краткосрочного кредита; произвести перерасчет налога на прибыль.

.5. Проверить, чтобы остаток денежных средств у предприятия был

положителен в конце каждого прогнозного периода.

. Формирование балансового отчета на начало и конец каждого периода.

Период расчета один календарный год. Проверка равенства активов и пассивов

баланса.

. Сделать п.2,3 и п.4. при условии нелинейной амортизации.

. Произвести расчет для УСН на 5 лет года.

.1. Проверить возможность использования УСН.

.2. Произвести расчет для двух методов УСН.

.3. Указать какие налоги замещаются.

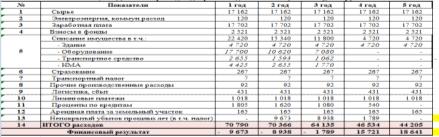

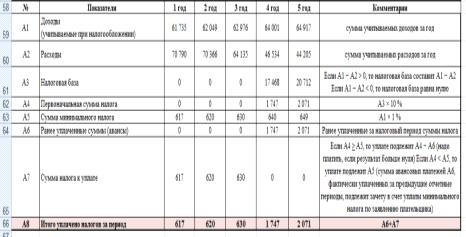

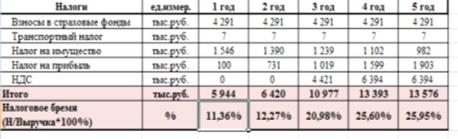

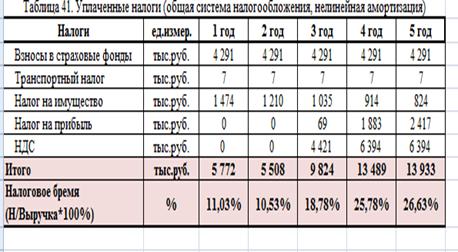

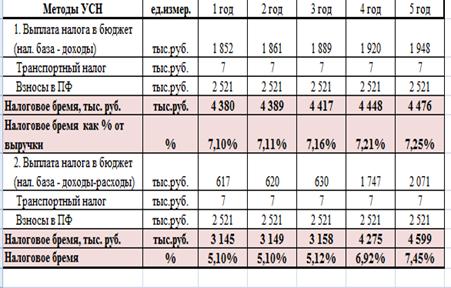

. Определить налоговое бремя для предприятия (Таблица 19 и 20

Приложения):

.1. Определить эффективность использования УСН и общей системы

налогообложения (при линейном и нелинейном способе начисления амортизации) как

для предприятия, так и для государства.

.2. Сделать заключение.

2.2 Исходные

данные

амортизация имущество кредит налог

Исходные данные для выполнения курсового проекта представлены в таблице

1, согласно варианту 9.

|

Комментарий

|

Обозначение, формулы

|

Значение

|

|

Ставка по НДС

|

НДС

|

18.00%

|

|

Ставка налога на прибыль

|

НП

|

20.00%

|

|

Ставка налога на имущество

|

НИ

|

2.20%

|

|

Ставка по транспортному

налогу , руб./1 л.с. двигателя

|

Нтран

|

45.0

|

|

Ставка по УСН (при условии,

что база н/о = доходы)

|

УСН1

|

6.00%

|

|

Ставка по УСН (при условии,

что база = доходы-расходы)

|

УСН2

|

10.00%

|

|

Стандартный вычет на 1-го и

2-го ребенка, руб.

|

Выч

|

1400.00

|

|

Ставка НДФЛ на доходы в

виде з/п по найму

|

НДФЛ1

|

13.00%

|

|

Ставка НДФЛ на доходы от

долевого участия для резидентов

|

НДФЛ2

|

9.00%

|

|

Ставка НДФЛ на доходы от

долевого участия для нерезидентов

|

НДФЛ3

|

15.00%

|

|

Обязательные взносы в

страховые фонды (как % от фонда оплаты труда)

|

СВ

|

30.00%

|

|

|

УСН

|

ОСН

|

|

|

в пред.лим.

|

сверх лим.

|

в пред.лим.

|

сверх лим.

|

|

- в ПФР

|

-

|

20%

|

0%

|

22%

|

10%

|

|

- в ФФОМС

|

-

|

0%

|

0%

|

5.1%

|

0%

|

|

- в ФСС

|

-

|

0%

|

0%

|

2.9%

|

0%

|

|

Лимит начисления старховых

взносов, тыс.руб

|

Лим.

|

568

|

568

|

|

Ставка арендной платы за 1

га земельного участка (с учетом НДС), тыс. руб./га в год

|

Ст.Ар.

|

330.40

|

|

Площадь земельного участка,

га

|

Пл.

|

0,59

|

|

Мощность двигателя

транспортного средства, л.с.

|

-

|

162

|

|

Ставка по краткосрочному

кредиту

|

СКК

|

17,7%

|

|

Ставка по долгосрочному

кредиту

|

СДК

|

21,6%

|

|

Объем выпуска продукции

(мощность завода), ед. продукции в год

|

М

|

100 000

|

|

Цена за ед. реализованной

продукции (с учетом НДС), тыс. руб./ед.

|

Ц

|

0.6173

|

|

Норматив сырья на ед.

продукции (с учетом НДС), тыс. руб./ед.

|

З1

|

0,1716

|

|

Нормативы потребления

электроэнергии, коммун.расходов (с учетом НДС), тыс. руб./ед.

|

З2

|

0.0012

|

|

Норматив формирования ФОТ

по заработной плате основных рабочих, тыс. руб./ед.

|

ЗП

|

0.1770

|

|

Годовой норматив по прочим

производственным расходам, тыс. руб./год

|

КосвР2

|

109,00

|

|

Годовой норматив по

расходам на логистику и организацию сбыта продукции, тыс. руб./год

|

КосвР3

|

509,00

|

|

Норма по представительским

расходам (лимит по НКРФ до 4% от ЗП)

|

КосвР1

|

4,00%

|

|

Сумма контракта по лизингу

оборудования (всего за 5 лет), тыс. руб.

|

Лиз

|

5 090

|

|

Сумма долгосрочного кредита

на приобретение основных средств, тыс. руб.

|

ДК

|

10 000

|

|

Сумма вклада в уставный

капитал, тыс. руб.

|

УК

|

70 000

|

|

Ставка по депозиту

|

Пр.

|

10%

|

|

|

|

|

|

|

|

.3 Определение амортизации, остаточной стоимости основных средств и

нематериальных активов

В первоначальную стоимость амортизируемого имущества включаются все

расходы на приобретение, изготовление, доставку и доведение до состояния, в

котором имущество пригодно для использования. Первоначальная стоимость

изменяется только в случаях достройки, дооборудования, модернизации,

технического перевооружения и частичной ликвидации (ст. 257 НК РФ).

Амортизируемым имуществом признаются имущество, результаты

интеллектуальной деятельности и иные объекты интеллектуальной собственности,

которые находятся у налогоплательщика на праве собственности, используются им

для извлечения дохода и стоимость которых погашается путем начисления

амортизации. Амортизируемым имуществом признается имущество со сроком полезного

использования более 12 месяцев и первоначальной стоимостью более 40 000 рублей

(ст. 256 НК РФ).

В налоговом учете применяются два метода начисления амортизации: линейный

и нелинейный (п.1 статьи 259 НК РФ). При применении одного из этих методов

сумма амортизации определяется для целей налогообложения ежемесячно, в

соответствии с нормой амортизации, исходя из срока полезного использования

объекта. Причем амортизация начисляется отдельно по каждому объекту

амортизируемого имущества.

В определенных случаях к основной норме амортизации может применяться

специальный повышающий или понижающий коэффициент (п.7 ст.259):

· от 1 до 2 - для основных средств, работающих в условиях

агрессивной среды, повышенной сменности

· от 1 до 3 - для основных средств - предметов лизинга

· 0,5 - для дорогостоящих автомобилей и пассажирских автобусов

Амортизируемое имущество распределяется по амортизационным группам в

зависимости от срока его полезного использования. В НК РФ все основные средства

(имущество) разбиты на 10 амортизационных групп в зависимости от срока

полезного использования.

В курсовом проекте амортизация рассчитывается двумя способами: линейный

метод начисления амортизации и нелинейный метод. При линейном методе сумма

амортизации в отношении объекта амортизируемого имущества определяется исходя

из первоначальной стоимости или текущей (восстановительной) стоимости (в случае

проведения переоценки) объекта основных средств и нормы амортизации,

исчисленной исходя из срока полезного использования данного объекта. В

соответствии с п.4 статьи 259 НК РФ линейный метод представляет собой

равномерное списание стоимости амортизируемого имущества в течение срока его

полезного использования, установленного организацией при принятии объекта к

учету.

Сумма начисленной за один месяц амортизации, рассчитанной методом

нелинейной амортизации, для каждой амортизационной группы (подгруппы)

определяется исходя из произведения суммарного баланса соответствующей

амортизационной группы (подгруппы) на начало месяца и норм амортизации.

Не подлежат амортизации:

· Земля;

· Материально-производственные запасы, товары;

· Имущество, полученное и переданное в безвозмездное

пользование;

· Имущество, переведенное на консервацию на срок более 3

месяцев;

· Имущество, находящееся на реконструкции и модернизации на

срок свыше 12 месяцев;

· Объекты незавершенного строительства;

· Имущество бюджетных и некоммерческих организаций,

используемое для деятельности, не являющейся предпринимательской;

· Ценные бумаги.

Все расчёты по амортизации основных средств сведены в таблице 2.

Таблица 2. Характеристика ОС и НМА для начисления амортизации

|

№

|

Наименование Основных

средств и (ОС) и нематериальных активов (НМА)

|

Обозначение, формулы

|

Первоначальная стоимость с

НДС тыс.руб.

|

Первоначальная стоимость

без учета НДС тыс. руб.

|

Группа амортизации

|

Срок эксплуатации, лет

|

Сумма амортизации за год,

тыс. руб

|

Сумма амортизации за мес.,

тыс.руб

|

Амортизационная премия

(списывается в прочие расходы)

|

|

|

|

ПС

|

ПС:118%

|

-

|

Тэкспл

|

Ам год=ПС: 118%:Тэкспл

|

Ам мес.

|

Ам прем.

|

|

1

|

Здание

|

ПС1

|

47200,00

|

40000,00

|

9

|

30

|

1 333,33

|

111,11

|

|

|

2

|

Оборудование

|

ПС2

|

35400,00

|

30000,00

|

4

|

7

|

3 857,14

|

321,43

|

3 000,00

|

|

3

|

НМА

|

НМА1

|

8850,00

|

7500,00

|

6

|

10

|

750,00

|

62,50

|

|

|

4

|

Транспортное средство

|

ПС3

|

5310,00

|

4500,00

|

3

|

3

|

1 500,00

|

125,00

|

|

|

5

|

ИТОГО

|

ПС1 +ПС2+ПС3+НМА1

|

96760,00

|

82000,00

|

|

|

|

|

|

|

6

|

Определение НДС входящий к

вычету

|

ПС:118%*18%

|

14760,00

|

|

|

|

|

|

|

2.4 Расчет

налога на имущество организации

При расчете налога на имущество объектом налогообложения является все

движимое и недвижимое имущество предприятия, учитываемое на балансе как

основные средства. Налоговая база определяется как среднегодовая стоимость

имущества и учитывается по остаточной стоимости амортизируемого имущества.

Остаточная стоимость является расчетной величиной, определяется как разность

между первоначальной (восстановительной) стоимостью основного средства и суммой

начисленной по нему амортизации. По остаточной стоимости основные средства

отражаются в балансе. Среднегодовая стоимость имущества, признаваемого объектом

налогообложения, за налоговый период определяется как частное от деления суммы,

полученной в результате сложения величин остаточной стоимости имущества на 1-е

число каждого месяца налогового периода и последнее число налогового периода,

на число месяцев в налоговом периоде, увеличенное на единицу.

Налоговым периодом является календарный год при ставке 2,2%. Налоговые

ставки устанавливаются законами субъектов Российской Федерации и не могут

превышать 2,2 процента. (ст. 380 НК РФ).

Налог на имущество указывается в отчете о прибылях и убытках и отчете о

движении денежных средств.

Расчеты представлены в таблице 3.

Таблица 3. Расчет амортизации линейным способом и налога на имущество

(НИ) на 5-ти летний период по месяцам, тыс. руб.

|

Среднегодовая стоимость

имущества, тыс. руб.

|

Обозначение, формулы

|

Здание

|

Оборудование

|

НМА

|

Транспортное средство

|

Налог на имущество (НИ)

|

Годовая амортизация

|

|

|

|

Остаточная стоимость

|

Ежемес. Амортизация

|

Остаточная стоимость

|

Ежемес. Амортизация

|

Остаточная стоимость

|

Ежемес. Амортизация

|

Остаточная стоимость

|

Ежемес. Амортизация

|

Остаточная стоимость

|

Ежемес. Амортизация

|

|

|

|

1

|

январь 1 год

|

ПС:118%

|

40 000

|

-

|

30 000

|

-

|

7 500

|

-

|

4 500

|

-

|

82 000

|

-

|

|

|

|

2

|

февраль

|

ПС-Ам мес=ОС(2мес)

|

39 889

|

111

|

27 000

|

3 000

|

7 438

|

63

|

4 375

|

125

|

78 701

|

3 299

|

|

|

|

3

|

март

|

ОС(3 мес)- Ам мес=ОС(4 мес)

|

39 778

|

111

|

26 679

|

321

|

7 375

|

63

|

4 250

|

125

|

78 081

|

620

|

|

|

|

4

|

апрель

|

ОС(4 мес)- Ам мес=ОС(5 мес)

|

39 667

|

111

|

26 357

|

321

|

7 313

|

63

|

4 125

|

125

|

77 461

|

620

|

|

|

|

5

|

май

|

ОС(5 мес)- Ам мес=ОС6 мес)

|

39 556

|

111

|

26 036

|

321

|

7 250

|

63

|

4 000

|

125

|

76 841

|

620

|

|

|

|

6

|

июнь

|

ОС(6 мес)- Ам мес=ОС(7 мес)

|

39 444

|

111

|

25 714

|

321

|

7 188

|

63

|

3 875

|

125

|

76 221

|

620

|

|

|

|

7

|

июль

|

ОС(7 мес)- Ам мес=ОС(8 мес)

|

39 333

|

111

|

25 393

|

321

|

7 125

|

63

|

3 750

|

125

|

75 601

|

620

|

|

|

|

8

|

август

|

ОС(8 мес)- Ам мес=ОС(9 мес)

|

39 222

|

111

|

25 071

|

321

|

7 063

|

63

|

3 625

|

125

|

74 981

|

620

|

|

|

|

9

|

сентябрь

|

ОС(9 мес)- Ам мес=ОС(10

мес)

|

39 111

|

111

|

24 750

|

321

|

7 000

|

63

|

3 500

|

125

|

74 361

|

620

|

|

|

|

10

|

октябрь

|

ОС(10 мес)- Ам мес=ОС(11

мес)

|

39 000

|

111

|

24 429

|

321

|

6 938

|

63

|

3 375

|

125

|

73 741

|

620

|

|

|

|

11

|

ноябрь

|

ОС(11 мес)- Ам мес=ОС(12

мес)

|

38 889

|

111

|

24 107

|

321

|

6 875

|

63

|

3 250

|

125

|

73 121

|

620

|

|

|

|

12

|

декабрь

|

ОС(12 мес) для баланса

|

38 778

|

111

|

23 786

|

321

|

6 813

|

63

|

3 125

|

125

|

72 501

|

620

|

|

|

|

13

|

январь 2 год

|

и т.д.

|

38 667

|

111

|

23 464

|

321

|

6 750

|

63

|

3 000

|

125

|

71 881

|

620

|

1 546,11

|

9 499

|

|

14

|

февраль

|

|

38 556

|

111

|

23 143

|

321

|

6 688

|

63

|

2 875

|

125

|

71 261

|

620

|

|

|

|

15

|

март

|

|

38 444

|

111

|

22 821

|

321

|

6 625

|

63

|

2 750

|

125

|

70 641

|

620

|

|

|

|

16

|

апрель

|

|

38 333

|

111

|

22 500

|

321

|

6 563

|

63

|

2 625

|

125

|

70 021

|

620

|

|

|

|

17

|

май

|

|

38 222

|

111

|

22 179

|

321

|

6 500

|

63

|

2 500

|

125

|

69 401

|

620

|

|

|

|

18

|

июнь

|

|

38 111

|

111

|

21 857

|

321

|

6 438

|

63

|

2 375

|

125

|

68 781

|

620

|

|

|

|

19

|

июль

|

|

38 000

|

111

|

21 536

|

321

|

6 375

|

63

|

2 250

|

125

|

68 161

|

620

|

|

|

|

20

|

август

|

|

37 889

|

111

|

21 214

|

321

|

6 313

|

63

|

2 125

|

125

|

67 541

|

620

|

|

|

|

21

|

сентябрь

|

|

37 778

|

111

|

20 893

|

321

|

6 250

|

63

|

2 000

|

125

|

66 921

|

620

|

|

|

|

22

|

октябрь

|

|

37 667

|

111

|

20 571

|

321

|

6 188

|

63

|

1 875

|

125

|

66 301

|

620

|

|

|

|

23

|

ноябрь

|

|

37 556

|

111

|

20 250

|

321

|

6 125

|

63

|

1 750

|

125

|

65 681

|

620

|

|

|

|

24

|

декабрь

|

|

37 444

|

111

|

19 929

|

321

|

6 063

|

63

|

1 625

|

125

|

65 061

|

620

|

|

|

|

25

|

январь 3 год

|

|

37 333

|

111

|

19 607

|

321

|

6 000

|

63

|

1 500

|

125

|

64 440

|

620

|

1 390

|

7 440

|

|

26

|

февраль

|

|

37 222

|

111

|

19 286

|

321

|

5 938

|

63

|

1 375

|

125

|

63 820

|

620

|

|

|

|

27

|

март

|

|

37 111

|

111

|

18 964

|

321

|

5 875

|

63

|

1 250

|

63 200

|

620

|

|

|

|

28

|

апрель

|

|

37 000

|

111

|

18 643

|

321

|

5 813

|

63

|

1 125

|

125

|

62 580

|

620

|

|

|

|

29

|

май

|

|

36 889

|

111

|

18 321

|

321

|

5 750

|

63

|

1 000

|

125

|

61 960

|

620

|

|

|

|

30

|

июнь

|

|

36 778

|

111

|

18 000

|

321

|

5 688

|

63

|

875

|

125

|

61 340

|

620

|

|

|

|

31

|

июль

|

|

36 667

|

111

|

17 679

|

321

|

5 625

|

63

|

750

|

125

|

60 720

|

620

|

|

|

|

32

|

август

|

|

36 556

|

111

|

17 357

|

321

|

5 563

|

63

|

625

|

125

|

60 100

|

620

|

|

|

|

33

|

сентябрь

|

|

36 444

|

111

|

17 036

|

321

|

5 500

|

63

|

500

|

125

|

59 480

|

620

|

|

|

|

34

|

октябрь

|

|

36 333

|

111

|

16 714

|

321

|

5 438

|

63

|

375

|

125

|

58 860

|

620

|

|

|

|

35

|

ноябрь

|

|

36 222

|

111

|

16 393

|

321

|

5 375

|

63

|

250

|

125

|

58 240

|

620

|

|

|

|

36

|

декабрь

|

|

36 111

|

111

|

16 071

|

321

|

5 313

|

63

|

125

|

125

|

57 620

|

620

|

|

|

|

37

|

январь 4 год

|

|

36 000

|

111

|

15 750

|

321

|

5 250

|

63

|

-

|

125

|

57 000

|

620

|

1 239

|

7 440

|

|

38

|

февраль

|

|

35 889

|

111

|

15 429

|

321

|

5 188

|

63

|

-

|

-

|

56 505

|

495

|

|

|

|

39

|

март

|

|

35 778

|

111

|

15 107

|

321

|

5 125

|

63

|

-

|

-

|

56 010

|

495

|

|

|

|

40

|

апрель

|

|

35 667

|

111

|

14 786

|

321

|

5 063

|

63

|

-

|

-

|

55 515

|

495

|

|

|

|

41

|

май

|

|

35 556

|

111

|

14 464

|

321

|

5 000

|

63

|

-

|

-

|

55 020

|

495

|

|

|

|

42

|

июнь

|

|

35 444

|

111

|

14 143

|

321

|

4 938

|

63

|

-

|

-

|

54 525

|

495

|

|

|

|

43

|

июль

|

|

35 333

|

111

|

13 821

|

321

|

4 875

|

63

|

-

|

-

|

54 030

|

495

|

|

|

|

44

|

август

|

|

35 222

|

111

|

13 500

|

321

|

4 813

|

63

|

-

|

-

|

53 535

|

495

|

|

|

|

45

|

сентябрь

|

|

35 111

|

111

|

13 179

|

321

|

4 750

|

63

|

-

|

-

|

53 040

|

495

|

|

|

|

46

|

октябрь

|

|

35 000

|

111

|

12 857

|

321

|

4 688

|

63

|

-

|

-

|

52 545

|

495

|

|

|

|

47

|

ноябрь

|

|

34 889

|

111

|

12 536

|

321

|

4 625

|

63

|

-

|

-

|

52 050

|

495

|

|

|

|

48

|

декабрь

|

|

34 778

|

111

|

12 214

|

321

|

4 563

|

63

|

-

|

-

|

51 555

|

495

|

|

|

|

49

|

январь 5 год

|

|

34 667

|

111

|

11 893

|

321

|

4 500

|

63

|

-

|

-

|

51 060

|

495

|

1 102

|

6 065

|

|

50

|

февраль

|

|

34 556

|

111

|

11 571

|

321

|

4 438

|

63

|

-

|

-

|

50 564

|

495

|

|

|

|

51

|

март

|

|

34 444

|

111

|

11 250

|

321

|

4 375

|

63

|

-

|

-

|

50 069

|

495

|

|

|

|

52

|

апрель

|

|

34 333

|

111

|

10 929

|

321

|

4 313

|

63

|

-

|

-

|

49 574

|

495

|

|

|

|

53

|

май

|

|

34 222

|

111

|

10 607

|

321

|

4 250

|

63

|

-

|

-

|

49 079

|

495

|

|

|

|

54

|

июнь

|

|

34 111

|

111

|

10 286

|

321

|

4 188

|

63

|

-

|

-

|

48 584

|

495

|

|

|

|

55

|

июль

|

|

34 000

|

111

|

9 964

|

321

|

4 125

|

63

|

-

|

-

|

48 089

|

495

|

|

|

|

56

|

август

|

|

33 889

|

111

|

9 643

|

321

|

4 063

|

63

|

-

|

47 594

|

495

|

|

|

|

57

|

сентябрь

|

|

33 778

|

111

|

9 321

|

321

|

4 000

|

63

|

-

|

-

|

47 099

|

495

|

|

|

|

58

|

октябрь

|

|

33 667

|

111

|

9 000

|

321

|

3 938

|

63

|

-

|

-

|

46 604

|

495

|

|

|

|

59

|

ноябрь

|

|

33 556

|

111

|

8 679

|

321

|

3 875

|

63

|

-

|

-

|

46 109

|

495

|

|

|

|

60

|

декабрь

|

|

33 444

|

111

|

8 357

|

321

|

3 813

|

63

|

-

|

-

|

45 614

|

495

|

|

|

|

61

|

январь 6 год

|

|

33 333

|

111

|

8 036

|

321

|

3 750

|

63

|

-

|

-

|

45 119

|

495

|

982

|

5 940

|

Таблица 4. Планирование амортизации линейным способом и налога на

имущество на 5-ти летний период по годам, тыс.руб.

|

№

|

Показатели

|

Обозначение, формулы

|

начало

|

1 год

|

2 год

|

3 год

|

4 год

|

5 год

|

|

1

|

Остаточная стоимость ОС

|

ОС

|

82 000

|

72 501

|

65 061

|

57 620

|

51 555

|

45 614

|

|

1.1.

|

в т.ч. здание

|

ОС1

|

40 000

|

38 778

|

37 444

|

36 111

|

34 778

|

33 444

|

|

2

|

Амортизация в год

|

Ам мес * 12

|

|

9 499

|

7 440

|

7 440

|

6 065

|

5 940

|

|

2.1.

|

в т.ч. здание

|

Ам1

|

|

1 222

|

1 333

|

1 333

|

1 333

|

1 333

|

|

3

|

Налог на имущество

|

НИ=(ОС за 13 периодов :

13)*2.2%

|

|

1 546

|

1 390

|

1 239

|

1 102

|

982

|

|

3.1.

|

в т.ч. со здания

|

-

|

|

800

|

773

|

746

|

719

|

689

|

В таблице 5 представлен расчет налога на имущества с учетом нелинейного

метода амортизации.

Таблица 5. Расчет налога на имущество с учетом нелинейного метода

амортизации.

|

Среднегодовая стоимость

имущества

|

Обозначение, формулы

|

Оборудование

|

НМА

|

Транспортное средство

|

ИТОГО имущество

|

НИ

|

Годовая амортизация

|

|

|

|

Остаточная стоимость

|

Ежемес. Амортизация

|

Остаточная стоимость

|

Ежемес. Амортизация

|

Остаточная стоимость

|

Ежемес. Амортизация

|

Остаточная стоимость

|

Ежемес. Амортизация

|

|

|

|

1

|

январь 1 год

|

ПС:118%

|

30 000

|

-

|

7 500

|

-

|

4 500

|

-

|

42 000

|

-

|

|

|

|

2

|

февраль

|

ПС-Ам мес=ОС(2мес)

|

27 000

|

3 000

|

7 365

|

135

|

4 248

|

252

|

38 613

|

3 387

|

|

|

|

3

|

март

|

ОС(3 мес)- Ам мес=ОС(4 мес)

|

25 974

|

1 026

|

7 232

|

133

|

4 010

|

238

|

37 217

|

1 396

|

|

|

|

4

|

апрель

|

ОС(4 мес)- Ам мес=ОС(5 мес)

|

24 987

|

987

|

7 102

|

130

|

3 786

|

225

|

35 875

|

1 342

|

|

|

|

5

|

май

|

ОС(5 мес)- Ам мес=ОС6 мес)

|

24 037

|

950

|

6 974

|

128

|

3 574

|

212

|

34 585

|

1 289

|

|

|

|

6

|

июнь

|

ОС(6 мес)- Ам мес=ОС(7 мес)

|

23 124

|

913

|

6 849

|

126

|

3 373

|

200

|

33 346

|

1 239

|

|

|

|

7

|

июль

|

ОС(7 мес)- Ам мес=ОС(8 мес)

|

22 245

|

879

|

6 726

|

123

|

3 185

|

189

|

32 155

|

1 191

|

|

|

|

8

|

август

|

ОС(8 мес)- Ам мес=ОС(9 мес)

|

21 400

|

845

|

6 605

|

121

|

3 006

|

178

|

31 011

|

1 145

|

|

|

|

9

|

сентябрь

|

ОС(9 мес)- Ам мес=ОС(10

мес)

|

20 587

|

813

|

6 486

|

119

|

2 838

|

168

|

29 910

|

1 100

|

|

|

|

10

|

октябрь

|

ОС(10 мес)- Ам мес=ОС(11

мес)

|

19 805

|

782

|

6 369

|

117

|

2 679

|

159

|

28 852

|

1 058

|

|

|

|

11

|

ноябрь

|

ОС(11 мес)- Ам мес=ОС(12

мес)

|

19 052

|

753

|

6 254

|

115

|

2 529

|

150

|

27 835

|

1 017

|

|

|

|

12

|

декабрь

|

ОС(12 мес) для баланса

|

18 328

|

724

|

6 142

|

113

|

2 387

|

142

|

26 857

|

978

|

|

|

|

13

|

январь 2 год

|

и т.д.

|

17 632

|

696

|

6 031

|

111

|

2 254

|

134

|

25 916

|

941

|

674

|

15 143

|

|

14

|

февраль

|

|

16 962

|

670

|

5 923

|

109

|

2 127

|

126

|

25 011

|

905

|

|

|

|

15

|

март

|

|

16 317

|

645

|

5 816

|

107

|

2 008

|

119

|

24 141

|

870

|

|

|

|

16

|

апрель

|

|

15 697

|

620

|

5 711

|

105

|

1 896

|

112

|

23 304

|

837

|

|

|

|

17

|

май

|

|

15 100

|

596

|

5 608

|

103

|

1 790

|

106

|

22 499

|

805

|

|

|

|

18

|

июнь

|

|

14 527

|

574

|

5 508

|

101

|

1 689

|

100

|

21 724

|

775

|

|

|

|

19

|

июль

|

|

13 975

|

552

|

5 408

|

99

|

1 595

|

95

|

20 978

|

746

|

|

|

|

20

|

август

|

531

|

5 311

|

97

|

1 505

|

89

|

20 260

|

718

|

|

|

|

21

|

сентябрь

|

|

12 933

|

511

|

5 215

|

96

|

1 421

|

84

|

19 569

|

691

|

|

|

|

22

|

октябрь

|

|

12 441

|

491

|

5 122

|

94

|

1 342

|

80

|

18 904

|

665

|

|

|

|

23

|

ноябрь

|

|

11 969

|

473

|

5 029

|

92

|

1 266

|

75

|

18 264

|

640

|

|

|

|

24

|

декабрь

|

|

11 514

|

455

|

4 939

|

91

|

1 196

|

71

|

17 648

|

616

|

|

|

|

25

|

январь 3 год

|

|

11 076

|

438

|

4 850

|

89

|

1 129

|

67

|

17 055

|

593

|

437

|

9 209

|

|

26

|

февраль

|

|

10 655

|

421

|

4 763

|

87

|

1 065

|

63

|

16 483

|

571

|

|

|

|

27

|

март

|

|

10 250

|

405

|

4 677

|

86

|

1 006

|

60

|

15 933

|

550

|

|

|

|

28

|

апрель

|

|

9 861

|

390

|

4 593

|

84

|

949

|

56

|

15 403

|

530

|

|

|

|

29

|

май

|

|

9 486

|

375

|

4 510

|

83

|

896

|

53

|

14 892

|

511

|

|

|

|

30

|

июнь

|

|

9 126

|

360

|

4 429

|

81

|

846

|

50

|

14 401

|

492

|

|

|

|

31

|

июль

|

|

8 779

|

347

|

4 349

|

80

|

799

|

47

|

13 927

|

474

|

|

|

|

32

|

август

|

|

8 445

|

334

|

4 271

|

78

|

754

|

45

|

13 470

|

457

|

|

|

|

33

|

сентябрь

|

|

8 124

|

321

|

4 194

|

77

|

712

|

42

|

13 030

|

440

|

|

|

|

34

|

октябрь

|

|

7 816

|

309

|

4 119

|

75

|

672

|

40

|

12 606

|

424

|

|

|

|

35

|

ноябрь

|

|

7 519

|

297

|

4 044

|

74

|

634

|

38

|

12 197

|

409

|

|

|

|

36

|

декабрь

|

|

7 233

|

286

|

3 972

|

73

|

599

|

36

|

11 803

|

394

|

|

|

|

37

|

январь 4 год

|

|

6 958

|

275

|

3 900

|

71

|

565

|

34

|

11 423

|

380

|

290

|

5 845

|

|

38

|

февраль

|

|

6 694

|

264

|

3 830

|

70

|

534

|

32

|

11 057

|

366

|

|

|

|

39

|

март

|

|

6 439

|

254

|

3 761

|

69

|

504

|

30

|

10 704

|

353

|

|

|

|

40

|

апрель

|

|

6 195

|

245

|

3 693

|

68

|

475

|

28

|

10 363

|

341

|

|

|

|

41

|

май

|

|

5 959

|

235

|

3 627

|

66

|

449

|

27

|

10 035

|

329

|

|

|

|

42

|

июнь

|

|

5 733

|

226

|

3 561

|

65

|

424

|

25

|

9 718

|

317

|

|

|

|

43

|

июль

|

|

5 515

|

218

|

3 497

|

64

|

400

|

24

|

9 412

|

306

|

|

|

|

44

|

август

|

|

5 305

|

210

|

3 434

|

63

|

378

|

22

|

9 117

|

295

|

|

|

|

45

|

сентябрь

|

|

5 104

|

202

|

3 373

|

62

|

356

|

21

|

8 833

|

285

|

|

|

|

46

|

октябрь

|

|

4 910

|

194

|

3 312

|

61

|

336

|

20

|

8 558

|

275

|

|

|

|

47

|

ноябрь

|

|

4 723

|

187

|

3 252

|

60

|

318

|

19

|

8 293

|

265

|

|

|

|

48

|

декабрь

|

|

4 544

|

179

|

3 194

|

59

|

300

|

18

|

8 037

|

256

|

|

|

|

49

|

январь 5 год

|

|

4 371

|

173

|

3 136

|

57

|

283

|

17

|

7 790

|

247

|

196

|

3 766

|

|

50

|

февраль

|

|

4 205

|

166

|

3 080

|

56

|

267

|

16

|

7 552

|

238

|

|

|

|

51

|

март

|

|

4 045

|

160

|

3 024

|

55

|

252

|

15

|

7 322

|

230

|

|

|

|

52

|

апрель

|

|

3 892

|

154

|

2 970

|

54

|

238

|

14

|

7 100

|

222

|

|

|

|

53

|

май

|

|

3 744

|

148

|

2 916

|

53

|

225

|

13

|

6 885

|

215

|

|

|

|

54

|

июнь

|

|

3 601

|

142

|

2 864

|

52

|

212

|

6 678

|

207

|

|

|

|

55

|

июль

|

|

3 465

|

137

|

2 812

|

52

|

200

|

12

|

6 477

|

200

|

|

|

|

56

|

август

|

|

3 333

|

132

|

2 762

|

51

|

189

|

11

|

6 284

|

193

|

|

|

|

57

|

сентябрь

|

|

3 206

|

127

|

2 712

|

50

|

179

|

11

|

6 097

|

187

|

|

|

|

58

|

октябрь

|

|

3 084

|

122

|

2 663

|

49

|

169

|

10

|

5 916

|

181

|

|

|

|

59

|

ноябрь

|

|

2 967

|

117

|

2 615

|

48

|

159

|

9

|

5 742

|

175

|

|

|

|

60

|

декабрь

|

|

2 854

|

113

|

2 568

|

47

|

150

|

9

|

5 573

|

169

|

|

|

|

61

|

январь 6 год

|

|

2 746

|

108

|

2 522

|

46

|

142

|

8

|

5 410

|

163

|

134

|

2 465

|

Таблица 6. Планирование амортизации нелинейным способом и налога на

имущество на 5-ти летний период по годам, тыс. руб.

|

№

|

Показатель

|

Обозначение, формулы

|

Начало

|

1 год

|

2 год

|

3 год

|

4 год

|

5 год

|

|

1

|

Остаточная стоимость ОС

|

ОС

|

42 000

|

26 857

|

17 648

|

11 803

|

8 037

|

5 573

|

|

2

|

Амортизация в год

|

Ам мес * 12

|

|

15 143

|

9 209

|

5 845

|

3 766

|

2 465

|

|

3

|

Налог на имущество

|

НИ=(ОС за 13 периодов :

13)*2.2%

|

|

674

|

437

|

290

|

196

|

134

|

Как мы видим, при исчислении амортизации нелинейным способом налог на

имущество организации уменьшается.

.5 Расчет транспортного налога

При расчете транспортного налога объектами налогообложения (ст.358 НК РФ)

признаются транспортные средства, зарегистрированные в установленном порядке в

соответствии с законодательством РФ. Налоговая база по транспортному налогу

зависит от вида транспортного средства и его мощности. В курсовом проекте

мощность транспортного средства представлена в лошадиных силах. Сумма налога

исчисляется в отношении каждого транспортного средства как произведение

соответствующей налоговой базы и налоговой ставки. Однако такой расчет будет

верен только для тех транспортных средств, которые числились за

налогоплательщиком в течение всего календарного года. Налоговые ставки

устанавливаются законами субъектов РФ в зависимости от мощности двигателя

транспортного средства. Ставки по транспортному налогу приведены в ст. 361 НК

РФ. Региональные законы могут увеличивать или уменьшить эти ставки, но не более

чем в 5 раз.

Расчет транспортного налога представлен в таблице 6:

Транспортный налог указывается в отчете о прибылях и убытках и отчете о

движении денежных средств.

Таблица 7. Расчет транспортного налога.

|

№

|

Показатели

|

Значение

|

|

1

|

Объем двигателя

транспортного средства

|

2.4 л

|

|

2

|

Мощность двигателя, л.с.

|

162,00

|

|

3

|

Налоговая ставка, руб/л.с.

|

45,00

|

|

ТрН=стр.2*стр.3

|

Сумма налога на 1 а/м (тыс.

руб.)

|

7,29

|

.6 Определение долговой нагрузки по краткосрочному и долгосрочному

кредитам

В курсовом проекте был произведен расчет суммы процентов и остатка

задолженности по краткосрочному, долгосрочному кредитам для каждого расчетного

периода. При отрицательном остатке денежных средств в конце расчетного периода

(см. в отчет о движении денежных средств), необходимо обеспечить получение

краткосрочного кредита на пополнение оборотных средства (ставка приведена в

исходных данных). Сумма краткосрочного кредита определяется дефицитом денежных

средств, если таковой имеется. Отрицательные денежные потоки не допускаются при

финансовом планировании. Взятый краткосрочный кредит должен быть погашен в

следующем годовом периоде.

Расчеты представлены в таблицах 8-9.

Таблица 8. Расчет долгосрочного кредита на пополнение ОС

|

№

|

Показатели

|

Обозначение, формулы

|

Срок пользования кредитом в

днях по годам

|

|

|

|

1 год

|

2 год

|

3 год

|

4 год

|

5 год

|

|

|

|

305

|

365

|

365

|

365

|

365

|

|

1

|

График привлечения

долгосрочного кредита, тыс.руб.

|

ДК поступл

|

10 000

|

-

|

-

|

-

|

-

|

|

2

|

График погашения

долгосрочного кредита, тыс.руб.

|

ДК погаш=ДК:4

|

|

- 2500

|

- 2500

|

-2500

|

- 2500

|

|

3

|

Ставка процентов по

долгосрочному кредиту, %

|

%ПДК

|

22%

|

|

4

|

Остаток задолженности по

долгосрочному кредиту, тыс.руб.

|

ДК=ДК-ДК погаш

|

10 000

|

7 500

|

5 000

|

2 500

|

-

|

|

5

|

Сумма начисленных процентов

за использование, тыс.руб.

|

ПДК=%ПДК:365 *Дн*ДК

|

1 805

|

1 620

|

1 080

|

540

|

-

|

Таблица 9. Расчет части процентных расходов уменьшающей налогооблагаемую

базу

|

Порядок отнесения на

расходы процентов по долгосрочному кредиту

|

|

№

|

Показатели

|

Формулы

|

Ограничение

|

1 год

|

2 год

|

3 год

|

4 год

|

5 год

|

|

1

|

Проценты относимые на

расходы при исчислении налога на прибыль, тыс.руб.

|

Крит*ДК*Дн/365

|

14,40%

|

1 203

|

1 080

|

720

|

360

|

-

|

|

2

|

Сумма процентов за

пользование кредитом, выплачивыемые за счет прибыли (корректировка

налогооблагаемой базы по налогу на прибыль), тыс. руб

|

КоррНП=ПДК-Крит*ДК

|

|

602

|

540

|

360

|

180

|

-

|

.7 Определение суммы страхового взноса

По условию данной работы нам нужно застраховать недвижимое имущество и

рассчитать сумму страхового взноса:

,

,

где

СВ - страховой взнос, руб.; ПС - страховая стоимость недвижимого имущества

(равна первоначальной стоимости с НДС), руб.; ТС - тариф страхования, %.

Расчет

представлен в таблице 10 «Расходы на страхование».

Таблица

10. Расходы на страхование.

|

1. Расходы на страхование

ОС

|

|

№

|

Объект страхования

|

Обозначение

|

Тариф страхов.

|

Страх. стоимость

|

Страховой взнос

|

|

|

|

%

|

тыс.руб.

|

тыс.руб.

|

|

|

|

%З4

|

ПС

|

З4=%З4*ПС

|

|

1,1

|

Здание

|

З4-1

|

0,02%

|

47 200

|

9

|

|

1,2

|

Транспортное средство

|

З4-2

|

4,00%

|

5 310

|

212

|

|

2. Расходы на страхование

персонала

|

|

№

|

Объект страхования

|

Обозначение

|

Численность

|

Тариф страхования

|

Страховой взнос

|

|

|

|

чел.

|

тыс.руб./чел.

|

тыс.руб.

|

|

2,1

|

Страхование на случай

смерти работника / утраты трудоспособ-ности

|

З4-3

|

3

|

15

|

45

|

|

3

|

Итого сумма расходов по

страхованию

|

З4

|

|

|

267

|

.8 Расчет взносов в страховые фонды

С 1 января 2010 года вместо главы 24 Налогового кодекса РФ «Единый

Социальный налог» (ECH) будет действовать Федеральный закон от 24 июля 2009г. №

212-ФЗ. (Полное название документа: Федеральный закон от 24 июля 2009г. №

212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд

социального страхования Российской Федерации, Федеральный фонд обязательного

медицинского страхования и территориальные фонды обязательного медицинского

страхования").

Существует перечень выплат и вознаграждений , на которые начисляются и не

начисляются страховые взносы.

Введена предельная величина налогооблагаемой базы по каждому работнику,

которая не превышает 512000 рублей в год. На сумму доходов работающего свыше

512000 рублей в течение года, взносы начисляются в размере 10%.

Предельная величина налогооблагаемой базы подлежит ежегодной индексации в

зависимости от роста средней заработной платы

Расчеты представлены в таблицах 11-12.

Таблица 11. Планирование страховых взносов для ОСН

|

Показатели:

|

% взносов

|

1 год

|

2 год

|

3 год

|

4 год

|

5 год

|

|

|

тыс.руб.

|

тыс.руб.

|

тыс.руб.

|

тыс.руб.

|

тыс.руб.

|

|

База для начисления = ФОТ

|

|

17701,26

|

17701,26

|

17701,26

|

17701,26

|

17701,26

|

|

Страховые взносы:

|

|

- в ПФР

|

22,00%

|

3282,61

|

3282,61

|

3282,61

|

3282,61

|

3282,61

|

|

- в ФФОМС

|

5,10%

|

642,79

|

642,79

|

642,79

|

642,79

|

642,79

|

|

- в ФСС

|

2,90%

|

365,51

|

365,51

|

365,51

|

365,51

|

365,51

|

|

ИТОГО:

|

30,00%

|

4290,91

|

4290,91

|

4290,91

|

4290,91

|

4290,91

|

Таблица 12. Планирование страховых взносов для УСН

|

Показатели:

|

% взносов

|

1 год

|

2 год

|

3 год

|

4 год

|

5 год

|

|

|

тыс.руб.

|

тыс.руб.

|

тыс.руб.

|

тыс.руб.

|

тыс.руб.

|

|

База для начисления = ФОТ

|

|

17701,62

|

17701,62

|

17701,62

|

17701,62

|

17701,62

|

|

Страховые взносы:

|

|

- в ПФР

|

20,00%

|

2520,75

|

2520,75

|

2520,75

|

2520,75

|

2520,75

|

|

- в ФФОМС

|

0,00%

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00%

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

ИТОГО:

|

20,00%

|

2520,75

|

2520,75

|

2520,75

|

2520,75

|

2520,75

|

2.9 Исчисление налога на доходы физических лиц

Налогоплательщиками налога на доходы физических лиц (НДФЛ) являются

физические лица - налоговые резиденты РФ и физические лица - нерезиденты,

получающие доход в РФ. В соответствии со статьей 207 НК РФ налоговыми

резидентами признаются физические лица, находящиеся фактически в РФ не менее

183 календарных дней в течение 12 следующих подряд месяцев.

Объектом налогообложения (ст. 208 и 209 НК РФ) признаются доходы

физических лиц - налоговых резидентов, а также доходы физических лиц -

нерезидентов, полученные на территории РФ. Доходы, не подлежащие

налогообложению указаны в статье 217 НК РФ.

При определении налоговой базы (ст. 210 - 214 НК РФ ) учитываются все

доходы налогоплательщика, полученные им как в денежной, так и в натуральной

формах, или право на распоряжение которыми у него возникло, а также доходов в

виде материальной выгоды распоряжение которыми у него возникло.

Материальная выгода определяется в соответствии со статьей 212 НК РФ.

Налог на добавленную стоимость исчисляется за календарный год нарастающим

итогом. Срок уплаты налога - 15 июля года, следующего за истекшим налоговым

периодом.

На данный момент для НДФЛ действуют одна базовая ставка (13%), которая

применяется к подавляющему большинству доходов и три специальные:

9%, если объектом налогообложения являются дивиденды, получаемые

резидентами РФ

30%, если объект налогообложения - доходы, получаемые нерезидентами РФ (с

2008 года кроме дивидендов от долевого участия в деятельности российских

организаций, для которых налоговая ставка устанавливается в размере 15%)

35% в случае если доходом являются:

налогооблагаемые проценты по рублевым вкладам, превышающие ставку

рефинансирования ЦБ РФ в период действия вклада, а также проценты по валютным

вкладам, превышающие 9% годовых;

материальная выгода по займам, кредитам (кроме ипотеки) свыше ставки

рефинансирования ЦБ РФ на дату получения средств и фактической уплаты

процентов.

подарки, полученные от организации (работодателя) в течение года на

сумму, превышающую 4 000 рублей;

выигрыши и призы рекламного характера на сумму более 4 000 рублей.

Расчет НДФЛ на одного работника представлен в таблице 13.

Таблица 13. Расчет НДФЛ.

|

Показатели

|

Сумма объекта н/о

|