Роль прямых налогов в формировании бюджетов бюджетной системы Российской Федерации

СОДЕРЖАНИЕ

Введение

Глава

1. Сущность налога и основные концепции подразделения налогов на прямые и

косвенные

Глава

2. Роль прямых налогов в формировании бюджетов бюджетной системы российской

федерации

Глава

3. Перспективы развития прямых налогов

Заключение

Список

литературы

ВВЕДЕНИЕ

Налоги формируют бюджет страны. Совокупность

разных видов налогов, в построении и методах, исчисления которых реализуются

определенные принципы, образуют налоговую систему страны. Налоговая система

возникла и развивалась вместе с государством. На самых ранних ступенях

государственных организаций начальной формой налогообложения можно считать

жертвоприношение. Не следует думать, что оно было основано исключительно на

добровольных началах. Жертвоприношение было неписаным законом и, таким образом,

становилось принудительной выплатой или сбором.

Во времена натурального

хозяйства уже существовало изъятие части имущества в виде оброка у крестьян,

ремесленников в пользу тех, кто владел территориями, на которых они проживали,

и управляли ими. Сама власть, ничего не производившая, постоянно нуждалась в

материальных и человеческих ресурсах, необходимых ей для собственного

потребления и выполнения специфических, только ей присущих функций: защита

территории; выполнение управляющих и распределительных функций; поддержание

внутреннего порядка; сбор налогов и податей с населения.

По мере развития экономических

отношений, появились и совершенствовались новые виды налогообложения.

Экономическая сущность налогов характеризуется

денежными отношениями, складывающимися у государства с юридическими и

физическими лицами. Эти денежные отношения объективно обусловлены и имеют

специфическое общественное назначение - мобилизацию денежных средств в

распоряжение государства. Поэтому налог может рассматриваться в качестве

экономической категории с присущими ей функциями.

Актуальность изучения прямых налогов заключается

в том, что чем более значителен удельный вес прямых налогов в структуре

бюджетов, тем более индустриально развита страна. Подобное суждение не

объективно в условиях российской экономики. Прямое налогообложение в странах с

развитой экономикой является превалирующими и продолжает развиваться. Налоговая

система должна быть построена таким образом, чтобы в период экономического

подъема без текущего изменения ставок увеличивалась бы налоговая нагрузка и

величина налоговых поступлений. В период спада, наоборот, налоговая нагрузка и

объем налоговых изъятий должны заметно уменьшаться. Наибольшую эластичность

демонстрируют налоговые системы, в которых преобладают поступления от прямых

налогов, и в первую очередь от прогрессивного подоходного налога. Причем чем

жестче прогрессия - тем выше эластичность.

Цель курсовой работы изучить прямое

налогообложение в Российской Федерации и перспективы его развития. Исходя из

этого, необходимо решить следующие задачи:

. Рассмотреть сущность налога и основные

концепции подразделения налогов на прямые и косвенные

. Раскрыть роль прямых налогов в формировании

бюджетов бюджетной системы Российской Федерации

. Изучить перспективы развития прямых налогов

Глава 1. Сущность налога и основные концепции

подразделения налогов на прямые и косвенные

«Налог» - это экономическая категория, поскольку

денежные отношения, складывающиеся у государства с юридическими и физическими

лицами, имеют специфическое общественное назначение: они служат мобилизации

денежных средств в распоряжение государства.

Экономическая сущность налога проявляется через

его функции, каждая из выполняемых налогом функций проявляет внутренние

свойство, признаки и черты налога, а также показывает, каким образом

реализуется общественное назначение налога как части единого процесса

воспроизводства, инструмента распределения и перераспределения доходов.

Налог как основная форма доходов государства

присущ всем государственным системам, как рыночного, так и нерыночного типа

хозяйствования. Доходы государства безотносительно к конкретно-историческим

системам представляют собой совокупность средств, находящихся в собственности

государства и создающих материальную базу для выполнения его функций. Иначе

говоря, функционирование государства предполагает объективную необходимость

существования налогов.

Впервые взимание налогов в денежной форме

появилось в Древнем Риме. Основными характеристиками налогообложения в

хозяйственных системах древнего мира и средних веков были:

— отсутствие

единой налоговой системы;

— взимание

налогов по мере необходимости (общественные строительные работы, войны и др.),

т.е. нерегулярный порядок взимания налогов и сборов;

— форма

налогов и сборов преимущественно натуральная (рабочая сила, строительные

материалы и т.д.); зарождение денежной формы налогов;

— налогообложение

отдельных местностей.

В становлении системы налогообложения можно

выделить три периода, каждый из которых характеризуется определенными

особенностями. Первый период - развитие хозяйственных систем древнего мира и в

средние века.

В V в. до н.э. в Китае взимался налог в виде

натуральной подушной подати. С развитием экономической мощи государства стали

расти и его расходы. В это время стали появляться налоги в денежной форме. Так,

в Древнем Риме первый денежный налог носил всеобщий характер и назывался

трибут. Помимо прямых налогов на рабов, скот, недвижимость стали появляться и

косвенные налоги. Основными характеристиками налоговых систем в средние века

(до XVII в.) является их медленное развитие, нерегулярность взимания налогов.

Начавшаяся в Древнем мире практика взимания

косвенных налогов нашла свое дальнейшее развитие и в средние века. С развитием

городских поселений особую роль в пополнении городского бюджета стали играть

акцизы. Их взимали у городских ворот при ввозе и вывозе товаров.

В большинстве европейских стран в средние века

сложилась определенная система налогообложения. Феодалы в сельской местности

через откупщиков собирали подушный налог. Откупщиками становились зажиточные

буржуа, которые покупали у государства право собирать налоги.

Второй период развития налогообложения

приходится на конец XVII - конец XIX веков. В этот период происходит

становление и развитие первых налоговых систем, которые включают как прямые,

так и косвенные налоги. Эта эпоха характеризуется крупными и социальными

изменениями. Так, в Нидерландах, а затем в Англии произошли буржуазные

революции, которые привели к либеральным преобразованиям государственного

строя.

Вместе с тем, в этот период началось становление

налогообложения как науки. В 1776 г. шотландский экономист и философ Адам Смит

опубликовал книгу «Исследование о природе и причинах богатства народов», где

впервые были сформулированы принципы налогообложения и дано определение

налоговым платежам. Впервые А. Смитом было подчеркнуто, что налоги - это

показатель свободы, а не рабства. При этом налоги рассматривались как источник

для покрытия расходов на содержание правительства. Что касается расходов,

например, на социальные нужды общества, на содержание судебных и других

учреждений, то, по мнению А. Смита, их должны покрывать за счет пошлин и

сборов, уплачиваемых заинтересованными лицами.

Согласно учению А. Смита существует три

источника богатства: земля, труд и капитал. Следовательно, должны существовать

различные формы налогообложения. Этот период развития налогообложения начался с

XIX века и имел свои особенности. Так, происходило уменьшение количества

взимаемых налогов; большое значение придавалось юридической стороне

установления и взимания налогов. В это время продолжается развитие финансовой

науки. Разработаны научно обоснованные принципы налогообложения, которые

явились основанием для проведения налоговых реформ после первой мировой войны.

Заложены основы современной налоговой системы, в которой ведущую роль стали

играть прямые налоги.

Следует отметить, что период реформирования

налоговых систем в развитых странах до настоящего времени не закончился. В

становлении и развитии системы налогообложения в России можно выделить

следующие этапы:

1. Финансовая

система Древней Руси.

2. Реформа

налоговой системы, проведенная Иваном III.

3. Упорядочивание

системы налогообложения в период царствования Алексея Михайловича (1629-1676

гг.).

4. Эпоха

реформ Петра I (1672-1725 гг.). Развитие налоговой системы в 17-18 веках.

5. Развитие

финансовой науки в 19 веке.

6. Налоговая

система России в 20 веке.

В эпоху князя Олега (?-912 г.) появились первые

упоминания о дани - прямом налоге, собираемом с населения. В конце IX века

произошло объединение Древнерусского государства. В это время дань становится

основным источником доходов казны. Согласно древнерусским летописям дань

определялась как военная контрибуция с побежденных народов.

Впоследствии дань перестала быть контрибуцией и

превратилась в подать. Так, например, в Киевской Руси взимали дань с количества

печей и труб в каждом домохозяйстве (дым), с количества пашни (плуг или рало) и

др.

При этом существовало два способа получения

дани: повоз и полюдье. Повоз обозначал привоз дани великому князю, а полюдье

взималось сборщиками в ходе специальной экспедиции, в которую снаряжался князь

и его дружина

В качестве прямой подати дань взималась на

протяжении XI-XII

и первой половины XIII веков. Со второй половины XIII в. до конца XV века, те.

во время Золотой Орды, с населения взимались так называемые «ордынские

тягости». Это, например, торговые сборы - мыт, сборы на содержание монгольских

послов - корм и др.

В XV-XVI

вв. появилась пошлина на право продажи алкоголя. Вместе с тем в XIV в.

появились кормленщики, которым предоставлялось право на управление определенной

территорией (кормление). Кормленщик назначал своих слуг сборщиками пошлин и

налогов. Сбирались налоги и пошлины в определенное время - период сбора урожая.

Начиная со второй половины XVI в. уплата налогов

и сборов производилась в денежной форме. Особые налоги вводились в военное

время.

В 1679 г. появились стрелецкие деньги - налог на

содержание стрелецкого войска. Петр I на покрытие государственных расходов

вводил самые разные налоги: деньги драгунские, рекрутские, корабельные, подать

на покупку драгунских лошадей, налог с постоялых дворов; налог с печей; налог с

плавных судов; налог с арбузов; налог с орехов; налог с продажи съестного;

налог с найма домов; ледокольный налог и др.

Петр I заложил основы системы местного

самоуправления и местных налогов и сборов.

С начала XIX в. при Александре 1 (1777-1825 гг.)

были введены новые обязательные платежи: процентный сбор; кибиточная подать;

попудный сбор с меди, а также вносились изменения в систему организации

взимания уже имеющихся налогов и сборов: оброчного сбора; гильдейского сбора;

пошлины с наследства; горной подати; гербового сбора; питейного сбора.

После крестьянской реформы 1861 г. было введено

налогообложение земли, появились: подомовый налог, земские налоги и сборы,

винный акциз, акциз на соль, акциз на дрожжи, акциз на керосин, акциз на табак,

акциз на сахар, акциз на спички и др. Стали вводиться социальные налоги -

квартирный налог, паспортный сбор, сбор за перевозку грузов по железной дороге,

налог на доходы с ценных бумаг и т.д.

Начало формирования новой налоговой системы

Советской России положил Декрет Совета народных комиссаров «О взимании прямых

налогов», который был принят 7 декабря 1917 г. Документ устанавливал четкий

порядок и срок внесения предприятиями и частными лицами, занимающимися

торговлей и частным промыслом, налога на прирост прибыли. Несвоевременная

уплата налога или уклонение от уплаты могли привести к расстрелу должника.

С 1921 г. в России начала действовать новая

экономическая политика (НЭП), которая предполагала серьезные изменения в

области экономики и налогообложения. В 1930-1932 гг. в СССР была проведена

первая крупная налоговая реформа. Основным результатом реформы стала унификация

существовавших налогов путем их отмены и введение всего двух налогов - налога с

оборота и отчисления от прибыли.

В связи с началом Великой Отечественной войны

расходы бюджета СССР значительно возросли, что привело к введению новых налогов

с населения. Так, для помощи многодетным матерям был введен налог на

холостяков, одиноких и малосемейных граждан, который просуществовал до начала

90-х годов XX века. Были установлены сборы с владельцев скота; за регистрацию

охотничье-промысловых собак. После окончания Великой Отечественной войны роль

налогов продолжала снижаться, так как бюджет пополнялся в основном за счет

неналоговых источников.

С началом реформ М.С. Горбачева в 1986 г. была

разрешена индивидуальная трудовая деятельность граждан. В связи с этим, Законом

СССР от 30 июня 1987 г. «О государственном предприятии (объединении)» было

разрешено приобретать патент на право занятия индивидуальной трудовой

деятельностью. Этот закон положил также начало реформе платежей государственных

организаций в бюджет.

Все налоги были обобщены в Законе СССР от 14

июня 1990 г. «О налогах с предприятий, объединений и организаций». В

соответствии с этим документом были установлены следующие налоги: на прибыль; с

оборота; на экспорт и импорт. Одновременно были введены новые налоги с физических

лиц. Так, Закон СССР от 23 апреля 1990 г. «О подоходном налоге с граждан СССР,

иностранных граждан и лиц без гражданства» вводил новый порядок налогообложения

доходов граждан от ведения крестьянского хозяйства и от индивидуальной трудовой

деятельности.

В том же 1990 г. была создана Главная

государственная налоговая инспекция, входившая в состав Министерства финансов

СССР В 1991 г. она была переименована в Государственную налоговую службу. В

этом же году Указом Президента СССР был введен налог с продаж, который

включался в цену товара. С 1 января 1999 г. Федеральным законом от 31.07.1998

г. №147-ФЗ введена в действие часть первая Налогового кодекса РФ (НК РФ).

С 1 января 2001 г. вступила в силу часть вторая

НК РФ, которая включала главы, регулирующие порядок исчисления и уплаты НДС

(гл. 21), акцизов (гл. 22), НДФЛ (гл. 23), ЕСН (гл. 24). Позднее появились

новые главы, посвященные налогу на прибыль, транспортному налогу, налогу на

имущество, специальным налоговым режимам и др.

Налоговая теория - это модель построения

налоговой системы государства. В экономической науке принято делить все теории

налогов на общие и частные. Назначение налогов в масштабе экономики в целом

выражают общие теории. Отдельные вопросы налогообложения раскрывают частные

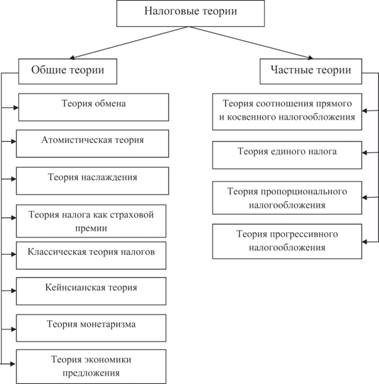

теории (рис. 1).

Рис. 1. Теории налогов

Теория обмена стала одной из первых общих теорий

налогообложения. В соответствии с ней, уплачивая государству налог, граждане

получают в обмен услуги по поддержанию порядка, охране от нападения извне и

т.д. Реальное значение данная теория имела только в средние века, когда за

пошлины и сборы покупалась военная и юридическая защита.

Дальнейшее развитие теория обмена получила в

работах Ш. Монтескье и М. Вольтера. Ими была сформулирована атомистическая

теория, в соответствии с которой налог рассматривался как плата по договору

между государством и его гражданином за различные услуги.

Развитием той же теории обмена стала

сформулированная в первой половине XIX в. теория налога как теория наслаждения.

Теория рассматривает налог как цену, которую уплачивает гражданин за получаемые

им от общества наслаждения. Налоги являются платой за наслаждение от

правосудия, народного просвещения, обеспечения защиты личности и собственности,

национальная защита и т.д.

Теория налога как страховой премии также была

сформулирована в начале XIX века. По данной теории гражданин, уплачивая налоги,

вносит страховой взнос на случай наступления какого-либо риска. Таким образом,

налогоплательщик страхует свою жизнь и имущество от войны, пожара, кражи и т.д.

В случае наступления страхового случая выплаты не производятся, так как налоги

лишь финансируют расходы государства а обеспечение правопорядка, обороны и т.д.

Следующей общей теорией можно считать возникшую

в начале XIV века кейнсианскую

теорию. Основой этой теории служила экономическая теория английского экономиста

Дж. М. Кейнса (1883-1946). В этой теории налогам впервые отводилась роль не

только наполнителя бюджета, но и инструмента регулирования экономики. Так как

основой кейнсианской теории является регулирование денежных сбережений, то в

этом случае налоги играют роль механизма, изымающего излишние накопления

граждан и корпораций. Грамотное применение налогов со стороны государства может

способствовать росту всей экономики.

Теория монетаризма, выдвинутая в 1950 г.

профессором Чикагского университета М. Фридманом, также уделяет налогам особое

внимание. Регулирование экономики по данной теории происходит путем

регулирования денежного обращения. Состояние экономики зависит от количества

денег и банковских процентных ставок. Налоги также воздействуют на денежное

обращение, так как изымают излишнее количество денег. Все это также благотворно

влияет на развитие экономики в целом.

Теория экономики предложения в большей степени,

чем кейнсианская теория, рассматривает налоги в качестве одного из факторов

экономического развития и регулирования.

Частные теории налогообложения рассматривают

только один вопрос функционирования налога в той или ной стране.

Самой первой частной теорией можно считать

теорию соотношения прямого и косвенного налогообложения. Прямое или косвенное

налогообложение всегда зависело от политического и экономического развития

общества. В разные периоды времени существовало разное соотношение между

прямыми и косвенными налогами. Однако, уже к концу XIX в. теоретики

налогообложения пришли к пониманию сбалансированности прямого и косвенного

налогообложения. Было определено также назначение прямых налогов, как

уравнительных налогов, а косвенных - как основных источников пополнения

бюджета.

Всегда была и остается популярной теория единого

налога. Эта теория имеет множество сторонников до сих пор, так как уплата

единого налога очень проста. В разные времена предлагались и разные объекты

налогообложения - недвижимость, земля, доходы, капитал и др. Понятно, что в

современных условиях такая теория не применима. Состоятельные люди во все

времена поддерживали теорию пропорционального налогообложения. В соответствии с

данной теорией налог устанавливается в едином проценте к доходу налогоплательщика

и не зависит от его величины.

На современном этапе развития налоговой теории

активно разрабатывается теория переложения налогов. Ее суть состоит в том, что

налоговое бремя распределяется только в процессе обмена, т.е. при формировании

цены товара. Путем обмена и распределения налогоплательщик перекладывает

налоговое бремя на носителя налога, который и несет всю тяжесть фактического

уплаты налога.

Экономисты - теоретики до сих пор не могут

решить проблему переложения налогов. Замечено, что налоги не всегда исходят из

тех источников, которые подлежат налогообложению. В тоже время, известно, что

от 30 до 50% налогов, уплачиваемых корпорациями, перекладываются на

потребителей. Проблема переложения налогов особенно актуальна сейчас в России,

т.к. в стоимости товаров народного потребления доля всех налогов, сборов и

страховых взносов составляет более 30%. Разрабатывают эту теорию такие

российские ученые как В. Пансков и В. Штундюков.

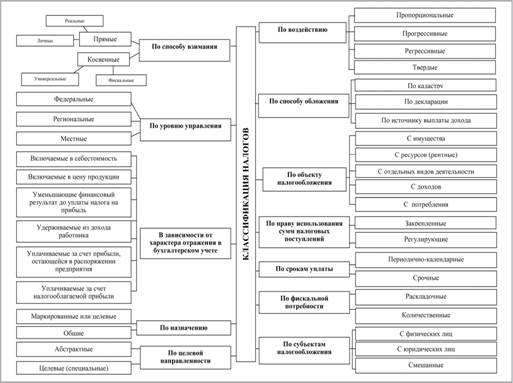

Классификация налогов - это распределение

налогов и сборов по определенным группам, обусловленное целями и задачами

систематизации и сопоставлений. В основе каждой классификации, а их встречается

достаточное количество, лежит совершенно определенный классифицирующий признак:

способ взимания, принадлежность к определенному уровню управления, субъект

налогообложения, способ или источник обложения, характер применяемой ставки,

назначение налоговых платежей, какой-либо другой признак.

Классификация налогов имеет не только сугубо

теоретическое, но и важное практическое значение. В прикладном аспекте та или

иная классификация позволяет проводить анализ: налоговой системы, осуществлять

различные оценки и сопоставление по группам налогов, особенно в динамике за

долгосрочный период, когда состав отдельных налогов и сборов менялся. Кроме

того, классификация крайне необходима для различных международных

сопоставлений, ведь налоговые системы разных стран различаются достаточно

существенно и прямые сравнения по всему перечню налогов просто неосуществимы,

они будут приводить к ошибочным теоретическим выводам и, как следствие, к

неверным практическим решениям.

Рис. 2. Единая классификация налогов в

России

По способу взимания налоги подразделяют на:

— прямые

налоги, которые взимаются непосредственно с доходов или имущества

налогоплательщика;

— косвенные

налоги, которые включаются в цену товаров, работ, услуг (НДС, акцизы).

Окончательным плательщиком косвенных налогов является потребитель товара

(работы, услуги).

Деление налогов на прямые и косвенные,

установленное экономистами начала XX в., не утратило своего значения и в начале

XXI в. В налоговых законодательствах развитых стран сохранена классификация с

разделением на прямые и косвенные налоги. В России прямые и косвенные налоги

появились в результате налоговой реформы 1991 г. Разделение на прямые и

косвенные налоги имеет принципиальное значение. В случае с прямыми налогами

речь идёт о том, чтобы конкретно определить способность лиц осуществлять

налоговые платежи, то есть напрямую обложить налогом лицо, предприятие,

организацию. С косвенными налогами дело обстоит иначе. Здесь пытаются достичь

той же цели косвенными путями: обложить товары налогами, которые будут

взиматься с тех лиц, которые в состоянии приобрести эти товары.

Прямые налоги взимаются в процессе приобретения

и накопления материальных благ (это - налог на доходы физических лиц, налог на

прибыль организаций, налоги на имущество), т.е. те, которые непосредственно

причитаются с конкретного налогоплательщика в случае наличия у него доходов,

имущества, совершения им определенных действий, предполагающих налоговые

обязательства. Другими словами, в качестве юридического факта, лежащего в

основе правоотношения по возникновению налогового обязательства, можно

рассматривать факт наличия той или иной материальной выгоды.

Прямые, имеют безвозвратный характер, что не

искажает сути налога, как безвозмездного платежа заключающегося в отчуждении

части собственности плательщика в пользу государства.

Прямые налоги выражают денежные отношения,

возникающие между государством и налогоплательщиками. В отличие от косвенных,

субъектами денежных отношений при взимании прямых налогов выступают

товаропроизводители и конкретные плательщики налогов - юридические и физические

лица.

Таким образом, экономическая сущность налога

проявляется через его функции, каждая из выполняемых налогом функций проявляет

внутренние свойство, признаки и черты налога, а также показывает, каким образом

реализуется общественное назначение налога как части единого процесса

воспроизводства, инструмента распределения и перераспределения доходов.

Классификация налогов имеет не только сугубо

теоретическое, но и важное практическое значение. В прикладном аспекте та или

иная классификация

Деление налогов на прямые и косвенные,

установленное экономистами начала XX в., не утратило своего значения и в начале

XXI в. В налоговых законодательствах развитых стран сохранена классификация с

разделением на прямые и косвенные налоги. В России прямые и косвенные налоги

появились в результате налоговой реформы 1991 г. Разделение на прямые и

косвенные налоги имеет принципиальное значение. В случае с прямыми налогами

речь идёт о том, чтобы конкретно определить способность лиц осуществлять

налоговые платежи, то есть напрямую обложить налогом лицо, предприятие,

организацию. С косвенными налогами дело обстоит иначе. Здесь пытаются достичь

той же цели косвенными путями: обложить товары налогами, которые будут

взиматься с тех лиц, которые в состоянии приобрести эти товары.

Глава 2. Роль прямых налогов в формировании

бюджетов бюджетной системы российской федерации

Развитие налоговой системы Российской Федерации свидетельствует

об определенной закономерности в соотношении прямых и косвенных налогов,

которое менялось на различных этапах эволюции общества. Роль прямых налогов в

XIX - начале XX вв. была не столь велика.

При прямом налогообложении объектами налогообложения

являются доход (заработная плата, прибыль, процент, рента и др.) и стоимость

имущества (земля, дом, ценные бумаги), в связи с чем доходы налогоплательщика

номинально становятся ниже.

Одной из важнейших задач государства в области

налогообложения на современном этапе является нахождение оптимального

соотношения экономической эффективности и социальной справедливости. Концепция

социально-рыночных экономических отношений требует создания уравновешенных

решений в области налогообложения: не «мира изобилия для немногих» и не

«социалистического дефицита для всех».

Исследования взаимосвязей и тенденций в

социально-ориентированных мировых экономиках опираются на конкретные показатели

экономико-социальной направленности налоговых систем, важнейшим из которых является

показатель соотношения прямых и косвенных налогов.

Соотношение прямого и косвенного налогообложения

позволяет определить возможность применения существующих методов формирования

доходов бюджетов. Правильное определение долей изъятия прямых и косвенных

налогов способствует выработке эффективной налоговой политики государства.

В налогообложении зарубежных стран с учетом

соотношения прямых и косвенных налогов выделяют следующие модели:

евроконтинентальную, англосаксонскую, латиноамериканскую и смешанную налоговые

системы.

Таблица

1

Соотношение прямого и косвенного налогообложения

в мировой практике, %

|

№

пп.

|

Модель

налогообложения

|

Страны,

в которых применяется данная модель

|

Соотношение

прямого и косвенного налогообложения, %

|

|

|

|

Прямое

|

Косвенное

|

|

1.

|

Англосаксонская

|

США,

Германия, Италия, Австралия, Великобритания, Канада и др.

|

60-65%

(Ориентирована на налоги с физлиц., соц.отчисления)

|

35%

|

|

2.

|

Евроконтинентальная

|

Германия,

Нидерланды, Франция, Австрия, Бельгия

|

40%

(Ориентирована на соц. страхование)

|

60%

|

|

3.

|

Латиноамериканская

|

Чили,

Боливия, Перу, Бразилия, Мексика и др.

|

55

%

|

45%

|

|

4.

|

Смешанная

|

Япония,

Аргентина, Италия и др.

|

40%

(Ориентирована на взимание страховых взносов)

|

60

%

|

В табл. 1 приведены данные по соотношению

прямого и косвенного налогообложения в странах, применяющих различные модели

налогообложения. Англосаксонская модель характерна для таких стран, как

Австралия, Великобритания, США, Германия, Италия, Канада и др. В данной модели

основное внимание уделяется прямым налогам с физических лиц. Доля косвенных

налогов весьма незначительна. Например, в структуре налоговых поступлений

Великобритании в 2010-2011 гг. удельный вес таких налогов, как налог на доходы,

социальные отчисления, часть из которых оплачивается гражданами, составляет

около 55%.

Аналогичная картина наблюдается и по странам -

членам ОЭСР, хотя там этот процент в целом ниже. В США подоходный налог с

физических лиц составляет 44% всех доходов, в Германии - 38%.

Евроконтинентальная модель характерна для таких

стран, как Германия, Нидерланды, Франция, Австрия, Бельгия. Данная модель

характеризуется высокой долей отчислений на социальное страхование. Так, в

Германии поступления от отчислений на социальное страхование составляют более

45% от общей величины доходов бюджета и 22% от косвенных налогов.

Такие страны, как Бразилия, Мексика, Чили,

Боливия, Перу и другие, в связи с высоким уровнем инфляции, применяют

латиноамериканскую модель налогообложения, которая ориентирована на обложение

традиционными косвенными налогами.

Во избежание зависимости бюджета от отдельных

видов налогов, государства выбирают смешанную модель налогообложения, которая

сочетает в себе черты других моделей. Смешанная модель налогообложения

применяется в Японии, где структура налоговых поступлений примерно такая же, как

и в государствах с англосаксонской моделью. Однако приоритет отдан не

подоходному налогообложению, а взиманию страховых взносов. Ряд авторов относят

к этой модели Аргентину и Италию. В Италии, например, при значительной доле

косвенных налогов удельный вес прямых составляет 36%.

Следует отметить, что в экономически развитых

странах (Великобритания, Германия, Финляндия, Канада, Япония и США) отмечается

тенденция смещения в сторону прямого налогообложения. Вместе с этим ориентация

на косвенное налогообложение наблюдается и в таких высокоразвитых странах, как

Австралия, Италия и Швеция.

В то же время нельзя не отметить, что при

обосновании соотношения прямого и косвенного налогообложения оптимальных

налоговых теорий для всех стран не существует. Поскольку, кроме объективных

факторов (доход, уровень потребления), в соотношении прямого и косвенного

налогообложения необходимо учитывать национальные особенности населения страны,

размеры всех видов потребления и потребностей.

Россия соответствует большинству признаков,

характерных для латиноамериканской модели формирования бюджетов. Это

обусловлено тем, что, во-первых, формирование налоговой системы происходило в

условиях высокого уровня инфляции и, во-вторых, достаточной простотой

администрирования косвенных налогов. Российская налоговая система в современном

виде существует около 20 лет, в отличие от налоговых систем многих развитых

государств, которые формировались столетиями. Тем не менее с развитием

налоговой системы Российской Федерации роль и удельный вес прямых налогов имеет

тенденцию к повышению.

Соотношение прямого и косвенного налогообложения

в России проанализировано за период с 2007 по 2012 гг. (табл. 2) по уровням

бюджетов системы: консолидированный б РФ и федеральный бюджет РФ.

Таблица

2

Поступления прямых и косвенных налогов в

консолидированный бюджет РФ

|

Год

|

Всего

налоговых и неналоговых доходов, млн. руб.

|

Всего

налоговых доходов

|

В

том числе:

|

Неналоговые

доходы, млн. руб.

|

|

|

млн.

руб.

|

%

|

Прямые

налоги

|

|

|

|

|

|

млн.

руб.

|

%

|

млн.

руб.

|

%

|

|

|

2007

|

6

955, 2

|

6

951,0

|

100

|

5

236,4

|

75

|

1

714,6

|

25

|

4

,2

|

|

2008

|

7

948, 9

|

7

944,2

|

100

|

6

590,8

|

83

|

1

353,4

|

17

|

4

,7

|

|

2009

|

6

288, 3

|

6

283,9

|

100

|

4

749,3

|

76

|

1

534,7

|

24

|

4,

4

|

|

2010

|

7

662, 9

|

7

659,5

|

100

|

5

834,0

|

76

|

1

825, 5

|

23

|

3

,4

|

|

2011

|

9

719, 6

|

9

715,2

|

100

|

7

266,0

|

75

|

2

449, 2

|

25

|

4,

4

|

|

2012

|

10

958, 2

|

10

954,0

|

100

|

8

179,6

|

75

|

2

774, 4

|

25

|

4,

2

|

Всего по налоговым и неналоговым доходам

наблюдается тенденция роста, соотношение прямых и косвенных налогов -

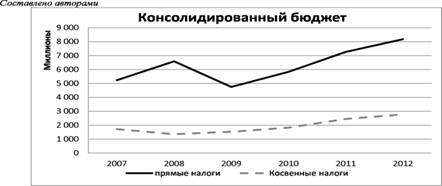

равномерно, в одинаковой процентной доле каждый год.

Тенденция поступления доходов от прямых и

косвенных налогов отражает спад прямых налогов в 2009г.: поступления

уменьшились на 1 841,5 млн. руб., по сравнению с 2008 г. Далее поступления

прямых налогов только увеличивались, в 2012г. поступления составили 8 179, 5

млн. руб.

Рис. 3. Поступление доходов от прямых и

косвенных налогов в консолидированный бюджет РФ

Только в 2008г. наблюдается увеличение прямых

налогов, что напрямую связано с экономическим кризисом (рис.3).

Соотношение доходов от прямых и косвенных

налогов в консолидированный бюджет РФ исследуется в статье в разрезе группы

доходов (табл. 3) в период с 2010 основных налогов, формирующих данные по 2012

гг.

Таблица

3

Структура прямых и косвенных налогов в налоговых

доходах консолидированного бюджета РФ за период с 2010 по 2012 г., млн. руб.

|

Показатели

|

2010

г.

|

2011

г.

|

2012

г.

|

%

|

млн.

руб.

|

%

|

млн.

руб.

|

%

|

|

Налоговые

доходы, всего, в том числе:

|

7

659, 5

|

100

|

9

715,2

|

100

|

10

954, 0

|

100

|

|

Прямых

налогов, всего, в том числе:

|

5

834, 0

|

76

|

7

266,0

|

75

|

8

179, 6

|

75

|

|

Налог

на прибыль

|

1774,4

|

21

|

2270,3

|

24.

|

2355,4

|

21,5

|

|

Налог

на доходы физических лиц

|

1789,6

|

23

|

1994,8

|

20

|

2260,3

|

20,5

|

|

Налог

на имущество

|

628,2

|

9

|

678,0

|

7

|

785,3

|

7

|

|

Налоги

и сборы за пользование природными ресурсами

|

1440,8

|

19

|

2085,0

|

21

|

2484,5

|

23

|

|

Специальные

налоговые режимы

|

178,8

|

3

|

215,2

|

2

|

271,7

|

2

|

|

Государственная

пошлина, сборы

|

20,0

|

1

|

20,1

|

1

|

21,4

|

1

|

|

Поступления

в счет погашения задолженности и по перерасчетам по отмененным налогам,

сборам и иным налоговым платежам

|

2,2

|

|

2,6

|

|

0,9

|

|

|

Косвенных

налогов, всего, в том числе:

|

1

825, 5

|

24

|

2

449, 2

|

25

|

25

|

|

НДС

на товары (работы, услуги), реализуемые на территории РФ

|

1770,1

|

23

|

2357,1

|

24

|

2669,8

|

24

|

|

НДС

на товары, ввозимые на территорию РФ

|

55,2

|

0,7

|

91,7

|

0,9

|

102,7

|

0,9

|

|

Акцизы

по подакцизным товарам (продукции), ввозимым на территорию РФ

|

0,19

|

0,3

|

0,43

|

0,1

|

0,20

|

0,1

|

Данные, представленные в табл. 3, показывают,

что поступление налогов, сборов и иных обязательных платежей в

консолидированный бюджет РФ с каждым годом увеличивалось. По отношению к 2010

г. поступления налоговых доходов увеличились в 2011 и 2012 гг. соответственно

на 26,8% и 43,0%.

Прямые налоги, которые занимают значительный

удельный вес в консолидированном бюджете РФ, - налог на прибыль; налог на

доходы физических лиц; налоги, сборы за пользование природными ресурсами.

Поступления от этих налогов в среднем за анализируемый период составляют от 63%

до 64% в структуре консолидированного бюджета РФ.

Налогов на имущество в 2010 г., в

консолидированный бюджет поступило 9%, в 2011 г. - 7%, в 2012г. - 7%. Остальные

прямые налоги имеют небольшой удельный вес и поступили в следующей сумме: в

2010г. - 201 млн. руб.(4%), в 2011г. - 238,2 млн. руб. (3%), в 2012 г. - 293,5

(3%).

Анализ показал, что среди прямых налогов за

анализируемый период ситуация меняется по основным трем налогам: НДФЛ, налог на

прибыль, налоги и сборы за пользование природными ресурсами. Поступления от

прямых налогов значительно больше поступлений от косвенных налогов, наглядно

соотношение прямых и косвенных налогов в консолидированном бюджете РФ

представлено на рис. 3.

Так, в 2010 г. поступления косвенных налогов

составили 24%, прямых - 76%, в 2011г. поступления косвенных налогов выросли на

1% и составили 25%, прямые налоги же составили 75%. В 2012 г. соотношение прямых

и косвенных налогов осталось на уровне 2011 г., то есть косвенные - 25%, прямые

- 75%. За период с 2009 по 2012 гг. при формировании консолидированного бюджета

РФ сохраняется неизменное соотношение прямых и косвенных налогов на уровне 75 и

25% соответственно.

Соотношение поступлений от прямого и косвенного

налогообложения при формировании налоговых доходов федерального бюджета РФ

имеет некоторое отличие (табл. 4).

В табл. 4 отражены все налоговые и неналоговые

поступления в федеральный бюджет РФ, а также рассчитан удельный вес каждой

группы налогов.

В 2008 г. наблюдается увеличение прямых налогов

и спад косвенных.

В период с 2009 по 2012 гг. по налоговым и

неналоговым доходам наблюдается тенденция роста, равномерное соотношение прямых

и косвенных налогов, то есть в относительно одинаковой процентной доле

ежегодно.

Таблица

4

Динамика доходов федерального бюджета РФ, млн.

руб.

|

Год

|

Всего

налоговых и неналоговых доходов, млн. руб.

|

Всего

налоговых доходов

|

В

том числе

|

Неналоговые

доходы, млн. руб.

|

|

|

млн.

руб.

|

%

|

Прямые

налоги

|

Косвенные

налоги

|

|

|

|

|

|

млн.

руб.

|

%

|

млн.

руб.

|

%

|

|

|

2007

|

3

342, 6

|

3

340,7

|

100

|

1

807, 1

|

54

|

1

533, 5

|

46

|

1,

8

|

|

2008

|

3

571, 9

|

3

569, 6

|

100

|

2

405, 7

|

67

|

1

163, 9

|

33

|

2,

3

|

|

2009

|

2

502, 6

|

2

500, 0

|

100

|

1

211, 0

|

48

|

52

|

2,6

|

|

2010

|

3

174, 3

|

3

172 ,2

|

100

|

1

674, 1

|

53

|

1

498, 0

|

47

|

2,1

|

|

2011

|

4

480, 5

|

4

477 ,7

|

100

|

2

400, 6

|

54

|

2

077, 0

|

46

|

2,

7

|

|

2012

|

5

165 ,1

|

5

162,6

|

100

|

2

829. 9

|

55

|

2

332 ,6

|

45

|

2,

5

|

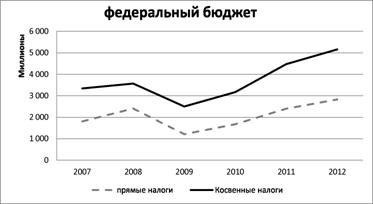

В федеральный бюджет РФ в 2008 г. прямых налогов

поступило значительно больше, чем косвенных (рис. 4)

Рис. 4. Поступление доходов от прямых и

косвенных налогов в федеральный бюджет РФ за период с 2007 по 2012 г.

В 2009 г. косвенные налоги, впервые за

анализируемый период, незначительно, но все же перевесили поступления прямых

налогов.

В период с 2010 по 2012 гг. поступления от

прямых налогов незначительно, но все же превышают поступления косвенных

налогов. В 2010 г. разница между прямыми косвенными налогами составила 6% , в

2011 г. - 8%, в 2012 г. - 10%. Каждый год поступление прямых налогов

увеличивалось на 1%, а поступление косвенных уменьшалось на 1%.

Спад поступлений от прямых и косвенных налогов

наблюдался в 2009 г., далее поступления доходов имеют тенденцию к увеличению

(рис. 4).

Анализ поступлений от налогов, сборов и иных

обязательных платежей в федеральный бюджет РФ показал тенденцию к увеличению. В

2010 г. поступления всего по налоговым и другим доходам составили 3 174,3 млн.

руб., в 2011 г. - 4480,4 млн. руб., в 2012г. - 5 165,1 млн. руб.

Среди прямых налогов, имеющих наибольший

удельный вес в федеральном бюджете РФ, следует отметить налоги и сборы за

пользование природными ресурсами. Поступления от этого налога в 2010 г.

составили 1408, 3 млн. руб. (44%), в 2011г. - 2 046,9 млн. руб. (85%), в 2012г.

- 2 442,8 млн. руб. (84%).

Остальные прямые налоги имеют небольшой удельный

вес: это налоги на прибыль, доходы; государственная пошлина, сборы; поступления

в счет погашения задолженности и по перерасчетам по отмененным налогам, сборам

и иным налоговым платежам, их удельный вес составил: в 2010 г. - 9%, в 2011 г.

- 9%, в 2012 г. - 10%.

Таким образом, анализ соотношения прямого и

косвенного налогообложения в Российской Федерации, а также структура прямых и

косвенных налогов при формировании налоговых доходов консолидированного и

федерального бюджетов РФ показал, что далеко не все налоги «работают» в полную

силу. Таким образом, в группе прямых налогов не работает налог на имущество

физических лиц.

Несмотря на то, что в последние годы были

проведены существенные преобразования в ходе реформирования налоговой системы

Российской Федерации, остаются проблемы, требующие решения. Одной из основных

является проблема мобилизации прямых налогов в бюджетную систему РФ.

прямой косвенный налог бюджет

Глава 3. Перспективы развития прямых налогов

Основные меры, направленные на мобилизацию

налогов и совершенствование в перспективе законодательства о налогах.

В качестве важнейшей меры для совершенствования

имущественного налогообложения рассматривается объединение земельного налога,

налога на имущество организаций и налога на имущество физических лиц в единый

налог на недвижимость, который позволит не только обеспечить пополнение

доходной части региональных и местных бюджетов, но и повысит эффективность

использования имущества. Объектом налогообложения будет являться объект

недвижимости, состоящий из земельного участка и находящегося на нем строения;

налоговую базу при этом предусматривается определять исходя из рыночной

стоимости объекта.

Введение налога на недвижимость существенно снизит

возможность ухода от налогообложения, упростит налоговый контроль за полнотой

уплаты налога в бюджет, обеспечит более полное привлечение недвижимого

имущества к налогообложению, приблизит обложение налогом на основе реально

сложившихся на сегодняшний день стоимостных показателей.

Другим налогом, увеличивающим поступления от

прямых налогов в бюджет, планируется налог на роскошь, закон о котором в

настоящее время находится на рассмотрении в Госдуме РФ. Под роскошью авторы

документа предлагают понимать недвижимое имущество стоимостью свыше 30 млн руб.

и транспортные средства стоимостью свыше 3 млн руб. При этом налоговая база в

законопроекте определяется как стоимость имущества, исчисленная исходя из

рыночных цен. Документом предлагается поступления от данного налога полностью

зачислять в федеральный бюджет РФ.

Проанализировав преимущества и недостатки

прямого налогообложения, можно сделать вывод о том, что финансовая система,

базирующаяся только на одном виде налогов, бесперспективна, не может удовлетворять

предъявляемым требованиям в виде фискальных интересов государства и

экономических интересов налогоплательщиков.

В условиях рыночной экономики любое государство

широко использует налоговую политику в качестве определенного рычага

воздействия на негативные явления рынка. Налоги, как и вся налоговая система,

являются мощным инструментом управления экономикой в условиях рынка. При этом

сочетание прямого и косвенного налогообложения является основой налоговой

системы. Эти две подсистемы тесно взаимодействуют не только при обеспечении

потребностей бюджета в доходных источниках, но и в процессах конкретного

исчисления налогооблагаемой базы. Взимание одних налогов может снизить или

увеличить стоимостную базу исчисления других.

Классическое требование к соотношению систем

косвенного и прямого налогообложения таково, что фискальную задачу выполняют

преимущественно косвенные налоги, а на прямые налоги возложена роль

экономического регулятора доходов корпораций и граждан. Система прямого

налогообложения в России не выполняет своего стимулирующего предназначения не

только по причине несовершенства методических основ этих налогов. Напротив,

схемы формирования налога на прибыль, подоходного налога с физических лиц и

других прямых налогов содержат множество налоговых льгот, призванных играть

роль экономических стимулов.

В рамках российской налоговой системы в целом,

хотя и не просматривается однозначного доминирования косвенных налогов, тем не

менее их роль очень велика. Причем основную роль в формировании доходов

федерального бюджета играют косвенные налоги. Это обстоятельство, с одной

стороны, ведет к относительной стабилизации доходов бюджетной системы, а с

другой - объективно понижает уровень контроля над использованием этих средств

со стороны общества в целом и его отдельных граждан.

Г лавным недостатком Российской налоговой

системы является ее ориентация на устранение дефицита бюджета способом

преимущественного изъятия доходов предприятий. В нашей налоговой системе

практически отсутствует связь системы налогов с развитием экономики и

деятельностью предприятий. Из-за этого каждая отрасль развивается по-своему. И

так же этот факт провоцирует многочисленное банкротство и убыточность

предприятий. Появляется стремление заработать меньше, чтобы не выплачивать

высокие налоги. Это тормозит развитие торговли, практически убивает

конкуренцию. Система налогов должна помогать производству, стимулировать его,

толкать к развитию.

Налоговая система должна быть построена таким

образом, чтобы в период экономического подъема без текущего изменения ставок

увеличивалась бы налоговая нагрузка и величина налоговых поступлений. В период

спада, наоборот, налоговая нагрузка и объем налоговых изъятий должны заметно

уменьшаться. Наибольшую эластичность демонстрируют налоговые системы, в которых

преобладают поступления от прямых налогов, и в первую очередь от прогрессивного

подоходного налога. Причем чем жестче прогрессия - тем выше эластичность.

Прямые налоги трудно перенести на потребителя.

Из них легче всего дело обстоит с имущественными налогами - на землю и на

другую недвижимость: они включаются в арендную и квартирную плату, цену готовой

продукции. Прямые налоги могут увеличивать либо уменьшать налогооблагаемую базу

других прямых налогов. Так, величина единого социального налога, предполагающего

отчисления в централизованные внебюджетные фонды от начисленного фонда оплаты

труда организации, будучи отнесена к расходам, уменьшает налогооблагаемую базу

по налогу на прибыль. Налог на добычу полезных ископаемых также ведет к росту

затрат предприятия, а, следовательно, к уменьшению налога на прибыль.

С другой стороны, исключение из налогооблагаемой

базы по налогу на имущество отдельных элементов (запасов, затрат, готовой

продукции и т.д.) ведет к увеличению налога на прибыль. Усилия налоговых

администраций повысить собираемость одного вида налога вызывают уменьшение

поступлений по другому налогу и наоборот. Однако такая взаимосвязь дает

государству возможность наиболее системно регулировать налоговую политику в

области прямого налогообложения.

Практика показывает, что результаты приносит

только сбалансированная политика, связанная с либерализацией налоговых

отношений и формированием на ее основе более крепкой и стабильной налоговой

базы.

В обобщенном виде преимущество прямых налогов

сформулировано М. Фридманом, согласно которому прямые налоги дают более верный

и определенный доход, в большей степени соизмеряются с платежеспособностью

населения, точнее и яснее определяют податную обязанность каждого плательщика,

чем косвенные налоги.

При анализе соотношения прямого и косвенного

налогообложения следует учитывать мнение С.В. Гуревича. По его словам,

косвенное налогообложение является более гибким инструментарием в налоговом

механизме - «Современные косвенные налоги являют пример развития передовой

финансовой мысли. Именно косвенные налоги претерпели самые крупные изменения в

финансовой практике. Суммарные косвенные налоги приобрели черты налогов

прогрессивных и пропорциональных».

Наряду с этим либерализация налоговой политики в

области прямого налогообложения дает свои результаты. Итогом такой политики

стало сокращение удельного веса теневых доходов в ВВП страны.

Снижение налоговой нагрузки, в частности, за

счет уменьшения налоговых ставок на прибыль и применение унифицированной ставки

на доходы физических лиц, высвобождает больший объем прибыли и доходов в личном

распоряжении хозяйствующего субъекта, а, следовательно стимулируется

инвестиционная покупательная деятельность.

Инвестиции опосредованно также попадают под

косвенное налогообложение. Таким образом, косвенные налоги это стабильный и

неиссякаемый источник налоговой системы.

Однако основным бюджетообразующим налогом в

развитых странах является прямой налог на доходы физических лиц. Его удельный

вес доходит до 50%, основную часть которого платят физические лица с большими

доходами за счет высоких прогрессивных ставок. В России действует единая ставка

13%.

Также были устранены все льготы второго по

значимости прямого налога на прибыль организаций, за счет этого снижена ставка

до 24%. Прямые налоги в этой связи потеряли справедливый и прогрессивный

характер, результатом стал уход от регулирующей функции к фискальной. При таком

положении вещей прямое налогообложение не может быть эффективным, хотя и имеет

превалирующий характер на территории нашей страны.

Существует мнение о том, что чем более

значителен удельный вес прямых налогов в структуре бюджетов, тем более

индустриально развита страна. Подобное суждение не объективно в условиях

российской экономики.

Превалирующий характер прямых налогов

объясняется следующими фактами: из системы налогов были выведены таможенные

пошлины являющиеся косвенным налогом. Их удельный вес был соизмерим с основным

косвенным налогом (НДС) и доходил до 40%; из 15 основных ныне действующих

налогов 13 прямые и лишь 2 - косвенные (НДС, Акцизы).

Таким образам, более 85% всех налогов - прямые,

однако удельный вес обоих видов налогов почти одинаков.

Прямое налогообложение оперирует в основном

пропорциональными ставками, в отличие от косвенного, при котором используют

дифференцированные. При этом возможно стимулирование той или иной деятельности

при применении всех видов налогообложения. Прямые налоги формируют цену.

Следует иметь в виду, именно прямое

налогообложение в странах с развитой экономикой является превалирующими и

продолжает развиваться. Недостатки прямого налогообложения, связаны

преимущественно с российской налоговой системой и поэтому формируют перед ней

задачи связанные с решением проблем вытекающих из этих недостатков.

Таким образом, взимание прямых налогов может

производиться либо правительственными органами, либо органами местного

самоуправления, либо, наконец, чрез отдачу их сбора на откуп. В настоящее время

откупная система взимания прямых налогов не применяется ни в одном

цивилизованном государстве, в старину же она была известна.

В последнее время во многих

государствах местные органы получили большое значение при взимании прямых

налогов, особенно при взимании налогов с источников доходов. Эти налоги во

многих государствах служат главным источником доходов местных общественных

союзов, так что, если и государство прибегает к тем же налогам, то в видах

экономии издержек взимания налогов и удобства плательщиков, является вполне

рациональным, чтобы они взимались либо одним государством, либо одними местными

союзами. А так как последние могут лучше сообразоваться с местными условиями,

имеющими огромное значение при организации прямых налогов, то и представляется

наиболее целесообразным поручить распределение и взимание этих налогов местному

самоуправлению.

Налоговая система должна быть построена таким

образом, чтобы в период экономического подъема без текущего изменения ставок

увеличивалась бы налоговая нагрузка и величина налоговых поступлений. В период

спада, наоборот, налоговая нагрузка и объем налоговых изъятий должны заметно уменьшаться.

Экономическая сущность налога проявляется через

его функции, каждая из выполняемых налогом функций проявляет внутренние

свойство, признаки и черты налога, а также показывает, каким образом

реализуется общественное назначение налога, как части единого процесса

воспроизводства, инструмента распределения и перераспределения доходов.

В становлении и развитии системы налогообложения

в России можно выделить следующие этапы:

1. Финансовая

система Древней Руси.

2. Реформа

налоговой системы, проведенная Иваном III.

3. Упорядочивание

системы налогообложения в период царствования Алексея Михайловича (1629-1676

гг.).

4. Эпоха

реформ Петра I (1672-1725 гг.). Развитие налоговой системы в 17-18 веках.

5. Развитие

финансовой науки в 19 веке.

6. Налоговая

система России в 20 веке.

Классификация налогов имеет не только сугубо

теоретическое, но и важное практическое значение. Деление налогов на прямые и

косвенные, установленное экономистами начала XX в., не утратило своего значения

и в начале XXI в. В налоговых законодательствах развитых стран сохранена

классификация с разделением на прямые и косвенные налоги. В России прямые и

косвенные налоги появились в результате налоговой реформы 1991 г. Разделение на

прямые и косвенные налоги имеет принципиальное значение. В случае с прямыми

налогами речь идёт о том, чтобы конкретно определить способность лиц

осуществлять налоговые платежи, то есть напрямую обложить налогом лицо,

предприятие, организацию. С косвенными налогами дело обстоит иначе. Здесь

пытаются достичь той же цели косвенными путями: обложить товары налогами,

которые будут взиматься с тех лиц, которые в состоянии приобрести эти товары.

Эта незаметность и неизбежность косвенных налогов часто выдаётся за их особое

преимущество, так как в большинстве случаев они вызывают меньшее сопротивление,

чем прямые налоги, возлагаемые непосредственно на налогоплательщика.

Прямые налоги взимаются

государством непосредственно с доходов и имущества налогоплательщиков. Их

объектом выступает доход (зарплата, прибыль, процент и т.п.) и стоимость

имущества налогоплательщиков (земли, дачи, дома, машины).

При устройстве прямых налогов

самым существенным моментом является оценка объектов обложения. Эта операция

называется податным кадастром, который всегда должен предшествовать

распределению и взиманию прямых налогов.

В обобщенном виде преимущество прямых налогов

сформулировано М. Фридманом, согласно которому прямые налоги дают более верный

и определенный доход, в большей степени соизмеряются с платежеспособностью

населения, точнее и яснее определяют податную обязанность каждого плательщика,

чем косвенные налоги.

Анализ показал, что среди прямых налогов за

анализируемый период ситуация меняется по основным трем налогам: НДФЛ, налог на

прибыль, налоги и сборы за пользование природными ресурсами. Поступления от

прямых налогов значительно больше поступлений от косвенных налогов, наглядно

соотношение прямых и косвенных налогов в консолидированном бюджете РФ

Анализ соотношения прямого и косвенного

налогообложения в Российской Федерации, а также структура прямых и косвенных

налогов при формировании налоговых доходов консолидированного и федерального

бюджетов РФ показал, что далеко не все налоги «работают» в полную силу. Таким

образом, в группе прямых налогов не работает налог на имущество физических лиц.

Несмотря на то, что в последние годы были

проведены существенные преобразования в ходе реформирования налоговой системы

Российской Федерации, остаются проблемы, требующие решения. Одной из основных

является проблема мобилизации прямых налогов в бюджетную систему РФ.

Взимание прямых налогов может производиться либо

правительственными органами, либо органами местного самоуправления, либо,

наконец, чрез отдачу их сбора на откуп.

В настоящее время откупная

система взимания прямых налогов не применяется ни в одном цивилизованном

государстве, в старину же она была известна, хотя при взимании прямых налогов

она не была так распространена, как при косвенных.

В последнее время во многих

государствах местные органы получили большое значение при взимании прямых

налогов, особенно при взимании налогов с источников доходов. Эти налоги во

многих государствах служат главным источником доходов местных общественных

союзов, так что, если и государство прибегает к тем же налогам, то в видах

экономии издержек взимания налогов и удобства плательщиков, является вполне

рациональным, чтобы они взимались либо одним государством, либо одними местными

союзами. А так как последние могут лучше сообразоваться с местными условиями,

имеющими огромное значение при организации прямых налогов, то и представляется

наиболее целесообразным поручить распределение и взимание этих налогов местному

самоуправлению. При этом местные союзы получают иногда вознаграждение за сбор

государственных налогов например, такое вознаграждение получали в Пруссии

общины за сбор государственных подомового и промыслового налогов. Взимание

прямых налогов обыкновенно сопровождается принудительными мерами взыскания по

отношению к неисправным плательщикам. Налоговая система должна быть построена

таким образом, чтобы в период экономического подъема без текущего изменения

ставок увеличивалась бы налоговая нагрузка и величина налоговых поступлений. В

период спада, наоборот, налоговая нагрузка и объем налоговых изъятий должны

заметно уменьшаться.

СПИСОК ЛИТЕРАТУРЫ

1. Налоговый

кодекс Российской федерации. Часть 1 и 2. От 31.07.1998 № 146-ФЗ, в ред.

03.12.2011. Издательство АБАК, 2012.

2. Барулин

С.В. Теория и история налогообложения: учебное пособие/ С.В. Барулин. - М.:

Экономист, 2009. - 173 с.

3. Буренко

В.И., Шумилов А.В. Политический класс современной России в контексте

инструментального похода // PolitBook.

- 2012. - №4. - С. 9-18.

4. Ефремова

Т.М., Бровина К.А. Проблема сбалансированности прямого и косвенного

налогообложения в РФ // Финансы и кредит. - 2013. - №11. - С. 42-43.

. Жидкова

Е.Ю. Налоги и налогообложение. - М: Эксмо, 2009. - 480с.

. Зрелов

А.П. Налоги и налогообложение. Конспект лекций. - М.: Юрайт, 2010. - 147 с.

7. Качур

О.В. Налоги и налогообложение. - М.: Кнорус, 2007. - 304 с.

. Косов

М.Е., Крамаренко Л.А. Экономическое равновесие налоговой системы: монография. -

М.: ЮНИТИ-ДАНА, 2012. - 193 с.

9. Крамсков

А.С. Преимущества прямых налогов // Экономический вестник Ростовского

государственного университета. - 2008. - №2. - С. 44-47.

10. Меденцова

А.С. Шпаргалка по налогам и налогообложению. - М.: Аппель, 2009. - 64 с.

11. Налоговая

политика. Теория и практика: Учебник для магистрантов / Под ред. И.А.

Майбурова. - М.: ЮНИТИ-ДАНА, 2010. - 294 с.

12. Нечаев

А.С., Антипина О.В. Налогообложение в России: анализ и тенденция развития //

Финансы и кредит. - 2014. - №1. - С. 73-77.

. Пансков

В.Г. Налоги и налогообложение. - М.: Юрайт-Издат, 2012. - 368 с.

14. Поляк

Г.Б. Налоги и налогообложение. - М.: Юрайт-Издат, 2012. - 463 с.

15. Рыманов

А. Ю. Налоги и налогообложение. - М.: Инфра-М, 2009.-331 с.

16. Сковиков

А.К. Современные проблемы национальной безопасности России // Управление

мегаполисом. - 2010. - №5. - С. 162-166.

17. Сковиков

А.К. Политические противоречия в постсоветской России // Управление мегаполисом.

- 2010. - №6. - С. 199-202.

18. Тарасов

В.Ф., Семыкина Л.Н., Сапрыкина Т.В. Налоги и налогообложение. - М.: Кнорус,

2012. - 488 с.

19. Талашт,

А.А. Налоговая политика: ближайшие перспективы / А.А. Талашт // Аудиторские

ведомости. - 2009. - №10. - С. 57.

20. Филина

Ф.Н. Налоги и налогообложение в Российской Федерации. - М.: ГроссМедиа, РОСБУХ,

2009. - 424 с.