Анализ российского рынка пластиковых банковских карт

Анализ

российского рынка пластиковых банковских карт

1. Описание объекта

исследования

Уральский банк реконструкции и

развития (далее УБРиР) более 21 года работает на финансовом рынке, основан 28

сентября 1990 г., имеет более 200 отделений в 25 регионах России (в

Свердловской, Челябинской и Курганской областях, Республиках Башкортостан и

Татарстан, Москве, Кирове, Оренбурге, Перми, Воронеже, Ижевске, Тюмени, Нижнем

Новгороде, Белгороде, Самаре, Саратове).

В 1993 году Банк первым из коммерческих

банков Свердловской области получил Генеральную лицензию ЦБ РФ. В этом же году

первым из региональных коммерческих банков Свердловской области УБРиР стал

членом Всемирного общества межбанковских финансовых телекоммуникаций S.W.I.F.T.

В 2000 году УБРиР стал членом

международных платежных систем MasterCard Europe, получив статус Affiliate, и

VISA Int., получив статус Participant. В мае 2006 года статус банка в системе

VISA Int. повышен до Принципиального участника.

В декабре 2000 года Банк получил

пакет лицензий профессионального участника рынка ценных бумаг без ограничения

срока действия, выданный Федеральной комиссией по рынку ценных бумаг (ФКЦБ).

августа 2001 г. общее собрание

участников ООО «УБРиР» приняло решение о преобразовании банка в открытое акционерное

общество. 20 февраля 2002 года Центральный банк Российской Федерации

зарегистрировал Открытое акционерное общество «Уральский банк реконструкции и

развития».

Начиная с 2001 года, банк

неоднократно побеждал в областном конкурсе «Лидер в бизнесе».

В 2003 году Банк открыл первый в

Екатеринбурге инвестиционный зал - специальный офис для работы частных и

корпоративных клиентов на фондовом рынке. В 2007 году УБРиР открыл первый

банковский Инвестиционный центр.

В 2004 году начался процесс создания

стратегического альянса УБРиР и Свердлсоцбанка, имеющего более чем полувековой

опыт работы на рынке финансовых услуг. В декабре 2005 года процесс слияния был

успешно завершен и УБРиР стал крупнейшим коммерческим банком Свердловской

области.

Первым среди банков России в 2004

году УБРиР начал внедрять программный комплекс «SAP for Banking», ведущего в

России и мире поставщика систем для управления бизнесом.

С октября 2006 года Банк является

членом Ассоциации российских банков.

июня 2008 года Уральский Банк

Реконструкции и Развития вступил в Уральскую торгово-промышленную палату.

Банк вошел в список крупнейших

российских банков, составленный журналом «Forbes» в марте 2011 года. Эксперты

собрали вместе данные о надежности банков, активах, средствах физических лиц,

определив сотню лидеров российского финансового рынка по итогам прошлого года.

УБРиР вошел в топ -50 ведущих банков страны, заняв 49 место рейтинга. Ключевые

финансовые показатели банка: активы (73,5 млрд. руб.) и средства физических лиц

(43,6 млрд. руб.) говорят о серьезных масштабах бизнеса УБРиР не только

относительно своего региона, но и всей страны в целом.

В рейтинге крупнейших банков России

агентства «РБК. Рейтинг», по итогам работы в I квартале 2011 года, Уральский

банк реконструкции и развития занял 51 место в списке «Top500 банков по чистым

активам».

УБРиР входит в число 100 самых

прибыльных банков в I квартале 2011 года по версии «РБК. Рейтинг» (82 место).

По количеству собственных банкоматов

на территории России УБРиР занимает 23 место среди банков страны по итогам 2010

года («РБК. Рейтинг»).

В рейтинге «РБК. Рейтинг» Крупнейшие

банки по количеству пластиковых карт в обращении на 1 января 2011 года УБРиР

занимает 20 место.

В рейтинге Top100 самых филиальных

банков России на 01.06.2011 года («РБК. Рейтинг») банк на 28 месте.

В рейтинге «Крупнейшие игроки рынка

кредитования предприятий малого и среднего бизнеса по размеру портфелей»,

составленном специалистами рейтингового агентства «Эксперт РА» по итогам 2010

года, УБРиР занял 30 строку, продемонстрировав один из самых высоких темпов

прироста портфеля среди ведущих банков, 73,96%.

Уральский банк реконструкции и

развития вошел в число крупнейших банков России по основным показателям

деятельности в рэнкинге «Интерфакс 100» по итогам II квартала 2011 года. Банк

занял 47 место по объему активам, 70 - по размеру собственного капитала и 25 -

по прибыли, Кроме того, УБРиР находится в числе 30 крупнейших банков в России

по объему вкладов (28 место). По этому показателю, а также по объему активов

банк является лидером среди кредитных организаций Уральского региона.

В рэнкинге «Профиль» «200 крупнейших

российских банков» УБРиР занимает 69 место.

По итогам 2010 года УБРиР является

самым розничным банком на Урале и занимает 27 место в рейтинге «КоммерсантЪ -

Деньги» по объему вкладов (43,5 млрд. рублей).

С 2005 года банк выступает в

качестве эмитента облигаций на внутреннем рынке. В июле 2005 года банк

дебютировал на этом рынке - 100% дочерняя компания банка - ООО «УБРиР - финанс»

разместила под поручительство УБРиР годовые облигации общей номинальной

стоимостью 500000000 руб., а в июле 2006 - трехлетние облигации на 1000000000

руб. Оба этих выпуска были погашены точно в срок. В апреле 2011 года на ФБ ММВБ

был размещен выпуск трехлетних облигаций УБРиР на 2 000 000 руб.

УБРиР регулярно входит в список

крупнейших участников фондового рынка, составляемых крупнейшими торговыми

площадками страны - Фондовой биржи ММВБ и Фондовой биржи РТС: на рынке акций,

РЕПО с облигациями, а также на рынке фьючерсов и опционов FORTS.

В рейтинге «РБК. Рейтинг»

«Крупнейшие брокеры России в I полугодии 2011 года» банк занимает 42 место.

Банк на протяжении нескольких лет

регулярно становится победителем различных номинаций регионального этапа

конкурса «Элита фондового рынка» - как Лучший инвестиционный банк и как

Компания рынка облигаций.

декабря 2011 года агентство Standard

& Poor`s пересмотрело рейтинги 14 российских банков. В соответствии с

обновленной методологией, долгосрочный и краткосрочный рейтинги ОАО «Уральский

банк реконструкции развития» повышены с B-/С до B/В, рейтинг по национальной

шкале также пересмотрен в сторону повышения - с «ruBBB+» до «ruA-». Прогноз

изменения рейтингов - «Стабильный».

апреля 2011 года Национальное

Рейтинговое Агентство подтвердило индивидуальный рейтинг кредитоспособности ОАО

«Уральский банк реконструкции и развития» на уровне «АA-» (очень высокая

кредитоспособность, третий уровень).

«Финансовое состояние банка при

текущих показателях оценивается как стабильное и устойчивое. Банк динамично

расширяет рыночные позиции, динамика его показателей соответствует конъюнктуре

рынка и отражает рост привлечения ресурсов, в первую очередь в виде вкладов, с

размещением их как в корпоративные и розничные кредиты, так и в ликвидный

портфель высоконадежных ценных бумаг. Рентабельность операций оценивается

положительно, особенно учитывая, что с начала 2010 года банк дополнительно

направил на увеличение резервов по выданным кредитам и другим активам около 1,2

млрд. руб., а также инвестировал средства в более 100 новых офисов и более 220

банкоматов. В качестве факторов, позитивно влияющих на рейтинговую оценку,

Агентство выделяет также эффективную систему риск - менеджмента банка и

активное использование им самых современных информационных технологий» -

подчеркивается в отчете НРА.

Агентство «Рус - Рейтинг»

подтвердило кредитный рейтинг Уральского банка реконструкции и развития по

состоянию на 31 декабря 2011 г. Рейтинговая оценка подтверждена на уровне

«BB-», прогноз - возможно повышение. «Банк располагает развитыми рыночными позициями

в сферах привлечения частных вкладов и брокерского обслуживания населения в

Уральском регионе», - указано в обосновании рейтинга. Аналитики агентства «Рус

- Рейтинг» отмечают, что факторами, обосновывающими рейтинг, являются:

устойчивые взаимоотношения с основными корпоративными клиентами - крупными

промышленными предприятиями группы РМК; социальная значимость банка для региона

как лидера на рынке частных вкладов, наличие возможности у банка получать

поддержку от государства в виде предоставления кредитных ресурсов. Повышение

прогноза рейтинга обусловлено устойчивым развитием банка и поддержкой со

стороны собственника уровня капитализации.

В распоряжении Уральского Банка

Реконструкции и Развития - кредитные линии первоклассных международных

банков-корреспондентов.

2. Оценка финансового

состояния ОАО «Уральский банк реконструкции и развития»

Вначале проанализируем пассивы

банка, так как это источники ресурсов и, следовательно, их объем и структура в

большой степени влияют на виды активных операций банка.

Для этого проанализируем динамику

пассивов банка, представленную в таблице. Анализ динамики операций банка

позволяет оценить рост или прирост каждого компонента пассивов.

Таблица 1 - Анализ динамики пассивов

тыс. руб.

|

№ строки

|

Наименование статьи

|

Данные за 2010 год

|

Данные за 2011 год

|

Данные за 2012 год

|

Прирост за 2011 год, %

|

|

11

|

Кредиты, депозиты и прочие средства Центрального банка

Российской федерации

|

0

|

9569684

|

22800376

|

100

|

|

12

|

Средства кредитных организаций

|

12779340

|

7020024

|

5871167

|

-45,07

|

|

13

|

Средства клиентов, не являющихся кредитными организациями

|

54355906

|

69878720

|

80370558

|

28,56

|

|

13.1

|

Вклады физических лиц

|

43557496

|

49136010

|

58006303

|

12,81

|

|

14

|

Финансовые обязательства, оцениваемые по справедливой стоимости

через прибыль или убыток

|

0

|

0

|

7351

|

0

|

|

15

|

Выпущенные долговые обязательства

|

737781

|

5598122

|

5671546

|

658,78

|

|

16

|

Прочие обязательства

|

846945

|

865137

|

1040844

|

2,15

|

|

17

|

Резервы на возможные потери по условным обязательствам

кредитного характера, прочим возможным потерям и операциям с резидентами

офшорных зон

|

26408

|

42420

|

80044

|

60,63

|

|

18

|

Всего обязательств

|

68746380

|

92974107

|

115841886

|

35,24

|

|

19

|

Средства акционеров (участников)

|

2004363

|

2004363

|

3004363

|

0

|

|

20

|

Собственные акции (доли), выкупленные у акционеров (участников)

|

0

|

0

|

0

|

0

|

|

21

|

Эмиссионный доход

|

0

|

0

|

1000000

|

0

|

|

22

|

Резервный фонд

|

100218

|

100218

|

100218

|

0

|

|

23

|

Переоценка по справедливой стоимости ценных бумаг, имеющихся в

наличии для продажи

|

111364

|

18905

|

587482

|

-83,02

|

|

24

|

Переоценка основных средств

|

889916

|

889892

|

891121

|

-0,01

|

|

25

|

Нераспределенная прибыль (непокрытые убытки) прошлых лет

|

1495898

|

1996102

|

4503531

|

33,44

|

|

26

|

Неиспользованная прибыль (убыток) за отчетный период

|

500180

|

2808017

|

975834

|

461,40

|

|

27

|

Всего источников собственных средств

|

5101939

|

7817497

|

11062549

|

53,23

|

Данный анализ показал, что большую

долю собственных средств составляет нераспределенная прибыль прошлых лет равная

4503 млн. руб. на 2012 год, прирост за весь анализируемый период составил

201,06%. Что свидетельствует об активной политики реинвестирования прибыли

банта, так же банк нацелен на развитие, в том числе и за счет собственного

капитала. Существенную долю в собственных средствах банка имеют средства

акционеров (участников) равную 3004 млн. руб., по данной статье прирост

составил 49,89%.

Анализ деятельности ОАО «Уральского

Банка Реконструкции и Развития» показал, что банк в большей степени привлекает

денежные средства физических и юридических лиц, не являющихся кредитными

организациями. В 2012 году сумма средств по данной статье составила 80371 млн.

руб., а прирост за три анализируемых года составил 47,86%. А именно банк

занимается привлечением денежных средств физических лиц во вклады (58006 млн.

руб.) прирост составил 33,17%. Рост вкладов населения, то есть физических лиц,

свидетельствует о том, что банк проводит специальные программы по работе с

населением.

В 2012 году банк привлек средства

Центрального банка Российской Федерации и равны 22800 млн. руб. по сравнению с

2010 годом прирост составил 100%, поскольку в 2010 году привлеченных средств по

данной статье не было. Привлечение средств кредитных организаций в 2012 году

снизилось на 54,06%, но все, же составляет 5871 млн. руб. Интенсивно

увеличивается рост выпущенных договорных обязательств (668,73%) и составляет

5672 млн. руб.

Анализ динамики источников

собственных средств показал, что собственные средства банка растут медленно,

основной рост происходит за счет переоценки по справедливой стоимости ценных

бумаг, имеющихся в наличии для продажи и нераспределенной прибыли прошлых лет.

Далее проанализируем структуры

пассивов банковской деятельности.

Таблица 2 - Анализ структуры

пассивов тыс. руб.

|

№ строки

|

Наименование статьи

|

Данные за 2010 год

|

Данные за 2011 год

|

Данные за 2012 год

|

Структура внутри группы за 2010 год, %

|

|

11

|

Кредиты, депозиты и прочие средства Центрального банка

Российской федерации

|

0

|

9569684

|

22800376

|

0

|

|

12

|

Средства кредитных организаций

|

12779340

|

7020024

|

5871167

|

18,59

|

|

13

|

Средства клиентов, не являющихся кредитными организациями

|

54355906

|

69878720

|

80370558

|

79,07

|

|

13.1

|

Вклады физических лиц

|

43557496

|

49136010

|

58006303

|

|

|

14

|

Финансовые обязательства, оцениваемые по справедливой стоимости

через прибыль или убыток

|

0

|

0

|

7351

|

0

|

|

15

|

Выпущенные долговые обязательства

|

737781

|

5598122

|

5671546

|

1,07

|

|

16

|

Прочие обязательства

|

846945

|

865137

|

1040844

|

1,23

|

|

17

|

Резервы на возможные потери по условным обязательствам

кредитного характера, прочим возможным потерям и операциям с резидентами

офшорных зон

|

26408

|

42420

|

80044

|

0,04

|

|

18

|

Всего обязательств

|

68746380

|

92974107

|

115841886

|

100

|

|

19

|

Средства акционеров (участников)

|

2004363

|

2004363

|

3004363

|

39,29

|

|

20

|

Собственные акции (доли), выкупленные у акционеров (участников)

|

0

|

0

|

0

|

0

|

|

21

|

Эмиссионный доход

|

0

|

0

|

1000000

|

0

|

|

22

|

Резервный фонд

|

100218

|

100218

|

100218

|

1,96

|

|

23

|

Переоценка по справедливой стоимости ценных бумаг, имеющихся в

наличии для продажи

|

111364

|

18905

|

587482

|

2,18

|

|

24

|

Переоценка основных средств

|

889916

|

889892

|

891121

|

17,44

|

|

25

|

Нераспределенная прибыль (непокрытые убытки) прошлых лет

|

1495898

|

1996102

|

4503531

|

29,32

|

|

26

|

Неиспользованная прибыль (убыток) за отчетный период

|

500180

|

2808017

|

975834

|

9,81

|

|

27

|

Всего источников собственных средств

|

5101939

|

7817497

|

11062549

|

100

|

Пассивы банка представлены

собственными ресурсами банка, привлеченными средствами и внебалансовыми

обязательствами.

Следует отметить, что по состоянию

на 2012 г. на 91,3% деятельность банка обеспечивается привлеченным капиталом,

доля собственных средств при этом составляет 8,7%.

Привлеченные средства банка

представлены главным образом средствами клиентов на расчетных счетах и

депозитах - их доля в 2012 г. составила 69,4%, причем главным образом - это

средства физических лиц - доля составляет 50,1% от общего объема привлеченного

капитала. Помимо средств клиентов банк активно финансирует свою деятельность за

счет средств Центрального банка - их доля по состоянию на 2012 г. составила

19,7% от общего объема привлеченных средств.

Прирост привлеченного капитала за

2012 г. составил 24,6% (за три года - 68,5%). Прирост средств, привлеченных от

клиентов на расчетные счета и во вклады составил за 2012 г. 15% (за весь период

- 47,9%), в том числе от физических лиц - 18,1% (за весь период 33,2%) - эта

динамика объясняется ростом активности банка по привлечению во вклады средств

физических и юридических лиц, а также по реализации зарплатных проектов.

Следует отметить, что в 2012 г. банк

активизировал деятельность по привлечению капитала из Центрального банка -

прирост по отношению к 2011 г. составил 138,3% - это связано, в первую очередь

с тем, что с весны 2012 г. ЦБ РФ стал проводить политику рефинансирования

банков на регулярной основе, что позволяет банку привлекать более дешевые

ресурсы и за счет них финансировать активные операции.

Остальные 10,9% привлеченных

ресурсов банка приходятся, во-первых, на выпущенные долговые обязательства: их

доля составляет 4,9%, прирост за 3 года составил 668,7% (за 2012 г. - 1,3%) -

снижение объема привлекаемых за счет долговых обязательств ресурсов связано, в

первую очередь, с активизацией банка по привлечению средств из ЦБ РФ. Помимо

долговых обязательств, в структуре привлеченных средств банка входят также

средства на счетах ЛОРО - их доля составляет 5,1%.

Собственные средства банка

представлены, главным образом, нераспределенной прибылью и средствами

акционеров.

Доля акционерного капитала по

состоянию на 2012 г. составляет 27,2%. Прирост по данной статье в 2012 г.

составил 49,9% - это свидетельствует о том, что в 2012 г. проводилась

дополнительная эмиссия акций банка.

В значительной степени собственный

капитал банка профинансирован за счет нераспределенной прибыли прошлых лет и

отчетного периода - в сумме доля реинвестированной прибыли составляет 49,5%.

Прирост реинвестированной прибыли за 2012 г. составил 14,1% (за три года -

174,5%). При этом по сравнению с 2011 г. объем реинвестирования прибыли банка в

2012 г. снизился - в первую очередь это также связано с ростом объема

привлечения средств ЦБ РФ.

Внебалансовые обязательства банка

представлены, в первую очередь, обязательствами по срочным сделкам (в том числе

сделкам РЕПО. При этом в течение анализируемого периода наблюдается снижение

объема обязательств по срочным сделкам: при росте в 2012 г. на 72,4% общее

снижение за три года составляет 8,7%. Подобная динамика связана, в первую

очередь, с перераспределением средств в портфеле ценных бумаг банка.

Помимо обязательств по срочным

сделкам внебалансовые обязательства банка представлены выданными банком

гарантиями. При этом наблюдается рост объема предоставляемых гарантий: за 2012

г. объем гарантий вырос на 124,4% (за весь анализируемый период - на 445,3%) -

это свидетельствует о росте активности банка на рынке банковских гарантий.

Далее следует проанализировать

динамику и структуру активов банка.

Таблица 3 - Анализ динамики активов

тыс. руб.

|

№ строки

|

Наименование статьи

|

Данные за 2010 год

|

Данные за 2011 год

|

Данные за 2012 год

|

Прирост за 2011 год, %

|

|

1

|

Денежные средства

|

2586227

|

2941232

|

2914147

|

13,73

|

|

2

|

Средства кредитных организаций в Центральном банке Российской

Федерации

|

2770183

|

2335736

|

3070619

|

-15,68

|

|

2.1

|

Обязательные резервы

|

415149

|

874345

|

1026279

|

110,61

|

|

3

|

Средства в кредитных организациях

|

378037

|

5141779

|

3516306

|

1260,13

|

|

4

|

Финансовые активы, оцениваемые по справедливой стоимости через

прибыль или убыток

|

4882021

|

9977968

|

21180208

|

104,38

|

|

5

|

Чистая ссудная задолженность

|

40198298

|

52229807

|

68609348

|

29,93

|

|

6

|

Чистые вложения в ценные бумаги и другие финансовые активы,

имеющиеся в наличии для продажи

|

14471402

|

20685403

|

12165615

|

42,94

|

|

6.1

|

Инвестиции в дочерние и зависимые организации

|

10

|

0

|

0

|

-100

|

|

7

|

Чистые вложения в ценные бумаги, удерживаемые до погашения

|

0

|

0

|

8114428

|

0

|

|

8

|

Основные средства, нематериальные активы и материальные запасы

|

3401910

|

3470793

|

3810071

|

2,02

|

|

9

|

Прочие активы

|

4008886

|

3523693

|

-22,31

|

|

10

|

Всего активов

|

73848319

|

100791604

|

126904435

|

36,48

|

По данному анализу видно, что

большими темпами растут операции со средствами в кредитных организациях 830,15%

прироста за три анализируемых года, но при этом по сумме составляет 3516 млн.

руб. за 2012 год. Так же увеличивается прирост финансовых активов, оцениваемых

по справедливой стоимости через прибыль или убыток (333,84%) и составляет 21180

млн. руб.

По данному анализу видно, что ОАО

«Уральский Банк Реконструкции и Развития» активизировался на рынке

межбанковского кредитования, прирост составил 830,15% за три года, но следует

отметить, что доля этих средств по отношению к общему объему денежных средств

не достаточно высока и составляет 3516 млн. руб. Так же интенсивно

увеличивается прирост по финансовым активам.

Таблица 4 - Анализ структуры активов

тыс. руб.

|

№ строки

|

Наименование статьи

|

Данные за 2010 год

|

Данные за 2011 год

|

Данные за 2012 год

|

Структура внутри группы за 2010 год, %

|

|

1

|

Денежные средства

|

2586227

|

2941232

|

2914147

|

4,01

|

|

2

|

Средства кредитных организаций в Центральном банке Российской

Федерации

|

2770183

|

2335736

|

3070619

|

4,76

|

|

2.1

|

Обязательные резервы

|

415149

|

874345

|

1026279

|

-

|

|

3

|

Средства в кредитных организациях

|

378037

|

5141779

|

3516306

|

0,99

|

|

4

|

Финансовые активы, оцениваемые по справедливой стоимости через

прибыль или убыток

|

4882021

|

9977968

|

21180208

|

6,61

|

|

5

|

Чистая ссудная задолженность

|

40198298

|

52229807

|

68609348

|

54,43

|

|

6

|

Чистые вложения в ценные бумаги и другие финансовые активы,

имеющиеся в наличии для продажи

|

14471402

|

20685403

|

12165615

|

19,60

|

|

6.1

|

Инвестиции в дочерние и зависимые организации

|

10

|

0

|

0

|

-

|

|

7

|

Чистые вложения в ценные бумаги, удерживаемые до погашения

|

0

|

0

|

8114428

|

0

|

|

8

|

Основные средства, нематериальные активы и материальные запасы

|

3401910

|

3470793

|

3810071

|

4,61

|

|

9

|

Прочие активы

|

5160241

|

4008886

|

3523693

|

6,99

|

|

10

|

Всего активов

|

73848319

|

100791604

|

126904435

|

100

|

Исходя из представленных в таблице

данных можно сделать вывод о том, что ОАО «УБРиР» активно развивается и

увеличивает объем совершаемых операций - об этом свидетельствует рост величины

активов на 25,9% в 2012 году по отношению к 2011 году, при этом рост активов

банка за весь анализируемый период (3 года) составил 71,8% - таким образом банк

по объему операций банк вырос более чем в двое.

В качестве основных направлений

деятельности банка можно выделить, во-первых, кредитную деятельность - ее доля

в общей сумме активов в 2012 г. составила 54,1%. Активность банка на кредитном

рынке выросла в 2012 году по отношению к предшествующему году на 31,4%, общий

рост за три года составил 70,7%. В первую очередь такой результат достигнут

благодаря активному развитию банком своей филиальной сети - в частности, речь

идет о продаже кредитных продуктов физическим лицам через сеть небанковских точек

продаж.

Вторым по значимости направлением

деятельности банка является инвестирование в финансовые активы (долевые и

долговые ценные бумаги) - об этом свидетельствует доля этих операций в активе

банка по состоянию на 2012 год составила 16,6%. В данном случае следует

отметить, что банк значительно активизировался на финансовом рынке в 2012 году

- доля средств, размещенных в финансовых инструментах, выросла на 6,7%. Общий

прирост операций банка на финансовом рынке в 2012 г. составил 112,3% (за весь

анализируемый период - 333,8%). При этом доля средств, размещаемых банком в

финансовых активах, предназначенных для перепродажи в 2012 г. по отношению к

2011 г. снизилась на 16,9% и составила 3,6% - снижение объема средств,

размещенных в данную группу активов составило 41,2% (за три года - 15,9%) - из

этого можно сделать вывод о том, что банк ориентируется на долговременное

инвестирование.

Помимо указанных тенденций также

следует отметить рост средств банка на счетах НОСТРО - прирост средств за три

года составил 830,2% (однако в 2012 г. по отношению к 2011 г. объем средств на

корреспондентских счетах банка снизился на 31,5%) - в частности, подобная

тенденция свидетельствует, во-первых, о росте активности банка на рынке

пластиковых карт, и, во-вторых, о росте объема операций, совершаемых с

использованием пластиковых карт, в безналичной форме.

Долее определим объем эффективных

ресурсов, которые могут быть направлены на осуществление кредитных вложений.

Таблица 5 - Объемы эффективных

ресурсов

|

Ликвидные активы

|

32 237 745,00

|

|

Кредитные вложения

|

83 398 283,00

|

|

Эффективные кредитные ресурсы

|

128 435 659,55

|

|

Свободные кредитные ресурсы

|

45 037 376,55

|

По данным показателям можно сказать,

что банк довольно эффективно использует свои кредитные ресурсы, увеличивая их с

каждым годом, но при этом у банка так, же остаются свободные кредитные ресурсы

в 45 037 млн. руб., исходя из чего можно сделать вывод о том, что у ОАО УБРиР

есть средства, за счет которых можно профинансировать рост объема кредитных

операций.

3. Анализ рынка

банковских карт в России и в г. Новокузнецке

В России, как и во многих других

странах, в последние годы все большее развитие в качестве платежного

инструмента получают банковские карты. На начало 2011 года 68,0% действующих

кредитных организаций осуществляли эмиссию и / или эквайринг банковских карт.

На 01.01.2012 года количество кредитных организаций составило 87,95%, за один

год они увеличились на 19,95%. Ими было эмитировано за 01.01.2011 год 144,4

млн. карт, что превысило показатель годичной давности на 14,6%, а на начало

2012 было эмитировано 200,2 млн. карт, что по сравнению с 01.01.2011 годом

увеличилось на 27,9% (табл. 5). Высокими темпами прироста характеризовались

безналичные платежи с использованием банковских карт, включая платежи за товары

и услуги, таможенные платежи и прочие операции (здесь и далее под прочими

операциями понимаются операции по переводам денежных средств с одного

банковского счета на другой, платежи на благотворительные взносы и т.п.): за

год их количество и объем выросли в 1,5 и 1,6 раза соответственно. Из 100

платежей, проведенных через банковскую систему России, 22 совершались с

использованием банковских карт. Однако их доля в общем объеме платежей

оставалась незначительной (0,4%), что главным образом объясняется тем, что

инфра структура по приему банковских карт пока еще не достаточно развита, а их

держатели (большинство из которых составляют физические лица) предпочитают

осуществлять платежи за товары и услуги, как правило, на небольшие суммы.

Физические лица большее предпочтение

отдают наличным денежным средствам, так как в большинстве случаев не знают и не

умеют пользоваться пластиковыми картами. По этой же причине пластиковые карты

используются для снятия наличных в банкоматах.

Таблица 6 - Количество банковских

карт, эмитированных кредитными организациями, по типам карт тыс. ед.

|

Всего банковских карт

|

в том числе:

|

|

|

расчетные карты

|

из них:

|

кредитные карты

|

предоплаченные карты

|

|

|

|

расчетные карты с «овердрафтом»

|

|

|

|

2008 год

|

|

на 1.01.08

|

103 497

|

94 097

|

-

|

8 944

|

455

|

|

на 1.04.08

|

107 180

|

98 033

|

27 913

|

8 854

|

293

|

|

на 1.07.08

|

111 699

|

102 769

|

28 513

|

8 584

|

347

|

|

на 1.10.08

|

118 542

|

108 616

|

29 573

|

9 485

|

442

|

|

2009 год

|

|

на 1.01.09

|

119 242

|

109 335

|

26 826

|

9 296

|

612

|

|

на 1.04.09

|

121 971

|

111 005

|

24 352

|

9 209

|

1 757

|

|

на 1.07.09

|

121 624

|

110 933

|

22 652

|

8 501

|

2 190

|

|

на 1.10.09

|

121 605

|

112 155

|

22 117

|

7 634

|

1 816

|

|

2010 год

|

|

на 1.01.10

|

126 033

|

115 390

|

21 268

|

8 601

|

2 042

|

|

на 1.04.10

|

128 873

|

117 743

|

21 703

|

8 088

|

3 043

|

|

на 1.07.10

|

133 592

|

117 625

|

19 483

|

8 655

|

7 312

|

|

на 1.10.10

|

137 732

|

122 786

|

20 362

|

9 134

|

5 811

|

|

2011 год

|

|

на 1.01.11

|

144 419

|

127 787

|

22 452

|

10 047

|

6 585

|

|

на 1.04.11

|

146 782

|

128 497

|

22 780

|

10 792

|

7 494

|

|

на 1.07.11

|

157 453

|

135 152

|

23 916

|

12 217

|

10 085

|

|

на 1.10.11

|

167 585

|

140 517

|

23 605

|

13 485

|

13 583

|

|

2012 год

|

|

на 1.01.12

|

200 170

|

147 872

|

25 833

|

15 026

|

37 272

|

|

на 1.04.12

|

190 766

|

153 344

|

28 275

|

16 601

|

20 821

|

|

на 1.07.12

|

196 579

|

158 268

|

28 808

|

18 586

|

19 725

|

|

на 1.10.12

|

209 372

|

164 631

|

29 574

|

20 426

|

24 315

|

|

2013 год

|

|

на 1.01.13

|

239 545

|

169 010

|

31 788

|

22 483

|

48 052

|

Как и в предыдущие годы, клиенты

кредитных организаций предпочитали оформлять расчетные (дебетовые) карты: с

начала 2010 года их количество выросло на 9,7% и на 1.01.2011 составляло 127,8

млн. карт. С начала 2011 года их количество выросло на 13,6% и на 1.01.2012 год

составило 147,9 млн. карт. С начала 2012 года их количество выросло на 12,5% и

на 1.01.2013 год составило 169,0 млн. карт.

По данным исследования, проведенного

Национальным агентством финансовых исследований (НАФИ) в феврале 2011 года, в

России банковские карты используются, как правило, с целью получения зарплаты,

пенсии и стипендии. При этом по инициативе работодателей выдается 92%

банковских карт.

В отличие от 2009 года, на

протяжении которого количество кредитных карт сокращалось, в 2010 году их

количество выросло на 16,8% и на 1.01.2011 составило 10,0 млн. (или 7,0% от

общего количества эмитированных карт). В 2011 году их количество выросло на

32,3%, что на 01.01.2012 год составило 15,0 млн. карт это составляет 7,5% от

общего объема эмитированных карт. В 2012 году их количество выросло на 33,2%,

что на 01.01.2013 год составило 22,3 млн. карт это составляет 9,4% от общего

объема эмитированных карт.

Во многом это обусловлено

восстановлением рынка розничного кредитования и переходом все большего числа

кредитных организаций на выдачу банковских карт при предоставлении

потребительских кредитов.

В условиях восстановления рынка

розничного кредитования в 2010 году возобновился рост эмиссии кредитных карт.

В 2010 году сохранялись высокие

темпы роста количества предоплаченных карт - оно возросло более чем в 3 раза,

до 6,6 млн. На начало 2012 года количество предоплаченных карт составило 37,2

млн. карт или по отношению к началу 2011 года выросло на 82,3%. Это обусловило

увеличение их доли в общем количестве эмитированных карт на начало 2011 года до

4,6%, а на начало 2012 года их количество увеличилось до 18,7%.

К числу показателей, характеризующих

развитие различных сегментов рынка банковских карт, можно отнести долю карт, с

использованием, которых проводилась хотя бы одна операция в течение отчетного

периода, связанная со снятием наличных денег и / или оплатой товаров и услуг,

включая таможенные платежи., с использованием, которых проводилась хотя бы одна

операция в течение отчетного периода, связанная со снятием наличных денег и /

или оплатой товаров и услуг, включая таможенные платежи карт в общем количестве

выданных банковских карт. Как и в предыдущие годы, в 2010 году этот показатель

оставался невысоким. Такая ситуация характерна для двух видов карт: расчетных

(дебетовых) и кредитных: немногим более половины от общего количества расчетных

карт приходилось на карты, с использованием которых в течение года проводилась

хотя бы одна операция по снятию наличных денег и / или оплате товаров и услуг.

Для кредитных карт аналогичный показатель на 1.01.2011 составил 30,2%. К

факторам, сдерживающим развитие банковских карт, по данным всероссийских

опросов, проведенных НАФИ совместно с Ассоциацией региональных банков России в

2009-2010 годах, 34% респондентов относят ограниченное (недостаточное)

количество магазинов и учреждений, где принимаются карты. Треть респондентов

считает, что расходы труднее контролировать, если оплачивать товары и услуги

банковской картой. При этом 27% из них в качестве причины указывали такие

неудобства, как трата дополнительного времени на оплату или необходимость

заботиться о сохранности карты. Еще 16% отмечали, что в магазинах и

учреждениях, принимающих для безналичной оплаты банковские карты, товары и

услуги стоят дороже.

В отличие от расчетных и кредитных карт,

количество активных в течение квартала предоплаченных карт превышало их

количество по состоянию на конец квартала, поскольку карты данной категории в

основном носят разовый характер и используются их держателями практически сразу

после получения. Это обусловлено спецификой предоплаченных карт - они

приобретаются главным образом с целью осуществления платежа за определенные

товары или услуги, имеют фиксированный номинал, не превышающий 5 тыс. рублей и,

как правило, в дальнейшем не пополняются (то есть срок их действия прекращается

после израсходования ранее внесенной суммы). В 2010 году количество активных

предоплаченных карт в среднем в квартал составило 8,7 млн. карт, а наибольшее

их количество наблюдалось во II квартале (10,6 млн.), что превысило соответствующее

значение 2009 года в 1,6 раза.

В 2010 году на территории России с

использованием банковских карт, эмитированных российскими кредитными

организациями, было совершено 3,1 млрд. операций на сумму 12,1 трлн. рублей,

что превысило показатели предыдущего года на 20,5 и 21,5% соответственно. В

2011 году совершенно 4,0 млрд. операций на сумму 16,1 трлн. руб. По сравнению с

2010 годом показатели увеличились на 24,2 и 24,7%.

Развитие рынка банковских карт, как

в мире, так и в отдельных странах, стало связующим элементом, обеспечивающим

ускоренное развитие торговли и производственной сферы, а в последнее

десятилетие активно способствует развитию процесса глобализации.

Соответственно, вопрос развития этого сегмента рынка банковских услуг является

достаточно востребованным, в связи с этим проводим анализ по наиболее крупным

банкам г. Новокузнецка.

Поскольку банки в настоящее время в

большей степени ориентируются на развитие кредитных пластиковых карт, как

наиболее привлекательный сегмент рынка, то анализ начнем с кредитных карт.

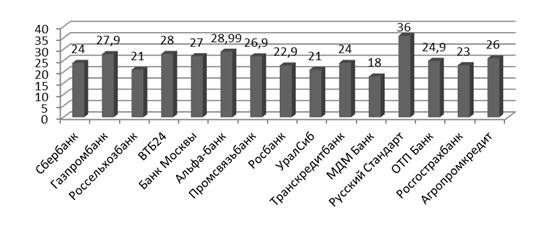

Больше всего пользователей кредитных

карт интересует размер процентной ставки. Каждый банк устанавливает свою ставку

процента, но существенно выделились из общей картины МДМ Банк, установивший

ставку в 18%, и Банк «Русский Стандарт» со ставкой в 36%. В среднем по рынку,

процентная ставка составляет 25,3% годовых (см. рис. №1).

Рисунок 1 - Структура процентных

ставок по рынку кредитных банковских карт платежной системы Visa Classic и

MasterCard Standard

Данные представленные на рисунке

отражают лишь номинальные ставки, так как конечные ставки банки устанавливают

индивидуально для каждого клиента и, как правило, на размер ставки влияет

количество представленных документов, так как процентная ставка является

своеобразной страховкой банка от риска непогашения задолженности по кредиту и

чем больше банк знает о своем клиенте, тем меньше размер процентной ставки.

Начисление процентов по кредитным

картам производится в автоматическом режиме и предусматривает стандартную

формулу расчета за каждый отдельный день пользования кредитными средствами с

учетом годового периода.

При начислении процентов учитывается

каждая отдельная выдача кредита согласно трансакции, а также льготный период

кредитования.

В кредитной пластиковой карте

наиболее привлекательным элементом является льготный период дающий возможность

пользоваться кредитом «бесплатно». Каждый банк самостоятельно устанавливает

срок льготного периода, он составляет от 50 до 60 дней, у каждого банка

по-своему. Например, у Сбербанка срок льготного периода 50 дней, Альфа-банк -

60 дней, Росбанк установил льготный период сроком до 55 дней, а МДМ - Банк - 52

дня. Стоит помнить, что срок льготного кредитования распространяется только на

безналичную оплату товаров и услуг. Если деньги снимаются в банкомате, то

проценты начисляются с первого же дня.

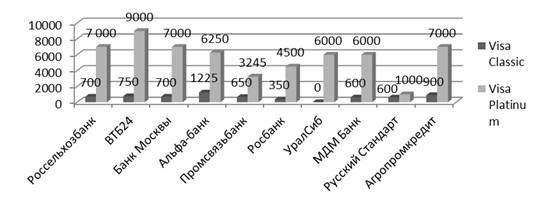

Поскольку кредитная карта - это

возобновляемый кредит только в налично-безналичной форме, то размер процентной

ставка по карте может зависеть также и от вида карты. По простым «классическим»

картам типа Visa Classic или Mastercard Standard ставка будет одна. По

«платиновым» картам - процентная ставка меньше. Однако годовое обслуживание

простых карт в среднем составляет 622 рубля, тогда как платиновым - в среднем

5181 рубль.

Рисунок 2 - Структура годового

обслуживания по рынку кредитных банковских карт системы Visa Classic и Visa

Platinum

Далее после кредитных карт имеет

смысл рассмотреть накопительные карты. Банки предлагают оформить накопительную

(сберегательную) карту и получать за ее счет дополнительный доход, не теряя

возможности использовать свои деньги в любой момент. Особенность данного вида

банковских карт заключается в том, что они имеют сравнительно невысокую

процентную ставку, например: Банк «Русский Стандарт» установил номинальную

процентную ставку 10%, МДМ - Банк и ОТП Банк установили ставку до 5%, а

Промсвязьбанк в 3,5%.

По некоторым «накопительным»

карточным продуктам банки предлагаю овердрафт: в этом случае основное преимущество

карты - начисление процентов на остаток - теряет смысл, так как по

возвращаемому кредиту проценты банку будет платить сам держатель карты.

Достоинство этого вида пластиковых

карт в том, что, положив свои деньги на счет и получая на них проценты, при этом

денежные средства можно забрать в любой момент.

Поскольку в настоящее время банки

заключили договор с большей частью предприятий на зарплатный проект, получив не

малую прибыль от массового производства дебетовых карт, то проанализируем

зарплатный проект.

По своей сути зарплатный проект

является дебетовой картой, на которую предприятие перечисляет заработную плату

работнику, так же можно пополнять счет дополнительными денежными средствами. Но

получить дополнительную прибыль не получится, так как на остаток денежных

средств начисляются низкие проценты. Поскольку договор заключается между банком

и предприятием, то сам работник не может выбрать подходящий ему банк и карту,

ведь за него решает само предприятие.

Положительными факторами является

то, что работнику не нужно тратить личное свободное время на получение

заработной платы в кассе предприятия, достаточно снять с карты деньги в

ближайшем банкомате, либо рассчитаться с ее помощью за необходимые товары и

услуги. За пользование картой, то есть за пакет услуг предоставляемой по

зарплатному проекту оплачивает непосредственно само предприятие.

В соответствии с результатами

проведенного анализа, можно сделать вывод, что банковские карты представлены

достаточно широким ассортиментом отдельных разновидностей. При этом

существенных отличий между ними не существует, а также для максимального

увеличения ассортимента пластиковых карт к ней прикрепляется различные бонусы и

скидки, к примеру: банковская программа МДМ Банка дает превосходную возможность

покупать любимые товары со скидкой; ВТБ24 - «Трансаэро» Visa Classic, она

совмещает в себе функционал кредитной карты и дополнительные привилегии и

бонусы авиакомпании «Трансаэро».

4. Анализ операций ОАО

«Уральский банк реконструкции и развития» с пластиковыми картами

Операции с пластиковыми картами в

2011 году составили 538 615 тыс. руб. что на 266 739 тыс. руб. больше чем в

2010 году, соответственно в 2009 операции с пластиковыми картами составили 271

876 тыс. руб. В 2012 году операции с пластиковыми картами составили 746 784

тыс. руб., что на 208 169 тыс. руб. больше чем в 2011 году.

В 2012 году доля кредитных карт

составила 11%, карт для обслуживания кредитов 46%, доля зарплатных карт

составила 41% и прочие клиентские карты 15%. В 2011 году доля кредитных карт

составила 7%, карт для обслуживания кредитов 46%, зарплатных карт 39% и прочие

клиентские карты 11%. В 2010 году данные показатели составили: карты для

обслуживания кредитов 46%, зарплатные карты 47% и клиентские карты 7%.

В 2012 году банк эмитировал 979 756

тыс. карт, что на 256 983 тыс. карт больше чем в 2011 году. Общая эмиссия

банковских карт за 2011 год составило 722 773 тыс. карт, что на 137 485 тыс.

банковских карт больше чем в предыдущем году, таким образом, в 2010 году

эмиссия банковских карт составило 585 289 тыс. карт.

Таблица 7 - Количество установленных

платежных терминалов ОАО «УБ РиР»

|

Вид платежного терминала

|

2010 год

|

2011 год

|

2012 год

|

|

Банкоматы

|

51 813 шт

|

52 080 шт

|

52 297 шт

|

|

Торгово-сервисные системы

|

158 шт

|

204 шт

|

289 шт

|

Для держателей банковских карт,

количество которых за год увеличилась на 24%, было установлено 217 новых

банкоматов в 2012 году, а в 2011 году установили 267 новых банкоматов. Помимо

установки банкоматов и терминалов, увеличивали масштаб торгово - сервисных

систем на предприятиях торговли - за год их количество увеличилось на 85 шт.,

что на конец года составило 289 устройств на 2012 год. На 2011 год было

установлено 46 новых торгово - сервисных систем.

В 2011 году УБ РиР увеличил

собственную договорную базу с поставщиками услуг на 200 договоров. Что

впоследствии увеличило количество платежей (таблица 7).

Таблица 8 - Количество платежей

через инфраструктуру банка

|

Количество платежей через инфраструктуру приема платежей банка

|

2010 год

|

2011 год

|

Прирост в шт.

|

Изменения в %

|

|

в шт.

|

в%

|

в шт.

|

в%

|

|

|

|

Касса Банка

|

903285

|

40%

|

1112714

|

38%

|

209429

|

+23%

|

|

Точки приема платежей банка дистанционным способом (банкоматы,

система «Телебанк», платежные терминалы)

|

1367235

|

60%

|

1842439

|

62%

|

475204

|

+35%

|

|

ИТОГО

|

2270520

|

100%

|

2955153

|

100%

|

684633

|

+30%

|

По сравнению с 2010 годом в 2011

произошло увеличение платежей через кассу банка на 23%, и через точки приема

платежей банка дистанционным способом (банкоматы, система «Телебанк», платежные

терминалы) на 35%. В 2012 году по сравнению с 2011 годом увелиились платежи через

кассу на 39% и через точки приема платежей банка дистанционным способом на 32%.

Из общего объема данные виды платежей в 2012 году составила 39 и 61%.

За 2012 год Уральский Банк

Реконструкции и Развития достиг:

развитие собственной инфраструктуры

по приему платежей, расширение возможностей клиентов по оплате товаров, работ и

услуг, в том числе за счет дистанционных каналов проведения платежей;

увеличение количества организаций, в

пользу которых можно производить платежи, а также повышение скорости проведения

расчетов и предоставления информации организациям по принятым платежам, что

способствует постоянному росту количества платежей.

Заключение

За все период существования, а

точнее 21 год, ОАО «Уральский Банк Реконструкции и Развития» добился больших успехов

и завоевал не малый сегмент российского рынка. И продолжает свое развитие,

увеличивая финансовые показатели с каждым годом все интенсивнее.

Проанализировав финансовое состояние

банка, можно сказать, что в большей степени привлекаются денежные средства

физических и юридических лиц не являющихся кредитными организациями. Пассивы

банка представлены собственными ресурсами банка, привлеченными средствами и

внебалансовыми обязательствами.

Привлеченные средства банка

представлены главным образом средствами клиентов на расчетных счетах и

депозитах. Также можно выделить основные направления деятельности банка:

кредитная деятельность.

инвестирование в финансовые активы

(долевые и долговые ценные бумаги).

В данной работе был проведен анализ

российского рынка пластиковых карт, показавший нам увеличение эмиссии

пластиковых карт и увеличение их распространения. Не обращая внимания на то,

что пластиковые карты, по незнанию и не умению ими пользоваться, используются в

большей степени для снятия наличных денежных средств, а не для расчетов с ее

помощью за товары, работу и услуги.

Хоть количество эмитированных

пластиковых карт с каждым годом увеличивается, условия, и процентные ставки по

ним существенно не отличаются, это показал анализ рынка пластиковых карт в

городе Новокузнецке. Процентные ставки отличаются лишь на 2-4%, условия по

которым предоставляются карты идентичные у всех банков, предоставляемые услуги

и бонусы по картам так же одинаковые, разве что отличаются компании

предоставляющие дополнительные услуги.

После был проведен анализ

деятельности ОАО «УБРиР» с пластиковыми картами, показавший нам, отношение

банка к пластиковым картам. Данный банк в большей степени использует карты для

обслуживания кредитов и для перечисления заработной платы, использование карт в

данном случае увеличивает их распространение и использование карт для снятия

наличных денежных средств, а не способствует увеличению использования в полной

степени всего потенциала пластиковых карт.

кредитование банк финансовый карта