Управление финансированием текущей деятельности предприятия

Контрольная

работа

на тему:

Управление

финансированием текущей деятельности предприятия

Введение

Переход к рыночной экономике требует от

предприятия повышения эффективности производства, конкурентоспособности

продукции и услуг на основе внедрения достижений научно-технического прогресса,

эффективных форм хозяйствования и управления производством, преодоление

бесхозяйственности, активизации предпринимательства, инициативы. Наблюдается

следующая тенденция: большинство предприятий находится в критическом положении

- нет средств на развитие производства, разработку конкурентоспособных видов

продукции, модернизацию и реконструкцию существующих мощностей; неритмичность

поставок сырья и материалов, затоваривание складов готовой продукции, задержка

зарплаты работникам предприятия. Причинами неплатежеспособности могут быть:

недостаточный учет требований рынка и неудовлетворительное финансовое

руководство предприятием, неполный и недостоверный финансовый анализ

деятельности, когда неверно учитываются риски, происходит избыточное отягощение

обязательствами. Своевременное и полноценное выявление этих ошибок компании

позволяет осуществлять комплекс учреждающих мер, предотвращающих возможное её

банкротство. В связи с чем, цель управления финансовой деятельностью,

проводимого на предприятии - установить планомерное поступление денежных

средств и разместить собственные и заемные средства таким образом, чтобы

обеспечить нормальное функционирование предприятия и получение максимума

прибыли.

Главная цель управления финансированием

деятельности предприятия - решить, где, когда и как использовать финансовые

ресурсы для эффективного развития производства и получения максимума прибыли.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства

предприятия, нужно хорошо знать, как управлять финансами.

Тот факт, что большинство российских предприятий

находится в кризисном или предкризисном состоянии, свидетельствует о низкой

эффективности служб, занимающихся анализом и управлением деятельности

предприятия. Поэтому создание эффективной финансово-аналитической службы могло

бы послужить серьезным шагом к экономическому процветанию предприятия, так как

проведение диагностики позволяет достаточно точно определить «узкие» места и

возможности улучшения финансового состояния предприятия.

Актуальность данной темы обусловлена тем, что в

настоящий момент предприятия вынуждены уделять большое внимание проблемам,

связанным с формированием и повышением эффективности использования своих

финансовых ресурсов и активизировать поиск путей улучшения своего финансового

состояния. Для того чтобы установить систему, в которой работает предприятие,

необходимо решить задачу максимизации прибыли предприятия.

1. Понятие финансовой деятельности

организации

Финансовое управление на предприятии может быть

эффективным только в том случае, если субъекты управления будут иметь четкое

представление о средствах и обязательствах предприятия, выручке и затратах,

прибылях и налогах, фондах и ресурсах. Финансовая информация, отражающая

деятельность предприятия, представляет собой систему показателей о движении

денежных средств. Такая система пользуется как внешними, так и внутренними

данными в процессе финансового анализа, планирования и принятия решений.

Финансовые отчеты содержат только ту информацию, которая выражена в денежном

измерении. Соизмеримость показателей обеспечивается благодаря общей стоимостной

единице - деньгам, позволяющим суммировать и комбинировать получаемые сведения,

воссоздавать и анализировать события, которые отражают финансовые показатели.

Однако не все характеристики хозяйственной

деятельности могут быть выражены в денежных единицах. Это относится к

ассортименту продукции, эффективности использования основных фондов, кадровому

потенциалу, маркетинговым исследованиям и т.п. Возникающее несоответствие

нивелируется способностью управленческого учета отражать не только стоимостные,

но и натуральные показатели. Периодичность представления сведений в этом случае

подчинена только необходимости принятия оперативных управленческих решений, а

содержательная часть представляет коммерческую тайну и предназначена для

внутреннего пользования. Умение читать, понимать и истолковывать финансовую

отчетность и сопутствующую информацию позволяет реконструировать происшедшие

хозяйственные операции и на этом основании готовить прогнозы и варианты будущих

финансовых решений. Таким образом, финансовый анализ выступает одним из

важнейших конструктивных элементов финансового менеджмента, а его результаты

являются основанием для принятия обоснованного финансового решения.

Внутренние источники информации в качестве

основы имеют бухгалтерскую отчетность - такую информационную модель

предприятия, которая благодаря своей унифицированности и общим стандартам

годится для оценки имущественного и финансового положения предприятия. Однако

частота получения такой информации невысока и связана с подготовкой квартальной

или годовой отчетности. Финансовое состояние в этом случае оценивается по

показателям, характеризующим основные результаты хозяйствования, изменение активов,

состав и структуру капитала. Оценкой финансовой результативности является

прибыль, полученная от операционной деятельности, внереализационных действий,

реализации имущества и т.п. Общий итог - полученная предприятием прибыль или

убыток за отчетный период.

Состав и структуру активов характеризуют

показатели, отражающие состояние внеоборотных активов, производственных запасов

и незавершенного производства, готовой продукции, средств в расчетах и денежных

средств. Долгосрочные пассивы, собственные и приравненные к ним средства,

другие показатели источников и обязательств предприятия дают представление о

динамике капитала. Сложность использования информации в финансовом управлении

объясняется обязательностью ежеквартального представления баланса предприятия,

отчета о финансовых результатах и других форм.

Финансовая информация о деятельности предприятия

содержится не только в отчетных формах, разрабатываемых с установленной

периодичностью. Она есть и в оперативных сведениях о состоянии банковских

счетов, плановых и фактических данных об объемах производства, отгрузки и

продаж, ежедневных изменениях дебиторской и кредиторской задолженности,

размеров производимых закупок сырья, материалов и других материальных

ценностей, динамике производственных запасов и т.п.

Потребители финансовой информации о деятельности

предприятия могут прибегать к различным источникам ее получения, причем полнота

сведений будет определяться спецификой функций каждого из них по отношению к

хозяйствующему субъекту. Для финансового менеджера информация должна быть

доступной и полной. Для контрагента (предприятия-поставщика) главным является

информацияо платежеспособности.

Кредиторов прежде всего интересуют

кредитоспособность заемщика, перспективы возврата предоставленных средств.

Инвесторы заинтересованы в информации, характеризующей предприятие как объект

надежного размещения средств, способный реализовать инвестиционную программу.

Для собственников прежде всего интересна оценка рентабельности, прибыльности, а

также уровень риска утраты капитала. Способность предприятия к устойчивому

развитию, получению большей прибыли в будущем объединяет всех потенциальных

пользователей информации о его финансовом состоянии.

Для того чтобы предприятию дать оценку своей

управленческой деятельности необходимо проводить финансовый анализ деятельности

предприятия.

Основная цель финансового анализа - получение

наибольшего числа наиболее информативных параметров, дающих подробное

представление финансового состояния предприятия, его прибылей и убытков,

изменений в структуре пассивов и активов, расчеты с дебиторами и кредиторами.

Методы чтения финансовых отчетов: горизонтальный

анализ, вертикальный анализ, трендовый анализ, сравнительный анализ, факторный

анализ.

Анализ относительных показателей (коэффициентов)

- расчет отношений данных отчетности, определение взаимосвязей показателей.

Для выделения влияния факторов используются

следующие методы: корреляционно-регрессивный, интегральный, абсолютных разниц,

цепных подстановок.

Одним из универсальных приемов факторного анализа,

является метод цепных подстановок. Подстановкой называется замена базисного

значения фактора фактическим значением. Сущность приема цепных подстановок

заключается в последовательной замене базисных значений показателей факторов их

фактическими значениями.

Информационной базой для проведения анализа

финансово-экономического состояния предприятия служит бухгалтерская отчетность.

Это система показателей, характеризующая результаты за истекший период.

В отчетность включены все виды текущего учета:

бухгалтерский, статистический, оперативно-технический.

Цель анализа бухгалтерской отчетности -

характеристика имущественного и финансового положения хозяйствующего субъекта,

результатов его деятельности за истекшие отчетные периоды.

Бухгалтерская отчетность предприятия служит

основным источником информации о его деятельности. Полный всесторонний анализ

отчетности нужен прежде всего собственникам и администрации предприятия для

принятия решений об оценке своей деятельности.

Определенные требования, предъявляемые к

составлению бухгалтерской отчетности заключаются в следующем:

правильность отнесения доходов и расходов к

отчетному периоду в соответствии с планом счетов бухгалтерского учета и

отчетности в РФ;

соблюдение в течение отчетного года принятой

учетной политики. Полнота отражения в учете за отчетный период всех

хозяйственных операций осуществляемых в этом году.

Баланс позволяет оценить эффективность

размещения капитала предприятия, его достаточность для текущей и хозяйственной

деятельности, оценить размер и структуру заемных источников, а также

эффективность их привлечения. На основе изучения баланса внешние пользователи

могут принимать целесообразные обработанные решения о ведении дел с данным

предприятием.

В активе баланса показано имущество, которое до

конца своего существования сохраняет первоначальную форму, подвижность

(ликвидность) этого имущества самая низкая. Во втором разделе баланса отражены

элементы имущества которые в течение отчетного периода многократно меняют свою

форму, т. е. подвижность этих элементов актива выше, чем элементов 1 раздела.

Ликвидность денежных средств равна единице, они абсолютно ликвидны.

В пассиве дана группировка статей по

юридическому признаку. Статьи пассива баланса группируется по степени срочности

погашения обязательств в порядке ее возрастания. Уставный капитал занимает

основную часть баланса как наиболее постоянная часть баланса, а затем все

остальные статьи.

Вся группировка обязательств предприятия за

полученные ценности и ресурсы подразделяется по субъектам: перед собственниками

(собственный капитал) и перед третьими лицами (банки, кредиторы).

Внешние обязательства предприятия это заемный

капитал и долги подразделяются на долгосрочные и краткосрочные. Обязательства

представляют собой юридические права инвесторов, кредиторов на имущество

предприятия. Внешние обстоятельства с экономической точки зрения это источник

формирования активов предприятия, а с юридической это долг предприятия перед

третьими лицами.

2. Способы финансирования

деятельности организации

Управление собственным капиталом

Уставный капитал основной и, как правило,

единственный источник финансирования на момент создания организации

акционерного типа, характеризует долю собственника в активах. В балансе

отражается суммой, определенной учредительными документами. Увеличение

(уменьшение) уставного капитала допускается по решению собственников по итогам

собрания за год с обязательным изменением учредительных документов.

Законодательством предусматривается необходимость вынужденного изменения

величины уставного капитала (в сторону понижения), если его величина

превосходит стоимость чистых активов.

Уставный капитал определяет минимальный размер

имущества, гарантирующего интересы его кредиторов. Для некоторых

организационно-правовых форм существуют ограничения уставного капитала снизу.

В качестве вклада в уставный фонд могут быть

внесены не только деньги, но и любые материальные ценности: здания, сооружения,

оборудования, сырье, ценные бумаги, а также нематериальные активы.

Добавочный капитал включает сумму дооценки

основных средств, объектов капитального строительства и других материальных

объектов имущества организации со сроком полезного использования свыше 12

месяцев, проводимой в установленном порядке, а также сумму, полученную сверх

номинальной стоимости размещенных акций.

Направления использования этого источника

регламентируются бухгалтерскими регуляторами и включают погашение снижения

стоимости внеоборотных активов в результате их переоценки, увеличение уставного

капитала, распределение между участниками организации.

Резервный капитал (РК). Резервный капитал может

создаваться в организации либо в обязательном порядке, либо если это

предусмотрено в учредительных документах. Законодательством РФ предусмотрено

создание резервных фондов в ОАО и организациях с участием иностранных

инвестиций. Формирование резервного капитала осуществляется путем обязательных

ежегодных отчислений до достижения им установленного размера. Средства

резервного капитала предназначены для покрытия убытков, погашения облигаций

общества, выкупа собственных акций, при отсутствии других средств (по Закону об

АО).

Нераспределенная прибыль. Полученная

организацией по итогам работы прибыль распределяется компетентным органом

(общее собрание акционеров АО или собрания участников - общество с ограниченной

ответственностью) на выплату дивидендов, покрытие убытков прошлых лет и др.

Оставшийся нераспределенным остаток представляет собой реинвестирование прибыли

в активы организации; отражается как источник собственных средств и остается

неизменным до следующего собрания акционеров.

Для осуществления стратегически важных проектов

источником финансирования может выступать единовременное увеличение уставного

капитала путем дополнительной эмиссии акций.

Управление заемным капиталом

Использование заемного капитала зачастую выгодно

экономически, так как плата за него ниже, чем за акционерный капитал, т.е.

проценты за кредит меньше рентабельности собственного капитала. Кроме того,

привлечение этого источника позволяет собственникам увеличить размер контролируемых

финансовых ресурсов, повысив инвестиционные возможности организации. Основные

виды заемного капитала: облигационные займы и банковские кредиты.

Облигационный заем. Облигация - ценная бумага,

удостоверяющая право ее держателя на получение от лица, выпустившего облигацию,

в предусмотренный срок номинальной стоимости облигации или иного имущественного

эквивалента. Она предоставляет ее держателю право на получение фиксированного в

ней процента от номинальной стоимости облигации либо иные имущественные права.

Облигации могут выпускаться в обращение:

государством и его субъектами - государственные

или муниципальные ценные бумаги;

организациями - долговые частные ценные бумаги.

Классификация облигаций:

по сроку действия: краткосрочные (до 3 лет);

среднесрочные (3-7 лет); долгосрочные (7-30 лет), бессрочные;

по способам выплаты купонного дохода;

по способу обеспечения займа;

по характеру обращения (обычные и

конвертируемые).

Купонная ставка зависит от средней процентной

ставки на рынке капиталов.

Облигация должна иметь номинальную стоимость,

причем суммарная номинальная стоимость выпущенных облигаций должна быть меньше

уставного капитала, либо не превышать величину обеспечения, предоставленного

организацией третьему лицу.

Выпуск допускается после оплаты уставного капитала.

Акционерное общество вправе выпускать облигации:

обеспеченные залогом имущества;

под обеспечение, предоставляемое третьими

лицами;

без обеспечения, не раньше третьего года

существования АО.

Банковский кредит. Банковский кредит

предоставляют коммерческие банки и другие кредитные организации, получившие в

Банке России лицензию на осуществление банковских операций.

Как правило, банки выдают краткосрочные кредиты

(погашаемые в течение 12 месяцев со дня получения кредита); они используются

для финансирования текущих операций и поддержания ликвидности и

платежеспособности банка.

Долгосрочные кредиты используются для

финансирования затрат по капитальному строительству, реконструкции и другим

капитальным вложениям и должны окупаться за счет будущей прибыли. Поэтому

получение долгосрочного кредита сопровождается экономическими расчетами,

подтверждающими способность организации расплатиться за кредит и погасить его в

срок. Кроме того, кредитный договор может предусматривать целевое использование

кредита.

В основе экономики рыночного типа на уровне

организации лежит пятиэлементная система финансирования: самофинансирование;

прямое финансирование через механизмы рынка капитала; банковское кредитование;

бюджетное финансирование; взаимное финансирование хозяйствующих субъектов.

Рассмотрим их подробнее.

Самофинансирование

Самофинансирование - финансирование деятельности

за счет генерируемой прибыли. Суть данного способа заключается в том, что

собственники организации всегда имеют выбор между:

полным изъятием прибыли, полученной в отчетном

году, с целью ее потребления или инвестирования в другие проекты;

реинвестированием прибыли в полном объеме в

деятельность той же самой организации, так как такое приложение полученного

дохода наиболее для них предпочтительно;

комбинацией первых двух вариантов,

предусматривающей распределение полученного дохода на две части:

реинвестированная прибыль и дивиденды.

Последний вариант наиболее распространенный, так

как позволяет найти компромисс между текущим и отложенным потреблением, обеспечить

наращивание объемов финансово-хозяйственной деятельности.

Никакая организация не ограничивается

самофинансированием, так как жить в долг выгодно только в том случае, когда

этот долг обоснован. Поэтому организация прибегает к привлечению дополнительных

средств из других источников, наиболее значимый из которых рынки капитала.

Финансирование через механизмы рынка

капитала

Существует два основных варианта мобилизации

ресурсов на рынке капитала: долевое и долговое финансирование. Остановимся на

долговом финансировании.

При долговом финансировании организация выходит

на рынок со своими акциями, т.е. получает средства от дополнительной продажи

акций либо путем увеличения числа собственников, либо за счет дополнительных

вкладов уже существующих собственников. Во втором случае продает на рынке

срочные ценные бумаги - облигации, которые дают право их держателям на

долгосрочное получение текущего дохода и возврат предоставляемого капитала в

соответствии с условиями, определенными при организации данного облигационного

займа.

Теоретически, рынок капитала как источник

финансирования неограничен. Если условия вознаграждения потенциальных

инвесторов привлекательны в долгосрочном плане, можно удовлетворить

инвестиционные запросы в достаточно больших объемах. Но функционирование

рынков, требования, предъявляемые к его участникам, регулируются

государственными органами и рынком - зависимость структуры капитала и

финансового риска. Так роль государства проявляется в антимонопольном законодательстве,

препятствующем концентрации промышленного и финансового капитала.

Банковское кредитование

По сравнению с недостатками первых двух способов

(ограниченность привлекаемых ресурсов, сложность реализации и недоступность для

большинства организаций среднего и малого бизнеса) банковское кредитование

более привлекательно: получение кредита «в принципе» не связано с размерами

производства заемщика, устойчивостью получения прибыли, котировкой акций на

рынке, объемы привлекаемого капитала, теоретически, могут быть сколь угодно

велики, оформление и получение может быть осуществлено в кратчайшие сроки и

т.д. Главная проблема - убедить банкира выдать кредит на приемлемых условиях.

Бюджетное финансирование

Бюджетное финансирование - наиболее желаемый

метод финансирования, предполагающий получение средств из бюджетов различного

уровня. Привлекательность данной формы финансирования - источник практически

бесплатен, нередко полученные суммы не возвращаются, их расходование слабо

контролируется.

Взаимное финансирование

хозяйствующих субъектов

Возникает тогда, когда организации поставляют

друг другу продукцию на условиях оплаты с отсрочкой платежа. Величина средств,

омертвленныхв расчетах, зависит от многих факторов, в том числе от

разветвленности и гибкости банковской системы. Принципиальное отличие: взаимное

финансирование является составной частью системы краткосрочного финансирования

текущей деятельности, тогда как другие способы финансирования имеют

стратегическую значимость.

В плановой экономике доминируют два последних

способа, в рыночной экономике прибыль и рынки капитала рассматриваются как

основные способы (источники) наращивания экономического потенциала

хозяйствующих субъектов.

3. Государственное регулирование

финансовой деятельности предприятия

Государственное регулирование финансовой

деятельности и финансовой политики определяется состоянием финансовой среды в

данной стране, которая характеризуется системой действующих в государстве

правовых и экономических условий осуществления финансовой деятельности субъектами

хозяйствования.

Финансовая деятельность организаций является

объектом государственного регулирования, которое представляет собой систему

нормативно-правового регламентирования финансовых отношений и условий

проведения финансовых операций.

Основными принципами регулирования финансовой

деятельности организаций выступают:

формирование основных направлений регулирования

финансовой деятельности, обеспечивающих реализацию государственной финансовой

политики.

создание нормативно - правовой базы, стимулирующей

использование прогрессивных видов финансовых инструментов.

обеспечение организациям достаточной

самостоятельности для ведения эффективной финансовой деятельности.

соблюдение пропорциональности финансовых

интересов государства, организаций, домохозяйств.

стимулирование интеграции финансовой

деятельности организаций в международную систему финансовых правоотношений.

Государственное регулирование финансовой

деятельности определяются следующими факторами:

) условиями экономического развития страны;

) степенью интегрированности страны в мировое

хозяйство;

) многообразием форм финансовых отношений;

) уровнем развития финансового рынка и

используемых финансовых инструментов.

В соответствии с данными факторами государство

разрабатывает специальную финансовую политику, представляющую собой правовое

регулирование различных аспектов финансовой деятельности субъектов

хозяйствования, направленное на решение определённых тактических и

стратегических задач государства.

Основные цели государственного регулирования

финансовой деятельности:

обеспечение реализации финансовой политики

государства.

поддержание равенства в осуществлении финансовой

деятельности предприятий различных организационно - правовых форм.

предоставление единства условий формирования

организациями финансовых ресурсов на счёт внутренних и внешних источников.

стимулирование организаций к выбору наиболее

эффективных направлений использования финансовых ресурсов, способствующих

достижению стратегических задач государства.

Процесс государственного регулирования

финансовой деятельности организаций осуществляется в следующей

последовательности:

Создание нормативно-правовой базы,

регламентирующей нормы и виды финансовой деятельности.

. Унификация параметров используемых

организациями финансовых инструментов и правил ведения операций с ними.

. Формирование системы стандартов создания и

функционирования финансовых институтов.

. Создание системы санкций за нарушение

организациями правовых норм осуществления финансовой деятельности.

Основные направления государственного

регулирования финансовой деятельности организаций:

.Регулирование финансовых аспектов создания

организаций.

. Регулирование системы учёта и отчётности

организаций.

Налоговое регулирование.

. Регулирование порядка и форм амортизации

материальных и не материальных аспектов.

. Регулирование кредитных отношений.

. Регулирование системы расчётов и денежного

обращения.

. Валютное регулирование.

, Регулирование инвестиционной деятельности.

. Регулирование страховых операций.

. Регулирование процедур банкротства и

ликвидации организаций.

Сложность и многогранность финансовой

деятельности предприятий в условиях перехода к рыночной экономике определяют

необходимость государственного ее регулирования. Как свидетельствует мировой

опыт, такое многоаспектное государственное регулирование осуществляется во всех

странах с развитой рыночной экономикой, не вступая при этом в противоречие с

широкой самостоятельностью предприятий в выборе направлений, форм и методов

осуществления своей финансовой деятельности.

Государственная финансовая политика представляет

собой целенаправленное правовое регулирование отдельных аспектов финансовой

деятельности субъектов хозяйствования со стороны государства в соответствии со

стратегией конкретными условиями его экономического развития.

Государственное регулирование финансовой

деятельности предприятий представляет собой процесс нормативно-правового

регламентирования условий формирования их внешних и внутренних финансовых

отношений и осуществления основных видов финансовых операций.

Осуществляемое в соответствии с государственной

финансовой политикой централизованное нормативно-правовое регулирование

финансовой деятельности предприятия во многом определяет направленность

преимущественных форм этой деятельности, характер осуществляемых ими финансовых

операций, выбор соответствующих видов финансовых инструментов, правовую

защищенность партнеров по финансовым сделкам, а, в конечном счете - уровень

эффективности и риска этой деятельности в целом.

финансовый средство ликвидность

оборачиваемость

4. Оптимизация остатка денежных

средств

Управление остатком денежных средств - малая

часть в общем управлении денежным оборотом предприятия. В зависимости от формы

остатка различается управление налично-денежным и безналично-денежным остатком

средств. Эти две формы часто объединяют в понятие управления наличностью.

Однако каждая из форм управления остатком денежных средств имеет специфические

особенности.

В основе управления остатком наличных денежных

средств на промышленном предприятии лежит контроль за налично-денежными

потоками, осуществляемый с помощью следующих документов: чековой книжки

предприятия на снятие наличных денег с расчетного счета, карточек с образцами

подписей должностных лиц предприятия, приходных и расходных ордеров по денежным

потокам кассы, утвержденного лимита кассы, объявлений на взнос наличными,

утвержденного перечня товаров, подлежащих реализации за наличный расчет,

кассового плана, дебетовых и кредитовых оборотов по счету кассы в Главной книге

и книге учета кассовых операций. На предприятиях розничной торговли и в

коммерческих банках, осуществляющих операции в рублях и валюте, к числу

специфических факторов управления налично-денежным оборотом относится

систематическая инкассация наличных денежных средств с отнесением расходов по

инкассации на издержки обращения или операционные расходы.

Эти налично-денежные обороты, так же как и

снятие наличных денег со счетов, учитываются финансовым менеджером при

управлении безналичным остатком денежных средств предприятия. Центральная

проблема управления - оптимальный размер остатков безналичных денежных средств.

С одной стороны, если не размещать большие остатки средств, то и не получать

дополнительных доходов по возможным краткосрочным инвестициям, например, в

ценные бумаги. С другой стороны, размещать остатки денежных средств - значит,

рисковать и притом с высокой вероятностью занимать.

Решение этих проблем зависит от многих факторов,

в числе которых соотношение затрат на владение остатками (упущенная выгода от

неразмещения средств) и затрат по возможному займу средств (оплата процентов за

краткосрочный кредит), степень неопределенности ожидаемых притока и оттока

средств предприятия, целевые установки на максимальную концентрацию средств на

счетах или дополнительное зарабатывание денег. В тех случаях, когда финансовый

менеджер уверен в будущих денежных потоках предприятия и прогнозирует

превышение упущенной выгоды над стоимостью краткосрочного кредита, он может

смело работать со всем остатком денежных средств на расчетном счете. Для этого

важно грамотно закрыть операционный день предприятия, рассчитав свободный

остаток денежных средств к размещению на финансовых рынках, однако простота

подсчета остатка средств не совпадает с реальной трудностью точного закрытия

операционного дня.

Большинство предприятий исходит из того, что

деньги должны работать. Задача финансового менеджера - избежать значительного

сокращения операционной активности предприятия: картотеки, штрафов, подмыва

репутации. При наличии у предприятия филиалов управление остатком денежных

средств усложняется, включается механизм внутрисистемного перераспределения

свободных денежных средств. Грамотное управление остатками денежных средств

головного предприятия и филиалов превращается в крупную финансово-экономическую

задачу, имеющую большое значение в достижении финансового успеха всей

производственно-коммерческой деятельности. Главным недостатком управления

остатком денежных средств филиалов являются перебросы денежных средств между

филиалами и предприятием на ликвидацию финансовых прорывов. Финансовый менеджер

головного предприятия должен четко рассчитывать, когда, какой продолжительности

и почему у подведомственных филиалов возникают кассовые разрывы. Для филиалов

должны быть разработаны положения о финансово-хозяйственной деятельности и

установлены лимиты остатков денежных средств на счетах, которые они вправе

использовать на инвестиции по своему усмотрению.

Финансовый менеджер должен учитывать, что банку

иногда требуется часть временно свободных денежных средств в полное

распоряжение. Финансовый менеджер может управлять остатком денежных средств,

лишь точно представляя формы банковских расчетов, а также порядок и сроки

прохождения платежных документов от банка покупателя до банка, обслуживающего

предприятие. Формы банковских расчетов предполагают нахождение части платежей в

пути. В связи с этим финансовый менеджер должен разграничивать доступный

остаток денежных средств, реальный доступный остаток денежных средств,

колебание доступности, чистый остаток денежных средств в пути.

Предположим, что на счете предприятия по данным

банковской выписки кредитовый остаток составляет 1500 тыс. руб. Это доступный

остаток денежных средств, он соответствует дебетовому остатку на расчетном

счете предприятия по данным бухгалтерского учета с учетом непроведенных приходно-расходных

документов, полученных одновременно с выпиской банка. Платежи поставщикам

предприятия в пути составляют 300 тыс. руб., ожидаемые предприятием платежи от

покупателей, также находящиеся в пути, - 200 тыс. руб. Чистый остаток средств в

пути (сальдо платежей) будет равен: +200 - - 300 = -100 тыс. руб. Тогда

реальный доступный остаток денежных средств будет равен: 1500 - 100 = 1400 тыс.

руб.

Платеж в пути предприятию в сумме 200 тыс. руб.

представляет собой колебание доступности. Для финансового менеджера очень важно

контролировать не учетные проводки бухгалтерии, а изменение реального

доступного остатка денежных средств. При этом он проводит политику увеличения

реального доступного остатка и положительного сальдо чистого остатка денежных

средств в пути, замедляя расчеты с поставщиками при одновременном ускорении

расчетов с покупателями продукции предприятия.

Задание 1

По предлагаемым показателям, проведите расчет

коэффициентов: текущей ликвидности, критической ликвидности, абсолютной

ликвидности. По результатам проведенного расчета сделайте вывод о возможности

восстановления платежеспособности за 6 месяцев. Результаты проведенного

исследования представьте в таблице.

Исходные данные

|

Показатель

|

Предыдущий

год

|

Отчетный

год

|

|

1.

Денежные средства, тыс. руб.

|

2030

|

|

2.

Краткосрочные финансовые вложения, тыс. руб.

|

390

|

368

|

|

3.

Кредиторская задолженность, тыс. руб.

|

82

|

87

|

|

4.

Прочие краткосрочные обязательства, тыс. руб.

|

156

|

158

|

|

5.

Дебиторская задолженность, тыс. руб.

|

46

|

42

|

|

6.

Оборотные активы, тыс. руб.

|

92

|

94

|

|

7.

НДС, тыс. руб.

|

21

|

26

|

|

Показатель

|

Норматив

|

Расчетные

данные

|

|

|

Пред.

год

|

Отчет.

год

|

Изменения

|

|

1.

Коэффициент текущей ликвидности

|

≥

2

|

10,66

|

10,931

|

0,271

|

|

2.

Коэффициент критической ликвидности

|

≥

0,2

|

10,361

|

10,653

|

0,292

|

|

3.

Коэффициент абсолютной ликвидности

|

≥

0,2

|

10,168

|

10,482

|

0,314

|

|

4.

Коэффициент восстановления платежеспособности

|

≥

1

|

5,601

|

5,601

|

-

|

|

|

|

|

|

|

|

Характеристика показателей

интенсификации ресурсов

Решение:

1. КТЛ = ОА / КО, где

ОА = ДС + КФВ + ДЗ + ПОА - НДС

КО = КЗ + ПКО

КТЛ п.г. = (2030+390+46+92-21) /

(82+156) = 10,66

КТЛ о.г. = (2200 +368+42+94-26) /

(87+158) = 10,931

. ККЛ = (ДС + КФВ + ДЗ) / КО, где

КО = КЗ + ПКО

ККЛ п.г. = (2030+390+46) / (82+156) =

10,361

ККЛ о.г. = (2200 +368+42) / (87+158)

= 10,653

. КАЛ = (ДС + КФВ) / КО

КАЛ п.г. = (2030+390) / (82+156) =

10,168

КАЛ о.г. = (2200 +368) / (87+158) =

10,482

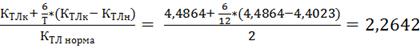

КВП =  ,

где

,

где

Ктлк - фактическое значение (в конце

отчетного периода) коэффициента текущей ликвидности; Ктлн - коэффициент текущей

ликвидности

<#"727604.files/image002.jpg">

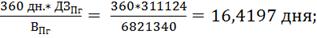

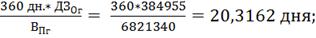

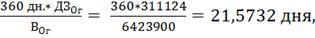

Т1. =  17,257

17,257

Т2=  21,353

21,353

Т3 =  20,432,

где

20,432,

где

ДЗпг - дебиторская задолженность

предыдущего года;

ДЗог - дебиторская задолженность

отчётного года;

Впг - выручка предыдущего года;

Вог - выручка отчётного года.

Влияние 1-го фактора - среднегодовых остатков

краткосрочной дебиторской задолженности:

Т2 - Т1 = 21,353 - 17,257=

4,096 дня;

Влияние 2-го фактора - выручки от продаж:

Баланс отклонений:

,096 - 0,921 = 3,175 дня.

На основании проведенного решения сделаем

следующие выводы:

Расчет показателей оборачиваемости кредиторской

и дебиторской задолженности показывает, что общая кредиторская задолженность в

отчётном году выросла на 2521 тыс. руб. В то время как дебиторская

задолженность выросла на 73831 тыс. руб. Основную массу кредиторской

задолженности составляют обязательства перед поставщиками и подрядчиками. В

отчётном году эти обязательства снизились на 5,39%, что составляет 15993 тыс.

руб. Все остальные обязательства (задолженность перед персоналом организации,

задолженность перед государственными внебюджетными фондами, задолженность по

налогам и сборам) увеличились в отчётном году по сравнению с предыдущим годом в

среднем на 1,8%. Уменьшение доли кредиторской задолженности говорит о повышении

источников формирования оборотных активов, а также о повышении текущей

ликвидности предприятия.

Увеличение в отчётном году дебиторской задолженности

в размере 365316 тыс. руб. произошло за счёт увеличения задолженности

поставщиков и подрядчиков.

Коэффициент соотношение дебиторской и

кредиторской задолженности показывает сколько дебиторской задолженности

приходится на каждый рубль кредиторской задолженности.

Кредиторская задолженность предыдущего года

больше, чем дебиторская на 17709 тыс. руб. Однако в отчетном году соотношение

противоположное, дебиторская задолженность превышает кредиторскую на 53601 тыс.

руб. В том случае, если дебиторская задолженность больше кредиторской это может

свидетельствовать о более быстрой оборачиваемости кредиторской задолженности по

сравнению с оборачиваемостью дебиторской задолженности. В общем приближении

считается, что размеры дебиторской и кредиторской задолженности должны быть

сопоставимы, т.е. его значение должно быть приблизительно равным единице. В

данном случае, в предыдущем году коэффициент соотношения дебиторской и

кредиторской задолженности составляет 0,946, т.е. приближается к единице, а в

отчётном году равен 1,162, что тоже близко к единице. Это свидетельствует о

том, что финансировании предприятия происходит преимущественно за счёт

выпускаемой продукции.

Продолжительность оборота дебиторской

задолженности в отчётном году по сравнению с предыдущем годом увеличилась на

3,175 дня, т.е. наблюдается негативная тенденция увеличения продолжительности

одного оборота дебиторской задолженности, что свидетельствует об отвлечении

средств из оборота предприятия и о падении дисциплины расчетов с покупателями.

Стоит отметить, чем меньше длительность оборота дебиторской задолженности, тем

быстрее денежные средства накапливаются и ниже дебиторская задолженность от

продаж.

Продолжительность оборота кредиторской

задолженности в свою очередь в отчетном году уменьшилась по сравнению с

предыдущем годом на 0,653 дня, следовательно, продолжительность времени

расчетов предприятия по своим обязательствам сократилось, т.е. проблем с

оплатой счетов становится меньше.

Из расчётов влияния факторов на изменение

продолжительности оборота дебиторской задолженности видно, что за счёт

увеличения выручки на 292340 тыс. руб. продолжительность оборота дебиторской

задолженность увеличилась на 3,175 дня. Увеличение среднегодовых остатков

дебиторской задолженности на 4,096 дня также приводит к увеличению

продолжительности оборота дебиторской задолженности. Таким образом увеличение

продолжительности оборота дебиторской задолженности на 3,175 дней за счёт:

а) увеличения среднегодовых остатков

краткосрочной дебиторской задолженности на 4,096 дня;

б) уменьшения выручки от продаж на 0,921 дня.

Тестовые задания:

|

1

|

Денежные

средства, краткосрочные финансовые вложения, дебиторская задолженность,

производственные запасы - это

|

|

+

|

Легкореализуемые

активы

|

|

Краткосрочные

обязательства

|

|

Основные

средства

|

|

Долгосрочные

обязательства

|

|

2

|

Сводная

таблица, в которой дебиторская задолженность классифицируется по срокам

образования

|

|

+

|

Позволяет

выявить просроченную задолженность

|

|

Не

позволяет провести инвентаризацию состояния расчетов с дебиторами

|

|

Не

дает четкой картины состояния расчетов с покупателями

|

|

Не

может предоставить бухгалтеру предприятия 100% охват всей дебиторской

задолженности

|

|

3

|

Разность

текущих активов и краткосрочных обязательств представляет собой:

|

|

Заемный

капитал

|

|

Кредиторская

задолженность

|

|

Дебиторская

задолженность

|

|

+

|

Собственный

оборотный капитал

|

|

4

|

В

агрегированный актив баланса для анализа структуры имущества предприятия

входит статья

|

|

Собственный

капитал

|

|

Заемный

капитал

|

|

+

|

Дебиторская

задолженность

|

|

Долгосрочные

обязательства

|

|

5

|

Должники

предприятия -

|

|

Кредиторы

|

|

+

|

Дебиторы

|

|

Дебиторы

и кредиторы

|

|

Пользователи

экономической информации

|

|

6

|

Деятельность

предприятия оценивается таким обобщающим показателем, как:

|

|

Фондоотдача

|

|

+

|

Прибыль

|

|

Доход

|

|

Выручка

от реализации

|

|

7

|

К

основным средствам относится:

|

|

Сырье

для производства продукции

|

|

Спецодежда

|

|

+

|

Здания

предприятия

|

|

Готовая

продукция.

|

|

8

|

Вложение

денег для приобретения реального капитала (оборудования, станков, зданий) для

расширения производства есть:

|

|

+

|

Инвестиции

|

|

Заем

|

|

Ссуда

|

|

Факторинг

|

|

9

|

|

+

|

Материальных,

технических, трудовых и финансовых ресурсов предприятия

|

|

Сырья,

материалов и полуфабрикатов

|

|

Косвенных

затрат, связанных с производством

|

|

Производственных

запасов и денежных средств

|

|

10

|

Эффективность

использования основных фондов определяет показатель:

|

|

Амортизации

|

|

Материалоотдачи

|

|

Производительности

труда

|

|

+

|

Фондоотдачи

|

Задание 3

Проведите анализ размера и динамики собственных

средств. Сделайте выводы о достаточности собственных средств организации, а так

же оцените степень влияния факторов на изменение собственных оборотных средств.

На основе полученных данных сделайте выводы. Результаты проведенного

исследования представьте в таблице.

Расчет влияния факторов на изменение

обеспеченности оборотных активов собственными средствами

|

Показатель

|

Алгоритм

расчета

|

Предыдущий

год

|

Отчетный

год

|

Изменение

(+,-)

|

|

Среднегодовые

остатки внеоборотных активов, тыс. руб.

|

|

1046648

|

1208601

|

161953

|

|

Среднегодовые

остатки собственного капитала, тыс. руб.

|

|

1078725

|

1270356

|

191631

|

|

Среднегодовые

остатки оборотных активов, тыс. руб.

|

|

1103952

|

1400210

|

296258

|

|

Собственный

оборотный капитал, тыс. руб.

|

СОК

|

32077

|

58460

|

26383

|

|

Коэффициент

обеспеченности оборотных активов собственными средствами

|

КОСС

= СОК / ОА

|

0,0291

|

0,0445

|

0,0154

|

|

Влияние

факторов на изменение обеспеченности оборотных активов собственными

средствами

|

-

|

-

|

-

|

|

|

а)

величины собственного оборотного капитала

|

∆

КСОК(СОК)

|

-

|

-

|

0,0229

|

|

б)

среднегодовых остатков оборотных активов

|

∆

КСОК(ОА)

|

-

|

-

|

-0,01

|

|

Баланс

отклонений

|

-

|

-

|

-

|

0,0129

|

Решение

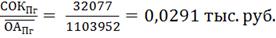

Влияние величины собственного оборотного

капитала и среднегодовых остатков оборотных активов на изменение обеспеченности

оборотных активов собственными средствами рассчитываем с помощью факторного

анализа с использованием метода цепных подстановок.

КОСС =

КОСС Пг =

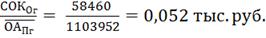

КОСС (СОК) =

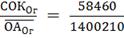

КОСС (ОА) =  =

0,042, где

=

0,042, где

СОКпг - собственный оборотный капитал

за предыдущий год;

- среднегодовые

остатки оборотных активов за предыдущий год;

- среднегодовые

остатки оборотных активов за предыдущий год;

СОКог - собственный оборотный капитал

за отчётный год;

- среднегодовые

остатки оборотных активов за отчётный год;

- среднегодовые

остатки оборотных активов за отчётный год;

КОСС (СОК) - коэффициент

обеспеченности оборотных активов собственными средствами величиной собственного

оборотного капитала;

КОСС (ОА) - коэффициент

обеспеченности оборотных активов собственными средствами среднегодовыми

остатками оборотных активов.

Влияние 1-го фактора - величины собственного

оборотного капитала:

∆ КСОК(СОК) = КОСС (СОК)

- КОСС Пг = 0,052- 0,0291 = 0,0229

Влияние 2-го фактора - среднегодовых остатков

оборотных активов:

∆ КСОК(ОА) = КОСС (ОА)

- КОСС (СОК) = 0,042 - 0,052 = -0,01

∆ КОСС = ∆ КСОК(СОК)

+ ∆ КСОК(ОА) 0,0229 -0,01 = 0,0129

По итогу проведенного решения можно сделать

следующие выводы: все показатели отчётного года по сравнению с предыдущим годом

увеличились, в частности среднегодовые остатки внеоборотных активов увеличились

на 161953 тыс. руб., среднегодовые остатки собственного капитала на 191631 тыс.

руб., среднегодовые остатки оборотных активов на 296258 тыс. руб., собственный

оборотный капитал на 26383 тыс. руб.

Коэффициент обеспеченности оборотных активов

собственными средствами характеризует наличие у предприятия собственных оборотных

средств, необходимых для его финансовой устойчивости. Значение коэффициента

менее 0,1 характеризует неудовлетворительное обеспечение собственными

средствами. На данном предприятии его величина в предыдущем году составляла

0,0291, а в отчетном году 0,0445, т.е. меньше нормативного значения 0,1. Но

отмечается его рост по сравнению с предыдущим годом на 0,4159. Это говорит об

улучшении обеспеченности оборотных активов собственными средствами.

Тестовые задания:

|

1

|

Денежные

средства и те активы, которые могут быть превращены в деньги в течении 1 года

- это:

|

|

Чистые

активы

|

|

+

|

Текущие

активы

|

|

Средства

в кассе

|

|

Активы

|

|

2

|

Внеоборотные

активы предприятия - это:

|

|

Основные

средства и фонд заработной платы

|

|

+

|

Основные

средства, нематериальные активы

|

|

Вложения

в ценные бумаги

|

|

Заработная

плата

|

|

3

|

Основными

признаками платежеспособности предприятия являются:

|

|

Уменьшение

суммы просроченной кредиторской задолженности

|

|

Увеличение

итогов раздела V пассива баланса

|

|

Увеличение

итогов раздела II актива баланса

|

|

+

|

Наличие

в достаточном объеме средств на расчетном счете предприятия

|

|

4

|

Оборотный

капитал предприятия - это:

|

|

Часть

авансированного капитала, затраченная на покупку машин и оборудования

|

|

Часть

авансированного капитала, затраченная на постройку зданий и сооружений

|

|

Часть

авансированного капитала, затраченная на покупку долгосрочных государственных

облигаций

|

|

+

|

Часть

авансированного капитала, затраченная на покупку сырья, топлива,

вспомогательных материалов

|

|

5

|

Оборотные

активы это:

|

|

Патенты

|

|

Лицензии

|

|

Капиталовложения

|

|

+

|

Запасы

товарно-материальных ценностей

|

|

6

|

Иммобилизованные

средства это:

|

|

+

|

Имущество,

здания, оборудование предприятия

|

|

Краткосрочные

финансовые вложения

|

|

Долгосрочные

кредиты и займы

|

|

Дебиторская

задолженность

|

|

7

|

Изменения

в улучшении организации труда связаны с:

|

|

+

|

Производительностью

труда

|

|

Фондоотдачей

|

|

Материалоемкостью

|

|

Оборачиваемостью

запасов

|

|

8

|

Потребность

предприятия в долгосрочных кредитах характеризует коэффициент

|

|

Автономности

|

|

+

|

Инвестирования

|

|

Фондоотдачи

|

|

Выбытия

основных средств

|

Экономия

или перерасход по себестоимости продукции зависят от

|

|

Объема

реализованной продукции

|

|

Цены

за 1 единицу выпускаемой продукции

|

|

+

|

Объема

выпуска продукции

|

|

От

остатков готовой продукции на складе

|

|

10

|

Для

анализа эффективности использования оборотных средств рассчитывается

|

|

Продолжительность

отчетного периода

|

|

+

|

Средний

остаток оборотных средств

|

|

Коэффициент

загрузки средств в обороте

|

|

Фондоотдача

|