Оценка стоимости бизнеса (на примере ОАО 'Ярославский бройлер')

МИНОБРНАУКИ

РОССИИ

Федеральное

государственное бюджетное образовательное учреждение

высшего

профессионального образования

“Ярославский

государственный университет им. П.Г. Демидова”

Кафедра

управления и предпринимательства

Курсовая

работа

Оценка стоимости

бизнеса (на примере ОАО «Ярославский бройлер»)

Научный руководитель

Разумов И.В.

Студент группы МН- 52

Медовикова Е.В.

Ярославль,

2014 г.

РЕФЕРАТ

Объем 63 с., 3 гл., 3 рис., 8 табл., 30

источников, 3 приложения.

Ключевые слова: оценка,

бизнес, стоимость, оценочная деятельность, активы, рыночная стоимость, доходный

подход, затратный подход, рыночный подход, собственник, дисконтирование

денежных потоков, ценовые мультипликаторы, доходы, рынок, эффективность,

система управления стоимостью.

Предмет исследования:

оценка рыночной стоимости бизнеса.

Объект исследования:

деятельность ОАО «Ярославский бройлер» по производству мяса цыплят бройлеров.

Цель работы:

выявление особенностей и перспектив развития оценочной деятельности в России и

мире, изучение теоретических и практических аспектов оценки рыночной стоимости

бизнеса, оценка стоимости бизнеса ОАО «Ярославский бройлер».

Результаты исследования: оценена

рыночная стоимость бизнеса ОАО «Ярославский бройлер» тремя разными подходами,

произведена агрегированная оценка бизнеса, выявлены основные проблемы ОАО

«Ярославский бройлер» в части повышения стоимости бизнеса, предложены

направления по внедрению системы управления стоимостью на предприятии.

Рекомендации по внедрению: результаты

исследования могут быть использованы в ОАО «Ярославский бройлер» в целях

повышения стоимости бизнеса.

Содержание

Введение

. Теоретические

основы оценки бизнеса

.1 Роль

и основные цели оценки бизнеса в современных условиях

.2 Особенности

бизнеса как объекта оценки

.3 Этапы,

подходы и методы оценки стоимости бизнеса

. Оценка

рыночной стоимости бизнеса (на примере ОАО «Ярославский бройлер»)

.1 Краткая

характеристика деятельности ОАО «Ярославский бройлер»

.2 Оценка

рыночной стоимости бизнеса ОАО «Ярославский бройлер» затратным методом на

основе активов

.3 Оценка

рыночной стоимости бизнеса ОАО «Ярославский бройлер» доходным методом

.4 Рыночная

оценка стоимости бизнеса ОАО «Ярославский бройлер»

.5 Агрегированная

оценка стоимости бизнеса ОАО «Ярославский бройлер»

. Использование

результатов оценки бизнеса ОАО «Ярославский бройлер» в целях повышения

эффективности деятельности компании

.1 Общие

рекомендации по внедрению системы управления стоимостью бизнеса на ОАО

«Ярославский бройлер»

Заключение

Список

использованной литературы

Приложения

ВВЕДЕНИЕ

«Скажи мне, сколько ты стоишь, и я скажу, кто

ты». Эта преисполненная здорового цинизма интерпретация известной поговорки

весьма распространена в мире бизнеса, особенно на Западе. С предпринимателем,

который не может сказать, сколько стоит его бизнес, невозможно вести серьезные

переговоры об инвестициях, кредитовании, осуществлении совместных проектов. Это

аксиома. Однако в России до недавнего времени о ней предпочитали не вспоминать

- слишком быстро все меняется в нашей стране: богатейшие компании и банки вдруг

становятся банкротами, а их место моментально занимают вчера еще никому не

известные новички. Какие уж тут объективные оценки!

И только совсем недавно российские

предприниматели начали понимать, что именно в условиях такой неопределенности

особенно важно знать, сколько стоит сегодня и будет стоить завтра их бизнес.

Середина 1990-х годов стала временем зарождения

и бурного развития фондового рынка в России. С окончанием «ваучерной»

приватизации началось перераспределение собственности, в ходе которого

значительные (или контрольные) пакеты акций начали приобретать профессиональные

инвесторы, а также компании - лидеры своих отраслей. Появилось как минимум три

категории людей, заинтересованных в правильном понимании стоимости компаний и

методов ее оценки: владельцы предприятий, руководство компаний и

профессиональные участники фондового рынка.

В работе рассматривается не только российский и

международный опыт в определении стоимости компаний. Сделан вывод о том, что

ввиду целого ряда рисков, присущих российской экономике и фондовому рынку,

несовершенства бухгалтерского учета, особенностей законодательства о

корпоративном управлении прямое применение классических методов оценки компаний

подчас невозможно.

Актуальность данной темы связана с высокой

потребностью российской экономики в капиталовложениях. Стоимость компании

является интегральным показателем эффективности любого открытого акционерного

общества, качества его руководства. С другой стороны, чем больше стоимость

компании, тем больше (при прочих равных условиях) объем инвестиций, на который

она может претендовать.

По моему мнению, значительная доля руководителей

компаний, не имеющих профессионального экономического образования, их слабое

знакомство с теорией корпоративных финансов, российская специфика - все это

приводит к тому, что при принятии инвестиционных решений в России

фундаментальный анализ приобретаемых активов подчас не проводится. В то же

время понимание методов оценки компаний (или инвестиционного проекта, вообще любого

актива), в т.ч. в российских условиях, необходимо каждому инвестору, каждому

руководителю предприятия. Без четкого представления у всех основных игроков на

рынке о факторах, влияющих на стоимость фирмы (и причинах, по которым эту

стоимость надо повышать), значительные инвестиции и развитие экономики в

современных условиях просто невозможны.

Основная цель на настоящий момент состоит в

адаптации международного опыта оценки стоимости компаний к современным

особенностям российской экономики. Теория оценки капитальных активов в целом и

стоимости компаний в частности является в основном обобщением и научной основой

опыта фондового рынка США. Теории оценки стоимости компаний посвящено немало

работ американских ученых. Основы портфельной теории изложены в исследовании

американца Г. Марковича «Выбор портфеля» в 1952 году. Некоторые поправки в его

модель внесены Д. Тобином в 1958 году. Оценке активов (в т.ч. акций компаний)

посвящены работы У. Шарпа (автор модели оценки капитальных активов - САРМ), М.

Гордона (влияние дивидендной политики на стоимость фирмы), М. Миллера и Ф.

Модильяни (влияние структуры капитала на стоимость фирмы).

Безусловно, оценка бизнеса нужна для выбора

направления реструктуризации предприятия. Ликвидация предприятия, слияние,

поглощение либо выделение самостоятельных предприятий из состава холдинга или

структурных подразделений из состава предприятия предполагает проведение

рыночной оценки пакета акций, так как необходимо определить цену покупки или

выкупа акций, их конвертации.

Цель данной работы:

· определить роль и основные цени

оценки бизнеса в современных условиях;

· определить особенности бизнеса ка

предмета оценки;

· выявить и раскрыть основные этапы,

подходы и методы оценки бизнеса;

· произвести оценку стоимости бизнеса

ОАО «Ярославский бройлер» тремя затратным, доходным и рыночным подходами;

· дать рекомендации по использованию

данных по оценке стоимости ОАО «Ярославский бройлер» в целях повышения

эффективности деятельности предприятия.

1. Теоретические основы оценки бизнеса

.1 Роль и основные цели оценки бизнеса в современных

условиях

оценка стоимость бизнес затратный

Современная рыночная экономика не может

эффективно существовать без института оценочной деятельности. Сделки

купли-продажи, передача имущества в залог, инвестиции в бизнес или какие-либо

проекты, оценка эффективности работы менеджмента и бизнеса и другие не менее

важные и обязательные случаи оценки влекут за собой обращения к оценщикам за

услугами по формированию рыночной или какого-либо другого вида стоимости.

Современная концепция управления бизнесом

ориентируется на стоимостный подход в принятии решений. Концепция Value Based

Management (VВМ) (стоимостно-ориентированного менеджмента, системы мониторинга

и управления стоимостью бизнеса), подробно описанная Томом Кауплендом в работе

«Управление стоимостью компании», в качестве основных критериев принятия

решений использует такие показатели, как рыночная стоимость бизнеса,

добавленная стоимость бизнеса, денежные потоки, риски, цена капитала. Эти

показатели существенно отличаются от рентабельности и чистой прибыли, до сих

пор широко распространенных в России.

В настоящее время в западных корпорациях уже не

ставится под сомнение необходимость управления стоимостью бизнеса. VВМ,

одна из наиболее продуктивных современных концепций управления, рассматривает

увеличение стоимости бизнеса как главную цель функционирования компании.[7]

Если говорить о России, то вместе с развитием

рыночных отношений важнейшим фактором конкурентоспособности отечественных

предприятий и организаций в долгосрочной перспективе также стало наличие

прироста их реальной стоимости, и построение эффективной системы управления,

ориентированной на достижение этой цели. Опыт развитых стран показывает, что

положительная динамика стоимости бизнеса предопределяет долгосрочное и

устойчивое функционирование предприятия, способствует росту благосостояния

общества и социально-экономического развития страны.

Спрос на оценку в России первоначально был

вызван бурным ростом рынка недвижимости, возникла необходимость оценки ее

рыночной стоимости. Затем, развитие кредитных, страховых и арендных отношений,

купля-продажа недвижимости, а также машин и оборудования, разработка

бизнес-планов инвестиционных проектов, слияние и разделение предприятий,

аукционы и конкурсы по продаже пакетов акций предприятий, процедура банкротства

и масса других ситуаций, возникающих в хозяйственной практике, сформировали

потребность в достоверной оценке тех или иных объектов собственности в каждом

конкретном случае.

Независимая оценка различных видов стоимости

предприятий (рыночной, восстановительной, ликвидационной) играет заметную роль

и в процессе функционирования финансовых институтов рынка - банков, страховых

компаний, фондовых бирж. Возрастающий поток иностранных инвестиций в российскую

экономику также способствует увеличению спроса на услуги независимых оценочных

организаций. Инвесторы, большинство которых из стран Западной Европы и США,

приносят с собой свое понимание культуры и методологии осуществления

инвестиционного процесса, в котором роль независимых оценщиков намного более

значима, чем в представлении их российских коллег.

Нельзя не отметить, что оценочная деятельность в

России сталкивается с рядом значительных преград, негативно влияющих на

качество оценки.

По моему мнению, качество оценки бизнеса, как

рыночной услуги, (а значит и спрос на эту услугу) в России будет зависеть от

дальнейшего совершенствования всех механизмов фондового рынка, повышения его

активности, формирования рынка слияний и поглощений, появления доступных

потоков необходимой рыночной информации и общей стабилизации экономической

ситуации в стране.

Далее рассмотрим основные цели проведения оценки

бизнеса.

Профессиональный оценщик в своей деятельности

всегда руководствуется конкретной целью. Четкая, грамотная формулировка цели

позволяет правильно определить вид рассчитываемой стоимости, выбрать метод

оценки.

Как правило, цель оценки состоит в определении

какого-либо вида оценочной стоимости, необходимой клиенту для принятия

инвестиционного решения, для заключения сделки, для внесения изменений в

финансовую отчетность и т. п.

В проведении оценочных работ заинтересованы

различные стороны, от государственных структур до частных лиц:

контрольно-ревизионные органы, управленческие структуры, кредитные организации,

страховые компании, налоговые фирмы и др. организации, частные владельцы

бизнеса, инвесторы и т. п.

Стороны, заинтересованные в проведении оценочных

работ, стремясь реализовать свои экономические интересы, определяют цели

оценки.

Классификация основных целей оценки бизнеса со

стороны различных субъектов представлена в таблице 1.[8]

Таблица 1

|

Субъект

оценки

|

Цели

оценки

|

|

Предприятие

как юридическое лицо

|

· Обеспечение

экономической безопасности; · разработка планов развития

компании; · выпуск акций; · оценка

эффективности менеджмента.

|

|

Собственник

|

· Выбор

варианта распоряжения собственностью; · составление

соединительных и разделительных балансов при реструктуризации; · обоснование

цены компании или ее доли; · установление размера выручки

при ликвидации компании.

|

|

Кредитные

учреждения

|

· Проверка

финансовой дееспособности заемщика; · определение

размера ссуды, выдаваемой под залог.

|

|

Страховые

компании

|

· Установление

размера страхового взноса; · определение стоимости

страховых выплат.

|

|

Фондовые

биржи

|

· Расчет

конъюнктурных характеристик; · проверка обоснованности

котировки ценных бумаг.

|

|

Инвесторы

|

· Проверка

целесообразности инвестиционных вложений · определение

допустимой цены покупки компании с целью включения ее в инвестиционный

проект.

|

|

Государственные

органы

|

· Подготовка

компании к приватизации; · определение облагаемой базы

для различных видов налогов; · установление выручки от

принудительной ликвидации через процедуру банкротства; · оценка

для судебных целей.

|

Таким образом, исходя из основных целей

проведения процедуры оценки стоимости бизнеса, можно выделить результаты,

получаемые нами вследствие оценки:

. Выявление реальной рыночной стоимости

имущества компании при осуществлении страховых операций;

. Увеличение эффективности управления

компанией;

. Определение кредитоспособности компании

и величины стоимости залога при кредитовании;

. Обоснование принятия инвестиционного

решения;

. Плавное проведение реструктуризации

предприятия (ликвидации, поглощения, выделения, слияния);

. Внесение в уставной капитал вкладов учредителей;

. Выкупа акций у акционеров;

. Информацию о текущей рыночной стоимости

компании в случае совершения сделок купли-продажи или при выходе одного или

нескольких участников из обществ;

. Определение стоимости ценных бумаг

компании, долей в капитале в случае проведения с ними различных операций;

. Проведение эмиссии акций обществом;

. Определение величины арендной платы при

сдаче бизнеса в аренду;

. Обжалование судебного решения об

изъятии собственности, когда возмещение от изъятия искусственно занижено;

. Переоценка активов компании; Основу для

разработки грамотного бизнес-плана;

. При вступлении в наследство для

совершения нотариальных действий.

. При стратегическом планировании

развития компании;

. Взвешенное налогообложение предприятия;

. При продаже муниципальной или

федеральной собственности.

Все вышеизложенные цели невозможно осуществить

без помощи профессиональных оценщиков. Именно от качества их работы зависит,

будут ли в полной мере достигнуты цели и задачи для которых, собственно, и

выполнялась оценка.

1.2 Особенности бизнеса как объекта оценки

Для начала следует разъяснить само понятие

бизнес. За его основу мною было выбрано определение, данное Есиповым В.Е.,

Маховиковой Г.А. и Тереховой В.В. в учебном пособии «Оценка бизнеса»: «Бизнес -

это предпринимательская деятельность, направленная на производство и реализацию

товаров, услуг, ценных бумаг, денег или других видов разрешенной законом

деятельности с целью получения прибыли». На мой взгляд, оно достаточно четко,

без лишних уточнений, отображает его суть.

Говоря об оценке стоимости бизнеса, нельзя не

упомянуть об оценке стоимости предприятия. Согласно учебному пособию,

представленному выше: «Предприятие - это имущественный комплекс, используемый

для осуществления предпринимательской деятельности».

Предприятие и бизнес - схожие понятия во многих

смыслах. Однако есть четкие различия между этими понятиями.

Формально, бизнес нельзя продать или купить,

поскольку с юридической точки зрения права на бизнес не подлежат никакому

оформлению. Обычно объектами сделки являются акции (доли в ООО) компании,

ведущей этот бизнес, т.е. те объекты, которые с точки зрения гражданского права

определены и имеют владельца.

В этой части оценка бизнеса пересекается с

оценкой предприятий, поскольку при оценке предприятия объектом оценки также

являются либо акции, либо доли юридического лица. Но оценка предприятия в

большей степени основана на оценке активов компании и рассматривает все

составляющие имущественного комплекса, в то время как для бизнеса важны лишь те

активы, которые непосредственно задействованы в процессе работы.

Нефункционирующие активы не увеличивают стоимость бизнеса, хотя они увеличивают

стоимость предприятия, которое ведет этот бизнес. В этом заключается отличие

оценки бизнеса от оценки предприятия.

Как упоминалось выше, бизнес не имеет четких

определений в законе. Однако бизнес, в отличие от предприятия, рассматривается

не как набор активов и пассивов, а как деятельность, направленная на получение

доходов. Таким образом, бизнес подразумевает использование предприятия

(имущественного комплекса) с целью получения выгод.

Бизнес, как и предприятие, обладает всеми

признаками товара, а значит его можно продать, заложить, застраховать, завещать

и т.д. Однако этот товар имеет свои особенности, которые необходимо учитывать

при оценке стоимости бизнеса:

во-первых, бизнес является системой, но

продаваться он может и как вся система целиком и как отдельные ее части;

во-вторых, бизнес - это товар инвестиционный,

предполагающий, что вложения в него подразумевают отдачу в будущем;

в-третьих, потребность в бизнесе, как в товаре,

зависит от процессов как внутри бизнеса, так и снаружи.

в-четвертых, учитывая особое значение

устойчивости бизнеса для стабильности в обществе, необходимо участие

государства не только в регулировании механизма купли-продажи бизнеса, но и в

формировании рыночных цен на бизнес, в его оценке.[4]

Как всякий товар, бизнес обладает полезностью

для покупателя. Прежде всего, он должен соответствовать потребности в получении

доходов. Как и у любого другого товара, полезность бизнеса осуществляется в

пользовании. Следовательно, если бизнес не приносит дохода собственнику, или

наблюдается уверенное снижение его прибыльности, он теряет для него полезность

и подлежит продаже. Также, среди основных причин, из-за которых собственник

может принять решение о продаже бизнеса следует выделить:

. Личные причины собственника;

. Невозможность инвестирования для

развития бизнеса;

. Потребность в деньгах;

. Разногласия между владельцами.

Рыночная стоимость бизнеса, рассчитываемая

оценщиком состоит из полезности, т.е. способности бизнеса приносить доход, и

величины затрат на формирование альтернативного бизнеса. Таким образом, бизнес

как определенный вид деятельности и предприятие или организация как его организационная

форма в рыночной экономике, удовлетворяют потребности собственника в доходах,

для получения которых затрачиваются определенные ресурсы.

Бизнес, как объект оценки имеет основные

факторы, влияющие на стоимость всего дела:

· ликвидность бизнеса (его доли);

· характеристики дохода и риски,

связанные с его получением;

· нематериальные активы, репутация и

имидж бизнеса;

· ограничения для бизнеса;

· размер оцениваемой доли;

· степень контроля, которую получит

новый собственник;

· перспективы развития;

· особенности финансового положения;

· особенности конкурентной борьбы в

данной отрасти;

· состав и структура продукции;

· технологии, качество и затраты

производства;

· ценовая политика;

· кадровый состав;

· изношенность оборудования.

Правильная оценка может помочь не только в деле

продажи бизнеса, но и при планировании его дальнейшего развития. Оценка поможет

выявить реальное положение дел на предприятии, что в свою очередь является

важным управленческим инструментом.

1.3 Этапы, подходы и методы оценки стоимости бизнеса

Процесс оценки стоимости бизнеса включает в себя

две базовые составляющие - аналитическую и расчетную, - грамотное сочетание

которых позволяет сформировать научно обоснованное мнение.

· Аналитическая составляющая

- это анализ прошлой, текущей и прогнозирование будущей ситуации на рынке,

изучение предоставленных заказчиком документов, рассуждения о важности тех или

иных факторов, влияющих на стоимость объекта оценки, самостоятельный выбор

оценщиком источников информации, возможных подходов и методов оценки. Именно

аналитическая составляющая объясняет возможность получения различных данных о

стоимости одного и того же объекта в отчетах, сделанных разными оценщиками.

· Расчетная составляющая -

это введение полученных различными способами данных в математические формулы и

получение результатов, которые снова будут аналитически перерабатываться и

т.д., пока оценщик не придет к конечной искомой цифре.

Хотя оценщики могут прийти к разным результатам,

стоимость является объективной величиной, отражающей, с одной стороны,

состояние рынка, с другой - состояние объекта. Произведя расчет стоимости

объекта, мы обязательно уточняем, что стоимость определена именно по состоянию

на конкретное календарное число, называемое датой оценки.

Естественно, что со временем стоимость объекта

может значительно меняться в связи с изменением характеристик как самого

объекта, так и окружающей среды. Величина стоимости объекта оценки, указанная в

отчете, в соответствии с действующими стандартами оценки может быть признана рекомендуемой

для целей совершения сделки с объектом только в течение 6 месяцев, считая с

даты оценки. Иногда за эти 6 месяцев стоимость объекта оценки практически не

изменяется. Бывают случаи, когда стоимость за это время меняется несколько раз.

Процесс оценки глазами многих бизнесменов обычно

выглядит так: оценщик заключает договор, получает у вас информацию и уходит, а

потом приходит с готовым отчетом. На самом же деле, процесс оценки включает в

себя следующие основные этапы:

1. Подготовительный этап.

Ознакомление с объектом оценки. Составление перечня необходимых документов,

представляемых заказчиком. Заключение договора на проведение оценки, с

указанием объекта оценки и целей оценки.

2. Этап сбора информации.

Осмотр объекта оценки на месте. Получение информации от заказчика. Получение

дополнительной информации из официальных источников, в печатных изданиях, В

Интернете, в базах данных оценщиков, в сборниках законодательства РФ и ее

субъектов. Исследования рынка.

3. Этап расчета стоимости

объекта оценки. Анализ наилучшего и наиболее

эффективного использования. Определение стоимости объекта оценки с

использованием методов затратного, сравнительного и доходного. Согласование

результатов оценки, полученных с применением различных методов, и получение

итоговой стоимости.

4. Заключительный этап.

Подготовка окончательного текста отчета. Передача отчета заказчику, подписание

акта приема-передачи и возвращение документов заказчику.[4]

На начальном этапе оценки, в зависимости от ее

целей, производится выбор вида стоимости, которую необходимо рассчитать

оценщику. Так существуют три основных вида стоимости:

. Рыночная стоимость;

. Инвестиционная стоимость;

. Ликвидационная стоимость.

Этот список можно расширить, однако, на мой

взгляд, именно эти три вида стоимости являются основными и наиболее

востребованными в оценке.

Остановимся более подробно на рыночной

стоимости, именно она выбрана для оценки в практической части курсовой работы.

Рыночная стоимость объекта гражданского оборота

- это расчетная денежная сумма, которая может быть уплачена в обмен на

указанный объект в моделируемой оценщиком коммерческой сделке на дату оценки

между заинтересованным покупателем и заинтересованным продавцом на открытом

рынке в условиях конкуренции среди готовых продать продавцов и готовых купить

покупателей, когда стороны действуют компетентно, расчетливо и без принуждения,

располагая всей необходимой информацией, а на величине цены сделки не

отражаются какие-либо чрезвычайные обстоятельства, то есть когда:

) мотивы продавца и покупателя являются

типичными для условий рынка;

) стороны сделки хорошо осведомлены о

предмете сделки и действуют в своих интересах, исходя из условия наилучшего и

наиболее эффективного использования объекта оценки;

) объект оценки представлен на открытом

рынке посредством публичной аферты;

) цена моделируемой сделки, формируется

без скидок и уступок с чьей-либо стороны и без вычета издержек, связанных со

сделкой купли-продажи;

) платеж за объект оценки выражен в

денежной форме. [14]

Далее рассмотрим подходы и методы к оценке

рыночной стоимости бизнеса.

В отечественной теории декларируются и

используются заимствованные из западной практики три основных подхода к оценке

стоимости бизнеса:

1. Затратный подход (на основе

активов) - общий способ определения стоимости бизнеса, в

рамках которого используются один или более методов, основанных непосредственно

на исчислении стоимости активов за вычетом обязательств.

2. Доходный подход

- общий способ определения стоимости бизнеса, в рамках которого используется

один или более методов, основанных на пересчете ожидаемых доходов.

3. Сравнительный подход

- общий способ определения стоимости бизнеса, в рамках которого используется

один или более методов, основанных на сравнении данной компании с аналогичными

уже проданными капиталовложениями.

В рамках каждого из подходов, используется ряд

методов для оценки стоимости бизнеса.

Методы затратного подхода на основе

активов:

Методология взята из учебного пособия Симионовой

Н.В. «Оценка бизнеса. Теория и практика».

1. Метод чистых активов

Чистые активы (ЧА)- это величина,

определяемая путём вычитания из суммы активов компании, принимаемых к расчету (Ар),

суммы его обязательств, принимаемых к расчету (Лр):

ЧА= Ар - Лр (1)

Нормативным документом, регламентирующим порядок

расчета чистых активов, является «Порядок оценки стоимости чистых активов

акционерных обществ», утверждённых Приказом Минфина РФ № Юн и Федеральной

комиссией по рынку ценных бумаг №03-6/пз от 29.01.2003 года.

Активы, участвующие в расчете - это денежное и

неденежное имущество акционерного общества, в состав которого по балансовой

стоимости включаются следующие статьи:

«Внеоборотные активы», отражаемые в I разделе

актива баланса, за исключением балансовой стоимости собственных акций общества,

выкупленных у акционеров; при определении стоимости чистых активов принимаются

в расчет учитываемые в I разделе актива баланса нематериальные активы (НМА),

отвечающие следующим требованиям:

· непосредственно используемые

обществом в основной деятельности, приносящей доход;

· имеющие документальное подтверждение

затрат;

· право общества на владение данными

НМА должно быть подтверждено документом, выданным в соответствии с

законодательством РФ.

По статье «Прочие внеоборотные активы» в расчет

принимается задолженность акционерного общества за проданное ему имущество.

Запасы, затраты, денежные средства, расчеты и

прочие активы, показываемые в II разделе актива баланса, принимаются в расчет

за исключением задолженности участников (учредителей) по их вкладам в уставной

капитал и балансовой стоимости акций, выкупленных у акционеров.

При наличии у акционеров на конец года резервов

по сомнительным долгам и под обесценивание ценных бумаг - показатели статей, в

связи с которыми они созданы, показываются в расчете чистых активов с

соответствующим уменьшением их балансовой стоимости на величину данных

резервов.

Пассивы, участвующие в расчете, включают в себя

следующие статьи:

· целевые финансовые поступления;

· долгосрочные обязательства (пассивы)

банкам и иным юридическим и физическим лицам;

· краткосрочные обязательства банкам и

иным юридическим и физическим лицам;

· расчеты и прочие пассивы, кроме

сумм, отражённых по статьям «Доходы будущих периодов» и «Фонд потребления».

Оценка статей баланса производится в валюте

Российской Федерации по состоянию на 31 декабря отчетного года.

2. Ликвидационная стоимость

Ликвидационная стоимость определяется в случае

принудительной ликвидации компании.

Ликвидационная стоимость означает чистую сумму,

которую собственник может получить при ликвидации компании и раздельной распродаже

её активов.

При расчете ликвидационной стоимости необходимо

дисконтировать ожидаемую выручку от продаж активов по ставке, учитывающей

связанный с ликвидацией риск. Базовым периодом является дата оценки компании.

Ликвидационная стоимость определяется на базе

текущей рыночной стоимости активов компании с учетом времени их реализации по

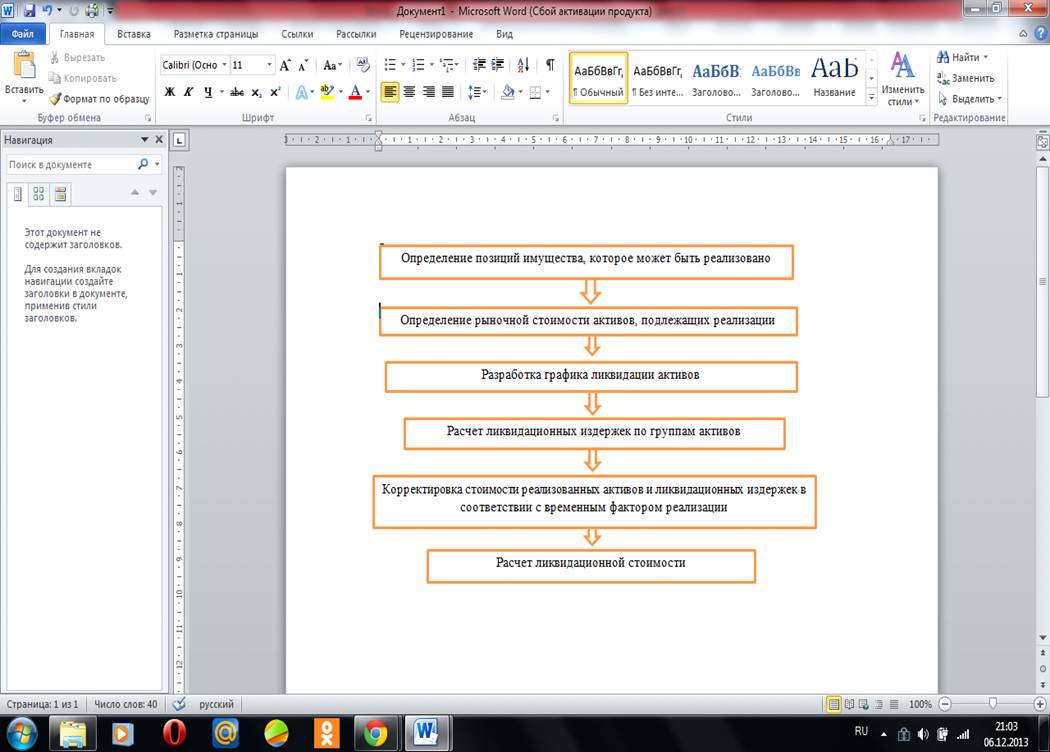

календарному графику ликвидации активов (рис.1).

Рис. 1.

Схема определения стоимости компании на основе метода ликвидационной стоимости

Расчет дисконтирования денежных потоков (PV)

на стадии корректировки стоимости реализованных активов и ликвидационной

стоимости издержек в соответствии с временным фактором реализации,

рассчитывается следующим образом:

PV

= FV

× , (2)

, (2)

где FV

- ежемесячные потоки денежных доходов от реализации имущества, в соответствии с

установленным графиком;

r

-

ежемесячная ставка дисконтирования;

m

- количество периодов дисконтирования в году, месяц (m

= 12).

Ликвидационные затраты также требуют

корректировки, однако процесс будет обратным: необходимо определить

возрастающую стоимость денежных средств для поддержания затрат на достаточном

для ликвидации предприятия уровне. Скорректированный отток денежных средств (FV)

определяется по формуле:

PV

≥

FV

= PV(1+r)m, (3)

где (1+r)m

- кампауд-фактор;

r

- процент на капитал;

PV

- текущий денежный поток;

m

- количество периодов реализации имущества, мес. (m=12).

Таким образом, следующим этапом будет

определение ликвидационной стоимости с учетом данных корректировок.[17]

На мой взгляд, затратный подход к оценке

бизнеса, в разрезе приведённых выше методов, имеет ряд недостатков, делающих

его весьма необъективным в современных реалиях ведения бизнеса. К таким

недостатком я отнесу:

ü отражает прошлую стоимость;

ü не учитывает рыночной ситуации на

дату оценки;

ü не учитывает перспектив развития

предприятия;

ü не учитывает рисков;

ü статичен.

Однако, определение рыночной стоимости бизнеса

методом чистых активов является наиболее реально осуществимым, в ситуации

небольшого объема информации о предприятии. Для его осуществления достаточно

наличие сведений о бухгалтерской отчетности, которая обычно находится в

свободном доступе. Также, следует отметить, что указанные выше недостатки

затратного подхода можно нивелировать, применяя его совместно с другими

методами.

Методы доходного подхода:

Методология взята из учебного пособия Патрушевой

Е.Г. «Управление стоимостью компании: теория и практика».

1. Метод дисконтирования

денежных потоков

Метод дисконтирования денежных потоков -

определение стоимости имущества суммированием текущих стоимостей ожидаемых от

него потоков дохода.

Данный метод применяют если предполагается, что

будущие доходы предприятия будут отличаться от доходов в предшествующий период

и нестабильны по годам прогнозного периода.

Стоимость компании (V):

определяется в общем виде на основе соотношения всех доходов владельцев

капитала, получающих доходы от вложения в компанию, к цене комбинированного

капитала:

V

=  ,

(4)

,

(4)

где WACC

- средневзвешенная стоимость капитала (собственного и заемного).

Эта формула применима для компаний со стабильным

доходом. Однако, если мы рассматриваем бизнес с растущим доходом то

целесообразно воспользоваться следующей формулой:

V=

,

(5)

,

(5)

где g

- темп роста дохода компании.

В качестве суммы дохода, на который могут

рассчитывать владельцы капитала выступает чистый денежный доход (свободный

денежный поток, FCF):

FCF

= EBIT(1-H)

- ЧИ, (6)

где EBIT(1-H)

- чиста

операционная прибыль, т.е. операционная прибыль за минусом налога (NOPLAT);

ЧИ - чистые

инвестиции в развитие компании.

Сумма чистых инвестиций определяется размером

полученной прибыли и долей её накопления:

ЧИ = b

* NAOPLAN, (7)

где b

- доля прибыли, направленная на развитие.

Доля прибыли, направленная на развитие

определяется:

b

=  , (8)

, (8)

Для прогнозирования внутренних темпов роста ( )

учитывают:

)

учитывают:

. Инвестиционной активности (доля прибыли

направленной на инвестиции) - b.

2. Рентабельность инвестиционного капитала

(эффект инвестиций) - ROIC.

ROIC

=  ,

(9)

,

(9)

где IC

- инвестиционный капитал.

Таким образом, теперь мы можем преобразовать

формулу (5) в следующий вид:

V

=  (10)

(10)

или

V

=  (11)

(11)

Данный метод наиболее подходит для целей

управления стоимостью компании, ведь из записанных формул следует, что факторами

роста стоимости компании являются:

· наращивание операционной прибыли;

· увеличение нормы накопления прибыли

(идущей на инвестиции);

· оптимизации структуры капитала,

выбора наиболее дешевых источников;

· и другие. [15]

2. Метод капитализации дохода

Метод капитализации дохода - оценка имущества на

основе капитализации дохода за первый прогнозный год при предположении, что

величина дохода будет такой же и в последующие прогнозные годы.

Используется в тех случаях, когда доход

предприятия стабилен.

Стоимость компании (V)

находится по формуле:

V

=  ,

(12)

,

(12)

где D

- чистый доход (чистая прибыль);

Кк - ставка

капитализации.

Основные этапы метода капитализации

дохода:

1) анализ финансовой отчётности, её нормализация

и трансформация (при необходимости);

) выбор вида дохода, который будет

капитализирован;

) расчёт адекватной ставки капитализации;

) определение предварительной величины

стоимости;

) проведение поправок на наличие

нефункционирующих активов;

) проведение поправок на контрольный или

неконтрольный характер оцениваемой доли, а также на недостаток ликвидности.

Ставка капитализации (Кк) - коэффициент,

преобразующий доход одного года в стоимость объекта.

При известной ставке дисконтирования ставка

капитализации в общем виде:

Кк = r

- q

,

(13)

где r

- ставка дисконтирования;

q

- долгосрочные темпы роста дохода или денежного потока.

Если темп роста дохода предполагается равным

нулю, ставка капитализации будет равна ставке дисконтирования.

Ставка капитализации может устанавливаться

оценщиком на основе изучения отрасли. [19]

Несмотря на преимущества доходного подхода,

связанные с учетом будущих доходов, рисков, а также интересов инвестора, он

имеет и ряд недостатков:

ü сложность прогнозирования будущих

результатов;

ü не учитывает конъюнктуру рынка;

ü возможно несколько норм доходности,

что затрудняет принятие решения;

ü трудоёмкость расчетов.

На мой взгляд, для оценочной деятельности

применение доходного подхода вместе с затратным позволяет принимать наиболее

эффективные инвестиционные решения.

Методы сравнительного подхода:

Методология взята из учебного пособия Симионовой

Н.Е. «Оценка бизнеса. Теория и практика».

1. Метод рынка капитала

Метод основывается на сравнительном анализе

оцениваемой и сопоставимых компаний-аналогов. При расчете стоимости компании

учитываются фактические экономические показатели оцениваемой компании, например

чистая прибыль, балансовая стоимость имущества и др. и рыночная стоимость

акций.

Этапы метода:

1) Выбирается предприятие, аналогичное оцениваемой

фирме, которое было недавно продано, или по нему имеются официальные данные по

капитализации.

) Рассчитываем ценовые мультипликаторы.

Ценовой мультипликатор - это соотношение между

рыночной ценой продажи предприятия-аналога и каким-либо его финансовым

показателем.

В оценочной практике наиболее часто используются

два ценовых мультипликатора:

· Мультипликатор Цена/Прибыль. Данный

мультипликатор является самым распространенным способом оценки, так как

информация о прибыли оцениваемой компании и предприятий-аналогов является

наиболее доступной. Расчетная формула выглядит следующим образом:

M

=  ,

(14)

,

(14)

M - оценочный

мультипликатор;

Р - цена компании;

E - чистая прибыль.

· Мультипликатор Цена/Выручка от

реализации. Этот мультипликатор не зависит от методов ведения бухгалтерского

учета. Несомненным достоинством данного мультипликатора является его

универсальность, которая избавляет оценщика от необходимости проведения сложных

корректировок. Расчетная формула выглядит следующим образом:

M

=  ,

(15)

,

(15)

M - оценочный

мультипликатор;

Р - цена компании;

S - выручка от

реализации.

) Рассчитываем стоимость бизнеса

оцениваемой компании, умножая её показатели на вычисленные ранее мультипликаторы

по компании-аналогу.

) Находим среднюю капитализацию

оцениваемого объекта.

2. Метод сделок

Метод сделок (продаж) является частным случаем

метода рынка капитала. Он исходит из необходимости определения стоимости

готового бизнеса, или, иначе, контрольного (мажоритарного) пакета акций

компании-аналога. Цена обыкновенных акций принимается по результатам

совершённых ранее сделок на фондовом рынке. В основе метода лежит определение

соответствующих мультипликаторов на базе финансового анализа и прогнозирования.

Финансовый анализ и сопоставление показателей осуществляются так же, как и в

методе рынка капитала.

Этапы процесса оценки бизнеса методом сделок

совпадают с этапами оценки бизнеса методом рынка капитала. Однако наряду с

совпадением этапов оценки, методы рынка капитала и сделок имеют ряд различий

(табл. 2).

Таблица 2

Основные различия методов рынка капитала и

сделок

|

Различия

|

Особенности

|

|

метода

рынка капитала

|

метода

сделок

|

|

Типы

исходной ценовой информации

|

Цены

на единичные акции предприятий-аналогов

|

Цены

продаж контрольных пакетов и предприятий целиком, информация о слияниях и

поглощениях предприятий

|

|

Время

анализируемых сделок

|

Данные

о текущих ценах акций

|

Информация

о ранее совершенных сделках

|

|

Учет

элементов контроля

|

Цена

одной акции не учитывает элементы контроля

|

Цена

контрольного пакета акций или предприятия в целом включает премию за элементы

контроля

|

|

Результат

оценки

|

Стоимость

одной акции или неконтрольного пакета

|

Стоимость

контрольного пакета или предприятия в целом

|

Метод сделок применим для случая, когда инвестор

намеревается закрыть предприятие или существенно сократить объём выпуска

продукции. Кроме того, его используют при сделках по слиянию и поглощению

компаний. В отличие от метода рынка капитала здесь уже учтена премия за

контроль, а в случае необходимости оценки неконтрольного пакета акций скидка

может составлять примерно 40 %.

Основным фактором, сдерживающим применение в

российской практике метода компании-аналога и метода сделок, является

отсутствие достаточной и достоверной ценовой и финансовой информации по

отечественным компаниям-аналогам. Однако появление в последние годы фирм,

специализирующихся на сборе и анализе подобной информации, а также различных

электронных источников - существенный прорыв в данном направлении. Таким образом,

дальнейшее развитие оценочной инфраструктуры будет способствовать расширению

сферы использования сравнительного подхода.[17]

3. Метод отраслевых

коэффициентов

Метод отраслевых коэффициентов заключается в

определении ориентировочной стоимости предприятия с использованием соотношений

или показателей, основанных на данных о продажах компаний по отраслям и

отражающих их конкретную специфику. Отраслевые коэффициенты рассчитываются

специальными аналитическими организациями в результате достаточно длительных статистических

наблюдений за соотношением между ценой собственного капитала предприятия и его

важнейшими производственно-финансовыми показателями. Также отраслевые

соотношения могут быть самостоятельно разработаны оценщиком на основе анализа

отраслевых данных.

Все разновидности коэффициентов

(мультипликаторов) представляют собой относительные оценки (в отличие от метода

дисконтирования денежных потоков, отражающего абсолютные оценки).

Данный метод целесообразно использовать только в

случаях, когда подобные предприятия часто продаются, а оценщик имеет опыт

оценки объектов данного вида. Наиболее типичные соотношения, используемые при

определении ориентировочной стоимости бизнеса в рыночных странах, приведены в

табл. 3.[18]

Таблица 3

Отраслевые соотношения для определения стоимости

бизнеса

|

Вид

бизнеса

|

Соотношение

между ценой и финансовыми показателями, позволяющее оценить бизнес

|

|

Страховые

компании

|

Цена

в интервале 120-150 % от годовых комиссионных

|

|

Бензозаправочные

станции

|

Цена

бензозаправочной станции колеблется в диапазоне 1,2-2,0 месячной выручки

|

|

Машиностроительные

предприятия

|

Цена

составляет 150-250 % от суммы (чистый доход + запасы)

|

|

Предприятия

розничной торговли

|

Цена

составляет 0,75-1,5 величины чистого годового дохода + стоимость оборудования

и запасов, которыми располагает оцениваемое предприятие

|

|

Бары

и кафе

|

Цена

= Объём продаж за полгода + Стоимость лицензии

|

|

Пиццерии,

кофейни

|

Цена

= Месячная прибыль х 4 + Стоимость запасов

|

|

Рекламные

агентства

|

Цена

составляет 75 % годовой выручки

|

|

Хлебопекарни

|

Цена

= 15 % годового объёма продаж + Стоимость оборудования + Стоимость запасов

|

|

Продажа

новых автомобилей

|

|

Аптеки

|

Цена

= 75 % годовой прибыли + Стоимость оборудования + Стоимость товарных запасов

|

|

Автомастерские

|

Цена

= Месячная прибыль х 2 + Рыночная стоимость оборудования

|

Рынок купли-продажи готового бизнеса в России

только развивается, поэтому метод отраслевых коэффициентов ещё не получил

достаточного распространения в отечественной практике. На Западе рынок бизнеса

развит давно, и в результате обобщения были разработаны достаточно простые

соотношения для определения стоимости оцениваемого предприятия.

Сравнительный подход, несмотря на достаточную

сложность и трудоёмкость расчётов и анализа, является неотъемлемым приёмом

определения обоснованной рыночной стоимости. Результаты, полученные данным

способом, имеют объективную рыночную основу, качество которой зависит от

возможности привлечения широкого круга компаний-аналогов. Данный подход дает

наиболее точные результаты, если существует активный рынок аналогичных объектов

собственности.

К недостаткам данного подхода стоит отнести:

ü недостаточно четко характеризует

особенности организационной, технической, финансовой подготовки предприятия;

ü в расчет принимается только

ретроспективная информация;

ü требует внесения множества поправок

в анализируемую информацию;

ü не принимает во внимание будущие

ожидания инвесторов.

На основании вышеизложенного можно сделать

следующие выводы. Каждый из этих подходов и в их составе методов

характеризуется определенными достоинствами, недостатками и имеет конкретную

сферу целесообразного применения. Вместе с тем при проведении оценки стоимости

бизнеса с целью повышения достоверности расчётов эксперт-оценщик обычно использует

несколько наиболее подходящих для рассматриваемой ситуации методов, которые

дополняют друг друга. Этим самым реализуется так называемый многоцелевой подход

к решению рассматриваемой проблемы.

На идеальном рынке все три подхода должны

привести к одной и той же величине стоимости. Однако большинство рынков

являются несовершенными, потенциальные пользователи могут быть неправильно

информированы, производители могут быть неэффективны. Данные подходы могут

давать различные показатели стоимости. Поскольку существует возможность

применять к оценке предприятия в конкретной инвестиционной ситуации различные

методы оценки, можно произвести «взвешивание» оценок, рассчитанных по разным

методикам. Весовые коэффициенты значимости оценок по разным методам оценки

понимаются как коэффициенты доверия к соответствующему методу.

Окончательная оценка стоимости предприятия

(бизнеса) может быть определена по формуле [1]:

V

= ∑ Vi

* Zi, (16)

где: - оценка стоимости предприятия (бизнеса)

i-м методом; =1, …, n - множество применимых в данном случае методов оценки;-

весовой коэффициент метода номер i.

Очевидно, что при этом разумное выставление

коэффициентов Zi является одним из главных свидетельств достаточной

квалифицированности и непредвзятости оценщика бизнеса.

Таким образом, в рамках данной главы были

приведены краткие характеристики трех основных подходов к оценке стоимости

бизнеса, обозначены базовые моменты к процессу выбора подходов для проведения

будущих оценок.

2. Оценка рыночной стоимости бизнеса (на примере ОАО

«Ярославский бройлер»)

.1 Краткая характеристика деятельности ОАО

«Ярославский бройлер»

В 1977 году в поселке «Октябрьский» Рыбинского

района Ярославской области началось строительство бройлерной птицефабрики ОАО

«Ярославский бройлер», которая в 1982 году дала первую продукцию.

Основным видом деятельности ОАО «Ярославский

бройлер» и по сей день является производство мяса цыплят бройлеров.

На сегодняшний день, ОАО «Ярославский бройлер» -

крупнейший производитель и переработчик собственного мяса птицы в России, а

также полуфабрикатов и готовой продукции - (всего более 100 наименований), с

замкнутым технологическим циклом. Цель предприятия - выпуск качественного

продукта для потребителей по системе «клиент всегда прав», которая начинается с

самого начала производства. Сама цепочка выглядит следующим образом:

· кормопроизводство

· цех родительского стада

· цех инкубации

· система содержания цыплят-бройлеров

(цех выращивания)

· цех убоя и переработки мяса птицы

· логистика

· конечный потребитель

«Ярославский бройлер» является единственным

специализированным предприятием по производству и переработке мяса

цыплят-бройлеров в Ярославской области. Фабрика расположена в экологически

чистом месте в 60 километрах от областного центра. Такое местоположение

благоприятно сказывается на качестве выпускаемой продукции.

Именно качество стало главным аргументом

ярославской птицефабрики в соперничестве на рынке, особенно на фоне богатого

разнообразия торговых марок, как иностранных, так и отечественных

производителей. Поэтому логичным шагом в развитии предприятия стала комплексная

разработка и внедрение системы качества. Динамика развития предприятия

указывает на грамотно подобранную руководством предприятия маркетинговую

политику, нацеленную на устойчивое развитие хозяйства в сфере птицеводства.

На территории Ярославской области общество имеет

фирменные магазины, планомерно развивается одна из крупнейших розничных

торговых сетей области (рис.1).

Рис.1. Фирменный магазин ОАО «Ярославский бройлер»

г. Рыбинск

Продукция ОАО «Ярославский бройлер» заметно

выделяется среди мясного разнообразия в магазинах и на рынках области по форме

и содержанию. Для транспортировки своей продукции предприятие использует

специализированные автофургоны, оснащенные холодильными системами, позволяющие

сохранить температуру отгружаемой продукции до прилавка магазина (рис. 2).

Рис.2

Гибкая ценовая политика общества, система скидок

привлекают покупателей из Российской Федерации (Москва, Санкт-Петербург,

Кострома, Иваново, Владимир, Череповец, Вологда, Тверь и многие другие).

На сегодняшний день ОАО «Ярославский бройлер»

производит более 24 тыс. тонн в год живого веса цыплят - бройлеров. Для

увеличения объемов производства мяса бройлеров производится реконструкция и

модернизация птицеводческого комплекса: реконструкция и модернизация

действующих и неработающих птичников, цеха утилизации, приобретение нового

оборудования для выращивания птицы, оборудования для инкубатора, оборудования

для переработки мяса птицы, утилизации отходов и производства мясокостной муки,

холодильных камер, строительство, реконструкция объектов инфраструктуры,

приобретение новой техники. Закончено строительство нового цеха убоя и

переработки птицы, склада - холодильника, реконструкция и модернизация

инкубатория.

Предприятие неоднократно получало награды за

качество выпускаемой продукции. На главной ежегодной сельскохозяйственной

выставке России «Золотая осень» в Москве и международном форуме «Мясная

индустрия» (Москва) в период с 2006 по 2011 «Ярославский бройлер» получил 6

золотых и 6 серебряных медалей. Последним достижением компании стали высокие

награды на 10-й международной выставке «Молочная и мясная индустрия 2012» г.

Москва.

За время своего существования «Ярославский

бройлер» стал одним из наиболее успешных птицеводческих хозяйств России.

Обеспечивая рабочими местами более 1800 человек и являясь крупным

налогоплательщиком в области, «Ярославский бройлер» вносит значительный вклад в

социально-экономическое развитие региона.

Птицефабрика ОАО «Ярославский бройлер»

располагается по адресу: Ярославская область, Рыбинский район, пос.

Октябрьский. Руководство осуществляется генеральным директором - Лапкиным

Андреем Львовичем. Более подробную информацию можно узнать на официальной сайте

компании www.yarbroiler.ru[6]

2.2 Оценка рыночной стоимости бизнеса ОАО

«Ярославский бройлер» затратным методом на основе активов

Как и положено, прежде чем приступить к оценке

стоимости бизнеса ОАО «Ярославский бройлер» выберем дату оценки. Мы будем

определять стоимость по состоянию предприятия на 31.12.2013.

В теоретической части курсовой мною была

рассмотрена методология затратного подхода к оценке бизнеса. Выводом стало то,

что в ситуации ограниченного доступа к информации о предприятии, как в нашем

случае, целесообразно произвести его оценку используя метод чистых активов.

Согласно данному методу рыночная стоимость предприятия приравнивается к

балансовой стоимости её собственного капитала.

Итак, расчет рыночной стоимости капитала

согласно формуле (1) представлен в таблице 4. Данные для расчета взяты из

бухгалтерского баланса ОАО «Ярославский бройлер» на 31.12.2012 (приложение 1),

как баланса за последнюю отчетную дату.

Таблица 4

Расчет рыночной стоимости ОАО «Ярославский бройлер»

по методу чистых активов

|

Наименование

показателя

|

Код

строки баланса

|

На

конец года

|

|

|

2010

г.

|

2011

г.

|

2012

г.

|

|

1.

Активы

|

|

Нематериальные

активы

|

110

|

37

|

24

|

12

|

|

Основные

средства

|

150

|

1

712 373

|

1

847 474

|

1

749 801

|

|

Незавершенные

капитальные вложения

|

190

|

187

513

|

163

172

|

201

511

|

|

Долгосрочные

финансовые вложения

|

170

|

184

|

184

|

17

663

|

|

Запасы

|

210

|

349

619

|

405

235

|

551

818

|

|

Дебиторская

задолженность

|

230

|

166

432

|

150

758

|

222

245

|

|

Краткосрочные

финансовые вложения

|

240

|

87

338

|

162

000

|

213

000

|

|

Денежные

средства

|

250

|

12

718

|

7

791

|

19

109

|

|

Прочие

оборотные активы

|

260

|

2

|

0

|

0

|

|

Итого

активы:

|

|

2

516 216

|

2

736 638

|

2

975 159

|

|

2.

Пассивы

|

|

Заемные

средства

|

410+510

|

869

790

|

805

732

|

862

476

|

|

Кредиторская

задолженность

|

520

|

79

080

|

94

775

|

92

165

|

|

Оценочные

обязательства

|

540

|

0

|

10

337

|

11

580

|

|

Прочие

краткосрочные обязательства

|

550

|

540

|

420

|

0

|

|

Итого

пассивы

|

|

949

410

|

911

264

|

966

221

|

|

2.

Чистые активы, тыс. руб.

|

|

Активы

- Пассивы

|

|

1

566 806

|

1

825 374

|

2

008 938

|

Таким образом, рыночная стоимость ОАО

«Ярославский бройлер» методом чистых активов по состоянию на 01.01.2013

составляет 2 008 938 тыс. руб.

Используя для оценки стоимости бизнеса ОАО

«Ярославский бройлер» метод чистых активов нам удалось избежать абстрактности

оценки, присущей другим методам, так как он основан на достоверной информации о

реальных активах, которые находятся в собственности у предприятия.

2.3 Оценка рыночной стоимости бизнеса ОАО

«Ярославский бройлер» доходным подходом

Для нахождения стоимости цены бизнеса ОАО

«Ярославский бройлер» с помощью доходного подхода, мною был выбран метод чистых

активов. По моему мнению, в данной случае, мы имеем дело с предприятием, доходы

которого будут отличаться от доходов в предшествующий период и нестабильны по

годам прогнозного периода.

Суть метода дисконтированных денежных потоков

заключается в определении стоимости имущества суммированием текущих стоимостей

ожидаемых от него потоков дохода.

Итак, принимая во внимание то, что мы

рассматриваем ОАО «Ярославский бройлер» как предприятие с растущим доходом, то

целесообразно брать за основу расчётов не формулу (4), а формулу (5).

Исходя из формулы (5) в первую очередь следует

определить величину дохода, на которую могут рассчитывать владельцы капитала.

Ею выступает чистый денежный поток, который находится по формуле (6).

Данные для расчетов будут взяты из отчета о

прибылях и убытках (форма 2) «Ярославский бройлер» на 31.12.2012 (приложение

2), как баланса за последнюю отчетную дату.

Для начала найдём операционную прибыль (EBIT):

EBIT= Прибыль до

налогообложения (стр.300) + Проценты к уплате (стр. 330)

ЕBIT=

346785+92182=438967

Чистая операционная прибыль за минусом налогов (NEOPLAT):

NEOPLAT=

EBIT - Налог на прибыль

(стр. 410)

NEOPLAT=

438967-2950= 436017

Теперь для формулы (6) находим сумму чистых

инвестиций, которые равны разнице между инвестиционным капиталом (IC)

на конец и начало года.

IC= EC+LTL,

где

EC-

собственные средства предприятия (форма 1,раздел 3);

LTL-

долгосрочный заемный капитал, используемый предприятием (форма 1, раздел 4).

ЧИ= IC(к.г.)-IC(н.г.)

ЧИ = 2637690-2361740=275950

Теперь имея все данные мы можем рассчитать

свободный денежный поток (6), принимаемый нами к в качестве дохода, на который

могут расcчитывать владельцы

капитала:

FCF=436017-275950=160067

Далее по формуле (5) для расчетов стоимости компании

нам необходимо найти величину g

-

темп роста стоимости компании. Он зависит от инвестиционной активности (b)

и рентабельности инвестиционного капитала (ROIC).

Найдем b

по формуле (8):

b=

=0,6

=0,6

Найдем ROIC

по формуле (9):

ROIC= =16,5%

=16,5%

Теперь рассчитаем g:

g=0,6×16,5=9,9%

Теперь, когда мы определили темп роста стоимости

компании, переходим к определению средневзвешенной цены капитала, т.е. WACC.

Исходя из данных бухгалтерского баланса ОАО

«Ярославский бройлер» мы вычислили, что сумма заемных средств (LC)

предприятия равна 862476тыс. руб (30% от общей суммы капитала). Из пояснений к

бухгалтерскому балансу и отчету о финансовых результатах за 2012 год в разделе

4 «По финансовой деятельности» (приложение 3), была взята информация о выплатах

процентов за кредит. Произведя соотношение этих выплат с суммой заемных

средств, мы определили стоимость заемного капитала в размере 11,9% годовых.

Исходя из данных бухгалтерского баланса ОАО

«Ярославский бройлер» мы вычислили, что сумма собственных средств (EC)

предприятия равна 1995133тыс. руб (70% от общей суммы капитала).

Цену собственного капитала(Ks)

найдем по модели Гордона:

Ks= DPS0(1+g)/Pp+g

,

где DPS0-

дивиденд на акцию в текущем периоде;

g- Внутренние темпы

роста, т.е. ежегодный процентный темп роста чистой прибыли, и следовательно,

суммы дивиденда;

Pp- цена одной

акции.

Данные для расчета цены собственного капитала

возьмем из последнего отчета об итогах выпуска ценных бумаг и размер дивиденда

из годового отчета за 2012 год ОАО «Ярославский бройлер», а также, темп роста

рассчитаем исходя из ретроспективных данных по чистой прибыли ОАО «Ярославский

бройлер» за последние 2 года.

Таким образом, расчет будет выглядеть следующим

образом:

Ks=115(1+

0,08)/1000 + 0,08=0,12+0,08=20%

Также при расчёте WACC

учтем налоговый эффект, в размере налога на прибыль равного 24%.

Формула для расчета средневзвешенной цены

капитала выглядит следующим образом:

WACC = Ks × Ws + Kd (1 -

T)× Wd ,

где Ks - Стоимость собственного капитала

(%);

Ws - Доля

собственного капитала ;

Kd - Стоимость

заемного капитала (%);

Wd - Доля

заемного капитала ;

T - Ставка

налога на прибыль (в %).

Таким образом, теперь мы можем рассчитать WACC:

WACC=20×0,7+11,9(1-0,24)×0,3=14+2,7=16,7%

Теперь у нас есть все данные, чтобы рассчитать

стоимость бизнеса ОАО «Ярославский бройлер» методом дисконтирования денежных

потоков, используя формулу (5):

V=

=

= =2

586 964,7

=2

586 964,7

Таким образом, рыночная стоимость ОАО

«Ярославский бройлер» методом дисконтирования денежных потоков по состоянию на

01.01.2013 составляет 2 586 965 тыс. руб.

Оценка стоимости бизнеса птицефабрики доходным

подходом в большей степени отражает представления инвестора о бизнесе, как об

источнике дохода. Однако, точность составления прогнозов длительного потока

доходов предприятия осложнена неустойчивостью российского рынка, что может

сказаться на достоверности полученной оценки.

2.4 Рыночная оценка стоимости бизнеса ОАО

«Ярославский бройлер»

Рыночный или сравнительный подход предполагает,

что ценность собственного капитала фирмы определяется той суммой, за которую

она может быть продана при наличии достаточно сформированного рынка.

Для целей данной оценки мы использовали метод

рынка капитала, который основан на использовании ценовых мультипликаторов.

Суть данного метода заключается в следующем.

Выбирается предприятие, аналогичное оцениваемой фирме, которое было недавно

продано, или по нему имеются официальные данные по капитализации. Затем

рассчитывается соотношение между рыночной ценой продажи предприятия-аналога и

каким-либо его финансовым показателем. Данное соотношение называется ценовым

мультипликатором. Для получения рыночной стоимости собственного капитала

необходимо умножить аналогичный финансовый показатель оцениваемой компании на

расчетную величину ценового мультипликатора.

При применении сравнительного подхода мы

столкнулись с проблемой отсутствия информации о результатах капитализации и

продажи предприятий АПК в связи со специфичностью их бизнеса (сравнительно

небольшой размер, невысокая рентабельность и т. д.). Поэтому пришлось применять

некоторые допущения.

На первом этапе по ряду характеристик было выбрано

предприятие, сопоставимое с оцениваемым ОАО «ПТФ «Васильевская» и которое могло

быть использовано для расчета мультипликаторов. В качестве такого предприятия

выбрано ОАО «Группа «Черкизово» - вертикально интегрированный холдинг,

предприятия которого образуют полный производственный цикл: производство

кормов, выращивание птицы и свиней, переработка, реализация. ОАО «Ярославский

бройлер» по темпам развития сопоставима с ОАО «Группа «Черкизово».

С 2005 г. рейтинговое агентство «Эксперт»

публикует данные по капитализации ОАО «Группа «Черкизово» в ежегодном рейтинге

крупнейших компаний «Эксперт-400. Крупнейшие».

На втором этапе оценки сравнительным подходом

произведем расчет величины ценовых мультипликаторов.

В расчете рыночной стоимости бизнеса ОАО «Ярославский

бройлер» использовались два интервальных мультипликатора: мультипликатор

«Цена/Выручка от реализации» (P/S) и мультипликатор «Цена/Чистая прибыль»

(Р/Е). Значения этих мультипликаторов по ОАО «Группа «Черкизово» за 2008 г.

составили 0,86 и 11,78 соответственно. Данные по этим показателям опубликованы

на сайте РА «Эксперт» [7].

Расчет стоимости бизнеса представлен в таблице

5, при расчетах применяем формулы (14) и (15).

Таблица 5

Расчет рыночной стоимости бизнеса ОАО

«Ярославский бройлер»

|

Показатель

|

Значение

|

|

Мультипликатор

P/S (среднее значение по рейтингу «Эксперт»)

|

0,86

|

|

Мультипликатор

Р/Е (среднее значение по рейтингу «Эксперт»)

|

11,78

|

|

Выручка

оцениваемого бизнеса, тыс. руб.

|

3

258 005

|

|

Чистая

прибыль оцениваемого бизнеса, тыс. руб.

|

343

830

|

|

Капитализация

по мультипликатору P/S, тыс. руб.

|

2

801 885

|

|

Капитализация

по мультипликатору Р/Е тыс. руб.

|

4

050 318

|

|

Средняя

капитализация оцениваемого бизнеса, тыс. руб.

|

3

426 102

|

Таким образом, мы рассчитали, что стоимость

бизнеса ОАО «Ярославский бройлер» при использовании в оценке рыночного подхода

составляет 3 426 102 тыс. руб.

На мой взгляд, оценка стоимости бизнеса ОАО

«Ярославский бройлер» в сопоставлении с ОАО «Группа «Черкизово» является весьма

условной, и не может служить основанием для реальных рыночных сделок.

2.5 Агрегированная оценка стоимости бизнеса ОАО

«Ярославский бройлер»

В предыдущих параграфах практической главы

курсовой работы, нами была рассчитана рыночная стоимость ОАО «Ярославский

бройлер», по состоянию на 01.01.2013, с помощью трёх подходов к оценке бизнеса.

Таким образом, нами были получены следующие результаты, которые представлены в

таблице 6.

Таблица 6

Результаты оценки бизнеса

|

Метод

получения стоимости бизнеса

|

Стоимость,

млн. руб.

|

|

По

затратному подходу (метод чистых активов)

|

2

008, 938

|

|

По

доходному подходу (метод дисконтирования денежных потоков)

|

2

586, 965

|

|

По

рыночному подходу (метод рынка капитала)

|

3

426, 102

|

Для сопоставления результатов стоимостей

бизнеса, полученных различными методами, отобран ряд критериев сравнения (таблица

7).

Таблица 7

Критерии сравнения

|

№

п/п

|

Критерии

|

Затратный

подход

|

Доходный

подход

|

Рыночный

подход

|

|

1.

|

Соответствие

целям оценки

|

|

+

|

|

|

2.

|

Соответствие

используемой информации

|

+

|

+

|

|

|

3.

|

Достаточность

информации

|

+

|

+

|

|

|

4.

|

Достоверность

информации

|

+

|

|

|

|

5.

|

Учёт

имущественного потенциала

|

+

|

|

|

|

6.

|

Учёт

рыночной конъюнктуры

|

|

|

+

|

|

7.

|

Учет

перспектив развития бизнеса

|

|

+

|

|

|

8.

|

Учет

рисков

|

|

+

|

|

|

9.

|

Простота

расчётов

|

+

|

|

|

|

10.

|

Учет

специфических особенностей объекта оценки

|

+

|

+

|

|

|

Количество

наблюдений

|

6

|

6

|

6

|

|

Итог

|

6/10

|

6/10

|

1/10

|

|

Вес

|

6/10

× 10/13 = 0, 462

|

0,461

|

0,077

|

Для определения более точной стоимости бизнеса

ОАО «Ярославский бройлер» необходимо рассчитать средневзвешенное значение

согласно удельным весам применяемых подходов (таблица 8).

Таблица 8

Окончательный расчет стоимости бизнеса ОАО

«Ярославский бройлер»

|

Показатель

|

Расчет

|

|

Рыночная

стоимость бизнеса, млн. руб.

|

2

008, 938 × 0, 462 + 2 586, 965 × 0,461 + 3 426, 102 × 0,077

= 2 384,530

|

Таким образом, рыночная стоимость бизнеса ОАО

«Ярославский бройлер» по состоянию на 01.01.2013 составляет 2 384,530 млн.

руб.

Сопоставляя результаты оценки стоимости ОАО

«Ярославский бройлер», полученные при применении трёх подходов к оценке бизнеса

- затратного, доходного и сравнительного (рыночного), можно сделать следующие

выводы.

Оценка рыночной стоимости бизнеса по затратному

подходу, который рассматривает стоимость бизнеса как балансовую стоимость её

собственного капитала, показала наименьший результат (2 008 938 тыс. руб.). Это

объясняется существующей долей заемных средств в пассиве баланса. Однако, можно

с уверенностью сказать, что это явление временное, поскольку предприятие

осваивает новые площадки и расширяет свою деятельность, поэтому несёт

существенные издержки, по которым пока не в состоянии расплатиться (высокая

величина обязательств).

Рыночная стоимость бизнеса по доходному подходу

на 578 027 тыс. руб. превышает результат, полученный затратным подходом, однако

на 839 137 тыс. руб. меньше результата полученного рыночным подходом. Это

говорит о том, что при применении рыночного подхода имеет место переоценка

рынком стоимости бизнеса ОАО «Ярославский бройлер». Делаем вывод, что «наш

бизнес» ещё «не дорос» до средних показателей рынка и определять его стоимость,

основываясь на сравнении с другими птицефабриками, мы не имеем достаточных

оснований.

Результат, полученный при применении доходного

подхода, отражает будущую стоимость бизнеса на момент оценки. Необходимо

стремиться к тому, чтобы результат, полученный при применении сравнительного

подхода, сравнялся с рыночной стоимостью при использовании доходного подхода.

3. Использование результатов оценки бизнеса ОАО

«Ярославский бройлер» в целях повышения эффективности деятельности компании

.1 Общие рекомендации по внедрению системы управления

стоимостью бизнеса на ОАО «Ярославский бройлер»

Вложение средств в компанию окажется максимально

выгодным лишь в том случае, если менеджеры будут объективно оценивать стоимость

вверенного им бизнеса и делать все, чтобы она непрерывно росла. Эта задача

решается с помощью новой концепции менеджмента - «Управление стоимостью

компаний».

Концепция «Управление стоимостью компаний»

(Value based management, VBM) появилась в середине 1980-х гг. в США. Суть ее в

том, что все решения менеджмента компании должны оцениваться с точки зрения их

влияния на ее рыночную стоимость. В первую очередь это делается в угоду

инвесторам. Кроме того, собственникам компании полезно знать, сколько стоит их

бизнес, чтобы понять, продолжать ли им заниматься.

Практика управления ради стоимости значительно

изменилась за последние 20 лет. В начале 1980-х гг. она состояла в основном из

измерения различных показателей, включая «экономическую прибыль» и «остаточную

прибыль», что включало «цену» капитала, используемого в каждом бизнесе. Ясно

признав, что капитал имеет цену, эти показатели указывали, где внутри компании

капитал инвестируется неприбыльно.

Несмотря на то, что основанные на стоимости

показатели открыли путь к огромной стоимости, системы предоставляли

недостаточно информации касательно будущих инвестиций, где будущая прибыль и

требования к капиталу неизвестны, таких как вывод новых продуктов или выход на

новые рынки. Для решения этих проблем менеджерам нужно было нечто большее, чем

прошлые показатели, им был нужен подход, который привязал бы долгосрочное стратегическое

мышление к планированию капитальных инвестиций.

Данная потребность была удовлетворена в конце

1980-х гг., когда возникла дисциплина управления на основе стоимости - VBM. VBM

объединила бизнес-стратегию и корпоративные финансы, дав интегрированную

экономическую основу для анализа бизнес-инвестиций. Она позволила практикам

понять и объяснить, что движет финансовыми результатами, и делать

«обоснованные» финансовые прогнозы.

В 1990-х гг. этот метод пришел в Европу и Азию,

а затем новую философию управления стали использовать и крупные российские

компании, которые хотели соответствовать требованиям западного инвестора.

Управление стоимостью компании - новая философия

менеджмента, о ней много пишут специалисты и спорят практики. Причины, по

которым проявляется повышенный интерес к этой концепции, можно разбить на три

группы. Первая группа причин вытекает из новых процессов, возникающих в самом

бизнесе - он стал более динамичным, резко возросла роль интеллектуальных

ресурсов как факторов успеха в конкурентной борьбе. Вторая связана с усилением

самой конкуренции, что ведет к необходимости удовлетворять интересы всех

«заинтересованных лиц» компании, под таковыми понимаются группы потребителей,

поставщиков, государственных органов и сам персонал компании (иными словами,

все те, кто заинтересован в ее деятельности). Это не дань моде, а фундамент для

долгосрочного планирования. Третья группа причин уходит корнями в процессы,

протекающие во взаимоотношениях собственников и управленческих команд, в

нарушение баланса их разнородных интересов, в смещение фактического контроля

над компанией от собственника к наемным командам. Интерес к VBM тем и вызван,

что этот метод позволяет анализировать и оценивать результаты деятельности

компании с учетом всех изменений, которые происходят в деловой среде.

Основные постулаты VBM можно сформулировать

следующим образом:

) максимизация стоимости компании является

главной целью стратегического управления;

) стоимость в наибольшей степени связана с

денежным потоком, который генерирует компания;

) прирост стоимости является главным критерием

эффективности управления.

В классическом виде модель управления стоимостью

компании описана Т. Коуплендом, Т. Коллером, Д. Муррином в виде пентаграммы,

изображенной на рис. 3 [9].

Фактическая стоимость компании - оценка

компании, основанная на методе дисконтированного денежного потока.

Потенциальная стоимость с внутренними

улучшениями - финансовый анализ предприятия, выявление факторов стоимости,

разработка и выполнение стратегии увеличения стоимости.

Потенциальная стоимость с внутренними и внешними

улучшениями - использование внешней реструктуризации: продажа подразделения,

покупка компании, слияние, создание совместного предприятия, ликвидация

подразделения и т. д.

Рис. 3. Модель управления стоимостью компании

Оптимальная реструктурированная стоимость -

финансовая реструктуризация: принятие решений в отношении уровней

задолженности, увеличения собственного капитала, конверсии долга в собственный

капитал и т. д.

Фактическая стоимость дисконтированного

денежного потока сравнивается с текущей рыночной стоимостью компании. Любое

расхождение между этими стоимостями представляет собой разрыв восприятия.

Если текущая рыночная стоимость меньше

фактической стоимости денежного потока компании, то команде управления

необходимо улучшить взаимодействие с рынком, чтобы рыночная стоимость

увеличивалась. Другой способ - осуществление программы выкупа акций. В