Оптимизация портфеля ценных бумаг

Оглавление

Введение

Глава 1. Теоретические основы оптимизации портфеля ценных бумаг

1.1 Формирование оптимального портфеля ценных бумаг

1.2 Паевые инвестиционные фонды на российском рынке

1.3 Теоретические основы Копула-функций

Глава 2. Использование копула-функций для оптимизации портфеля

ценных бумаг на основе CVaR по российским ПИФ

2.1 Анализ данных по выбранным паевым инвестиционным фондам

2.2 Оптимизация портфелей ценных бумаг на основе CVaR

2.3 Тестирование оптимальных портфелей на контрольных данных и

анализ полученных результатов

Заключение

Список литературы

Приложения

Введение

За последние несколько десятков лет мировой финансовый рынок

продемонстрировал очень высокие темпы роста, как по объемам торговли, так и по

количеству торгуемых инструментов. Сейчас очень сложно представить инвестора,

владеющего только лишь одним активом. Как правило, вложение средств

производится в набор таких инструментов, называемым портфелем ценных бумаг. В

него могут входить как инструменты одного вида, например, только акции или

только облигации, так и различные активы: ценные бумаги, производные финансовые

инструменты, недвижимость и т.д. Главной целью формирования портфеля ценных

бумаг является стремление инвестора получить наиболее высокую доходность при

заданном уровне риска или же иметь наиболее низкий риск для заданного уровня

доходности. Это достигается, прежде всего, за счет эффекта диверсификации, т.е.

распределения средств инвестора между различными активами, а также за счет

тщательного подбора финансовых инструментов.

Моделирование портфелей ценных бумаг является специфической

задачей составления такого сочетания ценных бумаг, которое бы удовлетворяло

выбранной инвестиционной стратегии. Выбор ценных бумаг для инвестирования при

этом основывается на двух основных процессах: анализе поведения ценных бумаг на

основе их исторических котировок и прогнозировании динамики их котировок в

будущем. Прогнозирование, при этом, является процессом с неопределенной

степенью вероятности, так как на котировки ценных бумаг влияет множество

факторов, от локальных до глобальных, поэтому подготовка адекватной модели

является чрезвычайно трудной задачей. Процесс анализа является определенным по

своей сути, так как берется уже известная информация о ценных бумагах, которая

анализируется по метрикам, оценивающим соотношение доходности и риска.

Разнообразие вариантов сочетаний ценных бумаг приводит к тому, что существует

значительное количество привлекательных для инвестирования элементов. Это

приводит к решению задачи моделирования множества портфелей ценных бумаг из

определенной совокупности рыночных элементов по заданному количеству элементов

в портфеле.

Повышение эффективности рынка, рост статистической базы,

прогресс в области вычислительной техники и развитие научных знаний привели к

возникновению современной теории управления портфелем ценных бумаг. Она

основана на использовании статистических и математических методов подбора

инструментов в портфель, а также на ряде новых концептуальных подходов. Основу

современной портфельной теории составляют сформулированные Гарри Марковицем в

1950-х годах идеи по управлению портфелем ценных бумаг. Его подход предполагает

анализ ожидаемых средних значений и вариаций финансовых активов и выбор на их

основе оптимальных весов, с которыми инвестор должен включить каждую

рассматриваемую бумагу в свой портфель [32]. В 90-е годы прошлого века

портфельная теория обогатилась концепцией VAR (Value-at-Risk). Изобретение

банком J.P. Morgan в 1992 г. данной методики объясняется тем, что во многих

случаях дисперсия не может рассматриваться как подходящий показатель измерения

риска портфеля. Например, дисперсия не учитывает возможную скошенность в

распределении доходности портфеля, если оно не является симметричным [59,

c.28]. Таким образом, новая методология благодаря своему преимуществу по

сравнению с "Классической теорией" привлекла как научных

исследователей, так и практиков и по настоящий момент времени широко

используется в различных направлениях, связанных с оценкой рисков.

В мировой научной литературе существует множество работ,

посвященных оптимизации портфеля ценных бумаг и управления риском на основе

показателя VaR, например, Basak and Shapiro [4], Chen [7] и Goh et al. [19].

Однако, существует ряд недостатков VaR как меры риска. Во-первых, VaR сложно оптимизировать

для дискретных распределений (когда его расчет производится при помощи

сценариев), поскольку в данном случае он не будет выпуклой и гладкой функцией и

будет иметь множество локальных экстремумов. Во-вторых, он не является

когерентной мерой риска, в частности может возникнуть ситуация, когда

диверсификация портфеля может увеличить величину VaR (будет нарушаться свойство

субаддитивности). Для преодоления данного недостатка RockfellerandUryasev

предложили альтернативную меру риска - ConditionalValue-at-Risk (CVaR). Pflug

[40] показал, что CVaR является когерентной и выпуклой мерой риска

(удовлетворяет всем трем вышеперечисленным свойствам). Это послужило причиной

тому, что множество исследователей используют именно CVaR в качестве меры риска

для управления портфелем ценных бумаг и других экономических и финансовых

проблем (например: JohnandHafize [25], Huangetal. [23], Zhu and Fukushima

[55], Yau et al. [53], Sawik [44], Claro and Pinho de Sousa [9]).

Для процедуры оптимизации портфеля ценных бумаг на основе

CVaR ключевую роль играет задача выбора и оценки совместного распределения

доходностей ценных бумаг - "претендентов" на включение в портфель.

Исследования показывают, что для финансовых данных наблюдается отклонение их

совместного распределения от многомерного нормального закона. Примером может

служить асимметрия доходностей рыночных активов, которая больше в периоды спада

на рынке, чем в периоды подъема на рынке (Erbetal., 1994 [11]; Longin, Solnik,

2001 [30]; Ang, Chen, 2002 [1]; Patton, 2004, 2006 [37,38]). Таким образом,

многомерное нормальное распределение не является хорошей моделью для описания

совместного распределения многих экономических и финансовых проблем, что

приводит к проблеме поиска более адекватных многомерных моделей. Теория копула-функций

- один из лучших способов ее решения. Теория копула-функций берет свое начало с

работ Hoeffding в 1940г. [22] и Sklar в 1959 г. [47,48], однако свое развитие и

широкое использование она получила лишь к концу 1990‑х гг. Количество

исследований с применением копула-функций увеличивается достаточно быстро, см.

(Wang, 1998 [49]; Frees, Valdez, 1998 [16]; Embrechtsetal., 1999 [10]).

Несмотря на то, что теория копула-моделей исследована относительно полно,

проблема оценивания и статистические выводы для копула-моделей, в определенном

контексте, все еще требуют дальнейших исследований, см. Genest, Favre, 2007

[17]. За последние годы предложены различные методы оценивания параметров

копула-функций, начиная с параметрических (Jondeau, Rockinger, 2003 [26]; Patton,

2004, 2006а, б [37,38]; Fantazzini, 2009б [12]), полупараметрических (Genest et

al., 1995 [17,18]; Breymann et al., 2003 [5]; Fantazzini, 2010 [13,14), и

заканчивая непараметрическими методами (Fermanian, Scaillet, 2003 [15]).

Новым направлением развития является использование копул к

моделированию многомерных распределений в задачах оптимизации структуры

портфеля. Здесь стоит отметить такие работы, как (Hennessy, Lapan, 2002 [21];

Алексеев и др., 2006 [56]). Кроме того, большинство исследователей в данном

направлении используют в качестве меры риска именно CVaR из-за его преимуществ

описанных выше. Lauprete, Samarov, Welsch, 2002 [28]; Autchariyapanitkul,

Chanaim, Sriboonchitta, 2015 [3] на основе исторических данных оценивали

портфели минимального риска с использованием распределения Стьюдента для

копулы. ManyingBaiandLujieSun [31] в своей работе применяли 3-х мерные

Архимедовы копулы для анализа данных, а (PuHuang, DharmashankarSubramanian,

JieXu, 2010 [41]) - Нормальные копулы. Помимо данных работ существует много

исследований по оптимизации портфеля ценных бумаг на основе несимметричных мер

риска, см. (Xubiao He, Pu Gong, 2009 [51]; Iakovos Kakouris, Berç Rustem, 2014 [24]) идругие.

Таким образом, данная тема является очень популярной и

привлекает внимание исследователей по всему миру. Кроме того отсутствуют работы

по оптимизации портфеля ценных бумаг, состоящего из паев российских ПИФ на

основе копула функций. Все это говорит об актуальности выбранной тематики

исследования.

Целью настоящей работы является получение оптимального

портфеля ценных бумаг на основе CVaR с использованием копула-функций для оценки

многомерного распределения на примере российского рынка открытых ПИФов.

Для достижения данной цели были поставлены следующие задачи,

определившие состав и логику настоящей работы:

Проверить используемые данные на "нормальность" с

помощью теста Колмогорова-Смирнова и на "тяжелые хвосты" при помощи

ядерных оценок функции плотности

Построить копула-функции и выбрать лучшие из них на основе

критерия Акаике

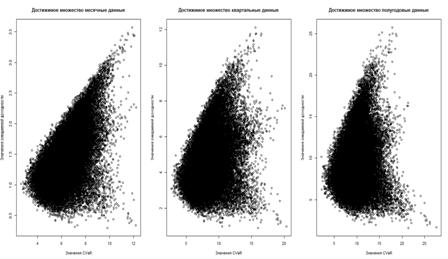

Смоделировать множество портфелей ценных бумаг на основе

метода Случайных портфелей

Построить прогноз распределения доходности ценных бумаг на

трех временных горизонтах инвестирования: месяц, квартал и полугодие

Оценить ожидаемую доходность и CVaR для каждого

сгенерированного портфеля и построить достижимые множества для всех

рассматриваемых временных горизонтов

Выбрать оптимальные портфели и сравнить их с результатами

"Классической теории" Марковица на контрольных данных

Объектом исследования являются открытые Паевые Инвестиционные

фонды российского рынка, входящие в десятку фондов с наибольшей стоимостью

чистых активов.

Предметом исследования выступают оптимальные портфели,

составленные из паев объектов исследования.

Методология исследования основана на применении

копула-функций, метода Случайных портфелей, метода непараметрической оценки

CVaR, метода Маровица, метода Монте-Карло

Структура работы состоит из введения, двух глав, заключения и

списка использованных источников.

Во введении определены актуальность, цель и задачи, объект и

предмет исследования, характеристика степени разработанности темы, методическая

и информационная база.

В первой главе рассматриваются теоретико-методологические

основы процесса построения оптимальных портфелей для ПИФ. В ней изложена

Классическая теория управления портфелем ценных бумаг, а также новые

направления в данной области - использование CVaR и VaR в качестве мер риска,

описаны основы функционирования ПИФ на российском рынке, рассказано об

теоретических основах построения и использования копула-функций для

моделирования многомерного распределения.

Во второй главе подробно изучены и проанализированы исходные

данные на предмет подчинения нормальному распределению и толщины хвостов

распределения, приведена методология и построены оптимальные портфели разных

типов на трех временных горизонтах, протестированы результаты данных портфелей

на контрольной выборке и проанализированы полученные результаты.

В заключении подведены итоги исследования, содержатся выводы

и практические рекомендации.

портфель оптимизация ценная бумага

Глава

1. Теоретические основы оптимизации портфеля ценных бумаг

1.1

Формирование оптимального портфеля ценных бумаг

Основу современной портфельной теории составляют

сформулированные Гарри Марковицем в 1950-х годах идеи по управлению портфелем

ценных бумаг. Его подход предполагает анализ ожидаемых средних значений и

вариаций доходности финансовых активов и выбор на их основе оптимальных весов,

с которыми инвестор должен включить каждую рассматриваемую бумагу в свой

портфель. В классической теории в качестве ожидаемого значения доходности может

выступать среднее арифметическое, среднее геометрическое, медиана или модельное

значение, например, на основе модели CAPM, а также некоторые другие [32]. Для

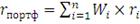

определения доходности портфеля используется следующая формула:

(1)

(1)

где

- доля

- доля

актива в портфеле,

актива в портфеле,

- доходность

- доходность

актива.

актива.

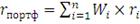

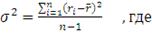

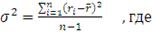

В качестве меры риска или изменчивости (вариации) актива Марковец

предложил использовать дисперсию, которая характеризует разброс доходности

относительно ее средней величины.

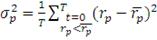

(2)

(2)

Для определения общего риска портфеля (его дисперсии) формула

расчета такова:

(3)

(3)

- ковариация (мера линейной зависимости) доходности

- ковариация (мера линейной зависимости) доходности

актива с доходностью

актива с доходностью

актива, где:

актива, где:

(4)

(4)

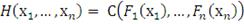

Если объединить в портфель некоторое число активов (рассмотрим

случай с четырьмя активами), то можно построить портфельное множество с

различными сочетаниями параметров риска и доходности, варьируя удельные веса

инструментов в портфеле. Таким образом, мы получим фигуру ABCDE,

изображенную на рисунке 1, которая представляет собой все достижимое множество

портфелей.

инструментов в портфеле. Таким образом, мы получим фигуру ABCDE,

изображенную на рисунке 1, которая представляет собой все достижимое множество

портфелей.

Рисунок 1: Достижимое множество

Рациональный инвестор будет стремиться минимизировать риск и

увеличить доходность, поэтому всем возможным портфелям, представленным на рис.

1, вкладчик предпочтет только те, которые расположены на отрезке ВС, поскольку

они являются доминирующими. Доминирующий портфель - это портфель, который имеет

наибольшую доходность для заданного уровня риска или минимальный риск для

заданного значения доходности. Набор портфелей на отрезке ВС называют эффективным

набором. Эффективный набор портфелей - это набор, состоящий из доминирующих

портфелей. Набор портфелей на участке ВС называют еще эффективной границей или

эффективной границей Марковца. Она была открыта Г. Марковцем в 50-х годах.

Чтобы определить данную границу, необходимо на основе уравнения (3) рассчитать

удельные веса активов в портфеле, при которых минимизируется значение его

дисперсии для каждого данного уровня доходности при условии, что

и

и

. Данный метод называется методом Марковца [58, c.6-60].

. Данный метод называется методом Марковца [58, c.6-60].

Для выбора оптимального портфеля из эффективной границы

используется функция полезности инвестора или его склонность к риску. Это

означает, что более склонный к риску инвестор будет выбирать портфель с более

высоким риском и с более высокой доходностью и наоборот. Оптимальным портфелем

будет тот, который задан точкой касания кривой безразличия инвестора и

эффективной границы.

В 90-е годы прошлого века портфельная теория обогатилась

концепцией VAR (Value-at-Risk). VaR - это показатель риска, который показывает,

какую максимальную сумму денег может потерять портфель инвестора в течение

определенного периода времени с заданной доверительной вероятностью

(показатель, говорящий о том, какое количество раз из каждых 100 раз потери в

стоимости портфеля не превысят данного уровня). Появление методики VaR (она

была представлена публике банком J. P. Morgan в 1992 г.) объясняется тем, что

во многих случаях дисперсия не может рассматриваться как подходящий показатель

измерения риска портфеля. Например, дисперсия не учитывает возможную

скошенность в распределении доходности портфеля, если оно не является

симметричным [58, c.6-60]. Однако, существует ряд недостатков VaR как меры

риска. Во-первых, VaR сложно оптимизировать для дискретных распределений (когда

его расчет производится при помощи сценариев), поскольку в данном случае он не

будет выпуклой и гладкой функцией и будет иметь множество локальных

экстремумов. Во-вторых, он не является когерентной мерой риска [42,43]. Мера

риска

называется когерентной, если она удовлетворяет следующим

свойствам:

называется когерентной, если она удовлетворяет следующим

свойствам:

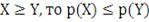

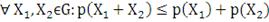

Монотонность: если

Субаддитивность:

Отражает свойство диверсификации портфелей, т.е. добавление

активов в портфель не должно увеличивать его риск.

Положительная однородность:

Является предельным случаем свойства субаддитивности, когда

выполняется строгое равенство. В реальности свойство 3 может не выполняться,

так как риск может зависеть от величины позиции, например, из-за ограничений

ликвидности [2, c. 206-218].

В случае, когда доходности инструментов, входящих в портфель не

являются нормально распределенными, диверсификация портфеля может увеличить

величину VaR, т.е. будет нарушаться свойство субаддитивности. Для преодоления

данного недостатка RockfellerandUryasev предложили альтернативную меру риска -

ConditionalValue-at-Risk (CVaR). CVaR как мера риска очень тесно связан с

показателем VaR поскольку показывает величину средних потерь для данного уровня

доверительной вероятности в случае, если убытки превысят значение VaR. Таким

образом, показатель средних ожидаемых потерь представляет собой условное

математическое ожидание потерь при условии, что их величина оказалась больше

значения VaR [42,43].

При вложении капитала в портфель ценных бумаг прибыль или убыток

инвестора зависят от размера капитала, вложенного в каждый финансовый

инструмент и от их будущих цен. Тогда

будет обозначать функцию потерь, где веса в портфеле заданы вектором

будет обозначать функцию потерь, где веса в портфеле заданы вектором

(

(

- это портфельное множество), а неопределенности, например,

рыночные цены, - вектором

- это портфельное множество), а неопределенности, например,

рыночные цены, - вектором

Таким образом, вышеприведенная функция является обратной по

отношению к функции прибыли и ее отрицательное значение будет означать

получение инвестором дохода. Для каждого вектора весов

Таким образом, вышеприведенная функция является обратной по

отношению к функции прибыли и ее отрицательное значение будет означать

получение инвестором дохода. Для каждого вектора весов

функция потерь имеет распределение задаваемое вектором

функция потерь имеет распределение задаваемое вектором

. Для удобства мы будем предполагать, что распределение данной

функции, в свою очередь, имеет плотность, обозначаемую в дальнейшем как

. Для удобства мы будем предполагать, что распределение данной

функции, в свою очередь, имеет плотность, обозначаемую в дальнейшем как

. Тогда вероятность, что потери не превысят заданной величины

. Тогда вероятность, что потери не превысят заданной величины

, может быть представлена следующим образом:

, может быть представлена следующим образом:

(5)

(5)

Как функция от

для фиксированного

для фиксированного

,

,

представляет кумулятивную функцию распределения потерь, связанных

с выбором

представляет кумулятивную функцию распределения потерь, связанных

с выбором

. Так с ростом

. Так с ростом

функция

функция

не убывает и предположим также для простоты, что она является

непрерывной.

не убывает и предположим также для простоты, что она является

непрерывной.

Значения

для функции потерь, связанной с вектором

для функции потерь, связанной с вектором

и с любым уровнем значимости

и с любым уровнем значимости

обозначим как

обозначим как

соответственно, тогда:

соответственно, тогда:

(6)

(6)

(7)

(7)

В первой формуле

- это крайняя левая точка непустого интервала, состоящего из

значений

- это крайняя левая точка непустого интервала, состоящего из

значений

, для которых вероятность того, что потери не превысят заданной

величины

, для которых вероятность того, что потери не превысят заданной

величины

равна

равна

. Во второй формуле вероятность, что убытки превысят значение

. Во второй формуле вероятность, что убытки превысят значение

равна

равна

(это следует из определения вероятности). Таким образом,

(это следует из определения вероятности). Таким образом,

- это условное ожидание потерь больших

- это условное ожидание потерь больших

при заданном векторе весов

при заданном векторе весов

. Уровень доверительной вероятности

. Уровень доверительной вероятности

зависит от субъективного подхода управляющего портфелем к этому

вопросу (обычно он равен 95% или 99%).

зависит от субъективного подхода управляющего портфелем к этому

вопросу (обычно он равен 95% или 99%).

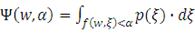

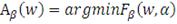

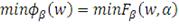

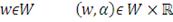

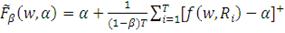

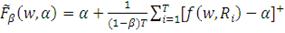

Ключом к оптимизации портфеля ценных бумаг на основе

выступает представление

выступает представление

в терминах функции

в терминах функции

на

на

:

:

(8)

(8)

(9)

(9)

Как функция от

,

,

- это выпуклая и непрерывно дифференцируемая функция, а

- это выпуклая и непрерывно дифференцируемая функция, а

, связанный с убытками при заданном

, связанный с убытками при заданном

может быть определен как:

может быть определен как:

(10)

(10)

В этой формуле набор значений

, при которых функция достигает своего минимума, обозначим как:

, при которых функция достигает своего минимума, обозначим как:

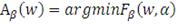

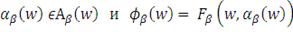

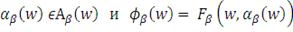

при

при

. (11)

. (11)

Данный набор является непустым, закрытым и ограниченным интервалом

(может содержать всего лишь одну точку). Тогда

может быть представлен в виде:

может быть представлен в виде:

(12)

(12)

Кроме того, всегда выполняется следующее тождество:

(13)

(13)

Таким образом, значение

всегда принадлежит решению уравнения (11), а

всегда принадлежит решению уравнения (11), а

равен значению функции

равен значению функции

, если

, если

заменить на

заменить на

.

.

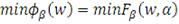

Минимизация значения

функции потерь по

функции потерь по

эквивалентна минимизации функции

эквивалентна минимизации функции

по всем

по всем

:

:

(14)

(14)

Рассматриваемая функция в точке

достигает своего второго минимума тогда и только тогда, когда

достигает своего второго минимума тогда и только тогда, когда

достигает своего первого минимума и

достигает своего первого минимума и

. В частности, когда

. В частности, когда

- это одноточечное множество (на практике как правило так и

бывает), то минимизация функции

- это одноточечное множество (на практике как правило так и

бывает), то минимизация функции

по

по

приводит к получению (не обязательно одной) пары

приводит к получению (не обязательно одной) пары

, где набор

, где набор

минимизирует

минимизирует

, а

, а

- это значение соответствующего

- это значение соответствующего

[42].

[42].

Таким образом, оставшаяся задача для вычисления оптимального

портфеля ценных бумаг, используя подход, основанный на показателе CVaR - оценка

вероятностного распределения функции потерь. Так можно оценить

при помощи набора

при помощи набора

реализации случайной величины ξ, где

реализации случайной величины ξ, где

- это размер выборки. Rockafellar and Uryasev для аппроксимации

- это размер выборки. Rockafellar and Uryasev для аппроксимации

в уравнении (8) предложили следующую формулу [20, c.216-218]:

в уравнении (8) предложили следующую формулу [20, c.216-218]:

(15)

(15)

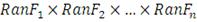

Используя рассмотренные выше меры риска, можно построить

"новое" портфельное множество и найти его эффективную границу,

использую в качестве меры риска не дисперсию как у Марковица, а величину CVaR.

Тогда график будет выглядеть следующим образом:

Рисунок 2: Достижимое множество CVaR

Рациональный инвестор будет стремиться минимизировать риск и

увеличить доходность, поэтому всем возможным портфелям, представленным на

рис.2, вкладчик предпочтет только те, которые расположены на отрезке ВС,

поскольку они являются доминирующими. Чтобы определить эффективную границу,

необходимо рассчитать удельные веса активов в портфеле, при которых

минимизируется значение его CVaR для каждого данного уровня доходности.

Как было отмечено выше, каждый инвестор стремиться получить как

можно большую доходность при заданном уровне риска и как можно меньший риск при

заданном уровне доходности (в классической портфельной теории это предпосылки,

называемые "ненасыщаемость" и "избегание риска"). Таким

образом, рассчитав риск и доходность для двух портфелей ПИФ мы однозначно

сможем сделать вывод, что один из них более эффективен чем другой, если

доходность у первого по сравнению со вторым будет выше а риск меньше. На

практике такие ситуации случаются очень редко, и, зачастую, риск и доходность у

одного портфеля высокие, а у другого низкие, что делает невозможным их

сравнение на основе только этих двух показателей. Для разрешения такой ситуации

было разработано несколько коэффициентов, позволяющих в определенной степени

соотнести риск и доходность. Давайте рассмотрим основные из них более подробно.

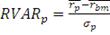

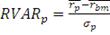

Коэффициент Шарпа (коэффициент "доходность-разброс" или RVAR)

Данный коэффициент был придуман нобелевским лауреатом У. Шарпом и

опубликован в его статье в 1966г. Он учитывает избыточную доходность (т.е.

доходность, полученную сверх безрисковой ставки) и весь риск портфеля (как

рыночный, так и нерыночный или несистематический), выражаемый дисперсией.

(16)

(16)

Где

-средняя доходность портфеля за период,

-средняя доходность портфеля за период,

- средняя безрисковая ставка за период,

- средняя безрисковая ставка за период,

- СКО портфеля.

- СКО портфеля.

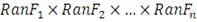

Графически коэффициент Шарпа может быть представлен следующим

образом:

Рисунок 3: Графическая иллюстрация коэффициента Шарпа

На этом графике портфель B - более эффективен, чем рыночный

портфеля М, лежащий на СМL, а портфель А - менее эффективен. [58, c.355-391; 67

c.886-902]

С течением времени Шарп немного изменил свой взгляд на расчет

избыточной доходности: он предложил использовать не безрисковую доходность в

числителе его формулы, а доходность бенчмарка. Таким образом, его формула

принимает следующий вид:

, где (17)

, где (17)

- средняя доходность бенчмарка.

- средняя доходность бенчмарка.

Выбор бенчмарка зависит от анализируемых активов, целей анализа и

суждения аналитика (на практике обычно в качестве такого выбирается какой-либо

индекс с широкой базой).

Недостатками коэффициента Шарпа являются предположение о

нормальном распределении доходности портфеля, поскольку на самом деле это не

всегда так (может наблюдаться некоторая скошенность распределения), высокая

чувствительность к параметрам и учет нерационального риска.

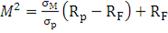

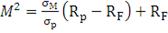

Коэффициент Модильяни

Коэффициент Модильяни был предложен американским экономистом Ф.

Модильяни в статье "Risk-adjustedperformance: howtomeasure it and

why", опубликованной в издании Journal of Portfolio Management в 1997г.

Данный коэффициент рассчитывается следующим образом:

(18)

(18)

Коэффициент Модильяни, как и коэффициент Шарпа, основывается на

суммарном (общем) риске финансового актива. Однако его отличием является то,

что он оценивает, какая доходность была бы получена, если бы суммарный риск

актива был равен рыночному риску. Кроме того, коэффициент Модильяни дает не

безразмерную величину, а представляет собой доходность в процентах, тем самым

являясь более понятным показателем для инвестора [33]

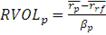

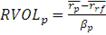

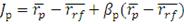

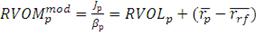

Коэффициент Трейнора (коэффициент "доходность-изменчивость" или RVOL)

Годом раньше Шарпа была опубликована Статья Трейнора, в которой он

предлагал в качестве меры риска брать бету β акции, характеризующей степень влияния

рынка на доходность фонда. Таким образом, данный коэффициент учитывает

избыточную доходность (т.е. доходность полученную сверх безрисковой ставки) и

рыночный риск портфеля.

(19)

(19)

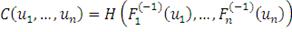

Графически коэффициент Трейнора может быть изображен:

Рисунок 4: Графическая иллюстрация коэффициента Трейнора

По сравнению с рыночным портфелем портфель "В"

управляется более эффективно, а портфель "А" - менее.

Стоит отметить, что коэффициенты Шарпа и Трейнора могут давать

различную оценку эффективности портфеля в случае наличия у него большого

собственного (несистематического риска).

Альфа Йенсена

В статье "ThePerformanceofMutualFundsinthePeriod",

опубликованной в издании JournalofFinance в 1968г., Йенсен предложил использовать

коэффициент Альфа (известный как Альфа Йенсена), который представляет собой

превышение доходности портфеля над его ожидаемой доходностью:

(20)

(20)

Величина ожидаемой доходности может быть найдена из модели CAPM,

откуда она равна:

(21)

(21)

Следовательно, коэффициент Йенсена можно представить как:

(22)

(22)

Если обе части выражения поделить на

то мы получим модифицированный коэффициент Трейнора (его так

называли К. Смит и Д. Тито) [57; 58, c.355-391; 67 c.886-902].

то мы получим модифицированный коэффициент Трейнора (его так

называли К. Смит и Д. Тито) [57; 58, c.355-391; 67 c.886-902].

(23)

(23)

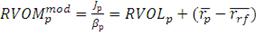

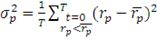

Коэффициент Сортино. В качестве меры риска там используется корень из так называемой

полудисперсии, т.е. дисперсии посчитанной только для отрицательных отклонений

от средней доходности и вычисляемой следующим образом:

(24)

(24)

Отсюда коэффициент Сортино может быть представлен:

(25)

(25)

(minimum acceptable return) - минимальный уровень доходности на

который согласен инвестор.

(minimum acceptable return) - минимальный уровень доходности на

который согласен инвестор.

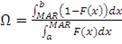

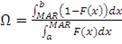

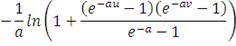

Коэффициент Омега

Данный коэффициент был предложен в 2002 г. C. Keating и W. F.

Shadwick. Функция Омега является более комплексным индикатором по сравнению со

всеми вышеперечисленными коэффициентами и дает полную характеристику

распределения результатов портфеля с точки зрения его риска и доходности. Она

учитывает не только первые два момента функции распределения, но еще и более

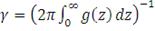

высокие моменты. Формула для расчета следующая:

(26)

(26)

- кумулятивная функция распределения, интервал

- кумулятивная функция распределения, интервал

- значения доходностей,

- значения доходностей,

- минимальный уровень доходности на который согласен инвестор

[27].

- минимальный уровень доходности на который согласен инвестор

[27].

1.2 Паевые

инвестиционные фонды на российском рынке

В России появление коллективного института инвестиций связано

с началом процесса приватизации государственного имущества в 90-х годах

прошлого столетия. Насчитывалось порядка 500 инвестиционных фондов, большинство

из которых были чековыми (их акции обменивались на приватизационные чеки).

Однако из-за неразвитости, как всей экономической системы страны, так и

финансового рынка в частности, такие фонды не имели успеха. [59, c.25-27]

Современный период функционирования данных финансовых институтов связан с

появлением 29 ноября 2001 года Федерального закона №156-ФЗ "Об

Инвестиционных фондах", что создало правовые основы их функционирования.

Под Паевым инвестиционным фондом принято понимать

обособленный имущественный комплекс без образования юридического лица,

привлекающий финансовые ресурсы инвесторов и вкладывающий их в различные активы

на финансовом рынке. В зависимости от таких активов, выделяют следующие виды

ПИФ: фонды акций, облигаций, фондов, товарного рынка, недвижимости, денежного

рынка, прямых инвестиций, художественных ценностей, долгосрочных прямых

инвестиций, а также кредитные, смешанные, индексные, ипотечные, венчурные,

рентные фонды и хедж-фонды.

Рисунок 5: Структура рынка ПИФ России по состоянию на март

2016 г.

Также паевые инвестиционные фонды могут быть открытыми

(эмитируют паи с обязательством их последующего выкупа по требованию держателя

таких ценных бумаг), закрытыми (эмитируют паи без обязательства их последующего

выкупа, т.е. инвестор может получить обратно вложенные деньги, только продав

ценные бумаги на вторичном рынке) и интервальными (эмитируют паи с

обязательством их последующего выкупа по требованию держателя таких ценных

бумаг в заданные интервалы времени) [66].

В настоящее время в России преобладают закрытые паевые фонды

(1136 шт., что составляет около 74% от общего количества данных финансовых

институтов). На втором месте по распространенности идут открытые паевые фонды

(их 354 шт. или 23% от общего числа), количество же интервальных составляет 49

шт., а доля рынка - 3%. Кроме того некоторые ПИФ предназначены только для

квалифицированных инвесторов (их список закреплен законодательно), что означает

недоступность вложения средств в их ценные бумаги рядовыми инвесторами [66].

Доступность (минимальный размер инвестиций обычно составляет

1000 рублей) и высокие результаты деятельности (за счет экономии на

транзакционных издержках и налогах) привели к тому, что за последнее

десятилетие паевые фонды неуклонно набирали популярность, как в России, так и

во всем мире, о чем свидетельствует как рост их числа, так и величины стоимости

их чистых активов.

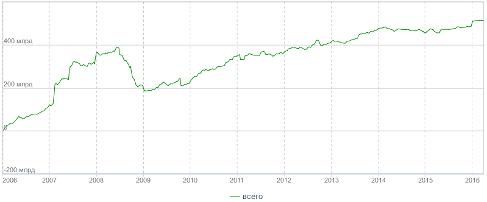

Рисунок 6: Динамика числа ПИФ в России

Рисунок 7: Динамика СЧА ПИФ в России

Доходность для инвестора при вложении денежных средств в ПИФ

представляет собой прирост стоимости инвестиционного пая (все получаемые

периодические платежи по ценным бумагам, входящим в портфель выбранного фонда,

например, дивиденды по акциям, купоны по облигациям не выплачиваются владельцем

паев). Поэтому формула расчета следующая:

(27)

(27)

Стоимость одного инвестиционного пая рассчитывается как отношение

стоимости чистых активов фонда, эмитировавшего данный пай к количеству

выпущенных им паев.

(28)

(28)

- количество выпущенных паев,

- количество выпущенных паев,

- стоимость чистых активов фонда

- стоимость чистых активов фонда

Стоимость чистых активов (СЧА) - это денежная оценка рыночной цены

активов инвестиционного фонда за минусом его обязательств (вознаграждение

управляющей компании, депозитарию, по маржинальным операциям, если он имеет

право на их осуществление и д. р.) [66].

(29)

(29)

Несмотря на то, что любой ПИФ диверсифицирует свои активы,

вкладывая капитал в различные финансовые инструменты, у инвестора сохраняется

определенная группа рисков, связанная с качеством управления данным фондом.

Данное обстоятельство приводит к необходимости распределения финансовых

ресурсов между несколькими ПИФами и, таким образом, возникает задача грамотного

формирования и управления портфелем, состоящего из множества паев. Для данных

целей наиболее привлекательным объектом инвестиций выступают открытые ПИФ что

связано с их относительно высокой ликвидностью, что является очень важным

фактором.

1.3

Теоретические основы Копула-функций

Копула-функция является функцией, агрегирующей всю информацию

относительно структуры зависимости между компонентами случайного вектора. Когда

в качестве компонент копула-функции берутся частные функции распределения,

которые необязательно принадлежат одному и тому же семейству распределений, получаем

многомерную функцию распределения. Как следствие, эта теория позволяет

достаточно гибко моделировать структуру зависимости между различными

переменными, которые могут иметь разные частные распределения. С помощью

копула-функций описываются законы многомерного распределения вероятностей. Они

определяются частными одномерными распределениями анализируемого многомерного

закона и характером зависимостей, существующих между компонентами

рассматриваемой многомерной случайной величины [36 c.7-48; 51, c.99-137].

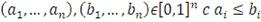

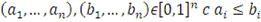

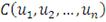

Функция

от

от

переменных, определенная на единичном гиперкубе

переменных, определенная на единичном гиперкубе

, (т.е.

, (т.е.

называется копула-функцией, если она обладает следующими

свойствами:

называется копула-функцией, если она обладает следующими

свойствами:

Область значения функции - единичный интервал

Если

по крайней мере для одного

по крайней мере для одного

то

то

для любых

для любых

является n-возрастающей функцией в том смысле, что для всех

является n-возрастающей функцией в том смысле, что для всех

справедливо равенство:

справедливо равенство:

Где

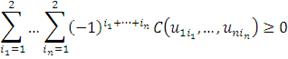

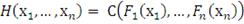

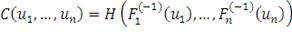

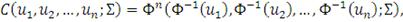

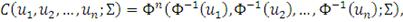

Теперь сформулируем теорему Склара, которая показывает роль

копула-функций в описании многомерных распределений вероятностей. Пусть

- n-мерная функция распределения с частными распределениями

- n-мерная функция распределения с частными распределениями

. Тогда существует n-мерная копула-функция

. Тогда существует n-мерная копула-функция

такая, что для всех действительных

такая, что для всех действительных

:

:

(30)

(30)

Если все частные функции распределения непрерывны, то копула

функция определена единственным образом; в противном случае

определена единственным образом только лишь на области

определения

определена единственным образом только лишь на области

определения

,

,

где

- область значений частных функций распределения.

- область значений частных функций распределения.

Если

- копула-функция, а

- копула-функция, а

- функции распределения, то функция

- функции распределения, то функция

, определяемая выражением (30), является совместной функцией

распределения с частными распределениями

, определяемая выражением (30), является совместной функцией

распределения с частными распределениями

. Последнее утверждение теоремы представляет большой интерес в

задаче моделирования многомерных функций распределения, поскольку из него

следует, что можно связывать вместе любые

. Последнее утверждение теоремы представляет большой интерес в

задаче моделирования многомерных функций распределения, поскольку из него

следует, что можно связывать вместе любые

одномерных функций распределения разного типа (не обязательно из

одного семейства), используя любую копула-функцию, для того чтобы получить

двумерные или многомерные функции распределения.

одномерных функций распределения разного типа (не обязательно из

одного семейства), используя любую копула-функцию, для того чтобы получить

двумерные или многомерные функции распределения.

Пусть

- обратные (в обобщенном смысле) функции частных распределений.

Тогда для каждого

- обратные (в обобщенном смысле) функции частных распределений.

Тогда для каждого

из единичного n-мерного куба существует единственная

копула-функция

из единичного n-мерного куба существует единственная

копула-функция

такая, что:

такая, что:

(31)

(31)

Таким образом, копула-функция - это такая функция, которая, с

использованием знания об одномерных частных распределениях, позволяет получить

многомерную функцию распределения, поскольку функция распределения случайного

вектора полностью описывает его вероятностную структуру, куда, в частности,

входит структура зависимости его компонент. Копула-функции дают возможность

разделить описание распределения случайного вектора на две части: частные

распределения компонент и структура их зависимостей.

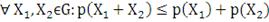

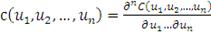

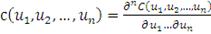

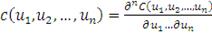

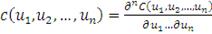

Для копула-функций, аналогично функциям распределения, можно

определить понятие плотности. В частности, плотность

, ассоциированная с копула-функцией

, ассоциированная с копула-функцией

, определяется соотношением:

, определяется соотношением:

(32)

(32)

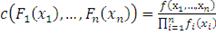

Более того, применяя следствие теоремы Склара и рассматривая

непрерывные случайные величины, можно видеть, что плотность копула-функции c

ассоциирована с плотностью совместной функции распределения

ассоциирована с плотностью совместной функции распределения

, обозначенной как

, обозначенной как

, следующим образом (каноническое представление) [64, c.100-115]:

, следующим образом (каноническое представление) [64, c.100-115]:

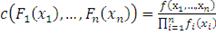

(33)

(33)

(34)

(34)

Существует несколько альтернативных методов для решения задачи

моделирования совместного распределения с учетом теоремы Шкляра. Фактически

множество комбинаций определяется возможностью параметрической и

непараметрической оценки копулы и частных распределений. Все варианты можно

обобщить в три метода: параметрический, полупараметрический и

непараметрический.

Параметрический метод

Данный класс методов предполагает параметризацию как частных

распределений, так и копулы. Если базовый подход MLE (Maximum Likelihood

Estimation) максимизирует функцию правдоподобия одновременно по частным

распределениям и по копуле, то метод "от частных распределений"

(Inference for Margin - IFM) разбивает оценку на два этапа: вначале -

параметризацию частных распределений, затем - копулы.

Полупараметрический метод

Полупараметрический метод также предполагают двухэтапную оценку

копулы. Но на первом этапе вместо параметрической оценки частных распределений

берутся эмпирические распределения, а на втором - происходит параметрическая

оценка копулы.

Непараметрический метод

Среди непараметрических методов оценки копул можно выделить два

подхода: на основе оценки эмпирической копулы и ядерных оценок. Первый подход

предполагает оценку функции распределения эмпирической копулы, которая отражает

число случаев, когда исходы случайных величин одновременно попали в выбранную

ячейку сетки разбиения всего множества вероятностного пространства [62].

Для оценки многомерного распределения необходимо выбрать вид

копула-функции, который наилучшим образом описывает зависимость между исходными

данными. Существует несколько семейств копула-функций, каждое из которых

содержит в себе различные виды.

Эллиптические копула-функции

Класс эллиптических распределений включает, главным образом, класс

симметричных распределений, которые являются довольно популярными в современных

финансах. Они позволяют моделировать многомерные экстремальные события,

формируя зависимость, не совпадающую с зависимостью многомерного нормального

распределения, и использовать распределение с большим эксцессом, чем эксцесс нормального

распределения. Таким образом, эллиптические копула-функции - это попросту

копула-функции многомерных распределений эллиптического типа. Эллиптические

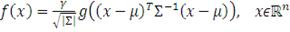

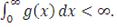

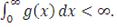

распределения определяются следующим образом:

Пусть

-

-

-мерный случайный вектор и

-мерный случайный вектор и

- симметричная и неотрицательно определенная матрица. Если

существует

- симметричная и неотрицательно определенная матрица. Если

существует

и функция

и функция

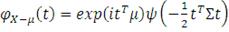

такие, что характеристическая функция

такие, что характеристическая функция

имеет вид:

имеет вид:

(35)

(35)

Для любого

, то

, то

называют случайным вектором, имеющим распределение эллиптического

типа с параметрами

называют случайным вектором, имеющим распределение эллиптического

типа с параметрами

. Копула-функция

. Копула-функция

называется эллиптической, если она отвечает распределению

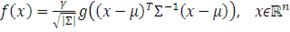

эллиптического типа. Функция плотности распределения эллиптического типа в

случае ее существования имеет вид:

называется эллиптической, если она отвечает распределению

эллиптического типа. Функция плотности распределения эллиптического типа в

случае ее существования имеет вид:

(36)

(36)

Для некоторой функции

, которая удовлетворяет условию:

, которая удовлетворяет условию:

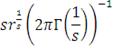

Функцию

Функцию

называют оператором плотности распределения эллиптического типа

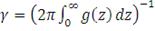

или генерирующей функцией. Нормирующая константа

называют оператором плотности распределения эллиптического типа

или генерирующей функцией. Нормирующая константа

может быть определена явным образом с использованием перехода к

полярным координатам. В результате получим:

может быть определена явным образом с использованием перехода к

полярным координатам. В результате получим:

(37)

(37)

Таблица 1: Копула-функции эллиптического типа

|

Распределение

|

Генератор

|

Константа

|

|

Нормальное

|

|

|

|

Коши

|

|

|

|

Стьюдента

|

|

|

|

Логистическое

|

|

|

|

Лапласа

|

|

|

|

Котца

|

|

|

|

Экспоненциальное

|

|

|

Наиболее часто встречающими из вышеперечисленных

копула-функций являются нормальная копула и копула Стьюдента, которые также

были использованы и в настоящей работе. Их популярность при анализе финансовых

данных обусловлена тем, что они позволяют моделировать портфели высокой

размерности, являясь при этом относительно легко оцениваемыми. Кроме того,

данные функции позволяют генерировать наблюдения при помощи относительно

простых алгоритмов.

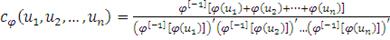

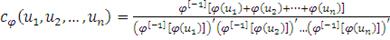

Нормальная копула функция определяется следующим образом:

(38)

(38)

где

- это

- это

мерная нормальная функция распределения с нулевыми средними

значениями и ковариационной матрицей

мерная нормальная функция распределения с нулевыми средними

значениями и ковариационной матрицей

.

.

- обратная функция для одномерного стандартного нормального

распределения.

- обратная функция для одномерного стандартного нормального

распределения.

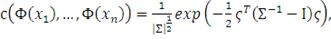

Плотность нормальной копула-функции может быть получена из

уравнения (32) с использованием канонического представления:

(39)

(39)

где

- вектор, компонентами которого являются значения обратной

функции для стандартного одномерного гауссовского распределения в точках

- вектор, компонентами которого являются значения обратной

функции для стандартного одномерного гауссовского распределения в точках

единичная матрицакопула-функция (копула Стьюдента)

единичная матрицакопула-функция (копула Стьюдента)

(40)

(40)

где

- это

- это

мерная функция распределения Стьюдента с ковариационной матрицей

мерная функция распределения Стьюдента с ковариационной матрицей

и

и

степенями свободы.

степенями свободы.

- обратная функция для одномерного распределения Стьюдента. При

- обратная функция для одномерного распределения Стьюдента. При

копула функция Стьюдента сходится к нормальной копула-функции.

копула функция Стьюдента сходится к нормальной копула-функции.

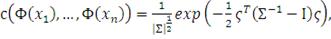

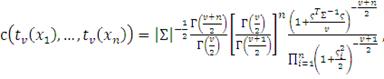

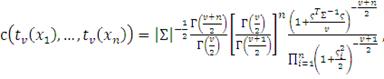

Плотность T копула-функции может быть получена из уравнения (32) и

канонического представления:

(41)

(41)

где

- вектор, компонентами которого являются значения обратной

функции для распределения Стьюдента в точках

- вектор, компонентами которого являются значения обратной

функции для распределения Стьюдента в точках

.

.

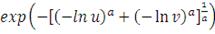

Архимедовы копулы

Архимедовы копула-функции обеспечивают аналитическую гибкость и

широкий спектр различных мер зависимости. По следующим причинам эти

копула-функции могут быть использованы в широком диапазоне приложений:

Архимедовы копула-функции могут быть представлены в явном

аналитическом виде, в отличие от семейства эллиптических копула-функций,

которые определяются в неявной форме.

Архимедовы копула-функции допускают относительно простое

построение, включая вычислительную реализацию.

Многие параметрические семейства копула-функций принадлежат этому

классу.

Рассмотрим непрерывную, строго убывающую и выпуклую функцию

с неотрицательными значениями, определенную при

с неотрицательными значениями, определенную при

и удовлетворяющую условию

и удовлетворяющую условию

. Определим псевдообратную функцию

. Определим псевдообратную функцию

соотношением:

соотношением:

(42)

(42)

где

- обычная обратная функция к функции

- обычная обратная функция к функции

.

.

Тогда функцию

определенную как

определенную как

, (43)

, (43)

Называют архимедовой копула-функцией с генератором

и соответствующими диапазонами параметра

и соответствующими диапазонами параметра

.

.

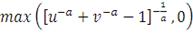

Таблица 2: Архимедовы Копула-функции

|

Название

|

|

Генератор   Диапазон параметра Диапазон параметра

|

|

|

Клейтона

|

|

|

|

|

Гумбеля

|

|

|

|

|

Франка

|

|

|

|

Плотность архимедовых копула функций может быть вычислена по

формуле:

(44)

(44)

или если генератор

дважды непрерывно дифференцируем,

дважды непрерывно дифференцируем,

(45)

(45)

Это означает, что, зная генератор

и его обратную функцию

и его обратную функцию

, ее первую и вторую производные, можно получить архимедову

копула-функцию и ее плотность [36 c.7-48; 52, c.99-137; 64, c.100-120].

, ее первую и вторую производные, можно получить архимедову

копула-функцию и ее плотность [36 c.7-48; 52, c.99-137; 64, c.100-120].

Таким образом, мы рассмотрели наиболее часто встречающиеся

копула-функции и теоретические основы для моделирования многомерных

распределений с помощью данного инструмента, который будет использован в

следующей главе.

Глава 2.

Использование копула-функций для оптимизации портфеля ценных бумаг на основе

CVaR по российским ПИФ

2.1 Анализ

данных по выбранным паевым инвестиционным фондам

В данной работе объектом исследования выступают открытые

Паевые инвестиционные фонды на российском рынке. Для проведения исследования

были выбраны десять ПИФов с наибольшей стоимостью чистых активов (СЧА) по

состоянию на 29.02.2016г. В число таких фондов вошли два фонда акций, два

смешанных фонда, один фонд фондов и пять фондов облигаций. В выборку не попали

ПИФ, которые не торговались все 3 года либо имеющие плохую ликвидность:

"Резервный. Валютные инвестиции" - СЧА равно 4 397 699 202,03;

"Сбербанк - Биотехнологии" - СЧА равно 3 576 398 683,71 и

"Резервный" - СЧА равно 3 195 211 569,2.

Таблица 3: Исследуемые ПИФ

|

№ п. п.

|

ПИФ

|

Категория

|

Управляющая компания

|

СЧА (руб.)

|

|

1

|

Райффайзен - Облигации

|

Облигации

|

Райффайзен Капитал

|

6 297 163 156, 20

|

|

2

|

Газпромбанк - Облигации плюс

|

Облигации

|

Газпромбанк - Управление активами

|

4 658 050 337,88

|

|

3

|

Сбербанк - Фонд облигаций Илья Муромец

|

Облигации

|

Сбербанк Управление Активами

|

4 486 700 056,66

|

|

4

|

Империя

|

Смешанный

|

БК-Сбережения

|

4 386 257 029,07

|

|

5

|

Райффайзен - США

|

Фондов

|

Райффайзен Капитал

|

3 403 343 019,23

|

|

6

|

Сбербанк - Еврооблигации

|

Облигации

|

Сбербанк Управление Активами

|

3 395 640 086,87

|

|

7

|

Альфа-Капитал Стратегические инвестиции

|

Смешанный

|

Альфа-Капитал

|

3 177 348 590,10

|

|

8

|

Альфа-Капитал Резерв

|

Облигации

|

Альфа-Капитал

|

2 867 605 912,62

|

|

9

|

Сбербанк - Потребительский сектор

|

Акции

|

Сбербанк Управление Активами

|

2 770 617 117,16

|

|

10

|

УРАЛСИБ Первый

|

Акции

|

УРАЛСИБ

|

2 726 979 319,00

|

Были получены стоимости паев по каждому ПИФ за период 3 года

(с 01.03.2013 по 01.03.2016 г.) - всего 753 значения. На их основе была

рассчитана доходность по торговым дням по формуле (10) - всего 752 значения.

Если у фонда были дни, когда стоимость пая отсутствовала, то пропущенные

значения заменялись на средне-арифметические между двумя соседними датами. Вся

данная выборка была поделена на обучающую (572 значения доходности) и контрольную

(180 значений доходности) для оптимизации портфеля ценных бумаг и проверки

результатов оптимизации.

Анализ исследуемых ценных бумаг включает в себя проведение

двух последовательных этапов: тестирование данных на подчинение нормальному

закону распределения с помощью теста Колмогорова-Смирнова и получение

представления о "толщине хвостов" эмпирических распределений ценных

бумаг на основе построения ядерных оценок функций плотности.

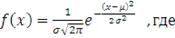

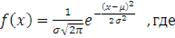

Тестирование данных на "нормальность"

Проведение тестов на "нормальность" означает

проверку статистической значимости того, что истинное распределение

рассматриваемых данных можно описать при помощи нормального закона:

(46)

(46)

математическое ожидание (мода, медиана)

математическое ожидание (мода, медиана)

- среднеквадратическое отклонение (СКО).

- среднеквадратическое отклонение (СКО).

Для данных целей используют, как правило, либо критерий

Колмогорова-Смирнова, либо критерий Шапиро-Вилка. В настоящей работе из-за

относительной простоты был использован критерий Колмогорова-Смирнова с уровнем

значимости 95%.

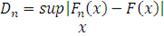

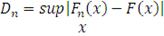

Пусть

- выборка независимых, одинаково распределенных величин,

- выборка независимых, одинаково распределенных величин,

эмпирическая функция распределения,

эмпирическая функция распределения,

- истинная функция распределения. Тогда статистика Колмогорова

может быть найдена как:

- истинная функция распределения. Тогда статистика Колмогорова

может быть найдена как:

(47)

(47)

выборка подчиняется распределению

выборка подчиняется распределению

выборка не подчиняется распределению

выборка не подчиняется распределению

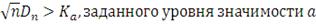

Если статистика

, то

, то

отвергается и принимается

отвергается и принимается

. Иначе гипотеза

. Иначе гипотеза

принимается на уровне значимости

принимается на уровне значимости

- процентная точка распределения Колмогорова [35, c.295-314]. По

результатам проведенного теста были получены следующие значения статистик и

соответствующих им значений p-value:

- процентная точка распределения Колмогорова [35, c.295-314]. По

результатам проведенного теста были получены следующие значения статистик и

соответствующих им значений p-value:

Таблица 4: Результаты тестов на Нормальность данных

|

№ п. п.

|

ПИФ

|

Значение статистики   p-valueВывод p-valueВывод

|

|

|

|

1

|

Альфа-Капитал Резерв

|

0.241

|

0

|

Распределение не "нормальное"

|

|

2

|

УРАЛСИБ Первый

|

0.065

|

0.0037

|

|

3

|

Сбербанк - Фонд облигаций Илья Муромец

|

0.211

|

0

|

Распределение не "нормальное"

|

|

4

|

Райффайзен - Облигации

|

0.199

|

0

|

Распределение не "нормальное"

|

|

5

|

Альфа-Капитал Стратегические инвестиции

|

0.114

|

0

|

Распределение не "нормальное"

|

|

6

|

Сбербанк - Потребительский сектор

|

0.078

|

0.0002

|

Распределение не "нормальное"

|

|

7

|

Райффайзен - США

|

0.106

|

0

|

Распределение не "нормальное"

|

|

8

|

Империя

|

0.183

|

0

|

Распределение не "нормальное"

|

|

9

|

Сбербанк - Еврооблигации

|

0.155

|

0

|

Распределение не "нормальное"

|

|

10

|

Газпромбанк - Облигации плюс

|

0.232

|

0

|

Распределение не "нормальное"

|

Таким образом, мы можем увидеть, что ни одна бумага с

доверительной вероятностью 95% не может считаться распределенной по нормальному

закону. Из этого следует, что применение классической теории Марковица с

предположением о нормальности распределения доходностей ценных бумаг может дать

плохие результаты и привести к выбору далеко не оптимального портфеля ценных

бумаг.

Проверка "толщины хвостов"

Непараметрическая оценка функции плотности распределения

для одномерного случайного вектора

для одномерного случайного вектора

или по-другому оценка Розенблатта-Парзена может быть представлена

в виде:

или по-другому оценка Розенблатта-Парзена может быть представлена

в виде:

(48)

(48)

где

- ядро (симметричная взвешивающая функция), а

- ядро (симметричная взвешивающая функция), а

- ширина окна (параметр сглаживания, зависящий от Т). Таким

образом, представленная оценка очень схожа с гистограммой (в ней индикаторная

функция заменена на ядро), однако она, в свою очередь, позволяет устранить два

существенных недостатка, присущих последней: разрывность и как следствие

недифференцируемость и отсутствие центрирования вокруг точки, в которой

требуется оценить плотность.

- ширина окна (параметр сглаживания, зависящий от Т). Таким

образом, представленная оценка очень схожа с гистограммой (в ней индикаторная

функция заменена на ядро), однако она, в свою очередь, позволяет устранить два

существенных недостатка, присущих последней: разрывность и как следствие

недифференцируемость и отсутствие центрирования вокруг точки, в которой

требуется оценить плотность.

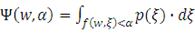

Для целей настоящей работы ядерная функция

и ширина окна

и ширина окна

должны удовлетворять следующим ограничениям:

должны удовлетворять следующим ограничениям:

(условие состоятельности, т.е. с ростом выборки смещение

исчезает)

(условие состоятельности, т.е. с ростом выборки смещение

исчезает)

- положительно

определена

- положительно

определена

(симметричность)

(симметричность)

Как для теоретических, так и для практических целей ядерная оценка

не чувствительна к выбору ядерной функции. Главная задача ядра, как было

упомянуто выше - обеспечить гладкость и дифференцируемость результирующей

оценки при минимальной ошибке. Существует целый ряд ядерных функций с

одинаковой относительной эффективностью, так что можно выбирать ядро на основе

вычислительной сложности. В качестве ядерных функций обычно используются симметричные

одномодальные функции плотности:

Таблица 5: Ядерные функции

|

Ядро

|

Формула

|

|

Гауссовское ядро

|

|

|

Ядро Епанечникова

|

|

|

Треугольное ядро

|

|

|

Прямоугольное (равномерное) ядро

|

|

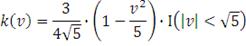

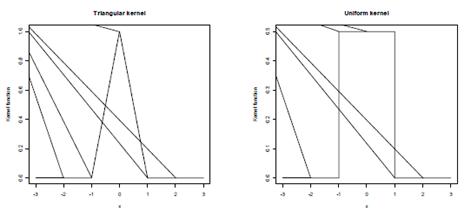

Вид этих функций представлен на следующем рисунке:

Рисунок 8: Ядерные функции

В отличие от выбора ядерной функции, выбор подходящей ширины окна

является ключевым аспектом корректного непараметрического

анализа, поскольку именно ширина окна определяет поведение оценки в конечных

выборках. Выбирать величину h следует так, чтобы оценка была как можно ближе к

истинной плотности распределения, т.е. минимизировать разницу между

является ключевым аспектом корректного непараметрического

анализа, поскольку именно ширина окна определяет поведение оценки в конечных

выборках. Выбирать величину h следует так, чтобы оценка была как можно ближе к

истинной плотности распределения, т.е. минимизировать разницу между

и

и

.

.

Существует два основных подхода к определению величины

сглаживающего множителя (ширины интервала):

Фиксированная ширина интервала на всей выборке. В рамках этого

подхода выделяют:

правило подстановки (ruleofthumb)

метод перекрёстной проверки (cross-validation)

Ширина интервала меняется в зависимости от локальной концентрации

наблюдений. В рамках этого подхода выделяют:

Обобщенныйметодближайшихсоседей (generalized nearest neighbors)

Адаптивный методближайших соседей (adaptive nearest neighbors)

[45,46]

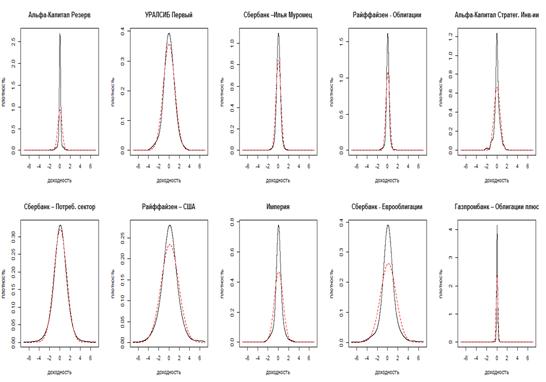

В данной работе было использовано ядро Гаусса с фиксированной

шириной интервала

из-за его вычислительной простоты и легкой аналитической

интерпретации. В результате были получены следующие оценки для функции

плотности по каждой ценной бумаге:

из-за его вычислительной простоты и легкой аналитической

интерпретации. В результате были получены следующие оценки для функции

плотности по каждой ценной бумаге:

Рисунок 9: Ядерные оценки функции плотности по рассматриваемым ПИФ

Как мы можем увидеть из данного рисунка, по всем ПИФ наблюдаются

толстые хвосты в левой части, поскольку плотность эмпирического распределения

(непрерывная линия) в данных областях выше плотности Нормального распределения

(пунктирная красная линия). Мы можем сделать вывод, что вероятность

экстремальных негативных событий выше чем у позитивных и использование

симметричных меры риска - СКО и дисперсии может привести к неправильной оценки

истинного риска и как следствие будет сформирован портфель ценных бумаг не

отвечающий критериям оптимальности. Выходом из данной ситуации является

использование нессиметричных мер риска, например, VaR или CVaR.

Таким образом, после проведенного предварительного анализа

используемых данных мы можем заключить, что рассмотрение и использование в

качестве меры риска показателя CVaR значительно может улучшить наши результаты.

Это связано, во-первых, с "ненормальностью" распределения, а,

во-вторых, с толщиной левых "хвостов", используемых в данной работе

доходностей ПИФ.

2.2

Оптимизация портфелей ценных бумаг на основе CVaR

Процедура оптимизации портфеля ценных бумаг представляет

собой выбор из портфельного множества того портфеля, который соответствует

критериям оптимальности для инвестора. В данной работе предполагается

построение двух видов оптимальных портфелей ценных бумаг: портфель минимального

риска и портфель максимального модифицированного коэффициента Шарпа. Под

модифицированным коэффициентом Шарпа в дальнейшем мы будим понимать:

(49)

(49)

Таким образом, данный коэффициент аналогичен стандартному

коэффициенту Шарпа за тем исключением, что здесь в качестве меры риска

используется не стандартное отклонение

, а CVaR. Предполагается получение оптимальных портфелей с

использованием CVaR в качестве меры риска на трех различных временных

интервалах: месяц, квартал и полугодие. Это позволит получить более полное

представление об эффективности инвестирования на тот или иной срок, а также

выявить различия оптимальных портфелей на разных горизонтах инвестирования. В

качестве безрисковой ставки

, а CVaR. Предполагается получение оптимальных портфелей с

использованием CVaR в качестве меры риска на трех различных временных

интервалах: месяц, квартал и полугодие. Это позволит получить более полное

представление об эффективности инвестирования на тот или иной срок, а также

выявить различия оптимальных портфелей на разных горизонтах инвестирования. В

качестве безрисковой ставки

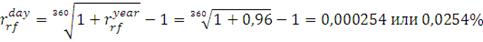

в данной работе была использована ставка по российским ГКО по

состоянию на 1 марта 2016г., которая равна 9,6% годовых.

в данной работе была использована ставка по российским ГКО по

состоянию на 1 марта 2016г., которая равна 9,6% годовых.

У используемого в настоящей работе подхода к оценке оптимальных

портфелей существуют следующие основные предпосылки:

Отсутствуют короткие продажи, т.е. веса ценных бумаг в портфелях

положительные

Отсутствие транзакционных издержек, налогов и комиссионных сборов

Бесконечная делимость активов

Сгенерированное портфельное множество является полным, т.е.

полностью описывает все возможные комбинации ценных бумаг в портфеле

Инвестор основывает свой выбор оптимального портфеля только на

основе показателя его доходности и риска, а прочие факторы, например, фактор

ликвидности в расчет не берутся.

Постоянство функции плотности вероятности, т.е. оценка функции

плотности на основе исторических данных будет состоятельной и неизменной во

времени

Предлагаемый метод получения оптимальных портфелей был применен к

обучающей выборке и включает в себя три основных этапа: моделирование множества

портфелей, создание параметрических копула функций и выбор оптимальных из них,

расчет оптимальных портфелей на основе CVaR. Рассмотрим каждый из них более

детально.

) Моделирование множества портфелей

Для целей построения достижимого портфельного множества и

определения эффективной границы необходимо рассмотреть всевозможные портфели,

т.е. перебрать все комбинации весов активов. Главной задачей на данном этапе

является формирование как можно более полного и всеобъемлющего набора весов для

чего на практике активно используется метод Монте-Карло. Пусть нам необходимо

смоделировать для портфеля, состоящего и

активов их веса. Ограничением здесь будет выступать условие

активов их веса. Ограничением здесь будет выступать условие

. Тогда, используя алгоритм метода Случайных портфелей, выполняем

следующие операции:

. Тогда, используя алгоритм метода Случайных портфелей, выполняем

следующие операции:

Моделируем

равномерно распределенных случайных величин на отрезке

равномерно распределенных случайных величин на отрезке

получая набор

получая набор

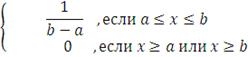

. Под равномерным распределением понимают - распределение

случайной вещественной величины, принимающей значения, принадлежащие интервалу

[a,b], характеризующееся тем, что плотность вероятности на этом интервале

постоянна и равна:

. Под равномерным распределением понимают - распределение

случайной вещественной величины, принимающей значения, принадлежащие интервалу

[a,b], характеризующееся тем, что плотность вероятности на этом интервале

постоянна и равна:

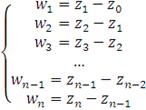

Упорядочиваем их по возрастанию, получаем

, такие что

, такие что

и добавляем концы интервала

и добавляем концы интервала

в качестве

в качестве

Получаем вектор весов портфеля

:

:

Таким образом, в результате мы получаем один случайный портфель с

весами

. Выполнив данный алгоритм большое число раз подряд (в данной

работе

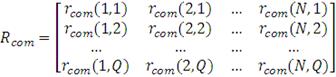

. Выполнив данный алгоритм большое число раз подряд (в данной

работе

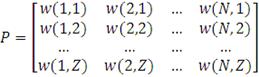

), мы получим необходимое нам портфельное множество. В итоге мы

получим матрицу

), мы получим необходимое нам портфельное множество. В итоге мы

получим матрицу

размерности

размерности

, где

, где

- количество генерируемых портфелей, а

- количество генерируемых портфелей, а

- количество ценных бумаг.

- количество ценных бумаг.

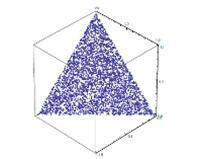

Результат генерации 2000 случайных портфелей для трех активов

представлен на Рисунке 10.

Рисунок 10: Множество сгенерированных портфелей для трех активов

Как мы можем увидеть вся треугольная область равномерно заполнена

и отсутствуют какие либо "непокрытые" участки, что говорит о хороших

результатах моделирования портфельного множества [50, c.6].

) Создание параметрических копула функций и выбор оптимальных из

них.

В данной работе предполагается использование четырех наиболее

популярных и часто используемых на практике копула-функций, рассмотренных

ранее: Нормальная копула, копула Стьюдента, копула Гумбеля и копула Клейтона.

Для создания многомерной полупараметрической копулы необходимо в качестве

исходных данных использовать эмпирические кумулятивные функции распределения по

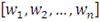

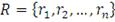

каждому ПИФ. Пусть

- набор доходностей по каждой рассматриваемой ценной бумаге,

тогда соответствующий ему вектор

- набор доходностей по каждой рассматриваемой ценной бумаге,

тогда соответствующий ему вектор

из значений кумулятивной функции распределения может быть найден:

из значений кумулятивной функции распределения может быть найден:

(50)

(50)

Отсюда, значение

соответствует вероятности того, что доходность по данной ценной

бумаге окажется меньше или равна значению

соответствует вероятности того, что доходность по данной ценной

бумаге окажется меньше или равна значению

.

.

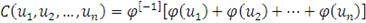

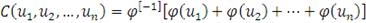

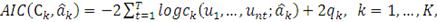

После получения значений векторов

по каждой ценной бумаге мы генерируем копула-функции и выбираем

лучшую из них на основе критерия Акаике (AIC). Этот метод позволяет выбрать

копула-функцию, которая отвечает наименьшему значению из следующих:

по каждой ценной бумаге мы генерируем копула-функции и выбираем

лучшую из них на основе критерия Акаике (AIC). Этот метод позволяет выбрать

копула-функцию, которая отвечает наименьшему значению из следующих:

(51)

(51)

где

-

-

модель копула-функции,

модель копула-функции,

- плотность для

- плотность для

;

;

- вектор параметров копула-функции

- вектор параметров копула-функции

,

,

- число параметров, от которых зависит функция

- число параметров, от которых зависит функция

. Функция

. Функция

в определенном смысле штрафует модели с большим числом

параметров. AIC предполагает, что наиболее адекватная модель находится среди

рассматриваемых моделей [63, c.100-101]. Были получены следующие значения

данного критерия для используемых копула-функций:

в определенном смысле штрафует модели с большим числом

параметров. AIC предполагает, что наиболее адекватная модель находится среди

рассматриваемых моделей [63, c.100-101]. Были получены следующие значения

данного критерия для используемых копула-функций:

Таблица 6: Результаты критерия Акаике

|

Копула

|

Нормальная

|

Стьюдента

|

Гумбеля

|

Клейтона

|

|

Значение AIC

|

544,4253

|

888,8338

|

408,3167

|

486,6486

|

Исходя из полученных результатов, мы можем выбрать наилучшую

копула-функцию для дальнейшего моделирования многомерного распределения

доходностей ПИФ. Такой копулой является копула Стьюдента из семейства

Эллиптических копул.

) Расчет оптимальных портфелей на основе CVaR

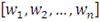

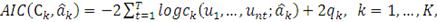

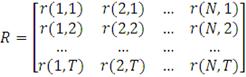

Используя созданные копулы на предыдущем шаге, генерируем 180, 90

и 30 значений доходности (

) по каждой ценной бумаге из многомерного распределения для

полугодового, трехмесячного и месячного горизонтов инвестирования

соответственно. В итоге получаем три матрицы

) по каждой ценной бумаге из многомерного распределения для

полугодового, трехмесячного и месячного горизонтов инвестирования

соответственно. В итоге получаем три матрицы

, имеющие следующий вид:

, имеющие следующий вид:

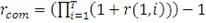

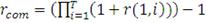

На основе полученных значений доходности мы рассчитываем кумулятивную

(месячную, квартальную и полугодовую) доходность для каждой ценной бумаги по

следующей формуле:

(52)

(52)

В итоге мы получаем вектор кумулятивных доходностей за

рассматриваемый период времени. Повторяя данную итерацию достаточно большое

число раз (Q=1000) мы получаем следующую матрицу кумулятивных доходностей по

рассматриваемым ПИФам:

На заключительном шаге нам необходимо перейти к матрице

кумулятивных доходностей по каждому портфелю ПИФов. Для этого необходимо

выполнить следующие вычисления:

(53)

(53)

Отсюда мы можем найти ожидаемое значение доходности и CVaR по

каждому портфелю ценных бумаг. Ожидаемая доходность рассчитывается как

среднее-арифметическое значений доходностей портфеля (элементов каждого столбца

матрицы

). Непараметрическая оценка CVaR может быть получена следующим

образом:

). Непараметрическая оценка CVaR может быть получена следующим

образом:

Ранжируем значения полученных доходностей по убыванию

Находим элемент с порядковым номером

, где

, где

- уровень значимости. Как правило, используют уровни значимости

равные 90%, 95% или 99%. Данный элемент соответствует значению VaR с выбранным

уровнем значимости (в данной работе

- уровень значимости. Как правило, используют уровни значимости

равные 90%, 95% или 99%. Данный элемент соответствует значению VaR с выбранным

уровнем значимости (в данной работе

)

)

Рассчитываем CVaR как средне-арифметическое значение всех

элементов, порядковый номер которых превышает

Таким образом, получив значения ожидаемой доходности и CVaR по

каждому сгенерированному портфелю ценных бумаг, мы можем построить Достижимое

множество для каждого периода инвестирования, где по оси ординат в качестве

меры риска будет использоваться CVaR, а не Дисперсия как в Классической теории.

Все три представленных множества имеют стандартную форму и являются выпуклыми.

Рисунок 11: Достижимые множества для трех горизонтов

инвестирования

На основе построенных множеств мы можем найти по каждому из них

портфели с минимальным значением риска (CVaR) и с максимальным значением

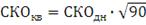

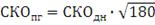

модифицированного коэффициента Шарпа. Для расчета коэффициента Шарпа

воспользуемся эффективными безрисковыми ставками для месяца, квартала и

полугодия и формулой (16):

Оптимальные портфели для месячного горизонта инвестирования

выглядят следующим образом:

Таблица 7: Оптимальные портфели по CVaR для месяца

|

№ п. п.

|

ПИФ

|

Портфель максимального коэффициента Шарпа

|

Портфель минимального риска

|

|

1

|

Альфа-Капитал Резерв

|

10,495%

|

17,301%

|

|

2

|

УРАЛСИБ Первый

|

0,716%

|

0,793%

|

|

3

|

Сбербанк - Фонд облигаций Илья Муромец

|

0,182%

|

7,576%

|

|

4

|

Райффайзен - Облигации

|

2,512%

|

18,087%

|

|

5

|

Альфа-Капитал Стратегические инвестиции

|

2,743%

|

3,383%

|

|

6

|

Сбербанк - Потребительский сектор

|

6,288%

|

1,574%

|

|

7

|

Райффайзен - США

|

26,963%

|

0,062%

|

|

8

|

Империя

|

9,070%

|

9,331%

|

|

9

|

Сбербанк - Еврооблигации

|

1,439%

|

0,357%

|

|

10

|

Газпромбанк - Облигации плюс

|

39,593%

|

41,537%

|

Как мы можем видеть, портфель минимального риска является

более диверсифицированным по сравнению с портфелем максимального коэффициента