Анализ финансового состояния предприятия

КУРСОВАЯ РАБОТА

На тему: «Анализ финансового

состояния предприятия»

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ

ПРЕДПРИЯТИЯ

. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ООО ПШФ «ИНИЦИАТИВА»

.1 Организационно-экономическая характеристика и

организационная структура предприятия

.2 Анализ ликвидности и финансовой устойчивости ООО ПШФ

«Инициатива»

.3 Анализ показателей деловой активности и финансовых

результатов деятельности предприятия

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Современные условия хозяйствования требуют от предприятий и организаций

самостоятельности в принятии и реализации управленческих решений. В свою

очередь финансово-хозяйственная самостоятельность порождает экономическую и

юридическую ответственность за результаты финансово-хозяйственной деятельности.

Именно эти условия, определяемые экономической свободой хозяйствующего

субъекта, требуют от управленческого персонала постоянного проведения

финансового анализа предприятия. В системе управления предприятием финансовый

анализ является одним из элементов, качество результатов которого определяет

эффективность прогнозирования и планирования основных показателей

финансово-хозяйственной деятельности хозяйствующего субъекта, а также успешность

функционирования самого субъекта.

Актуальность выбранной темы исследования заключается в том, что

финансовой состояние - это важнейшая характеристика финансово-экономической

деятельности предприятия. Грамотное управление финансовым состоянием является

следствием высокой конкурентоспособности и потенциалом в деловом

сотрудничестве, финансовой стабильности, кредитоспособности, высокой прибыли и

рентабельности. Основной целью финансового анализа является выявление и оценка

тенденций и перспектив развития финансовых процессов на предприятии.

Целью курсовой работы является анализ финансового состояния предприятия.

Для реализации поставленной цели необходимо решить следующие задачи:

- изучить теорию и методологию анализа финансового состояния предприятия;

- дать организационно-экономическую характеристику исследуемому

предприятию;

- проанализировать финансовое состояние предприятия;

- предложить рекомендации по совершенствованию системы

управления предприятием.

Объектом исследования является ООО «Пермская швейная фабрика «Инициатива»

г. Перми, основным видом деятельности которого является швейное производство.

Предмет исследования - финансово-хозяйственная деятельность предприятия и

система управления финансовым состоянием предприятия.

В работе использованы следующие способы и приемы анализа

финансово-хозяйственной деятельности: сравнение, индексный метод, метод

группировки, табличный и графический методы, метод абсолютных и относительных

разниц, методы горизонтального и вертикального анализа, коэффициентный анализ и

др.

Методика и управление финансовым состоянием предприятия является

достаточно изученной темой, как в зарубежной научной литературе, так и в

отечественной. Анализу финансового состояния посвящены труды В.В. Ковалева,

Г.в. Савицкой, А.Д. Шеремета, Н.И. Баканова и других ученых и экономистов.

Базой написания работы стали действующие нормативно-правовые акты РФ,

локальные акты и бухгалтерская отчетность предприятия.

Практическая значимость работы состоит в возможности реализации

предложенных мероприятий по улучшению финансового состояния на исследуемом

предприятии.

Курсовая работа состоит из введения, двух глав, заключения, списка

использованных источников и литературы.

.

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

Финансовый анализ занимает важное место в системе экономического анализа.

Он может быть охарактеризован как процесс изучения сущности финансового

механизма функционирования предприятия. Его цель состоит в изучении диагностики

и прогнозировании финансового состояния, а так же выявление резервов его

улучшения. В основе финансового анализа лежит понятие финансовое состояние

предприятия. Сущность финансового состояния заключается в способности

хозяйствующего субъекта финансировать свою деятельность [8, с.153].

Цель финансового состояния состоит в изучении его финансовой

конкурентоспособности (то есть платежеспособности, ликвидности, финансовой

устойчивости, кредитоспособности). Кроме того финансовое состояние предприятия

характеризуется эффективностью использования финансовых ресурсов и капитала,

своевременностью и полнотой исполнения всех своих обязательств перед

государством, работниками, контрагентами и партнерами [9, с.203].

Процесс изучения финансового состояния, а так же основных финансовых

результатов деятельности предприятия с целью выявления резервов, повышения

стоимости бизнеса и обеспечения эффективного развития компании, и называется

финансовым анализом.

Финансовый анализ направлен на изучение и улучшение финансового состояния

организации на основе бухгалтерской отчетности.

По мнению В.В. Ковалева финансовый анализ должен представлять комплексное

исследование влияния внешних и внутренних факторов, изменение рыночной

инфраструктуры и производственных факторов на изменение объемов выпускаемой

продукции, финансовые результаты работы с указанием возможных перспектив и

резервов развития предприятия [17, с. 196].

Основным способом осуществления финансового анализа является, переход от

сложного комплекса к отдельным его элементам, от результата - к выводам, о том,

как такой результат достигнут, к чему он приведет в дальнейшим.

В соответствии с определением О.С. Виханского

финансовое состояние можно охарактеризовать как систему показателей о состоянии

капитала, его структуре и эффективности оборачиваемости, а также исследовании

способности предприятия финансировать свою деятельность. При этом анализ

финансового состояния предприятия проводится в сравнении за несколько отчетных

периодов (3-5 лет) [15, с. 165].

В.В. Ковалев определяет финансовое состояние

предприятия как совокупность показателей, которые отображают наличие,

размещение и использование финансовых ресурсов [16, с. 63].

А. Д. Шеремет определяет финансовое состояние - это

состояние субъекта, характеризуемое наличием у него финансовых ресурсов и

обеспеченностью средствами [35, с. 152].

Стабильность, устойчивость, а также финансовое состояние предприятия,

зависят от результатов его финансовой, производственной, а также коммерческой

деятельности. Если предприятие успешно справляется с поставленными задачами в

указанных выше видах деятельности, это благоприятно и плодотворно влияет на

финансовые результаты финансово-хозяйственной деятельности предприятия.

Главной целью анализа финансового состояния

предприятия является - получение показателей, с помощью которых можно получить

объективное и точное представление его финансового состояния, изменение в

структуре активов и пассивов, представление о его прибыли и убытках. При

анализе, необходимо учитывать как текущее финансовое состояние, так и прогноз

на ближайшую или более отдаленную перспективу, т.е. ожидаемые параметры

финансового состояния [12, с. 96].

Анализ финансового состояния предприятия является

основным из элементов финансового анализа, который является частью анализа

хозяйственной деятельности предприятия.

Методы финансового анализа это совокупность приемов и способов,

посредством которых, обрабатывается финансовая информация, направленных на

решение каких либо аналитических задач. Можно сказать, что это инструменты

финансового анализа. В литературе встречается определение, согласно которому

методы финансового анализа - это система общих и ключевых научных понятий,

общенаучных и практических способов исследования финансовой стороны

деятельности предприятия [21, с.196]

Методы финансового анализа отличаются в зависимости от применения тех или

иных финансовых показателей, поставленных финансовых задач, причин и факторов,

влияющих на изменение результата, а так же измерение причинно-следственных

связей между ними.

Анализ финансового и экономического состояния во всех странах мира проводится

по единой методике, его процедуры носят унифицированный характер и достаточно

хорошо систематизированы. Основная цель данного подхода к анализу предполагает

знание и умение работы с бухгалтерской отчетностью в системе информационного

обеспечения; знание нормативной базы, регулирующей порядок ее составление и

представление; знание состава, содержания отчетности; методики ее чтения и

анализа [27, с. 260].

В отечественной и международной учетно-аналитических практиках порядок

расчета данных детализирован; существуют десятки аналитических данных, которые

регулярно размещаются в специализированных информационно-аналитических

агентствах. Приведенные ниже формулы расчета, в большинстве случаев, несложно

алгоритмизируются с помощью отчетных и иных форм. К обязательным элементам

анализа финансовых результатов деятельности организации относятся: во-первых,

«горизонтальный анализ» показателей, для которого характерно, что в

анализируемый период осуществляется анализ изменений по каждому показателю;

во-вторых, «вертикальный анализ» показателей при данном анализе дается оценка

структуры данных прибыли и изменений их структуры; в-третьих, «трендовый

анализ» показателей для данного типа анализа характерно изучение в общем виде

динамики изменения показателей за несколько отчетных периодов; в-четвертых,

происходит выявление факторов и причин, которые влияют на изменение данных

прибыли и их количественную оценку. Источниками для проведения анализа являются

формы бухгалтерской отчетности предприятия.

Рис. 1 Последовательность анализа финансовой отчетности

В ходе проведения анализа рассчитывается система

показателей финансового состояния. Все показатели дают общую картину

финансового состояния предприятия, в том числе его платежеспособность,

ликвидность, финансовую устойчивость, кредитоспособность, деловую активность и

прибыльность, рентабельность.

На рисунке 2 представлена система показателей

финансового состояния предприятия.

Рис. 2 Показатели финансового состояния предприятия

Таким образом, с помощью приведенной на рисунке 2 системы показателей,

можно дать характеристику состоянию активов и их динамичности. В экономической

теории существуют несколько подходов комплексного анализа финансового состояния

предприятия, с помощью которых для предприятия возможно спрогнозировать

вероятность наступления банкротства и утрату платежеспособности.

2.

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ООО ПШФ «ИНИЦИАТИВА»

2.1 Организационно - экономическая характеристика и организационная

структура предприятия

ликвидность финансовый устойчивость активность

Общество с ограниченной ответственностью Пермская швейная фабрика

«Инициатива» является юридическим лицом. Местонахождение: 618350, Пермский

край, г. Пермь, ул. Ленина 51. Генеральный Директор - Кандаков Александр

Викторович. Основным видом деятельности ООО ПШФ «Инициатива» является швейное

производство и продажа швейных изделий и обуви.

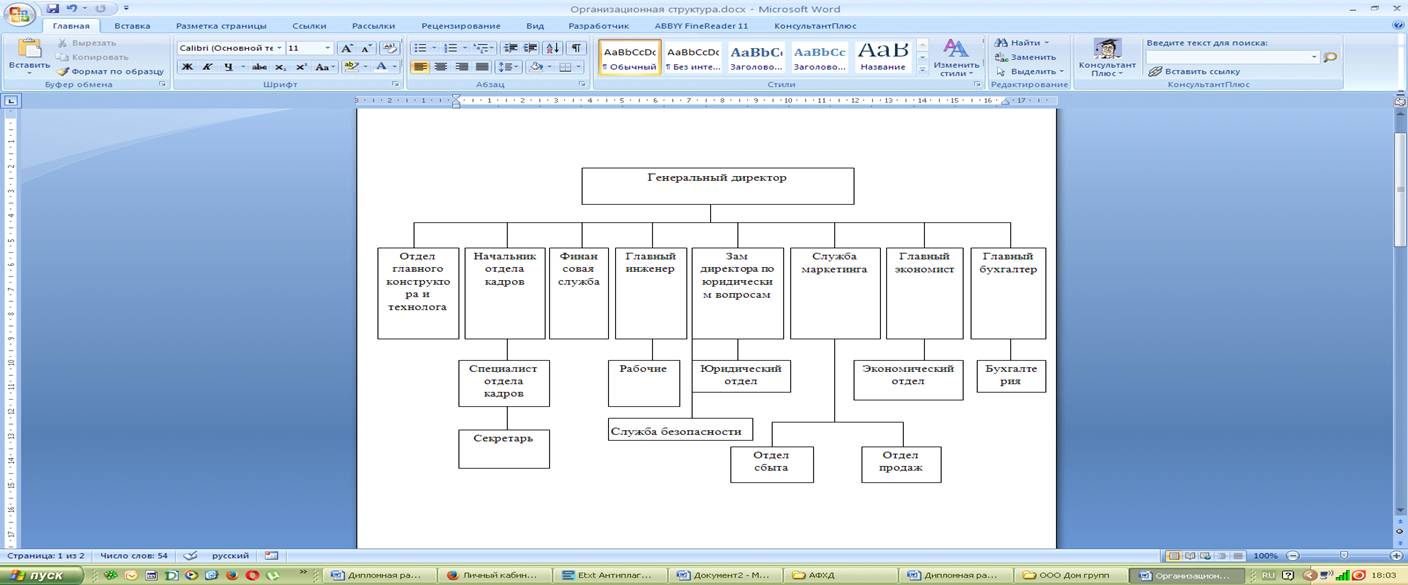

Работу производственных подразделений обеспечивают экономические и

технические службы: отдел главного конструктора и технолога, экономическая

служба, финансовая служба, бухгалтерия, службы маркетинга, а также отдел кадров

и юридический отдел. Самостоятельных подразделений на отдельный баланс, в

структуре ООО ПШФ «Инициатива» нет. Организационная структура предприятия

представлена в Приложении 1.

Согласно Устава основными видами деятельности предприятия являются:

- производство верхней одежды из тканей для мужчин и мальчиков (при

регистрации;

- производство швейных изделий (без пошива по заказам

населения).

Компания ООО ПШФ «Инициатива» предлагает качественные изделия для

населения, спецодежду.

Основная отрасль компании - «Производство швейных изделий (без пошива по

заказам населения)» произведенные с применением новейших технологий. Для их

изготовления используются различные виды ткани. Они являются экологически

чистым материалом.

Материал является одним из самых распространенных видов тканей, который

отличается экономичностью и универсальностью. Мастера

закройно-подготовительного участка (технолог, закройщик) изготавливают экспериментальный

образец будущей продукции в соответствии с заданным артикулом.

К основным ресурсам предприятия ООО ПШФ «Инициатива» относятся:

) финансы - самый важный ресурс, без которого не может существовать ни

одно предприятие. У Общества они представляют собой собственный и заёмный

капитал;

) оборудование - автоматизированные линии, компьютеры, станки, офисная

мебель, стеллажи, автомобили;

) время выполнения работ - двухсменный режим, скользящий график работы;

) кадры - всего на предприятии работает 116 человек. Из них: 88 -

работники основного производства, 28 человек - руководители, специалисты,

служащие;

) ТМЦ - сырье, материалы, ГСМ.

Внешняя среда включает в себя два вида факторов, оказывающих воздействие

на организацию. Это факторы прямого воздействия и факторы косвенного

воздействия.

В состав факторов прямого воздействия входят: капитал, трудовые ресурсы,

потребители, поставщики, транспортные компании, конкуренты, законы, ГОСТы,

налоги.

В состав факторов косвенного воздействия входят: политическое состояние

страны, экономическое состояние, социальный фактор, погодные условия,

сезонность, научно-технический прогресс.

Анализ состояния отрасли показывает, что производство и сбыт подобных

продуктов развито широко. При подготовке плана продвижения услуг предприятия на

рынке предусматриваются события, которые могут произойти не так, как

предполагалось, и затормозить движение к цели. Специалисты предприятия заранее

знают, где это может произойти, и продумывают способы предотвращения возможного

ущерба.

Специалисты предприятия ООО ПШФ «Инициатива» учитывают и анализируют

состояние и давление внешних факторов на фирму, прогнозируя их при выборе

стратегии. При выборе стратегии рассматривается как воздействие этой стратегии

на окружающую среду, так и воздействие на фирму со стороны внешней окружающей

среды.

Для выживания в рыночных условиях данный товаропроизводитель производит

то, что продается, а не продает то, что производят, четко понимая содержание

сбытовой деятельности, соответствуя, тем самым, основной теории маркетинга.

Главная цель сбыта продукции на ООО ПШФ «Инициатива» - реализация

экономического интереса производителя на основе удовлетворения

платежеспособного спроса населения и организаций. Доставка товаров производится

автотранспортом по Пермскому краю в города - Краснокамск, Кунгур, Лысьва,

Чусовой.

ООО ПШФ «Инициатива» обслуживает Западно-Уральский банк Сбербанка РФ

Пермское отделение №5294 г. Пермь, в котором у предприятия находится расчетный

счет, где предприятие хранит свободные денежные средства на соответствующих

счетах на договорных условиях.

Поставщиками ООО ПШФ «Инициатива» являются предприятия, которые

обеспечивают предприятие оборотными средствами для нормального его

функционирования. Заключение договоров происходит для бесперебойной работы

предприятия.

2.2 Анализ ликвидности и финансовой устойчивости ООО ПШФ

«Инициатива»

Анализ финансового состояния ООО ПШФ «Инициатива» проводится на основе

бухгалтерской отчетности предприятия.

В Приложении 2 представлена динамика состава и структуры актива баланса.

Таким образом, сумма основных средств при сравнении 2015г. к 2014 г.

увеличилась на 320 тыс. руб. (0,96%), 2015г. к 2013г. - на 530 тыс. руб.

(2,14%). Финансовые вложения за период исследования уменьшались - на 1 тыс.

руб. (на 0,34%) в 2015 г. по сравнению с 2014 г., за три года уменьшились на 7

тыс. руб. или на -0,92%.

В целом валюта баланса в 2015 г. по сравнению с 2013 г. увеличилась на

761 тыс. руб. за счет роста показателей в целом по всем статьям баланса.

Анализируя имущественное положение предприятия, можно сказать, что

положительным моментом является увеличение основных средств предприятия.

Отрицательными факторами влияния на изменение показателей финансового

состояния предприятия является недостаточность денежных средств на расчетном

счете, рост дебиторской задолженности и рост запасов, что является причиной

недостаточности платежных средств, и, как следствие, снижения

платежеспособности и кредитоспособности ООО ПШФ «Инициатива», а также снижения

ликвидности средств предприятия. В структуре средств предприятия, отражающихся

в активе баланса, в течение 2013 - 2015 гг. произошли незначительные изменения.

Наибольший удельный вес занимают внеоборотные активы, их доля составляет в 2013

г. - 64%, в 2015 г. - 66%.

Такая структура свидетельствует о недостаточности собственных оборотных

средств ООО ПШФ «Инициатива».

Таким образом, анализируя динамику состава и структуры

источников образования средств предприятия, можно сделать вывод, что структура

уставного капитала уменьшилась на 1,46% за 2 года. Изменение переоценки

внеоборотных активов ежегодно изменялось на 20 тыс. руб.

Добавочный капитал увеличился на 19 тыс. руб. по

сравнению к 2014г. и на 43 тыс. руб. к 2013г. Резервный капитал резко

увеличился на 20 тыс. руб. к 2015 году и составил 56 тыс. руб. (2014г - 36 тыс.

руб.).

Нераспределенная прибыль так же резко увеличилась на

111 тыс. руб. в 2015г по сравнению к 2014г - 20 тыс. руб.

Долгосрочные заемные средства составили 571 тыс. руб.

в 2015 году, что больше 2014 г. на 66 тыс. руб. и 2013г. на 71 тыс. руб.

Резкое изменение краткосрочных заемных средств

замечено в 2014г по сравнению с 2013г, и составило 130 тыс. руб. В 2015 году

изменение было выражено меньше и составило 40 тыс. руб. Кредиторская

задолженность увеличилась резко в 2015г на 100 и 140 тыс. руб. соответственно к

2014 и 2013гг.

Доходы будущих периодов с каждым годом возрастают в

1,5 раза, в сравнении с предыдущим. Резервы предстоящих расходов увеличиваются

почти в 2 раза с каждым последующим годом.

Рост дебиторской задолженности и заемных средств

предприятия приведут к снижению финансовой независимости ООО ПШФ «Инициатива»,

уже в течение 2013 - 2015 гг. наблюдается усиление зависимости финансового

состояния предприятия от заемных средств.

На предприятии также наблюдается снижение

платежеспособности предприятия, о чем свидетельствует значительный рост

кредиторской задолженности.

О финансовой зависимости предприятия от внешних

заемных источников свидетельствует и изменение структуры пассива баланса.

Наибольший удельный вес занимают заемные источники - 60% в 2013 г. и 62% в 2015

г.

Оценка ликвидности баланса за 2013 -2015гг.

представлена в Приложении 4.

Анализ ликвидности групп активов и пассивов баланса

показывает, что из четырех неравенств выполняется три неравенства, то есть

ликвидность баланса не является абсолютной, хотя баланс можно назвать

ликвидным.

Невыполнение первого неравенства означает, что у предприятия нет

свободных денежных средств для погашения наиболее срочных обязательств, то есть

на момент составления баланса ООО ПШФ «Инициатива» не имеет активов для погашения срочных обязательств.

Невыполнение второго неравенства означает, что организация

неплатежеспособна в недалеком будущем с учетом своевременных расчетов с

кредиторами, получения средств от продажи продукции в кредит.

Не выполняется и третье неравенство А3 > П3, то есть в будущем при

несвоевременном поступлении денежных средств от продаж и платежей ООО ПШФ «Инициатива» неплатежеспособно

на период, равный средней продолжительности одного оборота оборотных средств

после даты составления баланса.

Невыполнение четвертого неравенства свидетельствует о несоблюдении

минимального условия финансовой устойчивости организации, наличия у нее

собственных оборотных средств.

Следовательно, баланс не является абсолютно ликивдным, но предприятие не является

платежеспособным и не имеет собственных средств для погашения своих

обязательств, платежеспособность в 2015 г. снизилась по сравнению с 2013 г.

Расчет коэффициентов ликвидности предприятия ООО ПШФ «Инициатива» представлен в

таблице 1.

Таблица 1 - Динамика показателей ликвидности

|

Показатель

|

Нормативноезначение

|

2013г.

|

2014г.

|

2015г.

|

Изменение, +,-

|

|

|

|

|

|

2015 к 2013г.

|

2015 к 2014г.

|

|

Коэффициент абсолютной

ликвидности (Кабс.л.)

|

0,2-0,25

|

0,06

|

0,05

|

0,03

|

-0,03

|

-0,02

|

|

Коэффициент критической

(промежуточной) ликвидности (Кпром.л.)

|

0,7- 1,0

|

0,65

|

0,56

|

0,60

|

-0,05

|

0,04

|

|

Коэффициент текущей

ликвидности (Ктек.л.)

|

>2,0

|

1,02

|

0,87

|

0,82

|

-0,2

|

-0,05

|

Показатели ликвидности и платежеспособности не

соответствуют нормативным значениям, а также их отрицательная динамика ухудшает

платежеспособность предприятия.

Проводя сравнение коэффициентов с нормативными

значениями, видно, что все коэффициенты находятся ниже установленной нормы.

Значения коэффициентов абсолютной ликвидности и текущей ликвидности ниже

нормативных в 2 и более раз.

Например, значение коэффициента абсолютной ликвидности

в 2014г. 0,05 при норме 0,2-0,25, т.е. меньше в 4 раза.

Коэффициент критической ликвидности за все 3 года

имеет примерно равные значения: в 2013г - 0,65, в 2014г - 0,56 и в 2015г -

0,60, при норме 0,7-1,0. Изменения между годами были в пределах от -0,2 до

0,04, наибольшее отмечено в 2014г. по сравнению к 2013г.

Снижение коэффициентов ликвидности свидетельствует о

повышении платежеспособности и ликвидности предприятия.

Таблица 2 - Динамика показателей платежеспособности

|

Показатель

|

Нормативное значение

|

2013г.

|

2014г.

|

2015г.

|

Изменение, +,-

|

|

|

|

|

|

2015 к 2013г.

|

2015 к 2014г.

|

|

Коэффициент финансовой

устойчивости

|

>2,00

|

1,66

|

1,60

|

1,59

|

-0,07

|

-0,01

|

|

Финансовый рычаг

|

>1,00

|

0,15

|

0,14

|

0,08

|

-0,07

|

-0,06

|

|

Коэффициент

платежеспособности

|

>0.30

|

0,65

|

0,60

|

0,57

|

-0,08

|

-0,03

|

|

Степень платежеспособности

|

-

|

7,16

|

7,10

|

5,10

|

-2,06

|

-2,00

|

Анализируя показатели таблицы 2, можно сделать вывод, что предприятие

неплатежеспособно, коэффициенты по всем годам меньше своего нормативного

значения >2,00.

Финансовый рычаг в 10 раз меньше нормативного значения >1,00.

Предприятие неплатежеспособно в течение всего исследуемого периода,

коэффициент варьируется от 0,57 до 0,65 при норме > 0,30. Степень

платежеспособности в 2015г. уменьшилась на 2,0, изменение между 2014 г. и 2013

г. незначительное - уменьшилось на 0,06.

Таблица 3 - Относительные показатели финансовой устойчивости

|

Показатель

|

Нормативное значение

|

2013г.

|

2014г.

|

2015г.

|

Изменение, +/-

|

|

|

|

|

|

2015 к 2013г.

|

2015 к 2014г.

|

|

Коэффициент финансовой

независимости

|

≥0,5

|

0,40

|

0,38

|

0,37

|

-0,03

|

-0,01

|

|

Коэффициент финансовой

зависимости

|

<0,7

|

1,51

|

1,66

|

1,69

|

0,18

|

0,03

|

|

Коэффициент

самофинансирования

|

≥1,0

|

0,66

|

0,60

|

0,59

|

-0,07

|

-0,01

|

|

Коэффициент обеспеченности

собственными оборотными средствами

|

≥0,1

|

-0,72

|

-0,81

|

-0,85

|

-0,13

|

-0,04

|

|

Коэффициент маневренности

|

≥0,5

|

-0,63

|

-0,74

|

-0,78

|

-0,15

|

-0,04

|

|

Коэффициент финансовой

напряженности

|

≤0,4

|

0,60

|

0,62

|

0,63

|

0,03

|

0,02

|

|

Коэффициент соотношения

мобильных и иммобилизованных средств

|

-

|

1,85

|

1,90

|

1,94

|

0,09

|

0,04

|

Таким образом, анализируемое предприятие финансово

зависимо (коэффициенты финансовой независимости (0,37-0,40 при норме ≥0,5)

и зависимости (1,51-1,69 при норме <0,7), не может само себя финансировать

(коэффициент самофинансирования 0,59-0,66 при норме ≥1,0), не обладает

собственными оборотными средствами и даже заимствует их (коэффициент

обеспеченности собственными оборотными средствами от -0,13 до -0,85 при норме ≥0,1),

оборотные фонды не маневренны (коэффициент менавренности от -0,63 до -0,78 при

норме ≥0,5), финансово напряженно (коэффициент финансовой напряженности

0,60-0,63 при норме ≤0,4) и имеет высокое соотношение мобильных и

иммобилизованных средств в течении всех трех лет (1,85-1,94).

2.3 Анализ показателей деловой активности и финансовых результатов деятельности

предприятия

В таблице 4 представлена динамика показателей дебиторской и кредиторской

задолженности.

Таблица 4 - Динамика показателей дебиторской и кредиторской задолженности

|

Показатели

|

2013 г.

|

2014 г.

|

2015 г.

|

Изм. +/- тыс. руб.

|

|

|

|

|

2015 к 2013г.

|

2015 к 2014г.

|

|

Оборачиваемость дебиторской

задолженности

|

|

|

1. Выручка от реализации

тыс. руб.

|

1950

|

2350

|

3980

|

2030

|

1630

|

|

2. Дебиторская

задолженность тыс.руб.

|

290

|

340

|

450

|

160

|

110

|

|

3. Коэффициент

оборачиваемости дебиторской задолженности

|

6,7

|

6,9

|

8,8

|

2,1

|

1,9

|

|

4. Период оборачиваемости,

дней

|

55

|

53

|

41

|

-14

|

-12

|

|

Оборачиваемость

кредиторской задолженности

|

|

|

5. Себестоимость реализации

продукции

|

1120

|

2150

|

2350

|

1230

|

200

|

|

6. Кредиторская

задолженность тыс.руб.

|

190

|

230

|

330

|

140

|

100

|

|

7. Коэффициент

оборачиваемости кредиторской задолженности

|

5,9

|

9,3

|

7,12

|

1,22

|

-2,18

|

|

8. Период оборачиваемости,

дни

|

62

|

39

|

52

|

-10

|

13

|

|

Эффективность

|

|

|

Соотношение дебиторской и

кредиторской задолженности

|

1,52

|

1,48

|

1,36

|

-0,16

|

-0,12

|

|

Время задержки платежа,

дней

|

0

|

0

|

10

|

10

|

10

|

Анализ таблицы 4 показал, что коэффициент оборачиваемости дебиторской

задолженности в 2015 г. по сравнению с 2013 г. увеличился на 3 оборота, а

период оборачиваемости соответственно сократился на 12 дней. Увеличение

оборачиваемости дебиторской задолженности свидетельствует об ускорении деловой

активности предприятия. Коэффициент оборачиваемости кредиторской задолженности

увеличился на 1,22 оборота, а период оборачиваемости соответственно уменьшился

на 10 дней. Время задержки платежей увеличилось на 10 дней. По результатам

анализа можно сделать вывод, что доля дебиторской задолженности в структуре

оборотных активов предприятия является критической, и, как следствие, ее рост

повлек за собой снижение всех финансовых показателей ликвидности и финансовой

устойчивости, замедлился оборот всех ресурсов.

В результате предприятие не способно выполняет все свои финансовые

обязательства перед кредиторами, именно поэтому важно провести комплекс

мероприятий по замедлению темпов роста дебиторской задолженности, а так же по

снижению ее размеров.

Кроме того, анализ оборачиваемости дебиторской и кредиторской

задолженности показал, что качество платежно-расчетных отношений и уровень

финансовой дисциплины не достаточно высок.

Дальнейшее ухудшение этих критериев приведет к возникновению возникновения

угроз стабильности финансового состояния ООО ПШФ «Инициатива».

В перспективе на 2016 г. руководство ООО ПШФ «Инициатива» должно

разработать и утвердить к исполнению политику управления дебиторской

задолженностью. Эти мероприятия должны привести к повышению эффективности

платежно-расчетных отношений.

Степень деловой активности влияет на иные характеристики финансового

состояния ООО ПШФ «Инициатива»: платёжеспособность, финансовую устойчивость и

стабильность финансового положения.

На основе показателей таблицы 5 можно сделать вывод, что общий

коэффициент оборачиваемости капитала увеличился в 2015 г. по сравнению с 2013

г. на 0,47 оборота. Это свидетельствует о повышении эффективности использования

капитала предприятия, хотя рост незначительный.

Коэффициент оборачиваемости собственного капитала увеличился на 1,44

оборота, незначительно увеличилось инвестирование собственных средств в активы

предприятия.

Коэффициент оборачиваемости оборотных активов незначительно увеличились,

на 1,47 оборота, наиболее эффективно оборотные активы использовались в 2015 г.,

их оборачиваемость самая высокая, она составила 4,35 оборота.

Коэффициент оборачиваемости запасов в 2015 г. по сравнению с 2013 г.

увеличился на 3,92 оборота, по сравнению с 2014 г. - увеличился на 3,36 оборотов,

что свидетельствует о повышении эффективности использования запасов. Можно

сказать, что в целом запасы прошли полностью цикл производства и обращения,

однако оборачиваемость запасов замедляется, период производственного цикла -

увеличивается.

В таблице 5 представлены показатели деловой активности в динамике с 2013

по 2015 гг.

Таблица 5 - Динамика показателей деловой активности

|

Показатель

|

2013г.

|

2014г.

|

2015г.

|

2015 к 2013г.

|

2015 к 2014г.

|

|

1. Общий коэффициент

оборачиваемости капитала, оборотов

|

1,01

|

1,05

|

1,48

|

0,47

|

0,43

|

|

2. Коэффициент

оборачиваемости собственного капитала, оборотов

|

2,54

|

2,80

|

3,98

|

1,44

|

1,18

|

|

3. Коэффициент

оборачиваемости всех оборотных активов, оборотов

|

2,88

|

3,06

|

4,35

|

1,47

|

1,29

|

|

4. Коэффициент

оборачиваемости запасов, оборотов

|

5,74

|

6,30

|

9,66

|

3,92

|

3,36

|

|

5. Период оборачиваемости

запасов, дней

|

64

|

58

|

38

|

-26

|

|

6. Продолжительность

операционного цикла, дней

|

127

|

119

|

84

|

-43

|

-35

|

|

7. Коэффициент чистой

выручки

|

0,22

|

0,27

|

0,27

|

0,05

|

0

|

Положительной является тенденция снижения операционного цикла, она

снизилась в 2015 г. на 43 дня, что означает снижение длительности замораживания

вложенных средств в запасах и дебиторской задолженности.

Значение коэффициента чистой выручки очень низкое, в 2013 г. - 0,22, в

2014 г. - 0,27, в 2015 г. - 0,27, что свидетельствует об острой нехватке

денежных средств предприятия.

Значение показывает, что 22 коп. в 2013 г., 27 коп. в 2014 г. и 27 коп. в

2015 г. чистого операционного денежного потока приходится на один рубль

выручки, поступившей на счета компании.

Таким образом, можно сказать, что коммерческая деятельность предприятия

была эффективной в 2013 - 2015 гг.

Предприятию необходимо не допустить дальнейшего снижения деловой

активности предприятия.

Далее необходимо провести обобщающую оценку финансового состояния

предприятия, которая достигается на основе таких результативных показателей,

как прибыль и рентабельность.

В процессе анализа прибыли и рентабельности необходимо исследовать состав

прибыли, ее структуру, динамику за три года, а так же фактическое выполнение

планов за отчетные периоды. При этом целесообразно учитывать инфляционные

процессы, а также факторы, влияющие на изменения показателей. Прибыль - это

индикатор уровня показателей финансового состояния.

Таким образом, анализируя данные таблицы 6 можно сказать, что в целом все

показатели доходов, расходов и прибыли имеют тенденцию к снижению.

Выручка в 2015 г. по сравнению с 2013 г. увеличилась на 1030 тыс. руб.,

себестоимость продаж - на 1172 тыс. руб. За счет более высоких темпов выручки,

чем себестоимость, возросла валовая прибыль на 600 тыс. руб.

Коммерческие расходы выросли на 37 тыс. руб. Прибыль от продаж выросла на

523 тыс. руб. Чистая прибыль выросла на 443 тыс. руб.

По результатам анализа прибыли можно сделать вывод о положительных

тенденциях ее изменения, однако такие кардинальные изменения свидетельствуют о

не стабильности финансового состояния, высокая степень риска предбанкротного

состояния, низком удельном весом зоны безопасности, кроме того не достаточно

иметь прибыль, необходимо управлять ей таким образом, вкладывая в эффективные

проекты, чтобы улучшить финансовое состояние ООО ПШФ «Инициатива».

Таблица 6 - Динамика доходов, расходов и прибыли (убытков)

|

Показатели

|

Сумма, тыс. руб.

|

Изменение, тыс. руб.

|

Структура, %

|

Изменения, %

|

|

2013г

|

2014г

|

2015г

|

2015 к 2013г.

|

2015 к 2014г.

|

2013г

|

2014г.

|

2015г

|

2015 к 2013г

|

2015 к 2014г.

|

|

Выручка

|

1950

|

2350

|

3980

|

2030

|

1630

|

100

|

100

|

100

|

-

|

-

|

|

Себестоимость продаж

|

978

|

1120

|

2150

|

1172

|

1030

|

50,15

|

47,66

|

54,02

|

3,87

|

6,36

|

|

Валовая прибыль

|

972

|

1230

|

1830

|

858

|

600

|

49,85

|

52,34

|

45,98

|

-3,87

|

-6,36

|

|

Коммерческие расходы

|

140

|

120

|

157

|

17

|

37

|

7,18

|

5,11

|

3,95

|

-3,23

|

-1,16

|

|

Управленческие расходы

|

290

|

340

|

380

|

90

|

40

|

14,87

|

14,47

|

9,55

|

-5,32

|

-4,92

|

|

Прибыль (убыток) от продаж

|

542

|

770

|

1293

|

751

|

523

|

27,80

|

32,77

|

32,49

|

4,69

|

-0,28

|

|

Проценты к получению

|

18

|

30

|

58

|

40

|

28

|

0,92

|

1,28

|

1,46

|

0,54

|

0,18

|

|

Проценты к уплате

|

12

|

18

|

20

|

8

|

2

|

0,62

|

0,77

|

0,50

|

-0,12

|

-0,27

|

|

Прочие доходы

|

40

|

59

|

69

|

29

|

10

|

2,05

|

2,51

|

1,73

|

-0,32

|

-0,78

|

|

Прочие расходы

|

49

|

38

|

43

|

-6

|

5

|

2,51

|

1,62

|

1,08

|

-1,43

|

-0,54

|

|

Прибыль (убыток) до

налогообложения

|

539

|

803

|

1357

|

818

|

554

|

27,64

|

34,17

|

34,10

|

6,46

|

-0,07

|

|

Текущий налог на прибыль

|

108

|

161

|

272

|

164

|

111

|

5,54

|

6,85

|

6,83

|

1,29

|

-0,02

|

|

Чистая прибыль (убыток)

|

431

|

642

|

1085

|

654

|

443

|

22,10

|

27,32

|

27,26

|

5,16

|

-0,06

|

Ключевым показателем финансового состояния предприятия является

рентабельность. Рентабельность это показатель характеризующий уровень отдачи

ресурсов предприятия в чистой прибыли. В системе анализа рассчитывают следующие

показатели рентабельности продаж: собственного капитала, заёмного капитала,

оборотного капитала, продукции, основных средств и др. В таблице 7

проанализирована динамика показателей рентабельности ООО ПШФ «Инициатива»

Таблица 7 - Динамика показателей рентабельности на предприятии, %

|

Наименование показателя

|

2013г.

|

2014г.

|

2015г.

|

Изменение

|

Изменение

|

|

|

|

|

2015 к 2013г.

|

2015 к 2014г.

|

|

1. Рентабельность продаж

|

22,10

|

27,30

|

27,30

|

5,20

|

0

|

|

2. Рентабельность

собственного капитала

|

56,00

|

76,50

|

108,30

|

52,30

|

31,80

|

|

3. Рентабельность заемного

капитала

|

37,00

|

46,20

|

64,10

|

27,10

|

17,90

|

|

4. Рентабельность оборотных

активов

|

63,60

|

83,50

|

118,60

|

55,00

|

35,10

|

|

5. Рентабельность основных

средств

|

35,90

|

45,50

|

62,70

|

26,80

|

17,20

|

|

6. Рентабельность продукции

|

44,10

|

57,30

|

50,50

|

6,40

|

-6,80

|

|

7. Рентабельность активов

внеоборотных активов

|

34,30

|

44,00

|

61,00

|

26,70

|

17,00

|

В целом все показатели рентабельности в 2015 г. имеют

тенденцию к увеличению по сравнению с 2013г., так как финансовым результатом

деятельности предприятия является прибыль. В 2014 г. и в 2015 г. наблюдается

увеличение показателей рентабельности, что является положительным фактором.

Рентабельность продаж в 2015г. увеличилась на 5% по

сравнению с 2013г. Рентабельность собственного капитала в 2015г. составила 56%,

что больше данного показателя 2013 г. на 52 %.

Таким образом, проанализировав финансовое состояние

предприятия можно сказать, что в целом предприятие имеет негативные тенденции

снижения показателей финансового состояния.

Деятельность ООО ПШФ «Инициатива» прибыльна и

рентабельна, однако предприятие неплатежеспособно, финансово неустойчиво, хотя

деловая активность достаточна высока.

По результатам анализа, можно сказать, что наиболее

эффективно предприятие осуществляло свою деятельность в 2013 г., в 2014 г.

замедлились темпы роста показателей эффективности предприятия.

ООО ПШФ «Инициатива» испытывает недостаток в высоколиквидных

активах, а именно нехватку денежных средств.

Кроме того, предприятие не имеет финансовых ресурсов

для экономического и финансового развития. Поэтому считаем необходимым провести

на предприятии мероприятия по повышению платежеспособности и финансовой

устойчивости путем совершенствования управления дебиторской задолженностью с

целью ее сокращения.

ЗАКЛЮЧЕНИЕ

Базой исследования работы является ООО ПШФ «Инициатива»- коммерческая

производственная организация г. Перми.

Результатом проведенного анализа финансового состояния исследуемого

предприятия стали следующие выводы:

- значение коэффициента абсолютной ликвидности в 2014г.

0,05 при норме 0,2-0,25, т.е. меньше в 4 раза;

- коэффициент критической ликвидности

за все 3 года имеет примерно равные значения: в 2013г - 0,65, в 2014г - 0,56 и

в 2015г - 0,60, при норме 0,7-1,0;

- снижение коэффициентов ликвидности

свидетельствует о повышении платежеспособности и ликвидности предприятия.

- предприятие неплатежеспособно в течение всего исследуемого периода, коэффициент

варьируется от 0,57 до 0,65 при норме > 0,30;

- степень платежеспособности в 2015г. уменьшилась на 2,0,

изменение между 2014 г. и 2013 г. незначительное - уменьшилось на 0,06.

- в целом, за 2013 -2015 гг. оборотные средства и

источники формирования увеличиваются с 678 до 915 тыс. руб.;

- наибольший процент 50,39-52,04%

(974-1362 тыс. руб.) составляют заемные источники формирования средств

предприятия, удельный вес в размере 30% занимают собственные источники и

наименьший процент занимают привлеченные источники формирования 9,83-12,25%

(190-330 тыс. руб.);

- анализируемое предприятие финансово

зависимо (коэффициенты финансовой независимости (0,37-0,40 при норме ≥0,5)

и зависимости (1,51-1,69 при норме <0,7), не может само себя финансировать

(коэффициент самофинансирования 0,59-0,66 при норме ≥1,0);

- не обладает собственными оборотными

средствами и даже заимствует их (коэффициент обеспеченности собственными

оборотными средствами от -0,13 до -0,85 при норме ≥0,1);

- оборотные фонды не маневренны

(коэффициент менавренности от -0,63 до -0,78 при норме ≥0,5),

- ООО ПШФ «Инициатива» финансово

напряженно (коэффициент финансовой напряженности 0,60-0,63 при норме ≤0,4);

- имеет высокое соотношение мобильных и

иммобилизованных средств в течении всех трех лет (1,85-1,94);

- в 2013 - 2015 гг. ООО ПШФ «Инициатива» зависит, хотя и незначительно, от

внешних источников и является финансово зависимым, по сравнению с 2013 г. в

2015 г. финансовая устойчивость предприятия резко снизилась и предприятию

необходимо принимать меры к ее улучшению;

- на предприятии наблюдается недостаток платежных средств,

показатели ликвидности ниже нормативного значения;

- ООО ПШФ «Инициатива» финансово зависимо от внешних источников

финансирования;

- коэффициент общей оборачиваемости капитала увеличился,

коэффициент оборачиваемости собственного капитала снизился, оборачиваемость

оборотных активов увеличилась, что свидетельствует о деловой активности

предприятия. ООО ПШФ «Инициатива» не должно замедлять свою деятельность,

чтобы выйти из кризисной ситуации и избежать банкротства.

В результате проведенного анализа за период с 2013 по 2015 г. были

выявлены тенденции, отрицательно влияющие на финансовое состояние ООО ПШФ

«Инициатива», которые характеризуются следующими факторами:

- большая часть собственного капитала используется в основных

средствах;

- отсутствие собственного оборотного капитала;

- высокий удельный вес в структуре активов составляет

дебиторская задолженность, а в структуре пассивов - кредиторская задолженность;

- платежный недостаток денежных средств для покрытия наиболее

срочных обязательств.

В качестве мероприятий, улучающих финансовое состояние предприятия,

предлагается совершенствование политики управления и учета дебиторской

задолженности на предприятии, так как состояние дебиторской задолженности

влияет на все показатели финансового состояния предприятия, на

платежеспособность, ликвидность, финансовую устойчивость, деловую активность,

прибыль и рентабельность предприятия.

Определяя собственную политику управления дебиторской задолженностью,

включая кредитную политику, ООО ПШФ «Инициатива» будет ориентироваться на

разумную стратегию. При этом необходимо добиться достаточной ликвидности

предприятия и учесть кредитный риск (риск полного или частичного невозврата

долга дебитором) путем создания резервов по сомнительным долгам. Даже при

лояльной кредитной политике необходимо начинать работу с новым клиентом на

условиях предоплаты.

Важно не только организовать эффективную работу с дебиторами на

предприятии, но суметь предупредить накопление дебиторской задолженности.

При внедрении кредитной политики финансовые показатели улучшились, таким

образом, разработки и предложения, которые предложены нами в работе, могут

способствовать снижению дебиторской задолженности и укреплению финансового состояния

предприятия.

СПИСОК

ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Нормативно -

правовые акты

. Налоговый

кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ (ред. от

01.01.2016) // Российская газета, № 148-149, 06.08.1998

. Налоговый

кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от

01.01.2016)// Парламентская газета, № 151-152, 10.08.2000

Монографическая

литература

. Баранов

В.А. Бизнес - план коммерческого предприятия: Учебное пособие // М.: ИНФРА-М,

2015. - 320 с.

4. Балашов

Л.А. Экономическая эффективность деятельности коммерческого предприятия // К.:

Высшая школа,2014- 460с.

5. Беседина

В.Н. Управление финансовыми результатами на предприятии и анализ финансового

состояния: Учебное пособие. // Под науч. ред. Э.Н. Кузбожева. - Курский

факультет МГУК, 2014 г. - 350 с.

. Бланк

И.А. Финансовый анализ. Учебник для ВУЗов// И.А. Бланк. - К.: Н ка-Центр,

Эльга, 2015. - 638 с.

. Виханский

О.С., Наумов А.И. Финансовый менеджмент. Учебник // М.: Гардарика, 2013.- 412

с.

. Волков,

О.И. Экономика коммерческого предприятия // под ред. проф.О.И. Волкова, доц.

О.В. Девяткина. - 3-е изд., перераб. и доп. // М.: ИНФРА-М, 2014. - 501 с.

. Горфинкель

В.Я. Экономика коммерческого предприятия // М.:ЮНИТИ-ДАНА, 2014.- 708с

. Грузинов

В.П. Экономика малого и среднего бизнеса// М.: СОФИТ, 2015 г. - 560 с.

. Идрисов

А.Б.. Картышев С.В.. Постников А.В. Анализ финансового состояния в

экономической оценке инвестиций// М.: Информационно-издательский дом «ФИЛИНЪ»,

2014 г. - 390 с.

. Ковалев

А.П. Финансовый кризис предприятия и диагностика банкротства / А.П. Ковалев //

М.: АО «Финстатинформ», 2014 г. - 215с.

. Карпей

Т.В. Экономика, организация и планирование на предприятии: Учебное пособие //

Мн.: Дизайн PRO, 2014.- 670 с.

. Котлер

Ф. Маркетинг// С -Пб.: «Питер», 2013. - 540c.

. Лисицин

Н.А. Экономика и планирование на предприятии // М.: Высшая школа , 2014 -300с.

. Петухов

Р.М. Оценка эффективности деятельности предприятия. Методы и показатели // М.:

Экономика , 2014 -478с.

. Практикум

по АФХД. Учебное пособие для вузов // Под ред. Н.А. Русак. - Минск: Высшая

школа, 2015 - 350 с.

. Протасов,

В.Ф. Анализ финансового состояния коммерческого предприятия / В.Ф. Протасов //

М.: Финансы и статистика, 2015. - 536 с.

. Руденко

А.И. Рыночные условия хозяйствования предприятия. Учебное пособие. М.: Высшая

школа , 2014 - 229с.

. Рузавин

Г.И., Мартынов В.Т. Экономика и планирование на предприятии // М.: ЮНИТИ, 2014

г. - 410 с.

. Справочник

руководителя по финансам// Е.И. Заблоцкий, Р.Т. Пелячик, Н.И. Бугаря и др.: Под

ред. Е.И. Заблоцкого, Р.Т. Пелячика.- К.: Будивельник, 2014.- 462 с.

. Справочник

руководителя предприятия // М.: ИНФРА-М, 2013.- 520 с.

. Савицкая

Г.В. Анализ производственно-финансовой деятельности предприятия: Учебник. - 3-е

изд. // М.:ИНФРА-М, 2011. - 368с.

. Стражев

В.И. Анализ финансово - хозяйственной деятельности предприятия: Учебник //

Минск, 2014. - 363 с.

. Теория

экономического анализа: Учебник// Баканов М.И., Шеремет А.Д. 4-е мзд., доп. и

перераб. //М.: Финансы и статистика, 2010.- 416 с.

. Титов,

В.И. Анализ и диагностика банкротства предприятия: учебник / В.И. Титов // М.:

Дашков и Ко, 2013. - 352 с.

. Чумаченко

Н.Г. Повышение эффективности финансовой деятельности на предприятия // М.:

РОЛЬФ, 2013 г. - 560с.

. Финансовый

менеджмент. Под ред. Стояновой Е.С. // М.: Перспектива, 2013. - 256c.

. Финансы

хозяйствующих субъектов:учебн. пособие //Колл.авт. под ред. Е.И.Бородиной //

М.: ЮНИТИ, 2014 г. - 450 с.

. Финансовый

менеджмент. Под редакцией академика Стояновой Е.С// М: Юнити. 2016 г. - 520 с.

. Шеремет

А.Д., Сайфулин Р.С. Финансы. Учебное пособие // М.. «ИНФРА-М» 2015 г. - 630 с.

. Шишкин

А.К., Микрюков В.А., Дышкант И.Д. Анализ финансового состояния: Учебное пособие

для вузов // М.: Аудит, ЮНИТИ, 2015 г. - 360

. Шеремет

А.Д. Комплексный финансовый анализ на предприятии (вопросы методологии). - М.:

Экономика, 2013 г. -560с.

. Анализ

финансового состояния предприятия. Под ред. проф. Градова А.П. Учебное пособие.

С-Пб.: Специальная литература, 2010 г. - 250 с.

. Экономика

фирмы. Под ред. А. И. Архипова., М.: Высшая школа, 2011 г. - 530 с.

ПРИЛОЖЕНИЕ 1

Организационная структура ООО ПШФ «Инициатива»

ПРИЛОЖЕНИЕ 2

Динамика состава и структуры актива баланса

|

Показатель

|

Сумма, тыс. руб.

|

Изменение, тыс. руб.

|

Структура, %

|

Изменения, %

|

|

2013г.

|

2014г.

|

2015г.

|

2015 к 2013г.

|

2015 к 2014г.

|

2013г.

|

2014г.

|

2015г.

|

2015 к 2013г.

|

2015 к 2014г.

|

|

Основные средства

|

1200

|

1410

|

1730

|

530

|

320

|

62,08

|

63,26

|

64,22

|

2,14

|

0,96

|

|

Финансовые вложения

|

45

|

39

|

38

|

-7

|

-1

|

2,33

|

1,75

|

1,41

|

-0,92

|

-0,34

|

|

Прочие внеоборотные активы

|

10

|

11

|

1

|

0

|

0,52

|

0,49

|

0,41

|

-0,11

|

-0,08

|

|

Итого по разделу I

|

1255

|

1460

|

1779

|

524

|

319

|

64,92

|

65,50

|

66,04

|

1,12

|

0,54

|

|

Запасы

|

340

|

373

|

412

|

72

|

39

|

17,59

|

16,73

|

15,29

|

-2,3

|

-1,44

|

|

Налог на добавленную

стоимость

|

13

|

15

|

16

|

3

|

1

|

0,67

|

0,67

|

0,59

|

-0,08

|

-0,08

|

|

Дебиторская задолженность

|

290

|

340

|

450

|

160

|

110

|

15,00

|

15,25

|

16,70

|

1,7

|

1,45

|

|

Денежные средства

|

28

|

32

|

26

|

-2

|

-6

|

1,45

|

1,44

|

0,97

|

-0,48

|

-0,47

|

|

Прочие оборотные активы

|

7

|

9

|

11

|

4

|

2

|

0,36

|

0,40

|

0,41

|

0,05

|

0,01

|

|

Итого по разделу II

|

678

|

769

|

915

|

237

|

146

|

35,08

|

34,50

|

33,96

|

-1,12

|

-0,54

|

|

Баланс

|

1933

|

2229

|

2694

|

761

|

465

|

100

|

100

|

100

|

-

|

-

|

ПРИЛОЖЕНИЕ 3

Динамика состава и структуры источников формирования имущества

|

Показатель

|

Сумма, тыс. руб.

|

Изменение, тыс. руб.

|

Структура, %

|

Изменения, %

|

|

2013г.

|

2014г.

|

2015г.

|

2015 к 2013г.

|

2015 к 2014г.

|

2013г.

|

2014г.

|

2015г.

|

2015 к 2013г.

|

2015 к 2014г.

|

|

Уставной капитал

|

100

|

100

|

100

|

0

|

0

|

5,17

|

4,49

|

3,71

|

-1,46

|

-0,78

|

|

Переоценка внеоборотных

активов

|

20

|

42

|

61

|

41

|

19

|

1,03

|

1,88

|

2,26

|

1,23

|

0,38

|

|

Добавочный капитал

|

41

|

71

|

84

|

43

|

13

|

2,12

|

3,19

|

3,12

|

1

|

-0,07

|

|

Резервный капитал

|

38

|

36

|

56

|

18

|

20

|

1,97

|

1,62

|

2,08

|

0,11

|

0,46

|

|

Нераспределенная прибыль

|

570

|

590

|

701

|

131

|

111

|

29,49

|

26,47

|

26,02

|

-3,47

|

-0,45

|

|

Итого по разделу III

|

769

|

839

|

1002

|

233

|

163

|

39,78

|

37,64

|

37,19

|

-2,59

|

-0,45

|

|

Долгосрочные заемные

средства

|

500

|

505

|

571

|

71

|

66

|

25,87

|

22,66

|

21,20

|

-4,67

|

-1,46

|

|

Итого по разделу IV

|

500

|

505

|

571

|

71

|

66

|

25,87

|

22,66

|

21,20

|

-4,67

|

-1,46

|

|

Краткосрочные заемные

средства

|

300

|

430

|

470

|

170

|

40

|

15,52

|

19,29

|

17,45

|

1,93

|

-1,84

|

|

Кредиторская задолженность

|

190

|

230

|

330

|

140

|

100

|

9,83

|

10,32

|

12,25

|

2,42

|

1,93

|

|

Доходы будущих периодов

|

74

|

101

|

112

|

38

|

11

|

3,83

|

4,53

|

4,16

|

0,33

|

-0,37

|

|

Резервы предстоящих

расходов

|

26

|

43

|

98

|

72

|

55

|

1,35

|

1,93

|

3,64

|

2,29

|

1,71

|

|

Прочие обязательства

|

64

|

81

|

111

|

47

|

30

|

3,31

|

3,63

|

4,12

|

0,81

|

0,49

|

|

Итого по разделу V

|

664

|

885

|

1121

|

457

|

236

|

34,35

|

39,70

|

41,61

|

7,26

|

1,91

|

|

Баланс

|

1933

|

2229

|

2694

|

761

|

465

|

100

|

100

|

100

|

-

|

-

|

ПРИЛОЖЕНИЕ 4

Оценка ликвидности баланса

|

Активы, тыс. руб.

|

Пассивы, тыс. руб.

|

Сопоставление итогов групп,

тыс. руб.

|

|

Группа активов

|

2013г

|

2014г

|

2015г

|

Группа пассивов

|

2013г

|

2014г

|

2015г

|

2013г

|

2014г

|

2015г

|

|

Наиболее ликвидные активы

(А1)

|

28

|

32

|

26

|

Наиболее срочные

обязательств (П1)

|

190

|

230

|

330

|

28< 190

|

32< 230

|

26< 330

|

|

Быстро реализуемые активы

(А2)

|

297

|

349

|

461

|

Краткосрочные пассивы (П2)

|

474

|

655

|

791

|

297< 474

|

349< 655

|

461< 791

|

|

Медленнреализуемые активы

(А3)

|

398

|

427

|

466

|

Долгосрочные пассивы (П3)

|

500

|

505

|

571

|

398< 500

|

427< 505

|

466< 571

|

|

Трудно реализуемые активы

(А4)

|

1210

|

1421

|

1741

|

Постоянные пассивы или

устойчивые (П4)

|

769

|

839

|

1002

|

1210>769

|

1421>839

|

1741>1002

|

|

Итого:

|

1933

|

2229

|

2694

|

Итого:

|

1933

|

2229

|

2694

|

-

|

-

|

-

|

ПРИЛОЖЕНИЕ 5

Кредитный рейтинг покупателей ООО ПШФ «Инициатива»по балльной системе

оценки.

Рейтинг

|

|

Общая продолжительность

работы с клиентом

|

Объем продаж, т.руб.

|

Наличие факторов

просроченной задолженности

|

Рентабельность продаж, %

|

Наличие проблемной

(безнадежной) задолженности

|

Время отсрочки платежа,

дней

|

Репутация клиента на рынке

(кол-во лет на рынке)

|

Перспективные объемы

продаж, т.руб.

|

Гарантии (обеспечители)

|

Максимальный размер

кредита, % от объема продаж

|

|

|

более 1 года

|

более 50

|

Нет

|

20

|

нет

|

0

|

15

|

более 100

|

есть

|

0

|

10

|

|

более 1 года

|

до 50

|

Нет

|

20

|

нет

|

0

|

15

|

до 100

|

есть

|

0

|

9

|

|

до 1 года

|

более 50

|

Нет

|

20

|

нет

|

0-15

|

10-15

|

более 100

|

есть

|

100

|

8

|

|

до 1 года

|

до 50

|

Нет

|

20

|

нет

|

15

|

10

|

до 100

|

есть

|

100

|

7

|

|

более 1 года

|

не зависит от объема

|

Есть

|

30

|

нет

|

20

|

10

|

не зависит от объема

|

есть

|

70

|

6

|

|

до 1 года

|

не зависит от объема

|

Есть

|

30

|

нет

|

25

|

5

|

не зависит от объема

|

нет

|

70

|

5

|

|

более 1 года

|

не зависит от объема

|

Есть

|

30

|

есть

|

30

|

5

|

не зависит от объема

|

нет

|

50

|

4

|

|

до 1 года

|

не зависит от объема

|

Есть

|

30

|

есть

|

30

|

3

|

не зависит от объема

|

нет

|

40

|

3

|

|

новый клиент

|

более 50

|

Нет

|

10

|

нет

|

20

|

более 1 года

|

более 50

|

нет

|

50

|

2

|

|

новый клиент

|

до 50

|

Нет

|

10

|

нет

|

0

|

более 1 года

|

до 50

|

нет

|

0

|

1

|

ПРИЛОЖЕНИЕ 6

Бюджет объектов монтажных работ ООО ПШФ «Инициатива» на 2016 год (тыс.

руб.)

|

План продаж, тыс. руб.

|

Потребители

|

Всего

|

|

ООО «Инструмент»

|

ОАО «Редуктор - ПМ »

|

ОАО «Порт Пермь»

|

Управление образования г.

Перми

|

ФКП Пермский пороховой

завод

|

ООО «Автомагистраль»

|

ООО «Доля ангелов»

|

УК «Гарант комфорта»

|

Министерство культуры

Пермского края

|

Другие

|

|

|

План на 2016 год

|

560

|

1402,8

|

1106

|

2632

|

4830

|

1943,2

|

1359,4

|

2571,8

|

3600,8

|

113690

|

133696

|

|

Монтаж входных групп

|

|

|

|

|

|

|

|

|

|

|

|

|

Сметная стоимость, в т.ч.

|

560

|

476

|

|

1036

|

1596

|

1012,20

|

|

866,6

|

|

|

5546,8

|

|

Материалы с наценкой

|

180

|

130

|

|

330

|

510

|

300

|

|

250

|

|

|

|

|

Стоимость работ

|

220

|

210

|

|

410

|

630

|

423

|

|

369

|

|

|

|

|

Сумма наценки

|

160

|

136

|

|

296

|

456

|

289,2

|

|

247,6

|

|

|

|

|

Монтаж окон ПВХ

|

|

|

|

|

|

|

|

|

|

|

|

|

Сметная стоимость в т.ч.

|

|

295,40

|

1106

|

1596

|

|

548,8

|

1359,4

|

1705,2

|

3600,8

|

|

10211,6

|

|

Материалы с наценкой

|

|

115

|

350

|

550

|

|

180

|

456

|

540

|

1012

|

|

|

|

Стоимость работ

|

|

96

|

440

|

590

|

|

212

|

515

|

678

|

1560

|

|

|

|

Сумма наценки

|

|

84,4

|

316

|

456

|

|

156,8

|

388,4

|

487,2

|

1028,8

|

|

|

|

Обшивка

|

|

|

|

|

|

|

|

|

|

|

|

|

объектов металлопластиком

|

|

|

|

|

|

|

|

|

|

|

|

|

Сметная стоимость

|

|

631,4

|

|

|

3234

|

382,2

|

|

|

|

|

4247,6

|

|

Материалы с наценкой

|

|

201

|

|

|

1010

|

110

|

|

|

|

|

|

|

Стоимость работ

|

|

250

|

|

|

1300

|

163

|

|

|

|

|

|

|

Сумма наценки

|

|

180,4

|

|

|

924

|

109,2

|

|

|

|

|

|