Движение денежных потоков в ООО 'М.Видео'

Содержание

Введение

Глава 1. Организация учета денежных

средств на предприятии.

.1 Документальное оформление и

порядок ведения кассовых операций в организации

1.2 Учет движения наличных денежных средств.

.3 Учет движения безналичных денежных средств на расчетных

специальных счетах в банках .

. Анализ движения денежных потоков в ООО М.Видео.

.1 Экономическая характеристика финансово-хозяйственной

деятельности ООО М.Видео»

.2 Методика анализа денежных средств ОАО М.Видео

2.3 Анализ движения денежных средств в

ОООМ.Видео

.4 Пути оптимизации денежных потоков

в ООО М.Видео

Заключение

Библиографический список

Приложение 1

Приложение 2

Приложение 3

Приложение4

Приложение 5

Введение

Бухгалтерский учет представляет собой упорядоченную

систему сбора, регистрации и обобщения информации в денежном выражении об

имуществе, обязательствах организации и их движении путем сплошного,

непрерывного и документального учета всех хозяйственных операций. В зависимости

от состава и функциональной роли (характера использования) имущество

организации делиться на две категории: внеоборотные активы (основной капитал) и

оборотные средства (оборотный капитал).

Денежные средства - составляющая часть оборотных

активов. Денежные средства поступают в организацию от покупателей и заказчиков

за проданные товары и оказанные услуги, от банков в виде ссуд и других

поступлений. Денежные средства организации находятся в кассе в виде наличных

денег, денежных документов, на счетах в банках, в выставленных аккредитивах,

открытых особых счетах. При умножении денежных средств, их правильное

использование и контроль за сохранностью - одна из важнейших задач бухгалтерии

организации и бухгалтерского учета. От успешности решений этой задачи зависит

платежеспособность организации, своевременность расчетов с поставщиками и

подрядчиками, своевременность платежей в бюджет и прочих расчетов.

В

условиях рыночной экономики исходят из принципа, что умелое использование

денежных средств может приносить  дополнительный

доход <#"892089.files/image002.gif">

дополнительный

доход <#"892089.files/image002.gif">

Например, операции, записанные во фрагменте кассовой книги, приведенном

выше, отражаются на счете «Касса» следующим образом:

При ведении бухгалтерского учета используется метод, именуемый двойной

записью: сумма хозяйственной операции записывается дважды - в дебет одного

счета и в кредит другого счета (счета-корреспондента).

Отражение хозяйственной операции на счетах бухгалтерского учета

называется бухгалтерской проводкой.

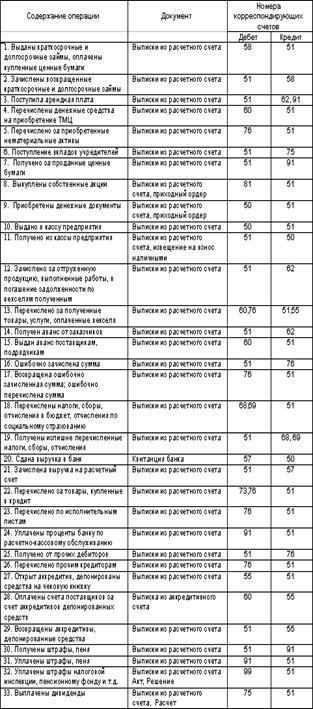

Основные проводки, отражающие кассовые операции и операции с денежными

документами Приложение 3

Номера счетов в таблице приведены в соответствии с Планом счетов бухгалтерского

учета, утвержденном Приказом Минфина РФ от 31.10.2000 № 94н. (с изменениями от

7 мая 2003 г.).

Следует обратить внимание на то, что согласно нового плана счетов учет

денежных документов ведется на счете 50 «Касса» субсчет 50-3 «Денежные документы».

Счет 56 исключен.

Рассмотрим отражение на счетах операции по начислению и поступлению

арендной платы. Допустим, поступил очередной платеж за аренду склада Вашего

предприятия от индивидуального предпринимателя в размере 12.000 рублей. Для

отражения этой операции данная сумма по начислению записывается в дебет счета

76 «Расчеты с разными дебиторами и кредиторами» и кредит корреспондирующего

счета 90 «Продажи» либо 91 «Прочие доходы и расходы «, а поступившие денежные

средства отражаются по дебету счета 50 «Касса» и кредиту счета 76.Приложение 4

1.3 Учет движения безналичных денежных средств

на расчетных специальных счетах в банках

В соответствии с п.3 статьи 861 Гражданского кодекса Российской Федерации

безналичные расчеты производятся через банки, иные кредитные организации (далее

- банки), в которых открыты соответствующие счета, если иное не вытекает из

закона и не обусловлено используемой формой расчетов.

Безналичные расчеты осуществляются по товарным и нетоварным операциям. К

товарным операциям относят куплю-продажу сырья, материалов, готовой продукции и

т.п. Их учитывают на счетах 60 «Расчеты с поставщиками и подрядчиками», 62

«Расчеты с покупателями и заказчиками», 45 «Товары отгруженные» и др.

К нетоварным операциям относят расчеты с коммунальными учреждениями,

научно-исследовательскими организациями, учебными заведениями и т.п. Их

учитывают на счете 76 «Расчеты с разными дебиторами и кредиторами».

Для открытия расчетного счета организация должна представить в учреждение

выбранного ею банка следующие документы:

· заявление на открытие счета установленного образца;

· нотариально заверенные копии устава организации,

учредительного договора и регистрационного свидетельства;

· справку налогового органа о регистрации организации в

качестве налогоплательщика;

· копии документов о регистрации в качестве плательщиков в

Пенсионный фонд РФ и в Фонд обязательного медицинского страхования;

· карточку с образцами подписей руководителя, заместителя

руководителя и главного бухгалтера с оттиском печати организации по

установленной форме, заверенную нотариально.

В случае отсутствия в организации должности главного бухгалтера на

карточке ставится подпись только руководителя организации.

Безналичные расчеты осуществляются в соответствии с Положением ЦБР от 3

октября 2002 г. N 2-П "О безналичных расчетах в Российской Федерации"

(с изменениями от 3 марта 2003 г.) (далее Положение 2-П).

Расчетные документы должны содержать следующие реквизиты (с учетом

особенностей форм и порядка осуществления безналичных расчетов):

а) наименование расчетного документа и код формы по ОКУД ОК 011-93 (с

изменениями 20/2003);

б) номер расчетного документа, число, месяц и год его выписки;

в) вид платежа;

г) наименование плательщика, номер его счета, идентификационный номер

налогоплательщика (ИНН), код причины постановки на учет (КПП);

д) наименование и местонахождение банка плательщика, его банковский

идентификационный код (БИК), номер корреспондентского счета или субсчета;

е) наименование получателя средств, номер его счета, идентификационный

номер налогоплательщика (ИНН);

ж) наименование и местонахождение банка получателя, его банковский

идентификационный код (БИК), номер корреспондентского счета или субсчета;

з) назначение платежа. Налог, подлежащий уплате, выделяется в расчетном

документе отдельной строкой (в противном случае должно быть указание на то, что

налог не уплачивается). Особенности указания назначения платежа применительно к

отдельным видам расчетных документов регулируются соответствующими главами и

пунктами Положения;

и) сумму платежа, обозначенную прописью и цифрами;

к) очередность платежа;

л) вид операции в соответствии с «Перечнем условных обозначений (шифров)

документов, проводимых по счетам в банках»;

м) подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в

установленных случаях).

Расчетные документы принимаются банком к исполнению при наличии подписей,

учиненных должностными лицами, имеющими право подписи для совершения

расчетно-денежных операций по счетам в банке.

Расчетные документы по операциям, осуществляемым филиалами,

представительствами, отделениями от имени юридического лица, подписываются

лицами, уполномоченными этим юридическим лицом.

Расчетные документы по операциям, осуществляемым предпринимателем без

образования юридического лица, принимаются к исполнению при наличии на них

одной подписи, указанной в карточке, с образцом подписи, без оттиска печати.

Пунктом 1.2. Положения 2-П допускается использование при безналичных

расчетах:

· платежных поручений;

· чеков;

· аккредитивов;

· инкассовые поручения;

· платежные требования.

Расчетные документы на бумажном носителе оформляются на бланках

документов, включенных в Общероссийский классификатор управленческой

документации ОК 011-93 (класс «Унифицированная система банковской документации»).

Расчеты платежными поручениями

Платежным поручением является распоряжение владельца счета (плательщика)

обслуживающему его банку, оформленное расчетным документом, перевести

определенную денежную сумму на счет получателя средств, открытый в этом или

другом банке. Платежное поручение исполняется банком в срок, предусмотренный

законодательством, или в более короткий срок, если это установлено договором

банковского счета.

Платежными поручениями могут производиться:

а) перечисления денежных средств за поставленные товары, выполненные

работы, оказанные услуги;

б) перечисления денежных средств в бюджеты всех уровней;

в) перечисления денежных средств в целях возврата / размещения кредитов

(займов) / депозитов и уплаты процентов по ним;

г) перечисления по распоряжениям физических лиц или в пользу физических

лиц (в том числе без открытия счета);

д) перечисления денежных средств в других целях, предусмотренных

законодательством или договором.

Также, платежные поручения могут использоваться для предварительной

оплаты товаров, работ, услуг или для осуществления периодических платежей.

Платежные поручения принимаются банком независимо от наличия денежных

средств на счете плательщика.

При отсутствии или недостаточности денежных средств на счете плательщика,

а также если договором банковского счета не определены условия оплаты расчетных

документов сверх имеющихся на счете денежных средств, платежные поручения

помещаются в картотеку и оплачиваются по мере поступления средств в

очередности, установленной законодательством. Расчеты аккредитивами

Аккредитив представляет собой условное денежное обязательство,

принимаемое банком (далее - банк - эмитент) по поручению плательщика,

произвести платежи в пользу получателя средств по предъявлении последним

документов, соответствующих условиям аккредитива, или предоставить полномочия

другому банку (далее - исполняющий банк) произвести такие платежи.

Банками могут открываться следующие виды аккредитивов:

покрытые (депонированные) и непокрытые (гарантированные);

отзывные и безотзывные (могут быть подтвержденными).

При открытии покрытого (депонированного) аккредитива банк - эмитент

перечисляет за счет средств плательщика или предоставленного ему кредита сумму

аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия

аккредитива. При открытии непокрытого (гарантированного) аккредитива банк -

эмитент предоставляет исполняющему банку право списывать средства с ведущегося

у него корреспондентского счета в пределах суммы аккредитива. Порядок списания

денежных средств с корреспондентского счета банка - эмитента по

гарантированному аккредитиву определяется по соглашению между банками.

Отзывным является аккредитив, который может быть изменен или отменен

банком - эмитентом на основании письменного распоряжения плательщика без

предварительного согласования с получателем средств и без каких-либо

обязательств банка - эмитента перед получателем средств после отзыва

аккредитива. Безотзывным признается аккредитив, который может быть отменен

только с согласия получателя средств. По просьбе банка - эмитента исполняющий

банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив).

Порядок предоставления подтверждения по безотзывному подтвержденному

аккредитиву определяется по соглашению между банками.

Каждый аккредитив должен содержать указание на его вид.

Аккредитив предназначен для расчетов с одним получателем средств.

Порядок расчетов по аккредитиву устанавливается в договоре.

Платеж по аккредитиву производится в безналичном порядке путем

перечисления суммы аккредитива на счет получателя средств. Допускаются

частичные платежи по аккредитиву.

Расчеты чеками

Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение

чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чекодателем является лицо (юридическое или физическое), имеющее денежные

средства в банке, которыми он вправе распоряжаться путем выставления чеков,

чекодержателем - лицо (юридическое или физическое), в пользу которого выдан

чек, плательщиком - банк, в котором находятся денежные средства чекодателя.

Чек оплачивается плательщиком за счет денежных средств чекодателя.

Для осуществления безналичных расчетов могут применяться чеки,

выпускаемые кредитными организациями.

Чек должен содержать все обязательные реквизиты, установленные Гражданским

кодексом Российской Федерации, а также может содержать дополнительные

реквизиты, определяемые спецификой банковской деятельности и налоговым

законодательством. Форма чека определяется кредитной организацией

самостоятельно.

Расчеты по инкассо

Расчеты по инкассо представляют собой банковскую операцию, посредством

которой банк (далее - банк - эмитент) по поручению и за счет клиента на

основании расчетных документов осуществляет действия по получению от

плательщика платежа. Для осуществления расчетов по инкассо банк - эмитент

вправе привлекать другие банки (далее - исполняющий банк).

Расчеты по инкассо осуществляются на основании платежных требований,

оплата которых может производиться по распоряжению плательщика (с акцептом) или

без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата

которых производится без распоряжения плательщика (в бесспорном порядке).

Расчеты платежными требованиями - поручениями

Платежное требование-поручение представляет собой требование поставщика к

покупателю оплатить на основании направленных в обслуживающий банк плательщика

расчетных и отгрузочных документов стоимость поставленной по договору

продукции, выполненных работ, оказанных услуг.

Плательщик обязан представить в банк платежное требование - поручение в

течение трех дней со дня поступления его в банк плательщика.

С расчетного счета банк оплачивает обязательства, расходы и поручения

организации, проводимые в порядке безналичных расчетов, а также выдает средства

на оплату труда и текущие хозяйственные нужды. Операции по зачислению сумм на

расчетный счет или списания с него банк производит на основании письменных

распоряжений владельцев расчетного счета (денежных чеков, объявлений на взнос

денег наличными, платежных поручений) или с их согласия (оплата платежных

требований поставщиков и подрядчиков). Исключения составляют платежи,

взыскиваемые в бесспорном порядке по решению Государственного арбитража,

народного суда, налоговых или финансовых органов.

В бесспорном порядке со счетов организации списывают платежи, не

внесенные в срок в государственный бюджет, внебюджетные фонды, фонды

социального назначения, за таможенные процедуры, платежи по исполнительным и

приравненным к ним документам.

В безакцептном порядке оплачивают счета энергоснабжающих, теплоснабжающих

и водопроводно-канализационных организаций.

При недостаточности денежных средств на счете списание денежных средств

со счета осуществляется в последовательности, определенной Гражданским кодексом

РФ (ст. 855).

Предприятие ежедневно или в другие установленные банком сроки получает от

банка выписку из своих счетов с приложением копий документов, на основании

которых зачислены или списаны средства.

Выписка из расчетного счета - второй экземпляр лицевого счета

предприятия, открытого ему банком. Сохраняя денежные средства предприятий, банк

считает себя должником предприятия (его кредиторская задолженность), поэтому

остатки средств и поступления на расчетный счет записывает по кредиту

расчетного счета, а уменьшение своего долга (списания, выдача наличными) - по

дебету. Обрабатывая выписки, бухгалтер должен помнить об одной особенности и

записывать зачисленные суммы и остаток по дебету расчетного счета, а списания -

по кредиту. Выписка из расчетного счета имеет определенные показатели, часть

которых кодируется банком, и эти же коды используются предприятиями.

Выписка банка заменяет собой регистр аналитического учета по расчетному

счету и одновременно служит основанием для бухгалтерских записей. Все

приложенные к выписке документы гасятся штампом «погашено». Ошибочно

зачисленные или списанные с расчетного счета суммы принимаются на счет 76

«Расчеты с разными дебиторами и кредиторами» субсчет 76-2 «Расчеты по

претензиям», а банку немедленно сообщается о таких суммах для внесения

исправлений. В последующих выписках банк вносит исправления, а в бухгалтерском

учете предприятия задолженность списывается.

На полях проверенной выписке против суммы операций и в документах

проставляются коды счетов, корреспондирующих со счетом 51 «Расчетные счета», а

на документах указывается еще и порядковый номер его записи в выписке. Эти

данные необходимы для контроля за движением денежных средств, автоматизации

учетных работ, справок, проверок и последующего хранения документов. Проверка и

обработка выписок должны производиться в день их поступления.

Полученная из банка выписка проверяется и обрабатывается; подбираются все

оправдательные документы, проставляются корреспондирующие счета (коды), а по

расходам на содержание и эксплуатацию машин и оборудования,

общепроизводственным издержкам обращения, расчетам с бюджетом, кроме того,

проставляются и коды статей. Это необходимо потому, что аналитический учет по

многим счетам организуется в разрезе статей. Группировка сумм по статьям

осуществляется в листках-расшифровках, которые открываются ежемесячно в разрезе

счетов, цехов и заполняются по данным документов к соответствующим журналам

ордерам.

Учет движения средств на банковских счетах предприятия ведется на

активных счетах 51 «Расчетные счета», (движение валютных средств учитывается на

счете 52 «Валютные счета» и будет рассмотрено в следующей брошюре).

Помимо счетов 51, 52 Планом счетов предусмотрено использование счета 55

«Специальные счета в банках».

Счет 55 «Специальные счета в банках» активный и предназначен для

обобщения информации о наличии и движении денежных средств в российской и

иностранных валютах, находящихся на территории страны и за рубежом в

аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на

текущих, особых и иных специальных счетах, а также о движении средств целевого

финансирования (поступлений) в той их части, которая подлежит обособленному

хранению.

К счету 55 «Специальные счета в банках» могут быть открыты субсчета:

-1 «Аккредитивы»,

-2 «Чековые книжки»

-3 «Депозитные счета» и др.

На субсчете 55-1 «Аккредитивы» учитывается движение средств, находящихся

в аккредитивах.

Порядок осуществления расчетов в форме аккредитивов регулируется

Центральным банком Российской Федерации.

Зачисление денежных средств в аккредитивы отражается по дебету счета 55

«Специальные счета в банках» и кредиту счетов 51 «Расчетные счета», 52

«Валютные счета», 66 «Краткосрочные кредиты банков» и других подобных счетов.

Принятые на учет по счету 55 «Специальные счета в банках» средства в

аккредитивах списываются по мере использования их (согласно выпискам банка),

как правило, в дебет счета 60 «Расчеты с поставщиками и подрядчиками».

Неиспользованные средства в аккредитивах после восстановления банком на тот

счет, с которого они были перечислены, отражаются по кредиту счета 55 «Специальные

счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52

«Валютные счета».

Аналитический учет по субсчету 55-1 «Аккредитивы» ведется по каждому

выставленному предприятием аккредитиву.

На субсчете 55-2 «Чековые книжки» учитывается движение средств,

находящихся в чековых книжках.

Порядок осуществления расчетов по чековым книжкам регулируется правилами

банков.

Депонирование средств при выдаче чековых книжек отражается по дебету

счета 55 «Специальные счета в банках» и кредиту счетов 51 «Расчетные счета», 52

«Валютные счета», 66 «Краткосрочные кредиты банков» и других подобных счетов.

Суммы по полученным в банке чековым книжкам списываются по мере оплаты выданных

предприятием чеков, т.е. в суммах погашения банком предъявленных ему чеков (согласно

выпискам банка), с кредита счета 55 «Специальные счета в банках» в дебет счетов

учета расчетов (76 «Расчеты с разными дебиторами и кредиторами» и др.). Суммы

по чекам, выданным, но не оплаченным банком (не предъявленным к оплате),

остаются на счете 55 «Специальные счета в банках»; сальдо по субсчету 55-2

«Чековые книжки» должно соответствовать сальдо по выписке банка. Суммы по

возвращенным в банк чекам (оставшимся неиспользованными) отражаются по кредиту

счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные

счета» или 52 «Валютные счета».

Контроль за движением средств в чековых книжках, выданных под отчет

работникам предприятия для расчетов с предприятиями - кредиторами, ведется

оперативно.

Аналитический учет по субсчету 55-2 «Чековые книжки» ведется по каждой

полученной чековой книжке.

На субсчете 55-3 «Депозитные счета» учитывается движение средств,

вложенных организацией в банковские и другие вклады. Перечисление денежных

средств во вклады отражается по дебету счета 55 «Специальные счета в банках» в

корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета». При

возврате кредитной организацией сумм вкладов в учете производятся обратные

записи.

На отдельных субсчетах, открываемых к счету 55 «Специальные счета в банках»,

учитывается движение обособленно хранящихся в банке средств целевого

финансирования (поступлений). В частности, средства, поступившие на содержание

социальных учреждений (детского сада, яслей и др.) от родителей, иных

пользователей и из прочих источников; средства на финансирование капитальных

вложений, аккумулируемые и расходуемые по просьбе предприятия с отдельного

счета; субсидии правительственных органов и т.д.

Филиалы, структурные единицы, входящие в состав предприятия и выделенные

на отдельный баланс, которым открыты текущие счета в местных учреждениях банков

для осуществления текущих расходов (заработная плата, отдельные хозяйственные

расходы, командировочные суммы и т.п.), отражают на отдельном субсчете к счету

55 «Специальные счета в банках» движение указанных средств.

Наличие и движение денежных средств в иностранных валютах учитываются на

счете 55 «Специальные счета в банках» обособленно. Построение аналитического

учета по этому счету должно обеспечить возможность получения данных о наличии и

движении денежных средств в аккредитивах, чековых книжках и т.п. на территории

страны и за рубежом.

Счет 57 «Переводы в пути» активный и предназначен для обобщения

информации о движении денежных средств (переводов) в валюте Российской

Федерации и иностранных валютах в пути, т.е. денежных сумм (преимущественно

торговая выручка), внесенных в кассы банков, сберегательные кассы или кассы

почтовых отделений для зачисления на расчетный или иной счет предприятия, но

еще не зачисленных по назначению.

Основанием для принятия на учет по счету 57 «Переводы в пути» сумм

(например, при сдаче выручки) являются квитанции учреждений банка,

сберегательной кассы, почтового отделения, копии сопроводительных ведомостей на

сдачу выручки инкассаторам банка и т.п.

Движение денежных средств (переводов) в иностранных валютах учитывается

на счете 57 «Переводы в пути» обособленно.

В бухгалтерском учете движение денежных средств на счетах учета

отражаются по следующей схеме:

Например, в течение одного банковского дня Ваше предприятие получило 12

тыс. рублей от заказчиков за выполненные работы и в тот же день оплатило

поставщику за отгруженные материалы 5 тыс. рублей (остаток на начало дня

составлял 10 тыс. рублей). Тогда запись на счете 51 выглядит так

Основные проводки, отражающие состояние банковских счетов предприятия

Приложение 4.

2. Анализ движения денежных потоков в ООО

М.Видео

.1 Экономическая характеристика

финансово-хозяйственной деятельности ООО М.Видео»

ООО Компания «М.видео» - одна из ведущих российских

розничных сетей по продаже электроники и бытовой техники, первая и единственная

публичная компания в своем сегменте.

«М.видео»

осуществляет свою деятельность с 1993 года. По итогам 1-го полугодия 2009г. в

67 городах Российской Федерации работает 162 гипермаркета «М.видео». Общая

площадь магазинов сети составляет около 430 тыс. кв. метров. В 1-м полугодии

2009г. розничные продажи сети «М.видео» составили 38,4 млрд. рублей (с НДС),

продемонстрировав рост на 12% в сравнении с аналогичным периодом 2008г. Это

позволило сети «М.видео» ЗАНЯТЬ

<#"892089.files/image007.gif">

ЗАНЯТЬ

<#"892089.files/image007.gif">

где Кддп - коэффициент достаточности чистого денежного

потока в анализируемом периоде;

ДП - чистый денежный поток за анализируемый период,

тыс.руб.;

ЗК - выплаты по долгосрочным и краткосрочным кредитам

и займам за анализируемый период, тыс.руб.;

ΔЗ - прирост остатков материальных

оборотных активов за анализируемый период, тыс.руб.;

Д - дивиденды, выплаченные собственникам организации

за анализируемый период, тыс.руб.

) коэффициент эффективности денежных потоков

где Кэдп - коэффициент эффективности денежных потоков

в анализируемом периоде;

ДП - чистый денежный поток за анализируемый период,

тыс.руб.;

ДПо - отток денежных средств за анализируемый период,

тыс.руб.

) коэффициент реинвестирования денежных потоков

,

,

где Креин - коэффициент реинвестирования чистого

денежного потока в анализируемом периоде;

Д - дивиденды, выплаченные собственникам организации

за анализируемый период, тыс.руб.

ΔВА - прирост внеоборотных активов,

связанный с произведенными организацией затратами за анализируемый период,

тыс.руб.

) коэффициенты ликвидности денежного потока по

отдельным временным интервалам (месяц, квартал) внутри рассматриваемого периода

где Кдпл - коэффициент ликвидности денежного потока в

анализируемом периоде;

ΔДС - приращение остатков денежных

средств за анализируемый период, тыс. руб.;

ДПо - отток денежных средств за анализируемый период,

тыс. руб.

) коэффициенты рентабельности:

а) положительного денежного потока

где Рдп - коэффициент рентабельности положительного

денежного потока в анализируемом периоде;

Р - чистая прибыль полученная за анализируемый период,

тыс. руб.;

ДПп - положительный денежный поток за анализируемый

период.

б) чистого потока денежных средств

где Рдп - коэффициент рентабельности чистого потока

денежных средств в анализируемом периоде.

Коэффициенты рентабельности денежных потоков можно

исчислять, используя показатель, как чистой прибыли, так и другие показатели

прибыли, а вместо показателя чистого денежного потока использовать показатель

положительного денежного потока.

Можно отдельно рассматривать показатели рентабельности

денежных потоков по видам деятельности (текущей, инвестиционной, финансовой):

текущей деятельности

где Ртдп - коэффициент рентабельности денежного потока

по текущей деятельности в анализируемом периоде;

Рn - прибыль от продаж за анализируемый период;

ДПп - положительный денежный поток по текущей

деятельности за анализируемый период, тыс.руб.

по инвестиционной деятельности

где Ридп - коэффициент рентабельности денежного потока

по инвестиционной деятельности в анализируемом периоде;

Ри - прибыль от инвестиционной деятельности за

анализируемый период;

ДПип - положительный денежный поток по инвестиционной

деятельности за анализируемый период, тыс.руб.

Поскольку прибыль предприятия по инвестиционной

деятельности равна нулю, коэффициент рентабельности

Таблица 2.3 Показатели, характеризующие финансовый

результат деятельности ООО "М.Видео" за 2012-2014 гг.

|

Показатель

|

2012 г.

|

2013 г.

|

2014 г.

|

Изменение, +/-

|

|

|

|

|

абсолютное, тыс.р.

|

относительное, %

|

|

Выручка от реализации товаров, продукции, услуг, тыс.р.

|

3151753

|

4059650

|

4875087

|

907897

|

815437

|

128,81

|

120,09

|

|

Себестоимость продукции, тыс.р.

|

1489170

|

1636741

|

2267275

|

147571

|

630534

|

109,91

|

138,52

|

|

Валовая прибыль, тыс.р.

|

1662583

|

2422909

|

2607812

|

760326

|

184903

|

145,73

|

107,63

|

|

Коммерческие расходы, тыс.р.

|

725024

|

777738

|

1032012

|

52714

|

254274

|

107,27

|

132,69

|

|

Прибыль от продажи продукции, тыс.р.

|

601250

|

1251374

|

1114743

|

650124

|

- 136631

|

208,13

|

89,08

|

|

Прибыль до налогообложения, тыс.р.

|

462337

|

1017536

|

972132

|

555199

|

- 45404

|

220,08

|

95,54

|

|

Чистая прибыль, тыс.р.

|

357914

|

763987

|

759177

|

406073

|

- 4810

|

213,46

|

99,37

|

В период с 2012 по 2013 гг. наблюдается увеличение

выручки от реализации продукции. По сравнению с 2012 г. выручка увеличилась на

815437 тыс.р. и соответственно на 120,09% по отношению к 2014 г. По финансовому

результату ООО "М.Видио" получено чистой прибыли в 2014 г. 759177

тыс.р., что на 4810 тыс.р. меньше по сравнению с 2013 годом. Это связано с уменьшением

прибыли от продажи продукции в 2014 г. на 136631 тыс. р. по сравнению с 2013 г,

и увеличению коммерческих расходов на 254274 тыс.р. по сравнению с 2013 г. или

на 132,69% соответственно фондов ухудшается.

Таблица 2.5 - Анализ коэффициентов ликвидности и

платежеспособности ОАО "М.Видео" за 2012-2014 гг.

|

Показатели

|

Норматив

|

2012 г.

|

2013 г.

|

2014 г.

|

Изменение (+\-)

|

|

|

|

|

|

2013 к 2012

|

2014 к 2013

|

|

Коэффициент абсолютной ликвидности

|

>0,2-0,5

|

0,3

|

0,1

|

0,04

|

- 0,2

|

- 0,06

|

|

Коэффициент быстрой ликвидности

|

>0,7-1

|

1,7

|

1,0

|

0,9

|

- 0,7

|

- 0,1

|

|

Коэффициент покрытия (текущей ликвидности)

|

>1,5-2,5

|

2,8

|

1,9

|

2,3

|

- 0,9

|

0,4

|

Коэффициент абсолютной ликвидности показывает, какая

доля краткосрочных долговых обязательств может быть покрыта за счет денежных

средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е.

практически абсолютно ликвидными активами. В ООО "М Видео"

коэффициент абсолютной ликвидности в 2012-20013 гг. превышает норматив, но к

2014 г. имеется тенденция к снижению, т.е. денежных средств и краткосрочных

финансовых вложений недостаточно для погашения краткосрочных обязательств.

Коэффициент быстрой ликвидности к 2014 г.

соответствует рекомендованного значения. Коэффициент быстрой (срочной)

ликвидности характеризует способность компании погашать текущие (краткосрочные)

обязательства за счет оборотных активов. Нормальным считается значение

коэффициента более 0,8. Кроме того, если коэффициент текущей ликвидности

находится в допустимом интервале, в то время как коэффициент быстрой

ликвидности недопустимо низок, то это значит, что предприятие может

восстановить свою техническую платежеспособность за счет продажи своего

складского запаса и дебиторской задолженности, однако вследствие этого оно,

возможно, лишится возможности нормально функционировать.

Коэффициент текущей ликвидности превышает норматив в

2012 г. Чем выше этот показатель, тем лучше платежеспособность предприятия.

Хорошим считается значение коэффициента более 2. С другой стороны, значение

более 3 может свидетельствовать о нерациональной структуре капитала, это может

быть связано с замедлением оборачиваемости средств, вложенных в запасы,

неоправданным ростом дебиторской задолженности.

Таким образом, рассмотрев организационно -

экономическую характеристику ОАО "М.Видео", можно сделать следующие

выводы. Основным видом деятельности предприятия является продажа товара.

Эффективность деятельности предприятия подтверждает

динамика показателя производительности труда. Рост данного коэффициента с 2012

г. объясняется, ростом выручки.

Важным направлением в сфере основной финансово -

экономической деятельности является оптимизация продаж, как определяющего

направления по всем элементам.

2.3 Анализ движения денежных

средств в ОООМ.Видео

Одним из главных условий нормальной деятельности

предприятия является обеспеченность денежными средствами, оценить которую

позволяет анализ денежных потоков, основная задача анализа заключается в

выявлении причин недостатка (избытка) денежных средств, определении источников

их поступлений и направлений использования. При анализе потоки денежных средств

рассматриваются по трем видам деятельности: основная, инвестиционная и

финансовая [12, с. 34].

Состояние денежных потоков можно сравнить путем

сравнительного анализа баланса предприятия за ряд периодов (квартал, год).

Проведение анализа денежных потоков показывает его многогранность. Поэтому

предлагается структура анализа денежных потоков, где каждый этап анализа

придает большую его "глубину" и позволяет выявить: как управлять

денежными потоками в условиях рынка.

Расчет денежного потока прямым методом дает

возможность оценивать платежеспособность предприятия, а также осуществлять

оперативный контроль за поступлением и расходованием денежных средств.

На основе показателей отчета о движении денежных

средств ООО М.Видео проведем анализ денежных потоков прямым методом.

Таблица 2.6 - Анализ движения денежных потоков (прямой

метод) ООО М.Видео

|

Показатели

|

2012 г.

|

2013 г.

|

2014 г.

|

Изменение, +/-

|

Темп роста, %

|

Удельный вес, %

|

Изменение удельного веса, +/-

|

|

|

|

|

2013г. к 2012 г.

|

2014 г. к 2013 г.

|

2013 г. к 2012 г.

|

2014 г. к 2013 г.

|

2012г.

|

2011г.

|

2013 г.

|

203 г. от 2012 г.

|

2014г. от 2013 г.

|

|

Движение денежных средств по текущей деятельности

|

|

Поступило всего:

|

3768090

|

4670300

|

5363440

|

902210

|

693140

|

123,94

|

114,84

|

100

|

100

|

100

|

-

|

-

|

|

Средства, полученные от покупателей, заказчиков

|

3606928

|

4557844

|

5205803

|

950916

|

647959

|

126,36

|

114,22

|

95,72

|

97,59

|

97,06

|

1,87

|

- 0,53

|

|

Прочие доходы

|

161162

|

112456

|

157637

|

-48706

|

45181

|

69,78

|

140,18

|

4,28

|

2,41

|

2,94

|

-1,87

|

0,53

|

|

Денежные средства, направленные:

|

2858271

|

4258571

|

4836347

|

1400300

|

148,99

|

113,57

|

100

|

100

|

100

|

|

|

|

- на оплату приобретенных товаров, работ, услуг, сырья и

иных оборотных активов

|

1794061

|

2932696

|

3543540

|

1138635

|

610844

|

163,47

|

120,83

|

62,77

|

68,86

|

73,27

|

6,09

|

4,41

|

|

- на оплату труда

|

360190

|

332006

|

547641

|

-28184

|

215635

|

92,17

|

164,95

|

12,6

|

7,9

|

11,32

|

-4,7

|

3,42

|

|

- на выплату дивидендов, процентов

|

190515

|

183704

|

54443

|

-6811

|

-129261

|

96,42

|

29,64

|

6,66

|

4,31

|

1,12

|

-2,35

|

3,19

|

|

- на расчеты по налогам и сборам

|

435805

|

709039

|

202126

|

273234

|

-506913

|

162,70

|

28,51

|

15,25

|

16,65

|

4,18

|

1,4

|

-12,47

|

|

- на прочие расходы

|

77700

|

101126

|

488597

|

23426

|

387471

|

130,15

|

483,16

|

2,72

|

2,37

|

10,11

|

-0,35

|

7,74

|

|

Чистые денежные средства от текущей деятельности

|

909819

|

411729

|

527093

|

-498090

|

115364

|

45,25

|

128,02

|

-

|

-

|

-

|

-

|

-

|

|

Движение денежных средств по инвестиционной деятельности

|

|

Поступило всего:

|

180794

|

686144

|

320848

|

505350

|

-365296

|

379,52

|

46,76

|

100

|

100

|

100

|

-

|

-

|

|

Выручка от продажи объектов основных средств и иных

внеоборотных активов

|

-

|

8792

|

21105

|

8792

|

12313

|

-

|

240,05

|

-

|

1,28

|

6,58

|

1,28

|

5,3

|

|

Выручка от продажи ценных бумаг и иных финансовых вложений

|

474

|

-

|

-

|

-474

|

-

|

-

|

-

|

0,26

|

-

|

-

|

-0,26

|

-

|

|

Полученные дивиденды

|

10379

|

-

|

-

|

-10379

|

-

|

-

|

-

|

5,74

|

-

|

-

|

-5,74

|

|

|

Полученные проценты

|

25251

|

80211

|

391

|

54960

|

-79820

|

317,65

|

0,49

|

13,97

|

11,69

|

0,12

|

-2,28

|

-11,57

|

|

Поступления от погашения займов, предоставленных другим

организациям

|

144690

|

597141

|

299089

|

452451

|

-298052

|

412,7

|

50,09

|

80,03

|

87,03

|

93,22

|

7

|

6,19

|

|

Прочие доходы (поступления) по инвестиционной деятельности

|

-

|

-

|

263

|

-

|

263

|

-

|

-

|

-

|

-

|

0,08

|

-

|

0,08

|

|

Выбыло всего:

|

184950

|

1016851

|

703263

|

831901

|

-313588

|

549,80

|

69,16

|

100

|

100

|

100

|

-

|

-

|

|

Приобретение объектов основных средств, доходных вложений в

материальные ценности и нематериальных активов

|

3902

|

1148

|

85690

|

-2754

|

84542

|

29,42

|

7464,28

|

2,11

|

0,11

|

12,18

|

-2

|

12,07

|

|

Приобретение ценных бумаг

|

24

|

-

|

193000

|

-24

|

193000

|

-

|

-

|

0,01

|

-

|

27,44

|

-0,01

|

27,44

|

|

Займы, предоставленные другим организациям

|

181024

|

1015703

|

422924

|

834679

|

-592779

|

561,09

|

41,64

|

97,88

|

99,89

|

60,14

|

2,01

|

-39,75

|

|

Процентов по долговым обязательствам, включаемым в

стоимость инвестиционного актива

|

-

|

-

|

1649

|

-

|

1649

|

-

|

-

|

-

|

-

|

0,24

|

-

|

0,24

|

|

Чистые денежные средства от инвестиционной деятельности

|

- 4156

|

- 330707

|

- 382415

|

326551

|

51708

|

7957,3

|

115,64

|

-

|

-

|

-

|

-

|

-

|

|

Движение денежных средств по финансовой деятельности

|

|

Поступило всего:

|

341000

|

721000

|

718000

|

380000

|

-3000

|

211,44

|

99,58

|

100

|

100

|

100

|

-

|

-

|

|

Поступления от займов и кредитов, предоставленных другим

организациям

|

341000

|

721000

|

718000

|

380000

|

-3000

|

211,44

|

99,58

|

100

|

100

|

100

|

-

|

-

|

|

Выбыло всего:

|

1272954

|

800541

|

860710

|

-472413

|

60169

|

62,89

|

107,52

|

100

|

100

|

100

|

-

|

-

|

|

Погашение займов и кредитов (без процентов)

|

1089182

|

719643

|

719500

|

-369539

|

-143

|

66,07

|

99,98

|

85,56

|

89,89

|

83,59

|

4,33

|

-6,3

|

|

На уплату дивидендов и иных платежей по распределению

прибыли в пользу собственников

|

-

|

-

|

141210

|

-

|

141210

|

-

|

-

|

-

|

-

|

16,41

|

-

|

16,41

|

|

Погашение обязательств по финансовой аренде

|

183772

|

80898

|

-

|

-102874

|

-80898

|

44,02

|

-

|

14,44

|

10,11

|

-

|

-4,33

|

-10,11

|

|

Чистые денежные средства от финансовой деятельности

|

- 931954

|

-79541

|

-142710

|

852413

|

-63169

|

8,53

|

179,42

|

-

|

-

|

-

|

-

|

-

|

В результате осуществления производственно -

коммерческой деятельности организация существенно увеличила объем денежной

массы в части как поступления денежных средств, так и их оттока. Данную

ситуацию можно оценить положительно, поскольку она является следствием роста

масштабов производства и реализации продукции. Позитивный момент - превышение

притока денежных средств по текущей деятельности над их оттоком в анализируемых

периодах, обеспечило достижение положительного значения чистого денежного

потока. В 2013 г. по сравнению с 2012 г. чистый денежный поток по текущей

деятельности уменьшился на 498090 тыс.р., а 2014 г. по сравнению с 2013 г. от

увеличился на 115364 тыс.р.

Сумма положительного денежного потока по текущей

деятельности в 2013 г. по сравнению с 2012 г. увеличилась на 902210 тыс.р.,

темп роста составил 23,94%. В 2014 г. по сравнению с 2013 г. увеличилась на

693140 тыс. р., темп роста составил 14,84%. Это можно считать положительным

фактом, так как текущая деятельность должна обеспечивать условия достаточности

денежных средств для осуществления операций по инвестиционной и финансовой

деятельности.

Рассматривая показатели денежных потоков по видам

деятельности, следует отметить, что наибольший объем денежной массы

обеспечивает основную текущую деятельность организации. Основные поступления -

средства полученные от покупателей и заказчиков. В 2013 г. по сравнению с 2012

г. они увеличились на 950916 тыс. р., темп роста составил 26,36%, удельный вес

95,72%. В 2014 г. по сравнению с 2013 г. они увеличились на 647959 тыс. р.,

темп роста составил 14,22%, удельный вес 97,59% от всех поступлений. Это

объясняется относительной активизацией инвестиционной и финансовой

деятельности.

Отток денежных средств по текущей деятельности в 2013

г. по сравнению с 2012 г. увеличился на 1400300 тыс. р., темп роста составил

48,99%. В 2014 г. по сравнению с 2013 г отток увеличился на 577776 тыс. р.,

темп роста составил 13,57%, что вполне перекрыто большим приростом притока

денежных средств по текущей деятельности. Данный вывод подтверждается

положительной динамикой удельного веса оттока денежных средств.

Превышение притока денежных средств над оттоком по

текущей деятельности позволило организации существенно увеличить объем операций

в инвестиционной и финансовой областях деятельности.

В 2013 г. по сравнению с 2012 г. приток денежных

средств по инвестиционной деятельности увеличился на 505350 тыс. р., темп роста

составил 79,52%. Увеличение произошло за счет поступлений от погашения займов,

предоставленных другим организациям. В 2014 г. по сравнению с 2013 г. приток

денежных средств уменьшился на 365296 тыс.р., темп роста составил 0,46%.

Превышение оттока денежных средств над притоком по

инвестиционной деятельности в 2013 - 2014 гг. почти в два раза, нельзя характеризовать

как отрицательный момент. Организация, имея значительные высвобожденные

денежные средства от текущей деятельности, активно формировало свою материально

- техническую базу и осуществляло иные долгосрочные вложения, имея целью

получение отдачи на вложенные средства в относительно отдаленной перспективе,

что вполне может соответствовать производственно - коммерческим целям данной

организации.

Приток денежных средств по финансовой деятельности в

2013 г. по сравнению с 2012 г. увеличился на 380000 тыс. р., темп роста

составил 111,44%. В 2014 г. по сравнению с 2013 г. приток уменьшился на 3000

тыс.р., темп роста составил 0,44%. Основные поступления - поступления от займов

и кредитов, предоставленных другим организациям.

Отток денежных средств по финансовой деятельности в

2013 г. по сравнению с 2012 г. уменьшился на 472413 тыс.р., темп роста составил

0,62%. В 2014 г. по сравнению с 2013 г. отток увеличился на 60169 тыс.р. темп

роста составил 7,52%.

Сравнение величин притока и оттока денежных средств по

финансовой деятельности показало, что отток превышает приток денежных средств,

в большей степени за счет погашения займов и кредитов.

Таким образом, анализ движения денежных средств прямым

методом показал, что по текущей деятельности чистый денежный поток положительный.

Это свидетельство успешной деятельности ОООМ.Видео и возможности дальнейшего

развития за счет собственных средств. Чистый отрицательный денежный поток по

инвестиционной деятельности свидетельствует о том, что осуществляются

значительные инвестиции во внеоборотные активы и, вероятно, расширяются

производственные мощности предприятия. Чистый отрицательный денежный поток по

финансовой деятельности свидетельствует о том, что организация не финансирует

свою деятельность за счет внешних источников.

Таким образом, рассмотрев методы анализа денежных

потоков можно сделать вывод, что платежеспособность предприятия в 2014 г. по

сравнению с 2012 - 2013гг.. Это повышение было вызвано увеличением поступлений

денежных средств от текущей деятельности на 693140 тыс.р. В результате

инвестиционной и финансовой деятельности предприятие получило отток денежных

средств, тем самым образовав дефицит, который был покрыт за счет уменьшения

остатка денежных средств организации.

Позитивным является то, что большая часть денежных

притоков по текущей деятельности за 2012-2014 гг. обеспечивалась поступлением

выручки от продажи товаров. В динамике удельный вес этой статьи останется

высоким, это можно считать, что у предприятия стабильное внутренне

финансирование, которое существенно повышает его будущую финансовую

устойчивость.

2.4 Пути оптимизации денежных

потоков в ООО М.Видео

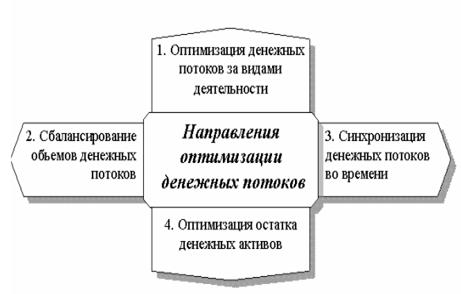

После проведения анализа денежных потоков и оценки

притока и оттока денежных средств под влиянием внешних и внутренних факторов

необходимо провести оптимизацию денежных потоков. На рисунке 2.6 представлены

направления оптимизации денежных потоков для ООО М.Видео.

Рисунок 6 - Структура направлений оптимизации денежных

потоков

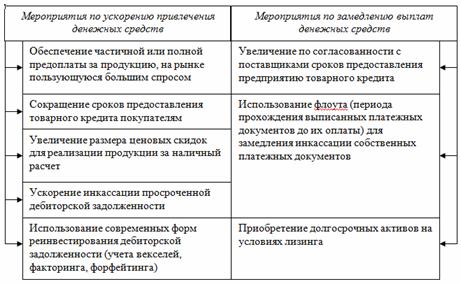

Для реализации первого шага оптимизации денежного

потока ООО М.Видео - сбалансирования положительного и отрицательного денежного

потока рассмотрим ряд мер, представленных на рисунке 2.7. Разработанные

мероприятия классифицируются по ускорению привлечения денежных средств и

замедлению выплат денежных средств.

Рисунок 7 - Мероприятия краткосрочного характера по

сбалансированности дефицитного денежного потока

Мероприятия, предложенные на рисунке 2.7, носят

краткосрочный характер и направлены на повышения уровня платежеспособности на

ближайшую перспективу. Они не могут использоваться на долгосрочной основе,

поскольку могут создать проблемы дефицитности денежных потоков.

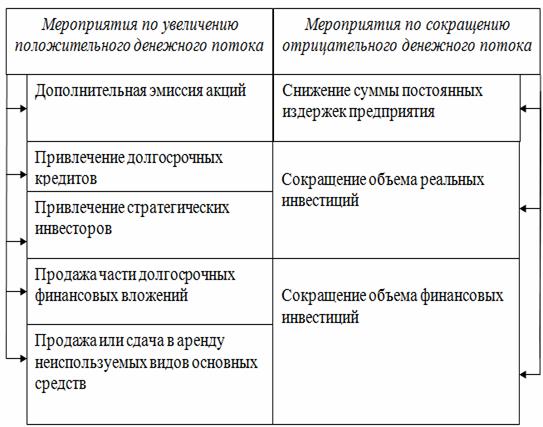

На долгосрочную перспективу разработан отдельный

комплекс мер по сбалансированию положительного и отрицательного денежного

потока. Данные меры основываются на увеличении положительного денежного потока

и сокращении отрицательного.

Рассмотрим данные мероприятия для ООО М.Видео на

рисунке

Рисунок - Мероприятия долгосрочного характера по

сбалансированности дефицитного денежного потока

Оптимизировать нормального денежный поток ООО М.Видео

наиболее приемлемо посредством инвестирования, а именно досрочное погашение

кредитов и займов, повышение объемов реальных и финансовых инвестиций.

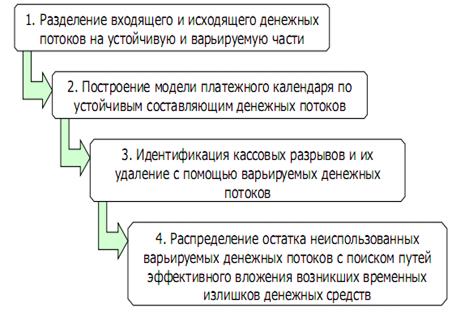

Второй шаг оптимизации денежных потоков -

синхронизация. Для ООО М.Видео синхронизация денежных потоков направлена на

устранение циклических колебаний, обусловленных спецификой деятельности

предприятия, также на оптимизацию остатков денежных средств.

Процесс синхронизации денежных потоков представлен на

рисунке 2.9.

Рисунок 9 - Процесс синхронизации денежных потоков

Последний этап оптимизации денежных потоков ООО

М.Видео - рост чистого денежного потока. Максимизация чистого денежного потока

ООО М.видео приводит к росту уровня самофинансирования предприятия, а,

следовательно, снижает зависимость от внешнего финансирования.

Максимизировать чистый денежный поток ООО М.Видео

можно снижая постоянные и переменные затраты предприятия, используя методы

ускоренной амортизации, продажей объектов основных фондов, нематериальных

активов и запасов, которые не используются в процессе хозяйственной

деятельности предприятия. Эффективная налоговая политика, а также усиление

претензионной работы с целью полного и своевременного взыскания штрафных

санкций и дебиторской задолженности, также способствует росту чистого денежного

потока предприятия.

Синхронизация денежных потоков предусматривает на

одном из этапов построение платежного календаря, который представлен в таблице

Платежный календарь ООО М.Видео на первый квартал 2015

года

|

Наименование статей

|

2015 год

|

|

январь

|

февраль

|

март

|

|

ПЛАТЕЖИ

|

|

За сырье, материалы, топливо, электроэнергию, товары,

услуги

|

37586420,00

|

26532000,00

|

7450580,00

|

|

Платежи в бюджет и внебюджетные фонды

|

2046083,30

|

2046083,30

|

2046083,30

|

|

Оплата труда

|

2403656,20

|

2404565,20

|

2405778,60

|

|

Капитальные вложения

|

8983,05

|

41186,44

|

8983,05

|

|

Погашение кредита

|

844850,00

|

844850,00

|

844850,00

|

|

ИТОГО ПЛАТЕЖИ

|

42889992,55

|

31868684,94

|

12756274,95

|

|

ПОСТУПЛЕНИЯ СРЕДСТВ

|

|

За реализованную продукцию

|

44275600,00

|

21547000,00

|

17871275,63

|

|

Проценты полученные

|

47666,67

|

47666,67

|

47666,67

|

|

Погашение займа

|

1085666,60

|

1085666,60

|

1085666,60

|

|

ИТОГО ПОСТУПЛЕНИЯ

|

45408933,27

|

22680333,27

|

19004608,90

|

|

Превышение платежей над поступлениями

|

|

9188351,67

|

|

|

Превышение поступлений над платежами

|

2518940,72

|

|

6248333,95

|

Заключение

В дипломной работе рассмотрены вопросы учета и анализа

движения денежных средств на предприятии. В качестве базы исследования выбрана

организация ОООМ.Видио

По результатам исследования системы бухгалтерского

учета и проведения анализа движения денежных средств в ОООМ Видео можно сделать

выводы о существующих преимуществах и недостатках системы учета кассовых

операций и безналичных движений денежных средств.

Бухгалтерский учет в ОООМ,Видео ведется в соответствии

с "Положением о бухгалтерском учете и отчетности в РФ" в полном

объеме, с использованием автоматизированной системы бухгалтерского учета

"1С: Бухгалтерия 8.2".

ОООМ.Видео охарактеризовано как юридическое лицо,

имеет самостоятельный баланс, расчетный и иные счета в банках, круглую печать,

содержащую его полное фирменное наименование на русском языке и указание на

место нахождения Предприятия.

Наличные денежные средства н хранятся в кассе

предприятия. Для их синтетического учета используется счет 50

"Касса".

Учет наличных денежных средств осуществляет кассир, с

которым заключен договор о полной материальной ответственности, что позволяет

ему нести ответственность за сохранность средств в кассе, правильность

оформления первичных кассовых документов и ведения кассовой книги, а также за

сохранность всех принятых им ценностей и за ущерб, причиненный предприятию, как

в результате умышленных действий, так и в результате небрежного или

недобросовестного отношения к своим обязанностям. И в случае возникновения

спорных моментов и недостач при учете кассовых операций договор является

основанием для наказания кассира.

Кассой в ОООМ Видео является специально оборудованное

помещение, которое изолированно и предназначено для приема, выдачи и временного

хранения наличных денег. При этом доступ в кассу не разрешен лицам, не имеющим

отношения к ее работе.

У ОООМ Видео также заключен договор с банком о лимите

наличных денежных средств (50000 руб.). Всю денежную наличность сверх лимита

ОООМ.Видео сдает в банк. Инкассация выручки производится кассиром

самостоятельно.

Наличные операции организация не превышает

установленного законодательством предела в размере 100000 рублей.

С основной частью сотрудников расчет заработной платы

проводится через карточную систему оплаты труда.

Безналичные денежные средства ОООМ. Видео хранятся на

расчетном счете в банке. Для их учета используется синтетический счет 51

"Расчетный счет".

Для работы с безналичными расчетами ОООМ. Видео

применяет двустороннюю компьютерную - модемную связь "Банк-Клиент",

что позволяет ускорить движение денежных средств по безналичным расчетам, а

следовательно увеличивается и объем поступлений денежных средств.

В процессе анализа движения денежных средств в разрезе

текущей, инвестиционной и финансовой деятельности видно что предприятие почти

не ведет инвестиционную и финансовую деятельность, так как положительный приток

денежных средств сформирован только за счет поступлений от текущей

деятельности.

Основной объем поступлений в ОООМ видео сформирован за

счет поступлений от покупателей, а расход денежных средств направлен на оплату

поставщикам, выплату заработной платы и погашение кредитов.

Влияние факторов, включенных в аналитическую модель,

было как положительным, так и отрицательным. К числу факторов, оказавших

наибольшее положительное влияние на рост коэффициента рентабельности

положительного денежного потока по текущей деятельности в 2014 г. в сравнении с

2013 г., относятся факторы снижения материало - и зарплатоемкости 2,32 и 1,09%

соответственно, роста общей ликвидности 4,9%, увеличения доли чистого денежного

потока по текущей деятельности в общей величине поступления денежных средств

1,49%.

Таким образом, устранение воздействия выявленных

отрицательных факторов в деятельности ОООМ Видео позволит ему повысить

рентабельность денежного потока и эффективность всей хозяйственной

деятельности.

Библиографический список

1. Федеральный закон "О бухгалтерском учете" от 21.11.96.

№129-ФЗ. Принят Государственной думой 23.02.96. Одобрен Советом Федерации

20.03.96 // Аудит и финансовый анализ.-1997.-№1. - с.63-68.

. Налоговый кодекс РФ. Части первая и вторая. - М. - СПб.:

"Тускарора" - 2001 г.

. Методические рекомендации по разработке финансовой политике предприятия

Министерство экономики РФ Приказ от 1.10.1997г. № 118

. Методические рекомендации о порядке формирования показателей

бухгалтерской отчетности организации. Пр. Минфина РФ от 28.06.2000г.3 60н

Ковалев В.В.

. План счетов бухгалтерского учета финансово-хозяйственной деятельности

предприятий (Приказ Министерства финансов № 94н от 31 октября 2000 г.).

. Приказ Минфина РФ от 10 октября 2008г. №136н "Об утверждении

Положения по бухгалтерскому учету "Учетная политика организации" ПБУ

1/08// Информационный банк "Консультант Плюс: Высшая школа"

. Приказ Минфина РФ от 29 июля 2000г. N 34н "Об утверждении

Положения по ведению бухгалтерского учета и бухгалтерской отчетности в

Российской Федерации" (с изм. и доп. от 30 декабря 2001г., 24 марта

2002г.) // Информационный банк "Консультант Плюс: Высшая школа"

. Приказ Минфина РФ от 6 мая 1999 г. N 32н "Об утверждении Положения

по бухгалтерскому учету "Доходы организации" ПБУ 9/99" (с изм. и

доп. от 30 декабря 1999 г., 30 марта 2001 г.) // Информационный банк

"Консультант Плюс: Высшая школа"

. Приказ Минфина РФ от 6 мая 1999 г. N 33н "Об утверждении Положения

по бухгалтерскому учету "Расходы организации" ПБУ 10/99" (с изм.

и доп. от 30 декабря 1999 г., 30 марта 2001 г.) // Официальные материалы для

бухгалтера. 2002.

. Приказ Минфина РФ от 6 июля 1999 г. N 43н "Об утверждении

Положения по бухгалтерскому учету "Бухгалтерская отчетность

организации" ПБУ 4/99" // Информационный банк "Консультант Плюс:

Высшая школа"

. Аудит: учеб. для вузов/ под ред. В.И.Подольского. - М.: ЮНИТИ-ДАНА,

2008. - 583 с.

. Бабаев Ю.А. Теория бухгалтерского учета. - М.: Издательство

"Бухгалтерский учет", 2009 - 346 с.

. Басовский Л.Е. Теория экономического анализа: Учебное пособие. - М.:

ИНФРА - М, 2009 г. - 304 с.

. Бланк И.А. Финансовый менеджмент: учеб. курс. - Киев.:

"Эльга", 2010. - 368 с.

. Богатин Ю.В. Экономическая оценка качества и эффективности работы

предприятия. - М.: ИНФРА М: 2011. - 412 с.

. Бухгалтерский учёт /Под ред. дэн профессора А.Д. Ларионова - М.: ГРОСС

ГБ БУХ М. - 2010 г. - 654 с.

. Бухгалтерский учет: учебник/А.С.Бакаев - М.: "Бухгалтерский

учет", 2009. - 719 с.;

. Вахрушина М.А. Бухгалтерский управленческий учет. - М.: Омега-Л, 2008,

- 684 с.

. Воронина Л.И. теория бухгалтерского учета: учеб. пособ. - М.: Эксмо,

2009 г. - 416 с.

. Воронина Л.И. Оптимизация учета расчетов с дебиторами и кредиторами на

предприятии//"Помощник бухгалтера" №10 2006 г. С. 56-64

. Грузинов В.П. Экономика предприятия: Учебник для вузов. - М.: Банки и

биржи. ЮНИТИ, 2008. - 206 с.

. Евстегнеев Е.Н. Налоги и налогообложение: Учебное пособие. - М.: ИНФРА

- М, 2010 - 148 с.

. Каверина О.Д. "Организация бухгалтерского учета на

предприятии" // Бухгалтерский учет № 11 2008 г. с.57-60

. Камышанов П. И. Практическое пособие по бухгалтерскому учету: -3-е

издание перераб. и Доп.- М.: " МЕДпресс";- Элиста", 2008. - 79

с.

. Ковалев В.В. Введение в финансовый менеджмент - М.: Финансы и

статистика, 2011. - 768 с.

. Козлова Е.П. Бухгалтерский учет. - М.: Финансы и статистика, 2010. -

464 с.;

. Кондраков И.П. Бухгалтерский учёт - М.: ИНФРА М,2011 - 515 с.

. Кондраков И.П. Бухгалтерский учёт Учебное пособие 5-е изд- М.: ИНФРА М,

- 2009 - 717 с.

. Нагашев Е.В., Шеремет А.Д. Методика финансового анализа деятельности

коммерческих организаций. - М.: ИНФРАВ-М - 2008. 236 с.

. Новодворский В.Д., Пономарева Л.В. Бухгалтерская отчетность

организации. - М.: Издательство "Бухгалтерский учет". - 2010. - 368

с.

. Основы экономической теории: учеб. пособие для вузов/под ред. проф.

И.П.Николаевой. - М.: ЮНИТИ-ДАНА, 2010. - 319 с.;

. Правовые основы бухгалтерского и налогового учета и аудита в РФ. Учеб.

- М.: Юристъ, 2011. - 255 с.

. Поршнева А.Г. Основы и проблемы экономики предприятия М.: Финансы и

статистика. 2010 - 92с.

. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами -

М.: ЮНИТИ-ДАНА, 2009 - 639 с.

. Черемушкин С. Оценка финансового состояния предприятия на основе

денежных коэффициентов// Финансовый менеджмент №5, 2010, с.11

. Щадилова С.Н. Основы бухгалтерского учета. Учеб. пособие. - М.6 ИКЦ

"ДИС", 2010. - 528 с.

. Хахонова Н.Н. Учет, аудит и анализ денежных потоков предприятий и

организаций. - М.: ИКЦ "МарТ", 2008. - 304 с.

Приложение 1

Кассовая книга (в рублях)

Приложение 2

Приложение 3

Основные проводки, отражающие кассовые операции и операции с денежными

документами

Приложение4

Приложение 5

Основные проводки, отражающие состояние банковских счетов предприятия.