Анализ рентабельности предприятия

Введение

рентабельность финансовый экономический

В экономическом анализе результаты деятельности предприятий могут быть

оценены такими показателями, как объем выпуска продукции, объем продаж,

прибыль. Однако значений перечисленных показателей недостаточно для того, чтобы

сформировать мнение об эффективности деятельности того или иного предприятия.

Это связано с тем, что данные показатели являются абсолютными характеристиками

деятельности предприятия, и их правильная интерпретация по оценке

результативности может быть осуществлена лишь во взаимосвязи с другими

показателями, отражающими вложенные в предприятие средства. Поэтому для

характеристики эффективности работы предприятия в целом, доходности различных

направлений деятельности (хозяйственной, финансовой, предпринимательской) в

экономическом анализе рассчитывают показатели рентабельности (или доходности).

Необходимо отметить, что показатели рентабельности являются важными

элементами, отражающими факторную среду формирования прибыли предприятий.

Поэтому они обязательны при проведении сравнительного анализа и оценке

финансового состояния предприятия.

Кроме того, показатели рентабельности применяются при анализе

эффективности управления предприятием, при определении долгосрочного

благополучия организации, используются как инструмент инвестиционной политики и

ценообразования.

Актуальность темы «Анализ рентабельности и пути ее повышения» обусловлена

тем, что в настоящее время, когда экономические условия сложны именно по

результатам анализа рентабельности можно судить о перспективах дальнейшего

развития предприятия.

Цель написания данной курсовой работы является анализ рентабельности и

выявления путей повышения рентабельности.

Цель следующих задач:

- рассмотреть сущность и основные понятия рентабельности;

- изучить процесс анализа доходов и рентабельности

- анализ финансового состояния и рентабельности реального

предприятия

- определить пути повышения рентабельности.

Объектом исследования является прибыльность.

Предмет исследования является рентабельность ОАО ВМП «Авитек».

В процессе написания курсовой работы, используя следующие методы:

диалектический, монографический, сравнительный, статистический.

Источники данных были экономическая и учебная литература, управленческая

и бухгалтерская отчетность ОАО ВМП «Авитек».

1.

Теоретические основы анализа рентабельности предприятия

.1 Сущность и

основные понятия рентабельности

Показатели эффективности деятельности любой фирмы являются одними из

ключевых индикаторов, при помощи которых осуществляется стратегическое управление

деятельностью фирмы. Они отражают производительность операций за период и

позволяют нам ответить на вопрос, какие области бизнеса могут принять участие в

создании наибольшей прибыли. Наиболее важным показателем эффективности

прибыльности компании. Будучи интегрированным в природе, этот показатель может

не только оценить результаты деятельности за период, но и определить наиболее

многообещающий потенциал для повышения эффективности компании. Об организации с

точки зрения рентабельности и будет обсуждаться в данной главе курсовой работы

[11, c.102].

Рентабельность является одним из показателей экономической эффективности

организации. По принципу построения рентабельность - это величина,

рассчитываемая как отношение полученного (или планируемого) эффекта

(результата) к базе (к тому источнику средств, рентабельность которого

необходимо узнать) выраженная в процентах [22, С.37].

Это довольно общее определение рентабельности, однако, это дает полную

картину широкого использования маржи для анализа эффективности работы компании.

Во-первых, эффект или результат организации может быть выражен с помощью

различных показателей: доходы от продаж, валовая прибыль, прибыли от продаж

(валовая прибыль за вычетом расходов на продажу и административные расходы),

прибыль до налогообложения (прибыль от продаж плюс прочие доходы, не связанные

с основной деятельностью и минус прочие расходы), чистая прибыль и другие.

Во-вторых, база или тот источник средств, за счет которого был достигнут

результат, может быть различной. Это может быть как активы компании, так и

основные средства, которые могут быть рассмотрены в контексте собственных и

заемных средств. Как правило, организация занимается производством или

торговлей с широким ассортиментом товаров, работ и услуг, рентабельность

рассчитывается для каждой группы товаров, работ и услуг, с целью формирования

рациональной структуры всего спектра продукции. Факторы внешней среды не

подвластны воле предприятия и находятся за пределами возможности.

К ним относятся:

1) Экономическая ситуация, инфляция, характер и интенсивность конкуренции

в этом сегменте рынка;

2) Рыночные условия или соотношение между спросом и предложением на

товарах и услугах предприятий;

) Налог и кредитная политика правительства и коммерческих банков;

) Тарифы на товары и услуги, предоставляемые другими компаниями

предприятия;

) Цены на сырье и материалы.

Некоторые из этих факторов имеют непосредственное влияние на прибыль,

других косвенно или издержки производства и распределения.

Внутренние факторы, не зависящие от компаний [22, С.37]:

1) Вид и категория предприятия и, следовательно, размер наценки на сырье,

продукции и услуг устанавливаются;

2) уровень технической оснащенности предприятия, уровень механизации

труда, передовые технологии и оборудование, используемые на предприятиях;

) Характер технологических процессов и их прогрессивности;

) Уровень производительности;

) Объем и состав продукции, услуг и оборота;

Рисунок 1.1 - Факторы, влияющие на уровень рентабельности предприятия

Количество и уровень издержек производства и распределения, в том числе

соотношения переменных и постоянных затрат;

Совокупные активы предприятия, его структуры, влияния и других факторов.

Эти факторы не действуют изолированно, а проявляются в комплексе,

косвенно влияющие на прибыль и доходность.

Все вышеперечисленные источники связаны, и чистое их содержание зачастую

невозможно выделить. Наиболее важными факторами, определяющими рентабельность

являются: внедрение инноваций, отсутствие страха перед рисками (риск как

источник рентабельности),рациональное использование ресурсов, достижение

оптимальных уровней активности (то есть, выбор такого предприятия, что

позволяет оптимальная рентабельность).

1.2

Показатели рентабельности и методы ее анализа

Анализ рентабельности осуществляют по бухгалтерской отчетности, используя

данные бухгалтерского баланса и отчета о прибылях и убытках, а также информация

управленческого, бухгалтерского учета. Причем из баланса «берут» средние

значения остатков - на начало и конец периода. В расчете показателей

рентабельности участвуют разные виды прибыли.

Существуют следующие основные показатели рентабельности (измеряются в

процентах) [23, c.14-19]:

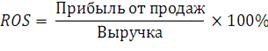

1) рентабельность продаж, ROS;

) рентабельность активов (капитала), ROA;

) рентабельность собственного капитала, ROE;

4) рентабельность собственного обыкновенного капитала, ROCE;

Рентабельность продаж демонстрирует долю чистой прибыли в объеме продаж

предприятия и характеризует эффективность его производственно-хозяйственной деятельности.

С помощью рентабельности продаж можно оценить прибыльность не только

производства в целом, но и отдельных видов продукции.

В соответствии с подп. 3 п. 1 ст. 105.8 НК РФ рентабельность продаж

рассчитывается как отношение прибыли от продаж к выручке от продаж, исчисленной

без учета акцизов и налога на добавленную стоимость [23, c.14-19]:

(1.1)

(1.1)

Рентабельность активов предприятия (ROA) показывает, сколько денежных единиц чистой прибыли

приносит каждая единица активов, имеющихся в распоряжении компании. Позволяет

оценить качество работы её финансовых менеджеров. Рассчитывается по формуле

[23, c.14-19]:

(1.2)

(1.2)

Довольно часто на практике, организации осуществляют процесс своей

деятельности не только за счет собственных средств, но и привлекая внешние

источники финансирования. Поэтому чтобы оценить рентабельность собственных

средств необходимо вести анализ в разрезе собственных и заемных средств.

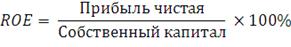

Рентабельность собственного капитала (ROE) коэффициент является важнейшим для оценки

инвестиционной привлекательности компании в долгосрочном плане. Он показывает,

какую прибыль приносит каждый рубль, вложенный в бизнес компании её

владельцами.

Отправным пунктом для анализа эффективности работы предприятия может

служить сравнение ROE с величиной

банковской ставки. Если отношение чистой прибыли к собственному капиталу ниже

или равно доходности банковского депозита, то бизнес компании не является

эффективным. Коэффициент ROE

часто применяется для сравнения однотипных компаний, относящихся к одной

отрасли. Сопоставление эффективности использования собственного капитала

показывает качество работы управленческого аппарата. Рассчитывается по формуле

[23, c.14-19]:

(1.3)

(1.3)

Под собственным капиталом понимается указываемая в бухгалтерском балансе

доля собственности, на которую могут претендовать держатели акций. Представляет

собой общую стоимость активов за вычетом задолженности. ROE также можно представить в следующем

виде [23, c.14-19]:

(1.4)

(1.4)

Из соотношения видно, что правильное использование заёмных средств

позволяет увеличить доходы акционеров за счёт эффекта финансового рычага.

Необходимо отметить, что при выборе конкретного показателя рентабельности

учитываются [27]:

- вид деятельности, осуществляемый анализируемым лицом;

- осуществляемые им функции;

- используемые активы;

- принимаемые экономические риски;

- полнота, достоверность и сопоставимость данных, используемых

для расчета соответствующей рентабельности;

- экономическая обоснованность такого показателя

рентабельности.

Рассмотрим несколько ситуаций, в которых рекомендуется использовать тот

или иной показатель рентабельности [18, c.202]:

- рентабельность продаж употребляется при дальнейшей перепродаже продуктов,

обретенных у взаимозависимого лица, не взаимозависимому лицу, а также при

реализации продуктов, обретенных у лиц, не являющихся взаимозависимыми, лицам,

которые считаются взаимозависимыми;

- валовая рентабельность расходов на продажу и административных

расходов применяется в таких же случаях, но если лицо, исполняющие перепродажу,

несет незначительные экономические (коммерческие) риски при приобретении и

последующей перепродаже и при этом существует прямая взаимосвязь между

величиной его валовой прибыли от продаж лица, и величиной осуществленных им

расходов на продажу и административных расходов;

- рентабельность затрат используется при выполнении работ,

оказании услуг, а также при производстве товаров;

- рентабельность активов используется при производстве товаров

(в частности, если анализируемые сделки совершаются лицами, которые

осуществляют капиталоемкую деятельность).

Кроме вышеупомянутых показателей для анализа используют еще и другие

показатели (таблица 1.1).

Поясним, что рентабельность продаж может рассчитываться также в

зависимости от целей анализа по валовой прибыли (валовая рентабельность

продаж), операционной (операционная рентабельность продаж) или чистой прибыли

(чистая рентабельность продаж). Так, чистая рентабельность продаж используется

в модели DuPont, которая представляет собой прием

мо-дифицированного факторного анализа, позволяющего определить, за счет каких

факторов происходило изменение рентабельности.

Показатели рентабельности используют для сравнения эффективности

различных сторон деятельности предприятия [26]:

- если ROI > ROA, то прочая деятельность нецелесообразна;

- если ROI

< ROA, то прочая деятельность способствует

повышению отдачи на капитал;

- если ROE

> ROA, то финансовая политика рациональна,

финансовая деятельность эффективна;

- если ROA

> WACC (средневзвешенной стоимости

капитала), то предприятие сможет выплатить проценты по кредитам, обещанные

дивиденды, реинвестировать часть прибыль в развитие.

Таблица 1.1 - Расчет показателей рентабельности

Проблемы, связанные с использованием средней за анализируемый период

стоимость имущества, под которым понимается вся его общность, отраженная в

балансе актива, состоят в следующем (наиболее часто используемые имена данного

индекса доходности: рентабельность активы, соотношение получения доходов) [24, c.129-129].

Как правило, среднее значение стоимости имущества рассчитывается в

соответствии с начала и конца календарного года, иногда как в хронологическом,

среднеквартальном. Например, может быть очень эффективны заемные средства,

которые не существуют в день отчетности. В этом случае залог будет выше, и этот

факт искажает результаты компании. Эта проблема может быть решена с помощью

среднего значения активов компании - не на основе бухгалтерского учета и

отчетности, а в соответствии с ежедневной отчетностью.

Метод определения дохода (методом начисления) существенно отличается от

метода определения стоимости имущества (в течение нескольких мгновенных

значений).

Погрешность данного метода можно проиллюстрировать следующим образом: в

то время как прибыльность работы без каких-либо резких изменений в доходности

активов квартальной и годовой отчетности изменится примерно в четыре раза,

отношение прибыли к стоимости, которая определяется, как совокупная остаются

неизменными [24, с. 129-129]. Предложения, что рентабельность следует

рассматривать только за год, являются слишком искусственным и методологически

оправдана. Период со сроком равным в один год можно назвать как условный срок.

Рентабельность инвестиций, если мы говорим об объективной оценке, она не

должна зависеть от условных значений: в самом деле, если это общепринято, что

экономические показатели должны быть определены по результатам шести месяцев,

это будет означать, примерно изменение их в два раза. Для более точного

определения расчет рентабельности не желательно делать за период в отчетный

год, период должен быть равен одном полному обороту имущества.

Определение продолжительности одного оборота активов должны быть сделаны

на основе средней стоимости доходов от продажи продукции, товаров, работ и

услуг, в соответствии с рекомендациями, содержащимися в самых эксклюзивных

экономических информационных источников. Многие исследования показали,

злоупотребление таких методологий и разработали другие подходы к оценке

оборачиваемости активов. Таким образом, проблема использования разрозненных

методов расчета соответствующих коэффициентов разрешимые путем изменения

методологических подходов к расчету показателя.

Стоимость имущества не отражает корпоративные ресурсы, используемые для

получения дохода, с которыми она связана. Эта оценка включает в себя только

потребление ресурсов, который используется другой мерой рентабельности. Кроме

того, прибыль до налогообложения включает остатки внереализационных доходов и

расходов, которые могут возникнуть в результате нарушения обязательств и очень

косвенно зависеть от наличия имущества. Эта проблема может быть решена лишь

частично, поскольку она затрагивает основные подходы к расчету показателя.

Если сравнение на общую сумму прибыли из любой части имущества

игнорировать тот факт, что прибыли, получаемые за счет использования всего

имущества и не его части. Эта проблема может быть решена, только если

доходность активов в балансе будет подключен к одному уравнению.

Проблемы, связанные с использованием среднего значения для анализируемых

источников капитала, а это проблемы уровня рентабельности собственного

капитала, рентабельности заемного капитала, имеют те же четыре дефекты, о

которых шла речь выше. [25]

Проблемы, связанные с использованием себестоимости продукции, работ и

услуг, включают следующие (наиболее часто используемый название показателя

рентабельности: рентабельность продаж, рентабельность хозяйственной

деятельности).

Основным недостатком этого метода для оценки рентабельности является

игнорирование большинства факторов, которые сопоставляются при расчете

показателей. Необходимо учитывать совместимость соответствующих факторов. Например,

если вы используете валовую прибыль, себестоимость производства товаров, работ

и услуг не должна включать в себя административные и коммерческие расходы. Если

вы хотите использовать прибыль до налогообложения, потребление ресурсов должна

состоять не только из стоимости продукции, товаров, работ, услуг, а также

операционные и внереализационные расходы.

Помимо вышеизложенного, есть еще одна проблема присуща всем используемым

в настоящее время показателей рентабельности, аналогичные, по сути, на второй из

этих проблем расчета прибыльности активов баланса частей.

1.3

Организационно-экономическая характеристика ОАО «Вятское машиностроительное

предприятие «Авитек»

Открытое акционерное общество «Вятское машиностроительное предприятие

«Авитек» (далее - ОАО ВМП «Авитек») является правопреемником ФГУП «ВМП

«Авитек». Учредитель ОАО «ВМП «Авитек»: Российская Федерация - Министерство

имущественных отношений.

В 2002 году Указом Президента РФ предприятие преобразовано в открытое

акционерное общество «Вятское машиностроительное предприятие «Авитек».

На предприятии проводится постоянная работа по развитию производства,

повышению качества выпускаемой продукции и освоению новых изделий авиационной и

гражданской техники.

Основными видами деятельности ОАО ВМП «Авитек» являются машиностроение,

выполнение научно-исследовательских, опытно- конструкторских и

конструкторско-технологических работ в области военной техники, авиационного и

общепромышленного производства; производство, разработка и поставка вооружений

и военной техники

Сегодня ОАО ВМП «Авитек» производит и выпускает катапультные кресла для

спасения пилотов, авиационные грузоподъемные систем и лебедки, балочные

держатели, а также продукцию гражданского назначения: кресла пилота и

бортинженера для гражданской авиации, кресла машиниста локомотива, ручные

лебедки, малогабаритные стиральные машины.

Целью деятельности ОАО «ВМП «АВИТЕК» является участие в обеспечении

обороноспособности и безопасности Российской Федерации, развитии

военно-технического сотрудничества Российской Федерации с иностранными

государствами и получение прибыли путем осуществления собственной

предпринимательской деятельности.

В настоящий период отмечается постоянный рост заказов на продукцию, что

приводит к росту объемов производства и, следовательно, к необходимости

наращивания производственных мощностей и созданию новых рабочих мест.

В результате всей проводимой работы ОАО ВМП «Авитек»имеет достаточно

высокий уровень бюджетной эффективности.

Среднесписочная численность работающих на ОАО ВМП «Авитек» составляла 4

110 человек. Руководство текущей деятельностью ОАО ВМП «Авитек» осуществляется

единоличным исполнительным органом предприятия - Генеральным директором,

подотчетным Совету директоров и Общему собранию акционеров.

Организационная структура ОАО «ВМП «Авитек» представляет собой типичную

линейно-функциональную структуру (Приложение 1). В подчинении директора

находятся его заместители, каждый из которых отвечает за определенную функцию.

Далее цепочка подчиненности спускается в полном соответствии с канонами

построения подобных структур до самого низа, тем самым, образуя типичную

пирамиду иерархии, свойственную для многих российских предприятий.

Это форма управления, в которой комбинируется линейное и функциональное

управление, позволяет сочетать централизацию и децентрализацию в управлении.

Ответственность за производство, сбыт, финансы и другое возлагается на

функциональных управляющих, которые подчиняются высшему руководству, линейный

персонал может сконцентрировать свое внимание на текущей деятельности.

Важное значение в процессе деятельности занимают трудовые ресурсы. Какие

бы технические возможности, организационно-управленческие преимущества ни

открывались перед предприятием, оно не начнет работать эффективно без

соответствующего человеческого ресурса.

ОАО «ВМП «Авитек» обладает значительной численностью трудовых ресурсов.

Так как оно является промышленным предприятием, то большинство работников

непосредственно занято в производстве продукции.

Для того, чтобы рассмотреть вопрос развития предприятия, необходимо

проанализировать динамику ее технико-экономических показателей деятельности

(таблица 1.2).

Таблица 1.2 - Номенклатура выпускаемой гражданской продукции

|

Изделия

|

2011г.

|

2012г.

|

2013г.

|

Изменение 2012г./2011г.

|

|

|

|

|

шт.

|

%

|

|

Дизель (всех модификаций)

|

79

|

3

|

87

|

8,0

|

110,1

|

|

Лебедки (всех модификаций)

|

98

|

78

|

114

|

16,0

|

116,3

|

|

Кресло машиниста локомотива КЛ-7500-0

|

2 537

|

2 162

|

3 411

|

874,0

|

134,5

|

|

Итого продукции производственно-технического назначения

|

2 714

|

2 243

|

3 612

|

898,0

|

133,1

|

|

Стиральная машина

|

13 609

|

10 200

|

12 929

|

-680,0

|

95,0

|

|

Итого

|

19 037

|

14 686

|

20 153

|

1 116,0

|

105,9

|

В общем объеме производства ОАО «ВМП «АВИТЕК» в 2013 году изделия

оборонной тематики составили 97%, 3% пришлось на гражданскую продукцию с

товарами народного потребления, услугами производственного характера.

Объем товарного выпуска в отчетном году (в сопоставимых ценах) вырос на

33,1% к уровню 2011 года за счет расширения портфеля заказов предприятия по

оборонной тематике в части увеличения объема поставок вооружений и военной

техники предприятиям.

Выпуск товаров народного потребления в 2013 году снизился на 5,0% к

уровню 2011года по следующим причинам:

увеличение загрузки предприятия по выпуску продукции оборонного профиля

при ограниченности производственных мощностей явилось основным фактором

снижения по продукции производственно-технического назначения;

низкий потребительский спрос на малогабаритные стиральные машины на

внутреннем рынке РФ обусловил сокращение объема выпуска стиральных машин.

Снижение объема выпускаемой гражданской продукции было частично

компенсировано увеличением объема оказанных на сторону услуг и выполненных

разовых заказов.

Таблица 1.3 - Технико-экономические показатели ОАО «ВМП «Авитек»

|

Показатели

|

2011г.

|

2012г.

|

2013г.

|

Изменение 2013г./2011г.

|

|

|

|

|

тыс.руб.

|

%

|

|

Выручка от реализации, тыс.руб.

|

3 031 997,0

|

3 536 774,0

|

5 770 924,0

|

2 738 927,0

|

190,3

|

|

Себестоимость реализованной продукции, тыс. руб.

|

3 137 414,0

|

3 143 161,0

|

5 285 691,0

|

2 148 277,0

|

168,5

|

|

Чистая прибыль, тыс.руб.

|

7 680,0

|

168 053,0

|

189 524,0

|

181 844,0

|

2 467,8

|

|

Стоимость оборотных средств, тыс.руб.

|

3 558 597,0

|

4 641 461,0

|

4 917 198,0

|

1 358 601,0

|

138,2

|

|

Стоимость основных средств, тыс.руб.

|

627 452,0

|

715 018,0

|

786 940,0

|

159 488,0

|

125,4

|

|

Среднесписочная численность персонала, чел.

|

3 957,0

|

4 084,0

|

4 110,0

|

153,0

|

103,9

|

|

Затраты на рубль реализованной продукции, тыс.руб.

|

1,0

|

0,9

|

0,9

|

-0,1

|

88,5

|

|

Производительность труда, тыс.руб./чел.

|

766,2

|

866,0

|

1 404,1

|

637,9

|

183,2

|

|

Фондоемкость, тыс.руб.

|

0,21

|

0,20

|

0,14

|

-0,1

|

65,9

|

|

Фондоотдача, тыс.руб.

|

4,8

|

4,9

|

7,3

|

2,5

|

151,8

|

|

Фондовооруженность, тыс.руб/чел.

|

899,3

|

1 136,5

|

1 196,4

|

297,1

|

133,0

|

|

Оборачиваемость активов, об.

|

0,9

|

0,8

|

1,2

|

0,3

|

137,7

|

|

Рентабельность экономическая, %

|

0,2

|

5,3

|

3,6

|

3,3

|

1 464,8

|

За весь анализируемый период наблюдается рост выручки - в 2013г.

относительно 2011г. - 2 738 927,0 тыс.руб. или + 90,3%. Наряду с ростом выручки

увеличивается и себестоимость - в 2013г. относительно 2011г. увеличение

составило 68,5% (+2 148 277,0 тыс.руб.).

Положительным моментом является то, что темп роста себестоимости за весь

период не превышает темпа роста выручки.

При сопоставлении темпа роста выручки и темпа роста себестоимости, темп

роста выручки превышает темп роста себестоимости, данный факт оценивается так

же положительно. Это свидетельствует о росте доли прибыли от продаж в выручке,

т.е. росту рентабельности продаж по прибыли от продаж.

В ходе анализа среднегодовой стоимости основных средств выявлена

тенденция к ежегодному росту данных показателей - за три года в среднем

среднегодовая стоимость основных средств увеличилась на 25,4% (+ 159 488,0

тыс.руб.). Ежегодно компания обновляет свои основные средства путем

приобретения нового оборудования, машин и транспортных средств. Необходимость

инвестирования средств в активную часть основных производственных фондов

обусловлена моральным и физическим устареванием

производственно-технологического комплекса. Для обеспечения серийного

производства осваиваемых образцов вооружений и военной техники в 2013г. начаты

работы по техническому перевооружению.

Показатели фондоотдачи и фондоемкости как главные показатели

эффективности использования основных средства свидетельствуют об их эффективном

использовании - фондоотдача за три года увеличилась на 2,5 тыс.руб. ( + 51,8%),

фондоемкость снизилась - на 0,1 тыс.руб. (- 34,1%).

Среднегодовая стоимость оборотных средств также увеличивается - за три

года на 38,2% (+ 1 358 601,0 тыс.руб.).

Численность персонала за анализируемый период изменилась незначительно.

Текучесть кадров низкая, т.к. на предприятии созданы благоприятные условия для

работы. За три года среднесписочная численность работников увеличилась на 3,9%

в связи с расширением деятельности предприятия. Производительность труда так же

увеличилась в 2013г. и составила 1 404,1 тыс. руб.

Высокий качественный и технологический уровень продукции, выпускаемой ОАО

«ВМП «Авитек» позволяет предприятию реализовывать свою продукцию на экспорт,

при этом основными партнерами ОАО «ВМП «Авитек» выступают такие компании как

ОАО «Концерн ПВО «Алмаз-Антей», ГК «Рособоронэкспорт», ОАО «РСК «МиГ». Важным

направлением деятельности предприятия на российском рынке также является

производство и поставка грузоподъемных механизмов и средств спасения для

предприятий авиационной промышленности.

Для повышения эффективности деятельности предприятия, снижения затрат на

производство продукции, обеспечения непрерывности производственного процесса

разработан план организационно-технических мероприятий, предусматривающий

проведение работ по технологическому перевооружению производственных мощностей

в рамках реализуемых инвестиционных проектов, модернизацию и ремонт

производственно-технологической базы, концентрацию и оптимизацию

производственных площадей, продажу и аренду объектов имущественного комплекса,

реализацию приоритетов кадровой политики, комплекс мероприятий по снижению

себестоимости выпускаемой продукции.

2. Анализ

рентабельности на примере ОАО ВМП «Авитек»

.1 Анализ

финансового состояния ОАО ВМП «Авитек»

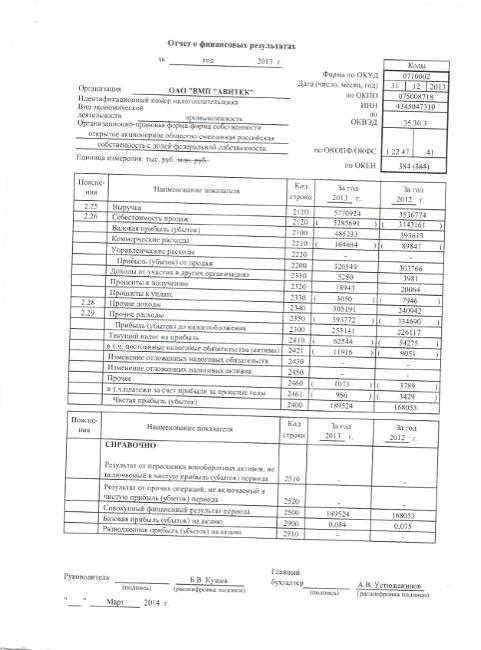

Анализ финансово-экономического состояния ОАО ВМП «Авитек» проведен на

основании информации, представленной в бухгалтерском балансе предприятия.

Анализ финансово-экономического состояния предприятия начинается с изучения

бухгалтерского баланса, его структуры, состава и динамики.

За рассматриваемый период валюта баланса изменилась - произошло ее

увеличение в 1,4 раза (+ 1 600 529,0 тыс.руб.) (Приложение 2).

Рост имущества произошло по всем статьям, значительно увеличились

внеоборотные активы (+ 241 928,0 тыс.руб.) в результате приобретения и ввода в

эксплуатацию основных средств - на 159 488,0 тыс.руб. В составе оборотных

средств запасы увеличились на 35,3% (+ 629 558,0 тыс.руб.) в результате

увеличения объемов готовой продукции на складе на конец отчетного периода.

Дебиторская задолженность увеличилась на 32,0% и на конец 2013г.

составила 1 601 381,0 тыс.руб., что на 388 363,0 тыс.руб. больше чем на конец

2011г.

Значительно увеличились денежные средства - на 479 896,0 тыс.руб., что

самым лучшим образом скажется на ликвидности баланса, который будет рассмотрен

позже.

Источники финансирования увеличились в части собственного капитала (+ 297

179,0 тыс.руб. при темпе роста 110,6%), долгосрочных и краткосрочных

обязательств (+ 69 340,0 тыс.руб. и 1 234 008,0 тыс.руб. соответственно).

Собственный капитал состоит на 26% из нераспределенной прибыли, которая

за три года выросла на 288 392,0 тыс.руб.

Долгосрочные обязательства возникли только в 2013г. в результате

привлечения банковского кредита сроком на 5 лет. На конец 2013г. сумма данных

обязательств составила 69 342,0 тыс.руб.

Краткосрочные обязательства представлены такими обязательствами как

краткосрочные займы и кредиты и кредиторской задолженностью. Размер

краткосрочных кредитов увеличился больше всего - на 77,9% и на конец 2013г.

составляет 2 818 650,0 тыс.руб. в полтора раза увеличилась кредиторская

задолженность - на 759 294,0 тыс.руб.

Кроме того - более чем в семь раз увеличился объем краткосрочных кредитов

и займов - на конец 2013г. они составляют 575 203,0 тыс.руб., что на 475 812,0

тыс.руб. больше чем на конец 2011г.

Как уже говорилось в первой главе - на предприятии начаты работы по

техническому перевооружению, что требует обновление технологического

оборудования и прочих основных и оборотных средств - это в общем и отражено в

динамике основных средств, запасов и кредитов. Негативным моментом можно

обозначить тот факт, что предприятию не хватает собственных средств и для

покрытия дефицита и оперативной деятельности приходится привлекать внешние

источники.

Поэтом далее с целью оценки кредитоспособности компании или, говоря

иначе, оценки его способности своевременно и в полном объеме рассчитываться по

долговым обязательствам проведем анализ ликвидности баланса.

Для этого статьи активов группируют по степени ликвидности - от наиболее

быстро превращаемых в деньги к наименее (А1, А2, А3, А4). Пассивы же группируют

по срочности оплаты обязательств (П1, П2, П3, П4). Полученные данные

представлены в таблице 2.1. Баланс считается абсолютно ликвидным, если

соблюдается следующее соотношение: А1≥П1, А2≥П2, А3≥П3, А4≤П4.

Исходя из полученных данных, можно охарактеризовать ликвидность

бухгалтерского баланса ОАО ВМП «Авитек»как недостаточную, так как соотношение

наиболее ликвидных активов и краткосрочных платежей не соответствует

нормативным значениям, причем за рассматриваемый период недостаток платежных

активов для покрытия наиболее срочных обязательств возрос, что говорит о резком

ухудшении платежеспособности компании. Платежный недостаток с 845 753,0

тыс.руб. возрос до 1 293 784,0 тыс.руб.

Таблица 2.1 - Анализ ликвидности баланса ОАО ВМП «Авитек»

|

Показатель

|

2011г.

|

2012г.

|

2013г.

|

Изменение 2013г./2011г.

|

|

А-1:Наиболее ликвидные активы

|

516 350,0

|

212 108,0

|

827 613,0

|

311 263,0

|

|

А-2:Быстро реализуемые активы

|

1 214 896,0

|

1 446 443,0

|

1 601 713,0

|

386 817,0

|

|

А-3:Медленно реализуемые активы

|

1 827 351,0

|

2 982 910,0

|

2 487 872,0

|

660 521,0

|

|

А-4:Трудно реализуемые активы

|

829 092,0

|

939 146,0

|

1 071 020,0

|

241 928,0

|

|

П-1:Наиболее срочные обязательства

|

1 362 103,0

|

2 317 910,0

|

2 121 397,0

|

759 294,0

|

|

П-2:Краткосрочные обязательства

|

222 497,0

|

292 342,0

|

697 217,0

|

474 720,0

|

|

П-3:Долгосрочные обязательства

|

0,0

|

0,0

|

69 342,0

|

69 342,0

|

|

П-4:Собственные средства

|

2 803 089,0

|

2 970 355,0

|

3 100 262,0

|

297 173,0

|

|

А1 ≥ П1

|

-845 753,0

|

-2 105 802,0

|

-1 293 784,0

|

|

|

не исполнено

|

|

|

А2 ≥ П2

|

992 399,0

|

1 154 101,0

|

904 496,0

|

|

|

исполнено

|

|

|

А3 ≥ П3

|

1 827 351,0

|

2 982 910,0

|

2 418 530,0

|

|

|

исполнено

|

|

|

А4 ≤ П4

|

-1 973 997,0

|

-2 031 209,0

|

-2 029 242,0

|

|

|

исполнено

|

|

Проводимый по данной схеме анализ ликвидности баланса является

приближенным. Более точным и детальным является анализ платежеспособности при

помощи финансовых коэффициентов (таблица 2.2).

Таблица 2.2 - Показатели ликвидности и платежеспособности ОАО ВМП

«Авитек»

|

Показатели

|

Нормативное значение

|

2011г.

|

2012г.

|

2013г.

|

Изменение 2013г./ 2011г.

|

|

Коэффициент общего покрытия краткосрочных обязательств

оборотными активами

|

-

|

0,41

|

0,54

|

0,14

|

|

Коэффициент текущей ликвидности

|

1,0-2,0

|

2,37

|

1,84

|

1,74

|

-0,62

|

|

Коэффициент критической ликвидности (промежуточного

покрытия)

|

0,5-1,0

|

1,15

|

0,66

|

0,86

|

-0,29

|

|

Коэффициент абсолютной ликвидности

|

0,2-0,4

|

0,34

|

0,08

|

0,29

|

-0,05

|

|

Коэффициент собственной платёжеспособности

|

0,2-0,4

|

1,37

|

0,84

|

0,74

|

-0,62

|

Коэффициент быстрой ликвидности имеет значение, укладывающееся в норму,

что свидетельствует о достаточности ликвидных активов (т. е. наличности и

других активов, которые можно легко обратить в денежные средства) для погашения

краткосрочной кредиторской задолженности. В течение всего анализируемого

периода коэффициент быстрой ликвидности сохранял нормальное значение.

Коэффициент абсолютной ликвидности, как и коэффициент быстрой

ликвидности, имеет значение, соответствующее норме.

На основании полученных результатов расчета коэффициентов, представленных

в таблице 2.2, можно сделать следующие выводы:

) на протяжении анализируемого периода финансовые коэффициенты

ликвидности ОАО ВМП «Авитек» удовлетворяют соответствующим нормативным

значениям по всем показателям;

) наблюдается ярко выраженная тенденция снижения показателей

платежеспособности в динамике исследуемых показателей - снижение показателей

говорит о потере платежеспособности предприятия.

Таким образом, результаты анализа показателей ликвидности баланса ОАО ВМП

«Авитек» позволяют характеризовать финансовое состояние исследуемой компании

как ликвидное.

Далее в таблице 2.3 отражены финансовые показатели оборачиваемости

активов, основных и оборотных средств благодаря которым деятельность

организации можно оценить как достаточно эффективную.

За анализируемый период происходит ускорение оборачиваемости оборотных

активов, сокращение периода их оборота. Так если в 2011г. коэффициент

оборачиваемости составлял 0,9, то в 2013г. он увеличился на 0,3 и составил 1,2.

Количество дней, за которые происходит оборот активов в 2013г. составило 306,7

дня, что на 115,8 дней меньше, чем в 2011г.

За анализируемый период темп роста дебиторской задолженности оказался

133,2%, что привело к увеличению оборачиваемости дебиторской задолженности (с

2,5 в 2011г. до 3,6 в 2013г.), что также повлияло и на все оборотные активы.

Период оборота запасов снизился на 40,4 до 164,5 дней.

Оборачиваемость активов в среднем в течение анализируемого периода

показывает, что компания получает выручку, в 1,2 разабольше суммы всех

имеющихся активов за 360 календарных дней.

Таблица 2.3 - Система показателей деловой активности ОАО ВМП «Авитек»

|

Показатель

|

2011г.

|

2012г.

|

2013г.

|

Изменение 2013г./ 2011г.

|

|

Коэффициент оборачиваемости активов

|

0,9

|

0,8

|

1,2

|

0,3

|

|

Период оборота активов, дни

|

422,5

|

472,4

|

306,7

|

-115,8

|

|

Период оборота дебиторской задолженности (ПО дз), дни

|

144,0

|

147,2

|

99,9

|

-44,1

|

|

Коэффициент оборачиваемости

дебиторской задолженности

|

2,5

|

2,4

|

3,6

|

1,1

|

|

Период оборота запасов ( ПО з), дни

|

204,9

|

331,1

|

164,5

|

-40,4

|

|

Период оборота кредиторской задолженности (ПО кз), дни

|

156,3

|

265,5

|

144,5

|

-11,8

|

|

Коэффициент оборачиваемости

кредиторской задолженности

|

2,3

|

1,4

|

2,5

|

0,2

|

|

Продолжительность операционного цикла (ПОЦ), дни

|

348,9

|

478,3

|

264,4

|

-84,5

|

|

Продолжительность финансового цикла (ПФЦ), дни

|

192,6

|

212,8

|

119,9

|

-72,7

|

|

Коэффициент погашения дебиторской

задолженности

|

0,4

|

0,4

|

0,3

|

-0,1

|

|

Период оборота собственного капитала (ПО ск), дни

|

332,8

|

302,3

|

193,4

|

-139,4

|

|

Период оборота основного капитала, дни

|

521,0

|

568,0

|

373,6

|

-147,4

|

|

Коэффициент устойчивого

экономического роста

|

0,00

|

0,06

|

0,06

|

0,06

|

Как положительный момент следует отметить снижение продолжительности

операционного цикла. При снижении операционного цикла при прочих равных

условиях снижается время между закупкой товаров и получением выручки,

вследствие чего растет рентабельность. Соответственно снижение данного

показателя в днях благоприятно характеризует деятельность организации.

Одной из основных задач анализа финансово-экономического состояния

компании является исследование показателей, характеризующих ее финансовую

устойчивость, которая определяется степенью обеспечения запасов и затрат

собственными и заемными источниками их формирования, соотношением объемов

собственных и заемных средств при финансировании запасов и затрат и

характеризуется системой абсолютных и относительных показателей. При этом

абсолютные показатели характеризуют структуру собственных, привлеченных и

заемных средств на предприятии в денежных единицах (таблица 2.4).

Таблица 2.4 - Показатели финансовой устойчивости ОАО ВМП «Авитек»

|

Показатели

|

2011г.

|

2012г.

|

2013г.

|

Изменение 2013г./2011г.

|

|

|

|

|

тыс.руб.

|

%

|

|

Общая величина запасов и затрат

|

1 785 380,0

|

2 890 561,0

|

2 414 938,0

|

629 558,0

|

135,3

|

|

Собственный капитал

|

2 760 646,0

|

2 927 531,0

|

3 049 038,0

|

288 392,0

|

110,4

|

|

Внеоборотные активы

|

827 959,0

|

938 248,0

|

1 070 356,0

|

242 397,0

|

129,3

|

|

Наличие собственных оборотных средств

|

1 932 687,0

|

1 989 283,0

|

1 978 682,0

|

45 995,0

|

102,4

|

|

Долгосрочные обязательства

|

0,0

|

0,0

|

69 342,0

|

69 342,0

|

0,0

|

|

Наличие собственных и долгосрочных источников формирования

запасов и затрат

|

1 932 687,0

|

1 989 283,0

|

2 048 024,0

|

115 337,0

|

106,0

|

|

Краткосрочные кредиты и займы

|

1 503 351,0

|

2 529 000,0

|

2 818 650,0

|

1 315 299,0

|

187,5

|

|

Общая величина основных источников средств

|

3 436 038,0

|

4 518 283,0

|

4 866 674,0

|

1 430 636,0

|

141,6

|

|

Излишек, недостаток собственных оборотных средств

|

147 307,0

|

-901 278,0

|

-436 256,0

|

-583 563,0

|

-296,2

|

|

Излишек, недостаток собственных оборотных средств и

долгосрочных заёмных источников покрытия запасов и затрат

|

147 307,0

|

-901 278,0

|

-366 914,0

|

-514 221,0

|

-249,1

|

|

Излишек, недостаток общей величины основных источников

финансирования запасов и затрат

|

1 650 658,0

|

1 627 722,0

|

2 451 736,0

|

801 078,0

|

148,5

|

|

Трёхфакторная модель типа финансовой устойчивости

|

(1;1;1)

|

(0;0;1)

|

(0;0;1)

|

-

|

-

|

В 2011г. по всем трем вариантам расчета наблюдается покрытие собственными

оборотными средствами имеющихся у организации запасов, поэтому финансовое

положение по данному признаку можно характеризовать как абсолютно устойчивое.

Но в 2012-2013г.г. ситуация изменилась - наблюдается нарушение нормальной

платежеспособности, возникает необходимость привлечения дополнительных

источников финансирования, но в дальнейшем возможно восстановление платежеспособности

при своевременном принятии мер по укреплению финансового состояния. На

сегодняшний день финансовое состояние предприятия неустойчиво. Положительным

моментом является то, что по сравнению с 2012г. в 2013г. показатели покрытия

улучшили свои значения.

Относительные показатели позволяют выявить взаимосвязь между наличием

собственных, заемных и привлеченных средств и направлением их использования и

характеризуются коэффициентом обеспеченности собственными оборотными

средствами, коэффициентом обеспеченности материальных запасов собственными

средствами, коэффициентом маневренности собственного капитала, коэффициентом

инвестирования долгосрочных финансовых ресурсов, коэффициентом структуры

привлеченного капитала, коэффициентом кредиторской задолженности и прочих

пассивов и другими (таблица 2.5).

Таблица 2.5 - Показатели финансовой устойчивости ОАО ВМП «Авитек»

|

Коэффициент

|

Норматив

|

2011г.

|

2012г.

|

2013г.

|

Изменение 2013г./ 2011г.

|

|

Коэффициент финансирования

|

≤ 1,5

|

1,77

|

1,14

|

1,07

|

-0,63

|

|

Коэффициент автономии

|

≥0,5

|

0,64

|

0,53

|

0,52

|

-0,11

|

|

Коэффициент финансовой зависимости

|

< 0,7

|

0,36

|

0,47

|

0,48

|

0,11

|

|

Коэффициент финансовой устойчивости

|

≥0,5

|

1,00

|

1,00

|

0,99

|

0,00

|

|

Коэффициент финансового рычага

|

1

|

0,57

|

0,88

|

0,93

|

0,31

|

|

Коэффициент маневренности собственного капитала

|

|

0,70

|

0,68

|

0,63

|

-0,02

|

|

Коэффициент постоянного актива

|

< 1

|

0,30

|

0,32

|

0,34

|

0,02

|

|

Коэффициент обеспеченности активов собственными средствами

|

|

1,00

|

1,00

|

0,99

|

0,00

|

|

Коэффициент обеспеченности запасов собственными оборотными

средствами

|

|

0,55

|

0,44

|

0,41

|

-0,12

|

Коэффициент автономии компании на 31.12.2013 составил 0,52. Данный

коэффициент характеризует степень зависимости организации от заемного капитала.

Полученное здесь значение говорит о том, что доля собственного капитала в общем

капитале организации составляет 52%, соответствуя общепринятому критерию

(нормальное значение: не менее 0,5, оптимальное 0,6-0,7). За весь

рассматриваемый период имело место небольшое роста коэффициента автономии

(+0,01).

Значение коэффициента обеспеченности собственными оборотными средствами в

2013г. составило 0,41, вместе с тем в 2011г. коэффициент обеспеченности

собственными оборотными средствами был больше на 0,12.

За весь анализируемый период коэффициент финансового рычага увеличился до

0,93 (+0,31). Значение коэффициента в 2013г. практически достигло допустимую

величину (доля собственного капитала и долгосрочных обязательств в общей сумме

капитала организации составляет только 93%).

Рост коэффициента финансовой зависимости в динамике (на 0,11 по отношению

2013г. к 2011г.) означает увеличение доли заемных источников средств в

финансировании данного предприятия.

Это связано с тем, что организация получением займа ОАО «Концерн «ПВО

«Алмаз-Антей» (на пополнение оборотных средств и на приобретение оборудования).

Подводя итог данному параграфу отметим главное - финансово-хозяйственная

деятельность ОАО ВМП «Авитек» способствовала увеличению его собственного

капитала. Рост кредиторской задолженности и кредитов говорит о том, что ОАО ВМП

«Авитек» испытывает недостаток в собственных оборотных средствах, и ее текущая

деятельность финансировалась почти на половину за счет привлеченных денежных

средств. В результате этого на сегодняшний день финансовое состояние ОАО ВМП

«Авитек» неустойчиво.

.2 Анализ

рентабельности ОАО ВМП «Авитек»

Основные финансовые результаты деятельности ОАО ВМП «Авитек» в течение

анализируемого периода приведены в Приложении 3. В течение анализируемого

периода отмечается рост всех показателей, начиная с выручки - по сравнению с

2011г. она в 2013г. она увеличилась на 90,3% (+ 2 738 927,0 тыс.руб.).

В 2013г. темп роста себестоимости гораздо медленней темпа роста выручки -

68,5%. Данная тенденция положительным образом влияет на показатель валовой

прибыли - если в 2011г. данный показатель был отрицательным (предприятием был

получен валовый убыток в размере 105 417,0 тыс.руб.), то в 2012-2013г.г.

деятельность предприятия прибыльна - валовая прибыль в 2013г. составила 485

233,0 тыс.руб.

Показатель, характеризующий результат от основного вида деятельности

(прибыль от продаж) за анализируемый период также увеличилась, но темп роста

ниже темпа роста валовой прибыли, т.к. рост коммерческих расходов составил

более чем два раза (+ 92 014,0 тыс.руб.)

Результат от прочей деятельности на протяжении последних двух лет

отрицателен, что означает что деятельность от прочих операций убыточна.

Чистая прибыль за исследуемый период показывает положительную динамику. В

2011г. предприятие получило 7 680,0 тыс.руб. чистой прибыли, а в 2013г. ее

размер возрос на 181 844,0 тыс.руб. и составил 189 524,0 тыс.руб.

Анализ прибыли прежде всего говорит о наращивании ОАО ВМП «Авитек»

экономического потенциала, который заключается в том, что темп роста прибыли в

анализируемом периоде превышает темп роста выручки, а темп роста выручки

превышает темп роста себестоимости.

Поскольку качество прибыли определяется ее структурой, то целесообразно

обратить особое внимание на изменение удельного веса прибыли от продаж в чистой

прибыли. Поэтому желательно следующее соотношение темпа роста прибыли от продаж

(ТРПп) и темпа роста чистой прибыли (ТРЧП):

ТРПп >= ТРЧП

В нашем случаем в 2011г. прибыль от продаж имело отрицательное значение,

поэтому данное соотношение рассмотрим по темпу роста 2013г. к 2012г. - данное

неравенство будет выглядеть следующим образом: 105,5 < 112,8.

Данное соотношение темпов роста отражает ситуацию, в которой удельный вес

прибыли от продаж в чистой прибыли уменьшается и, следовательно, качество

прибыли ухудшается.

Показатели прибыли используются в расчете показателей рентабельности.

Расчет показателей рентабельности проведем на основе данных баланса и отчета о

прибылях и убытках. Результаты расчетов обобщим в таблице 2.6. Для наглядности

представим данные коэффициенты на рисунке 2.1.

Рентабельность реализованной продукции в 2013 году составила 9,2%

(таблица 2.6) что выше на 12,5% по сравнению с 2011г. что является следствием

изменения структуры выручки в части увеличения доли продукции, реализованной по

гособоронзаказу, и уменьшения доли продукции, поставленной на экспорт.

Таблица 2.6 - Показатели рентабельности ОАО ВМП «Авитек»

|

Показатель

|

2011г.

|

2012г.

|

2013г.

|

Изменение 2013г./ 2011г.

|

|

Рентабельность деятельности

|

2,8

|

6,3

|

7,9

|

5,1

|

|

Рентабельность реализованной продукции

|

-3,4

|

12,5

|

9,2

|

12,5

|

|

Рентабельность совокупных активов

|

1,5

|

4,1

|

4,2

|

2,7

|

|

Рентабельность чистого оборотного капитала

|

3,3

|

10,7

|

12,1

|

8,8

|

|

Рентабельность собственного капитала

|

0,3

|

5,7

|

6,2

|

5,9

|

|

Рентабельности прямых затрат

|

7,2

|

4,8

|

1,3

|

-5,9

|

|

Рентабельность продаж

|

2,2

|

6,4

|

4,4

|

2,2

|

Рисунок 2.1 - Динамика показателей рентабельности ОАО ВМП «Авитек»

В целом же, показатели рентабельности увеличиваются.

Рентабельность продаж носит постоянно изменяющийся характер - в 2011г.

она составляла 2,2%, в 2012г. - 6,4%, в 2013г. снизилась на 2,0% и составила

4,4%. Рентабельность в 2012г. составила 6,4%, это объясняется благоприятной

экономической ситуацией: организация смогла осуществить большее количество

продаж, чем в 2011г. и 2012г. Снижению рентабельности продаж в 2013г.

способствовало увеличение себестоимости, следовательно резервом роста

рентабельности продаж является сокращение себестоимости продукции.

Рентабельность затрат, показывающая, сколько предприятие имеет прибыли с

каждого рубля, затраченного на производство и реализацию продукции была

максимальной в 2011г., в 2012г. этот показатель снизился на 2.4% (это связано с

увеличением производственных мощностей). В 2013г. рентабельность затрат

составила 1,3%.

Показатель рентабельности продаж обратный показателю рентабельности

затрат - чем выше первый показатель, чем ниже второй. Снижение издержек

позволяет снижать цену продаж (если это необходимо) при том же уровне качества,

в результате этого может увеличиться объем продаж.

Рентабельность собственного капитала постоянно увеличивается (с 0,3% в

2011г. до 6,2% в 2013г.). Данный показатель зависит от изменения уровня

рентабельности продукции, скорости оборота совокупного капитала и соотношения

собственного и заемного капитала. Отдача собственного капитала повышается при

увеличении доли заемных средств в составе совокупного капитала. Рост

рентабельности собственного капитала свидетельствует о том, что собственный

капитал на предприятии используется эффективно.

В 2011г. рентабельность активов составляет 1,5%, в 2012г. - 4,1% и на

конец 2013г. рентабельность активов составила 4,2%. Прослеживается стабильность

данного показателя и средний общий уровень. Динамику изменений показателя

рентабельности активов можно проследить по диаграмме на рисунке 2.1

Пути повышения прибыли и рентабельности предприятия являются одной из

основных задач, которая стоит перед руководством любого предприятия. В

настоящее время существует множество экономических теорий, которые позволяют

дать теоретическую оценку будущей прибыли компании, но на практике дела обстоят

далеко не так просто.

Большие резервы улучшения экономических показателей заключены в снижении

себестоимости реализации услуг ОАО ВМП «Авитек». Кроме того, как показал анализ

в таблице 1.2 - сократилось производство и реализация стиральных машин в

следствие снижения покупательского спроса ввиду отсутствия надлежащей

информированности покупателей, рекламы данного вида продукции.

На основании полученных результатов можно сделать вывод, что ОАО ВМП

«Авитек» за период своего существования удалось достичь ведущего положения в

своем сегменте рынка благодаря сочетанию кадрового потенциала, развитой

технической базы и эффективной работы руководства предприятия. Финансово

хозяйственная деятельность ОАО ВМП «Авитек» в 2011-2013г.г. способствовала не

только наращивание объемов производства продукции, но повлекло за собой

увеличение объемов собственного капитала. Показатели рентабельности

характеризуют деятельность предприятия как эффективную. В динамике

рентабельность показывает положительную тенденцию роста.

3. Пути

повышения рентабельности

Рентабельность - это сложная категория. Она показывает, насколько

прибыльна деятельность предприятия, и, следовательно, чем выше показатели

рентабельности, тем эффективнее деятельность. Поэтому предприятию необходимо

находить новые пути повышения рентабельности с целью обеспечения более высоких

показателей.

Альтернативность поиска путей повышения рентабельности определяется

многообразием ее показателей. Следует учесть также, что при анализе путей

повышения рентабельности важно разделять влияние внешних и внутренних факторов.

К внешнему фактору относится расширение рынка сбыта продукции за счет снижения

цены на предлагаемые товары. Внутренние факторы являются более важными, чем

внешние. К ним относятся: увеличение объемов производства, снижение

себестоимости продукции, повышение отдачи основных средств и т.д.

Анализ уровня рентабельности любого предприятия необходим для выявления

определенных резервов и путей повышения рентабельности данного предприятия. Особенно

важным и серьезным фактором путей повышения рентабельности любого предприятия в

современных условиях рынка является работа по сбережению ресурсов. Это ведет к

снижению себестоимости производимой продукции и к снижению затрат,

соответственно, к росту прибыли. Уменьшения затрат на производство продукции возможно,

благодаря:

- снижению материалоемкости продукции, чего можно достигнуть внедрением

новых, еще более экономных конструкций

- применению определенных технологий, направленных на

сбережение ресурсов, современных форм амортизации, информационных технологий и

малоотходных технологий

- использование материалов определенных прогрессивных видов,

снижение затрат по переработке, транспортировке и хранению материалов,

повышение контроля по охране материалов, снижение потерь материалов

- вторичное использование ресурсов, в том числе, регенерация,

утилизация отходов, сбор, заготовка, восстановление и использование отходов

- повышение производительности труда, создание и поддержание

благоприятной обстановки в рабочем коллективе

- эффективное использование оборудования, снижение затрат на

основные средства путем ликвидации ненужных основных средств.

Кроме этого пути повышения рентабельности предусматривают:

- увеличение объемов реализации готовой продукции улучшенного качества;

- расширение объемов производства и деятельности предприятия в

целом;

- распределение затрат на сменные и постоянные;

- исследование номенклатуры продукции на предмет необходимости

ее выпуска;

- снижение производства материалоемкой продукции, применяя

более новые и современные технологии производства, повышение квалификации и

производительности рабочей силы, более эффективное использование

производственного оборудования;

- поиски новых поставщиков на более выгодных условиях для

закупки более дешевых материалов и сырья;

- улучшение политики сбыта, возможное снижение цен, разработка

систем скидок и дисконтов для реализации запасов;

- поиски новых рынков сбыта благодаря маркетинговой политике;

- проведение различных акций, конкурсов, улучшение рекламы для

продажи товаров потребителям;

- постоянное совершенствование методов работы на предприятии.

Согласно разработанной программы ОАО ВМП «Авитек» основные направления

расширения деятельности, помимо прочего направленные на получение

дополнительной прибыли и повышение рентабельности включают в себя:

- продвижение на внешний рынок ПВН и услуг, производимых предприятием;

- подготовка технико-коммерческих предложений для реализации

заявок субъектов ВТС; участие в заключении контрактов (договоров комиссии,

договоров) на поставку ПВН и оказание услуг;

- поставка на экспорт В и ВТ, а также изделий авиационной

техники в рамках исполнения международных обязательств РФ;

- поставка оборудования, комплектующих изделий, запасных частей

и материалов для проведения восстановительного ремонта и/или модернизации ранее

поставленных инозаказчиками изделий В и ВТ;

- оказание инжиниринговых услуг (проведение в условиях

инозаказчика экспертной оценки технического состояния ранее поставленных

образцов В и ВТ и их дефектация; поставка технической документации; обучение

специалистов инозаказчика устройству, правилам эксплуатации и транспортирования

В и ВТ, методам и приемам их ремонта;

- проведение в условиях инозаказчика работ по продлению

назначенных сроков эксплуатации ранее поставленных В и ВТ, организация их

восстановительного ремонта и /или модернизации;

- по результатам анализа выявлено, что у ОАО ВМП «Авитек»

наблюдается рост запасов в части готовой продукции. Поэтому в целях оперативной

реализации данных запасов предлагаем снизить стоимость продукции, период продаж

которой составляет более 1 года на 3%..

Реализация предложенных мероприятий на практике поможет достичь

поставленных целей.

Для того, чтобы провести оценку эффективности снижения стоимости

продукции рассмотрим состав запасов, на которых будет распространено данное

мероприятие. На балансе ОАО ВМП «Авитек» числятся более 1 года товары

предназначенные для продажи на общую сумму 20 327,0 тыс.руб.(балансовая

стоимость). В целях более быстрой продажи данных объектов необходимо снизить их

рыночную стоимость на 3% (таблица 3.1).

Таблица 3.1 - Рыночная цена медленно реализуемых товаров до и после

предложенных мероприятий

|

Наименование

|

Сумма скидки (3%), тыс.руб.

|

Рыночная цена со скидкой, тыс.руб.

|

Балансовая стоимость, тыс.руб.

|

Доход, тыс.руб.

|

|

Продукция гражданского назначения

|

4 500

|

135

|

4 365

|

3 632

|

733

|

|

Товары народного потребления

|

2 100

|

63

|

2 037

|

1 695

|

342

|

|

Итого

|

6 600

|

198

|

6 402

|

5 327

|

1 075

|

Таким образом, выручка от продажи составит 6 402,0 тыс.руб., доход от

продажи составит 1 075,0 тыс.руб.

На основе полученных данных составим расчет показателей до и после

предложенного мероприятия.

Таблица 3.2 - Расчет финансовых показателей до и после предложенных

мероприятий, направленных на повышение рентабельности и прибыли ОАО ВМП

«Авитек»

|

Наименование

|

До мероприятия

|

После меороприятия

|

Изменения

|

|

|

|

тыс.руб.

|

%

|

|

Выручка от продаж

|

5 770 924,0

|

5 792 937,5

|

22 013,5

|

100,4

|

|

Себестоимость

|

5 285 691,0

|

5 306 017,9

|

20 326,9

|

100,4

|

|

Валовая прибыль

|

485 233,0

|

486 919,6

|

1 686,6

|

100,3

|

|

Прибыль (убыток) от продаж

|

320 549,0

|

322 235,6

|

1 686,6

|

100,5

|

|

Прибыль до налогообложения

|

253 141,0

|

254 827,6

|

1 686,6

|

100,7

|

|

Чистая прибыль (убыток)

|

189 524,0

|

191 210,6

|

1 686,6

|

100,9

|

|

Основные средства

|

786 940,0

|

786 940,0

|

0,0

|

100,0

|

|

Запасы

|

2 414 938,0

|

2 414 938,0

|

0,0

|

100,0

|

|

Стоимость активов

|

5 988 218,0

|

5 988 218,0

|

0,0

|

100,0

|

|

Собственный капитал

|

3 100 226,0

|

3 101 912,6

|

1 686,6

|

100,1

|

|

Рентабельность деятельности

|

7,91

|

7,96

|

0,05

|

100,67

|

|

Рентабельность реализованной продукции

|

9,18

|

9,18

|

0,00

|

99,96

|

|

Рентабельность совокупных активов

|

4,23

|

4,26

|

0,03

|

100,67

|

|

Рентабельность собственного капитала

|

6,11

|

6,16

|

0,05

|

100,84

|

|

Рентабельность продаж

|

4,39

|

4,40

|

0,01

|

100,28

|

Согласно полученным расчетам наблюдается рост пусть незначительный но все

же рост рентабельности (рисунок 3.1)

Рисунок 3.1 - Изменение рентабельности до и после мероприятий

Таким образом на основании проведенного анализы, выявлены резервы

повышения рентабельности и прибыли путем увеличении продаж и реализации новых

проектов. Данные мероприятия являются эффективными и экономически выгодными для

ОАО ВМП «Авитек».

Подводя общий итог можно сказать - для каждого предприятия существуют

свои пути повышения рентабельности, в том числе, снижение себестоимости

выпускаемой продукции, увеличение объемов ее реализации, повышение

эффективности работы на предприятии, более рациональное использование

необоротный и оборотных активов, а также заемного или собственного капиталов.

Заключение

На основании проведенного исследования можно сделать следующие выводы.

Основные выводы первой главы заключаются в следующем - основным

показателем эффективности предприятия является рентабельность продукции.

Для определения рентабельности продаж (некоторые источники говорят, что

цифра называется рентабельность продаж), на основании данных бухгалтерского

учета коррелируют с различных показателей объема прибыли продаж, эти отношения

указывают сумму прибыли на единицу реализованной продукции. На основе этих

параметров осуществляется оценка управления предприятием, т.е. способности

компании получить прибыль от своей основной деятельности. В зависимости от

целей, поставленных при анализе рентабельности продаж, прибыль может

использовать различные виды доходов, которые рассчитываются на основе

рентабельности.

Во второй главе был проведен анализ финансового состояния и в частности

прибыли и рентабельности ОАО ВМП «Авитек».

В целом, анализ финансового состояния ОАО ВМП «Авитек» показывает,

успешное развитие организации, ее эффективной работы - увеличение активов

(+36,5%), увеличение выручки (+90,3%) и чистой прибыли. Но наряду с этим

снижается финансовая устойчивость предприятия и его платежеспособность,

ликвидность, хотя показатели соответствуют нормативным значениям.

Деятельность компании прибыльна за весь рассматриваемый период, т.е.

компания работает и приносит прибыль.

Показатели рентабельности в динамике демонстрируют положительную

тенденцию роста. Так, рентабельность продаж за три года увеличилась на 2,2%,

деятельности - на 5,1%.

На основании проведенного анализы, выявлены резервы повышения

рентабельности и прибыли путем увеличении продаж (снижение розничной цены для

товаров со сроком продажи более 1 года) и реализации новых проектов. Данные

мероприятия являются эффективными и экономически выгодными для ОАО ВМП

«Авитек».

Основные рекомендации на основе анализа являются повышение ликвидности и

платежеспособности, хорошее планирование финансово-хозяйственной деятельности

предприятия - отражаются в конкретных числовых значениях, оперативного

мониторинга отклонений фактических показателей компании на цели, выявление и

анализ причин этих отклонений, быстрые и обоснованные решения по вопросам

регуляторной деятельности. Необходим также эффективный контроль за

расходованием материальных и финансовых ресурсов.

Список

литературы

1. Гражданский кодекс Российской Федерации (ГК РФ)

(части первая, вторая, третья и четвертая) (с изменениями и дополнениями от 18

июля 2009 г.). Справочно-правовая система «Консультант Плюс»: [Электронный ресурс]

/ Компания «Консультант Плюс». - Последнее обновление 05.12.2014.

. Налоговый кодекс Российской Федерации часть первая

от 31 июля 1998 г. № 146-ФЗ и часть вторая от 5 августа 2000 г. № 117-ФЗ (с

изменениями и дополнениями от 19 июля 2009 г.). Справочно-правовая система

«Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». -

Последнее обновление 05.12.2014.

. Федеральный закон «Об акционерных обществах» от

26.12.1995 № 208-ФЗ (в ред. от 19.07.2009). Справочно-правовая система

«Консультант Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». -

Последнее обновление 05.12.2014.

. Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете»

(ПЗ-10/2012)» Справочно-правовая система «Консультант Плюс»: [Электронный

ресурс] / Компания «Консультант Плюс». - Последнее обновление 05.12.2014.

. Федеральный закон № 127-ФЗ от 26.10.2002 г. «О

несостоятельности (банкротстве)». Справочно-правовая система «Консультант

Плюс»: [Электронный ресурс] / Компания «Консультант Плюс». - Последнее

обновление 05.12.2014.

. Положение по ведению бухгалтерского учета и

бухгалтерской отчетности РФ, утвержденное приказом Минфина РФ от 29 июля 1998

г. № 34н. (в

ред. от 24.03.2000). - М.: Экзамен, 2007. - 24 с.

7. Бланк И.А. Управление финансовыми ресурсами. - М.:

Омега-Л, 2010. - 768 с.

. Бердникова Т.Б. Анализ и диагностика

финансово-хозяйственной деятельности предприятия: учеб. пособие / Т.Б.

Бердникова. - М.: Инфра-М, 2009. - 215 с.

. Васильева Л. C. Финансовый анализ: учебник / Л. C. Васильева, MB. Петровская.

- М.: КНОССРТ, 2009. - 544 с.

10. Гермалович Н.А. Анализ хозяйственной деятельности

предприятия /Н.А. Гермалович. - М: Финансы и статистика, 2011. - 346 с.

. Гиляровская Л.Т. Комплексный экономический анализ

хозяйственной деятельности / Л.Т. Гиляровская и др. - М.: ТК Велби, Проспект,

2011. - 360 с.

. Долгов С.И. Финансы, деньги, кредит: учебник для

вузов. / ред. С.И. Долгов; сост. С.А. Бартенев, А.В. Беликова. - М: Юристъ,

2008. - 784 с.

. Донцова Л.В. Анализ финансовой отчетности: учебник /

Л.В. Донцова, Н.А. Никифорова. - 4-е изд., перераб. и доп. - М.: Издательство

«Дело и Сервис», 2011. - 368 с.

. Дробозина Л.А. Финансы: учебное пособие. / ред. Л.А.

Дробозина; сост. Г.Б.Поляк, Ю.Н.Константинова. - М.: ЮНИТИ. 2007. - 527

с.Ефимова О.В. Финансовый анализ: учебное пособие. - М., 2008.-356 c.

. Зенкина, И. В. Экономический анализ в системе

финансового менеджмента: учебное пособие / И. В. Зенкина. - Ростов-на-Дону:

Феникс, 2009. - 318 с.

. Ковалёв, В. В. Курс финансового менеджмента: учебник

/ В. В. Ковалев. - Москва: Проспект, 2011. - 478 с.

. Крейнина М.Н., Финансовое состояние предприятия:

учебное пособие. - М.: Финансы и статистика, 2009. - 440с.

. Косорукова И.В. Методологические проблемы оценки

стоимости бизнеса: теория и практика: монография. М.: СинергияПРЕСС, 2012. 384 с.

19. Любушин Н.П. Комплексный экономический анализ

хозяйственной деятельности: учеб. пособие/ Н.П. Любушин. 3-е изд., перераб. и

доп. - М.: Юнити-Дана, 2009. - 448 с.

. Климова Н.В. Анализ факторов прибыли от продаж и оценка

показателей рентабельности организации // Бухучет в организациях. 2012. N 7. С. 37.

. Магомедов А.М. О методике расчета рентабельности

//Финансы и кредит. - 2011. - №7. - С.14-19

. Малкова О.А. Экспресс-анализ доходности бизнеса //

Главная книга. 2014. N 12.

С. 51 - 55.

23. Руднев Р.В. Направления анализа финансового состояния

организации применительно к целям управления и потребностям пользователей //

Аудитор. 2012. N 10. С. 46 - 52.

. Черненко А.Ф. Проблемы оценки рентабельности и пути

их разрешения //Экономика и менеджмент. - 2010. - №1 (18). - С.124-129

. Как повысить рентабельность бизнеса? / [электронный

ресурс] / Электрон. дан. - Москва, 2014. -Режим доступа: #"891350.files/image009.gif">

Динамика, состав и структура имущества ОАО ВМП «Авитек» и источников его

формирования

|

Наименование статьи

|

2011г.

|

2012г.

|

2013г.

|

Темпа роста и прироста

|

|

тыс.руб.

|

уд.вес, %

|

тыс.руб.

|

уд.вес, %

|

тыс.руб.

|

уд.вес, %

|

тыс.руб.

|

%

|

структурные

|

|

1.Внеоборотные активы - всего

|

829 092,0

|

18,9

|

939 146,0

|

16,8

|

1 071 020,0

|

17,9

|

241 928,0

|

129,2

|

-1,0

|

|

в том числе:

|

|

|

|

|

|

|

|

|

|

|

долгосрочные финансовые вложения

|

14 096,0

|

1,7

|

12 296,0

|

1,3

|

12 296,0

|

1,1

|

-1 800,0

|

87,2

|

-0,6

|

|

основные средства

|

627 452,0

|

75,7

|

715 018,0

|

76,1

|

786 940,0

|

73,5

|

159 488,0

|

125,4

|

-2,2

|

|

2. Оборотные активы - всего

|

3 558 597,0

|

81,1

|

4 641 461,0

|

83,2

|

4 917 198,0

|

82,1

|

1 358 601,0

|

138,2

|

1,0

|

|

в том числе:

|

|

|

|

|

|

|

|

|

|

|

запасы

|

1 785 380,0

|

50,2

|

2 890 561,0

|

62,3

|

2 414 938,0

|

49,1

|

629 558,0

|

135,3

|

-1,1

|

|

дебиторская задолженность

|

1 213 018,0

|

34,1

|

1 446 112,0

|

31,2

|

1 601 381,0

|

32,6

|

388 363,0

|

132,0

|

-1,5

|

|

денежные средства

|

75 350,0

|

2,1

|

132 108,0

|

2,8

|

555 246,0

|

11,3

|

479 896,0

|

736,9

|

9,2

|

|

Итого активов

|

4 387 689,0

|

100,0

|

5 580 607,0

|

100,0

|

5 988 218,0

|

100,0

|

1 600 529,0

|

136,5

|

0,0

|

|

3 Капитал и резервы

|

2 803 047,0

|

63,9

|

2 970 316,0

|

53,2

|

3 100 226,0

|

51,8

|

297 179,0

|

110,6

|

-12,1

|

|

4. Долгосрочные пассивы

|

0,0

|

0,0

|

0,0

|

0,0

|

69 342,0

|

1,2

|

69 342,0

|

0,0

|

1,2

|

|

5.Краткосрочные пассивы

|

1 584 642,0

|

36,1

|

2 610 291,0

|

46,8

|

2 818 650,0

|

47,1

|

1 234 008,0

|

177,9

|

11,0

|

|

в том числе:

|

|

|

|

|

|

|

|

|

|

|

заемные средства

|

99 391,0

|

6,3

|

171 237,0

|