Продвижение банковских продуктов ОАО 'УралСиб' средствами рекламы

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

Глава

1. ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ ПРОДВИЖЕНИЯ БАНКОВСКИХ ПРОДУКТОВ

.1

Сущность и содержание терминов (банковский продукт, продвижение, средства

рекламы и т.д.)

.2

Продвижение банковских продуктов

.3

Теоретико-методологические подходы к организации и осуществления продвижения

банковских продуктов

Глава

2. АНАЛИЗ ПРОДВИЖЕНИЯ БАНКОВСКИХ ПРОДУКТОВ СРЕДСТВАМИ РЕКЛАМЫ

.1

Общая характеристика банка

.2

Особенности продвижения банковских продуктов ОАО «УРАЛСИБ» средствами рекламы

.3

Рекомендации по оптимизации продвижения банковских продуктов ОАО «УРАЛСИБ»

средствами рекламы

ЗАКЛЮЧЕНИЕ

СПИСОК

ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Актуальность темы исследования. Рыночная модель экономики предусматривает

формирование конкурентной среды, подразумевающей наличие выраженной

маркетинговой позиции участников процесса производства, распределения, обмена и

потребления оборачивающейся на нем продукции.

Решение вопросов формирования маркетинговой политики актуально и для

банковского сектора - одного из основных секторов российского народного

хозяйства. В настоящее время рынок банковских услуг представлен большим

количеством участников, поэтому наблюдается тенденция к ужесточению конкуренции

среди банков на российском рынке и как следствие нарастает борьба за клиента,

путем внедрения новых услуг и организации оптимальных сетей их предоставления.

Необходимость построения четкой рекламной стратегии банковских услуг

становится актуальным и необходимым условием для успешного функционирования российских

банков.

Различные теоретические аспекты маркетинга в сфере производства и

маркетинга в банковской сфере изучались многими зарубежными и отечественными

учеными. Среди трудов западных ученых следует особо выделить П. Роуза, М.

Портера, Я. Гордона, М. Битнер, Т. Мартина, Л. Берри. В отечественной

экономической литературе первыми авторами по банковскому маркетингу были О.И.

Лаврушин, Э.А. Уткин, И.О. Спицын, Я.О. Спицын, С.А. Гурьянов, Г.Л. Макарова,

В.Н. Еремин, С.П. Иванова, Н.Б. Куршакова, В.М. Усоскин, Н.П. Радковская, И.В.

Липсиц.

Проблемам развития рекламной деятельности уделяется достаточно большое

внимание, как за рубежом, так и в России. Они нашли отражение в трудах Ф.

Котлера, С. Грэхэма, Д. Огилви, Ж. Ламбена и других экономистов. Среди российских

исследований по данной теме теоретическую и практическую значимость имеют труды

И. Я. Рожкова, Р.Н Левешенко, А.В. Кисмерешкина, Л.Ю. Гермогеновой, Е.В.

Ромата, А.Наймушина, А. Катернюка и других авторов, главным образом,

посвященные изучению функций рекламы в системе маркетинга.

Однако, теория и практика построения и функционирования банковской

рекламы в условиях активизации конкурентной среды рынка и развитии

информационных технологий ни в российской, ни в зарубежной литературе не нашла

своего отражения.

Цель исследования - изучить и дать рекомендации по оптимизации

продвижения банковских продуктов ОАО «УРАЛСИБ» средствами рекламы,

Задачи исследования:

- раскрыть сущность и содержание терминов;

- обобщить теоретико-методологические подходы к организации и

осуществления продвижения банковских продуктов;

- изучить особенности продвижения банковских продуктов ОАО

«УРАЛСИБ» средствами рекламы;

- дать рекомендации по оптимизации продвижения банковских

продуктов ОАО «УРАЛСИБ» средствами рекламы.

Объект исследования - продвижение банковских продуктов,

Предмет исследования - средства рекламы в продвижении банковских

продуктов.

Теоретико-методологической основой исследования послужили научные труды

зарубежных и отечественных ученых по проблемам активного функционирования

маркетинга в банковском секторе. В качестве методологической основы реализации

цели используется системный подход, методы анализа и синтеза информации,

сравнительного анализа, метод моделирования, а также стратегический и

структурный анализ.

Глава 1 ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ ПРОДВИЖЕНИЯ БАНКОВСКИХ

ПРОДУКТОВ

1.1 Сущность и содержание терминов (банковский продукт, продвижение,

средства рекламы и т.д.)

Основой работы любого коммерческого банка является предоставление услуг.

В целом можно сказать, что пока банк предоставляет определенный набор и объем

услуг - он существует. Таким образом, необходимо выделить основные

характеристики банковской услуги:

Во-первых, банковская услуга - это выражение намерения банка

удовлетворять те или иные потребности потенциальных клиентов (юридических и

физических лиц) в данных социально-экономических условиях. Данное значение

понятия "услуги" можно назвать потенциальным, поскольку выражает

только намерение, желание или стремление банка оказывать те или иные услуги.

Во-вторых, банк, существующий какой-то период времени, фактически

оказывает услуги своим клиентам. Через предоставляемые услуги и удовлетворяемые

потребности он находит своих клиентов. Это значение понятия "услуги"

называется фактическим.

Переход от потенциальных к фактическим услугам осуществляется с помощью

методов банковского маркетинга. Другими словами, прежде чем оказывать те или

иные услуги, необходимо пройти определенные организационно-технологические

этапы:

- получить, обработать и проанализировать маркетинговую

информацию;

- принять решение относительно потенциальной услуги;

- в случае положительного решения, организовать реализацию

услуги.

Банки в развитых странах в настоящее время суммарно оказывают клиентам

около 300 услуг. Для российских банков перечень предоставляемых услуг

значительно меньше, что обусловлено целым рядом как конкретных (для каждого

банка), так и обобщенных факторов (для банков в целом).

В фактических услугах, предоставляемых банком различают: базовый или

основной ассортимент - это те услуги, на которых специализируется банк, и

текущий или изменяемый ассортимент, для которого характерно стремление банка

предоставлять своим клиентам дополнительные виды как формальных, так и

неформальных услуг.

Любая предоставляемая услуга или комплекс предоставляемых услуг обладают

следующими основными характеристиками:

- адресностью, в которой находят отражение специфические

особенности клиента, фиксируемые с помощью аналитической информации;

- технологичностью, каждая услуга имеет определенную технологию

(порядок) предоставления или практической реализации;

- трудоемкостью, какой объем работы выполняется и сколько

работников занято в процессе предоставления услуги/услуг;

- полезностью, в чем заключается польза от данной услуги или

комплекса услуг для клиента;

- эффективностью, что дает в стоимостном и/или не стоимостном

выражении данная услуга или комплекс услуг самому банку.

Таким образом, современная банковская система координирует движение

финансовых потоков на международном рынке, национальных рынках и активно

взаимодействует с другими рынками макроэкономической системы.

Основой работы коммерческого банка является предоставление услуг,

специфику которых определяет их комплексный характер, маркетинговая поддержка

на каждом этапе жизненного цикла и широкое применение современных

информационных технологий, повышающих степень адресности и скорость оказания

услуги. Исследование специфики предоставления банковских услуг доказало

возрастающую роль банковского маркетинга.

Банковский маркетинг представляет собой механизм взаимодействия субъектов

и объектов рынка банковских услуг с помощью широкого спектра различных видов

маркетинговых каналов. Концепцию банковского маркетинга на современном этапе

определяет роль имиджа банка в глазах потребителей, активное использование

рекламы торговой марки и рекламы компетентности банковского персонала, что

обусловлено историей развития российской банковской системы и культурой

потребления банковских услуг населением.

У покупателей банковского продукта разные интересы, потребности,

возможности, денежные ресурсы и разная степень риска. Поэтому у них разный

спрос на данные продукты. Это означает, что банк, предлагающий свой продукт,

должен четко знать, на какую группу покупателей этот продукт рассчитан и

сколько может быть потенциальных покупателей этого продукта.

Отсюда возможны два направления деятельности банка:

- ориентация на массовый, стабильный спрос, что предполагает

относительно низкие цены (курсы, процентные ставки) на продукт, ограниченные

услуги по обслуживанию клиентов и больший охват мелких покупателей;

- ориентация на нестабильный спрос, т. е. на отдельные группы

покупателей, что предполагает относительно высокие цены (курсы, процентные

ставки) на продукт, более широкий круг услуг по обслуживанию и меньший охват

покупателей.

Таким образом, устанавливая цены (курсы, процентные ставки), их

необходимо ориентировать не на среднего покупателя, а на определенные типовые

группы. Типологию потребления банковского продукта следует рассматривать как

основу повышения эффективности коммерческой деятельности банка. Типология -

начало маркетинговой деятельности.

Маркетинговая деятельность - это комплекс действий по разработке

типологии потребления, по изучению спроса, по планированию производства

банковского продукта и организации работы по его реализации.

Маркетинговая деятельность начинается с разработки четкой схемы

классификации спроса на банковские продукты. Под классификацией спроса

понимается распределение спроса на отдельные группы по определенным признакам

для достижения поставленной цели.

Спрос на банковские продукты можно классифицировать по

психофизиологической реакции покупателей. По этому признаку различают:

фиксированный спрос, альтернативный спрос, импульсный спрос.

Фиксированный спрос - устойчивый спрос на отдельные виды банковских

продуктов, постоянно предоставляемых банком. Например, депозитные вклады в

банках с минимальной суммой вклада 100 руб., акции наиболее престижных банков и

др.

Альтернативный спрос - спрос по выбору, когда вкладчик после анализа своих

финансовых возможностей, степени доходности, выгодности, риска принимает

решение о вложении капитала в банковский продукт. В основном это спрос на такие

финансовые активы, как валютные депозиты и трасты, депозитные вклады с суммой

вклада не более 300 руб. и др.

Импульсный спрос - неожиданный спрос, когда покупатель, уже сделавший

свой выбор под влиянием советов других покупателей, знакомых, рекламы или иных

факторов, меняет свое решение. К нему относится главным образом спрос на ценные

бумаги, по которым обещают высокие дивиденды (проценты) и др.

Спрос на банковские продукты можно классифицировать по степени

удовлетворения потребностей покупателей. По этому признаку выделяют:

- реализованный спрос (спрос удовлетворен, когда услуга или

банковский продукт предъявлены покупателю);

- неудовлетворенный спрос - спрос на банковские продукты,

отсутствующие в продаже или существующие, но по объему предложения отстающие от

запросов покупателей;

- формирующийся спрос, т. е. нечетко выраженный спрос.

Спрос, формирующийся у покупателей, это, как правило, спрос на банковские

инновации, т. е. на новые банковские продукты и операции.

В маркетинговом исследовании банковской деятельности используются

специфические показатели анализа спроса и предложения на банковские продукты.

Процесс банковского маркетинга включает следующие этапы:

- изучение потребностей покупателей конкретного банковского

продукта;

- комплексное исследование финансового рынка по секторам;

- исследование возможностей текущей и перспективной реализации

банковского маркетинга;

- планирование маркетинга;

- планирование жизненного цикла банковской инновации (нового

банковского продукта или новой операции);

- реклама;

- организация работы отделов и структурных подразделений

банков.

Схема процесса банковского маркетинга представлена на рис. 1.1.

Рис. 1.1 Схема процесса банковского маркетинга

Процесс банковского маркетинга начинается с изучения потребностей

покупателя каждого финансового продукта (например, депозит на сумму 100,1000

руб. и др.).

Затем производится комплексное исследование финансового рынка, на котором

реализуется банковский продукт. Данное исследование ведется по каждому сектору

и финансовому активу (обыкновенные акции, привилегированные акции, мерные

слитки золота, монеты конкретного вида из драгоценных металлов и т. п.) с целью

выявления спроса, а также определения перспектив дальнейшего улучшения

банковского продукта.

С помощью проведенных исследований состояния финансового рынка и с учетом

потребностей покупателей перспективы превращаются в возможность реализации

конкретного вида банковского продукта.

После этого составляется план банковского маркетинга.

На основе плана банковского маркетинга составляется план организационных

действий, а именно планируются жизненный цикл банковских инноваций и рекламные

мероприятия.

При введении нового товара на рынке банковских услуг, реклама должна

знакомить клиента сначала с самой сутью этого товара. А затем она обязана

способствовать расширению доли рынка, приходящейся на этот товар, вытеснению

конкурирующих товаров. И, наконец, после стабилизации товара цель рекламы -

исключить возможность сокращения его доли рынка.

Цель рекламы банковских услуг на потребительском рынке, как платных

средств распространения информации, сформировать спрос и стимулировать сбыт по

трем основным направлениям:

. Предоставление услуг по направлениям кредитования, депозитов,

управления финансовым портфелем клиента, трастовые операции - физическим лицам;

. Выдача кредитов юридическим лицам;

. Отношения между банками в виде межбанковских кредитов.

Классифицируя рекламные цели также по 3 направлениям, получается

следующая картина:

. Информативное;

. Увещевательное;

. Напоминающее. Банк преследует следующий комплекс мер: на

начальной стадии вывода на рынок новых товаров рекламируются их новизна, цены,

формируется имидж успешного потребления модного продукта и его перспективность

и прибыльность. Затем, в ходе жизненного процесса услуги, рекламируется

предпочтение к марке продукта, а на стадии его насыщения (зрелости) -

предпринимаются попытки поддержания образа товара, марки, фирмы с помощью т.н.

"усеченных" роликов информативной и увещевательной рекламы.

Однако при любом бизнесе требуется поддержание объема продаж на уровне,

способном обеспечить его выживание. Поэтому разумная программа маркетинга

рекламы банковских услуг играет критически важную роль и изучается весьма

скрупулезно. Вот основные проблемы, которые должны быть рассмотрены в этом

разделе:

. Определение спроса и возможности рынка: следует обосновать спрос на

товар (услугу). Часто полезно начинать анализ рынка с представления общей

картины, сложившейся, например, в кредитной отрасли.

. К числу хороших источников подобных данных относится литература

по банковскому делу, отраслевые издания, мнения экспертов Ассоциации российских

банков.

. Степень детальности и доводы, которые следует привести, зависят

от доли рынка, которую требуется завоевать для достижения успеха. После

определения общих параметров рынка следует установить объекты рынка, их характеристики

и значения. Можно описать рынок с точки зрения желательных атрибутов

банковского изделия, демографии, географии, особенностей психологии.

Из других классификационных признаков можно выделить сравнительную

рекламу, цель которой - путем сравнения подчеркнуть преимущества рекламируемого

товара перед его аналогами.

Рекламу на самую прибыльную и многолюдную операцию банка - кредитование -

также можно классифицировать по объекту: реклама, направленная на товар и

реклама, направленная на образ. Одним из примеров наиболее удачной «образной»

рекламы является, пожалуй, серия роликов Сбербанка РФ, в которой ничего не

говорилось о банковских услугах, но цель была успешно достигнута - в сознании

зрителей сформировался устойчивый, положительный и узнаваемый образ солидного

банка.

Банковскую рекламу классифицируют и по средствам ее распространения:

реклама в прессе, телевизионная, радиореклама, наружная реклама, почтовая

(директ-мейл), интернет-реклама.

Таким образом, реклама представляет собой одну из разновидностей

социальной информации, т. е. связи между людьми. Эта информация несет в себе

активный элемент новизны. Реклама воздействует на человеческое сознание, значит

ее методы должны быть психологически обоснованы.

Текст рекламы должен быть ярким, лаконичным и броским. Реклама базируется

на определенных принципах: правдивости (достоверности), конкретности (простой и

убедительный язык, обеспечивающий доходчивость рекламы), целенаправленности,

плановости.

Разрабатывая план рекламных мероприятий, необходимо учитывать следующие

требования:

- реклама должна быть систематической, чтобы охватить большое

количество людей и хозяйствующих субъектов;

- реклама должна быть интересной;

- при открытии новых банков и их филиалов следует применять все

формы рекламы (радио, печать, плакаты и др.).

При организации работы структурных подразделений банков и их отделов

следует исходить из принципа - создать удобства для покупателей (клиентов

банка), что предполагает среди прочих условий и установление оптимального

режима работы и местонахождения.

Таким образом, банковский маркетинг требует обязательного сегментирования

финансового рынка, т. е. разбивки рынка на четкие группы покупателей

банковского продукта (вкладчиков) по разным признакам и позиционирования

банковских продуктов.

Позиционирование банковских продуктов означает действия по обеспечению

конкурентоспособности данного банковского продукта на финансовом рынке. В

конечном итоге вся деятельность банковского маркетинга направлена на создание

новых банковских продуктов и финансового рынка (рынка банковских продуктов и

услуг), на удержание своей доли рынка и ее расширение. От этого зависят объем

деятельности банка, уровень рентабельности, норма прибыли на вложенный капитал

и другие показатели.

1.2 Продвижение банковских продуктов

У банковской услуги существует свой жизненный цикл (ЖЦБУ) - это процесс с

момента ее появления, последующего использования клиентами и до снятия с рынка.

Относительно ЖЦБУ существуют два постулата, наработанные мировой

практикой банковского дела.

Постулат первый - каждый банк на данный момент времени имеет "свою

корзину" жизненных циклов услуг, что обусловлено как внешними, так и

внутренними факторами.

Постулат второй - в условиях становления рыночной экономики каждый банк в

своей деятельности постоянно занимается развитием "корзины услуг",

модернизируя часть из них, вводя новые и отказываясь от других неперспективных

услуг.

На основе концепции ЖЦБУ можно предложить следующую программу

маркетинговой поддержки услуги на различных этапах ее жизненного цикла. (Табл.

1.1)

Таблица 1.1

Маркетинговая поддержка конкурентоспособности банковских услуг на

различных этапах жизненного цикла

|

Этап

|

Маркетинговая поддержка

услуги

|

Содержание маркетинговой

поддержки услуги

|

|

Этап исследования и

разработки

|

Поиск идеи и разработка

замысла создания нового банковского продукта

|

Выявление идей о новых

продуктах. Ранжирование и отбор идей по критериям. Разработка замысла новых

продуктов

|

|

Расчет экономической

эффективности внедрения продукта

|

Анализ возможности банка

для разработки. Разработка стратегии маркетинга. Расчет экономической

эффективности

|

|

Оценка

конкурентоспособности нового банковского продукта

|

Анализ соответствия

продукта определенным нормативам и аналогам банков-конкурентов. Расчет

показателя конкурентоспособности

|

|

Принятие решения о

разработке нового продукта

|

Принятие решения о

разработке банковского продукта

|

|

Этап выведения на рынок

|

Разработка нового продукта

и пробная продажа

|

Разработка продукта.

Пробный маркетинг. Пробная продажа лояльным клиентам

|

|

Внедрение - выход нового

продукта на рынок

|

Методическая постановка

организации работ. Обучение персонала. Обеспечение технической готовности.

Запуск продукта. Формирование спроса

|

|

Проведение кампании по

стимулированию сбыта

|

Проведение рекламных

мероприятий и мероприятий по стимулированию сбыта

|

|

Оценка и сопровождение

|

Мониторинг результатов

внедрения. Расчет прибыльности после внедрения. Внесение изменений в процесс

реализации

|

|

Этап роста

|

Оценка жизненного цикла

|

Анализ объемов продаж и

прибыли. Изучение мнения клиентов о качестве услуги

|

|

Поиск способов модификации

продукта

|

Организация маркетинговых

исследований. Совершенствование продукта с целью обеспечения

конкурентоспособности

|

|

Поиск новых потребителей

продукта, новых сфер использования

|

Сегментация клиентов,

пользующихся услугой Описание профилей. Подготовка рекомендаций по

формированию спроса

|

|

Организация эффективных

рекламных кампаний

|

Проведение рекламных

кампаний, показывающих преимущество услуги.

|

|

Оценка и сопровождение

|

Мониторинг объемов продаж и

прибыли. Оценка конкурентоспособности услуги.

|

|

Этап зрелости

|

Оценка жизненного цикла

|

Мониторинг объемов продажи

и прибыли. Организация маркетинговых исследований с целью определения

удовлетворенности

|

|

Стимулирование сбыта

|

Акции по стимулированию

сбыта

|

|

Внесение изменений в

маркетинговую политику

|

Изучение продуктов-аналогов

у конкурентов. Уточнение ценовой политики. Внесение изменений в рекламную

кампанию

|

|

Оценка жизненного цикла

|

Мониторинг эффективности

мероприятий. Анализ объемов продаж и прибыли. Оценка конкурентоспособности

услуги

|

|

Этап спада

|

Оценка жизненного цикла

|

Мониторинг объемов продажи.

Исследование причин снижения объемов. Оценка конкурентоспособности.

Разработка предложений

|

|

Принятие решения

|

Подготовка заключения о

замене продукта на новый, или о доработке с учетом новых требований и

технологий. Принятие решения

|

Представленная в табл. 1.1 маркетинговая поддержка банковских услуг на

различных этапах жизненного цикла характеризует комплексный характер концепции

банковского маркетинга, ориентированного на максимальное удовлетворение

потребностей клиентов.

Современная концепция банковского маркетинга включает в себя эффективное

формирование торговой марки, проведение рекламы банковской деятельности,

обеспечение обратной связи с клиентом, постановку акцента на использование

современных информационных технологий и совершенствование профессиональных и

личностных качеств персонала.

В сфере производства и торговли, ведущие компании пользуются авторитетом

и широкой национальной и международной известностью своей торговой марки.

Однако банками этот стратегический актив используется пока недостаточно полно,

и лишь немногим банкам удалось создать сильные торговые марки. Ни один банк не

фигурирует в списке ста первых мировых торговых марок, хотя в списке ста

крупнейших мировых предприятий фигурируют 11 банков. Это объясняется тем, что

банки уделяют недостаточное внимание проблемам налаживания связей с

общественностью. Между тем, в современных условиях торговая марка банка может

стать ключевым стратегическим активом в завоевании рынка.

Банковскую рекламу можно определить как целенаправленное информационное

воздействие, в ходе которого потенциальные потребители информируются о наборе

предоставляемых финансовых услуг, формируется и поддерживается репутация банка,

создаются и поддерживаются взаимопонимание, расположение и сотрудничество между

банком и контрагентами.

Специфика банковской рекламы обуславливается особенностью банковских

услуг - отсутствием их материально-вещественного воплощения, а также той

ключевой ролью, которую играет такая категория, как доверие, в банковской

деятельности. Собственно реализация социально-экономических функций рекламы

предполагает именно повышение доверия к банковскому продукту.

В качестве основного критерия дифференциации функций выступает отношение

рекламы к одной из главных задач - продвижению товара к потребителю. Данный

подход предоставил возможность выделить социально-экономические функции, прямым

образом связанные с продвижением товара, в том числе и банковских услуг.

К социально-экономическим мы относим, прежде всего,

информационно-коммуникативную и коммерческую функции.

Информационно-коммуникативная функция рекламы является ключевым факторам,

обеспечивающим реализацию коммерческих интересов в вопросах сбыта товара.

Посредством этой функции создается резонанс в рыночной среде, способствующий

эффективному взаимодействию всех субъектов рекламных коммуникаций. Современные

рекламисты создали целый спектр приемов информационного воздействия на

потребителя, который включает в себя рациональную аргументацию, аппелирование к

чувствам, создание необходимых условий для стремления потребителя

соответствовать определенному имиджу или социальной прослойке. В то же время

достаточно сложно переоценить роль информационно-коммуникативной функции в

процессе формирования рыночных отношений. Ведь информационно-коммуникативная

функция, по сути дела, создает информационно-экономическое пространство для

взаимодействия всех субъектов рыночных отношений, формирует новые

социально-экономические связи между хозяйственными субъектами, участвует в

процессе оформления структуры СМИ в соответствии с принципами рыночной

экономики. Кроме того, посредством данной функции происходит крайне важный

процесс вовлечения российских граждан в процессы новых социально-экономических

взаимоотношений, что является актуальным в условиях становления рыночного

хозяйства.

Под коммуникацией понимается передача информации, сообщений и влияния на

избранную аудиторию адресатов. С социологической точки зрения коммуникация -

это сложный процесс воздействия на социальные объекты с множеством

промежуточных результатов; механизм, посредством которого осуществляется

регуляция взаимоотношений людей. В широком смысле реклама, выступающая как вид

массовых информационных процессов, призвана налаживать функционирование

коммуникаций с большими группами людей. В более узком смысле реклама призвана

обеспечить целенаправленное коммуникативное воздействие торгово-промышленных

организаций на те или иные социальные общности потребителей.

Повышение социальной значимости информационно-коммуникативной функции в

современном обществе объективно. Посредством данной функции устанавливаются

прочные связи не только между производителями и потребителями, но и оптовыми

организациями, фирмами розничной торговли, государственными и общественными

организациями, их лидерами и обществом. Вполне очевидно, что любая

инновационная деятельность торгово-промышленных, общественно-политических,

банковских объединений останется в замкнутом пространстве без соответствующей

поддержки, основанной не на спонтанном, а на целевом рекламном информировании.

Резонанс в социальной среде появляется лишь после получения информации о

проводимых фирмой действиях по каналам рекламы, которая способствует

регулированию рыночных отношений.

Более того, благодаря рекламе стимулируется обратная связь, по каналам

которой проходит исключительно ценная информация, представляющая собой

индикатор правильности или же ошибочности предпринимаемых действий и

подсказывающая ориентиры на будущее. Следовательно, основное предназначение

рекламной информации включается в создание резонанса в рыночной среде и

установление обратной связи.

На этом пути реклама решает задачи, связанные с продвижением знаний о

товаре к потребителю.

Согласно Ф. Котлеру, можно выделить следующее социально-экономическое

значение рекламы при продвижении товара к потребителю:

во-первых, информирование аудитории о новых товарах или новых

возможностях уже существующего товара, об изменении цены, объяснение принципов

действия товара и описание оказываемых услуг, исправление неправильности

представления или предотвращение опасений потребителя;

во-вторых, информирование аудитории с целью установления предпочтений

потребителя определенной торговой марки;

в-третьих, посредством рекламной информации производитель периодически

поддерживает мнение потребителя о правильности сделанного выбора.

Следует отметить, что информационно-коммуникативная функция рекламы

призвана стимулировать потребительское поведение не только за счет донесения

сведений о товаре до конкретного сегмента рынка, но и посредством

целенаправленного воздействия на поведение потребителя. В современной рекламной

практике разработана целая методика воздействия, способствующая управлению и

контролю покупателей.

Коммерческая функция, или функция достижения реального экономического

эффекта, представляется наиболее важной как для отдельно взятой организации,

так и для всей системы социально-экономических отношений в современной России.

Для анализа социально-экономических показателей рекламной деятельности важно

рассматривать рекламу в общей системе маркетинга, неотъемлемым компонентом

которой она является.

В научных публикациях имеется более ста определений понятия «маркетинг».

Наиболее распространенное принадлежит Ф. Котлеру: маркетинг - вид человеческой

деятельности, направленный на удовлетворение нужд и потребностей посредством

обмана. Однако, как отмечает О.А. Третьяк, все еще не сформулирована более или

менее устойчивая концепция, объясняющая зарождение и развитие маркетинга как

социально-экономического явления. Экономисты и социологи отмечают, что

потребность в развитии маркетинга появилась в связи с переходом капитализма на

стадию монополистического развития. Например, в числе социально-экономических

предпосылок, вызвавших к жизни теорию и практику маркетинга, выделяют

следующие:

- высокий уровень концентрации производства и капитала, рост

степени монополизации рынков сбыта, обострение проблем монополизации и

конкуренции;

- крупносерийный и массовый характер производства, повышение

темпов обновления товарной номенклатуры на важнейших рынках;

- обеспечение управленческого спроса принципиально новыми

техническим средствами сбора и оперативной обработки информации.

В условиях формирования и развития рыночных отношений все более

возрастает значение общественно-благотворительной функции рекламы, которая

направлена на решение социально значимых проблем современности. Данная функция

напрямую связана с функцией формирования общественных связей. Тем не менее ее

роль в современном обществе настолько велика, что требует детального изучения.

В процессе коммерческой деятельности банк использует благотворительные

акции как составной элемент комплексной программы с целью получить поддержку

общества. На этом пути возникают объективные трудности, обусловленные нестабильностью

социально-экономического положения, отсутствием государственной поддержки,

большими финансовыми затратами. Перед предприятиями и фирмами встает проблема

выбора: либо продолжить благотворительную деятельность (несомненно, с целью

повышения своего имиджа), либо в силу объективных причин отказаться от этого и

лишить общество необходимой поддержки. Радует, что отечественной рекламный

бизнес сделал выбор в пользу первого.

Общественно-благотворительная функция рекламы реализуется в организации и

проведении социальных рекламных кампаний по утверждению жизненно важных

ценностей. Под социальной рекламной кампанией понимается комплекс мероприятий,

направленных на поддержку здоровья населения, укрепление семьи, улучшение

экологической ситуации, формирование в обществе здорового образа жизни и др.

Формы реализации социальных благотворительных кампаний весьма

разнообразны: рекламные щиты и листовки, аудио- и видеопродукция, реклама в

Интернете, мобильных телефонах и т. д.

В России динамика общественно-благотворительной функции рекламы имеет

свою специфику. Это проявляется в несколько ином характере развития социальной

рекламы. Отличительной чертой российской социальной рекламы является на данном

этапе то, что фактически все мероприятия (ролики, рекламные щиты,

полиграфическая продукция) выполняются за счет средств рекламных агентств.

Важное направление реализации общественно-благотворительной функции

предполагает взаимосвязь всех компонентов маркетинга, поэтому такие

благотворительные акции как спонсорство и материальные пожертвования являются

важной частью рыночной стратегии банков и показателем развития новых

социально-экономических отношений.

Одна из центральных проблем продвижения банка в целом и планирования

банковской рекламы в частности - стандартность, максимальная унифицированность

банковских услуг и, как следствие, сходство банков. Все участники рынка

предоставляют своим клиентам примерно одинаковый набор услуг на аналогичных

условиях. Основной причиной этого является жесткое государственное регулирование

банковского сектора и неизменность природы денег. Важно и то, что современные

клиенты банков хорошо представляют себе возможности банковской системы в целом.

В этой связи в современной банковской рекламе вместо досконального перечисления

услуг и подробного описания условий, на которых они предоставляются, все чаще

можно встретить формулировку, содержащую все виды банковских услуг.

Таким образом, первой задачей представления образа банка является

определение его характера и выделение его в сознании потребителя.

Существует несколько основных путей формирования запоминающегося образа

банка и его успешного позиционирования в сознании клиентов.

Традиционно рекламный (чистый) креатив. Заключается в поиске

нестандартных решений представления стандартных банковских услуг и ассоциации

образа банка с чем-либо не банковским (спорт - "новые достижения",

автомобили - "скорость обслуживания" и пр.). Данный путь является

достаточно перспективным, но и наиболее рискованным. Необходимым условием использования

такого подхода является тщательное тестирование, отбор и проверка рекламных

идей на представителях целевой аудитории банка.

Акцент на современные банковские технологии (системы передачи данных,

Internet и пр.) успешно эксплуатируется банками на современном этапе. Такой

подход представляется практически беспроигрышным, однако, через год-два это

может стать классикой банковской рекламы.

Перенос основного акцента с услуг и технологий на рекламу персонала,

сотрудников банка. Есть все основания полагать, что реклама банка через призму

компетентного и открытого персонала - завтрашний день российской банковской

рекламы.

Важное место в системе банковского маркетинга и маркетинга вообще

занимает ценовая политика. Возможность снизить цену за услуги и потеснить таким

образом конкурентов определяется для банка уровнем затрат и рентабельностью

услуги.

Помимо этого цена имеет большое значение для клиентуры, определяя выбор

банка, хотя при этом нельзя не принимать во внимание активное использование

неценовых факторов. Поэтому перед банками особую важность имеет назначение

наиболее рациональной цены на оказываемые услуги.

Целевая направленность предприятия, ориентированного на маркетинг,

отводит цене одно из основных мест в маркетинговой деятельности, так как

позволяет формировать прибыль в заданном объеме.

Свободное установление цен выдвинуло в России ряд проблем, среди которых

критерии, порядок образования цен в новых рыночных условиях, а также порядок

регулирования со стороны государственных органов.

Методы ценовой конкуренции в условиях становления рыночного механизма в

России не исчерпали себя. Поэтому цена способна выступать орудием конкурентной

борьбы за рынки сбыта, потенциальных клиентов, рост объема услуг и т. д.

Таким образом, одна из центральных проблем продвижения банка в целом и

планирования банковской рекламы в частности - стандартность, максимальная

унифицированность банковских услуг и, как следствие, сходство банков. Все

участники рынка предоставляют своим клиентам примерно одинаковый набор услуг на

аналогичных условиях. Основной причиной этого является жесткое государственное

регулирование банковского сектора и неизменность природы денег. Важно и то, что

современные клиенты банков хорошо представляют себе возможности банковской

системы в целом. В этой связи в современной банковской рекламе вместо

досконального перечисления услуг и подробного описания условий, на которых они

предоставляются, все чаще можно встретить формулировку, содержащую все виды

банковских услуг.

1.3 Теоретико-методологические подходы к организации и осуществления

продвижения банковских продуктов

Объемы и продолжительность производства того или иного товара изменяются

во времени циклически, это - своеобразный жизненный цикл товара (англ. Life

cycle product) - это время существования товара на рынке, промежуток времени от

замысла изделия до снятия его с производства и продажи.

Концепция жизненного цикла товара описывает сбыт продукта, прибыль,

конкурентов и стратегию маркетинга с момента поступления товара на рынок и до

его снятия с рынка. Она исходит из того, что вечного товара нет, любой товар

рано или поздно вытесняется с рынка другим, более совершенным или дешевым

товаром.

Здесь конфиденциально нужно провести реалистическую оценку сильных и

слабых сторон конкурирующих товаров (услуг) и назвать выпускающие их банки,

определить источники информации, указывающие на то, какие товары являются

наиболее конкурентоспособными, сравнить конкурирующие товары (услуги) по

базисной цене, характеристикам, обслуживанию, гарантийным обязательствам и

другим существенным признакам. Эту информацию целесообразно представить в виде

таблицы для внутреннего пользования. Следует кратко обосновать имеющиеся

достоинства и недостатки конкурирующих товаров (услуг). Желательно отобразить,

какие знания о действиях конкурентов могут помочь вашему банку создать новые

или улучшенные банковские продукты.

Следует показать достоинства и недостатки конкурирующих фирм, определить

сферу каждого конкурента на рынке, показать, кто имеет максимальную и

минимальную цену, чья продукция наиболее качественная. Желательно провести

ранжирование конкурентных позиций банка, что позволит уточнить его положение и

выявить возможности для потенциальных улучшений. Для каждого из целевых рынков,

например по операции логистика, надо сравнить транспортные затраты с затратами

у конкурентов, качество продуктов и финансового сопровождения, сопоставить

возможности снижения цен, а также иметь представление о рекламной кампании и

имидже отечественных банков.

Понятие жизненного цикла товара применяется как к классам товаров

(кредитование), так и к подклассам (потребительский кредит) и даже к

определенной модели или торговой марке. Хотя многие экономисты говорят

преимущественно о жизненном цикле только товара, почти отрицая наличие

жизненного цикла у классов и подклассов товаров, но ведь, по нашему мнению,

конкретная модель товара более четко следует традиционному жизненному циклу

товара. Такая детализация важна в условиях постоянно меняющегося ассортимента

рынка банковских услуг.

Жизненный цикл товара банка может быть представлен как определенная

последовательность стадий существования его на рынке, имеющая определенные

рамки. Динамика жизни банковского товара или услуг показывает объем продаж в

каждое определенное время существования спроса на него. Графически кривая ЖЦТ может

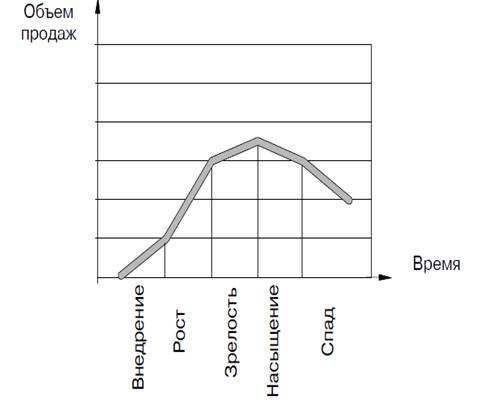

быть представлена так (рис.1.1):

Рис. 1.1 Кривая жизненного цикла

Поскольку банковская реклама увеличивает объем сбыта, то она влияет и на

жизненный цикл товара и его кривую. Используя рекламу и другие средства стимулирования,

производители не только увеличивают объем продаж, но и продляют жизненный цикл

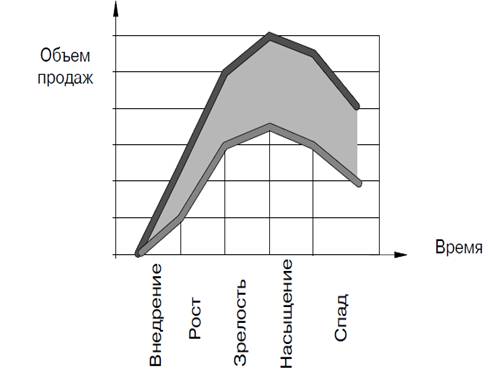

своего товара. Влияние рекламы на жизненный цикл товара можно графически

изобразить, нарисовав кривую жизненного цикла товара без рекламной поддержки и

товара, который широко рекламируется. (Рис. 1.2)

Рис. 1.2 Жизненный цикл товара с применением рекламы

Заштрихованной площадью на этом рисунке является дополнительный объем

товаров, который продается при проведении рекламной компании. Продавая эти

товары, банк получает дополнительную прибыль. Правда часть ее уходит на

рекламные затраты. Остальное является дополнительной прибылью коммерческого

банка, которую он получает в результате ведения рекламной поддержки своего

товара.

Деформацию кривой жизненного цикла товара можно рассмотреть, изучая

изменение длины каждой стадии и объема проданного товара на ней.

Внедрение. На этом этапе необходимо учитывать неосведомленность

потребителя о новом товаре, поэтому основными целями рекламы являются:

. Добиться известности существования товара и марки;

. Информировать рынок о выгодах нового товара;

. Побудить покупателей испытать новый товар;

. Побудить реализаторов (кредитный и валютный отделы) активнее

брать товар на продажу.

В итоге основной акцент в целях рекламы делается на информирование

покупателей и реализаторов о назначении, области применения, основных

характеристиках, названии нового товара. Реклама на этом этапе требует

настолько значительных затрат, что они даже для банка значительны. Часто

производители прибегают к раздаче бесплатных подарков при реализации нового

товара.

На новой кривой сильно сокращается фаза внедрения товара на рынок.

Большое количество потенциальных покупателей быстро узнают о новом товаре из

его рекламы и часто совершают первую (часто пробную) покупку. В случае если

товар понравился покупателю, то он будет совершать и повторные покупки. При

интенсивной рекламе товара эта фаза его жизненного цикла может сократиться с

нескольких лет до считанных месяцев или недель. Эффект на кривой - смещение

влево.

Стратегия сбыта и распределения, поможет определить, как бизнес намерен

довести свои товары и услуги до потребителя. Прибегнет ли к собственной службе

сбыта или же будут использованы дилеры, дистрибьюторы, посредники?

Ведь стратегия ценообразования связана с такими факторами маркетинга, как

характеристика и образ товара и конкретного банка. Цена на товар должна иметь

непосредственную связь с его качеством. Важно, чтобы цены должным образом

отражали уровень качества и имидж банка, который он хочет создать для своей

продукции.

Возможная цена может определяться, исходя из:

. Себестоимости продукции;

. Цены конкурентов на аналогичный товар или товары-заменители;

. Уникальных достоинств товара;

. Цены, определяемой спросом на товар.

На основе себестоимости обычно оценивается минимально возможная цена

товара (услуги), которая соответствует наименьшим издержкам. А на основе

анализа цен конкурентов определяется средний уровень цен. И, наконец,

максимально возможная цена устанавливается для банковского продукта,

отличающегося высоким качеством или уникальными достоинствами. В рекламе

следует также рассмотреть политику скидок и изменения цен, а также влияние

ценовой стратегии в целом на валовую прибыль банка. Если разработан детальный прейскурант,

то он поможет клиенту разобраться в сути предложения на этапе его внедрения.

В зависимости от конкретной ситуации, складывающейся на финансовом рынке

с точки зрения состояния спроса, на данном этапе целесообразно использовать

несколько типов маркетинга:

. Конверсионный маркетинг. Связан с наличием негативного спроса,

т.е. с ситуацией, когда большинство потребителей отвергают данный товар или

услугу. Задача в этом случае состоит в разработке такого плана маркетинга,

который бы способствовал зарождению спроса на соответствующие товары (услуги);

. Стимулирующий маркетинг. Связан с наличием товара, на которые

нет спроса по причине полного безразличия или незаинтересованности покупателей.

План маркетинга должен определить причины безразличия и наметить пути по его

преодолению;

. Развивающий маркетинг. Связан с формирующимся спросом на новые

товары.

Используется в ситуациях, когда есть потенциальный спрос. Задача

маркетинга состоит в превращении потенциального спроса в реальный;

. Поддерживающий маркетинг. Используется при соответствии уровня

спроса уровню предложения. В этом случае необходимо проводить продуманную

политику цен, целенаправленно осуществлять рекламную работу;

. Демаркетинг. Применяется при чрезмерном превышении спроса над

предложением. Чтобы у потребителей не создалось негативного представления о

возможностях банка удовлетворить запросы покупателей, проводится повышение

расценок по вкладам граждан, процентных ставок; одновременно осуществляется

свертывание рекламной деятельности. Параллельно применяются меры по увеличению

выпуска банковской продукции, пользующейся чрезмерно высоким спросом;

. Противодействующий маркетинг. Используется для снижения спроса,

который с точки зрения общества расценивается как иррациональный (неудачное

использование ипотечного кредитования в условиях финансового кризиса в стране в

2009-2010 г.г.)

Рост. На этом этапе уровень продаж стремительно растет. Многие покупатели

начинают совершать повторные покупки. Большинство покупателей знают о товаре и

марке товара. Так как на рынке начинают появляться конкуренты, то основной

целью рекламы является уже не простая информация о товаре, а формирование

предпочтения марки товара. Все цели рекламы можно сформулировать:

- Создание сильного, устойчивого образа марки товара;

- Создание и поддерживание приверженности марке;

- Стимулирование приобретения товара;

- Дальнейшее повышение осведомленности покупателей.

Эта фаза тоже сокращается во времени, однако не так сильно, как фаза

внедрения. За счет усиленной рекламы подавляющее большинство людей узнают о

новом товаре и быстрее соглашаются на свою первую покупку. Фаза протекает с

большей интенсивностью. С помощью рекламы о новом банковском товаре (услуге)

узнают даже те, кто без рекламы мог вообще не узнать о товаре, поэтому фаза роста

заканчивается на большем объеме проданных товаров. Эффект на кривой - смещается

влево вверх.

Зрелость. На этом уровне новых покупателей очень мало и сбыт состоит

главным образом из повторных покупок. Этап зрелости является пиком рекламной

компании. Позиции основных конкурентов и их марки хорошо известны. Рынок не

увеличивается, поэтому основной целью рекламы является недопущение уменьшения и

даже рост доли рекламируемого товара на рынке.

Основной упор в рекламе делается на разнообразные скидки при приобретении

товара, распродажи по сниженным ценам, дополнительный сервис и дальнейшее

повышение качества. Основным видом рекламы является агитирующая реклама.

Также упор в рекламе делается на качество товара, его престижность и

дополнительный сервис.

Затраты на рекламу в общем остаются постоянными, но, так как товаров

продается намного больше, то они постоянно уменьшаются на единицу товара.

Появляется и растет прибыль, так как все расходы по стимулированию сбыта

опускаются до нормального уровня.

На этом этапе основным видом рекламы является агитирующая

(увещевательная) реклама и элементы информационной.

Этот этап не только намного раньше начинается, но и за счет усиленной

агитации задерживается на некоторое время. Кроме того, объем банковских продаж

на этом этапе так же сильно превосходит объем продаж товара без рекламной

поддержки. Реклама уговаривает многих покупателей еще раз купить предлагаемый

товар. Эффект на кривой -смещение вверх и удлинение вправо.

Насыщение. Эта фаза не сильно отличается от предыдущей, поэтому основные

цели и виды рекламы остаются те же. Но на этом этапе основной упор в рекламе

делается на улучшение имиджа банка. Конкуренция становится преимущественно

ценовой. На этом этапе банк создает модификацию товара (вероятность чего очень

высока) и рекламирует это либо постепенно готовиться к уходу с рынка и начинает

уменьшать рекламу. Также банк начинает использовать такой вид рекламы, как

напоминающую рекламу. Подобной рекламе путем увещевания клиентов удается

несколько отодвинуть назад этот этап. Насыщение наступает позже и банку удается

больше продать банковского продукта в головном офисе и филиалах. Эффект на

кривой - удлинение кривой вправо.

Спад. На этом этапе банки обычно не дают рекламы своего товара и снимают

товар с рынка. Сбыт падает намного стремительней, чем падал бы сбыт товара,

который вообще не рекламировался. Видя постоянное падение спроса, банк

перестает создавать миф о хорошем и полезном товаре и потребители быстрее

начинают покупать другой товар (часто - модификацию первого). Сбыт падает очень

быстро и только распродает остатки. Товар снимается с рынка. Эффект на кривой -

более пологий наклон на стадии спада.

В итоге на каждом этапе жизненного цикла товара необходим особый подход к

рекламе. Для повышения ее эффективности реклама не должна быть одинаковой на

всех этапах жизненного цикла. Это можно проиллюстрировать простым примером.

При появлении нового товара, предположим онкольного кредита, неразумно

рекламировать его с лозунгом «Покупайте Онкол». Покупатель просто не знает о

том, что это такое и нужно ли ему это. Такая реклама не будет принята

покупателями, и они не готовы к ней. Сначала в рекламе необходимо рассказать о

том, что представляет собой новый товар, кто его производитель, какие у него

преимущества перед предыдущими моделями. После того, как все потенциальные

покупатели узнали о новом товаре все знают, что представляет собой

рекламируемый товар и многие его характеристики. Продолжать делать упор в

рекламе на его новые потребительские свойства бессмысленно, так как покупатель

уже знает то, что ему предоставляет реклама и такое объявление будет уже не

столь эффективно, чем объявление, в котором затрагиваются какие-либо новые

стороны товара или то, которое рассчитано в основном на запоминаемость товара и

название банка-производителя. Основной упор в рекламе переносится, с

информирования о потребительских свойствах товара, на формирование в сознании

покупателя предпочтения к марке товара. Создание устойчивого образа товара и

конкретного банка. Дальнейшая реклама рассчитана на то, что потребитель не

только знает о свойствах товара, но также у него в памяти запечатлен образ

этого товара и банка. Цель этой рекламы состоит в том, чтобы не дать забыть

покупателю о том, что он уже знает о товаре и банке. Реклама должна постоянно

напоминать покупателю об их существовании.

Таким образом, на каждом этапе жизненного цикла товара необходим особый

подход к рекламе. Для повышения ее эффективности реклама не должна быть

одинаковой на всех этапах жизненного цикла.

Реклама, построенная по такому принципу будет более эффективной, чем

однообразное сообщение покупателю о товаре и его свойствах. Постоянное

повторение после определенного времени будет пропускаться покупателем

"мимо ушей" и не сможет выполнить возложенных на нее задач. Кроме

психологического выигрыша от такого планирования рекламы возрастет отдача также

за счет сокращения средств, направляемых на рекламы, т.к. реклама на

последующих стадиях будет стоить рекламодателю меньше, чем реклама на первых

стадиях рекламирования.

Даже если учесть то, что число или частота объявлений возрастут, эффект

от снижения стоимости одного объявления перекроет издержки повышения числа

объявлений. При формировании рекламной стратегии необходимо учитывать такие

характеристики рынка, как уровень платежеспособности покупателей, сезонность,

положение и уровень ассортиментной политики конкурентов.

Глава 2 АНАЛИЗ ПРОДВИЖЕНИЯ БАНКОВСКИХ ПРОДУКТОВ СРЕДСТВАМИ РЕКЛАМЫ

2.1 Общая характеристика банка

БАНК УРАЛСИБ - один из крупнейших российских банков, имеющий представительства

в 41 регионе России. Согласно рейтинговым исследованиям УРАЛСИБ занимает

ведущие позиции среди российских банков по активам, капиталу, корпоративным и

розничным кредитам и депозитам.

БАНК УРАЛСИБ является основным активом Финансовой корпорации "УРАЛСИБ".

Центральный офис БАНКА УРАЛСИБ расположен в Москве. Удаленный центральный офис

Банка работает в г. Уфа.

По итогам 2010 г. БАНК УРАЛСИБ занимает 1 место на рынке кредитования

малого и среднего бизнеса, входит в "пятерку" российских банков -

лидеров по размеру филиальной сети и количеству собственных банкоматов.

БАНК УРАЛСИБ занимает 4 место по ипотечному кредитованию и количеству

выданных пластиковых карт, входит в топ-10 банков по выданным автокредитам,

корпоративным и розничным кредитам и депозитам.

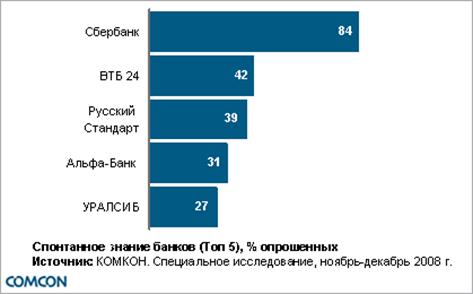

По данным ИК Comcon и Национального агентства финансовых исследований

(НАФИ) БАНК УРАЛСИБ уверенно входит в топ-5 рейтинга узнаваемости российских

банков, а также в топ-5 рейтинга лояльности - бренд "УРАЛСИБ" знаком

более чем 70% граждан страны.

Банку присвоены рейтинги международных рейтинговых агентств:

"В+" Fitch Ratings,

"В+"

Standard&Poor's,

"Ва3" Moody's Investors Service.

Банк «УРАЛСИБ» входит в состав одноименной финансовой корпорации, которая

ведет бизнес практически во всех секторах российского финансового рынка.

Банк «УРАЛСИБ» - ключевой актив и ядро Финансовой Корпорации «УРАЛСИБ».

Это сетевой банк федерального масштаба, занимающий лидирующие позиции

практически во всех сегментах российского банковского рынка. Надежность и

финансовая устойчивость Банка обеспечиваются четким и эффективным управлением.

При построении системы управления Банк ориентируется на лучшие

международные стандарты корпоративного управления, обеспечивающие надлежащее

исполнение решений единоличных и коллегиальных органов управления в сочетании с

необходимой оперативностью принятия и исполнения решений в организациях с

высокой степенью территориальной и внутриотраслевой диверсификации.

Важнейшими критериями системы управления являются повышение управляемости

и оперативности принятия решений, а также возможность выстраивать бизнес с

учетом региональных особенностей. В соответствии с требованиями российского

банковского законодательства и согласно общепринятым в банковском сообществе

стандартам управления, на разных уровнях управления Банка действуют

Коллегиальные органы управления: Правление и профильные комитеты.

Правление определяет стратегию развития Банка, его организационную

структуру, полномочия подразделений и должностных лиц, базовые экономические и

финансовые параметры развития бизнеса в соответствии с заданными

стратегическими ориентирами, а также контролирует исполнение наиболее значимых

решений в перечисленных ключевых областях.

Правление возглавляет Председатель, который является единоличным органом

управления Банка. К компетенции Председателя Правления Банка относятся все

вопросы руководства текущей деятельностью Банка.

Часть своих полномочий Правление делегирует профильным комитетам,

принимающим решения по вопросам, относящимся к следующим специализированным

областям:

- исполнение Кредитной политики, определение лимитов кредитных

операций как для Банка в целом, так и для отдельных должностных лиц и

территориальных подразделений;

- исполнение Политики по управлению активами и пассивами,

управление структурой баланса по инструментам и срокам, определение

трансфертных цен на ресурсы Банка;

- развитие продуктового ряда и обеспечение его соответствия

требованиям рыночной конъюнктуры, определение принципов системы организации

продаж продуктов;

- формирование и контроль исполнения текущего бюджета;

- внедрение, использование и развитие информационных

технологий, управление процессом эксплуатации и координации

информационно-учетных комплексов;

- формирование и реализация инвестиционной программы Банка.

Должностной и персональный состав Коллегиальных органов утверждается

решением Правления.

Оперативное управление бизнесами Банка осуществляется Главными

исполнительными директорами по розничному и корпоративному банковскому бизнесу.

Широкомасштабная филиальная сеть Банка, организационная структура которой

соответствует лучшим российским и мировым практикам, построена по схеме,

соответствующей территориальному устройству Российской Федерации. Такая сеть

требует оперативного и эффективного управления, которое в полной мере реализовано

Банком «УРАЛСИБ».

Развитая региональная сеть точек продаж, предлагающая клиентам широкий

перечень финансовых инструментов, является одним из главных конкурентных

преимуществ Банка «УРАЛСИБ».

В 2010 году дан старт долгосрочной программе развития региональной сети.

Отличительная черта данной программы - переход на качественно новый уровень

предоставления сервиса клиентам. Выстраивание сети осуществляется на основании

статистической информации о целевом клиентском сегменте Банка и текущих данных

по эффективности действующих точек продаж.

В основу программы был положен принцип жесткой стандартизации. На деле

это означает, что все точки продаж Банка в 2010 году создавались в трех базовых

форматах: центр финансовых решений (генеральное представительство Банка в

регионе), финансовый супермаркет (универсальный офис для обслуживания

юридических и физических лиц) и финансовый магазин (небольшой офис для

обслуживания частных клиентов).

Теперь клиенты получили возможность пользоваться однотипным набором

финансовых продуктов и услуг на всей территории страны. Для новых форматов

точек продаж были разработаны типовые схемы функционального зонирования и

логистики клиентских потоков, а также стандартные колористические решения

помещений.

Теперь точки продаж Банка «УРАЛСИБ» стали легкоузнаваемыми, эргономичными

и современными.

Еще один важный принцип, заложенный в программу развития сети, -

выравнивание регионального присутствия Банка. За прошлый год Банком были

освоены рынки банковских услуг еще в пяти регионах Российской Федерации: в

Чувашской Республике, Ленинградской области (г. Выборг), в Республике

Татарстан, в Астраханской области (г. Астрахань) и Саратовской области (г.

Саратов, г. Балашов, г. Вольск).

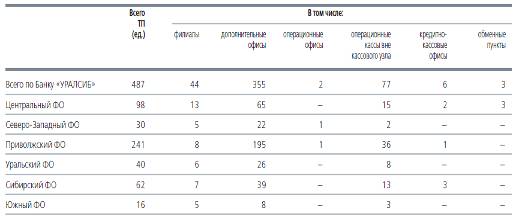

Также увеличено количество точек присутствия Банка на Урале и в Южном

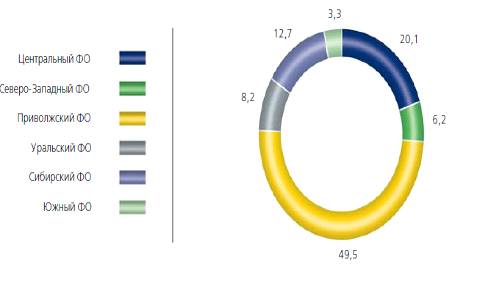

федеральном округе (г. Таганрог, г. Волгодонск) (табл. 2.1, рис. 2.1).

Таблица 1.1

Количество точек продаж Банка «УРАЛСИБ» в федеральных округах по

состоянию на 01.01.2010 г.

Рис. 2.1 Структура точек продаж Банка «УРАЛСИБ» в федеральных округах по

состоянию на 01.01.2011 г., %

Всего же в течение 2010 года было открыто 50 новых точек продаж, в том

числе:

- филиалов - 3;

- дополнительных офисов - 42;

- операционных офисов - 2;

- кредитно-кассовых офисов - 1;

- операционных касс вне кассового узла - 2.

Параллельно с этим проводилась большая работа по повышению эффективности

действующей сети, в результате чего значительное количество точек продаж

переформатировано, а 29 точек закрыто - это убыточные операционные кассы вне

кассового узла и валютно-обменные пункты.

По состоянию на 1 января 2010 года сбытовая сеть Банка «УРАЛСИБ»

насчитывала 487 точек продаж в 41 регионе, в том числе:

- филиалов - 44;

- дополнительных офисов - 355;

- операционных офисов - 2;

- кредитно-кассовых офисов - 6;

- операционных касс вне кассового узла - 77;

- обменных пунктов - 3.

Такой масштаб сети позволил Банку «УРАЛСИБ», по данным «РБК.Рейтинг»,

занять 4-е место в топ-10 российских банков.

Расширение масштаба бизнеса и укрепление региональной сети продолжают

оставаться одним из стратегических приоритетов Банка «УРАЛСИБ» на ближайшие

годы. Выбор такой стратегии обусловлен не только внутренними причинами, но и

ситуацией на российском рынке. Во-первых, это рост инвестиционной

привлекательности регионов. Во-вторых, значительные темпы ежегодного прироста

объема рынка финансовых услуг для физических лиц. Кроме того, региональные

администрации проявляют повышенный интерес к развитию сотрудничества с крупными

и известными финансовыми компаниями.

В 2010 году начаты работы по созданию 41 точки продаж, в их числе проекты

по открытию филиалов в Волгограде, Туле, Ярославле, Мурманске, Оренбурге,

Йошкар-Оле, Саранске, Пензе, Иванове, Липецке, Тамбове.

Таким образом, разветвленная региональная сеть является ключевой

компетенцией Банка «УРАЛСИБ» с точки зрения увеличения масштабов бизнеса. Кроме

того, это наглядная демонстрация социального подхода в развитии бизнеса, так

как существующая региональная сеть Банка позволяет населению и предприятиям

получать качественные финансовые услуги.

В дальнейшем Банк «УРАЛСИБ» не собирается останавливаться на достигнутом

и в 2010 году продолжит расширение географии своего присутствия на рынке: за

год планируется открытие порядка 50 точек продаж.

Масштабные проекты по развитию сети, предоставление услуг широким слоям

населения и многочисленным предприятиям позволили Банку войти в топ-10

российских банков по всем основным показателям бизнеса.

На протяжении последних лет активы Банка «УРАЛСИБ» устойчиво растут. По

данным «РБК.Рейтинг», Банк стабильно входит в первую десятку, заняв в 2010 году

9-е место по чистым активам.

С целью минимизации негативных последствий, связанных с разрастанием

мирового кризиса ликвидности, Банк в последнее время увеличивает долю ликвидных

активов, что подтверждается позицией в рейтинге. Так, по данным «РБК.Рейтинг»,

Банк «УРАЛСИБ» за 2010 год в рейтинге по ликвидным активам переместился с 9-го

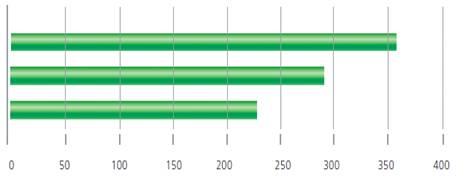

на 8-е место (рис. 2.2).

Рис. 2.2 Динамика активов Банка «УРАЛСИБ», млрд руб.

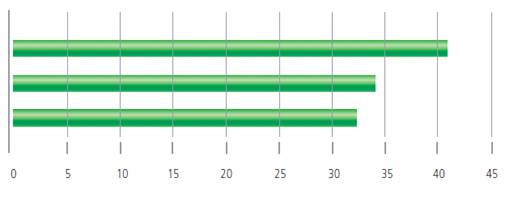

Капитал Банка «УРАЛСИБ» демонстрирует стабильный рост. По данным

«РБК.Рейтинг» и Bankir.ru, Банк стабильно попадает в топ-10 банков по величине

собственного капитала. Динамика собственного капитала соответствует динамике

активов и обеспечивает выполнение норматива достаточности капитала.

Однако, занимаясь масштабными проектами и - проводя активное

структурирование бизнеса в 2010 году, Банк практически не работал над

увеличением капитала. В результате, хотя капитал и увеличивался, Банк «УРАЛСИБ»

занял лишь 7-е место по собственному капиталу. Тем не менее такая величина

капитала позволяет Банку развиваться высокими темпами (рис. 2.3).

Рис. 2.3 Динамика собственного капитала Банка «УРАЛСИБ», млрд руб.

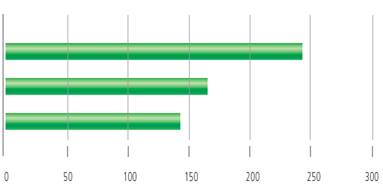

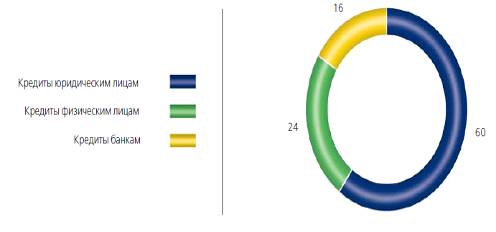

Кредитный портфель Банка «УРАЛСИБ» за 2010 год увеличился на 47%.

Наибольшими темпами рос портфель кредитов физическим лицам: в 2010 году прирост

составил 63,5% против 49,2% в 2009 году.

Несмотря на то, что темп роста объема кредитов юридическим лицам уступал

объему выданных кредитов физическим лицам, в 2010 году портфель кредитов

юридическим лицам рос быстрее, чем в 2009 году (15,4% против 15,3%). При этом

кредиты юридическим лицам продолжают составлять основу кредитного портфеля,

хотя их доля и сократилась в 2010 году с 72,6% до 60,1%.

Рост кредитного портфеля Банка «УРАЛСИБ» подтверждается высокими

позициями в соответствующих рейтингах. По данным «РБК.Рейтинг», по состоянию на

1 января 2010 года Банк занимает:

- 5-е место по объему выданных ипотечных кредитов;

- 7-е место по объему кредитов физическим лицам;

- 10-е место по кредитам юридическим лицам.

Несмотря на высокие темпы роста кредитного портфеля, Банк «УРАЛСИБ» занял

11-е место в рейтинге. Такая позиция обусловлена тем, что в 2010 году Банк

работал над технологиями кредитования, IT-технологиями, бизнес-программами и

создавал прочную базу для будущего развития (рис.2.4, 2.5).

Рис. 2.4 Динамика кредитного портфеля Банка «УРАЛСИБ», млрд руб.

Рис. 2.5 Структура кредитного портфеля Банка «УРАЛСИБ» на 01.01.2011 г.,

%

Банк формирует резервы на возможные потери в соответствии с объемом

принятых на себя рисков.

При этом рост резервов адекватно отражает не только рост собственного

портфеля, но и изменение кредитного качества заемщиков. Так, например,

некоторое отставание темпов роста резервов по сравнению с ростом портфеля в

2010 году обусловлено постепенным изменением структуры резервов, отражающим

улучшение качества заемщиков (рис. 2.6).

Рис. 2.6 Динамика резервов Банка «УРАЛСИБ», млрд руб.

Чистая прибыль Банка в 2010 году снизилась до 0,062 млрд руб., при этом

балансовая прибыль уменьшилась до 3,6 млрд руб. Главной причиной снижения

прибыли послужила уплата значительного налога, связанного с реализацией крупных

пакетов акций. Переоценка долевых ценных бумаг, приобретенных в 2003-2006

годах, была отражена в прошлых отчетных периодах, а налоги от их реализации

уплачивались в 2010 году.

Реализация пакета долговых инструментов - часть генеральной стратегии -

была направлена на повышение устойчивости и стабильности бизнеса Банка. В

рамках выполнения этой стратегии был произведен выход Банка из волатильных

активов. При этом доля стабильного банковского дохода значительно возросла.

Сказанное выше подтверждает и тот факт, что чистый процентный и

комиссионный доходы на протяжении трех лет сохраняли устойчивую положительную

динамику.

По данным «РБК.Рейтинг», Банк «УРАЛСИБ» занимает 18-е место по прибыли за

2010 год.

Таким образом, несмотря на снижение своих рейтинговых позиций в 2010

году, Банк «УРАЛСИБ» добился увеличения стабильного банковского дохода,

снижения зависимости структуры доходов от волатильных финансовых инструментов,

качественного изменения структуры активов в сторону увеличения доли кредитного

портфеля, роста розничного кредитного портфеля выше рынка.

Основные показатели деятельности Банка «УРАЛСИБ» за 2008-2010 годы

представлены в табл. 2.1.

продвижение продукт банковский коммерческий

Таблица 2.1

Основные показатели деятельности Банка «УРАЛСИБ» (2008-2010), млн руб.

|

№ п/п

|

Наименование показателя

|

Годы

|

Темпы роста, %

|

|

|

2008

|

2009

|

2010

|

2009 к 2008

|

2010 к 2009

|

2009 к 2007

|

|

1

|

Суммарные доходы

|

14927212

|

19267549

|

26086710

|

4340337

|

6819161

|

11159498

|

|

2

|

Суммарные расходы

|

9117815

|

6652611

|

-2465204

|

8735767

|

6270563

|

|

3

|

Прибыль до налогообложения

|

11067184

|

6690719

|

4629203

|

-4376465

|

-2061516

|

-6437981

|

|

4

|

Прибыль после

налогообложения

|

8955006

|

5259257

|

62684

|

-3695749

|

-5196573

|

-8892322

|

|

5

|

Активы, всего

|

227013663

|

289214386

|

355907390

|

62200823

|

66693004

|

128893727

|

|

6

|

Источники собственных

средств (капитала), всего

|

32217737

|

33965094

|

40999484

|

1747357

|

7034390

|

8781747

|

|

7

|

Привлечённые средства,

всего

|

193599195

|

251176647

|

315742118

|

57577452

|

64565471

|

122142923

|

|

7.1

|

Средства некредитных

организаций

|

130988182

|

180017391

|

222793878

|

49029209

|

42776487

|

91805696

|

|

7.2

|

Вклады физических лиц

|

41601579

|

48318223

|

69105149

|

6716644

|

20786926

|

27503570

|

|

8

|

Рентабельность активов (ROAA),

%

|

3,94

|

1,82

|

0,02

|

-2,13

|

-1,80

|

-3,93

|

|

9

|

Рентабельность собственного

капитала (ROAE), %

|

27,80

|

15,48

|

0,15

|

-12,31

|

-15,33

|

-27,64

|

|

10

|

Справочно: Достаточность

капитала (Н1), %

|

13

|

11,3

|

11,9

|

-1,7

|

0,6

|

-1,1

|

В течение исследуемого периода суммарные доходы БАНКА УРАЛСИБ

увеличивались ускоренными темпами (прирост 35% в 2010 году против 29% в 2008).

Тем не менее, суммарные расходы банка росли опережающими темпами по сравнению с

доходами (прирост 131% и снижение на 27% соответственно). Вероятно, это связано

с повышением расходов по формированию резервов на возможные потери, возросшей

стоимостью фондирования, а также особенностями применяемой политики управления

активами и пассивами.

В результате прибыль до налогообложения в 2009 году снизилась более чем

на треть по сравнению с 2008 годом, а в 2010 году снижение прибыли составило

30,81%. По итогам двух лет снижение прибыли до налогообложения составило

58,17%. Данный уровень можно оценить как катастрофический.

Нестабильность темпов роста прибыли после налогообложения является ещё

более выраженной: в 2009 году прибыль снизилась более чем на 41% по сравнению с

2008, в 2010 году снижение прибыли составило 98,8%. Такие колебания могут быть

обусловлены рядом факторов, среди которых не последнюю роль может играть

неудачная маркетинговая политика банка.

Стоит отметить положительную тенденцию роста активов с умеренным

ускорением (прирост 23,1% в 2010 году против 27,4% в 2009).

Источники собственных средств (капитала) банка увеличивались относительно

невысокими темпами: прирост 5,4% в 2009 году и 20,71% - в 2010. На этом фоне

отмечается значительный рост привлечённых средств: за анализируемый период их

объём вырос почти вдвое, что говорит о стремлении банка максимально

использовать эффект финансового рычага. Величина вкладов физических лиц за два

года увеличилась на 66,11%; прирост привлечённых средств некредитных

организаций (юридических лиц) оказался большим - 70%.

Таким образом, показатели эффективности банка нельзя назвать высокими

даже по российским стандартам - рентабельность активов в 2009-2010 годах снизилась

до катастрофического показателя 0,02%. Рентабельность собственного капитала

также оставляет желать много лучшего: 0,15% по состоянию на 2010 г.

Данные негативные тенденции могут оказаться результатом нерационального

управления маркетинговой деятельностью банка «УРАЛСИБ», в частности

недостаточно эффективной рекламной деятельностью.

Таким образом, необходимо:

- рассмотреть управление рекламной деятельностью в банке;

- оценить эффективность рекламной деятельности банка;

- разработать меры по совершенствованию рекламной деятельности.

2.2 Особенности продвижения банковских продуктов ОАО «УРАЛСИБ»

средствами рекламы

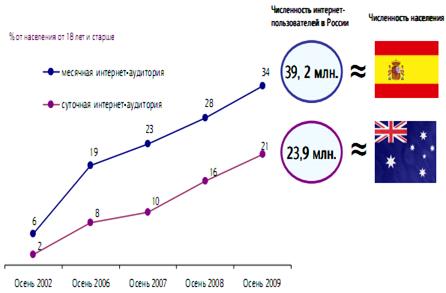

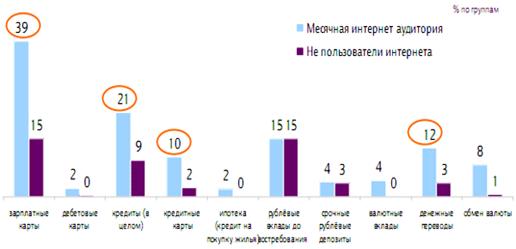

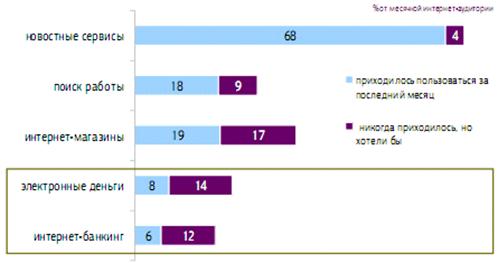

За последние годы объемы инвестиций ОАО «УРАЛСИБ» в собственную рекламу

менялись довольно существенно по различным медианосителям (табл. 2.2).

Так, если рассматривать телевидение, то здесь отмечается отсутствие

какой-либо динамики: в 2008 году объемы вложений сократились практически

наполовину, в 2009 году они увеличиваются в 2,5 раза, а в 2010 выходят на

уровень 2007 года. За счет подобных колебаний лидеры по объемам инвестиций

регулярно менялись. Так в 2007 году им было телевидение, в 2008 - пресса, в

2009 - снова телевидение, а в 2010 первенство разделили телевидение и пресса с

отрывом друг от друга в менее чем 5%. Наименее финансируемым средством

распространения рекламы все эти годы являлось радио, однако этот носитель

наряду с прессой и наружной рекламой проявляет стабильный рост в объемах

инвестиций.

Таблица 2.2

Объемы инвестиций ОАО «УРАЛСИБ» в рекламу на основных медиаплощадках в

2007-2010 гг., тыс. долл.

|

Вид медианосителя

|

2007

|

2008

|

2009

|

2010

|

|

Реклама на ТВ

|

4127

|

2182

|

5455

|

4048

|

|

Реклама на радио

|

244

|

621

|

1168

|

1837

|

|

Реклама в прессе

|

209

|

2427

|

3294

|

3895

|

|

Наружная реклама

|

1041

|

1477

|

2007

|

2447

|

|

ВСЕГО

|

7502

|

6707

|

11924

|

12227

|

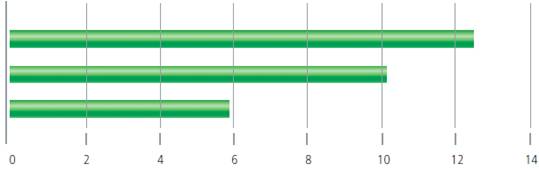

Рассмотрим, как распределились бюджеты ОАО «УРАЛСИБ» по объемам вложений

в рекламу в различных медиа. Более или менее равномерным можно считать

отношение ОАО «УРАЛСИБ» к наружной рекламе. Причем доля наружной рекламы в

общем бюджете составляет у этого банка не менее 20% (рис. 2.7).

Рис. 2.7 Распределение рекламного бюджета по медианосителям в 2010 г.

Рекламу в прессе, тем не менее, можно отнести к любимой рекламе ОАО

«УРАЛСИБ» (31,86%). Действительно, никакой другой медианоситель не является

настолько гибким и удобным как для рекламистов, так и для потребителей рекламы.

Реклама в прессе позволяет обратиться к узкому сегменту потребителей: для

каждой целевой аудитории и даже для каждого издания банк может разработать

оригинальный рекламный макет. Лидерами по привлечению рекламы ОАО «УРАЛСИБ» в

2010 году стали издания «7 Дней», «Ведомости», «Коммерсантъ», «Коммерсантъ

Деньги», «Эксперт» и «Профиль».

Отношение ОАО «УРАЛСИБ» к радио и телевидению, прежде всего, определяется

задачами конкретной рекламной кампании.

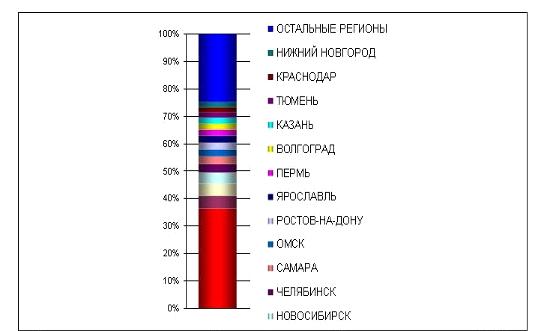

Территориальное распределение ОАО «УРАЛСИБ» и их расслоение отражает

классическую ситуацию, когда значительная часть финансовых ресурсов (более 80%)

обращается в столице.

Аналогично ситуацию можно спроецировать на рынок банковской рекламы.

График распределения выходов наружной рекламы ОАО «УРАЛСИБ» по городам России в

2010 г. (рис.2.8) выделяет Москву, как явного лидера по обороту банковской

рекламы. Порядка 35% выходов банковской наружной рекламы приходится именно на

столицу.

Рис. 2.8 Распределение выходов наружной рекламы ОАО «УРАЛСИБ» по городам

России в 2010 г.

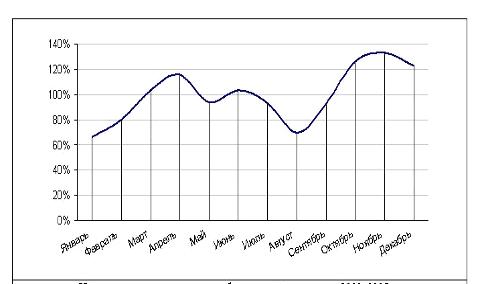

Затем с огромным отрывом следует Санкт-Петербург, Екатеринбург и