Финансовый леверидж и его роль в системе управления предприятием (на примере ОАО 'Магнит')

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ

ФЕДЕРАЦИИ

Федеральное государственное бюджетное

образовательное учреждение высшего профессионального образования

«КУБАНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

Кафедра экономического анализа, статистики и

финансов

КУРСОВАЯ РАБОТА

ФИНАНСОВЫЙ ЛЕВЕРИДЖ И ЕГО РОЛЬ В СИСТЕМЕ

УПРАВЛЕНИЯ ПРЕДПРИЯТИЕМ (НА ПРИМЕРЕ ОАО «МАГНИТ»)

Работу

выполнила А.А. Акопян

Научный

руководитель Е.В. Вылегжанина

Краснодар 2014

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. Теоретические

аспекты финансового левериджа

1.1 Сущность, основные концепции финансового

левериджа

.2 Влияние структуры капитала на рыночную

стоимость компании

.3 Значение финансового левериджа в

управлении финансовой деятельностью предприятия

2. Анализ эффекта

финансового левериджа (на примере ОАО «Магнит»)

2.1 Организационно-правовая и экономическая

характеристика ОАО «Магнит»

.2 Финансовый анализ ОАО «Магнит»

.3 Анализ эффективности использования

заемного капитала ОАО «Магнит»

3. Рекомендации по

оптимизации структуры капитала

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

Прибыль - наиболее простая и

одновременно наиболее сложная экономическая категория. Она получила новое

содержание в условиях современного экономического развития страны, формирования

реальной самостоятельности субъектов хозяйствования. Являясь главной движущей

силой рыночной экономики, она обеспечивает интересы государства, собственников

и персонала предприятия. Поэтому одной из актуальных задач современного этапа

является овладение руководителями и финансовыми менеджерами современными

методами эффективного управления формированием прибыли в процессе

производственной, инвестиционной и финансовой деятельности предприятия.

Грамотное, эффективное

управление формированием прибыли предусматривает построение на предприятии

соответствующих организационно-методических систем обеспечения этого

управления, знание основных механизмов формирования прибыли, использование

современных методов ее анализа и планирования. Одним из основных механизмов

реализации этой задачи является финансовый леверидж.

Финансовый леверидж -

потенциальная возможность влиять на прибыль предприятия путем изменения объема

и структуры долгосрочных пассивов. Он характеризует использование предприятием

заемных средств, которые влияют на измерение коэффициента рентабельности

собственного капитала. Финансовый леверидж представляет собой объективный

фактор, возникающий с появлением заемных средств в объеме используемого

предприятием капитала, позволяющий ему получить дополнительную прибыль на

собственный капитал. Этим обусловлена актуальность работы.

Объектом исследования является

финансовый леверидж как инструмент оптимизации соотношения между собственным и

заемным капиталом.

Предметом исследования являются

детерминанты финансового левериджа, эффект финансового рычага и его влияние на

рентабельность собственных средств.

Цель работы - изучение

теоретических и практических аспектов финансового левериджа.

В соответствии с целью были

поставлены и решались следующие задачи:

·

выявить

сущность, основные концепции финансового левериджа;

·

изучить

влияние структуры капитала на рыночную стоимость компании;

·

рассмотреть

значение финансового левериджа в управлении финансовой деятельностью

предприятия;

·

провести

финансовый анализ ОАО «Магнит»;

·

провести

анализ эффективности использования заемного капитала ОАО «Магнит».

При написании работы

использовались труды таких авторов как Басовский Л.Е, Фролова Т.А., Степаненко

Е.И., Прыкина Л.В., Поляк Г. Б., Сыроежин А.С.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ

ФИНАНСОВОГО ЛЕВЕРИДЖА

1.1 Сущность, основные

концепции финансового левериджа

В условиях современной

экономики сложно представить функционирование практически любого предприятия

без привлечения заемных средств. В связи с этим возникают следующие вопросы:

какой капитал использовать для финансирования развития бизнеса - собственный

или заемный? И каково должно быть соотношение между данными источниками с

позиции оптимизации структуры капитала?

Безусловно, соотношение между

собственными и заемными источниками специфично для каждого предприятия, в

зависимости от его размеров, стадии жизненного цикла, отрасли в которой оно

функционирует. Тем не менее, существует показатель, позволяющий оптимизировать

структуру капитала предприятия - финансовый леверидж.

В менеджменте под словом

леверидж понимают процесс управления активами и пассивами предприятия,

направленный на увеличение прибыли. Леверидж трактуется как определенный

фактор, небольшое изменение которого может привести к существенному изменению

результатов.

Финансовый леверидж -

потенциальная возможность влиять на прибыль предприятия путем изменения объема

и структуры долгосрочных пассивов. Он характеризует использование предприятием

заемных средств, которые влияют на измерение коэффициента рентабельности

собственного капитала. Финансовый леверидж представляет собой объективный

фактор, возникающий с появлением заемных средств в объеме используемого

предприятием капитала, позволяющий ему получить дополнительную прибыль на

собственный капитал.

Уровень финансового левериджа

организации характеризуется потенциальной возможностью влиять на ее прибыль

путем управления объемом и структурой источников финансирования и,

соответственно, уровнем расходов, связанных с привлечением источников

финансирования.

Уровень левериджа на

предприятии показывает, как может среагировать прибыль на управленческие

решения, отражает потенциал и активность менеджмента. Оценка левериджа

позволяет выявить возможности роста показателей рентабельности, степень риска,

чувствительность прибыли к внешним и внутренним изменениям. А так как прибыль

складывается под влиянием производственных и финансовых составляющих (выручки и

затрат, доходов и расходов), то соответственно различают области действия

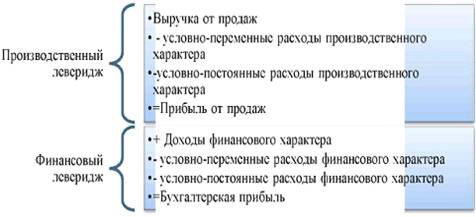

операционного (производственного) и финансового левериджей (рис 1).

Рис. 1. Взаимосвязь доходов и

расходов производственного и финансового левериджей

финансовый леверидж капитал рыночный

Существует прямая взаимосвязь

между уровнем левериджа и финансовым риском компании. Поэтому категории

левериджа используются менеджерами для управления риском в решениях о том, в

какой степени необходимо наращивать объемы продаж (операционный леверидж), о

целесообразности использования заемных средств и о структуре источников финансирования

(финансовый леверидж). Возможности управления отражают показатели «сила

воздействия рычага» или «уровень левериджа».

Существует две концепции

финансового левериджа:

1. Европейская концепция

Согласно данной концепции

эффект финансового левериджа представляет собой приращение к экономической

рентабельности собственного капитала, получаемого за счет использования

заемного капитала. Т.е. это показатель, отражающий уровень дополнительно

генерируемой прибыли на собственный капитал при различной доле использования

заемных средств. Рассчитывается следующим образом:

ЭФЛ = (1 - Снп) ×

(ЭРА

- ПК) ×

ЗК/СК(1)

где ЭФЛ - эффект финансового

левериджа, заключающийся в приросте коэффициента рентабельности собственного

капитала, %;

Снп - ставка налога на прибыль,

выраженная десятичной дробью;

ЭРА - коэффициент экономической

рентабельности активов (отношение валовой прибыли к средней стоимости активов),

%;

ПК - средний размер процентов

за кредит, уплачиваемый предприятием за использование заемного капитала, %;

ЗК - средняя сумма

используемого предприятием заемного капитала;

СК - средняя сумма собственного

капитала предприятия.

Приведенная формула расчета

эффекта финансового левериджа позволяет выделить в ней три основные

составляющие:

·

Налоговый

корректор финансового левериджа (1 - Снп), который показывает, в какой степени

проявляется эффект финансового левериджа в связи с различным уровнем

налогообложения прибыли. Он практически не зависит от деятельности предприятия,

так как ставка налога на прибыль устанавливается законодательно.

·

Дифференциал

финансового левериджа (ЭРА - ПК), который характеризует разницу между

коэффициентом валовой рентабельности активов и средним размером процента за

кредит. Данный показатель является основным условием, формирующим положительное

значение ЭФЛ. Чем выше положительное значение дифференциала финансового

левериджа, тем выше при прочих равных условиях будет его эффект.

Поэтому, данный показатель

требует постоянного мониторинга со стороны менеджмента предприятия, в целях

управления ЭФ Л. Следует обратить особое внимание на дифференциал в период

ухудшения конъюнктуры рынка, в кризисных условиях, так как стоимость заемного

капитала в такой ситуации может резко возрасти и даже превысить уровень валовой

прибыли, генерируемой активами предприятия. Если дифференциал финансового

левериджа принимает отрицательное значение, это свидетельствует об

отрицательном значении ЭФЛ, т.е. использование предприятием заемных средств, в

таком случае, дает отрицательный эффект. - Коэффициент финансового левериджа

(ЗК/СК), который характеризует сумму заемного капитала, используемого

предприятием, в расчете на единицу собственного капитала. При положительном

значении дифференциала прирост коэффициента финансового левериджа будет вызывать

еще больший прирост коэффициента рентабельности собственного капитала, а при

отрицательном значении - прирост коэффициента финансового левериджа будет

приводить к еще большему темпу снижения коэффициента рентабельности

собственного капитала. 2. Американская концепция

Суть данной концепции

заключается в расчете прибыли на одну акцию и выбора такой структуры капитала,

при которой данный показатель имеет максимальное значение. В некоторых

источниках отмечается, что эффект финансового левериджа, рассчитанный по

американской концепции, выражает прирост чистой прибыли, полученный за счет

приращения нетто-результат эксплуатации инвестиций.

Данная формула показывает риск,

которым характеризуется использование заемного капитала, т.е. чем выше значение

данного показателя, тем выше уровень риска, причем, как для банка, так и для

инвестора. Для банка при увеличении данного показателя возрастает риск неуплаты

процентов по кредиту, для инвестора - возрастает риск снижения стоимости акций

и дивидендов.

Таким образом, европейская

концепция позволяет определить безопасную величину и условия кредита, а

американская - уровень совокупного риска по предприятию.

Нельзя не согласиться с тем,

что основной целью деятельности практически любого предприятия является максимизация

прибыли и увеличение стоимости компании. В этих условиях финансовый леверидж

становится инструментом, обеспечивающим реализацию данных целей, посредством

влияния на изменения соотношений и рентабельности собственного и заемного

капитала.

1.2 Влияние структуры капитала

на рыночную стоимость компании

Управление структурой капитала

с целью воздействия на рыночную стоимость компании активно используется в

западной практике. В США развитие финансового рынка привело к смешению

приоритетов в составе источников финансирования компаний. Изменения проявились

в следующем:

· Произошел

рост размера капитала компаний, благодаря чему они стали более независимыми от

банков и получили возможность самостоятельного привлечения финансовых ресурсов,

как правило, на более выгодных условиях;

· Выросли

доходы населения и его сбережения, и как следствие, связанные с этим отчисления

в пенсионные, инвестиционные фонды и другие финансовые институты;

· Возросли

размеры временно свободных денежных средств бизнеса, использующего эти ресурсы

для инвестиций в ценные бумаги с целью извлечения дохода;

•Ценные бумаги корпораций

становятся более доходными и ликвидными по сравнению с банковскими депозитами;

•Развитие финансового рынка,

обеспечивающее все более широкие возможности использования сбережений как

капитала;

•Возрастает ликвидность

инструментов рынка ценных бумаг, позволяющая изменять структуру инвестиционного

портфеля инвестора в зависимости от меняющейся экономической обстановки;

•Постепенный рост надежности

рынка ценных бумаг благодаря государственному регулированию и обеспечению

прозрачности экономической деятельности участников рынка.

Преимущества развитого

финансового рынка перед банковским кредитованием заключаются в том, что он

предоставляет более широкие возможности выгодного инвестирования сбережений, с

одной стороны, и привлечения финансовых ресурсов бизнесом с учетом его

инвестиционных потребностей, с другой стороны.

Таким образом, активная

эволюция финансовой системы США обозначила необходимость новых методов

управления корпорациями, основанных на финансовых рычагах. Именно в

американской экономической мысли зародились новые методы, соответствующие

современным потребностям корпораций и, самое главное, потребностям внешней

среды. В первую очередь к новым методам управления предприятием на базе

финансовых рычагов следует отнести бюджетирование и систему сбалансированных

показателей.

Кроме этого, открывшаяся

корпорациям возможность свободного доступа к финансовым ресурсам, минуя

банковский сектор, повысила интерес к управлению структурой капитала корпорации

на базе эффекта финансового левериджа с целью максимизации рыночной стоимости

корпорации в долгосрочной перспективе. Более того, корпорации не только начали

управлять структурой капитала, оптимизируя ее, но и повысили интерес к рыночной

стоимости компании, определяемой рыночной ценой ее акций и дивидендной

политикой.

На сегодняшний момент в

процессе активного становления и развития финансового рынка компании могут

получать необходимый для своей жизнедеятельности капитал из различных

источников. Однако привлечение финансовых ресурсов оказывает неодинаковое

влияние на благосостояние акционеров, поскольку затраты по привлечению

финансовых средств различны. На современном российском рынке доля заемных

средств в структуре источников финансирования компаний составляет порядка 80-

90%. Это говорит о том, что от стоимости и доли заемных средств в структуре

капитала напрямую зависит результат финансово-хозяйственной деятельности

компаний.

Общая стоимость капитала

компании складывается из стоимостей его отдельных компонентов. На практике

основная сложность заключается в определении стоимости отдельных компонентов

капитала, полученных из соответствующих источников. Для некоторых источников

эту стоимость можно получить достаточно легко, для большинства других это

сделать достаточно трудно, более того, точное исчисление стоимости некоторых

источников не представляется возможным. Как правило, внешними источниками

финансирования (когда капитал предоставляется компании из внешних источников)

компании являются: эмиссия ценных бумаг, привлечение банковских кредитов,

использование коммерческого кредита, продажа паев банкам или другим

предпринимательским структурам, получение безвозмездной финансовой помощи и

другие. Однако очень важно понимать насколько эффективно используются

собственные и заемные средства внутри организации. Под структурой капитала

понимается соотношение между собственными и заемными средствами компании, а

оптимальная структура капитала - соотношение собственных и заемных средств, при

котором цена капитала является минимально возможной для данной компании при

определенных внешних и внутренних условиях.

Как показывает практика, не

существует единоверного соотношения собственных и заемных средств не только для

компаний одного типа, но даже для одной и той же организации на разных стадиях

ее функционирования. В экономической литературе и в практике финансового

управления выделяют следующие основные методы оптимизации структуры капитала:

По критерию максимизации уровня

прогнозируемой рентабельности собственного капитала;

На основе анализа зависимости

«прибыль до выплаты процентов и налогов - Чистая прибыль на акцию» или «прибыль

до выплаты процентов и налогов - рентабельность собственного капитала»;

По критерию минимизации его

цены (оптимизация по критерию максимизации уровня прогнозируемой рентабельности

собственного капитала).

Для проведения необходимых

расчетов используется показатель финансового левериджа.

Для того, чтобы оптимизировать

структуру капитала по критерию максимизации уровня прогнозируемой

рентабельности собственного капитала, необходимо рассчитать ЭФЛ, рассмотренный

нами ранее. Как отмечалось выше, эффект финансового левериджа позволяет оценить

эффективность привлечения заемных средств и оптимизировать капитал с позиции

увеличения его рентабельности.

Оптимизация структуры капитала

на основе анализа зависимости «Прибыль до выплаты процентов и налогов - Чистая

прибыль на акцию» («EBIT - EPS») или «Прибыль до выплаты процентов и налогов -

Рентабельность собственного капитала» («EBIT - ROE»).

Метод «EBIT - EPS» помогает

оценить альтернативы финансирования проектов, учитывая чистую прибыль на

обыкновенную акцию (EPS)

в зависимости от уровня прибыли до выплаты процентов и налогов (EBIT).

Основной целью такого анализа

является нахождения так называемых точек равновесия, в которых EPS

(ROE) будет иметь одно

и то же значение, независимо от выбранной схемы финансирования. При значении

прибыли до выплаты процентов и налогов выше точки равновесия финансирование с

высокой долей заемных средств позволит получить более высокую чистую прибыль на

акцию.

Данный метод может быть успешно

применен в практике организаций, не являющихся акционерными обществами. В

подобном случае в знаменателе формулы вместо количества акций, используется

величина собственного капитала при альтернативных планах финансирования.

Метод «EBIT

- EPS» («EBIT

- ROE») является

производным от первого, и, следовательно, при его использовании финансовый

менеджер может столкнуться с аналогичными проблемами. Данный метод применим в

случае привлечения дополнительных источников для финансирования инвестиционных

проектов.

Оптимизация структуры капитала

по критерию минимизации его цены. Процесс этой оптимизации основан на

предварительной оценке цены собственного и заемного капитала при разных

условиях его привлечения и осуществления многовариантных расчетов

средневзвешенной цены капитала в целях подобрать такую структуру капитала,

которая позволит максимизировать рыночную стоимость компании.

Принцип платности финансовых ресурсов

является основой для расчета цены капитала. Исходя из определенной цены

капитала как относительной величины затрат, которые несет организация за

привлечение финансовых ресурсов из различных источников, можно рассчитать цену

капитала по формуле среднеарифметической взвешенной:

WACC = re We + rd

Wd (1 - T)

где WACC

- средневзвешенная цена капитала, %; re

- стоимость собственного капитала; We

- доля собственного капитала в структуре капитала компании; rd

- стоимость заемного капитала; Wd

- доля заемного капитала в структуре капитала компании; T - ставка налога на

прибыль.

Стоимость собственного капитала

рассчитывается на основе модели оценки долгосрочных активов CAPM

(capital asset

pricing model),

которая была предложена У. Шарпом.

Модель CAPМ говорит о том, что

ожидаемая доходность инвестора складывается из 2-х компонентов: безрисковой

ставки доходности (rf)

и премии за риск инвестирования в акционерный капитал (ERP).

Сама же премия за риск корректируется на систематический риск актива.

Систематический риск обозначается коэффициентом бета (b). Таким образом, если

коэффициент бета больше 1, это означает, что актив представляется более

рисковым, чем рынок, и тем самым ожидаемая доходность инвестора будет выше.

Соответственно, если коэффициент бета меньше 1, это означает, что актив

представляется менее рисковым, чем рынок, и тем самым ожидаемая доходность

инвестора будет ниже. Формулу CAPМ можно представить так:

Re

= Rf + b

ERP

где rf

- безрисковая ставка доходности; b

- бета-коэффициент (систематический риск); ERP

- премия за риск инвестирования в акционерный капитал. На наш взгляд,

оптимизация структуры собственного капитала по критерию максимизации уровня

прогнозируемой рентабельности собственного капитала имеет связь с европейской

концепцией финансового левериджа, а оптимизация на основе анализа зависимости

«прибыль до выплаты процентов и налогов - рентабельность собственного капитала»

- с американской концепцией финансового левериджа. Что касается оптимизации

структуры по критерию максимизации уровня прогнозируемой рентабельности

собственного капитала и по критерию минимизации его цены, то здесь следует

отметить также прямую связь с финансовым левериджем. Так как, при минимизации

цены капитала, увеличивается его рентабельность, а увеличение рентабельности

капитала неразрывно связано с расчетом показателя финансовый леверидж. Таким

образом, значение цены капитала является важнейшим индикатором, обосновывающим

принятие финансовых решений, прежде всего, в области инвестиционной политики и

для оценки рыночной стоимости самой организации. Не маловажную роль также

играет финансовый леверидж, благодаря которому и производится оптимизация

стоимости капитала и повышение рыночной стоимости компании.

.3 Значение финансового

левериджа в управлении финансовой деятельностью предприятия

Ранее нами было рассмотрено

применение финансового левериджа в целях оптимизации структуры капитала и

выявлены основные критерии такой оптимизации, а также рассмотрена взаимосвязь

рыночной стоимости компании и оптимизации стоимости капитала. Нельзя также не

отметить значение финансового левериджа в стратегическом аспекте, в том числе

для повышения финансовой устойчивости компании и определении совокупного риска,

что будет рассмотрено нами далее. На практике рычаги применяются, как правило,

для решения тактических задач. Однако применение рычагов может оказать более

сильный эффект, если рассматривать их в стратегическом плане. Это позволит:

1)

Задавать

значение левериджа, опираясь на величину целевой прибыли, планируемых издержках

производства и собственном капитале;

2)

Использовать

эти значения для стратегического управления, контролировать и корректировать

направления действий для достижения целей. Использование значений приведенных

выше показателей позволит добиться стратегического эффекта, который выражается

в следующем:

1)Контроле за прибылью за счет

«игры» на левериджах;

)Обеспечение роста за счет

финансового левериджа (привлекая заемные средства - расширяем воспроизводство);

3)

Обеспечение

непрерывности деятельности;

4)

Увеличении

дивидендов акционерам;

5)

Налоговом

эффекте от финансового левериджа.

Планируя долгосрочный уровень

прибыли, направления деятельности, структуру себестоимости продукции,

собственные и заемные средства, ресурсы и другие показатели с использованием

левериджей позволяет предприятию с гораздо большей вероятностью реализовывать

свои цели, снижать риски трудно измеримых последствий, обеспечивать свой рост и

непрерывность деятельности. В дополнение ко всему этому предприятие за счет

использования левериджа может оптимизировать базу по налогу на прибыль в

долгосрочном (стратегическом) периоде времени.

Исходя из вышесказанного, можно

сделать вывод о значении финансового левериджа в управлении финансовой

деятельностью предприятия. Итак, финансовый леверидж позволяет:

Оптимизировать структуру

собственного капитала по критерию максимизации уровня прогнозируемой

рентабельности собственного капитала, так и по критерию минимизации его цены;

·

Максимизировать

прибыль и увеличить стоимость компании посредством влияния на изменения

соотношений и рентабельности собственного и заемного капитала ;

·

Оценить

финансовую устойчивость компании;

·

Оценить

уровень финансового риска компании и целесообразность использования заемных

средств.

Так как любая финансовая

политика и выбранная модель финансирования бизнеса имеет свои преимущества и

недостатки, выбор схемы финансирования бизнеса должен осуществляться с учетом

всех возможных факторов, путем поиска компромисса между максимизацией рыночной

стоимости компании и минимизацией совокупных рисков, что придает еще большее

значение такому показателю как финансовый леверидж.

ГЛАВА 2. АНАЛИЗ ЭФФЕКТА

ФИНАНСОВОГО ЛЕВЕРИДЖА (НА ПРИМЕРЕ ОАО «МАГНИТ»)

2.1 Организационно-правовая и

экономическая характеристика ОАО «Магнит»

Сеть магазинов «Магнит» -

ведущая розничная сеть по торговле продуктами питания в России.

Розничная сеть «Магнит»

работает для повышения благосостояния своих клиентов, предлагая им качественные

товары повседневного спроса по доступным ценам. Компания ориентирована на

покупателей с различным уровнем доходов и поэтому ведет свою деятельность в

четырех форматах: магазин «у дома», гипермаркет, магазин «Магнит Семейный» и

магазин косметики.

«Магнит» является лидером по

количеству продовольственных магазинов и территории их размещения. На 31 марта

2014 года сеть компании включала 8 256 магазинов, из них: 7 341 магазин в

формате «магазин у дома», 165 гипермаркетов, 50 магазинов «Магнит Семейный» и

700 магазинов «Магнит Косметик».

Магазины розничной сети

«Магнит» расположены в 1 905 населенных пунктах Российской Федерации. Зона

покрытия магазинов занимает огромную территорию, которая растянулась с запада

на восток от Пскова до Нижневартовска, а с севера на юг от Архангельска до

Владикавказа. Большинство магазинов расположено в Южном, Северо-Кавказском,

Центральном и Приволжском Федеральных округах. Также магазины «Магнит»

находятся в Северо-Западном, Уральском и Сибирском округах. Магазины розничной

сети «Магнит» открываются как в крупных городах, так и в небольших населенных

пунктах. Около двух третей магазинов компании работает в городах с населением

менее 500 000 человек.

Стратегия развития предприятия:

1. Достижение максимальной зоны

покрытия сети магазинов «Магнит»:

·

Стратегическое

направление - открытие магазинов в городах с населением менее 500 тыс. человек

- где проживает 73% городского населения России;

·

Целевая

аудитория «магазина у дома» - покупатели со средним уровнем дохода, что дает

возможность сети «Магнит» проникать в небольшие города и населенные пункты.

2.Дальнейшее развитие сети

фокусируется на укреплении позиций сети «Магнит» в Уральском и Центральном

регионах:

· Стратегия

снижения цен для региональной экспансии;

· Наличие

достаточных средств, обеспечивающих открытие не менее 250 магазинов в год.

3.Поддержание индустрии

лидерства в контроле над издержками:

-Дальнейшее усовершенствование

эффективности логистической системы.

На предприятии ОАО «Магнит»

организационная структура управления - линейно-функциональная. Во главе

компании находится генеральный директор, который руководит деятельностью всей

организации. Он имеет у себя в подчинении заместителя, главного бухгалтера,

секретаря и восемь отделов: бухгалтерия, экономический отдел, юридический

отдел, отдел кадров, отдел маркетинга (закупка товара, работа с поставщиками,

ценообразование), административно хозяйственный отдел, отдел контроля (контроль

и проверка работы персонала), и отдел программного обеспечения. Поскольку

директор руководит большим числом подчиненных, и осуществлять контроль одному

тяжело, поэтому он делегирует часть своих полномочий заместителю, который

помогает ему в этом.

Эффективный процесс доставки

товаров в магазины возможен благодаря мощной логистической системе. Для более

качественного хранения продуктов и оптимизации поставки их в магазины, в

компании создана дистрибьюторская сеть, включающая 23 распределительных центра.

Своевременную доставку

продуктов во все магазины розничной сети позволяет осуществить собственный

автопарк, который насчитывает 5720 автомобилей.

Сеть «Магнит» является ведущей

розничной компанией по объему продаж в России. Выручка компании за 2013 год

составила 579 694,96 миллионов рублей.

Кроме того, розничная сеть

«Магнит» является одним из крупнейших работодателей в России. На сегодняшний

день общая численность сотрудников компании составляет около 220 000 человек.

Компании неоднократно присуждалось звание «Привлекательный работодатель года».

2.2 Финансовый анализ ОАО

«Магнит»

На наш взгляд, финансовый

анализ ОАО «Магнит» целесообразно начать с анализа финансового положения, в

котором будет рассмотрено:

·

Структура

имущества и источники его формирования

·

Оценка

стоимости чистых активов компании

·

Анализ

финансовой устойчивости по величине излишка (недостатка) собственных оборотных

средств

·

Анализ

соотношения активов по степени ликвидности обязательств по сроку погашения.

Также нами был проведен анализ

эффективности деятельности ОАО «Магнит» и прогноз банкротства.

Приведенный ниже анализ

финансового положения и эффективности деятельности ОАО Магнит выполнен за

период 01.01.12-31.12.13 г. (2 года). Качественная оценка значений финансовых

показателей ОАО Магнит проведена с учетом отраслевых особенностей деятельности

организации.

Таблица 1 - Структура имущества

и источники его формирования

|

Показатель

|

Значение

показателя

|

Изменение

за анализируемый период

|

|

в

тыс. руб.

|

в

% к валюте баланса

|

тыс.

руб. (гр.4-гр.2)

|

±

% ((гр.4 -гр.2) : гр.2)8

|

|

31.12.201

1

|

31.12.201

2

|

31.12.201

3

|

на

начало анализируемого периода (31.12.2011)

|

на

конец анализируемого периода (31.12.2013)

|

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

|

Актив

|

|

|

Внеоборотные

активы

|

53

485 90 0

|

57

759 34 7

|

49

699 62 1

|

89,5

|

60,8

|

-3

786 279

|

-7,1

|

|

в

том числе: основные средства

|

845

046

|

861

185

|

828

620

|

1,4

|

1

|

-16

426

|

-1,9

|

|

нематериальны

е активы

|

-

|

-

|

-

|

-

|

-

|

-

|

+5,1

раза

|

|

2.

Оборотные, всего

|

6

267 812

|

10

663 27 4

|

32

017 45 4

|

10,5

|

39,2

|

+25

749 64 2

|

+3,5

раза

|

|

в

том числе: запасы

|

15

|

6

702

|

53

|

<0,1

|

<0,1

|

+38

|

-96,9

|

|

дебиторская

задолженность

|

5

756 311

|

5

556 680

|

179

653

|

9,6

|

0,2

|

-5

576 658

|

+62,3

раза

|

|

денежные

средства и краткосрочные финансовые вложения

|

510

731

|

5

099 724

|

31

837 57 4

|

0,9

|

39

|

+31

326 84 3

|

-

|

|

Пассив

|

|

|

1.

Собственный капитал

|

43

867 66 4

|

47

377 70 3

|

50

882 56 0

|

73,4

|

62,3

|

+7

014 896

|

+16

|

|

2.

Долгосрочные обязательства, всего

|

15

849 429 15 337 045 20 486 818 26,5 25,1 +4 637 389

|

+29,3

|

|

в

том числе: заемные средства

|

15

839 380 15 326 450 20 476 800 26,5 25,1 +4 637 420

|

+29,3

|

|

3.

Краткосрочные обязательства*, всего

|

36

619

|

5

707 873 10 347 697 0,1 12,7 +10 311 078

|

+282,6

раза

|

|

в

том числе: заемные средства

|

-

|

5

645 730 10 209 100 - 12,5 +10 209 100

|

-

|

|

Валюта

баланса

|

59

753 712 68 422 621 81 717 075 100 100 +21 963 363

|

+36,8

|

* Без доходов будущих периодов,

включенных в собственный капитал.

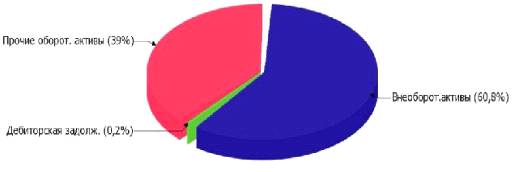

Структура активов организации

на 31.12.2013 характеризуется следующим соотношением: 60,8% внеоборотных

активов и 39,2% текущих. Активы организации в течение анализируемого периода

(31.12.11-31.12.13) увеличились на 21 963 363 тыс. руб. (на 36,8%). Учитывая

рост активов, необходимо отметить, что собственный капитал увеличился в меньшей

степени - на 16%. Отстающее увеличение собственного капитала относительно

общего изменения активов следует рассматривать как негативный фактор.

Наглядно соотношение основных

групп активов организации представлено ниже на диаграмме:

Рисунок 2 - структура активов

организации на 31 декабря 2013 г.

Рост активов организации

связан, в первую очередь, с ростом показателя по строке "краткосрочные

финансовые вложения (за исключением денежных эквивалентов)" на 31 326 660

тыс. руб. (или 100% вклада в прирост активов).

Одновременно, в пассиве баланса

наибольший прирост наблюдается по строкам:

·

краткосрочные

заемные средства - 10 209 100 тыс. руб. (46,5%)

·

нераспределенная

прибыль (непокрытый убыток) - 7 014 887 тыс. руб. (31,9%)

•долгосрочные заемные средства

- 4 637 420 тыс. руб. (21,1%)

Среди отрицательно изменившихся

статей баланса можно выделить "дебиторская задолженность" в активе и

"отложенные налоговые обязательства" в пассиве (-5 576 658 тыс. руб.

и -31 тыс. руб. соответственно).

Значение собственного капитала

на 31.12.2013 составило 50 882 560,0 тыс. руб., хотя на начало анализируемого

периода собственный капитал организации был ниже - 43 867 664,0 тыс. руб. (т.е.

увеличение составило 7 014 896,0 тыс. руб.).

Далее рассмотрим оценку

стоимости чистых активов организации.

Таблица 2 - Оценка стоимости

чистых активов организации

|

Значение

показателя

|

|

Изменение

|

|

в

тыс. руб.

|

в

% к валюте баланса

|

тыс.

руб. ± %

|

|

|

|

|

(гр.4-

|

((гр.4

|

|

Показатель

|

31.12.201

|

31.12.201

|

31.12.201

|

на

начало

|

на

конец

|

гр.2)

|

-гр.2)

|

|

1

|

2

|

3

|

Анализ.

периода (31.12.2011)

|

Анализ.

периода (31.12.2013)

|

|

:

гр.2) 8 +16

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

|

1.

Чистые активы

|

43

867 66 4

|

47

377 70 3

|

50

882 56 0

|

73,4

|

62,3

|

+7

014 89 6

|

|

|

2.

|

|

|

|

|

|

|

|

|

Уставный

|

946

|

946

|

946

|

<0,1

|

<0,1

|

-

|

-

|

|

капитал

|

|

|

|

|

|

|

|

|

3.

|

|

|

|

|

|

|

|

|

Превышение

|

|

|

|

|

|

|

|

|

чистых

|

|

|

|

|

|

|

|

|

активов

над

|

43

866 71

|

47

376 75

|

50

881 61

|

73,4

|

62,3

|

+7

014 89

|

+16

|

|

уставным

|

8

|

7

|

4

|

|

|

6

|

|

|

капиталом

|

|

|

|

|

|

|

|

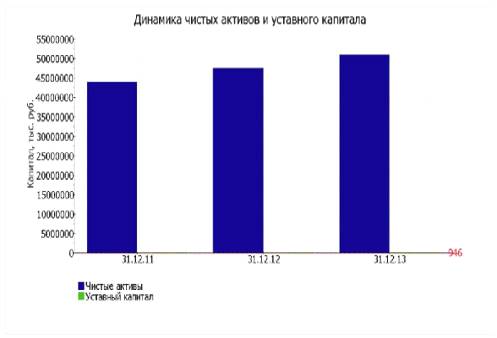

Чистые активы организации на

31.12.2013 намного (в 53 787,1 раза) превышают уставный капитал. Данное

соотношение положительно характеризует финансовое положение, полностью

удовлетворяя требованиям нормативных актов к величине чистых активов

организации. К тому же, определив текущее состояние показателя, следует

отметить увеличение чистых активов на 16% за два года.

Превышение чистых активов над

уставным капиталом и в то же время их увеличение за период говорит о хорошем

финансовом положении организации по данному признаку.

Наглядное изменение чистых активов

и уставного капитал представлено на следующем графике.

Рисунок 3 - Динамика чистых

активов и уставного капитала

Нами был проведен анализ

финансовой устойчивости по величине излишка (недостатка) собственных оборотных

средств.

Данные по нему представлены в

таблице 3.

Таблица 3 - Анализ финансовой

устойчивости по величине излишка (недостатка) собственных оборотных средств

|

Показатель

собственных оборотных средств (СОС)

|

Значение

показателя

|

Излишек

(недостаток)*

|

|

на

начало анализ. Периода (31.12.2011)

|

на

конец анализ. Периода (31.12.2013)

|

на

31.12.2011

|

на

31.12.2012

|

на

31.12.2013

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

СОС1

(рассчитан без учета долгосрочных и краткосрочных пассивов)

|

-9

618 236

|

1

182 939

|

-9

618 251

|

-10

388 346

|

+1

182 886

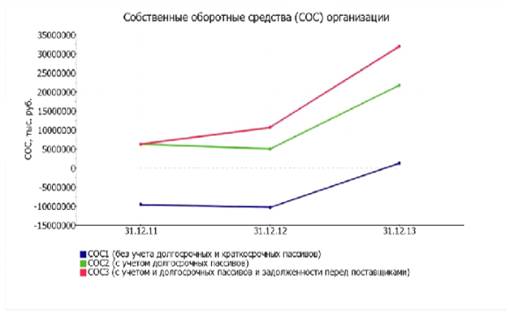

По всем трем вариантам расчета

на последний день анализируемого периода наблюдается покрытие собственными

оборотными средствами имеющихся у организации запасов, поэтому финансовое

положение по данному признаку можно характеризовать как абсолютно устойчивое.

При этом нужно обратить внимание, что все три показателя покрытия собственными

оборотными средствами запасов за анализируемый период улучшили свои значения.

Рисунок 4 - Собственные

оборотные средства организации

Нами был проведен анализ

соотношения активов по степени ликвидности обязательств и сроку погашения.

Данные представлены в таблице 4.

Таблица 4 - Анализ соотношения

активов по степени ликвидности и обязательств по сроку погашения

|

Активы

по степени ликвидности

|

На

конец отчетного периода, тыс. руб.

|

Прирост

за анализ. период, %

|

Норм.

соотношение

|

Пассивы

по сроку погашения

|

На

конец отчетного периода, тыс. руб.

|

Прирост

за анализ. период, %

|

Излишек/

недостаток платеж. средств тыс. руб., (гр.2 - гр.6)

|

|

А1.

Высоколиквидные активы (ден. ср-ва + краткосрочные фин. вложения)

|

31

837 57 4

|

|

|

П1.

Наиболее срочные обязательства (привлеченные средства) (текущ. кред. задолж.)

|

126

206

|

+3,5

раза

|

+31

711 368

|

|

А2.

Быстрореализуемые активы (краткосрочная деб. задолженность)

|

179

653

|

|

|

П2.

Среднесрочные обязательства (краткосроч. Обязательства кроме текущ. кредит.

задолж.)

|

10

221 49 1

|

+56

472, 3 раза

|

-10

041 838

|

|

А3.

Медленно реализуемые активы (прочие оборот. активы)

|

227

|

|

|

П3.

Долгосрочные обязательства

|

20

486 81 8

|

+29,3

|

-20

486 591

|

|

А4.

Труднореализуемые активы (внеоборотные активы)

|

49

699 62 1

|

|

|

П4.

Постоянные пассивы (собственный капитал)

|

50

882 56 0

|

+16

|

-1

182 939

|

Из четырех соотношений,

характеризующих наличие ликвидных активов у организации, выполняется два. У ОАО

Магнит достаточно денежных средств и краткосрочных финансовых вложений

(высоколиквидных активов) для погашения наиболее срочных обязательств (больше в

252,3 раза). В соответствии с принципами оптимальной структуры активов по

степени ликвидности, краткосрочной дебиторской задолженности должно быть

достаточно для покрытия среднесрочных обязательств (краткосрочной задолженности

за минусом текущей кредиторской задолженности). В данном случае у организации

недостаточно быстрореализуемых активов для полного погашения среднесрочных

обязательств (2% от необходимой величины). Однако следует учесть, что это стало

следствием неоправданного завышения величины высоколиквидных активов - их

величины достаточно не только для покрытия наиболее срочных обязательств, но и

хватает в совокупности с быстрореализуемыми активами для покрытия среднесрочных

обязательств.

Нами был проведен анализ

эффективности деятельности организации, который включает в себя:

·

Обзор

результатов деятельности организации

·

Анализ

рентабельности.

Данные по обзору результатов

деятельности ОАО «Магнит» представлены в таблице 5.

Ниже в таблице приведены

основные финансовые результаты деятельности ОАО Магнит за анализируемый период.

Таблица 5 - Обзор результатов

деятельности организации

|

Показатель

|

Значение

показателя, тыс. руб.

|

Изменение

показателя

|

Среднегодовая

величина, тыс. руб.

|

|

2012

г.

|

2013

г.

|

тыс.

руб.

|

±

%

|

|

|

1.

Выручка

|

309

230

|

315

098

|

+5

868

|

|

312

164

|

|

2.

Расходы по обычным видам деятельности

|

287

828

|

326

658

|

+38

830

|

|

307

243

|

|

3.

Прибыль (убыток) от продаж (1-2)

|

21

402

|

-11

560

|

-32

962

|

↓

+73 +72,5 +72,2 +85,6 ↓ +68,5 +68,5х

|

4

921

|

|

|

4.

Прочие доходы и расходы, кроме процентов к уплате

|

9

323 522 16 129 741 +6 806 219

|

|

12

726 632

|

|

|

5.

EBIT (прибыль до

уплаты процентов и налогов) (3+4)

|

9

344 924 16 118 181 +6 773 257

|

|

12

731 553

|

|

|

5a.

EBITDA (прибыль до

процентов, налогов и амортизации)

|

9

386 325 16 160 754 +6 774 429

|

|

12

773 540

|

|

|

6.

Проценты к уплате

|

1

364 548 2 532 672 +1 168 124

|

|

1

948 610

|

|

|

7.

Изменение налоговых активов и обязательств, налог на прибыль и прочее

|

-223

516

|

-511

542

|

-288

026

|

|

-367

529

|

|

|

8.

Чистая прибыль (убыток) (5-6+7)

|

7

756 860 13 073 967 +5 317 107

|

|

10

415 414

|

|

|

Справочно:

Совокупный финансовый результат периода

|

7

756 860 13 073 967 +5 317 107

|

|

10

415 414

|

|

|

Изменение

за период нераспределенной прибыли (непокрытого убытка) по данным

бухгалтерского баланса (измен. стр. 1370)

|

3

510 030

|

3

504 857

|

х

|

|

х

|

|

|

|

|

|

|

|

|

|

|

Значение выручки за 2013 год

составило 315 098 тыс. руб. За весь рассматриваемый период годовая выручка

практически не изменилась.

Убыток от продаж за период с

01.01.2013 по 31.12.2013 равнялся -11 560 тыс. руб. За два года изменение

финансового результата от продаж составило -32 962 тыс. руб.

Изучая расходы по обычным видам

деятельности, следует отметить, что организация учитывала общехозяйственные

(управленческие) расходы в качестве условно-постоянных, относя их по итогам

отчетного периода на реализованные товары (работы, услуги).

Формальное исследование

правильности отражения в Балансе и "Отчете о финансовых результатах"

за последний отчетный период отложенных налоговых активов и обязательств

подтвердила взаимоувязку показателей отчетности.

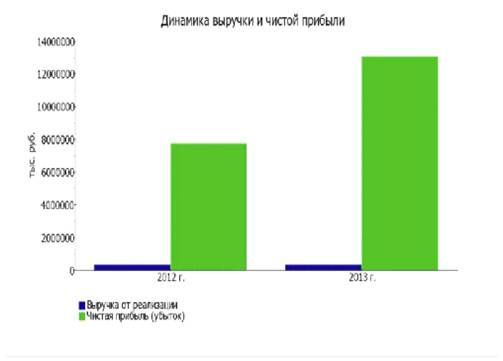

Ниже на графике наглядно

представлено изменение выручки и прибыли ОАО Магнит в течение всего

анализируемого периода.

Рисунок 5 - Динамика выручки и

чистой прибыли ОАО «Магнит»

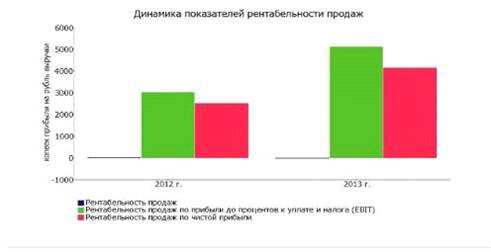

Анализ рентабельности ОАО

«Магнит» приведен в таблице 6.

Таблица 6 - Анализ

рентабельности

|

Показатели

рентабельности

|

Значения

показателя (в %, или в копейках с рубля)

|

Изменение

показателя

|

|

2012

г.

|

2013

г.

|

коп.,

(гр.3 -гр.2)

|

|

1.

Рентабельность продаж (величина прибыли от продаж в каждом рубле выручки).

Нормальное значение для данной отрасли: 4% и более.

|

6,9

|

-3,7

|

-10,6

|

|

2.

Рентабельность продаж по EBIT

(величина прибыли от продаж до уплаты процентов и налогов в каждом рубле

выручки).

|

3

022,0

|

5

115,3

|

+2

093,3

|

|

3.

Рентабельность продаж по чистой прибыли (величина чистой прибыли в каждом

рубле выручки).

|

2

508,4

|

4

149,2

|

+1

640,8

|

|

Cправочно:

Прибыль от продаж на рубль, вложенный в производство и реализацию продукции

(работ, услуг)

|

7,4

|

-3,5

|

-10,9

|

|

Коэффициент

покрытия процентов к уплате (ICR),

коэфф. Нормальное значение: не менее 1,5.

|

6,8

|

6,4

|

-0,4

|

Убыток от продаж в

анализируемом периоде составляет -3,7% от полученной выручки. Более того, имеет

место отрицательная динамика рентабельности продаж по сравнению с данным

показателем за период 01.01-31.12.2012 (-10,6%).

Показатель рентабельности,

рассчитанный как отношение прибыли до процентов к уплате и налогообложения (EBIT)

к выручке организации, за последний год составил 2 093,3%. То есть в каждом

рубле выручки ОАО Магнит содержалось 2 093,3 коп. прибыли до налогообложения и

процентов к уплате.

Рисунок 6 - динамика показателей

рентабельности продаж

Также нами был проведен прогноз

банкротства ОАО «Магнит». В качестве одного из показателей вероятности

банкротства организации ниже рассчитан Z-счет Альтмана (для ОАО Магнит взята

4-факторная модель для частных непроизводственных компаний):

Z-счет = 6,56T1

+ 3,26T2 + 6,72T3

+ 1,05T4

Таблица 7 - Z-счет Альтмана

|

Коэф-т

1 T1 T2 T3

T4

|

Расчет

|

Значение

на 31.12.2013

|

Множитель

|

Произведение

(гр. 3 х гр. 4)

|

|

2

|

3

|

4

|

5

|

|

Отношение

оборотного капитала к величине всех активов

|

0,27

|

6,56

|

1,74

|

|

Отношение

нераспределенной прибыли к величине всех активов

|

0,11

|

3,26

|

0,35

|

|

Отношение

EBIT к величине всех

активов

|

0,2

|

6,72

|

1,33

|

|

Отношение

собственного капитала к заемному

|

1,65

|

1,05

|

1,73

|

|

Z-счет

Альтмана:

|

5,15

|

Предполагаемая вероятность

банкротства в зависимости от значения Z-счета

Альтмана составляет:

·

и

менее - высокая вероятность банкротства;

·

от

1.1 до 2.6 - средняя вероятность банкротства;

·

от

2.6 и выше - низкая вероятность банкротства.

Для ОАО Магнит значение Z-счета

на последний день анализируемого периода составило 5,15. Такое значение

показателя свидетельствует о незначительной вероятности банкротства ОАО Магнит.

2.3 Анализ эффективности

использования заемного капитала ОАО «Магнит»

Рассмотрим эффективность

использования заемного капитала ОАО «Магнит». В этих целях проведем расчет

финансового рычага за период 2012-2013 гг. Данные расчетов представлены в

таблице 8.

Таблица 8 - Расчет эффекта

финансового рычага

|

Показатель

|

2012

|

2013

|

|

Прибыль

от обычной деятельности

|

7737404

|

13073967

|

|

Прибыль

до налогообложения

|

7980376

|

13585509

|

|

Проценты

к уплате

|

1364548

|

2532672

|

|

Прибыль

до уплаты процентов и налогов

|

9344924

|

16118181

|

|

Налог

на прибыль, %

|

3,04%

|

3,77%

|

|

Заемные

средства

|

21044918

|

30834515

|

|

Собственные

средства

|

47377703

|

50882560

|

|

Капитал

компании

|

68422621

|

81717075

|

|

Экономическая

рентабельность

|

13,66%

|

19,72%

|

|

Средняя

расчетная ставка процентов по кредитам за анализируемый период

|

6,48%

|

8,21%

|

|

Плечо

рычага

|

0,44

|

0,61

|

|

Дифференциал

|

7,17%

|

11,51%

|

|

0,07

|

0,12

|

|

Эффект

финансового рычага

|

3,09%

|

6,71%

|

|

0,10

|

0,26

|

|

Рентабельность

собственных средств

|

0,16

|

0,26

|

|

Рентабельность

собственных средств,%

|

16,75%

|

26,44%

|

Таким образом, использование

заемных средств предприятием можно охарактеризовать как эффективное, так как

значение финансового левериджа имеет положительное значение. К тому же

посредством привлечения заемного капитала организация получила возможность

увеличения рентабельности собственного капитала на 3,09 % в 2012 году и на

6,71% в 2013 году, т.е. происходит прирост рентабельности собственных средств

за счет привлечения заемных средств.

Нами был проведен факторный

анализ эффекта финансового рычага методом цепных подстановок. Исходные данные

представлены в таблице 9.

Таблица 9 - Данные к расчету

ЭФЛ

Промежуточный расчет (по

формуле 1.1): ЭФР0 = 0,034 ×

(13,66-6,48) × 0,44 = 0,1074 ЭФР′

= 0,037 ×

(13,66-6,48) × 0,44 = 0,1191 ЭФР″

= 0,037 ×

(19,72-6,48) × 0,44 = 0,2196 ЭФРП

= 0,037 ×

(19,72-8,21) × 0,44 = 0,1909 ЭФР1

= 0,037 ×

(19,72-8,21) × 0,61 = 0,2647

Таблица 10 - Расчет влияния

факторов на эффект финансового рычага

|

Влияние

на ЭФЛ

|

Значение

|

|

(1-СНП)

|

0,0117

|

|

Экономическая

рентабельность

|

0,1005

|

|

Средняя

расчетная ставка процентов по кредитам за анализируемый период

|

-0,0287

|

|

Плечо

рычага

|

0,0738

|

|

Изменение

ЭФЛ

|

0,1573

|

Таким образом, общее изменение

эффекта финансового левериджа за анализируемый период составило 0,1573, в том

числе за счет налоговой экономии на 0,0117, за счет изменения экономической

рентабельности на 0,1005, за счет изменения процентов по кредитам на -0,0287,

за счет изменения плеча рычага на 0,0738. Следовательно, в сложившихся условиях

выгодно использовать заемные средства в обороте предприятия, так как в

результате этого повышается рентабельность собственного капитала

Глава

3. Рекомендации по оптимизации структуры капитала ОАО «Магнит»

Подводя итоги настоящего

исследования, хотелось бы подчеркнуть важность предмета изучения для управления

финансами предприятий и основные выводы, полученные в результате исследования.

В странах с развитой рыночной

экономикой заемный капитал является более дешевым, чем собственный, т.к.

существует эффект «налогового щита».

Рациональная заемная политика

может дать предприятию неожиданный для большинства руководителей и бухгалтеров

"эффект финансового рычага", который состоит в том, что дает

дополнительное приращение к рентабельности собственных средств, получаемое

благодаря использованию кредита, несмотря на платность последнего. Это значит,

что предприятие, использующее только собственные средства ограничивает их

рентабельность, по оценке некоторых специалистов, примерно 2\3 экономической

рентабельности. Предприятие же, использующее кредит, увеличивает либо уменьшает

рентабельность собственных средств в зависимости от соотношения собственных и

заемных средств в пассиве и от величины процентной ставки. Но надо помнить, что

этот эффект возникает из-за расхождения между экономической рентабельностью и

ценой заемных средств, а это значит, что предприятие должно наработать такую

экономическую рентабельность, что бы как минимум хватило для уплаты процентов

за кредит.

Разработать данную политику

можно при помощи эффекта финансового рычага в комплексе с иными показателями

структуры капитала и платежеспособности предприятия. Необходимость комплексного

подхода для регулирования стоимости капитала объясняется тем, что при повышении

доли заемного капитала, т.е. при увеличении эффекта финансового рычага,

повышается финансовый риск предприятия. Т.е. повышается вероятность

банкротства, а это, в свою очередь, влечет за собой тоже ряд негативным

последствий. Например, таких как недоверие покупателей и кредитных организаций

к данному предприятию.

Также нужно помнить о том, что

повышение доли заемного капитала увеличивает трансакционные расходы и

требования акционеров в повышении доходности.

Также влияние на эффект

финансового рычага будут оказывать и внешнеэкономические, политические,

законодательные и социальные риски.

На основе досконального анализа

этих рисков и издержек, финансовый менеджер, применив эффект финансового рычага,

должен определить, нужно ли финансировать предприятие за счет заемного

капитала.

Финансовое прогнозирование

представляет собой основу для финансового планирования на предприятии

(составления стратегических, текущих и оперативных планов) и для финансового

бюджетирования (составления общего, финансового и оперативного бюджетов).

Совмещение кратко- и долгосрочных аспектов финансового менеджмента присутствует

в финансовом прогнозировании в самой явной форме. Отправной точкой финансового

прогнозирования является прогноз продаж и соответствующих им расходов; конечной

точкой и целью - расчет потребностей во внешнем финансировании.

Современная фирма, действующая

в рыночных условиях, исповедует философию сопоставления результатов и затрат

при превышении первого над вторым в качестве важнейшего условия собственного

существования.

Другой формой проявления

основного философского постулата деятельности фирмы является повышение

эффективности (производства, коммерческой, финансовой деятельности).

Следовательно, фирма заинтересована и в росте экономической рентабельности

активов, и рентабельности собственных средств (РСС). Последнее представляет

собой отношение НРЭИ к собственным активам. Экономически РСС - это

эффективность использования фирмой собственных средств.

Политика развития производства

состоит в распределении наработанной предприятием чистой рентабельности

собственных средств на дивиденды и на развитие производства. Этот процесс

осуществляется под непосредственным воздействием принятой предприятием нормы

распределения (НР), которая показывает, какая часть чистой прибыли

выплачивается как дивиденд.

Здесь логично ввести термин

"внутренние темпы роста" - это темпы увеличения собственных средств

предприятия как необходимое условие наращивания оборота и развития предприятия.

Очевидно, что темпы роста оборота зависят от внутренних темпов роста (ВТР).

Достижение высоких темпов оборота повышает возможности увеличения собственных

средств предприятия.

Чистая рентабельность

собственных средств характеризует (РСС):

1)

верхнюю

границу потенциального развития производства:

2)

верхний

уровень дивиденда.

Если отказаться от

распределения дивидендов, то можно увеличить собственные средства на величину

рентабельности собственных средств, а если отказаться от финансирования

развития, то можно выплатить дивиденды в размере РСС. Если же предприятие

решается на оба направления, то приходится искать оптимальное соотношение между

нормой распределения и процентом увеличения собственных средств, т.е.

внутренними темпами роста.

ВТР = РСС ×

(1-НР)

где ВТР - внутренние темпы

роста;

РСС - чистая рентабельность

собственных средств;

НР - норма распределения

прибыли на дивиденды.

Рассчитаем внутренние темпы

роста для ОАО "Магнит" по состоянию на 2013 г. Исходные данные

представлены в таблице 11.

ВТР = 0,2569 * (1-0,25) =

0,1927

Таблица 11- Исходные данные ОАО

«Магнит» для расчета ВТР

|

Показатели

|

Значение

|

|

1.

Актив за вычетом кредиторской задолженности, р.

|

81590869

|

|

2.

Пассив, в т.ч.

|

|

|

2.1.

Собственные средства, р.

|

50882560

|

|

2.2.

Заемные средства, р.

|

30834515

|

|

3.

Выручка, р.

|

315098

|

|

4.

НРЭИ, р.

|

11052837

|

|

5.

СРСП, %

|

8,21

|

|

6.

Ставка налогообложения прибыли в отн. ед.

|

0,0377

|

|

7.

Норма распределения прибыли на дивиденды

|

0,25

|

РСС = (1-0,0377)×

ЭР+ЭФР =0,9623 ×13,68+3,19=

16,35 ВТР =РСС * (1-НР)= 16,35 * (1-0,25)=12,26

Таким образом, предприятие при

ВТР=12,26% имеет возможность увеличить собственные средства с 50882560 до

57120762 (50882560 × 1,1226)

рублей. Но тогда, не нарушая соотношения между заемными и собственными

средствами, можно увеличить задолженность.

Следовательно, не меняя

структуры пассива, можно увеличить его объем до 91735589 р.

(57120762+34614827), т.е. на 12,26% по сравнению с 2013 г. Следовательно, и

актив возрастет на 12,26% и составит 91735589 р.

Таким образом, при неизменной

структуре пассивов и неизменном коэффициенте трансформации на величину ВТР

можно прогнозировать рост величины оборотов предприятия.

Чем большая часть чистой

прибыли выплачивается дивидендами, тем меньше остается нераспределенной прибыли

на самофинансирование развития. Увеличение нормы распределения влечет за собой

снижение внутренних темпов роста, что, в свою очередь, накладывает ограничение

на темпы наращивания выручки и уменьшает возможности привлечения кредитов (чем

меньше собственные средства, тем меньше шансов получить кредит на подходящих

условиях). Но это может отрицательно сказаться на рыночной цене предприятия.

Поэтому нужно выбирать наиболее оптимальную политику развития производства.

ЗАКЛЮЧЕНИЕ

Определение наиболее выгодной

структуры источников оборотного капитала связано с оценкой противоречивого

влияния собственных и заемных средств на финансовые показатели деятельности

предприятия. Максимизируя чистую прибыль или рентабельность, предприятие

стремится уменьшить сумму собственных средств, направляемых в производство, и

одновременно не завысить финансовые издержки по выплате процентов.

Если при одинаковом объеме

капитала предприятие финансируется не только за счет собственных, но и за счет

заёмных средств, прибыль до налогообложения уменьшается за счет включения

процентов в состав затрат и цену. Соответственно, уменьшается величина налога

на прибыль, и рентабельность собственного капитала может расти.

Таким образом, использование

заёмных средств, несмотря на их платность, позволяет увеличивать рентабельность

собственных средств.

Финансовый леверидж

представляет собой объективный фактор, возникающий с появлением заемных средств

в объеме используемого предприятием капитала, позволяющий ему получить

дополнительную прибыль на собственный капитал. Нами был рассмотрен финансовый

леверидж и его детерминанты, выявлена взаимосвязь между ростом капитализации и

эффективным управлением заемным капиталом, таким образом цель работы - изучение

теоретических и практических аспектов финансового левериджа считается

выполненной.

Также выполненными считаются

следующие задачи:

·

выявить

сущность, основные концепции финансового левериджа;

·

изучить

влияние структуры капитала на рыночную стоимость компании;

·

рассмотреть

значение финансового левериджа в управлении финансовой деятельностью

предприятия;

·

провести

финансовый анализ ОАО «Магнит»;

·

провести

анализ эффективности использования заемного капитала ОАО «Магнит».

Если новое заимствование

приносит предприятию увеличение уровня эффекта финансового рычага, то такое

заимствование выгодно. Но при этом необходимо внимательнейшим образом следить

за состоянием дифференциала: при наращивании плеча финансового рычага банкир

склонен компенсировать возрастание своего риска повышением цены кредита. Риск

кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше

риск; чем меньше дифференциал, тем больше риск. Разумный финансовый менеджер не

станет увеличивать любой ценной плечо финансового рычага, а будет регулировать

его в зависимости от дифференциала.

Эффект финансового рычага

оптимально должен быть равен одной трети - половине уровня экономической

рентабельности активов.

Чем больше проценты и чем

меньше прибыль, тем больше сила финансового рычага и тем выше финансовый риск,

связанный с предприятием:

· возрастает

риск не возмещения кредита с процентами для банкира;

· возрастает

риск падения дивиденда и курса акций для инвестора. Исходя из расчетов в

курсовой работе можно сделать вывод: связь между рентабельностью собственного

капитала и суммой заемного капитала

- прямая, т.е. чем больше денег

предприятие берет взаем, тем большую прибыль оно получает с каждого рубля

собственного капитала.

Таким образом, финансовый

леверидж - это отношение заемного капитала компании к собственным средствам, он

характеризует степень риска и устойчивость компании. Чем меньше финансовый

рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет

увеличить коэффициент рентабельности собственного капитала, т.е. получить

дополнительную прибыль на собственный капитал.

СПИСОК ИСПОЛЬЗОВАННЫХ

ИСТОЧНИКОВ

1.

Акулов

В. Б. Финансовый менеджмент: учебное пособие. ФЛИНТА; МПСИ, 2010 г

2.

Аркина

Н.А., Аркин В.Г. Финансовый менеджмент. Учебник издание 2, М.: Юнити-Дана,

2004г.

3.

Баймухамедова

А.М. Управление рыночной стоимостью корпорации и оптимизация структуры

капитала. Аграрный вестник Урала. 2012. № 4. С. 55-57.

4.

Басовский

Л.Е. Финансовый менеджмент. М.: ИНФРА-М., 2005г.

5.Билыч А.В. Теоретические и практические

вопросы взаимосвязи стоимости предприятия со структурой и стоимостью его

капитала. Экономика и предпринимательство. 2013. № 11 (40). С. 755-758.

.Булгакова Е.В. Финансовый левеверидж и его

значение в управлении финансовой деятельностью предприятия. Успехи современного

естествознания. 2010. № 11. С. 56-59.

.Вершинина Е.М. Расчет взаимосвязи рычагов

операционного и финансового левериджа. Экономика и управление: анализ тенденций

и перспектив развития. 2013. № 7-2. С. 61-67.

.Кузнецов Б. Т. Финансовый менеджмент: учебное

пособие. Юнити-Дана, 2012 г.

9.

Ласкина

Л.Ю. Особенности определения и оценки финансового левериджа: отечественный и

зарубежный опыт. Финансы и кредит. 2012. № 38. С. 55-61.

10.

Ласкина

Л.Ю. Финансовый леверидж и его детерминанты. Научный журнал НИУ ИТМО. Серия:

Экономика и экологический менеджмент. 2012. № 2. С. 277-286.

11.

Лимитовский

М.А. Устойчивый рост компании и эффекты левериджа Российский журнал

менеджмента. 2010. Т. 8. № 2. С. 35-46.

12.

Личкановский

А.Б., Решетникова Д.Л. Леверидж в стратегии предприятия Вектор науки

Тольяттинского государственного университета. 2009. № 7 (10). С. 138-141.

13.

Мусин

С.Л. Анализ производственного и финансового левериджа. Вектор науки

Тольяттинского государственного университета. 2009. № 7 (10). С. 155-158.

14.

Мусин

С.Л. Теоретико-методические аспекты анализа производственного и финансового

левериджа. Вестник СамГУПС. 2011. № 1. С. 83a-87.

15.

Наумова

О.А. Взаимосвязь внутрихозяйственных экономических рычагов в анализе

деятельности фирмы. Инновационное развитие экономики. 2013. № 4-5 (16). С.

216-218.

16.Незамайкин В.Н., Перевалов В.П. Управление

структурой капитала корпорации. Микроэкономика. 2011. № 1. С. 115-119.

.Павлова Л. Н. Финансовый менеджмент: учебник

для вузов. Юнити-Дана, 2012 г.

.Пешкова А.А. Анализ методов оценки финансовой

устойчивости предприятия. Вестник Таганрогского института управления и

экономики. 2009. № 2. С. 32-36.

19.

Поляк

Г. Б. Финансовый менеджмент: учебник для вузов. Юнити-Дана, 2012 г.

20.

Прыкина

Л.В. Экономический анализ предприятия: Учебник для вузов. - 2-е изд., перераб.

и доп. - М.: ЮНИТИ-ДАНА,2006

21.

Степаненко

Е.И. Леверидж и его роль в финансовом менеджменте. Экономические и гуманитарные

науки. 2011. №9. С. 108-112

22.

Сыроежин

А.С. Управление структурой капитала компании. Вестник Ростовского

государственного экономического университета (РИНХ). 2009. № 29.С.172-179.

23.

Филатова

В.А. Управление финансовой устойчивостью корпорации и структура капитала

Казанская наука. 2010. № 8. С. 323-326.

Похожие работы на - Финансовый леверидж и его роль в системе управления предприятием (на примере ОАО 'Магнит')

|