Основные приемы анализа финансовой отчетности

Тверской филиал федерального

государственного бюджетного образовательного учреждения высшего

профессионального образования

Московский государственный

университет экономики статистики и информатики (МЭСИ) (ТФ МЭСИ)

КУРСОВАЯ РАБОТА

Основные приемы анализа финансовой

отчетности

Дисциплина Финансовый менеджмент

Специальность Финансы и кредит

Автор работы

Экстерн

Шелогуров А.В.

Тверь 2015

Содержание

Введение

.

Теоретические основы анализа финансовой отчетности

.1 Проблемы и

цели анализа

.2 Основные

методы анализа и используемые показатели

. Анализ

финансовой отчетности ОАО «Лукойл» за период с 31.12.2010 по 31.12.2013

.1 Краткая

организационно-экономическая характеристика ОАО «Лукойл»

.2 Анализ

показателей бухгалтерского баланса ОАО «Лукойл»

.3

Коэффициентный анализ показателей отчетности ОАО «Лукойл»

Заключение

Список

использованных источников.

Приложения

Введение

Финансовый анализ представляет собой процесс исследования финансового

состояния и основных результатов финансовой деятельности предприятия с целью

выявления резервов повышения его рыночной стоимости и обеспечения дальнейшего

эффективного развития.

Результаты финансового анализа являются основой принятия управленческих

решений, выработки стратегии дальнейшего развития предприятия, для

предполагаемых инвестиций. Поэтому финансовый анализ является неотъемлемой

частью финансового менеджмента, важнейшей его составляющей.

Ведущих менеджеров и аналитиков может интересовать как текущее финансовое

положение предприятия, так и его прогноз на ближайшую перспективу. Исходной

базой для финансового анализа служат данные бухгалтерского учета и отчетности,

изучение которых помогает воспроизвести все ключевые аспекты производственной и

коммерческой деятельности и совершенных операций в обобщенной форме, т. е. с

необходимой для аналитика степенью агрегирования.

Анализ финансовой отчетности заключается в применении аналитических

инструментов и методов к показателям отчетности с целью выявления существенных

связей и характеристик, необходимых для принятия какого-либо решения. Главное,

анализ финансовой отчетности позволяет в меньшей степени полагаться на догадки,

предчувствия и интуицию, уменьшить неизбежную неопределенность, которая

присутствует в любом процессе принятия решения. Анализ финансовой отчетности не

устраняет потребности в деловом чутье, но создает прочную и систематическую

основу для его рационального применения.

Практикой выработаны основные методы анализа финансовой отчетности,

которые будут раскрыты в данной курсовой работе. Будут рассмотрены

теоретические методики, предназначенные для расчета показателей финансовой

отчетности, которые используются в целях выработки наиболее эффективных текущих

управленческих решений, для анализа эффективности прошлых решений и

прогноза/планирования будущего финансового состояния предприятия.

Кроме того, мы попытаемся осуществить анализ финансовой отчетности на

примере отчетности одной из крупнейших вертикально-интегрированных нефтегазовых

компаний ОАО «Лукойл» (далее ОАО «Лукойл»). Меня, как человека работающего на

долговом финансовом рынке, интересует данная компания с точки зрения вложения в

долговые ценные бумаги (облигации) компании.

Таким образом, целью работы является изучение приемов анализа финансовой

отчетности и использование их на практике.

Для достижения цели работы необходимо выполнить следующие задачи:

ü рассмотреть понятие, состав и виды финансовой отчетности;

ü изучить методы анализа финансовых отчетов;

ü рассмотреть организационно-экономическую характеристику

предприятия, выбранного для анализа;

ü провести анализ структуры активов и пассивов предприятия, в

т.ч. в динамике;

ü рассчитать и проанализировать ряд коэффициентов,

характеризующих финансовое состояние предприятия;

ü сделать необходимые выводы.

Предметом изучения является финансовая отчетность предприятия. Объектом

исследования является ОАО "Лукойл".

Теоретической и методической базами, написания курсового проекта,

являются труды отечественных и зарубежных авторов, представленные, в том числе,

на электронных ресурсах в сети Интернет и консультационно-юридических системах,

например, системы «Гарант».

Работа состоит из введения, двух глав, заключения и списка использованных

источников. Первая глава содержит теоретические основы анализа финансовой

отчетности. В ней определены основные понятия, цели, задачи и методы анализа, а

также рассмотрено нормативное регулирование бухгалтерской отчетности. Вторая

глава - практическая. В ней представлена краткая организационно-экономическая

характеристика исследуемого предприятия, проведен комплексный анализ финансовой

отчетности, сделаны выводы.

1. Теоретические основы анализа финансовой отчетности

.1 Проблемы и цели анализа

Не так важно охватить большой объем исходных данных для анализа и

производных коэффициентов, как правильно оценить их важность с точки зрения

конечных целей проводимого анализа.

В начале двухтысячных годов, проводилось исследование по оценке

эффективности работы пользователей с программами для анализа инвестиционной

привлекательности предприятий, 95% от числа опрошенных признались, что не

понимают экономического смысла сделанных расчетов. С анализом финансовой

отчетности менеджеры справляются чуть лучше. Однако для эффективного

менеджмента недостаточно рассчитать коэффициенты и их отклонение от оптимальных

значений, необходимо выявить причины этих отклонений и способы возможного

улучшения ситуации. То есть важно, чтобы отчет финансового аналитика не был

мгновенным снимком текущего финансового состояния компании или вообще

формальностью, а был бы источником информации, с детальным анализом причин

сложившейся ситуации, на основе ретроспективного и факторного анализа,

прогнозом развития ситуации и конкретных предложений по изменению ситуации.

Сложность анализа финансовой отчетности, при всей простоте используемых

математических формул, заключается в неоднозначной трактовке полученных в

результате расчета показателей. Их интерпретация сильно зависит от общей

экономической ситуации, отрасли, положения инвестиционного цикла и

индивидуальных особенностей работы предприятия. Кроме этого, необходимо

учитывать сложность понимания методик из-за большого числа синонимов терминов и

производных показателей. В англоязычной литературе также имеется большое число

синонимов, и при переводе экономической литературы на русский язык появляются

новые, и при этом иногда происходит изменение их смысла. Российские создатели

методик анализа финансовой отчетности нередко вводят/добавляют и/или

смешивают/применяют терминологию и методики плановой советской еще экономики, с

пришедшими с запада методиками. Часть коэффициентов часто предполагают

несколько вариантов расчетов. Серьезная проблема также заключается в переоценке

стоимости основных средств с учетом их амортизации, рыночных цен и действия

инфляции. Аналитик обязательно должен использовать принцип сопоставимости

данных за различные временные периоды, т.к. могут меняться форма представления

отчетности, набор и состав показателей, план счетов бухгалтерского учета и т.д.

Процесс проведения анализа финансовой отчетности описывается по-разному в

зависимости от поставленной задачи. Он может быть использован в качестве

инструмента предварительной проверки при выборе направления инвестирования или

возможных вариантов слияния предприятий. Он также может выступать как

инструмент прогнозирования будущих финансовых условий и результатов. Анализ

финансовой отчетности применим и для выявления проблем управления

производственной деятельностью, для анализа надежности партнера или

контрагента. Он может служить для оценки эффективности работы топ-менеджмента

компании в целях расчета вознаграждения и выплаты бонусов по итогам финансового

года.

В зависимости от целей проводимого анализа, внимание аналитика обращено

на соответствующий вид финансового анализа. Так например, для кредиторов

наиболее важными являются показатели ликвидности компании, для акционеров -

показатели рентабельности, для профсоюзных деятелей - расходы на оплату труда,

объем и эффективность капитальных затрат, для государственных служащих -

правильность расчета и выплаты налогов и т.д.

Выбор оптимальных (целевых, нормативных) для анализа деятельности

компании показателей очень непростая и важная задача, ибо нет универсального

списка коэффициентов для любой компании.

1.2 Основные методы и используемые показатели

финансовый анализ баланс отчетность

Практикой выработаны основные методы финансового анализа, среди которых

можно выделить следующие:

· чтение бухгалтерской отчетности, в т.ч. аудиторских

заключений, если они присутствуют;

· горизонтальный анализ;

· вертикальный анализ;

· трендовый анализ;

· сравнительный (пространственный) анализ;

· факторный анализ;

· метод финансовых коэффициентов.

Под чтением бухгалтерской отчетности понимается общее ознакомление с

финансовым положением организации по данным «пакета» отчетности, который, как

правило, включает баланс организации (форма №1) с пояснительными записками,

отчет о прибылях и убытках (с 2013 года «Отчет о финансовых результатах», форма

№2), отчет об изменениях капитала (форма №3), отчет о движении денежных средств

(форма № 4) и др.

Организации составляют отчеты по формам и инструкциям (указаниям),

утвержденным Минфином и Госкомстатом Российской Федерации. Важным нормативным

актом первого уровня, регулирующим составление бухгалтерской отчетности,

является Гражданский Кодекс Российской Федерации, принятый Государственной

думой 21 октября 1994 г., в первой части которого законодательно закреплены

многие вопросы учета и отчетности, в частности, наличие самостоятельного

баланса как признака юридического лица (статья 48), обязательность утверждения

годового отчета (статья 97, ст. 103), понятие дочерних и зависимых обществ (ст.

105-106). Первый уровень наряду с другими законодательными актами образует и

Федеральный закон от 6 декабря 2011г. №402-ФЗ " О бухгалтерском

учете". Данным законом, который является фундаментом системы регулирования

бухгалтерского учета, установлены единые правовые методологические основы

ведения бухгалтерского учета и составления бухгалтерской отчетности в

Российской Федерации.

В одном ряду с Законом о бухгалтерском учете стоят другие законы, например,

Закон "Об акционерных обществах" № 208 ФЗ от 26.12.1995г.(ред. от

24.02.2004г.), Закон "Об обществах с ограниченной ответственностью" №

14 ФЗ от 08.02.1998 г. (ред. От 21.03.2002г.), Указы Президента РФ,

Постановления Правительства РФ, например Постановление от 6 марта 1998 г. № 283

"Об утверждении Программы реформирования бухгалтерского учета в

соответствии с международными стандартами финансовой отчетности", которые

прямо или косвенно регулируют ведение бухгалтерского учета и составление

бухгалтерской (финансовой) отчетности.

Помимо всего прочего предприятия и организации обязательно принимают свои

внутренние документы, не противоречащие Законодательству РФ, и, в частности,

Учетную политику.

В зависимости от целей анализа может использоваться отчетность, как

составленная по российским стандартам финансовой отчетности (РСБУ), так и по

международным стандартам (МСФО). В открытом доступе находятся квартальные

отчеты эмитентов, может находиться агрегированная отчетность, т.е. укрупненные

статьи баланса. Все это должен учитывать аналитик, приступая к анализу.

Чтение отчетности - необходимый этап, в ходе которого аналитик

предварительно знакомится с объектом анализа. По данным отчетности он выясняет

имущественное положение предприятия, характер его деятельности, отраслевую

принадлежность, состав и структуру активов и пассивов. В процессе чтения

отчетности важно рассмотреть параметры разных отчетных форм в их взаимосвязи и

взаимообусловленности. Горизонтальный (временной) анализ состоит в сравнении

показателей бухгалтерской отчетности с параметрами предыдущих периодов.

Наиболее распространенными приемами горизонтального анализа являются:

Ø простое сравнение статей отчетности и изучение причин их

резких изменений;

Ø анализ динамики статей отчетности по сравнению с изменениями

других статей.

Сравнительный анализ позволяет проводить сравнения:

ü фактических показателей с плановыми, что дает оценку

обоснованности выработанной стратегии организации;

ü фактических показателей с нормативными, что обеспечивает

оценку внутренних резервов производства;

ü фактических показателей отчетного периода с аналогичными

данными прошлых лет для выявления динамики изучаемых параметров;

ü фактических показателей организации с отчетными данными

других предприятий (лучших или среднеотраслевых).

Горизонтальный финансовый анализ заключается в построении одной или

нескольких аналитических таблиц, в которых абсолютные балансовые показатели

дополняются относительными темпами роста/снижения. Обычно здесь используются

темпы роста за несколько периодов или по отношению к периоду, который

принимается за базовый период.

Цель горизонтального анализа состоит в том, чтобы выявить абсолютные и

относительные изменения величин различных статей финансовой отчетности за

определенный период, дать оценку этим изменениям.

Вертикальный (структурный) анализ осуществляют путем определения

удельного веса отдельных статей баланса в общем итоговом показателе и

последующего сравнения полученного результата с данными предыдущего периода.

Его можно проводить по детализированной или агрегированной отчетности.

Осуществляется вертикальный финансовый анализ актива и пассива баланса, который

позволяет судить о финансовом отчете по относительным показателям, что в свою

очередь дает возможность определить структуру актива и пассива баланса, долю

отдельных статей отчетности в валюте баланса. Цель вертикального анализа

заключается в расчете удельного веса отдельных статей в итоге баланса и оценке

их динамики с тем, чтобы иметь возможность выявить и прогнозировать структурные

изменения активов и источников их покрытия. Вертикальный анализ баланса

позволяет, например, рассмотреть соотношение между внеоборотными и оборотными

активами, собственным и заемным капиталом, определить структуру капитала по его

элементам.

Горизонтальный и вертикальный анализ дополняют друг друга и при

составлении аналитических таблиц могут применяться одновременно. На их основе

строится сравнительный аналитический баланс, все показатели которого можно

разбить на три группы:

показатели структуры баланса;

показатели динамики баланса;

показатели структурной динамики баланса.

В свою очередь, сравнительный аналитический баланс лежит в основе анализа

структуры имущества и источников его формирования.

Трендовый анализ основан на расчете относительных отклонений параметров

отчетности за ряд периодов (кварталов, лет) от уровня базисного периода.

Трендовый финансовый анализ (анализ тенденций развития) является вариантом

горизонтального анализа. Трендовый анализ носит перспективный, прогнозный

характер, поскольку позволяет на основе изучения закономерности изменения

экономического показателя в прошлом спрогнозировать величину показателя на

перспективу.

Сравнительный (пространственный) анализ проводят на основе

внутрихозяйственного сравнения как отдельных показателей предприятия, так и

межхозяйственных показателей аналогичных компаний-конкурентов.

Факторный анализ - это процесс изучения влияния отдельных факторов

(причин) на результативный показатель с помощью детерминированных и

статистических приемов исследования. При этом факторный анализ может быть как

прямым (собственно анализ), так и обратным (синтез). При прямом способе анализа

результативный показатель разделяют на составные части, а при обратном -

отдельные элементы соединяют в общий результативный показатель.

Примером факторного анализа служит трехфакторная модель Дюпона,

позволяющая изучить причины, влияющие на изменение чистой прибыли, приходящейся

на собственный капитал. Модель помогает оценить риски бизнеса, их структуру и

динамику.

Результаты факторного анализа могут интерпретироваться по-разному. Если,

например, в результате анализа бухгалтерской отчетности установлено, что чистая

прибыль, приходящаяся на собственный капитал, уменьшилась, то выясняют, за счет

какого фактора это произошло:

ü снижения чистой прибыли на каждый рубль выручки от

реализации;

ü менее эффективного управления активами (замедления их

оборачиваемости), что приводит к снижению выручки от реализации;

ü изменения структуры авансированного капитала (финансового

левериджа).

Метод финансовых коэффициентов - расчет отношений данных бухгалтерской

отчетности и определение взаимосвязей показателей.

При проведении аналитической работы по методу финансовых коэффициентов

принимается во внимание:

· эффективность применяемых методов планирования;

· достоверность бухгалтерской отчетности;

· использование различных методов учета (учетной политики);

· уровень диверсификации деятельности;

· статичность применяемых коэффициентов.

Финансовые коэффициенты характеризуют разные стороны экономической

деятельности организации: платежеспособность через коэффициенты ликвидности и

платежеспособности; финансовую зависимость или финансовую автономию через долю

собственного капитала в валюте баланса; деловую активность через коэффициенты

оборачиваемости активов в целом или их отдельных элементов; эффективность

работы - через коэффициенты рентабельности; рыночные характеристики

акционерного общества - через норму дивиденда.

Анализ и интерпретация, соответствующих задаче финансовых коэффициентов,

позволяют получить более полное и ближе (конкретнее) к ответам представление о

состоянии дел в компании. Правильно интерпретированные коэффициенты могут,

кроме того, указать финансовому аналитику на области, требующие дальнейшего

изучения и исследования. Анализ коэффициентов может выявить условия и тренды,

которые нельзя обнаружить, рассматривая каждый компонент коэффициента по

отдельности.

Коэффициенты, как и большинство других соотношений в финансовом анализе,

рекомендуется интерпретировать в сопоставлении с прошлыми коэффициентами данного

предприятия (тренд динамики) и/или некоторыми заранее установленными

стандартами, и/или коэффициентами других компаний отрасли.

Нужно отметить, что коэффициенты следует интерпретировать с большой

осторожностью, так как факторы, воздействующие на числитель, могут

коррелировать с факторами, воздействующими на знаменатель.

Например, коэффициент отношения затрат к объему выручки от всех видов

продаж (объему реализации) можно улучшить, снизив затраты по стимулированию

продаж. Если снижение затрат приведет к снижению товарооборота или уменьшению

доли на рынке, то такое кажущееся улучшение рентабельности приведет на самом

деле к совершенно противоположному эффекту в перспективе предприятия, и должно

интерпретироваться соответственно.

Таким образом, сравнение финансовых коэффициентов проводится в

направлении сравнения показателей за текущий и прошедшие периоды и как прогноз

будущего состояния.

Количество финансовых коэффициентов, которые можно рассчитать по данным,

представленным в финансовой отчетности, очень велико. В данной курсовой работе

мы постараемся описать коэффициенты, часть из которых в дальнейшем используем

при анализе конкретной финансовой отчетности, т.к. на практике оказывается

достаточным использование относительно небольшого числа показателей для того,

чтобы верно оценить финансовое состояние компании. Следует также признать, что

у многих коэффициентов важные составляющие совпадают с составляющими других

коэффициентов и, таким образом, на них влияют одни и те же факторы. Поэтому,

чтобы выяснить имеющиеся условия, нет необходимости использовать всю гамму

возможных коэффициентов.

Сгруппируем общие и важные группы финансовых показателей, которые могут

быть использованы для анализа финансовой отчетности организации любой из

отраслей:

1. Показатели ликвидности.

2. Показатели финансовой устойчивости и платежеспособности.

. Показатели рентабельности.

. Показатели оборачиваемости (деловой активности).

Группировка финансовых показателей сделана с учетом ответа на основные

вопросы финансового анализа:

ü Расчет показателей ликвидности - финансовая устойчивость в

краткосрочной перспективе (в пределах года).

ü Показатели платежеспособности - финансовая устойчивость в

долгосрочной перспективе.

ü Показатели рентабельности - эффективность работы компании.

ü Оборачиваемость - интенсивность использования финансовых

ресурсов.

. Показатели ликвидности.

Ликвидность (англ, liquidity) - активы фирмы, которые представляют

ценность для рынка, такие, как наличность или пользующиеся спросом на рынке

ценные бумаги, т.е. активы, которые могут быть быстро обращены в наличные

деньги с небольшой уступкой в цене. Другими словами, ликвидность - это степень

способности предприятия выполнять свои текущие обязательства, определяемая ее

ликвидными активами. Чем быстрее можно реализовать актив, тем выше его

ликвидность.

Коэффициенты ликвидности характеризуют платежеспособность организации не

только в данный конкретный момент времени, но и в случае чрезвычайных

обстоятельств. Ликвидность предприятия - это еще и возможность погашения

краткосрочных активов с помощью оборотных средств или, по-другому, способность

предприятия обслуживать долги.

Активы делятся на высоколиквидные, низколиквидные и неликвидные (по

убыванию):

Ø денежные средства на счетах и в кассах предприятия;

Ø банковские векселя, государственные ценные бумаги;

Ø текущая дебиторская задолженность, займы выданные,

корпоративные ценные бумаги (акции предприятий, котирующихся на бирже,

векселя);

Ø запасы товаров и сырья на складах;

Ø машины и оборудование;

Ø здания и сооружения;

Ø незавершённое строительство.

В таблице 1 представлены основные коэффициенты ликвидности:

Таблица 1

|

Формула

|

Характеризует

|

Оптимальное значение

|

Определяется, как

|

|

Коэффициент текущей

ликвидности (CR)

|

|

степень покрытия оборотных

активов оборотными пассивами

|

>1, оптимально 1,5-2

|

отношение оборотных активов

(CA) (за минусом долгосрочной дебиторской задолженнос-ти), к краткосроч-ным

обязательствам (CL)

|

|

Коэффициент быстрой

ликвидности («критической оценки») (QR)

|

|

какая часть краткосрочных

обязательств организации может быть немедленно погашена за счет краткосрочных

активов

|

0,7...1,0

|

краткосрочные оборотные

активы за вычетом запасов (CA-S) к краткосрочной кредиторской задолженности (CL)

|

|

Коэффициент

оборачивае-мости дебиторской задолженности

|

Кобд=NS/ARср

обороты или 365/Кобд, дней AR- дебиторская задолженность средняя за период; NS

- выручка

|

отражает степень

ликвидности компании

|

45 дней, или 8 оборотов в

год зависит от отрасли

|

средний промежуток времени,

в течение которого компания, продав свою продукцию, ожидает поступления денег

|

|

Коэффициент оборачивае-

мости кредиторской задолженности

|

Кобк= Закупки/CLср.

CL-краткосрочные обязательства средние за период;

Закупки= себестоимость проданных товаров (CS)

|

средний промежуток времени,

в течение которого компания, приобретя сырье, материалы и т.д., заплатит

деньги (платежная дисциплина)

|

-

|

отношение суммы закупок за

период к средней за период кредиторской задолженности

|

|

Коэффициент обеспеченности

собственными средствами

|

|

наличие собственных

оборотных средств у предприятия, необходимых для обеспечения его финансовой

устойчивости

|

>0,1

|

доля оборотных активов

компании, финансируемых за счет собственных средств предприятия

|

Кроме коэффициентов, представленных в таблице 1, хорошее представление о

платежеспособности предприятия дает коэффициент абсолютной (денежной)

ликвидности, который показывает, какую часть краткосрочной задолженности

организация может погасить в ближайшее время только за счет денежных средств

(оптимальное значение 0,2-0,25).

. Показатели платежеспособности.

В долгосрочной перспективе сложно спрогнозировать величину денежных

потоков, и соответственно рассчитать коэффициенты ликвидности, поэтому для

оценки финансовой устойчивости используют коэффициенты, характеризующие

структуру капитала.

Коэффициенты обеспеченности (coverage ratios) - рассчитывают, чтобы

соотнести обязательства компании с ее способностью обслуживать свои долги.

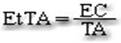

Коэффициент автономии (коэффициент финансовой независимости, Equity to

Total Assets, EtTA) определяется как отношение собственного капитала к сумме

всех средств, авансированных предприятию (или отношение величины собственных

средств к итогу баланса предприятия).

Формула расчета:  , долей единиц;- собственный капитал (Equity Capital), руб.;-

сумма активов (Total Assets), руб.

, долей единиц;- собственный капитал (Equity Capital), руб.;-

сумма активов (Total Assets), руб.

Коэффициент автономии (синоним: коэффициент концентрации собственного

капитала, коэффициент собственности) - характеризует долю собственности

владельцев предприятия в общей сумме авансированных средств. Чем выше значение

коэффициента, тем финансово более устойчиво и независимо от внешних кредиторов

предприятие. Нормативное значение для данного показателя равно 0,6 (в зависимости

от отрасли, структуры капитала и т.д. значение может меняться).

Коэффициент автономии имеет большое значение для инвесторов и кредиторов,

т.к. чем выше значение коэффициента, тем меньше риск потери инвестиции и

кредитов. Владельцы компании, напротив, предпочитают низкую долю собственного

капитала с целью получения большей выгоды (это происходит, когда рентабельность

активов больше стоимости заемного капитала).

Коэффициент финансового левериджа (коэффициент заемного капитала или

финансовый рычаг, Debt Ratio, DR) определяется как отношение заемного капитала

к собственному капиталу. "Leverage" (приблизительно

"рычаг") - американский термин в применении к экономике означающий

некоторый фактор, при небольшом изменении которого сильно меняются связанные с

ним показатели. Использование дополнительного (заемного) капитала можно

понимать как усиление собственного капитала с целью получения большей прибыли.

В большинстве научных и учебных публикаций по вопросам финансового управления

организацией эффект финансового рычага трактуется как возможное изменение

чистой рентабельности собственного капитала посредством привлечения заемного

капитала.

Расчетная формула: , доли;

, доли;

- краткосрочные обязательства (Current Liabilities), руб.;- долгосрочные

обязательства (Long Term Liabilities), руб.;- заемный капитал (Loan Capital),

руб.;

Коэффициент финансового левериджа прямо пропорционален финансовому риску

предприятия (отражает долю заемных средств в источниках финансирования активов

предприятия). Оптимальное значение для данного показателя в диапазоне: 0,5 -

0,8.

Необходимо отметить, что показатель DR правильнее рассчитывать не по данным бухгалтерской

отчетности, а по рыночной оценке активов. Чаще всего у успешно действующего

предприятия рыночная стоимость собственного капитала превышает балансовую

стоимость, а значит, меньше значение показателя DR и ниже уровень финансового риска. Высокое значение

коэффициента финансового левериджа могут позволить себе компании, имеющие

стабильное и прогнозируемое поступление денег за свою продукцию. Это же

относится к предприятиям, имеющим большую долю ликвидных активов (банки или

предприятия торговли и сбыта).

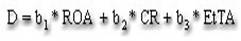

Коэффициент платежеспособности (методика Дюрана). Для определения уровня

финансовой устойчивости в долгосрочной перспективе и риска банкротства,

проводят анализ платежеспособности предприятия по методике Д.Дюрана.

Методика Д.Дюрана представляет собой интегральную оценку финансовой

устойчивости на основе скорингового анализа: суммируются три основных

показателя, характеризующие устойчивость предприятия, с определенными весовыми

коэффициентами.

Хороший запас финансовой устойчивости наблюдается у фирмы, если

интегральная оценка (D) по Дюрану больше, либо равна 100 баллам.

В соответствии со скоринговой моделью Дюрана предприятия имеют

распределение по 5 классам (таблица 2):- предприятия с хорошим запасом

финансовой устойчивости, позволяющим быть уверенным в возврате заемных

средств;- предприятия, демонстрирующие некоторую степень риска по задолженности,

но еще не рассматриваются как рискованные;- предприятия, имеющие средний риск,

которые имеют возможности улучшить свое финансовое положение с помощью

имеющихся у них ресурсов;- предприятия с высоким риском банкротства даже после

принятия мер по финансовому оздоровлению;- предприятия высочайшего риска,

несостоятельные (дефолтные).

Таблица 2

|

Показатель

|

Границы классов согласно

критериям

|

|

I класс

|

II класс

|

III класс

|

IV класс

|

V класс

|

|

Рентабельность активов, ROA

, %

|

ROA>=30 50 баллов

|

20<ROA<= 29,9 35-49,9

баллов

|

10<ROA<=

19,9 20-34,9 баллов

|

1<ROA<=

9,9 5-19,9

баллов

|

менее 1% - 0 баллов

|

|

Коэффициент текущей

ликвидности, CR, доли

|

>=2,0 30 баллов

|

1,7<CR<= 1,99 20-29,9

баллов

|

1,4<CR<= 1,69 10-19,9

баллов

|

1,1<CR<= 1,39 1-9,9

балла

|

CR<=1 0 баллов

|

|

Коэффициент автономии,

EtTA, доли

|

EtTA>=0,7

20 баллов

|

0,45< EtTA <= 0,69

10-19,9 баллов

|

0,3<EtTA <= 0,44

5-9,9 баллов

|

0,2<EtTA

<= 0,29 1-5 балла

|

EtTA <=0,2

0 баллов

|

|

Границы классов

|

100 баллов

|

от 99 до 65 баллов

|

от 64 до 35 баллов

|

от 34 до 6 баллов

|

0 баллов

|

Расчетная формула:

, баллов;, b2, b3 - коэффициенты пересчета в баллы в

соответствии с таблицей 2;- рентабельность активов (Return on Assets), в

десятые доли;- коэффициент текущей ликвидности (Current Ratio), десятые доли;-

коэффициент автономии (Equity to Total Assets), десятые доли.

, баллов;, b2, b3 - коэффициенты пересчета в баллы в

соответствии с таблицей 2;- рентабельность активов (Return on Assets), в

десятые доли;- коэффициент текущей ликвидности (Current Ratio), десятые доли;-

коэффициент автономии (Equity to Total Assets), десятые доли.

Помимо методики Дюрана аналитики используют интегральный анализ

платежеспособности и по другим методикам. Чем меньше значение интегрального

показателя, тем сложнее ситуация и тем более вероятно в ближайшее время для

данного предприятия наступление финансовых трудностей.

Коэффициент обеспеченности кредитов прибылью (PLP). Коэффициент равен

отношению суммы амортизации и прибыли до уплаты налогов и процентов к сумме

задолженности.

Формула расчета: , долей единиц, где

, долей единиц, где

- прибыль до уплаты процентов и налогов (Earnings Before Interest and

Tax), рублей;- амортизация (Depreciation), рублей;- краткосрочные обязательства

(Current Liabilities), рублей;- долгосрочные обязательства (Long Term

Liabilities), рублей;- чистая прибыль (Net Income), рублей;- налог на прибыль

(Income Tax), рублей;- чрезвычайные доходы (расходы), рублей;- проценты к

уплате (Percent to payment), рублей.

Коэффициент применяется для оценки возможности предприятия погасить долги

по кредитам. Показывает сколько времени необходимо предприятию для выплаты

основной суммы долга, без учета процентов по кредитам. На практике чаще всего

основная сумма долга перезанимается, и больший интерес представляет возможности

предприятия выплаты процентов по кредиту (TIE).

Коэффициент покрытия процентов (TIE) - финансовый показатель,

соизмеряющий величину прибыли (до выплаты процентов по кредиту и уплаты

налогов, EBIT) с издержками по выплате процентов

по привлеченным кредитам.

Формула расчета: , рублей, где

, рублей, где

- Прибыль до уплаты процентов и налогов, рублей; - Чистая прибыль (Net Income), руб.;

IT -

Налог на прибыль (Income Tax), руб.;

EG -

Чрезвычайные доходы (расходы), руб.;

PP - Проценты к уплате (Percent to payment), руб.

Коэффициент покрытия процентов показывает возможную степень снижения

операционной прибыли предприятия, при которой оно может обслуживать выплаты

процентов. Помогает оценить уровень защищённости кредиторов от невыплаты долгов

со стороны заёмщика. Относится к коэффициентам покрытия, характеризующим, в

какой степени постоянные финансовые расходы покрываются прибылью. Нормальным

считается значение показателя от 3 до 4. Если значение коэффициента становится

меньше 1, это означает, что фирма не создаёт достаточного денежного потока из

операционной прибыли для обслуживания процентных платежей.

. Коэффициенты рентабельности.

Существует два типа показателей рентабельности. Показатели первого вида

оценивают рентабельность по отношению к продажам и затратам, а показатели

второго вида - по отношению к инвестициям. Рассматриваемые вместе, они дают

представление об эффективности хозяйственной деятельности предприятия.

Рентабельность активов (ROA,

Return on Assets), % - относительный показатель эффективности деятельности,

частное от деления чистой прибыли (NI), полученной за период, на среднюю

величину активов организации за период (TA).

Формула расчета:

Коэффициент рентабельность активов показывает, сколько прибыли приходится

на каждый рубль вложений. Рентабельность активов - индикатор общей доходности и

эффективности деятельности компании. Он характеризует степень эффективности

использования имущества организации, профессиональную квалификацию менеджмента предприятия

и определяется в процентах как отношение чистой прибыли (убытка) к совокупным

активам организации.

Рентабельность (доходность) собственного капитала (ROE, Return on Equity, %) рассчитывается

как отношение чистой прибыли (NI) к среднегодовой сумме собственного капитала (EC).

Формула расчета показателя:

Данный коэффициент характеризует эффективность использования капитала и

показывает, величину прибыли, которую получит предприятие (организация) на

единицу стоимости собственного капитала. Тренд: чем выше значение, тем лучше.

При анализе учитывается, что чистая прибыль отражает результаты

деятельности и сложившийся уровень цен на товары и услуги в основном за

истекший период. Собственный же капитал складывается в течение ряда лет. Он

выражен в учетной оценке, которая может сильно отличаться от текущей рыночной

стоимости компании.

Рентабельность заемного капитала (DFL, эффект финансового рычага, %).

Рентабельность заемного капитала показывает - сколько прибыли будет приходиться

на заемный капитал, т.е. эффективность использования заемного капитала. Так,

например, при DFL = 12% на 1 рубль заемного капитала компания получит прибыль

равную 12 копейкам.

Расчетная формула без учета инфляции:

= (ROAEBIT - WAСLP) * (1 - TRP/100) * LC / EC

Расчетная формула с учетом инфляции:

, где

, где

- рентабельность активов по EBIT, %;- средневзвешенная цена заемного

капитала (ставки ссудного процента) %;- индекс (темп) инфляции %;- ставка

налога на прибыль %;- прибыль до уплаты процентов и налогов, рублей;- сумма

активов (Total Assets), рублей;- заемный капитал (Loan Capital), рублей;-

собственный капитал (Equity Capital), рублей.

В этой формуле также может использоваться ставка рефинансирования Банка

России, которую в этой работе мы рассматривать не будем.

Для условия DFL > 0, необходимо чтобы рентабельность совокупных

активов была больше чем стоимость заемных средств (ROA > WACLP).

Темп прироста

собственного капитала (RIEC). Показатель используется для оценки интенсивности

развития предприятия и определяется как отношение суммы реинвестированной

прибыли к объему собственного капитала.

Формула расчета: , где

, где

- собственный капитал (Equity Capital), руб.;- объем реинвестированной

прибыли (Ploughed-back Profits), руб.

Темп прироста отражает скорость, с которой увеличивается собственный

капитал компании.

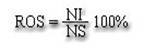

Коэффициент рентабельность продаж (ROS, коэффициент чистой прибыли).

Показатель вычисляется как отношение чистой прибыли к выручке (нетто) от всех

видов продаж.

Формула расчета: , где

, где

- чистая прибыль (Net Income), руб.;- выручка (нетто) от всех видов

продаж (Net Sales), руб.

Коэффициент рентабельность продаж характеризует эффективность производственной

и коммерческой деятельности и показывает, сколько средств остается у

предприятия после покрытия себестоимости продукции, выплаты процентов по

кредитам и уплаты налогов. Показатель рентабельности продаж характеризует

важнейший аспект деятельности компании - реализацию основной продукции, а также

позволяет оценить долю себестоимости в продажах.

Рентабельность продаж является индикатором ценовой политики компании, и

её способности контролировать издержки. Различия в конкурентных стратегиях и

продуктовых линейках вызывают значительное разнообразие значений рентабельности

продаж в различных компаниях.

Коэффициент рентабельности продаж определяется результативностью работы

отчетного периода; вероятный и планируемый эффект долгосрочных инвестиций он не

отражает. Например, когда коммерческая организация совершает переход на новые

перспективные технологии или виды продукции, требующие больших инвестиций,

показатели рентабельности могут временно снижаться. Однако если стратегия была

выбрана верно, понесенные затраты в дальнейшем окупятся, и в этом случае

снижение рентабельности в отчетном периоде не означает низкой эффективности

работы предприятия.

При анализе финансовой отчетности, для оценки доходности и прибыльности

предприятия, используется также коэффициент рентабельность инвестированного

капитала (ROI) - это отдача на некоторую сумму вложенных в бизнес или проект

денежных средств. Все остальные показатели можно считать производными от ROI,

только базой инвестиций для них выступают соответствующие части пассивов или

активы предприятия.

Формула расчета: , где

, где

- чистая прибыль (Net Income), рублей;- инвестированный капитал (Invested

Capital), рублей;- собственный капитал (Equity Capital), рублей;- долгосрочные

обязательства (Long Term Liabilities), рублей.

Коэффициент дает представление о том насколько эффективно менеджмент

предприятия инвестирует средства в основную деятельность предприятия. Под

инвестициями может пониматься собственный капитал, совокупные активы, часть

активов и т.д.

При анализе финансовой отчетности, для оценки доходности и прибыльности

предприятия используется коэффициент рентабельность внеоборотных активов (RFA,

темп роста собственного капитала, Rate of Fixed Assets), который определяется

как отношение чистой прибыли к сумме внеоборотных активов.

Формула расчета: , где

, где

- чистая прибыль (Net Income), рублей;- внеоборотные активы (Fixed

Assets), рублей.

Для оценки эффективности использования материальных ресурсов, применяют

коэффициент рентабельность затрат (ROCS), который рассчитывается как отношение суммы чистого денежного притока

(состоящего из чистой прибыли и амортизации за отчетный период) к себестоимости

проданных товаров (сумме затрат по реализованной продукции).

Формула расчета: , где

, где

- чистая прибыль (Net Income), руб.- себестоимость проданных товаров

(Cost of Sales), руб.

Коэффициент ROCS характеризует

окупаемость издержек производства и показывает, сколько предприятие имеет

прибыли с каждого рубля, затраченного на производство и реализацию продукции.

Оптимальные значения вышеперечисленных показателей изменяются в

зависимости от отрасли.

. Показатели оборачиваемости.

Новое производство начинается с приобретения активов, сырья, найма

рабочих, организации сбыта. Затем следует производство продукции и только потом

сбыт. После завершения цикл повторяется. Для этого необходим капитал. При

нормальном функционировании, после каждого цикла, инвестор получает обратно

часть капитала и прибыль, зависящую от рентабельности предприятия. Чем короче

весь производственный цикл, тем быстрее инвестор вернет капитал и получит

больше прибыли при неизменной рентабельности. Показатели оборачиваемости

отражают интенсивность использования капитала, или характеризуют скорость, с

которой оборачиваются различные виды капитала.

Коэффициенты оборачиваемости представлены в таблице 3.

Таблица 3.

|

Название параметра

|

Акроним и формула

|

Характеризует

|

|

Продолжительность оборота

инвестированного капитала

|

|

эффективность использования

инвестированных средств

|

|

Продолжительность оборота

оборотного капитала

|

|

эффективность использования

оборотных средств

|

|

Продолжительность оборота

активов

|

|

эффективность использования

всех активов компании

|

|

Продолжительность оборота

внеоборотных активов (фондоотдача)

|

|

уровень эксплуатации

внеоборотных активов (основных средств) и результативность их применения

|

|

Коэффициент оборачиваемости

активов

|

|

эффективность использования

компанией всех имеющихся в распоряжении ресурсов, независимо от источников их

привлечения

|

|

Коэффициент оборачиваемости

оборотного капитала

|

|

насколько эффективно

компания использует инвестиции в оборотный капитал и как это влияет на рост

продаж

|

|

Коэффициент оборачиваемости

запасов

|

|

сколько раз в среднем

продаются запасы предприятия за некоторый период времени

|

Расшифровка показателей формул, использованных в таблице 3:- длительность

одного периода, дней;- оборотные активы (Current Assets), рублей;- выручка

(нетто) от всех видов продаж (Net Sales), рублей;- сумма активов (Total

Assets), рублей;- инвестированный капитал, (Invested Capital),рублей.-

оборотный капитал (Working Capital) рублей;- внеоборотные активы (Fixed

Assets), рублей;- себестоимость проданных товаров, рублей;- запасы (Stocks),

рублей.

Коэффициенты зависят от отрасли.

2. Анализ финансовой отчетности ОАО «Лукойл» за период с

31.12.2010-31.12.2013 гг.

.1 Краткая организационно-экономическая характеристика ОАО «Лукойл»

ОАО «Лукойл» - это одна из крупнейших международных вертикально

интегрированных нефтегазовых компаний, обеспечивающая 2,1% мировой добычи

нефти:

ü Компания № 1 среди крупнейших мировых частных нефтегазовых

компаний по размеру доказанных запасов нефти;

ü Компания № 2 среди крупнейших мировых частных нефтегазовых

компаний по объему добычи нефти;

ü добывает 16,6% объема общероссийской добычи нефти и

перерабатывает 16,5% объема общероссийской переработки нефти;

Основные виды деятельности компании - операции по разведке, добыче и

переработке нефти и природного газа, реализации нефти и нефтепродуктов.

На основании Указа Президента РФ № 1403 от 17 ноября 1992 года «Об

особенностях приватизации и преобразовании в акционерные общества

государственных предприятий, производственных и научно-производственных

объединений нефтяной, нефтеперерабатывающей промышленности и

нефтепродуктообеспечения» 5 апреля 1993 года на базе государственного концерна

«ЛангепасУрайКогалымнефть» («Лукойл») было создано акционерное общество

открытого типа «Нефтяная компания «Лукойл».

Место нахождения компании: 101000 Россия, г. Москва, Сретенский бульв.

11. Полное фирменное наименование общества: Открытое акционерное общество

"Нефтяная компания "ЛУКОЙЛ". Сокращенное фирменное наименование

эмитента: ОАО "ЛУКОЙЛ". Дата введения фирменного наименования: 24.06.1996

г.

Общество является юридическим лицом, и имеет в собственности обособленное

имущество, учитываемое на его самостоятельном балансе. Оно может от своего

имени приобретать и осуществлять имущественные и личные неимущественные права,

нести обязанности, быть истцом и ответчиком в арбитражном и третейском судах.

Основной регистрационный номер юридического лица 1027700035769 (17.07.2002 г.).

Основное отраслевое направление деятельности эмитента согласно ОКВЭД: 74.20.2.

- геолого-разведочные, геофизические и геохимические работы в области изучения

недр. Общество осуществляет в установленном законодательством Российской

Федерации порядке деятельность по разведке, добыче и переработке нефти и газа.

В своей деятельности Общество руководствуется законодательством

Российской Федерации, а также Уставом общества. Уставный капитал ОАО

"ЛУКОЙЛ" составляет 21 млн. 264 тыс. 081 руб. 37,5 коп. и разделен на

850 млн. 563 тыс. 255 обыкновенных акций. Акции в основном принадлежат

физическим лицам и находятся в свободном обращении.

.2 Анализ показателей бухгалтерского баланса

Для вертикального, горизонтального и трендового анализа использованы

данные из формы отчетности по ОКУД № 0710001 «Бухгалтерский баланс» ОАО

«Лукойл» на конец каждого законченного финансового года. Анализируемый период -

2010-2013 гг. На основе балансов за анализируемый период составлена

аналитическая таблица, представленная в Приложении 1 к курсовой работе.

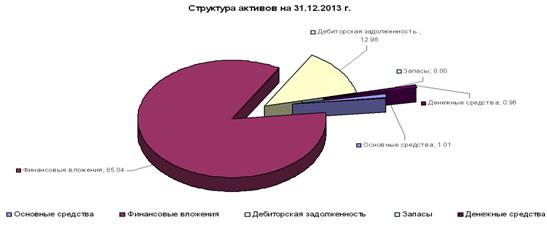

Анализ показывает, что совокупные активы ОАО «Лукойл» на конец 2013 года

выросли на 307 млрд. руб. в абсолютном выражении (относительный рост + 31%) по

сравнению с 2010 годом и составили 1, 296 млрд. руб. Следует отметить, что

собственный капитал компании вырос за тот же период на 102,6% (с 426,6 млрд.

руб. до 864,2 млрд. руб.), т.е. темпы роста капитала превысили темпы роста

активов в 3 раза, что является позитивным фактором развития компании: рост

капитала опережающими темпами положительно влияет на финансовую устойчивость

компании.

Максимальный темп роста (далее Тр) активов общества за исследуемый период

пришелся на 2011 год +19,5% (+193,1 млрд. руб.), минимальный Тр +0,6% (+6,5

млрд. руб.) - на 2012 год. В структуре активов максимальный Тр 98,55% к 2010

году имели внеоборотные активы, в абсолютном выражении прирост составил 483,1

млрд. руб. и, в частности, долгосрочные финансовые вложения, Тр которых

составил +98,67% или +476,3 млрд. руб. в абсолютных цифрах. В составе

внеоборотных активов в 3,6 раза выросли вложения в основные средства.

Оборотные активы общества напротив, уменьшились на 176,1 млрд. руб. или

на 35,3% к 2010 году. Сокращение оборотных активов пришлось на последние два

года периода: 2012-2013 год. Отрицательную динамику имеют все активы,

относящиеся к оборотным, кроме дебиторской задолженности, которая увеличилась

на 33% со 126 млрд. руб. в 2010 г. до 420 млрд. руб. в 2013 г.

Структура активов на конец 2013 г.: ¼ активов - оборотные активы

организации и ¾ - внеоборотные активы. В 2010 году это соотношение было 50

на 50. Таким образом, структура активов предприятия сместилась в сторону

инвестиций: компания вкладывает в разработку новых месторождений, строительство

нефтегазоперерабатывающих предприятий, модернизацию оборудования, покупку

лицензий, т.е. стратегия бизнеса компании разработана на долгосрочный период

существования. С точки зрения мобильности структура активов ухудшилась, т.к.

сокращение доли оборотных средств говорит об отвлечении части текущих активов

из производственного процесса, что отрицательно влияет на финансовый результат.

Однако нужно понимать, что это работает на будущее, понесенные затраты в дальнейшем

окупятся.

Чистые активы ОАО «Лукойл» по состоянию на 31.12.2013 намного (в 40640

раз) превышают уставный капитал. Данное соотношение положительно характеризует

финансовое положение компании, полностью удовлетворяя требованиям нормативных

актов к величине чистых активов организации. Важность этого показателя как

критерия существования организации вытекает из того, что он приведён в

Гражданском Кодексе РФ (ст. 90 и 99). Акционерные общества обязаны оценивать

стоимость чистых активов общества ежеквартально и по окончании каждого

финансового года согласно требованиям Федерального закона от 26.12.95 N 208-ФЗ

"Об акционерных обществах" (ст. 35). Следует отметить увеличение

чистых активов на 102,6% за весь рассматриваемый период. Приняв во внимание

одновременно и существенное превышение чистых активов над уставным капиталом и

их положительную динамику, можно говорить о хорошем финансовом положении

организации по данному признаку.

Диаграмма 1

Анализ пассивной части баланса показывает, что доля собственных средств

организации составила на конец 2013 года 66,7% пассивов, заемные средства

составили соответственно 33,3%. Структура пассивов кардинально изменилась за

прошедший период: в 2010 году в структуре пассивов преобладали заемные средств

56,88%. С точки зрения финансовой самостоятельности и устойчивости компании

положение улучшилось. Максимальную долю в капитале имеет нераспределенная

прибыль (98,5%) (диаграмма 2). Наличие нераспределенной прибыли - позитивный

фактор, т.к. прибыль является источником пополнения оборотных средств и

расчетов по краткосрочной кредиторской задолженности.

Диаграмма 2

За анализируемый период произошло уменьшение объема краткосрочных

обязательств компании (-30,6%) и увеличение объема долгосрочных обязательств

(+57,3%). Доля краткосрочных обязательств сократилась с 2010 года почти в 2 раза

и составила на конец 2013 года 27,6% пассивов. За тот же период доля

долгосрочных обязательств выросла на 1%. Тенденция к росту долгосрочных

обязательств и сокращению краткосрочных говорит о желании компании

сбалансировать свои активы, где преобладают долгосрочные вложения, с пассивами

по сроку. В то же время сохранение достаточно большой доли краткосрочных займов

говорит о желании компании сэкономить на выплате процентов в целях увеличения

прибыли.

Исходя из всего вышесказанного, можно отметить, что большая часть

признаков «хорошего баланса» предприятия выполняются:

+ активы компании существенно увеличились за период;

+ темпы роста дебиторской задолженности превышают темпы роста

кредиторской задолженности;

+ собственный капитал организации превышает заемный и темпы его роста

выше, чем темпы роста заемного капитала.

негативный тренд: сокращение оборотных активов и существенный рост

внеоборотных, однако из СМИ известно о долгосрочных стратегических планах

развития ОАО «Лукойл», что в конечном итоге требует известной доли отвлечения

ресурсов из оборота.

.3 Коэффициентный анализ показателей отчетности ОАО «Лукойл»

Чтобы оценить ликвидность предприятия, сгруппируем активы по степени

ликвидности, а пассивы по степени срочности погашения. Результаты анализа ликвидности

баланса представлены в таблице 4:

Таблица 4

|

Активы

|

2010

|

2011

|

2012

|

2013

|

Пассивы

|

2010

|

2011

|

2012

|

2013

|

|

А1 высоколиквидные

|

Наиболее ликвидные активы

(денежные средства + краткосрочные фин. вложения

|

П1 наиболее срочные пассивы

|

Краткосрочная кредиторская

задолженность

|

|

млрд. руб.

|

372,9

|

557,7

|

362,8

|

154,7

|

млрд. руб.

|

109,4

|

131,2

|

133,3

|

142,9

|

|

А2 быстрореализуемые

|

Краткосрочная дебиторская

задолженность (платежи ожидаются в течение 12 месяцев)

|

П2 краткосрочные

|

Заемные средства

+задолженность перед учредителями

|

|

млрд. руб.

|

124,9

|

141,8

|

149,6

|

167,1

|

млрд. руб.

|

404,5

|

311,4

|

213,5

|

|

2010

|

2011

|

2012

|

2013

|

|

2010

|

2011

|

2012

|

2013

|

|

А3 медленно реализуемые

|

запасы + НДС по

приобретенным ценностям

|

П3 долгосрочные

|

долгосрочные обязательства

+ доходы будущих периодов + резервы предст. расходов

|

|

млрд. руб.

|

1,4

|

1,5

|

1,9

|

1,2

|

млрд. руб.

|

49,2

|

10,2

|

4,3

|

76,1

|

|

А4 трудно реализуемые

|

(внеоборотные активы)

|

П4 постоянные пассивы

|

(капитал и резервы)

|

|

млрд. руб.

|

490,2

|

481,4

|

674,5

|

973,3

|

млрд. руб.

|

426,6

|

619,2

|

739,3

|

864,2

|

|

Результаты анализа

|

|

норматив

|

2010

|

2011

|

2012

|

2013

|

Расшифровка значения

показателя

|

|

А1>П1

|

А1 > П1

|

А1 > П1

|

А1 > П1

|

А1 > П1

|

Выполняется: всю

краткосрочную кредиторскую задолженность компания может погасить за счет

своих высоколиквидных активов.

|

|

А2>П2

|

А2 < П2

|

А2 < П2

|

А2 < П2

|

А2 < П2

|

Не выполняется. При этом в

2011-2012 гг. баланс по этому показателю абсолютно ликвиден, поскольку

нехватка ликвидности второго уровня с лихвой перекрывается за счет резервов

более ликвидных активов первого уровня. На первом уровне сохраняется свободный

избыток ликвидности. В 2010 и 2013 году резервов 1-2 уровня ликвидности

недостаточно для погашения кредиторской задолженности, но разрыв небольшой и

может быть легко урегулирован.

|

|

А3>П3

|

А3 < П3

|

А3 < П3

|

А3 < П3

|

А3 < П3

|

Не выполняется. Это

свидетельствует о дисбалансе долгосрочной ликвидности. Однако разрыв не

слишком большой, компания может регулировать свою ликвидность с учетом

имеющихся резервов.

|

|

А4<П4

|

А4 > П4

|

А4 < П4

|

А4 < П4

|

А4 > П4

|

На конец периода

долгосрочные вложения компании (труднореализуемые активы) превышают капитал и

резервы, а значит, сформированы за счет более коротких пассивов. В то же

время, нужно учитывать, что долгосрочные вложения положительно влияют на

финансовый результат, за счет которого растет прибыль и капитал.

|

Положение с ликвидностью баланса компании в целом можно назвать

приемлемым, хотя баланс и нельзя назвать абсолютно ликвидным.

Далее рассмотрим относительные коэффициенты ликвидности:

Таблица 5

|

Коэффициент

|

Период значение

|

Оптимальное значение

|

|

2010

|

2011

|

2012

|

2013

|

|

|

общий показатель

ликвидности (показатели в таб.4) (А1+А2*0,5+А3*0,3)/(П1+П2*0,5+П3*0,3)

|

1,34

|

1,83

|

1,51

|

0,88

|

>1

|

|

коэффициент текущей

ликвидности

|

0,97

|

1,26

|

1,15

|

0,9

|

1,5-2,0

|

|

коэффициент быстрой

ликвидности (критической оценки)

|

0,97

|

1,26

|

1,15

|

0,9

|

0,7-1,0

|

|

коэффициент абсолютной

(денежной) ликвидности

|

0,73

|

1,01

|

0,81

|

0,43

|

0,2-0.25

|

|

коэффициент обеспеченности

оборотных активов собственными средствами

|

-0,13

|

0,2

|

0,13

|

-0,34

|

>0,1

|

Представленные в таблице 5 показатели ликвидности демонстрируют

отрицательную динамику к концу рассматриваемого периода:

Ø общий показатель ликвидности опустился к концу 2013 года ниже

оптимального значения;

Ø коэффициент текущей ликвидности имеет отрицательную динамику

и на протяжении анализируемого периода находится на уровне ниже нормативного

значения. Это означает, что предприятие не может полностью гасить краткосрочные

обязательства за счет оборотных активов;

Ø коэффициенты быстрой и абсолютной (денежной) ликвидности в

пределах нормы, но динамика негативная. При этом нужно отметить, что у компании

достаточно ликвидных активов, чтобы погасить наиболее срочные обязательства;

Ø коэффициент обеспеченности оборотных активов собственными

средствами ниже нормативного значения на последнюю дату. Структура баланса не

оптимальна. Предприятию нужно продолжать наращивать собственные средства.

Таким образом, по совокупности анализируемых показателей ликвидность ОАО

«Лукойл» имеет средний уровень.

Проанализируем далее некоторые показатели оценки платежеспособности и

финансовой устойчивости:

Таблица 6

|

Показатель

|

Значение показателя

|

|

Динамика

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

2010

|

2011

|

2012

|

2013

|

Гр.5-гр.2 (2013 к 2010

году)

|

|

Коэффициент автономии

(финансовой независимости)

|

0,76

|

1,10

|

1,64

|

2,0

|

Норма >=0,6. Коэффициент

выше нормы - предприятие с высокой финансовой независимостью. Высокая фин.

устойчивость. Коэффициент имеет положительную динамику (+1.24)

|

|

Коэффициент финансового

левериджа

|

1,32

|

0,91

|

0,61

|

0,5

|

Норма <1.5 (оптимальное

значение 0,5-0,8). Коэффициент имеет отрицательную динамику (-0,82), но

находится в пределах нормы (нижняя граница оптимального значения). Финансовый

рычаг достаточен для эффективной деятельности.

|

|

Индекс постоянного актива

|

1,15

|

0,78

|

0,91

|

1,13

|

На конец анализируемого

периода внеоборотные активы превышают собственный капитал, т.е. весь капитал

иммобилизован на покрытие внеоборотных активов. Мобильность имущества низкая.

Имеется сдвиг в пользу долгосрочных вложений.

|

|

Коэффициент покрытия

инвестиций

|

1,1

|

1,0

|

1,0

|

1,1

|

Нормальное значение - не

менее 0,85. Рассчитанный коэффициент говорит о том, что компания активно

инвестирует, но при этом несет расходы по уплате более высоких процентов по

долгосрочным кредитам, т.к. прибыль в течение периода сокращалась.

|

Для определения уровня финансовой устойчивости в долгосрочной перспективе

и риска банкротства ОАО «Лукойл» проведем интегральную оценку

платежеспособности по методике Дюрана:

Таблица 7

|

Показатель

|

Значение показателя

|

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

2010

|

2011

|

2012

|

2013

|

Расшифровка расчета

|

|

ROA, %

|

14.16 - 26,24 бал.

|

20,52 - 35,78 бал.

|

18,32 - 32,48 бал.

|

16,19 - 29,29 бал.

|

Воспользовавшись таблицей 2

из главы 1 данной курсовой работы выразим ROA в баллах: 2010:

20+150*(0,1416-0,1)=26,24 балла 2011: 35+150*(0,2052-0,2)=35,78 балла 2012:

20+150*(0,1832-0,1)=32,48 балла 2013: 20+150*(0,1619-0,1)=29,29 балла

|

|

Кэф. тек. ликвидности

|

0,97 - 0 бал.

|

1,26 - 6,33 бал.

|

1,15 - 2,67 Бал.

|

0,9 - 0 бал.

|

Аналогично: 2010:0 баллов

(коэфф. <1) 2011:1+33.33*(1,26-1,1)=6,33 баллов

2012:1+33,33*(1,15-1,1)=2,67 баллов 2013: 0 баллов (коэфф. <1)

|

|

Коэффициент автономии

|

0,76 - 20 бал.

|

1,10 - 20 бал.

|

1,64 - 20 бал.

|

2,0 - 20 бал.

|

Коэффициенты выше 0,7,

следовательно 20 баллов

|

|

Итоговая оценка

|

2010:26,24+0+20=46,24

2011:35,78+6,33+20=62,11 2012:32,48+2,67+20=55,15 2013:29,29+0+20=49,29

|

|

Вывод

|

Полученные бальные оценки

лежат в границах от 64 до 35 баллов, т.е. они соответствуют 3 классу

платежеспособности по Дюрану. Компания относится к предприятиям с повышенным

риском. Наиболее благоприятным с этой точки зрения был 2011 год, к 2013 году

положение немного ухудшилось. Возможные инвестиции в облигации компании,

например, банками, должны сопровождаться созданием адекватных резервов на

возможные потери.

|

Для выводов о финансовом состоянии предприятия должны быть обязательно

рассмотрены показатели, анализирующие финансовые результаты компании,

характеризующие эффективность деятельности. Для расчета коэффициентов

использованы данные из Отчетов о прибылях и убытках (Отчета о финансовых

результатах) за 4 года (Приложение 2). На их основе рассчитаны коэффициенты,

представленные в таблице 8:

Таблица 8

|

Показатели

|

2010

|

2011

|

2012

|

2013

|

Динамика 2013 к 2010

|

|

%

|

Рентабельность продаж

|

399.63

|

691.14

|

545.79

|

509.66

|

+110,03

|

|

%

|

Рентабельность собственного

капитала

|

32.83

|

39.19

|

29.46

|

24.29

|

-8,54

|

|

%

|

Рентабельность собственного

капитала по прибыли до уплаты налогов

|

33.38

|

40.56

|

29.58

|

25.13

|

-8,25

|

|

%

|

Рентабельность продаж по

EBIT

|

471.57

|

763.87

|

599.21

|

565.79

|

+94,22

|

|

%

|

Рентабельность активов

|

14.16

|

20.52

|

18.32

|

16.19

|

+2,03

|

|

%

|

Рентабельность активов по

прибыли до уплаты налогов

|

14.40

|

21.24

|

18.40

|

16.76

|

+2,36

|

|

%

|

Рентабельность активов по

EBIT

|

16.70

|

22.68

|

20.11

|

17.97

|

+1,27

|

|

%

|

Рентабельность

инвестированного капитала

|

29.56

|

38.55

|

29.36

|

22.37

|

-7,19

|

|

%

|

Рентабельность

инвестированного капитала по прибыли до уплаты налогов

|

30.06

|

39.90

|

29.48

|

23.15

|

-6,91

|

|

%

|

Денежная рентабельность

продаж

|

40.25

|

111.33

|

38.97

|

30.10

|

-10,15

|

|

%

|

Денежная рентабельность

активов

|

1.43

|

3.31

|

1.31

|

0.96

|

-0,47

|

|

%

|

Рентабельность затрат

|

10.31

|

17.63

|

11.93

|

10.71

|

+0,4

|

|

%

|

Рентабельность внеоборотных

активов

|

28.57

|

50.40

|

32.29

|

21.56

|

-7,01

|

|

%

|

Рентабельность оборотных

активов

|

28.06

|

34.62

|

42.35

|

64.98

|

+36,92

|

Выводы по таблице 8:

. компания за весь анализируемый период была прибыльной. Самым удачным, с

точки зрения прибыльности был 2011 год, в дальнейшем чистая прибыль предприятия

демонстрировала понижательный тренд. По отношению к началу периода (2010 год)

прибыль к концу периода (2013 год) выросла на 50%. В результате все показатели

рентабельности были в анализируемом периоде положительными - позитивный фактор.

. выручка от продаж выросла за период на 17,5%, в абсолютном выражении она

выросла на 6 млрд. руб. Деятельность компании по показателю рентабельности

продаж является эффективной: компания получает растущие доходы от реализации

продукции и способна контролировать издержки. Однако нужно отметить негативный

момент: за анализируемый период темпы роста себестоимости (+44,2%) превысили

темпы роста выручки. Эффективность управления затратами подтверждает показатель

рентабельности затрат: чистая прибыль компании превышает затраты более, чем в

10 раз.

. рентабельность вложенного собственного капитала - высокая. Норма для

данной отрасли - не менее 14%, у ОАО «Лукойл» - более 20%. Рентабельность

активов также превышает среднеотраслевой уровень, при норме 9% и более компания

имеет показатель выше 16%. Темпы роста рентабельности активов и капитала имеют

положительную динамику. Положение хорошее.

. рентабельность инвестированного капитала достаточная к концу периода

(22,4%), но имеет отрицательную динамику. Привлеченное долгосрочное

финансирование проектов снижает финансовый результат, т.к. чем длиннее пассивы,

тем они дороже. В целом менеджмент компании осуществляет эффективную политику в

области инвестиций, т.к. растет рентабельность продаж.

. значения коэффициентов рентабельности оборотных и внеоборотных активов

по чистой прибыли в начале анализируемого периода была примерно одинаковой -

около 28%, но к концу 2013 года рентабельность оборотных активов (65%) уже в

три раза выше рентабельности внеоборотных активов (21,6%). На данное

соотношение повлияла политика компании по увеличению объема и доли долгосрочных

вложений, отдача от которых ниже и растянута во времени, чем от активов в

обороте. Денежная рентабельность имеет отрицательную динамику по той же

причине.

В целом политику компании по управлению доходностью следует признать

эффективной. Можно надеяться, что в перспективе, инвестиции в развитие принесут

дополнительный доход, отдача от вложений будет высокой, затраты окупятся,

компания будет иметь дополнительную прибыль. Компания обладает хорошей

финансовой устойчивостью и сможет обслуживать свои долговые обязательства, в

т.ч. облигации в краткосрочной и долгосрочной перспективе.

Дополнительными коэффициентами, подтверждающими данный тезис, являются

коэффициенты покрытия: коэффициент обеспеченности кредитов прибылью и

коэффициент покрытия процентов, которые составили: на 31.12.2010 года 0,29 и

7,24 соответственно и на 31.12.2013 года 0,54 и 14,77 соответственно. Для

коэффициента обеспеченности кредитов оптимальное значение лежит в интервале

0,15-0,3. В 2010 году рассчитанное значение по ОАО «Лукойл» находилось в

пределах нормы, в 2013 году обеспеченность выросла почти в 2 раза. Коэффициент

покрытия процентов по ОАО «Лукойл» выполняется с большим запасом и имеет

положительную динамику (оптимальное значение от 3 до 4). Нужно отметить, что

объявленная доходность облигаций находится на уровне отраслевых.

На основании вышесказанного можно сделать вывод, что уровень кредитного

риска по вложениям в долговые обязательства (облигации) ОАО «Лукойл» является

низким. Эмитент способен исполнять и исполняет свои обязательства по погашению

основного долга и накопленных процентных доходов по облигациям своевременно и

полностью, у него есть для этого источники.

Далее проанализируем деловую активность ОАО «Лукойл»

Таблица 9

|

2010

|

2011

|

2012

|

2013

|

динамика 2013-2010

|

|

коэффициент оборачиваемости

основных средств (фондоотдача)

|

9,56

|

5,13

|

5,3

|

3,13

|

-6,43 коэффициент снизился,

оборачиваемость замедлилась. Тр основных средств выше Тр выручки

|

|

Коэффициент оборачиваемости

чистых активов

|

0,08

|

0,06

|

0,05

|

0,05

|

-0,03- коэффициент снизился,

скорость оборачиваемости упала к концу периода.

|

|

Коэффициент оборачиваемости

оборотных активов

|

0,07

|

0,05

|

0,08

|

0,13

|

рост говорит о верно

выбранной тактике, т.к. объемы выручки растут быстрее, чем величина оборотных

средств

|

|

Коэффициент оборачиваемости

дебиторской задолженности

|

|

0,261 оборот в днях - 1381

|

0,271 оборот в днях - 1329

|

0,258 оборот в днях - 1396

|

стабильное значение

среднего промежутка времени, в течение которого компания, продав свою

продукцию, ожидает поступления денег

|

|

Коэффициент оборачиваемости

кредиторской задолженности

|

|

0,114 оборот в днях 3148

|

0,138 оборот в днях 2609

|

0,142 оборот в днях 2537

|

Увеличение коэффициента

означает, что предприятие ускорило расчеты по своим текущим обязательствам.

|

Положительным является меньший срок оборачиваемости дебиторской

задолженности в сравнении с кредиторской. Компания быстрее получает средства от

дебиторов, чем возвращает средства кредиторам, т.е. разумно использует

коммерческий кредит. Дебиторская задолженность возвращается быстрее, чем кредиторская,

и, значит, компания имеет возможность не только оплачивать счета поставщиков из

оплат покупателей, но и использовать деньги поставщиков. Управление эффективно.

В целом по результатам вышеприведенного коэффициентного анализа ОАО

«Лукойл» можно сделать вывод об удовлетворительном финансовом состоянии

компании. Риск вложений в облигации имеет средний уровень.

Заключение

В курсовой работе рассмотрены теоретические аспекты проведения анализа

финансовой отчетности, а на практике проанализировано финансовое состояние

предприятия.

Бухгалтерская отчетность, которую использует для анализа эксперт, дает

наиболее полную информацию о деятельности предприятия, а приемы, которые он

использует в своей работе, верно отражают текущее состояние предприятия и дают

представление о пути дальнейшего его развития. В совокупности это позволяет

всесторонне и глубоко провести анализ деятельности предприятия, вскрыть

имеющиеся резервы ее улучшения, правильно оценить положительные и отрицательные

тенденции в развитии и финансовом положении предприятия, оценить риски и

эффективность менеджмента.

На основании качественной оценки значений показателей отчетности на конец

анализируемого периода, а также их динамики в течение периода, мы получили

представление о деятельности ОАО «Лукойл» в настоящее время. Прогноз его

дальнейшей деятельности позитивный. Финансовая устойчивость компании на высоком

уровне.

Финансовое положение организации в целом характеризуется как

удовлетворительное. Некоторое ухудшение ряда кэффициентов к концу периода не

носит критический характер и находится в русле долгосрочной стратегии развития

бизнеса ОАО «Лукойл», которая заключается в росте вложений в разведку новых

месторождений, в покупку лицензий, в модернизацию производственных мощностей, в

экологическую оснащенность производства и др. Эти вложения должны повысить

рыночную стоимость компании и ее инвестиционную привлекательность.

Рентабельность бизнеса на хорошем уровне, который позволяет компании

оплачивать свои обязательства и получать прибыль. Наша оценка совпадает с

оценками аналитиков трех крупнейших мировых рейтинговых агентств: Moody's, S&P, Fitch, - которые

оценивают ОАО «Лукойл» достаточно высоко. Рейтинг “BBB”, присвоенный компании

говорит, что компания имеет оценку высокого инвестиционного уровня, риски

инвестиций в компанию находятся на низком уровне. Финансовая устойчивость

компании хорошая.

1.

Гражданский кодекс Российской Федерации (часть 1, № 51-ФЗ, принят ГД ФС РФ

21.10.1994). Части 1, 2, 3.- М.: ТК Велби, Изд-во Проспект, 2005, 448 с.

. Федеральный

закон "О бухгалтерском учете" № 129-ФЗ от 21.11.1996г. //

"Собрание законодательства Российской Федерации", 1996, № 48, ст.5369

. Федеральный

закон от 26.12.95 № 208-ФЗ "Об акционерных обществах" (в редакции от

21.11.2010 г.) // "Собрание законодательства Российской Федерации"

1995, № 30, ст. 3613.

4.

Постановление Правительства РФ "Об утверждении Программы реформирования

бухгалтерского учета в соответствии с международными стандартами финансовой

отчетности" от 06.03.1998 г. № 283. [Электронный ресурс]// Доступ из

справочно-правовой системы Гарант.

5.

Постановление Правительства РФ от 20 мая 1994 года № 498 «О некоторых мерах по

реализации законодательства о несостоятельности (банкротстве) предприятий».

Утратило силу. [Электронный ресурс]// Доступ из справочно-правовой системы

Гарант.

6.

Постановление Правительства РФ от 25.06.2003 г. № 367 "Об утверждении

Правил проведения арбитражным управляющим финансового анализа".

[Электронный ресурс]// Доступ из справочно-правовой системы Гарант.

. Положение

по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ

4/99 (в ред. приказов Минфина от 08.11.2010 №142н). [Электронный ресурс]//

Доступ из справочно-правовой системы Гарант.

. Крейнина

М.Н. Финансовая устойчивость предприятия: оценка и принятие решений. //Журнал

«Финансовый менеджмент» № 2, 2001 г9. Ружанская Н.В. Особенности расчета

эффекта финансового рычага в Российской практике финансового менеджмента.

//Журнал «Финансовый менеджмент» № 6, 2005 г.

10. Шеремет А.Д.,