Анализ финансовых результатов и рентабельности на машиностроительном предприятии

МИНИСТЕРСТВО

ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

федеральное

государственное бюджетное образовательное учреждение высшего профессионального

образования

«Санкт-Петербургский

политехнический университет Петра Великого»

Институт

«Торгово-экономический университет»

Кафедра

Бухгалтерского учёта и налогового моделирования

КУРСОВАЯ

РАБОТА

По

дисциплине «Комплексный экономический анализ хозяйственной деятельности»

ТЕМА:

«Анализ финансовых результатов и рентабельности на машиностроительном

предприятии»

Работу выполнил

студент Конева Светлана Сергеевна

Курс, группа 4

курс, 47032/5

Научный

руководитель: Антышева Елена Робертовна, доцент, к.э.н

Санкт-Петербург

2016

ВВЕДЕНИЕ

рентабельность баланс отчет

финансовый

В современных условиях повышается самостоятельность

предприятий в принятии и реализации управленческих решений, их экономическая и

юридическая ответственность за результаты хозяйственной деятельности.

Объективно возрастает значение финансовой устойчивости хозяйствующих субъектов.

Все это повышает роль комплексного экономического анализа в оценке их

производственной и коммерческой деятельности и, прежде всего, в наличии,

размещении и использовании капитала и доходов. Результаты такого анализа

необходимы в первую очередь собственникам компании, кредиторам, инвесторам,

поставщикам, налоговым службам, менеджерам и руководителям предприятий

Актуальность выбранной темы заключается в том,

что результаты анализа финансовых результатов и использования прибыли являются

отправной точкой, с которой выстраивается стратегия и тактика управления

предприятием. От того, насколько правильно спланирована работа и качественно

проведен анализ, зависит эффективность принимаемых управленческих решений.

Цель курсовой работы - проанализировать

финансовые результаты и рентабельность предприятия и по результатам

исследования разработать мероприятия по управлению финансовыми результатами

организации.

Из общей цели вытекают следующие задачи

исследования:

Изучить теоретические аспекты управления

финансовыми результатами деятельности предприятия;

Провести анализ финансовых результатов и

рентабельности деятельности ОАО «Туймазинский завод автобетонавозов»;

Рассмотреть пути повышения эффективности

управления финансовыми результатами на исследуемом предприятии.

Объектом исследования являетсяОАО «Туймазинский

завод автобетоновозов».

Предметом исследования выступает анализ

финансовых результатов и рентабельности деятельности предприятия

В ходе решения поставленных задач курсовой

работы были использованы следующие методы исследования: теоретический и

практический анализ, выделение и рассмотрение отдельных задач и видов, методы

обобщения и метод классификации.

Структура курсовой работы состоит из введения,

трех глав с подпунктами, содержащих основную часть работы, заключения, списка

используемой литературы, приложений.

.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА

ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

.1 Экономическая сущность финансовых результатов

Одним из важнейших объектов бухгалтерского

наблюдения, составляющих производственно-хозяйственную и финансовую

деятельность, считается финансовый результат - это конечный экономический итог

хозяйственной деятельности предприятия, который выражается в форме прибыли

(дохода) или убытка. В рыночных условиях хозяйствования прибыль является

важнейшим экономическим показателем деятельности предприятия, она в обобщенном

виде отражает результаты хозяйствования, продуктивность произведенных затрат.

Прибыль характеризует не весь полученный доход, а только ту его часть, которая

“очищена” от понесенных затрат на осуществление этой деятельности. В

количественном выражении прибыль представляет собой разность между совокупным

доходом и совокупными затратами на предпринимательскую деятельность.

Прибыль - это выраженный в денежной форме чистый

доход предпринимателя на вложенный капитал, характеризующий его вознаграждение

за риск осуществления предпринимательской деятельности, представляющий собой

разность между полученными совокупным доходом и совершенными совокупными

затратами в процессе этой деятельности [1, c.202].

Поддержание необходимого уровня прибыльности -

объективная закономерность нормального функционирования организации в рыночной

экономике. Систематический недостаток прибыли и ее неудовлетворительная

динамика свидетельствуют о неэффективности и рискованности бизнеса, что

является одной из главных внутренних причин банкротства.

Прибыль - это объективная экономическая

категория товарно-денежных отношений, которая охватывает широкий, очень

многогранный круг общественных отношений, связанных с образованием,

распределением и использованием дополнительного продукта, что находит отражение

в экономических отношениях между рабочим и предприятием, между предприятиями

одной и различных отраслей производства в процессе их хозяйственной

деятельности, между предприятиями и государством через финансово-банковскую

систему [8, с. 157].

Механизм формирования финансовых результатов

предприятия представлен на рисунке 1.1.1

Рисунок 1.1.1 - Механизм формирования финансовых

результатов предприятия[7, c.367]

Различают бухгалтерское и налоговое значение

прибыли. Бухгалтерской прибылью (убытком) считается прибыль (убыток) до

налогообложения. В ее состав входят прибыль (убыток) от продаж, прочие доходы

(расходы).Налогооблагаемая прибыль (убыток) включает в себя бухгалтерскую

прибыль (убыток), а также отложенные налоговые активы и отложенные налоговые

обязательства[6, c.345].

Факторы, влияющие на величину финансовых

результатов отчетного периода, представлены на рисунке 1.1.2

Рисунок 1.1.2 -Факторы, влияющие на величину

финансовых результатов[15]

Производственные предприятия в процессе

хозяйственной деятельности используют различные виды прибыли, которые можно

классифицировать по следующим признакам.

Таблица 1.1.1 - Классификация финансовых

результатов организации

|

Признаки

классификации

|

Виды

прибыли (убытка) по соответствующим признакам

|

|

По

отраслям деятельности:

|

а)

прибыль от производственной деятельности; б) прибыль от торговой

деятельности; в) прибыль от оказания услуг и т. д.

|

|

По

видам деятельности:

|

а)

прибыль от основной деятельности; б) прибыль от инвестиционной

деятельности; в) прибыль от финансовой деятельности.

|

|

По

источникам формирования:

|

а)

прибыль от реализации продукции; б) прочие поступления.

|

|

По

составу элементов, формирующих прибыль:

|

а)

маржинальная прибыль; б) валовая прибыль; в) чистая прибыль.

|

|

По

характеру налогообложения:

|

а)

прибыль, подлежащая налогообложению; б)прибыль, не подлежащая

налогообложению.

|

|

По

влиянию инфляционного процесса:

|

а)

номинальная прибыль; б) реальная прибыль.

|

|

По

периоду формирования:

|

а)

прибыль предшествующего периода; б) прибыль отчетного периода; в) прибыль

планового периода (планируемая прибыль).

|

|

По

направлениям использования:

|

а)

на уплату налогов и других обязательных отчислений; б) капитализируемая

прибыль; в) потребляемая прибыль

|

Источник: Керимов В.Э [Текст]: Бухгалтерский

учет: Учебник - М.: Дашков и К, 2014 г.- 776 с.

Классификация прибыли по отраслям деятельности

связана с тем, что в современных условиях производственные предприятия наравне

с основной деятельностью занимаются также и другими видами деятельности. По

каждой сфере деятельности действующим законодательством могут быть

предусмотрены разные ставки налога на прибыль и льготы по ним.

Прибыль от основной деятельности является

результатом основной производственной деятельности предприятия. Прибыль от

инвестиционной деятельности отражается частично в виде операционной прибыли

(доходы от участия в совместных предприятиях; доходы от владения ценными

бумагами и от депозитных вкладов) и частично - в виде прибыли от реализации

основных средств и иных активов, отличных от денежных средств и

продукции.Прибыль от финансовой деятельности - это результат денежных потоков,

которые связаны с обеспечением предприятия внешними источниками финансирования

(привлечение дополнительного акционерного или паевого капитала, эмиссия акций,

облигаций или других долговых ценных бумаг, привлечение кредита в различных его

формах и т.п.). Казалось бы, что такое содержание денежных потоков не может

сформировать прямо прибыль предприятия, так как в конечном счете возвращать

всегда приходится больше денежных средств, чем получено. Вместе с тем в

процессе финансовой деятельности как собственный, так и заемный капитал может

быть получен на более или менее выгодных для предприятия условиях, что

соответственно отразится на результатах основной инвестиционной деятельности.

Поэтому под прибылью от финансовой деятельности понимается косвенный эффект от

привлечения капитала из внешних источников на условиях более выгодных, чем

рыночные[1,c.87].

Прибыль от реализации продукции является

основным ее видом на предприятии, непосредственно связанном с отраслевой

спецификой его деятельности. Аналогом этого термина выступает термин “прибыль

от основной деятельности”. В обоих случаях под этой прибылью понимается

результат хозяйствования по основной производственно-сбытовой деятельности

предприятия [5,c.360].

К прочим поступлениям относятся: поступления,

связанные с предоставлением за плату во временное пользование активов

организации; поступления, связанные с предоставлением за плату прав,

возникающих из патентов на изобретения, промышленные образцы и другие виды

интеллектуальной собственности; поступления, связанные с участием в уставных капиталах

других организаций (включая проценты и иные доходы по ценным бумагам);прибыль,

полученная предприятием в результате совместной деятельности (по договору

простого товарищества) и др.

Маржинальная прибыль - это разница между доходом

от реализации продукции, уменьшенным на сумму налоговых платежей, и ее

производственной себестоимостью (переменными затратами). Маржинальная прибыль

служит мерой оценки способности предприятия покрывать постоянные затраты и

формировать необходимую валовую прибыль от реализации продукции [10, c.187].

Валовая прибыль - это общая прибыль предприятия

от всех видов хозяйственной деятельности до вычета из нее налога на прибыль и

других обязательных сумм. Она характеризует сумму валового дохода предприятия

за вычетом всех текущих расходов (постоянных и переменных). Ее еще называют

балансовой прибылью.

Чистая прибыль представляет собой разность между

балансовой прибылью и налоговыми платежами из нее. При положительном финансовом

результате этот показатель отражает сумму прибыли, остающуюся в распоряжении

предприятия, после уплаты текущих налогов на прибыль с учетом отложенных

налоговых активов и обязательств[9, c.202].

Классификация прибыли по характеру

налогообложения играет важную роль в формировании налоговой политики предприятия,

так как позволяет оценивать альтернативные хозяйственные операции с позиций

конечного их эффекта. Состав прибыли, не подлежащей налогообложению,

регулируется соответствующим законодательством.

Реальная прибыль характеризует размер номинально

полученной прибыли, скорректированной на темп инфляции в соответствующем

периоде.

Классификацию прибыли по периоду формирования

можно использовать для анализа и планирования прибыли, выявления

соответствующих трендов ее динамики, построения соответствующего базиса

расчетов и т. д.

Часть прибыли в соответствии с действующим

законодательством используется на уплату налогов в бюджет и другие обязательные

отчисления. Капитализированная прибыль характеризует ту ее сумму, которая

направляется на финансирование прироста активов предприятия, т. е. в фонд

накопления, а потребляемая прибыль - ту ее часть, которая расходуется на

выплаты собственникам (акционерам), персоналу или на социальные программы

предприятия [6, c.542].

.2 Цель, задачи и методика анализа финансовых результатов

В рыночной экономике анализ финансовых

результатов составляет важнейшую часть информационного обеспечения для принятия

управленческих решений руководством предприятий.Основной целью анализа

финансовых результатов является поиск резервов повышения эффективности

деятельности, а также разработка и принятие обоснованных управленческих

решений.

Процесс проведения анализа предполагает также

решение таких задач как: ‒ изучение динамики, структуры и тенденций

изменения показателей прибыли; ‒ расчет и анализ различных показателей

рентабельности (рентабельность активов, капитала, продаж и т.д.); ‒

выявление факторов, повлиявших на изменения показателей прибыли и

рентабельности; ‒ анализ прочих доходов и расходов; ‒ выявление

резервов роста прибыли и рентабельности и др.

В ходе анализа финансовых результатов проводят:

1) горизонтальный анализ - изменения показателей в динамике; 2) вертикальный

анализ - анализ структуры показателей прибыли и рентабельности; 3) факторный

анализ показателей прибыли и рентабельности - выявление степени влияния

различных факторов на изменение результативных показателей [16].

На сегодняшний день сложился определенный

алгоритм анализа финансовых результатов предприятия. Его реализация зависит от

поставленных цели и задач, а также от информационной базы анализа. Если

рассматривать анализ финансовых результатов как часть анализа бухгалтерской

отчетности, то целесообразно выделить следующие его этапы: 1. Анализ структуры

и динамики показателей отчета о финансовых результатах. 2. Анализ доходов и

расходов по обычным видам деятельности. 3. Анализ прочих доходов и расходов. 4.

Факторный анализ прибыли. 5. Анализ рентабельности. 6. Оценка

предпринимательского риска на основе анализа безубыточности деятельности

предприятия. 7. Обобщение резервов повышения прибыли и рентабельности [14].

Анализ финансовых результатов по данным отчета о

финансовых результатах начинается с изучения объема, состава, структуры и

динамики прибыли (убытка) до налогообложения в разрезе источников ее

формирования, таких как прибыль (убыток) от продаж и прибыль (убыток) от прочей

деятельности. Далее проводят анализ основных источников формирования прибыли от

продаж и прибыли от прочей деятельности по отдельности. При анализе прибыли от

продаж изучают ее объем, состав, структуру и динамику в разрезе основных

составляющих элементов: выручка, себестоимость продаж, управленческие и

коммерческие расходы. Затем анализируется прибыль от прочей деятельности в

разрезе формирующих ее доходов и расходов, связанных с этой деятельностью. К

ним могут относиться доходы и расходы, связанные со сдачей имущества в аренду,

реализацией основных средств, вложениями в активы других организаций и т.д.

Помимо изучения абсолютных показателей финансовых результатов большое значение

имеет анализ относительных показателей, а именно коэффициентов рентабельности,

которые отражают доходность активов, обязательств и капитала. Для их расчета

анализа информации, представленной в Отчете о финансовых результатах,

недостаточно. Необходимые сведения о величине активов, обязательств и капитала

организации представлены в бухгалтерском балансе [2, c.186]. Кроме того, для

проведения более глубокого факторного анализа показателей прибыли и

рентабельности требуется обратиться к Пояснениям к бухгалтерскому балансу и отчету

о финансовых результатах, в которых содержаться данные о составе прочих доходов

и расходов, элементах затрат, формирующих себестоимость продукции (работ,

услуг) и т.д.

Анализ целесообразно начинать с проведения

экспресс-анализа бухгалтерской (финансовой) отчетности, что даст возможность

получить первоначальное представление о деятельности хозяйствующего субъекта и

ключевых показателях эффективности. На данном этапе применяются такие методы

экономического анализа как горизонтальный, вертикальный и трендовый анализ,

метод сравнения, расчет основных финансовых коэффициентов и т.п. Показатели

отчетности исследуются в динамике, изучается их структура, рассчитываются темпы

роста и прироста активов, обязательств и капитала. Кроме того, большое значение

на данном этапе имеет оценка качества формирования показателей в отчетности.

Она должна быть составлена в соответствие с требованиями законодательства, а

информация, представленная в ней, должна быть достоверной, сопоставимой,

уместной и отвечать интересам пользователей. Перед проведением экспресс-анализа

целесообразно внимательно ознакомиться с учетной политикой организации,

поскольку методы оценки активов и обязательств, порядок принятия их к учету

играют ключевую роль для понимания процесса формирования анализируемых

показателей [5, c.345]. По окончании экспресс-анализа следует приступить

непосредственно к проведению анализа финансовых результатов деятельности,

который начинается с изучения абсолютных показателей финансовых результатов,

таких как прибыль от продаж, прибыль (убыток) до налогообложения, чистая

прибыль (чистый убыток), представленных в отчете о финансовых результатах.

Перечисленные показатели исследуются в динамике с выявлением ключевых тенденций

их изменения. Затем необходимо провести факторный анализ для выявления основных

причин отклонений. Для этого сначала определяют факторы первого уровня и строят

факторную модель [1,c.459]. Так, например, факторами первого уровня, влияющими

на величину прибыли от продаж будут себестоимость, цена реализации, объем и

структура продаж. Далее при необходимости переходят к изучению влияния факторов

второго и последующих уровней (величина материальных затрат, затрат на оплату

труда и т.п.) На следующем этапе необходимо изучить динамику и структуру прочих

доходов расходов, т.к. зачастую сальдо от прочих операций оказывает

существенной влияние на показатель чистой прибыли (чистого убытка). Выделяются

виды прочих доходов и расходов, оказавшие наибольшее влияние на их изменения,

которые затем анализируются более детально. В отчете о финансовых результатах

информация о результате от прочих операций представлена обобщенно; расшифровку

состава прочих доходов и расходов можно найти в пояснениях к бухгалтерской

(финансовой) отчетности. После завершения анализа абсолютных показателей

финансовых результатов следует приступить к изучению показателей

рентабельности, отражающих эффективность использования ресурсов и

представляющих собой отношение прибыли к активам, ресурсам или потокам, ее

формирующим. Существует множество показателей рентабельности, для расчета

которых используются различные виды прибыли (прибыль от продаж, прибыль до

налогообложения, чистая прибыль и др.). Их можно объединить в несколько групп:

показатели рентабельности продаж, активов, производства и капитала. Выбор

конкретных коэффициентов должен базироваться на цели анализа, объеме имеющейся

информации, специфике деятельности хозяйствующего субъекта. Показатели

изучаются в динамике за ряд периодов с выявлением отклонений. Далее проводится

факторный анализ причин выявленных отклонений[1,c.459].

Чтобы исключить влияние инфляции на результаты

анализа следует скорректировать показатели отчетности на индекс инфляции. В

завершении анализа финансовых результатов формулируются выводы относительно

того как изменились показатели финансовых результатов, как факторы оказали

наибольшее влияние на эти изменения, дается оценка текущей деятельности

организации и формируются прогнозы ее развития на перспективу, а также

выявляются возможные резервы повышения эффективности деятельности.По итогам

проведенного анализа внешние пользователи принимают решения относительно

вложения средств в активы компании, покупки или продажи акций, финансирования и

кредитования, оценивают финансовое положение и финансовую устойчивость,

составляют прогнозы развития на перспективу и т.д [16].

Таким образом, анализ финансовых результатов, по

нашему мнению, следует проводить, соблюдая логику движения от общего к частному

и далее, к определению влияния частного на общее. Иначе говоря, сначала

необходимо дать оценку обобщающим показателям, характеризующим финансовые

результаты в их динамике, рассмотреть их структуру, определить их изменение в

анализируемом периоде по отношению к базисному периоду или к бизнес-плану;

выявить факторы, действие которых привело к изменению этих показателей. Затем

необходимо провести детальный анализ финансовых результатов на основе

углубленного изучения частных показателей и выявления резервов роста прибыли.

.3 Показатели рентабельности и методика их

расчета

Обобщающим показателем экономической

эффективности производства является показатель рентабельности. Она комплексно

отражает использование материальных, трудовых и денежных ресурсов. Рентабельным

считается предприятие, которое приносит прибыль.

Рентабельность - это качественный, стоимостный

показатель, характеризующий уровень отдачи вложенных затрат или уровень

использования ресурсов, которые имеются в наличии предприятия, связанный с

достижением определенного хозяйственного результата. Предприятие является

рентабельным, если сумма выручки от всех видов деятельности отчетного периода

покрывает не только расходы, но и ее достаточно для образования прибыли. Таким

образом, рентабельность характеризует результативность (эффективность)работы

предприятия, дает представление о способности предприятия увеличивать свой

вложенный капитал [3, c.358].

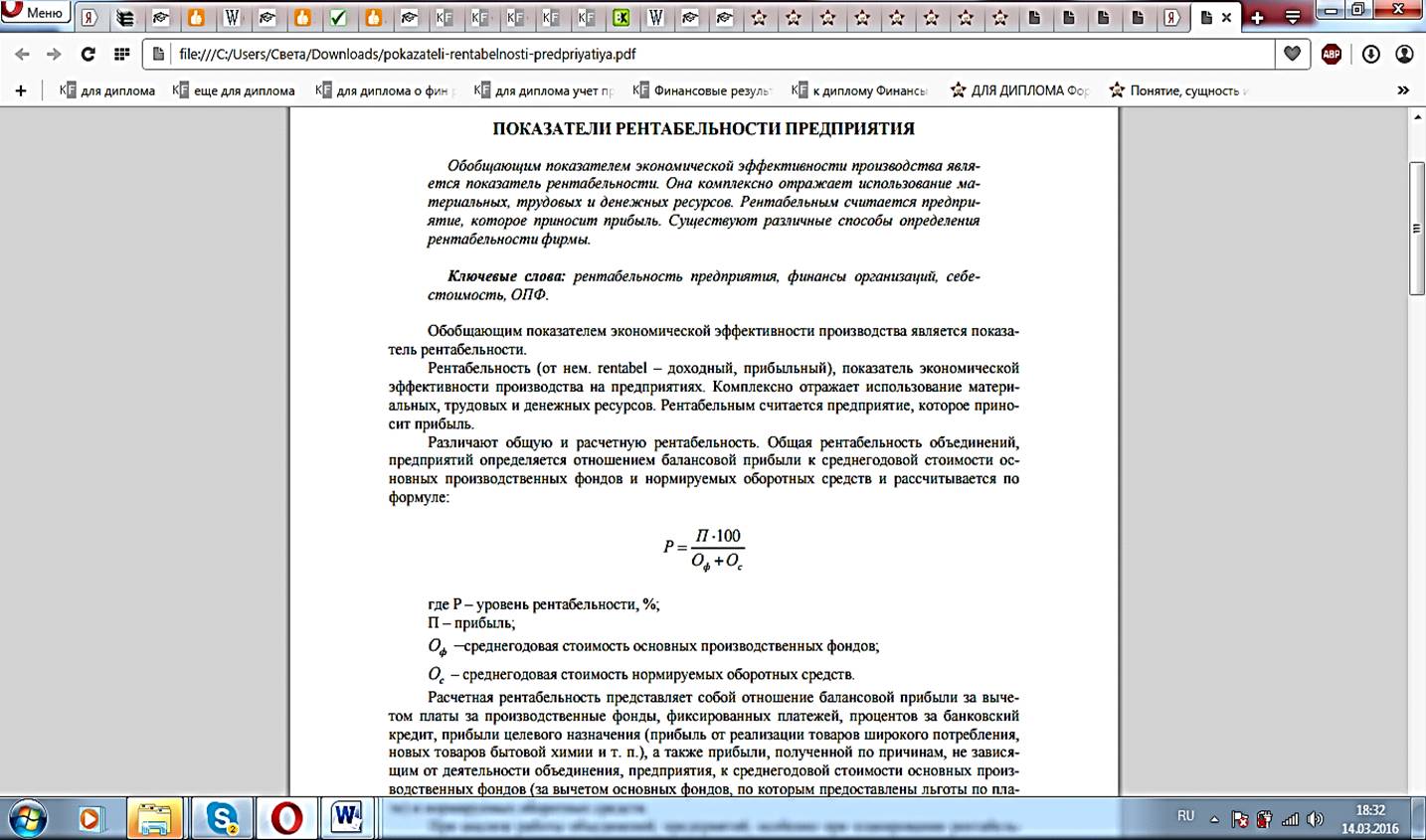

Различают общую и расчетную рентабельность.

Общая рентабельность объединений, предприятий определяется отношением

балансовой прибыли к среднегодовой стоимости основных производственных фондов и

нормируемых оборотных средств и рассчитывается по формуле:

(1.1)

(1.1)

где Р - уровень рентабельности, %; П - прибыль;

Оф -среднегодовая стоимость основных производственных фондов; Ос -

среднегодовая стоимость нормируемых оборотных средств. Расчетная рентабельность

представляет собой отношение балансовой прибыли за вычетом платы за

производственные фонды, фиксированных платежей, процентов за банковский кредит,

прибыли целевого назначения (прибыль от реализации товаров широкого

потребления, новых товаров бытовой химии и т. п.), а также прибыли, полученной

по причинам, не зависящим от деятельности объединения, предприятия, к

среднегодовой стоимости основных производственных фондов (за вычетом основных

фондов, по которым предоставлены льготы по плате) и нормируемых оборотных

средств [18].

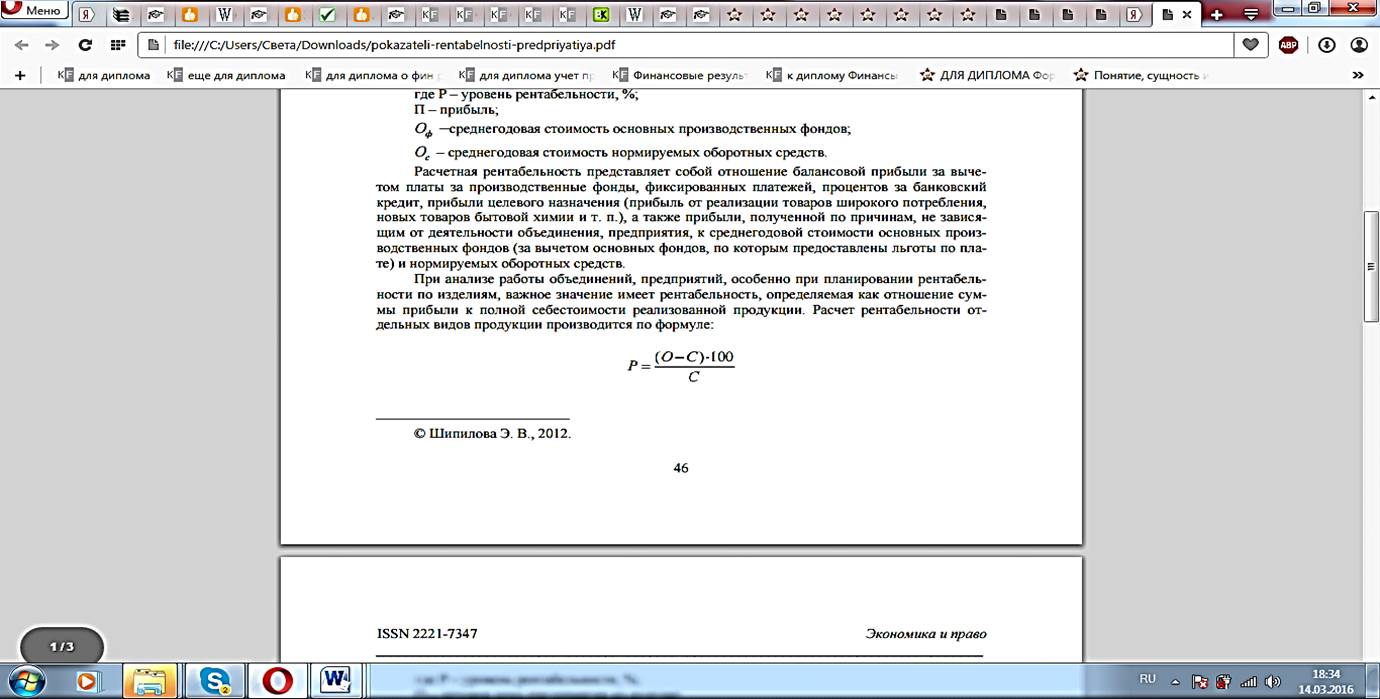

При анализе работы объединений, предприятий,

особенно при планировании рентабельности по изделиям, важное значение имеет

рентабельность, определяемая как отношение суммы прибыли к полной себестоимости

реализованной продукции. Расчет рентабельности отдельных видов продукции

производится по формуле:

(1.2)

(1.2)

где Р - уровень рентабельности, %; О - оптовая

цена предприятия на изделие; С - полная себестоимость изделия. Показатель

рентабельности по изделиям отражает эффективность затрат живого и

овеществленного труда на производство продукции. В машиностроении и других

обрабатывающих отраслях промышленности рентабельность определяют как отношение

прибыли к себестоимости за вычетом стоимости использованного сырья, топлива,

энергии, материалов, полуфабрикатов и комплектующих изделий. При этом может

быть использована формула:

(1.3)

(1.3)

где Рс-м - расчетный

норматив рентабельности к себестоимости за вычетом материальных затрат; Ф -

производственные фонды отрасли (подотрасли) промышленности; Рф - норматив

рентабельности к производственным фондам; С - M - себестоимость

товарной продукции за вычетом прямых материальных затрат.

Использование показателя нормативной расчетной

рентабельности в обрабатывающих отраслях промышленности обусловлено высоким удельным

весом в себестоимости продукции этих отраслей материальных затрат,

значительными их колебаниями в себестоимости отдельных видов изделий и широкими

возможностями технологической замены используемого сырья, материалов [18].

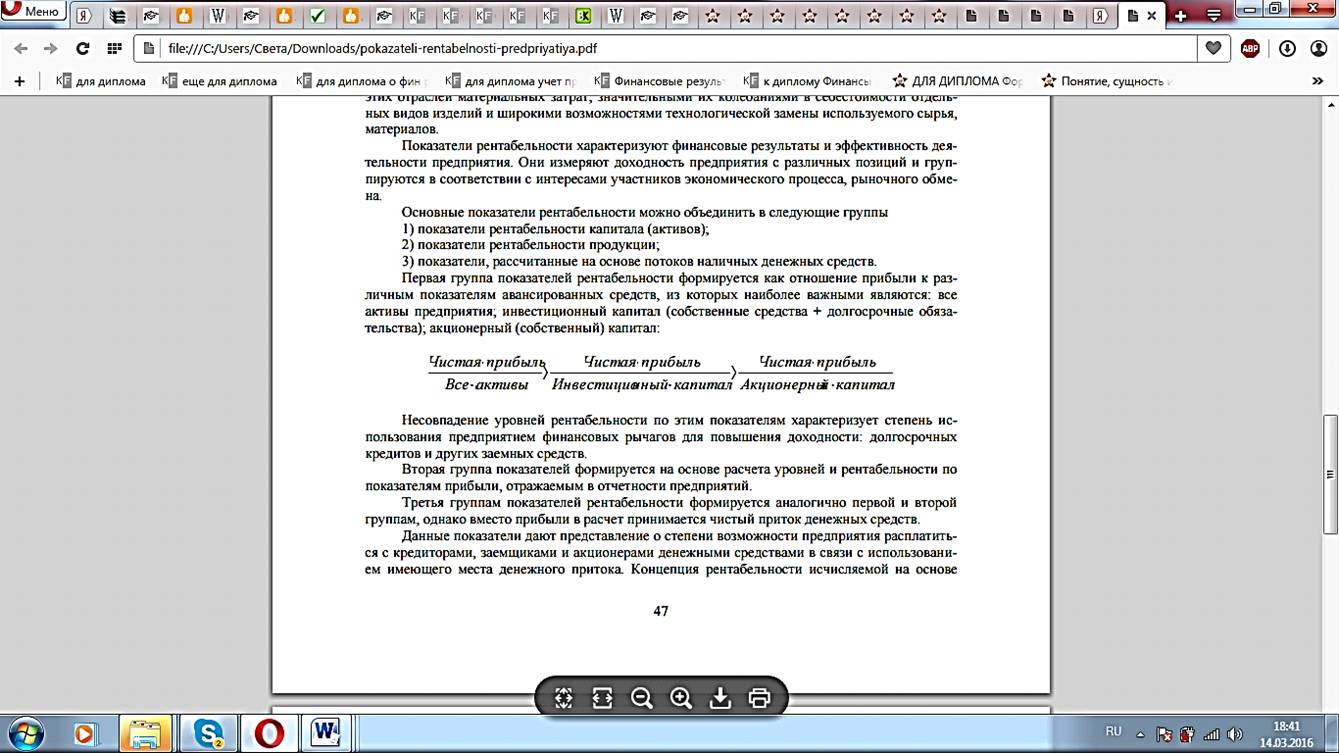

Показатели рентабельности характеризуют

финансовые результаты и эффективность деятельности предприятия. Они измеряют

доходность предприятия с различных позиций и группируются в соответствии с

интересами участников экономического процесса, рыночного обмена.

Основные показатели рентабельности можно

объединить в следующие группы 1) показатели рентабельности капитала (активов);

2) показатели рентабельности продукции; 3) показатели, рассчитанные на основе

потоков наличных денежных средств [2, c.202].

Первая группа показателей рентабельности

формируется как отношение прибыли к различным показателям авансированных

средств, из которых наиболее важными являются: все активы предприятия;

инвестиционный капитал (собственные средства + долгосрочные обязательства);

акционерный (собственный) капитал:

(1.4)

(1.4)

Несовпадение уровней рентабельности по этим

показателям характеризует степень использования предприятием финансовых рычагов

для повышения доходности: долгосрочных кредитов и других заемных средств.

Вторая группа показателей формируется на основе

расчета уровней и рентабельности по показателям прибыли, отражаемым в

отчетности предприятий.

Третья группа показателей рентабельности

формируется аналогично первой и второй группам, однако вместо прибыли в расчет

принимается чистый приток денежных средств.

Данные показатели дают представление о степени

возможности предприятия расплатиться с кредиторами, заемщиками и акционерами

денежными средствами в связи с использованием имеющего места денежного притока.

Концепция рентабельности, исчисляемой на основе притока денежных средств,

широко применяется в странах с развитой рыночной экономикой. Она приоритетна,

потому что операции с денежными потоками, обеспечивающие платежеспособность,

являются существенным признаком состояния предприятия [11].

Показатели рентабельности производства имеют

особенно важное значение в современных, рыночных условиях, когда руководству

предприятия требуется постоянно принимать ряд неординарных решений для

обеспечения прибыльности, а, следовательно, финансовой устойчивости предприятия

(фирмы). Факторы, оказывающие влияние на рентабельность производства,

многочисленны и многообразны. Одни из них зависят от деятельности конкретных

коллективов, другие связаны с технологией и организацией производства,

эффективности использования производственных ресурсов, внедрением достижений

научно-технического прогресса [18].

ГЛАВА 2.

АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

.1 Краткая характеристика деятельности

предприятия ОАО «Туймазинский завод автобетоновозов»

ОАО «Туймазинский завод автобетоновозов» основан

в 1980 году.

Место нахождения: РФ, Республика Башкортостан,

г. Туймазы, ул. 70 лет Октября, 17. Сокращенное название ОАО «ТЗА».

ОАО «Туймазинский завод автобетоновозов»

является одним из крупнейших российских предприятий машиностроительного

комплекса. Основная специализация предприятия - проектирование и производство

спецтехники для строительства, а также других отраслей промышленности:

автобетоносмесители,

бетононасосы на шасси и стационарные,

распределительные стрелы,

мобильные бетонные заводы,

автокраны,

пеноподъёмники пожарные.

ОАО «ТЗА», изготавливая и продавая технику,

наряду с этим предлагает и комплекс услуг по приобретению, сопровождению,

гарантийному и сервисному обслуживанию, поставке запасных частей:

техническое обслуживание в гарантийный и

послегарантийный периоды;

консультационная поддержка покупателя в плане

обучения персонала и пуско-наладочных работ (бетононасосная техника);

ремонт техники на базе завода;

поставка оригинальных запасных частей;

оптимальная система логистики по отгрузке

техники [19].

Продуктовый портфель компании ежегодно

пополняется новыми моделями техники в соответствии с потребностями рынка,

продукция поставляется во все регионы России и за рубеж.

Высококвалифицированный персонал и инженеры

предприятия обеспечивают точность изготовления и постоянный контроль качества.

Вся выпускаемая продукция проходит комплекс необходимых испытаний. Постоянное

взаимодействие инженерных служб с производством обеспечивает постоянную

разработку новаторских идей для усовершенствования продукции компании.

Организационная структура ОАО «Туймазинский

завод автобетоновозов» представлена на рисунке 2.1

Рисунок 2.1 - Организационная структура ОАО

«ТЗА» [19]

Основными поставщиками материалов для

производства готовой продукции в ОАО «ТЗА» являются ОАО "Магнитогорский

металлургический комбинат"с долей в общем объеме поставок 24.13 %,ОАО

"Управляющая компания холдинга Минский Моторный завод» (республика Беларусь)

с долей в общем объеме поставок 8 %, ОАО "КАМАЗ" с долей в общем

объеме поставок 16 %, LiebherrBetonpumperGmbH (Германия) с долей в общем объеме

поставок 8,78 %.

Анализ финансовой устойчивости

машиностроительной организации начинается с изучения объема, состава, структуры

и динамики ее капитала в разрезе двух его основных составляющих (Приложение А).

На основе горизонтального и вертикального анализа бухгалтерского баланса

определяются положительные и отрицательные тенденции изменений разделов и

статей баланса.

Вертикальный анализ актива баланса ОАО

«Туймазинский завод автобетоновозов» по состоянию на 31.12.2014г. показал, что

имущество предприятия было сформировано в размере 523 657тыс.руб. в набольшей

степени за счет оборотных активов (78,38%),доля внеоборотных активов составила

21,62%. Наибольшую долю в структуре внеоборотных активов составляют основные

средства (69,37%) и отложенные налоговые активы (27,83%). Наименьшую долю

занимают прочие внеоборотные активы (2,75%). В структуре оборотных активов

наибольший удельный вес занимают запасы (76,17%) и дебиторская задолженность

(22,61%).

В целом структура имущества претерпела следующие

изменения в период с 31.12.2012г. по 31.12.2014г: удельный вес

внеоборотныхактивов в общем объеме имущества организации уменьшился на 13,86%

(с 35,48% до 21,62%) за счет увеличения удельного веса оборотных активов на

аналогичную величину(с 64,52% до 78,38%). В составе внеоборотных активов

произошло увеличение доли основных средств на 18,75%, что может быть следствием

развития материально-технической базы организации, или результатом переоценки

основных средств. Меньше всего изменилась доля прочих внеоборотных активов

(изменение составило 1,39%).

В составе оборотных активов произошло

увеличениедоли дебиторской задолженности в общем объеме имущества организации

на 3,87%, а также увеличение доли запасов на 10,42% и налога на добавленную

стоимость по приобретенным ценностям на 0,52%.

Увеличение дебиторской задолженности может быть

вызвано: неосмотрительной кредитной политикой предприятия по отношению к

покупателям, неразборчивым выбором партнеров;наступлением неплатежеспособности

и даже банкротства некоторых потребителей;слишком высокими темпами наращивания

объема продаж;трудностями в реализации продукции.Увеличение запасов

свидетельствует о наращивании производственного потенциала предприятия.

Вертикальный анализ пассива баланса ОАО

«Туймазинский завод автобетонавозов» показал, что источники формирования

имущества неравномерно распределены по разделам пассива баланса предприятия.

Доля собственного капитала несколько превышает долю остальных разделов пассива

баланса ОАО "ТЗА" и составляет53,54 %. Собственный капитал

сформирован за счет нераспределенной прибыли, ее доля составляет в общем объеме

пассива 31,97 %. Предполагаем, что за счет нераспределенной прибыли предприятие

формирует резервный фонд.Долгосрочные обязательства занимают в общей доли

пассива баланса 0,15% и сформированы за счет отложенных налоговых обязательств.

Краткосрочные обязательства занимают 46,31% и сформированы в основном за счет

кредиторской задолженности, которая составляет 53,78% от краткосрочных

обязательств.

Структурные сдвиги: На 31.12.2014г. по сравнению

с предыдущим периодом с 31.12.2012г. в источниках формирования имущества

произошли сильные изменения: удельный вес краткосрочных обязательств уменьшился

на 16,42% за счет увеличения доли собственного капитала на 21,14% и уменьшения

доли долгосрочных обязательств на 4,91%. Уменьшение доли краткосрочных заемных

средств свидетельствует об усилении финансовой устойчивости предприятия и

снижении степени его финансовых рисков в краткосрочной перспективе. Удельный

вес долгосрочных обязательств уменьшился за счет отсутствия прочих

обязательств.

Горизонтальный анализ активов ОАО

"ТЗА" показывает, что их абсолютная сумма за период с 31.12.2012 по

31.12.2014 возросла на 84 711тыс.руб. или на 19,3%. Можно сказать, что

организация повышает свой экономический потенциал. С точки зрения структуры

активов наблюдаемое увеличение произошло в основном за счет роста оборотных

активов - на 127 218 тыс. рублей или 44,9%. В тоже время снижение внеоборотных

активов за аналогичный период составило 22 507 тыс. рублей или 37,54%.

Увеличение оборотных активов организации произошло в основном за счет

увеличения размера запасов на 96 314тыс.руб. и за счет увеличения дебиторской

задолженности на 32 000тыс.руб.

Горизонтальный анализ пассива баланса ОАО «ТЗА»

показывает увеличение пассивов ОАО "ТЗА" на 84 711 тыс. руб.

Увеличение произошло в основном за счет увеличения собственного капитала на 138

406 тыс. руб., наибольший рост в данном разделе обусловило увеличение

нераспределенной прибыли на 139 149тыс.руб. В тоже время произошло снижение

долгосрочных обязательств на 21 393тыс.руб. за счет отсутствия прочих

обязательств и снижение краткосрочных обязательств на 32 282тыс.руб. за счет

уменьшения кредиторской задолженности на 44 053тыс.руб. Увеличение

нераспределенной прибыли указывает на повышение деловой активности организации

и ее резервов.

Таким образом, анализ баланса с помощью методов

горизонтального и вертикального анализа дал нам направление для дальнейшего

изучения финансового состояния предприятия.

.2Анализ структуры и динамики показателей отчета

о финансовых результатах

На первом этапе проведем горизонтальный анализ

отчета о финансовых результатах. Горизонтальный анализ направлен на изучение

темпов роста (прироста) показателей, который объясняет причины изменения в их

структуре, таким образом, он представляет собой абсолютное и относительное

изменение показателей за период. Вертикальный анализ отчета о финансовых

результатах - это анализ структуры формирования финансовых результатов в

сравнении с предыдущим периодом, он помогает разобраться в том, какие

показатели оказали наиболее существенное влияние на чистую прибыль.

Целесообразно подобный расчет производить не

менее чем за 3 года, что повышает объективность данных. Из табл. 2.2.1 мы

видим, что в целом предприятие все три года получало прибыль до налогообложения

и чистую прибыль за год, и основная деятельность также приносила прибыль. Кроме

этого из табл. 2.2.1 следует, что в 2013 г. резко выросла выручка, в 2014 г.

этот показатель снизился по сравнению с предыдущим годом, но все равно остался

выше уровня 2012 г. При этом суммы коммерческих расходов и суммы управленческих

расходов возросли по сравнению с 2012г. Прочие доходы в 2013 г. росли, а в 2014

г. сократились. Прочие расходы все года возрастали. Соответственно, прибыль до

налогообложения в 2014г.резко уменьшилась (почти в 12 раз). Чистая прибыль

меньше прибыли до налогообложения вследствие корректировок на суммы постоянных

налоговых активов, отложенных налоговых активов и обязательств.

Вертикальный анализ показал, что в 2014 году

возросли проценты к уплате, что привело к резкому уменьшению прибыли с 24 093

до 9 229 тыс.руб.

Предприятие в отчетном году не добилось

положительных финансовых результатов в хозяйственной деятельности по сравнению

с фактическими данными предыдущих годов.

Таблица 2.2.1 Показатели формирования финансовых

результатов ОАО «Туймазинский завод автобетоновозов» за 2012-2014 гг., тыс.руб.

|

Показатели

|

Годы

|

Отклонение

(+,-)

|

Темп

изменения, %

|

|

2012

|

2013

|

2014

|

2013г.

от 2012г.

|

2014г.

от 2013г.

|

2013г.

к 2012г.

|

2014г.

к 2013г.

|

|

Выручка

|

1

197 317

|

1

454 408

|

1

206 671

|

+257

091

|

-247

737

|

121,47

|

82,97

|

|

Себестоимость

продаж

|

(981

408)

|

(1

175 798)

|

(1

017 005)

|

+194

390

|

-158

793

|

119,81

|

86,49

|

|

Валовая

прибыль (убыток)

|

215

909

|

278

610

|

189

666

|

+62

701

|

-88

944

|

129,04

|

68,08

|

|

Коммерческие

расходы

|

(6

316)

|

(10

648)

|

(23

271)

|

+4

332

|

+12

623

|

168,59

|

В

2,18 раза

|

|

Управленческие

расходы

|

(141

452)

|

(164

343)

|

(142

302)

|

+22

891

|

-22

041

|

116,18

|

86,59

|

|

Прибыль

(убыток) от продаж

|

68

141

|

103

619

|

24

093

|

+35

478

|

-79

526

|

152,06

|

23,25

|

|

Доходы

от участия в других организациях

|

2

107

|

-

|

-

|

-2

107

|

-

|

-

|

-

|

|

Проценты

к получению

|

142

|

72

|

-

|

-70

|

-72

|

50,70

|

-

|

|

Проценты

к уплате

|

(4

565)

|

(5

404)

|

(5

969)

|

+839

|

+565

|

118,38

|

110,46

|

|

Прочие

доходы

|

30

349

|

38

292

|

22

922

|

+7

943

|

-15

370

|

126,17

|

59,86

|

|

Прочие

расходы

|

(22

396)

|

(28

125)

|

(31

817)

|

+5

729

|

+3

692

|

125,58

|

113,13

|

|

Прибыль

(убыток) до налогообложения

|

73

778

|

108

454

|

9

229

|

+34

676

|

-99

225

|

147

|

8,51

|

|

Чистая

прибыль (убыток)

|

54

716

|

83

343

|

7

663

|

+28

627

|

-75

680

|

152,32

|

9,19

|

Таким образом, по итогам анализа финансовых

результатов мы выявили отклонения, которые требуют дальнейшего анализа и

выделили показатели с неблагоприятной тенденцией (рост коммерческих и

управленческих расходов, рост процентов к уплате, что привело к уменьшению

прибыли).

.3 Анализ рентабельности деятельности ОАО

«Туймазинский завод автобетоновозов»

Эффективность деятельности предприятия наиболее

полно характеризуют показатели рентабельности, поскольку являются

относительными показателями, сопоставляющими результаты с затратами.Проведем

оценку динамики показателей рентабельности за анализируемый период на указанном

предприятии (таблица 2.3.1).

Таблица 2.3.1 Динамика показателей

рентабельности на предприятии

|

Показатели

|

Формула

расчета(%)

|

2013год

|

2014

год

|

Отклонение

2014 от 2013гг.

|

|

Общая

рентабельность продаж

|

Рпр=ЧП/В*100%

|

5,73

|

0,64

|

-5,09

|

|

Рентабельность

производства(окупаемость затрат)

|

Рпд=ВП/С*100%

|

23,70

|

18,65

|

-5,05

|

|

Рентабельность

совокупного капитала(активов)

|

Рк=ЧП/ВБср*100%

|

17,06

|

1,43

|

-15,63

|

|

Рентабельность

оборотных активов

|

Роа=ЧП/Оаср*100%

|

22,99

|

1,79

|

-21,2

|

|

Рентабельность

собственного капитала

|

РСК=ЧП/СКср

|

34,92

|

2,70

|

-32,22

|

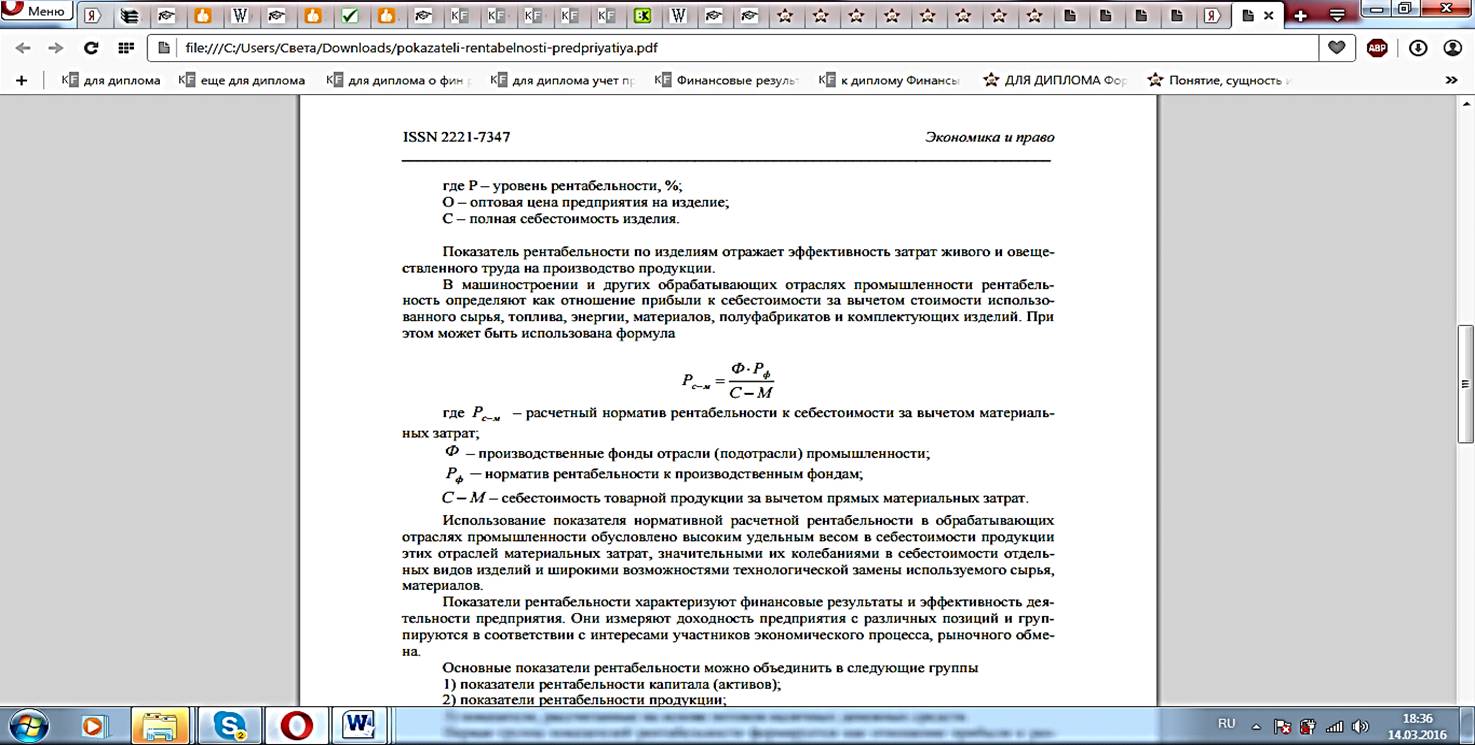

Динамика показателей рентабельности деятельности

предприятия отрицательная, наблюдается отклонение общей рентабельности на

5,09%, рентабельности производства на 5,05%, рентабельности совокупного

капитала на15,63%, рентабельности оборотных активов на21,2%,собственного

капитала на 32,22%. Динамика рентабельности представлена на рисунке 2.3.1

Рисунок 2.3.1 Показатели рентабельности

предприятия

Таким образом, мы видим, что с 2013 по 2014 г.

рентабельность на предприятии ОАО «Туймазинский завод автобетоновозов»

снижается. Снижение рентабельности продаж может указывать на резкое снижение

цен на продукцию при постоянных затратах или снижение спроса и соответственно

увеличение затрат на единицу продукции. Также резкое уменьшение данного

показателя указывает на то, что снизилась доля прибыли в выручке от

продаж.Снижение уровня рентабельности собственного капитала примерно на 53,63%

говорит нам о том, что директора предприятия используют имеющийся в их

распоряжении собственный капитал не рационально и неэффективно. Получившиеся

результаты говорят нам о том, что снижается та часть чистой прибыли, которую

предприятие получает за счет собственных средств. В целом наблюдается общее

снижение уровня рентабельности ОАО «ТЗА», что характеризует снижение

эффективности предпринимательской деятельности, т.е. снижение той прибыли,

которую имеет предприятие с рубля продаж.

ГЛАВА 3.

ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ

.1 Анализ формирования, распределения и

использования прибыли

Анализ прибыли

Анализ использования прибыли предприятия

начинается с исследования уровня и динамики всех показателей, представленных в

форме №2 «Отчет о прибылях и убытках». Затем на основании полученной информации

целесообразно проанализировать структуру выручки от продажи товаров, продукции,

работ, услуг. (Приложение Б)

После проведения общего анализа динамики и

структуры прибыли ОАО «ТЗА» необходимо определить влияние факторов на

формирование валовой прибыли.

У анализируемого предприятия ОАО «ТЗА» произошло

увеличение величины валовой прибыли на сумму 5410 тыс.руб. при росте продаж на

11774 тыс.руб. необходимо определить как повлияло изменение рентабельности

продаж на увеличение валовой прибыли.

Таблица 3.1.1 Анализ факторов, влияющих на

валовую прибыль ОАО «ТЗА» за 2013-2014 г., тыс.руб.

|

Показатели

|

2014

год

|

2013

год

|

|

1.Выручка

от продажи продукции, товаров, работ, услуг

|

1

454 408

|

1

197 317

|

|

2.Себестоимость

проданных товаров, продукции, работ, услуг

|

1

175 798

|

981

408

|

|

3.Валовая

прибыль

|

278

610

|

215

909

|

|

4.Отношение

валовой прибыли к выручке

|

0,1916

|

0,1803

|

Дадим количественную оценку влиянию данных

факторов.

Рассчитаем, как повлияло на величину валовой

прибыли изменение объема продаж.

ΔВП=(В1-В0)*ВП0/В0=

(1 454 408-1 197 317)215 909/1 197 317=46 360,54тыс.руб.

Таким образом, при неизменной рентабельности

продаж (на уровне предыдущего периода) рост объема продаж на 257 091тыс.руб.

привел к увеличению валовой прибыли на 46 360,54тыс.руб.

Оценка влияния рентабельности продаж будет

следующей.

ΔВП=(ВП1/В1 -

ВП0/В0)*В1=(278 610/1 454 408 -215 909/1 197 317)*1 454 408=16 434,81тыс.руб.

Таким образом, уменьшение рентабельности продаж

(маржи валовой прибыли) на 5,09% привело к увеличению величины валовой прибыли

на сумму 16 434,81тыс.руб.

Совокупное влияние факторов на валовую прибыль

(ВП) будет следующим:

За счет роста объема продаж ВП возросла на 46

360,54тыс.руб.

За счет уменьшения рентабельности продаж ВП

увеличилась на 16 434,81тыс.руб.

Общее изменение валовой прибыли 62

795,35тыс.руб.

.2 Пути повышения эффективности финансовых

результатов

В условиях рыночной экономики управление

финансовыми результатами занимает центральное место в деловой жизни

хозяйствующих субъектов. Финансовое состояние характеризуется обеспеченностью

финансовыми ресурсами, необходимыми для нормального функционирования,

целесообразным их размещением и эффективным использованием. Назначение

управления финансовыми результатами - своевременно выявлять и устранять

недостатки в развитии организации, находить резервы для улучшения финансового

состояния организации и обеспечения финансовой устойчивости ее деятельности.

В ходе проведения анализа наблюдается уменьшение

основных показателей финансовой деятельности ОАО «Туймазинский завод

автобетоновозов» (снижение прибыли от основной деятельности снижение выручки,

но не ниже уровня 2012 года, снижение рентабельности по всем пунктам, снижение

экономического потенциала предприятия в целом), что является отрицательной

тенденцией, так как свидетельствует об ухудшении общего финансового результата

производственно-хозяйственной деятельности предприятия с учетом всех ее

сторон.Прибыль до налогообложения в 2014г. резко уменьшилась (почти в 12 раз),

соответственно чистая прибыль также изменилась в меньшую сторону.Все показатели

рентабельности находятся на низком уровне, что свидетельствует о

неэффективности хозяйственной деятельности.

Одной из причин снижения рентабельности за

рассматриваемый нами период является резкое снижение прибыли, несмотря на то,

что себестоимость продаж также снизилась в 2014г. Таким образом, одним из

предложений повышения рентабельности является повышение прибыли при сдерживании

себестоимости продукции на приемлемом для компании уровне.

Определим за счет каких факторов можно повысить

прибыль предприятия и удержать несоразмерный рост себестоимости продукции в

будущем.

Оптимизация модельного ряда и комплектации

производимой спецтехники, поддержание тех инвестиционных проектов, от которых

ожидается наибольшая отдача и благодаря которым возможно повышение

конкурентоспособности ОАО «ТЗА».

К их числу относится: во-первых, создание

производства 4-х и 6-ти цилиндровых двигателей рабочим объёмом от 4,0 до 7,0

литров;

во-вторых, создание производства широкого

модельного ряда механических и автоматизированных КПП для грузовых автомобилей;

в-третьих, создание семейства грузовых

автомобилей нового поколения, в частности создание нового семейства кабин,

мостов и 12-литровых двигателей «Евро-5».

Наконец, речь идет о создании перспективного

семейства полноприводных многофункциональных автомобилей. Выбор именно этих

направлений продиктован спросом на машиностроительном рынке, а также

перспективностью данных «ниш» автомобилестроения.

Повышение активности продаж на свободном рынке

за счет проведения всевозможных агитационных компаний, акций и участия

акционерного общества в технологических выставках. Проведения дисконтных акций

постоянным корпоративным клиентам компании. Все это будет способствовать

повышению спроса, также стоит наращивать объемы чистой прибыли за счет

реализации услуг по оказанию ремонта, дальнейшему обслуживанию и наладке уже

приобретенного оборудования и машин.

Работа с поставщиками по снижению закупочных

цен, увеличение периодов расчета с поставщиками, ограничение периода расчетов

для покупателей, сокращение накладных расходов [19].

Низкие показатели рентабельноститакже

свидетельствуют о значительном размере расходов. Чтобы увеличить показатели

чистой прибыли и рентабельность продаж, прежде всего, необходимо увеличить темп

роста товарооборота и снизить темп роста себестоимости продаж. В целях увеличения

рентабельности продаж стоит обратить внимание на коммерческие расходы, которые

выросли на 12 623 тыс. руб. в 2014г.

Стоит отметить, что сегодня в условиях

конкуренции и сложившейся неблагоприятной экономической обстановке,

предприятиям не выгодно иметь дебиторскую задолженность. Как видно из баланса,

дебиторская задолженность к 2014 году увеличивается и достигает размера 129

100тыс. руб. Возросшие размеры дебиторской задолженности замедляют

оборачиваемость оборотных активов и активов в целом, что отрицательно влияет на

некоторые показатели рентабельности. В связи с этим возникает необходимость

снижения дебиторской задолженности.

Таким образом, по итогам анализа финансовых

результатов и рентабельности предприятия ОАО «Туймазинский завод автобетоновозов»

видно, что предприятие не может покрыть значительную часть своих заемных

обязательств, из-за чего уменьшается прибыль до налогообложения и чистая

прибыль предприятия. Предприятие недостаточно финансируется за счет собственных

средств и сильно зависит от своих кредиторов.

ЗАКЛЮЧЕНИЕ

На основании материала, рассмотренного в данной

работе, можно сделать выводы:

В первой главе работы рассмотрены теоретические

основы анализа финансовых результатов и рентабельности деятельности

предприятия, в том числе экономическая сущность финансовых результатов, цель,

задачи и методика анализа финансовых результатов, а также показатели

рентабельности и методика их расчета. Во второй главе проведен анализ

финансовых результатов и рентабельности деятельности ОАО «Туймазинский завод

автобетонавозов». В третьей главе рассмотрены пути повышения эффективности

финансовых результатов деятельности исследуемого предприятия.

Проведенный анализ финансовых результатов и

рентабельности деятельности ОАО «Туймазинский завод автобетонавозов» позволил

сделать следующие выводы:

Предприятие в отчетном году не добилось

положительных финансовых результатов в хозяйственной деятельности по сравнению

с фактическими данными предыдущих годов, наблюдается общее снижение уровня

рентабельности ОАО «ТЗА», что характеризует снижение эффективности

предпринимательской деятельности, т.е. снижение той прибыли, которую имеет

предприятие с рубля продаж. В целом финансовые результаты предприятия можно

оценить как неудовлетворительные. Однако несмотря на понижение финансовых

показателей, ОАО «ТЗА» имеет все перспективы для возвращения к стабильному

финансовому состоянию. Это возможно за счет внедрения в деятельность

предприятия таких факторов, как:

Оптимизация модельного ряда и комплектации

производимой спецтехники, поддержание тех инвестиционных проектов, от которых

ожидается наибольшая отдача и благодаря которым возможно повышение

конкурентоспособности ОАО «ТЗА».

Повышение активности продаж на свободном рынке

за счет проведения всевозможных агитационных компаний, акций и участия

акционерного общества в технологических выставках

Работа с поставщиками по снижению закупочных

цен, увеличение периодов расчета с поставщиками, ограничение периода расчетов

для покупателей, сокращение накладных расходов.

Таким образом, несмотря на низкие показатели

финансовых результатов и рентабельности ОАО «Туймазинский завод

автобетонавозов» имеет все перспективы, чтобы вернуться к стабильному

финансовому состоянию.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Баканов

М.И. [Текст]:Теория экономического анализа/М.И. Баканов - М.: Финансы и

статистика, 2011. - 416 с.

Войтоловский

Н.В., Калинина А.П., Мазурова И.И. [Текст]: Экономический анализ: учебник для

бакалавров под ред. Н.В. Войтоловского, А.П. Калининой, И.И. Мазуровой. - 4-е

изд., перераб. и доп. - М.: Изд-во Юрайт, 2014. - 548 с.

Ионова

А.Ф. <#"882106.files/image007.jpg">

Форма 0710001 с.2

|

Пояснения

|

Наименование

показателя2)

|

Код

|

На

|

31

декабря

|

|

На

31 декабря

|

На

31декабря

|

|

|

|

|

2014

|

г

|

|

2013

|

г.

|

|

2012

|

г.

|

|

|

|

|

|

|

|

ПАССИВ

III. КАПИТАЛ И РЕЗЕРВЫ6) Уставный капитал (складочный капитал, уставный фонд,

вклады товарищей)

|

1310

|

82

200

|

82

200

|

82

200

|

|

Собственные

акции, выкупленные у акционеров

|

1320

|

|

|

|

|

|

|

|

-

|

|

|

-

|

|

|

-

|

|

|

Переоценка

внеоборотных активов

|

1340

|

26

615

|

26

816

|

27

357

|

|

Добавочный

капитал (без переоценки)

|

1350

|

-

|

-

|

-

|

|

Резервный

капитал

|

1360

|

4

110

|

4

110

|

4

110

|

|

Нераспределенная

прибыль (непокрытый убыток)

|

1370

|

167

421

|

83

877

|

28

272

|

|

Итого

по разделу III

|

1300

|

280

346

|

197

003

|

141

940

|

|

IV.

ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства

|

1410

|

-

|

-

|

-

|

|

5554

|

Отложенные

налоговые обязательства

|

1420

|

827

|

684

|

455

|

|

Оценочные

обязательства

|

1430

|

-

|

-

|

-

|

|

5554

|

Прочие

обязательства

|

1450

|

-

|

1

516

|

17

259

|

|

Итого

по разделу IV

|

1400

|

827

|

2

200

|

22

220

|

|

5560

|

V.

КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства

|

1510

|

89

480

|

66

427

|

88

633

|

|

5560

|

Кредиторская

задолженность

|

1520

|

130

401

|

182

370

|

174

454

|

|

Доходы

будущих периодов

|

1530

|

-

|

-

|

-

|

|

5700

|

Оценочные

обязательства

|

1540

|

22

603

|

5

532

|

11

699

|

|

Прочие

обязательства

|

1550

|

-

|

-

|

-

|

|

Итого

по разделу V

|

1500

|

242

484

|

254

329

|

274

766

|

|

БАЛАНС

|

1700

|

523

657

|

453

532

|

438

046

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ПРИЛОЖЕНИЕ Б

Отчет о финансовых результатах

|

за

|

Январь-

Декабрь

|

|

2014

|

г.

|

Коды

|

|

Форма

по ОКУД

|

0710002

|

|

Дата

(число, месяц, год)

|

31

|

12

|

2014

|

|

Организация

|

ОАО

ТУЙМАЗИНСКИЙ ЗАВОД АВТОБЕТОНОВОЗОВ

|

по

ОКПО

|

05750875

|

|

Идентификационный

номер налогоплательщика

|

ИНН

|

0269008334

|

|

Вид

экономической деятельности

|

Производство

автомобилей специального назначения

|

по

ОКВЭД

|

34.10.5

|

|

Организационно-правовая

форма/форма собственности

|

открытые

|

|

47

|

16

|

|

акционерые

/ частная собственность

|

по

ОКОПФ/ОКФС

|

|

|

|

Единица

измерения: в тыс. руб.

|

по

ОКЕИ

|

384

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Пояснения

|

Наименование

показателя

|

Код

|

За

Январь-Декабрь 2014 г.

|

За

Январь-Декабрь 2013 г.

|

|

Выручка

|

2110

|

1

454 408

|

1

197 317

|

|

Себестоимость

продаж

|

2120

|

(1

175 798)

|

(981

408)

|

|

Валовая

прибыль (убыток)

|

2100

|

278

610

|

215

909

|

|

Коммерческие

расходы

|

2210

|

(10

648)

|

(6

316)

|

|

Управленческие

расходы

|

2220

|

(164

343)

|

(141

452)

|

|

Прибыль

(убыток) от продаж

|

2200

|

103

619

|

68

141

|

|

Доходы

от участия в других организациях

|

2310

|

-

|

2

107

|

|

Проценты

к получению

|

2320

|

72

|

142

|

|

Проценты

к уплате

|

2330

|

(5

404)

|

(4

565)

|

|

Прочие

доходы

|

2340

|

38

292

|

30

349

|

|

Прочие

расходы

|

2350

|

(28

125)

|

(22

396)

|

|

Прибыль

(убыток) до налогообложения

|

2300

|

108

454

|

73

778

|

|

Текущий

налог на прибыль

|

2410

|

-

|

-

|

|

в

т.ч. постоянные налоговые обязательства (активы)

|

2421

|

958

|

1

503

|

|

Изменение

отложенных налоговых обязательств

|

2430

|

(240)

|

(229)

|

|

Изменение

отложенных налоговых активов

|

2450

|

(24

621)

|

(16

030)

|

|

Прочее

|

2460

|

(250)

|

(2

803)

|

|

Чистая

прибыль (убыток)

|

2400

|

63

343

|

54

716

|

форма 0710002 с. 2

|

Пояснения

|

Наименование

показателя

|

Код

|

За

Январь-Декабрь 2014 г.

|

За

Январь-Декабрь 2013 г.

|

|

СПРАВОЧНО

Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль

(убыток) периода

|

2510

|

-

|

-

|

|

Результат

от прочих операций, не включаемый в чистую прибыль (убыток) периода

|

2520

|

-

|

-

|

|

Совокупный

финансовый результат периода

|

2500

|

83

343

|

54

716

|

|

Базовая

прибыль (убыток) на акцию

|

2900

|

122

|

80

|

|

Разводненная

прибыль (убыток) на акцию

|

2910

|

-

|

-

|