Проблемы слияния и поглощения компаний в современной экономике

Проблемы

слияния и поглощения компаний в современной экономике

Содержание

Введение

Глава 1. Теоретические аспекты

процессов слияния и поглощения компаний в современной экономике

.1 Понятие «слияния», «поглощения» и

история их развития в мировой экономике

.2 Причины, классификация и методы

слияний и поглощений

.3 Этапы процессов слияния и

поглощения компаний

Глава 2. Проблемы и перспективы

процессов слияния и поглощения компаний в экономике России

.1 Российский рынок слияния и

поглощения компаний в 2009-2012 гг.

.2 Проблемы и негативные последствия

процессов слияния и поглощения

.3 Способы защиты от недружественных

поглощений в современной экономике

Заключение

Список литературы

Введение

С момента начала экономического кризиса в США в

2007г., который дал старт мировому экономическому кризису, прошло уже более

пяти лет. При этом современное состояние развития национальной и мировой

экономики уже невозможно представить без происходящих процессов слияний и

поглощений компаний. Поэтому дискуссии о формах консолидации активов,

концентрации капитала, влиянии слияний и поглощений на внутристрановую и

глобальную конкуренцию не теряют своей актуальности.

Это связано с количественной динамикой рынка

слияний и поглощений: на протяжении долгих лет, вплоть до начала мирового

экономического кризиса 2007-2009 гг., росло не только общее число М&А

(Mergers & Acquisitions - слияния и поглощения), но и стоимостной объем

сделок. Стоимость всех мировых сделок по слиянию и поглощению, заключенных в

2001 году составила $1,6 трлн., в 2004 г. - $1,9 трлн., а в 2007 г. уже $4,2

трлн. Динамика оказалась столь внушительной, что не оставила сомнений в

исключительно высокой значимости этих процессов.

Достигнув таких глобальных масштабов, рынок

слияний и поглощений стал одним из индикаторов мировой экономики. По

качественным и количественным изменениям этого параметра теперь можно судить в

известном смысле не только об уровне развития национальных экономик, но и о

состоянии мировой экономики в целом, ее проблемах и перспективах.

Данная тема актуальна и для современного этапа

развития экономики России, не только из-за того, что слияния и поглощения -

относительно новое явление по сравнению со странами, где эти процессы идут уже

давно, но и из-за характерных национальных особенностей, связанных со

спецификой российской экономической модели.

Предметом данной работы является процесс слияния

и поглощения компаний. Объектом - компании, находящиеся в стадии слияния и

поглощения, либо осуществившие данное изменение.

Целью данной работы является изучение проблем

слияния и поглощения компаний в современной экономике.

Для реализации цели необходимо решить ряд задач:

рассмотреть теоретические аспекты процессов

слияния и поглощения компаний в современной экономике;

проанализировать российский рынок слияния и

поглощения компаний в 2009-2012 гг.;

выявить проблемы и негативные последствия

процессов слияния и поглощения;

определить способы защиты от недружественных

поглощений в современной экономике.

Глава 1. Теоретические аспекты процессов слияния

и поглощения компаний в современной экономике

.1 Понятие «слияния», «поглощения» и

история их развития в мировой экономике

В экономической литературе существуют различные

подходы к определению и классификации сделок слияния и поглощения. В узком понимании

под слиянием понимается передача всех прав и обязанностей двух или более

компаний новому юридическому лицу в процессе реорганизации. Соответственно,

поглощением считается прекращение деятельности одного или нескольких обществ с

передачей всех их прав и обязанностей другому юридическому лицу. В широком

понимании слияние и поглощение связано с переходом контроля над деятельностью

компаний, который может носить как формальный, так и неформальный характер.

Узкое понимание слияний и поглощений происходит

из юридического определения понятия реорганизации юридического лица, формами

которого являются слияния и присоединения. Реорганизация компаний, как

определено Гражданским Кодексом РФ и Законом «Об акционерных обществах»,

означает изменение юридического статуса одного или нескольких субъектов,

задействованных в реорганизации. Какое-либо юридическое лицо может изменить

свой юридический статус только одним из определенных законодательством

способов. Формы реорганизации компаний можно разделить на две группы: без

привлечения уже существующих организаций - реорганизация путем разделения,

выделения или преобразования и при участии уже существующих юридических лиц -

реорганизация путем слияния или присоединения компаний. [9, c.

59]лияния - сделки, сопровождающиеся появлением новой компании, образующейся на

основе двух или нескольких прежних. При этом новая компания берет под свой

контроль и управление все активы и обязательства компаний - своих составных

частей, после чего последние распускаются. В российской практике выделяют

«присоединения» - объединение нескольких компаний, в результате которого одна

из них выживает, а остальные утрачивают свою самостоятельность и прекращают

существование. [12, c. 21]

Поглощения - взятие одной компанией другой под

свой контроль, управление ею с приобретением абсолютного или частичного права

собственности на нее; чаще всего осуществляется посредством скупки акций

поглощаемой компании на рынке. [13, c. 29]

Слияния и поглощения компаний получили

распространение в США в конце XIX века. На протяжении всей своей истории

M&A на Западе носили волнообразный характер, напрямую отражая состояние

экономики. Эксперты выделяют пять наиболее выраженных волн в развитии этих

процессов, каждая из которых имеет свои особенности (рис.1):

- 1904 гг. - горизонтальная консолидация;

- 1929 гг. - растущая концентрация;

- 1969 гг. - эра конгломератов;

- 1989 гг. - деконгломерация;

- 2000 гг. - эра мегаслияний. [27, c.

54]

Рис.1. Основные волны слияний/поглощений в США

Первый пик слияний пришелся на конец

девятнадцатого века. Большинство слияний осуществлялись по принципу

горизонтальной интеграции. В это время практически во всех отраслях

господствовали монополии. Возможность существенно влиять на рыночные цены,

манипулируя производством и предложением, обеспечивало им особенно высокую

прибыльность и меняло саму суть рыночной экономики, базировавшейся до этого на

принципах свободной конкуренции. Потом появились предприятия, которые можно

считать предшественниками современных вертикально интегрированных корпораций.

Отличительной чертой большинства слияний являлся многосторонний характер: в 75%

от общего числа слияний было вовлечено по крайней мере 5 фирм, в 26% из них

участвовало 10 и более компаний. Иногда объединялись несколько сотен фирм, как

в случае с U.S.Steel, когда J.P.Morgan объединил 785 компаний, создав первую

американскую корпорацию стоимостью более $ 1 млрд. Тогда же были основаны такие

гиганты, как , Standard Oil, Eastman Kodak, American Tobacco и General Electric.

Первая волна слияний закончилась в 1904 г. Вместе с крахом фондового рынка. [1,

c. 66]

Вторая волна слияний и поглощений в США являлась

результатом поствоенного экономического бума. В связи с введением

антимонопольного законодательства слияния компаний в отраслях приводят уже не к

господству монополии, а к олигополии, то есть доминированию небольшого числа

крупнейших фирм. Слияния чаще всего носили горизонтальных характер, что

увеличивало консолидацию рынков. Вторая волна закончилась в 1929г., опять же вместе

с крахом фондового рынка.

Эра конгломератов 1965 - 1969 годов

характеризуется всплеском слияния фирм, занятых в разных видах бизнеса.

Конгломерат Gulf& Western за 5 лет купил 80 фирм. По оценке Федеральной

торговой комиссии США, в период с 1965 по 1975г. 80% слияний привели к

образованию конгломератов. Число чистых конгломератных слияний возросло с 10,1%

в 1948-1955 гг. до 45,5% в 1972-1979 гг. Потом жесткое антимонопольное

законодательство ограничило горизонтальную и вертикальную интеграцию, и количество

горизонтальных слияний сократилось. [9, c. 89]

В период с 1981 по 1989 гг. число слияний

конгломератного типа резко сократилось. Более того, создание новых объединений

сопровождалось разрушением ранее созданных конгломератов. Заметной становится

тенденция враждебных поглощений. Учитывая смягчение антимонопольной политики, в

этот период наиболее распространены горизонтальные слияния.

В 90-е годы одной из причин слияний стало

стремление бизнеса обеспечить стабильность в условиях меняющихся рынков. На Западе

в результате жесткой конкуренции стал популярным горизонтальный тип слияний. Их

пик пришелся на 1998-200 гг., когда произошли самые крупные сделки слияний и

поглощений за всю историю. Причины всплеска слияний в 1998 г. связаны с общими

процессами глобализации в экономике, ожидаемым созданием европейского

экономического и валютного союза. Впрочем, существуют и специфические факторы в

каждой конкретной области бизнеса. Например, на рост числа слияний компаний,

специализирующихся на финансовой деятельности, повлиял на рост спроса на услуги

этих фирм, а также сближение ранее принципиальных секторов рынка, банковского и

страхового.

В 1998 г. было заключено 26200 сделок по слиянию

и поглощению компаний, что в 2,3 раза больше, чем в 1990 г. Объем же заключенных

сделок в 1998 г. возрос по сравнению с 1990г. почти в 5 раз. Характерной чертой

последней волны слияний и поглощений стало включение в мировую практику

компаний из Европы (Англия, Франция, Германия, Швеция), Азии (Япония, Сингапур,

Гонконг) и Латинской Америки (Аргентина). [9, c.

102]

Пятая волна слияний и поглощений характеризуется

очень яркими примерами. Так, например, представляют интерес и являются просто

хрестоматийными слияния и поглощения, происходящие в автомобильной

промышленности. Не успели остыть страсти в связи с продажей британской

автомобильной фирмы Rolls-Royce Motor Cars, как в этом же году произошло еще

одно знаменательное событие: немецкая компания Daimler-Benz объединилась с

американской компанией Chrysler Corp. С образованием новой корпорации. Главная

цель данного объединения на первых порах - не столько экономия на масштабе, а

использование готовой сбытовой сети в сфере деятельности партнера и ликвидация

двойных усилий там, где они имеются.

Таким образом, слияния и поглощения как экономический

процессы начали наиболее ярко осуществляться с конца XIX века в США. Слияния и

поглощения компаний проходили на протяжении всей своей истории не равномерно, а

носили волнообразный характер. Каждый из пяти выше описанных периодов имеет

свои характерные особенности. Слияния и поглощения в России начинаются лишь в

начале 1990-х годов, после перехода к рыночной экономики. По этой причине

история процессов слияния и поглощений в России существенно отличается от

американской и европейской историй данных процессов.

1.2 Причины,

классификация и методы слияний и поглощений

Отличительными признаками поглощения,

проводимого в форме слияния или присоединения, являются:

установление контроля над приобретаемым

бизнесом;

устранение хозяйственной самостоятельности

приобретаемой компании;

устранение юридической самостоятельности

приобретаемой компании;

устранение договорных отношений с приобретаемой

компанией;

создание единой финансовой структуры.

Заметим, что большинство сделок на рынке слияний

и поглощений как в мире, так и в России редко заканчиваются описанным образом.

Как правило, поглощенная компания переходит под контроль компании-покупателя,

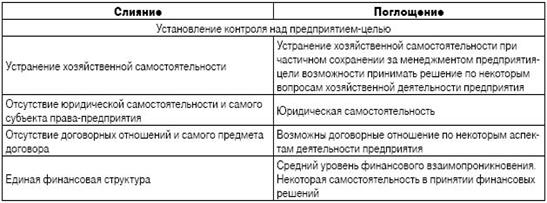

сохраняя при этом юридическую самостоятельность. В табл. 1. представлены

наиболее существенные параметры, характеризующие содержательные отличия сделок

по поглощению и слиянию.

Таблица 1

Сравнительный анализ механизмов слияния и

поглощений

Причинами сделок по слиянию и поглощению служат

цели, которые преследуют участники сделки. Мотивы проведения сделок по слиянию

и поглощению с точки зрения собственников бизнеса связаны с ресурсами, которыми

располагает компания-инициатор сделки:

мотивы сокращения оттока ресурсов (денежных

средств);

мотивы увеличения или стабилизации притока

ресурсов;

нейтральные мотивы по отношению к движению

ресурсов. [12, c. 23]

С позиций управленческого подхода причины сделок

по слиянию и поглощению могут быть классифицированы по направлениям

деятельности компании и перспективам ее дальнейшего развития:

операционные мотивы;

финансовые мотивы;

инвестиционные мотивы;

стратегические мотивы. [15, c.

22]

Наиболее внятный мотив сделок по слиянию и

поглощению со стороны компании-покупателя - это повышение стоимости компании за

счет расширения бизнеса. При этом могут решаться самые разнообразные задачи:

устранение конкурента (горизонтальная

интеграция);

выход за счет поглощаемой компании на новые

рынки (горизонтальная и вертикальная интеграция);

диверсификация бизнеса и уменьшение

хозяйственных рисков, смена вида деятельности, бизнеса (сделки конгломератного

типа);

экспроприация чужого бизнеса (все предыдущие

стратегии);

отмывание доходов, полученных преступным путем;

восстановление государственного контроля в

отрасли (при участии государства в сделке). [17, c.

208]

Увеличение доли рынка достигается за счет

увеличения объемов производства в корпорации после проведения сделки при

горизонтальной и вертикальной интеграции. В тех сегментах рынка, где

существовала ценовая конкуренция между участниками сделки, достигается более

эффективная ценовая политика. Иногда после завершения сделки происходит

ликвидация поглощенного конкурента для устранения ценовой конкуренции.

Антимонопольное законодательство ограничивает сделки подобного рода, которые

могут привести к ограничению конкуренции.

К числу причин проведения сделок по слиянию и

поглощению следует отнести стремление компании-покупателя получить

синергетический эффект. Синергетический эффект - увеличение эффективности

компании, образовавшейся в результате слияния, по сравнению с суммарной

эффективностью сливающихся компаний до их объединения. Получение

синергетического эффекта достигается за счет роста доходов и снижения издержек

объединенной компании, которые могут выражаться:

в снижении транзакционных издержек за счет

перехода на внутренние цены между компанией-целью и покупателем. Чаще всего

снижение достигается при вертикальной интеграции, между компаниями работающими

в одной технологической цепочке;

в экономии на постоянных издержках за счет

оптимизации организационных структур и использования современных технологий

управления. Как правило, участники сделки обладают рядом схожих или дублирующих

подразделений. Создание единого подразделения, которое будет работать в

интересах двух компаний, или передача его функций компании-инициатору позволяет

избежать дублирования. Чаще всего к таким подразделениям относятся бухгалтерия

и финансовая служба, отдел маркетинга и рекламы, отдел продаж. Экономия на

постоянных издержках темы больше, чем выше их доля в расходах участников

сделки;

в достижении финансовой синергии за счет

оптимизации финансовой структуры, налоговых платежей и установления контроля

над финансовыми потоками компании-цели. Достаточно часто компания-инициатор

сделки работает в высокодоходной отрасли экономики (нефтегазовый сектор,

металлургия и горнодобывающая отрасль) и имеет избыточные денежные потоки. При

проведении сделок конгломератного или иного типа такой компанией происходит перераспределение

избыточной ликвидности в пользу других эффективных видов деятельности, что

позволяет добиться внутренней диверсификации капитала в корпорации;

в использовании более совершенных технологий

производства продукции и т.п.

Наконец, еще одной причиной подобных сделок в

России следует считать поглощение путем «отъема» собственности с целью

последующей продажи и получения сверхприбыли, т.н. рейдерство. [2, c.

30]

Целями поглощаемой компании при проведении

сделки поглощения в любой ее форме является получение так называемой премии

поглощения. Премия поглощения представляет собой разницу между ценой выкупа

одной акции при проведении сделки поглощения и текущей рыночной ценой этой

акции на момент выдвижения кампанией-покупателем предложения на покупку (тендерного

предложения). Чем выше премия поглощения, тем больше вероятность того, что

компания-цель ответит согласием на тендерное предложение компании-покупателя.

Однако согласие поглощаемой компании нельзя считать критерием успешности

сделки.

Сделки по слиянию и поглощению относятся к числу

интеграционных сделок. Интеграционные сделки можно классифицировать по

нескольким видовым признакам:

в соответствии с правовой нормой, в рамках

которой проводится сделка;

по целям участников сделки;

по степени изменения корпоративного контроля в

результате сделки;

по методам проведения сделки;

по согласованности сделки и т.д. [14, c.

13]

Классификация сделок в соответствии с правовой

нормой основывается на описании интеграционных и дезинтеграционных сделок

Гражданским кодексом РФ и ФЗ «Об акционерных обществах». Реорганизационные

процедуры, предусмотренные действующим законодательством, включают: слияние,

присоединение, разделение, выделение и преобразование. Слияние в трактовке

законодателя - это образование в результате интеграционного процесса нового

юридического лица из двух и более лиц, прекращающих свое существование.

Присоединение - это создание единого юридического лица на базе одного из

участников процесса с прекращением деятельности всех остальных и передачей всех

прав и обязанностей укрупненной компании. Разделение - это прекращение

деятельности общества с передачей прав и обязанностей вновь создаваемым

компаниям. Выделение - выделение части имущества, части прав и обязанностей из

реорганизуемой компании с передачей их вновь образуемым юридическим лицам. Под

преобразованием законодатель понимает смену организационно-правовой формы

предприятия.

Классификация сделок по целям участников

предполагает установление целей всех участников сделки, как компании-инициатора

сделки, так и компании-цели. С позиций компании инициатора сделки выделяются

следующие виды сделок:

сделки промежуточного характера - с целью

получения промежуточного уровня контроля над компанией-целью;

сделки финальные - по своей сути это сделки по

слияниям и поглощениям - с целью расширения масштабов бизнеса, получения

синергетического эффекта, устранения конкурента, диверсификации видов

деятельности и хозяйственных рисков. [11, c.

10]

В любом случае речь идет о получении

компанией-инициатором сделки потенциального выигрыша, который возникает при

оптимальном проведении сделки и сопутствующих ей мероприятий. Потенциальный

выигрыш достигается за счет синергетического эффекта и снижения агентских

издержек. Синергетический эффект, как уже отмечалось выше, возникает в виде

дополнительной стоимости интегрированного участника, что происходит вследствие

использования корпорацией новых возможностей: доступ к новым технологиям и

опыту работы, снижение расходов за счет использования трансфертных цен и т.п.

Цели, которые преследует поглощаемая компания,

не столь разнообразны. Как правило, целью такой сделки является продажа бизнеса

с премией.

На рынке корпоративного контроля происходят

процессы приобретения, разъединения и продаж прав контроля над компанией. По

степени изменения корпоративного контроля, выделяют следующие виды сделок:

консолидация;

полное приобретение;

участие;

влияние;

партнерство;

покупка;

поглощение;

присоединение;

слияние активов;

слияние фирм. [18, c.

69]

Интеграционные процессы в своей совокупности

могут быть разделены на две большие группы: сделки по слиянию и сделки по

приобретению.

Если при интеграции происходит приобретение прав

корпоративного контроля в рамках существующих хозяйствующих субъектов, то такие

сделки относятся к сделкам по приобретению. Семейство сделок по приобретению

неоднородно. Выделяются сделки по частичному или полному приобретению.

При полном приобретении происходит установление

полного корпоративного контроля над компанией с сохранением юридической

самостоятельности всех участников сделки. В данном случае уместно говорить о

поглощении, если компания-цель приобретена новым акционером компании.

Сделки по частичному приобретению обычно

являются промежуточным этапом более крупного процесса по установлению уровня

приобретаемого контроля. Их основная особенность состоит в непостоянстве уровня

установленного контроля. Изменения в уровне контроля могут происходить под

влиянием сделок по продаже компании, изменения величины уставного капитала,

проведения IPO и других причин. Различия в сделках подобного рода заключаются в

уровне приобретаемого пакета акций. К разновидности сделок по частичному

приобретению относится участие. Участие предполагает приобретение доли в

акционерном капитале, достаточной для вхождения в совет директоров. Участие в

акционерном капитале, предполагающее установление блокирующего частичного

контроля называется влиянием. В случае достижения уровня равноправного контроля

(50% на 50%) речь идет о партнерстве. Под покупкой понимается приобретение

преобладающего корпоративного контроля, а под поглощением - доминирующего. [21]

Если же при интеграции происходит передача прав

корпоративного контроля вновь создаваемому предприятию, то такие сделки

относятся к процессам слияния. Слияние происходит в форме слияния активов или

слияния фирм. При слиянии активов происходит передача части корпоративного

контроля над участниками сделки вновь создаваемой компании при сохранении

деятельности инициирующих предприятий. По типу такая сделка напоминает

процедуру выделения, предусмотренную ГК РФ. При слиянии фирм деятельность

участников сделки прекращается и на их основе образуется новое юридическое

лицо, права контроля над которым принадлежат, либо компании-покупателю, либо в

какой-то определенной пропорции всем участникам сделки.

По методам проведения или стратегиям выделяют

следующие виды сделок:

горизонтальная интеграция;

вертикальная интеграция;

круговая интеграция;

параллельная интеграция. [25, c.

161]

При горизонтальной стратегии происходит сделка

между компаниями одного сектора экономики, производящими одну номенклатуру

продукции и близкими по производственному циклу. При расширении ассортимента

выпускаемой продукции в результате сделки говорят о горизонтальной

ассортиментной интеграции. В ситуации, когда компания - цель является прямым

конкурентом, происходит увеличение объема производимой продукции. В этом случае

имеет место объемная горизонтальная интеграция. В случае, если целью сделки со

стороны инициатора было устранение конкурента возможно приостановление его

деятельности, перепрофилирование активов конкурента с их последующей

распродажей.

При реализации стратегии вертикальной интеграции

происходит сделка между предприятиями одной отрасли, находящимися на разных

стадиях технологического передела. В зависимости от нахождения компании-цели

выше или ниже по технологической цепочке по отношению к инициатору сделки

говорят о восходящей или нисходящей интеграции. [25, c.

165]

Параллельная интеграция - это интеграционные

процессы, затрагивающие предприятия с разными производственными цепочками,

которые имеют некое организационное или продуктовое родство.

Круговая интеграция подразумевает сделки между

компаниями, принадлежащими к разным секторам экономики. Как правило, такая

сделка приводит к созданию конгломерата и называется диверсифицируемой круговой

интеграцией.

Согласованность сделки - это классификационный

признак, который указывает на наличие согласия всех сторон сделки, ее

добровольный характер или на односторонний характер инициативы, непринятие

компанией-целью условий сделки или самого факта сделки. При этом компания-цель

может не знать о намерении инициатора до момента исполнения сделки.

Соответственно, интеграционные сделки делятся на две категории - согласованную

интеграцию и несогласованную интеграцию. Если интеграционная сделка проводится

в форме слияния или поглощения, то говорят о дружественном или недружественном

(враждебном) поглощении. [24, c. 88]

.3 Этапы процессов слияния и поглощения

компаний

В рамках выбранной корпоративной стратегии

процесс слияния и поглощения должен пройти семь основных этапов.

Этап 1. Определение целей, преследуемых

компанией в сделке. Целями слияний и поглощений являются достижение

конкурентных преимуществ на рынке и увеличение благосостояния акционеров

(повышение капитализации компании). Причем эти цели могут достигаться компанией

с помощью использования как внутренних методов (повышения эффективности

управления, использования более современных способов ведения бизнеса, новых

технологий, повышения производительности труда и т.д.), т.е. путем органичного

роста, так и внешних методов, к которым относится деятельность по слияниям и

поглощениям. [27, c. 142]

Этап 2. Анализ вариантов достижения поставленных

целей. Поскольку сделки по слияниям и поглощениям характеризуются высокими

рисками, то сначала анализируются альтернативные варианты достижения

поставленных целей. Рассматриваются варианты строительства новых мощностей,

реструктуризации, повышения внутренней эффективности, изменения маркетинговой

политики и пр.

Этап 3. Выбор объекта сделки, поиск корпорации-кандидата

на приобретение. Прежде всего, необходимо всесторонне проанализировать ситуацию

определить, насколько полно компании удастся реализовать свои возможности в

планируемом поглощении или слиянии. Подготовительная фаза сделки, как правило, включает

несколько стадий.

Анализ отрасли. Компания выбирает отрасль для

поглощения, проектирует динамику ее роста и структуру, определяет и

прогнозирует расстановку сил, воздействие макроэкономических факторов, изучает

возможности технологических, законодательных и конкурентных изменений,

колебаний спроса.

Самооценка. Выбрав отрасль, компания анализирует

собственное положение, определяя свои навыки, за счет которых можно создать

стоимость в поглощенной компании, оценивает возможности для создания

синергетических эффектов. По результатам самооценки формируются критерии для

отбора кандидатов на поглощение. [1, c.

89]

Анализ конкурентов. Важным условием успеха фирмы

является надежная система наблюдения за конкурентами и анализ их действий. Это

необходимо для определения границ, в пределах которых возможно их

стратегическое продвижение, развитие долгосрочного потенциала и пр. Если фирма

не обращает внимания на поведение своих ближайших соперников, она участвует в

конкурентной борьбе вслепую, и не сможет их переиграть.

После того, как проведен подготовительный анализ

внешней и внутренней среды предполагаемой компании-цели, наибольшую важность

приобретает технология процесса поиска компании-кандидата. Ко времени

реализации данного этапа уже имеются критерии для отбора кандидатов на

поглощение. Как правило, главными из них являются: отрасль, продукты или

услуги, объемы продаж, прибыли, географическая область, частные или публичные

компании. После отбора критериев рассмотрения целей следующим шагом становится

непосредственно сам поиск потенциальных целей. Наиболее распространенные

способы, обеспечивающие нахождение целей, включают в себя:

. Использование контактов в отрасли.

. Использование посредников в торговле

компаниями.

Этап 4. Оценка отобранной корпорации-цели. [7, c.

92]

На данном этапе сначала производится оценка

кандидатов на слияние или поглощение. Сопоставление собственных ожиданий от

слияния и параметров кандидатов операционных характеристик, структуры

собственности, финансовых показателей позволяет определить наиболее

привлекательных из них.

Второй шаг - это определение возможностей для

создания синергий. Успех сделки во многом зависит от способности реально

оценить возможности создания стоимости в результате интеграции сбытовых,

производственных, исследовательских и других мощностей, усиления рыночных

позиций, уменьшения штата, трансфера технологий и т.п.

Третий шаг - определение возможностей для

создания стоимости за счет реструктуризации компании. Определяя возможности для

реструктуризации, покупатели часто сравнивают поглощаемую компанию с лидерами

отрасли. Важно помнить, что слияние или поглощение всегда означает перемены в

обеих компаниях как в поглощенной, так и в поглощаемой, и их можно с выгодой

использовать для проведения преобразований.

Следующий шаг - финансовая оценка кандидата. В

заключение производится окончательная проверка благонадежности компании. На

основе выверенной информации уточняется стоимость поглощаемой компании, при

этом договоренности, содержащиеся в меморандуме о намерениях, могут измениться.

[12, c. 25]

Этап 5. Принятие решения. Составление плана

интеграции.

Этап 6. Реализация намеченного

корпорацией-покупателем плана слияния/ поглощения с некоторыми изменениями.

Интеграция.

Хотя для данного этапа уже известны основные

схемы, по которым проводится тот или иной тип слияния или поглощения, в

литературе подробно описаны: схемы защиты от враждебных поглощений (как до, так

и после тендерного предложения); виды оплаты слияния. Процесс переговоров

специфичен для каждого отдельного случая и здесь нет четких зависимостей.

Интеграция компаний по праву считается одной из

сложнейших управленческих задач. В этом процессе есть масса тонкостей и

сложностей. Поэтому компании очень часто совершают ошибки. Несмотря на большой

опыт объединений, алгоритма интеграции «по учебнику» не существует слишком

большое значение имеет специфика объединяющихся компаний. Успех интеграции

зависит не только от того, насколько тщательно спланирована работа и

распределены обязанности, но и от того, удастся ли реализовать уникальные

возможности, появляющиеся в результате трансформации компаний. В то же время

мировой опыт показывает, что компании часто не только не укрепляют свое

положение в результате слияния, но, напротив, теряют завоеванные позиции.

Объединение создает ситуацию неопределенности, которая может привести к потере

ключевых клиентов и сотрудников, неконтролируемым расходам и в результате - к

разрушению стоимости

Этап 7. Оценка результатов. Спустя некоторое

время оцениваются результаты сделки и делаются выводы о степени достижения

поставленных целей.

Глава 2. Проблемы и перспективы процессов

слияния и поглощения компаний в экономике России

.1 Российский рынок слияния и поглощения

компаний в 2009-2012 гг.

После финансового кризиса в Российской Федерации

уменьшение количества сделок не было таким резким как, например, в США, но тем

не менее период 2009-2010 характеризует значительное сокращение рынка и

занижение оценки активов.

За 2010 год российские организации начали

существенно наращивать свои инвестиции за границами Российской Федерации и

участвовать в международных сделках слияний и поглощений, приобретая

иностранные активы. В 2011 году также был заметен рост внутренних инвестиций со

стороны российских государственных компаний, включая активное участие в

российских компаниях "ВТБ Капитала", активное инвестирование

"Сбербанк капиталом" и инвестиционную поддержку государственной

политики по развитию высоких технологий в Российской Федерации от ОАО

"Роснано".

В Российской Федерации число соглашений, о

которых объявили в 2010 году, составило 213 по сравнению со 165 годом раньше.

Общая стоимость соглашений также увеличилась - с 818 млрд руб. в 2009 году до 2

388 млрд руб. в 2010 году. [11, c.10]

В течение 2010 г. было заключено 47 соглашений,

стоимость которых варьировалась от 675 до 4 500 млн руб., в то время как

условия 99 соглашений не были раскрыты. Число крупных сделок стоимостью более

22,5 млрд руб. в 2010 г. приблизилось к аналогичному показателю 2007 г. (26

против 30). Число нераскрытых сделок значительно выше чем на западноевропейских

рынках, российские операторы рынка слияний и поглощений в целом закрыты. Если

смотреть на отраслевой разрез сделок, можно заметить, что преобладали концессии

преимущественно, в энергетике и добывающей отрасли, а также в химической

промышленности, телекоммуникационном и потребительском секторах. [14,

c. 13]

<http://forexaw.com/TERMs/Economic_terms_and_concepts/Exchange_Terminology/image1098068_6_%D0%9A%D0%BE%D0%BB%D0%B8%D1%87%D0%B5%D1%81%D1%82%D0%B2%D0%BE_%D1%81%D0%B4%D0%B5%D0%BB%D0%BE%D0%BA_%D0%BF%D0%BE_%D1%81%D1%82%D0%BE%D0%B8%D0%BC%D0%BE%D1%81%D1%82%D0%BD%D1%8B%D0%BC_%D0%BA%D0%B0%D1%82%D0%B5%D0%B3%D0%BE%D1%80%D0%B8%D1%8F%D0%BC_2005-2010>

<http://forexaw.com/TERMs/Economic_terms_and_concepts/Exchange_Terminology/image1098068_6_%D0%9A%D0%BE%D0%BB%D0%B8%D1%87%D0%B5%D1%81%D1%82%D0%B2%D0%BE_%D1%81%D0%B4%D0%B5%D0%BB%D0%BE%D0%BA_%D0%BF%D0%BE_%D1%81%D1%82%D0%BE%D0%B8%D0%BC%D0%BE%D1%81%D1%82%D0%BD%D1%8B%D0%BC_%D0%BA%D0%B0%D1%82%D0%B5%D0%B3%D0%BE%D1%80%D0%B8%D1%8F%D0%BC_2005-2010>

Рисунок 2. Динамика российского

рынка слияний и поглощений в 2005-2010 г.г.

год оказался годом хороших

показателей для российского рынка слияний и поглощений.

Общая сумма сделок выросла на 21% до

83,5 млрд долл. США[1], чему способствовало увеличение доли более крупных

сделок.

Приобретение ОАО «НК «Роснефть»

компании ТНК-BP за 56 млрд долл. США стало крупнейшей объявленной сделкой в

России за всю историю, а также второй по размерам сделкой в мире.

Вторичное размещение акций ОАО

«Сбербанк России» стало крупнейшей приватизационной сделкой в России за всю

историю и вторым по размерам вторичным размещением в регионе EMEA (Европа,

Ближний Восток и Африка).

Количество сделок увеличилось на 12%

на фоне снижения этого показателя на 10% в мире и 19% в других странах Европы.

[19, c. 87]

Сумма сделок, объявленных в России,

увеличилась до 139,5 млрд долл. США, чему в значительной мере способствовало привлекшее

большое внимание прессы приобретение ОАО «НК «Роснефть» компании ТНК-BP за 56

млрд долл. США. Эта сделка стала крупнейшей за всю историю российского рынка

слияний и поглощений и второй по размерам сделкой на мировом рынке в 2012 г.

Однако настоящая сила рынка проявилась в общей активности компаний: общая сумма

объявленных сделок без учета приобретения ТНК-BP увеличилась на 21% до 83,5

млрд долл. США, тогда как количество сделок выросло на 12%, демонстрируя в

целом устойчивость российского рынка слияний и поглощений на фоне сохраняющейся

неопределенности в мировой экономике. [6, c. 49]

Для сравнения: общая сумма сделок,

объявленных во всем мире, в 2012 г. увеличилась всего на 2% до 2,59 трлн долл.

США, несмотря на заключение трех крупнейших сделок за несколько последних лет -

разделения активно занимающегося исследованиями фармацевтического бизнеса

компании Abbott и ее бизнеса по производству диверсифицированной продукции

медицинского назначения (66,4 млрд долл. США), приобретения «Роснефтью» ТНК-BP и

еще не завершенного слияния Glencore и Xstrata (45,8 млрд долл. США). Несмотря

на рост общей суммы сделок, их количество во всем мире уменьшилось на 10% -

достигнув самого низкого уровня с 2005 г. Активность в США и Великобритании

снизилась на 5% и 4% соответственно, тогда как в других странах Европы

количество сделок снизилось на 19% на фоне продолжавшегося на протяжении всего

года долгового кризиса в еврозоне и пошатнувшегося в связи с этим доверия. [6, c. 50]

В 2012 г. наблюдается диверсификация

сделок по слияниям и поглощениям по секторам: наряду с тремя секторами,

связанными с энергетикой и природными ресурсами, которые исторически играли

доминирующую роль на российском рынке слияний и поглощений, все более активными

становятся сектор телекоммуникаций и медиа, а также сектор финансовых услуг.

Хотя в 2012 г. на металлургию и горнодобывающую промышленность, нефтегазовый

сектор, энергетику и коммунальный сектор по-прежнему пришлась четверть от

общего количества сделок, их доля в общей сумме сделок снизилась до 31% (в 2011

г. она составляла 43%). Это преимущественно связано с сохраняющимся отсутствием

активности со стороны крупных угледобывающих компаний и интегрированных

производителей стали вследствие падения цен на сырьевые товары и реализации

крупных текущих программ капиталовложений. В секторе телекоммуникаций и медиа

77% от общей суммы сделок связаны с реструктуризацией компаниями Altimo и AF

Telecom своих портфелей телекоммуникационных активов. Между тем в секторе

финансовых услуг 76% от общей суммы сделок пришлось на вторичное размещение

акций Сбербанка России, его выход на рынок Турции за счет приобретения

Denizbank и конвертацию субординированного долга ОАО «Газпромбанк» в акции.

[19, c. 88].

В отраслях, не связанных с

энергетикой и природными ресурсами, только в секторе недвижимости и

строительства в 2012 г. наблюдалось снижение общей суммы сделок, хотя их

количество осталось неизменным.

В результате приобретения

«Роснефтью» компании ТНК-BP будет создана крупнейшая в мире публичная нефтяная

группа. Эта сделка стоимостью 56,0 млрд долл. США более чем в десять раз

превысила по размеру вторую крупнейшую сделку, объявленную в течение года, при

этом на ее долю пришлось 67% от общей суммы сделок, объявленных в России в 2012

г. Общая сумма девяти крупнейших сделок составила 27,7 млрд долл. США или одну

треть от общей суммы всех российских сделок, объявленных в 2012 г.[9]

Приобретение компанией Anadolu Efes российских и украинских пивоваренных

активов SABMiller, а также покупка Владимиром Лисиным оставшихся 25% акций ОАО

«Первая грузовая компания» стали двумя единственными сделками из 10 крупнейших,

которые были совершены не в нефтегазовом, телекоммуникационном или банковском

секторах. [6, c. 51]

Государственные предприятия были

самыми активными участниками российского рынка слияний и поглощений в 2012 г.

ОАО Банк ВТБ, Сбербанк России, «Роснефть» и ОАО «ИНТЕР РАО ЕЭС» в общей

сложности приняли участие в 45 сделках на общую сумму 18,9 млрд долл. США, что

составило 23% от общей суммы российских слияний и поглощений[13]. В течение

года Банк ВТБ принял участие в 14 сделках - это самое большое количество

сделок, объявленных одной компанией, а Сбербанк России был задействован в

сделках с самой высокой стоимостью (5,9 млрд долл. США). «Роснефть» и «ИНТЕР

РАО ЕЭС» объявили по 9 и 10 сделок соответственно, которые были заключены на

основных рынках их деятельности. Большинство сделок с участием Сбербанка России

и Банка ВТБ были заключены за пределами их основных рынков, что отчасти

отражает сохраняющуюся тенденцию продажи этими банками активов, приобретенных в

период финансового кризиса и их инвестиционной активностью. В 2012 г. также

наблюдалось большое количество тендерных предложений и принудительных выкупов

акций миноритарных акционеров.

.2 Проблемы и негативные последствия

процессов слияния и поглощения

слияние поглощение

мировой экономика

Слияние могут повысить эффективность

компаний, которые объединились, но могут ухудшить результаты текущей

производственной деятельности, усилить бремя бюрократии.

По данным Mergers. Исследование 300

слияний, произошедших за последние 10 лет, проведенное Price Waterhouse,

показало, что 57% компаний, образовавшихся в результате слияния или поглощения,

отстают по показателям развития от других аналогичных представителей рынка и

вынуждены разделяться на самостоятельные корпоративные единицы. [12,

c.29]

Экспертами указываются три причины

неудачи слияний и поглощений:

· Неверная оценка поглощающей

компанией привлекательности рынка или конкурентной позиции поглощаемой;

· Недооценка размера инвестиций,

необходимых для совершения сделки;

· Ошибки, допущенные в процессе

реализации сделки по слиянию.

Возможен неверный расчет инвестиций для

осуществления сделки по слиянию. Например, при поглощении BMW компании Rover

приблизительная стоимость последней составляла 800 млн. фунтов, а необходимые в

последующие пять лет после слияния инвестиции - 3,5 млрд.

Менеджеры могут не справиться с трудностями,

обусловленными интегрированием двух компаний, с особенностями производственного

процесса, бухгалтерского учета, корпоративной культуры. [8, c.

90]

Ценность компаний зависит от специфических

активов, как человеческие ресурсы, - профессионализм менеджеров, квалификация

рабочих, инженеров, исследователей. Изменение хозяина приводит к пересмотру

сложившихся критериев оценки персонала и традиций планирования карьеры, к

изменению приоритетов расходования средств, к изменению относительной важности

отдельных функций управления и, следовательно, к ломке неформальной структуры.

Если менеджеры поглощаемой, имеют определенную долю в капитале, их превращение

из собственников в наемных рабочих отрицательно сказывается на мотивации, в

результате они начинают хуже работать.

Аналитические исследования слияний показывают:

выгоднее продавать компанию, чем приобретать чужую. В большинстве случаев

акционеры компаний, которые выступали продавцами в сделках по слиянию или

поглощению, получили прибыль, а акционеры поглощающей компании выигрывали

меньше. Это можно объяснить двумя причинами:

Во-первых, компании, поглощающие более развиты,

чем те, которые поглощаются. При равномерном распределении чистых выгод от

слияния между двумя компаниями акционеры каждой компании получат одинаковые

доходы в абсолютном исчислении, но в относительном, процентном выражении доходы

акционеров поглощаемой, окажутся выше.

Во-вторых, каждый претендент на покупку компании

стремится превзойти условия, выдвинутые предыдущим. Большая часть выигрыша от

предстоящей сделки слияния переходит к акционерам поглощаемой. В то же время

менеджеры компании, которые собираются поглотить, могут предпринять ряд мер

противозахватного характера, добиваясь, чтобы продажа их компании, если она и

наступит, произошла по наивысшей из возможных в данных условиях цене. [3, c.

71]

При образовании крупных корпораций возникает явление

субоптимизации - стремление укреплять внутригрупповые кооперационные связи,

покупать продукцию в собственных компаниях. Собственная компания стремится

устанавливать цену, приносящую максимальную прибыль. Таким образом, продукция

становится дорогой и неконкурентоспособной.

Последствия поглощений приводят к таким

явлениям, как увеличение количества безработных, банкротство предприятий,

разрыв экономических связей с поставщиками, повышение монополизма, рост цен на

потребительские товары.

Около 95% поглощений происходят по взаимному

согласию обеих сторон, нередко в практике существуют враждебные поглощения -

ситуации, при которых посторонняя группа скупает акции корпорации в количестве

достаточном для приобретения контроля над ней, против воли совета директоров,

это - враждебное поглощение. Если контрольный пакет акций приобретено, то

прошлые руководители увольняются с должностей и руководство компанией переходит

к другим.

.3 Способы защиты от недружественных поглощений

в современной экономике

Недружественные или враждебные поглощения

являются особым видом интеграционных сделок и требуют отдельного рассмотрения

по ряду причин. Первая из них - это необходимость противодействия враждебному

поглощению со стороны компании-цели. Вторая - как правило, скрытый до

определенного времени, внезапный характер такой атаки, которую достаточно

сложно распознать, а, следовательно, и противостоять ей. Третья причина

заключается в двояком характере недружественных поглощений, которые, с одной

стороны, могут выполнять дисциплинарную функцию по отношению к менеджменту

корпорации-цели. С другой, - что в России, в частности, наблюдается значительно

чаще, - враждебное поглощение выполняет экспроприационную функцию. [13, c.

162]

Визуальную границу между дружественным и

враждебным поглощением в условиях развитого фондового рынка провести достаточно

просто. Если при дружественном поглощении корпорация покупатель делает

тендерное предложение (предложение выкупа 95-100% акций корпорации-цели)

менеджменту приобретаемой компании, то при враждебном или жестком поглощении

корпорация-покупатель делает тендерное предложение акционерам корпорации цели,

минуя менеджмент. Враждебность поглощения при этом определяется отстраненностью

менеджмента от сделки. Вторым признаком (способом проведения) враждебного

поглощения следует считать скупку одним лицом или группой лиц контрольного

пакета обыкновенных акций без согласия менеджмента и акционеров

корпорации-цели. Очевидно, что для проведения такого варианта враждебного

поглощения на хорошо развитом фондовом рынке должны обращаться контрольные или

близкие к ним пакеты обыкновенных акций компании-цели. В этой ситуации

тендерное предложение не делается вообще, а собственники и менеджмент

корпорации-цели фактически ставятся перед фактом свершенной сделки по

поглощению. [18, c. 72]

Тем самым можно выделить два подхода к

враждебному поглощению.

В первом случае враждебность поглощения

проявляется либо в несогласии менеджмента и собственников корпорации-цели с

тендерным предложением, либо в исключении менеджмента из сделки изначально. Во

втором случае враждебность поглощения проявляется в самом способе проведения

сделки, когда не только менеджмент, но и собственники корпорации-цели

отстранены от нее и узнают о сделке постфактум, когда она уже состоялась с использованием

механизма фондового рынка.

Второй из рассмотренных вариантов наиболее

опасен для корпорации-цели, та как защищаться от него сложнее. При всем

несогласии менеджмента и собственников корпорации-цели с враждебным поглощением

оно проводится в рамках правового поля, на абсолютно законных основаниях, без

применения психологического, административного или криминального давления.

Использование названного арсенала при проведении сделки свидетельствует уже об

иной категории - враждебном поглощении с применением незаконных методов, иначе

говоря, о захвате компании. Являясь весьма экзотичным способом передела

собственности в условиях развитого рынка, захваты стали практически нормой

отечественного рынка слияний и поглощений. По оценкам экспертов ни одна сделка на

рынке корпоративного контроля в России не обходится без использования хотя бы

одного из способов давления, а чаще всего задействуется весь арсенал. [11, c.

12]

Следует выделить несколько причин столь широкого

распространения враждебных поглощений, захватов компаний или рейдерства в

отечественной практике слияний и поглощений.

Первая причина заключается в том, что российские

корпорации имеют низкий уровень капитализации, иными словами стоимость их акций

занижена и не соответствует реальным результатам их деятельности. Это не может

не привлекать интерес со стороны игроков рынка слияний и поглощений, наиболее

активной частью которых являются различного рода компании-захватчики.

Вторая причина состоит в несовершенстве

действующего законодательства и судебной системы, что позволяет рейдерам

использовать административный ресурс для проведения поглощения, вовлекая в этот

процесс коррумпированных чиновников, представителей правоохранительных органов,

судебные инстанции.

Наконец, третья причина сложившейся ситуации

кроется в недавнем историческом прошлом, в периоде приватизации, которая на

многих предприятиях прошла с нарушением законодательства, что дает сегодня

захватчикам повод прибегнуть к пересмотру результатов приватизации.

Немаловажную роль в этом процессе играет и непрозрачность, как структуры

собственности российских компаний, так и непрозрачность бизнеса, которые

создают возможности для начала атаки на компанию. [3, c.

71]

Для организации успешной защиты от враждебного

поглощения необходимо обладать навыками и знаниями в распознавании стратегий

захвата. Остановимся кратко на двух моментах: портрете «захватчика» и

характеристике наиболее распространенных стратегий враждебного поглощения,

используемых в российской практике.

Выделяют три типа игроков на российском рынке

враждебных поглощений:

крупные финансово-промышленные группы (ФПГ) и

олигархи, скупающие активы для укрепления своих империй;

инвестиционные компании, в основном работающие

«под заказ» для перепродажи поглощенной компании третьим лицам;

компании или частные лица, занимающиеся

гринмейлом. «Гринмейл» или корпоративный шантаж представляет собой комплекс

различных корпоративных действий, предпринимаемых миноритарным акционером в

целях вынудить общество или основных акционеров приобрести акции, принадлежащие

этому миноритарию, по весьма высокой цене. [16, c.

407]

Обратимся к стратегиям враждебного поглощения.

Наиболее востребованная стратегия -

использование административного ресурса для осуществления давления на

компанию-цель. Обычно такая тактика дополняется мощной кампанией в средствах

массовой информации с использованием компрометирующей информации для создания

неблагоприятного образа менеджмента и собственников корпорации-цели. Собственно

поглощение проводится при помощи скупки акций миноритарных акционеров или

различного рода манипуляций с ними. Основной признак таких стратегий -

использование жалоб миноритарных акционеров о защите своих прав для начала

процесса перераспределения собственности на корпорацию. Поводом для подачи

искового заявления в суд миноритарием является нарушение инвестиционных

обязательств владельцем контрольного пакета, принятых на себя при приватизации

компании, неправильно проведенная дополнительная эмиссия акций, невыплата

дивидендов и т.п. Обеспечительные меры, вводимые судом в этом случае, облегчают

агрессору фактический захват компании через механизм внеочередных собраний, на

которых в отсутствие ведущего акционера, формируются органы управления

корпорацией, подконтрольные агрессору. Эти органы на законных основаниях могут провести

дополнительную эмиссию и «размыть» контрольный пакет, могут вывести активы из

компании, могут ее продать аффилированному с агрессором лицу. Последнее,

получив статус добросовестного приобретателя, может делать с компанией все, что

угодно.

При наличии у агрессора достаточно крупного

пакета, но не контрольного обыкновенных голосующих акций и привилегированных

акций может быть использован механизм проведения внеочередных собраний

акционеров компании-цели для принятия решений о конвертации привилегированных

акций в обыкновенные и переизбрании совета директоров. Собрание проводится без

уведомления владельца контрольного пакета. Назначение нового топ-менеджера

сопровождается описанными выше действиями по установлению полного контроля над

корпорацией-целью. [16, c.

408]

Рассмотрим методы защиты от враждебных

поглощений, используемые на российском рынке корпоративного контроля.

Отечественные стратегии принципиально отличаются от классических методов защиты

от враждебных поглощений. Последние будут описаны позже. Российские корпорации

используют следующие методы защиты: превентивные и активные. Если первая группа

методов применяется для плановой организации обороны предприятия, причем тогда,

когда реальная угроза нападения еще не видна, то вторая группа используется в

период начавшейся атаки.

К числу превентивных методов следует отнести:

. формирование защищенной корпоративной

структуры;

. обеспечение эффективной экономической

безопасности предприятия с помощью мониторинга текущей ситуации;

. эффективную мотивацию и ограничение полномочий

руководителей предприятия;

. создание условий, препятствующих массовой

скупке акций;

. создание системы контроля над кредиторской

задолженностью, формирование подконтрольной кредиторской задолженности. [15, c.

28]

Формирование защищенной корпоративной структуры.

Смысл такого способа защиты состоит в разделении имущественных прав и

операционной деятельности:

Создается структура, в которой одна оффшорная

компания владеет недвижимостью, другая - средствами производства, а российская

компания, которая ведет основную операционную деятельность, имеет с двумя

предыдущими оффшорами договор аренды или лизинга. Помимо компаний-собственников

в предложенной структуре могут присутствовать специализированные сервисные

компании, которые призваны не только осуществлять обслуживание необходимых

бизнес-процессов, но и принимать на себя определенную долю рисков. В составе

такой структуры может существовать управляющая компания, обеспечивающая

необходимый уровень централизации управления.

Обеспечение эффективной экономической

безопасности предприятия с помощью мониторинга текущей ситуации. Крупные

компании обычно имеют собственную службу экономической безопасности. Среднему и

малому бизнесу это не по карману. Для оценки угрозы недружественного поглощения

требуется анализ значительного числа факторов, складывающихся вокруг

корпорации. При всем их многообразии существуют некоторые индикаторы,

позволяющие с высокой долей вероятности утверждать, что в отношении корпорации

в ближайшее время будет предпринята попытка враждебного захвата. К числу таких

индикаторов следует отнести следующие события, которые должны быть объектом

пристального внимания со стороны службы безопасности: Наиболее явным основанием

являются прямые предложения о продаже акций или доли, поступившие со стороны

инвестиционных компаний. При получении таких предложений нужно взять тайм-аут

на размышления и немедленно начать осуществление защитных мероприятий. Другим

важным обстоятельством являются факты недружественных поглощений в отрасли или

предприятий, находящихся на сопредельных территориях. В первом случае речь идет

о формировании отраслевого холдинга, во втором - о захвате земельного участка.

[21]

Эффективная мотивация и ограничение полномочий

руководителя корпорации. Данный способ защиты основан на двух элементах. Он

наиболее эффективен для компаний, где менеджмент не является собственником.

Наемный менеджмент может играть на стороне захватчика, особенно, если он

недоволен условиями своего труда. Поэтому нужно решить две задачи.

. Первая - замотивировать менеджеров на рост и

развитие компании.

. Вторая - разумно ограничить полномочия наемных

менеджеров, передав часть полномочий в ведение правления (дирекции).

Создание условий, препятствующих массовой скупке

акций. К числу таких мер относится изменение организационно-правовой формы

корпорации и превращение ее в ЗАО или ООО. Для защиты от гринмейла и возможного

захвата через стратегию скупки акций миноритарных акционеров корпорация в

качестве превентивной меры может выкупить акции у миноритарных акционеров.

Кроме того, следует иметь в виду и создание структуры с перекрестным владением,

что затрудняет захват акций компании-цели.

Создание системы контроля над кредиторской

задолженностью, формирование подконтрольной кредиторской задолженности. Скупка

захватчиком кредиторской задолженности компании-цели предпринимается в целях:

. лишения предприятия свободных денежных

средств;

. доведения предприятия до процедуры банкротства

и т.п.

Это означает, что кредиторская задолженность

должна постоянно контролироваться. [25, c.

177]

Активные методы защиты от враждебного

поглощения, используемые в условиях начавшейся атаки, менее разнообразны. К их

числу относятся:

Контр-скупка акцийдолей.

Срочная реструктуризация активов.

Блокировка пакета акций, приобретенного

компанией-захватчиком, при одновременной дополнительной эмиссии.

Работа с акционерами (выявление недовольных).

Защита через нападение (организация всевозможных

исков к компании-захватчику).

Отравленные пилюли и золотые парашюты.

Банкротство предприятия. [26, c.

66]

Два из перечисленных метода нуждаются в

пояснении.

«Отравленные пилюли»: различные действия бывшего

менеджмента поглощенной компании по созданию проблем захватчику - кабальные

сделки, заключенные перед непосредственным захватом:

. закупка сырья по завышенным ценам,

. продажа продукции по заниженным ценам с

огромными штрафами за отказ от исполнения;

. векселя, выданные компанией-целью на

астрономические суммы;

. сдача недвижимости в долгосрочную аренду;

. сокрытие или уничтожение всех документов

компании-цели;

«Золотые парашюты» - оговорка в контракте

топ-менеджера, по которой он получает значительную денежную компенсацию в

случае досрочного прекращения его контракта. [22, c.

328]

В современных российских условиях можно говорить

об эффективности только превентивных мер защиты.

Классические способы защиты от враждебных

поглощений, используемые в условиях развитых рынка корпоративного контроля и

фондового рынка, можно объединить в несколько групп:

. первая группа представлена методами защиты,

встроенными в законодательство;

. вторая группа защитных мер охватывает

специальные защитные поправки в уставе корпорации;

. третья группа методов защиты построена на

использовании корпорацией специальных ценных бумаг, решение об эмиссии которых

принимается советом директоров корпорации в случае угрозы враждебного

поглощения, не требует одобрения общим собранием и защищает права акционеров;

. четвертая группа защитных процедур использует

возможности контрактного права для защиты интересов топ-менеджеров корпорации и

удорожания враждебного поглощения;

. пятая группа представляет собой попытку

корпорации-цели заменить враждебное поглощение на дружественное. [23, c.

329]

Арсенал классических методов защиты от

враждебного поглощения чрезвычайно разнообразен. Приведенная группировка

содержит перечень лишь наиболее распространенных методов. Остановимся кратко на

их содержательной характеристике.

Методы защиты, встроенные в законодательство. Данные

методы предусматривают существование в национальном корпоративном праве ряда

юридических норм:

нормы, блокирующие поглощение, если не выполнены

следующие условия: одобрение сделки супербольшинством голосов по обыкновенным

голосующим акциям и супербольшинством голосов по акциям, не принадлежащим

компании-покупателю (закон справедливой цены);

нормы, запрещающие крупным акционерам проводить

сделки по слияниям или присоединениям корпорации в течение определенного

количества лет после приобретения крупного пакета акций без предварительного

одобрения советом директоров (закон вымораживания);

нормы, предусматривающие приобретение владельцем

крупного пакета акций права голоса только после одобрения приобретения

большинством голосов акционеров (закон контроля приобретения акций);

норма, допускающая сохранение за государством

при приватизации золотой акции, предоставляющей право вето на сделки,

изменяющие контроль над компанией и т.п. [27, c.

415]

Специальные защитные поправки в уставе

корпорации. Поправки, которые вносят в устав корпорации для предельного

усложнения процедуры получения контроля над ней. Эти меры имеют название

противоакулий репеллент. К их числу относят три поправки:

разделенный совет директоров - поправка о

разделении совета директоров на три равные части. В течение трех лет только

одна часть может быть переизбрана сроком на один год, что лишает

корпорацию-покупателя возможности получения немедленного контроля над

корпорацией-целью после завершения сделки;

условие супербольшинства - устанавливает 60-90%

барьер голосов, необходимый для одобрения поглощения;

условие справедливой цены позволяет

заблокировать любую сделку по приобретению обыкновенных голосующих акций, если

она не устраивает всех акционеров корпорации-цели.

Специальные ценные бумаги или «ядовитые пилюли».

Эти особые ценные бумаги наделяют своих владельцев определенными правами в

случае попытки враждебного поглощения. Зарубежная практика рассматривает в

качестве такой попытки покупку враждебной компанией от 10 до 20% акций

компании-цели. Ядовитые пилюли бывают нескольких типов, эмитируются корпорацией

заранее и распределяются между владельцами обыкновенных акций при помощи

дивидендных выплат. Исполнение прав владельцев ядовитых бумаг наступает в

момент попытки поглощения. Наиболее известный тип ядовитых пилюль -

привилегированные конвертируемые акции. Они предоставляют своему владельцу

право требовать у корпорации выкупа принадлежащих ему привилегированных акций.

Размер этих выплат делает поглощение слишком дорогой процедурой.

Особые условия контрактов для защиты интересов

топ-менеджеров или «золотые парашюты». Золотой парашют - это контракт

менеджера, как правило топ-менеджера корпорации, который предоставляет ему

право получение значительной компенсационной суммы при досрочном расторжении

контракта или его увольнения из компании из-за смены ее владельца. [27, c.

420]

Замена враждебного поглощения на дружественное

при помощи «белого рыцаря». Защитные меры при использовании данного метода

направлены на поиск дружественной корпорации и ее приглашение к поглощению

корпорации-цели.

Распространенность методов защиты от враждебного

поглощения зависит от специфики национальной системы корпоративного права. Весь

арсенал методов защиты от враждебных поглощений сегодня доступен только

американским корпорациям. Другие зарубежные корпорации используют один-два

метода защиты.

Заключение

Мировой опыт корпоративного менеджмента и,

прежде всего, американский, в области реструктуризации компаний безусловно

будет весьма полезным для вновь создаваемых и действующих российских корпораций

и вполне применимым в практической деятельности.

По прогнозам специалистов, российской экономике

в ближайшее время не грозит бум корпоративных слияний, подобный по масштабам

западным или американским аналогам. Хотя в 1998 году о своем намерении

объединиться было сделано немало громких заявлений со стороны российских

компаний, прогнозируется, что наиболее распространено будет не их слияние, и их

поглощение, причем вернее всего иностранными компаниями.

В этих условиях очень важно уметь

ориентироваться в типах слияний компаний, выявлять основные цели, которые

преследуют стороны при заключении сделки слияния или поглощения компаний,

оценивать эффективность такой сделки и ее возможные последствия. Если же

компании грозит поглощение другой фирмой, то к этому процессу надо очень хорошо

подготовиться: или своевременно принять противозахватные меры, достаточно

активно апробированные в мировой практике, или же своими действиями добиться

выгодных для себя условий поглощения, памятуя о том, что в большинстве случаев,

как это не парадоксально, в результате такой сделки выигрывает не поглощающая,

а поглощаемая компания.

Процессы слияний и поглощений, происходящие в

России демонстрируют достаточно сильный рост. Динамику можно проследить как и в

количестве проводимых операций, так и в увеличении объема сделок. Поэтому на

фоне международных тенденций состояние российского рынка слияний и поглощений

выглядит более оптимистично, так как в целом на мировом рынке, особенно по

сравнению 1998-2000 годами, когда был зафиксирован максимальный объем этого

рынка, наблюдается некий спад данных процессов.

В последние несколько лет наблюдается тенденция

к повышению цивилизованности российского бизнеса. Помимо этого часто для

сопровождения сделок привлекаются специалисты в этой области - консультанты,

банки, инвестиционные компании, которые следуют четким методам оценки стоимости

компании при ее приобретении.

Рассматривая отрасли, в которых происходит

наибольшее число слияний и поглощений, и которые характеризуются большим

объемом сделок, в России следует выделить нефтяную, метталургическую,

машиностроительную и лесную, где активность продолжается уже достаточно долгий

период. Объединяясь, предприятия стремятся достичь долгосрочного

синергетического эффекта от горизонтальной интеграции. в последние год - два

все более активными участниками рынка становятся компании из

телекоммуникационной и пищевой отраслей, а также банковский сектор.

Одна из основных проблем слияний и поглощений в

России заключается в большинстве случае в идентичности менеджеров компаний и их

владельцев. Собственник-менеджер часто воспринимает слияние, а тем более

поглощение своей компании как проигрыш. Поэтому на самом этапе слияния или

дружественного поглощения следует определить стратегические цели и задачи,

стоящие перед менеджментом.

Другая особенность корпоративных слияний и

поглощений в нашей стране состоит в более высоких требованиях, предъявляемых к

доле в акционерном капитале компании для осуществления над ней контроля,

которые обусловлены особенностями российского законодательства.

Список литературы

1. Абрамова

Л.Д. Слияния и поглощения как инвестиционная стратегия зарубежных и российских

корпораций. - М.: б. и., 2010. - 350 с

. Акинина

В. Состояние и тенденции сделок слияния и поглощения в векторе модернизации

России // Банковские услуги, №1,2010, с. 25-34

. Александров

В. Глобальный рынок М&А вернулся на пять лет назад // Слияния и поглощения,

№1-2 (83-84) 2010г., с. 68-72

. Ануфриев

В. М&А в условиях кризиса ликвидности // Инвестиционный банкинг, № 2, 2008,

с.39-45

. Барковский

А. VI ежегодный Национальный форум «Слияния и Поглощения в России»: кризисные

тренды М&А и прогнозы-2010 // Слияния и Поглощения, №1-2 (83-84), 2010,

с.30-39

. Велиева

И, Самиев П. Слияния и поглощения на рынке России в 2010-2012 годах // Аудитор,

№3, 2013, с. 49-53

. Гвардин

С.В., Чекун И. Слияния и поглощения: эффективная стратегия для России. - СПб.:

Питер, 2010. - 187 с.

. Готовчиков

И. Слияния и поглощения как метод борьбы с кризисными явлениями // Банковские

технологии, №7-8, 2009, с. 89-92

. Гохан

П. Слияния, поглощения и реструктуризация компаний. Пер. с англ. 2-е изд. - М.:

Альпина Бизнес Букс, 2010. - 741 с.

. Доклад

об экономике России №22 // Всемирный банк: исследования и оценки, 2010, с.5-39

. Елисеев

Д., Дорошенко В. Институциональные и экономические особенности слияний и

поглощений в России // Финансовая аналитика: проблемы и решения, №46 (88),

2011, с.7-12

. Зименков

Р. Процессы слияний и поглощений: опыт США и России // Инвестиции в России,

№10, 2009, с. 21-30

. Игнатишин

Ю.В. Слияния и поглощения: стратегия, тактика, финансы: теория и практика,

законы и рынок, стратегия и принципы, анализ и оценка, мотивы и методы. - СПб.:

Питер, 2010. - 201 с.

. Качурина

О. Тренды рынка М&А в кризис и в посткризисный период // Слияния и

Поглощения, №12 (94), 2010, с. 12-17

. Кокурин

Д., Кочетков Е. Слияния и поглощения в условиях России: теория и практика

финансовой реструктуризации // Финансы, Деньги, Инвестиции, №1 (29), 2009, с.

20-31

. Колова

Е. Влияние сделок М&А на интеграционные процессы: отраслевые приоритеты,

проблемы и перспективы рынка М&А в России // Мировая экономика и

международные экономические отношения, №5 (78), 2011, с. 405-410

. Колова

Е.Ю. Особенности трансграничных слияний и поглощений в России: мировой опыт и

российская практика // Экономические науки, №6 (79), 2011, с. 206-211

. Константинов

А. Рынок слияний и поглощений: тенденции и перспективы // Финансовый менеджер,

№7, 2010, с.67-74

. Кривошапов

О. Обзор сделок М&А за 2012 год // Слияния и Поглощения, №5 (87), 2012, с.

87-88

. Кулешин

А. Влияние мирового финансового кризиса на российский рынок М&А //

Банковские услуги, №12, 2008, с. 21-29

. Лизунов

В. Развитие рынка слияний и поглощений // Финансовая газета, №5, январь 2010

. Лугачева

Л.И., Мусатова М.М. Усиление роли государства на рынке слияний и поглощений в

период экономической нестабильности // Всероссийский экономический журнал, №11,

2010, с. 102-115

. Лупашко

С.В. Слияния и поглощения компаний на российском рынке. - М.: МАКС Пресс, 2011.

- 114 с.

. Молотников

А.Е. Слияния и поглощения: российский опыт. - М.: Вершина, 2010. - 339 c.

. Полуэктов

А.А. Новые методы оценки компаний в сделках слияния и поглощения. - М.: МАКС

Пресс, 2010. - 87 с.

. Фостер

Р., Лажу А. Искусство слияний и поглощений: Пер. с англ. - М.: Альпина Бизнес

Букс, 2010. - 956 с.