Фискальная политика государства

Введение

Актуальность темы исследования. Экономика России продолжает

восстанавливаться после международного финансового кризиса. В 2011 году

существенно вырос объем бюджетных доходов, замедлилась инфляция. Вместе с тем

нельзя игнорировать все более пессимистические оценки перспектив мировой

экономики. Опыт последних лет показал, что в современных условиях ухудшение

экономической ситуации в группе ведущих стран влечет за собой дестабилизацию

глобальных финансовых и сырьевых рынков, мировой торговли и в конечном счете

сказывается на положении во всех странах.

В настоящее время сохраняется напряженная ситуация во многих странах.

Начиная с 2010 года приоритетной задачей экономической политики во всем мире

стало восстановление макроэкономической безопасности и оздоровление бюджетных

показателей. Для этого правительствами большинства стран был взят курс на

переход от политики стимулирования к политике консолидации бюджетных ресурсов.

Были приняты решения о расширении налоговых баз (Германия), замораживании зарплат

в бюджетном секторе (Италия), пенсионной реформе (Франция, Испания), сокращении

расходов и повышении ставок НДС (Испания, Великобритания). В некоторых странах

источником дополнительных доходов стали налоги на доходы в финансовой сфере.

Ужесточились требования к финансовым организациям, ряд стран (Великобритания,

Франция, Италия) ввел повышенные налоги (до 50 %) на бонусы сотрудников

банковского и финансового сектора.

Актуальность темы можно подчеркнуть тем, что Россия в этот же период

начала постепенно возвращаться от чрезвычайных расходов кризисного периода к

нормальной бюджетной политике, обеспечивающей долгосрочную устойчивость.

Фискальная политика в зависимости от механизмов ее регулирования на изменение

экономической ситуации делится на дискреционную и автоматическую фискальную

политику (политику встроенных стабилизаторов). Под дискреционной политикой

понимают сознательное манипулирование правительством государственными расходами

и налогами. Ее еще называют активной фискальной политикой. Она может осуществляться

с помощью как прямых, так и косвенных инструментов.

На практике уровень государственных расходов, налоговых поступлений может

измениться даже в случае, если правительство не принимает соответствующих

решений. Это объясняется существованием встроенной стабильности, которая

определяет автоматическую (пассивную, не дискреционную) фискальную политику.

Фискальная политика является очень сильным оружием. Некоторые экономисты

утверждают, что это, подобно атомной бомбе, слишком мощное оружие, чтобы позволить

отдельным лицам и правительствам играть с ним; так, что, было бы лучше, если бы

фискальная политика никогда не применялась.

Степень разработанности проблемы. К числу авторов, внесших значительный

вклад в исследование экономических работ, посвященных вопросам фискальной

политики, относятся: Абрамова М. А., Агапова Т.А., Баликоев В. З., Борисов Е.

Ф., Бугаян И. Р., Бутук А. И., Вечканов Г.С., Гальперин В.М.,Гурвич Е.,

Ивашевский С.Н., Иохин В. Я., Любимов Л.Л., Нуриев Р.М., Дадашев А.З., Барулин

С.В., Курочкина Н.В., Гончаренко Л.И.

Цель и задачи исследования. Целью данной курсовой работы является

рассмотрение фискальной политики государства. Для того чтобы достичь

поставленной цели курсовой работы необходимо рассмотреть следующие вопросы:

) изучение фискальной политики, её целей и инструментов;

) рассмотрение воздействия инструментов фискальной политики на совокупный

спрос;

) изучение видов фискальной политики;

) анализ воздействия инструментов фискальной политики на совокупное

предложение;

) выявление достоинств и недостатков фискальной политики;

) проанализировать фискальную политику на современном этапе в России.

Объект исследования. В качестве объекта исследования

выступают налогообложение и фискальная политика в России.

Предмет исследования. Предметом

исследования в данной работе выступает фискальная политика государства, ее

содержание, модели.

Структура работы. Курсовая работа состоит из введения, трех глав,

заключения, списка использованной литературы.

Глава 1. Фискальная политика: цели и инструменты

.1 Фискальная политика, ее цели и инструменты

Фискальная политика представляет собой меры, которые предпринимает

правительство с целью стабилизации экономики с помощью изменения величины

доходов и/или расходов государственного бюджета. (Поэтому фискальную политику

также называют бюджетно-налоговой политикой.)

Целями фискальной политики как любой стабилизационной (антициклической)

политики, направленной на сглаживание циклических колебаний экономики, являются

обеспечение: 1) стабильного экономического роста; 2) полной занятости ресурсов

(прежде всего решение проблемы циклической безработицы); 3) стабильного уровня

цен (решение проблемы инфляции).

Фискальная политика - это политика регулирования правительством прежде

всего совокупного спроса. Регулирование экономики в этом случае происходит с

помощью воздействия на величину совокупных расходов. Однако некоторые

инструменты фискальной политики могут использоваться для воздействия и на

совокупное предложение через влияние на уровень деловой активности. Фискальную

политику проводит правительство.

Инструментами фискальной политики выступают расходы и доходы

государственного бюджета, а именно: 1) государственные закупки; 2) налоги; 3)

трансферты.

1.2 Воздействие инструментов фискальной политики на совокупный спрос

Воздействие инструментов фискальной политики на совокупный спрос разное.

Из формулы совокупного спроса: AD = C + I + G + Xn следует, что государственные

закупки являются компонентом совокупного спроса, поэтому их изменение оказывает

прямое воздействие на совокупный спрос, а налоги и трансферты оказывают

косвенное воздействие на совокупный спрос, изменяя величину потребительских

расходов (С) и инвестиционных расходов (I).

При этом рост государственных закупок увеличивает совокупный спрос, а их

сокращение ведет к уменьшению совокупного спроса, так как государственные

закупки является частью совокупных расходов.

Рост трансфертов также увеличивает совокупный спрос. С одной стороны,

поскольку при увеличении социальных трансфертных выплат (social benefits)

увеличивается личный доход домохозяйств, а, следовательно, при прочих равных

условиях растет располагаемый доход, что увеличивает потребительские расходы. С

другой стороны, увеличение трансфертных выплат фирмам (субсидий) увеличивает

возможности внутреннего финансирования фирм, возможности расширения

производства, что ведет к росту инвестиционных расходов. Сокращение трансфертов

уменьшает совокупный спрос.

Рост налогов действует в противоположном направлении. Увеличение налогов

ведет к снижению и потребительских (поскольку сокращается располагаемый доход),

и инвестиционных расходов (поскольку сокращается нераспределенная прибыль,

являющаяся источником чистых инвестиций) и, следовательно, к сокращению

совокупного спроса.

Соответственно снижение налогов увеличивает совокупный спрос. Снижение

налогов ведет к сдвигу кривой AD вправо, что обусловливает рост реального ВНП.

Поэтому инструменты фискальной политики могут использоваться для

стабилизации экономики на разных фазах экономического цикла.

Причем, из простой кейнсианской модели (модели «Кейнсианского креста»)

следует, что все инструменты фискальной политики (государственные закупки,

налоги и трансферты) имеют мультипликативный эффект воздействия на экономику,

поэтому, по мнению Кейнса и его последователей, регулирование экономики должно

проводиться правительством с помощью инструментов именно фискальной политики, и

прежде всего с помощью изменения величины государственных закупок, так как они

имеют наибольший мультипликативный эффект.

фискальный спрос налоговый

Глава 2. Виды фискальной политики

.1 Виды фискальной политики

В зависимости от фазы цикла, в которой находится экономика, инструменты

фискальной политики используются по-разному. Выделяют два вида фискальной

политики: 1) стимулирующую и 2) сдерживающую.

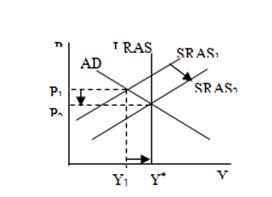

Рисунок 1.1. Виды фискальной политики

Стимулирующая фискальная политика применяется при спаде (рис. 1.1(а)),

имеет целью сокращение рецессионного разрыва выпуска и снижение уровня

безработицы и направлена на увеличение совокупного спроса (совокупных

расходов). Ее инструментами выступают: а) увеличение государственных закупок;

б) снижение налогов; в) увеличение трансфертов.

Сдерживающая фискальная политика используется при буме (при перегреве

экономики) (рис. 1.1.(б)), имеет целью сокращение инфляционного разрыва выпуска

и снижение инфляции и направлена на сокращение совокупного спроса (совокупных

расходов). Ее инструментами являются:

а) сокращение государственных закупок;

б) увеличение налогов;

в) сокращение трансфертов.

Кроме того, различают фискальную политику: 1) дискреционную и 2)

автоматическую (недискреционную).

Дискреционная фискальная политика представляет собой законодательное

(официальное) изменение правительством величины государственных закупок,

налогов и трансфертов с целью стабилизации экономики

Автоматическая фискальная политика связана с действием встроенных

(автоматических) стабилизаторов. Встроенные (или автоматические) стабилизаторы

представляют собой инструменты, величина которых не меняется, но само наличие

которых (встроенность их в экономическую систему) автоматически стабилизирует

экономику, стимулируя деловую активность при спаде и сдерживая ее при

перегреве. К автоматическим стабилизаторам относятся: 1) подоходный налог

(включающий в себя и налог на доходы домохозяйств, и налог на прибыль

корпораций); 2) косвенные налоги (в первую очередь, налог на добавленную

стоимость); 3) пособия по безработице; 4) пособия по бедности.

Рассмотрим механизм воздействия встроенных стабилизаторов на экономику.

Подоходный налог действует следующим образом: при спаде уровень деловой

активности (Y) сокращается, а поскольку налоговая функция имеет вид:

Т = tY (1)

где Т - величина налоговых поступлений, t - ставка налога, а Y - величина

совокупного дохода (выпуска), то величина налоговых поступлений уменьшается, а

при «перегреве» экономики, когда величина фактического выпуска максимальна,

налоговые поступления увеличиваются. Заметим, что ставка налога остается

неизменной. Однако налоги - это изъятия из экономики, сокращающие поток

расходов и, следовательно, доходов (вспомним модель кругооборота). Получается,

что при спаде изъятия минимальны, а при перегреве максимальны. Таким образом,

из-за наличия налогов (даже аккордных, т.е. автономных) экономика как бы

автоматически «остужается» при перегреве и «подогревается» при рецессии. Как

было показано в главе 9, появление в экономике подоходных налогов уменьшает

величину мультипликатора (мультипликатор при отсутствии ставки подоходного

налога больше, чем при ее наличии: [1/(1- mpc)] > [1/(1- mpc(1- t)]), что

усиливает стабилизационный эффект воздействия на экономику подоходного налога.

Очевидно, что наиболее сильное стабилизирующее воздействие на экономику

оказывает прогрессивный подоходный налог.

Налог на добавленную стоимость (НДС) обеспечивает встроенную стабильность

следующим образом. При рецессии объем продаж сокращается, а поскольку НДС

является косвенным налогом, частью цены товара, то при падении объема продаж

налоговые поступления от косвенных налогов (изъятия из экономики) сокращаются.

При перегреве, наоборот, поскольку растут совокупные доходы, объем продаж

увеличивается, что увеличивает поступления от косвенных налогов. Экономика

автоматически стабилизируется.

Что касается пособий по безработице и по бедности, то общая сумма их

выплат увеличивается при спаде (по мере того, как люди начинают терять работу и

нищать) и сокращаются при буме, когда наблюдается «сверхзанятость» и рост

доходов. (Очевидно, что для того, чтобы получать пособие по безработице, нужно

быть безработным, а чтобы получать пособие по бедности, нужно быть очень

бедным). Эти пособия являются трансфертами, т.е. инъекциями в экономику. Их

выплата способствует росту доходов, а, следовательно, расходов, что стимулирует

подъем экономики при спаде. Уменьшение же общей суммы этих выплат при буме

оказывает сдерживающее влияние на экономику.

В развитых странах экономика на 2/3 регулируется с помощью дискреционной

фискальной политики и на 1/3 - за счет действия встроенных стабилизаторов.

2.2 Воздействие инструментов фискальной политики на

совокупное предложение

Следует иметь в виду, что такие инструменты фискальной политики как

налоги и трансферты действуют не только на совокупный спрос, но и на совокупное

предложение. Как уже отмечалось, сокращение налогов и увеличение трансфертов могут

использоваться для стабилизации экономики и борьбы с циклической безработицей в

период спада, стимулируя рост совокупных расходов, а, следовательно, деловую

активность и уровень занятости. Однако следует иметь в виду, что в кейнсианской

модели одновременно с ростом совокупного выпуска снижение налогов и рост

трансфертов обусловливает рост уровня цен (от Р1 до Р2 на

рис. 1(а)), т.е. является проинфляционной мерой (провоцирует инфляцию). Поэтому

в период бума (инфляционного разрыва), когда экономика «перегрета» (рис. 1(б)),

в качестве антиинфляционной меры (уровень цен снижается от Р1 до Р2)

и инструментов снижения деловой активности и стабилизации экономики может

использоваться увеличение налогов и снижение трансфертов.

Однако поскольку фирмы рассматривают налоги как издержки, то рост налогов

ведет к сокращению совокупного предложения, а сокращение налогов - к росту

деловой активности и объема производства. Подробное изучение воздействия

налогов на совокупное предложение принадлежит экономическому советнику

президента США Р.Рейгана, американскому экономисту, одному из основоположников

концепции «экономической теории предложения» («supply-side economics») Артуру

Лафферу. Лаффер построил гипотетическую кривую (рис. 2.1.), с помощью которой

показал воздействие изменения ставки налога на общую величину налоговых

поступлений в государственный бюджет. (Гипотетической эта кривая называется

потому, что свои выводы Лаффер делал не на основе анализа статистических

данных, а на основе гипотезы, т.е. логических рассуждений и теоретического

умозаключения).

Рисунок 2.1. Кривая Лаффера

Используя налоговую функцию:

Т = t Y,

Лаффер показал, что существует оптимальная ставка налога (t опт.),

при которой налоговые поступления максимальны (Т max.). Если

увеличить ставку налога, то уровень деловой активности (совокупный выпуск)

снизится, и налоговые поступления сократятся, поскольку уменьшится

налогооблагаемая база (Y).

Поэтому в целях борьбы со стагфляцией (одновременным спадом производства

и инфляцией) Лаффер в начале 80-х годов предложил такую меру, как снижение

ставки налога.

Рисунок 2.2. Воздействия снижения налогов на совокупное предложение

Дело в том, что в отличие от воздействия снижения налогов на совокупный

спрос, увеличивающего объем производства, но провоцирующего инфляцию, влияние

этой меры на совокупное предложение имеет антиинфляционный характер (рис. 2.2),

т.е. рост производства (от Y1 до Y*) сочетается в этом случае со

снижением уровня цен (от Р1 до Р2).

К достоинствам фискальной политики следует отнести:

1. Эффект мультипликатора. Все инструменты фискальной политики, как

мы видели, имеют мультипликативный эффект воздействия на величину равновесного

совокупного выпуска.

2. Отсутствие внешнего лага (задержки). Внешний лаг - это период

времени между принятием решения об изменении политики и появлением первых

результатов ее изменения. Когда правительством принято решение об изменении

инструментов фискальной политики, и эти меры вступают в действие, результат их

воздействия на экономику проявляется достаточно быстро.

. Наличие автоматических стабилизаторов. Поскольку эти

стабилизаторы являются встроенными, то правительству не нужно предпринимать

специальных мер по стабилизации экономики. Стабилизация (сглаживание

циклических колебаний экономики) происходит автоматически.

Недостатки фискальной политики:

1. Эффект вытеснения. Экономический

смысл этого эффекта состоит в следующем: рост расходов бюджета в период спада

(увеличение государственных закупок и/или трансфертов) и/или сокращение доходов

бюджета (налогов) ведет к мультипликативному росту совокупного дохода, что

увеличивает спрос на деньги и повышает ставку процента на денежном рынке (цену

кредита). А поскольку кредиты, в первую очередь, берут фирмы, то удорожание

кредитов ведет к сокращению частных инвестиций, т.е. к «вытеснению» части

инвестиционных расходов фирм, что ведет к сокращению величины выпуска. Таким

образом, часть совокупного объема производства оказывается «вытесненной» (недопроизведенной)

из-за сокращения величины частных инвестиционных расходов в результате роста

ставки процента благодаря проведению правительством стимулирующей фискальной

политики.

2. Наличие внутреннего лага. Внутренний

лаг - это период времени между возникновением необходимости изменения политики

и принятием решения о ее изменении. Решения об изменении инструментов

фискальной политики принимает правительство, однако введение их в действие

невозможно без обсуждения и утверждения этих решений законодательным органом

власти (Парламентом, Конгрессом, Государственной думой и т.п.), т.е. придания

им силы закона. Эти обсуждения и согласования могут потребовать длительного

периода времени.

Кроме того, они вступают в действие, начиная только со следующего финансового

года, что еще больше увеличивает лаг. За этот период времени ситуация в

экономике может измениться. Так, если первоначально в экономике была рецессия,

и были разработаны меры стимулирующей фискальной политики, то в момент начала

их действия в экономике уже может начаться подъем. В результате дополнительное

стимулирование может привести экономику к перегреву и спровоцировать инфляцию,

т.е. оказать дестабилизирующее действие на экономику. И наоборот, меры

сдерживающей фискальной политики, разработанные в период бума, из-за наличия

продолжительного внутреннего лага могут усугубить спад.

3. Неопределенность. Этот недостаток

характерен не только для фискальной, но и для монетарной политики.

Неопределенность касается:

- проблемы идентификации экономической ситуации Часто бывает трудно точно

определить, например, момент, когда заканчивается период рецессии и начинается

оживление или момент, когда подъем превращается в перегрев и т.п. Между тем,

поскольку на разных фазах цикла необходимо применять разные виды политики

(стимулирующую или сдерживающую), ошибка в определении экономической ситуации и

выбор типа экономической политики исходя из такой оценки может привести к

дестабилизации экономики

·

проблемы, на

какую именно величину следует изменить инструменты государственной политики в

каждой данной экономической ситуации. Даже если экономическая ситуация

определена правильно, то сложно точно определить, насколько, например, нужно

увеличить государственные закупки или сократить налоги, чтобы обеспечить подъем

в экономике и достижение потенциального объема выпуска, но не его превышение,

т.е. как при этом не допустить перегрев и ускорение инфляции. И наоборот, при

проведении сдерживающей фискальной политики как не привести экономику в

состояние депрессии.

1. Дефицит бюджета. Противники

кейнсианских методов регулирования экономики - монетаристы (monetarists),

сторонники теории экономики предложения (supply-side economics) и теории

рациональных ожиданий (rational expectations theory) - т.е. представители

неоклассического направления в экономической теории считают дефицит

государственного бюджета одним из важнейших недостатков фискальной политики.

Действительно, инструментами стимулирующей фискальной политики,

проводимой при спаде и направленной на увеличение совокупного спроса, выступает

увеличение государственных закупок и трансфертов, т.е. расходов бюджета, и

уменьшение налогов, т.е. доходов бюджета, что ведет к росту дефицита

государственного бюджета. Не случайно рецепты государственного регулирования

экономики, которые предложил Кейнс, получили название «дефицитного

финансирования». Особенно остро проблема бюджетного дефицита проявилась в

большинстве развитых стран, использовавших после П мировой войны кейнсианские

методы регулирования экономики, в середине 70-х годов, причем, в США возник так

называемый «двойной дефицит» («twin debts»), при котором дефицит

государственного бюджета сочетался с дефицитом платежного баланса. В связи с

этим проблема финансирования дефицита государственного бюджета превратилась в

одну из важнейших макроэкономических проблем.

Теоретически система налогообложения не должна мешать людям распределять

свое время и свои ресурсы так, чтобы это приносило им максимальную выгоду.

Налоги, которые удовлетворяют данному условию, называют нейтральными налогами -

т. е. налогами, которые не подрывают структуру потребительских расходов,

производство в фирмах, не толкают индивидов и фирмы к уклонению от уплаты

налогов, не создают излишнего налогового бремени. Нейтральный налог не толкает

человека расходовать больше своих ресурсов на деловые командировки, на

медицинскую помощь, уменьшать расходы на питание и одежду только потому, что

командировки или медицинские услуги, например, не облагаются налогами, а одежда

и продовольственные товары облагаются. Налоги не должны вынуждать людей и фирмы

тратить больше времени и денег на поиски инвестиционного приложения своих

ресурсов (как это было с активностью вокруг «МММ», «Селенги», «Властилины» и

других жульнических организаций), что вроде бы снижает бремя налогов.

Идеальной формой нейтрального налога является подушный налог -

единовременный налог на всех индивидов независимо от уровня потребительских

расходов, накопленного богатства и т.д. Он одинаков для бедных и богатых,

старых и молодых. Он действительно нейтрален в том смысле, как мы его описали,

но он, конечно, не выдерживает критики в отношении его справедливости: нельзя

отбирать, может быть, последнее у бедняка или у старика. Поэтому в налоговых

системах объектом налогообложения обычно являются доход, потребительские

расходы, имущество. Но эти налоги (подоходные, на продажи, имущественный,

акцизы) искажают цены производителей, относительные цены, вынуждают людей

отказываться от производственной деятельности. Они могут создавать излишнее

налоговое бремя - т. е. налоговое бремя, которое превышает необходимое бремя

передачи части доходов в распоряжение государства. Излишнее бремя ведет к

снижению экономической эффективности, так как подрывает существенное число

рыночных операций (что снижает доходы индивидов, фирм, а затем - через снижение

налогов - и доходы государства) либо уводит эти операции в теневой сектор

экономики. Все это создает чистые потери - потери. Связанные с сокращением

объема экономической деятельности из-за чрезмерных налогов.

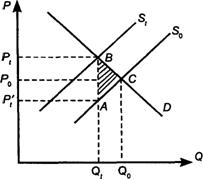

Рис. 2.3. показывает нам распределение налогового бремени между

участниками экономической деятельности. До введения налога производилось и

продавалось Q0 продукции по цене Р0. Вводится налог,

который повышает затраты на Производство и сбыт Рt - Р’t.

Кривая S0 сдвигается на St.

Потребители снижают объем покупок. Обратите внимание, что рыночная цена

растет не на Рt - Р’t, а лишь на Рt - Р0.

Таким образом, часть нового налога (Рt - Р0) ложится на

покупателя, а другая часть - на продавца (Рt - Р’t).

Треугольник АВС составит чистую потерю для всех участников. Это потеря от

сокращения объема операций и, следовательно, сокращения выигрыша для всех.

В нашем примере бремя нового налога ложится поровну на продавца и

покупателя. Но пропорция распределения зависит от наклона кривой D. Если наклон

кривой D круче (а наклон кривой S более пологий), то цена, включающая новый

налог, увеличится на большую величину. Это возложит более значительную часть

бремени на покупателей. Если же наклон кривой D более плоский, рыночная цена

увеличится в меньшей степени и основное налоговое бремя ляжет на продавцов.

В 80-е гг. круг макроэкономических концепций дополнился концепцией сторонников

совокупного предложения - «саплай-сайдерами». Они считают, что между уровнями

предельных налоговых ставок и объемом экономической деятельности имеется

очевидная взаимосвязь. Чем выше налоговые ставки, тем меньше объем деятельности

и больше тех, кто пытается избежать налогообложения, тем больше людей уходит в

так называемую теневую экономику, в нелегальный бизнес. Чем выше предельные

ставки, тем более пологой становится кривая предложения труда. Ставки налогов

воздействуют на налоговую базу - объем экономической деятельности, облагаемый

налогами. Между двумя этими явлениями существует обратная связь: чем выше

предельные налоговые ставки, тем уже налоговая база, и наоборот. Следовательно,

ставки налогов могут воздействовать на макроэкономическую эффективность.

В любом обществе часть населения, зарабатывающая высокие и средние

доходы, дает казне и основную массу налогов. Вместе с тем существует

заблуждение, особенно подогреваемое политиками-популистами, о том, что можно

основную часть налогов переложить с индивидов на бизнес. Это неверно. В

конечном счете, и налоги на бизнес тоже платятся потребителями.

Глава 3. Анализ фискальной политики на современном этапе

.1 Налоговая нагрузка в России

Расчет налоговой нагрузки на основе налоговых и неналоговых доходов

бюджетной системы России в 2011-2013 гг. представлен в таблице 3.1. Для оценки

тяжести налогового бремени в России сравним российские показатели с

аналогичными показателями для стран ОЭСР.

Таблица 3.1

Соотношение налоговых и неналоговых поступлений и ВВП, в %

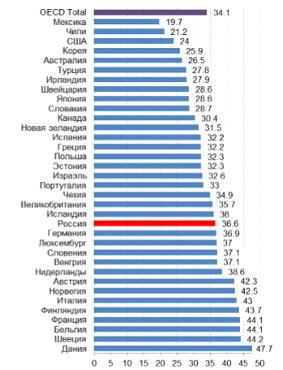

В настоящее время средние по странам ОЭСР показатели налоговой нагрузки

доступны только за 2011 год. Налоговая нагрузка в России в 2011 г. была выше

средних показателей ОЭСР и сравнима с налоговой нагрузкой ряда стран Западной и

Центральной Европы (Чехией, Германией, Исландией, Словенией, Великобританией).

В некоторых развитых европейских странах, в особенности, в скандинавских,

налоговая нагрузка заметно выше, чем в России. В странах Восточной и Южной Европы

(Польше, Испании, Португалии) она ниже, и наконец, в странах «тихоокеанского»

региона и странах ОЭСР она заметно ниже. В последнюю группу стран входят как

развитые страны (США, Австралия, Канада), так и развивающиеся страны (Мексика,

Чили, Турция). Например, в Турции налоговая нагрузка почти на 10 п.п. ниже, чем

в России, в Мексике - практически в два раза.

За период 2011-2013 гг. уровень налоговой нагрузки в России изменился

незначительно при заметных структурных изменениях. В 2013 г., по сравнению с

2011 г., заметно сократилась доля налога на прибыль в ВВП, почти на процентный

пункт. Стагнация в экономике привела к росту числа убыточных предприятий. В

формировании общей величины налоговой нагрузки сократилась также доля НДС и

доходов от ВЭД при относительном росте поступлений от НДПИ и страховых взносов.

Уровень налоговой нагрузки в России неравномерно распределен по отраслям

экономики. В нефтегазовом секторе он существенно выше. По нашей оценке,

налоговая нагрузка в ненефтегазовом секторе экономики в 2011-2013 гг.

составляла около 29% ВВП.

Как изменится налоговая нагрузка при реализации всех планов по повышению

налогового бремени - введении налога с продаж, повышении ставок НДС и НДФЛ

соответственно до 20 и 15% и расширении налоговой базы по страховым взносам в

ФОМС? Соответствующие расчеты на базе 2013 г. отражены в таблице 3.2. Как видно

из данных таблицы, налоговая нагрузка при осуществлении налоговых новаций

Минфина растет на 1,7%; по условиям 2013 г. налоговая нагрузка составила бы

37,5% (при расчете этого показателя «традиционным» способом). Если отказаться

от планов введения налога с продаж и ограничиться только увеличением НДС,

налоговая нагрузка возрастет «всего» на 0,6%.

Таблица 3.2

Увеличение налоговой нагрузки при планируемом Минфином повышении налогов,

в % ВВП

Повышение налогов ведет к замедлению темпов роста, и, заодно, к снижению

конкурентоспособности экономики. Но с другой стороны, повышение налогов

позволяет сократить бюджетный дефицит, увеличить расходы, или по крайней мере

не заниматься нудным и неперспективным повышением эффективности расходов.

Рисунок 3.1. Соотношение налоговых и неналоговых поступлений и ВВП по

странам ОЭСР в 2013 г., в %

3.2 Проблемы налогового администрирования в России и пути их

снижения

Вопрос о необходимости совершенствования налогового

администрирования в последнее время выдвинулся в ряд наиболее важных и

актуальных среди других вопросов налоговой реформы.

Сегодняшнее положение с уровнем налогового

администрирования не устраивает ни государство, ни самих налогоплательщиков.

Для государства недопустима ситуация, когда не уменьшается количество случаев

сознательного ухода недобросовестных налогоплательщиков от налогообложения с применением

все более сложных и изощренных схем.

С другой стороны, также недопустима ситуация, когда

налогоплательщики часто оказываются совершенно беззащитными перед налоговыми

органами, требования которых часто хотя формально и не противоречат закону, но,

по существу, не могут быть выполнены. Как следствие - предъявление по

результатам налоговых проверок претензий на очень крупные суммы, что может

стать причиной банкротства или падения капитализации даже крупных и динамично

развивающихся компаний. При этом не является секретом, что налоговые проверки

подчас носят «заказной» характер, становясь инструментом для решения тех или

иных политических или конъюнктурных задач.

По этим причинам следует выделить первую группу

проблем в области налогового администрирования, это проблемы правового

характера. Налоговое администрирование, прежде всего, нацелено на соблюдение

налогового законодательства всеми участниками налогового процесса. Но проблема

здесь кроется в том, что налоговое законодательство Российской Федерации,

во-первых, слишком неустойчиво, во-вторых, запутанно и противоречит в

определенной части экономическим реалиям.

Следует признать, что назрела настоятельная

необходимость внесения в первую часть НК Российской Федерации изменений,

направленных на исправление сложившейся ситуации. При этом речь должна идти не

столько о простом облегчении для налогоплательщиков выполнения тех или иных

обязанностей, предусмотренных первой частью НК Российской Федерации, сколько о

большей конкретизации и детализации уже существующих норм, с тем, чтобы

исключить их расширительное или искаженное толкование, а также изъять из нее

избыточные и излишние в отношении налогоплательщиков требования.

Прежде всего, серьезных изменений требуют положения

первой части Налогового Кодекса Российской Федерации, регулирующие вопросы

осуществления налогового контроля. Следует исходить из того, что эффективный

налоговый контроль может быть обеспечен только при неукоснительном соблюдении

налогового законодательства всеми участниками налоговых правоотношений. В

частности, необходима четкая регламентация всех налоговых процедур и прежде

всего порядков проведения налоговый проверок.

В целях упорядочения проведения камеральных налоговых

проверок представляется целесообразным:

исключить возможность повторного истребования у

налогоплательщиков документов (сведений, информации), ранее уже представленных

в налоговые органы;

увеличить в 2 - 3 раза срок представления

истребованных документов и пояснений с возможностью увеличения этого срока

руководителем территориального налогового органа с учетом объема истребуемых

документов;

установить в качестве обязательного требование, что

при выявлении по результатам камеральных налоговых проверок налоговых

правонарушений результаты таких проверок должны оформляться актом;

определить перечень документов, которые могут быть

запрошены налоговыми органами при проведении камеральной проверки;

Эти меры позволят разгрузить налоговые инспекции от

излишней и ненужной для осуществления эффективной контрольной работы информации.

С другой стороны, они несколько облегчат и жизнь налогоплательщиков.

Вторая группа проблем, это проблемы организационного

характера.

Для качественного исполнения функции администрирования

налогов в современных экономических условиях необходимо сочетание нескольких

факторов:

наличие высококвалифицированных специалистов и новых

технологий (программных продуктов) для осуществления многих функций в

электронном виде для упрощения многих процедур, как для работников налоговых

органов, так и для налогоплательщиков;

скоординированная работа уполномоченных ведомств по

обмену данными с налоговыми органами.

В настоящее время существуют пробелы при осуществлении

обмена данными между государственными органами и налоговыми инспекциями.

Так, происходят сбои или задержки при передаче данных

от органов внутренних дел (паспортных столов, миграционной службы, ГИБДД) в

налоговые органы, в результате чего налогоплательщики несколько лет могут

получить уведомления об уплате транспортного налога на проданный автомобиль или

квитанцию не на свое имя или не по месту жительства.

Третья группа проблем - это проблемы

социально-психологического характера.

В России конфронтация интересов фискальных органов и

экономических субъектов очень велика. Налоговая культура в России всегда была и

остается крайне низкой. Проблемы социально-психологического характера

складываются из сочетания следующих факторов:

менталитет российского налогоплательщика, который

направлен, прежде всего, на сокрытие доходов и минимизацию налогов;

экономическая неграмотность налогоплательщиков;

недоверие налогоплательщиков к налоговым органам,

часто вследствие неправильного поведения налоговых органов. Не секрет, что

должностные лица налоговых служб при осуществлении проверок или просто при

взаимодействии с налогоплательщиками позволяют себе проявление грубости,

негативизма, подозрительности, предвзятости в отношении налогоплательщиков.

Несомненно, главными приоритетами налогового

администрирования должны стать выявление и предотвращение использования

налоговых схем, определение жестких мер ответственности за уклонение от уплаты

налогов.

Принимаемые нормативно-правовые акты по налогам и

сборам должны регламентировать не только порядок их исчисления, но и

максимально четко определять все составляющие налогового администрирования. При

этом система администрирования налогов должна быть эффективной с точки зрения

главенствующей государственной цели - обеспечение необходимых налоговых

поступлений в бюджетную систему и одновременно снижение уровня издержек на

исполнение налогового законодательства, как для государства, так и для

налогоплательщиков.

Грамотно сбалансированное и эффективное налоговое

администрирование, сочетающее в себе интересы и государства, и

налогоплательщиков, является важнейшей составляющей экономических, социальных и

политических преобразований в стране.

Заключение

Проведенное в ходе написания курсовой работы исследование и поставленные

задачи позволило сделать следующие выводы.

Фискальная политика представляет собой меры, которые предпринимает

правительство с целью стабилизации экономики с помощью изменения величины

доходов и/или расходов государственного бюджета. (Поэтому фискальную политику

также называют бюджетно-налоговой политикой.)

К достоинствам фискальной политики следует отнести: Эффект

мультипликатора. Все инструменты фискальной политики, как мы видели, имеют

мультипликативный эффект воздействия на величину равновесного совокупного

выпуска. Отсутствие внешнего лага (задержки). Внешний лаг - это период времени

между принятием решения об изменении политики и появлением первых результатов

ее изменения. Когда правительством принято решение об изменении инструментов

фискальной политики, и эти меры вступают в действие, результат их воздействия

на экономику проявляется достаточно быстро. Наличие автоматических

стабилизаторов. Поскольку эти стабилизаторы являются встроенными, то

правительству не нужно предпринимать специальных мер по стабилизации экономики.

Стабилизация (сглаживание циклических колебаний экономики) происходит

автоматически.

Недостатки фискальной политики: Эффект вытеснения. Экономический смысл

этого эффекта состоит в следующем: рост расходов бюджета в период спада

(увеличение государственных закупок и/или трансфертов) и/или сокращение доходов

бюджета (налогов) ведет к мультипликативному росту совокупного дохода, что

увеличивает спрос на деньги и повышает ставку процента на денежном рынке (цену

кредита). А поскольку кредиты, в первую очередь, берут фирмы, то удорожание

кредитов ведет к сокращению частных инвестиций, т.е. к «вытеснению» части

инвестиционных расходов фирм, что ведет к сокращению величины выпуска. Наличие

внутреннего лага. Внутренний лаг - это период времени между возникновением

необходимости изменения политики и принятием решения о ее изменении.

Неопределенность. Этот недостаток характерен не только для фискальной, но и для

монетарной политики.

Налоговая система, таким образом, выступает

инструментом поддержания необходимого уровня доходов бюджетной системы. В этом

контексте, правительство работает над созданием условий для повышения доходов и

стремится достичь этого без увеличения номинальной налоговой нагрузки на не

сырьевой сектор экономики. В качестве основных источников дополнительных

доходов рассматривается снижение размеров теневого сектора, как наиболее существенного

фактора, сдерживающего экономический рост и налоговые поступления.

Таким образом, в ближайшее время налоговая политика в

России будет развиваться в сторону снижения налоговой нагрузки на инновационные

и перспективные отрасли и повышения нагрузки на сырьевой добывающий сектор.

Такой сдвиг в налоговой нагрузке должен помочь диверсифицировать экономику

России и снизить ее зависимость от мировых цен на энергоносители.

Исходя из всего вышесказанного, я могу сказать, что

задачи моей курсовой работы полностью рассмотрены и цель моей курсовой работы

достигнута.

Список использованной литературы

1. Абрамова М.А., Александрова Л.С. Экономическая теория:

Учеб. пособие. - М.: Юриспруденция, 2012. - 387 с.

2. Агапова Т.А., Серегина С.Ф. Макроэкономика: Учебник/Под

общей ред. д.э.н., проф. А.В. Сидоровича; МГУ им. М.В. Ломоносова. - 6-е изд.,

стереотип. - М.: Издательство «Дело и Сервис», 2014.

3. Баликоев В. З. Общая экономическая теория: Учеб. пособие

/Новосибир. гос. архитект. -строит. ун-т - 5-е изд., перераб. и доп.. -

Новосибирск: Издат. компания «Лада», 2013.

4. Барулин С.В. Теория и история налогообложения: учеб.

пособие. М., 2014.

5. Борисов Е. Ф. Экономическая теория: Учебник. - М.:

Юристъ, 2013.

6. Бугаян И. Р. Макроэкономика: Учеб. пособие для экон.

спец. вузов. - Ростов н/Д: Феникс, 2012. - 348 с.

7. Бутук А. И. Экономическая теория: Учеб. пособие. - Киев:

Вiкар, 2013. - 644 с.

8. Вечканов Г.С., Вечканова Г.Р. Микро- и

макроэкономика: Энцикл. словарь. - СПб., 2012. - 351с.

. Гальперин В.М., Гребенников П.И. Макроэкономика. -

СПб., 2012

10. Гончаренко Л.И. Налоговое администрирование как

критерий конкурентоспособности налоговой системы страны // Налоги и

налогообложение. 2014. № 12.

11. Гурвич Е. , Суслина А. Российская налоговая система -

общие и особенные черты. Экономическая экспертная группа. Март 2011 .

http://www.eeg.ru

. Дадашев А.З., Лобанов А.В. Налоговое

администрирование в Российской Федерации: учеб. пособие. М., 2012.

13. Ивашевский С.Н. Макроэкономика: Учебник. -

2-е изд., испр., доп. - М.:Дело, 2012. - 472 с.

14. Иохин В. Я. Экономическая теория: Учебник

/Моск. гос. ун-т коммерции. - М.: Юристъ, 2013. - 861 с.

15. Курочкина Н.В. Значение и сущность специальных

налоговых режимов в современной экономике // Финансовая аналитика: проблемы и

решения. 2013. № 38.

16. Любимов Л.Л. Введение в экономическую теорию: Учебник

для студентов пед. Университов / Гос. унив. Высшая школа экономики. - В 2-х

книгах. Кн. 2. - М.: Бита-Пресс, 2014. - 368 с

17. Макроэкономика: Учеб. Пособие/Т.С.

Алексеенко, Н.Ю. Дмитриева, Л.П. Зенькова и др.; Под ред. Л.П. Зеньковой. -

Мн.: Новое знание, 2012. - 244с.

18. Нуриев Р.М. Курс микроэкономики: Учебник для вузов.

-2-е изд., изм. -М.: Норма, 2014.

20. Экономика: Учебник. 10-е издание, перераб. и доп. /

Под ред. д-ра экон. наук проф. А. С. Булатова. - М.: Юрист, 2010.

21. Экономическая теория: Учебник / Под общ. Ред. Акад. В.

И. Видяпина, А. И. Добрынина, Г. П. Журавлёва, Л. С. Тарасевича. - М.: ИНФРА -

М, 2013. -714 с.