Налоговая политика предприятия

Введение

налоговый политика нагрузка

Одним из сильнейших рычагов, регулирующих экономические

взаимоотношения товаропроизводителей с государством, является налоговая

система. От прогрессивности этой системы, ее четкой направленности на поощрение

предпринимательской деятельности в значительной мере зависят темпы

экономического роста.

Эффективной может считаться только та налоговая политика,

которая стимулирует накопление и инвестиции. Налоговая политика предприятия

является эффективным инструментом минимизации налоговых обязательств в рамках

действующего законодательства.

Оптимизация налогообложения должна осуществляться с учетом

особенностей конкретного предприятия, сферы его деятельности и производственной

структуры. Эффективное налогообложение невозможно без существования единой

налоговой политики предприятия, которая ставит целью увеличение дохода и

уменьшение затрат на налогообложение.

Налоговая политика является налоговой стратегией предприятия

в области налогового планирования и на отдельных этапах ее деятельности.

Политика предприятия в области налогообложения формируется лишь по конкретным

направлениям налогового планирования, которые требуют создания наиболее

эффективного управления для оптимизации налоговых выплат организации.

Комплекс налоговых мер способен оказать существенное влияние

на экономическое поведение хозяйствующих субъектов, усиливать экономическую и

инвестиционную активность, что свидетельствует об актуальности данной темы.

Цель курсовой работы - исследование налоговой политики ООО

«Ремжилстрой». В соответствии с поставленной целью необходимо решить следующие

задачи:

) определить сущность, содержание и роль налоговой политики в

деятельности предприятия;

) дать методические рекомендации по формированию налоговой

политики предприятия;

) дать организационно-экономическую характеристику ООО

«Ремжилстрой»;

) провести анализ финансового состояния предприятия;

) дать оценку эффективности налоговой политики предприятия;

) разработать рекомендации по улучшению эффективности

налоговой политики предприятия.

Для решения поставленных задач в курсовой работе

использовались следующие методы исследования: теоретический анализ налоговой

политики организаций, проведение классификаций и аналогий по видам налогов;

экономико-статистические методы, методы расчета финансовых коэффициентов,

прогнозирование развития налоговой политики организации.

Теоретической и методологической основой исследования

послужили законодательные и нормативные акты Российской Федерации, работы

отечественных и зарубежных экономистов, таких как Бланк И.А., Басалаева Е.В.,

Горский И.В., Дадашев А.З., Кирина Л.С., Киселева И.А., Макарьева В.И., Щеглова

Н.В., Вылкова Е.С., Юткина Т.Ф. и др. авторов, а также статистические

материалы.

Курсовая работа состоит из введения, 2-х глав, заключения и приложений.

В первой главе рассматриваются теоретические аспекты налоговой политики

организации: понятие, цели, задачи и процесс формирования налоговой политики.

Во второй главе анализируется налоговая политика ООО «Ремжилстрой», оценивается

ее эффективность, и даются рекомендации по ее оптимизации.

Объектом исследования выступает ООО «Ремжилстрой». Предметом

исследования является налоговая политика организации.

1. Теоретико-методологические основы налоговой

политики предприятия

1.1

Понятие и содержание налоговой политики

Налоговый Кодекс Российской Федерации устанавливает

обязанность налогоплательщика, начиная с 2002 г. вести налоговый учет. Под

налоговым учетом понимается отражение в специальных документах - налоговых

регистрах - подробной информации о состоянии и изменениях объекта

налогообложения. Именно эти данные становятся впоследствии базой для исчисления

налогов, что отражается в налоговых декларациях, представляемых в налоговую

инспекцию по месту нахождения налогоплательщика или его обособленных подразделений.

Под налогом понимается обязательный, индивидуально

безвозмездный платеж, взимаемый с организаций и физических лиц в форме

отчуждения принадлежащих им на праве собственности, хозяйственного ведения или

оперативного управления денежных средств в целях финансового обеспечения

деятельности государства и (или) муниципальных образований [1].

Налоги, являясь мощнейшим инструментом экономического

регулирования и вторгаясь в сферу стратегических, тактических и оперативных

решений, ставят руководителей предприятий перед необходимостью обладанием

знаниями и организацией системы налогового менеджмента на предприятии.

Налоговая политика представляет собой совокупность

экономических, финансовых и правовых мер государства по формированию налоговой

системы страны в целях обеспечения финансовых потребностей государства,

отдельных социальных групп общества, а также развития экономики страны за счет

перераспределения финансовых ресурсов. В этой деятельности государство

опирается на функции, присущие налогам, и использует эти функции для проведения

активной налоговой политики [12].

Налоговая политика как специфическая область человеческой

деятельности относится к категории надстройки. Между нею и экономическим

базисом общества существует тесная взаимосвязь. С одной стороны, налоговая

политика порождается экономическими отношениями; общество не свободно в

выработке и проведении политики, последняя обусловлена экономикой. С другой

стороны, возникая и развиваясь на основе экономического базиса, налоговая

политика обладает определенной самостоятельностью: у нее специфические законы и

логика развития. В силу этого она может оказывать обратное влияние на

экономику, состояние финансов. Это влияние может быть различно: в одних случаях

посредством проведения политических мероприятий создаются благоприятные условия

для развития экономики, в других - оно тормозится.

Налоговый Кодекс РФ предъявляет определенные требования к

объектам обложения и условиям исчисления налогов. Например, организация вправе

сделать выбор между обычной схемой налогообложения и налогообложением при

упрощенной системе ведения учета. Количество объектов налогообложения и условия

исчисления налогов могут быть разными, как и формы налоговой и бухгалтерской

отчетности. При этом следует иметь в виду отраслевые особенности отдельных

организаций. Так, строительные организации, выполняющие, как правило, подрядные

работы, имеют значительный оборот. Большие суммы выручки от реализации

предопределяются общей сметной стоимостью строительства и обычно значительно

превышают пороговые значения оборотов, при которых допускается ведение учета по

упрощенной схеме.

Практически во всех случаях у налогоплательщика возникает

необходимость выбора того или иного варианта налогообложения. Как следствие,

возникает необходимость обосновать решение в пользу сделанного выбора и

оформить его документально. Такое документальное закрепление выбранного

варианта налогообложения фактически определяет налоговую политику организации и

предопределяет существенную часть его учетной политики вообще.

Налоговая политика представляет собой форму реализации

налоговой идеологии и налоговой стратегии предприятия в разрезе наиболее важных

аспектов деятельности в области налогового планирования и на отдельных этапах

ее осуществления. В отличие от налоговой стратегии в целом, налоговая политика

формируется лишь по конкретным направлениям налогового планирования на

предприятии, требующим обеспечения наиболее эффективного управления для

достижения главной стратегической цели этого процесса [26].

Формирование налоговой политики по отдельным аспектам

налогового планирования может носить многоуровневый характер. Так, в рамках

политики управления налоговыми отчислениями предприятия могут быть разработаны

политика управления косвенными и прямыми налогами. В свою очередь, политика

управления косвенными налогами может включать в качестве самостоятельных блоков

политику управления отдельными их видами (налог на добавленную стоимость,

акцизы и др.).

Таким образом, налоговая политика определяется как подсистема

экономической политики, реализуемой в сфере налоговых отношений. Применение

данного подхода позволило выявить ряд специфических характеристик, которые

определяют понятие налоговой политики:

. Наличие объекта, на которое направлено это воздействие - а

именно: сферу общественных отношений, которая определяет вид проводимой

политики.

. Наличие целей и задач, а также способов их практической

реализации, составляющих содержание политики.

Необходимо отметить, что для налоговой политики объектом

воздействия выступают налоговые отношения, возникающие между государством и

налогоплательщиками в процессе установления и взимания налоговых платежей [31].

В зависимости от уровня разработки и реализации налоговой

политики можно говорить о государственной политике, отраслевой политике,

политике отдельных хозяйствующих субъектов.

При этом в процессе формирования налоговой политики

происходит решение многопараметрической задачи, призванной учесть все

многообразие целей и задач, стоящих перед субъектом политики в заданных

условиях налогообложения.

Налоговая политика, являясь составной частью финансовой

политики организации, призвана обеспечивать гармоничную увязку результатов

деятельности организации с решением общегосударственных задач. Налоговая

политика реализует распределительную функцию финансов, регулируя распределение

денежных доходов организаций и физических лиц между ними, с одной стороны, и

государством, с другой. На уровне организации разработка методов и приемов

оптимизации налоговых платежей при соблюдении налогового законодательства

составляет главную задачу корпоративного налогового менеджмента.

Целью корпоративного налогового менеджмента является, таким

образом, минимизация расходов, связанных с налоговыми платежами организации и

ее финансовыми результатами.

Для реализации своей цели налоговый менеджмент участвует в

разработке учетной политики, поскольку именно на основе данных бухгалтерского и

налогового учета формируется отчетность организации перед налоговыми органами.

Налоговая политика представляет собой составную часть общей

политики управления капиталом предприятия, заключающуюся в выборе наиболее

эффективного варианта уплаты налогов при альтернативных направлениях

хозяйственной деятельности и связанных с ней операций. В отдельных случаях

разработанная предприятием налоговая политика сама может быть критерием

корректировки отдельных направлений такой деятельности предприятия. [22].

Общая схема функциональной структуры налоговой политики на

предприятии представлена на рис. 1.1.

Рисунок 1.1. Общая схема функциональной структуры налоговой

политики на предприятии (ЦО - центр ответственности)

Основная цель налоговой политики организации - оптимизация всех

расходов, связанных с уплатой налогов, - как непосредственно сумм налогов, так

и косвенных затрат (заполнение и подача деклараций и т.п.) [11]. По мнению

автора Н.В. Щегловой [29], целью налоговой политики может являться максимизация

прибыли при минимизации издержек, в которые входят налоговые платежи. Следует

обратить внимание, что налоговая минимизация - это максимальное снижение всех

налогов, а налоговая оптимизация - это процесс, связанный с достижением

определенных пропорций всех аспектов деятельности хозяйствующего субъекта в

целом, осуществляемых им сделок и проектов.

Формирование эффективной налоговой политики предприятия должно

базироваться на следующих основных принципах: [29].

. Строгое соблюдение действующего налогового законодательства.

. Соотнесение задачи минимизации налоговых платежей с целями общей

политики управления экономической устойчивостью предприятия.

. Поиск и использование наиболее эффективных хозяйственных

решений, обеспечивающих минимизацию базы налогообложения в процессе

хозяйственной деятельности.

. Оперативный учет изменений в действующей налоговой системе.

. Плановое определение сумм предстоящих налоговых платежей.

Налоговая политика сочетает в себе черты правового,

экономического, политического и организационного механизма управления, наиболее

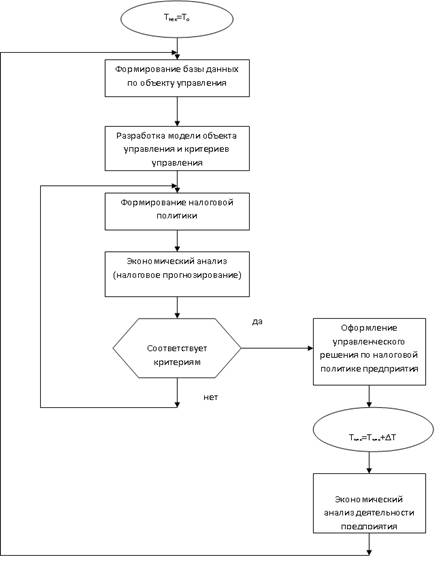

важным из которых являются организационный и экономический механизм. Организационно-экономический

механизм формирования налоговой политики на предприятии позволяет комплексно

решать проблемы налогового планирования и экономического анализа деятельности

предприятия с позиций системы управления (рис. 1.2.).

Необходимо отметить о значимости государственной налоговой

политики при формировании налоговой политики предприятия.

Государственная налоговая политика является важнейшим внешним

фактором, оказывающим влияние на формирование налоговой политики предприятия.

Характер государственной налоговой политики определятся пониманием роли и места

государства в развитии страны, существующим в каждой стране в тот или иной

момент времени. История развития большинства стран с рыночной экономикой

свидетельствует о чередовании периодов преобладания рыночного конкурентного

механизма с периодами усиления государственного регулирования экономики.

В российской экономике, где эффективность управления

государственной собственностью чрезвычайно низка, а другие источники

формирования доходной части бюджета не могут обеспечить сколько-нибудь значимый

приток финансовых ресурсов в казну, налоговые платежи остаются основным

источником покрытия государственных расходов. Из общей величины доходов

федерального бюджета в 2010-2013 гг. на налоговые доходы приходится около 90%

[4].

Рисунок 1.2. Общая схема организационно-экономического механизма

формирования налоговой политики на предприятии [7] (То, Ттек - начальная и

текущая даты; ∆Т - временной интервал)

Большая значимость налоговых поступлений в формировании

государственных доходов определяет роль и место налоговой политики государства

в рамках государственной экономической политики в целом.

Основные направления налоговой политики Российской Федерации на

2016 г. и на плановый период 2017 и 2018 гг. подготовлены с целью составления

проекта федерального бюджета на очередной финансовый год и двухлетний плановый

период. Материалы Основных направлений налоговой политики необходимо учитывать

как при планировании федерального бюджета, так и при подготовке проектов

бюджетов субъектов Российской Федерации и бюджетов муниципальных образований.

Основные направления налоговой политики не являются нормативным правовым актом,

однако этот документ представляет собой основание для подготовки федеральными

органами исполнительной власти проектов изменений в законодательство Российской

Федерации о налогах и сборах и внесения их в Правительство Российской Федерации

[3].

Помимо решения задач в области бюджетного планирования, Основные

направления налоговой политики позволяют экономическим агентам определить свои

бизнес-ориентиры с учетом предполагаемых изменений в налоговой сфере на

трехлетний период. Это повышает определенность условий ведения экономической

деятельности на территории Российской Федерации.

В течение очередного трехлетнего периода приоритетом Правительства

Российской Федерации останется недопущение какого-либо увеличения налоговой

нагрузки на экономику. Такого рода предложения не будут вноситься

Правительством Российской Федерации в Государственную Думу, а также не будут

поддерживаться в тех случаях, когда они будут поступать от других субъектов

права законодательной инициативы. Фактический мораторий на увеличение налоговой

нагрузки в 2015 г., а также в ближайшие три года должен обеспечить стабильность

налоговой системы и повысить ее привлекательность для инвесторов. Одновременно

Правительство Российской Федерации планирует дальнейшее применение мер

налогового стимулирования инвестиций, проведения антикризисных налоговых мер, а

также дальнейшее повышение эффективности системы налогового администрирования.

При этом налоговая политика Российской Федерации должна отвечать

современным глобальным вызовам, среди которых, прежде всего, санкции, введенные

против России, и низкие цены на нефть [3].

Таким образом, грамотная работа в налоговом пространстве - залог

успешного развития любого предприятия, тем более предприятия малого бизнеса.

1.2

Роль налоговой политики в управлении предприятием

Управление предприятием - комплексный и сложный процесс, суть

которого сводится к поиску и принятию наиболее эффективных и целесообразных

решений и их практическому осуществлению. Таким образом, цели, которые

преследуют владельцы и руководители предприятий в процессе осуществления

производственно-хозяйственной деятельности, определяют цели организации на

предприятии системы налогового менеджмента и ставят соответствующие этим целям

задачи по планированию налоговых обязательств и налоговых платежей, организации

управления налоговыми обязательствами и налоговыми платежами и рационализации

потоков налоговых обязательств и налоговых платежей, а также их величин.

Налоговая политика формируется на основе финансовой

информации и реализует распределительную функцию финансов, определяя размеры

денежных средств, остающихся в распоряжении организации и перечисляемых в

бюджет или во внебюджетные фонды. Также налоговая политика оказывает

существенное влияние на финансовые результаты и на эффективность финансово -

хозяйственной деятельности организации. Кроме того, она оказывает влияние и на

формирование учетной политики, поскольку именно на основе бухгалтерской

информации формируются отчеты перед фискальными органами.

Критерием выбора того или иного варианта налоговой политики

можно принять плановую величину налоговых платежей. В рамках этой суммы

платежей оценивается эффективность деятельности организации с помощью

показателей, характеризующих финансовое положение: рентабельности, фондоотдачи,

оборачиваемости, ликвидности. В свою очередь, эти показатели оказывают влияние

на величину расчетного периода освоения ресурсов, на соотношение темпов роста

объемов реализации и темпов роста капитальных вложений.

Формирование налоговой политики, так же, как разработка любых

управленческих решений, должно основываться на анализе факторов, влияющих на

деятельность субъекта налоговой политики и вносящих тот или иной вклад в

определение его приоритетов в процессе принятия этих решений (рис. 1.3.).

Рисунок 1.3. Внешние и внутренние факторы, влияющие на формирование

налоговой политики [10]

Во многих случаях характер такого влияния не может быть

изменен с помощью целенаправленного воздействия предприятия и предполагает

значительную степень гибкости налоговой политики, позволяющую адаптировать ее к

складывающейся комбинации возможностей и ограничений [10].

К числу внутренних факторов отнесены параметры

функционирования предприятий, которые не связаны с государственным

регулированием экономики в целом и являются отражением специфических

характеристик процесса производства и реализации продукции.

Под внешними факторами формирования налоговой политики

предприятия понимаются различные направления государственного регулирования,

являющиеся «правилами игры» для всех хозяйствующих субъектов.

Классификация этих факторов в значительной степени условна,

поскольку, строго говоря, все характеристики деятельности предприятия

представляют собой результат его взаимодействия с внешней средой, в то время

как влияние внешних факторов опосредовано спецификой самого предприятия.

Чем более масштабна и диверсифицирована деятельность

предприятия, чем более интегрирована в экономику страны и мировое хозяйство та

или иная фирма, тем больше факторов необходимо учитывать при формировании

целевых установок в области налогообложения и тем больше возможностей

представляется при разработке комплекса мер налоговой политики.

1.3

Методические рекомендации по формированию налоговой политики предприятия

В нормативных документах по налогообложению существует

достаточно большое количество требований, которые нельзя исполнить, используя

лишь действующие методы бухгалтерского учета. Это в свою очередь приводит к

необходимости ведения налогового учета. Кроме того, современное налоговое

законодательство позволяет говорить о возможности регулирования налоговых

показателей деятельности предприятия. Существование возможности выбора способа

ведения налогового учета, приводит к необходимости закрепить способы и формы

налогового учета внутренним документом предприятия. В качестве такого документа

выступает положение о налоговой политике.

На стадии разработки налоговой политики важно определить,

какие структурные подразделения организации способны объективно и компетентно

решить данную задачу. Разработку налоговой политики с выделением

самостоятельного раздела о ведении налогового учета целесообразно возлагать на

финансовые службы. На наш взгляд, лишь они могут определить наиболее приемлемые

(с точки зрения оптимизации финансовых затрат) способы ведения как

бухгалтерского, так и налогового учета. Приоритет финансовой службы в выработке

и реализации налоговой политики объясняется тем, что бухгалтерия обычно

использует те методы налогообложения, которые ей привычны и менее трудоемки.

Бухгалтерия, как правило, при расчете налогов не учитывает интегральную,

экономическую выгоду организации. Она не способна предвидеть всесторонний

финансовый результат деятельности организации.

Положение о налоговой политике может быть закреплено в

приказе об учетной и налоговой политике, формируемом предприятием на новый

финансовый год в виде самостоятельного раздела. Способы и формы налогового

учета, закрепленные таким документом, должны использоваться предприятием в

течение всего финансового года, изменения могут быть внесены либо в начале

нового финансового года, либо в связи с тем, что произошли изменения в

налоговом законодательстве [8].

Предложенный в работе алгоритм формирования налоговой

политики предприятия представлен в виде схемы, определяющей последовательность

мер по ее разработке и реализации (рис. 1.4.).

Рис. 1.4. Алгоритм формирования налоговой политики

Разрыв логической цепочки цель-задачи-методы-средства может

привести к снижению эффективности налоговой политики и не позволить достичь

намеченных результатов.

Так как Налоговый Кодекс РФ предъявляет определенные

требования к объектам обложения и условиям исчисления налогов у

налогоплательщика, в зависимости от отраслевых особенностей предприятия,

возникает необходимость выбора того или иного варианта налогообложения. Как

следствие, возникает необходимость обосновать решение в пользу сделанного

выбора и оформить его документально. Такое документальное закрепление

выбранного варианта налогообложения фактически определяет налоговую политику

организации и предопределяет существенную часть его учетной политики вообще.

Обычно разрабатывается только та часть учетной политики,

которая отражает основные моменты применяемых правил бухгалтерского учета.

Однако для оптимального использования всех предоставляемых законодательством

возможностей исследуемому предприятию рекомендуется подумать о формировании

всех необходимых разделов.

Учетная политика организации должна включать правила ведения

бухгалтерского учета, производственного учета, управленческого и налогового

учета [18].

Налоговая политика, хотя и является существенной частью

учетной политики организации, не охватывает всего многообразия и специфики

учета и регистрации всех фактов, совершаемых в процессе финансово-хозяйственной

деятельности. Это приводится в других специальных разделах: политика в области

производственного и управленческого учета. В этих двух самостоятельных разделах

учетной политики описывается важная часть учетных процедур, а именно порядок

формирования и признания расходов по их конкретным видам и статьям, а также

процедуры формирования информации, необходимой руководству для принятия

управленческих решений.

В то же время политика ведения производственного учета не

только является источником информации для формирования налоговой политики, но и

существенно влияет на нее. Для исчисления налогов важны отраженные в политике

по ведению производственного учета правила учета запасов и расходов на их

приобретение (включая доставку) и хранение; порядок документирования передачи

материалов в производство; применение методов полуфабрикатного учета и методов

нормативного учета затрат; выбранные правила и процедуры оценки незавершенного

производства, а также списание брака и оформление затрат на брак в

производстве, недостачи и порчи ценностей, прежде всего готовой продукции, и

многое другое. Политика в области производственного учета также должна включать

описание процедур и документов по учету вспомогательных производств всех видов,

порядок распределения по видам производимой продукции, работ или услуг

косвенных расходов, возможность применения различных методов учета (директ-кост

и т.п.).

С другой стороны, политика в области управленческого учета

предопределяет порядок планирования деятельности организации, принятия решений,

формы и порядок документооборота и многое другое. Учетная политика в области

управленческого учета должна содержать не только описание процедур принятия

решений, но и компетенцию должностных лиц, а также документы, которые оформляют

соответствующие решения. Эти правила будут существенны, например, при решении

вопроса об отнесении к расходам, уменьшающим налоговую базу по налогу на

прибыль, представительских расходов, командировки и др. Немаловажен и порядок

оформления документов при решении вопроса о списании недоамортизированных

основных средств, оформлении затрат по текущему и капитальному ремонту,

планировании и проведении строительно-монтажных работ, утверждении различных

инвестиционных программ, привлечении заемных средств.

Таким образом, формирование полноценной налоговой политики

невозможно без разработки разделов по производственному и управленческому

учету.

Учетная политика, как это предписывается соответствующим ПБУ,

в полном объеме должна быть сформирована до начала налогового периода. Другими

словами, налоговые платежи как некоторая сумма финансового оттока средств из

оборота предопределены задолго до начала года. В то же время налоговые выплаты,

как правило, формируются по факту. Сумма подлежащих уплате налогов становится

известна руководству организации обычно не просто по окончании отчетного

периода, а только по завершении всех работ по подготовке отчетности. Хотя, если

в результате предварительной проработки плана развития бизнеса хотя бы на

предстоящий год подсчитать лишь основные цифры, станет понятно, как формируется

налоговая база, какие суммы предстоит уплачивать и возникнет возможность

использовать все предоставляемые законодательством льготы и варианты исчисления

налогов.

Отсюда возникает задача организации работ по налоговому

планированию. Планированием должны охватываться объект налогообложения; ставки

и порядок исчисления налогов данного вида; налоговые выплаты.

Однако не следует забывать, что если налоговые выплаты - это

следствие выбора объекта обложения и механизма исчисления налога, то объект

обложения - следствие существующих масштабов бизнеса и его динамики на

предстоящий период. Иными словами, невозможно принять правильное решение в

части выбора схемы налогообложения без полного и ясного представления о том,

как будет развиваться бизнес в предстоящий период [25].

Выбор схемы налогообложения зависит от разработанной

программы развития организации:

на краткосрочный период (1 год), поскольку такая программа

предопределяет динамику основных параметров - объема оборота, состава и

структуры себестоимости, инвестиций в основные и оборотные средства и т.п.;

на среднесрочный период (2 - 3 года), поскольку динамика

развития бизнеса может существенно изменяться по отношению к одному

запланированному году, что приведет к существенному изменению и детализации

схемы налогообложения. В будущем могут потребоваться дополнительные сведения

для обоснования данных о доходах и расходах, база данных для исчисления

нормативов отчислений в различные резервные фонды, уменьшающие налоговые

отчисления, и т.п., и эта информация должна накапливаться постоянно;

на долгосрочный период (5 лет), поскольку такие данные

необходимы для определения амортизационной политики, в том числе по объектам

нематериальных активов, оценки динамики объектов обложения налогом на

имущество, для расчета стоимости деловой репутации организации и т.п.

Только в результате достаточно серьезной и трудоемкой работы

у организации-налогоплательщика возникают возможности:

планирования вариантов применения основанных на законе схем

налогообложения на каждый из указанных промежутков времени с учетом масштаба и

характера деятельности;

обеспечения необходимой преемственности условий учетной и

налоговой политики;

выбора вариантов использования льгот;

оптимизации моделей формирования и учета расходов на основе,

в том числе и сложившейся арбитражной практики и оценки условий ее применения

[23].

Правовая схема финансово-хозяйственных операций организации

существенно влияет на формирование и / или изменение объектов налогообложения.

Поэтому точное оформление юридической стороны любой совершаемой сделки

становится делом не только юридических служб, но и специалистов по налоговому

планированию. Можно разработать новые типовые формы документов, внести

уточнения в уже применяемые документы. Все указанные документы должны быть

приложены как утвержденные формы заключения основных видов сделок в

организации. При этом пристальному изучению и корректировке должны быть

подвергнуты все без исключения договоры. Например, коллективный договор во

многом определит те виды затрат на оплату труда, которые будут признаны

уменьшающими налоговую базу по налогу на прибыль. Должно быть установлено

прямое соответствие между коллективным договором и индивидуальными трудовыми

договорами, в противном случае отдельные виды премирования или поощрений,

предусмотренные в индивидуальных договорах, не будут признаны системными и

соответственно уменьшающими базу для исчисления налога на прибыль. База

исчисления налога на добавленную стоимость во многом определяется содержанием и

правильностью оформления договоров, являющихся основанием для финансирования

объектов и / или привлечения средств инвесторов. Существенными с точки зрения

признания выручки и расходов являются условия договоров о переходе права

собственности на готовую продукцию или закупаемые материально-производственные

запасы.

Тщательная проработка позволит обеспечить максимальную

корректность договоров и / или их отдельных условий с точки зрения формирования

объектов налогообложения. Не менее важно разработать процедуры согласования и

оформления договоров, привлекая к участию в этой работе налоговых специалистов.

Имея сформированную правовую базу и регламенты оформления

наиболее существенных сделок, можно приступать к окончательному формированию

налоговой политики. Следует подчеркнуть, что данный документ не может быть

составлен формально, так как именно в учетной политике специалисты налоговой

инспекции будут искать обоснование действий и методов формирования налоговой

базы, учета расходов и т.п. [30]

Таким образом, налоговая политика организации должна быть

сформирована в составе следующих разделов:

по налоговому учету (в полном объеме);

по бухгалтерскому учету (в части порядка учета объектов

обложения налогами);

по управленческому учету (в части документирования операций с

объектами обложения налогами, а также порядка планирования и принятия управленческих

решений по поводу формирования и / или изменения объектов налогообложения);

по производственному учету (в части объектов обложения

налогами).

Более подробно состав и структура информации, которая должна

быть представлена в налоговой политике, могут быть описаны с учетом отраслевой

специфики бизнеса, его масштаба и характера.

2.

Разработка налоговой политики ООО «Ремжилстрой»

2.1

Характеристика предприятия ООО «Ремжилстрой»

Общество с ограниченной ответственностью ООО «Ремжилстрой» в

г. Нефтекамск создано решением учредителей от 07.06.2004 г. в соответствии с

Гражданским Кодексом РФ и Федеральным законом РФ «Об обществах с ограниченной

ответственностью» №14-ФЗ от 08.02.1998 г.

Место нахождения общества: Российская Федерация, Республика

Башкортостан, город Нефтекамск, улица Советская 2.

Юридический адрес общества: Республика Башкортостан, город

Нефткамск, улица Советская 2.

Общество является юридическим лицом и строит свою

деятельность на основании Устава и действующего законодательства Российской Федерации.

Устав общества утверждается учредителями [33].

Предприятие является коммерческой организацией, имеет

самостоятельный баланс, расчетный и иные счета в банках, круглую печать со

своим наименованием, штамп, бланки, фирменное наименование и другие средства

визуальной идентификации. Предприятие является собственником принадлежащего

имущества и денежных средств и отвечает по своим обязательствам всем

принадлежащим имуществом.

С момента своего создания предприятие было ориентировано на

выполнение текущего и капитального ремонта жилого фонда, обслуживание

внутридомовых сетей электроснабжения, дымоходов и вентиляционных каналов,

оказание автотранспортных услуг, в т.ч. механизированная уборка придомовых

территорий жилого фонда от мусора и снега.

С октября 2005 г. ООО «Ремжилстрой» переданы функции по

обслуживанию лифтов, а с мая 2006 года - по техническому обслуживанию жилого

фонда, санитарному содержанию придомовых территорий, обслуживанию внутридомовых

сетей водоснабжения, канализации и отопления.

По состоянию на 1 января 2014 года ООО «Ремжилстрой» является

управляющей организацией 3 многоквартирных домов г. Нефтекамска и обслуживает

447 жилых дома, находящихся в управлении ООО «Управление жилищного хозяйства»

(ООО «УЖХ»), с общей площадью более 2000 тыс. кв. м.

«Ремжилстрой» в своем составе имеет следующие

специализированные службы и участки:

три жилищных ремонтно-эксплуатационных участка;

участок противопожарных работ (УППР);

аварийно-диспетчерскую службу (АДС);

служба внутридомовых сетей (СВДС);

участок общестроительных работ (УОР);

участок по содержанию лифтов (УСЛ);

участок по техническому обслуживанию лифтов (УТОЛ);

транспортный цех.

Всего на обслуживании ООО «Ремжилстрой» на 1.01.10 г.

находится (табл. 2.1):

Таблица 2.1. Объекты обслуживания ООО «Ремжилстрой»

|

№ п/п

|

Подразделения

|

Обслуживаемая

площадь, тыс. кв. м

|

|

1

|

2

|

3

|

|

1.

|

ЖРЭУ-1

|

526,9

|

|

2.

|

ЖРЭУ-3

|

551,4

|

|

3.

|

ЖРЭУ-4

|

599,7

|

|

Итого

|

1678,0

|

Кроме того, предприятием были заключены и успешно выполнены

другие контракты, в основном с предприятиями муниципальной формы собственности,

а именно:

Отдел образования администрации г. Нефтекамска;

Отдел культуры администрации г. Нефтекамска;

Комитет по туризму и спорту администрации г. Нефтекамска;

Центральная районная больница г. Нефтекамска и Краснокамского

района;

ОАО «Искож»;

ГУП «Дом физкультуры» РБ;

Отделение по г. Нефтекамск УФК.

Для дальнейшего развития предприятия можно выделить пять

важнейших направлений жилищно-коммунального хозяйства:

дальнейшее благоустройство жилищного фонда;

бесперебойное снабжение жилищного фонда централизованным

электро-, тепло-, водоснабжением, газом и др. коммунальными услугами;

надежная сохранность жилищного фонда и высокий уровень

технической эксплуатации и ремонта жилищно-коммунальных объектов;

рациональное использование всех видов ресурсов;

ускорение научно-технического прогресса, обеспечивающего

дальнейшее развитие и техническую эксплуатацию жилищно-коммунальных зданий,

сооружений без привлечения дополнительных трудовых ресурсов

На предприятии работает около 100 человек. Коллектив стабильный

и профессиональный, к тому же молодой и очень сплоченный. На ключевых постах -

специалисты со специальным образованием, в основном строительным. Рабочие места

инженерно-технических работников компьютеризированы. Средняя заработная плата

работников в 2013 г. составила 9 384 рубля, что на 10% ниже средней заработной

платы 2012 года. Снижение заработной платы связано с увеличением объемов

низкооплачиваемых работ по санитарному содержанию жилого фонда, а именно

уборкой придомовой территории, лестничных клеток и мусоропроводов.

Организационная структура ООО «Ремжилстрой» является типичной

для данной организационно-правовой формы предприятия (ООО) и разработана

согласно специфики его деятельности. Ключевыми фигурами в управлении

организациями с дивизионной структурой являются руководители, возглавляющие

производственные отделения (дивизионы).

Возглавляет предприятие генеральный директор, который

организует всю работу предприятия и несет полную ответственность за его

состояние и деятельность перед учредителями (собственниками предприятия) и

трудовым коллективом. Генеральный директор представляет предприятие во всех

учреждениях и организациях, распоряжается имуществом предприятия, заключает

договора, издает приказы по предприятию, в соответствии с трудовым законодательством

принимает и увольняет работников, применяет меры поощрения и налагает взыскания

на работников предприятия, открывает в банках счета предприятия.

Финансовый отдел предприятия состоит из главного бухгалтера,

бухгалтерии и планово-экономического отдела. Главный бухгалтер осуществляет

учет средств предприятия и хозяйственных операций с материальными и денежными

ресурсами, устанавливает результаты финансово-хозяйственной деятельности

предприятия, руководит работой по планированию и экономическому стимулированию

на предприятии, повышению производительности труда, выявлению и использованию

производственных резервов улучшению организации производства, труда и

заработной платы, организации хозрасчета и др.

Бухгалтерия осуществляет учет средств предприятия и

хозяйственных операций с материальными и денежными ресурсами, устанавливает

результаты финансово-хозяйственной деятельности предприятия и прочие.

Планово-экономический отдел занимается разработкой

технико-экономических нормативов материальных и трудовых затрат, экономически

обоснованных тарифов на выполнение работ и оказание услуг по содержанию,

эксплуатации, техническому обслуживанию и текущему ремонту объектов жилого

фонда. Проводит экономический анализ хозяйственной деятельности предприятия и

своевременную разработку мер по эффективному использованию финансовых ресурсов,

снижению себестоимости услуг, повышению рентабельности, увеличению прибыли.

А также проводит контроль соблюдения штатной дисциплины,

расходования фонда заработной платы, правильности установления наименования

профессий и должностей, тарификации работ в соответствии с квалификационными

справочниками, а также соблюдения режимов труда и отдыха и трудового

законодательства.

Главному инженеру подчиняется ПТО, который отвечает за

подготовку проектной документации объекта, согласование проектной документации,

и сдачу технических объектов. На участке жилищно-коммунальных объектов роль

начальника выполняет прораб, который осуществляет оперативный контроль за ходом

строительных работ, следит за соблюдением календарного графика работ, устраняет

причины, нарушающие нормальный режим работы, осуществляет контроль за качеством

проводимых работ, разрабатывает предложение по предупреждению и уменьшению

отклонений от графика. Осуществляет также подачу распоряжений мастерам по ходу

работы.

Итак, мы рассмотрели функции основных дивизионов ООО

«Ремжилстрой» согласно специфике данной организации.

2.2 Анализ налоговой

нагрузки предприятия

На сегодняшний день предприятие обладает достаточно большой

производственной базой, объединяющей 45 единиц всей необходимой в работе

техники. Наличие мощной производственной базы, мобильность, оснащенность

техникой и механизмами, многонаправленность предприятия позволяют ООО

«Ремжилстрой» расширять сферу деятельности, наращивать объемы

ремонтно-строительных работ, добиваясь стабильного качества. Начнем с изучения

показателей хозяйственной деятельности (табл. 2.2) [17].

Таблица 2.2. Показатели хозяйственной деятельности ООО

«Ремжилстрой» за 2011-2013 гг., тыс. руб.

|

Вид деятельности

|

2011

|

2012

|

2013

|

Темп роста, %

2012/2011

|

Темп роста, %

2013/2012

|

|

1. Основная

деятельность, содержание и ремонт жил. фонда

|

2315

|

3120

|

3892

|

134,8

|

124,7

|

|

2. Прочая

деятельность, в т.ч.

|

4715

|

4920

|

5420

|

104,3

|

110,2

|

|

2.1. Кап.ремонт

|

1264,1

|

1823

|

2118

|

144,2

|

116,2

|

|

2.2.

Обслуживание нежилых зданий

|

13,2

|

19

|

17

|

143,9

|

89,5

|

|

2.3. Прочие

работы на сторону

|

3437

|

3078

|

3285

|

89,6

|

106,7

|

|

3.

Операцион.внереализ. доходы и расходы

|

-930

|

-1218

|

-230

|

131,0

|

18,9

|

|

Итого

|

3437,7

|

3078

|

3285

|

89,5

|

106,7

|

Рис. 2.1. Динамика показателей хозяйственной деятельности ООО

«Ремжилстрой» за 2011-2013 гг.

Как видим на рис. 2.2 за период с 2011 г. по 2013 г.

предприятие наращивало объемы по основной деятельности, сокращение произошло

только по обслуживанию нежилых зданий и по статье операционные и

внереализационные доходы и расходы.

За период с момента передачи предприятию функций по

техобслуживанию жилого фонда уровень обслуживания населения и производства

работ в среднем оценено на 4,75 при 5-ти бальной системе оценки. Претензий к

ООО «Ремжилстрой», как к основному подрядчику по техобслуживанию, текущему и

капитальному ремонту жилого фонда не имеется. В проводимых тендерных конкурсах

по подбору подрядчиков по обслуживанию, текущему и капитальному ремонту жилого

фонда ООО «Ремжилстрой» на сегодня является победителем по всем основным

показателям.

Для того чтобы оценить финансовое состояние предприятия,

следует провести оценку его экономического положения. Проанализируем финансовое

состояние ООО «Ремжилстрой» за период 2011-2013 гг. Для этого необходимо на

основании предоставленной бухгалтерской отчётности (Приложение 1)

проанализировать динамику и структуру активов и пассивов (табл. 2.3 и 2.4),

который позволит получить ряд важнейших характеристик финансового состояния

исследуемого предприятия.

Из таблицы видно, что имущество предприятия увеличилось на

52,5% в 2012 году, а в 2013 году еще на 31,8%. Увеличение главным образом

произошло за счёт увеличения оборотных активов.

Внеоборотные активы, которые состоят из основных средств в

2012 году увеличились на 57,2%, их доля в общей структуре имущества увеличилась

на 4,6%. Увеличение произошло за счёт приобретения новых объектов основных

средств и переоценки имущества. В 2013 году внеоборотные активы существенно

уменьшились на 70%, и составили 11,7% в общей структуре активов. Этому

способствовал процесс списания и амортизации основных средств.

Таблица 2.3. Динамика и структура активов ООО «Ремжилстрой»

за период 2011-2013 гг.

|

Показатели

|

2011 г.

|

2012 г.

|

2013 г.

|

Темп роста, %

|

|

тыс. руб.

|

доля в%

|

тыс. руб.

|

доля в%

|

тыс. руб.

|

доля в%

|

2012/

2011

|

2013/

2012

|

|

I. Внеоборотные активы

|

|

Основные

средства

|

7352

|

46,4

|

11559

|

51

|

3493

|

11,7

|

157,2

|

30,2

|

|

Итого по

разделу I

|

7352

|

-

|

11559

|

|

3493

|

|

157,2

|

30,2

|

|

II. Оборотные активы

|

|

Запасы

|

2120

|

13,4

|

913

|

4,0

|

5119

|

17,2

|

43,1

|

560,7

|

|

НДС по

приобретённым ценностям

|

25

|

0,2

|

275

|

1,2

|

-

|

-

|

1100

|

-

|

|

Дебиторская

задолженность

|

2115

|

13,3

|

9118

|

40,3

|

19836

|

66,5

|

431

|

217

|

|

Денежные

средства

|

3237

|

20,4

|

780

|

3,4

|

1387

|

4,6

|

24,1

|

177,8

|

|

Итого по разделу

II.

|

7497

|

47,3

|

11086

|

49

|

26342

|

88,3

|

147,9

|

237,6

|

|

ИТОГО АКТИВЫ

|

14849

|

100

|

22645

|

100

|

29835

|

100

|

152,5

|

131,8

|

|

|

|

|

|

|

|

|

|

|

Оборотные активы увеличились в 2012 году на 47,9%, и их доля

в общей структуре имущества составила 49%. В 2013 г. произошел существенный

рост оборотных активов, на 136,7%, и их доля составила 88,3% в активах

предприятия. Изменение оборотных активов произошло за счёт изменения следующих

статей:

запасы увеличились в 2013 г. на 460,7%, с 913 до 5119 тыс.

руб.

произошел рост дебиторской задолженности в два раза, что

оценивается отрицательно;

уменьшилась доля денежных средств в общей структуре оборотных

активов с 20,4% в 2011 г. до 4,6% в 2013 г.

Таблица 2.4. Динамика и структура пассивов ООО «Ремжилстрой»

за период 2011-2013 гг.

|

Показатели

|

2011 г.

|

2012 г.

|

2013 г.

|

Темп роста, %

|

|

тыс. руб.

|

Доля в%

|

тыс. руб.

|

Доля в%

|

тыс. руб.

|

Доля в%

|

2012/

2011

|

2013/

2012

|

|

III. Капитал и резервы

|

|

УК

|

10

|

0,07

|

10

|

0,04

|

10

|

0,03

|

100

|

100

|

|

Нераспределенная

прибыль

|

4820

|

32,5

|

6302

|

27,8

|

18649

|

62,5

|

130,7

|

295,9

|

|

Итого по

разделу III

|

4830

|

32,5

|

6312

|

27,9

|

18659

|

130,7

|

295,6

|

|

IV.

Долгосрочные обязательства

|

|

Прочие ДО

|

5118

|

34,5

|

11385

|

50,3

|

198

|

0,7

|

222,5

|

1,7

|

|

Итого

по разделу IV

|

5118

|

34,5

|

11385

|

50,3

|

198

|

0,7

|

222,5

|

1,7

|

|

V. краткосрочные обязательства

|

|

Кредиторская

задолженность

|

4901

|

33,0

|

4948

|

21,9

|

10978

|

36,8

|

101,0

|

221,9

|

|

Итого по

разделу V.

|

4901

|

33,0

|

4948

|

21,9

|

10978

|

36,8

|

101,0

|

221,9

|

|

ИТОГО АКТИВЫ

|

14849

|

100

|

22645

|

100

|

29835

|

100

|

152,5

|

131,8

|

За анализируемый период изменилась и структура источников

формирования имущества.

Собственные средства в 2011 году составляли 4830 тыс. руб.,

на 2012 г. наблюдается рост на 30,7%, а в в 2013 г. на 195,6%. Увеличение

связано с ростом нераспределенной прибыли, что положительно влияет на

показатели финансовой устойчивости предприятия.

В структуре заёмного капитала наибольший удельный вес до 2012

г. занимали долгосрочные обязательства (50,3%), а в 2013 г. их доля сократилась

до 0,7%, что улучшает показатели ликвидности баланса. А кредиторская

задолженность выросла на 120% в 2013 г. и составила 36,8% в структуре пассивов.

Если мы посмотрим на структуру пассивов в 2011 г., то увидим,

что треть пассивов приходится на собственный капитал, треть на долгосрочные

обязательства и треть на краткосрочные обязательства. А в 2013 г. собственный

капитал составил 62,5%, а заемный 37,5 (из которых 36,8% краткосрочные

обязательства), что очень положительно характеризует структуру баланса.

Анализ имущественного положения за 2011-2013 гг. показал, что

ежегодно происходил рост имущества предприятия, увеличение в основном за счёт

оборотных активов, источником образования которых явились собственные средства.

Для того, чтобы проанализировать, насколько эффективно

предприятие использует свои средства охарактеризуем деловую активность

предприятия [17]. Исходные данные приведены в таблице 2.5, а результаты в

таблице 2.6.

Таблица 2.5. Исходные данные для анализа деловой активности

|

Показатели

|

2011

|

2012

|

2013

|

|

1. Выручка,

тыс. руб.

|

320188

|

345411

|

401102

|

|

2. Затраты на

производство и реализацию продукции, тыс. руб.

|

308215

|

309608

|

381422

|

|

3. Среднегодовая

стоимость основных фондов, тыс. руб.

|

8 452

|

9 456

|

7 526

|

|

4.

Среднегодовая стоимость внеоборотных активов, тыс. руб.

|

8 452

|

9 456

|

7 526

|

|

5.

Среднегодовая стоимость оборотных активов, тыс. руб.

|

5 115

|

9 292

|

18 714

|

|

6.

Среднегодовая стоимость материальных запасов, тыс. руб.

|

615

|

1 400

|

2 988

|

|

7.

Среднегодовая стоимость ДЗ, тыс. руб.

|

956

|

5 617

|

14 447

|

|

8.

Среднегодовая стоимость КЗ, тыс. руб.

|

2 106

|

4 925

|

7 963

|

|

9.

Среднегодовой остаток денежных средств ДС, тыс. руб.

|

3 146

|

2 008

|

1 083

|

Произведя расчёт показателей можно сказать о том, что у

предприятия увеличился срок оборачиваемости активов с 17 до 28 дней, что

связано с ростом активов. За счет сокращения основных средств уменьшился срок

их оборачиваемости с 10 до 7 дней. Увеличился производственный цикл предприятия

с 1 до 3-х дней, и дебиторская задолженность с 2-х до 14-ти дней, этот

показатель характеризует снижение способности предприятия своевременно

взыскивать дебиторскую задолженность.

Таблица 2.6. Показатели деловой активности

|

Показатели

|

2011

|

2012

|

2013

|

|

1. Коэффициент

оборачиваемости активов, об.

|

21,6

|

15,3

|

13,4

|

|

2. Продолжительность оборота активов, дн.

|

17

|

24

|

28

|

|

3.К-т обор-сти

внеоборотных активов, дн

|

37,9

|

36,5

|

53,3

|

|

4.

Продолжительность оборота внеоборотных активов

|

10

|

10,0

|

7

|

|

5.К-т

оборачиваемости МЗ

|

520,6

|

246,7

|

134,2

|

|

6.

Продолжительность оборота МЗ, дн.

|

1

|

2

|

3

|

|

7. Коэффициент оборачиваемости ДЗ, об.

|

334,9

|

61,5

|

27,8

|

|

8. Продолжительность оборота ДЗ, дн.

|

2

|

6

|

14

|

|

9. Коэффициент оборачиваемости КЗ, об.

|

152,0

|

70,1

|

50,4

|

|

10. Продолжительность оборота КЗ, дн.

|

3

|

6

|

8

|

|

11. Коэффициент

оборачиваемости ДС, об

|

101,8

|

172,0

|

370,4

|

|

12.

Продолжительность оборота ДС, дн.

|

4

|

3

|

1

|

|

13.

Производственный цикл, дн

|

1

|

2

|

3

|

|

14.

Операционный цикл, дн.

|

1,8

|

7,4

|

15,9

|

|

15. Финансовый

цикл, дн.

|

-0,6

|

3

|

9

|

Коэффициенты оборачиваемости дебиторской и кредиторской

задолженности тесно связаны между собой. Если среднее время взыскания

дебиторской задолженности меньше, чем время погашения дебиторской, то

теоретически предприятие может обходиться без собственных оборотных средств,

используя средства кредиторов. В ООО «Ремжилстрой» такая ситуация наблюдалась в

2011 и 2012 гг., а в 2013 г. срок оборачиваемости дебиторской задолженности уже

превысил срок оборачиваемости кредиторской задолженности.

Период оборота денежных средств сократился в с 4-х до 1-го

дня, т.е. с момента поступления денег на счета предприятия до момента их

выбытия проходило 4 дня в 2011 г. Ускорение произошло за счет роста выручки, и

отметим, что доля денежных средств в структуре активов сократилась с 20,4 до

4,6%., что требует детального анализа для дальнейших рекомендаций по управлению

денежными потоками на предприятии.

Несмотря на рост балансовой прибыли в 2013 г. почти в три

раза по сравнению с 2012 г. в результате анализа данных актива нами выявлено,

что структура источников финансирования нерациональна (резко сократилась доля

денежных средств и возросла дебиторская задолженность) и требует оптимизации. В

связи с этим, в главах 2 и 3 нами будет предпринята попытка поиска путей

совершенствования этой структуры.

Для анализа структуры и динамики налоговых платежей

необходимо определить, какой режим налогообложения использует предприятие и,

исходя из этого и особенностей его деятельности, определить, какие налоги

уплачивает предприятие. Данный анализ будет использован при дальнейшем расчете

налоговой нагрузки предприятия.

ООО «Ремжилстрой» находится на общем режиме налогообложения и

в соответствии с этим исчисляет и уплачивает следующие налоги:

налог на прибыль организаций;

налог на добавленную стоимость;

единый социальный налог / страховые выплаты с 2010 г.;

налог на имущество организаций;

транспортный налог;

водный налог;

налог на доходы физических лиц.

Структуру и динамику налоговых платежей можно представить в

таблице 2.7.

На основании данных, приведенных в таблице 2.7, можно сделать

вывод, что налоговые платежи в бюджет в 2012 году увеличились на 13,63%. Это

произошло за счет увеличения объемов предоставляемых услуг. В 2012 году

предприятие расширило зону обслуживания.

Увеличение единого социального налога (на 9,21%) и налога на

доходы физических лиц (на 21,19%) связанно с увеличением фонда оплаты труда и

увеличением количества работников.

Таблица 2.7. Структура и динамика налоговых платежей ООО

«Ремжилстрой» в 2011-2013 гг., тыс. руб.

|

Вид налога

|

2011

|

2012

|

2013

|

Темп роста, %

2012/2011

|

Темп роста, %

2013/2012

|

|

1. Единый

социальный налог

|

859792

|

938955

|

985610

|

109,21

|

104,97

|

|

2. Налог на

имущество организаций

|

6012

|

4918

|

5019

|

81,80

|

102,05

|

|

3. Водный налог

|

13978

|

13978

|

13978

|

100,00

|

100,00

|

|

4. Транспортный

налог

|

16512

|

21024

|

25890

|

127,33

|

123,14

|

|

5. Налог на

доходы физических лиц

|

512013

|

620489

|

710213

|

121,19

|

114,46

|

|

6. Налог на

добавленную стоимость

|

329591

|

388799

|

456679

|

117,96

|

117,46

|

|

7. Налог на

прибыль организаций

|

0

|

0

|

0

|

-

|

-

|

|

Итого

|

1647640

|

1872367

|

2197389

|

113,64

|

117,36

|

Водный налог остался на прежнем уровне. Это объясняется тем,

что предприятию выделены лимиты потребления воды и потребление ее осталось на

прежнем уровне.

Налог на добавленную стоимость в 2012 году по сравнению с

предыдущим годом увеличился на 17,96% за счет увеличения объема предоставляемых

услуг.

Увеличение транспортного налога в 2012 году на 27,32%

произошло вследствие передачи в собственность предприятия трех единиц

автотехники.

В 2011 году предприятием был получен убыток, поэтому налог на

прибыль не уплачивался. А в 2012 году предприятие перенесло убыток полученный в

2011 году, за счет чего налог на прибыль организаций не уплачивался. Данный

факт является положительным для предприятия с точки зрения уменьшения налоговых

платежей. Но вместе с тем необходимо учитывать, что это привлечет внимание

налоговых органов и в ближайшее время они могут провести выездную налоговую

проверку предприятия.

Показатель налоговой нагрузки предприятия имеет важное

практическое значение и необходим при проведении мероприятий по оптимизации

налогообложения. Его снижение является критерием успешности данных мероприятий.

Для расчета налоговой нагрузки предприятия применяются

различные методики. Различие методик в том, какие показатели берутся для

расчета (прибыль, выручка, добавленная стоимость и др.). Мы остановимся на двух

из них. Где в качестве показателей выбираются прибыль (расчетная) и добавленная

стоимость. Так как они наиболее точно отражают налоговую нагрузку на

предприятие.

Для анализа налоговой нагрузки нам необходимы следующие данные:

суммы, уплачиваемых налогов и финансовые показатели предприятия. Данные о

налогах были приведены выше. Финансовые показатели деятельности предприятия

взяты из первичной бухгалтерской документации и представлены в таблице 2.8:

Таблица 2.8. Финансовые показатели деятельности ООО

«Ремжилстрой», руб.

|

Показатель

|

2011

|

2012

|

2013

|

|

1. Фонд оплаты

труда

|

3306892

|

3611367

|

3990809

|

|

2. Амортизация

основных средств

|

454634

|

436458

|

421446

|

|

3. Чистая

прибыль

|

-1820150

|

-927954

|

-806789

|

|

4. Расходы (с

НДС)

|

5300541

|

6600898

|

7300923

|

На основании данных, приведенных в таблице 3.2, проведем

расчет налоговой нагрузки на добавленную стоимость и прибыль (расчетную).

Добавленная стоимость показывает стоимость созданную на

предприятии. Она рассчитывается по формуле:

ДС=АОС+ФОТ+ЕСН+НПДС+ЧП (2.1)

где ДС - добавленная стоимость;

АОС - амортизация основных средств;

ФОТ - фонд оплаты труда;

ЕСН - единый социальный налог;

НПДС - налоги, выплачиваемые из добавленной стоимости;

ЧП - чистая прибыль.

Сделав расчеты по формуле (2.1) получаем:

ДС 2011=454634+3306892+859792+808557-1820150=3609725

руб.;

ДС2012=436458+3611367+938955+1006917-927954=5065743

руб.;

ДС2013=421446+3990809+

985610+1113701-806789=5704783 руб.

Налоговая нагрузка на добавленную стоимость, созданную на

предприятии рассчитывается по формуле (2.2):

ННдс=(ЕСН+НПДС)/ДС*100% (2.2)

где ННдс - налоговая нагрузка на добавленную стоимость;

ЕСН - единый социальный налог;

НПДС - налоги, выплачиваемые из добавленной стоимости;

ДС - добавленная стоимость.

Произведем расчет налоговой нагрузки по формуле (2.2):

ННдс2011= (859792+808557)/3609725*100% = 46,22%;

ННдс2012= (938955+1006917)/5065743*100% = 38,41%;

ННдс2013=(985610+1113701)/5704783*100% = 36,79%

Проанализировав данные о налоговой нагрузке на добавленную

стоимость, можно сделать вывод о том, что налоговая нагрузка за 2011 год выше

нормы, а в 2012 году находиться на ее границе. При этом оптимальное значение

показателя 35-40%. В 2013 году произошло снижение налоговой нагрузки за счет

значительного увеличения добавленной стоимости.

Альтернативный расчет налоговой нагрузки на добавленную

стоимость, созданную на предприятии можно произвести, используя

мультипликативную методику расчета налоговой нагрузки на предприятие,

разработанную Е.С. Вылковой, доцентом кафедры финансов Санкт-Петербургского

университета Экономики и Финансов. Она предполагает аналогичный расчет

добавленной стоимости, поэтому можно будет использовать данные, полученные из

расчета по формуле (2.1).

Вылкова Е.С. предлагает использовать для расчета налоговой

нагрузки следующую формулу (2.3) [9]:

ННдс=(1-Нп)*Нндс/(1+Нндс)+Нндфл*Кфот+((1-Нп)*Несн-Нп)*Кфот+

+(1-Нп)*(Ни*(1 / Ко-1+Каос*(n-m)))+Нп-Нп*(Каос+Крп) (2.3)

где ННдс - налоговая нагрузка на добавленную стоимость;

Нп - ставка налога на прибыль;

Нндс - ставка налога на добавленную стоимость;

Нндфл - ставка налога на доходы физических лиц;

Кфот - коэффициент, показывающий удельный вес расходов на

оплату труда в добавленной стоимости;

Несн - ставка единого социального налога;

Ни - ставка налога на имущество организаций;

Ко - коэффициент, показывающий удельный вес добавленной

стоимости в выручке-нетто;

Каос - коэффициент, показывающий удельный вес амортизационных

отчислений в добавленной стоимости;- средний срок полезного использования

амортизируемого имущества;- средний срок фактического использования

амортизируемого имущества;

Крп - коэффициент, показывающий удельный вес прочих расходов

в добавленной стоимости.

Приведем необходимые формулы для расчета коэффициентов Ко,

Каос, Кфот и Крп.

Коэффициент, показывающий удельный вес добавленной стоимости

в выручке-нетто рассчитывается по формуле (2.4):

Ко = ДС / Вн (2.4)

где Ко - коэффициент, показывающий удельный вес добавленной

стоимости в выручке-нетто;

ДС - добавленная стоимость;

Вн - выручка-нетто, т.е. выручка предприятия за минусом

налога на добавленную стоимость.

Для расчета коэффициента, показывающего удельный вес

амортизационных отчислений в добавленной стоимости, используется формула (2.5):

Каос =АОС / ДС (2.5)

где Каос - коэффициент, показывающий удельный вес амортизационных

отчислений в добавленной стоимости;

АОС - амортизация основных средств;

ДС - добавленная стоимость.

Коэффициент, показывающий удельный вес расходов на оплату

труда в добавленной стоимости рассчитывается по формуле (2.6):

Кфот =ФОТ / ДС (2.6)

где Кфот - коэффициент, показывающий удельный вес расходов на

оплату труда в добавленной стоимости;

ФОТ - фонд оплаты труда;

ДС - добавленная стоимость.

По формуле (2.7) осуществляется расчет коэффициента,

показывающего удельный вес прочих расходов в добавленной стоимости:

Крп =РП / ДС

(2.7)

где Крп - коэффициент, показывающий удельный вес прочих

расходов в добавленной стоимости;

РП - прочие расходы организации, определяемые в соответствии

с главой 25 Налогового кодекса РФ [2].

Данные необходимые для расчетов по формулам (2.3) - (2.7)

приводятся в таблице 2.8.

Таблица 2.8 Показатели, используемые для мультипликативного

расчета налоговой нагрузки по методике Е.С. Вылковой

|

Показатель

|

2011

|

2012

|

2013

|

|

1. Фонд оплаты

труда, руб.

|

3306892

|

3611367

|

3790809

|

|

2. Амортизация

основных средств, руб.

|

454634

|

436458

|

421446

|

|

3. Добавленная

стоимость, руб.

|

3609725

|

5065743

|

5704783

|

|

4.

Выручка-нетто, руб.

|

7623000

|

8058000

|

8493000

|

|

5. Прочие

расходы, руб.

|

391471

|

644441

|

897411

|

|

6. Средний срок

полезного использования амортизируемого имущества, лет

|

10

|

10

|

10

|

|

7. Средний срок

фактического использования амортизируемого имущества, лет

|

1

|

2

|

Произведем расчеты коэффициентов Ко, Каос, Кфот и Крп по

формулам (2.4) - (2.7):

Ко2011 = 3609725 / 7623000 = 0,4735

Ко2012 = 5065743 / 8058000 = 0,6286;

Ко2013 = 5704783 / 8493000 = 0,6717;

Каос2011 = 454634 / 3609725 = 0,1259;

Каос2012 = 436458 / 5065743 = 0,0861;

Каос2013 = 421446 / 5704783 = 0,0738;

Кфот2011 = 3306892 / 3609725 = 0,9161;

Кфот2012 = 3611367 /5065743 = 0,7128;

Кфот2013 = 3790809 / 5704783 = 0,6644;

Крп2011 = 391471 / 3609725 = 0,11;

Крп2012 = 644441 / 5065743 = 0,13;

Крп2013 = 897411 / 5704783 = 0,15

Для удобства ставки налогов, применяемые в формуле (2.3)

выделим в отдельную таблицу 2.9, так как они не менялись за анализируемый

период, они используются для 2011 и 2012 годов:

Таблица 2.9. Ставки налогов, уплачиваемых предприятием за

анализируемый период

|

Налог

|

Ставка налога

|

|

1

|

2

|

|

Налог на

прибыль организаций

|

0,20

|

|

Налог на

добавленную стоимость

|

0,18

|

|

Налог на доходы

физических лиц

|

0,13

|

|

Единый

социальный налог

|

0,26

|

|

Налог на

имущество организаций

|

0,022

|

Имея все данные для мультипликативного расчета налоговой

нагрузки по формуле (2.3), произведем расчеты:

ННдс2011 = (1-0,20) * (0,18 / (1 + 0,18))+0,13 *

0,9161 + ((1-0,20) * 0,26 - -0,20) * 0,9161 + (1-0,20) * (0,022 * (1 / 0,4735 -

1 + 0,1259 * (10-1))) + 0,20 - -0,20* (0,1259+0,11) = 0,4150, или 41,50%;

ННдс2012= (1-0,20) * (0,18 /

(1+0,18))+0,13*0,7128+((1-0,20)*0,26-0,20)* * 0,7128 + (1 - 0,20) * (0,022 * (1

/ 0,6286 - 1 + 0,0861 * (10-2))) + 0,20 - -0,20*(0,0861+0,13)=0,3825, или

38,25%.

ННдс2013 = (1-0,20) * (0,18 / (1+0,18)) + 0,13 *

0,6644+((1-0,20) * 0,26-0,20) * 0,6644 + (1-0,20) * (0,022 * (1 / 0,6717 - 1 +

0,0738 * (10-3)) + 0,20 - 0,20 * (0,1259+0,15) =0,3619 или 36,19%

Проанализировав и сравнив полученные данные с данными,

полученными по формуле (2.2), можно сделать вывод о том, полученные по двум

разным методикам данные несущественно отличаются друг от друга. Необходимо принять

во внимание тот факт, что в мультипликативной методике расчета, предлагаемой

Е.С. Вылковой, не рассматриваются такие налоги как транспортный и водный. Так

как они имеют фиксированные ставки и не могут использоваться в

мультипликативной методике расчета налоговой нагрузки. Поэтому налоговая

нагрузка, рассчитанная по данной методике, получилась меньше, чем по методике

использующей формулу (2.2). Это не единственный минус методики Е.С. Вылковой.

Другим ее недостатком является сложность и громоздкость расчетов. Хотя это

имеет и обратную сторону - использование множества показателей позволяет менять

различные параметры, тем самым наглядно показывать влияние изменения того или

иного показателя, будь то ставка налога или размер добавленной стоимости, на

изменение налоговой нагрузки на предприятие. Что является ценной и полезной

информацией при проведении мероприятий по налоговому планированию.

Другим показателем, на основании которого рассчитывается

налоговая нагрузка, является расчетная прибыль. Она определяется как сумма

чистой прибыли предприятия и налогов, уплачиваемых предприятием. Налоговая

нагрузка на расчетную прибыль определяется по формуле (2.8):

ННрс = НП/(ЧП+НП)*100% (2.8)

где ННрс - налоговая нагрузка на расчетную прибыль;

НП - налоги, уплаченные предприятием;

ЧП - чистая прибыль.

Произведем по формуле (2.8) необходимые расчеты:

ННрс2011 = 1647640 /(4820+1647640)*100% = 99,7%;

ННрс2012 = 1872367/(6302+1872367)*100% = 99,6%;

ННрс2013 = 1997606/(18649+1997606)*100% = 99,2%

Полученные данные свидетельствуют о высокой налоговой

нагрузке на расчетную прибыль предприятия. Необходимо принимать во внимание тот

факт, что предприятие в сфере ЖКХ является низкорентабельным. Но оно продолжает

функционировать из-за своей социальной важности - удовлетворение потребностей

населения в сфере жилищно-коммунальных услуг, т.е. обеспечение жизни населения.

Проанализировав полученные данные и сравнив их с данными

приведенными Министерством финансов РФ о средней налоговой нагрузке по России

(35,6%) можно сделать вывод, что налоговая нагрузка на предприятие высокая. В

связи с этим предприятию требуется провести мероприятия по налоговому

планированию, которые будут направлены на снижение налоговой нагрузки, снижение

налоговых платежей предприятия и следовательно улучшения финансового состояния

предприятия, за счет высвобождения части финансовых ресурсов.

Отсутствие законодательной базы, которая еще разрабатывается

Правительством Российской Федерации, отмена льгот по налогу на имущество

свидетельствует о необходимости разработки законов, которые бы реально

позволили функционировать предприятиям жилищно-коммунальной сферы на льготных

условиях, ведь они осуществляют социально значимые функции по обеспечению

жизнедеятельности населения страны. Осознание данной необходимости только

приходит в рамках реформы жилищно-коммунального хозяйства страны. А

необходимость реформы стоит очень остро, предприятия находятся на грани

банкротства.

В ходе анализа деятельности ООО «Ремжилстрой» был выявлен ряд

проблем, особенно в области налогообложения. Они связаны с тем, что

предприятие, выполняя социально-значимые функции, действует на тех же условиях

что и другие коммерческие организации. При этом отрасль является

низкорентабельной, как и большинство предприятий ЖКХ. Государство ограничивает

увеличение тарифов на услуги, тем самым уменьшая плановую себестоимость услуг,

реальная себестоимость которых гораздо выше. А предприятие платит налоги на

общих условиях, тем самым ухудшая свое и без того тяжелое финансовое состояние.

Эта проблема как-то обсуждалась на заседании Совета Федерации, на котором

предлагалось установить для предприятий жилищно-коммунальной сферы нулевую

ставку НДС и списать или реструктуризировать задолженность этих предприятий

перед федеральным бюджетом и ряд других. Однако большинство предложений было

отвергнуто представителями Минфина России. Поэтому пока предприятиям необходимо

рассчитывать только на мероприятия по налоговому планированию, чтобы снизить

свою налоговую нагрузку, тем самым улучшить свое финансовое состояние, за счет высвобождения

части финансовых ресурсов.

2.3 Перспективы оптимизации

системы налогообложения

Осуществление налогового планирования на предприятии возможно

с привлечением сторонних организаций или с помощью собственных сил. Это требует

больших финансовых затрат и квалификации кадров. Что для малого и еще и

низкорентабельного предприятия практически невозможно. Поэтому перед нами стоит

задача - разработать мероприятия по налоговому планированию, которые бы без

дополнительных финансовых вложений могло бы использовать данное предприятие.

Следовательно, не представляется возможным использование сложных схем налоговой

оптимизации.

Основным инструментом налогового планирования выступает

разработка приказа об учетной политике предприятия для целей налогообложения.

Квалифицированная проработка приказа об учетной политике позволит предприятию

выбрать оптимальный вариант учета, эффективный с точки зрения режима

налогообложения. Значимость данного документа особенно возросла в связи с

вступлением в действие главы 25 «Налог на прибыль организаций» Налогового

кодекса РФ [2].

Дело в том, что впервые в системе российского налогообложения

законодательно установлена самостоятельная учетная система - учет операций в

целях налогообложения. В связи с этим при разработке учетной политики в целях

налогообложения необходимо обратить внимание на ряд положений. Таких как выбор

метода признания доходов в целях налогообложения, метода начисления

амортизации. Налоговый кодекс предоставляет возможность выбора предприятию

одного из двух методов признания доходов и расходов для целей налогообложения в

отношении налога на прибыль организаций - метод начисления и кассовый метод. В

ходе анализа приказа об учетной политике ООО «Ремжилстрой» установлено, что

выбран метод начисления. Для предприятия же выгодно применять кассовый метод.

Но при этом п. 1 ст. 273 Налогового кодекса РФ [2] установлен критерий - «если

в среднем за предыдущие четыре квартала сумма выручки от реализации товаров

(работ, услуг) этих организаций без учета налога на добавленную стоимость не