Потребительский кредит: основные виды, способы предоставления, риски. на примере ВТБ24

СОДЕРЖАНИЕ

|

ВВЕДЕНИЕ …………………………………………………………………

|

4

|

|

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТНОЙ

ДЕЯТЕЛЬНОСТИ БАНКОВ ……………………………………………..

|

7

|

|

1.1. Сущность, виды и принципы потребительского кредита, его

место в структуре активов российских банков ………………………………………

|

7

|

|

1.2. Нормативно-правовое

регулирование потребительского кредитования .....................................................................................................

|

15

|

|

1.3. Механизмы потребительского кредитования в Российской

Федерации …………………………………………………………………….

|

19

|

|

1.4. Управление рисками потребительского

кредитования………………..

|

23

|

|

1.5. Показатели эффективности кредитной деятельности

банков…………

|

29

|

|

ГЛАВА 2. АНАЛИЗ ПОТРЕБИТЕЛЬСКОГО

КРЕДИТОВАНИЯ В ВТБ 24 (ПАО) ………………………………………………………………..

|

32

|

|

2.1. Общая характеристика ВТБ 24 (ПАО) …………………….....................

|

32

|

|

2.2. Анализ деятельности

ВТБ 24 (ПАО) в области потребительского кредитования

………………………………………………………………….

|

39

|

|

2.3. Анализ влияния нормативно-правового регулирования на

развитие потребительского кредитования …………………………………………….

|

46

|

|

ГЛАВА 3. РЕКОМЕНДАЦИИ РАЗВИТИЯ

ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В ВТБ 24 (ПАО) ………………………………………

|

52

|

|

3.1. Рекомендации по оптимизации бизнес-процессов …………………….

|

52

|

|

3.2. Рекомендации по совершенствованию управления

рисками …………

|

56

|

|

3.3. Предложения по внесению изменений в нормативно-правовую

базу..

|

62

|

|

3.4. Оценка эффективности предложений …………………………………..

|

65

|

|

3.5. Возможность практического применения и пути реализации ……….

|

71

|

|

ЗАКЛЮЧЕНИЕ………………………………………………………………

|

75

|

|

СПИСОК ИСПОЛЬЗОВАННОЙ

ЛИТЕРАТУРЫ………………………

|

79

|

|

ПРИЛОЖЕНИЯ……………………………………………………………...

|

82

|

ВВЕДЕНИЕ

Потребительский кредит

занимает особое место в общей банковской системе и играет немало важную роль в

современной рыночной экономике. В последние годы потребительское кредитование

динамично развивалось. В настоящее время проблеме потребительского кредитования

уделяется большое внимание в связи с тем, что в условиях мирового финансового

кризиса кредитным организациям пришлось поменять политику предоставления потребительского

кредита. Ужесточились требования к заемщикам, повысились процентные ставки по

кредитам, означающие теперь практический отказ в выдаче кредита, прекратилась

выдача кредитов с нулевым или минимальным первоначальным взносом, увеличился

размер первоначального взноса до 30 % от суммы кредита, сократились, а

некоторыми банками и вовсе прекратились, ипотечные программы и программы

автокредитования.

Актуальность данной темы обусловлена тем, что

потребительский кредит служит средством удовлетворения различных

потребительских нужд населения и способствует выравниванию потребительских

групп населения с различным уровнем доходов.

Специальные программы

кредитования, разработанные банками, учитывают потребности клиента и расширяют

его финансовые возможности. Сделать ежедневные покупки, приобрести новый

автомобиль, спланировать ремонт квартиры или отправиться в путешествие с семьей

– на все эти цели можно взять деньги у банка. Выбор кредитных программ очень

широк. Ипотечный кредит, предлагаемый банками или кредитными организациями

позволяет решить социальные проблемы: удобный способ в короткий срок стать

собственником жилья и сразу переехать в свою квартиру. Автокредит позволяет

приобрести в кредит новый или подержанный автомобиль с целью его использования

для быстрого передвижения. Кредит наличными позволяет клиенту оперативно решить

проблему по финансированию учебы, оплаты крупной покупки, ремонта или

путешествия.

Кредит вне зависимости от

своей социальной стороны выполняет определенные функции, такие как регулирование

объема совокупного денежного оборота, перераспределение денежных средств на

условиях их последующего возврата, аккумуляция временно свободных денежных

средств.

Роль кредита в различных фазах экономического цикла не одинакова. В

условиях экономического подъема, достаточной экономической стабильности кредит

выступает фактором роста. Перераспределяя огромные денежные и товарные массы,

кредит питает предприятия дополнительными ресурсами. Кредит способен оказывать

активное воздействие на объем и структуру денежной массы, платежного оборота,

скорость обращения денег. Благодаря кредиту происходит более быстрый процесс

капитализации прибыли, а, следовательно, концентрации производства. Кредит

выступает опорой современной экономики, неотъемлемым элементом экономического

развития. Его используют крупные предприятия и объединения, малые

производственные, сельскохозяйственные и торговые структуры, государства и

отдельные граждане.

Цель данной работы – исследовать организацию

потребительского кредитования, разработать пути минимизации банковских

кредитных рисков.

Объектом исследования является деятельность банка ВТБ 24 (ПАО).

Предметом исследования является потребительское кредитование ВТБ 24

(ПАО).

Для достижения цели

поставлены следующие задачи:

- изучить теоретические

основы организации потребительского кредитования;

- рассмотреть

экономическую характеристику ВТБ 24 (ПАО);

- провести анализ

потребительского кредитования ВТБ 24 (ПАО);

- предложить мероприятия

по снижению кредитного риска ВТБ 24 (ПАО).

- предложить мероприятия

по снижению кредитного риска.

Для достижения поставленных задач применить в данной работе

следующие методы исследования: подбор и изучение научной и специальной учебно –

методической литературы для написания работы как методологической и методической

базы по проведению анализа кредитной деятельности банка; оценка сложившегося

состояния системы учета и анализа кредитного портфеля; метод абсолютных и

относительных разниц.

Структура работы состоит из введения, трех глав, заключения, списка использованной

литературы и приложений.

Во введении обосновывается: цель, задачи, объект, предмет и методология

исследования.

В первой главе изучается

сущность потребительского кредита, приводится классификация потребительских

кредитов, рассматривается нормативно-правовое регулирование

потребительского кредитования, раскрывается управление рисками потребительского кредитования.

Во второй главе работы проводится

анализ деятельности ВТБ 24 (ПАО) в области

потребительского кредитования, раскрывается технология и схема

предоставления кредитов физическим лицам.

В третьей главе рассмотрены

рекомендации развития потребительского кредита в ВТБ 24 (ПАО).

Методологической базой

являются научные труды российских ученых, таких как Батраковой Л.Г.,

Ендовицкиго Д.А., Ефимовой М.С., Ковалева А.М., Крупнова Ю.С., Марковой О.М., Орловой

Н.В., нормативные акты Российской Федерации по учету и анализу потребительского

кредитования, внутренние документы ВТБ 24 (ПАО).

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ

КРЕДИТНОЙ ДЕЯТЕЛЬНОСТИ БАНКОВ

1.1. Сущность, виды и принципы

потребительского кредита, его место в структуре активов российских банков

Потребительский кредит

занимает особое место в общей банковской системе и играет немаловажную роль в

современной рыночной экономике. Он служит средством удовлетворения различных

потребительских нужд населения и способствует выравниванию потребительских

групп населения с различным уровнем доходов.

Потребительский

кредит - это

кредит, который предоставляется физическим лицам на приобретение потребительских

товаров длительного пользования и услуг и который возвращается в рассрочку.

Сущностный признак потребительского кредита - кредитование конечного

потребления.[1]

Потребительский кредит дает возможность населению

потреблять товары и услуги до того, как потребители способны их оплатить. Тем

самым потребительский кредит обеспечивает повышение жизненного уровня

потребителей. В макроэкономическом плане потребительский кредит увеличивает

совокупный платежеспособный спрос на предметы потребления и услуги, что стимулирует

расширение объемов их производства.

Процесс

кредитования представляет собой передачу денег или материальных ценностей одной

стороной (заимодавцем или кредитором) другой стороне (заемщику) на условиях

возвратности, платности и срочности. Кредит является договором займа по поводу

предоставления денежных средств или товарно-материальных ценностей на

определенных условиях (плата процентов, срок возврата) с целью обеспечения

хозяйственной деятельности, удовлетворения потребностей в предоставляемых вещах

и т.п.

В России

потребительским кредитом называют – любые виды ссуд, предоставляемые населению,

в том числе ссуды на приобретение товаров длительного пользования, ипотечные

ссуды, ссуды на неотложные нужды и др.

Сущность кредита как экономической категории может быть

выражена только характеристикой всех его элементов в единстве. Недооценка этого

положения может привести к негативным последствиям на практике. Абсолютизация

одного из элементов кредита влечет за собой искажение целей и обоснованности

кредитной политики государства вследствие недоучета всех объективных факторов

и процессов в кредитной сфере.[2]

В отличие от других кредитов объектом потребительского

кредита могут быть и товары, и деньги. Товарами, продаваемыми в кредит, как и

оплачиваемыми за счет банковских ссуд, являются предметы потребления

длительного пользования. Субъектами кредита, с одной стороны, выступают

кредиторы – коммерческие банки, специальные учреждения потребительского

кредита, магазины и другие учреждения, имеющие право на осуществление кредитной

деятельности, а с другой стороны – заемщики-люди. Но поскольку последние

получают необходимые им средства в большей мере за счет банковских ссуд, то

фактически 90% всей суммы потребительского кредита предоставляется банками.

Погашается потребительский кредит в разовом порядке или с рассрочкой платежа.

Кредитная

организация осуществляет кредитование населения при соблюдении важнейших

принципов, которые позволяют обеспечивать возвратное движение средств (рис. 1).

Рис. 1.

Принципы кредитования

Применение

всех принципов кредитования позволяет соблюсти интересы обоих субъектов

кредитной сделки: банка и заемщика.

Рассмотрим

значение вышеуказанных принципов кредитования:

Возвратность кредита

означает, что средства должны быть возвращены. Экономической основой

возвратности является кругооборот денежных средств и их обязательное наличие к

сроку возврата суммы. Он находит свое практическое выражение в погашении

конкретной ссуды путем перечисления соответствующей суммы денежных средств на

счет предоставившей ее кредитной организации (или иного кредитора), что

обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия

продолжения его уставной деятельности. В отечественной практике кредитования в

условиях централизованной плановой экономики существовало неофициальное понятие

«безвозвратная ссуда». Эта форма кредитования имела достаточно широкое

распространение, особенно в аграрном секторе, и выражалась в предоставлении

государственными кредитными учреждениями ссуд, возврат которых изначально не

планировался изза кризисного финансового состояния заемщика. По своей

экономической сущности безвозвратные ссуды являлись скорее дополнительной

формой бюджетных субсидий, осуществляемых через посредничество государственного

банка, что традиционно осложняло кредитное планирование и вело к постоянной

фальсификации расходной части бюджета. В условиях рыночной экономики понятие

безвозвратной ссуды столь же недопустимо, как, например, понятие «плановоубыточное

частное предприятие».[3]

Срочность кредита означает, что кредит должен быть возвращен

в строго определенный срок. Нарушение указанного условия является для кредитора

достаточным основанием для применения к заемщику экономических санкций в форме

увеличения взимаемого процента, а при дальнейшей отсрочке предъявления

финансовых требований в судебном порядке. Частичным исключением из этого

правила являются так называемые онкольные ссуды, срок погашения которых в

кредитном договоре изначально не определяется. Эти ссуды, достаточно

распространенные в XIX начале XX вв. (например, в аграрном комплексе США), в

современных условиях практически не применяются, прежде всего из-за создаваемых

ими сложностей в процессе кредитного планирования. Кроме того, договор об

онкольном кредите, не определяя фиксированный срок его погашения, четко

устанавливает время, имеющееся в распоряжении заемщика с момента получения им

уведомления банка о возврате полученных ранее средств, что в какой-то степени

обеспечивает соблюдение рассматриваемого принципа.

Платность кредита

означает, что предприятие должно внести банку, определенную плату за временное

пользование его денежными средствами. Экономическая сущность платы за кредит

отражается в фактическом распределении дополнительно полученной за счет его использования

прибыли между заемщиком и кредитором. Практическое выражение рассматриваемый

принцип находит в процессе установления величины банковского процента. Ставка

(или норма) ссудного процента, определяемая как отношение суммы годового

дохода, полученного на ссудный капитал, к сумме предоставленного кредита

выступает в качестве цены кредитных ресурсов.[4]

Принципиально отличаясь от традиционного механизма

ценообразования на другие виды товаров, определяющим элементом которого

выступают общественно необходимые затраты труда на их производство, цена

кредита отражает общее соотношение спроса и предложения на рынке ссудных

капиталов и зависит от целого ряда факторов.

Обеспеченность кредита -

это принцип кредитования означает, что имеющиеся у заемщика имущество, ценности

или недвижимость позволяет кредитору быть уверен в том, что возвратность

суженных средств будут обеспеченны в срок. Особенно актуален в период общей

экономической нестабильности, например, в отечественных условиях.

Целевой характер кредита распространяется на большинство видов

кредитных операций, выражая необходимость целевого использования средств,

полученных от кредитора. Находит практическое выражение в соответствующем

разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды.

Нарушение данного обязательства может стать основанием для досрочного отзыва

кредита или введения штрафного (повышенного) ссудного процента.

Дифференцированный

характер кредита – это кредитования означает, что коммерческие банки не должны

одинаково подходить к решению вопроса о выдачи денег претендующие на получения

кредита клиентам и учитывать то, что в банке стремятся предоставить кредиты

лишь тем клиентам, который в состоянии его вернуть. Практическая реализация его

может зависеть как от индивидуальных интересов конкретного банка, так и от

проводимой государством централизованной политики поддержки отдельных отраслей

или сфер деятельности (например, малого бизнеса и пр.)[5]

Главные

параметры потребительского кредита приведены на рис. 2.

Рис. 2. Главные

параметры потребительского кредита

Субъектами

потребительского кредита являются банки и торговые заведения (кредиторы) и

населения (заемщики). Традиционно кредитования физических лиц осуществляется

преимущественно сберегательными и ипотечными банками.

Объектом потребительского

кредита являются расходы, связанные с удовлетворением потребностей населения.

Принято разделять эти расходы на две группы:

- расходы на

удовлетворение потребностей текущего характера (приобретение товаров в личную

собственность);

- расходы на удовлетворение потребностей капитального или

инвестиционного характера (строительство жилья, содержание недвижимого

имущества).[6]

Особенностью потребительского кредита является то, что основной гарантией его предоставления

выступают стали постоянные денежные доходы данного физического лица – заемщика.

Виды потребительского кредита:

- кредит на цели;

- кредит на нужды.

Кредит на цели. Главной особенностью товарного кредита

является то, что он выдается на покупку определенного товара. При этом расчеты

с магазином банк производит самостоятельно безналичным путем – клиент денег на

руки не получает. По такой схеме активно работают «Русский стандарт», «Хоум

Кредит и Финанс Банк» (ХКФбанк), Росбанк, Инвестсбербанк, Финансбанк, и др.

Оформление кредита, как правило, происходит непосредственно в

магазинах-партнерах банка. Для получения кредита под выбранный товар клиенту

необходимо заполнить заявку у находящегося в магазине администратора банка.

Процедура прохождения скорингового тестирования в банке должна занимать 1530

минут, как заявляют сами банки. Но обычно в магазинах собирается довольно

длинная очередь желающих купить товар в кредит. В результате процесс оформления

товара в кредит может затянуться на несколько часов. Получив одобрение из

банка, клиент делает первый взнос в кассу магазина (если это необходимо) и

забирает покупку. А затем ежемесячно выплачивает по кредиту [29, с. 8].

Кредит на неотложные

нужды замечателен в первую очередь тем, что клиент получает на руки наличные

средства. Кроме того, как правило, максимальная сумма такого кредита больше,

чем товарного кредита, да и проценты ниже. Однако оформление его занимает в

среднем от двух до пяти дней. Средняя по рынку ставка потребительского кредита

на неотложные нужды составляет 16% в рублях. Идеальных условий сейчас нет ни в

одном банке, поскольку каждый банк имеет собственное представление о кредитных

рисках и темпах развития бизнеса. В одних банках отсутствует требование о

наличии поручителей, в других имеется минимальный срок рассмотрения заявки и

минимальный набор документов, у кого-то, напротив, высокие требования к

заемщику, но при этом процентная ставка ниже среднерыночной.

Классификация потребительских кредитов может быть проведена по нескольким

признакам, например,

- по объекту кредитования;

- субъектам кредитования;

- по срокам кредитования;

- по обеспечению и методу погашения;

- по условиям предоставления;

- по методу взимания процентов.[7]

Рассмотрим подробнее классификацию по каждому из приведенных признаков.

По направлениям использования (объектам кредитования) в России

потребительские ссуды подразделяют на кредиты: на неотложные нужды; под залог

ценных бумаг; строительство и приобретение жилья; капитальный ремонт

индивидуальных жилых домов.

Банки выдают также долгосрочные ссуды на приобретение автомобилей, других

товаров длительного пользования.

По субъектам

кредитования существуют потребительские кредиты, предоставляемые: банком;

торговыми организациями; частными лицами (так называемые частные потребительские

ссуды); учреждениями небанковского типа - ломбарды, пенсионные фонды и т.д.; потребительские

кредиты, предоставляемые заемщикам непосредственно на предприятиях и в

организациях, в которых они работают.

По срокам кредитования потребительские кредиты делят на краткосрочные – от 1 дня до 1 года;

среднесрочные – 1-5 лет; долгосрочные – свыше 5 лет.

По обеспечению потребительские кредиты бывают обеспеченные (залогом,

гарантиями, поручительствами) и необеспеченные (бланковые). Обеспечение не

гарантирует погашения кредита, но значительно снижает риск его невозврата.[8]

По методу погашения

различают:

- кредит с разовым погашением. Сюда относятся текущие счета, открываемые

покупателем на срок 1-1,5 месяца в универмагах и других предприятиях розничной

торговли; в пределах предоставленных кредитов они покупают товары и, по

истечении установленного срока, единовременно погашают свою задолженность.

Потребительский кредит с разовым погашением включает также кредиты в виде

отсрочки платежа (за услуги коммунальных предприятий, врачей и медицинских

учреждений).

- кредит с рассрочкой платежа, погашение задолженности по

кредиту и процентов осуществляется единовременно. Кредиты с рассрочкой делятся

на равномерно погашаемые (ежемесячно, ежеквартально) и неравномерно погашаемые

(сумма платежа меняется) [27, с. 213].

По условиям предоставления различают кредиты разовый и возобновляемый (револьверный).

Таким образом, отмечается, у людей появилась возможность

выбора, что привело к стремительному развитию потребительского рынка. Прежде

чем выбрать кредит, изучаются его условия, ведь информация о том, как погашается

кредит, будет внесена в бюро кредитных историй для

ее дальнейшего использования банками при предоставлении новых кредитов.

1.2. Нормативно-правовое регулирование

потребительского кредитования

Отношения между

российскими банками и потребителями (физическими лицами) долгое время

регулировались Конституцией Российской Федерации, устанавливающей, что

регулирование кредитования находится в ведении Российской Федерации,

Гражданским кодексом Российской Федерации, Федеральными законами «О банках и

банковской деятельности» и «О защите прав потребителей».

С 1 июля 2014 года

вступил в силу Федеральный закон № 353-ФЗ «О потребительском кредите (займе)» (далее

– Закон № 353-ФЗ), который устанавливает новые правила предоставления

потребительских кредитов и займов. Изменения коснулись как кредитных

организаций, так и иных финансовых организаций, которые выдают займы физическим

лицам на профессиональной основе (например, кредитных потребительских

кооперативов), а также лиц, получивших право требования к заемщику в порядке

уступки, универсального правопреемства или при обращении взыскания на

имущество. Закон не распространяется на выдачу потребительских кредитов,

обеспеченных ипотекой.[9]

Закон № 353-ФЗ содержит

правила, по которым кредитные и некредитные финансовые организации будут

предоставлять кредиты и займы гражданам для целей, не связанных с

предпринимательской деятельностью.

Согласно Закону № 353-ФЗ потребительский

кредит (заем) - денежные средства, предоставленные кредитором заемщику на

основании кредитного договора, договора займа, в том числе с использованием

электронных средств платежа, в целях, не связанных с осуществлением

предпринимательской деятельности, в том числе с лимитом кредитования.

Законом определена

правовая природа потребительского кредитования, а также выявлены специфические

признаки, отграничивающие его от иных разновидностей кредитных обязательств, а

именно:

1) особый субъектный

состав сторон;

2) целевая направленность

потребительского кредитования, которая не связанна с предпринимательской

деятельностью и направлена на удовлетворение личных, бытовых, семейных и иных

аналогичных потребностей физического лица;

3) отношения в сфере потребительского

кредитования подпадают под действие законодательства о защите прав

потребителей.

В законе установлен

правовой режим потребительского кредитования и предложена классификация

потребительского кредитования:

1) по субъекту,

предоставляющему потребительские кредиты;

2) по целевому назначению

потребительского кредитования;

3) по срокам

предоставления потребительского кредита;

4) по способу

обеспечения;

5) по способу погашения;

6) по взиманию процентов

потребительского кредита.[10]

Среди значимых положений

данного Закона следует назвать ст. 6, где не только закреплено, но и раскрыто

понятие «полная стоимость кредита» за весь срок договора потребительского

кредита. Максимальную стоимость потребительских кредитов фактически определяет

Банк России. Закон содержит формулу для расчета стоимости потребительских

кредитов, а также определяет, какие платежи могут включаться в эту стоимость, а

какие нет.

Закон закрепил

обязанность кредитора еще до заключения договора предоставить заемщику всю

необходимую информацию о кредите: порядке, условиях и сроках предоставления, о

размере процентов и иных платежей по договору, порядке и сроке возврата кредита

и последствиях его неисполнения либо ненадлежащего исполнения и иных

обстоятельствах, влияющих на стоимость потребительского кредита и последствиях

заключения кредитного договора. Это, несомненно, поможет заемщику лучше оценить

свои возможности и принять правильное решение.

В ч. 1 ст. 10 Закона

закреплено, что и после заключения договора, и в предусмотренном им порядке

кредитор должен предоставить сведения (обеспечить доступ) о размере текущей

задолженности, датах и размерах произведенных и предстоящих платежей заемщика.

Далее в ч. 3 ст. 10 устанавливается, что после предоставления кредита такую

информацию заемщик имеет право получить один раз в месяц бесплатно и любое

количество раз за плату.

Положительно оценивая

данные нововведения, нельзя не согласиться с замечаниями авторов, анализирующих

содержание закона «О потребительском кредите (займе)», об отсутствии четкого

механизма реализации данных положений. Действительно, возникает вопрос:

предоставляется ли указанная информация только по запросу заемщика или кредитор

должен в любом случае предоставлять такую информацию?

Закон предусмотрел новую

конструкцию договора, содержащую деление условий договора потребительского

кредита на общие и индивидуальные, закрепив в п.2 ст.5 Закона, что в части

общих условий применяется ст. 428 ГК РФ «Договор присоединения».

Индивидуальные условия,

такие, например, как сумма потребительского кредита; срок действия договора;

валюта, в которой предоставляется заем; процентная ставка в процентах годовых,

а при переменной процентной ставке — порядок ее определения, соответствующий

требованиям Закона; порядок изменения количества, размера и периодичности

платежей заемщика при досрочном возврате потребительского кредита; цели

использования заемщиком потребительского кредита при целевом характере займа;

возможность запрета уступки кредитором третьим лицам прав (требований) по

договору и другие согласовываются кредитором с конкретным заемщиком.[11]

Самостоятельный выбор

наиболее выгодного страховщика. До принятия нового закона нередка была

ситуация, когда кредиторы выдавали кредит только при условии приобретения

страховых продуктов у определенного страховщика. Теперь кредитор по-прежнему

вправе потребовать у заемщика застраховаться, однако заемщик может сделать это

самостоятельно у страховщика, выбранного им самим. Кредитор при этом не вправе

отказать в выдаче кредита на данном основании.

Срок на

раздумье при заключении договора и досрочный возврат кредита без штрафов. Из преимуществ нового закона также

можно выделить пятидневный срок, в течение которого действуют предложенные

кредитором условия кредитования. Данное положение исключает ситуацию, когда получателя

кредита вынуждали заключать договор прямо здесь и сейчас, так как выгодные

условия, предлагаемые в данный момент, завтра действовать уже не будут. Таким

образом, у заемщика появляется достаточный срок для того, чтобы обдумать

условия кредита, а также сравнить их с условиями других кредиторов. Кроме того,

теперь законодательно закреплено право заемщика в течение определенного времени

досрочно вернуть кредит, уплатив лишь проценты за фактическое пользование, без

штрафов и дополнительного уведомления банка. Для кредитов, которые выданы

заемщику на определенные цели, срок для такого возврата составляет 30 дней, для

прочих кредитов – 14 дней.[12]

Появление специального

законодательства в сфере потребительского кредитования поможет упорядочить

отношения банков и заемщиков, сделать их более понятными и прозрачными.

Заемщики получат дополнительную защиту от недобросовестных действий банков, а

банки - дополнительные возможности, в частности продавать долг заемщика третьим

лицам без согласия заемщика, что в результате окажет положительное воздействие

на развитие всего банковского сектора.

Таким образом, появление

специального закона о потребительском кредите (займе) - это положительное

явление. Поскольку привязывает конкретные условия к конкретному законодательному

акту. Это позволит совершенствовать финансовые продукты кредиторам, повысить

защиту прав потребителей, гармонизировать банковское финансовое

законодательство. Основным плюсом для всех участников от появления закона

является унификация кредитной документации и правил взаимодействия банков,

заемиков и коллекторских организаций. Установлены единые и прозрачные правила.

Плюсы от введения закона получили преимущественно клиенты-заемщики. Для

кредитных организаций мало что изменилось, произошла лишь некоторая

перенастройка процессов, тарифной политики, экономики продуктов.

1.3. Механизмы потребительского

кредитования в Российской Федерации

В 2015 году продолжилась

тенденция последних лет к сокращению числа действующих кредитных организаций.

Их количество за 2015г. снизилось на 101, до 733 шт.

Несмотря на спад

российской экономики, в 2015 году банковский сектор в целом сохранял свою

устойчивость. За год активы кредитных организаций выросли на 6,9% (с

исключением влияния валютного курса – снизились на 1,6%), до 83,0 трлн. руб.

(за 2014 год активы в номинальном выражении выросли на 35,2%). В результате опережающего

роста банковских активов относительно ВВП их соотношение выросло с 99,6 до

102,7%.[13]

По итогам 2015 года, как

и годом ранее, основная доля в совокупных активах банковского сектора – 58,6% –

приходилась на банки, контролируемые государством (на 01.01.2015 их доля составляла

58,4%). Доля крупных частных банков за год выросла с 28,5 до 29,8%. При этом

снизился удельный вес банков с участием иностранного капитала – с 9,6 до 8,8%.

На протяжении большей части

2015 года годовые темпы прироста кредитования снижались. Во второй половине

года общая ситуация в банковском секторе заметно улучшилась. При этом в

структуре совокупного кредитного портфеля банков произошли изменения в пользу

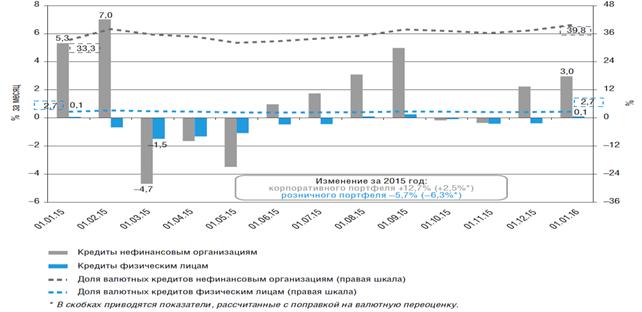

корпоративного сектора (рисунки 3).

Рис. 3. Темпы прироста кредитования

Совокупный

объем кредитов экономике (нефинансовым организациям и физическим лицам) вырос

за 2015 год на 7,6% (за 2014 год – на 25,9%) и достиг 44,0 трлн руб.; без учета

валютной переоценки прирост этих кредитов за 2015 год составил 0,1%. Доля

указанных кредитов в активах банковского сектора увеличилась с 52,6 до 53,0%. Отношение

совокупного кредитного портфеля к ВВП выросло с 52,4 до 54,4%. Объем кредитов и

прочих размещенных средств, предоставленных банками нефинансовым организациям,

за отчетный период увеличился на 12,7% (за 2014 год – на 31,3%); без учета

курсового фактора прирост составил 2,5%. Корпоративный кредитный портфель

достиг 33,3 трлн руб., а его доля в активах банковского сектора на 01.01.2016 составила

40,1% (на начало 2015 года – 38,0%).

В общем объеме

корпоративного кредитования более половины кредитов предоставлено банками,

контролируемыми государством (таблица 1). В то же время за 2015 год концентрация

в этом сегменте кредитования несколько снизилась: доля банков, контролируемых

государством, сократилась в пользу крупных частных банков.

Таблица 1

Доля кредитов нефинансовым

организациям в общем объеме кредитов по банковскому сектору, %

|

Группа банков

|

На 01.01.2015г.

|

На 01.01.2016г.

|

|

Банки, контролируемые государством

|

64,2

|

63,5

|

|

Банки с участием иностранного капитала

|

7,7

|

7,0

|

|

Крупные частные банки

|

25,0

|

27,3

|

|

Средние и малые банки Московского региона

|

1,7

|

1,1

|

|

Региональные малые и средние банки

|

1,4

|

0,6

|

Драйвером

роста корпоративного кредитного портфеля являлись кредиты, выданные на срок свыше

3 лет. По состоянию на 01.01.2016 долгосрочные кредиты нефинансовым

организациям увеличились на 19,4% (с исключением эффекта валютной переоценки –

на 6,9%).

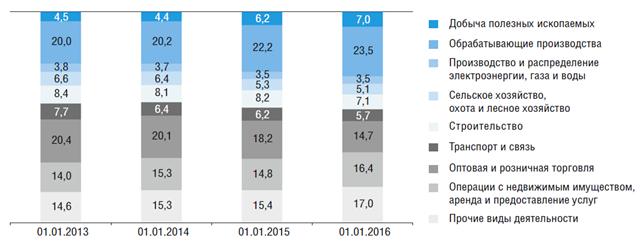

В разрезе

видов экономической деятельности наибольший удельный вес приходится на кредиты

предприятиям обрабатывающих производств (23,5% корпоративного кредитного

портфеля на 01.01.2016)1. Удельный вес кредитов предприятиям оптово-розничной

торговли снизился с 18,2% на 01.01.2015 до 14,7% на 01.01.2016 (рис. 4).

Рис. 4.

Отраслевая структура корпоративного кредитного портфеля банковского сектора, %

Динамика

кредитов в отраслевом разрезе в 2015 году была разнонаправленной. Кредиты строительным

организациям и кредиты торговым предприятиям существенно снизились в годовом выражении

– на 7,4 и 12,9% соответственно (с поправкой на валютную переоценку – на 12,5 и

15,9% соответственно). Кредиты предприятиям обрабатывающей промышленности в

2015 году увеличились на 14,4%, но наиболее существенно (как и в 2014 году)

выросли кредиты предприятиям, добывающим полезные ископаемые, – на 21,3%, с

поправкой на курсовую динамику – на 4,4%.

Кредиты

физическим лицам снизились за год на 5,7% (в 2014 году отмечался их прирост на

13,8%), и на 01.01.2016 портфель этих кредитов составил 10,7 трлн руб.; с

поправкой на курсовую динамику снижение составило 6,3%. Улучшение структуры

розничных операций нашло отражение в продолжающемся росте доли ипотечного

кредитования: общая задолженность по этим кредитам за 2015 год увеличилась на

12,9% (за 2014 год – на 33,2%), до 4,0 трлн руб. Однако количество ипотечных

жилищных кредитов (ИЖК), выданных за 2015 год, по сравнению с 2014 годом уменьшилось

на 30,9%, до 700 тыс. выдач. За 2015 год объем задолженности по автокредитам

сократился на 22,1%, до 0,7 трлн руб.; на эти кредиты на 01.01.2016 приходилось

6,7% розничного кредитного портфеля.

Основная

доля (62,0%) потребительских кредитов в 2015 году была предоставлена банками,

контролируемыми государством, при этом их доля за год существенно выросла, в

большей степени за счет активного участия этих банков в программах поддержки

ипотечного кредитования (таблица 2).

Таблица 2

Доля кредитов физическим лицам в их

общем объеме по банковскому сектору (по группам банков), %

|

Группа банков

|

На 01.01.2015г.

|

На 01.01.2016г.

|

|

Банки, контролируемые государством

|

57,4

|

62

|

|

Банки с участием иностранного капитала

|

15,6

|

13,7

|

|

Крупные частные банки

|

24,1

|

21,9

|

|

Средние и малые банки Московского региона

|

1,4

|

0,9

|

|

Региональные малые и средние банки

|

1,6

|

1,4

|

Доля кредитов физическим

лицам в активах банковского сектора за год сократилась с 14,6 до 12,9%; в общем

объеме кредитов – с 21,9 до 18,7%.

Население по-прежнему

предпочитает брать рублевые кредиты, удельный вес которых в общем объеме за

отчетный период не изменился (97,3%).

По удельному весу

кредитов физическим лицам в активах на 01.01.2016 выделяются банки с участием

иностранного капитала (20,0%), региональные малые и средние банки (13,8%), а

также банки, контролируемые государством (13,6%).

Процентные ставки по

рублевым кредитам физическим лицам сроком свыше 1 года снизились с 19,5% в

январе до 17,5% в декабре 2015 года. Ставки по ипотечным жилищным кредитам

уменьшились с 14,2% годовых в январе до 12,9% годовых в декабре 2015 года.

Таким образом, в 2015

году банковский сектор в целом сохранял свою устойчивость, кредиты в отраслевом

разрезе были разнонаправленными, кредиты физическим лицам снизились, процентные

ставки по кредитам физическим лицам снизились.

1.4. Управление рисками потребительского

кредитования

На сегодняшний день оформить кредит не составит

труда. Кредитные организации предлагают не только программы классического

кредитования, но и такие пакеты как кредит по двум документам, или кредиты для

«иногородних». И теперь проблема кредитования заключается не в оформлении

займа, а в сведении неизбежных рисков к минимуму – как для заемщиков, так и для

самих банков.

Для банка риски выражаются в том, что заемщик

может задержать платежи по счетам или не платить вообще, что несомненно станет

причиной возникновения проблем в движении финансовых потоков и отразиться на

общей ликвидности финансового учреждения. Невзирая на экономическую политику,

проводимую правительством РФ и внедряемые инновации, риски связанные с

кредитованием остаются основной причиной проблем банков. При этом все

банковские риски условно делятся на две группы – риски, связанные с

кредитованием конкретного заемщика, и риски кредитных портфелей в целом.

Система управления банковскими рисками — это

совокупность приемов (способов и методов) работы персонала банка, позволяющих

обеспечить положительный финансовый результат при наличии неопределенности в

условиях деятельности, прогнозировать наступление рискового события и принимать

меры к исключению или снижению его отрицательных последствий.

Помимо способности банка оценивать кредитный

риск, банк должен правильно определять величину риска, который он может на себя

взять. Отправной точкой здесь является величина капитала банка. Часть

собственных средств, которую банк может направить на покрытие возможных потерь

по кредитам, определяет величину допустимого для банка кредитного риска.[14]

Банк должен быть в состоянии поддерживать

кредитный риск своих операций на определенном уровне. Это является самым

главным условием управления кредитным риском.

Качество кредитного

портфеля банков в 2015 году снижалось по объективным причинам, определяемым

такими факторами, как падение цен на нефть, санкции, закрытие рынков капитала,

– в этих условиях ухудшалось финансовое положение многих заемщиков, снижалось

качество обслуживания ими задолженности по банковским кредитам.

За

2015 год удельный вес просроченной задолженности в общем объеме кредитов

экономике (нефинансовым организациям и физическим лицам) повысился с 4,7 до

6,7%, как из-за снижения качества ссуд, так и по причине замедления роста

кредитного портфеля. При увеличении объема кредитов на 7,6% просроченная

задолженность по ним возросла на 53,3% и по состоянию на 01.01.2016 составила

2,9 трлн руб.

Удельный

вес просроченной задолженности в общем объеме кредитов экономике за 2015 год увеличился

у всех групп банков. Наибольшим он был у крупных частных банков (9,4%); у

остальных групп банков этот показатель сложился ниже среднего значения по

банковскому сектору.

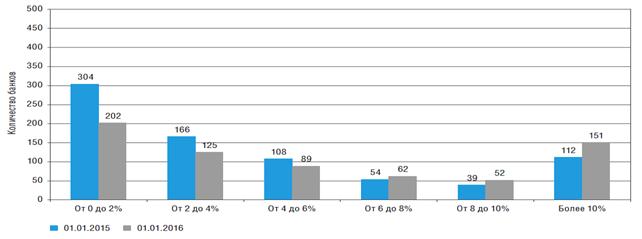

Количество

банков, у которых удельный вес просроченной задолженности не превышал 4% кредитного

портфеля, за 2015 год сократилось с 470 до 327, а их доля в активах банковского

сектора возросла с 59,6 до 64,3%. У 151 банка, на которые приходится 17,9%

активов банковского сектора, удельный вес просроченной задолженности превышал

10%, и их количество увеличилось за год на 39 (рис. 5).[15]

Рис. 5. Распределение банков по удельному весу просроченной

задолженности в кредитах экономике

Уровень

кредитного риска, принятого российскими банками, в значительной степени

определялся качеством портфеля корпоративных кредитов, на долю которых на

01.01.2016 приходилось 75,7% общего объема кредитов экономике. За 2015г.

просроченная задолженность по корпоративным кредитам увеличилась на 66,0% при

росте объема предоставленных кредитов на 12,7%; удельный вес просроченной

задолженности в кредитах нефинансовым организациям за год повысился с 4,2 до

6,2%, что ниже максимума прошлого кризиса – 6,5% на 1.06.2010 (таблица 3). По

рублевым кредитам этот показатель увеличился с 5,5% на 01.01.2015 до 8,2% на

01.01.2016, а по кредитам в иностранной валюте – с 1,7 до 3,3% соответственно.

Таблица 3

Максимальные

значения доли просроченной задолженности, %

|

Лица

|

Максимум

в 2008–2010 гг.

|

На 01.01.2015г.

|

На 01.01.2016г.

|

|

Юридические лица

|

6,1 (на

01.06.2010)

|

3,8

|

5,6

|

|

из них

нефинансовые организации

|

6,5 (на

01.06.2010)

|

4,2

|

6,2

|

|

Физические лица

|

7,5 (на

01.08.2010)

|

5,9

|

8,1

|

Доля

просроченной задолженности по кредитам субъектам малого и среднего предпринимательства,

оставаясь существенно выше, чем по совокупному портфелю кредитов, выданных российскими

банками предприятиям, достигла 13,8% на 01.01.2016 (годом ранее она составила

7,7%), главным образом из-за высокого риска кредитования малых предприятий,

недостаточной прозрачности заемщиков данной категории. В 2015 году доля

просроченной задолженности в кредитах организациям выросла во всех отраслях,

наибольший прирост отмечен в строительстве (с 9,5 до 17,9%) и торговле (с 5,4 до

10,1%). В то же время уровень просроченной задолженности по кредитам

предприятиям добывающей и обрабатывающей промышленности был ниже, чем по

корпоративным кредитам в целом.

Сокращение

розничного портфеля (на 5,7%) и высокий темп прироста просроченной

задолженности по кредитам физическим лицам (на 29,4%) привели к повышению

удельного веса просроченной задолженности в этом портфеле за 2015 год c 5,9 до

8,1%; это выше максимума прошлого кризиса – 7,5% на 01.08.2010. Доля

просроченной задолженности в рублевых кредитах физическим лицам увеличилась с

5,6% на 01.01.2015 до 7,7% на 01.01.2016, в кредитах в иностранной валюте – с

15,4 до 21,0% соответственно.

Качество

ипотечных кредитов по-прежнему высокое, доля просроченной задолженности по этим

кредитам на 01.01.2016 составила 1,7%1 (на 01.01.2015 – 1,3%). Вместе с тем на

фоне снижения выдачи новых кредитов и выбытия / погашения качественных кредитов

ухудшалась ситуация с обслуживанием ипотеки в валюте под влиянием курсового

фактора: на 01.01.2016 удельный вес просроченной задолженности достиг 20,4% (на

01.01.2015 он был равен 12,6%).

В

абсолютном выражении просроченная задолженность по кредитам физическим лицам на

01.01.2016 составила 864 млрд руб., по корпоративному кредитному портфелю –

2076 млрд руб.

В

условиях осложнения экономической ситуации, в частности, ожидаемого снижения

реальных доходов значительной части населения, возможно нарастание рисков,

связанных с невозвратом потребительских кредитов. В связи с этим приобретает

особую актуальность объективная оценка кредитоспособности потенциальных

заёмщиков, которая обоснованно определяла бы размер первоначального взноса в

потребительском кредите или лимит по кредитной карте.

Кредитоспособность

потенциального заёмщика коммерческого банка – способность заемщика рассчитаться

по своим долговым обязательствам (основному долгу и процентам, полностью и в

установленный срок). В отличие от платежеспособности кредитоспособность не

фиксирует неплатежи за истекший период (на какую-то определенную дату), а

прогнозирует способность к погашению долга на ближайший период. Уровень кредитоспособности

клиента определяет степень риска кредитного учреждения, связанного с выдачей

кредита конкретному заемщику.

Оценка

кредитоспособности потенциального заёмщика-физического лица основана на

соотношении испрашиваемого кредита и его личного дохода, общей оценке

финансового состояния заемщика и стоимости его имущества, состава его семьи,

личностных качеств, кредитной истории.

Выделяют

следующие методы определения кредитоспособности заёмщика - физического лица:

1)

изучение кредитной истории;

2) оценка

по финансовым показателям платежеспособности;

3)

скоринговая оценка;

4)

андеррайтинг. [16]

Для

получения банками информации о кредитной истории заёмщика- физического лица по

инициативе российских коммерческих банков создано Бюро кредитных историй. В кредитных

бюро содержатся следующие данные о заёмщике: социально-демографическая

характеристика; судебные решения (в случае передачи дел о невозврате

задолженности по кредиту в суд); информация о банкротствах; данные об

индивидуальных заемщиках, полученные от кредитных организаций по принципу

взаимного обмена ин- формацией (банк может получать информацию о клиентах

других российских банков, если сам поставляет подобную информацию). Объем и

характер информации, хранящейся в бюро, строго регулируется действующим

законодательством. Значение кредитных бюро очень велико, поскольку их

деятельность позволяет банкам выдавать ссуды клиентам, которые ранее в этом

банке не обслуживались. Кроме того, предыдущая кредитная история важна для

прогнозирования вероятности дефолта.

Второй

метод оценки кредитоспособности потенциального заёмщика основан на проведении

расчета финансовых показателей. Основу определения платежеспособности

составляют данные о доходах заёмщика и оценке степени риска утраты дохода.

Сбербанк России для оценки кредитного риска использует именно названный метод.

Третий

метод – применение скоринговой оценки кредитоспособности потенциального

заёмщика – предполагает определение система критериев и показателей, отражающих

способность заемщика возвратить банку-кредитору сумму основного долга и

проценты. Избранные показатели оцениваются в баллах в установленных банком

пределах, далее рассчитывается совокупная балльная оценка кредитоспособности.

Балльная оценка отдельных показателей на первом этапе обеспечивает возможность

дать предварительное заключение о целесообразности выдачи ссуды, основанном на

данных теста-анкеты клиента. По результатам заполнения анкеты рассчитывают

сумму набранных заемщиком баллов и подписывают протокол оценки возможности

получения ссуды. При сумме баллов менее 30 в протоколе фиксируют отказ в выдаче

ссуды, если сумма баллов более 30, сотрудники банка переходят ко второму (более

тщательному) этапу оценки риска с учетом дополнительных показателей. Таким

образом, скоринг является приемом классификации всей интересующей банк

популяции на различные группы, когда неизвестны показатели, разделяющие эти

группы, но известны другие характеристики, отражающие интересующие банк данные

о потенциальном заёмщике.

Четвёртый метод оценки

кредитоспособности – андеррайтинг заемщика – основной способ снижения кредитного

риска банка при ипотечном кредитовании физических лиц. Суть названного метода в

том, что производится оценка вероятности погашения кредита на основе анализа

платежеспособности потенциального клиента в порядке, установленном банком,

далее принимается положительное либо отрицательное решение по заявлению на ипотечный

кредит.

Таким образом,

андеррайтинг предполагает применение системного подхода к анализу финансового

положения и социальных характеристик потенциального ссудозаемщика. Преимущества

методики – возможность банка применить к любому потенциальному заемщику

индивидуальный подход, в рамках которого предусматривается учёт необходимое

количество характеристик. Минус – трудоемкость ее применения, требующая особой

квалификации банковских сотрудников.

1.5. Показатели эффективности

кредитной деятельности банков

Потрясения мировых финансовых систем сделали очевидной необходимость

допуска на финансовые рынки только финансово устойчивых кредитных организаций.

Поэтому проблема оценки эффективности деятельности коммерческого банка и

принятия мер по ее повышению требует подробного изучения и выработки научной концепции.

Коммерческие банки западных стран уделяют

большое внимание анализу своей деятельности. В банковском бизнесе получила

распространение концепция «высокорентабельной банковской деятельности»

(high-profitability banking), основные принципы которой: максимизация доходов,

минимизация расходов, эффективный банковский менеджмент.

Таким образом, эффективность деятельности коммерческого банка это не

только результаты его деятельности, но и эффективная система управления,

построенная на формировании научно обоснованной стратегии деятельности банка

(системы целей деятельности банка, ранжированных по значимости и ценности) и

контроле за процессом ее реализации.

Системный подход к анализу эффективности деятельности коммерческого

банка должен включать сбалансированную систему показателей, учитывающих все

существенные аспекты его деятельности.

Сбалансированная система показателей позволит проводить всесторонний

анализ взаимосвязей внутри банка, своевременно отслеживать как позитивные, так

и негативные изменения в различных сферах управления и влиять на них. Главное

отличие сбалансированной системы показателей эффективности от произвольного

набора показателей заключается в том, что все показатели, входящие в

сбалансированную систему, во-первых, ориентированы на стратегические цели и

задачи банка и, во-вторых, взаимосвязаны и сгруппированы по определенным признакам.

Основным методическим подходом при оценке эффективности деятельности

банка является анализ деятельности на основе балансовых обобщений, среди

которых выделяют: капитальное уравнение баланса, уравнение динамического

бухгалтерского баланса, модифицированное балансовое уравнение, основное

балансовое уравнение. На основе подхода выбирается модель анализа.

1. Капитальное уравнение баланса («теория приоритета собственника») – анализ собственного капитала банка. В

его основе лежит уравнение:

Собственный капитал = Активы – Платные

привлеченные пассивы.

Согласно этой теории анализ должен отражать

положение собственника

(акционеров), а модель анализа должна показывать

изменение ценности собственного капитала банка.

2. Уравнение динамического бухгалтерского баланса – факторный анализ

прибыльности банковской деятельности на основе данных отчета о прибылях и убытках банка, в основе которого

лежит уравнение: Прибыль = Доходы – Расходы. При мониторинге банковской

деятельности это уравнение используется для оценки ее финансовой

результативности.

3. Модифицированное балансовое уравнение («теория выделенных фондов») –

анализ оборотного капитала. В его основе лежит уравнение:

Активы = Пассивы. Эта теория основывается на

рассмотрении пассивов банка как источника приобретения его активов.

4. Основное балансовое уравнение («теория приоритета предприятия») – анализ баланса банка, в основе

которого лежит уравнение: Активы = Собственный капитал + Платные пассивы. В

основе данного уравнения лежит принцип владения и распоряжения всеми активами,

принадлежащими банку.

Наиболее оптимальной для оценки эффективности деятельности коммерческого

банка является модель, в основе которой лежит модифицированное балансовое

уравнение. Данная модель анализа позволяет выявить оптимальное соотношение

прибыльности и ликвидности банка, или определить, соблюдает ли менеджмент банка

в активных и пассивных операциях необходимую диверсификацию и рациональность

управления портфелем банка.

Система показателей, входящих в данную модель, действенна, так как

польза их применения в анализе не вызывает

сомнения и не является избыточной: показатели не дублируют друг друга, а только

дополняют и расшифровывают основные коэффициенты, обозначая причины их

изменений. Курс на формирование в нашей стране сильного и динамично

развивающегося банковского сектора повышает значимость вопросов управления

эффективностью деятельности каждого конкретного коммерческого банка для

банковской системы в целом.

Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса.

Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса.

Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса.

Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду

лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду

лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду

лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду

лиса. Греет бороду лиса.

ГЛАВА 2. АНАЛИЗ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ

В ВТБ 24 (ПАО)

2.1. Общая характеристика ВТБ 24 (ПАО)

ВТБ 24

(ПАО) — один из крупнейших участников российского рынка банковских

услуг. Банк входит в международную финансовую группу ВТБ

и специализируется на обслуживании физических лиц, индивидуальных

предпринимателей и предприятий малого бизнеса.

Сеть

банка формируют 1062 офиса в 72 регионах страны. Банк предлагает

клиентам основные банковские продукты, принятые в международной финансовой

практике. В числе предоставляемых услуг: выпуск банковских карт, ипотечное

и потребительское кредитование, автокредитование, услуги дистанционного

управления счетами, кредитные карты с льготным периодом, срочные вклады,

аренда сейфовых ячеек, денежные переводы. Часть услуг доступна нашим клиентам

в круглосуточном режиме, для чего используются современные

телекоммуникационные технологии.

Фирменное

(полное официальное) наименование на русском языке – Банк ВТБ 24 (публичное акционерное

общество).

Сокращенное

наименование на русском языке – ВТБ 24 (ПАО).

Банк

ведет свою деятельность в следующих основных направлениях:

1) Обслуживание

физических лиц - кредитование, включая потребительское, ипотечное,

автокредитование, а также предоставление кредитов индивидуальным предпринимателям,

ведение текущих счетов физических лиц, прием вкладов, дистанционное банковское

обслуживание (система ВТБ 24 - Онлайн), аренда сейфовых ячеек, услуги

ответственного хранения, выпуск и обслуживание банковских карт, проведение

операций с иностранной валютой и драгоценными металлами.

2) Обслуживание

корпоративных клиентов, включая предприятия малого и среднего бизнеса -

предоставление овердрафтов, ссуд и других услуг по кредитованию, открытие и

ведение текущих и расчетных счетов, прием депозитов, проведение операций с

иностранной валютой и производными финансовыми инструментами.

3) Операции на фондовом

и денежном рынках, включая брокерское обслуживание на биржевых площадках Группы

«Московская биржа», а также на внебиржевом рынке, включая операции с иностранными

ценными бумагами.

Руководство

текущей деятельностью ВТБ 24 (ПАО) осуществляется единоличным

исполнительным органом банка – президентом-председателем правления

и коллегиальным исполнительным органом банка – правлением.

Исполнительные органы подотчетны Общему собранию акционеров

и Наблюдательному совету банка. Возглавляет правление ВТБ 24 (ПАО)

президент-председатель правления Михаил Задорнов, помимо

него в исполнительный орган входят 9 руководителей – членов

правления.

Наблюдательный совет осуществляет общее руководство

деятельностью ВТБ 24 (ПАО) за исключением решения вопросов,

отнесенных уставом банка к компетенции общего собрания акционеров.

В настоящее время в наблюдательный совет

ВТБ 24 (ПАО) входят 8 человек. К компетенции

наблюдательного совета относятся вопросы определения приоритетных направлений

деятельности банка, избрание президента – председателя правления банка и членов правления

и досрочное прекращение их полномочий, создание и закрытие

филиалов и представительств банка, утверждение бизнес-плана

на очередной финансовый год, созыв общего собрания акционеров и иные

вопросы, предусмотренные уставом банка. Председатель наблюдательного совета

избирается членами наблюдательного совета ВТБ 24 (ПАО). Заседания

наблюдательного совета ВТБ 24 (ПАО) созываются председателем

наблюдательного совета по его собственной инициативе, по требованию

члена наблюдательного совета, ревизионной комиссии или аудитора банка,

правления или президента – председателя правления.

Организационная структура ВТБ 24 (ПАО) представлена

в приложении 1.

Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса.

Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса.

Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса.

Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду

лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду

лиса. Греет бороду лиса.

Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса.

Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет бороду лиса. Греет

бороду лиса. Греет бороду лиса.

Источниками для

проведения анализа показателей ВТБ 24 (ПАО)

являются следующие документы:

- бухгалтерский баланс за

2014г., 2015г. (приложение 2, 3);

- отчет о финансовых

результатах за 2014г., 2015г. (приложение 4, 5).

В таблице 4 рассмотрены

основные показатели работы ВТБ 24 (ПАО).

Таблица 4

Основные экономические показатели

деятельности

ВТБ 24 (ПАО) за 2013г. - 2015г.

|

Показатель

|

Значение, млн.

руб.

|

Изменение (+,-)

|

Темп роста, %

|

|

2013г.

|

2014г.

|

2015г.

|

2014г/ 2013г

|

2015г/ 2014г

|

2014г/ 2013г

|

2015г/ 2014г

|

|

Активы

|

2 029

498

|

2 735

279

|

2 820

051

|

705 781

|

84 772

|

134,8

|

103,1

|

|

Уставный капитал

|

74

394

|

91

564

|

103

973

|

17 170

|

12 409

|

123,1

|

113,6

|

|

Собственные средства (капитал)

|

217

734

|

261

612

|

266

954

|

43 878

|

5 342

|

120,2

|

102,0

|

|

Прибыль до налого

обложения

|

28

791

|

34

574

|

-5

718

|

5 783

|

-40 292

|

120,1

|

-16,5

|

|

Чистая прибыль

|

20

729

|

28

081

|

-6

699

|

7 352

|

-34 780

|

135,5

|

-23,9

|

По данным таблицы 4 можно сделать

выводы:

- за 2015г. активы банка

увеличились на 3,1% и достигли 2 820 051 763 тыс. руб., за

2014г. активы банка увеличились в 1,3 раза и достигли 2 7 35 279 284

тыс. руб.;

- в 2015г. убыток банка

после налогообложения составил 6 699 066 тыс. руб., в 2014г. была

получена прибыль после налогообложения, которая составила 28 081 806 тыс.

руб.

Анализ доходов и расходов

банка представлен в таблице 5.

Таблица 5

Анализ

прибыли ВТБ 24 (ПАО) за 2013г. - 2015г.

|

Показатель

|

Значение

показателя,

млн. руб.

|

Изменение

(+,-)

|

|

2013г.

|

2014г.

|

2015г.

|

2014г/ 2013г

|

2015г/ 2014г

|

|

Доходы

- всего

В

том числе

|

231 657,3

|

277 895,2

|

359 530,8

|

46 238

|

81 636

|

|

- Процентные доходы

|

209 959,8

|

267 664,2

|

289 323,9

|

57 704

|

21 660

|

|

- Комиссионные доходы

|

26 010,7

|

36 307,0

|

39 427,5

|

10 296

|

3 121

|

|

- Операционные доходы

|

-4 313,2

|

-26 076,0

|

30 779,4

|

-21 763

|

56 855

|

|

Расходы

- всего

В

том числе

|

202 865,5

|

243 320,8

|

365 249,0

|

40 455

|

121 928

|

|

- Процентные расходы

|

87 468,9

|

112 736,0

|

175 375,2

|

25 267

|

62 639

|

|

- Комиссионные расходы

|

7 030,4

|

10 735,4

|

12 864,0

|

3 705

|

2 129

|

|

- Операционные расходы

|

108 366,2

|

119 849,4

|

177 009,8

|

11 483

|

57 160

|

|

Прибыль

(убыток) до налогообложения

|

28 791,8

|

34 574,4

|

-5 718,2

|

5 783

|

-40 293

|

|

Налоги

|

8 061,9

|

6 492,6

|

980,8

|

-1 569

|

-5 512

|

|

Прибыль

после налогообло жения - Чистая прибыль

|

20 729,9

|

28 081,8

|

-6 699,0

|

7 352

|

-34 781

|

По данным таблицы 5 можно

сделать выводы:

- доходы банка в 2015г.

увеличились на 81 636 млн. руб. или на 29,3% и составили за 2015г.

359 530,8 млн. руб. за счет роста увеличение процентных доходов на

21 660 млн. руб. или на 8,1%, комиссионных доходов на 3 121 млн. руб.

или на 8,6%, операционных доходов на 56 855 тыс. руб.;

- расходы банка в 2015г.

увеличились на 121 928 млн. руб. или в 1,5 раза, в том числе за счет

увеличения процентных расходов на 62 639 млн. руб. или на 55,6%,

комиссионных расходов на 2 129 млн. руб. или на 19,8%, операционных

расходов на 57 160 млн. руб. или на 47,7%;

- в 2015г. банк получил

убыток до налогообложения в размере 5718,2 млн. руб., при этом в 2014г. была

получена прибыль до налогообложения в размере 34 574,4 млн. руб.;

- налог на прибыль в

2015г. уменьшился на 5 512 млн. руб. и составил 980,8 млн. руб.;

- чистая прибыль в 2014г.

составила 28 081,8 млн. руб., а 2015г. банк получил убыток в размере

6 699 млн. руб.

Факторы, влияющие на состояние

российской банковской системы. В 2015 году замедление развития российского банковского

сектора происходило под влиянием целого ряда факторов:

1) Цены

на сырьевые товары. Цены на нефть, основной товар

российского экспорта, продолжили снижение. Среднегодовая цена нефти Urals сложилась на уровне 51,1 доллара США

за баррель, снизившись по сравнению с показателем предыдущего года на 47,7%. В

соответствии с прогнозом Минэкономразвития Российской Федерации на 2016 год при

цене на нефть в 50 долларов США за баррель рост валового внутреннего продукта

составит 0,7 %. Вместе с тем при снижении среднегодовых цен на нефть до 40

долларов США за баррель валовый внутренний продукт может сократиться на 0,8%.

Тем самым колебания сырьевых цен представляются ключевым фактором

нестабильности ожиданий, что сдерживает инвестиционный и потребительский спрос.

2) Геополитическая

обстановка. Ограничение доступа на международные

рынки капитала и жесткая денежная политика привели к росту стоимости

заимствований и ослаблению курса рубля. В

2015 году отток капитала сократился до 66,5 млрд долларов США по сравнению с

166 млрд долларов США в 2014 году. В 2016 году, по оценкам Минэкономразвития,

отток капитала может сократиться до 50 млрд долларов США. При этом в 2016 году

ожидается сокращение инвестиций на 1,6% (по сравнению с 7%-ным снижением в 2015

году) и рост промышленности на 0,6% (по сравнению с сокращением на 3,3% в 2015

году). Однако, при снижении цен на нефть до 40 долларов США за баррель, спад

инвестиций может достичь 5%, а промышленное производство может сократиться на

0,4%. Среднегодовой курс доллара США составит 63,3 руб./$ (61 руб./$ в 2015

году), при снижении цен на нефть до 40 долларов США за баррель среднегодовой

курс доллара может достичь 68,2 руб./$.

3) Ключевая

ставка Банка России. В 2015 году Банк России последовательно

пять раз снижал ключевую ставку с 18% до 11%. Последнее снижение произошло

03.08.2015 года, с тех пор Банк России оставлял ключевую ставку неизменной. Снижение и последующая стабилизация ставки привела к

аналогичному движению процентных ставок по банковскому кредитованию и

привлечению средств.

4) Инфляция. По итогам 2015 года инфляция потребительских цен составила

15,5% при 11,4% годом ранее. По прогнозам

Минэкономразвития в среднем за 2016 год инфляция снизится до 7,4%, хотя при

снижении цен на нефть до 40 долларов США за баррель она может достичь 9,3%.

5) Потребительский

спрос. Реальная заработная плата россиян в

2015 году упала на 8,9%, реальные располагаемые доходы сократились на 3,8% (по

предварительным данным). В 2016 году ожидается сокращение реальной заработной

платы на 0,2%, а реальных располагаемых доходов - на 0,7%, однако, при снижении

цен на нефть до 40 долларов США за баррель это снижение может достичь

соответственно 3,5% и 4%. Снижение доходов будет являться тормозом для развития

кредитования населения. Снижение оборота розничной торговли в

2015 году составило 10%, оборот платных услуг населению снизился на 2,1%. В

2016 году ожидается рост оборота розничной торговли на 0,4% при среднегодовых

ценах на нефть на уровне 50 долларов США за баррель, и снижение на 2,5% при

среднегодовом уровне цен на нефть на уровне 40 долларов США за баррель.

Для более детального анализа прибыли банка необходимо рассмотреть

соответствующие показатели, которые позволили бы дать качественную оценку

результатов деятельности банка. Для обеспечения экономических условий устойчивого

финансирования банковской системы страны ЦБ РФ установил обязательные

экономические нормативы деятельности коммерческих банков. Источниками для

проведения анализ являются сведения об обязательных нормативах за 2013г., 2014г.,

2015г. (приложение 6).

Наиболее распространенные показатели, характеризующие эффективность

работы банка ВТБ 24 (ПАО) за 2013г. - 2015г., приведены в таблице 6.

Таблица 6

Анализ обязательных нормативов ВТБ 24 (ПАО) за 2013г. - 2015г.

|

Показатель

|

Норма тивное

значение

|

Значение

показателя

|

Отклонения

|

|

2013г

|

2014г

|

2015г

|

2014/ 2013

|

2015/

2014

|

|

Норматив

достаточности базового капитала HI. 1

|

Не менее 5%

|

|

7,4

|

6,5

|

7,4

|

-0,9

|

|

Норматив

достаточности основного капитала Н 1.2

|

Не менее 5,5%

|

|

7,4

|

6,5

|

7,4

|

-0,9

|

|

Норматив достаточности собственных средств (капитала)

H 1.0

|

Не менее 10%

|

10,9

|

11,6

|

10,2

|

0,7

|

-1,4

|

|

Показатель

мгновенной ликвидности банка (Н2), %

|

Не менее 15%

|

47,1

|

77,4

|

84,8

|

30,3

|

7,4

|

|

Показатель

текущей ликвидности банка (Н3), %

|

Не менее 50%

|

74,8

|

61,3

|

119,0

|

-13,5

|

57,7

|

|

Показатель

долгосрочной ликвидности банка (Н4), %

|

Не более 120%

|

94,3

|

116,5

|

78,6

|

22,2

|

-37,9

|

|

Показатель

максимального размера риска на одного заемщика или группу связанных заемщиков

(Н6), %

|

Не более 25%

|

Max –

14,0

Mun - 0,1

|

Max – 17,7

Mun - 0,1

|

Max– 20,0 Mun– 0

|

-

|

-

|

|

Норматив

максимального размера крупных кредитных рисков (Н7)

|

800

|

63,6

|

93,1

|

79,1

|

29,5

|

-14,0

|

|

Норматив

совокупной величины риска по инсайдерам банка (Н10.1)

|

3

|

0,4

|

0,5

|

0,5

|

0,1

|

0,0

|

|

Норматив

использования собственных средств банка для приобретения акций (долей) других

юридических лиц (Н12)

|

25

|

2,3

|

2,5

|

3,3

|

0,2

|

0,8

|

|

Норматив

минимального соотношения размера ипотечного покрытия и объема эмиссии

облигаций с ипотечным покрытием (H18)

|

100,0

|

102,1

|

101,8

|

104,7

|

-0,3

|

2,9

|

По данным таблицы 6

сделан вывод, что показатели достаточности собственных средств (капитала)

находятся в пределах допустимых значений. Норматив достаточности собственных

средств (капитала) Банка (НПО) на 01.01.2016 года составил 10,2% (на предыдущую

отчетную дату - 11,6%) при минимально допустимом значении, установленном Банком

России, в размере 10%. Норматив достаточности собственных средств (капитала)

Банка (Н1.0) на 01.01.2015 года составил 11,6 % (на предыдущую отчетную дату -

10,9 %) при минимально допустимом значении, установленном Банком России, в

размере 10%.

Таким образом, банк специализируется на обслуживании

физических лиц, индивидуальных предпринимателей и предприятий малого бизнеса.

ВТБ 24

(ПАО) динамично

развивался за счет органического роста, значительно опережающего рынок и

основных конкурентов. ВТБ24 - банк № 2 в

России по обслуживанию физических лиц и компаний малого бизнеса, продолжает

оставаться ядром розничного бизнеса Группы ВТБ.

2.2. Анализ деятельности ВТБ 24 (ПАО)

в области потребительского

кредитования

Кредитный портфель - это

совокупность остатков задолженности по основному долгу по активным кредитным

операциям на

определенную дату, т.е. под портфелем кредитов можно понимать все ссуды,

выданные клиентам. Анализируя динамику объемов кредитного портфеля, необходимо

выявить причины его увеличения, для этого необходимо структурировать кредитный

портфель по виду заемщика (таблица 7).

Таблица 7

Состав и структура заемщиков ВТБ24 (ПАО)