Влияние банка России на становление и развитие банковской системы

РЕФЕРАТ

Влияние банка России

на становление и развитие банковской системы

СОДЕРЖАНИЕ

Вступление……………………………………………………………..…..3

1. Понятие, сущность

и структура банковской системы РФ ……………4

2. Центральный банк как главный регулятор банковской

системы РФ………………………………………………………………..7

3. Антикризисные меры Банка России по поддержанию

устойчивости банковской системы в 2014–2015 годах………………..10

Заключение………………………………………………………………..14

Список использованной

литературы …………………………………...15

ВСТУПЛЕНИЕ

Проблеме укрепления и развития

банковской системы следует всегда уделять повышенное внимания государства и общества,

поскольку от их эффективного решения зависит не только состояние банковского сектора,

его способность выполнять присущие ему уникальные функции, но и безопасность и устойчивость

финансовой системы государства в целом.

Учитывая прямую зависимость

государственных финансов от банковской системы, можно утверждать, что в условиях

разразившегося кризиса вопрос влияние Центрального банка России на банковскую систему

становится особенно актуальным.

Финансово–экономический кризис

обусловил необходимость принятия Россией и Центральным банком РФ радикальных мер

преимущественно по стабилизации банковской системы для преодоления финансовой неустойчивости

и восстановления платежеспособности кредитных организаций.

Объектом исследования является

банковская система России.

Предметом исследования является

влияние Банка России на развитие российской банковской системы.

Цель работы – изучение развития

российской банковской системы в современных экономических условиях.

Для достижения поставленной

цели необходимо решить следующие задачи:

– рассмотреть сущность, структуру

банковской системы РФ:

– рассмотреть функции Центрального

банка России;

– изучить меры, которые предпринимает

Банк России, для поддержания стабильности банковской системы в период кризиса 2014–2015

годов.

1. Понятие, сущность и структура банковской

системы РФ

Банковская система занимает значительное место в системе органов,

осуществляющих финансовую деятельность от имени государства.

Под банковской системой понимают национальные банки и кредитных учреждения, действующие в рамках общего денежно–кредитного механизма.

Банковская система

России имеет двухуровневую структуру: Банк России и кредитные организации,

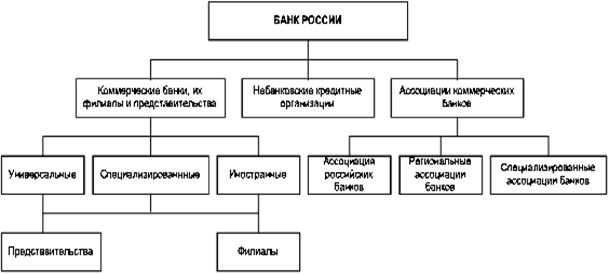

филиалы и представительства иностранных банков. [1]. Структура банковской системы отображена на рисунке 1.

ЦБ РФ проводит государственную эмиссионную и валютную политику.

Кредитные организации – коммерческие структуры со статусом

юридического лица, главной целью деятельности которых является получение прибыли.

На осуществление кредитных операций кредитные организации должны получать

специальное разрешение (лицензию) Банка России. [5, стр. 36].

Рис. 1 Структура банковской системы РФ [11, с. 103]

Коммерческие банки делятся на универсальные

и специализированные

(инвестиционные, сберегательные, ипотечные, банки потребительского кредита, отраслевые,

внутрипроизводственные), и небанковские кредитно–финансовые учреждения (инвестиционные компании и фонды, страховые компании, ломбарды, пенсионные фонды, трастовые компании

и др.).

Кредитные

организации функционируют в различных формах собственности

–государственной, муниципальной, частной, собственности общественных объединений

[10, с. 368].

Кредитные

организации делятся на две группы:

а)

коммерческие банки, обладающие исключительным правом осуществления следующих банковских операций: привлечение

денежных средств во вклады, размещение

данных среден

от своего имени и за свой счет на условиях платности, возвратности, срочности, открытие

и обслуживание расчетных счетов

юридических и физических лиц;

б)

небанковские кредитные учреждения, осуществляющие только ограниченный перечень банковских операций. Законодательство

четко разграничивает банковские и небанковские кредитные организации.

Среди кредитных

цчреждений преобладают коммерческие

банки,

осуществляющие:

1) банковские операции:

–

привлечение денежных средств во вклады и их размещение от своего

имени и за свой счет;

–

открытие и обслуживание расчетных счетов; расчеты по поручению

физических и юридических лиц, в том числе банков–корреспондентов,

по их банковским счетам;

–

инкассация векселей, денежных средств,

платежных и расчетных документов и кассовое обслуживание;

–

покупка–продажа иностранной

валюты;

– привлечение во

вклады и размещение драгоценных металлов;

– предоставление банковских

гарантий.

2) осуществление банковских

сделок:

– предоставление поручительств

с исполнением обязательств

в денежной форме;

– покупка прав требования

от третьих лиц по исполнениям обязательств в денежной форме;

– доверительное управление активами по договорам с физическими

и юридическими лицами;

– представление

в аренду помещений или сейфов для хранения документов и ценностей;

– лизинговые сделки;

– консультационные и информационные услуги.

Оба звена банковской системы наделены полномочиями в сфере управления

банковскими финансами. От состояния банковской системы зависит устойчивость национальной

валюты, эффективное функционирование государственных органов.

Банковская деятельность заключается в определенных функциях, отличающих банки от других органов [5, с. 141].

К основным функциям банковской системы относятся:

1) организация безналичного оборота;

2) организация налично–денежного оборота;

3) аккумуляция средств для функционирования кредитования отраслей

экономики;

4) расчетно–кассовое исполнение государственного бюджета;

5) организация хранения сбережений населения.

Важное значение имеют принципы организации

банковской системы, к ним относятся:

1) государственная монополия на осуществление регулирования и

надзора за банковской деятельностью. Она позволяет проводить в государстве единую

эмиссионную политику и надзирать за банковской деятельностью;

2) централизация банковской системы. Обязательность государственного

регулирования деятельности кредитных организаций ЦБ РФ;

3) самостоятельность банков в совершении банковских операций.

Особое место среди специальных органов государственной власти,

созданных для осуществления финансовой деятельности, занимает ЦБ. Он играет важную

роль при формировании и реализации одной из составных частей государственной организационной

политики – денежно–кредитной политики государства.

2. Центральный банк как главный регулятор банковской системы РФ

Статус, цели деятельности,

функции и полномочия Центрального банка Российской Федерации (Банка России) определяются

Конституцией Российской Федерации, Федеральным законом «О центральном банке РФ (Банке России) и другими федеральными

законами.

Целями деятельности

Банка России являются:

– защита и поддержание устойчивости рубля;

– развитие и обеспечение стабильности банковской системы и национальной платежной системы;

– обеспечение стабильности финансового рынка

РФ.

Извлечение прибыли не является целью

деятельности Банка России [2].

Исходя из приведенных выше целей, можно выделить следующие группы

функций Банка России:

– основополагающие (разработка и реализация кредитно–денежной политики, денежная эмиссия и организация

наличного обращения, управление золотовалютными резервами);

– установочно–разрешительные

(установление правил проведения расчетов внутри страны и с международными организациями,

установление правил отчетности, установление валютных курсов);

– регистрационно–лицензионные

(госрегистрация кредитных организаций и их лицензирование, приостановление действий

лицензий, регистрация эмиссии ценных бумаг кредитными организациями);

– кредитно–надзорные (рефинансирование кредитных организаций,

надзор за деятельностью банков и банковских групп);

– операционные

(обслуживание счетов бюджетов разных уровней);

– прогнозно–аналитические

(прогноз платежного баланса и других показателей, анализ экономики России и обнародование

данных) [5, с.

143]

Основные инструменты и методы Банка России:

– установление процентных ставок по операциям

Банка России;

– установление нормативов обязательных

резервов, депонируемых в Банке России;

– осуществление операций на открытом

рынке;

– рефинансирование банков и валютное регулирование;

– регулирование денежной

массы в стране.

Самостоятельно или через создаваемый

при нем орган Банк России осуществляет банковское регулирование

и надзор

с целью поддержания стабильности банковской системы, защиты интересов

кредиторов и вкладчиков.

Как орган регулирования

и надзора за деятельностью кредитных организаций Банк России выполняет законодательно

закрепленные за ним функции:

– принимает решение о государственной регистрации

кредитных организаций; предоставляет лицензии на осуществление банковских операций, приостанавливает

их действие и отзывает их;

– ведет надзор за деятельностью кредитных банковских групп

и организаций;

– регистрирует эмиссию ценных бумаг кредитными организациями;

– является кредитором последней инстанции для кредитных учреждений, организует систему рефинансирования;

– устанавливает правила проведения банковских операций, бухгалтерского

учета и отчетности для банковской системы.

Кроме

того, Банк России как надзорный орган устанавливает

порядок и условия осуществления валютными биржами деятельности по организации проведения

операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление

и отзыв разрешений им на проведение данных операций.

В

качестве главных целей банковского регулирования и надзора определены поддержание

стабильности банковской системы и защита интересов вкладчиков и кредиторов при невмешательстве

Банка России в оперативную деятельность кредитных организаций [8, с. 2489].

Основные

формы проявления регулирующей роли ЦБ РФ:

– государственная регистрация кредитных организаций, их представительств

и филиалов, выдача и отзыв лицензий на банковские операции, предъявление квалификационных требований к руководству и главным бухгалтерам, к сотрудникам при ведении операций с иностранными валютами;

– установление обязательных для кредитных организаций

правил и порядка проведения банковских операций, бухгалтерского учета, составления и представления

бухгалтерской и статистической отчетности;

– наблюдение за формированием долевого (акционерного) капитала кредитных

организаций с тем, чтобы не допустить чрезмерного

влияния в одних руках;

– установление для кредитных организаций обязательных

нормативов и контроль их соблюдения.

Законом «О Центральном

банке Российской Федерации (Банке России)» приведены установлены

основные обязательных

экономических нормативы обязательных нормативов:

минимальный

размер уставного капитала и собственных средств; максимальные размеры различных

рисков;

нормативы

ликвидности и достаточности капитала;

максимальный

размер привлечения денежных вкладов населения и др.

ЦБ РФ

реализует свою надзорную функцию путем проверок кредитных организаций и их филиалов,

а также путем анализа представляемой отчетности и дополнительной информации о деятельности

банков с целью выявления ситуаций, угрожающих интересам вкладчиков/кредиторов и

стабильности банковской системы в целом.

Банк России

не вмешивается в оперативную деятельность кредитных организаций, за исключением

случаев, предусмотренных федеральным законодательством. [4, с. 549].

3.

Антикризисные меры

Банка

России по поддержанию

устойчивости банковской системы в 2014–2015 годах

Кризис 2014–2015 годов, основными факторами которого являются падение цен

на нефть и экономические санкции, введенные США, Евросоюзом и рядом других стран

в отношении России в связи с ситуацией на Украине, повлияли на текущие состояние банковской системы.

Действующие сегодня санкции в основном касаются ограничения импорта ряда товаров,

а также возможности средне– и долгосрочных заимствований предприятий нефтегазовой

отрасли России и банков – лидеров рынка. Еще одним шагом давления было снижение

рейтинга России и, соответственно, ее регионов и бизнеса ведущими агентствами до

«спекулятивного» уровня с неблагоприятным прогнозом. Поэтому российская банковская

система была практически отрезана от западных рынков капитала, а доступные источники

заимствований стали дороже.

В конце 2014 года недостаток наиболее ликвидных активов ощущался

в связи с девальвационными процессами и стремлением населения изъять сбережения,

и поэтому с этой проблемой столкнулись в основном крупные системообразующие банки

России.

Для стабилизации курса рубля Банк России вынужден был увеличить ключевую ставку с 10,5% до 17%

годовых, но не смог сдержать падения рубля по отношению к мировым валютам, проблема ликвидности усилилась. Поэтому уже в

начале 2015 года, несмотря на снижение ключевой ставки до 15%, недостаток ликвидности

стали испытывать почти все мелкие и средние банки, и даже расширение числа банков,

допущенных к участию в кредитных аукционах, проводимых ЦБ, не смогло снять напряженности.

Для решения проблем текущей ликвидности Банк России проводил снижение ключевой ставки до 11%. Финансовая помощь со стороны Правительства

и Центробанка Российской Федерации

является ключевым фактором поддержания стабильности банковской системы России на

данном этапе развития экономики [9, c. 52].

Банком России были приняты и осуществлены следующие меры по по стабилизации ситуации в банковском

секторе экономики

[7, с. 45]:

1. Введение временного моратория на признание отрицательной переоценки по портфелям

ценных бумаг некредитных финансовых организаций и кредитных учреждений, что снизило

чувствительность участников рынка к рыночному риску.

2. Для ограничения

влияния переоценки активов и обязательств в иностранной валюте на пруденциальные

нормативы кредитных организаций кредитным организациям предоставлено временное право

использовать курс предыдущего квартала при расчете пруденциальных требований по

операциям в иностранной валюте.

3. Усовершенствован механизм предоставления кредитным организациям

средств в иностранной валюте. В рамках механизма валютного РЕПО проведены дополнительные аукционы на разные сроки в случае необходимости.

4. Для обеспечения

устойчивого функционирования биржевого рынка при необходимости обеспечена поддержка центральному контрагенту на Московской Бирже, итогом чего стала уверенность участников рынка в надежности централизованного клиринга и

непрерывности выполнения его функций.

5. Для расширения возможностей управления процентными

рисками:

– временно не применялось ограничение значения полной стоимости потребительского

кредита (займа) при заключении микрофинансовыми и кредитными организациями договоров

потребительского кредита (займа);

– увеличен диапазон стандартного рыночного отклонения процентных

ставок по вкладам населения в банках от расчетной максимальной среднерыночной процентной

ставки до 3,5 процентного пункта.

6. Для расширения

возможностей управления кредитными рисками:

– кредитным организациям

предоставлена возможность не ухудшать

оценку качества обслуживания долга вне зависимости от оценки финансового положения

заемщика по реструктурированным ссудам;

– кредитным организациям

предоставлена возможность принимать решение

о неухудшении оценки финансового положения заемщика для целей формирования резервов

под потери, если изменения финансового положения вызваны введенными отдельными зарубежными государствами ограничительными экономическими и (или) политическими мерами;

– увеличен срок, в течение которого кредитная организация

вправе не увеличивать размер фактически сформированного резерва по ссудам заемщикам,

финансовое положение, и (или) качество обслуживания долга, и (или) качество обеспечения

по ссудам которых ухудшилось вследствие возникновения чрезвычайной ситуации, с 1

года до 2 лет.

– увеличен срок, в течение которого кредитная организация

может не формировать резерв на возможные потери по кредитам на реализацию инвестиционных

проектов, сохранив при этом иные существующие минимальные требования к размеру резерва,

установленные в зависимости от количества лет, отсутствия платежей по инвестиционным

кредитам либо поступающих в незначительных размерах;

– отменен повышенный коэффициент риска по ссудам, предоставленным лизинговым и факторинговым

компаниям – участникам банковской группы, в состав которой входит банк–кредитор;

– введен пониженный коэффициент взвешивания по риску

для номинированных в рублях кредитов российским экспортерам при наличии договора

страхования ЭКСАР (Экспортное страховое агентство России).

7. Максимальный размер компенсации физическим

лицам был увеличен до 1,4 млн руб., в целях предотвращения вызванного паникой оттока

вкладов.

8. В целях поддержания устойчивости банковского

сектора в условиях возросших процентных и кредитных рисков на фоне замедления российской

экономики Банк России и Правительство Российской Федерации провел ряд мер по докапитализации кредитных организаций.

В рамках антикризисной программы Правительством РФ выделено повышения

капитализации банков правительство выделено на докапитализацию системообразующим

банкам 1 трлн. руб. Выделенные средства способствуют снижению уровня процентных

ставок по кредитам и увеличению кредитных вложений. [3].

Таким образом, несмотря на то, что проблемы ликвидности и фондирования российских банков останутся и в дальнейшем, с учетом сохраняющихся санкций, комплекс мер предпринятых со стороны Центрального Банка позволили снизить напряженность в банковском секторе.

ЗАКЛЮЧЕНИЕ

Изучив состояние банковской системы РФ на современном этапе и рассмотрев влияние на ее развития Центрального банка России можно сделать ряд выводов.

За последние два года,

преодолевая кризис, банковская система устояла. В настоящее

время растут объемы

вкладов населения, размещаемых в банках, увеличиваются, хотя и медленно, объемы кредитования

и корпоративных клиентов,

и граждан.

В период кризиса Правительство

и Центральный Банк оказали беспрецедентную поддержки большому числу банков.

Для дальнейшего развития

банковского сектора требуется продуманная и четкая программа реформирования банковской системы. Основные задачи и ориентиры в направлении совершенствования банковской

системы должны быть

сформулированы в

проекте «Стратегии развития банковского

сектора Российской Федерации на период до 2016–2020годах».

Основными мероприятиями по развитию банковской системы современной России должны быть следующие:

– совершенствование законодательной базы;

– модернизация системы рефинансирования;

– снижение Центробанком ставок рефинансирования;

– применение мероприятий по борьбе с низкой ликвидностью;

– использование мероприятий с целью совершенствования регулирования и надзора в банковской сфере.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1.

Федеральный

закон от 2 декабря 1990 г. № 395–1 «О банках и банковской деятельности» (ред. от 29.12.2015).

2.

Федеральный

закон от 10 июля 2002 года N 86–ФЗ «О Центральном банке Российской федерации

(Банке России)» (ред. от 30.12.2015).

3.

Анализ эффективности

банковской системы России Р.В. Степанов, (К.э.н., доцент кафедры экономики и управления

Московского финансово–юридического университета МФЮА) Серия «Экономика и Право»,

05–06 2015.

4.

Бычков А.

А., Подлинных Д. А. Банковский сектор России под. влиянием кризиса 2014–2015 годов

// Молодой ученый – 2015. – №10. – С. 548–551.

5.

Набиев С.А. Общая характеристика банковской деятельности в системе

административного управления // Актуальные

вопросы современной науки. Выпуск № 41 / 2015. – С. 140–149.

6.

Мироненко

Р.В. Стратегии

Центрального банка России в условиях протекционистских войн // Современные

наукоемкие технологии. Выпуск № 6 / 2014. – С. 62–64.

7.

Однокоз В.Г. Роль Центрального банкав

функционировании платежной системы России // Проблемы

экономики и менеджмента. Выпуск № 11 (39) / 2014. – С.

44–47.

8.

Родичева

В.Б. Тенденции развития

системы рефинансирования Центрального банка Российской Федерации (Банка России)

// Фундаментальные

исследования. Выпуск № 11–11 / 2014. – С.

2489–2493.

9.

Лошкарев М.В. Ольховикова М.Н. Политика

Центрального банка России в условиях экономических санкций // Актуальные

проблемы гуманитарных и естественных наук. Выпуск № 11–3 / 2015. – С. 50–56.

10.

Пугачев И.О. Влияние валютной политики Центрального банка России на

динамику экономической конъюнктуры // Известия

Саратовского университета. Новая серия. Серия Экономика. Управление. Право. Выпуск № 4 / том 15 / 2015. – С. 367–374.

11.

Хуажева

А.Ш. Роль и функции

Центрального банка России в современных экономических условиях // KANT. Выпуск № 3 / 2011. – С. 103–108.