Операционный анализ прибыли

Введение

В условиях рыночной экономики благополучие предприятия напрямую зависит

от величины получаемой прибыли. Требуются обоснованные и взвешенные подходы при

принятии как стратегических, так и тактических решений на основе широкого

использования экономических методов.

Для выработки широкого круга управленческих решений достаточно регулярно

используется так называемый операционный анализ (или анализ взаимосвязи

"затраты - объем производства - прибыль"). Это один из результативных

методов для оперативного и стратегического планирования и управления

эффективностью деятельности предприятия, в основе которого лежат линейные

зависимости между величиной выпуска товаров, выручкой от реализации и затратами

предприятия.

Объектом исследования в данной курсовой работе является ОАО

"Бердское автотранспортное предприятие".

Предмет исследования - понятие операционного (маржинального) анализа и

методика проведения операционного (маржинального) анализа прибыли.

Задачами исследования является:

) теоретическое изучение проблемы операционного анализа прибыли и

изучение его методики;

) комплексная оценка финансового состояния организации ОАО "Бердское

автотранспортное предприятие".

1. Операционный анализ прибыли

.1 Понятие и значение операционного (маржинального) анализа прибыли

Сущность маржинального анализа заключается в анализе соотношения объема

продаж (выпуска продукции), себестоимости и прибыли на основе прогнозирования

уровня этих величин при заданных ограничениях.

Важным показателем для финансового и производственного планирования и

основной категорией маржинального анализа является маржинальная прибыль, или

маржинальный доход. Маржинальная прибыль - это разность между выручкой от

реализации (без учета НДС и акцизов) и переменными затратами. Иногда

маржинальную прибыль называют также суммой покрытия - это та часть выручки,

которая остается на покрытие постоянных затрат и формирование прибыли. Чем выше

уровень маржинальной прибыли, тем быстрее возмещаются постоянные затраты и

организация имеет возможность получать прибыль.

Смысл маржинальной прибыли состоит в следующем. Формирование прямых

затрат осуществляется непосредственно по каждому виду продукции. Формирование

же накладных расходов осуществляется в рамках всего предприятия. То есть,

разница между ценой продукта и прямыми затратами на его производство может быть

представлена как потенциальный "взнос" каждого вида продукта в общий

конечный результат деятельности предприятия. Таким образом, маржинальная

прибыль - это предельная прибыль, которую может получить предприятие от

производства и продажи каждого вида продукта.

Ключевыми элементами маржинального анализа служат финансовый и

операционный рычаги, порог рентабельности и запас финансовой прочности

предприятия.

Действие операционного рычага проявляется в том, что любое изменение

выручки от продажи всегда порождает более сильное изменение прибыли. Этот

эффект обусловлен различной степенью влияния динамики постоянных и переменных

затрат на формирование финансовых результатов деятельности предприятия при

изменении объема производства. Чем больше уровень постоянных издержек, тем

больше сила воздействия операционного рычага. Указывая на темп падения прибыли

с каждым процентом снижения выручки, сила операционного рычага свидетельствует

об уровне предпринимательского риска данного предприятия.

Действие финансового рычага заключается в том, что предприятие,

использующее заемные средства, изменяет чистую рентабельность собственных

средств и свои дивидендные возможности. Уровень эффекта финансового рычага

указывает на финансовый риск, связанный с предприятием. Поскольку проценты за

кредит относятся к постоянным издержкам, наращивание финансовых расходов по

заемным средствам сопровождается увеличением силы операционного рычага и

возрастанием предпринимательского риска.

Маржинальный анализ служит поиску наиболее выгодных комбинаций между

переменными затратами на единицу продукции, постоянными издержками, ценой и

объемом продаж. Поэтому этот анализ невозможен без разделения издержек на

постоянные и переменные.

Сила воздействия операционного рычага зависит от относительной величины

постоянных издержек. Для предприятий, отягощенных громоздкими производственными

фондами, большая сила операционного рычага представляет значительную опасность:

в условиях экономической нестабильности, падения платежеспособного спроса

клиентов и сильнейшей инфляции каждый процент снижения выручки оборачивается

катастрофическим падением прибыли и вхождением предприятия в зону убытков.

Методика маржинального анализа прибыли позволяет полнее изучить

взаимосвязи между показателями и точнее измерить влияние факторов.

Продемонстрировать это можно с помощью сравнительного анализа. По методике

факторного анализа прибыли, применяемой в нашей стране, обычно используют

следующую модель:

П = VРП (Ц - С),

где VРП - объем реализованной продукции;

Ц - цена единицы продукции;

С - себестоимость единицы продукции.

При этом исходят из предположения, что все приведенные факторы изменяются

сами по себе, независимо друг от друга. Данная модель не учитывает взаимосвязь

объема производства (реализации) продукции и ее себестоимости. Обычно при

увеличении объема производства (реализации) себестоимость единицы продукции

снижается, так как возрастает только сумма переменных расходов, а сумма

постоянных затрат остается без изменения. И наоборот, при спаде производства

себестоимость изделий возрастает из-за того, что больше постоянных расходов

приходится на единицу продукции.

В зарубежных странах для обеспечения системного подхода при изучении

факторов изменения прибыли и прогнозирования ее величины используют следующую

модель:

П = VРП (Ц - b) - А,

где b - переменные затраты на единицу продукции;

А - постоянные затраты на весь объем продаж данного вида продукции.

Эта формула применяется для анализа прибыли от реализации отдельных видов

продукции. Она позволяет определить изменение суммы прибыли за счет количества

реализованной продукции, цены, уровня удельных переменных и суммы постоянных

затрат. Данная методика позволяет более правильно исчислить влияние факторов на

изменение суммы прибыли, так как она учитывает взаимосвязь объема производства

(продаж), себестоимости и прибыли.

Маржинальная прибыль (М) рассчитывается по формуле:

= S - V,

где S - выручка от реализации;- совокупные переменные затраты.

Маржинальную прибыль можно рассчитать не только на весь объем выпуска в

целом, но и на единицу продукции каждого вида (удельный маржинальный доход). В

условиях многопродуктового производства, когда кроме рассмотренных факторов

необходимо учитывать и влияние структуры реализованной продукции, методика

анализа прибыли несколько усложняется. Экономический смысл этого показателя -

прирост прибыли от выпуска каждой дополнительной единицы продукции:

у

= (S -V) / Q = p - v,

где Mу - удельный маржинальный доход;- объем реализации;

р - цена единицы продукции;- переменные затраты на единицу продукции.

Найденные значения удельных маржинальных доходов для каждого конкретного

вида продукции важны для менеджера. Если данный показатель отрицателен, это

свидетельствует о том, что выручка от реализации продукта не покрывает даже

переменных затрат. Каждая последующая произведенная единица данного вида

продукции будет увеличивать общий убыток организации. Если возможности

значительного снижения переменных затрат сильно ограничены, то менеджеру

следует рассмотреть вопрос о выведении данного товара из ассортимента

предлагаемой организацией продукции. Рассчитывается влияние факторов на

изменение суммы прибыли в целом по предприятию с помощи приёма цепной

подстановки.

Таким образом, при многономенклатурном выпуске анализ ассортимента по

показателю маржинальной прибыли (так называемый маржинальный анализ) дает

возможность определить наиболее выгодные с точки зрения потенциальной

прибыльности виды продукции, а также выявить продукцию, которую предприятию не

выгодно (или убыточно) производить: т.е. маржинальный анализ позволяет

ранжировать ассортиментный ряд в порядке возрастания "предельной

(потенциальной) прибыльности" различных видов продукции и выработать

соответствующие управленческие решения относительно изменения ассортимента

выпуска.

На практике набор критериев отнесения статьи к переменной или постоянной

части зависит от специфики организации, принятой учетной политики, целей

анализа и от профессионализма соответствующего специалиста.

При анализе часто производят более глубокую детализацию переменных затрат

на группы переменных производственных, общепроизводственных, общехозяйственных

и прочих расходов. Отсюда вытекает необходимость исчисления нескольких

показателей маржинального дохода, из анализа которых выносится решение о том,

воздействие на какие группы расходов может наиболее заметно отразиться на

величине конечного финансового результата.

Дополняющим к маржинальной прибыли является показатель маржинальной

рентабельности, рассчитываемый как:

Маржинальная рентабельность = (Маржинальная прибыль / Прямые

затраты)*100%

Показатель маржинальной рентабельности отражает, какой доход получает

предприятие на вложенную гривну прямых затрат, и является весьма показательным

для сравнительного анализа различных видов продукции.

Общая сумма маржинальных прибылей по всем видам производимых продуктов

представляет собой маржинальную прибыль предприятия.

Маржинальная прибыль является источником покрытия накладных расходов

предприятия и прибыли. Тогда прибыль, на которую может рассчитывать

предприятие, определяется:

Прибыль = Маржинальная прибыль - Накладные расходы

То есть увеличение прибыли достигается за счет максимизации маржинальной

прибыли (или оптимизации ассортимента) и уменьшения накладных расходов.

.2 Методика операционного (маржинального) анализа прибыли при принятии

производственных управленческих решений

Каждое принимаемое решение, касающееся цены, затрат, объема и структуры

реализованной продукции сказывается на финансовых результатах предприятия.

Простым и весьма точным способом определения взаимозависимости, взаимосвязи

между этими категориями является (маржинальный анализ). Этот вид анализа

является одним из наиболее эффективных средств планирования и прогнозирования

деятельности предприятия.

Основные этапы анализа:

. Сбор, подготовка и обработка исходной информации, необходимой для

проведения анализа.

. Определение суммы постоянных и переменных издержек на производство и

реализацию продукции.

. Расчет величины исследуемых показателей.

. Сравнительный анализ уровня исследуемых показателей, факторный анализ

изменения уровня исследуемых показателей.

. Факторный анализ изменения уровня исследуемых показателей.

. Прогнозирование их величины в изменяющейся среде.

Ключевые элементы анализа:

. Маржинальный доход МД (вложенный доход):

МД = Выручка - Обще переменные затраты (VC)

. Порог рентабельности Впор, Nпор (ед. прод.) - этот показатель

характеризует объем реализованной продукции, при котором выручка покрывает все

расходы, т.е. предприятие не имеет не дохода ни убытка.

. Маржинальный запас прочности:

, руб.

, руб.

. Норма маржинального дохода

N = МД

/ В

. Удельный

МД = МД / N = Ц - AVC

= Ц - AVC

Величина МД показывает вклад предприятия в покрытие постоянных затрат и

получение прибыли. Существует 2 способа определения величины МД:

МД = В - VC

МД = FC + П,

где FC - постоянные затраты;

П - прибыль.

Маржинальный анализ основан на разделении всех затрат на условно-

постоянные и условно-переменные:

Затраты = VC + FC

Условно-постоянные затраты считаются неизменными при изменении объема

производства (FC = const при N - Var).

Общепеременные затраты пропорциональны объему производства:

= AVC* Nconst при N стремящемся Var= FC / N - гипербола+ П = В - VC

Маржинальный анализ позволяет отыскать оптимальное соотношение между

переменными и постоянными затратами, между ценой и объемом производства

продукции. Увеличение прибыли можно добиться увеличив величину МД (увеличение

объема реализации и снижение уровня постоянных затрат; снизить цену и увеличить

объем реализации).

Идеальные условия для бизнеса - сочетание низких постоянных издержек с

высокой валовой маржой. Маржинальный анализ ищет наиболее выгодную комбинацию

переменных и постоянных издержек, цены и физического объема продаж. Иногда

решение заключается в наращивании валовой маржи за счет снижения цены и роста

количества продаваемых товаров, иногда - в увеличении постоянных издержек (на

рекламу, например) и опять же в увеличении количества продаж. Возможны и другие

пути, но все они сводятся к поиску компромисса между переменными и постоянными

издержками.

Проведение расчетов по методике маржинального анализа требует соблюдения

ряда условий:

- необходимость деления издержек на две части - переменные и

постоянные;

- переменные издержки изменяются пропорционально объему

производства (реализации) продукции;

постоянные издержки не изменяются в пределах релевантного

(значимого) объема производства (реализации) продукции, т.е. в диапазоне

деловой активности предприятия, который установлен, исходя из производственной

мощности предприятия и спроса на продукцию;

тождество производства и реализации продукции в рамках

рассматриваемого периода времени, т.е. запасы готовой продукции существенно не

изменяются;

эффективность производства, уровень цен на продукцию и

потребляемые производственные ресурсы не будут подвергаться существенным

колебаниям на протяжении анализируемого периода;

пропорциональность поступления выручки объему реализованной

продукции.

Таким образом, маржинальный анализ прибыли предприятия позволяет

предпринимателю, руководству достоверно оценить текущую ситуацию и перспективы.

Он должен ответить на вопрос: каковы источники и суммы денежных средств,

которыми располагает фирма, на какие цели и нужды они расходуются. В рамках

анализа оценивается эффективность использования денежных ресурсов, капитала.

Обязательный раздел анализа - изучение состава и источников доходов и

направлений расходов фирмы, рассмотрение объемов продаж товаров и услуг,

себестоимости реализованной продукции с выделением валовых, постоянных и

переменных издержек. Должны быть выделены и оценены показатели прибыли и

рентабельности, выявлены тенденции их динамики. Необходимая часть маржинального

анализа - рассмотрение источников формирования и направлений использования

денежных средств предприятия, оценка влияния движения этих средств на

использование оборотного капитала.

Деление затрат на постоянные и переменные, исчисление маржинального

дохода позволяют определить влияние объема производства и сбыта на величину

прибыли от реализации продукции, работ, услуг и тот объем продаж, начиная с

которого предприятие получает прибыль. Делается это на основе анализа модели

безубыточности.

.3 Анализ безубыточности

Маржинальный анализ включает в себя анализ безубыточности, который

позволяет вычислить такую сумму или количество продаж, при которой приход равен

расходу. Бизнес не несет убытков, но не имеет и прибыли. Продажи ниже точки

безубыточности влекут за собой убытки; продажи выше точки безубыточности

приносят прибыль.

Ее можно выразить и в количестве единиц продукции, которую необходимо

продать, чтобы покрыть затраты, после чего каждая дополнительная единица

проданной продукции будет приносить прибыль предприятию.

Разность между фактическим количеством реализованной продукции и

безубыточным объемом продаж продукции - это зона безопасности (зона прибыли), и

чем больше она, тем прочнее финансовое состояние предприятия.

Точка безубыточности - это тот рубеж, который предприятию необходимо

перешагнуть, чтобы выжить. Поэтому точку безубыточности многие экономисты

склонны называть порогом рентабельности.

Чем выше порог рентабельности, тем труднее его перешагнуть. С низким

порогом рентабельности легче пережить падение спроса на продукцию или услуги,

отказаться от неоправданно высокой цены реализации. Снижения порога

рентабельности можно добиться наращиванием валовой маржи (повышая цену и/или

объем реализации, снижая переменные издержки) либо сокращением постоянных

издержек.

Расчет порога рентабельности начинают с деления издержек на переменные и

постоянные, так как без этого невозможно вычислить валовую маржу. Сопоставив ее

с суммой выручки, получают так называемый коэффициент валовой маржи - долю

валовой маржи в выручке от продажи.

Постоянные издержки делят на коэффициент валовой маржи и получают порог

рентабельности.

Превышение фактической выручки от продажи над порогом рентабельности

составляет запас финансовой прочности предприятия.

Прогнозируемая прибыль рассчитывается умножением запаса финансовой

прочности на коэффициент валовой маржи, этот способ расчета прибыли легко

обосновывается проверкой тождества:

Запас финансовой прочности * Коэффициент валовой маржи = Прибыль

Для вычисления точки безубыточности используют три метода: графический,

аналитический и метод уравнений.

. Графический метод. Для определения безубыточного объема продаж и зоны

безопасности предприятия построим график. По горизонтали показывается объем

реализации продукции в процентах от производственной мощности предприятия, или

в натуральных единицах (если выпускается один вид продукции), или в денежной

оценке (если график строится для нескольких видов продукции), по вертикали -

себестоимость проданной продукции и прибыль, которые вместе составляют выручку

от реализации.

По графику можно установить, при каком объеме реализации продукции

предприятие получит прибыль, а при каком ее не будет. Можно определить также

точку, в которой затраты будут равны выручке от реализации продукции - точку

безубыточности (рис.1).

Рис.1. Зависимость между прибылью, объёмом реализации продукции и её

себестоимостью

. Аналитический способ расчета безубыточного объема продаж и зоны

безопасности предприятия более удобен, чем графический, так как исключает

необходимость чертить каждый раз график, что довольно трудоемко. Можно вывести

ряд формул и с их помощью рассчитать данные показатели.

Точка нулевой прибыли рассчитывается исходя из следующей зависимости:

маржинальный прибыль продажа безубыточный

I = S -V - F = (p * Q) - (v * Q) - F = 0

где I - величина прибыли;- выручка;- совокупные переменные затраты,-

совокупные постоянные затраты

Отсюда находим критический объем:

' = F / (p-v)

где Q ' - точка безубыточности (критический объем в натуральном

выражении).

Критический объем производства и реализации продукции можно рассчитать не

только в натуральном, но и в стоимостном выражении:

= F * p /(p - v) = Q' * p

где S - критический объем производства и реализации продукции.

Экономический смысл этого показателя - выручка, при которой прибыль равна

нулю.

Приведенные выше формулы расчета критического объема производства и

реализации в натуральном и стоимостном выражении справедливы лишь, когда

выпускается только один вид продукции или когда структура выпуска фиксирована,

т.е. пропорции между различными видами продукции остаются неизменными. Если

выпускается несколько видов товара с разными предельными затратами, тогда

необходимо учитывать структуру производства (продажи)этих товаров, а также долю

постоянных затрат, приходящуюся на конкретный вид продукции.

Точка закрытия предприятия - это объем выпуска, при котором оно

становится экономически неэффективным, т.е. при котором выручка равна

постоянным затратам:

" = F / p

где Q" - точка закрытия.

Если фактический объем производства и реализации продукции меньше

Q", предприятие не оправдывает своего существования и его следует закрыть.

Если же фактический объем производства и реализации продукции больше Q",

ему следует продолжать свою деятельность, даже если оно получает убыток.

Еще один аналитический показатель, предназначенный для оценки риска, -

"кромка безопасности", т.е. разность между фактическим и критическим

объемами выпуска и реализации (в натуральном выражении):

Кб = Оф - Q '

где Kб - кромка безопасности; Оф - фактический объем выпуска и реализации

продукции.

Полезно рассчитать отношение кромки безопасности к фактическому объему.

Эта величина покажет, на сколько процентов может снизиться объем выпуска и

реализации, чтобы избежать убытка.

К% = Кб / Qф * 100%,

где К% - отношение кромки безопасности к фактическому объему.

Кромка безопасности характеризует риск предприятия: чем она меньше, тем

больше риск того, что фактический объем производства и реализации продукции не

достигнет критического уровня Q' и предприятие окажется в зоне убытков.

. Метод уравнений основан на решении системы уравнений:

П = В - VC - FC = Ц*X - AVC *X - FC =

0= Nпор = FC / (Ц - AVC)

Метод уравнений, кроме того, можно использовать при анализе влияния

структурных изменений в ассортименте продукции. В этом случае реализация

рассматривается как набор относительных долей продукции в общей сумме выручки

от реализации. Если структура реализации меняется, то объем выручки может

достигать заданной величины, а прибыль будет больше или меньше. Влияние на

прибыль будет зависеть от того, как произошло изменение ассортимента в сторону

низко рентабельного или высоко рентабельного вида продукции.

Модель безубыточности опирается на ряд исходных предположений:

- поведение затрат и выручки можно описать линейной функцией одной

переменной - объема выпуска;

- переменные затраты и цены остаются неизменными в течение всего

планового периода;

структура продукции не изменяется в течение планируемого

периода;

поведение постоянных и переменных затрат может быть точно

измерено;

на конец анализируемого периода у предприятия не остается

запасов готовой продукции (или они несущественны), т.е. объем продаж

соответствует объему производства.

Данные о величине маржинального дохода и других производных показателей

получили довольно широкое распространение для прогнозирования затрат, цены

реализации продукции, допустимого удорожания ее себестоимости, оценки

эффективности и целесообразности увеличения объема производства, в решении

задач типа "производить самим или покупать" и в других расчетах по

оптимизации управленческих решений.

Во многом это объясняется сравнительной простотой, наглядностью и

доступностью расчетов точки безубыточности. Вместе с тем необходимо иметь в

виду, что формулы модели безубыточности годятся только для тех решений, которые

принимаются в пределах приемлемого диапазона цен, затрат и объемов производства

и продаж. Вне этого диапазона цена реализации единицы продукции и переменные

издержки на единицу продукции уже не считаются постоянными, и любые результаты,

полученные без учета таких ограничений, могут привести к неправильным выводам.

Наряду с несомненными достоинствами модель безубыточности обладает

определенными недостатками, которые связаны прежде всего с допусками,

заложенными в ее основу. При расчете точки безубыточности исходят из принципа

линейного наращивания объемов производства и продаж без учета возможностей

скачка, например, вследствие сезонности выпуска и сбыта. При определении

условий достижения безубыточности и построении соответствующих графиков важно правильно

задать данные о степени использования производственных мощностей.

Анализ точки безубыточности служит одним из важных способов решения

многих проблем управления, поскольку при комбинированном применении с другими

методами анализа его точность вполне достаточна для обоснования управленческих

решений в реальной жизни. Безубыточный объем продаж и зона безопасности

предприятия - основополагающие показатели при разработке бизнес-планов,

обосновании управленческих решений, оценке деятельности предприятий, определять

и анализировать которые должен уметь каждый бухгалтер, экономист, менеджер.

В целом, как анализ точки безубыточности, так и маржинальный анализ

являются важными инструментами в процессе планирования производства и

финансовых потоков и все шире применяются в практике деятельности предприятий.

2. Комплексная оценка финансового состояния ОАО "Бердское

автотранспортное предприятие"

.1 Анализ имущества организации и источников его финансирования

Активами (Assets) -

это хозяйственные средства, которые находятся под контролем предприятия и были

получены ею в результате прошлых событий хозяйственной деятельности для

получения будущей экономической выгоды.

Будущие экономические выгоды - это возможность активов прямо или косвенно

способствовать поступлению денежных средств на предприятие.

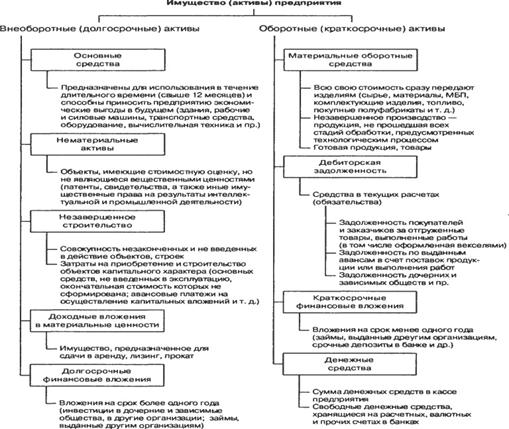

Все активы предприятия делятся на две большие группы: постоянные и

основные.

К первой категории относится движимое и недвижимое имущество,

нематериальные средства, основной и оборотный капитал и прочее.

Ко второй категории можно отнести внеоборотные активы предприятия,

которые характеризуются длительным сроком реализации.

На рисунке 1 представлена структура активов предприятия.

Рисунок 1- Структура имущества организации

Существуют так называемые оборотные активы. Их в отличие от основных

активов предприятие может быстро реализовать за достаточно короткий срок.

Например: готовая продукция на складе, материалы и сырье, необходимые для

осуществления производственной деятельности, задолженность дебиторов, ценные

бумаги, оформленные на краткосрочный период, а также денежные средства на

депозитных и расчетных счетах.

Внеоборотные активы предприятия имеют несколько преимуществ, а именно,

надежность, так как обеспечивают бесперебойное получение дохода даже во время

серьезных финансовых затруднений, так как их предприятие может сдать в аренду.

Но в то же время у внеоборотных активов имеются и свои недостатки, при

активном развитии технического прогресса они быстро изнашиваются и требуют

замены или модернизации, а следовательно, дополнительных затрат.

Оборотные активы предприятия несовершенны, выделяют ряд недостатков.

) велики издержки на содержание неиспользуемой их части.

) они подвержены действию инфляционного фактора, то есть

существует угроза обесценения, вследствие высоких темпов роста инфляции на

рынке.

) рискованность некоторых финансовых активов.

Процесс управления активами предприятия относится к одной из основных

функций предприятия как обособленного хозяйствующего субъекта.

Структура активов в первую очередь показывает уровень мобильности

имущества предприятия, а так же помогает определить, за счет каких элементов

данная мобильность будет, обеспечиваться, снижаться или повышаться.

Все это имеет значение при проведении анализа финансового состояния

предприятия, а так же определения путей и возможностей, для их улучшения.

Правильное размещение средств предприятия имеет большое значение в

хозяйственно-финансовой деятельности, а так же увеличивает ее эффективность.

От того, в какие инвестиции будут вложены в основные и оборотные

средства, а так же, сколько их находится в сфере производства и обращения, в

денежной и материальной форме, насколько оптимально их соотношение, во многом

зависят результаты производственная и финансовая деятельность предприятия.

Современное предприятие активно использует свои активы для производства

различных товаров и услуг, которые способны удовлетворить желания и потребности

покупателей, готовых платить за них, и тем самым увеличивать поступление

денежных средств на предприятие.

Таким образом, активы - это контролируемые организацией в результате

прошлых событий экономические ресурсы, стоимость которых в момент приобретения

может быть справедливо измерена, и от которых предприятие ожидает получение

экономической выгоды в будущем.

На основании таблицы 1 проведем анализ структуры и динамики имущества

предприятия ОАО "Бердского автотранспортного предприятия" за 2 года

(2012 и 2013гг.).

Таблица 1 -Динамика и структура имущества ОАО "Бердского

автотранспортного предприятия" за 2013г.

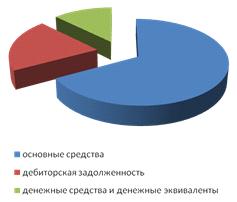

Рисунок 2 - структура активов предприятия ОАО "Бердского

автотранспортного предприятия" в 2012г.

Рисунок 3 - Структура активов предприятия ОАО "Бердского

автотранспортного предприятия" в 2013г.

По данным таблицы и рисунков видно, что основной объем активов

предприятия ОАО "Бердского автотранспортного предприятия" занимают

"Основные средства". В 2012г. - 1012,0 тыс. руб. или 67%, в 2013г. их

удельный вес резко уменьшился и составил 999,0 тыс. руб. или 62%.

Такое резкое изменение по снижению объема основных средств

свидетельствует о том, что предприятие приостановило свою хозяйственную

деятельность, но не ликвидировалось.

В то же время в 2013г. произошло увеличение удельного веса по статье

"дебиторская задолженность" на 9,0 тыс. руб.

Так же статья "Денежные средства и денежные эквиваленты" в 2013

г. незначительное увеличились на 95,0 тыс. руб. Общий объем составил 18%, что

на 5% больше, чем в 2012г.

Темп роста по статье "основные средства предприятия" в 2013г.

снизился и составил - 1,29%, в то же время произошло увеличение по двум другим

статьям, а именно: дебиторская задолженность предприятия в 2013г. увеличилась

на 2,93%, а так же резко увеличилась статья "денежные средства

предприятия" на 50%.

Что, скорее всего, связано с тем, что предприятие стало сдавать в аренду

свои помещения (что указано в пояснительной записке к балансу предприятия).

Далее проведем анализ состава и структуры пассива баланса по предприятию

ОАО "Бердское автотранспортное предприятие" за 2 года (2012 и

2013гг.).

Капитал - это совокупность имущества, которое используется предприятием

для получения прибыли. Направление активов в сферу производства или оказания

услуг с целью извлечения прибыли называют также капиталовложениями или

инвестициями.

Самостоятельный термин капитал в современном бухгалтерском учёте не

используется, но есть ряд близких показателей финансового анализа.

Рисунок 4 - схема источников формирования капиталов на предприятии.

Самостоятельный термин капитал в современном бухгалтерском учёте не

используется, но есть ряд близких показателей финансового анализа.

Например, собственный капитал - это разница, между стоимостью активов

компании и суммой её обязательств.

Обычно это величина, которая формируется за счёт уставного капитала

(взноса владельцев компании), добавочного капитала (переоценка имущества,

эмиссионный доход), нераспределённой прибыли и резервов (формирующихся из

прибыли).

Постоянный капитал участвует в процессе труда своим вещественным

содержанием, является фактором производства, создания потребительных

стоимостей, но не участвует в процессе увеличения стоимостей, а соответственно,

не создает прибавочной стоимости.

Другая часть затрат капиталиста, авансируемая им на приобретение рабочей

силы и изменяющая свою стоимость в процессе производства, - это переменный

капитал "v" ( varitous - меняющийся).

Перманентный капитал - это собственный капитал плюс долгосрочные

обязательства компании.

В анализируемом предприятии долгосрочных обязательств нет, поэтому сумма

перманентного капитала в 2012г. составит 1499тыс. руб, а в 2013г. -1593тыс.

руб.

Таблица 2 - Динамика и структура источников финансирования имущества ОАО

"Бердского автотранспортного предприятия" за 2013г.

Рисунок 5 -динамика источников финансирования имущества на предприятии

ОАО "Бердского автотранспортного предприятия" за 2012- 2013гг.

На основании таблицы и рисунка можно сказать следующее, что основной

удельный вес в балансе данного предприятия занимает раздел "Капитал и

резервы" в 2012г. он составил 99,34%, а в 2013г. произошло не большое

увеличение до 99,56% от общего объема в балансе.

Это произошло в связи с уменьшением непокрытого убытка на предприятии в

2013г. на 39,62%.

В то же время видно, что краткосрочная кредиторская задолженность

предприятия снизилась на 3,0 тыс. руб. в 2013г. по сравнению с 2012г.

2.2 Анализ

ликвидности и платежеспособности ОАО "Бердского автотранспортного

предприятия" в 2013году

Ликвидность баланса - это степень покрытия обязательств предприятия ее

активами, срок превращения которых в деньги соответствует сроку погашения

обязательств.

От ликвидности баланса следует отличать ликвидность активов, которая

определяется как временная величина, необходимая для превращения активов в

денежные средства. Чем меньше время, которое потребуется, чтобы превратить в

деньги данный актив, тем выше его ликвидность.

Рисунок 6 - Схема анализа ликвидности и платежеспособности предприятия.

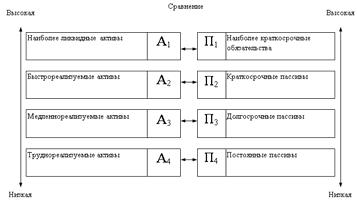

Для оценки ликвидности баланса с учетом фактора времени проводят

сопоставление по каждой группе актива с соответствующей группой пассива.

) Если выполняется неравенство А1 > П1, то это свидетельствует о том,

что предприятие было платежеспособно на момент составления его баланса. А так

же, то, что у него достаточно средств для покрытия наиболее срочных

обязательств абсолютно и наиболее ликвидных активов.

) Если выполняется неравенство А2 > П2, это говорит о том, что быстро

реализуемых активов больше, чем краткосрочных пассивов и предприятие может быть

платежеспособной в недалеком будущем с учетом своевременных расчетов с

кредиторами, получения средств от продажи продукции в кредит.

) Если выполняется данное неравенство А3 > П3 , то это говорит о том,

что в будущем при своевременном поступлении денежных средств от продаж и

платежей предприятие сможет всегда быть платежеспособной на период, равный

средней продолжительности одного оборота оборотных средств после даты

составления баланса.

) Выполнение первых трех условий приводит к автоматическому выполнению 4

условия: A4<=П4

Выполнение данного условия, говорит о том, что на предприятии соблюдаются

минимальные условия для финансовой устойчивости предприятия, а так же наличия у

него собственных оборотных средств.

На основе сопоставления групп активов с соответствующими группами

пассивов выносится суждение о ликвидности баланса предприятия.

На основании данных бухгалтерского баланса по предприятию ОАО

"Бердское автотранспортное предприятие" проведем анализ его

платежеспособности и ликвидности.

Таблица 3 - Оценка ликвидности баланса ОАО "Бердское

автотранспортное предприятие" за 2012 - 2013 гг.

Рисунок 7 -динамика ликвидности баланса по предприятию ОАО "Бердское

автотранспортное предприятие" за 2012 - 2013 года.

Для определения ликвидности баланса проведем сопоставления по группам

активов и группам пассивов (обязательств) баланса предприятия.

Результаты расчетов сгруппируем в таблицу 4.1.

Таблица 3.1 -Результаты по соотношению ликвидности баланса предприятия за

период с 2012г. по 2013г., тыс. руб.

|

Абсолютная ликвидность

|

На 31.12.2012

|

На 31.12.2013

|

|

А1 >=П1

|

А1 > П1

|

А1 > П1

|

|

А2 >=П2

|

А2 > П2

|

А2 > П2

|

|

А3 >=П3

|

Данных нет

|

Данных нет

|

|

А4<=П4

|

А4 < П4

|

А4 < П4

|

На основании проведенных расчетов видно, что хотя все данные

соответствуют идеальному равновесию, но в то же время на предприятии нет равенства

по 3 группе. Это может говорить только о том, что при проведении дальнейших

расчетов не возможно будет определить платежеспособно ли предприятие в будущем,

или нет. В то же время можно сказать, что бухгалтерский баланс ОАО

"Бердского автотранспортного предприятия" ликвиден. Далее проведем

анализ по оценке ликвидности предприятия ОАО "Бердского автотранспортного

предприятия". При проведении анализа платежеспособности предприятия по

выполнению краткосрочных и долгосрочных обязательств, используют показатели

ликвидности и платежеспособности. Основным источником являются данные

бухгалтерского баланса предприятия. В следующей таблице запишем основные

показатели, которые позволят провести оценку ликвидности баланса предприятия:

Таблица 4 - Оценка ликвидности ОАО "Бердского автотранспортного

предприятия" за 2012 - 2013 гг.

Рисунок 8 -динамика оценки ликвидности предприятия ОАО "Бердского

автотранспортного предприятия" за 2012 - 2013 г.

1. Текущая ликвидность получается при сравнении двух первых пар

неравенства, а именно: А1+А2 > П1+П2.

ТЛ на начало года = (190,0тыс. руб. +307,0 тыс. руб.) > 10,0 тыс. руб.

ТЛ на конец года = (285,0тыс. руб. +316,0 тыс. руб.) > 7,0 тыс. руб.

Данное сравнение показывает, что предприятие способно своевременно

оплатить свои долги.

. Перспективная ликвидность (ПЛ)- это прогноз платёжеспособности на

основе сравнения будущих поступлений и платежей. В данном случае её нет

возможности определить.

. Рабочий капитал (РК) - это размер капитала, который имеется на

предприятии для финансирования его текущей деятельности (т.е. приобретения

оборотных активов в ходе нормально производственного цикла).

Рабочий капитал = Оборотные активы - Краткосрочные обязательства

РК на начало года = 497 -10 = 487 тыс. руб.

РК на конец года = 601 -7 = 594 тыс. руб.

В нашем случае превышение оборотных средств над краткосрочными

обязательствами показывает, что предприятие может своевременно погасить свои

краткосрочные обязательства, а так же имеет резервы для расширения своей

деятельности.

. Коэффициент обеспеченности собственными источниками он показывает,

какую часть оборотных активов предприятие финансируется за счет собственных

средств.

Коэффициент обеспеченности оборотного капитала собственными источниками

финансирования = (Собственный капитал - Внеоборотные активы) / Оборотные активы

Или по данным бухгалтерского баланса:

КО = (стр. 1300 - стр. 1100) / стр. 1200

Определяем Ко по данным нашего предприятия:

Ко на начало года = (1499-1012) /497 = 0,97

Ко на конец года = (1593-999) /601 =0,99

На основании проведенных вычислений видно, что данный коэффициент

приближается к единице, это значит, что наше предприятие может полностью

обеспечить свою потребность в оборотных активах за счет собственных средств и

имеет абсолютную финансовую устойчивость.

. Коэффициент абсолютной ликвидности показывает, какую часть кредиторской

задолженности предприятие может погасить немедленно.

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные

финансовые вложения) / Текущие обязательства

Или по данным бухгалтерского баланса:

Каб = (стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510 + стр. 1550)

Кабс 2012 = 190 / 10 = 19

Кабс 2013 = 285 /7 = 41

По проведенным расчетам видно, что показатель абсолютной ликвидности

предприятия больше нормативного значения.

То есть с одной стороны у предприятия высокая платежеспособность, но с

другой стороны, высокий показатель свидетельствует о слишком высокой доле

неработающих активов в виде наличных денег и средств на счетах.

. Коэффициент критической ликвидности показывает, насколько ликвидные

средства предприятия могут погасить краткосрочную задолженность предприятия.

Крл = (денежные средства + краткосрочная дебиторская задолженность

краткосрочные финансовые вложения) / краткосрочные обязательства.

Или по данным бухгалтерского баланса:

Крл = (стр. 1240 +1250 + 1230) / (1510+1520)

Определяем коэффициент критической ликвидности по данным нашего

предприятия.

Крл на начало года = (190+307)/ 10 = 49,7

Крл на конец года = (285 +316) /7 = 85,8

Рассчитанные данные показывают, что на предприятии большая доля

неработающих активов в виде наличных денег и средств на счетах.

. Коэффициент текущей ликвидности показывает, достаточно ли у предприятия

средств, которые могут быть использованы им для погашения своих краткосрочных

обязательств в течение года. Это основной показатель платежеспособности

предприятия.

Ктек = (А1 + А2 + А3) / (П1 + П2)

Определяем Ктек для предприятия ОАО "Бердского автотранспортного

предприятия":

Ктек2012 = (190 +307) / 10 = 49,7

Ктек2013 = (285 +316) / 7 = 85,8

По проведенным расчетам видно, что показатель текущей ликвидности

предприятия намного выше, чем рекомендуемое нормативное значение.

Это означает, что предприятие недостаточно эффективное использует свои

оборотные активы.

. Коэффициент общей ликвидности показывает способность предприятия

погасить текущие обязательства за счёт только оборотных активов.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что

предприятие не в состоянии стабильно оплачивать текущие счета.

Значение более 3 свидетельствует о нерациональной структуре капитала.

Кол = оборотные активы /текущие обязательства.

Или по данным бухгалтерского баланса:

Кол = (А1 +А2 +А3) / (П1 +П2)

В нашем случае будет:

Кол на начало года = (190 +307) /10 = 49,7

Кол на конец года = (285 +316) /7 = 85,8

Коэффициент общей ликвидности данного предприятия больше 3 - это

означает, что предприятие нерационально использует свои активы.

. Коэффициент ликвидности при мобилизации средств предприятия

характеризует степень зависимости платежеспособности предприятия от запасов при

мобилизации средств от их конверсии в деньги для покрытия краткосрочных

обязательств.

Клм = Запасы / (Наиболее срочные пассивы (П1) + Краткосрочные пассивы

(П2))

Или по строкам баланса предприятия:

Клм = Стр. 1210 / (Стр. 1520 + Стр. 1510 + Стр. 1550)

Определяем коэффициент на основании данных по предприятию:

Клм на начало года = 0 / 10 = 0

Клм на конец года = 0/7 = 0

На основании проведенных расчетов по коэффициенту ликвидности на

предприятии получился 0, в связи с тем, что предприятие не имело

товарно-материальных запасов на своем балансе в 2013г.

. Общая степень платежеспособности - это показатель, который используется

при проведении мониторинга финансового состояния организации.

Общая степень платежеспособности определяется как отношение суммы заемных

средств (обязательств) организации к среднемесячной выручке.

Общ.пл = (ДО + ТО) / СрВр, где ДО - долгосрочные обязательства,

ТО - краткосрочные обязательства,

СрВр - выручка от реализации в определенном периоде, деленная на

количество месяцев в этом периоде.

Определяем данный коэффициент по данным нашего предприятия:

общ. пл на начало года = 10 / 323 /12мес = 10/27 = 0,37

общ. пл на конец года = 7 / 787 /12мес = 7/ 65,6 = 0,11

. Степень платежеспособности по текущим обязательствам определяется как

отношение текущих обязательств к среднемесячной выручке.

Спл = (Стр. 1510 + стр. 1520 + стр. 1550) / (V/T),

Где V - выручка (стр.2110);

Т - период, кол-во месяцев (в зависимости от даты составления баланса). В

нашем случае Т =12

Определим степень платежеспособности нашего предприятия:

Спл на начало года = 10/ 323/12 = 0,37

Спл на конец года = 7 / 787 /12 = 0,11

После проведенных расчетов можно сказать следующее, что финансовое

положение предприятия ОАО "Бердского автотранспортного предприятия"

как в 2012г., так и в 2013г. финансово-устойчиво, то есть при срочной

ликвидации сможет полностью погасить все свои обязательства.

2.3 Оценка

финансовой устойчивости ОАО "Бердского автотранспортного предприятия"

Финансовая устойчивость предприятия - это такое состояние его денежных

ресурсов, которое обеспечивает развитие предприятия преимущественно за счет

собственных средств при сохранении платежеспособности и кредитоспособности при

минимальном уровне предпринимательского риска.

Рисунок 9 - Схема финансовой устойчивости предприятия.

В настоящее время проведение оценки уровня финансовой устойчивости

предприятия проводят по двум направлениям:

1. по соотношению стоимости материальных оборотных средств и

источников их формирования (собственных и заемных);

2. по системе финансовых показателей.

Выделяют четыре типа финансовых ситуаций:

. Абсолютная финансовая устойчивость отвечает следующим условиям: ФС >

0; ФД > 0; ФО > 0.

Трехкомпонентный показатель равен: S=(1; 1; 1).

. Нормальная финансовая устойчивость гарантирует платежеспособность

предприятия: ФС< 0; ФД > 0; ФО > 0.

Трехкомпонентный показатель равен: S=(0; 1; 1).

. Неустойчивое финансовое состояние, сопряженное с нарушением

платежеспособности предприятия. При данном типе финансовой ситуации сохраняется

возможность восстановления равновесия за счет пополнения источников собственных

средств: ФС< 0; ФД< 0; ФО > 0.

Трехкомпонентный показатель равен: S=(0; 0; 1).

. Кризисное финансовое состояние, при котором предприятие полностью

зависит от заемных источников финансирования. Собственного капитала, долго- и

краткосрочных кредитов и займов не хватает для финансирования материально-производственных

запасов: ФС< 0; ФД< 0; ФО < 0.

Трехкомпонентный показатель равен: S = (0; 0; 0).

Показатели, которые характеризируют, финансовое состояние предприятия

условно делятся на группы, в которых отражаются различные стороны финансового

состояния предприятия.

К ним относятся коэффициенты ликвидности; показатели структуры капитала

(коэффициенты устойчивости); коэффициенты рентабельности; коэффициенты деловой

активности.

Степень платежеспособности предприятия оценивается при помощи

коэффициентов ликвидности:

. Коэффициент абсолютной ликвидности рассчитывают как отношение денежных

средств и быстрореализуемых краткосрочных ценных бумаг к текущей -

краткосрочной задолженности:

2. Коэффициент ликвидности определяют как отношение денежных средств,

краткосрочных финансовых вложений и дебиторской задолженности к текущим

обязательствам:

3. Общий коэффициент покрытия, который часто называют просто

коэффициентом покрытия, дает общую оценку платежеспособности предприятия.

Коэффициент покрытия представляет интерес для покупателей и держателей акций и

облигаций предприятия. Его вычисляют по формуле

Финансовую устойчивость и автономность отражает структура баланса

(соотношение между отдельными разделами актива и пассива), которая

характеризуется несколькими показателями.

. Коэффициент автономии характеризует зависимость предприятия от внешних

займов. Чем ниже значение коэффициента, тем больше займов у компании, тем выше

риск неплатежеспособности. Низкое значение коэффициента отражает также

потенциальную опасность возникновения у предприятия дефицита денежных средств:

2. Долю заемных средств определяют по формуле

Данное отношение показывает, сколько заемных средств привлекало

предприятие на 1 руб. собственных средств, вложенных в активы.

. Коэффициент инвестирования - соотношение заемных и собственных средств

- является еще одной формой представления коэффициента финансовой

независимости:

Коэффициенты рентабельности. Кроме уже рассмотренных коэффициентов

рентабельности, при анализе финансового состояния рассчитывают и другие

модификации, характеризующие различные стороны деятельности предприятия.

. Коэффициент рентабельности продаж. Демонстрирует долю чистой прибыли в

объеме продаж предприятия:

2. Коэффициент рентабельности собственного капитала позволяет определить

эффективность использования капитала, инвестированного собственниками

предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением

средств в другие ценные бумаги. Рентабельность собственного капитала

показывает, сколько денежных единиц чистой прибыли заработала каждая единица,

вложенная собственниками компании:

4. Коэффициент рентабельности внеоборотных активов демонстрирует

способность предприятия обеспечивать достаточный объем прибыли по отношению к

основным средствам компании. Чем выше значение данного коэффициента, тем более

эффективно используются основные средства:

5. Коэффициент рентабельности инвестиций показывает, сколько денежных

единиц потребовалось предприятию для получения одной денежной единицы прибыли.

Этот показатель является одним из наиболее важных индикаторов

конкурентоспособности:

Коэффициенты деловой активности позволяют проанализировать, насколько

эффективно предприятие использует свои средства. Среди этих коэффициентов

рассматриваются такие показатели как фондоотдача, когда речь идет о

внеоборотных активах, оборачиваемость оборотных средств, а также

оборачиваемость всего капитала.

На основании данных по бухгалтерской отчетности предприятия ОАО

"Бердского автотранспортного предприятия" за 2012-2013гг. определим

тип финансовой ситуации по таблице 6.

Таблица 5 - Оценка типа финансовой устойчивости ОАО "Бердского

автотранспортного предприятия" за 2012-2013гг

|

Показатели

|

Начало года

|

Конец года

|

Изменения

|

|

Наличие собственных

оборотных средств (СОС)

|

487

|

594

|

107

|

|

Наличие собственных и

долгосрочных заемных средств

|

487

|

594

|

107

|

|

Наличие общих источников

финансирования

|

497

|

601

|

104

|

|

Запасы и затраты

|

-

|

-

|

|

|

Излишек или недостаток СОС

|

487

|

594

|

107

|

|

Излишек или недостаток

собственных и долгосрочных источников финансирования

|

487

|

594

|

107

|

|

Излишек или недостаток

общей величины источников

|

497

|

601

|

104

|

|

Тип финансовой устойчивости

|

{1,1,1}

|

{1,1,1}

|

|

. Наличие собственных оборотных средств на конец расчетного периода

устанавливают по формуле:

СОС = СК - ВОА,

где СОС - собственные оборотные средства на конец расчетного периода;

СК - собственный капитал (итог раздела III баланса);

ВОА - внеоборотные активы (итог раздела I баланса).

СОС на начало года = 1499 - 1012 = 487 тыс. руб.

СОС на конец года = 1593 -999 = 594 тыс. руб.

. Наличие собственных и долгосрочных источников финансирования запасов

(СДИ) определяют по формуле:

СДИ = СОС + ДКЗ,

где ДКЗ - долгосрочные кредиты и займы (итог раздела IV баланса

"Долгосрочные обязательства").

СДИ на начало года = 487 +0 = 487 тыс. руб.

СДИ на конец года = 594 +0 = 594 тыс. руб

. Общая величина основных источников формирования запасов (ОИЗ)

определяется как:

ОИЗ = СДИ + ККЗ,

где ККЗ - краткосрочные кредиты и займы (итог раздела V

"Краткосрочные обязательства").

ОИЗ на начало года = 487 + 10 = 497 тыс. руб.

ОИЗ на конец года = 594 + 7 = 601 тыс. руб.

. Запасы и затраты таких данных по бухгалтерскому балансу предприятия ОАО

не имеется ни в 2012г., ни в 2013г.

. Излишек или недостача СОС определяется по следующей формуле:

СОС - Зп,

В нашем случае она равна 487 тыс. руб.

. Излишек или недостача собственных и долгосрочных источников

финансирования: СДИ - Зп

В нашем случае она равна 487 тыс. руб.

. Излишек или недостача общей величины источников: ОИЗ - Зп

В нашем случае она равна 497 тыс. руб.

. Тип финансовой устойчивости предприятия:

S (Ф)

= [S(±Фс), S(±Фт), S(±Фо)]

В нашем случае тип финансовой устойчивости предприятия ОАО как в 2012г,

так и в 2013г относится к 1 типу, то есть устойчивый тип предприятия.

Далее проведем оценку финансовой устойчивости предприятия ОАО

"Бердского автотранспортного предприятия" за 2012-2013гг.

Результаты расчетов по показателям финансовой устойчивости занесем в

таблицу 7

Таблица 7 - Оценка финансовой устойчивости ОАО "Бердского автотранспортного

предприятия" за 2012-2013гг

1) Коэффициент автономии. Характеризует независимость предприятия от

заемных средств и показывает долю собственных средств в общей стоимости всех

средств предприятия. Чем выше значение данного коэффициента, тем финансово

устойчивее, стабильнее и более независимо от внешних кредиторов предприятие.

На практике рекомендуют делить предприятия по коэффициенту автономии

следующим образом:

· 1 группа - это предприятия, в которых Ка более 60%, то есть

предприятие имеет стабильно устойчивое финансовое состояние, его можно

определить как хорошее.

· 2 группа - это предприятия у которых Ка от 40% до 60% , то

есть предприятия, финансовое состояние которых не является стабильным и его

можно оценить как удовлетворительное.

· 3группа - это предприятия у которых Ка менее 40% , то есть

предприятия, которые имеют неудовлетворительное финансовое состояние, и они не

могут обеспечить даже половины своих потребностей из собственных источников.

Ка = стр.1300 ф.1 / стр. 1700 ф.1

К(а) на начало года = 1499 / 1509 = 0,99 К(а) на конец года = 1593 /1600

= 0,99

В нашем случае предприятие относится к первой группе, так как его

финансовое состояние оценивается как хорошее.

)Коэффициент финансовой устойчивости показывает удельный вес тех

источников финансирования, которые предприятие может использовать в своей

хозяйственной деятельности длительное время.

Кфу = (сумма стр.1300+1400) / Стр.1700 ф.1

Кфу на начало года = 1499 / 1509 = 0,99 Кфу на конец года = 1593 /1600 =

0,99

) Коэффициент долгосрочного привлечения капитала определяет долю

долгосрочный задолженности компании к общей величине собственного капитала и

долгосрочного заемного капитала.

То есть данный коэффициент показывает за счет каких средств финансируются

внеоборотные активы предприятия: за счет собственных, либо за счет долгосрочных

займов и кредитов.

Коэффициент определяется по следующей формуле:

Коэффициент зависимости от долгосрочного заемного капитала = Долгосрочные

пассивы /(Собственный капитал + Долгосрочные обязательства) * 100%

В нашем случае данный коэффициент равен 0, так как на предприятии ОАО

"Бердского автотранспортного предприятия" не было долгосрочных

пассивов ни в 2012, ни в 2013годах.

) Коэффициент финансового рычага (Финансовый леверидж). Он рассчитывается

как отношение заемного капитала к собственному капиталу.

Коэффициент рассчитывается по следующей формуле:

Кфл = (краткосрочные обязательства + долгосрочные обязательства) /

собственный капитал

На основании данных баланса эта формула будет следующей:

Кфл = (стр.1400 + стр.1500)/стр.1300

Определяем данный коэффициент по предприятию:

Кфл на начало года = 10/1499 = 0,006 Кфл на начало года = 7/1593= 0,004

) Коэффициент финансирования показывает, какая часть деятельности организации

финансируется за счет собственных источников средств, а какая - за счет

заемных.

Рассчитывается по формуле:

Кфр = собственный капитал /заемный капитал

Определение коэффициента по данным бухгалтерского баланса:

Кфр = стр 1300 / (стр.1400 + стр.1500)

Определим данный коэффициент по нашему предприятию:

Кфр на начало года = 1499/10 = 149,9 Кфр на начало года = 1593 /7 = 225,6

) Коэффициент маневренности определяет долю собственного оборотного

капитала в общей сумме долгосрочных источников.

Км = (стр.1300+1400) -стр.1100/ (стр.1300 +1400)

Км на начало года = 1499-1012/1499 = 0,32 Км на конец года =

1593-999/1593 = 0,37

7) Коэффициент обеспеченности собственными оборотными средствами (СОС)

показывает достаточность у организации собственных средств для финансирования

текущей деятельности.

Коэффициент обеспеченности СОС = (Собственный капитал - Внеоборотные

активы) / Оборотные активы

Определяем данный коэффициент по нашему предприятию:

Ксос на начало года = (1499-1012)/497 = 0,97 Ксос на конец года =

(1593-999) /601 = 0,99

) Коэффициент обеспеченности запасов собственными оборотными средствами.

Данный коэффициент не возможно будет определить по анализируемому предприятию,

так как у него в настоящий момент нет ни каких запасов.

) Индекс постоянного актива показывает долю основных средств и

внеоборотных активов в источниках собственных средств.

Iпа =

внеоборотные активы (стр. 1100) / капитал и резервы (стр. 1300)

Определяем индекс постоянного актива по анализируемому предприятию:

Iпа на

начало года = 1012 /1499 = 0,67 Iпа на

конец года = 999/1593 = 0,63

2.4 Оценка

финансовых результатов и эффективности деятельности организации

Прибыль предприятия - это разница между полученной выручкой и

произведёнными расходами на создание какого-либо продукта.

Существуют 5 видов прибыли:

1) Валовая прибыль

2) Прибыль (убыток) от реализации продукции

3) Прибыль до налогообложения или балансовая

4) Налогооблагаемая прибыль

5) Чистая прибыль (убыток) за отчетный период

Деловая активность предприятия проявляется в определении оборачиваемости

активов и их источников. Поэтому проведение финансового анализа деловой

активности заключается в проведении анализа динамики показателей

оборачиваемости активов и их источников.

Информацию для проведения анализа деловой активности предприятия берут из

бухгалтерской отчетность организации.

Для проведения внутреннего анализа могут использовать данные

синтетического и аналитического учета.

Показатели оборачиваемости важны для предприятия по следующим причинам:

1) от скорости оборота денежных средств предприятия зависит размер его

годового оборота;

) с оборачиваемостью, связаны относительные величины условно-постоянных

расходов: чем быстрее они оборачиваются, тем меньше на каждый оборот приходится

этих расходов;

) ускорение оборота на той или иной стадии кругооборота средств влечет за

собой ускорение оборота и на других стадиях.

На длительность нахождения средств в обороте оказывают влияние разные

внешние и внутренние факторы.

К внешним факторам относятся: отраслевая принадлежность (отраслевая

принадлежность определяется по преобладающей сфере деятельности, которая, в

свою очередь, устанавливается по удельному весу доходов, получаемых

предприятием в различных сферах деятельности); сфера деятельности организации;

масштаб деятельности организации; влияние инфляционных процессов; характер

хозяйственных связей с партнерами.

К внутренним факторам относятся: эффективность стратегии управления

активами; ценовая политика организации; методика оценки товарно-материальных

ценностей и запасов.

Проведение анализа деловой активности организации включает оценку его

хозяйственной деятельности, а так же его экономического потенциала и

эффективности использования капитала предприятия.

Рентабельность предприятия - это показатель, который

показывает доходность от хозяйственной деятельности предприятия, или, иначе,

это показатель экономической эффективности.

В настоящий момент существуют несколько показателей рентабельности

предприятия, а именно: рентабельность продукции, рентабельность основных

средств, рентабельность продаж, рентабельность активов, рентабельность

инвестированного капитала, рентабельность чистых активов.

Рентабельность продукции - это отношение (чистой) прибыли к полной

себестоимости. ROM = ((Чистая) прибыль/Себестоимость) * 100 %

Рентабельность основных средств - это отношение (чистой) прибыли к

величине основных средств. ROFA = ЧП/Основные средства * 100 %

Рентабельность продаж- отношение операционной прибыли (прибыли от

продаж)(EBIT) компании к ее выручке(Sales).

ROS = EBIT/SALES= операционная прибыль/Выручка * 100 %

Рентабельность активов (ROA) - отношение чистой прибыли к среднему за

период размеру суммарных активов.

= Чистая прибыль/Активы х 100 %

Рентабельность активов (ROE) - отношение чистой прибыли к среднему за

период размеру собственного капитала.

= Чистая прибыль/Собственный капитал * 100 %

Рентабельность инвестированного, перманентного капитала (ROIC) -

отношение чистой операционной прибыли к среднему за период собственному и

долгосрочному заёмному капиталу.

= EBIT*(1-Ставка налога на прибыль)/Инвестированный капитал * 100 %. В

частном случае, при использовании в качестве инвестированного капитала заемных

средств ROIC = (EBIT*(1-ставка налога на прибыль) - сумма % по заемному

капиталу)/(собственный капитал + заемный капитал)

Рентабельность чистых активов (RONA) = Прибыль до налогообложения /

Чистые активы

Рентабельность производства = Прибыль / (Стоимость основных фондов +

стоимость оборотных средств)

Дальше проведем анализ по оценки финансовых результатов и его

эффективности на примере предприятия ОАО "Бердского автотранспортного

предприятия" за 2012 -2013года

Таблица 7.1 - Оценка выполнения "золотого правила" экономики

предприятиия ОАО "Бердского автотранспортного предприятия" за 2012

-2013гг.

|

Показатели

|

Прошлый год

|

Отчетный год

|

|

Темп роста прибыли

|

Не данных

|

22,01%

|

|

Темп роста выручки

|

Не данных

|

243,6%

|

|

Темп роста активов

|

Не данных

|

106,03

|

|

"Золотое" правило

экономики

|

|

|

В связи с тем, что в отчете о прибылях и убытках за 2013г. представлены

данные только за 2 года, поэтому нет возможности определить темп роста прибыли,

выручки и активов за 2012 -2011г.

Поэтому будем определять темпы роста только сравнивая 2012 и 2013гг.

)темп роста прибыли в 2013году составил: 94,0тыс.руб /-427,0тыс.руб х100%

= - 22,01%

) темп роста выручки в 2013году составил: 787,0тыс. руб /323,0 тыс. руб х

100% = 243,6%

) темп роста активов предприятия в 2013г составил:1600,0тыс. руб /1509,0

тыс. руб х 100% = 106, 03%

"Золотое" правило экономики гласит, что темпы роста прибыли

должны быть больше темпов роста выручки от продажи товаров и оказания торговых

услуг.

В нашем случае получилось совсем наоборот, то есть темп роста выручки в

2013году составил 143,6%, а вот темп роста прибыли снизился и составил -22,01%.

Таблица 8 - Оценка деловой активности ОАО "Бердского

автотранспортного предприятия" за 2012 -2013гг.

1. Коэффициент оборачиваемости активов (капитала) показывает с какой

скоростью происходит оборот всего капитала предприятия (количество оборотов за

период).

Коэффициент оборачиваемости совокупного капитала = Выручка (стр. 2110 №2)

/ Среднегодовая величина активов (0,5 х (стр. 1600 на начало года + стр.1600 на

конец года) ф. №1)

Коб на 2012г = 323 / (0,5 х (2143 +1509)) = 323/ 1826 =0,18

Коб на 2013г = 787 / (0,5 х (1509 + 1600)) = 787/ 1554 = 0,51

После проведенных расчетов видно, что в 2013г. оборачиваемость активов

предприятия выросла в 0,33раза по сравнению с 2012г.

) Коэффициент оборачиваемости мобильных средств.

Он показывает, с какой скоростью оборачиваются все мобильные средства

предприятия.

Коэффициент оборачиваемости оборотных активов = Выручка (стр. 2110 №2) /

Среднегодовая стоимость оборотных активов (0,5 х (стр. 1200 на начало года +

стр.1200 на конец года) ф. №1)

Коб моб сред-в на 2012г = 323/ (0,5 х (1582+497)) = 323 / 1039 = 0,31

Коб моб сред-в на 2013г = 787 / (0,5 х (497 +601)) = 787 / 549 = 1,43

После проведенных расчетов видно, что в 2013г. оборачиваемости мобильных

активов предприятия значительно увеличилась в 1,12р. по сравнению с 2012г.

) Коэффициент оборачиваемости материальных средств предприятия (запасов).

Он показывает оборачиваемость запасов предприятия в анализируемом периоде. Но

на анализируемом нами предприятии нет запасов ни в 2012г, ни в 2013г.

) Срок оборачиваемости запасов на предприятии не определен, так как их

там нет.

) Коэффициент оборачиваемости дебиторской задолженности.

Данный коэффициент показывает с какой скоростью происходит оборот

дебиторской задолженности, а так же он измеряет скорость погашения дебиторской

задолженности организации, насколько быстро компания получает оплату за

проданные товары (работы, услуги) от своих покупателей.

Коэффициент оборачиваемости дебиторской задолженности = Выручка (стр.

2110 №2) / Среднегодовая величина дебиторской задолженности (0,5 х (стр. 1230на

начало года + стр.1230на конец года) ф. №1)

Коб дебит задолж в 2012г = 323 / (0,5 х (519+307)) = 323 / 413 = 0,78

Коб дебит задолж в 2013г = 787 / (0,5 х (307+316)) = 787 / 311 = 2,53

После проведенных расчетов видно, что в 2013г. оборачиваемости дебиторской

задолженности на предприятии выросла в 1,75р. по сравнению с 2012г.

) Период оборота дебиторской задолженности или оборачиваемость

дебиторской задолженности в днях показывает средний срок погашения самой

дебиторской задолженности.

Период оборота дебиторской задолженности = Длительность отчетного периода

/ Кодз

Период оборота дебиторской задолженности в 2012г = 366 / 0,78 = 469дней

Период оборота дебиторской задолженности в 2013г = 365 /2,53 = 144дн

После проведенных расчетов видно, что в 2013году оборачиваемости

дебиторской задолженности в днях на предприятии значительно снизилась по

сравнению с 2012годом на 325 календарных дней.

) Коэффициент оборачиваемости кредиторской задолженности предприятия.

Данный коэффициент показывает, во сколько раз (обычно, за год) предприятие

оплачивает среднюю величину своей кредиторской задолженности, иными словами

коэффициент показывает расширение или снижение коммерческого кредита,

предоставляемого предприятию.

Коэффициент оборачиваемости кредиторской задолженности = Выручка (стр.

2110 №2) / Среднегодовая величина кредиторской задолженности (0,5 х (стр.

1520на начало года + стр.1520на конец года) ф. №1)

Коб кред задол в 2012г = 323/ (0,5 х (214+10))= 323 / 112 = 2,88

Коб кред задол в 2013г = 787/ (0,5 х (10 +7)) = 787 / 8,5 = 92,59

После проведенных расчетов видно, что в 2013году коэффициент

оборачиваемости кредиторской задолженности на предприятии резко увеличился по

сравнению с 2012годом в 89,71раза.

) Средний срок погашения кредиторской задолженности в днях. Он

показывает, за какой период времени предприятие сможет погасить свою

задолженность по обязательствам.

Период оборота кредиторской задолженности = Длительность отчетного

периода / Кокз

Поб кред задол в 2012г = 366 / 2,88 = 127 дн

Поб кред задол в 2013г =365 / 92,59 = 4дн.

После проведенных расчетов видно, что в 2013году количество дней по

погашению кредиторской задолженности на предприятии резко снизилась по

сравнению с 2012годом и составила 123 дня.

) Фондоотдача показывает эффективность от использования основных средств

предприятия.

Фондоотдача = Выручка (стр. 2110 №2) / Среднегодовая стоимость основных

средств (0,5 х (стр. 1150на начало года + стр.1150на конец года)

Ф в 2012г = 323 / (0,5 х (561+1012)) = 323 / 786,5 = 0,41

Ф в 2012г = 787 / (0,5 х (1012 + 999)) = 787 /1005,5 = 0,78

После проведенных расчетов видно, что в 2013году фондоотдача по основным

средствам на предприятии резко увеличилась по сравнению с 2012годом и составила

0,37руб.

) Коэффициент оборачиваемости собственного капитала. Данный коэффициент

показывает скорость оборота собственного капитала или активность средств,

которыми рискуют акционеры.

Коэффициент оборачиваемости собственного капитала = Выручка (стр. 2110

№2) / Средняя величина собственного капитала (0,5 х (стр. 1300на начало года +

стр.1300на конец года) ф. №1)

К обор собств капитала в 2012г = 323 / (0,5 х (1929 + 1499)) = 323 / 1714

= 0,19

К обор собств капитала в 2013г =787 / (0,5 х(1499+1593)) = 787 / 1546 =

0,51

После проведенных расчетов видно, что в 2013году активность средств на

предприятии увеличилась по сравнению с 2012годом и составила 0,32раза

Таблица 9 - Оценка финансовых результатов деятельности ОАО

"Бердского автотранспортного предприятия" за 2012 -2013гг

Таким образом, после проведения анализа по оценке финансовых результатов

деятельности предприятия ОАО "Бердского автотранспортного

предприятия" за 2012 -2013года мы видим, что произошли следующие

изменения:

) В 2013году выручка увеличилась на 464,0 тыс. руб. по сравнению с 2012годом

) Так же в 2013г произошло снижение себестоимости продаж с 742,0тыс. руб.

до 641,0тыс. руб. Это скорее всего связанно с тем, что предприятие

приостановило свою основную хозяйственную деятельность.

) В то же время предприятие в 2013году получило хоть и небольшую, но

прибыль в размере 146,0 тыс. руб. по сравнению с 2012годом.

) В связи с приостановкой своей деятельности предприятие, не имело ни

каких коммерческих и административных расходов ни в 2012, ни в 2013годах.

И по этому в конце 2013года предприятие имеет хоть и небольшую, но чистую

прибыль в размере 94,0 тыс. руб. по сравнению с 2012годом, когда оно работало

себе в убыток.

Таблица 10 - Оценка рентабельности деятельности ОАО "Бердского

автотранспортного предприятия" за 2012 -2013гг, %

|

Показатели

|

Прошлый год

|

Отчетный год

|

Изменения

|

|

Рентабельность продаж

|

-129,72

|

18,55

|

-148,27

|

|

Рентабельность затрат

|

43,53

|

122,77

|

79,24

|

|

Рентабельность основной

деятельности

|

|

|

|

|

Рентабельность активов

(экономическая рентабельность)

|

-28,29

|

5,88

|

22,41

|

|

Рентабельность производственных

фондов

|

41

|

78

|

37

|

|

Рентабельность собственного

капитала (финансовая рентабельность)

|

-28,48

|

5,9

|

-34,38

|

1) Рентабельность продаж показывает, какую часть выручки предприятия

составляет прибыль. То есть рентабельность продаж - это коэффициент, показывает,

какая доля прибыли содержится в каждом заработанном рубле.

Формула по данной рентабельности следующая:

Рентабельность продаж = (Прибыль (стр. 2200 ф №2) / Выручка (стр. 2110 ф

№2)) х 100%

Определяем:

Рпр 2012г = -419/323 х 100% = -129,72

Рпр 2013г = 146/787 х 100% = 18,55

Вывод:

Рассчитанный коэффициент показал, что в 2012году рентабельность по

оказанным услугам данного предприятия уменьшилось на -129,72%, а в 2013году он

увеличился на 18,55%

) Рентабельность затрат показывает сколько предприятие может иметь

прибыли с каждого рубля, затраченного на производство и реализацию продукции.

Формула следующая:

Крз = прибыль до налогообложения (стр.2300 ф. №2) / полную с/ст проданных

товаров (стр. 2120 ф. №2) х 100%

Определяем:

Крз в 2012г = 323/742 х 100% = 43,53%

Крз в 2013г =787 /641 х 100% = 122,77%

Рассчитанный коэффициент показал, что в 2013году рентабельность затрат по

предприятию значительно выросла на 79,24% по сравнению с 2012г.

)Рентабельность основной деятельности показывает количество чистой

прибыли, полученной компанией из 1 рубля, затраченного на производство

продукции.

Коэффициент рентабельности ОД = прибыль от реализации (стр. 2200 ф №2) /

затраты на производство продукции (стр. 2210 + 2220 ф №1)

По нашему предприятию данный показатель рассчитать не возможно, так как в

отчете о прибылях и убытках не показаны ни какие расходы по предприятию на

2012, ни в 2013годах.

) Рентабельность активов (экономическая рентабельность) - это финансовый

коэффициент, который показывает доходность и эффективность деятельности

предприятия.

Рентабельность активов показывает, какая прибыль была получена

организацией с каждого израсходованного рубля.

Рентабельность активов = (Чистая прибыль (стр. 2400 ф№2) / Среднегодовая

величина активов(стр.1600 ф. №1)) х 100%

Кра на 2012г = -427 / 1509 х100% = -28,29%

Кра на 2013г = 94 /1600 х 100% = 5,88%

Вывод:

Рассчитанный коэффициент показал, что в 2013году

рентабельность активов предприятия выросла и составила 5,88%.

) Рентабельность производственных фондов. Данный

коэффициент показывает реальную доходность от использования основных средств в

процессе производства продукции.

Рентабельность ОПФ = (Чистая прибыль (стр. 2400 ф№2) /

Среднегодовая стоимость основных средств (стр. 1150 на начало года + стр. 1150

на конец года /2 ) х 100%

Кропф в 2012г = 323 / (561+1012)/2)= 323 / 786,5 =

0,41 х100% =41% Кропф в 2013г =787 / (1012 +999)/2) = 787 / 1005,5 = 78%

Рассчитанный коэффициент показал, что в 2013году

рентабельность ОПФ предприятия выросла и составила 78%.

) Рентабельность собственного капитала (финансовая

рентабельность) показывает величину прибыли на вложенный капитал.

Крск = чистая прибыль (стр.2400 ф №2) / собственный

капитал (стр. 1300 ф.№1) х100%

Определяем:

Крск в 2012г = -427 / 1499 х100% = - 28,48%

Крск в 2013г =94 / 1593 х 100% = 5,9%

Рассчитанный коэффициент показал, что в 2013году

рентабельность собственного капитала предприятия увеличилась почти на 6% по

сравнению с прошлым годом. Это, скорее всего, связано с тем, что предприятие

свернуло свою основную деятельность.

2.5 Оценка

вероятности банкротства организации

Банкротство для экономически развитых зарубежных стран явление не новое.

Эти страны накопили большой опыт диагностики и оценки вероятности наступления

банкротства. Значительный вклад в решение данной проблемы внесли такие

ученые-диагностики, как А.Винакор, Р. Смит, П.Дж.Фитцпатрик, К.Мервин,

Э.Альтман, Ю.Бригхем, У.Бивер.

Гордоном Л. В. Спрингейтом на основании модели Альтмана была разработана

четырехфакторная модель оценки угрозы банкротства. И выражается она формулой:

= 1,03X1 + 3,07X2 + 0,66X3 + 0,4X4, (26), где

Х1 = Оборотный капитал / Баланс; Х2 = (Прибыль до налогообложения +

Проценты к уплате) / Баланс; Х3 = Прибыль до налогообложения / Краткосрочные

обязательства; Х4 = Выручка от реализации / Баланс

Пограничная величина индекса Z в данной модели равна 0,862. Сравнение с

данной величиной вычисленного значения итогового показателя Z для конкретной

компании позволяет утверждать о потенциальном банкротстве в будущие два-три

года в случае, если Z < 0,862. Если Z > 0,862, значит положение фирмы

устойчивое. Точность оценки угрозы банкротства по данной модели - 92,5%.

Z=

1,03*0,38+3,07*0,07+0,66*16,7+0,4*0,49=11,83

Сравнивая рассчитанный показатель и пороговым значением, можно сказать, что

вероятность банкротства предприятия очень мала.

Заключение

По результатам работы были сделаны следующие выводы:

. Удельный вес "Основных средств" предприятия ОАО

"Бердского автотранспортного предприятия" в 2013г. резко уменьшился и

составил 999,0 тыс. руб. или 62%, что меньше на 5%, чем было в 2012г.

Такое резкое изменение по снижению объема основных средств