Монетарная политика государства

МИНИСТЕРСТВО

СЕЛЬСКОГО ХОЗЯЙСТВА РОССИЙСКОЙ ФЕДЕРАЦИИ

ФГОУ ВПО

ОРЕНБУРГСКИЙ ГОСУДАРСТВЕННЫЙ

АГРАРНЫЙ

УНИВЕРСИТЕТ

Курсовая

работа

по

макроэкономике

на

тему: Монетарная политика государства

Бузулук -

2013

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

ГЛАВА

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ МОНЕТАРНОЙ ПОЛИТИКИ

.1

Сущность монетарной политики. Ее роль в экономике

.2

Вклад Милтона Фридмана в монетарную теорию

ГЛАВА

2. МОНЕТАРНАЯ ПОЛИТИКА КАК ИНСТРУМЕНТ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ РЫНОЧНОЙ

ЭКОНОМИКИ

.1

Методы монетарной политики. Их эффективность

.2

Эффективность монетарной политики в России

ЗАКЛЮЧЕНИЕ

СПИСОК

ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЕ

А

ПРИЛОЖЕНИЕ

Б

ПРИЛОЖЕНИЕ

В

ПРИЛОЖЕНИЕ

Г

ПРИЛОЖЕНИЕ

Д

ПРИЛОЖЕНИЕ

Е

ВВЕДЕНИЕ

Монетарная (денежно-кредитная) политика

представляет собой одно из направлений единой государственной экономической

политики, проводимое в целях сглаживания экономических колебаний, повышения

благосостояния населения и обеспечения полной занятости, путем воздействия на

экономическую конъюнктуру: регулируя кредитные отношения и денежное обращение в

стране.

Главная цель денежно-кредитной политики

государства заключается в обеспечении стабильности цен, эффективной занятости и

росте реального объема ВНП. Эта цель достигается с помощью мероприятий в рамках

денежно-кредитной политики, которые осуществляются довольно медленно,

рассчитаны на годы и не являются быстрой реакцией на изменение состояния рынка.

В связи с этим текущая денежно-кредитная политика ориентируется на более узкие

и доступные задачи, чем указанные выше глобальные перспективы, например на

фиксацию количества денег, находящихся в обращении, минимизацию инфляции,

поддержание курсовых соотношений валютного курса, определение уровня

обязательных резервов, изменение ставки рефинансирования.

Денежно-кредитная политика - очень

противоречивый инструмент. С ее помощью можно выйти из кризиса, но и не

исключено усугубление сложившихся в экономике негативных тенденций. В ее основе

лежит теория денег, изучающая, в том числе, воздействие денег и

денежно-кредитной политики на состояние экономики в целом. Среди экономистов

длительное время ведутся дискуссии по данной проблеме, обусловленные двумя

различными подходами к теории денег: модернизированной кейнсианской теории, с

одной стороны, и разработанной Милтоном Фридманом современной теории

монетаризма - с другой.

В России главным звеном банковской системы

обеспечивающим равновесие денежного рынка является Центральный Банк. В

соответствии с федеральным законом N 86-ФЗ от 10 июля 2002 года «О Центральном

Банке Российской Федерации (Банке России)» ему предоставлены самые широкие

полномочия и полная самостоятельность в вопросе о выборе методов и мероприятий

по денежно-кредитному регулированию экономики страны.

Актуальность выбранной темы курсовой работы

очевидна. Она объясняется значимостью денежно-кредитной политики в

регулировании современных экономических отношений.

Целью курсовой работы является исследование

содержания монетарной политики как инструмента государственного регулирования

рыночной экономики. Из поставленной цели вытекают следующие задачи:

раскрыть сущность монетарной политики и ее роль

в экономике;

изучить вклад Милтона Фридмана в монетарную

теорию;

рассмотреть методы монетарной политики и их

эффективность;

исследовать эффективность монетарной политики в

России.

Объектом курсовой работы является монетарная

политика государства.

Предметом - особенности функционирования

монетарной политики в России.

При подготовке данной работы использовались:

статьи из периодических изданий, статистические сборники, учебные пособия и др.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ

МОНЕТАРНОЙ ПОЛИТИКИ

.1 Сущность монетарной политики. Ее

роль в экономике

Монетарная (денежно-кредитная) политика

представляет собой один из элементов единой государственной экономической

политики наряду с социальной, институциональной, структурной, инвестиционной,

бюджетно-налоговой, научно-технической, внешнеэкономической политикой. Высшая

цель денежно-кредитной политики: обеспечение результативной занятости,

постоянство цен и увеличение реального объема ВНП. Цель достигается при

поддержке мероприятий в рамках денежно-кредитной политики, которые

осуществляются продолжительный период, рассчитаны не на один день и не являются

стремительной реакцией на видоизменение рыночной конъюнктуры. Монетарная

политика - это основное назначение экономической политики страны. Эта политика

обязана быть «занесена» во всеобщую цель формирования национальной экономики и

содействовать достижению макроэкономического равновесия.

В современных условиях практически во всех

странах центральный банк является главным банком страны, деятельность которого

обусловлена развитием экономики, банковского дела и закреплена законодательно.

В России деятельность Центрального банка РФ - Банка России - помимо общих

федеральных законов, регламентирующих различные экономические отношения,

регулирует специальный Закон «О Центральном Банке РФ (Банке России)» № 86-ФЗ от

10 июля 2002 года. Основные цели деятельности главного банка, к которым

законодатель относит защиту и обеспечение устойчивости рубля, развитие и

укрепление банковской системы Российской Федерации и обеспечение эффективного и

бесперебойного функционирования платежной системы. В соответствии с целями

своей деятельности Банк России осуществляет определенные законом функции и

проводит операции по их реализации, что призвано способствовать экономическому

росту в стране.

Важнейшей из функций центрального банка является

проведение денежно-кредитной политики.

В отечественных публикациях за последние годы

различные авторы дают во многом тождественные определения денежно-кредитной

политики (монетарной политики), но с некоторыми особенностями при обозначении

ее целей, приоритетов и сфер приложения.

Денежно-кредитная политика государства

(монетарная политика) (Monetary policy) - это способность государства оказывать

воздействие на денежно-кредитную систему, а следовательно, на ставку процента и

через нее на инвестиции и реальный ВВП.

«Денежно-кредитная политика, являющаяся

составной частью государственно-монополистического регулирования экономики,

представляет собой совокупность мероприятий, направленных на изменение денежной

массы в обращении, объема кредитов, уровня процентных ставок и других

показателей денежного обращения и рынка ссудных капиталов. Ее цель -

регулирование экономики посредством воздействия на состояние денежного

обращения и кредита (совокупного денежного оборота)», - утверждают сотрудники

Центрального банка Российской Федерации кандидаты экономических наук Поляков

В.П. и Московкина Л.А.

Другие сотрудники Центрального банка Российской

Федерации, кандидаты экономических наук Голикова Ю.С. и Хохленкова М.А.,

определяют денежно-кредитную политику как политику государства, воздействующую

на количество денег в обращении с целью обеспечения стабильности цен, полной

занятости населения и роста реального объема производства. Несомненным

достоинством этого определения является рассмотрение денежно-кредитной политики

именно как «политики» государства, то есть приведенная формулировка

предполагает разработку на государственном уровне ее целей, задач и

приоритетных направлений. Вместе с тем, сфера воздействия определяемого понятия

сужена только денежным обращением и не учитывает другие сферы, прежде всего,

валютную и сферу накоплений в экономике в целом.

По мнению Иришева Б.К., под денежно-кредитной

политикой следует понимать «комплекс взаимосвязанных мер, предпринимаемых

монетарными властями в денежно-кредитной сфере с целью регулирования

конъюнктуры и воспроизводственного процесса. Характер и содержание комплекса

мер предопределяется экономической стратегией общества и общехозяйственной

ситуации». Достоинством приведенного определения является указание на связь

денежно-кредитной политики с экономической стратегией общества и

общехозяйственной ситуацией.

Довольно полный ответ на вопрос, что

представляет денежно-кредитная политика, находим в работе Бабичевой Ю.А.:

«Денежно-кредитная политика на макроуровне представляет собой целенаправленную

деятельность центрального банка (при содействии Министерства экономики,

Министерства финансов и при необходимости иных центральных ведомств) по

выполнению общегосударственных задач. Совокупность мероприятий

денежно-кредитной политики центрального банка охватывает сферы денежного

обращения и кредита, им, прежде всего, определяются границы как наличной, так и

безналичной эмиссии путем регулирования депозитно-ссудных и других операций

банковских учреждений второго уровня. Конечная цель данного регулирования со

стороны центрального банка заключается в обеспечении товарно-денежной

сбалансированности в хозяйстве, стимулировании экономического роста, достижении

стабильности национальной валюты, регулировании государственного долга». Это

определение представляется удачным, наиболее полно отражающим содержание

денежно-кредитной политики.

Профессор Красавина Л.Н. определяет

денежно-кредитную политику как «совокупность мероприятий, направленных на

изменение денежной массы в обращении, объема кредитов, уровня процентных ставок

и других показателей денежного обращения и рынка ссудных капиталов», то есть

автор не указывает цели денежно-кредитной политики, ее связь с общей

экономической политикой государства.

«Денежно-кредитная политика является одним из

элементов всей экономической политики государства и определяется его

приоритетами. Она воздействует на валютный курс, кредитные ставки и на общий

объем ликвидности банковской системы с целью обеспечить стабильный

экономический рост при низком уровне безработицы и инфляции», - уточняет

определение профессор Колесников В.И. Приведенное определение также

представляется удачным, хотя автор не указывает орган государства,

осуществляющий денежно-кредитную политику.

Более новый подход к пониманию денежно-кредитной

политики дан профессором Максимовой Л.М. как «совокупности мер, направленных на

расширение или сужение ликвидных средств и объема кредитования банков и других

кредитных учреждений, которая и формирует содержание денежно-кредитной

политики, проводимой центральным банком с целью регулирования спроса на ссудный

капитал». Достоинством приведенного определения является выделение в качестве

направления денежно-кредитной политики расширение или сужение объема ликвидных

средств кредитных учреждений.

В западной экономической литературе чаще

употребляется термин «монетарная политика» либо используется более широкое

понятие «финансовая политика» как совокупность мероприятий, объединяющих

регулирование в сфере кредита, денег и финансов.

Так, Матук Ж. довольно кратко трактует это

понятие: «Денежная (монетарная) политика является комплексом мер, используемых

финансовыми властями различных стран для достижения преследуемых ими денежных

целей». В приведенной формулировке не вполне определены направления денежной

политики, ее место в системе форм государственного регулирования экономики.

Питер Роуз дает следующее определение

денежно-кредитной политики - «это основная задача Федеральной Резервной

системы, которая предполагает контроль за нормальным функционированием

банковской и финансовой систем, а также за тем, чтобы уровень предложения денег

и кредитных ресурсов способствовал решению общенациональных экономических

задач» Таким образом, автор дополняет содержание денежно-кредитной политики

контролем за функционированием банковской и кредитной систем, в то время как в

отечественной литературе эти понятия разделяются, хотя, несомненно, являются

взаимосвязанными.

По мнению американских экономистов Эдвина Дж.

Долана и Колин Д. Кэмпбелл, денежно-кредитная политика (monetary policy) -

«правительственная политика, воздействующая на количество денег, находящихся в

обращении». Приведенное определение не совсем приемлемо, так как включает в

себя все вышеперечисленные недостатки и носит ограниченный характер.

Таким образом, денежно-кредитная политика -

элемент экономической политики государства; форма регулирования экономики с

целью обеспечения стабильного экономического роста при низком уровне

безработицы и инфляции; совокупность концепции, задач, определяемых

приоритетами государства, и мероприятий, направленных на выполнение

поставленных задач путем воздействия на валютный курс, процентные ставки и

общий объем ликвидности банковской системы, осуществляемых посредством

использования центральным банком страны специальных методов и инструментов.

Монетарная политика определятся Симановским

А.Ю., как «управление денежным предложением или создании условий для доступа

экономических субъектов к кредитам и под процентную ставку, соответствующую

определенным экономическим целям». В отличие от первого определения, второе

подчеркивает возможность влияния монетарной политики не только на сферу

обращения, но и на сферу производства.

Овчинникова О.П. и Садков В.Г. считают, что

монетарная политика - это совокупность мероприятий страны в лице Банка России,

обращенных на разработку и исполнение стратегии по обеспечению

целенаправленного, результативного и постоянного формирования и

функционирования общественной, экономической и экологической сфер государства

на основании действенной организации и применения денежных и кредитных

ресурсов.

Монетарная (кредитно-денежная) политика

представляет собой меры по регулированию денежного рынка с целью стабилизации

экономики. Она направлена на сглаживание циклических колебаний экономики и

используется для воздействия на экономику прежде всего в краткосрочном периоде.

Монетарная политика влияет на экономическую

конъюнктуру, воздействуя на совокупный спрос. Объектом регулирования выступает

денежный рынок, и прежде всего денежная масса.

Тактическими целями (целевыми ориентирами)

монетарной политики центрального банка может выступать контроль за:

предложением денег (денежной массой); уровнем ставки процента; валютным курсом

национальной денежной единицы.

Цели и инструменты монетарной политики можно

сгруппировать так:

Конечные цели: экономический рост; полная

занятость; стабильность цен; устойчивый платежный баланс.

Промежуточные целевые ориентиры: денежная масса

в экономике; процентная ставка; курс национальной валюты.

Инструменты:

. Купля-продажа государственных ценных бумаг;

. Купля-продажа иностранной валюты;

. Изменение обязательной резервной нормы;

. Изменение процентной ставки по депозитам

коммерческих банков в ЦБ;

. Изменение ставки рефинансирования.

Стимулирующая монетарная политика заключается в

проведении центральным банком мер по увеличению предложения денег, которыми

являются: снижение нормы обязательных резервов; снижение учетной ставки

процента; покупка центральным банком государственных ценных бумаг.

Сдерживающая монетарная политика (contractory

monetary policy) проводится в период бума, "перегрева" экономики и

направлена на снижение деловой активности в целях борьбы с инфляцией.

Сдерживающая монетарная политика состоит в

использовании центральным банком мер по уменьшению предложения денег, к которым

относятся:

• повышение нормы обязательных резервов;

• повышение учетной ставки процента;

• продажа центральным банком государственных

ценных бумаг.

Рост предложения денег (рисунок 1,а) ведет к

увеличению совокупного спроса (сдвиг кривой совокупного спроса вправо от  ).

Это обеспечивает рост выпуска от

).

Это обеспечивает рост выпуска от  до

потенциального объема выпуска

до

потенциального объема выпуска  и, следовательно,

служит средством преодоления рецессии и использования ресурсов на уровне их

полной занятости.

и, следовательно,

служит средством преодоления рецессии и использования ресурсов на уровне их

полной занятости.

Рисунок 1 - Виды монетарной политики

Уменьшение предложения денег (рисунок 1,б)

сокращает совокупный спрос (сдвиг влево кривой совокупного спроса от  ),

что обеспечивает снижение уровня цен от

),

что обеспечивает снижение уровня цен от  (поэтому

выступает антиинфляционной мерой) и возвращение величины выпуска

(поэтому

выступает антиинфляционной мерой) и возвращение величины выпуска  к

своему потенциальному уровню

к

своему потенциальному уровню

1.2 Вклад Милтона Фридмана в

монетарную теорию

Монетарная экономическая теория Фридмена дает

ясное представление об используемых им экономических методах. Экономические

модели, как он полагает, следует оценивать по их способности прогнозировать

реальные экономические результаты, а не по их умозрительным построениям. Кроме

того, простые, основанные на использовании единственных уравнений модели

явлений, происходящих в денежной сфере, намного предпочтительнее моделей,

предлагаемых сторонниками Кейнса, которые основаны на множестве систем

уравнений. Монетарная доктрина Фридмена стала жизнеспособной основой

существующих доктрин, несмотря на чрезмерное выделение одного причинного

фактора - денежной массы, что не могло не вызвать определенного скептицизма у

ряда исследователей.

Милтон Фридмен - американский экономист, лауреат

Нобелевской премии по экономике 1976 г., присужденной "за исследование в

области потребления, истории и теории денег". Уроженец Нью-Йорка, закончил

Рутгерский (1932) и Чикагский (1934) университеты. До 1935 г. являлся

ассистентом-исследователем Чикагского университета, затем стал сотрудником

Национального комитета по ресурсам, а с 1937 г. - сотрудником Национального

бюро экономических исследований. В 1940 г. преподавал в университете

Висконсина, в 1941-1943 - сотрудник Министерства финансов в составе группы

исследователей в области налогов. С 1943 до 1946 г. занимал должность

заместителя директора группы статистических исследований военной сферы в

Колумбийском университете, где и получил (1946) степень доктора.

В 1946 г. возвращается в Чикагский университет в

качестве профессора экономики, оставаясь в этой должности и поныне. А мировую

известность ему принесли, прежде всего, труды по монетаристской тематике. В их

числе изданный под его редакцией сборник статей "Исследования в области

количественной теории денег" (1956) и книга, изданная в соавторстве с

Анной Шварц "История денежной системы США, 1867-1960" (1963).

Фридменовская монетарная концепция, говоря словами американского экономиста

Г.Эллиса, привела к "повторному открытию денег" из-за почти

повсеместно растущей, особенно в последний период, инфляции.

Имя М. Фридмена - Нобелевского лауреата в

современной экономической теории ассоциируется, как правило, с лидером

"чикагской монетарной школы" и главным оппонентом кейнсианской

концепции государственного регулирования экономики. Это особенно стало заметным

в те годы (1966-1984), когда ему довелось вести еженедельную колонку в журнале

"Ньюсуик", ставшей как бы пропагандистским рупором его монетаристской

теории

Между тем М. Фридмен в своем творчестве

многогранен и, что весьма важно, его научные интересы охватывают и область

методологии экономической науки. Ведь уже многие годы в своих дискуссиях по

данной проблеме экономисты не обходятся без анализа фридменовского эссе

"Методология позитивной экономической науки" (1953), так же как и без

эссе на подобную тему, написанные Л. Роббинсом (1932), Р. Хайлбронером (1991) и

М. Алле (1990), или знаменитой лекции, прочитанной П. Самуэльсоном на церемонии

вручения ему Нобелевской премии по экономике (1970), и др.

Однако именно из позитивистского

методологического эссе Фридмена можно почерпнуть неординарные суждения о том,

что экономическая теория как совокупность содержательных гипотез принимается

тогда, когда может "объяснить" фактические данные, только из которых

вытекает, является ли она "правильной" или "ошибочной" и

будет ли она "принята" или "отвергнута"; что в свою очередь

факты никогда не могут "доказать гипотезу", так как они способны

установить лишь ее ошибочность. В то же время очевидна его солидарность с теми

учеными, кто считает недопустимым представлять экономическую теорию

описывающей, а не предсказывающей, превращая ее в просто замаскированную

математику. По мысли М. Фридмена, утверждать о разнообразии и сложности

экономических явлений, - значит отрицать преходящий характер знания,

заключающего в себе смысл научной деятельности, и поэтому "любая теория с

необходимостью имеет преходящий характер и подвержена изменению с прогрессом

знания". При этом процесс обнаружения чего-то нового в знакомом материале,

заключает Нобелевский лауреат, надо обсуждать в психологических, а не

логических категориях и, изучая автобиографии и биографии, стимулировать его с

помощью афоризмов и примеров.

В 60-70-е годы концепция неолибералов о создании

и функционировании модели "социального рыночного хозяйства" во многом

была созвучна с возникшей в тот период моделью институционалистов об

"обществе всеобщего благоденствия", поскольку и в той, и в другой

отвергается, мысль об эксплуатации человека человеком и классовом антагонизме.

Обе модели, кроме того, основываются на идее активной социальной функции

государства по обеспечению всем гражданам равных прав и равных возможностей в

получении социальных услуг и повышении их благосостояния. При этом под внешним

проявлением "всеобщего благоденствия" имелись, конечно, в виду не

только рост числа акционеров в различных слоях общества, но и возросшая

стабильность всех общественных институтов, уверенность значительной части

трудящихся в завтрашнем дне.

В США альтернативой кейнсианству стала так

называемая "чикагская школа" неолиберализма, монетарные идеи которой

зародились в стенах Чикагского университета еще в 20-е годы. Однако

самостоятельное, а тем более лидирующее значение в неолиберальном движении

американский монетаризм получил в конце 50-х - начале 60-х годов с появлением

ряда публикаций М. Фридмена. Последний и его сподвижники кейнсианским

неденежным факторам (например, инвестициям) предпочли именно денежные факторы.

Произошло это в течение 60-х годов, когда первые

достаточно серьезные сомнения в необходимости, как выразился М. Блауг,

"упрощенных экономических рекомендаций политикам, типичных для времен

кейнсианской революции" появились у ученых-экономистов после ознакомления

с выведенной в 1958 г. А. У. Филипсом эмпирической кривой, характеризующей

связь между ежегодным процентным изменением заработной платы в денежном

выражении и уровнем (долей) безработицы в Англии за период с 1861 по 1913 г.

Причем дискуссии по поводу данной зависимости приобрели еще больший размах

после того, как в 1964 г. Самуэльсон П. включил связанную с этой кривой

фактически новую концепцию в шестое издание своего учебника

"Экономикс" и назвал сам график именем его автора "кривая

Филлипса". О последней М. Блауг пишет, что она оказалась тем открытием,

которое «сразило наповал прежний кейнсианский идеал полной занятости без

инфляции в качестве цели экономической политики. Стабильность цен и безработица

оказались несовместимыми, конфликтующими целями: уменьшение безработицы

достижимо только ценой ускоренной инфляции, а уменьшение инфляции обычно

предполагает увеличение безработных. Таким образом, прежняя надежда на

одновременное достижение устойчивых цен и полной занятости уступила место

понятию выбора между стабильностью цен и полной занятостью. Так М. Фридмен и

его коллеги на основе исследований вокруг "конструкции" кривой

Филлипса пришли к заключению, что эта кривая далеко не стабильна, особенно с

учетом ситуации в экономике многих стран мира в конце 60-х годов, когда рост

инфляции, вопреки "логике" этой кривой, сопровождался не снижением, а

ростом безработицы, и затем - в начале 70-х годов - наблюдался даже

одновременный рост и инфляции, и безработицы. Фридмен предпринял попытку

возродить значение денег, денежной массы и денежного обращения в экономических

процессах. В этой связи соотечественник и оппонент М. Фридмена экономист Дж. Тобин,

не соглашаясь с идеей монетаристов о том, что "деньги имеют

значение", не без упрека возразил на это: "Только деньги имеют

значение". Не оставив данное замечание без внимания, М. Фридмен в работе

"Теоретические основы денежного анализа" (1970) написал: «Я

рассматриваю выражение, характеризующее нашу позицию, - "деньги -

единственное, что имеет значение для изменения номинального дохода и для

краткосрочных изменений реального дохода", - как некоторое преувеличение,

которое, однако, верно характеризует направленность наших выводов. Утверждение

же: "Деньги - это единственное, что имеет значение", я считаю

искажением наших выводов».

Между тем монетарная концепция, неолиберальная

по своей сути, была апробирована республиканским правительством США при президенте

Р.Никсоне в 1969-1970 гг. (тогда М. Фридмен являлся советником президента этой

страны). Но наибольший успех монетарные экономические воззрения имели при

следующем республиканском правительстве США во времена так называемой

''рейганомики", позволившей ослабить инфляцию при реальном укреплении

доллара.

Новизна концепции государственного вмешательства

в экономику, по Фридмену, состоит в том, что она в отличие от кейнсианской

концепции ограничивается жесткой денежной политикой. Последняя тесно связана с

фридменовской "естественной нормой безработицы", достигаемой

посредством постоянного и стабильного темпа роста количества денег в размере

3-4 % в год независимо от состояния конъюнктуры (учитывая средние темпы роста

валового национального продукта США за ряд лет, по которым устанавливается

максимально возможный уровень национальной экономики).

Концепция М. Фридмена о "естественной норме

безработицы" (ЕНБ) основывается как на институциональных, так и на

законодательных детерминантах (подразумевая под первыми, например, профсоюзы, а

под вторыми - возможность, к примеру, принятия закона о минимальном уровне

заработной платы). Она позволяет обосновывать минимальный уровень безработицы,

при котором в течение определенного периода времени инфляция будет невозможна.

По мнению М. Блауга, "ЕНБ, к которой постоянно возвращается экономика, -

это современная монетарная версия старой классической доктрины строго

пропорционального отношения между количеством денег и ценами в долгосрочной

перспективе; "якорь", который удерживает процентную ставку в

устойчивом положении".

Чтобы представить концепцию Фридмена, выделим её

исходные положения, в той или иной степени, разделяемые его сторонниками.

Первый тезис - признание устойчивости рыночного

хозяйства. Рыночная экономика, по мнению монетаристов, сама в силу внутренних

тенденций и условий стремится к стабильности, саморегулированию. Система

рыночной конкуренции обеспечивает высокую стабильность. Цены выполняют роль

главного инструмента, обеспечивающего корректировку в случае нарушения

равновесия. Возникновение отклонений, диспропорций обычно является результатом

внешнего вмешательства, ошибок государственного регулирования, а не внутренних

причин. Рынок обладает возможностями амортизировать, успокоить шоковые

импульсы.

Постулат об устойчивости рыночного хозяйства

направлен против утверждения Кейнса о необходимости государственного

вмешательства, которое, дескать, нарушает естественный процесс.

Второй тезис - приоритетность денежных факторов.

Среди различных инструментов, воздействующих на экономику, предпочтение следует

отдавать денежным инструментам. Именно они (а не административные, не ценовые

методы, не налоговая система) способны наилучшим образом обеспечить

экономическую стабильность как главную цель регулирования.

Если Кейнс оценивал бюджетную политику как

инструмент достаточно точный, быстрый и предсказуемый по результатам, то в

отличие от него Фридмен характеризует подобным образом денежно-кредитную

политику.

Деньги - это особый товар; их основное свойство

заключается в ликвидности. Имея деньги, их можно всегда реализовать, приобрести

на них любой товар. Деньги реализуют особую функцию, они способны выполнять

регулирующую, стабилизирующую роль. Они влияют на экономику через

институционную структуру, банковскую систему, создающую деньги и формирующую

финансовую политику. Деньги влияют на цены, потребительский спрос, уровень

издержек, объем и структуру производства.

Фридмен исходит из того, что между движением

денег (темпами роста денежной массы) и динамикой валового национального

продукта существует достаточно тесная корреляционная связь. Ускорение или

замедление темпов роста денежной массы сказывается на развитии деловой

активности, циклических колебаниях производства.

Третий тезис - регулирование должно

ориентироваться не на текущие, а на долгосрочные задачи. Дело в том, что

последствия колебаний денежной массы сказываются на основных экономических

параметрах не сразу, а с некоторым разрывом во времени. Обычно лаг (временной

разрыв) составляет несколько месяцев. Он неодинаков по странам, зависит от

состояния конъюнктуры, других факторов.

Анализ лагов приводит Фридмена к выводу о

требованиях к проводимой денежной политике. Текущие коррективы с целью

воздействия на конъюнктуру обычно запаздывают. Результаты оказываются

противоположными ожидаемым. Прогнозы на сколько-нибудь длительный период

ненадежны. Обстановка и основные экономические параметры быстро меняются.

Поэтому денежная политика призвана ориентироваться не на текущие эффекты и

краткосрочные изменения, а носить долгосрочный характер.

Четвертый тезис - необходимость изучения мотивов

поведения людей. «Рынок есть взаимозаинтересованность. Суть рынка в том, что

люди собираются и достигают соглашения». Важны личная инициатива, условия для

ее активизации. Необходимы учет и анализ действий участников экономического

процесса. На основе такого анализа можно строить прогнозы, что и является

задачей экономиста. Справедливость прогнозов служит проверкой правильности

теоретических выводов и постулатов.

В качестве примера можно ссылаться на

рассмотрение и оценку поведения людей при выборе альтернативных вариантов с

различной степенью риска. Обращает на себя внимание то, что выбор среди

различных степеней риска имеет место не только в страховании или азартных

играх, где он весьма нагляден, но и «явно присутствует и является важным в

гораздо более широкой сфере экономических альтернатив». Он присутствует при

выборе профессии. В одних профессиях предполагаемый доход будет находиться в

весьма узких пределах (работа бухгалтера), в других - доход может существенно

варьироваться (профессия артиста), в третьих - перспективы крупного успеха

ожидаются из-за незнания реальной ситуации. «Главные экономические решения

человека, в которых важную роль играет риск, касаются использования имеющихся у

него возможностей: какой профессией заняться, в какой предпринимательской

деятельности участвовать, как инвестировать капитал...» Фридмен -

экономист-математик, предпочитающий точность оценок и формулировок;

теоретические обобщения и «математическое изящество» стремится сочетать с

изучением реальных побуждений людей, с объяснением «наблюдаемого поведения». Он

считает, что люди упрямы, их мотивы зависят от многих факторов, в том числе от

степени информированности, ожиданий, предвидения действий правительства.

Практика убедительно показала, что монетаризм не

способен решать долговременные, стратегические задачи. «Шоковая терапия» - не

радикальное лекарство. Она порождает инфляцию, падение производства,

неэффективную структуру, свертывание инвестиций. Финансовая сфера отрывается от

производственной. Рецепты монетарной теории не должны рассматриваться как

универсальная схема. Их следует использовать с учетом реальных условий в

сочетании с другими мерами экономической политики

ГЛАВА 2. МОНЕТАРНАЯ ПОЛИТИКА КАК

ИНСТРУМЕНТ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ РЫНОЧНОЙ ЭКОНОМИКИ

.1 Методы монетарной политики. Их

эффективность

Методы денежно-кредитной политики делятся на две

группы - общие и селективные. Общие методы воздействуют на рынок ссудных

капиталов в целом. Селективные методы нацелены на регулирование конкретных

видов кредита или кредитование отдельных отраслей экономики и крупных

предприятий.

Общими являются следующие методы

денежно-кредитной политики.

. Учетная (дисконтная) политика - один из

наиболее старых и испытанных методов кредитного регулирования. Это условия, на

которых центральный банк покупает векселя у коммерческих банков. Она относится

к прямым методам регулирования и представляет собой вариант регулирования

стоимости банковских кредитов. В случае когда предприниматель расплачивается с

поставщиком не сразу, а через определенный срок, например квартал, для

подтверждения отсрочки платежа он обычно выписывает вексель. Поставщик товара

может либо ожидать наступления срока его оплаты, либо оплатить им свои денежные

обязательства, либо реализовать его коммерческому банку. Покупая вексель,

коммерческий банк тем самым осуществляет его учет, но выплачивает продавцу не

всю сумму, а лишь часть, удерживая определенный процент (комиссию).

Коммерческий банк в случае необходимости может переучесть полученный вексель в

центральном банке, при этом последний удерживает в свою пользу также

определенный процент, или учетную ставку. Устанавливая единую учетную ставку,

центральный банк тем самым определяет ее самую низкую границу для коммерческих

банков. Комиссионный процент коммерческих банков превышает ставку центрального

банка, как правило, на 0,5-2%. Если учетная ставка повышается, то объем

заимствований у центрального банка сокращается, а следовательно, уменьшаются и

операции коммерческих банков по предоставлению ссуд. К тому же, получая более

дорогой кредит, коммерческие банки повышают и свои ставки по ссудам. Волна

удорожания денег прокатывается по всей системе. Предложение денег в экономике

снижается. Уменьшение учетной ставки действует в обратном направлении: вызывает

рост предоставления ссуд коммерческими банками и оживление инвестиционной

активности. В России функцию учетной ставки выполняет ставка рефинансирования

ЦБ РФ, по которой осуществляется предоставление прямых кредитов, переучет

векселей, ссуды под залог ценных бумаг, организация кредитных аукционов. В

сентябре 2012 г. учетная ставка рефинансирования была установлена на уровне

8,25 %. В 2013 г. ставку рефинансирования решили не изменять, и она останется

на прежнем уровне - 8, 25. Изменения возможны только во второй половине 2013

года, когда в зависимости от темпов инфляции и динамики экономического роста,

она может быть уменьшена или наоборот увеличена на 0, 25 процентного пункта.

При установлении данной ставки учитывается

влияние процентной политики на формирование производственных затрат и на

уровень доходности вкладов физических лиц в коммерческих банках. Объем

кредитов, получаемых коммерческими банками у Банка России, составляет лишь

незначительную часть привлекаемых ими средств. Поэтому изменение учетной ставки

центрального банка стоит рассматривать скорее как индикатор общеэкономической

ситуации в стране, информирующий экономических агентов о направлении изменения

инфляционной ситуации.

. Операции на открытом рынке - продажа или

покупка центральным банком у коммерческих банков ценных бумаг (государственных

казначейских обязательств, а также облигаций промышленных компаний и банков и

учитываемых центральным банком коммерческих векселей). Этот метод стал активно

использоваться после Второй мировой войны, когда центральные банки стран в

значительной мере переориентировались на косвенные методы регулирования

экономики. При покупке ценных бумаг увеличивается, а при их продаже уменьшается

объем собственных резервов коммерческих банков в отдельности и банковской

системы в целом, что обусловливает изменение стоимости кредита, а значит, и

спроса на деньги.

Операции на открытом рынке различаются по

следующим критериям:

) условия сделки - купля-продажа за наличные или

купля на срок с обязательной обратной продажей (операции РЕПО);

) объекты сделок - операции с государственными

или частными бумагами;

) срочность сделки - краткосрочные операции с

ценными бумагами (до трех месяцев) и долгосрочные (от года и более);

) сфера проведения операций охватывает только

банковский сектор или включает в себя и небанковский сектор рынка ценных бумаг;

) способы установления ставок определяются

центральным банком или рынком.

В России под операциями на открытом рынке

понимается купля-продажа ЦБ РФ государственных ценных бумаг, обладавших вплоть

до финансового кризиса в августе 1998 г. высокой ликвидностью и высокой

степенью доходности. Коммерческие банки являются основными инвесторами на рынке

ценных бумаг, что расширяет регулирующее воздействие ЦБ РФ на их кредитные

возможности.

. Установление норм обязательных резервов

коммерческих банков - это метод прямого воздействия на величину банковских

резервов. Впервые он был применен в США в 1933 г. Коммерческие банки обязаны

часть своих депозитов хранить в центральном банке в виде обязательных резервов

как гарантию выполнения своих обязательств перед клиентами. Их доля (норма

обязательного резервирования) устанавливается законодательно Центробанком.

Данный метод способствует укреплению банковской ликвидности, т.е. способности

банков выполнять свои обязательства перед клиентами. В то же время эти нормы

выступают в качестве прямого ограничителя инвестиций. Изменение нормы

обязательных резервов определяет величину денежного мультипликатора,

характеризующего кратность прирастания предложения денег в результате

увеличения денежной базы. Чем выше норма обязательных резервов, тем меньшая

доля средств может быть использована коммерческими банками для активных

операций, что ведет к сокращению денежной массы. И наоборот, снижение нормы

обязательного резервирования имеет своим следствием увеличение возможности

кредитования коммерческими банками и рост денежного предложения. Таким образом,

изменяя норму обязательных резервов, центральный банк оказывает воздействие на

динамику денежной массы и на инвестиционную активность.

Нормативы обязательных резервов (резервные

требования), установленные Банком России по обязательствам кредитных

организаций перед банками-нерезидентами в валюте Российской Федерации и в

иностранной валюте, составляют 4,25%; по обязательствам перед физическими

лицами в валюте Российской Федерации - 4,25%; по иным обязательствам кредитных

организаций в валюте Российской Федерации и обязательствам в иностранной валюте

- 4,25%.

Селективные методы денежно-кредитной политики, в

частности, включают:

) контроль по отдельным видам кредитов (кредитов

под залог биржевых ценных бумаг, потребительских кредитов, ипотечного

кредитования), осуществляемый, как правило, в периоды напряжения на рынке

ссудных капиталов, когда государство ставит своей задачей перераспределение их

в пользу определенных отраслей или ограничение общего объема потребительского

спроса;

) регулирование риска и ликвидности банковских

операций в основном путем установления соотношения выданных кредитов с суммой

собственных средств банка.

В качестве приоритетных направлений

государственной поддержки денежно-кредитной политики в России можно выделить:

стимулирование внешнеэкономической деятельности;

инвестиционные проекты в развитие передовых

технологий и отраслей промышленности, прежде всего в экспортное производство и

импортозамещение;

обеспечение реструктуризации и повышения

эффективности сельского хозяйства;

ипотечное кредитование жилищного строительства.

Одновременно ЦБ РФ предполагает определить

структурные приоритеты промышленности и региональной политики, создать систему

финансовых стимулов развития реального сектора экономики, включая

государственные гарантии по кредитам.

Выбор инструмента денежно-кредитной политики и

эффективность выбранного принципа реализации денежно-кредитной политики

непосредственно связаны с преобладающим механизмом денежной трансмиссии в

экономике.

В современной денежной теории трансмиссия

денежно-кредитной политики определяется как механизм, посредством которого

финансовые инструменты, используемые центральными банками, влияют на

экономические процессы и, прежде всего, на инфляцию. В общем виде схема

трансмиссионного механизма денежно-кредитной политики представлена на рисунке

2, где трансмиссионные каналы отражены как четыре основных блока.

Рисунок 2 - Общая схема трансмиссионного

механизма

Наиболее известны и исследованы следующие каналы

трансмиссионного механизма: канал процентных ставок, кредитный канал, канал

валютного курса, а также ставший популярным в последнее время на Западе канал

стоимости активов.

В России активное формирование каналов передачи

решений денежно-кредитной политики в реальную экономику происходило в 1996-1997

гг. До кризиса 1998 г. создавались предпосылки для эффективного

функционирования следующих каналов: кредитного, процентных ставок и валютного

курса. Кризис практически полностью разрушил только еще формировавшиеся связи

во всех каналах трансмиссионного механизма. Стагнация банковской системы в

послекризисный период приводила к тому, что импульсы денежно-кредитной политики

практически блокировались на уровне финансовых рынков. Лишь к 2000 г. появились

некоторые признаки частичного их восстановления.

2.2 Эффективность монетарной

политики в России

Развитие и рост национальной экономики во многом

зависят от эффективности проводимой центральным банком денежно-кредитной

политики. Эффективность выступает как индикатор развития, она же его важнейший

стимул.

Эффективность денежно-кредитной политики видится

в результативности управления сферой денежно-кредитных отношений, которая

характеризуется результатами точного и быстрого достижения монетарными властями

поставленных целей, действенностью и целесообразностью предпринятых мер,

адекватностью принятых управленческих и финансовых решений. Критериями оценки

эффективности монетарной политики в целом выступят достигнутые

макроэкономические результаты денежно-кредитного регулирования в зависимости от

намеченных целей (количественные показатели). Ведь достижение в первую очередь

именно этих задач преследуют стратегические цели подъёма экономики, снижения

инфляции и безработицы.

Ежегодно Центральный банк России составляет

«Основные направления единой государственной денежно-кредитной системы. В этом

документе рассматриваются различные ситуации возможного развития экономики

страны на рассматриваемый период с указанием конкретных цифр, которых

необходимо достичь (уровень инфляции, ВВП, объем денежной массы в обращении,

спрос и предложения денежных средств и т.п.), в этом же документе подводятся

итоги за соответствующих показателей за предыдущий год, а также инструменты

денежно-кредитной системы на текущий год.

В 2012 г. ЦБ РФ продолжил сокращать свое

вмешательство в функционирование валютного рынка: объем его валютных

интервенций по итогам года находился на минимальном уровне за последние

десятилетия. При этом ключевой особенностью денежно-кредитной политики в 2012

г. стало то, что Банк России окончательно перешел к практике формирования

денежного предложения за счет выдачи кредитов коммерческим банкам. По итогам

года задолженность банков перед ЦБ РФ превысила уровень конца 2008 г. - начала

2009 г. Однако в отличие от кризисного периода основной прирост задолженности

пришелся не на беззалоговые кредиты, а на операции РЕПО, т.е. качество

кредитного портфеля улучшилось.

В 2012 г. объем чистой покупки валюты ЦБ РФ на

рынке снизился с 10,5 млрд долл. в 2011 г. до 6,8 млрд долл. В результате по

итогам года величина международных резервных активов ЦБ РФ изменилась

незначительно: с 498,6 млрд долл. по данным на 1 января 2012 г. до 537,6 - на 1

января 2013 г. (Приложение А и Приложение Б).

В результате в 2012 г., как и годом ранее,

валютные интервенции ЦБ РФ практически не оказывали воздействия на динамику

денежной базы (Приложение В). Практически на протяжении всего прошлого года

денежная база в широком определении сокращалась: за январь-ноябрь она снизилась

на 4,5%, до 8257 млрд руб. Отметим, что во втором полугодии сокращение денежной

базы происходило более медленными темпами по сравнению с первым полугодием. В

течение последнего квартала широкая денежная база начала расти из-за

традиционного увеличения государственных расходов в конце года.

Сокращение денежной базы связано, с одной

стороны, с существенным снижением валютных интервенций регулятора (максимальный

в 2012 г. объем валютных интервенций в марте - 4,3 млрд долл. - снизился в 180

раз, до 23,6 млн долл. в октябре), а с другой стороны, с накоплением профицита

бюджета на счетах правительства в ЦБ РФ (Приложение Г). При этом основным

источником роста денежной базы оставались средства Банка России, который

увеличил объем предоставленных коммерческим банкам кредитов.

Как видно из приложения Д, быстрое увеличение

задолженности коммерческих банков перед ЦБ РФ началось в конце 2011 г. В 2012

г. уровень задолженности практически достиг пиковых значений периода 2008-2009

гг. Таким образом, в настоящее время именно кредиты ЦБ РФ формируют денежную

базу. Однако заметим, что в отличие от периода кризиса прирост задолженности

происходит в основном в результате расширения операций РЕПО, а не беззалогового

кредитования, что повышает качество кредитного портфеля ЦБ РФ. Высокая

зависимость коммерческих банков от средств ЦБ РФ позволяет ему эффективнее

влиять на рыночные процентные ставки, регулируя процентные ставки по своим

кредитам инструментами предоставления и абсорбирования ликвидности.

Рассмотрим структуру денежной базы (в широком

определении) более подробно (таблица 1).

Таблица 1 -Динамика денежной базы в широком

определении в 2012 г. (млрд руб.)

Объем наличных денег в обращении за 2012 г.

вырос на 11,2%, составив на конец года 7667,7 млрд руб. Обязательные резервы за

год увеличились с 378,4 млрд руб. до 425,6 млрд руб. Практически на протяжении

всего прошлого года на денежном рынке наблюдался дефицит рублевой ликвидности.

Избыточные резервы с января по ноябрь 2012 г. сокращались: корреспондентские

счета коммерческих банков в Банке России снизились на 154,2 млрд руб., депозиты

кредитных организаций в ЦБ РФ - на 250 млрд. руб., вложения кредитных

организаций в облигации Банка России по-прежнему оставались нулевыми. Однако

резкое увеличение государственных расходов в декабре привело к росту избыточных

резервов: в целом за год корреспондентские счета увеличились на 38,2%, до 1,4

трлн руб., а депозиты - на 3,9%, до 403,3 млрд руб. Если в I квартале текущего

года годовой темп прироста рублевой денежной массы M2 был относительно

стабильным (около 21-22% в годовом выражении), то начиная со II квартала 2012

г. он начал снижаться, достигнув 11,9% на 1 января 2013 г. Замедление темпа прироста

денежной массы, по всей видимости, будет оказывать сдерживающее влияние на

инфляцию в начале 2013 г.

В 2012 г. денежный мультипликатор (отношение M2

к денежной базе) практически не изменился и оставался на уровне около 3. Такое

значение денежного мультипликатора является средним значением для развивающихся

экономик, в то время как в развитых странах он, как правило, находится в

пределах 5-8.

По итогам 2012 г. темп прироста потребительских

цен превысил прошлогодний показатель, который оказался минимальным за всю

новейшую историю нашей страны (+6,1%) (рисунок 3).

В первом полугодии 2012 г. перенос ежегодной

индексации регулируемых государством цен и тарифов на платные услуги населению

с 1 января на 1 июля, а также замедление темпов роста денежного предложения в

2011 г. стали основными факторами снижения инфляции. Кроме того, уменьшению

инфляционного давления способствовали сдержанный рост цен производителей

(индекс цен производителей промтоваров в первом полугодии 2012 г. к первому

полугодию 2011 г. составил 6,1% против 19,9% в предыдущем году) и умеренные

мировые цены на продовольствие.

Рисунок 3 - Темпы прироста потребительских цен в

РФ в 2011-2012 гг. (в годовом выражении)

Однако начиная с лета темпы прироста потребительских

цен начали нарастать. Отметим, что как замедление инфляции в первом полугодии,

так и ее ускорение во втором носило в большей степени немонетарный характер.

Прежде всего, важным фактором инфляции стало увеличение темпа прироста цен на

продовольствие, которому способствовало, с одной стороны, угасание эффекта

высокой базы 2011 г., а с другой - гибель зерновых в ряде регионов страны и

мира. На рост продовольственных цен в РФ также оказало негативное влияние

ухудшение конъюнктуры мирового аграрного рынка. Кроме того, рост

потребительских цен во втором полугодии был вызван повышением административно

регулируемых тарифов.

В октябре-декабре прошедшего года инфляция

стабилизировалась: в годовом выражении она замедлилась до 6,5%. Причинами этого

стали сразу несколько факторов: угасание негативного воздействия плохого

урожая, снижение базовой инфляции, а также замедление экономической активности.

Как показано в приложении Е, по итогам 2012 г.

удорожание продовольственных товаров происходило в 1,7 раза быстрее, чем в 2011

г. Значительный вклад в рост продовольственных цен внесли алкогольные напитки,

подорожавшие на 12,1% из-за повышения акцизов. В связи с неблагоприятными

погодными условиями также быстро дорожали плодоовощная продукция (+11%), хлеб и

хлебобулочные изделия (+12%), а также мясо и птица (+8,3%), цены на которые

обычно растут вслед за удорожанием зерна.

Непродовольственные товары в 2012 г. дорожали

медленнее всего (+5,2%). Тем не менее, повышение цен на табачные изделия

оказалось максимальным по всем группам потребительских товаров и услуг,

составив 22,6%. Такое резкое увеличение цен на табачные изделия было вызвано в

основном ростом акцизов. Темпы удорожания автомобильного бензина в 2012 г.

снизились по сравнению с 2011 г. с 14,9 до 6,8%. Этому способствовало

«замораживание» розничных цен на топливо в январе-марте 2012 г. на уровне цен

2011 г.

В 2012 г. платные услуги населению подорожали на

7,3% по сравнению с 2011 г. Стоит отметить замедление темпов роста цен по

большинству групп услуг. Сравним темпы прироста потребительских цен в России и

других странах СНГ (таблица 2).

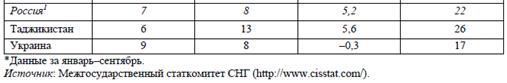

Таблица 2 - Динамика индексов потребительских

цен в странах СНГ в 2010−2012 гг., % в год

По итогам трех кварталов 2012 г. (таблица 2)

Россия оказалась на 3-м месте по темпам роста потребительских цен после

Белоруссии и Таджикистана среди стран СНГ. Отметим, что в ряде стран региона

наблюдалась дефляция: в Азербайджане (-2,7%), Армении (-1,5%) и на Украине

(-0,3%). Таким образом, инфляция в РФ продолжает оставаться сравнительно

высокой на фоне не только развитых стран, но и других стран региона.

В начале 2013 г. сдерживающими инфляцию

факторами станут стабилизация цен на продовольствие, начавшаяся в конце 2012

г., замедление экономической активности, умеренный рост денежного предложения.

В итоге можно ожидать замедления потребительской инфляции к середине года до

уровня около 6%. В то же время дальнейшая динамика инфляции будет определяться

как ситуацией в мировой экономике, в том числе на мировом продовольственном

рынке, так и внутрироссийскими тенденциями в области регулирования тарифов на

услуги ЖКХ, антимонопольной и налоговой политики.

В настоящее время в финансовой системе

Российской Федерации сохраняется достаточно благоприятная ситуация. Этому

способствуют позитивные макроэкономические условия - прежде всего высокий

уровень цен на нефть. На фоне общего замедления роста глобальной экономики

темпы роста ВВП в России не замедляются, а даже возрастают. Так,

Минэкономразвития РФ прогнозирует, что в текущем году экономика страны вырастет

на 3,6%, что на 0,2 процентных пункта больше, чем в 2012 году. Более того,

согласно озвученному 20 февраля 2013 г. прогнозу главы постоянного

представительства Международного валютного фонда в России Одда Пер Брекка, ВВП

России по итогам нынешнего года вырастет на 3,7% 24.

Положительного сальдо текущего счета платежного

баланса, формируемое благодаря высоким сохраняющимся ценам на нефть, формирует

условия для стабильности курса национальной валюты на фоне сокращения

вмешательства Банка России в процесс курсообразования.

Кроме того, достигнутые, во многом благодаря и

усилиям со стороны Банка России, условия вступления России во Всемирную

торговую организацию позволяют сохранять сложившиеся условия конкуренции в

банковском секторе и создают дополнительные механизмы доверия к равенству

регулятивных условий деятельности российских банков вне зависимости от

источника происхождения капитала.

В 2012 г. валюта баланса финансовых институтов

продолжала увеличиваться. Так, например, в прошедшем 2012 году банковский

сектор, на который приходится свыше 90% активов финансовой системы, показал

высокие результаты. Годовой темп прироста активов составил 18,9%, а их величина

достигла 49,5 трлн. рублей. Прибыль российских банков на 1 января 2013 года

достигла рекордного уровня - 1 011,9 млрд. рублей. 40.

В то же время, стабильность российских кредитных

организаций в значительной степени определяется ситуацией в реальном секторе, и

в первую очередь в добывающей промышленности. Банки по-прежнему подвержены

высоким рискам в случае ухудшения внешней конъюнктуры - усиления европейского

экономического кризиса, резкого замедления экономического роста в крупных

странах, возможного падения цен на энергоресурсы.

Российская экономика достаточно сильно

подвержена риску влияния замедления глобального экономического роста,

обострения долгового кризиса и повышения нестабильности на мировых финансовых

рынках. В силу специфики структуры российской экономики и большой доли

нефтегазовых доходов в общем объеме экспортной выручки, падение цен на

энергоносители, отток капитала на фоне высокой доли присутствия нерезидентов на

рынке акций и, как следствие, ослабление платежного баланса является наиболее

существенными факторами ухудшения ситуации в российском финансовом секторе.

После кризисного периода 2008-2009 гг. в России

наблюдается устойчивый чистый отток частного капитала. Вывод капитала

международными и российскими инвесторами может усиливаться в случае дальнейшего

развертывания кризисных явлений в моровой экономике и снижения склонности

инвесторов к риску. Однако реализация масштабного внешнего шока, подобного

событиям 2008 г., маловероятна ввиду того, что ведущие центральные банки

продолжают осуществлять стимулирование и поддержку экономик.

Банк России в предстоящий трехлетний период

сохранит преемственность реализуемых принципов денежно-кредитной политики и

планирует к 2015 году завершить переход к режиму таргетирования инфляции. В

рамках данного режима приоритетной целью денежно-кредитной политики становится

обеспечение ценовой стабильности, то есть поддержание стабильно низких темпов

роста цен. Денежно-кредитная политика, направленная на контроль над инфляцией,

будет способствовать достижению более общих экономических целей, таких как

обеспечение условий для устойчивого и сбалансированного экономического роста и

поддержание финансовой стабильности.

Реализация денежно-кредитной политики Банка

России предполагает установление целевого значения изменения индекса

потребительских цен.

В качестве главной цели денежно-кредитной

политики Банка России ставится задача снижения темпов прироста потребительских

цен в 2013 году до 5-6%, в 2014 и 2015 годах - до 4-5%.

Благодаря реализации Банком России комплекса

мер, направленных на совершенствование системы инструментов, а также на

повышение гибкости валютного курса рубля, в последние годы была достигнута

большая управляемость процентными ставками денежного рынка. Важной

стратегической задачей в среднесрочной перспективе становится выстраивание

более действенного трансмиссионного механизма денежно-кредитной политики, а

также повышение доверия к Банку России как органу, отвечающему за ценовую

стабильность. Тем самым создается основа для более эффективного управления

инфляционными ожиданиями экономических субъектов.

В целях дальнейшего повышения действенности

процентной политики Банк России в предстоящий трехлетний период продолжит

постепенно увеличивать гибкость механизма курсообразования и к 2015 году

предполагает осуществить переход к плавающему валютному курсу, отказавшись от

использования связанных с уровнем курса операционных ориентиров курсовой

политики. Соответственно, в рамках данного режима проведение регулярных

валютных интервенций с целью воздействия на динамику курса рубля будет

прекращено.

В целях дальнейшего повышения действенности

процентной политики Центральным банком Российской Федерации в предстоящий

трехлетний период намечено постепенное увеличение гибкости механизма

курсообразования, которое к 2015 году позволит осуществить переход к плавающему

валютному курсу, отказаться от использования связанных с уровнем курса

операционных ориентиров курсовой политики. Результатом данного режима в итоге

может стать полное прекращение практики проведения регулярных валютных

интервенций с целью воздействия на динамику курса рубля.

Следует отметить, что одной из основных задач

Банка России в среднесрочной перспективе по-прежнему будет оставаться обеспечение

финансовой стабильности, поскольку она выступает необходимым условием

нормального функционирования трансмиссионного механизма денежно-кредитной

политики. Как известно банковская система является основным звеном передачи

сигналов финансовой политики в реальный сектор экономики. Поэтому от степени

устойчивости и эффективности работы системы финансового посредничества зависит

не только выполнение главной цели денежно-кредитной политики по поддержанию

ценовой стабильности, но и состояние общего макроэкономического равновесия.

Банк России намерен продолжать совершенствовать

инструменты мониторинга системы финансового посредничества (в том числе

постоянный анализ движения цен на рынках активов, тенденций в динамике денежных

агрегатов и кредитной активности), чтобы при возникновении угрозы финансовой

стабильности иметь возможность оперативно принять соответствующие меры в

области денежно-кредитной политики и банковского регулирования и надзора.

Большое внимание Банком России в среднесрочной

перспективе будет уделено совершенствованию российской национальной платежной

системы, эффективная работа которой, в том числе во взаимодействии с

зарубежными платежными системами, является необходимым условием повышения

действенности мер денежно-кредитного регулирования и развития внутреннего

финансового рынка.

В планах Центрального банка видное место

отводится усилению координации усилий Банка России и Правительства Российской

Федерации в вопросах реализации единой государственной денежно-кредитной

политики, учитывающих степень влияния регулируемых цен и тарифов на темпы роста

потребительских цен, целесообразности принятия решений об их индексации с

учетом целевых ориентиров по инфляции.

Как известно, результативность денежно-кредитной

политики также во многом зависит от состояния государственных финансов.

Представляется, что последовательное проведение

бюджетной политики, направленной на постепенное сокращение нефтегазового

дефицита бюджета и обеспечение долгосрочной сбалансированности и устойчивости

бюджетной системы, внесет позитивный вклад в поддержание финансовой и общей

макроэкономической стабильности, создаст благоприятные условия для

экономического роста и достижения целей денежно-кредитной политики.

Немаловажным представляется расширение Банком

России практики регулярного разъяснения широкой общественности целей и

содержания денежно-кредитной политики, оценки макроэкономической ситуации,

послужившие основанием для его решений. Развитие информационного взаимодействия

Банка России с обществом будет способствовать улучшению управления

инфляционными ожиданиями и создавать фундамент для обеспечения доверия

экономических агентов к Банку России и проводимой им денежно-кредитной

политики.

ЗАКЛЮЧЕНИЕ

Монетарная (денежно-кредитная) политика

представляет собой один из элементов единой государственной экономической

политики наряду с социальной, институциональной, структурной, инвестиционной,

бюджетно-налоговой, научно-технической, внешнеэкономической политикой. Высшая

цель денежно-кредитной политики: обеспечение результативной занятости,

постоянство цен и увеличение реального объема ВНП.

Так или иначе, проводником монетарной политики

страны выступает ЦБ в соответствии с характерными ему функциями, а объектами

политики показывают спрос и предложение на денежном рынке.

Монетарная (кредитно-денежная) политика

представляет собой меры по регулированию денежного рынка с целью стабилизации

экономики. Она направлена на сглаживание циклических колебаний экономики и

используется для воздействия на экономику прежде всего в краткосрочном периоде.

Монетарная политика влияет на экономическую

конъюнктуру, воздействуя на совокупный спрос. Объектом регулирования выступает

денежный рынок, и прежде всего денежная масса.

Различают два вида монетарной политики:

стимулирующую и сдерживающую. Стимулирующая монетарная политика (expansionary

monetary policy) проводится в период спада, имеет целью

"взбадривание" экономики, стимулирование роста деловой активности и

используется в качестве средства борьбы с безработицей.

Сдерживающая монетарная политика (contractory

monetary policy) проводится в период бума, "перегрева" экономики и

направлена на снижение деловой активности в целях борьбы с инфляцией.

Денежно-кредитная политика - очень

противоречивый инструмент. С ее помощью можно выйти из кризиса, но и не исключено

усугубление сложившихся в экономике негативных тенденций. В ее основе лежит

теория денег, изучающая, в том числе, воздействие денег и денежно-кредитной

политики на состояние экономики в целом. Среди экономистов длительное время

ведутся дискуссии по данной проблеме, обусловленные двумя различными подходами

к теории денег: модернизированной кейнсианской теории, с одной стороны, и

разработанной Милтоном Фридманом современной теории монетаризма - с другой.

Конечные цели монетарной политики: экономический

рост; полная занятость; стабильность цен; устойчивый платежный баланс.

Промежуточные целевые ориентиры монетарной политики: денежная масса в

экономике; процентная ставка; курс национальной валюты.

Инструменты монетарной политики: купля-продажа

государственных ценных бумаг; купля-продажа иностранной валюты; изменение

обязательной резервной нормы; изменение процентной ставки по депозитам

коммерческих банков в ЦБ; изменение ставки рефинансирования.

Денежно-кредитная система включает в себя

множество инструментов и методов, выбор которых каждая страна осуществляет

самостоятельно в соответствии со своими законами и политикой Центрального

банка.

Методы денежно-кредитной политики делятся на две

группы - общие и селективные. Общие методы воздействуют на рынок ссудных капиталов

в целом. Селективные методы нацелены на регулирование конкретных видов кредита

или кредитование отдельных отраслей экономики и крупных предприятий.

На сегодня перед Банком России стоит задача на

основе текущей политики и действующего механизма обеспечить устойчивый

низкоинфляционный рост. В настоящее время происходят коренные изменения в

использовании инструментов денежно-кредитной системы в России, например, явно

замечено некоторое начало перехода от преимущественно административных методов

регулирования банковской деятельности к экономическим.

Банк России намерен сохранить преемственность

реализуемых принципов денежно-кредитной политики и планирует к 2015 г.

завершить переход к режиму таргетирования инфляции. В качестве главной цели

денежно-кредитной политики Банка России ставится задача достижения темпов

прироста потребительских цен в 2013 г. на уровне 5-6%, в2014 и 2015 гг. - 4-5%.

Необходимо отметить, что наиболее часто

применяемым и более эффективным инструментом является изменение ставки рефинансирования

коммерческих банков.

В целях дальнейшего повышения действенности

процентной политики Банк России в предстоящий трехлетний период продолжит

постепенно увеличивать гибкость механизма курсообразования и к 2015 г.

предполагает осуществить переход к плавающему валютному курсу. Соответственно,

в рамках данного режима проведение валютных интервенций будет возможно только в

случае чрезвычайной волатильности рынка и будет направлено на сглаживание

избыточных колебаний курса.

Развитие и применение системы инструментов Банка

России будет направлено не только на достижение целей денежно-кредитной

политики, но и на обеспечение финансовой стабильности, бесперебойного

функционирования платежной системы Банка России и систем расчетов по операциям

с инструментами российского финансового рынка.

Банк России продолжит расширять практику

регулярного разъяснения широкой общественности целей, задач и содержания

денежно-кредитной политики. Это позволяет надеяться, что в дальнейшем Банк

России сможет активно участвовать в формировании инфляционных ожиданий и

завоюет полное доверие экономических агентов к проводимой денежно-кредитной

политике.

СПИСОК ЛИТЕРАТУРЫ

1. Агапова

Т.А., Серегина С.Ф. Макроэкономика: Учебник. - М.: МГУ им М. В. Ломоносова,

изд-во «Дело и сервис», 2006.

. Анализ

трансмиссионных механизмов денежно-кредитной политики в российской экономике /

Дробышевский С.М., Трунин П.В., Каменских М.В. - М.: ИЭПП, 2008.

. Андрюшин

С.Денежно-кредитная политика и глобальный финансовый кризис: вопросы

методологии и уроки для России // Вопросы экономики. - 2008. - № 11.

. Банковское

дело. / под ред. Бабичевой Ю. - М.: Экономика, 1993. - 397 с.

. Банковское

дело. / под ред. Колесникова В.И. - М.: Финансы и статистика, 2000. - 480 с.

. Вечканов

Г. С. Экономическая теория: учебник для вузов/- 3-е издание. - СПб.: Питер,

2011 - 534 с.

. Долан

Э., Кэмпбелл К., Кэмпбелл Р. Деньги, банковское дело и денежно-кредитная

политика. - М.- Ленинград, ПФК Профико и ЛО СП Автокомп, 1991. - 448 с.

. Е.А.

Марыганова, С.А. Шапиро. Макроэкономика. Экспресс-курс: учебное пособие. -

М.:КНОРУС, 2010. ISBN 978-5-406-00716-7/

. Мау

В. Экономическая политика 2007 года: успехи и риски // Вопросы экономики. -

2008. - № 2.

. Носова

С.С. Экономическая теория для бакалавров: учебное пособие/ 2-е изд. М.: Норус

2011

. Денежное

обращение и кредит при капитализме. Под ред. Красавиной Л.Н. - М.: Финансы и

статистика, 1989. - 365 с.

. Поляков

В.П., Московкина Л.А. Структура и функции центральных банков. Зарубежный опыт:

Учебное пособие. - М.: ИНФРА-М, 1996. - 192 с.

. Программа

антикризисных мер правительства Российской Федерации на 2009 г. Сайт

Правительства России. «Российская газета» 20 марта 2009г. // «ГАРАНТ»

. Российская

экономика в 2012 г.: тенденции и перспективы (Вып. 34). М.: Институт Гайдара,

2013. - 656 с.

. Савин

С.А., Гнатюк П.М., Осколкова Н.С. Денежно-кредитная политика: стратегия и

тактика. - Красноярск: Изд-во КрГУ, 1999. - 204 с.

. Симановский

А.Ю. Монетарная политика и экономический рост в России: отдельные аспекты

проблемы // Деньги и кредит. 1999. № 11

. Федеральный

закон от 10 июля 2002 г. № 86-ФЗ (ред. от 23.07.2013) «О Центральном банке

Российской Федерации (Банке России)». - режим доступа #"826332.files/image013.gif">

Рисунок 4 - Динамика денежной базы в узком определении

и международных резервных активов ЦБ РФ в 2008-2012 гг.

ПРИЛОЖЕНИЕ Б

Рисунок 5 - Валютные интервенции (чистая покупка

валюты) Банка России в 2008-2012 гг.

ПРИЛОЖЕНИЕ В

Рисунок 6 - Основные факторы изменения денежной

базы (в широком определении) в 2008-2012 гг.

ПРИЛОЖЕНИЕ Г

монетарный политика фридман

экономика

Таблица 3 - Баланс Банка России в 2011-2012 гг.

ПРИЛОЖЕНИЕ Д

Рисунок 7 - Задолженность кредитных организаций

по кредитам Банка России в 2008-2012 гг.

ПРИЛОЖЕНИЕ Е

Таблица 4 - Годовой темп прироста цен на

отдельные виды товаров и услуг в 2010-2012 гг. (% к декабрю предыдущего года)