Модели управления риском

Введение

Мировая экономика претерпела за последние

десятилетия существенные изменения. Такие процессы как глобализация,

либерализация условий конкуренции в большинстве отраслей, активное внедрение

информационных технологий в бизнес-процессы, предопределили существенные

изменения в среде крупнейших транснациональных компаний: лидеры изменились

почти во всех отраслях, например в телекоммуникациях, фармацевтической отрасли,

розничной торговле, банковском секторе. Причина - неспособность адекватно

реагировать на происходящие изменения. Однако наиболее важная причина -

неэффективное прогнозирование возможных вариантов развития событий. Это в

значительной степени обусловлено уровнем риск-менеджмента в крупных компаниях,

неадекватным существующему рисковому полю.

Риск-менеджмент оформился в отдельную науку во 2

половине 20 века. Впервые серьезные исследования, приведшие к созданию методики

оценки рисков опасных производств, были проведены после известной катастрофы,

произошедшей на газохранилище в Кливленде (США) в 1944 г.

Проблему риск-менеджмента стала за последние

годы одной из важнейших в списке приоритетов корпоративного управления.

Введение должностей CRO (Chief Risk Officer) во многих компаниях, регулярное

появление в годовых отчетах компании информации о методах и подходах к

управлению риском свидетельствуют о подобной тенденции.

Риск, являясь неотъемлемой характеристикой

любого экономической процесса, оказывает существенное влияние на деятельность

любой компании. Чтобы максимизировать вероятность успешной деятельности

компании, необходимо не только выявить и оценить риск, но найти способ им

управлять. К сожалению, традиционное страхование ограничено в своих средствах.

Эта проблема наряду сростом активности компании в области организации

эффективной системы риск-менеджмента, обусловила появление в конце 80-х- начале

90-х годов новых инструментов, получивших впоследствии название - инструменты

комплексного управления риском.

Таким образом, современное общество все более

четко осознает тот факт, что дальнейшее развитие цивилизации невозможно без

установления жесткого контроля над потенциально опасными производствами и за

всеми операциями, проводимыми на рынке.

Управление риском - синтетическая дисциплина,

которая изучает влияние на различные сферы деятельности человека случайных

событий, носящих физический и материальный ущерб.

Впервые понятие «риск» и «ущерб» применительно к

деловой сфере деятельности человека были сохранены в страховом деле, а позднее

в биржевом. Менеджмент в качестве науки управления привнес в новую область

знаний понимание того, как должен быть организован процесс анализа и оценки

риска, а также такие специфические подходы, как потоковые и структурные

диаграммы. При анализе широкого спектра деловых рисков используются методы

финансового и инвестиционного анализа, применяются понятия и методы теории

вероятностей и математической статистики, факторного анализа, теории принятия

решений.

1. Понятие и виды рисков

Понятие риска-“Риск” используется как

существительное, когда речь идет о событии, которое может привести к убыткам.

Риск - это, по сути дела, оборотная сторона свободы предпринимательства.

Оценка риска предполагает измерение возможного

уровня потерь и вероятности их возникновения.

Управление рисками (англ. Risk management) -

процесс принятия и выполнения управленческих решений, направленных на снижение

вероятности возникновения неблагоприятного результата и минимизацию возможных

потерь, вызванных его реализацией. Эффективность зависит от вида риска.

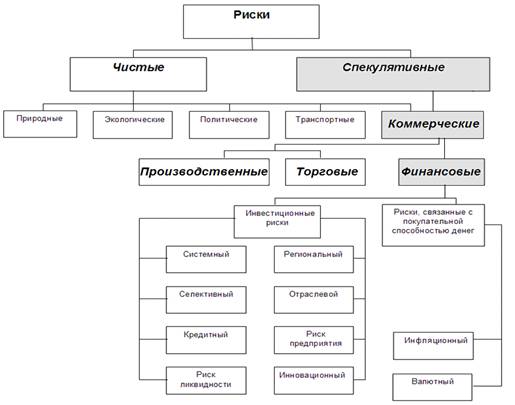

Чистые риски означают возможность получения

отрицательного (ущерб, убыток) или нулевого результата. К этой категории рисков

относятся природные, экологические, политические, транспортные и часть

коммерческих рисков: производственные и торговые. Спекулятивные риски

выражаются в возможности получения как отрицательного, так и положительного

(выигрыш, прибыль) результата. К ним относится другая часть коммерческих рисков

- финансовые риски.

Коммерческие риски представляют собой

вероятность потерь в результате предпринимательской деятельности хозяйствующих

субъектов.

Производственный риск - вероятность убытков или

дополнительных издержек, связанных со сбоями или остановкой производственных

процессов, нарушением технологии выполнения операций, низким качеством сырья или

работы персонала и т.п.

Торговый риск - риск убытков или неполучения

доходов из-за невыполнения одной из сторон своих обязательств по договору,

например, в результате недопоставки или несвоевременной поставки товара,

задержки платежей и т.п.

Финансовые риски связаны с вероятностью потерь

финансовых ресурсов (денежных средств).

Этапы риск-менеджмента

. выявить риск и оценить вероятность его

реализации и масштаба последствий;

. разработать риск-стратегию с целью

снижения вероятности реализации риска и минимизации возможных негативных

последствий;

. выбрать методы и инструменты управления

выявленным риском;

. непосредственное управление риском;

. оценить достигнутые результаты и

скорректировать риск-стратегию.

2. Оценка риска

риск управленческий неблагоприятный потеря

Количественная оценка

Предполагает измерение степени риска с помощью

методов математической статистики и теории вероятностей.

Качественная оценка

Реализуется в форме составления рейтингов на

основе мнений экспертов.

Величина риска = P

* U

где P

- вероятность, U - оценка

возможных потерь.

Наиболее ожидаемый результат ( re ),

определяемый по формуле математического ожидания:

где ri - i-й возможный результат

решения, pi - вероятность i-го результата, n - число возможных

результатов.

Вариация (var) - разброс возможных результатов

решения относительно наиболее ожидаемого значения (математического ожидания).

Этот показатель рассчитывается как среднее квадратичное отклонение от

ожидаемого результата:

Среднее линейное отклонение ( σ

)

- дисперсия:  = var.

= var.

Относительное линейное отклонение - коэффициент

вариации, или колеблемости

( γ ): γ = σ / re

.

Чем больше коэффициент вариации, или

колеблемость, тем более рискованным является решение.

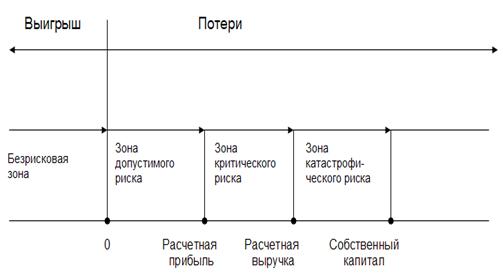

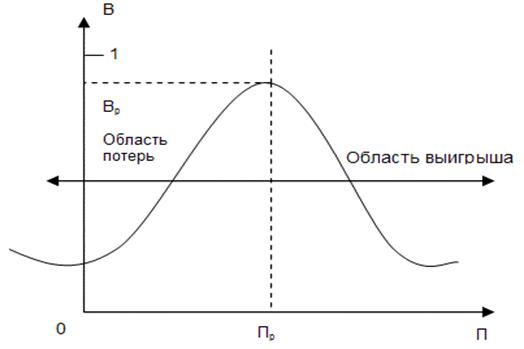

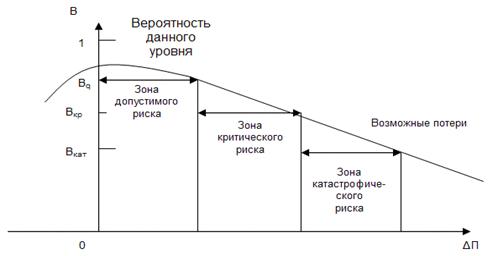

Главное в оценке коммерческого риска состоит в

возможности построения кривой риска и определении зон и показателей

допустимого, критического и катастрофического рисков.

Статистический метод. Состоит в статистическом

анализе потерь, наблюдавшихся в аналогичных видах хозяйственной деятельности,

установлении их уровней и частоты появления.

Экспертный метод. Заключается в сборе и

обработке мнений опытных предпринимателей, менеджеров и специалистов, дающих

свои оценки вероятности возникновения определенных уровней потерь в конкретных

коммерческих операциях.

Расчетно-аналитический метод. Базируется на

математических моделях, предлагаемых теорией вероятностей

На практике при реализации конкретного

управленческого решения, как правило, приходится учитывать не один, а несколько

видов рисков. Для получения обобщенной оценки меры риска необходимо соблюдать

определенные правила.

. Правило поглощения рисков: если риски

относятся к одной области деятельности, но проявление негативных факторов

происходит независимо друг от друга, то вероятность их проявления оценивается

по максимальному значению:

Ро = max{ pi },

где Ро - общая мера риска в данной

области;i - степень частных рисков в данной области.

Пример. Для осуществления производственного

процесса необходимо бесперебойное обеспечение сырьем, электроэнергией и

комплектующими изделиями. Надежность поставщика сырья (вероятность

своевременной поставки сырья определенного качества) оценивается как 0,95,

поставщика комплектующих - 0,9. Вероятность бесперебойной работы энергосистемы

- 0,97. Производственный риск выражается в остановке производственного

процесса, т.е. мера риска является общей. Однако работа электростанции не

связана с деятельностью поставщиков. Поэтому общая степень риска оценивается по

максимальному из возможных значений: рс = 1 - 0,95 = 0,05; рк

= 1 - 0,9 = 0,1;

рэ = 1 - 0,97 = 0,03. Максимальная

степень риска составляет 0,1. Значит, производственный риск (вероятность

остановки производственного процесса) =0,1.

. Правило математического сложения рисков: если

риски относятся к разным областям деятельности и проявление негативных факторов

происходит независимо друг от друга, то вероятность их проявления ( Ро

) оценивается по правилам теории вероятностей для суммы вероятностей независимых

событий. Для двух факторов:

Ро = р1 + р2 +

р1 ∙ р2 .

Цена риска рассчитывается как средняя

арифметическая:

где Mpi - частная мера риска в данной

области.

Пример. Успех реализации управленческого решения

(технологическая инновация) зависит от двух факторов: внимательности персонала

и надежности работы оборудования. Ошибки персонала происходят в среднем 3 раза

на каждые 100 операций. При этом средний ущерб от одной ошибки составляет 1500

руб. Сбои в работе оборудования происходят в среднем 12 раз на каждые 1000

часов работы и каждый сбой обходится в 2500 руб.

Степень риска ошибок персонала составит 0,03.

Степень риска сбоя оборудования - 0,012.

Общая степень риска данного решения (вероятность

дополнительных потерь в результате ошибок персонала или сбоя оборудования):

Ро = 0,03 + 0,012 + 0,03 ∙

0,012 = 0,042.

При этом цена риска (средняя величина потерь)

составит:p = (0,03 ∙ 1500 + 0,012 ∙ 2500) / (0,03 +

0,012) = 1785,7 руб.

. Правило логического сложения рисков: если

риски относятся к разным областям деятельности, но негативные факторы

проявляются в зависимости один от другого, то степень риска рассчитывается как

сумма произведений риска одного события на шансы других:

где pi - степень риска для i-го

случая, qj - оценка шанса для j-го случая (qj = 1 - pi ).

При этом если цена риска предшествующего этапа

реализации решения превышает цену риска последующего, непосредственно

связанного с первым, то второй исключается из расчетов. В противном случае

учитывается только риск второго этапа.

Пример. Управленческое решение (инвестиционный

проект) реализуется в три этапа. Вероятность прекращения проекта на первом

этапе - 0,5, на втором - 0,3 и на третьем - 0,1. Потери на первом этапе

составят 200 тыс. руб., на втором - 400 тыс. руб., на третьем - 300 тыс. руб.

Степень риска проекта в целом составит:

Цена риска проекта в целом составит 400 тыс.

руб., поскольку на каждом из этапов реализуемого проекта убытки не превысят

этой суммы.

Чрезвычайно важно иметь возможность

количественно оценить степень риска, ведущего к банкротству. С этой целью

рассчитывается коэффициент риска, представляющий соотношение максимально

возможного объема убытков и объема собственных средств инвестора.

Кp = У / С,

где Кp - коэффициент риска, У -

максимально возможная сумма убытков, С - сумма собственных средств.

Эмпирические исследования показывают, что

оптимальный коэффициент риска составляет 0,3, а критический (превышение

которого ведет к банкротству) - 0,7.

3. Управление различными видами риска

Управление рисками включает следующие основные

направления деятельности:

. распознавание, анализ и оценку степени

риска;

. разработку и осуществление мер по

предупреждению, минимизации и страхованию риска;

. кризисное управление (ликвидацию

последствий возникающих убытков и выработку механизмов выживания организации).

Для формирования стратегии управления рисками

необходимо дать конкретные ответы на следующие вопросы:

какие именно виды рисков она обязана учитывать в

своей деятельности;

какие способы и инструменты позволяют управлять

подобными рисками;

какой объем риска организация может взять на

себя (приемлемая сумма убытка, которая может быть погашена из собственных

средств).

Однако только формулирования стратегии для

управления риском недостаточно, нужно еще иметь механизм ее реализации -

систему управления рисками, что, в свою очередь, предполагает:

. создание эффективной системы оценки и

контроля принимаемых решений;

. выделение в организации специального

подразделения (работника), которому будет поручено управление рисками;

. выделение средств и формирование

специальных резервов для страхования рисков и покрытия убытков и потерь.

Оценить достигнутые результаты и скорректировать

риск-стратегию.

Способы управления рисками можно разделить на

два основных направления, различающихся как целями, так и применяемыми

инструментами воздействия:

) методы предупреждения и ограничения

риска;

Например, отказ от чрезмерно рисковой

деятельности (метод отказа), профилактика или диверсификация (метод снижения).

) методы возмещения потерь.

Например, аутсорсинг затратных рисковых функций

(метод передачи), формирование резервов или запасов (метод принятия).

Методы предупреждения и ограничения риска:

. Тщательная предварительная экспертиза

вариантов принимаемого решения и оценка соответствующих уровней риска.

. Распределение риска.

. Лимитирование риска.

. Использование различного рода гарантий

и залоговых операций для обеспечения выполнения обязательств должника.

. Ориентация на среднюю норму прибыли

(доходность).

. Применение эффективных систем контроля.

Диверсификация рисков.

Например,

. инвестирование капитала организации в

различные виды деятельности (рекомендуется не менее 12 компаний);

. инвестирование в различные виды ценных

бумаг (оптимальной величиной считается 8-20 видов);

. оптимизация структуры инвестиционного

портфеля (1/3 - крупные фирмы, 1/3 - средние, 1/3 - мелкие);

. дублирование поставщиков (как минимум

два поставщика, а лучше - три-четыре);

. разделение партий (как минимум две

партии) при транспортировке ценного груза;

. сбыт товаров и услуг на нескольких

рыночных сегментах (различные категории потребителей, клиентов, разные регионы

и т.п.);

. хранение ценностей в разных местах и

т.д.

Методы возмещения потерь:

. Резервирование - создание специальных

страховых или резервных фондов.

. Страхование рисков в страховых

организациях.

.1 Принципы управления рисками

Принцип комплексности подразумевает

взаимодействие всех подразделений компании в процессе выявления и оценки рисков

по направлениям деятельности.

Однако, передача функций управления

подразделению, риски которого контролируются, может нейтрализовать

положительный эффект от внедрения процедур управления рисками. Например, отдел

сбыта не должен устанавливать лимиты на кредитование покупателей. Такая

ситуация создает массу возможностей для злоупотреблений и аналогична той, когда

человек сам у себя спрашивает разрешение и сам себе его дает.

Принцип непрерывности, то есть постоянный

мониторинг и контроль рисков предприятия. Это необходимо, поскольку условия, в

которых работает предприятие, постоянно меняются, появляются новые риски,

которые тоже требуют тщательного анализа и контроля.

Принцип интеграции, то есть оценка интегральный

риск компании -взвешенная оценка воздействия на бизнес всего спектра рисков,

начиная от вероятного снижения цен на продукцию и заканчивая возможным ущербом

от технологических аварий.

Организация управления рисками

. разработка детального плана управления

рисками;

. сбор информации о рисках, которым

подвержена организация, их оценка и ранжирование, а также информирование о них

руководства;

. консультирование подразделений компании

по вопросам управления рисками.

Важным моментом организации управления рисками

на предприятии является разграничение полномочий риск-менеджера и

топ-менеджмента компании или собственников бизнеса. Как правило, полномочия

разделяются в зависимости от величины наиболее вероятных потерь в случае

наступления рискового события или размера лимита. Например, лимит, не

превышающий 10 тыс. долл. США, может быть утвержден риск-менеджером, а лимит

свыше этой суммы - финансовым директором. Для обеспечения непрерывности

бизнес-процессов при отсутствии или недостаточности какого-то лимита в

программе по управлению рисками необходимо прописать полномочия соответствующих

лиц компании.

Необходимо определить место подразделения по

управлению рисками в организационной структуре предприятия и принципы его

взаимодействия с другими.

Кредитный риск - это вероятные потери, связанные

с отказом или неспособностью контрагента полностью или частично выполнить свои

кредитные обязательства.

Например, покупатель может не выполнить

обязательства по оплате товаров, после того как они были ему поставлены.

Управление кредитными рисками

При управлении кредитными рисками компания предварительно

определяет приемлемый размер потерь, который она может себе позволить (лимит

потерь). Если та или иная сделка характеризуется риском потерь, размер которых

превышает установленный лимит, она отклоняется. Так компания регулирует уровень

риска по осуществляемым сделкам.

Рыночный риск - возможные потери, возникающие в

результате изменения конъюнктуры рынка.

Например, компания заключила договор на поставку

товаров покупателю через определенное время и зафиксировала в договоре цену

поставки. Когда подошел срок исполнения обязательств по договору, покупатель

отказался от выполнения условий сделки. К этому времени цена на рынке на этот

товар значительно снизилась, в результате из-за реализации товаров по более

низкой цене другому покупателю компания понесла убытки.

Управление рыночными рисками

Управление рыночными рисками, как и кредитными,

осуществляется с помощью системы лимитов. Иными словами, при реализации

продукции, формировании валютного или инвестиционного портфеля вероятные

максимальные потери не должны превышать установленных лимитов.

Рассчитаем лимит на сумму сделки по реализации

продукции. По условиям сделки компания должна поставить продукцию покупателю

через несколько месяцев после заключения договора по заранее оговоренной цене.

Капитал компании составляет 100 млн долл. США;

максимально допустимый утвержденный размер единовременных потерь компании - 20%

от капитала, то есть 20 млн долл. США. На основании исторического анализа,

проведенного риск-менеджером, было определено, что максимальный размер потерь

при заключении подобной сделки может составлять 50% от размера сделки.

Лимит сделки будет равен 40 млн долл. США (100

млн долл. США х 20% : 50%).

Риск ликвидности - вероятность получения убытка

из-за нехватки денежных средств в требуемые сроки и, как следствие,

неспособность компании выполнить свои обязательства.

Например, компания должна рассчитаться по своим

кредиторским обязательствам в течение двух недель, но из-за задержки платежа за

отгруженную продукцию она не располагает наличными денежными средствами.

Очевидно, что со стороны кредиторов к предприятию будут применены штрафные

санкции.

Управление рисками ликвидности

Основой управления рисками ликвидности является

анализ планируемых денежных потоков компании. Данные о сроках и размерах поступлений

и выплат при составлении бюджета движения денежных средств корректируются с

учетом выявленных рисков.

Например, при выявлении кассовых разрывов

менеджмент компании должен ликвидировать их путем перераспределения денежных

потоков либо запланировать получение краткосрочного кредита или займа на

покрытие таких разрывов.

Например, риск выпуска бракованной продукции в

результате нарушения технологического процесса.

Управление операционными рисками

Операционные риски неразрывно связаны с

деятельностью предприятия, и управляют ими, как правило, руководители

структурных подразделений.

Например, начальник производственного

подразделения контролирует изношенность оборудования и определяет необходимые

мероприятия для предотвращения сбоев, связанных с выходом из строя

оборудования.

Для управления операционными рисками необходимо

контролировать сигналы о рисках. В качестве таких сигналов могут выступать и

служебные записки об осложнившейся обстановке на каком-либо участке, о частых

поломках различных узлов одного и того же станка, свидетельствующие о высокой

вероятности его выхода из строя.

Юридический риск - возможные потери в результате

изменения законодательства, налоговой системы и т. д.

Например, сделка будет признана

недействительной, если договор между организациями оформлен с нарушением

юридических норм и правил.

Управление юридическими рисками Управление

юридическими рисками основано на формализации процесса юридического оформления

и сопровождения деятельности компании.

Для того чтобы минимизировать юридические риски,

любые бизнес-процессы компании, подверженные этим рискам (например, заключение

договора поставки), должны проходить обязательную юридическую проверку;

при осуществлении большого количества одинаковых

операций целесообразно использовать типовые формы документов, разработанные

юридическим отделом.

Для управления юридическими рисками следует

ежемесячно запрашивать у юридического отдела реестр незакрытых юридических дел,

исков и проблем с указанием «цены вопроса». У риск-менеджера будет не только

информация о проблемах, но и данные о возможных убытках из-за несвоевременного

решения этих проблем. Необходима отлаженная процедура прохождения документов

(визирование и согласование), а также разделение полномочий ответственных

сотрудников.

.2 Управление финансовым риском

Внешние факторы: политические, законодательные,

природно-естественные, региональные, отраслевые, макроэкономические

(инфляционные и дефляционные, валютные, процентные, структурные).

Внутренние факторы: производственные

(технологические, квалификационные, поставок, транспортные); инвестиционные

(деловые, снижения доходности, селективные, временные); коммерческие (торговые,

потери конкурентоспособности).

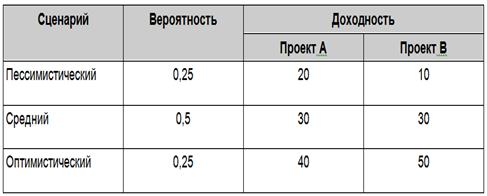

Оценка риска

Можно определить наиболее вероятный исход по

каждому из проектов. Для этого рассчитывается ожидаемая доходность. Это

делается по формуле:

где Дi - доходность по сценарию i;i

- вероятность развития событий по сценарию i;- общее число возможных сценариев.

Наиболее вероятный результат, исходя из

возможных сценариев, для каждого из проектов составит:

ДА = 0,25· 20 + 0,5 · 30 + 0,25 · 40

= 30%;

ДB = 0,25 · 10 + 0,5 · 30 + 0,25 · 50

= 30%.

Итак, наиболее вероятная доходность по проекту А

и проекту В будет одинаковой, и составит 30%.

Разброс (вариация) ожидаемых доходностей по

проекту В больше. Он колеблется от 10 до 50%. По проекту А разброс доходностей

ниже: от 20 до 40%. Уже на основе этих данных можно сделать предварительный

вывод, что проект В является более рискованным. Здесь отклонение ожидаемых

доходностей от наиболее вероятного результата значимее. Но как оценить степень

риска? Для этого необязательно строить графики оцениваемых показателей для всех

проектов. Достаточно использовать такие измерители, как дисперсия,

среднеквадратическое (стандартное) отклонение, коэффициент вариации.

Дисперсия характеризует степень разброса

возможных результатов от наиболее вероятного значения, присущего проекту.

Дисперсия (δ2

) дискретного распределения рассчитывается по формуле:

На основе данных, представленных в таблице,

определим дисперсию для проектов А и В:

Как видим, проект В имеет более высокое значение

дисперсии, и его поэтому можно оценить как более рискованный. Если менеджеры не

склонны рисковать, то они отдадут предпочтение проекту А.

среднеквадратическое (стандартное) отклонение -

Стандартное отклонение измеряется в тех же единицах,

что и оцениваемый показатель. В нашем примере стандартное отклонение для

проекта А равно  = 7,07%, а для

проекта В =

= 7,07%, а для

проекта В =  = 14,1%, что вновь

подтверждает более высокий риск проекта В. Итак, на основе показателей

дисперсии и стандартного отклонения можно сделать вывод о большей рискованности

проекта В. Данный вывод абсолютно справедлив, поскольку наиболее вероятная

доходность по обоим рассматриваемым проектам одинакова и составляет 30%.

= 14,1%, что вновь

подтверждает более высокий риск проекта В. Итак, на основе показателей

дисперсии и стандартного отклонения можно сделать вывод о большей рискованности

проекта В. Данный вывод абсолютно справедлив, поскольку наиболее вероятная

доходность по обоим рассматриваемым проектам одинакова и составляет 30%.

А как быть в том случае, если по одному из

проектов доходность и стандартное отклонение выше, чем по другому?

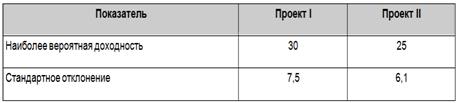

Проект I

является более доходным по сравнению с проектом II,

но одновременно он имеет и большую степень риска.

Коэффициент вариации показывает меру

относительной рискованности и характеризует риск на единицу наиболее вероятного

результата. Коэффициент вариации (CV)

рассчитывается как отношение стандартного отклонения к ожидаемому результату:

В рассматриваемом примере коэффициент вариации

для проекта I равен 7,5 : 30 =

0,25. Для проекта II

характерна иная цифра: 6,1 : 25 = 0,24. Чем выше коэффициент вариации, тем

больше степень риска на единицу результата. Следовательно, проект I,

имеющий более высокий коэффициент вариации, является более рискованным.

Несмотря на то, что проект I

предполагает более высокую доходность, грамотный финансист предпочтет проект II.

Здесь относительный риск (на единицу доходности) все-таки ниже.

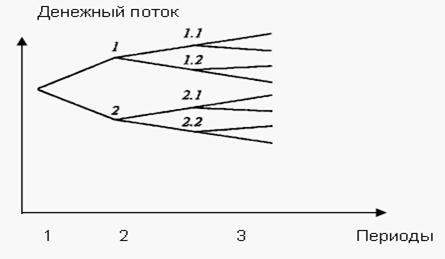

Для оценки временного фактора, когда меняется

математическое ожидание и дисперсия вероятного распределения по мере перехода

от одного этапа к другому, строится древо вероятностей.

, 2 -

исходные вероятности, соответственно, лучшая и худшая;

.1, 2.1 -

условные лучшие вероятности;

.2, 2.2 -

условные худшие вероятности.

если изучить цепочку исходной и условных

вероятностей в их единстве, то получим совместную вероятность развития событий.

Рассмотрим пример расчета чистых денежных

потоков по проекту для двух периодов. Первоначальные вложения составили 20 млн

руб. в период 0. В результате этих вложений возможны два варианта денежных

потоков в 1-м и 2-м периоде.

На основе построенного древа вероятностей можно

рассчитать чистые текущие стоимости денежных потоков по каждой ветви, используя

без рисковую ставку дисконтирования по формуле:

где NPVi

- чистая текущая стоимость денежных потоков по ветви i;

C0 - начальные

инвестиции в период 0;

С -

чистый денежный поток в соответствующий период;

... n -

число периодов;

r -

безрисковая ставка дисконтирования.

В представленной формуле C0

берется со знаком «-», что свидетельствует об оттоке средств с предприятия в

виде произведенных инвестиций. Если в рассматриваемом примере безрисковую

ставку принять на уровне 10%, то для первой ветви чистая текущая стоимость

денежных потоков составит:

Для четвертой ветви денежные потоки представлены

поступлениями в размере 15 млн руб. в 1-м периоде и 40 млн руб. во 2-м периоде.

Чистая текущая стоимость этих денежных потоков рассчитывается по формуле:

На основе рассчитанных NPV

денежных потоков и совместной вероятности для каждой ветви можно определить

математическое ожидание чистой текущей стоимости:

где NPV - математическое ожидание (наиболее

вероятный результат) чистой текущей стоимости денежных потоков по проекту;i

- чистая текущая стоимость денежных потоков по i-й ветви;i -

совместная вероятность для i-й ветви;= 1, ... х - число ветвей.

В таблице 2 представлен расчет чистых текущих

стоимостей по каждой ветви и мат. ожидание.

Математическое ожидание, рассчитанное как

средневзвешенная величина чистых текущих стоимостей по каждой ветви, где в

качестве весов выступает совместная вероятность (сумма последнего столбца

таблицы), в нашем примере составляет 8,71 млн руб. На основе математического

ожидания можно рассчитать дисперсию, стандартное отклонение и коэффициент

вариации для данного проекта

Инвестиционные риски две составляющие риска

любого актива:

) систематический (рыночный);

) несистематический (специфический).

Систематический (рыночный) риск обусловлен

общеэкономическими факторами. Он присущ рынку в целом и возникает по не

зависящим от компании причинам.

Несистематический (специфический) риск

обусловлен специфическими особенностями эмитента, которые можно нейтрализовать

путем включения в портфель ценных бумаг различных эмитентов.

Общий риск включает в себя рыночный и

специфический риски. Мерой систематического риска является коэффициент β

(β-фактор), который

показывает уровень изменчивости актива по отношению к рынку (усредненному

активу).

где βi

- коэффициент i-го актива

(портфеля);

δi -

стандартное отклонение доходности i-го

актива (портфеля);

δm -

стандартное отклонение доходности по рынку в целом;

- корреляция

доходности i-го актива

(портфеля) с доходностью рыночного портфеля.

- корреляция

доходности i-го актива

(портфеля) с доходностью рыночного портфеля.

Коэффициент ковариации доходностей двух активов

А и В рассчитывается по формуле:

где COVAB

- ковариация доходностей А и В;

ДA , ДB - средние

доходности активов А и В за n периодов;

Дi A , Дi B - доходность

активов A и В в i-м периоде;- число периодов наблюдений.

Положительное значение свидетельствует, что

доходности активов изменяются в одном направлении. Отрицательное значение

говорит о том, что доходности активов изменяются в противоположных

направлениях. Если ковариация равна 0, то это означает, что взаимосвязь между

доходностями активов отсутствует.

Другим показателем степени взаимосвязи двух

активов является коэффициент корреляции:

где COVAB - ковариация доходностей

активов А и В;

δA

- стандартное отклонение доходности актива А;

δB

- стандартное отклонение доходности актива В.

Коэффициент корреляции изменяется в интервале от

+1 до -1. Если CorrAB = 1, то это означает, что доходности

изменяются абсолютно одинаково, между ними существует полная корреляция, т.е.

доходности активов А и В имеют прямую функциональную зависимость.

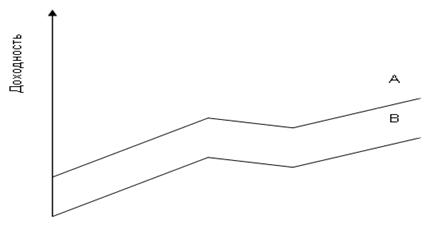

Коэффициент корреляции находится в интервале от

0 до +1, то это свидетельствует, что доходности активов изменяются в одном

направлении при изменении рыночной ситуации. Пример положительной корреляции

представлен.

Когда коэффициент корреляции равен -1, то

доходности двух активов изменяются в противоположном направлении. Если

доходность по активу А растет, то доходность по активу В падает, и наоборот.

Если корреляция отрицательная (от 0 до -1), то

это свидетельствует о том, что при изменении ситуации на рынке доходности

активов А и В изменяются в противоположном направлении.

Выводы

Цели управления рисками проекта - снижение

вероятности возникновения и/или значимости воздействия неблагоприятных для

проекта событий.

Процесс управления рисками проекта обычно

включает выполнение следующих процедур:

Планирование управления рисками - выбор подходов

и планирование деятельности по управлению рисками проекта.

Идентификация рисков - определение рисков,

способных повлиять на проект, и документирование их характеристик.

Качественная оценка рисков - качественный анализ

рисков и условий их возникновения с целью определения их влияния на успех

проекта.

Количественная оценка - количественный анализ

вероятности возникновения и влияния последствий рисков на проект.

Планирование реагирования на риски- определение

процедур и методов по ослаблению отрицательных последствий рисковых событий и

использованию возможных преимуществ.

Мониторинг и контроль рисков - мониторинг

рисков, определение остающихся рисков, выполнение плана управления рисками

проекта и оценка эффективности действий по минимизации рисков.

Список литературы

1.

Балабанов, И. Т. Финансовый менеджмент / И. Т. Балабанов. - М.: Финансы и

статистика, 1994. - 340 с.

.

Басовский, Л. Е. Финансовый менеджмент / Л. Е. Басовский. - М.: Финансы и

статистика, 2002. - 240 с.

.

Бланк, И. А. Основы финансового менеджмента. В 2 т. / И. А. 1998. -345 с.

.

Брейли, Р. Принципы корпоративных финансов: пер. с англ. / Р. Брейли, С.

Майерс. - М.: Олимп-Бизнес, 1997. - 1120 с.

.

Ковалев, В. В. Введение в финансовый менеджмент / В. В. Ковалев. - М: Финансы и

статистика, 2000. - 768 с.

.

Тепман, Л. Н. Риски в экономике / Л. Н. Тепман. - М.: ЮНИТИ-ДАНА, 2002.-380 с.

.

Уткин, Э. А. Риск-менеджмент / Э. А. Уткин. - М.: Изд-во ЭКМОС, Бланк. Киев:

Ника-Центр, 2001. - Т. 1 - 592 с. - Т. 2. - 512 с.