Государственные ценные бумаги в России

Введение

Ценные бумаги играют значительную роль в платежном обороте государства, в

мобилизации инвестиций. Совокупность ценных бумаг в обращении составляет основу

фондового рынка, который является регулирующим элементом экономики. Он

способствует перемещению капитала от инвесторов, имеющих свободные денежные

ресурсы, к эмитентам ценных бумаг. Рынок ценных бумаг является наиболее

активной частью современного финансового рынка России и позволяет реализовать

разнообразные интересы эмитентов, инвесторов и посредников. Значение рынка

ценных бумаг как составной части финансового рынка продолжает возрастать.

Бурное становление и развитие рынка ценных бумаг в современной России на

гребне обвальной приватизации вызвало к жизни большое число акционерных

обществ, выпускающих акции и облигации. Нестабильная финансовая ситуация и

бюджетный дефицит предопределили широкое распространение государственных и

муниципальных ценных бумаг (в основном облигаций).

Выпуск государственных ценных бумаг является наиболее экономически целесообразным

методом финансирования бюджетного дефицита по сравнению с практикой

заимствования средств в Центральном банке или получению доходов от эмиссии

денег. Использование кредитных ресурсов Центрального банка ссужает возможности

регулирования ссудного рынка и поэтому во многих странах установлены

ограничения на доступ правительства к этим ресурсам. Покрытие дефицита бюджета

через эмиссию денег приводит к поступлению в оборот необеспеченных реальными

активами платежных средств, что связано с инфляцией и расстройством денежного

обращения страны.

Необходимость выпуска государственных долговых обязательств может

появиться и в связи с потребностью погашения ранее выпущенных правительством

займов даже при бездефицитности бюджета текущего года.

Другой причиной выпуска государственных ценных бумаг может послужить то,

что в течении года у государства могут возникать относительно короткие разрывы

между государственными доходами и расходами. Эти разрывы появляются из-за того,

что поступление платежей в бюджет происходит в определенные даты, в то время

как расходы бюджета производятся более равномерно по времени.

Выпуск некоторых видов государственных ценных бумаг может способствовать

сглаживанию неравномерности налоговых поступлений, устраняя тем самым причину

кассовой несбалансированности бюджета. Особенностью обращения таких

обязательств является то, что их владельцы могут через определенный срок

возвратить эти обязательства правительства обратно, либо использовать их при

уплате налогов.

Государственные ценные бумаги могут выпускаться для финансирования

программ, осуществляемых органами местной власти. В таких случаях государство

может выпускать не только свои собственные ценные бумаги, но и давать гарантии

по долговым обязательствам, эмитируемым различными учреждениями и

организациями, которые по его мнению заслуживают государственной поддержки.

Такие долговые обязательства приобретают статус государственных ценных бумаг.

Важнейшим источником развития экономики, нового промышленного подъема и

преодоления инвестиционного кризиса России должно стать становление рынка

ценных бумаг, истинное предназначение которого заключается не только в покрытии

бюджетного дефицита, перераспределении собственности и получении спекулятивной

прибыли, но и в стимулировании инвестиций в различные сферы экономики.

В настоящее время в странах с развитой экономикой от результативности

функционирования рынков государственных ценных бумаг во многом зависит

формирование государственных бюджетов; обеспечение эффективности

денежно-кредитной политики; поддержание активности работы всех сфер экономики.

Важной задачей, стоящей перед Министерством финансов России, является

использование накопленного опыта по организации рынка государственных ценных

бумаг для реализации стратегической линии - увеличения сроков заимствования.

Финансирование государственного долга посредством выпуска государственных

ценных бумаг обходится меньшими издержками, чем привлечение средств с помощью

банковских кредитов. Это связано с тем, что правительственные долговые

обязательства отличаются высокой ликвидностью и инвесторы испытывают меньше

затруднений при их реализации на вторичной рынке, чем при перепродаже ссуд,

предоставленных взаймы государству.

Поэтому государственные ценные бумаги во многих странах являются одним из

основных источников финансирования внутреннего долга и инструментом бюджетной

политики страны, поэтому актуальность выбранной темы не вызывает никаких

сомнений.

Поэтому данная тема весьма актуальна в наши дни, так как в течение многих

лет облигации считались достаточно примитивным и негибким способом вложения

капитала, способным лишь обеспечить текущий доход и практически ничего сверх

того. Однако такое положение сохранялось недолго; сегодня облигации относятся к

одному из наиболее конкурентоспособных инвестиционных инструментов, обладающих

потенциальными возможностями обеспечения привлекательной доходности в виде

текущих процентов и/или прироста капитала. Инвестор обязательно должен знать,

во что он собирается вкладывать деньги, поскольку множество представляющихся

незначительными моментов может оказывать чрезвычайно большое воздействие на

судьбу выпуска и на доход от конкретных инвестиций.

Объектом исследования в дипломной работе выступают государственные ценные

бумаги в России.

Предметом исследования в дипломной работе является многообразие

экономических отношений, возникающих в процессе выпуска и обращения

государственных ценных бумаг.

Целью исследования в дипломной работе является выявление роли

государственных ценных бумаг в процессе реализации бюджетной политики страны.

Для достижения поставленной цели нам необходимо решить ряд следующих

задач:

рассмотреть долговую политику как важнейшая часть экономической политики

государства;

изучить сущность и значение государственных ценных бумаг;

проанализировать рынок государственных ценных бумаг за 2010-2012гг.;

проследить взаимосвязь государственных ценных бумаг и государственного

долга;

выявить проблемы долговой и бюджетной политик страны;

изучить организационно-управленческие основы повышения эффективности

бюджетной политики.

В процессе выполнения дипломной работы мы использовали графический метод,

сравнительный, а также методы экономического анализа.

Исследование проблем развития рынка государственных облигационных займов

с учетом отечественного и зарубежного опыта представляется актуальным и имеет

теоретическую и практическую значимость. Проблемы развития рынка

государственных ценных бумаг рассматривали известные российские ученые: И.М.

Александров, А.М. Бабич, И.Т. Балабанов, Н.К. Борисюк, В.А. Галанов, Е.Ф. Жуков,

К.В. Криничанский, С.И. Лушин, Н.Л. Маренков, Я.М. Миркин, В.Д. Никифорова,

М.В. Романовский, Н.В. Степанова.

. Сущность и особенности рынка государственных ценных бумаг

.1 Место рынка государственных ценных бумаг в структуре финансового рынка

Рыночная экономика требует постоянной мобилизации временно свободных

денежных ресурсов и их перераспределения между хозяйственными субъектами. На

практике это обеспечивается финансовым рынком.

Безусловно, финансовый рынок - одна из важнейших структурных составляющих

рынка в целом. Поэтому на данное понятие распространяется та неопределенность,

которая свойственна определению рынка как такового. Сейчас нет единого

представления о сущности финансового рынка, его структуре, а значит,

отсутствует и общепризнанное его понимание.

Финансовый рынок - это рынок, на котором в качестве товара выступают

финансовые ресурсы. Целью финансового рынка является обеспечение эффективной

аккумуляции денежных средств и их реализации структурам, нуждающимся в

финансовых ресурсах. Эффективность в данном случае подразумевает: минимально

короткий срок, который проходят ресурсы от момента их выставления на продажу до

момента покупки и использования в хозяйственном обороте; минимальный разрыв в

цене, по которой продает ресурсы их первичный владелец, и цене, по которой их

покупает конечный потребитель.

Финансовые рынки можно классифицировать по ряду признаков:

по срокам размещения средства финансовые рынки делятся на две группы:

рынок денег и рынок капиталов;

по форме организации движения денежных потоков финансовый рынок делится

на рынок кредитов, рынок ценных бумаг, рынок лизинговых услуг, рынок

факторинговых услуг, страховой и валютный рынки;

по месту нахождения финансовые рынки делятся на: внутренние или

национальные;

по участию в проведении сделки посредников финансовый рынок делится на

рынок без посредников и рынок с участием профессиональных посредников. Как

первичные продавцы, так и конечные потребители финансовых ресурсов делятся на

три группы: хозяйствующие субъекты - предприятия и организации, физические лица

и государство;

в зависимости от уровня развития финансовые рынки делятся на развитые и

развивающиеся (достаточно часто развивающиеся рынки называют создающимися, или

формирующимися).

Определения финансового рынка колеблются от самых общих (так сказать,

контурных) до частных, привязанных к конкретному явлению, а потому суживающих

объем понятия. В качестве примера можно привести предложенное И. Ю. Львовым

определение финансового рынка как сферы «функционирования финансово-кредитного механизма».

[1]

Общий подход заявлен и Л. П. Белых в учебном пособии «Основы финансового

рынка». По мнению его автора, «финансовые рынки - это общее обозначение тех

рынков, на которых проявляются спрос и предложение на различные платежные

средства». Но в этом определении есть один ограничивающий фактор: объект

финансового рынка сведен лишь к платежным средствам. [2]

Расширительная трактовка присутствует в подходе И. Т. Балабанова. По его

мнению, финансовый рынок - «это сфера проявления экономических отношений между

продавцами и покупателями финансовых ресурсов и инвестиционных ценностей».

Примерно такой же точки зрения придерживаются авторы учебного пособия «Фондовый

рынок» Н. И. Берзон, А. Ю. Аршавский и Е. А. Буянова. [3]

Как показывает отечественная практика, потребность в инвестиционном

капитале (дополнительных денежных средствах, необходимых для функционирования,

расширения и развития производства) может быть в ряде случаев удовлетворена за

счет собственных средств производителей и других прямых инвестиций; личных

сбережений отдельных граждан; капитализируемой прибыли и амортизационных

отчислений.

Однако, как показывает мировая практика, потребность в инвестиционном

капитале, как правило, полностью не может быть удовлетворена за счет

собственных средств. Поэтому потребители инвестиционного капитала (конечные

заемщики) прибегают на рынке ссудного капитала к денежному займу (прямому или

косвенному) через финансовых посредников.

Приток необходимых финансовых ресурсов осуществляется и через рынок

ценных бумаг, за счет эмиссии и распространения ценных бумаг. Но выпуск в

обращение ценных бумаг посредством открытой продажи, помимо привлечения

дополнительных средств, может преследовать и иные цели. Например: 1) поглощение

одной фирмы другой путем обмена ее акций на собственные; 2) наличие акций

данной компании в открытой продаже, что создает «публичный статус», делает

компанию известной множеству потенциальных клиентов и партнеров. С выходом

акций на фондовый рынок доли акционеров в капитале фирмы становятся ликвидными.

Это обусловливает возможность изъятия тем или иным акционером своей доли (или

её части) из дела путем продажи акций, а также их дарения и завещания по

наследству.

Финансовый рынок - это экономический механизм аккумуляции и распределения

денежных средств между участниками воспроизводственных отношений.

Рынок ценных бумаг представляет собой сектор финансового рынка, где

осуществляется эмиссия (выпуск) и купля-продажа ценных бумаг. Ценная бумага -

документ, отражающий имущественные права, имеющий стоимость, способный

самостоятельно обращаться на рынке, быть объектом купли-продажи и иных сделок.

Ценные бумаги могут быть источником постоянного или разового дохода. Фондовый

рынок включает в себя как долговые отношения, когда ценные бумаги выпускаются в

связи с предоставлением займа, так и отношения совладения, когда ценные бумаги

являются титулом участия в собственности.

В развитой рыночной экономике ценные бумаги и их рынок играют огромную

роль в мобилизации свободных денежных средств для нужд предприятий и государства,

а также в получении основного или дополнительного дохода отдельными домашними

хозяйствами, физическими лицами.

Место рынка ценных бумаг в системе рынка, соотношение между объемами

операций на отдельных рынках, входящих в рынок ценных бумаг, различно в разных

странах, так оно определяется степенью развития экономики страны, уровнем

социальной, экономической и политической стабильности, длительностью

существования национального рынка ценных бумаг.

В настоящее время необходимо, прежде всего, определиться с местом рынка

ценных бумаг в составе финансового рынка, поскольку здесь не достигнуто

единство мнений среди российских ученых и специалистов.

В развитых в экономическом отношении странах рынок ценных бумаг занимает

в составе финансового рынка такое значительное место, что его отождествляют с

финансовым рынком. Но и в этом случае в зарубежной экономической литературе

четко прослеживается, что рынок ценных бумаг лишь часть, хотя и значительная,

финансового рынка или один из числа финансовых рынков. По нашему мнению,

корректной формулировкой была бы следующая: рынок ценных бумаг в структуре

финансового рынка является одним из взаимосвязанных и дополняющих друг друга,

отдельно функционирующим рынком финансовых ресурсов.

В российской экономической литературе отсутствует единство мнений по

структуре финансового рынка. Это сказывается и на структуре рынка ценных бумаг.

Приведем несколько примеров.

Б.И. Алехин считает, что “рынок ценных бумаг - это часть финансового

рынка ... Другая его часть - рынок банковских ссуд ... За этим деление

финансового рынка на две части стоит деление капитала на основной и оборотный.

Важнейшей частью рынка ценных бумаг можно считать денежный рынок”.[4]

Я.М. Миркин: “Рынок ценных бумаг является сегментом, как денежного рынка,

так и рынка капиталов, которые также включают движение прямых банковских

кредитов, перераспределение денежных ресурсов через страховую отрасль,

внутрифирменные кредиты и т.д.”. Я.М. Миркин здесь же отмечает: “Понятия

фондового рынка и рынка ценных бумаг совпадают”.[5]

В монографии “Рынок ценных бумаг и его финансовые институты”, вышедшей

под ред. В.С. Торкановского, финансовый рынок состоит их трех рынков: рынка

находящихся в обращении личных денег и выполняющих аналогичные функции

краткосрочных платежных средств (векселей, чеков и т.п.), рынка ссудного

капитала (кратко- и долгосрочных банковских кредитов) и рынка ценных бумаг. При

этом признается очевидным, “что рынок ценных бумаг представляет реально

существующий рынок капитала (т.е. денег и других материальных ценностей)”. [6]

Мы считаем, что рынок государственных ценных бумаг - особая форма

денежных операций, где объектом купли-продажи выступают свободные денежные

средства субъектов хозяйствования, государства и населения. Это институт,

который осуществляет связь между кредиторами и заемщиками, занимая средства у

кредиторов и предоставляя их заемщикам.

Становление рынка государственных ценных бумаг в России началось в 1991

г. Основными факторами, определяющими его развитие, явились:

развитие практики финансирования федерального бюджета и бюджетов

субъектов РФ за счет выпуска государственных ценных бумаг;

реструктуризация внутреннего валютного долга на основе выпуска облигаций

валютного займа;

появление специфических финансовых инструментов - казначейских обязательств,

налоговых освобождений и векселей для решения кризиса неплатежей;

постепенное открытие доступа эмитируемым в России ценным бумагам на

международные рынки капиталов и доступа иностранным инвесторам на российский

рынок.

Рынок государственных ценных бумаг - важный компонент финансовых рынков

мира. В современной рыночной экономике одним из основных эмитентов ценных бумаг

становится государство (чаще всего в лице казначейства). Государство размещает

свои ценные бумаги для привлечения необходимых денежных средств. Рынок

государственных ценных бумаг - особая форма торговли финансовыми ресурсами,

которая опосредствуется выпуском и обращение государственных ценных бумаг.

В Большом энциклопедическом словаре дается следующее определение:

государственные ценные бумаги - это облигации, казначейские векселя и другие

государственные обязательства, эмитируемые центральными правительствами,

местными органами власти с целью покрытия бюджетного дефицита от имени

правительства или местных органов власти, но непременно гарантированные

правительством [10].

Райзберг Б. А считает, что государственные ценные бумаги - это

выпускаемые правительством страны, казначейством, центральным банком,

региональными или местными органами государственной власти ценные бумаги в виде

облигаций, казначейских векселей, сберегательных сертификатов для привлечения

денежных средств в государственную казну [13].

На наш взгляд, государственные ценные бумаги - ценные бумаги, выпущенные

государством. Данные ценные бумаги относятся к категории долговых ценных бумаг.

Говоря о роли государства на рынке ценных бумаг, следует отметить, что

оно выполняет следующие функции:

) выступает эмитентом государственных ценных бумаг, инициируя тем самым

функционирование рынка этих бумаг;

) выступает инвестором, приобретая ценные бумаги других эмитентов;

) является инициатором национализации и приватизации в экономике;

) выступает посредником (в лице Банка России) при проведении операций на

открытом рынке;

) осуществляет регулирование финансового рынка в целом и взаимодействие

его участников.

Государство как правило, выпускает ценные бумаги с целью решения

следующих задач:

погашения ранее размещенных займов;

обеспечения кассового исполнения государственного бюджета;

финансирования целевых программ;

усиления активности участников на рынке ценных бумаг;

обеспечения возможности использования надежных финансовых инструментов

участниками при формировании портфелей ценных бумаг.

Становление рынка государственных ценных бумаг можно подразделить на

этапы, которые отражают его интенсивное развитие, появление ресурсных

ограничений, открытие рынка для внешнего капитала, возникновение глубокого

кризиса и посткризисную историю рынка. Целью создания российского рынка

государственных ценных бумаг был переход от прямого кредитования Центральным

банком РФ Министерства финансов (то есть финансирования дефицита федерального

бюджета за счет денежной эмиссии) к эмиссии государственных ценных бумаг и их

размещению на финансовом рынке. Предполагалось, что данный способ

финансирования бюджетного дефицита будет способствовать снижению инфляции,

развитию финансового рынка России, в том числе стимулировать рост банковских

сбережений экономических агентов (юридических и физических лиц), и расширение

спектра предлагаемых банковских услуг.

После финансового кризиса на валютном рынке рынок государственных ценных

бумаг впервые был использован для стабилизации состояния российских финансов.

Тогда, сразу после резкого падения курса рубля (более чем на 25%), наряду с проведением

Центробанком РФ валютных интервенций, была резко повышена доходность

государственных бумаг, что позволило привлечь на рассматриваемый сегмент

свободные рублевые ресурсы и, соответственно, сбить спрос на иностранную

валюту. В дальнейшем подобная практика регулирования доходности государственных

ценных бумаг для улучшения обстановки на валютном рынке использовалась вплоть

до кризиса в августе 1998 г.

После банковского кризиса рынок государственных бумаг фактически стал

играть роль рынка межбанковских кредитов (т.е. определять минимальную стоимость

свободных финансовых ресурсов). Кризис на рынке межбанковских кредитов,

разразившийся и вызванный банкротством ряда банков и «финансовых пирамид», был

назван «кризисом доверия». В данной ситуации резко полагаться на коммерческие

банки стало опасно, и тогда рынок государственных ценных бумаг стал

рассматриваться в качестве наименее рискованного и наиболее ликвидного рынка и

фактически стал основным сегментом, на котором размещались свободные

краткосрочные ресурсы. Рынок межбанковских кредитов служил лишь дополнением

рынка госбумаг, позволяя после завершения сессий вторичных торгов госбумагами

перераспределять оставшиеся рублевые ресурсы.

На наш взгляд, такое развитие рынка государственных ценных бумаг привело

как к положительным, так и отрицательным результатам. В качестве позитивных

особенностей, содействовавших финансовой стабилизации, можно выделить

следующие:

стабилизация финансовой сферы России. Рынок государственных облигаций

способствовал снижению инфляции и стабилизации обменного курса рубля;

развитие российской банковской системы и организованных сбережений

экономических агентов. Рынок государственного долга сыграл важную роль в

развитии российской банковской системы, аккумулировании сбережений экономических

агентов в форме депозитов, что также выступило в качестве фактора достижения

финансовой стабилизации.

Из всего вышеизложенного, мы можем сделать вывод о том, что рынок

государственных ценных бумаг является составной частью финансового рынка

страны, он очень тесно взаимодействует со всеми сегментами фондового рынка, а

развитие рынка государственных ценных бумаг осуществлялось по нескольким

направлениям, которым сопутствовали финансовые кризисы.

Традиционно считается, что инвестиции в государственные ценные бумаги -

безрисковые. Потому и доходность государственных ценных бумаг на 4-5% годовых

ниже доходности корпоративных ценных бумаг. Рынок государственных ценных бумаг

характеризуется высокой ликвидностью и большими объемами эмиссии. Этим

объясняется привлекательность рынка для банковского капитала.

Рынок государственных ценных бумаг является достойной альтернативой рынку

банковских депозитов для юридических лиц и сберегательных вкладов для

физических лиц, во многом превосходя последние как по параметрам доходности,

так и по показателям надежности и ликвидности вложений.

.2 Основные инструменты и участники рынка государственных ценных бумаг

Активно использовать рынок ценных бумаг для привлечения средств в

государственную казну заставило то обстоятельство, что дефицит государственного

бюджета не должен покрываться путем дополнительной денежной эмиссией, ибо

только на этом пути стало возможно постепенное снижение инфляционных процессов

в российской экономике первой половины 90-х годов.

Ценные бумаги государства имеют, как правило, два очень крупных

преимущества перед любыми другими ценными бумагами и активами [9].

Во-первых, это самый высокий относительный уровень надежности для

вложенных средств и соответственно минимальный риск потери основного капитала и

доходов по нему.

Во-вторых, наиболее льготное налогообложение по сравнению с другими

ценными бумагами или направлениями вложений капитала. Часто на рынке

государственных ценных бумаг (далее - РГЦБ) отсутствуют налоги на операции с

ними и на получаемые доходы.

Каждая страна имеет свою сложившуюся историю и практику рынка ГЦБ, что

находит отражение в видах и формах выпускаемых государственных облигаций,

масштабах национального рынка облигаций и его участниках, порядке размещения

облигаций и особенностях их налогообложения и т.д. Российские ГЦБ, с одной

стороны, должны отвечать реалиям отечественного рынка, а с другой - отражать

общие для многих стран, проверенные временем, экономические основы

функционирования рынка ГЦБ вообще и его современные новации.

Необходимость выпуска государственных долговых обязательств может

появиться и в связи с потребностью погашения ранее выпущенных правительством

займов даже при бездефицитности бюджета текущего года.

Другой причиной выпуска государственных ценных бумаг, на наш взгляд,

может послужить то, что в течении года у государства могут возникать

относительно короткие разрывы между государственными доходами и расходами. Эти

разрывы появляются из-за того, что поступление платежей в бюджет происходит в

определенные даты, в то время как расходы бюджета производятся более равномерно

по времени.

Выпуск некоторых видов государственных ценных бумаг может способствовать

сглаживанию неравномерности налоговых поступлений, устраняя тем самым причину

кассовой несбалансированности бюджета. Особенностью обращения таких

обязательств является то, что их владельцы могут через определенный срок

возвратить эти обязательства правительства обратно, либо использовать их при

уплате налогов.

В ряде стран краткосрочные государственные ценные бумаги используются в

целях обеспечения коммерческих банков ликвидными активами. Коммерческие банки

помещают в выпускаемые правительством ценные бумаги часть своих средств,

главным образом резервных фондов, которые благодаря этому не отвлекаются из

оборота, более того эти средства приносят доход.

Государственные ценные бумаги могут выпускаться для финансирования

программ, осуществляемых органами местной власти. В таких случаях Государство

может выпускать не только свои собственные ценные бумаги, но и давать гарантии

по долговым обязательствам, эмитируемым различными учреждениями и

организациями, которые по его мнению заслуживают государственной поддержки.

Такие долговые обязательства приобретают статус государственных ценных бумаг.

Первичное размещение государственных ценных бумаг осуществляется при

посредничестве определенных субъектов. Среди них главенствующее положение

занимают центральные банки, которые организуют работу по распространению новых

займов, привлекают инвесторов, а в ряде случаев приобретают крупные пакеты

правительственных долговых обязательств. В некоторых государствах эти функции

выполняются министерством финансов, либо относительно самостоятельными

подразделениями по управлению государственным долгом. Во многих странах

допускается участие в качестве посредников при первичном размещении

государственных ценных бумаг частных финансово-кредитных учреждений и

организаций.

Таким образом, государство с помощью ценных бумаг регулирует развитие

экономики, решая следующие задачи:

регулирование денежной массы;

регулирование инфляции;

влияние на валютный курс;

формирование уровня доходности по ценным бумагам;

обеспечение перелива капитала с одного сегмента финансового рынка на

другой;

решение других социально-значимых задач.

С 1992 года с целью привлечения денежных ресурсов и покрытия растущего

дефицита федерального бюджета были выпущены следующие государственные ценные

бумаги:

облигации федерального займа (далее - ОФЗ);

государственные краткосрочные бескупонные облигации (далее -ГКО);

государственные среднесрочные облигации (далее - ГСО);

государственные казначейские векселя и казначейские обязательства;

облигации государственного внутреннего валютного займа (далее - ОВВЗ);

сберегательная бумага для населения (далее - СБН);

казначейские векселя;

золотые сертификаты;

другие государственные ценные бумаги.

Все они регулировались различными правовыми актами, законами РФ. Наиболее

значимые из них: Федеральный закон от 22.04.1996 № 39-ФЗ (ред. от 07.08.2001г.)

«О рынке ценных бумаг», Федеральный закон от 29.07.1998 №136-ФЗ «Об

особенностях эмиссии и обращения государственных и муниципальных ценных бумаг»

(принят ГД ФС РФ 15.07.1998) [14-15].

За время развития и функционирования рынка государственных ценных бумаг

на нем обращались и обращаются следующие виды государственных ценных бумаг:

Государственные краткосрочные облигации (ГКО), или официально

государственные краткосрочные бескупонные облигации Российской Федерации, -

государственные ценные бумаги, эмитентом которых выступало Министерство

финансов Российской Федерации. ГКО выпускались в виде именных дисконтных

облигаций в бездокументарной форме (в виде записей на счетах учёта).

Генеральным агентом по обслуживанию выпусков ГКО выступал Центральный банк

Российской Федерации.

ГКО выпускались на разные сроки - от нескольких месяцев, до года -

отдельными выпусками в соответствии с «Основными условиями выпуска

государственных краткосрочных бескупонных облигаций Российской Федерации»,

утвержденными Постановлением Правительства РФ от 8 февраля 1993 года № 107. Для

каждого выпуска могли отдельно устанавливаться ограничения для потенциальных

владельцев. Выпуск считался состоявшимся, если в процессе размещения было

продано не менее 20 % количества предполагавшихся к выпуску ГКО. Непроданные

ГКО могли реализовывать позднее. Так же был возможен досрочный выкуп ГКО на

вторичном рынке.

Казначейские векселя - еще один вид ценных бумаг, выпускаемых в обращение

государством для покрытия бюджетных расходов. Это краткосрочные обязательства

государства, выпускающиеся сроком на 3, 6 и 12 месяцев, обычно на предъявителя.

Реализуются в основном среди кредитных банковских организаций по цене ниже

номинальной (со скидкой), а выкупаются по полной нарицательной стоимости. Таким

образом, доход держателя казначейского векселя равен разнице между ценой

погашения (номинальной) и продажной ценой.

ОФЗ - Облигации Федерального Займа - облигации, выпускаемые Министерством

финансов Российской Федерации. Данные облигации являются купонными, то есть по

ним предусмотрены процентные выплаты по купонам. По некоторым выпускам ОФЗ в

определенные даты предусматривается частичное погашение номинала (амортизация

долга). Данные облигации попадают в категорию государственных облигаций. Все

ОФЗ - среднесрочные. Вид дохода - фиксированная или переменная купонная ставка.

Они бывают следующих видов:

ОФЗ-ПК (с переменным купоном) начали выпускать в 1995 г, а после кризиса

1998 выпуск был прекращен. Выплата купона осуществлялась раз в полугодие.

Значение купонной ставки менялось и определялось средней взвешенной доходности

по ГКО за последние 4 сессии (торгов);

ОФЗ-ПД (с постоянным доходом) начали выпускаться в 1998. Купон

выплачивался раз в год и фиксировался на весь срок обращения. Облигации

являются именными, среднесрочными с постоянной величиной купонного дохода и

эмитируются в форме отдельных выпусков. Номинальная стоимость - 1000 руб.

Эмитент Минфин России по согласованию с Банком России устанавливал для каждого

отдельного выпуска облигаций его объем, размер кулонного дохода даты

размещения, погашения и выплаты купонного дохода. Эти условия фиксируются в

глобальном сертификате и объявляю не позднее чем за 7 дней до начала размещения

займа.

В ходе новации были выпущены ОФ3-ПД со сроком обращения три года и с

нулевым купонным доходом. Этими облигациями можно было погашать задолженность

по налогам в федеральный бюджет, образовавшую по состоянию на 1 июля 1998 г.

Они могли быть использованы в целях оплаты участия в уставном капитале

кредитных учреждений;

ОФЗ-ФД (с фиксированным доходом) появились в 1999. Их выдавали владельцам

ГКО и ОФЗ-ПК, замороженным в 1998 в порядке новации. Срок обращения 4-5 лет.

Купон выплачивался ежеквартально. Ставка снижалась ежегодно (30 % в первый год,

10 % - конец срока);

ОФЗ-АД (с амортизацией долга) периодическое погашение основной суммы

долга. Эмитентом ОФ3-АД является Минфин России. Эмиссия осуществляется

отдельными выпусками в сроки, установленные Минфином России. Каждый выпуск

имеет государственный регистрационный номер. Главная особенность ОФЗ-АД в том,

что погашение номинальной стоимости облигаций осуществляется по частям в разные

даты. Срок обращения облигаций может быть от 1 года до 30 лет. Частота выплат

по купону 4 раза в год. Номинал 1000 рублей. Несмотря на то, что купон в полной

сумме выплачивается эмитентом облигаций тому лицу, которому они принадлежат на

дату выплаты, или купонную дату, каждый предыдущий владелец также имеет право

на получение дохода пропорционально сроку владения. Это достигается тем, что

при приобретении облигаций их покупатель должен выплатить прежнему владельцу

помимо собственно цены («чистой» цены) облигаций также и величину накопленного

купонного дохода.

В настоящее время основной акцент делается на привлечение денежных

средств с помощью ОФЗ-ПД и ОФЗ-АД.

4

Золотой сертификат Российской Федерации <#"816777.files/image001.gif">

Рисунок 1- Государственный внутренний долг, выраженный в государственных

ценных бумагах, в миллиардах рублей

Как показывает рисунок, наибольшая задолженность приходится на облигации

федерального займа с постоянным купонным доходом. В настоящее время на фондовом

рынке обращаются шесть видом государственных ценных бумаг, которые можно

наблюдать на рисунке 2.

Рисунок 2- Задолженность по государственным ценным бумагам, в миллиардах

рублей

Объем задолженности по ОФЗ-ПД (с постоянным доходом) представлен на

рисунке 3. Как видно из рисунка, наибольший объем задолженности по ОФЗ-ПД

приходится на 2013 год, это связано в первую очередь с тем, что Правительство

взяло курс на увеличение выпуска ОФЗ-ПД по сравнению с другими разновидностями

государственных ценных бумаг.

Рисунок 3 - Объем государственного внутреннего долга РФ, выраженного в

ОФЗ-ПД, в миллиардах рублей

Как видно из данного рисунка, задолженность по ОФЗ-ПД увеличивается с

каждым годом. За 2012 год состоялось 5 аукционов по размещению новых выпусков

ОФЗ-ПД 25072, ОФЗ-ПД 25073, ОФЗ-ПД 25074, ОФЗ-ПД 25075, ОФЗ-ПД 26203, 26

аукционов по размещению дополнительных выпусков ОФЗ-ПД 25071, ОФЗ-ПД 25072,

ОФЗ-ПД 25073, ОФЗ-ПД 25074, ОФЗ-ПД 25075, ОФЗ-ПД 26201 и ОФЗ-ПД 26203 и 24

аукциона по доразмещению выпусков ОФЗ-ПД 25071, ОФЗ-ПД 25072, ОФЗ-ПД 25073,

ОФЗ-ПД 25074, ОФЗ-ПД 25075 и ОФЗ-ПД 26203 на вторичном рынке. Объем

привлеченных средств на данных аукционах составил 565,8 млрд. рублей. Кроме

того, в июне и декабре 2012 года осуществлялись операции по доразмещению

государственных ценных бумаг на вторичном рынке по принципу прямых продаж,

посредством которых было привлечено 22,4 млрд. рублей и 140,3 млрд. рублей

соответственно.

Объем купонных выплат по ОФЗ за 2012 год составил 114,3 млрд. рублей.

Кроме того, в январе и мае было проведено погашение выпусков ОФЗ-ПД 25057 и

ОФЗ-ПД 25061 на общую сумму 83,3 млрд. рублей

В 2013 году объем задолженности по данной ценной бумаге увеличился по

сравнению с 2010 годом на 1350,26 млрд.руб.

Сравнительно новый инструмент, впервые выпущен в мае 2002г. - ОФЗ-АД.

Главная особенность ОФЗ-АД в том, что погашение номинальной стоимости облигаций

осуществляется по частям в разные даты. Несмотря на то, что купон в полной

сумме выплачивается эмитентом облигаций тому лицу, которому они принадлежат на

дату выплаты, или купонную дату, каждый предыдущий владелец также имеет право

на получение дохода пропорционально сроку владения. Это достигается тем, что

при приобретении облигаций их покупатель должен выплатить прежнему владельцу

помимо собственно цены («чистой» цены) облигаций также и величину накопленного

купонного дохода. На рисунке 4 представлен объем государственного внутреннего

долга, выраженного в ОФЗ-АД.

Рисунок 4 - Объем государственного внутреннего долга РФ, выраженного в

ОФЗ-АД, в миллиардах рублей

Проследив объем задолженности по ОФЗ-АД, мы не можем сказать, что объем

задолженности увеличивается или уменьшается. Так, например, в 2011 году задолженность

по ОФЗ-АД увеличивается по сравнению с 2010 годом. А вот в 2012 и в 2013гг.

объем задолженности уже сокращается.

Рисунок 5 - Объем государственного внутреннего долга РФ, выраженного в

ГСО-ППС, в миллиардах рублей

Объем задолженности по ГСО-ППС в 2010 году составил 175,42 млрд.руб. В

2011 году объем задолженности по этой государственной ценной бумаге

увеличивается на 245,73 млрд.руб., в 2012 году задолженность увеличивается по

сравнению с предыдущим годом на 124,4 млрд.руб., в 2013 году объем задолженности

по ГСО-ППС уменьшается по сравнению с 2012 годом на 70 млрд.руб. Представим

задолженность по ГСО-ФПС на рисунке 6.

Рисунок 6 - Объем государственного внутреннего долга РФ, выраженного в

ГСО-ФПС, в миллиардах рублей

Задолженность по ГСО-ФПС не меняется с 2008г.

Представим размер доходности по государственным ценным бумагам на рисунке

7. Так, доходность по ОФЗ-ПД составляет 8,595%, а по ОФЗ-АД она на уровне

6,172%

Рисунок 7- Доходность по государственным ценным бумагам, в процентах

Что касается государственных сберегательных облигаций, то доходность по

ГСО-ППС составляет 7,4%, а по ГСО-ФПС она на уровне 6,86%.

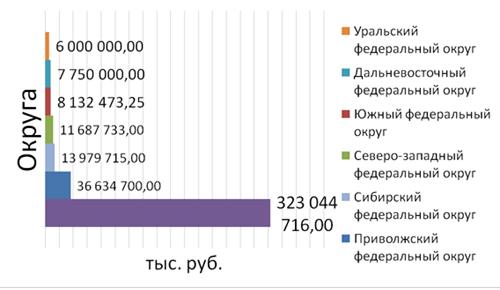

Основная масса государственных ценных бумаг сформирована в Центральном

федеральном округе. Остальные округа заметно отстают от него, так Приволжский

федеральный округ имеет государственных ценных бумаг на сумму почти в 10 раз

меньшую, чем Центральный округ. Значительная доля госценных бумаг в Южном

федеральном округе находится в Краснодарском крае и Волгоградской области.

(Рис. 8).

Рисунок 8 - Объемы займов государственных ценных бумаг по федеральным

округам в 2013 г.

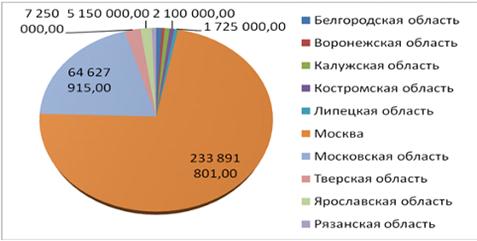

Наибольшая часть облигаций в Центральном федеральном округе размещено в

Москве и Московской области, что составляет 72% и 20 % соответственно. В

остальных областях - этот показатель не превышает двух процентов (Рис. 9).

Рисунок 9 - Доля государственных ценных бумаг в Центральном федеральном

округе в 2013г.

В процессе инвестирования в облигации необходимо обращать внимание на ряд

ключевых показателей, включая срок погашения, условия досрочного выкупа,

кредитное качество, процентные ставки, цену, доходность и налоговый статус. Вместе

взятые, эти факторы позволяют инвестору оценить реальную стоимость конкретных

долговых обязательств и решить, до какой степени данный вид капиталовложений

соответствует его инвестиционным целям.

.2 Государственные ценные бумаги как инструмент бюджетной политики

Главной задачей государственных ценных бумаг в начале 90-х годов было

финансирование дефицита государственного бюджета. Финансирование дефицита

государственного бюджета за счет внутреннего долга. Этот способ заключается в

том, что государство выпускает ценные бумаги (государственные облигации и

казначейские векселя), продает их населению (домохозяйствам и фирмам) и

полученные средства использует для финансирования превышения государственных

расходов над доходами.

Достоинства этого способа финансирования:

- Он не ведет к инфляции, так как денежная масса не изменяется, т.е. это

неинфляционный способ финансирования

Это достаточно оперативный способ, поскольку выпуск и размещение

(продажа) государственных ценных бумаг можно обеспечить быстро. Население в

развитых странах с удовольствием покупает государственные ценные бумаги,

поскольку они высоколиквидны (их легко и быстро можно продать - это

«почти-деньги»), высоконадежны (гарантированы государством, которое пользуется

доверием) и достаточно доходны (по ним платится процент).

Недостатки этого метода будут следующие:

По долгам надо платить. Очевидно, что население не будет покупать

государственные облигации, если они не будут приносить дохода, т.е. если по ним

не будет выплачиваться процент. Выплата процентов по государственным облигациям

называется «обслуживанием государственного долга». Чем больше государственный

долг (т.е. чем больше выпущено государственных облигаций), тем большие суммы

должны идти на обслуживание долга. А выплата процентов по государственным

облигациям является частью расходов государственного бюджета, и чем они больше,

тем больше дефицит бюджета. Получается порочный круг: государство выпускает

облигации для финансирования дефицита государственного бюджета, выплата

процентов по которым провоцирует еще больший дефицит.

Парадоксально, но этот способ в долгосрочном периоде не является

неинфляционным.

В таблице мы представили источники финансирования дефицита бюджета за

счет ценных бумаг. Как видно из данной таблицы, за счет государственных ценных

бумаг, номинал которых выражен в национальной валюте финансируется большая

часть дефицита бюджета. Неустойчивый характер восстановления мировой экономики,

а также нестабильное состояние государственных финансов ряда зарубежных стран,

прежде всего, государств Европы, создают серьезные риски ухудшения глобальной

экономической конъюнктуры и сохранения напряженности на мировых финансовых

рынках в среднесрочной перспективе. Замедление роста экономик стран БРИКС, и,

как следствие, сокращение мирового спроса на энергоносители чревато снижением

цен на нефть в среднесрочной перспективе до уровня существенно ниже 100 долл.

США за баррель, возникновением новой волны глобального

финансового-экономического кризиса и реализацией пессимистических сценариев экономического

развития России.

Дефицит федерального бюджета сохранится на протяжении планового периода,

однако будет иметь относительно низкие значения (0,8% ВВП в 2013 г. и 0,2% ВВП

в 2014 г.) с планируемым выходом на бездефицитный бюджет в 2015 г. При умеренном

общем дефиците бюджета значения ненефтегазового дефицита сохранятся на все еще

высоком, хоть и последовательно снижающемся уровне: в 2013 г. - 10,1% ВВП, в

2014 г. - 8,9% ВВП, в 2015 г. - 8,6% ВВП.

Основным источником финансирования дефицита федерального бюджета будут

по-прежнему выступать государственные заимствования, объем валового привлечения

по которым составит в 2013 - 2015 гг. 1,4 трлн. рублей, 1,1 трлн. рублей и 1,4

трлн. рублей соответственно (Таблица 2).

В целях аккумулирования части нефтегазовых доходов в Резервном фонде и

дальнейшего развития национального долгового рынка в предстоящий период

планируется продолжить следовать стратегии "занимай и сберегай",

осуществляя при благоприятной конъюнктуре рынка государственные заимствования в

объемах, превышающих дефицит федерального бюджета.

Таблица 2 - Финансирование дефицита федерального бюджета

В тысячах рублей

|

Показатель

|

2012

|

2013

|

2014

|

|

Дефицит федерального бюджета

|

-68,1

|

-521,4

|

-143,6

|

|

Государственные заимствования, в том числе:

|

842,1

|

606,5

|

563,4

|

|

привлечение

|

1 519,9

|

1 448,8

|

1 079,3

|

|

погашение

|

-677,8

|

-842,3

|

-515,9

|

|

Государственные внутренние заимствования, в том числе:

|

709,8

|

448,6

|

398,5

|

|

привлечение

|

1 310,2

|

1 213,2

|

842,2

|

|

погашение

|

-600,4

|

-764,6

|

-443,7

|

|

Государственные внешние заимствования, в том числе:

|

132,3

|

157,9

|

164,9

|

|

привлечение

|

209,7

|

235,6

|

|

погашение

|

-77,4

|

-77,7

|

-72,3

|

|

Использование Резервного фонда

|

-830,3

|

-373,4

|

-596,3

|

|

Использование Фонда национального благосостояния

|

7,5

|

5,7

|

7,5

|

|

Приватизация

|

300,0

|

427,7

|

330,8

|

|

Исполнение государственных гарантий Российской Федерации

|

-109,9

|

-58,3

|

-89,6

|

|

Прочее

|

-141,3

|

-86,7

|

-72,1

|

В случае развития кризисных тенденций в мировой экономике условия

заимствований на долговых рынках для Российской Федерации, как и для многих

суверенных заемщиков, значительно ухудшатся. При самом негативном сценарии

долговой рынок может быть фактически "закрыт", что не позволит

привлечь средства в нужных объемах на приемлемых условиях. В такой ситуации

накопленные в Резервном фонде средства позволят гарантировать исполнение

расходных обязательств бюджета.

Накопление в суверенных фондах нефтегазовых доходов является фактором,

непосредственно влияющим на привлекательность российской экономики для

иностранных инвесторов. Иными словами, сохранение фондов - залог более широких

возможностей для привлечения Российской Федерацией заемных ресурсов на

благоприятных условиях в будущем. При относительно спокойной ситуации в

экономике и на финансовых рынках целесообразно воздерживаться от трат

Резервного фонда, стремясь занимать на рынке на благоприятных условиях.

Политика в области государственного долга Российской

Федерации несколько лет направлена на обеспечение сбалансированности

федерального бюджета при сохранении достигнутой в последние годы высокой

степени долговой устойчивости. Приоритетами долговой политики в области

государственных внутренних заимствований Российской Федерации является

финансирование дефицита федерального бюджета и развитие рынка государственных

ценных бумаг. Долговая политика в сфере государственных внешних заимствований

Российской Федерации заключается в обеспечении частичного финансирования

дефицита федерального бюджета через осуществление регулярных заимствований в

иностранной валюте путем размещения облигационных займов Российской Федерации в

умеренных объемах на международных финансовых рынках капитала.

Источниками финансирования дефицитов консолидированных

бюджетов субъектов Российской Федерации являются государственные

(муниципальные) ценные бумаги.

Государственные ценные бумаги в настоящее время могут

быть выпущены с целью реализации различных целевых программ. Целевые

облигационные займы представляют собой выпуск облигаций, средства от размещения

которых предназначены для финансирования инвестиционных проектов или целевых

программ. Выпуск и размещение облигаций дает возможность привлечь средства для

финансирования инвестиционных проектов на более выгодных условиях.

Государственные ценные бумаги наряду с корпоративными

ценными бумагами активизируют деятельность на фондовом рынке, способствуют

формированию оптимального портфеля ценных бумаг для инвесторов.

Инвестирование в государственные облигации - это самое

надежное вложение денег на рынке ценных бумаг. В основном такой вид

инвестирования подходит тем, кому принципиально сохранить свои денежные

средства. Причем доходность государственных облигаций выше, чем банковские

вклады.

Владелец государственных облигаций получает свой доход

в виде фиксированных процентов по данным видам ценных бумаг. Кроме этого купить

облигации обычно можно несколько ниже их номинальной стоимости, а погашаются

они по номиналу. Эта разница между ценой покупки и ценой погашения также

является доходностью государственных облигаций. Вклады в государственные

облигации можно сравнивать с банковскими вкладами: деньги вкладываются в обоих

случаях на определенный срок, процент дохода также в обоих случаях известен.

Однако государственные облигации обладают определенными преимуществами, в том

числе, это более высокая доходность государственных облигаций по корпоративными

выпускам и возможность в любое время забрать свои средства на развитие своего

бизнеса, без потери набежавших за это время процентов.

В отличие от рынка акций рынок государственных

облигаций является рынком консервативных инвесторов. Колебания цен на рынке

государственных облигаций слишком малы, в отличие от достаточно активной

динамики котировок акций. Для любого инвестора главным параметром являются

проценты, хотя изменение стоимости государственных облигаций на рынке также

влияет на их доходность.

Доходность облигаций на рынке колеблется в пределах 8

до 18% в зависимости от надежности эмитента, выпустившего данные облигации.

Доходность государственных облигаций менее низкая и составляет примерно около

8%. Именно поэтому государственные облигации имеют меньшую привлекательность для

большинства инвесторов.

Владельцы облигаций имеют возможность требовать долю

актива компании-эмитента в случае ее ликвидации. Для эмитентов облигации

являются хорошей возможностью получить деньги, избегая банки или других

кредиторов, которые обычно предлагают не такие выгодные условия кредитования в

виде более высоких процентов по займам.

Инвестируя собственные денежные средства в облигации,

необходимо обращать пристальное внимание на некоторые достаточно важные

показатели, в том числе, доходность, срок погашения, кредитное качество

облигаций, условия их досрочного выкупа, процентные ставки, налоговый статус

облигаций и их цену. Уделяя всем этим показателям необходимое внимание,

инвестор может оценить реальную стоимость облигаций, и принять решение, стоит

ли вкладывать свои деньги в данные долговые обязательства.

Динамика объема и структуры государственного долга

Российской Федерации в 2009 -2013 годах представлена в таблице 3.

Таблица 3- Динамика объема и структуры

государственного долга Российской Федерации

|

Показатели

|

На 1 января 2011 года

|

На 1 января 2012 года

|

На 1 января 2013 года

|

На 1 января 2014 года

|

|

Государственный долг Российской Федерации, млрд. рублей

|

4272,19

|

5383,95

|

6670,2

|

7396,04

|

|

Государственный внутренний долг, млрд. руб.

|

2940,39

|

4190,55

|

4977,90

|

5722,24

|

|

Государственный внешний долг, млрд. руб.

|

1331,7

|

1331,8

|

1193,4

|

1673,8

|

Анализ динамики показывает, что государственный долг

увеличился за 2010 - 2013 годы в 2 раза. Увеличение государственного долга

произойдет в основном за счет роста государственного внутреннего долга. Он

увеличится в 2,4 раза в 2013 году по сравнению с 2010 годом, или с 5,4 % ВВП в

2010 году до 8 % ВВП в 2013 году. Доля государственного внутреннего долга в

совокупном объеме государственного долга в 2013 году составит 75,0 %.

В 2011 - 2013 годах долговая нагрузка на федеральный

бюджет возросла. В целях определения безопасных уровней объемов и структуры

государственного долга в мировой практике используется ряд показателей, имеющих

определенные пороговые значения. Основные показатели, характеризующие степень

долговой устойчивости, использующиеся в международной практике, применительно к

Российской Федерации в 2009 - 2013 годах, представлены в таблице 4.

Таблица 4- Показатели, характеризующие степень

долговой устойчивости

|

Показатели

|

2009 г.

|

2010 г.

|

2011 г.

|

2012 г.

|

2013 г.

|

|

Государственный долг в % к ВВП

|

8,3

|

11,8

|

16

|

18

|

|

Предельное значение - 60 - 80 % к ВВП

|

|

|

|

|

|

|

Расходы по обслуживанию госдолга в % к расходам бюджета

|

1,8

|

2,7

|

3,7

|

4,6

|

4,9

|

|

Предельное значение - 20 - 30 % к расходам бюджета

|

|

|

|

|

|

|

Отношение государственного внешнего долга к объему

экспортной выручки в %

|

11

|

12,3

|

12,4

|

13,8

|

15,4

|

|

Предельное значение - 220 %; умеренное - менее 220 %, но

выше 132 %; небольшое - менее 132 %

|

|

|

|

|

|

|

Отношение бюджетных ассигнований на обслуживание и

погашение долга к доходам федерального бюджета (ликвидность бюджета)

|

5,5

|

8,4

|

10

|

11,7

|

12,4

|

|

Предельное значение - 10 %

|

|

|

|

|

|

|

Государственный долг в % к доходам федерального бюджета

|

44,1

|

68,3

|

77,4

|

94,5

|

107,6

|

|

Предельное значение 250 %

|

|

|

|

|

|

Приведенные данные свидетельствует, что возросшие

объемы заимствований увеличат нагрузку на федеральный бюджет, однако по числу

большинства индикаторов, рассчитанных в соответствии с международной методикой,

бюджетная устойчивость сохранится. Вместе с тем в связи с ростом бюджетных

ассигнований федерального бюджета на исполнение расходных обязательств по

обслуживанию и погашению долга в 2010 - 2013 годах может произойти превышение

предельного значения (10 %) показателя ликвидности федерального бюджета (отношение

бюджетных ассигнований на обслуживание и погашение долга к доходам федерального

бюджета) в 2012 году - на 1,7 процентного пункта, в 2013 году - на 2,4

процентных пункта.

Динамика объема и структуры внутреннего госдолга

представлена в таблице 5.

Таблица 5 - Динамика структуры внутреннего госдолга*

В процентах

|

Показатели

|

На 01.01.2011

|

На 01.01.2012

|

На 01.01.2013

|

На 01.01.2014

|

|

Государственный внутренний долг, всего

|

100

|

100

|

100

|

100

|

|

В том числе государственные ценные бумаги (ОФЗ/ГСО)

|

73

|

74,4

|

72,8

|

75,9

|

|

государственные гарантии

|

26,8

|

25,4

|

27,2

|

22,5

|

|

прочая задолженность

|

0,2

|

0,2

|

0

|

0

|

Наиболее значимый вклад в увеличение государственного

внутреннего долга вносят государственные ценные бумаги, номинальная стоимость

которых указана в валюте Российской Федерации (ОФЗ/ГСО).

На внутреннем рынке государственных ценных бумаг

преобладают инструменты со сроком погашения 3-5 лет, максимум 10 лет, выпуск

более долгосрочных инструментов предполагает необходимость выплат премий

инвесторам за риск, что будет способствовать удорожанию обслуживания таких

бумаг.

Объем государственного внешнего долга в долларовом

эквиваленте в 2011 году увеличился по сравнению с 2010 годом на 2,3 млрд.

долларов США, или на 6,1 %, в 2013 году - в 1,3 раза. Увеличение внешнего долга

обусловлено заимствованиями на внешних финансовых рынках путем размещения

государственных ценных бумаг (еврооблигационных займов), а также увеличением

объемов предоставляемых гарантий в иностранной валюте.

Доля задолженности по государственным ценным бумагам,

номинированным в иностранной валюте, в 2011 году увеличилась по сравнению с

2010 годом на 15,4 процентных пункта и составила 91 %, в конце 2013 года

составит 69 %.

Бюджетные ассигнования на обслуживание

государственного долга Российской Федерации (процентные расходы) в 2011 году

были в сумме 389,9 млрд. рублей, что больше на 109,6 млрд. рублей, или на 39 %,

чем в 2010 году, в 2013 году указанные расходы превысят в 2,1 раза показатель

2010 года. Динамика бюджетных ассигнований на обслуживание государственного долга

(процентных расходов) в абсолютных размерах в 2009 - 2013 годах приведена в

таблице

Доля бюджетных ассигнований по обслуживанию

государственного долга в общем объеме расходов федерального бюджета в 2011 году

выросла по сравнению с 2010 годом на 1 процентный пункт и составила 3,7 %, в

2013 году увеличится до 4,9 %. Увеличение процентных расходов обусловлено,

прежде всего, увеличением для финансирования дефицита федерального бюджета

объемов государственных заимствований Российской Федерации на внутреннем и внешнем

рынках и соответствующим ростом абсолютного размера государственного долга

Российской Федерации, а также прогнозируемым укреплением доллара США по

отношению к национальной валюте и повышением прогнозируемых значений плавающих

процентных ставок по обслуживанию кредитов.

Таблица 6 - Динамика бюджетных ассигнований на

обслуживание государственного долга

В миллиардах рублей

|

Показатели

|

2009 г.

|

2011 г.

|

2012 г.

|

2013 г.

|

2013 г. к 2010 г., %

|

|

Бюджетные ассигнования на обслуживание государственного долга

Российской Федерации

|

176,2

|

280,3

|

389,9

|

518,4

|

600,7

|

214,3

|

|

в том числе:

|

|

|

|

|

|

|

|

Бюджетные ассигнования на обслуживание внутреннего долга

|

90,2

|

196,0

|

298,6

|

416,8

|

487,1

|

248,5

|

|

Бюджетные ассигнования на обслуживание внешнего долга

|

86,0

|

84,3

|

91,3

|

101,6

|

113,6

|

134,8

|

В связи с увеличением государственных внутренних

заимствований бюджетные ассигнования на обслуживание внутреннего госдолга будут

иметь тенденцию к значительному росту, в 2013 году они превысят показатель 2010

года в 2,5 раза. Доля расходов на обслуживание государственного внутреннего

долга в общих процентных расходах увеличится с 69,93 % в 2011 году до 81,1 %

2013 году.

Такой рост процентных расходов по обслуживанию

государственного внутреннего долга обусловлен не только увеличением объема государственного

внутреннего долга в 2010-2013 годах, но и ростом 0доходности по государственным

ценным бумагам. Процентные платежи по государственным ценным бумагам,

номинальная стоимость которых выражена в иностранной валюте, составили в 2011

году 85,7 млрд. рублей (2,8 млрд. долларов США), в 2012 году 94,9 млрд. рублей

(3,1 млрд. долларов США), в 2013 году -106,8 млрд. рублей (3,4 млрд. долларов

США).

Таким образом, государственные ценные бумаги,

эмитированные не только в национальной валюте, но и в иностранной, занимают

большой удельный вес в общей задолженности страны. Денежные средства,

полученные от их размещения позволяют не только профинансировать возникающие

разрывы бюджета, но и направлять их на финансирование различных программ и

проектов, позволяющих повысить экономические показатели и репутацию страны на

международной арене.

.3 Проблемы долговой политики в России

государственный рынок ценный бумага

Разразившийся мировой финансовый кризис заставляет по-новому взглянуть на

проблему государственной суверенной и коммерческой задолженности. Кризис вскрыл

серьезные проблемы с управлением внешними долгами государств в условиях резких

изменений конъюнктуры мирового рынка ссудных капиталов. Традиционные формы

заимствований стали практически неосуществимы. В результате несбалансированных

и несогласованных действий, отсутствия отлаженных механизмов и методов

предотвращения, минимизации и ликвидации последствий финансового кризиса,

ведущие экономики мира столкнулись с серьезными экономическими потрясениями, и,

как результат, с ростом глобальной нестабильности. В этих условиях формирование

сбалансированной долговой политики государства превратилось в проблему, в

отношении которой не существует стандартного универсального решения.

Проблема формирования эффективной долговой политики России в условиях

мирового финансового кризиса актуальна по нескольким причинам. В современной

мировой экономике суверенные государства вынуждены прибегать к заимствованиям

как на внутреннем, так и на внешнем рынках.

Долговая политика России на современном этапе своего развития сочетает в

себе черты как внутренней, так и внешней политики. Поддержание Правительством

Российской Федерации устойчивого курса на инновационное развития экономики

страны требует дальнейших мер по разработке теории управления государственным

внешним долгом.

Для государств со свободно конвертируемой валютой механизм обслуживания

как внутреннего, так и внешнего долга одинаков. Если часть долга номинирована в

иностранной валюте, его обслуживание не влечет за собой каких-либо трудностей,

поскольку национальная валюта может быть конвертирована в соответствующую

иностранную. В странах, в которых национальная валюта не является свободно

конвертируемой, система обслуживания государственного внешнего долга

предполагает накопление резервов в валюте платежа для осуществления операций по

внешнему долгу. Подобная ситуация требует от государства решения ряда

специфических вопросов, связанных с наличием источников погашения внешней

задолженности, прежде всего разработки программ развития экспортных отраслей,

сокращения импорта, развития импортозамещения, наличия механизма мобилизации

внутренних валютных ресурсов и др. Анализируя основные показатели,

характеризующие долговую нагрузку на страны, можно сделать вывод о том, что у

России она не достигла критического уровня. В связи с независимой долговой

политикой Россия занимает особое место на мировом рынке ссудного капитала.

Применительно к параметрам, с которыми Россия вошла в мировой финансовый кризис

в разрезе долговой политики, выбранная стратегия развития, как представляется,

оправдывает себя по сравнению с долговой политикой других стран, испытывающих

большие проблемы с величиной внешней задолженности и отсутствием надежных

источников ее погашения. Многие страны оказались не готовы к продолжительному

мировому финансово-экономическому кризису.

Ограниченный доступ к международному рынку ссудных капиталов также

негативно сказался на внешних долгах стран мира (в т.ч. Греции, Исландии,

Португалии и др.), лишив их возможности дешевого рефинансирования или

привлечения новых кредитов на приемлемых, докризисных условиях.

Представляется, что стабильное послекризисное развитие национальных

экономик и мировой экономики в целом во многом связано с эффективным

использованием различных долговых инструментов. Одними из наиболее существенных

проблем долговой политики в России являются:

недостаточно обеспечивается осуществление централизованной и долгосрочной

политики в области управления государственным долгом и государственных

заимствований;

не полностью обеспечивается предупреждение возможных финансовых и

долговых кризисов, а также принятие оперативных мер по их преодолению;

отсутствует четкое законодательное закрепление разделения компетенции

между ветвями государственной власти в области управления государственным

долгом. В настоящее время законодательство Российской Федерации, регулирующее

вопросы управления государственным долгом, содержит ряд существенных

противоречий. С одной стороны, в Бюджетном кодексе Российской Федерации и

федеральном конституционном законе «О Правительстве Российской Федерации»

вопросы управления государственным долгом, отнесены к компетенции Правительства

Российской Федерации. С другой стороны, законодательное утверждение программ

внешних и внутренних заимствований с чрезмерной детализацией источников

привлечения конкретных кредитов и направлений использования привлеченных

средств препятствует выполнению Правительством Российской Федерации функций по

управлению государственными заимствованиями, как с точки зрения стоимости и

сроков заимствований, так и по комбинированию источников этих заимствований с

целью сокращения расходов на обслуживание долга.

В настоящее время бюджетное законодательство регулирует, в основном,

вопросы заимствований и реструктуризации государственного долга. Однако

эффективная система управления государственным долгом должна включать в себя

более значительный набор инструментов (рыночные операции по выкупу и досрочному

погашению долга, операции по конверсии (обмену) долга на инвестиции, товары,

ценные бумаги, другие финансовые активы и пр.).

В этой связи необходимо разработать нормативные акты, детализирующие

полномочия Правительства Российской Федерации и федеральных органов

исполнительной власти по проведению вышеуказанных операций.

Отсутствует единая база данных государственных долговых обязательств.

Учет государственных долговых обязательств ведется различными банками-агентами

(Банк России - внутренний долг, Внешэкономбанк - внешний долг в части

облигационных займов и долга официальных кредиторов и других категорий долга),

а также различными департаментами Министерства финансов Российской Федерации.

Методология учета долговых обязательств в значительной степени отличается

в зависимости от органа и подразделения Минфина России, осуществляющего учет.

Кроме того, методология учета в ряде случаев отличается не только по категория

долга, но и по видам долговых обязательств, что еще больше затрудняет

определение точного размера долга и перспективное планирование бюджета в части

обслуживания и погашения государственного долга и привлечения заимствований.

Отсутствие единой методологии учета государственного долга, а также единой

интегрированной базы данных по видам долговых обязательств ухудшает возможности

по формированию и реализации обоснованной долговой стратегии, а также бюджетной

политики в целом.

Кроме того, часть заимствований, составляющих государственный долг

Российской Федерации, имеет плавающие процентные ставки, что приводит к

возникновению риска увеличения бюджетных расходов на обслуживание долга в связи

с колебаниями процентных ставок на международных рынках.

Таким образом, развитие системы анализа рисков, связанных с управлением

государственным долгом и осуществлением заимствований является основополагающим

элементом системы активного управления государственным долгом и осуществления

экономически и финансово обоснованной политики в области управления долгом.

Несмотря на появление отдельных элементов планирования долговой политики

в последние годы, следует признать, что в настоящее время не сложилось целостной

системы планирования государственных заимствований и механизма определения

политики в области управления государственным долгом.

Прогресс долгового планирования в значительной степени зависит от

развития механизмов и методологии макроэкономического и бюджетного

планирования, а также методологии учета в секторе государственного

финансирования.

В этой связи долговое планирование должно быть органичной частью

бюджетного планирования и должно осуществляться на базе единой методологии,

механизмов и подходов. Вместе с тем, процесс долгового планирования является в

значительной степени самостоятельным процессом, поскольку определяет долговую

политику, как в случае благоприятной бюджетной ситуации, так и в случае ее

ухудшения.

Существенное, значение имеет и то обстоятельство, что программы

государственных заимствований разрабатываются и утверждаются только на

предстоящие 12 месяцев, в отличие от международной практики, для которой

характерны разработка и принятие, как правило, среднесрочных (на 3-5 лет) заемных

программ и программ в области управления государственным долгом.

Однако, обеспечение эффективности среднесрочных программ государственных

заимствований возможно при наличии утвержденных программ

социально-экономического развития страны на соответствующий период.

В частности, следствием отсутствия четкой взаимосвязи между заемной

политикой и политикой в области погашения и обслуживания накопленного долга

стал тот факт, что в прогрессе реализации, политики. государственных

заимствований, направленной на решение текущих социальных и экономических

задач, не всегда учитывались структурные особенности и графики платежей по

фактическому портфелю государственных долговых обязательств. В результате, в

ряде случаев осуществление новых заимствований способствовало образованию так

называемых «пиков» платежей по погашению и обслуживанию государственного долга.

Яркий пример указанного недостатка действующей системы управления долгом

- наличие «пиков» в графике платежей по внешнему долгу России, приходящихся на

2003, 2005, 2008 годы. Более того, нередко платежи в пределах одного

финансового года концентрируются в пределах двух-трех месяцев, что существенно

затрудняет процесс управления денежной наличностью и кассовое исполнение

федерального бюджета.

Политика в области управления государственным долгом непосредственно

влияет на денежно-кредитную политику и, в частности, на курс рубля, денежную

массу, уровень золотовалютных резервов. Одновременно, денежно-кредитная (в том

числе процентная) политика Банка России оказывает непосредственное влияние на

стоимость, состояние и рынок внутренних заимствований, а размер золотовалютных

резервов на способность страны погашать и обслуживать внешний долг, что, в

конечном счете, влияет на кредитный рейтинг России и стоимость внешних заимствований.

В настоящее время упомянутая координация осуществляется на стадии

согласования бюджетной и денежно-кредитной политики Правительства Российской

Федерации и Банка России на соответствующий год. При этом механизм координации

среднесрочной бюджетной и долговой политики и денежно-кредитной политики не

определен.

С учетом изложенного, становится ясна необходимость четкого

формулирования сферы обязанностей, процедур и механизмов взаимодействия и

координации бюджетной и долговой политики, функций и сопряженной с ними

ответственности, а также обмена информацией между государственными органами,

вовлеченными в прогресс формирования бюджетной и денежно-кредитной политики, а

также в процесс управления долгом.

В отсутствие указанного взаимодействия и координации возможности

реагирования системы управления государственным долгом на изменение

экономических и финансовых условий, состояние финансовых рынков, являются

ограниченными, что увеличивает риски крупных потерь и кризисов.

Имеющаяся система отчетности о государственном долге отличается высокой

степенью закрытости, прежде всего для участников финансовых рынков -

потенциальных инвесторов, с точки зрения объема доступной для них информации о

наиболее важных аспектах политики и операций по управлению долгом.

Между тем прозрачность режима принятия решений, распределения полномочий,

четкость правил и процедур осуществления операций по управлению государственным

долгом способствует укреплению доверия кредиторов и инвесторов к долговым

обязательства. государства, что, в свою очередь, повышает эффективность

проводимых операций по управлению государственными долговыми обязательствами и

в долгосрочной перспективе может привести к снижению стоимости обслуживания

государственного долга. В этой связи представляется целесообразным внедрение в

практику работы регулярного (ежеквартального, ежегодного) опубликования

информации, касающейся основных аспектов сферы управления государственным

долгом (целей и инструментов текущей долговой политики, основных характеристик

портфеля государственных обязательств, результатов аудиторской проверки

деятельности в области управления государственным долгом, программ

предполагаемых заимствований, стратегии государственных мер по формированию

эффективного рынка государственных ценных бумаг и др.). При этом имеется в

виду, что механизмы, обеспечивающие конфиденциальность оперативной информации о

заимствованиях и государственном долге, должны быть сохранены и развиты.

Упомянутые выше проблемы и недостатки действующей долговой политики

обуславливают необходимость реформирования системы управления государственным

долгом с целью - создания единой эффективной и интегрированной системы, а также

пересмотра принципов ее функционирования с учетом мирового опыта и особенностей

текущего положения страны.

В настоящее время Россия умеренно использует инструменты государственной

долговой политики в сравнении с другими странами: отношение государственного

долга к ВВП в России около 9%, тогда как во многих странах это показатель

достигает 50-200% (рисунок 9), превышение государственным долгом уровня в 85% к

ВВП, по оценкам некоторых авторитетных международных экспертов, становится

препятствием для экономического роста.

На текущем этапе отмечается тенденция к росту объема государственного

долга в целом (в том числе внутреннего), при этом ранее (в 2004 -2006 гг.)

наблюдалось снижение общей величины государственного долга России, что

объясняется, в первую очередь, проводившейся тогда политикой по существенному

сокращению внешнего государственного долга поскольку государственные

заимствования - важный источник финансирования бюджетного дефицита, в

предкризисный период снижение государственного долга России было также

существенным образом связано со сравнительно благополучным состоянием

государственных финансов. при этом своего рода «зеркальным отражением» динамики

российского госдолга было изменение стабилизационного фонда (и затем - Фонда

национального благосостояния и Резервного фонда).

В итоге в предкризисный период (до 2008 г.) наблюдалась следующая

картина: при бюджетном профиците совокупный объем фондов существенно возрастал,

а российский государственный долг (в % к ВВП) снижался (рисунок 10). Это

прекратилось под воздействием прихода мирового кризиса в экономику России.

В связи с этим основные угрозы для экономики России при неблагоприятном

ходе событий могут заключаться в резком падении мировых цен на нефть,

затруднении доступа российских предприятий и банков к иностранным источникам

фондирования и других негативных явлениях.

В этих условиях уже в ближайшей перспективе при неблагоприятном развитии

ситуации со всей остротой снова может возникнуть вопрос о финансировании

становящегося заметным бюджетного дефицита. Это способно привести к расширению

источников его финансирования и к повышению роли государственной долговой политики

для поддержания экономического роста.

К настоящему моменту проявились долговые проблемы, представляющие угрозу

экономической безопасности России. Эти проблемы нашли отражение в «Стратегии

национальной безопасности Российской Федерации до 2020 года». С одной стороны,

как показывает опыт стран ЕС, безопасный уровень внешних заимствований должен

составлять не более 60% ВВП, что и зафиксировано в рамках Маастрихтского

договора. Другим важным показателем является покрытие государственного долга

международными резервами. Статистические данные отражают наметившуюся тенденцию

нарастания долговой нагрузки России как суверенного заемщика. При этом темпы

роста объемов суверенной задолженности превышают темпы роста международных

резервов.

Кроме этого, необходимо отметить несоответствие корпоративных программ

заимствования основным направлениям денежно-кредитной политики государства.