Национальная финансовая система

Министерство

образования и науки Российской Федерации

Международная

академия бизнеса и новых технологий

Вологодский

филиал

Кафедра:

Экономики, учета и аналитической деятельности

Курсовая

работа

по

дисциплине: Финансы

Тема:

Национальная

финансовая система

Выполнила:

Малютина Анастасия

студентка

группы ВДБ4ЭКф31

Преподаватель:

доцент, к.с.-х.н

Литвинова

И.В.

Вологда 2013

Содержание

Введение

. Национальная финансовая система: ее состав и

структура

.1 Понятие финансовой системы

1.2 Состав и структура финансовой системы

2. Характеристика основных элементов финансовой

системы

.1 Характеристика государственных и местных

финансов

2.2 Характеристика хозяйствующих субъектов

.3 Страхование

.4 Кредитно-банковская система

.5 Характеристика финансов домашних

хозяйств

3. Особенности российской финансовой системы и

перспективы ее развития

.1 Особенности российской финансовой системы

3.2 Перспективы развития российской

финансовой системы

Заключение

Список

литературы

Введение

Финансы - совокупность экономических

отношений в процессе создания и использования централизованных и

децентрализованных фондов денежных средств; возникли в условиях регулярного

товарно-денежного обмена в связи с развитием государства и его потребностей в

ресурсах. Сущность финансов, сфера охватываемых ими товарно-денежных отношений,

роль в процессе общественного воспроизводства, закономерности развития

определяются экономическим строем общества и классовой природой государства.

Финансовая система представляет собой совокупность сфер и звеньев финансовых

отношений, связанных с ними денежных фондов и органов управления финансами.

Финансовая система является

стержнем в развитии и успешного функционирования рыночной экономики и

необходимой предпосылкой роста и стабильности экономики в целом. Как любая

система, финансовая система - это целостное множество взаимосвязанных между

собой элементов, совокупность отношений и связей между которыми подчинено

единой цели. Финансовая система аккумулирует и распределяет денежные сбережения

общества, занимается его денежными операциями и экономическими отношениями.

Фундаментом финансовой системы являются финансы - структурная часть глобальной

системы денежной сферы. Считается, что понятие финансовой системы является

развитием более общего определения - финансы.

Предмет исследования данной

курсовой работы является национальная финансовая система. Объектом исследования

является основные понятия финансовой системы, структура, состав, элементы,

особенности и перспективы развития финансовой системы в Российской Федерации.

Тема данной курсовой является актуальной, так как финансовая система является

фундаментом развития и успешного формирования экономики в целом. При создании

надежной финансовой системы могут развиваться рынки денег, ценных бумаг, рынки

капитала.

Целью данной курсовой работы является

исследование состава и структуры финансовой системы Российской Федерации.

Выявление взаимосвязей между структурными элементами финансовой системы для её

эффективного функционирования. Изучение современной государственной финансовой

политики.

1. Национальная финансовая система:

ее состав и структура

1.1 Понятие

финансовой системы

Понятие финансовой системы является дальнейшим

развитием и конкретизацией понятия «финансы». Финансы выражают общественные и

экономические отношения. Все финансовые отношения проявляются по-разному,

следовательно, каждое звено финансовой системы имеет совою. У каждого звена

финансовой системы есть свои функции присуще только ему, каждое звено по -

своему влияет на процесс воспроизводства. Делая вывод из вышесказанного, мы

можем сказать, что каждое звено финансовой системы представляет определенную

сферу финансовых отношений, следовательно, финансовая система представляет

собой совокупность различных сфер финансовых отношений, в процессе которых

образуются и используются фонды денежных средств.

Финансовая система - это совокупность

обособленных, но взаимосвязанных сфер и звеньев финансовых отношений, связанных

с образованием и использованием централизованных и децентрализованных фондов

денежных средств государства и предприятий.

Я считаю, что финансы являются неотъемлемой

частью общественного производства на всех уровнях хозяйствования. Если задаться

вопросом, можно ли без финансов регулировать отраслевую структуру экономики,

обеспечить удовлетворение общественных потребностей, то мы смело можем

ответить, что без финансов это не возможно. Все эти потребности вызывают

возникновение разнообразных финансовых отношений. Сторонами финансовых

отношений являются: физические и юридические лица, а также государство.

Финансовые отношения мы можем объединить в

группы по определенному признаку. И эти сгруппированные финансовые отношения

образуют финансовую систему.

Финансовая система включает в

себя две сферы: централизованные финансы и децентрализованные финансы. В свою

очередь, каждая из подсистем подразделяется на отдельные звенья (частные

подсистемы) в зависимости от механизма формирования и использования денежных

средств у конкретных экономических субъектов.

Централизованные финансы

включают в себя государственные и муниципальные финансы. Словосочетание

«государственные и муниципальные финансы» отражает федеративное устройство РФ.

В соответствии с Конституцией РФ федеративное устройство России включает три

уровня управления: федеральный уровень; уровень субъектов Федерации; местный

уровень (органов местного самоуправления).

На федеральном уровне и уровне

субъектов Федерации управление осуществляют федеральные органы государственной

власти и органы государственной власти субъектов Федерации (в совокупности они

составляют единую систему органов государственной власти).

На местном уровне управление

осуществляет население непосредственно (путем референдумов, выборов) и через

выборные органы местного самоуправления (решают вопросы местного значения и не

входят в систему органов государственной власти).

Децентрализованные финансы

являются финансами хозяйствующих субъектов, в сферу которых включаются такие

звенья, как финансы коммерческих предприятий и организаций, финансы

некоммерческих предприятий и организаций, финансы индивидуальных

предпринимателей, финансы домашних хозяйств и т.д. Часто в качестве отдельного

звена выделяют подразделения государственный кредит, страхования. Эти сферы и

звенья тесно связаны между собой. Каждой группе финансовых отношений соответствуют

денежные фонды, а соответствующие финансовые органы осуществляют управление

этими отношениями и фондами.

Таким образом, можно сделать

вывод, что финансовая система - это система или совокупность взаимосвязанных и

взаимосвязующих сфер и звеньев финансовых отношений, посредством которых

осуществляется распределение, формирование и использование фондов денежных

средств.

.2 Состав и структура финансовой

системы

Структура современной финансовой системы в нашей

стране сложилась в результате рыночных преобразований 90х годов. Кардинальные

изменения в бюджетной системе Российской Федерации произошли в 1991 году.

Государственный бюджет РСФСР, как и других

союзных республик, включался в государственный бюджет СССР. Он состоял из

союзного бюджета, государственных бюджетов 15 бывших союзных республик и

бюджета государственного социального страхования. В союзном бюджете в

1970-1990-е гг. концентрировалось 52-50% общего объема ресурсов

государственного бюджета. На бюджеты союзных республик приходилось 48-50%, из

которых 35% находилось в распоряжении республиканских бюджетов республик и 15%

- в местных бюджетах. В соответствии с Законом РСФСР «Об основах бюджетного

устройства и бюджетного процесса в РСФСР» от 10 октября 1991 г. и рядом других

законов и постановлений Правительства Российской Федерации государственная

бюджетная система России была коренным образом перестроена и в настоящее время

она включает три звена:

. Республиканский бюджет Российской Федерации

или федеральный бюджет;

2. Бюджеты национально-государственных и

административно-территориальных образований. Это бюджеты субъектов Федерации;

. Местные бюджеты.

Основные средства концентрируются в федеральном

бюджете. Так, в 1992 г. 70% ресурсов поступило в республиканский бюджет и 30% -

в бюджеты территорий и местные бюджеты; в 1993 г. это соотношение составило

соответственно 67,2 и 32,8%. Средств территориям не хватает, и задача состоит в

расширении их собственной доходной базы. В 1993 г. насчитывалось более 20

внебюджетных фондов, в том числе 4 - социальных, остальные - производственного

назначения. Совокупный объем их ресурсов в 1992 г. превысил объем

республиканского бюджета.

С точки зрения структуры финансовую систему

можно рассматривать как совокупность сфер, звеньев, опосредствующих

формирование и использование доходов, а так же как систему финансовых

учреждений.

Рис. 1. Структура финансовой системы

Финансовая система Российской

Федерации подразделяется на сферы, которые в свою очередь подразделяются на

звенья. Имеются:

. Государственные финансы;

2. Финансы предприятий и

организаций;

. Страхование;

. Кредитно-банковская

система;

. Система

государственного финансирования организации;

Звенья первой сферы:

государство и местное финансирование - это централизованные финансы (бюджеты

всех уровней);

Звенья второй сферы: финансы

хозяйствующих субъектов - это децентрализованные финансы, используются они для

регулирования экономики на макроуровне;

Звенья третий сферы: включают

различные формы и виды страхования;

Звенья четвертой сферы:

кредитно-банковская система, которая состоит из банков и иных кредитных

учреждений страны;

Звенья пятой сферы:

государственные финансовые институты, которые регулируют и осуществляют

финансовую деятельность государства.

При формировании государства

также стали формируются финансы властных структур. В это же период истории

стали формироваться финансы домашних хозяйств, а позднее появляются

коммерческие объединения и их финансы. В основу состава финансовой системы и

входят эти три звена. Эти три звена и составляют финансовую систему.

Рис. 2 Структура финансовой

системы

Все же в финансовой системе

центральное место принадлежит бюджетной системе. С помощью этой системы

образуются денежные фонды соответствующих государственных и

административно-территориальных образований. Также в финансовую систему

включаются и негосударственные фонды, фонды страховых организаций, фонды

региональных организаций, банковские фонды. Местные финансы. Федеральный закон

«О финансовых основах местного самоуправления в Российской Федерации» от 25

сентября 1997 г. № 126-ФЗ определил основные принципы организации местных

финансов. В соответствии с вышеназванным федеральным законом местные финансы

включают средства местного бюджета, государственные, муниципальные ценные

бумаги, принадлежащие органам местного самоуправления, и другие финансовые

ресурсы.

Финансовая система решает

некоторые проблемы современного общества, среди них можно выделить:

. Социальную напряженность;

2. Низкий уровень удовлетворения

потребностей, как индивида, так и общества в целом;

. Слабые темпы развития

экономики и прочие.

2. Характеристика

основных элементов финансовой системы

.1 Характеристика

государственных и местных финансов

Государственное и

административно-территориальное устройство Российской Федерации предопределяет

соответствующую организацию государственных и местных финансов и их состав.

Бюджеты органов государственной

власти и местного самоуправления используются для финансового обеспечения задач

и функций, возложенных на государство: развитие экономики; соблюдение

макроэкономического равновесия с устранением отраслевых и территориальных

диспропорций; содержание непроизводственной сферы; социальная защита населения;

охрана природы; осуществление международного сотрудничества и т.д.

В бюджетном кодексе Российской

Федерации определено три уровня бюджетной системы Российской Федерации:

. Федеральный бюджет и бюджеты

государственных внебюджетных фондов;

2. Бюджеты субъектов

российской Федерации и бюджеты территориальных государственных внебюджетных

фондов;

. Местные бюджеты

Бюджеты всех этих уровней

связанны между собой при помощи использования регулирующих доходных источников,

создание целевых и региональных внебюджетных фондов и их частичное

перераспределение. Бюджеты нижестоящих уровней не входят со своими доходами и

расходами в бюджеты нижестоящих уровней.

Государственные (федеральные и

региональные) финансы и местные финансы. Звенья:

. Федеральный бюджет;

2. Бюджет из субъектов

Российской Федерации;

. Местные бюджеты;

. Государственные

бюджетные фонды;

. Государственный

кредит;

Государственные и местные

финансы - это экономические отношения, обеспечивающие формирование и

использование финансовых ресурсов государства и органов местного

самоуправления, предназначенных для финансового обеспечения их функций.

Государственные и местные

финансы формируются за счет финансов организаций и финансов граждан и

используются для регулирования экономики и социальных отношений на макроуровне.

Государственный (федеральный)

бюджет Российской Федерации - это основной фиксированный план формирования и

использования централизованного денежного государства.

Государственный бюджет на

соответствующий год разрабатывается и утверждается в форме Федерального закона.

Бюджеты субъектов федерации разрабатываются и утверждаются в форме законов

субъектов федерации.

Местные бюджеты разрабатываются

и утверждаются в форме правовых представительных органов (законодательных

собраний) местного самоуправления.

Составным звеном

государственных финансов является внебюджетные фонды:

) Пенсионный фонд;

2) Фонд страхования;

) Фонд обязательного

медицинского страхования;

Эти фонды являются

государственной собственностью, пополнятся из федерального бюджета, но

действуют как самостоятельные финансово - кредитные учреждения.

Все эти три фонда финансируют

социальные услуги. Самым крупным из них является пенсионный фонд Российской

Федерации.

Пенсионный фонд ведет учет участников системы

обязательного пенсионного страхования, выплачивает и назначает пенсии, выдает

сертификаты на получение материнского капитала и выплачивает средства

материнского капитала. Рассмотрим статистику по поступлению и расходованию

средств пенсионного фонда РФ (миллионов рублей)

Таблица

1

Поступление и расходованию средств пенсионного

фонда РФ

|

2000

|

2006

|

2008

|

2009

|

2010

|

2011

|

|

Остаток

средств на начало года (С 2007 г. в действующей статистической отчетности

показатель не предусмотрен)

|

8097

|

43894

|

…

|

…

|

…

|

…

|

|

Поступление

|

431281

|

1637580

|

2730172

|

3222649

|

4610084

|

5255643

|

|

налоги,

страховые взносы (С 2005 г. - без учета поступлений из федерального бюджета

за счет единого социального налога)

|

379259

|

797641

|

1254013

|

1273364

|

1929016

|

2833863

|

|

из

федерального бюджета

|

26800

|

833105

|

1456930

|

1946726

|

2648397

|

2384201

|

|

Расходование

|

341056

|

1537257

|

2357793

|

3008660

|

4249235

|

4922109

|

|

в

том числе на финансирование выплат населению пенсий, пособий (С 2005 г. -

включая средства на осуществление ежемесячной денежной выплаты)

|

331257

|

1492806

|

2290821

|

2872257

|

4013179

|

4419227

|

Проанализировав таблицу можно сказать, что с

каждым годом поступление в бюджет растет, также и растет и расход, поступление

превышает расход, следовательно, пенсионный фонд РФ всегда в плюсе.

Фонд социального страхования,

функциями данного фонда является: выплата больничных, доплата за диспансеризацию

рабочих граждан, оплата дополнительных медицинских осмотров, различные выплаты

и пособия связанные с материнством и детством.

Фонд обязательного медицинского

страхования, его функциями является: выравнивание обеспечения граждан различных

регионов страны медицинскими услугами, Финансирование целевых программ,

контроль над рациональным использованием финансовых ресурсов этого фонда.

Рассмотрим статистику по

задолженности единому социальному налогу, страховым взносам на обязательное

пенсионное страхование и платежам в государственные внебюджетные фонды (на

начало года, миллиардов рублей по данным ФНС России).

Из данных приведенных в таблице

2, мы видим, что общая задолженность снижается из года в год, начиная с 2001 по

2012 гг. Это свидетельствует активной политике направленной на борьбу с

задолженностью. Также мы видим, что основную часть задолженности составляет

пенсионный фонд РФ. Тем самым мы можем сказать, что пенсионный фонд является

самым слабым, хоть и проводит активную политику по борьбе с задолженностью.

Кроме социальных фондов существует еще самостоятельные экономические фонды

обеспечения решения определения экономических задач государства.

Таблица 2

Статистика по задолженности

единому социальному налогу, страховым взносам на обязательное пенсионное

страхование и платежам в государственные внебюджетные фонды (на начало года,

миллиардов рублей по данным ФНС России)

|

2002

|

2006

|

2009

|

2011

|

2012

|

|

|

|

|

|

Всего

|

Из

нее

|

|

|

|

|

|

|

недоимка

|

Урегулированная

задолженность

|

|

Всего

|

199,2

|

236,2

|

157,3

|

84,7

|

60,9

|

19,6

|

39,9

|

|

единый

социальный налог, зачисляемый в федеральный бюджет

|

-

|

82,9

|

57,5

|

53,8

|

39,9

|

13,3

|

25,7

|

|

Пенсионный

фонд Российской Федерации

|

168,1

|

122,2

|

81,4

|

15,9

|

10,1

|

2,0

|

7,9

|

|

Фонд

социального страхования Российской Федерации

|

11,9

|

8,9

|

4,6

|

3,7

|

2,7

|

1,3

|

1,3

|

|

Федеральный

фонд обязательного медицинского страхования

|

1,1

|

1,7

|

2,1

|

2,4

|

1,9

|

0,8

|

1,0

|

|

территориальные

фонды обязательного медицинского страхования

|

18,1

|

20,5

|

11,7

|

8,9

|

6,4

|

2,2

|

4,0

|

Таким образом, бюджеты и

внебюджетные фонды выступают формой образования и использования финансовых

ресурсов органов государственной власти и местного самоуправления, направляемых

на удовлетворение разнообразных общественных потребностей.

.2 Характеристика

хозяйствующих субъектов

Финансы субъектов

хозяйствования занимают определяющее положение в структуре финансовой системы

страны, так как именно на уровне предприятий формируется преобладающая масса

финансовых ресурсов государства.

Финансы хозяйствующих субъектов

является основой финансовой системы страны, где формируется основная часть доходов,

которая впоследствии перераспределяется по различным каналам

народно-хозяйственного комплекса.

Финансы субъектов

хозяйствования занимают определяющее положение в структуре финансовой системы

страны, т.к. именно на уровне предприятий формируется преобладающая масса

финансовых ресурсов государства.

Финансы хозяйствующих субъектов

- это относительно самостоятельная сфера финансовой системы, охватывающая

широкий круг отношений связанных с формированием и использованием денежных

фондов предприятия. Именно здесь формируется основная часть доходов

хозяйствующих субъектов, которые в дальнейшем перераспределяются в

хозяйственном комплексе страны и служат основным источником экономического

роста и социального развития общества.

Особенности формирования и

использования финансовых ресурсов разных хозяйствующих субъектов определяются:

сферой деятельности экономических субъектов (коммерческая, некоммерческая),

организационно-правовой формой хозяйствования, отраслью. Кроме хозяйствующих

субъектов, действующих как юридическое лицо, предпринимательскую деятельность

могут осуществлять лица, действующие без образования юридического лица.

Подавляющее большинство

предприятий рабочих на началах коммерческого расчета, когда все расходы

покрываются за счет собственной прибыли.

Кроме коммерческих организаций

согласно гражданскому кодексу Российской Федерации (ГК РФ) существуют и

некоммерческие организации.

Коммерческие организации могут

создаваться в виде Производственных кооперативов, обществ с ограниченной

ответственностью, ОАО, ЗАО, ГУП, МУП. Наряду с унитарными предприятиями

существуют и казенные предприятия. Если унитарное предприятие может

одновременно в различных сферах деятельности и собственник практически не

вмешивается в его деятельность, за исключением крупных сделок, то казенное

предприятие существует в жестких рамках и работает только поз заказ владельца.

Некоммерческие организации -

создаются для достижения социально благотворительных, культурных,

образовательных, научных и управленческих целей. Эти организации вправе

заниматься предпринимательской деятельностью, только если данная деятельность

направлена на достижение целей организации.

Согласно ГК РФ существует более

30 видов некоммерческих организаций.

Финансы предприятий, хоть они и

относятся к макроэкономики и образуют децентрализованные фонды, они являются

основой для макроэкономики и в основном через налоги пополняют централизованные

доходы.

2.3 Страхование

Суть страхования сводится к

формированию за счет взносов страхователей страхового фонда и его использованию

для выплаты страховых возмещений. Создаваемый страховой фонд называют страховым

фондом страховщика - предприятия (юридического лица), деятельность которого

направлена на осуществление страховых операций. Отношения в страховании

связанны с наступлением страхового случая. Страховой случай - это

непредвиденное и непреодолимое событие, которое причиняет ущерб обществу или

хозяйству. При страховании осуществляется раскладка нанесенного ущерба между

всеми страхователями, за счет взносов которых был сформирован страховой фонд.

Чем шире круг страхователей, тем меньшая доля ущерба будет приходиться на

каждого из них и тем большей будет концентрация финансовых ресурсов в страховом

фонде страховщика. Таким образом, можно сказать, что величина сформированных

страховых фондов позволяет с определенной степенью полноты компенсировать

возникающие потери и убытки страхователей.

Страхование можно подразделить

на:

) Социально страхование;

2) Личное страхование;

) Имущественное

страхование;

) Страхование рисков;

) Перестрахование;

Социальное страхование - это

система отношений, с помощью которых формируются и расходуются фонды денежных

средств для материального обеспечения указанных лиц. В социально-политическом

аспекте социальное страхование представляет собой способ конституционного права

граждан на материальное обеспечение в старости, в случае болезни, полной или

частичной утраты трудоспособности или отсутствия таковой от рождения, потери

кормильца, безработицы. Размеры получаемых средств зависят от величины

трудового стажа, заработной платы, степени утраты трудоспособности или

инвалидности и регулируются действующим законодательством.

Личное страхование - это

отрасль страхования, с помощью которой осуществляется страховая защита семейных

доходов граждан или укрепление достигнутого ими семейного благосостояния.

По договору личного страхования

страховщик обязуется за обусловленную страховую премию, уплачиваемую

страхователем, выплатить единовременно или выплачивать периодически

обусловленную страховую сумму. Это происходит в случае причинения вреда жизни

или здоровью самого страхователя или другого названного в договоре

застрахованного лица, достижения им определенного возраста или наступления в

его жизни иного предусмотренного страхового случая.

В качестве объектов личного страхования

выступают трудоспособность, здоровье и жизнь человека. Событиями личного

страхования является до окончания срока действия договора страхования,

определенного возраста или события. Кроме того, смерть страхователя или

застрахованного, потеря здоровья в период страхования от оговоренных несчастных

случаев.

Личное страхование включает в

себя страхование жизни, страхование от несчастных случаев и болезней,

медицинское страхование.

Имущественное страхование представляет собой

систему отношений между страхователями и страховщиками по оказанию страховых

услуг, когда защита имущественных интересов связана с владением, пользованием

или распоряжением имуществом.

По договору имущественного страхования

страховщик обязуется за обусловленную страховую премию при наступлении

предусмотренного в договоре страхового случая возместить страхователю

причиненные вследствие события убытки в застрахованном имуществе, в пользу

которого заключен договор. Для целей страхования принято классифицировать

имущество по видам хозяйствующих субъектов, которым оно принадлежит. Различают

имущество промышленных предприятий, сельскохозяйственных предприятий, имущество

граждан.

Страхование рисков - это

надежная защита от неверных решений и действенный способ повышения

ответственности лиц, их принимающих. Даже сам факт наличия страхового полиса

стимулирует к более серьезному отношению к процессу принятия решений и

проведению профилактических мероприятий, как и предписывает договор страхования

рисков. Существует множество классификаций рисков: они могут дифференцироваться

по причинам возникновения, времени возникновения, характеру учета и степени

тяжести последствий, сфере возникновения и т.д.

Перестрахование - это

страхование страховщиком, именуемым перестрахователем, принятого на себя по договору

страхования (основному договору) обязательства по страховой выплате полностью

или частично у другого страховщика, именуемого перестраховщиком.

«Перестрахование - деятельность

по защите одним страховщиком (перестраховщиком) имущественных интересов другого

страховщика (перестрахователя), связанных с принятием последним по договору

страхования (основному договору) обязательств по страховой выплате».

Гражданский кодекс по данному поводу устанавливает следующее: «Риск выплаты

страхового возмещения или страховой суммы, принятый на себя страховщиком по

договору страхования, может быть им застрахован полностью или частично у

другого страховщика (страховщиков) по заключенному с последним договору

перестрахования».

Перестрахование позволяет

страховать компании, принимать риски клиентов, которые были бы слишком велики

для одного страховщика, этот вид страхования называется вторичным страхованием

или страхованием страховщиков. В настоящее время существует специальные

перестраховочные организации.

Рассмотрим статистику

поступлений платежей за счет единого социального налога, страховых взносов на

обязательное пенсионное страхование, а также средств в счет погашения недоимки,

пений и штрафов по страховым взносам в государственные внебюджетные фонды

(миллиардов рублей по данным ФНС России)

По данным таблицы 3 поступлений

платежей в государственные внебюджетные фонды, мы видим, что поступление

платежей заметно сократили к 2011 году. Большую часть платежей составляют

страховые взносы на обязательное пенсионное страхование.

государственный

финансовый кредитный банковский

Таблица 3

Статистика поступлений платежей

за счет единого социального налога, страховых взносов на обязательное

пенсионное страхование, а также средств в счет погашения недоимки, пений и

штрафов по страховым взносам в государственные внебюджетные фонды.

|

2005

|

2006

|

2008

|

2010

|

2011

|

|

Налоги

и взносы на социальные нужды - всего

|

1063,9

|

1316,8

|

2060,1

|

134,2

|

4,9

|

|

единый

социальный налог

|

429,6

|

521,4

|

811,7

|

45,7

|

-0,3

|

|

зачисляемый

в федеральный бюджет

|

267,5

|

315,8

|

506,8

|

32,9

|

0,4

|

|

Фонд

социального страхования Российской Федерации(без учета сумм расходов,

произведенных на цели государственного социального страхования)

|

48,1

|

51,2

|

63,7

|

-0,5

|

-0,8

|

|

Федеральный

фонд обязательного медицинского страхования

|

31,2

|

55,1

|

88,2

|

4,9

|

-0,0

|

|

территориальные

фонды обязательного медицинского страхования

|

82,8

|

99,3

|

153,0

|

8,4

|

0,1

|

|

страховые

взносы на обязательное пенсионное страхование

|

623,3

|

787,1

|

1246,0

|

86,6

|

3,2

|

|

поступления

в счет погашения недоимки, пеней и штрафов по страховым взносам

|

11,0

|

8,2

|

2,4

|

1,9

|

2,0

|

|

в

Пенсионный фонд Российской Федерации

|

9,3

|

6,9

|

2,0

|

1,5

|

1,7

|

|

в

Фонд социального страхования Российской Федерации

|

0,7

|

0,5

|

0,1

|

0,1

|

0.1

|

|

в

Федеральный фонд обязательного медицинского страхования

|

0,1

|

0,0

|

0,0

|

0,0

|

0,0

|

|

в

территориальные фонды обязательного медицинского страхования

|

0,9

|

0,7

|

0,3

|

0,3

|

0,2

|

Перераспределение риска между

страховыми обществами разных стран, в сущности, является не чем иным, как

разновидностью внешней торговли, с той разницей, что объектом обмена служат не

потребительные стоимости в натурально-вещественной форме, а страховые гарантии.

В этой связи международные перестраховочные сделки относятся к «невидимому»

экспорту.

2.4

Кредитно-банковская система

Кредитно-банковскую систему можно

охарактеризовать в соответствии с тремя аспектами: сущностным, институциональным

и функциональным.

В сущностном аспекте кредитная

система представляет собой систему кредитно-финансовых отношений, возникающих в

связи с предоставлением, использованием и погашением ссуд на условиях

возвратности, платности и срочности.

С институциональной точки

зрения - это система кредитно-финансовых учреждений, обслуживающих кредитные

отношения (банки, финансовые компании, фондовые и валютные биржи, страховые

компании и т.п.).

С функциональных позиций

кредитная система - это совокупность видов и форм кредита.

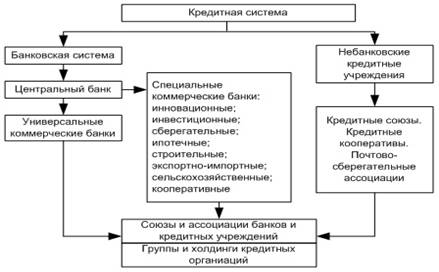

Рис. 3. Структура

кредитно-банковской системы

Кредитная система государства

складывается из банковской системы и совокупности, так называемых небанковских

банков, т. е. небанковских кредитно-финансовых институтов, способных

аккумулировать временно свободные средства и размещать их с помощью кредита. В

мировой практике небанковские кредитно-финансовые институты представлены

инвестиционными, финансовыми и страховыми компаниями, пенсионными фондами,

сберегательными кассами, ломбардами и кредитной кооперацией. Эти учреждения,

формально не являясь банками, выполняют многие банковские операции и

конкурируют с банками. Однако, несмотря на постепенное стирание различий между

банками и небанковскими кредитно-финансовыми институтами, ядром кредитной

инфраструктуры остается банковская система.

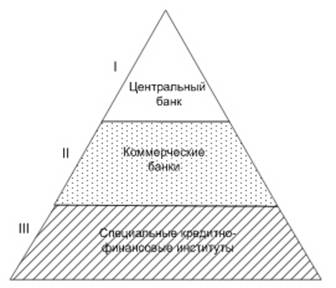

Вся совокупность банков в

национальной экономике образует банковскую систему страны. В настоящее время

практически во всех странах с развитой рыночной экономикой банковская система

имеет три уровня. (см Рис 4)

Рис. 4. Три уровня банковской

системы

Первый уровень банковской

системы образует центральный банк (или совокупность банковских учреждений,

выполняющих функции центрального банка, например, Федеральная резервная система

США). За ним законодательно закрепляются монополия на эмиссию национальных

денежных знаков и ряд особых функций в области кредитно-денежной политики.

Второй уровень двухуровневой

банковской системы занимают коммерческие банки. Они концентрируют основную

часть кредитных ресурсов, осуществляют в широком диапазоне банковские операции

и финансовые услуги для юридических и физических лиц. Эти банки организуются на

паевых (акционерных) началах и по форме собственности делятся на

государственные, акционерные и кооперативные.

Третий уровень это специальные

кредитно-финансовые институты. Они занимаются кредитованием определенных сфер и

отраслей хозяйственной деятельности. Обычно они доминируют в узких секторах

рынка ссудных капиталов.

Так же мы можем просмотреть

статистику по числу и структуре кредитных организаций (на начало года, по

данным Банка России.)

Таблица 4

Статистика по числу и структуре

кредитных организаций (на начало года, по данным Банка России.)

|

2001

|

2006

|

2009

|

2010

|

2011

|

2012

|

|

Число

кредитных организаций, зарегистрированных на территории Российской Федерации

|

2124

|

1409

|

1296

|

1228

|

1178

|

1146

|

1112

|

|

в

том числе имеющих право на осуществление банковских операций (действующих)

|

1311

|

1253

|

1136

|

1108

|

1058

|

1012

|

978

|

|

Число

кредитных организаций с иностранным участием в уставном капитале, имеющих

право на осуществление банковских операций

|

130

|

136

|

202

|

221

|

226

|

220

|

230

|

|

со

100%-ным иностранным участием

|

22

|

41

|

63

|

76

|

82

|

80

|

77

|

|

с

иностранным участием от 50 до 100%

|

11

|

11

|

23

|

26

|

26

|

31

|

36

|

|

Число

филиалов действующих кредитных организаций на территории Российской Федерации

|

3793

|

3295

|

3455

|

3470

|

3183

|

2926

|

2807

|

|

Сбербанка

России

|

1529

|

1009

|

809

|

775

|

645

|

574

|

524

|

|

банков

со 100%-ным иностранным участием в уставном капитале

|

7

|

29

|

169

|

242

|

241

|

203

|

155

|

|

Число

филиалов действующих кредитных организаций за рубежом

|

3

|

3

|

3

|

5

|

5

|

6

|

6

|

|

Зарегистрированный

уставный капитал действующих кредитных организаций, млрд. руб.

|

207,4

|

444,4

|

731,7

|

881,4

|

1244,4

|

1186,2

|

1214,3

|

|

на

привлечение вкладов населения

|

1239

|

1045

|

906

|

886

|

849

|

819

|

797

|

|

на

осуществление операций в иностранной валюте

|

764

|

827

|

754

|

736

|

701

|

677

|

661

|

|

на

генеральные лицензии

|

244

|

301

|

300

|

298

|

291

|

283

|

273

|

|

на

проведение операций с драгоценными металлами

|

163

|

184

|

199

|

203

|

203

|

208

|

207

|

Из данных таблицы мы видим, что

число кредитных организаций, зарегистрированных на территории Российской

Федерации, заметно сократилось к 2012 году по сравнению с 2001г. Также можно

отметить, что число кредитных организаций с иностранным участием в уставном

капитале, имеющих право на осуществление банковских операций заметно возросло.

Делая вывод по данным таблицы, мы можем сказать, что РФ активно принимает

участие в сотрудничестве с иностранными партнерами, тем самым выводя нашу

страну на уровень мирового значения.

В современных условиях

специализированные кредитно-финансовые институты заняли важнейшее место на

рынке ссудных капиталов, превратившись в основной резервуар долгосрочного

капитала на денежном рынке, существенно потеснив в этой сфере коммерческие

банки. Однако падение удельного веса коммерческих банков в совокупных активах

кредитно-финансовых учреждений не означает, что их роль в экономике

уменьшилась. Они продолжают осуществлять важнейшие функции банковской системы:

депозитно-чековую эмиссию, коммерческий кредит, краткосрочное финансирование и

т.д.

2.5 Характеристика финансов домашних

хозяйств

Финансы домохозяйств - это совокупность денежных

отношений по поводу создания и использования фондов денежных средств, в которые

вступают домашние хозяйства и его участники в процессе своей

социально-экономической деятельности.

В макроэкономическом анализе

под домашним хозяйством понимают группу лиц, совместно принимающих

экономические решения. В системе экономических отношений домашние хозяйства

исключительно важны, поскольку они являются собственниками факторов

производства, находящихся в частной собственности. В экономической системе

домашние хозяйства играют следующие роли:

§ выступают на рынке в качестве

покупателей товаров и услуг, производимых фирмами;

§ предоставляют тем

же самым фирмам факторы производства;

§ сберегают часть

формируемого в экономике совокупного дохода, приобретая реальные и финансовые

активы.

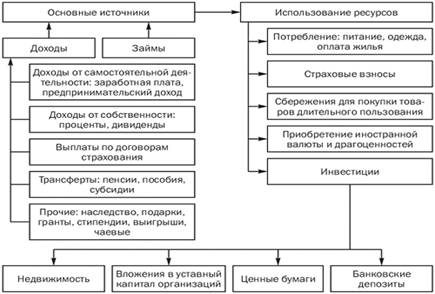

Рис 5. Система внешних

финансовых отношений домашнего хозяйства

Социально-экономическая

сущность финансов домохозяйств проявляется через их функции.

Важнейшей функцией финансов

домохозяйств является распределительная функция, так как финансы домохозяйств,

как, впрочем, и финансы в целом, являются инструментом стоимостного

перераспределения стоимости валового общественного продукта. Причем финансы

домохозяйств играют важнейшую роль на завершающей ступени

перераспределительного процесса, непосредственно предшествуя стадии

потребления.

Второй функцией домохозяйств

является контрольная функция, так как для поддержания определенного

(достигнутого) уровня потребления домашнее хозяйство вынуждено контролировать

распределение полученного дохода по различным фондам, а также отслеживать

целевое использование средств из этих фондов.

Важной функцией домашнего

хозяйства в системе общественного воспроизводства является инвестиционная

функция, заключающаяся в том, что домашние хозяйства являются одним из основных

поставщиков долгосрочных финансовых ресурсов для экономики страны.

Доходы домашних хозяйств служат

основным источником удовлетворения их потребностей в товарах и услугах, а также

накопления и сбережения.

Доходы домашних хозяйств можно

условно разделить на доходы в денежной и натуральной формах. Денежные доходы

домашних хозяйств чаще всего подразделяют по источникам их поступлений:

· заработная плата вместе с

различными начислениями и доплатами;

· пенсии, пособия,

стипендии и другие страховые и социальные выплаты;

· доходы от

предпринимательской деятельности;

· доходы от операций с

личным имуществом и денежные накопления в финансово-кредитной сфере.

К доходам в натуральной форме

относят продукты, полученные в личном подсобном хозяйстве, а также натуральную

оплату сельскохозяйственных предприятий.

С точки зрения периодичности

осуществления выделяют три группы расходов домашних хозяйств:

· краткосрочные;

· среднесрочные;

· долгосрочные

расходы.

В зависимости от

функционального назначения расходов, осуществляемых домашними хозяйствами, их

делят на следующие основные группы:

· личные потребительские расходы;

· налоги и другие

обязательные платежи;

· денежные накопления

и сбережения.

В структуру финансовых ресурсов

домашнего хозяйства входят:

§ денежные средства,

предназначенные для текущих расходов - расходов на приобретение продуктов питания,

непродовольственных товаров, используемых в течение относительно

непродолжительного периода времени (обувь, одежда и т.п.), плата за

периодически потребляемые услуги и др.;

§ денежные средства,

предназначенные для капитальных расходов - приобретения непродовольственных

товаров, используемых в течение достаточно длительных промежутков времени

(мебель, жилье, транспортные средства и т.д.), оплаты услуг, достаточно редко

потребляемых участниками домашнего хозяйства (образование, медицинская

операция, туристические путевки);

§ денежные

сбережения;

§ денежные средства,

вложенные в движимое и недвижимое имущество.

Областью возникновения финансов

домашнего хозяйства следует считать вторую стадию процесса воспроизводства, на

которой происходит распределение стоимости произведенного общественного

продукта. Члены домашнего хозяйства являются собственниками рабочей силы -

одного из факторов процесса производства, следовательно, имеют право на

получение части стоимости созданного продукта.

Рис 6. Структура финансовых

ресурсов домашних хозяйств и направления их использования

Отметим, что домашние хозяйства участвуют не

только в первичном распределении национального дохода, но и в процессе его

вторичного распределения, когда государство через систему прямых налогов,

пенсионную систему, систему социальных трансфертов перераспределяет доходы

между различными домашними хозяйствами (например, дотация на оплату услуг

жилищно-коммунального хозяйства).

Организации бизнеса, в которых работают члены

домашнего хозяйства, в редких случаях не учитывают потребности работников в

обеспечении незанятых членов семей. В принципе они и не обязаны это делать.

Однако только государство может и должно через систему социальной помощи

исправлять неравномерность в распределении доходов между домашними хозяйствами

с разным составом членов и уровнем доходов.

3. Особенности российской финансовой

системы и перспективы ее развития

.1 Особенности финансовой системы РФ

Как уже говорилось выше, финансовая система РФ

претерпела кардинальные изменения с распадом СССР.

Структура финансовой системы. Структура

финансовой системы Российской Федерации, сложившаяся в результате рыночных

преобразований 1990-х годов, включает следующие сферы финансовых отношений:

• финансы государственные и местные

(централизованные финансы);

• финансы хозяйствующих субъектов

(децентрализованные финансы);

• финансы домохозяйств.

Звенья государственных и муниципальных финансов:

• федеральный бюджет;

• бюджеты субъектов РФ (региональные);

• бюджеты муниципальных образований (местные).

• государственные внебюджетные целевые фонды;

• государственный кредит;

• страховой фонд государства;

• фондовый рынок.

Звенья финансов хозяйствующих субъектов

следующие:

• финансы коммерческих организаций;

• финансы некоммерческих организаций;

• финансы индивидуальных предпринимателей.

В начале 1990-х годов были созданы

государственные внебюджетные фонды экономические и социальные. К настоящему

времени статус внебюджетных сохранили только государственные внебюджетные

социальные фонды.

Современная финансовая системы РФ состоит в

целом из двух укрупненных подсистем: государственных и муниципальных финансов;

финансов хозяйствующих субъектов. В РФ действуют более двух десятков

внебюджетных социальных и экономических фондов: Пенсионный фонд РФ, Фонд

обязательного медицинского страхования населения, Фонд социального страхования

РФ, Государственный фонд занятости населения РФ (с 01.01.2001 упразднен),

Федеральный и территориальные дорожные фонды и др.

Рис. 7. Структура финансовой системы РФ

Развитие современной российской экономики после

общемирового финансового кризиса характеризуется устойчивыми темпами роста

основных показателей, девальвацией национальной валюты и сравнительно низкими

ценами на продукцию естественных монополий. В результате были достигнуты

положительные темпы роста произведенного ВВП и выпуска промышленной продукции,

объема капитальных инвестиций, роста реальных доходов населения и улучшение

прочих экономических показателей.

Финансовые рынки являются ключевым компонентом

национальной экономики: несмотря на незначительность его вклада в объем

произведенного ВВП - 0.5-1.5% ВВП. Именно поэтому финансовые посредники

обеспечивают привлечение средств и их распределение между различными секторами

экономики и отдельными предприятиями. Поэтому доля доходов финансового сектора

в ВВП является принципиальным показателем, характеризующим эффективность

финансовой системы.

Развитие финансовой системы невозможно без

адекватной оценки её состояния и формирования действенных рекомендаций по

целенаправленному развитию всех её звеньев.

3.2 Перспективы

развития российской финансовой системы

На ближайшее время главной целью развития

финансовой системы России стало увеличение валового финансирования.

Удовлетворение финансовых потребностей крупнейших предприятий происходит за

счет российских финансовых подразделений. Без подходящего финансирования малого

и среднего бизнеса экономический рост сделать его устойчивым нельзя.

апреля 2008 г. состоялись Слушания Общественной

палаты Российской Федерации «Национальная финансовая система: мощь, открытость,

суверенитет». Слушания провела Комиссия Общественной палаты по экономическому

развитию и поддержке предпринимательства (председатель Комиссии - Фадеев

Валерий Александрович) при поддержке медиа-холдинга «Эксперт» и Института

общественного проектирования. На обсуждение участников слушаний был вынесен

доклад «Потенциал развития финансовой системы России», рейтинговым агентством

«Эксперт РА» в рамках Совместного проекта Ассоциации региональных банков

«Россия» и рейтингового агентства «Эксперт РА».

По мнению авторов доклада, российская финансовая

система, по-прежнему, крайне слаба, неадекватна потребностям экономики и не

может претендовать на заметную роль в глобальном масштабе. Кроме того, нынешний

рост сопровождается двумя процессами: огосударствлением финансовой системы и

активным проникновением иностранного капитала (в частности, только в течение

2007 года доля нерезидентов в капитале банковской системы выросла с 15,9% до

25,1%; российские финансисты буквально стоят в очереди на продажу). Необходимо

создание финансовой системы, соразмерной масштабам экономики и способной

обеспечить России экономический суверенитет и конкурентоспособность на

международной арене. Соответственно, она должна обеспечить социальную

стабильность и поддержать ускорение экономического развития.

К основным недостаткам финансовой системы были

отнесены её зависимость от внешних рынков, несоразмерность масштабам экономики,

ложные финансовые цели, нерациональная аллокация финансовых ресурсов, дефицит

долгосрочных финансовых ресурсов. Действительно, совокупные активы финансового

сектора составляют немногим более 60% ВВП, что недостаточно для эффективного

обслуживания экономики даже по меркам развивающихся стран. В большинстве

развитых стран этот показатель превышает 300% ВВП. При этом более 90% активов

финансовых институтов составляют активы банковского сектора, но и этот сектор

по уровню развития отстаёт от развитых стран. По-прежнему недостаточно развиты

долгосрочное кредитование, ипотека, страхование и другие финансово-кредитные

услуги.

Даже при высоких темпах роста производства

отдельных отраслей, банковской сферы, рынка ценных бумаг, инвестиций финансовая

система страны растет медленно, поскольку на нее действуют другие факторы. К

числу главных из них следует отнести высокий уровень инфляции и размеры

«теневой экономики». При этом если инфляция «съедает» ежегодно как минимум 10%

увеличения ВВП, то «теневая экономика», которая «растет» вместе с официальной

экономикой или даже опережая ее, уменьшает его еще на 10-30%.

К числу других факторов, негативно влияющих на

формирование финансовой системы страны, можно отнести:

«утечка» денежного капитала за рубеж; «уход» от

уплаты налогов, таможенных пошлин, акцизов и т.п.;

· «отмывание» средств, полученных незаконным

путем, через банки;

· хищение и нецелевое использование

бюджетных средств;

· недооценка стоимости национального

богатства;

· экспансия «дешевых» кредитных

средств из-за рубежа;

· поглощение российских компаний и

целых отраслей иностранными корпорациями;

· нерациональное использование

золотовалютных резервов, средств общегосударственных финансовых фондов.

Современная бюджетная система России еще

довольно двойственна и требует серьезной доработки.

Особо бюджетная система нуждается в решение

следующих основных проблем в сфере бюджетных отношений:

· отсутствие комплекса мер по решению данной

проблемы;

· отсутствие принципа управления

государственным долгом;

· противоречия и непонятности в

статьях бюджетного кодекса;

· уменьшение денежного пособия от

государства организациям и учреждениям для покрытия расходов.

Чтобы исключить данные проблемы надо выполнить

следующие задачи:

· предоставить Счетной палатой предложения по данным

вопросам;

· исключить неясности в Бюджетном

кодексе;

· увеличить пособия на выравнивание

бюджетной обеспеченности;

· создать общество для соответствующей

доработки Бюджетного кодекса;

· предложить Правительству в Концепции

управления государственным долгом утверждение законом о бюджете источников,

включив в них Стабилизационный фонд.

К другим проблемам бюджетной системы России

можно отнести:

· принятие федеральными органами власти решений,

которые предназначены для нижестоящих управленческих структур (они не

сопровождаются достаточными финансовыми ресурсами);

· большое сосредоточение финансовых

ресурсов в федеральном бюджете страны (в связи с этим происходит снижение

значения региональных и местных бюджетов);

· в структуре поступлений средств, в

региональные и местные бюджеты, преобладающую роль играет регулирование

доходов;

· существующая практика образования

территориальных бюджетов, при которой сохранен, механизм централизованно

устанавливаемых нормативов перечислений в местные бюджеты;

· неполное поступление налоговых

платежей, основными причинами которого стали:

1. ухудшение макроэкономических и финансовых

показателей, по сравнению с принятыми в бюджете;

2. рост неплатежей в народном хозяйстве;

. прямое уклонение от уплаты налогов;

. утаивание многими налогоплательщиками

информации о своих доходах;

. политика передвижения расходов ниже без

соответствующего подкрепления доходами, которая приводит к пожертвованиям ранее

сбалансированных местных бюджетов.

Эти проблемы могут выражаться:

. в нормативных актах, их принятии и разработке

по разделению полномочий и функций между органами власти разного уровня;

2. в распределении расходов между

элементами бюджетной системы и видами бюджетов, в сопоставлении с органами

власти разных звеньев, их полномочиями и функциями;

. в создании новой межбюджетной системы

перераспределения финансовых ресурсов, на базе использования разных форм

оказания финансовой помощи субъектам Федерации и органам местного

самоуправления;

. в теоретической разработке и

аргументации принципов построения бюджетной системы Российской Федерации в

теории;

. в создании новых принципов составления,

рассмотрения, утверждения и исполнения бюджета на каждом уровне управления, и

работа над их усовершенствованием;

. в создании бюджетного механизма, который

позволит использовать разработанные принципы на практике;

Особенностью российской системы является

способность России решить главные задачи и уйти от проблемы в бюджетной

системе.

Направленность денежно-кредитной политики должно

идти на стимулирование экономического роста и инвестиций с учетом опыта других

стран.

Развитие финансовых рынков в среднесрочной

перспективе будет происходить также под воздействием внешних и внутренних

факторов.

Внешние факторы в настоящий момент в

значительной степени определяют развитие национальной экономики и финансовой

системы - их воздействие является экзогенным и в настоящий момент правительство

РФ не в состоянии ему противодействовать (именно из-за слабости национальной

банковской системы и финансовых рынков). Реализация же внутренней экономической

и финансовой политики может улучшить состояние национальной экономики - но при

проведении интенсивных реформ банковской системы и финансовых рынков.

Перспективы сохранения экономического роста в значительной степени зависят от возможностей

финансовой системы России содействовать дальнейшему поступательному развитию

экономики, а также противостоять воздействиям внешних факторов.

Развитие национальных финансовых рынков в

среднесрочной перспективе будет достаточно противоречивым. Так, если ситуация

на фондовом рынке будет напрямую зависеть от состояния российской экономики и

благоприятных внешних факторов (высоких цен на нефть, кредитных рейтингов и

прочих), то связь рынка российских долговых обязательств (федеральных,

муниципальных и корпоративных облигаций) с состоянием национальной экономики

будет противоположной. Это означает, что наибольшее развитие рынок долговых

обязательств получит при реализации пессимистичного сценария.

Действительно, при ухудшении внешних условий

(падении цен на нефть, сохранении низких темпов роста производства в развитых

экономиках и стагнации на развитых финансовых рынках) состояние

государственного бюджета и предприятий реального сектора России ухудшится -

следовательно, возрастет и спрос на заемные ресурсы. При этом наибольшее

развитие получит рынок федеральных облигаций, тогда как объем рынка

муниципальных облигаций сократится - в силу меньшей конкурентоспособности

последних по сравнению с федеральными облигациями и больших рисков.

Потенциально более высокие риски снизят также темпы роста объемов рынка

корпоративных облигаций, но рост последнего сегмента будет все же значительным.

Рынок внешних долговых облигаций (государственных и частных) также расширится,

но и доходность данных облигаций (или стоимость заимствований для федерального

правительства и частных предприятий) на мировом рынке капитала существенно

возрастет.

В конечном итоге именно при инерционном сценарии

состояние российских финансов представляется наиболее устойчивым, но и наименее

благоприятным. В рамках данного сценария экономика России будет по-прежнему

существенно зависеть от внешних условий, темпы экономического роста будут

позитивными, но низкими, а финансовая сфера развиваться лишь за счет внутренних

ресурсов при минимальном участии государства и внешнего капитала. Пограничные

сценарии (оптимистичный и пессимистичный) окажут неоднозначное воздействие на

экономику и финансы России, но будут представлять собой некий вызов для

внутреннего развития, в результате чего национальная банковская система,

состояние и структура национальных финансовых рынков, уровень инвестиционной

активности могут кардинально измениться - в сторону содействия экономическому

росту. При этом оптимистичный сценарий предоставляет финансовые ресурсы для

проведения структурных преобразований, тогда как пессимистичный - вынуждает их

проводить. В обоих случаях преобразования в национальной финансовой сфере будут

принципиальным образом зависеть от политики властей, участие которых в

расширении российских финансовых рынков, росте капитализации банковской

системы, а также снижении различного рода рисков видится в качестве

первоочередной задачи.

По мнению руководителя ФСФР Владимира

Миловидова, в докладе поставлена серьезная задача, и необходимо объединить

предложения по всем рынкам. «Нашей службой подготовлена концепция развития

фондового рынка, - отметил он. - Мы готовы своими идеями участвовать в

разработке предложений по развитию финансовой системы».

В дальнейшем рейтинговое агентство «Эксперт РА»

и Ассоциация региональных банков «Россия» при поддержке Общественной палаты РФ

планируют продолжить доработку «Концепции развития финансового рынка России до

2020 г» с учетом всех поступивших предложений, а также провести ряд рабочих

встреч и обсуждений с профессиональным сообществом.

Заключение

Финансовая система в жизни общества выполняет

одну из важных ролей. И если изменить её работу - это повлечет необратимые

последствия для всей экономики. Следовательно, всех странах она находится под

полным наблюдением государства. Государство добивается такого состояния

экономики, которое походит интересам развития всей её системы, используя

различные методы, а также эффективному решению все время возникающих

экономических задач.

Отсюда, финансовая система - это понятие,

которое превосходит данное финансовое законодательство. Это - элемент

экономической и правовой культуры общества. Если круг соответствующих понятий

станет общественно признанной ценностью быстрее, то большее доверие будут

вызывать финансовые государственные мероприятия, и успешнее и эффективнее будет

действовать законодательство о финансах.

В моей курсовой работе было рассмотрено понятие

финансовой системы, сущность и структура финансовой системы, а так же я

проанализировала перспективы развития финансовой системы Российской Федерации,

представила данные статистики, по которым мы можем увидеть развитие финансовой

системы. Так же при анализе все данных, можно сказать, что страхование

правомерно выделять в отдельное самостоятельное звено, так как оно

действительно играет большую роль в перераспределительных отношениях по поводу

формирования и использования целевых фондов денежных средств. Как звено

государственных финансов позиционируется государственный кредит.

В настоящее время большое внимание уделяется

реформированию финансового устройства Российской Федерации, совершенствованию

межбюджетных отношений, разделению бюджетных полномочий между федеральными и

субфедеральными органами власти, а также между субъектами федерации и органами

местного самоуправления. Рассматривается не только обеспеченность субъекта

федерации бюджетными ресурсами, но и развитие его финансовой системы в целом -

всей совокупности звеньев и элементов, посредством которых реализуются

финансовые отношения на территории субъекта.

Миссия финансовой системы России в обеспечении

высоких темпов инновационного экономического роста, поддержании социальной

стабильности и высокого уровня жизни населения и сохранении экономического

суверенитета страны.

Список литературы

1. Вознесенский Э.А. Финансы как стоимостная

категория: Финансы и статистика, 2007г. [Текст]

. Ежегодный статистический сборник 2012, М.,

Росстат [Таблица] - 786 с.

3. Ковалев В.В., Финансы, учебник // М.:

Проспект, 2008

. Нестерова В.В., Желтова Н.С. Финансовая

система и экономика // - М.: Финансы и статистика, 2008

. Грязнова А.Г., Курочкин В.В. Финансы //

М.: Финансы и статистика, второе издание, 2010 - 493с. [Текст]

Электронные ресурсы

6. Финансы и кредит (Трошин А.Н., Мазурина

Т.Ю., Фомкина В.И.), Финансы: Учебник для вузов (Дробозина Л.А.)

7. Денис Шевчук - Финансы и кредит, Денис

Шевчук - Финансы предприятия

. Энциклопедия экономиста

. Финансовое право, учебник для ВУЗов

. Финансовый менеджмент, финансовое

планирование и управление - Электронные текстовые данные

. Библиотека электронных учебных курсов

. Электронный учебник, Финансы

хозяйствующих субъектов

. Электронный консультант

. Электронный консультант по страхованию

. Все о страховании, первое страхование

. Юридические статьи, законы, нормативные

акты, комментарии

. СиБак «Наука вчера, сегодня, завтра»

. Институт общественного проектирования

(ИнОП)