Макроэкономические факторы, способствующие развитию долгосрочного кредитования в России

НЕГОСУДАРСТВЕННОЕ

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО

ПРОФЕССИОНАЛЬНОГО ОБРАЗАВАНИЯ

"УНИВЕРСИТЕТ

УПРАВЛЕНИЯ "ТИСБИ"

Факультет

дистанционных технологий

.65 Финансы и

кредит

КУРСОВАЯ

РАБОТА

по

дисциплине: "Деньги, кредит, банки"

Тема:

"Макроэкономические факторы, способствующие развитию долгосрочного кредитования в России"

Выполнила:

студентка группы ДЗФЧ-108

Меновщикова Надежда Юрьевна

Руководитель:

к.э.н., Сенникова М.Г.

Казань - 2013

Содержание

Введение

.

Развитие и особенности долгосрочного кредитования в России

.1

Сущность долгосрочного кредитования

.2

История становления в России

.3

Виды долгосрочного кредитования

.

Анализ кредитного портфеля ОАО Сбербанк России

.1

Общая характеристика кредитной организации

.2

Анализ кредитного портфеля юридических лиц

.3

Анализ кредитного портфеля физических лиц

3.

Проблемы формирования кредитного портфеля банка и пути их решения

Заключение

Список

использованной литературы

Введение

Развитие долгосрочных кредитных отношений имеет чрезвычайно важную роль на

современном этапе экономического роста национальной экономики. Ввиду своей

значимости и актуальности долгосрочное кредитование подлежит более детальному

рассмотрению с позиции функционирования отдельных элементов, и необходимости их

учета при формировании кредитной политики банка. Элементы политики развития

долгосрочного кредитования являются одними из элементов общей кредитной

политики банка, а также напрямую связаны с его ресурсной политикой. Сейчас появилось множество коммерческих банков, но не все они

способны выдержать жёсткую конкуренцию в условиях рынка. Каждый человек, так

или иначе, постоянно или эпизодически обращается к банковским услугам. Банки,

собирая временно неиспользуемые денежные ресурсы, перераспределяют их между

регионами и отраслями, между предприятиями и населением, питают экономику

дополнительными капиталами и "энергетическими" ресурсами, создавая

базу для приумножения богатства общества. Переход России к рыночной экономике,

повышение эффективности её функционирования, создание необходимой

инфраструктуры невозможно обеспечить без использования и дальнейшего развития

кредитных отношений. Долгосрочные кредиты играют особую роль в экономике

страны, так как связаны с вложением средств в реальный сектор экономики и могут

служить одним из главных источников повышения технического уровня производства,

а отсюда и повышения конкурентоспособности выпускаемой продукции. Долгосрочное кредитование стимулирует развитие

производительных сил, ускоряет формирование источников капитала для расширения

воспроизводства на основе достижений научно-технического прогресса.

Долгосрочный кредит способен оказывать активное воздействие на объём и

структуру денежной массы, платёжного оборота, скорость обращения денег.

Цель работы заключается в рассмотрении макроэкономических факторов,

влияющих на развитие долгосрочного кредитования в России.

Для достижения поставленной цели необходимо решить следующие

взаимосвязанные задачи:

- рассмотреть развитие и особенности долгосрочного кредитования

в России;

- провести анализ кредитного портфеля ОАО Сбербанк России;

- выявить проблемы формирования кредитного портфеля банка и

предложить пути их решения.

Объектом исследования является открытое акционерное общество

"Сбербанк России".

Предметом исследования является долгосрочное кредитование предприятия ОАО

"Сбербанк России".

Курсовая работа состоит из введения, трех разделов, заключения, списка

использованной литературы.

В первом разделе рассматривается сущность долгосрочного кредитования,

история становления в России, а также описываются виды долгосрочного

кредитования.

Во втором разделе дается общая характеристика кредитной организации ОАО

"Сбербанк России", проводится анализ кредитного портфеля юридических

и физических лиц.

В третьем разделе рассматриваются проблемы формирования кредитного

портфеля банка и пути их решения.

Теоретической и методологической основой исследования явились труды

отечественных авторов в области банковского дела России и управления кредитным

риском. Среди которых следует отметить Л. А.Воробьеву, С.Г. Голубева, Г.М.

Колпакова и Н.В. Милякова.

В процессе работы использовались методы группировки, анализа, обобщения

анализа.

1. Развитие и особенности долгосрочного кредитования в России

1.1

Сущность долгосрочного кредитования

Банк, располагающий крупным уставным капиталом, может предоставлять

долгосрочные кредиты. К долгосрочным кредитам относятся кредиты, сроки,

погашения которых превышают 3 года. Они обслуживают потребности в средствах,

для формирования основного капитала, финансовых активов, а также некоторых

разновидностей оборотных средств. Это более рискованные ссуды, поэтому банк

идет на долгосрочное кредитование, при разработке ссудной политики исходя из

собственных соображений:

- удержать отрасль как клиента;

- получить дополнительную прибыль.

Объектами долгосрочного кредитования могут быть:

- капитальные вложения предприятий на затраты по строительству,

реконструкции и техническому перевооружению производственного и социального

назначения;

- приобретение техники, оборудования, транспортных средств и зданий;

- создание совместных предприятий [5, с.87].

Долгосрочные ссуды выгодны мелким и крупным предприятиям. Заемщик может

использовать долгосрочную ссуду, планируя погасить ее через несколько лет за

счет реализации займа, выигрывая на разнице процентных ставок.

К целям долгосрочного кредитования относятся:

- приобретение оборудования, необходимого для технического

перевооружения, модернизации, расширения существующего и создания нового

производства;

- выполнение строительно-монтажных работ, связанных с возведением,

реконструкцией или техническим перевооружением промышленных объектов;

- строительство жилья всех типов, торговых, офисных,

многофункциональных комплексов, объектов сферы здравоохранения, образования,

искусства;

- проекты в области дорожного строительства;

- разработка месторождений полезных ископаемых с целью их

коммерческой эксплуатации;

- приобретение объектов недвижимости формирование оборотного

капитала в рамках реализации инвестиционных проектов;

- возмещение ранее понесенных заемщиком затрат.

Долгосрочное кредитование осуществляется на основании кредитного договора

и договора об открытии невозобновляемой кредитной линии; генерального

соглашения об открытии рамочной кредитной линии.

Кредитный договор заключается с заемщиком при условии единовременного

зачисления суммы кредита на расчетный или текущий валютный счет заемщика.

Невозобновляемая кредитная линия открывается для осуществления различных

платежей, связанных с одним или несколькими контрактами и для покрытия

потребностей в оборотном капитале. В договоре может быть предусмотрен график

выборки кредита, также плата за резервирование ресурсов в случае несоблюдения

заемщиком графика ресурсов.

Рамочная кредитная линия открывается заемщику в том случае, когда

реализация инвестиционного проекта предполагает несколько этапов осуществления

затрат или неоднократные поставки оборудования. Для оплаты отдельных поставок в

рамках контрактов, а также финансирования различных этапов проекта заключается

отдельный кредитный договор о невозобновляемой кредитной линии в рамках

генерального соглашения об открытии рамочной кредитной линии.

Банк не принимает к кредитованию убыточные, низкорентабельные и

некоммерческие проекты.

Процентная ставка устанавливается на договорной основе, на которую влияют

следующие факторы [5, с.89]:

- издержки привлеченных средств;

- степень риска;

- срок погашения ссуды;

- расходы по оформлению и контролю;

- ставки других банков;

- ставки на рынке ценных бумаг;

- норма прибыли, которая может быть получена при инвестировании

в другие активы.

Выдача долгосрочных ссуд может производиться единовременно или поэтапно

по мере выполнения строительно-монтажных работ. Конкретные сроки и

периодичность погашения долгосрочных ссуд зависят от следующих факторов:

- окупаемость затрат;

- платежеспособность, финансовое состояние и другие показатели

заемщика;

- кредитный риск;

- необходимость ускорения оборачиваемости кредитных ресурсов;

- другие факторы.

Банк осуществляет наблюдения за ходом строительства и целевым

использованием ссуды. В случае нарушения договорных отношений банк применяет

экономические санкции.

1.2

История становления в России

Началом первого этапа в развитии банковской системы явилось создание в

1733 г. государственного ссудного банка, который в большей степени играл роль

казенного ломбарда. Развитие экономики требовало увеличения возможностей

кредитования. Поэтому уже в 1754 г. было создано два банка - Государственный

заемный банк для дворянства, призванный осуществлять краткосрочное кредитование

под залог недвижимости дворян, и Банк для поправления при Санкт-Петербургском

порте коммерции и купечества для предоставления купечеству краткосрочных

кредитов под залог товаров, драгоценных металлов, а также гарантии городских

магистратов. Однако эти банки достаточно быстро прекратили свою деятельность,

столкнувшись с невозвратом основной части кредитов. Такая же участь постигла и

торговые коммерческие банки Петербурга и Астрахани, созданные в 1764 г. для

поощрения внешней торговли.

Наряду с банками в 1772 г. появляются специализированные кредитные

учреждения, принимающие вклады до востребования и выдающие ссуды либо под залог

ипотеки (Сохранные кассы), либо под залог драгоценных металлов (Ссудные кассы).

В 1775 г. появляются Приказы общественного призрения, формирующие капитал за

счет приема вкладов и выдающие краткосрочные кредиты под залог недвижимости.

Начиная с 1786 г., когда на базе Петербургского и Московского земельных банков

для дворянства был учрежден Государственный земельный банк, появляются

институты долгосрочного ипотечного кредитования. Среди них - Вспомогательный

для дворянства банк (1797 г.), особенностью которого была выдача долгосрочных

ипотечных ссуд не деньгами, а банковскими билетами с принудительным курсом. Они

были обязательны к приему, как частными лицами, так и казначейством по

принудительной стоимости и приносили определенный годовой доход.

В 1817 г. был создан Государственный коммерческий банк, который не только

принимал вклады, но и осуществлял жирорасчеты (бесплатные переводы -

трансферты). Среди активных операций этого банка выделялись выдача ссуд и учет

простых и переводных векселей. При этом банку были предоставлены определенные

привилегии, в частности, капитал и вклады не облагались налогами и не

использовались для финансирования государственных расходов. Государство

сохраняло определенный контроль над банком путем назначения половины директоров

и утверждало решения правления банка, касающиеся активных операций. Данный банк

имел 12 отделений.

В 50-е гг. XIX в. начали складываться предпосылки для расширения

банковской системы. Поэтому в 1859 г. были приняты решения, положившие начало

новому этапу развития банковской системы. Ее реформа 1861 г. предполагала

ликвидацию всех государственных кредитных учреждений и создание коммерческих

банков.

Началом осуществления реформы стало упразднение в 1860 г. Заемного банка,

дела которого были переданы в Петербургскую Сохранную казну. В этом же году был

учрежден Государственный банк России на базе государственного коммерческого

банка. Одновременно с открытием Государственного банка начался процесс создания

частных долгосрочных и краткосрочных кредитных учреждений. Среди долгосрочных

наиболее известными были [3,

с.124]:

- Санкт-Петербургское городское кредитное общество, созданное

на основе взаимного кредитования и солидарной ответственности для выдачи ссуд

под залог городской недвижимости;

- Херсонский земский банк, созданный на базе принципа взаимного

кредитования;

- Общество взаимного поземельного кредита (стало банкротом в

1890 г.).

В числе краткосрочных институтов можно назвать Санкт-Петербургское

общество взаимного кредита и Санкт-Петербургский частный коммерческий банк,

который стал первым акционерным банком.

К 1872 г. банковская система России состояла из:

- государственного банка;

- общественных городских и земельных банков;

- частных банков: долгосрочного кредитования - под залог

недвижимости с круговой порукой и акционерные; под залог городской недвижимости

- городские кредитные общества; краткосрочного кредитования - акционерные

коммерческие банки; общества взаимного кредита, появившиеся в 1863 г., сельские

ссудо-сберегательные товарищества взаимного кредита, возникшие в 1870 г.

Уже к 1914 г. насчитывалось 600 кредитных учреждений и 1800 отделений

банков, которые делились на государственные, общественные и частные. К

государственным относились: Государственный банк. Комиссия погашения

государственных долгов, Государственные сберегательные кассы (1834 г.),

Государственный дворянский земельный банк (1885 г.) и Крестьянский поземельный

банк (1881 г.).

Со времен Первой мировой войны начался закат российской банковской

системы, а в 1917 г. - полная ее реорганизация. В 1917 г. была декларирована

монополия на банковское дело, результатом чего стали национализация частных

коммерческих банков и иных кредитных учреждений и их слияние с Государственным

банком, переименованным в Народный Банк РСФСР и переданным в ведение

Наркомфина. В 1918 г. была запрещена деятельность иностранных банков. Развитие

политики "военного коммунизма" привело к необходимости

централизованного бюджетного финансирования, что повлекло за собой упразднение

Народного банка и передачи его функций в 1920 г. Наркомфину. Однако полного

заката банковской системы не последовало, так как переход к НЭПу в 1921 г.

потребовал ее восстановления. И уже в этом же году был вновь создан

Государственный банк РСФСР, а в 1922 г. - банки потребительской кооперации и

Промбанк. В 1922-1924 гг. возник еще ряд банков и кредитных учреждений, и

банковская система вновь стала многозвенной.

В 1924 г. был образован Внешторгбанк как акционерное общество. Его

акционерами стали государство, кооперативные и общественные организации. Этот

банк находился в ведении Государственного банка СССР и занимался кредитованием

внешнеторговых операций и международными расчетами.

В 1959 г. система долгосрочных банков была реорганизована: два банка -

Сельхозбанк и Цекомбанк были упразднены, а их функции переданы Госбанку. На

базе Промбанка и Торгбанка был создан Всесоюзный банк финансирования

капитальных вложений - Стройбанк. В его функции входило финансирование и

долгосрочное кредитование предприятий и организаций различных отраслей

народного хозяйства (за исключением сельского).

Окончательная структура банковской системы к 1960 г. была следующей:

Государственный банк, Стройбанк, Внешторгбанк, система сберегательных касс [3,

с.123]. Такая система просуществовала достаточно долго, вплоть до 1988 г.

Очередные изменения в политике страны, переход к рыночным отношениям

привел к изменениям и в банковской системе. В 1987 г. состоялся Пленум ЦК КПСС,

который принял решение о ее совершенствовании. В результате наряду с Госбанком,

игравшим роль "банка банков", были созданы 5 отраслевых банков -

Промышленно-строительный банк; Агропромышленный банк (Агропромбанк); Жилищно-социальный

банк (Жилсоцбанк); Сберегательный банк (Сбербанк) и Внешнеэкономический банк

(Внешэкономбанк).

1.3 Виды

долгосрочного кредитования

На кредитном рынке существуют различные виды долгосрочного кредитования,

поэтому каждый, кому понадобиться такая форма кредита без проблем выбурит

подходящий для себя вид долгосрочного кредитования.

Существуют следующие виды долгосрочного кредитования.

1. На неотложные нужды. Кредиты предоставляются на приобретение транспортных

средств, гаражей, бытовой техники, оплату медицинских услуг и другие цели

потребительского характера гражданам РФ в возрасте 18 лет при условии, что срок

возврата кредита по договору наступает до исполнения заемщику 75 лет, имеющим

постоянный источник дохода [8, с.117].

Величина процентной ставки по кредиту на неотложные нужды без обеспечения

Сбербанка России зависит от наличия положительной кредитной истории, от

получения заработной платы (пенсии на счет карты) вклада, открытый в банке и от

срока кредитования. В приводимой ниже таблице приводится диапазон действующих

на начало 2013 года процентных ставок по кредиту на неотложные нужды и

максимальная сумма кредитования физических лиц (табл.1.3.1).

Таблица 1.3.1.

Процентные ставки на неотложные нужды по кредиту

|

№

|

Валюта кредитования

|

Максимальная сумма кредита

|

Диапазон процентной ставки

"годовых"

|

|

1

|

Рубли

|

1 500 000

|

15,3-20%

|

|

2

|

Доллары США

|

50 000

|

13,05-15,4%

|

|

3

|

ЕВРО

|

38 000

|

13,05-15,4%

|

Кредит на неотложные нужды можно получить на срок от 3 месяцев, до 5 лет.

Чем меньше среднемесячный заработок претендента на кредит, тем на больший срок

растянется кредитование. А это значит, что и процентов будет получаться больше,

так как в этом кредите применяются аннуитетные платежи (вариант ежемесячного

платежа по кредиту, когда размер ежемесячного платежа остаётся постоянным на

всём периоде кредитования). А при наличии временной регистрации у заемщика -

кредит может быть предоставлен на срок, не превышающий срок действия его

временной регистрации. Это требование не касается физических лиц-работников

предприятий, являющихся участниками "зарплатного" проекта, работников

предприятий, прошедших аккредитацию, и физических лиц, получающих пенсию на

счета, открытые в Банке.

Минимальные размеры кредита на неотложные нужды Сбербанка России (табл.

1.3.2):

Таблица 1.3.2

Минимальные размеры кредита [14]

|

№

|

Регион

|

Минимальная сумма, в руб.

|

Минимальная сумма в долларах

США

|

Минимальная сумма в ЕВРО

|

|

1

|

Москва

|

45 000

|

1 400

|

1000

|

|

2

|

Остальные регионы России

|

10 000

|

450

|

300

|

Максимальная сумма банком зависит только от платежеспособности заемщика и

предоставленного обеспечения. Кредиты без обеспечения предоставляются сроком до

1,5 лет в размере до 45000 рублей.

2. "Ипотечный кредит". Кредиты под залог недвижимости

являются одним из важных источников долгосрочного финансирования. В такой

сделке владелец имущества получает кредит у залогодержателя и в качестве

обеспечения возврата долга передает последнему право на преимущественное

удовлетворение своего требования из стоимости заложенного имущества в случае

отказа от погашения или неполного погашения задолженности.

Существует несколько видов ипотечных кредитов, различающихся в основном

методами погашения задолженности [8, с.124]:

- Стандартная ипотека. Наиболее распространена стандартная или

типовая ипотечная ссуда, существо которой сводится к тому, что заемщик

получает от залогодержателя, то есть кредитора, некоторую сумму под залог

недвижимости. Этот кредит он погашает вместе с процентами равными, обычно

ежемесячными, взносами.

- Ссуды с ростом платежей. В этом случае предусматривается

постоянный рост расходов по обслуживанию долга в первые 5-10 лет. Затем

погашение производится постоянными взносами. Расчет сводится к

применению формул для рент с переменными и постоянными платежами в

соответствующие интервалы времени.

- Ссуды с периодическим увеличением взносов. По

согласованному графику каждые 3-5 лет сумма взносов увеличивается. Таким

образом, поток платежей представляет собой последовательность постоянных рент.

- Ссуда с льготным периодом. В такой ипотеке предполагается

наличие льготного периода, в течение которого выплачиваются только проценты по

долгу.

Российская система ипотечного кредитования значительно уступает ведущим

странам. Совокупная доля физических лиц по ипотеке по отношению к ВВП

составляет менее 3%, а за рубежом превышает 50%. Одна из причин отставания -

дефицит долгосрочных финансовых ресурсов у институтов российского ипотечного

рынка.

На долю коммерческих банков приходится наибольший объем задолженности

физических и юридических лиц по ипотечным кредитам. По данным РБК, к началу

2013 года на долю Сбербанка РФ, ВТБ, КБ "Дельта кредит", УРАЛСИБа,

Транскредитбанка приходилось 79% от совокупного портфеля ипотечных кредитов

физических лиц.

Оценивая структуру и динамику внутренних источников денежных средств со

сроком привлечения от 1 года, размер ресурсной базы коммерческих банков за

анализируемый период вырос с 8141,9 до 21428,3 млрд. руб., или на 163% (табл.

1.3.3).

Таблица 1.3.3

Динамика пассивов со сроком привлечения свыше 1 года, млн. руб.

|

Показатель

|

2008

|

2009

|

2010

|

2011

|

2012

|

|

Средства физических лиц

(депозиты) в рублях и иностранной валюте

|

3809714

|

5159200

|

5906990

|

7484970

|

9818048

|

|

Средства юридических лиц

(кроме коммерческих банков) в рублях и иностранной валюте

|

2146735

|

3520009

|

4945434

|

5466580

|

6035603

|

|

Объем выпущенных депозитных

сертификатов в рублях

|

33062

|

30049

|

12651

|

20062

|

15384

|

|

Объем выпущенных

сберегательных сертификатов в рублях

|

16232

|

22411

|

18040

|

15487

|

13981

|

|

Объем выпущенных облигаций,

векселей, в рублях

|

443522

|

565377

|

650476

|

687883

|

813101

|

|

Собственный капитал, в

рублях

|

1692714

|

2671484

|

3811086

|

4620577

|

4732255

|

|

ВСЕГО

|

8141979

|

11968530

|

15344677

|

18295559

|

21428372

|

После оформления ипотеки приобретаемого объекта недвижимости процентная

ставка снижается. Максимальная сумма кредита зависит от доходов заемщика

(семьи) и предоставленного обеспечения, но не может превышать 90% стоимости

кредитуемых объектов недвижимости при условии обязательно вложения заемщиком

собственных средств в размере 10% его стоимости.

3. Автокредит. Кредит предоставляется гражданам РФ в возрасте от 18 лет, по

месту регистрации, на покупку автомобиля или других транспортных средств

(мотоцикла, мотороллера, прицепа, яхты, катера и т.д.) иностранного и

отечественного производства, нового или подержанного (с пробегом).

Максимальная сумма кредита банком не ограничивается и зависит только от

платежеспособности заемщика, но не может превышать цены приобретаемого

автомобиля (транспортного средства) [8, с.126]. Дополнительное условие -

заемщик обязан зарегистрировать автомобиль (транспортное средство) и

предоставить в банк свидетельство о регистрации и паспорт транспортного

средства; застраховать в пользу банка передаваемый в залог автомобиль.

В 2007-2008 годах рынок автокредитования являлся основной движущей силой

автомобильного рынка. В то время с помощью кредита приобретался каждый второй

автомобиль. На 2009 год пришелся пик экономического кризиса в России. Часть

банков значительно ограничила объемы выдачи автокредитов, а некоторые и вовсе

закрыли данное направление. Итогом 2009 года стало снижение рынка

автокредитования на 75% относительно 2008 года (с 2774 тыс. кредитов до 692

тыс.).

К началу 2010 года финансовый рынок стал стабильным, основные игроки

рынка автокредитования улучшили условия предлагаемых кредитов, постепенно

снизив процентные ставки в среднем на 3-4%, а некоторые из банков уменьшили и

минимальный порог первоначального взноса по кредитам. Благодаря этому рынок

автокредитования начал стремительно набирать обороты. По итогам 2010 года банки

выдали 1006 тыс. кредитов на новые и подержанные автомобили. И основным толчком

для восстановления рынка автокредитования в посткризисный период послужило

внедрение государственных мер поддержки отечественной автомобильной

промышленности. Государственная программа льготного кредитования явилась

главным инструментом в этом направлении. В 2010 году выдача автокредитов по

субсидированным государством ставкам более чем вдвое превзошла, результаты 2009

года и обеспечила порядка 9,5% продаж на российском авторынке. По итогам 2010

года Русфинанс Банк выдал 32 114 кредитов, что составило 19,4% от общих продаж

по программе в России. В общих продажах Банка по итогам 2010 года доля

госпрограммы составила 32% (по количеству).

Программа утилизации, стартовавшая 8 марта 2010 года, стала вторым

проектом по поддержке отечественных автопроизводителей. Для получения скидки

(50 тыс. руб.) при покупке нового автомобиля российской сборки любому желающему

нужно было сдать в утиль свой старый автомобиль, возраст которого составляет не

менее десяти лет. За время существования программы выдано 600 тыс.

сертификатов, на что правительство выделило 30 млрд. руб. По данным

аналитического агентства "Автостат", основную долю продаж по

программе утилизации составляют автомобили АвтоВАЗа: 373,6 тыс. автомобилей или

79% всех продаж по утилизации. Второе место в утилизационных продажах остается

за Renault: доля французского автопроизводителя составляет 7,3% (34,6 тыс.

проданных автомобилей).

В 2013 году рынок автокредитования стабилен и уверенно набирает обороты.

В первую очередь это выражается в стабилизации процентных ставок по кредиту,

которые достигли докризисных показателей. По прогнозам экспертов, относительная

стабилизация стоимости фондирования на рынке позволит удерживать процентные

ставки по кредитам на текущем уровне. Благодаря положительным тенденциям на

рынке автокредитования, по прогнозам экспертов Русфинанс Банка, объем продаж

кредитов в 2013 году увеличится на 81% по количеству, с 1005 тыс. кредитов до

1820 тыс. кредитов.

Для того чтобы управлять качеством кредитного портфеля и в условиях

спокойного рынка и в период кризиса, банкам необходим определенный набор

методических компонентов. Система управления кредитными рисками должна стать

интегрированной системой взаимосвязанных блоков, выдающих управленческую

информацию для принятия решений, связанных с риском.

Выделим наиболее существенные элементы процесса кредитования, в которых

возникают кредитные риски [4, с.112]. Во-первых, это планирование кредитной

деятельности, когда банк определяет, в каких регионах, в каких объемах он будет

работать, какие отрасли приоритетны с точки зрения кредитования и есть ли

возможность привлечь заемщиков из этих отраслей. Во-вторых, это проектирование

кредитных продуктов, в которые сам банк и закладывает многие риски:

длительность кредитования, сумма, требования по оплате заемщиком определенной

части стоимости приобретаемого товара. В-третьих, это оценка рисков сделки,

когда заемщик приходит за кредитом. В-четвертых, это лимитирование, которое должно

способствовать ограничению рисков концентрации и корреляции в кредитном

портфеле. В-пятых, это процесс использования заемщиком кредита и проводимый

банком мониторинг текущего состояния кредитного портфеля и заемщиков.

Поскольку нам интересна не "посмертная" картина кредитного

риска, а понимание будущего, необходимы связные макроэкономические сценарии, в

которых "живут" банк и его заемщики. Это макроэкономическое

моделирование, результаты которого напрямую сказываются на оценке рисков

кредитного портфеля. Риски концентрации кредитного портфеля банка являются

одними из самых существенных факторов, которые оказывают влияние на финансовую

устойчивость кредитной организации. Банковские надзорные органы многих стран (и

Россия не исключение) продолжают ограничивать лишь риски концентрации на одного

заемщика или группу связанных заемщиков и никак не регулируют объем принимаемых

банками рисков секторной концентрации, хотя и признают их исключительную

важность как для устойчивости отдельных банков, так и для стабильности всей

банковской системы.

Методология стресс-тестирования играет важную роль в оценке рисков,

позволяя оценить стоимость кредитного портфеля в условиях рецессии или кризиса.

Она должна позволять оценивать влияние как отдельных негативных факторов, так и

совокупности факторов - исторических и гипотетических сценариев - на ожидаемые

потери, покрываемые резервами, и неожидаемые потери по кредитному портфелю

(субпортфелям).

Результаты моделирования кредитного риска портфеля должны позволить

провести оптимизацию кредитного портфеля банка. Оптимизация отвечает на

такие важные в условиях кризиса вопросы, как: в каких регионах в условиях

кризиса следует прекратить кредитование; какие отрасли выводить из портфеля (по

регионам).

Таким образом, долгосрочное кредитование - это кредиты, которые

предоставляет банк, на срок выше трех лет. Оно стимулирует развитие

производительных сил, ускоряет формирование источников капитала для расширения

воспроизводства на основе достижений научно-технического прогресса.

Долгосрочный кредит способен оказывать активное воздействие на объём и

структуру денежной массы, платёжного оборота, скорость обращения денег.

2. Анализ кредитного портфеля ОАО "Сбербанк России"

2.1 Общая

характеристика кредитной организации

ОАО "Сбербанк" был основан в 1841 году и на протяжении долгого

времени оставался и остается главным банком в России. Будь то Российская

Империя, Советский Союз или Российская Федерация. Сбербанк является одним из

важнейших системообразующих институтов российской экономики.

Полное наименование Сбербанка: Акционерный коммерческий Сберегательный

банк Российской Федерации (открытое акционерное общество).

ОАО "Сбербанк" самый крупный банк России и стран СНГ. На

сегодняшний день занимает 3 место в рейтинге крупнейших банков мира по размеру

основного капитала. По последним оценками, 25% банковского рынка России

принадлежит Сбербанку. Половина банковских вкладов населения и треть кредитов

принадлежит Сбербанку.

Филиальная сеть Сбербанка это уникальная система, опутывающая всю страну

от крупных городов до небольших населенных пунктов. В филиальную сеть Сбербанка

входит 17 территориальных банков. Каждый территориальный банк обладает своими

особенностями. В совокупности, в филиальную сеть в России входит более 20 000

подразделений. Кроме России Сбербанк имеет филиальную сеть в Казахстане и

Украине.

Ценные бумаги Сбербанка котируются на Российских биржах ММВБ и РТС.

Сбербанк России является акционерным обществом. Главным собственником и

Учредителем является ЦБ России, которому принадлежит 60% акций Сбербанка. 28%

акций банка принадлежат иностранным инвесторам.

В последнее время, в связи с приходом Германа Грефа, Сбербанк получил

новый импульс для своего развития, принял новую стратегию до 2014 года, которая

направлена на совершенствование имеющихся и развитие новых конкурентных

преимуществ Сбербанка как основного игрока на российском банковском рынке.

Изменения уже заметили клиенты банка, которые получили приятный сервис, удобную

оплату счетов через электронные терминалы, отсутствие очередей, быстрые

денежные переводы, широкую сеть банкоматов и многие другие услуги, которые

предоставляет Сбербанк своим клиентам.

Операционные офисы в Казани, Уфе (Республика Башкортостан), Вятских

Полянах (Кировская область), в Пскове, в Ставрополе, в Тольятти. Открыто девять

операционных касс, четыре в Ижевске, две в Йошкар-Оле, по одной в Кирове,

Чебоксарах и Санкт-Петербурге.

В данной курсовой работе анализ проводится на базе Елабужского филиале

ОАО "Сбербанк". Количество специализированных отделов и групп в

основном здании филиала - 22. Списочная численность сотрудников по состоянию на

01 января 2013 года - 459 человек.

Внутренние структурные подразделения филиала:

- дополнительные офисы - 14, в том числе 3 - иногородние,

- операционные кассы - 36, в том числе 1 - в городе Агрыз.

Клиентская база Елабужского филиала представлена такими крупнейшими не

только в республике, но и в России предприятиями, как ОАО "КАМАЗ",

ОАО "СОЛЛЕРС-Елабуга", предприятиями корпорации "РАССТАЛ",

ОАО "ЗЯБ", ООО "ДСК", ЗАО "Челны-Хлеб", ОАО Трест

"Камдорстрой" и другими. Клиентами филиала являются Елабужский межрайонный

Почтамт, филиал ОАО "Таттелеком" и другие. Кроме наиболее значимых

клиентов для города в филиале сконцентрированы предприятия малого и среднего

бизнеса.

Филиал стремится к высшим стандартам обслуживания клиентов, защищая при

этом интересы каждого из них. Индивидуальный подход, создание максимально

удобных и выгодных условий обслуживания, открытие дополнительных офисов и

операционных касс, исходя из месторасположения наших клиентов, с достоинством

оценены клиентами и партнерами.

По данным органов статистики на 01 января 2013 года количество

налогоплательщиков, состоящих на налоговом учете в городе, составило 12 445,

предпринимателей без образования юридического лица зарегистрировано 21 870.

Каждое восьмое предприятие, состоящее на учете в городе на 01 января 2013 года,

является клиентом филиала "СБЕРБАНК" Банка. Организационная структура

Елабужского филиала ОАО "Сбербанк" линейно-функциональная.

Доля ОАО "Сбербанк" на рынке банковских услуг Республики

Татарстан представлена в таблице 2.1.1.

Таблица 2.1.1

Доля ОАО "Сбербанк" на рынке банковских услуг РТ на 01.07.2013

г., % [14]

|

Средства

|

Доля

|

|

Сумма активов

|

42,06

|

|

Собственные средства

|

49,8

|

|

Привлеченные средства

|

46,98

|

|

Выданные кредиты

|

39,09

|

Основные показатели финансово-экономической деятельности Елабужского

филиала ОАО "Сбербанк" приведены в таблице 2.1.2.

Таблица 2.1.2.

Основные показатели деятельности филиала [14]

|

Показатели

|

2010 год

|

2011 год

|

Отклонение

|

2012 год

|

Отклонение

|

|

|

|

Абсо-лютное

|

в %

|

|

Абсо-лютное

|

в %

|

|

Ставка по активам по

месяцам отчетного периода, % годовых

|

15,4

|

16,0

|

0,6

|

3,90

|

18,2

|

2,2

|

13,8

|

|

Ставка по пассивам, %

годовых

|

13,1

|

13,8

|

0,7

|

5,34

|

14,9

|

1,1

|

8,0

|

|

Доходная маржа, % годовых

|

2,1

|

2,2

|

0,1

|

4,76

|

3,3

|

1,1

|

50,0

|

|

Сумма активов (тыс. руб.)

|

6845789

|

7539555

|

693766

|

9671151

|

2131596

|

28,3

|

|

Прибыль по балансу (тыс.

руб.)

|

473459

|

631922

|

158463

|

33,47

|

970540

|

338618

|

53,6

|

|

Количество ссудных счетов

на отчетную дату

|

5871

|

6628

|

757

|

12,89

|

7499

|

871

|

13,1

|

|

Среднемесячная сумма

выданных кредитов

|

6012033

|

7103836

|

1091803

|

18,16

|

9074578

|

1970742

|

27,7

|

Количество работающих счетов клиентов - юридических лиц и индивидуальных

предпринимателей на 1 января 2013 года составило 4 297 против 3 607 на 1 января

2012 года, рост 19,1% или 690 клиентов.

По данным органов статистики на 1 января 2013 года количество

налогоплательщиков, состоящих на налоговом учете в городе, составило 12 445,

предпринимателей без образования юридического лица зарегистрировано 21 870.

Каждое восьмое предприятие, состоящее на учете в городе на 1 января 2013 года,

является клиентом филиала ОАО "Сбербанк". В числе клиентов филиала

особую значимость имеют клиенты, банковские счета которых активно работают, и

остатки на счетах составляют значительные суммы. Однако, по итогам работы

предприятий за 1 полугодие 2012 года наблюдается значительное снижение суммы

остатков средств на счетах крупных предприятий.

ОАО "Сбербанк" позиционирует себя как универсальный банк,

развивающий корпоративный, розничный и инвестиционный бизнес в рамках решения

стратегических задач дальнейшего продвижения Банка на новые рынки.

2.2 Анализ

кредитного портфеля юридических лиц

Одним из приоритетных направлений стратегического развития Елабужского

филиала Банка является кредитование юридических и физических лиц. Филиал

последовательно наращивает кредитный портфель за счет увеличения объемов

кредитования своих постоянных заемщиков и привлечения новых клиентов.

В 2012 году банком была продолжена работа по кредитованию, минимизации

кредитных рисков, максимальному обеспечению возврата выданных ссуд и уплаты

начисленных процентов.

Динамика объемов ссудной задолженности по кредитам, выданным юридическим

лицам и предпринимателям представлена в таблице 2.2.1.

Таблица 2.2.1

Динамика объемов ссудной задолженности по кредитам, млн. руб. [14]

|

Показатель

|

на 01.01.2010

|

на 01.01.2011

|

на 01.01.2012

|

на 01.01.2013

|

|

Задолженность по кредитам

юридических лиц

|

3700,4

|

4783,9

|

6853,4

|

7149,8

|

Задолженность по кредитам юридических лиц и

предпринимателей на 1 января 2013 года составила 7 149,8 млн. руб., что на

296,4 млн. руб. или на 4% больше по сравнению с 1 января 2012 года. Изменение объемов ссудной задолженности Елабужского филиала

по кредитам, выданным юридическим лицам и предпринимателям, выглядит следующим

образом: по состоянию на 1 января 2013 года на долю крупных предприятий

приходится 34 % кредитных вложений филиала. Рассмотрим

динамику ссудных счетов и движение заемных средств в период с 2010-2012 гг.

Таблица 2.2.2

Динамика роста количества ссудных счетов и движения заемных средств [14]

|

Показатель

|

2010 год

|

2011 год

|

2012 год

|

|

Выдано (млн. руб.)

|

14 710,9

|

14 445,9

|

13437,8

|

|

Погашено (млн. руб.)

|

13 627,4

|

12 388,5

|

13141,4

|

|

Ссудных счетов

|

371

|

344

|

339

|

Заметим, что за 2012 год филиалом выдано кредитов и

кредитных траншей на сумму 13 437,8 млн. руб. За 2011 год было выдано 14 445,9

млн. руб.

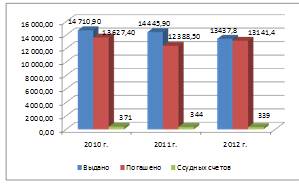

Рис.2.2.1. Динамика движения заемных средств по

ссудным счетам

Погашено кредитов и кредитных траншей в 2012 году на

сумму 13 141,4 млн.руб., против 12 388,5 млн.руб. в 2011 году. Таким образом,

за 2012 год было открыто 183 ссудных счета и по состоянию на 1 января 2012 года

количество действующих ссудных счетов составило 339.

Средневзвешенная процентная ставка Елабужского филиала

ОАО "Сбербанк" по размещенным ресурсам за период с 1999 по 2011 годы

имела тенденцию к понижению, а в 2012 году наблюдалось существенное повышение.

На 1 января 2012 года с учетом ситуации, сложившейся

на рынке кредитных ресурсов, средневзвешенная процентная ставка возросла до

13,8%.

Динамика средневзвешенной процентной ставки [14]

|

Показатель

|

2010 год

|

2011 год

|

2012 год

|

|

Процентная ставка по

кредитам

|

12,8

|

12

|

13,8

|

Решения о предоставлении кредитов по низким процентным

ставкам принимаются по клиентам, которые являются стратегическими деловыми

партнерами филиала. За период кредитования Елабужским филиалом ОАО

"Сбербанк" по согласованию с Головным банком были выданы кредиты по

ставке не выше 14% годовых, в числе которых ООО "ТТКленд", ООО

"Челны-Бройлер", ОАО "СОЛЛЕРС-Елабуга". По состоянию на 1 января

2012 года задолженность по таким кредитам составила 3 011,1 млн. руб. или 42,1%

от всей ссудной задолженности.

Таблица 2.2.4

Доходы от кредитования юридических лиц, млн. руб. [14]

|

Год

|

Проценты

|

Комиссия

|

|

2010

|

544,9

|

5,3

|

|

2011

|

689,3

|

11,3

|

|

2012

|

988,1

|

10,6

|

За 2012 год от кредитных операций получено доходов в

размере 998,7 млн. руб., в том числе 988,1 млн. руб. или 98,9% - процентные

доходы, 10,6 млн. руб. или 1,1% - комиссионные доходы.

По сравнению с 2011 годом за 2012 год получено доходов

от кредитных операций больше на 298,1 млн. руб. или на 42,5%. Общая сумма

доходов от кредитных операций за 2011 год составила 700,6 млн. руб. Из них

689,3 млн. руб. или 98,4% составили процентные доходы, 11,3 млн. руб. или 1,6%

- комиссионные доходы.

Филиал, как активно работающее подразделение по

кредитованию юридических и физических лиц, для покрытия разрывов в структуре

активов - пассивов вынужден привлекать ресурсы Головного Банка. По состоянию на

1 января 2013 года кредитный портфель Елабужского филиала ОАО

"Сбербанк" превысил рубеж 9,0 млрд. руб. и составил 9 208,3 млн. руб.

(включая 2 061,1 млн.руб. кредитов физическим лицам) против 10 258,8 млн.руб.,

предусмотренного планом.

Таким образом, для того, чтобы обеспечить

положительную динамику роста доходов от кредитных операций, филиал ОАО

"Сбербанк" проводит большую работу по увеличению объема кредитного

портфеля, при этом, уделяя большое значение его качеству, об этом говорит факт

отсутствия просроченной задолженности по кредитам, выданным юридическим лицам и

предпринимателям.

2.3 Анализ

кредитного портфеля физических лиц

Елабужский филиал и все его дополнительные офисы

выдают следующие основные виды кредитов физическим лицам:

- на приобретение автотранспорта (5

схем кредитования);

- на потребительские (неотложные)

нужды;

- под залог вклада в иностранной валюте;

- на приобретение жилья (7 схем

кредитования);

- корпоративные кредиты сотрудникам

предприятий-партнеров Банка;

- в форме "Овердрафт" для

сотрудников банка и клиентов-владельцев пластиковых карт;

- на развитие личного подсобного

хозяйства (ЛПХ) и крестьянско-фермерских хозяйств;

- кредиты по программе "Молодая

Семья".

Таким образом, все кредитные продукты, которые

наиболее востребованы населением, филиалом освоены в полном объеме.

Среднемесячный объем кредитов физическим лицам за 2012

год увеличился в 1,4 раза по сравнению с 2011 годом. Доля кредитов физическим

лицам в общем объеме активов увеличилась на 1,8% и составила за 2012 год 18,9%.

По состоянию на 1 января 2012 года в Елабужском

филиале действуют 6 977 ссудных счетов физических лиц против 6 218 счетов на 1

января 2011 года, то есть количество счетов увеличилось на 759.

Первый кредит физическому лицу был выдан Елабужским

филиалом 28 декабря 1998 года. Однако период активизации работы по кредитованию

населения приходится на 2003 год.

За период с 2003 года Елабужским филиалом выдано 25

686 кредитов на сумму 4 180,0 млн. руб. За 2012 год выдан 3 991 кредит на сумму

1 258,5 млн. руб.

Рассмотрим динамику кредитного портфеля по физическим

лицам.

Таблица 2.3.1

Динамика объемов ссудной задолженности по кредитам,

выданным физическим лицам, млн. руб. [14]

|

Показатель

|

2010 год

|

2011 год

|

2012 год

|

|

Задолженность по кредитам

физических лиц

|

836,5

|

1536

|

2082,0

|

Кредитный портфель по физическим лицам на 1 января

2012 года составил в сумме 2 082,0 млн. руб. - рост против 1 января 2011 года -

на 546,0 млн.руб. или на 35,5%. Задолженность без учета средств на счетах по

схеме "СБЕРБАНК-Доступный" на 1 января 2012 года составила 2 061,0

млн.руб. 93,5% от всех кредитов отнесены к портфелям однородных ссуд, с созданием

резерва на возможные потери по типам ссуд: "Обеспеченные ссуды" -

0,5% и "Прочие ссуды" - 1%. Также в составе розничного кредитного

портфеля числятся 115 нестандартных ссуд на общую сумму 132,3 млн. руб.

По 111 кредитам имеется просроченная задолженность на сумму

2 604,2 тыс. руб., что составляет 0,13% от объема задолженности по кредитам

физических лиц. Все кредиты в филиале выдаются в соответствии с действующими

Положениями в рамках установленных лимитов кредитования:

- 2 211 000,0 тыс. руб. - общий лимит

кредитования физических лиц;

- 800,0 тыс. руб. - максимальная сумма

кредита на одного заемщика по потребительским кредитам;

- 2 000,0 тыс. руб. - максимальная

сумма кредита на одного заемщика по ипотеке;

- 1 200,0 тыс. руб. - максимальная

сумма кредита на одного заемщика по автокредитам.

Как видно из таблицы 2.3.2, в 2012 году филиалом

получено доходов от кредитования физических лиц в сумме 281,6 млн. руб., что на

77,9 млн. руб. или в 1,4 раза больше, чем в 2011 году., из них процентные

доходы составили 266,5 млн. руб. или 94,6%, комиссионные доходы - 15,1 млн.

руб. или 5,4%.

Таблица 2.3.2

Доходы от кредитования физических лиц, млн. руб. [14]

|

Показатель

|

2010 год

|

2011 год

|

2012 год

|

|

Процентные доходы

|

85,2

|

188,1

|

266,5

|

9,8

|

15,6

|

15,1

|

Средневзвешенная процентная ставка по кредитам,

выданным физическим лицам в 2012 году, составила 15,4% годовых против 14,4%

годовых в 2011 году. Рост - 1 пункт. Положительные результаты в деятельности

филиала по наращиванию объемов кредитования населения являются итогом

целенаправленной совместной работы всех заинтересованных подразделений банка.

Филиал ищет новые пути на рынке розничных банковских

продуктов, несмотря на все возрастающую конкуренцию среди банков города и будет

стремиться к расширению спектра предлагаемых услуг населению. Наиболее

массовыми кредитами по-прежнему будут кредиты - "локомотивы":

автокредиты, ипотечные кредиты и кредиты на потребительские нужды.

3. Проблемы формирования кредитного портфеля банка и пути их

решения

В целом, по результатам анализа, организацию работы

Елабужского филиала ОАО "СБЕРБАНК" можно считать соответствующей

действующему банковскому и гражданскому законодательству, инструкциям и

положениям ЦБ РФ, Кредитной политике и иной внутренней банковской документации,

регламентирующей работу банка.

По результатам анализа доходности кредитов

предлагается рассмотреть возможность дифференцированного подхода к выдаче

кредитов - предоставлять большему количеству заемщиков кредитов на срок до

шести месяцев, а по кредитам, предоставленным на срок более шести месяцев -

рассмотреть возможность увеличения процентной ставки.

Увеличению прибыльности банка с одновременным расширением участия банка в

развитии экономики могут способствовать действия Банка России. Кроме того,

активизация кредитования реального сектора экономики может прийти в

противоречие с задачей сохранения финансовой устойчивости банков. Причиной тому

- ряд положений ЦБ.

Основной проблемой, которая встает перед банками на пути формирования

эффективного с точки зрения развития экономики кредитного портфеля, является

недостаточность долгосрочных ресурсов для долгосрочного кредитования реального

сектора экономики. Данные анализа банка подтверждают нехватку долгосрочных

ресурсов.

При кредитовании особое значение имеет оценка кредитоспособности

клиента. Банк имеет право выбрать для себя любую методику оценки

кредитоспособности. Желательно, чтобы она использовала коэффициенты

независимости, ликвидности, оборачиваемости, а также анализ делового риска и

денежных потоков. Это позволит детально рассмотреть финансовое положение

клиента.

В виду значительного числа кредитов, выданных под

залог товаров в обороте с оставлением предмета залога у залогодателя, можно

рекомендовать банку рассмотреть возможность кредитования с использованием

складских свидетельств.

В банке совершенно не практикуется кредитование под

банковские гарантии других банков.

Можно порекомендовать использовать на практике в

качестве залога Депозитные и Сберегательные сертификаты других банков.

Поскольку сертификаты являются ценными бумагами, то кредиты под их залог будут

приравнены к кредитам под залог ценных бумаг. С точки зрения формирования

резерва на возможные потери по ссудам это более привлекательный вид

обеспечения, чем гарантии. Срок реализации сертификата должен совпадать со

сроком кредита, что позволит вовремя погасить кредит.

Для совершенствования кредитной работы Елабужского

филиала ОАО "СБЕРБАНК", можно предложить такую форму нетрадиционного

возврата кредитов, как продажа долгов с дисконтом. Продажа долгов с дисконтом

означает продажу кредиторам дебиторской задолженности со скидкой, образующей

доходы покупателя этого долга. Размеры скидки зависят от:

- предполагаемого срока взыскания

долга;

- действующего в данном периоде

рыночного уровня депозитных ставок;

- общей суммы продаваемого долга;

- риска, связанного с возможным

списанием долгов из-за признания должника несостоятельным плательщиком.

Продажа долгов используется кредитором с целью

обеспечения скорейшего поступления сумм погашения на его счет. Главным препятствием

в развитии рассмотренного способа снижения дебиторской задолженности является

отсутствие опыта и знаний типовых договоров на продажу долгов у компаний и

банков.

Заключение

долгосрочный кредитование портфель банк

Важное значение в банковской деятельности имеет формирование кредитного

портфеля, поскольку предоставление кредита одна из основополагающих функций

банка. Кредитные операции служат доходообразующим фактором в деятельности

коммерческих банков. Показателем уровня организации кредитного процесса

является качество кредитного портфеля, который в отечественной практике

определяют как совокупность заключенных контрактов по сделкам кредитного

характера. В российской экономической литературе кредитный портфель

определяется как совокупность требований банка по кредитам, которые

классифицированы на основе определенных критериев. Одним из таких критериев

является степень кредитного риска. По этому критерию определяется качество

портфеля.

Для более полной реализации функций кредита в современной ситуации изменилось

содержание кредитного механизма. Кредитный механизм представляет собой

совокупность форм использования кредита и включает в себя объекты кредитования,

методы кредитования, принципы кредитования.

Анализ конкретного коммерческого банка Елабужского филиала

"Сбербанк" подтвердил нехватку долгосрочных ресурсов для формирования

долгосрочного кредитного портфеля. Противоречие между краткосрочным характером

привлекаемых ресурсов и длительными сроками размещения ресурсов создает для

банка серьезную проблему ликвидности. Очевидно, что проблема ресурсов будет

оставаться наиболее острой до тех пор, пока не снизится инфляция и не

произойдут изменения в налоговом законодательстве, стимулирующие долгосрочные

вложения.

Совершенствование кредитного процесса - это вопрос не только

экономический, но и политический и социальный. Помимо необходимой экономической

стабилизации он требует максимума банковских усилий.

В работе проведен анализ кредитного портфеля Елабужского филиала

"Сбербанк". В результате исследования можно сделать следующий вывод:

Елабужский филиал ОАО "СБЕРБАНК" осуществляет кредитование как

крупных юридических лиц и предпринимателей, так и предприятий среднего и малого

бизнеса.

С целью повышения эффективности кредитного процесса в банке можно

предложить следующие направления.

. Дифференцировать подход к выдаче кредитов - предоставлять большему

количеству заемщиков кредитов на срок до шести месяцев, а по кредитам,

предоставленным на срок более шести месяцев - рассмотреть возможность

увеличения процентной ставки.

. Применить метод работы в команде при рассмотрении кредитной заявки и

предоставления кредита.

. Привлечь в штат профессиональных оценщиков предметов залога.

. Рассмотреть возможность кредитования с использованием складских

свидетельств, Депозитных и Сберегательных сертификатов других банков.

Список использованной литературы

1. Конституция

Российской Федерации: принята всенародным голосованием 12.12.1993г. //

Российская газета. - 1993. - 25 декабря.

2. О

Центральном банке Российской Федерации (Банке России): федеральный закон от

27.07. 2002. № 86-ФЗ в ред. от 19.07.2011 № 192-ФЗ// СЗ РФ. - 2011. - №42. -

Ст.25.

. Белоглазова,

Г. Н. Банковское дело / Г. Н. Белоглазова, Л. П. Кроливецкий. - СПб.: Питер,

2010. - 400 с.

. Воробьева,

Л. А. Управление кредитным риском / Л. А.Воробьева, М. В. Курбатова, А.

И.Халевинский // Аудит и финансовый анализ. - 2009. -№ 1. - С. 110 - 145.

. Голубев

С.Г. Коммерческие банки: учебное пособие / С.Г. Голубев, В.В. Галочкин - Мн.:

Алгоритм, 2010. - 262с.

. Колпаков

Г.М. Финансы, денежное обращение и кредит: учебное пособие / Г.М. Колпаков. -

М.: Финансы и статистика, 2010. - 299с.

. Кузнецова

Е.И. Финансы. Денежное обращение. Кредит: учебное пособие / Е.И. Кузнецова. -

ЮНИТИ - ДАНА, 2012 - 687 с.

. Миляков

Н.В. Банковское дело: Курс лекций / Н.В. Миляков, - М.: ИНФРА, 2010. - 347с.

. Нешитой

А.С. Финансы и кредит: учебник / А.С. Нешитой. - М.: Дашков и Ко, 2013. - 576

с.

. Нешитой

А.С. Финансы. Денежное обращение. Кредит: учебник / А.С. Нешитой. - М.: Дашков

и Ко, 2013. - 640 с.

. Попова

Г.С. Анализ финансового состояния коммерческого банка / Попова Г.С. - М.:

Финансы и статистика, 2010. - 271с.

. Пухов

А. В. Методология развития банковского розничного бизнеса / А. В. Пухов - М.:

ООО "Парфенов.ру", 2011. - 285с.