Ипотечное кредитование

Оглавление

Введение

1.

Ипотечное кредитование и его роль в финансовой политике коммерческого банка

1.1

Понятие и сущность ипотечного кредитования

1.2

Виды ипотечных кредитов

1.3

Ипотечные кредиты как финансовый инструмент в деятельности банка

2.

Анализ ипотечного кредитования на примере ОАО «Сбербанк»

2.1 Анализ

рынка ипотечного кредитования в РФ

2.2 Общая

характеристика деятельности ОАО «Сбербанк»

2.3

Особенности ипотечного кредитования в ОАО «Сбербанк»

3.

Направления совершенствования ипотечного кредитования

3.1

Тенденции развития ипотечного кредитования в России

3.2

Актуальные проблемы ипотечного кредитования в ОАО «Сбербанк»

3.3

Мероприятия по совершенствованию ипотечного кредитования в ОАО «Сбербанк»

Заключение

Список

источников

Приложение

Введение

В жизни каждого человека возникают ситуации, с

которыми он не способен справиться самостоятельно. Одной из таких можно счесть

и процесс покупки собственного жилья. Для обычного молодого специалиста или

офисного работника кажется, практически невозможным скопить нужную сумму. В

этом случае на выручку приходит ипотечный кредит. Вид ипотечного кредита

зависит от разных условий. В настоящее время в России существуют различные виды

ипотечного кредитования.

В российском обиходе термин «ипотека» обычно

применяется для обозначения доступного решения жилищных проблем. Однако по

определению это кредит не только на покупку жилья, но и на приобретение вообще

любой недвижимости. Важный плюс приобретения недвижимого имущества с помощью

ипотеки состоит в том, что оно становится собственностью заемщика сразу с

момента покупки.

Повышение качества жизни граждан России -

ключевой вопрос государственной политики, а точнее ее бесспорная декларация.

Поэтому в России на сегодняшний момент возникло несколько национальных социальных

проектов, в которых в числе первоочередных социально-экономических задач

выделяется проблема формирования доступного рынка жилья. Низкие объемы

жилищного строительства и высокий спрос делают жилье очень дорогим, а точнее

сверхдорогим, к тому же система ипотечного жилищного кредитования еще не

достаточно развита. Национальный проект «Доступное и комфортное жилье -

гражданам России» призван создать все условия для разрешения этих и других

накопившихся проблем.

Формирование жизнеспособной системы ипотеки

является одной из актуальных задач в России. Конституционное право граждан на

достойное жилище рассматривается как важнейшая социально-политическая,

экономическая и правовая проблема. От выбора тех или иных подходов к решению

этого вопроса в значительной мере зависит общий масштаб и темпы жилищного

строительства в городских и сельских поселениях страны, реальное благосостояние

людей, их моральное и физическое самочувствие, политические оценки и мотивация

поведения.

Это и обуславливает актуальность выбранной темы.

Цель работы - ознакомиться с особенностями

ипотечного кредитования на примере Сбербанка России.

Цель работы определила ряд задач:

Рассмотреть ипотечное кредитование и его роль в

финансовой политике коммерческого банка;

Провести анализ ипотечного кредитования на

примере ОАО «Сбербанк»;

Выявить направления совершенствования ипотечного

кредитования.

Теоретическую основу работы составили труды

современных исследователей в области финансового менеджмента и банковского

дела.

В процессе проведенного исследования применялись

общенаучные методы (наблюдение, аналогия, анализ и т.д.).

Структура работы строилась в соответствии с

поставленными задачами и состоит из введения, трех глав, заключения и списка

использованной литературы.

1. Ипотечное кредитование и его роль в

финансовой политике коммерческого банка

1.1 Понятие и сущность ипотечного кредитования

Ипотека представляет собой залог недвижимого

имущества как средства обеспечения исполнения различных гражданско-правовых

обязательств.

Так, п.1 ст.1 ФЗ «Об ипотеке (залоге

недвижимости)» гласит: «По договору об ипотеке одна сторона - залогодержатель,

являющийся кредитором по обязательству, имеет право получить удовлетворение

своих денежных требований к должнику по этому обязательству из стоимости

заложенного недвижимого имущества другой стороны - залогодателя преимущественно

перед другими кредиторами залогодателя, за изъятиями, установленными

федеральным законом».

Далее определяется то, что для сторон договора

ипотеки заложенная недвижимость считается обремененной ипотекой с момента

возникновения права залога, а для третьих лиц с момента государственной

регистрации ипотеки (п.6 ст.20 ФЗ «Об ипотеке (залоге недвижимости)»).

Согласно ст. 335 ГК РФ залогодателями могут

быть: как сам должник, так и третье лицо; залогодателем вещи может быть ее

собственник либо лицо, имеющее на нее право хозяйственного ведения; лицо,

которому принадлежит закладываемое право. Если предметом залога является

недвижимость, то он получает название ипотеки. Ипотека может быть установлена

на любое недвижимое имущество, которое залогодатель в праве продать или

отчуждать любым иным образом. Ипотека не допускается в отношении имущества, на

которое по закону не может быть обращено взыскание.

Важным аспектом в современной кредитной политике

государства является формирование системы ипотечного кредитования. Установление

частной собственности на землю наряду с введением законного порядка частного

оборота земли способствует развитию промышленного и сельскохозяйственного

производства и долгосрочному росту российской экономики в целом.

В России залог недвижимости начал регулироваться

в начале 90-х гг., когда впервые в российском законодательстве понятие

«ипотека» прозвучало в законе РФ от 29 мая 1992 г. № 2872-1 «О залоге». Глава 2

раздела II этого документа была посвящена залогу предприятия, здания,

сооружения, строения и иных объектов, непосредственно связанных с землей

(ипотеке), а залог недвижимости определялся как один из видов залога,

остающегося в распоряжении залогодателя. Однако, несмотря на определенный

прогресс, этот закон нес в себе все приметы социалистической политэкономии,

потому что сама земля как предмет ипотеки обособлена еще не была.

По мировому праву, основой всего является земля,

а здания и сооружения следуют за земельным участком, на котором они

расположены. Из-за того, что в советское время в России отсутствовал институт

частной собственности, для зарождения цивилизованных ипотечных отношений

необходимо было формировать новую законодательную базу. И впервые в России

земля была включена в понятие «недвижимость» в Гражданском Кодексе РФ от 1

января 1995 г. «недвижимость - земельные участки, участки недр, обособленные

водные объекты и все, что прочно связано с землей, т.е. объекты, перемещение

которых без несоразмерного ущерба их назначению невозможно, в том числе здания,

сооружения, леса и многолетние насаждения. К недвижимости относятся также

подлежащие государственной регистрации воздушные и морские суда и космические

объекты (ст. 130)». Гражданский кодекс РФ определяет, что «ипотека здания или

сооружения допускается только с одновременной ипотекой по тому же договору

земельного участка, на котором находится здание или сооружение, либо части

этого участка, функционально обеспечивающей закладываемый объект, либо

принадлежащего залогодателю права аренды этого участка или его соответствующей

части (ч. 1, гл. 23, ст. 340, п. 3)».

В последние годы, в результате экономических

перемен и усовершенствования законодательных процедур в области земельных

отношений, земельные участки становятся важнейшим и наиболее значимым объектом

недвижимости в нашей стране. Ссылаясь на Земельный Кодекс РФ от 28 сентября

2001 г. «регулирование отношений по использованию и охране земли осуществляется

исходя из представлений о земле как о природном объекте..., и одновременно как

о недвижимом имуществе, об объекте права собственности (ст. 1, п. 1)».

Отмечено также «единство судьбы земельных

участков и прочно связанных с ними объектов, согласно которому все прочно

связанные с земельными участками объекты следуют судьбе земельных участков, за

исключением установленных федеральными законами (ст. 1, п. 5)».

Появление Земельного Кодекса и последующих

законодательных актов было жизненно необходимо и позволило разрешить явные

противоречия, существовавшие на рынке земли. Земельный Кодекс дал предпосылки

для дальнейшего развития земельной реформы с приватизацией земель

сельскохозяйственного назначения. До выхода закона «Об обороте

сельскохозяйственных земель» этот процесс и развивался, и тормозился

одновременно. Около сорока двух законодательных актов вышло в 90-е гг.: от

законов до постановлений Правительства РФ и Президента, которые разрешали

работу с земельными долями - продажу, наследование, залог. В то же время закон

«Об ипотеке» залог земель сельскохозяйственного назначения запрещал вообще,

даже если это были земли крестьянских фермерских хозяйств или личных подсобных

хозяйств. Принятие ипотечных законов и подзаконных актов все в большей степени

основывалось на практическом опыте участников ипотечных отношений. С началом реформ

в России стали возникать в большом количестве Земельные коммерческие банки,

деятельность которых осуществлялась на основе ипотечного кредитования и

банковской деятельности. В одной Москве их открылось четырнадцать и несколько в

Подмосковье. Это был первый практический опыт работы с залогом земель

сельскохозяйственного назначения после длительного перерыва, который и

предопределил дальнейшее развитие юридической основы и практики ипотечного

кредитования.

В частности, после выхода закона «О залоге» известный

подмосковный Егорьевский банк широко рекламировал свою практику по принятию в

залог земель нескольких подмосковных хозяйств - бывших колхозов и совхозов.

Однако оказалось, что реализовать предмет залога невозможно из-за отсутствия

рынка земель сельскохозяйственного назначения, что было характерно для начала

90-х гг. Таким образом, первый опыт залога земельных участков показал, что для

активного функционирования ипотеки недостаточно иметь юридическую базу -

необходим развитый рынок объектов недвижимости, т.е. на предмет залога должен

существовать спрос.

Важными шагами в правовом регулировании

земельных отношений в условиях отсутствия федеральных законов, стал Указ

Президента РФ от 28 февраля 1996 г. № 293 «О дополнительных мерах по развитию

ипотечного кредитования». Этот указ ознаменовал начало регистрации недвижимости

в России следующим образом: «...установить, что государственной регистрации в

соответствии с Гражданским кодексом Российской Федерации подлежат права

собственности и другие вещные права на недвижимое имущество, обременения

(ограничения) прав на него, в том числе сервитуты, ипотека (залог

недвижимости), арест имущества, аренда, доверительное управление, установленные

в отношении использования объекта запрещения и ограничения, а также заявления о

праве требования. Обязательной государственной регистрации по утвержденным

настоящим Указом формам подлежат права на недвижимое имущество,

правоустанавливающие документы на которые оформлены после вступления в силу

настоящего Указа (п. 14)». Указом была узаконена сложившаяся на тот момент

система регистрации недвижимости, осуществляемая одновременно несколькими

организациями. Собственность на земельные участки оформлялась Земельными

комитетами, собственность на частные дома регистрировалась в Бюро технической

инвентаризации, а вопросы регистрации права собственности на предприятия

курировали Комитеты по управлению имуществом.

В дополнение к вышесказанному, в Приложении к

Указу были приведены утвержденные формы государственной регистрации на

недвижимое имущество и сделки с ним, которые разрешалось множить и сшивать в

регистрационные книги. Борьба за право регистрировать недвижимость развивалась

между Комитетом по земельным ресурсам, Министерством имущественных отношений РФ

и Министерством юстиции РФ, которое обосновывало свое приоритетное право в этом

споре тем, что регистрация прав на недвижимое имущество и сделок с ним

юридически является гражданскими актами в области недвижимости. А высокая

вероятность неизбежных гражданских дел при наложении взыскания на недвижимое

имущество и продажи его также относится к юридическим полномочиям.

Принятие в 1995 г. части I и в 1996 г. части II

Гражданского Кодекса РФ стало начальным этапом развития законодательной системы

ипотечного кредитования в России. В соответствии с требованием Гражданского

кодекса РФ был принят очередной Федеральный закон РФ от 21 июля 1997 г. № 122 -

ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним».

Закон стал нормативным актом и закрепил право сделок с недвижимостью за

палатами

Министерства юстиции РФ, которые возникли во

всех регионах и на сегодняшний день являются единственным и бесспорным

ведомством, обеспечивающим эту функцию. В соответствии с этим законом

«государственная регистрация прав собственности проводится на всей территории

Российской Федерации по установленной настоящим Федеральным законом системе

записей о правах на каждый объект недвижимого имущества в Едином

государственном реестре прав на недвижимое имущество и сделок с ним (гл. I, ст.

2). Наряду с этим «государственная регистрация является единственным

доказательством существования зарегистрированного права. Зарегистрированное

право на недвижимое имущество может быть оспорено только в судебном порядке

(гл. I, ст. 2)». Единый государственный реестр прав на недвижимое имущество и

сделок с ним (ЕГРП) представляет собой систему записей о правах на недвижимое

имущество и сделках с ним, а также об ограничениях (обременениях) этих прав.

Процесс ведения ЕГРП путем государственной регистрации прав на недвижимое

имущество и сделок с ним осуществляют учреждения юстиции по регистрации прав на

территории регистрационного округа по месту нахождения недвижимого имущества. В

законе освещены новые подходы к регистрации прав недвижимости:

определена система и порядок проведения

государственной регистрации прав на недвижимое имущество и сделок с ним (гл.

II, гл. III, гл. IV);

отныне государственная регистрация прав носит

открытый характер (гл. I ст. 7);

государственная регистрация проводится

учреждением юстиции по регистрации прав на недвижимое имущество и сделок с ним

(гл. V).

Для грамотного регулирования отношений по поводу

залога недвижимости и широкого использования на рынке недвижимости ипотеки как

средства обеспечения кредита, был введен очередной необходимый Федеральный

закон РФ от 16 июля 1998 г. № 102 - ФЗ «Об ипотеке (залоге недвижимости)»2. В

соответствии со статьей 1, главы I «залогодержатель, являющийся кредитором по

обязательству, обеспеченному ипотекой, имеет право получить удовлетворение

своих денежных требований к должнику по этому обязательству из стоимости

заложенного недвижимого имущества другой стороны - залогодателя, за изъятиями,

установленными федеральным законом». Этот закон значительно расширил

возможность ипотеки в качестве надежного обеспечения кредита и обеспечил

функции ипотеки, в частности:

законом регламентированы обязанности

залогодателя (содержание, ремонт, страхование и др.) по сохранности заложенного

имущества в течение действия договора ипотеки (гл. V);

учитывая долгосрочность процесса ипотечного

кредитования, определены действия в случаях перехода прав на заложенную

недвижимость (отчуждение, конфискация, наследование и другие) от залогодателя к

другим лицам или обременения правами третьих лиц (гл. VI, гл. VII, гл. VIII,

гл. IX);

изменен порядок и расширены пути реализации

заложенного имущества, на которое обращено взыскание кредитором (наравне с

публичными торгами, допускается продажа с аукциона, по конкурсу, в том числе

покупка самим залогодержателем) (гл. X.);

отмечены особенности ипотеки земельных участков

(гл. XI), а также предприятий, зданий и сооружений (гл. XII).

Принятие ряда законов, посвященных ипотечному

кредитованию, порядку оформления объектов недвижимости в собственность и

регистрации прав на недвижимость, а также пристальное внимание к этому процессу

со стороны населения, специалистов в области землепользования и потенциальных

частных инвесторов ознаменовало новый уровень ипотечных отношений в России.

1.2 Виды ипотечных кредитов

Сейчас банк выдает несколько видов ипотеки:

ипотека на вторичном рынке, ипотека на участие в долевом строительстве, ипотека

молодой семье, кредит на улучшение жилищных условий. Каждый кредит имеет ряд

особенностей и выдается на определенных условиях. Ставки по разным видам

ипотечного кредитования в России также различны.

Рассмотрим первый вид кредитования - ипотеку на

вторичном рынке.

Это самый распространенный вид ипотечного кредитования в России. Все просто -

вы находите квартиру, которую люди хотя продать, оформляете договор ипотечного

кредитования и покупаете квартиру за деньги банка. Особенностью данного вида

ипотеки в России является необходимость заключения договора страхования на

случай потери титула или права на недвижимость. Бывали случаи, когда квартира

оказывалась не слишком чистой и после ее продажи, объявлялись наследники или

несовершеннолетние дети, собственники данной квартиры. В результате можно

остаться без жилья и с огромным долгом в несколько миллионов. Чтобы этого не

случилось - нужно заключить договор страхования права собственности. Это

обязательный атрибут ипотечной сделки.

Второй вид ипотечного кредитования в России -

ипотека с долевым участием. Тут в отличие от первого вида вы покупаете квартиру

новую и страховать потерю титула не нужно, так как вы первый собственник.

Особенность данного вида ипотеки - вы можете просто не дождаться ввода объекта

в эксплуатацию. Ставка по данному виду ипотечного кредита в РФ до получения

прав собственности обычно выше на 1-2 процента. После получения документов на

квартиру нужно предоставить их банку и ставка будет снижена.

Ипотека молодой семье - это третий вид

ипотечного кредитования в Российской Федерации. Тут имеется ограничения на

возраст заемщика и данный вид ипотеки выдает Сбербанк. Обычно этот кредит

выбирают молодые люди, которым нужно жилье для создания семьи. Если вы живете с

родителями и у вас менее 10 квадратных метров на человека(в случае Москвы), то

можно подать заявление на вступление в очередь на получение субсидии. 1-1.5 млн

рублей - вот размер субсидии для Москвы, если вас признают нуждающимися. Но как

говорилось раннее нужно попасть в очередь нуждающихся в получении жилья.

И все же наиболее популярным и четвертым видом

использования ипотечного кредитования в России является кредит на улучшение

жилищных условий. Для предоставления ипотечного кредита банк обязательно

возьмет некое недвижимое имущество в залог - по статистике, в нашей стране для

этого чаще для этого используются вновь приобретаемые квадратные метры. Хотя

при наличии у вас в собственности какой-либо другой недвижимости банк сможет

принять и её в качестве залога. Вся процедура оформления ипотеки - процесс

длительный и многоэтапный, и иногда самым простым способом завершения его с

положительным для заемщика результатом может стать обращение к кредитному

брокеру или в агентство по недвижимости.

1.3 Ипотечные кредиты как финансовый инструмент

в деятельности банка

Основой деятельности любого банка является

реализация банковских продуктов, которые, по сути, являются предметом договора

между банком и клиентом. На данный момент банковские продукты настолько прочно

вошли в нашу жизнь, что большинство людей уже не представляют без них свою

жизнь.

Банковские продукты представлены следующими

видами:

Валютные операции. Предполагают услуги по купле

- продаже иностранной валюты. Доход банка состоит из курсовой разницы и

положительной динамики валютных котировок. Проведение подобных операций на

межбанковском рынке требует от специалистов финансового учреждения владения

специфическими знаниями, поэтому чаще всего этим занимаются крупные банки.

Коммерческие векселя и кредиты предприятиям.

Принимая к учету векселя, банки фактически кредитуют предприятия, покупая у них

обязательства третьих лиц.

Сберегательные депозиты. Это один из основных

предложений банков, которые обеспечивают учреждениям достаточный объем

оборотных средств.

Хранение ценностей. Суть данного вида

заключается в том, что клиенту на определенный скок и за определенную плату

предоставляется ячейка-сейф для хранения ценностей.

Правительственные кредиты. Предоставление займа

правительству через приобретение у них облигаций.

Чековые счета. Потребителям данного продукта

предоставляется возможность осуществлять оплату путем подписания переводных

векселей.

Потребительский кредит. Основной вид

деятельности, за счет которого формируется прибыль банка. Сегодня наблюдается

повышенный спрос на этот вид и именно в этом направлении наблюдается постоянное

развитие.

Стоит отметить, что реализация банковских

продуктов невозможна без качественного предоставления банковских услуг.

Банк предоставляет следующие услуги своим

клиентам:

Консультационные услуги - это залог успешной

реализации банковских программ, поскольку прежде, чем приобрести что-либо,

клиент хочет иметь достаточно информации.

Управление денежными потоками. Реализуется через

размещение по поручению клиента временно-свободных средств.

Брокерские услуги. Помощь в проведении операций

с ценными бумагами, в т.ч. векселями.

Страховые услуги. Услуги минимизирующие риски по

всем видам операций.

Финансовые услуги предоставляются клиентам посредством

покупки дебиторской задолженности.

Банковский сектор относится к самому

непостоянному. Это связано с тем, что меняется финансовая ситуация в стране и

потребности клиентов. Понимают это и руководители банковских учреждений,

поэтому основным направлением работы маркетингового отдела является разработка

и внедрение банковских продуктов и, как следствие, банковских услуг.

Разработка нового банковского продукта

начинается с мониторинга внешней среды с целью поиска идей. Проводится такая

работа с помощью консультантов и агентов банка, поскольку они непосредственно

связаны с клиентами, а именно на удовлетворение их потребностей ориентирована

работа. После того, как в распоряжении маркетологов оказывается несколько идей,

выбирается наиболее подходящая для банка и определяется набор свойств будущего

продукта. Затем проводится анализ рынка сбыта на предмет соотношения затрат на

разработку, внедрение и сопровождение продукта с возможной прибылью. Если

результаты исследования соответствуют ожиданиям, банк переходит к

непосредственной разработке. Данный этап самый трудоемкий, поскольку проводится

изучение нормативно-правовой базы, обучение персонала, получение лицензии на

реализацию продукта, разработка способа подачи и т.д.

Когда банковский продукт «готов» проводится его

тестирование, для этого его предлагают ограниченному числу клиентов (обычно это

постоянные и надежные клиенты) и если реакция на него положительная предложение

выводят на рынок. Наиболее существенную роль ипотека сыграла в период выхода

страны из экономического кризиса. Ипотечный бизнес оказывает реальное

положительное влияние на развитие различных отраслей экономики, помогает

ликвидировать экономический спад. Очевидно и влияние ипотеки на социальные

процессы. В определенном отношении она способствует устранению проблем

обеспечения населения не только собственным жильем, но и постоянной работой, в

поиске и сохранении которой заинтересован человек, взявший на себя финансовые

обязательства. Конечно, экономическая и социальная роль ипотеки значима и

очевидна, но наиболее существенное влияние ипотечное кредитование и его

развитие в РФ имеет для совершенствования банковской системы страны, которая

находится в достаточно сложном положении. Финансовые трудности, которые для

банковской системы были созданы мировым экономическим кризисом, привели к

ограничениям их инвестиционных возможностей, также снизились масштабы операций,

которые проводились банками в сфере кредитования. Проблемой для банков страны

стал невозврат кредитов, которые лишь частично обеспечены существующими

финансовыми резервами.

Для банков именно ипотека становится

инструментом, который гарантирует погашение кредита наличием залогового

обеспечения - объекта приобретаемой недвижимости. В данном случае именно

операции, которые проводятся банками с недвижимостью, несут для них меньше

рисков и больше выгоды, нежели иные кредитные операции. Те банки, которые

активно работают в направлении ипотечного кредитования, имеют более стабильные

показатели работы, что также обусловлено обязательным страхованием сделки,

покрывающим издержки кредиторов при возникновении страховых случаев.

Государство также признает значение и роль

ипотеки, поэтому с его стороны очевидна поддержка, которая выражается в

разработке, внедрении и обеспечении действенности законодательства; организации

работы государственных органов, проводящих регистрацию сделок;

усовершенствовании стратегии предоставления ипотечных кредитов и т.д. Развитие

системы ипотечного кредитования поможет сделать банковскую систему в целом

более эффективной, именно на разработку такой системы должно ориентироваться

государство на современном этапе. Для этого важно совершенствовать не только

законодательную базу, но и систему страхования, оценки имущества,

лицензирования банков. Важна разработка основ правовых институтов защиты

интересов сторон - участников и эффективное регулирование ситуации.

2. Анализ ипотечного кредитования на примере ОАО

«Сбербанк»

.1 Анализ рынка ипотечного кредитования в РФ

Рынок ипотечного кредитования в России активно

развивается. На долю ипотеки в российском ВВП приходится 3%.

В 2013 году в России наблюдалось увеличение доли

ипотечных сделок в общем объеме сделок с жильем.

Основной рост ипотечного кредитования в 2013 г.

в России пришелся на первую половину. Со второй половины года, летом 2013 г.

выдача ипотечных кредитов замедлилась из-за повышения банковской ставки.

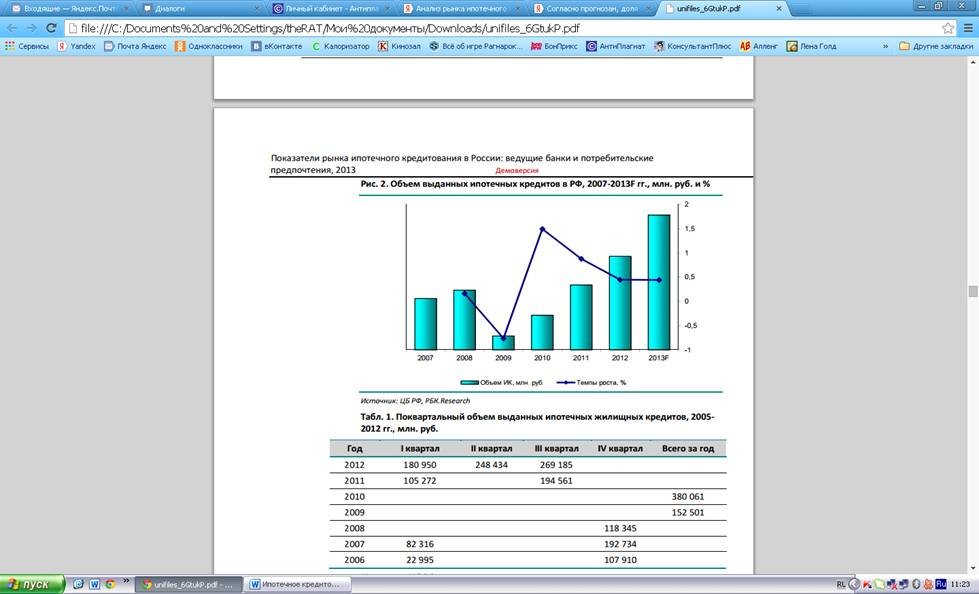

Рис. 1. Объем выданных ипотечных кредитов в РФ,

2007 -2013 гг., млн. руб. и %

Несмотря на рост процентных ставок по ипотечным

кредитам в 2013 году позитивная динамика рынка была значительной.

Потребительский спрос на ипотечные продукты в 2013 году был вызван

либерализацией условий кредитования со стороны банков и расширением продуктовой

линейки.

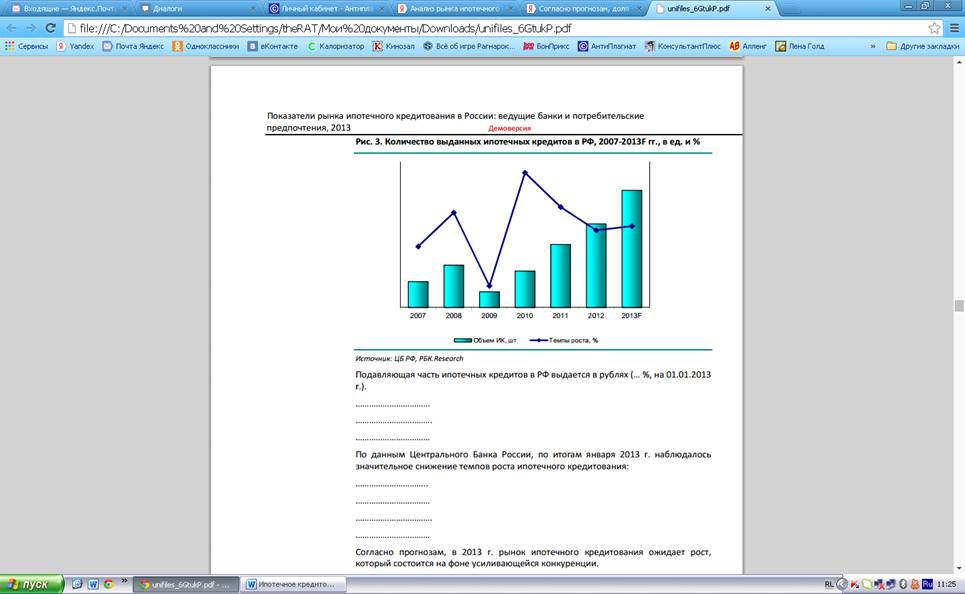

Рис. 2. Количество выданных ипотечных кредитов в

РФ, 2007-2013 гг., в ед. и %

Подавляющая часть ипотечных кредитов в РФ

выдается в рублях. Согласно прогнозам, в 2014 г. рынок ипотечного кредитования

ожидает рост, который состоится на фоне усиливающейся конкуренции.

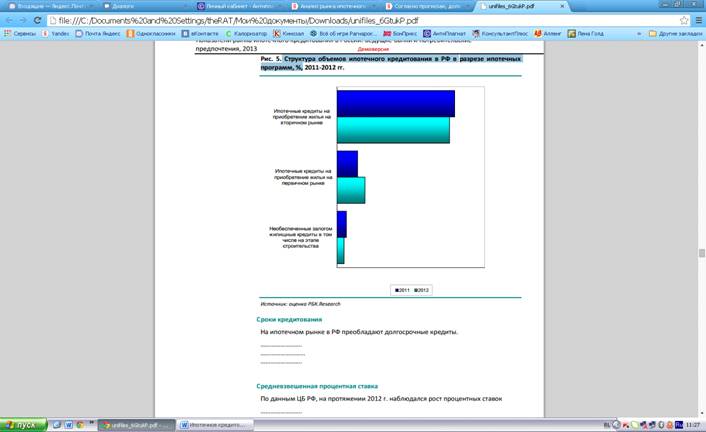

В разрезе ипотечных программ в РФ больше всего

кредитов выдается на приобретение жилья на вторичном рынке.

Рис. 3. Структура объемов ипотечного

кредитования в РФ в разрезе ипотечных программ, %

На ипотечном рынке в РФ преобладают долгосрочные

кредиты. Ипотечное кредитование является важнейшим стратегическим направлением

развития розничного кредитного портфеля большинства крупных российских банков.

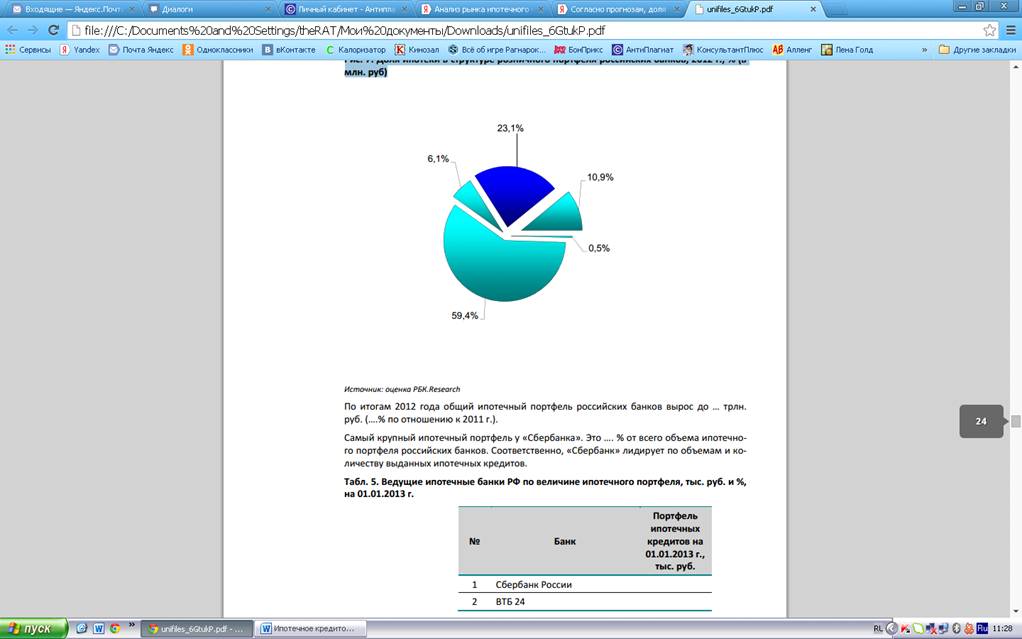

Рис. 4. Доля ипотеки в структуре розничного

портфеля российских банков, 2013 г., % (в млн. руб)

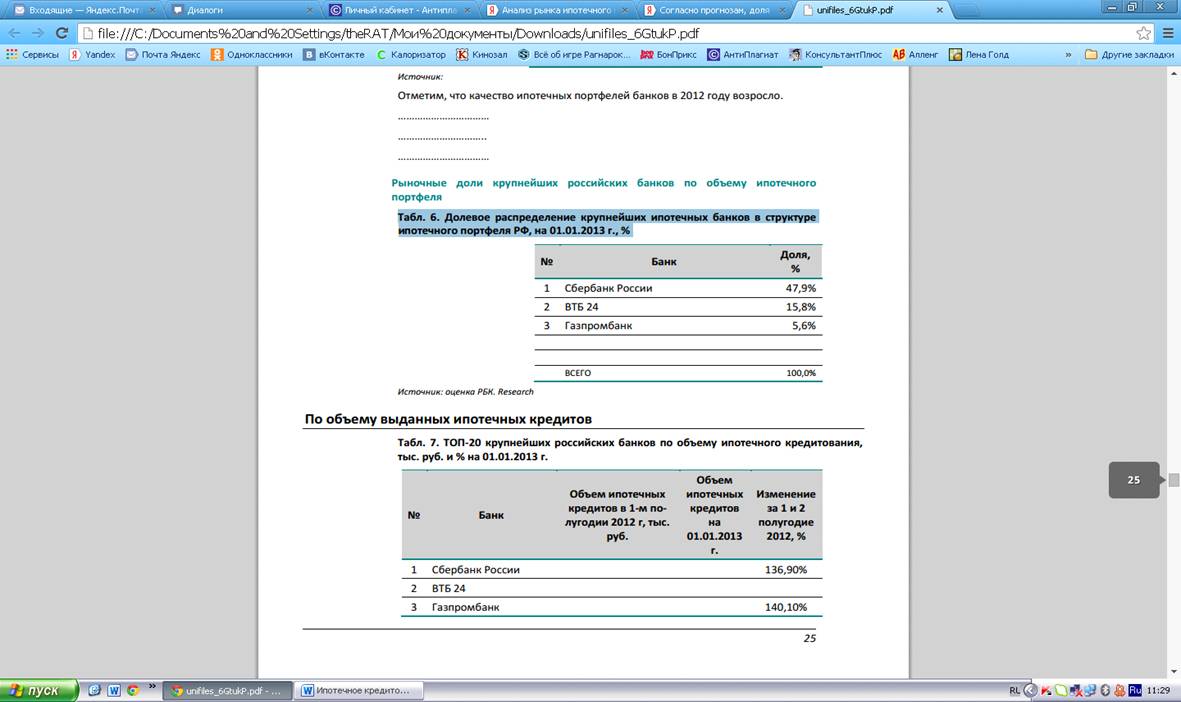

Самый крупный ипотечный портфель у «Сбербанка».

На втором и третьем местах ВТБ 24 и Газпромбанк.

Рис. 5. Долевое распределение крупнейших ипотечных

банков в структуре ипотечного портфеля РФ, на 01.01.2013 г., %

Соответственно, «Сбербанк» лидирует по объемам и

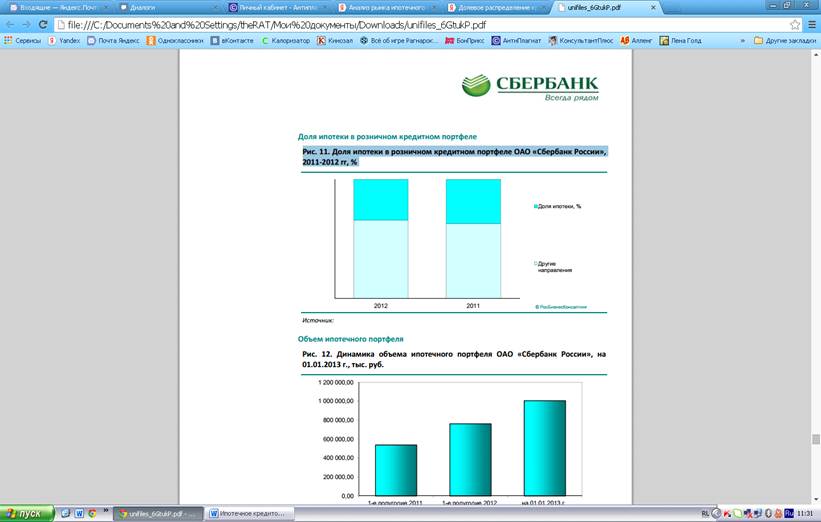

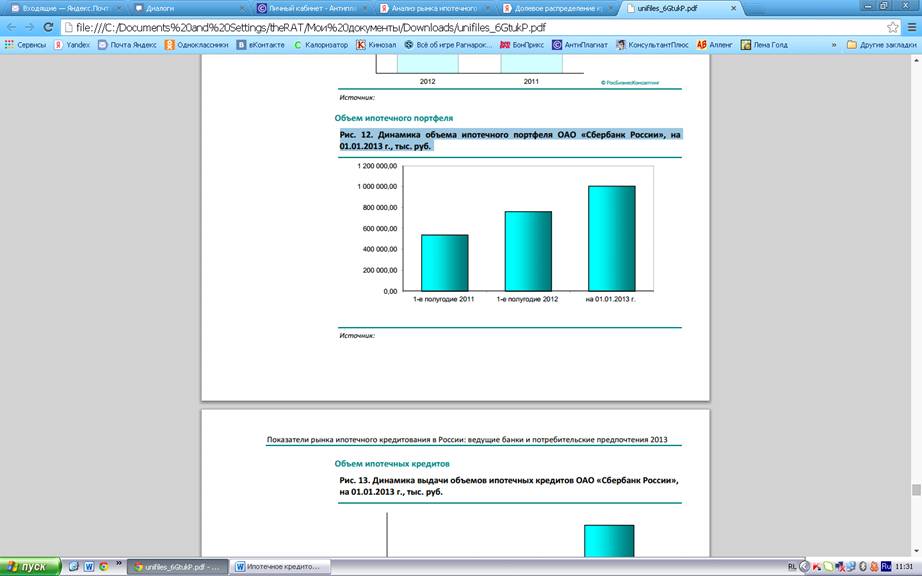

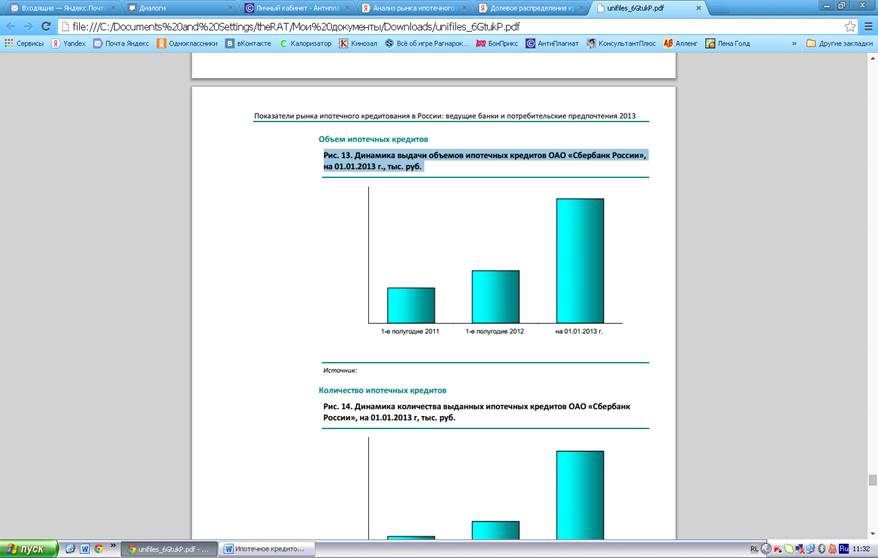

количеству выданных ипотечных кредитов. На рисунках 6, 7, 8 представлены: доля

ипотеки в розничном кредитном портфеле ОАО «Сбербанк России», динамика объема

ипотечного портфеля ОАО «Сбербанк России» и динамика выдачи объемов ипотечных

кредитов ОАО «Сбербанк России».

Рис. 6. Доля ипотеки в розничном кредитном

портфеле ОАО «Сбербанк России», 2011-2012 гг, %

Рис. 7. Динамика объема ипотечного портфеля ОАО

«Сбербанк России», на 01.01.2013 г., тыс. руб.

Рис. 8. Динамика выдачи объемов ипотечных

кредитов ОАО «Сбербанк России», на 01.01.2013 г., тыс. руб.

.2 Общая характеристика деятельности ОАО

«Сбербанк»

Исторически Сбербанк России отсчитывает свое

основание с даты указа императора Николая I о создании сберегательных касс,

подписанного в 1841 году. Основной целью деятельности Коломенского отделения

головного отделения по московской области ОАО Сбербанк России является

привлечение денежных средств от физических и юридических лиц, осуществление

кредитно-расчетных и иных банковских операций и сделок с физическими и

юридическими лицами для получения прибыли.

Миссия Банка - обеспечивать потребность каждого

клиента, в том числе частного, корпоративного и государственного, на всей

территории России в банковских услугах высокого качества и надёжности,

обеспечивая устойчивое функционирование российской банковской системы,

сбережение вкладов населения и их инвестирование в реальный сектор, содействуя

развитию экономики России. Сбербанк России - современный универсальный банк с

большой долей участия частного капитала, в т.ч. иностранных инвесторов.

Структура акционерного капитала Сбербанка свидетельствует о его высокой

инвестиционной привлекательности.

В таблице 1 приведена структура акционеров банка

за последние три года.

Таблица 1

Структура акционеров ОАО «Сбербанк России»

(основные тенденции за 2011-2013 гг.) (доли в уставном капитале)

|

Акционеры

|

2011

|

2012

|

2013

|

Изменения (2011-2013

гг.)

|

|

Стратегический

инвестор (Банк России)

|

60,6%

|

57,6%

|

57,6%

|

-3,0%

|

|

Институциональные

инвесторы В том числе нерезиденты

|

32,5%

19,0%

|

35,7%

28,9%

|

36,5%

28,0%

|

+4,0%

+9,0%

|

|

Неинституциональные

инвесторы

|

1,1%

|

1,5%

|

0,8%

|

-0,3%

|

|

Частные

инвесторы

|

5,8%

|

5,2%

|

5,1%

|

-0,7%

|

На сегодняшний день Сбербанк является крупнейшим

банком Российской Федерации и Центральной и Восточной Европы, занимает

лидирующие позиции в основных сегментах финансового рынка России и входит в

число крупнейших по капитализации банков мира.

На долю лидера российского банковского сектора

по общему объему активов приходится 28,6% совокупных банковских активов (по

состоянию на 1 ноября 2013 года).

Банк является основным кредитором российской

экономики и занимает крупнейшую долю на рынке вкладов. На его долю в конце 2013

г. приходится 43,3% вкладов населения, 32,7% кредитов физическим лицам и 32,1%

кредитов юридическим лицам.

Сбербанк в 2014 году - это 17 территориальных

банков и более 19 тысяч отделений по всей стране, во всех 83 субъектах

Российской Федерации, расположенных на территории 11 часовых поясов.

Только в России у Сбербанка более 106 миллионов

клиентов - больше половины населения страны, а за рубежом услугами Сбербанка

пользуются около 11 миллионов человек (по состоянию на конец 2013 г.).

Спектр услуг Сбербанка для розничных клиентов

максимально широк: от традиционных депозитов и различных видов кредитования до

банковских карт, денежных переводов, банковского страхования и брокерских

услуг.

Все розничные кредиты в Сбербанке выдаются по

технологии «Кредитная фабрика», созданной для эффективной оценки кредитных

рисков и обеспечения высокого качества кредитного портфеля.

Стремясь сделать обслуживание более удобным,

современным и технологичным, Сбербанк с каждым годом все более совершенствует

возможности дистанционного управления счетами клиентов. В банке создана система

удаленных каналов обслуживания, в которую входят:

онлайн-банкинг «Сбербанк Онлайн» (более 7 млн

активных пользователей);

мобильные приложения «Сбербанк Онлайн» для

смартфонов (более 1 млн активных пользователей)сервис «Мобильный банк» (более

13 млн активных пользователей).

одна из крупнейших в мире сетей банкоматов и

терминалов самообслуживания (более 83 тыс. устройств).

Сбербанк является крупнейшим эмитентом дебетовых

и кредитных карт. Совместный банк, созданный Сбербанком и BNP Paribas,

занимается POS-кредитованием под брендом Cetelem, используя концепцию

«ответственного кредитования».

Среди клиентов Сбербанка - более 1 млн.

предприятий (из 4,5 млн зарегистрированных юридических лиц в России). Банк

обслуживает все группы корпоративных клиентов, причем на долю малых и средних

компаний приходится более 20% корпоративного кредитного портфеля банка.

Оставшаяся часть - это кредитование крупных и крупнейших корпоративных

клиентов.

Основным акционером и учредителем Сбербанка

России является Центральный банк Российской Федерации, который владеет 50%

уставного капитала плюс одна голосующая акция. Другими акционерами Банка

являются международные и российские инвесторы.

Обыкновенные и привилегированные акции банка

котируются на российских биржевых площадках с 1996 года. Американские

депозитарные расписки (АДР) котируются на Лондонской фондовой бирже, допущены к

торгам на Франкфуртской фондовой бирже и на внебиржевом рынке в США.

Международные рейтинги Сбербанка отражают

авторитет банка в мировом банковском сообществе как одного из наиболее

динамично и разносторонне развивающихся российских банков.

Органами управления Банком являются:

Общее собрание акционеров;

Наблюдательный совет;

коллегиальный исполнительный орган - Правление

банка;

единоличный исполнительный орган - Президент,

Председатель Правления Банка.

В Коломенском отделении головного отделения по

моск. области ОАО Сбербанк России осуществляются следующие банковские операции:

привлечение денежных средств физических и

юридических лиц во вклады (до востребования и на определенный срок);

размещение указанных выше привлеченных средств от

своего имени и за свой счет;

открытие и ведение банковских счетов физических

и юридических лиц;

расчеты по поручению физических и юридических

лиц, в том числе банков-корреспондентов, по их банковским счетам;

инкассацию денежных средств, векселей, платежных

и расчетных документов и кассовое обслуживание физических и юридических лиц;

куплю-продажу иностранной валюты в наличной и

безналичной формах;

привлечение во вклады и размещение драгоценных

металлов;

выдачу банковских гарантий;

переводы денежных средств по поручениям

физических лиц без открытия банковских счетов (за исключением почтовых

переводов).

В Коломенском отделении головного отделения по

моск. области ОАО Сбербанк России помимо банковских операций осуществляются

также следующие сделки:

выдачу поручительств за третьих лиц,

предусматривающих исполнение обязательств в денежной форме;

приобретение права требования от третьих лиц

исполнения обязательств в денежной форме;

доверительное управление денежными средствами и

иным имуществом по договору с физическими и юридическими лицами;

операции с драгоценными металлами и драгоценными

камнями;

предоставление в аренду физическим и юридическим

лицам специальных помещений или находящихся в них сейфов для хранения

документов и ценностей;

лизинговые операции;

оказание консультационных и информационных

услуг.

Все банковские операции и сделки осуществляются

в рублях и иностранной валюте.

Оказание услуг частным лицам является

приоритетным направлением деятельности отделения № 1555 Сбербанка в г. Коломна.

Банк активно развивает программы кредитования

(Автокредит, Кредит «Молодая семья», Жилищные кредиты, Образовательный кредит,

Кредит на неотложные нужды), предлагая своим клиентам выгодные кредиты для

улучшения жилищных условий, приобретения транспортных средств, получения

высшего образования и решения многих других финансовых вопросов. Сбербанк

России помогает осуществлять платежные операции, берет на себя ответственность

за хранение и приумножение денежных средств своих вкладчиков, оказывает услуги

на рынках ценных бумаг.

В Коломенском отделении головного отделения по

моск. области ОАО Сбербанк России можно осуществлять наличные и безналичные

платежи. Банк принимает платежи за услуги ЖКХ, мобильной и городской телефонной

связи, интернет - провайдеров и многие другие. В отделении Банка можно оплатить

приобретенный товар, внести добровольный или страховой взнос, произвести

выплату по кредиту.

Стратегическая цель Сбербанка России - развитие

качественно нового уровня обслуживания внешней торговли, сохранение позиции

современного первоклассного конкурентоспособного банка, занимая при этом

положение системообразующего банка по обслуживанию внешней торговли во всех

регионах РФ.

.3 Особенности ипотечного кредитования в ОАО

«Сбербанк»

Стабильность банка во многом зависит от его

финансовых результатов. Приведенные ниже данные финансовых результатов

отделения №1555 Сбербанка РФ за последние три года дают наглядное представление

о его деятельности.

Проведем анализ состава и структуры доходов и

расходов отделения №1555 Сбербанка РФ по данным публикуемой отчетности - форм

отчета о прибылях и убытках за 2011-2013 отчетный периоды. Состав и структура

доходов представлены в таблице Приложения 1.

Анализируя Приложение 1, можем сделать следующие

выводы. В целом за рассматриваемый период доходы отделения №1555 Сбербанка РФ

выросли на 53986544 руб., однако в 2013 г. наблюдается сокращение доходов на

17,89% от уровня 2012 г. Положительное влияние на рост доходов банка оказали

рост других доходов от банковских операций и других сделок на 10,8%, увеличение

доходов от операций с ценными бумагами, за исключением процентов, дивидендов и

переоценки, на 13,78%, рост доходов от участия в капитале других организаций на

716,94%, рост других операционных доходов на 28,64%, увеличение прочих доходов на

52,94%. Отрицательно сказались на изменении дохода банка сокращение процентных

доходов на 3,15%, уменьшение доходов от положительной переоценки на 30,36%.

Анализ показателей структуры доходов банка показывает, что очевидна тенденция к

положительной динамике изменения структуры доходов банка от 2011 года к 2013г.

За анализируемый период произошло увеличение доходов банка, что подтвердилось и

результатами вышепроведенного анализа.

Состав и структура расходов отделения №1555

Сбербанка РФ за 2011-2013 гг. проанализированы в таблице Приложения 2. Расходы

отделения №1555 Сбербанка РФ в целом за анализируемый период выросли на

51658171,2 руб. Однако за 2013 г. наблюдается сокращение расходов на 20,42% от

уровня 2012 г. В 2013 г. структура расходов банка имела следующий вид: основную

часть, по аналогии с доходами, составляют операционные расходы - 93,72%, на

расходы от банковских операций и других сделок приходится 6,21%, прочие расходы

составляют 0,07%. Среди операционных расходов наиболее значимыми являются отрицательная

переоценка - 63,92% и другие операционные расходы - 24,26%.

Анализ итогов деятельности отделения №1555

Сбербанка РФ свидетельствуют о его несомненных успехах и огромных потенциальных

возможностях. Банк планирует активно развиваться, совершенствуя как внутренние

бизнес-процессы, так и предлагая клиентам новые услуги, востребованные на

рынке. Банк всегда будет стремиться обеспечить высокий уровень обслуживания,

тщательно анализируя специфику бизнеса и потребности клиентов. Сегодня он

обладает необходимым финансовым, организационным, интеллектуальным и

технологическим потенциалом для успешного развития.

Кредитная политика отделения №1555 Сбербанка РФ

основана на общедоступности кредитных ресурсов предприятий всех форм

собственности при максимальном обеспечении интересов банка относительно

возврата кредитов. Экономическое положение и государственные приоритеты

относительно инвестиций за счет привлеченных за рубежом кредитных ресурсов

обусловили направления кредитных вложений. В то же время кредитные ресурсы в

национальной валюте за счет собственных средств в свободной конвертируемой

валюте направляются, главным образом, новым экономическим структурам на

выполнение проектов, обеспечивающих быстрый оборот ссудного капитала.

Учитывая место, которое занимает кредитная

деятельность в формировании прибыли (около 38% от чистой прибыли), банк уделяет

ей первоочередное внимание, определяя приоритеты деятельности. Подход банка к

кредитной политике ориентирован на достижение наибольшей эффективности с

одновременным поддержанием уровня риска. Это достигается за счет тщательного

изучения финансового состояния заемщика, глубокого знания рынка и

прогнозирования тенденций его развития.

Ниже в Таблице 2 представлены показатели

кредитного портфеля банка за последние три года.

Таблица 2

Кредитный портфель физических лиц в отделения

№1555 Сбербанка РФ за 2011-2013гг.

|

Кредитный

продукт

|

2011

|

2012

|

2013

|

%

2013г. к 2011г.

|

|

(млн.руб.)

|

%

|

(млн.руб.)

|

%

|

(млн.руб.)

|

%

|

|

|

Ипотечные

кредиты

|

1

015,58

|

47,3

|

1

480,1

|

49,7

|

1

441,82

|

46,4

|

+

41,97

|

|

Потребительские

кредиты

|

798,34

|

37,2

|

1

176,6

|

39,5

|

1

359,46

|

43,8

|

+

70,29

|

|

Автокредиты

|

211,64

|

9,9

|

228,0

|

7,6

|

247,82

|

8

|

+

17,1

|

|

Кредитные

карты

|

118,62

|

5,5

|

88,2

|

3

|

51,84

|

1,7

|

-

56,3

|

|

Овердрафты

|

1,89

|

0,09

|

3,4

|

0,1

|

2,8

|

0,1

|

+

48,15

|

|

Кредиты

в ин.валюте

|

0

|

0

|

4,6

|

0,2

|

1,7

|

0,05

|

-

63,04

|

|

Итого

|

2

146,07

|

100

|

2

980,3

|

100

|

3

105,50

|

100

|

+

44,71

|

Как видно из таблицы 1, общий рост кредитного

портфеля за период с 2011 по 2013гг. произошел на 959,43 млн. руб. (44,71%).

Основное увеличение кредитного портфеля произошло по потребительским кредитам

(на 70,29%) и овердрафтам (на 48,15%). Наибольшее снижение кредитного портфеля

было вызвано сокращением доли кредитов в иностранной валюте (на 63,04%) и по

кредитным картам (на 56,3%).

Банк стремился и стремится к наращиванию объема

кредитного портфеля. При этом качество кредитного портфеля является главным

приоритетом. Первостепенной задачей кредитной деятельности банка является

поддержание ликвидности банка путем продвижения кредитных продуктов с

минимальным уровнем кредитного риска и приемлемой доходностью.

В рамках реализации федеральных программ, а

также региональных программ банк сотрудничает с местными органами власти по

расширению ипотечного кредитования населения.

В структуре кредитного портфеля физических лиц

преобладают жилищные ипотечные кредиты (46% от общей задолженности) и

потребительские кредиты на неотложные нужды (44 %). Автокредиты - кредиты на

приобретение новых автомобилей составляют 8 % кредитного портфеля, кредитные

карты и овердрафты - 0 %, кредиты в иностранной валюте - 2% от портфеля.

На рис. 9 представлена динамика ипотечного

кредитования отделения №1555 Сбербанка РФ в 2011-2013гг.

Рис. 9. Динамика ипотечного

кредитования отделения №1555 Сбербанка РФ

Под ипотечное и жилищное кредитование

Сбербанка России попадают только объекты, расположенные на территории

Российской Федерации.

Из всех предлагаемых ипотечных

кредитов, три программы можно отнести к главным (базовым), а именно:

Приобретение готового жилья - на

приобретение жилья под залог кредитуемого или иного жилого помещения;

Приобретение строящегося жилья - на

инвестирование строительства жилья под залог кредитуемого или иного жилого

помещения;

Строительство жилого дома - на

строительство жилого дома под залог кредитуемого жилого дома или иного жилого

помещения.

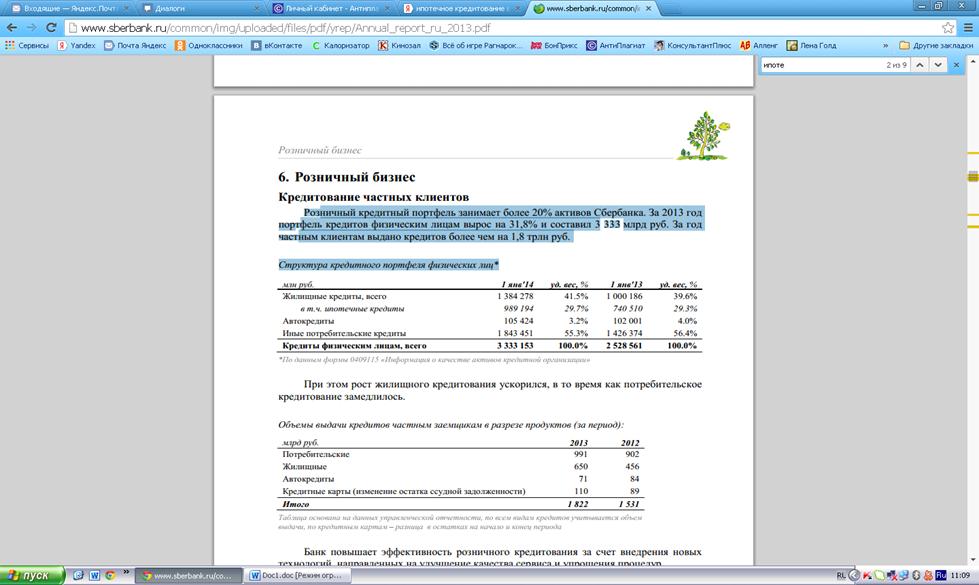

Розничный кредитный портфель

занимает более 20% активов Сбербанка. За 2013 год портфель кредитов физическим

лицам вырос на 31,8% и составил 3 333 млрд руб. За год частным клиентам выдано

кредитов более чем на 1,8 трлн руб.

Рис. 10. Структура кредитного

портфеля физических лиц

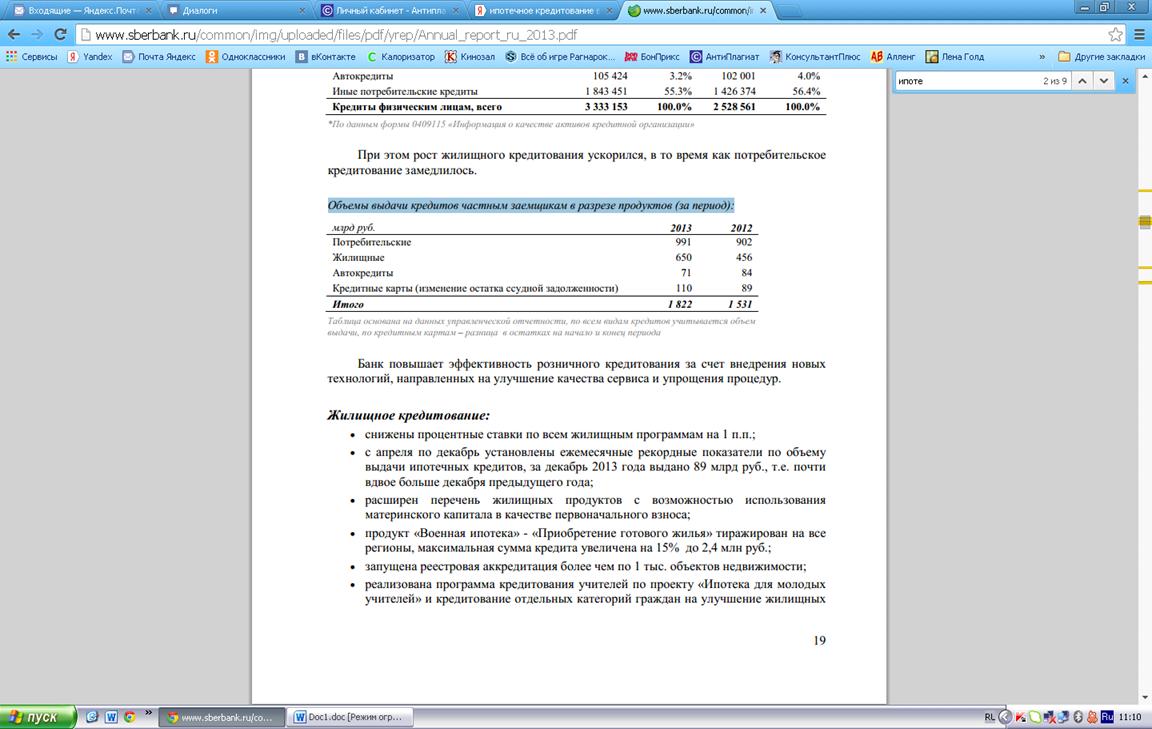

При этом рост жилищного кредитования

ускорился, в то время как потребительское кредитование замедлилось.

Рис. 11. Объемы выдачи кредитов

частным заемщикам в разрезе продуктов (за период)

Банк повышает эффективность

розничного кредитования за счет внедрения новых технологий, направленных на

улучшение качества сервиса и упрощения процедур.

Жилищное кредитование:

снижены процентные ставки по всем

жилищным программам на 1 п.п.;

с апреля по декабрь установлены

ежемесячные рекордные показатели по объему выдачи ипотечных кредитов, за

декабрь 2013 года выдано 89 млрд руб., т.е. почти вдвое больше декабря

предыдущего года;

расширен перечень жилищных продуктов

с возможностью использования материнского капитала в качестве первоначального

взноса;

продукт «Военная ипотека» -

«Приобретение готового жилья» тиражирован на все регионы, максимальная сумма

кредита увеличена на 15% до 2,4 млн руб.;

запущена реестровая аккредитация

более чем по 1 тыс. объектов недвижимости;

реализована программа кредитования

учителей по проекту «Ипотека для молодых учителей» и кредитование отдельных

категорий граждан на улучшение жилищных Розничный бизнес условий в Ставропольском

крае, Республике Ингушетия, Кабардино-Балкарской Республике, Республике

Северная Осетия-Алания;

утвержден целевой процесс ипотечного

кредитования, который позволит клиентам подавать заявку на кредит, выбирать

любой объект недвижимости и при необходимости менять его, не подавая новую

заявку на кредит.

Оптимизация процессов кредитования:

в базовых территориальных банках

внедрено технологическое решение, позволяющее осуществить досрочное погашение

кредита с аннуитетными платежами в любую дату в любом отделении

территориального банка, погасить кредит с нескольких счетов по выбору клиента,

выдать потребительский кредит на счет банковской карты; тиражирование

завершится в 1 квартале 2014 года;

в целях создания качественного

базиса для развития розничного кредитования Банк начал формировать единую

кредитную систему: на централизованную платформу кредитования физических лиц

переведены 9 территориальных банков.

Основные требования к заемщикам по

ипотечному кредиту

Чтобы получить ипотечный кредит в

Сбербанке России, заемщик должен соответствовать стандартным требованиям банка,

а именно:

Быть в возрасте от 21 года до 75 лет

(в момент погашения);

Быть Гражданином Российской

Федерации.

Иметь стаж работы на текущем месте

работы не менее 6 месяцев, и общий стаж - не менее 1 года (за последние 5 лет).

Для клиентов, получающих заработную плату на счет, открытый в ОАО «Сбербанк

России», последнее требование не распространяется;

Иметь хорошую кредитную историю в

Сбербанке и в любом другом банке России.

Быть платежеспособным для

обслуживания запрашиваемой суммы кредита, для чего представляется Справки о

среднемесячном доходе за последние 6 месяцев по форме 2-НДФЛ или по форме

банка, налоговая декларация и другие документы;

Использовать созаемщиков, доход

которых банк будет учитывать при расчете максимального размера кредита.

Созаёмщиками могут выступать физические лица в количестве не более 3-х человек;

Привлекать в обязательном порядке

супруг(а) Титульного созаемщика в созаемщики - вне зависимости от его(ее)

платежеспособности и возраста.

Основные условия получения жилищного

кредита в Сбербанке

С начала 2013 года по жилищным

кредитам в Сбербанке действуют следующие условия:

Сроки оформления кредитов - до 30

лет, по военной ипотеке - до 20 лет.

Минимальная сумма кредита - 45 000

рублей (1 400 долларов США или 1 000 евро), а по строительству жилого дома -

300 000 рублей (10 000 долларов США или 7 000 евро).

Максимальная сумма кредита по

базовым программам - Не более 85 % договорной или оценочной стоимости (берется

меньшая).

В залог принимается кредитуемое или

иное жилого помещение. По усмотрению Сбербанка принимаются и другие виды

обеспечения.

Формирование процентной ставки по

ипотечным кредитам Сбербанка

Величина базовой процентной ставки

на ипотечный кредит в Сбербанке складывается и зависит от следующим факторам:

От величины первоначального взноса.

Чем больше процент взноса собственных средств заемщика, тем ниже ставка.

От срока, на который оформляется

кредит. Чем дольше срок, тем выше процентная ставка (градация по годам - до 10

лет, от 10 до 20 лет, От 20 до 30 лет).

От места работы заемщика. При

отсутствии «зарплатного» проекта или аккредитации предприятия, на котором

работает заемщик ставка увеличивается.

От наличия отдельных Программ и

Соглашений о сотрудничестве ОАО «Сбербанк России» с субъектами РФ и

муниципальными образованиями.

Границы базовых процентных ставок по

жилищным кредитам Сбербанка, которые действуют в конце 2014 г. выглядят так

(табл.3).

ипотечный

кредитование банк жилищный

Таблица 3

Границы базовых процентных ставок по

жилищным кредитам Сбербанка

|

№№

|

Программа

кредитования физических лиц

|

Процентная

ставка в рублях

|

|

|

Базовые

условия (%)

|

По

2-м документам (%)

|

|

1.

|

Приобретение

готового жилья (базовые условия)

|

12,00-13,00

|

12,00-12,75

|

|

2.

|

Приобретение

строящегося жилья

|

12.50-13.50

|

13.0-13,75

|

|

3.

|

Строительство

жилого дома

|

13,00-14,00

|

-

|

|

4.

|

Загородная

недвижимость (за исключением жилого дома)

|

12.50-13.50

|

-

|

|

5.

|

Гараж

(приобретение или строительство гаража или машино-места)

|

13,00-14,00

|

-

|

|

6.

|

Рефинансирование

жилищных кредитов (на погашение кредита, полученного в другом банке)

|

13,25%;

13,50%; 13,75%

|

-

|

|

7.

|

12,00-13,50

|

12,00-13,75

|

|

8.

|

Военная

ипотека

|

10,50;

9,5-10,9%

|

-

|

Для отдельных категорий заемщиков по отдельным

программам могут применяться наборы из следующих надбавок:

На 0,5% - если приобретаемое жилье построено без

участия кредитных средств Банка;

На 0,5% - если заёмщик не получает зарплату в

Банке, а приобретаемая недвижимость построена без участия кредитных средств

Банка;

На 0,5% - если заёмщик не получает зарплату в

Банке;

На 1% - на период до регистрации ипотеки;

На 1% - при отказе от страхования жизни и

здоровья заемщика в соответствии с требованиями Банка.

Ипотечный кредит в Сбербанке России может быть

предоставлен гражданам Российской Федерации в следующих отделениях:

по месту регистрации заемщика/одного из

созаемщиков;

по месту нахождения кредитуемого жилого

помещения;

по месту нахождения предприятия-работодателя

заемщика / созаемщика, обслуживаемого в рамках «Зарплатного проекта»;

по месту нахождения аккредитованного

предприятия-работодателя заемщика/созаемщика.

По каждому из видов ипотечного и жилищного

кредитования, имеются свои особенности и индивидуальные условия, которые

оговариваются при первой консультации по оформлению кредита на недвижимость.

Для рассмотрения заявки на кредитование в

Сбербанк представляется стандартный пакет документов.

Ипотечный жилищный кредит выдается на условиях

платности, срочности, возвратности, а также при строгом контроле за целевым

использованием кредитных средств. Цель получения ипотечного жилищного кредита -

приобретение жилья. Основным обеспечением возвратности кредитных средств служит

залог приобретаемого жилья.

Стандартная процедура получения ипотечного

кредита в банке должна состоять из нескольких основных частей: квалификация

заемщика, предварительный анализ возможности получения ипотечного кредита,

оценка кредитоспособности заемщика, оценка жилых помещений, приобретаемых на

кредитные средства, предоставление обеспечения, проведение расчета, составление

и регистрация договоров.

Банк предоставляет ипотечные кредиты только

гражданам Российской Федерации. Обязательным условием предоставления кредита

является наличие обеспечения своевременного и полного исполнения обязательств

заемщиком.

В качестве обеспечения банк принимает:

поручительства граждан РФ, имеющих постоянный

источник дохода;

поручительства платежеспособных предприятий и

организаций - клиентов Банка;

передаваемые в залог физическим лицом ликвидные

ценные бумаги;

передаваемые в залог объекты недвижимости (в том

числе приобретаемые), транспортные средства и другое имущество.

Максимальный размер ипотечного кредита для

каждого заемщика определяется на основании оценки его платежеспособности и

представленного обеспечения возврата кредита, а также с учетом его

благонадежности и остатка задолженности по ранее полученным кредитам.

После анализа сведений, предоставленных

заказчиком, для получения ипотечного кредита, кредитный инспектор составляет

письменное заключение о целесообразности выдачи кредита (отказа в выдаче) и

согласовывает с заемщиком условия предоставления кредита. Заключение кредитного

инспектора, завизированное руководителем кредитующего подразделения, заключения

других служб банка и дочернего предприятия прилагаются к пакету документов

заемщика.

Анализ кредитоспособности заемщика является

наиболее важным вопросом кредитной политики отделения №1555 Сбербанка РФ. От ее

правильной организации зависит успех реализации кредитной политики.

Цели и задачи анализа кредитоспособности заемщика

- физического лица в отделения №1555 Сбербанка РФ заключаются в определении и

прогнозировании:

способности заемщика рассчитаться со своими

долговыми обязательствами на ближайшую перспективу;

степени риска, который банк готов взять на себя;

размера кредита, который может быть предоставлен

в данных обстоятельствах;

условий предоставления ссуды.

Поскольку ипотечный кредит рассчитан, как

правило, на длительный период времени, кредитору, нужна гарантия своевременного

возврата кредита. Поэтому, чтобы определить, будет ли заемщик в состоянии

выплачивать кредит, кредитующему подразделению необходимо проанализировать

множество различной информации, связанной с заемщиком. Обращается внимание на

стабильность трудовой занятости, учитывается перспектива направления работы

заемщика и его фирмы в целом.

При оценке платежеспособности потенциального

заемщика ключевым моментом является его возможность регулярно и своевременно

осуществлять платежи по кредиту, исходя из документально подтвержденных

доходов. Рассматривается информация относительно стабильности трудовой

занятости и получения доходов, а также расходах. На основании этого делается

вывод о возможностях заемщика своевременно погасить кредит.

Ступинский филиал отделения №1555 Сбербанка РФ,

осуществляющие кредитование населения на приобретение жилья в рамках

долгосрочной ипотечной жилищной программы, должны обязательно использовать в

качестве одного из видов обеспечения специальную страховую программу. Программа

должна включать в себя два вида страхования - имущественное и личное.

Личное страхование отражает имущественные

интересы, связанные с жизнью, здоровьем, трудоспособностью заемщика. При

присвоении статуса инвалида дата формального завершения процедуры присвоения

гражданину статуса инвалидности не должна оказывать влияние на отнесение

вышеуказанного случая к страховому. Размер страхового возмещения не должен

зависеть от группы инвалидности, присвоенной застрахованному лицу.

Имущественное страхование отражает имущественные

интересы, связанные с владением, пользованием и распоряжением имуществом.

Договор страхования права собственности владельца жилья, являющегося предметом

ипотеки, должен покрывать риск утраты владельцем жилья права собственности по

любой причине, за исключением его отчуждения собственником с согласия

залогодержателя и отчуждения в результате обращения взыскания на предмет

страхования ипотечным кредитором.

В качестве приложения к кредитному договору

составляется график погашения ссудной задолженности с указанием каждого платежа

на каждую конкретную дату платежа до полного погашения кредита, с разбивкой на

проценты и основной долг. При этом заемщику может быть предложено несколько

схем погашения основного долга и уплаты процентов. Например, заемщики №1 и №2

получили в январе 2001 г. кредиты в сумме по 15000 долл. под 20% годовых.

Заемщику №1 предлагается аннуитетная схема погашения кредита с ежемесячными

платежами по основному долгу и полным ежемесячным погашением процентов, а

заемщику №2 - с равномерным погашением основного долга и полным ежемесячным

погашением процентов.

График погашения также может предоставляться

заемщику в форме таблицы или диаграммы.

В первом случае заемщик ежемесячно выплачивает

банку одинаковую сумму, при этом соотношение процентов и основного долга

постоянно меняется6 доля основного долга увеличивается, а процентов -

снижается, а во втором случае общая сумма платежа постоянно снижается за счет

снижения доли процентов, т.к. доля основного долга неизменна. В итоге заемщик

№1 заплатит большую сумму процентов, чем заемщик №2, т.е. кредит обойдется ему

дороже, но при такой схеме погашения ему будет удобнее планировать свои

ежемесячные расходы, т.к. платеж по кредиту всегда одинаков.

Таким образом, разнообразие схем погашения,

предлагаемых отделением №1555 Сбербанка РФ при заключении договора ипотечного

кредитования, дает возможность заемщику подобрать наиболее приемлемую лично для

него схему. А это, естественно, увеличивает вероятность погашения кредита в

срок.

3. Направления совершенствования ипотечного

кредитования

3.1 Тенденции развития ипотечного кредитования в

России

Основной тенденцией последних полутора-двух лет

стал рост рынка в условиях увеличения ставок по ипотечным кредитам. При этом

активная динамика ипотечного кредитования во многом была обеспечена значительно

усилившейся конкуренцией среди участников рынка, стимулировавшей банки к

корректировке требований к заемщикам. Прогнозы по рынку в основном сводятся к

тому, что к концу 2013 года средневзвешенная ставка по выданным ипотечным

кредитам существенно не изменится, а при отсутствии неблагоприятных внешних

факторов существует вероятность некоторого снижения ставок. Темпы роста

ипотечного рынка в целом замедлятся, что будет объясняться, с одной стороны,

исчерпанием эффекта низкой базы предыдущих периодов, а с другой - замедлением

спроса на фоне снижения темпов роста экономики, общего удорожания ипотечных

жилищных кредитов и роста стоимости жилья.

В настоящее время потребительские ссуды

предоставляются индивидуальным заемщикам разными коммерческими банками. При

этом, к числу основных факторов влияющих, на выбор формы кредитного договора и

условия кредитования, можно отнести макроэкономические факторы и

микроэкономические факторы, действующие на уровне банка и его клиента. Эти и

многие другие факторы принимает во внимание банк при разработке своей кредитной

политики, определяющей сроки кредитования, уровень взимаемых процентных ставок

и другие условия кредитования.

Современная российская практика кредитования

индивидуальных клиентов на цели ипотеки требует своего совершенствования, как с

точки зрения расширения объектов кредитования, так и дифференциации условий

предоставления ссуд.

В целом для того, чтобы ипотека стала доступной,

необходимы следующие условия:

стабильная экономическая ситуация в стране и

динамично развивающийся рынок труда;

низкие ставки, невысокий первоначальный взнос и

длительный (до 50 лет) срок;

активное строительство нового доступного жилья;

устранение административных барьеров.

Проблема доступности жилья заключается не только

и не столько в стоимости ипотеки, серьезным барьером является стоимость

квадратного метра жилья. Ипотека лишь финансовый инструмент, который авансирует

доходы. Спрос на жилье на ближайшие годы остается достаточно высоким, и в

первую очередь это касается жилья эконом-класса. На сегодняшний же день

строительный комплекс не может восполнить даже естественную убыль ветхого и

аварийного фонда. А потому во многих регионах в ближайшее время цены на

недвижимость вновь начинают расти и могут скоро вернуться на докризисный

уровень. Показателем же активности ипотечного кредитования является увеличение

доли ипотечных сделок в сделках с жильем: в последние годы примерно каждый

пятый объект (более 20 %), зарегистрированный в сделках с жильем, приобретался

с использованием ипотечного кредитования.

Итак, сегодня получить ипотечный жилищный кредит

в российском банке достаточно сложно. В первую очередь из-за небольшого

количества банков, практикующих ипотечное жилищное кредитование,

неотработанности самой схемы кредитования, большого количества требуемых

документов. Все эти обстоятельства тормозят развитие ипотечного жилищного

кредитования в России. Однако увеличивающееся число региональных ипотечных

программ и инициатив отдельных коммерческих банков вселяется надежду, что со

временем этот механизм будет отлажен, и население получит реальную возможность

улучшить жилищные условия.

При строительстве и покупке жилья гражданам

должно быть предоставлено право на получение кредита под залог, в том числе

недвижимости. В процессе развития залогового кредитования, по нашему мнению,

будут происходить:

увеличение потоков подготовительных

информационных материалов (законодательной базы, правил работы банков, прав и

обязанностей заемщиков и др.) для расширения круга потребителей;

снижение уровня процентных ставок по кредитам и

соответственно повышение банками качества услуг в интересах заемщиков,

предложение дополнительного сервиса без повышения процента;

повышение доверия к банкам в результате

улучшения информирования населения о результатах работы банков, инвестиционных

программах, проектах и т.д.

Положительный эффект могут оказать: введение

целевых жилищных сертификатов и жилищно-строительных вкладов и предоставление

на этой основе первоочередного права на получение инвестиционного кредита

владельцам сертификатов и вкладов после соблюдения установленных условий (срока

хранения и необходимой суммы накопления средств на сертификатах и вкладах);

повышение уровня информированности частных заемщиков с новых видах кредитов и

банковских услуг; соблюдение банками индивидуального подхода при кредитовании и

учет интересов заемщика; проведение маркетинговых исследований банков с целью

выявления потребности населения в новых видах кредитов.

3.2 Актуальные проблемы ипотечного кредитования

в ОАО «Сбербанк»

Особое внимание в процессе ипотечного

кредитования в отделении №1555 Сбербанка РФ уделяется своевременности уплаты

заемщиком очередных взносов в погашение ссуды и процентов по ней. Поскольку по

каждой ссуде существует риск непогашения долга из-за непредвиденных

обстоятельств, банк стремится выдавать кредиты наиболее надежным клиентам.

Однако он не должен упускать возможностей развивать свои ссудные операции и за

счет предоставления кредитов, связанных с повышенным риском, поскольку они

приносят более высокий доход. Учитывая обратно пропорциональную зависимость

между уровнями риска и доходности ссудных операций, банк должен строить свою

кредитную политику так, чтобы обеспечивался баланс между осторожностью и

рискованностью. Чрезмерная осторожность лишает банк многих прибыльных возможностей,

а чрезмерная рискованность создает угрозу потери не только дохода от процентов,

но и ссуженных средств.

В то же время непринятие своевременных мер к

недопущению финансовых проблем у заемщика приводит не только к неуплате ссуды и

процентов. Ущерб в этом случае для банка значительно больше. Во-первых,

подрывается репутация банка, так как большое количество просроченных кредитов

может привести к падению доверия вкладчиков и инвесторов и к угрозе

неплатежеспособности банка. Во-вторых, потери от ссудных операций повышают

угрозу ухода из банка квалифицированных работников из-за снижения возможностей

их материального стимулирования. В-третьих, банк вынужден производить

дополнительные расходы, связанные со взысканием проблемной ссуды. В-четвертых,

определенная часть ссудного банковского капитала замораживается в

непродуктивных активах. Названные потери по своим размерам могут намного

превысить прямой убыток от непогашения долга.

Трудности с погашением ссуд могут возникать по

различным причинам, наиболее распространенными из которых являются: ошибки и

упущения самого банка, допущенные при рассмотрении кредитной заявки, разработке

условий кредитного договора и последующем контроле; неэффективная работа

клиента, получившего ссуду; факторы, которые не находятся под контролем банка.

Среди причин непогашения ссуд, зависящих от

самого банка, следует отметить:

необоснованно либеральное отношение к заемщику

при рассмотрении заявки на кредит;

некачественно проведенная оценка

кредитоспособности заемщика;

плохое структурирование ссуды;

ошибки в оценке обеспеченности ссуды;

неполное отражение в кредитном договоре условий,

обеспечивающих интересы банка;

отсутствие контроля за заемщиком в период

погашения кредита (обследований, проверок обеспечения и др.).

Основные причины возникновения проблемных ссуд

(ссуд, по которым возникают трудности с их погашением и уплатой процентов),

зависящие от клиента, связаны со слабым руководством предприятия, ухудшением

качества продукции и работы, ошибками в оценке рынков сбыта, со слабостью

контроля за состоянием финансов, что проявляется в росте дебиторской

задолженности, непроизводительных расходов и др.

К факторам возникновения трудностей с погашением

кредита, которые не находятся под контролем банка, относятся: ухудшение экономической

конъюнктуры, изменение политической ситуации и законодательства и т. д.

Наилучшей мерой является разработка совместно с

заемщиком плана мероприятий для восстановления стабильности предприятия и

устранения недостатков в его работе. Если эта мера не даст необходимых

результатов, банк должен обеспечить свои интересы, потребовав платежа по ссуде,

продажи обеспечения, предъявления претензий к гаранту и т.п. Самая крайняя мера

- постановка вопроса об объявлении заемщика банкротом, но это наименее желательный

путь как для банка, так и для клиента.

Работа в данном направлении позволяет

своевременно выявлять проблемные ссуды, что способствует снижению кредитного

риска и улучшению реализации правильной кредитной политики банка.

Таким образом, в результате анализа деятельности

отделения №1555 Сбербанка РФ в области анализа кредитоспособности заемщиков по

договорам ипотеки, можно сделать вывод, что определение уровня

кредитоспособности (степени кредитоспособности) является процессом определения

индивидуального или частного кредитного риска для банка, т.е. риска, связанного

с конкретным клиентом, конкретной ссудой, выдаваемой клиенту. И основные

моменты анализа данного аспекта в процессе кредитования физических лиц

незаменимо должны найти свое отражение в кредитной политике банка с тем, чтобы

сократить риски, связанные с кредитованием заемщиков - физических лиц.

На сегодняшний день проблема анализа

кредитоспособности заемщика при принятии решения о выдаче ипотечного кредита

физическому лицу становится все актуальнее. Высокий процент риска невозврата

кредита в российских банках, в том числе в отделении №1555 Сбербанка РФ

приводит к сильному подорожанию кредита. Долги неплательщиков ложатся на плечи

добросовестных заемщиков банка.

К минусам применения методики оценки

платежеспособности кредитозаемщика по договору ипотечного кредитования в

отделении №1555 Сбербанка РФ можно отнести то, что совокупный доход семьи банк

учитывает лишь в исключительных случаях, что значительно сужает круг

потенциальных заемщиков. Несомненным плюсом данной методики можно считать

наличие специально разработанных формул и поправочных коэффициентов,

облегчающих работу кредитных экспертов и дающих наглядное представление о

кредитоспособности потенциального заемщика. Обязательность предоставления

справки о доходах, с одной стороны, ограничивает круг потенциальных заемщиков

банка, использующего данную методику, в то время как некоторые другие банки не

требуют официального подтверждения дохода для получения ипотечного жилищного

кредита, а с другой - позволяет сформировать кредитный портфель более высокого

качества и снизить кредитный риск, что является плюсом данной методики.

Важно постоянно искать способы совершенствования

методов оценки кредитоспособности заемщиков, изучать отечественный и зарубежный

банковский опыт в данном сегменте, что несомненно повлечет за собой правильный

анализ кредитоспособности, совершенную организацию процесса кредитования в

деятельности банка, и, соответственно, увеличит общую прибыль от его финансовой

деятельности.

3.3 Мероприятия по совершенствованию ипотечного

кредитования в ОАО «Сбербанк»

Одной из главных задач отделения №1555 Сбербанка

РФ в сфере размещения ресурсов является наращивание объемов кредитования

физических лиц на цели ипотеки, решения личных и социальных проблем граждан,

что стимулирует спрос на товары и услуги.

В результате анализа деятельности отделения

№1555 Сбербанка РФ в области анализа кредитоспособности заемщиков по договорам

ипотеки, можно сделать вывод, что определение уровня кредитоспособности

(степени кредитоспособности) является процессом определения индивидуального или

частного кредитного риска для банка, т.е. риска, связанного с конкретным

клиентом, конкретной ссудой, выдаваемой клиенту. И основные моменты анализа

данного аспекта в процессе кредитования физических лиц незаменимо должны найти

свое отражение в кредитной политике банка с тем, чтобы сократить риски,

связанные с кредитованием заемщиков - физических лиц.

Вышесказанное подтверждает необходимость решения

вопроса о постепенной концентрации выдачи всех видов потребительских кредитов,

в особенности, ипотечных в банковской системе и, в первую очередь, в отделеним

№1555 Сбербанка РФ, располагающем крупными кредитными ресурсами, широкой сетью

своих учреждений, максимально приближенных к населению.

В этой связи представляется целесообразным

существенно расширить перечень видов ссуд, предоставляемых клиентам на

образование, на организацию собственного бизнеса, а также предоставлять

различные услуги, в том числе информируя клиентов о программах стимулирования

инвестиций и предпринимательства. Кроме того, положительный эффект для развития

кредитования индивидуальных заемщиков в отделении №1555 Сбербанка РФ, имело бы

также:

введение новых продуктовых линеек

жилищно-ипотечных кредитов населению на приобретение, строительство и

реконструкцию жилья под залог недвижимого имущества;

проведение маркетинговых исследований с целью

выявления потребности населения в новых видах ссуд;

повышение уровня информированности, частных

клиентов, о новых видах кредитных и банковских услуг;

максимальный учет интересов клиента,

индивидуальный подход при кредитовании.

Задача отделения №1555 Сбербанка РФ как

кредитора - на основе оценки, сделанной оценщиком, проанализировать

достаточность данного обеспечения с точки зрения величины предоставляемого

ипотечного кредита. Особое значение при этом приобретают разработка и

использование единой типовой формы отчета об оценке жилого помещения,

позволяющей проанализировать и максимально комплексно отразить все необходимые

параметры жилья.

Стандартизация методики и формы отчета об оценке

будет способствовать снижению рисков, связанных с возможными ошибками при

оценке жилых помещений, а также повышению эффективности вторичного рынка

ипотечных кредитов.

Размер предоставляемого кредита не должен

превышать 70% минимальной из сумм оценки приобретаемого жилья и реальной цены

сделки. Кроме того, жилье должно соответствовать ряду минимальных требований,

предъявляемых к жилому помещению, являющемуся предметом залога.

Реализация вышеизложенных рекомендаций в

практической деятельности отделения №1555 Сбербанка РФ позволит оптимизировать

процессы принятия решений по ипотечному кредитованию физических лиц в

коммерческом банке, что, в свою очередь приведет к увеличению прибыли и

рациональности формирования структуры доходов и расходов банка.

Заключение

Основой деятельности любого банка является

реализация банковских продуктов, которые, по сути, являются предметом договора

между банком и клиентом. На данный момент банковские продукты настолько прочно

вошли в нашу жизнь, что большинство людей уже не представляют без них свою

жизнь.

Для банков именно ипотека становится

инструментом, который гарантирует погашение кредита наличием залогового

обеспечения - объекта приобретаемой недвижимости. В данном случае именно

операции, которые проводятся банками с недвижимостью, несут для них меньше