Эффективность функционирования банковского капитала и качество элементов, формирующих его структуру

Курсовая работа

Эффективность функционирования банковского капитала и качество

элементов, формирующих его структуру

Введение

капитал банк финансовый доход

Актуальность темы

исследования. Современный этап

развития банковской системы характеризуется некоторой стабилизацией и умеренным

развитием после нескольких пережитых системных кризисов. Коммерческие банки

выполняют разнообразные функции и вступают в сложные взаимоотношения между

собой и другими субъектами экономики, осуществляя кредитные, расчетные,

вкладные и иные операции. Вместе с тем, банковская деятельность подвержена

многочисленным рискам, недооценка которых может привести к сбоям в работе и

банкротству кредитных организаций, нанесению ущерба их клиентам и акционерам.

Капитал банка является суммой

собственных средств и частью финансовой основой деятельности и источником

ресурсов. Финансовую основу в банковской деятельности составляет капитал.

Увеличение банковского капитала снижает риск путем стабилизации доходов, а

также его роста, страхуя от банкротства. Вместе с этим и уменьшает ожидаемый

доход, так как акционерный капитал более дорог, чем задолженность.

Усиливается внимание к достаточности

банковского капитала, в связи с увеличением числом банкротств и просроченных

ссуд. Чтобы надежнее защищать вкладчиков и уверенно обеспечить жизнеспособность

страховых фондов, регулирующие органы требуют его постоянного роста. Опытные

банкиры рекомендуют меньшие нормативы капитала, чтобы поднять рост и

прибыльность активов. Центральный банк Р.Ф. санкционировал минимальные нормы

капитала, которые являются ограничителями для всех банков.

Для обеспечения своей коммерческой и

хозяйственной деятельности коммерческие банки, как и другие субъекты

хозяйственных отношений, должны располагать ресурсами, то есть определенной

суммой денежных средств. Проблема формирования ресурсов имеет первостепенное

значение в развитии современной российской экономики. Причиной тому стало, что

с переходом к рыночной экономике, ликвидацией монополии государства на

банковское дело, построением двухуровневой банковской системы, характер

банковских ресурсов претерпевает существенные изменения.

В процессе конкуренции между банками

возрастает потребность в том, чтобы привлечь максимальное количество

вкладчиков, клиентов, фондов, которые являются источником пополнения ресурсной

базы банка.

Базовая часть банковских ресурсов, в

основном, образуется в процессе проведения депозитных операций банка, от

правильной и эффективной организации, которых зависит устойчивость

функционирования любого коммерческого банка.

Очень важную роль играет увеличение

капитала банка путем публичного предложения акций на российском фондовом рынке.

Но переменная в экономике, низкой отдаче от инвестиций в банковский бизнес, и

отсутствие дивидендов не способствуют расширению участия юридических лиц в

уставный капитал банка.

Тема повышения эффективности

функционирования банковского капитала и правильное управление им особенно

актуальна сегодня, так как в условиях современной экономической ситуации не все

банки способны поддерживать свою финансовую надежность, из-за резкого оттока

денежных средств. Резкий рост конкуренции в банковском секторе, нестабильная

экономическая ситуация, проведение агрессивной банковской политики при

отсутствии адекватной информационной базы, отсутствие профессиональных знаний у

части работников банков, и другие отрицательные факторы приводят к банковским

банкротствам и потере вкладчиками своих средств.

Но массовое банкротство

маловероятно. Ухудшение качества активов провоцирует риск дефолтов в жесткой

форме, потому, что у государства была и остается по сей день поддержки банков

через регулятивные послабления, и прямое финансирование. Таким образом, не

только правильной оценки и управления собственного и заемного капитала и

активов, является первым условием надежности банка.

Целью исследования в курсовой работе является рассмотрение такого понятия как

капитал банка, оценка, анализ и управление им.

Для достижения данной цели курсовой

работы необходимо выполнить следующие задачи:

определить сущность, функции и виды

капитала банка;

оценить его величину;

проанализировать уровень капитала со

стороны «достаточности и необходимости»;

Объектом исследования данной курсовой является банковский капитал.

Предмет исследования данной работы-финансово-экономические отношения, возникающие в

процессе анализа эффективности деятельности коммерческого банка.

Структура курсовой

работы:

Данная работа состоит из введения,

трех глав - две из которых с подпунктами и одна без, заключения и списка

использованной литературы. Во введении объясняется актуальность темы курсовой

работы, определяется цель, задачи, объект и предмет исследования.

В первой главе говорится о понятии,

сущности и функции капитала банка.

Во второй главе рассматриваем

пример: анализ эффективности деятельности ОАО «Сбербанк России»

В третьей - оценка величины капитала

банка.

Информационной базой при выполнении

курсовой работы послужили научные труды российских ученных - экономистов по

исследуемой теме. А также использовались учебники и учебные пособия по экономической

теории, микроэкономике, макроэкономике, международным валютно-финансовым

отношениям и международным экономическим отношениям, работы и зарубежных ученых

- экономистов.

1. Понятие, сущность,

функции капитала банка

.1 Понятие капитала

банка

Капитал - это денежное выражение

всего реально имеющегося имущества, принадлежащего банку. Банковский капитал

намерен сохранять уверенность покупателей в банке и сколько, чтобы убедить

кредиторов в своей финансовой стабильности. Капитал должен быть достаточно большим,

чтобы обеспечить заемщиков, что Банк способен удовлетворить их потребности

кредиты, даже если отрицательно современных условиях развития экономики страны.

Банковский капитал выступает как

сложный социально-экономический объект, поэтому это рассматривается как

система. В качестве коммерческого банка система характеризуется следующими

особенностями:.

самоуправляемость;

открытость, то есть система,

осуществляющая двусторонний обмен с внешней средой информацией, финансовыми и

трудовыми ресурсами;

социальность, то есть система,

состоящая из людей, являющаяся элементом существующего общества.

организованность, то есть внутренняя

упорядоченность и структуризация (распределение функций между отдельными

подразделениями);

В выше перечисленных признаках

коммерческого банка в его деятельности проявляется двойственная

социально-экономическая природа данного института. Коммерческий банк является

самостоятельным предприятием, которое направленно на получении прибыли. Также,

коммерческий банк является ключевым элементом кредитной системы общества,

которая выполняет важнейшие социально-экономические функции, то есть выступает

как социальный институт. В основном, эти две стороны коммерческого банка

определяют систему принципов, функций и целей коммерческого банка.

Основные принципы деятельности

коммерческого банка:

самостоятельный выбор своих

клиентов, вкладчиков и заемщиков;

стремление к получению прибыли;

свободное распоряжение собственными

и привлеченными ресурсами и доходами в рамках установленных законодательством;

ответственность за результаты своей

деятельности перед клиентами и собственниками;

кредитование заемщиков в пределах

фактически располагаемых банком ресурсов;

самостоятельное определение условий

совершения банковских операций;

предпочтение более ликвидных

операций менее ликвидным;

уклонение от риска;

соблюдение законодательных норм и

правил деятельности коммерческого банка. [3, c. 23]

Функции коммерческого

банка:

Сущность коммерческого банка

проявляется в его функциях, которые тесно взаимосвязаны между собой. Можно

выделить следующие базовые функции кредитной организации:

. Привлечение и накопление временно

свободных денежных средств. Денежные средства, сосредоточенные в банке, с одной

стороны, приносят их владельцам определенный процентный доход, а с другой -

служат источником ресурсов для проведения ссудных операций. Именно с помощью

финансовых организаций временно свободные денежные средства становятся ссудным

капиталом, который используется банками для кредитования.

. Посредничество в кредитовании.

Прямым кредитным отношениям между владельцами свободных денежных средств и

нуждающимися в них мешает много факторов. Например, несовпадение размера

предлагаемого в ссуду денежного капитала с требуемой суммой займа или объемом

спроса на него, несовпадение срока высвобождения этого капитала со сроком

ссуды, риски невозврата кредита и т.д. Выполняя функцию финансового посредника,

банк устраняет эти проблемы. Посредством депозитных и ссудных операций они

перераспределяют ресурсы между участниками экономических отношений. Временно

свободные денежные средства направляются туда, где существует потребность в них

и где они способны принести экономическую выгоду. Банк обязательно просчитывает

кредитные риски.

. Посредничество в проведении

расчетов и платежей. Через банки проходят платежи населения, предприятий,

организаций и т.д. Сегодня кредитные организации обеспечивают и регулируют

процесс расчетов практически между всеми субъектами экономических отношений.

Банки предлагают клиентам различные формы расчетов: платежные поручения,

инкассо, аккредитивы, чеки, векселя, банковские карты и т.д. В последние годы

активно развиваются электронные безналичные расчеты. Кредитные организации

отвечают за своевременное выполнение поручений своих клиентов по совершению

платежей.

. Создание кредитных денег.

Предоставляя ссуды, банки создают так называемые кредитные деньги. Они не имеют

физического вида, а существуют только в виде записи на счете в банке. Механизм

создания кредитных денег регулируется Центральным банком с помощью нормативов

обязательного резервирования. Кредитные организации обязаны оставлять

определенную часть средств вкладчиков в форме резерва, остальную часть они

могут выдавать в виде ссуд. При этом при выдаче кредита происходит увеличение

общего количества безналичных денег, находящихся в обращении, и наоборот, когда

клиент погашает ссуду, денежная масса сокращается.

Кроме того, помимо базовых функций,

кредитные организации осуществляют посредничество на фондовом рынке,

предоставляют консультационные и информационные услуги и т.д. А также на

рисунке 1 вы можете видеть признаки коммерческих банков.

Рис. 1 Признаки коммерческих банков

Особое положение среди банков

занимает Центральный банк РФ. Ряд функций может осуществляться только им,

например эмиссия денег, проведение денежно-кредитной политики, надзор за

банками.

Функции коммерческого банка также

определяются по его двойственной природе. Базовая функция коммерческого банка

является содействие движению финансовых ресурсов в экономике. Эта же функция

имеет еще два основных аспекта:

если деньги выступают в качестве

товара, то банк аккумулирует временно свободные денежные средства одних

экономических субъектов и ссужает их другим при этом являясь институтом

кредитной системы,

если деньги выступают как средство

платежа и обращения, то банк способствует организации платежей и денежного

обращения в обществе и играет роль института денежной системы;

Во многих случаях Банк выступает в

качестве посредника в процессе движения финансовых ресурсов и экономики

коммерческих банков рассматриваются в качестве финансовых посредников. Это

создает повышенное внимание надзора международными и национальными органами,

структура и стоимость капитала банка. При оценке надежности банка,

достаточности капитала, относящиеся к числу наиболее важных.

.2 Функции банковского

капитала

Основные функции банковского

капитала:

. Основная защитная функция

реализуется с помощью обеспечивает защиту интересов вкладчиков и поглощения

возможных убытков.

. Регулирующая функция связана в

успешном функционировании банков.

. Оперативная функция банковского

капитала создает нормативную основу роста для активов банка, то есть

расширяется возможности его деятельности. Поэтому у кредитных организаций

банковский капитал может быть намного меньше, чем банков, у которых

деятельность подвергается повышенным риском.

Правила, которых касается

обеспечения нормального функционирования банка, требуют минимального размера

уставного капитала. Эти требования, необходимые для получения лицензии на осуществление

банковских операций; ограничения на активы, отражаемые по покупке активов

другого банка; максимальный размер риска на одного кредитора и заемщика.

В международной практике

используется Единая методика расчета капитал банка, принятой в 1988 году в

городе Базель (Basel договора) и решение, принятое в 1997 году Базельским

Комитетом по банковскому надзору, в соответствии с которым Банк капитала должна

быть рассчитана с учетом рыночных рисков.

Соглашение о международной

унификации расчета стандартам капитала и капитала устанавливает единообразие в

определении структуры капитала I и II уровня.

Капитал I уровня - базовый или

основной - включает:

бессрочные некумулятивные

привилегированные акции;

оплаченный акционерный капитал -

обыкновенные акции;

доходы от продажи обыкновенных акций

сверх их номинальной стоимости первым держателям;

открытые резервы, формируемые из

чистой прибыли;

публикуемый нераспределенный остаток

прибыли.

В соответствии с действующими

нормативными положениями РФ в состав банковского капитала I уровня,

используемого при расчете обязательных экономических нормативов, включают:

стоимость безвозмездно полученного

имущества;

уставный, резервный фонды и

эмиссионный доход;

нераспределенную прибыль,

подтвержденную аудиторами.

фонды накопления;

Капитал I уровня уменьшается на

величину допущенных убытков, остаточную стоимость нематериальных активов,

выкупленных собственных акций.

Капитал II уровня включает:

переоценку основных фондов;

привилегированные акции, не

включенные в капитал банка I уровня;

переоценку основных фондов;

резервы по кредитам I группы;

субординированный кредит.

переоценку основных фондов;

уставный капитал (паевой у не

акционерных банков);

Капитала II уровня то есть величина

дополнительного капитала не должна быть больше основного, базового капитала, а

субординированный долг не должен превышать 50% капитала I уровня.

Для покрытия рыночных рисков

существует еще и капитал III уровня. Капитал III уровня состоит из

краткосрочного субординированного долга (не менее 2-х лет) и он не должен

превышать 250% капитала I уровня. [6]

Активы банка исчисляются с учетом:

рыночных рисков.

кредитного риска;

риска операций по срочным сделкам;

.3 Виды банковского

капитала

В банковской практике различают:

· уставный;

· акционерный;

· паевой;

· резервный;

· объявленный;

· оплаченный капитал.

Схема банковского капитала выглядит

следующим образом как показано на рисунке 2.

Рис. 2 Схема банковского капитала

1. Уставный капитал - это

организационно-правовая форма капитала, величина которого определяется

учредительным договором о создании банка и закрепляется в его уставе. Уставной

капитал включает номинальной стоимости акции и акции, выпущенные и была создана

для эмиссии акций при учреждении акционерного банка и взносов участников акции

не являются Акционерный Банк.

Уставный капитал банка на основании

его ресурсов складывается из взносов юридических и физических лиц - участников,

т.е. акционеров или акционеров банка. Уставный капитал банка и непосредственно

в составе собственного капитала выполняет цепь очень важных функций:

на первом этапе работы банка он

выступает в роли стартовых средств, для первоочередных расходов;

в период роста, банк нуждается в

дополнительном капитале для создания новых мощностей, и с этой целью банки

прибегают к привлечению новых участников - пайщиков или акционеров, т.е. к

максимизации своего уставного капитала;

наличие солидного капитала создает и

укрепляет доверие клиентов к банку. Впрочем, эту функцию нельзя воспринимать

прямолинейно;

капитал является регулятором

деятельности банка, в том числе ограничителем неоправданно быстрого роста его

операций и соответствующих рисков;

капитал играет роль амортизатора,

поглощая ущерб от потери текущих убытков, что позволяет банку продолжать работу

даже в случае относительно крупных непредвиденных убытков или чрезвычайных

расходов.

. Паевой капитал - банковский

капитал, созданная в виде общества с ограниченной ответственностью, то есть не

акционерного банка. Капитал формируется за счет поступлений из долей участников

банка в денежной форме в валюте Российской Федерации и материальные активы.

Выделяют паевой - оплаченный, то есть внесенные участниками банка доли на

соответствующий счет в банке, и зарегистрированный, то есть утвержденный

соответствующим Департаментом ЦбРФ капиталы. Учитывается в пассиве банка на

отдельном счете «Уставный капитал не акционерных банков» с разбивкой по

собственникам долей. Участники банка на сумму внесенных долей получают

дивиденды в процентах от суммы пая (доли). Размер дивидендов ежегодно

определяется собранием участников банка. Увеличение паевого может происходить

за счет привлечения новых участников, капитализации собственных средств банка и

дивиденды. На выходе участников из банка или ликвидации депонированных акций,

возвращаются их владельцам в порядке, установленном Уставом банка и

Гражданского кодекса Российской Федерации.

. Акционерный капитал -

банковский капитал, созданная в виде акционерного общества. Образуется при

продаже акций банка-эмитента. Акционерный капитал состоит из привилегированных

и обыкновенных акций. При продаже акций по цене выше чем их номинальной

стоимости, акционерный банк получает учредительскую прибыль, который является

важнейшей частью акционерного капитала. Выделяют оплаченный и уставный капитал.

Акционерный капитал учитывается в пассиве баланса банка на счетах «Уставный

капитал акционерных банков, сформированный за счет обыкновенных акций» и

«Уставный капитал акционерных банков, сформированный за счет привилегированных

акций» в разрезе собственников акций. Увеличение акционерного капитала

происходит при капитализации нераспределенной прибыли прошедших лет и других

собственных средств банка, дивидендов и дополнительного выпуска акций.

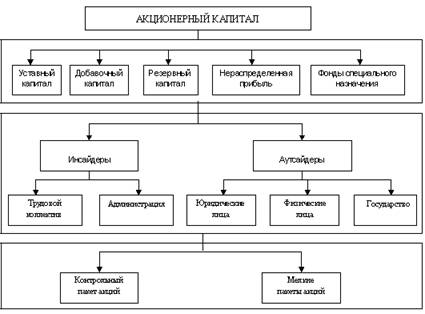

Ниже на рисунке 3 указана структура

акционерного капитала.

Рис. 3 структура акционерного

капитала

. Объявленный капитал -

банковский капитал, указанный в учредительных документах при его создании либо

в письме-уведомлении Главному управлению ЦБРФ или проспекте эмиссии при

последующем увеличении суммы уставного банковского капитала. При увеличении

уставного капитала с помощью дополнительного выпуска акций акционерными банками

или внесения долей участниками не акционерного банка объявленный капитал будет

равен сумме эмиссий акций или сумме прироста уставного капитала не акционерного

банка. Объявленный капитал вновь создаваемого банка не может быть ниже минимальной

величины уставного капитала, необходимой для его регистрации и получения

лицензии на банковскую деятельность.

. Резервный капитал - это

часть собственных средств коммерческого банка, образуемая за счет отчислений от

чистой прибыли. Необходимость создания резервного капитала диктуется

неустойчивостью рыночной конъюнктуры и задачами обеспечения финансовой

устойчивости коммерческих банков. Он используется для покрытия потерь по

операционной деятельности банка, пополнения уставного капитала, выплаты дивидендов

по привилегированным акциям в случаях, когда прибыли текущего года оказывается

недостаточно для этих целей. Порядок пополнения и использования резервного

капитала определяется Положением о распределении прибыли, утверждаемым

собранием акционеров (участников) банка. В балансе банка учитывается по пассиву

на отдельном счете «Резервный фонд».

. Оплаченный капитал -

фактически внесенные или перечисленные акционерами или участниками банка суммы

материальных активов и денежных средств в уплату акций или долей в соответствии

с заключенными договорами на приобретение определенного количества акций или

долей при формировании уставного банковского капитала. Оплаченный капитал

учитывается в пассиве баланса банка на счетах «Уставный капитал акционерных

банков, сформированный за счет обыкновенных акций»; «Уставный капитал

акционерных банков, сформированный за счет привилегированных акций»; «Уставный

капитал не акционерных банков». Неоплаченные акционерами и участниками банка

сумма капитала учитывается на внебалансовых счетах «Неоплаченная сумма

уставного капитала акционерного банка» и «Неоплаченная сумма уставного капитала

не акционерного банка». По мере оплаты выпущенных банком акций и поступления

средств в оплату долей неоплаченная сумма капитала, учитываемая на

внебалансовых счетах, снижается, а сумма оплаченного капитала увеличивается по

соответствующим балансовым счетам. При полной оплате объявленной суммы капитала

внебалансовые счета по учету неоплаченной части капитала закрываются. Сумма

капитала, учитываемая по счетам уставного капитала окажется равной оплаченному

капиталу. [5]

.4 Классификация

капитала банка

Коммерческие банки для бизнеса и

коммерческой деятельности, должны иметь ресурсы, то есть наличные деньги. В

современных условиях проблема формирования ресурсов имеет важное значение. Ресурсы

коммерческих банков состоят из привлечённых и собственных средств.

Собственные средства - средства, полученные от акционеров банка в процессе его

создании и образованные при его деятельности.

Средства коммерческого банка состоит

из образованных им прибыли, и денежные средства, полученные банком в результате

его деятельности в текущем году и в предыдущие годы. Основу собственных средств

составляют фонды банка. Каждый из них имеет свои специфические цели.

Собственные средства банка включают:

Уставный капитал - это отправная точка в организации банковского дела. Резервные,

страховые и другие фонды банка, созданные за счет прибыль. Все коммерческие

банки обязаны формировать резервный фонд, который, в основном, предназначены

для возмещения убытков от активных операций банка, выплаты дивидендов по

привилегированным акциям в случае недостаточности прибыли и других подобных

целей.

Кроме фонда обязательных резервов,

коммерческие банки могут быть созданы и различные фонды, источниками которых

является прибыль банка. Наиболее часто формируются фонды, аккумулирующие

средства для выплаты дивидендов акционерам и индексации номинальной стоимости

акций, фонд текущих расходов банка, в фонд развития банка. Также могут быть

созданы в различных целевых фондов. В особую группу следует выделить

специальные фонды банков, образование которых тесно связано с различными

внешнеэкономическими факторами. Их объединяют под одним общим названием фонды

переоценки.

Нераспределённую часть прибыли коммерческого

банка в течение года. Нераспределённая прибыль коммерческого банка существует в

течение финансового года и является важным источником формирования собственных

средств. Банк в течение года может использовать нераспределённую прибыль по

своему усмотрению. Это текущая прибыль банка, которая ещё не распределена по

результатам его финансовой деятельности в течение года среди акционеров и не

зачислена в резервы или страховые фонды. [6, c. 23]

Основной вид обеспечения

обязательств банка перед вкладчиками это собственные средства, поэтому для его

обслуживания и определения их реальной стоимости на уровне, достаточном для

банка одной из первых задач.

Особая характеристика структуре

пассивов банка относительно небольшая доля собственных средств банка, по сравнению

с долей заемных средств. Она характеризуется тем, что банки имеют дело с

перераспределение временно свободных денежных средств клиентов, что, работая в

основном с «чужими» средствами. Это снижает потребность в капитале и позволяет

гораздо быстрее мобилизовать средства, средства для выполнения своих

обязательств перед кредиторами.

Основой коммерческого банка

составляют привлеченные средства.

В международной банковской практике, в основном, все средства, привлеченные

путем накопления сгруппированы в следующие два изображения:

. Недепозитные привлеченные

средства. Недепозитные привлеченные средства - это те средства, которые банк

получает путем продажи собственных долговых обязательств на денежном рынке или

в виде займов.

Они отличаются от депозитов тем, что

инициатива привлечения средств является собственностью банка, и они носят не

личностный характер.

К недепозитным источникам

привлечения ресурсов относятся:

соглашение о продаже ценных бумаг с

обратным выкупом, учет векселей и получение ссуд у центрального банка;

получение займов на межбанковском

рынке;

продажа банковских акцептов;

выпуск коммерческих бумаг;

получение займов на рынке

евродолларов;

выпуск капитальных нот и облигаций.

На межбанковском кредитном рынке

происходит процессе купли-продажи товаров, которые находятся на

корреспондентских счетах в ЦБ РФ.

Межбанковские кредиты являются очень удобным, поскольку они не требуют

программное обеспечение для резервного копирования и находятся в распоряжении

банка-заемщика быстро, так как они не являются депозиты.

Выпуск облигаций является большим

плюсом для российских банков. Коммерческих банков Российской Федерации

производит эмиссию акций с целью увеличения банковских ресурсов и капитала. В

международной практике для таких целей коммерческий Банк может выпускать

облигации и капитальные ноты. Облигации и векселя выпускаются в крупных банков,

что ведет к увеличению банковского капитала и его ресурсов.

Удельная активность коммерческих

банков, кредитных учреждений, основываясь на том, что большая часть используемых

финансовых ресурсов формируется за счет клиентов и прочие заемные средства.

На рисунке 4 показано структура

заемного финансирования банка.

Рис. 4 Заемное финансирование банка

. Депозиты. Базовую часть привлеченных

ресурсов коммерческих банков составляют депозиты. Депозиты - денежные средства,

внесенные в банк клиентами - юридическими и частными лицами и используемые ими

в соответствии с банковским законодательством и режимом счета.

В банковской практике Российской

Федерации депозиты могут быть отнесены ценные бумаги и депозиты, выступающей в

привлечении средств клиентов в банках.

Сберегательные и депозитные

сертификаты являются разновидностью срочных и сберегательных вкладов. Права на

выпуск ценных бумаг имеет только банк, опубликовавший годовой отчет с

заключением аудитора и создавшимся резервным фондом не менее 15% от уставного

капитала и проработавший не менее 1 года. Коммерческие банки РФ могут выпускать

срочные депозитные сертификаты с максимальным сроком обращения до года.

Депозитный сертификат - это письменное свидетельство банка-эмитента о вкладе денежных

средств, удостоверяющее право его правопреемника или вкладчика на получение

денежных средств по истечении установленного срока и процентов по нему.

К формам мобилизации кредитных

ресурсов следует отнести еще и банковские векселя. Положительные стороны

банковских векселей состоит в том, что они могут использоваться:

физическими и юридическими лицами;

имеют достаточно высокую ликвидность, высокую процентную ставку;

для расчетов за товары и оказанные

услуги; в качестве залога при получении ссуд;

отсутствуют ограничения на передачу

векселя юридическому или физическому лицу;

имеют различную срочность.

Банки выпускают только простые

векселя.

Кредит и дисконт векселей

центрального банка является одним из способов привлечения дополнительных

ресурсов. Этот метод используется в коммерческих банках, если они имеют

чрезвычайное или испытывает сезонные колебания ресурсов. За счет привлечения

клиентов банковских карт. Эмиссии банковских карт дает возможность

интегрироваться в мировую систему банковских услуг, чтобы завоевать рынок,

повысить делового имиджа банка.

Коммерческих банков Российской

Федерации с целью максимизации собственного капитала и ресурсной базы банка

производят эмиссию акций. В международной практике для таких целей коммерческий

Банк может выпускать облигации и капитальные ноты. Облигации и ноты выпускаются

в крупных банках, приводящее к увеличению капитала банка и его ресурсов.

Наиболее важным источником банковских

обязательств являются денежные средства в руках у населения. Собственных

средств коммерческого банка состоят из накопленных средств и прибыль,

полученная банком в результате его деятельности в течение прошлых лет и

текущего года. Структура собственных средств зависит от ресурсной политики и

продолжительность деятельности банка. [8, с. 51]

2. Анализ эффективности

деятельности ОАО «Сбербанк России»

.1 Характеристика ОАО

«Сбербанк России» и оценка его положения на финансовом рынке России

История Сбербанка России началась

более 170 лет назад, в XIX веке. За почти два столетия банк завоевал статус

крупнейшего финансового института страны.

Сбербанк - это современный

универсальный банк, который предлагает широкий спектр услуг для всех групп

клиентов, активно участвует в социальной и экономической жизни страны.

Привлечение средств частных клиентов и обеспечение их сохранности является

основой бизнеса Сбербанка, а развитие взаимовыгодных отношений с вкладчиками -

залогом его успешной работы. По итогам 2011 года 47,9% хранящихся в российских

банках сбережений граждан доверены Сбербанку. Кредитный портфель Сбербанка

включает в себя около трети всех выданных в стране кредитов (31% розничных и

31% корпоративных кредитов). В 2011 году Сбербанк активно кредитовал крупнейших

корпоративных клиентов, предоставляя средства на финансирование текущей

деятельности и инвестиционных программ, рефинансирование кредитов в других

банках, приобретение активов и совершение сделок по слиянию и поглощению,

финансирование лизинговых сделок, расходов по участию в тендерах, строительства

жилья. Как и в предыдущие годы, Сбербанк принимал непосредственное участие в

реализации государственных программ.

Сбербанк продолжил работу по

улучшению качества клиентского сервиса. Наиболее значимой услугой Сбербанка

остается прием платежей населения. Их объем за год вырос в 1,4 раза и достиг 1

621 млрд. руб., количество принятых платежей увеличилось на 6,5% и превысило 1

134 млн. Доля платежей, принимаемых по биллинговой технологии, увеличилась за

год до 65,7%. [55, c 6-15]

Сбербанк России обладает уникальной

филиальной сетью: в настоящее время в нее входят 17 территориальных банков и

около 20 тысяч подразделений по всей стране. Сбербанк постоянно развивает

торговое и экспортное финансирование, и к 2014 году планирует увеличить до 5%

долю чистой прибыли, полученной за пределами России. Дочерние банки Сбербанка

России работают в Казахстане, на Украине и в Беларуси. В соответствии со

Стратегией развития, Сбербанк России расширил свое международное присутствие,

открыв представительство в Германии и филиал в Индии, а также зарегистрировав

представительство в Китае. Надежность и безупречная репутация Сбербанка России

подтверждаются высокими рейтингами ведущих рейтинговых агентств. Агентством

Fitch Ratings Сбербанку России присвоен долгосрочный рейтинг дефолта в

иностранной валюте «BBB», агентством Moody’s Investors Service - долгосрочный

рейтинг депозитов в иностранной валюте «Baa1». Кроме того, агентство Moody’s

присвоило Банку наивысший рейтинг по национальной шкале. С января 2011-2013 гг.

«Сбербанк России» продемонстрировал высокую эффективность деятельности, улучшил

финансовую отчетность, что явилось объективным показателем успешного,

эффективного и динамичного развития бизнеса. Основные показатели деятельности

банка можно увидеть в таблице 2.т Капитал Банка в течение анализируемого

периода 01.2011-01.2013 увеличился с 848,2 млн. руб. до 1156,9 млн. руб.

За 2011-2012 год совокупные активы

возросли на 3322 млн. руб. (42,3%) и составили на 01.2013 - 10419 млн. руб.

(01.2011 - 7097 млн. руб., 01.2012 - 8523 млн. руб.). Указанный рост был вызван

ростом портфеля ценных бумаг и увеличением объема кредитования клиентов.

Таблица 1. Основные показатели

деятельности ОАО «Сбербанк России» за 2011-2013 год

|

№ п/п

|

Показатели

|

Ед. измер.

|

01.01. 2011 г

|

01.01. 2012 г.

|

01.01. 2013 г.

|

Динамика, %

|

|

|

|

|

|

|

2012-2011 гг.

|

2013-2012 гг.

|

|

1

|

Капитал

|

млрд. р.

|

848,2

|

1049,9

|

1156,9

|

23,8

|

10,2

|

|

2

|

Активы

|

млрд. р.

|

7097

|

8523

|

10419

|

20,1

|

22,2

|

|

3

|

Чистые процентные доходы

|

млрд. р.

|

499,9

|

502,8

|

575,8

|

0,6

|

14,5

|

|

4

|

Прибыль

|

млрд. р.

|

56,2

|

242,2

|

408,9

|

330,9

|

68,8

|

|

5

|

Чистая прибыль

|

млрд. р.

|

21,6

|

173,9

|

310,5

|

705

|

78,5

|

|

6

|

Кредитный портфель

|

млрд. р.

|

5265,4

|

5843,4

|

7839,1

|

11

|

34,2

|

|

7

|

Остаток средств на счетах физических лиц

|

млрд. р.

|

3701,1

|

4702,1

|

5532,2

|

27

|

17,7

|

|

8

|

Остаток средств на счетах юридических лиц

|

млрд. р.

|

1578,0

|

1835,5

|

2196,1

|

16,3

|

19,6

|

|

9

|

Рентабельность активов (ROAA)

|

%

|

0,4

|

2,3

|

3,2

|

1,9

|

0,9

|

|

10

|

Рентабельность капитала (ROAE)

|

%

|

3,2

|

20,6

|

20,1

|

17,4

|

0,5

|

|

11

|

Прибыль на 1 акцию (EPS)

|

руб.

|

0,65

|

3,35

|

2,79

|

2,7

|

0,56

|

За 2011 год прибыль Сбербанка

возросла на 186 млрд. руб., за 2012 год этот показатель продолжил расти и на

01.2013 прибыль составила 408,9 млрд. руб. (01.2011 - 21,6 млрд. руб., 01.2012

- 173,9 млрд. руб.).

Вследствие роста прибыли увеличился

объем чистой прибыли, которая составляла на 01.2011 - 21,6 млрд. руб., а на

01.2013 -310,5 млрд. руб., что на 78,5% превышает показатель 2011 года.

Увеличение чистой прибыли за

2011-2012 год привело к росту показателей рентабельности. За 2011-2012 год Банк

продемонстрировал высокие результаты деятельности, что подтверждено

рентабельностью собственных средств 20,1% (01.2013), рентабельность активов

3,2% (01.2013). Показатели рентабельности ROAA увеличился в 2,8 раз и ROAE

увеличился в 17,5 раз по сравнению с 2010 годом.

Портфель кредитов клиентам за

2010-2012 год увеличился на 45,2% в связи с ростом объема кредитования как

физических лиц, так и корпоративных клиентов. (01.2011 - 5265.4 млрд. руб.,

01.2012 - 5843,4 млрд. руб., 01.2013 - 7839,1 млрд. руб.).

Прибыль на обыкновенную акцию за

2011 год увеличилась в 2,7 раз и составила на 01.2012 год 3,35 руб. на 1 акцию,

на 01.2013 этот показатель составлял 0,65 руб. на 1 акцию, видно, что ее

стоимость значительно выросла в цене. За прошедший 2012 год показатель снизился

и составил 2,79 руб. на 1 акцию (01.2013)., это частично связано с

отрицательной переоценкой офисной недвижимости. Сбербанк России является

крупнейшим банком Российской Федерации и СНГ. Его активы составляют более

четверти банковской системы страны (26%), а доля в банковском капитале

находится на уровне 30% (2012 г.). Основанный в 1841 г. Сбербанк России сегодня

- современный универсальный банк, удовлетворяющий потребности различных групп

клиентов в широком спектре банковских услуг. Сбербанк занимает крупнейшую долю

на рынке вкладов и является основным кредитором российской экономики. Для более

понятного восприятия, далее будут рассмотрены основные показатели доля

Сбербанка на финансовом рынке (таблица 2), а также представлены рейтинги

кредитных агентств, которые позволяют дать объективную оценку эффективной

работы Сбербанка России на сегодняшний день. [54, c. 2-5]

Данные таблицы свидетельствуют о

том, что увеличилась доля Сбербанка в активах банковского сектора до 26,8%. На

данное увеличение повлиял портфель ценных бумаг банка, который за анализируемый

период значительно возрос. Доля Банка в капитале банковского сектора

незначительно понизилась за 2011 год до 26,4%, но к 2013 году доля капитала

составила 29,1%.

Таблица 2. Доля Сбербанка на

различных сегментах финансового рынка за 2010-2012 гг., %.

|

Показатель

|

01.01.2010 г.

|

01.01.2011 г.

|

01.01.2012 г.

|

|

Активы

|

26.2

|

27.3

|

26.8

|

|

Капитал

|

28.6

|

26.4

|

29.1

|

|

Кредиты корпоративным клиентам

|

31.8

|

31.3

|

32.9

|

|

Кредиты частным клиентам

|

32.7

|

31.9

|

32.0

|

|

Средства корпоративных клиентов

|

17.7

|

16.6

|

14.5

|

|

Средства частных клиентов

|

49.4

|

47.9

|

46.6

|

|

Прибыль до налогов из прибыли

|

21.1

|

39.2

|

46.5

|

Темпы роста кредитования в Сбербанке

оставались практически неизменными на протяжении всего анализируемого период, в

результате доли Банка в этих сегментах составили: в кредитах корпоративным

клиентам на уровне 32,9% (2011 год); в кредитах физическим лиц на уровне 32%.

Высокий уровень рублевой ликвидности

Сбербанка, поддерживаемый стабильным притоков средств клиентов, позволил Банку

снизить ставки привлечения и, таким образом сократить свои процентные расходы.

В свою очередь, это повлияло на снижение доли Банка на рынке привлечения

средств корпоративных клиентов с 17,7% до 14,5%, частных клиентов с 49,4 до

46,6%.

Качество кредитного портфеля

улучшилось, сто стало основным фактором роста прибыли Сбербанка и привело к

увеличению его доли в совокупной прибыли банковской системы с 21,1% до 46,5%

[50, c. 2-9]

.2 Анализ доходов,

расходов и прибыли ОАО «Сбербанк России»

Доходы, расходы и прибыль являются

отражением комплекса объективных и субъективных факторов, воздействующих на

деятельность банка: клиентская база, местоположение, наличие достаточных

помещений для обслуживания клиентуры, уровень конкуренции, степень развития

финансовых рынков, уровень взаимоотношений с государственными органами и

отдельными их представителями, качество управления банком, в том числе

оперативность принятия управленческих решений, доступность внешних источников

дополнительных ресурсов, использование современных банковских технологий,

наличие филиальной сети, уровень контроля за текущими расходами банка, уровень

постановки внутрибанковского контроля и анализа и т.д. [48, c. 32-44]

Далее рассмотрим динамику доходов и

расходов Сбербанка России за 2010-2012 гг., а также проведем анализ полученных

результатов (таблица 3).

Таблица 3. Анализ динамики доходов и

расходов ОАО «Сбербанк России» за 2010-2012 гг.

|

Показатель

|

01.01. 2010 г., млн. руб.

|

01.01. 2011 г., млн. руб.

|

01.01. 2012 г., млн. руб.

|

Динамика 2009-2010 г.

|

Динамика 2010-2011 г.

|

|

|

|

|

сумма

|

%

|

сумма

|

%

|

|

Чистые процентные доходы

|

499894

|

502833

|

575826

|

2939

|

0,6

|

72993

|

14,5

|

|

Процентные доходы, всего

|

811316

|

796993

|

837888

|

14323

|

1,8

|

40895

|

5,1

|

|

От ссуд, предоставленных юр. лица

|

568940

|

497744

|

489000

|

71196

|

12,5

|

8744

|

1,8

|

|

От ссуд, предоставленных физ. лицам

|

178880

|

187661

|

215500

|

8781

|

4,9

|

27839

|

|

От вложений в ценные бумаги

|

55106

|

103525

|

100400

|

48419

|

87.9

|

3125

|

3

|

|

Процентные расходы, всего

|

311423

|

294160

|

262062

|

17263

|

5.5

|

32098

|

10.9

|

|

По средствам кредитных организаций

|

54642

|

31007

|

28300

|

23635

|

43.3

|

2707

|

9.6

|

|

По средствам юр. лиц

|

60547

|

41702

|

18750

|

18845

|

31.1

|

22952

|

12.1

|

|

По средствам физ. лиц

|

187158

|

213176

|

431000

|

26018

|

13.9

|

217824

|

102.2

|

|

Изменение резервов

|

387321

|

86869

|

11240

|

300452

|

77.6

|

75629

|

87

|

|

Чистые доходы от операций с ценными бумагами

|

17787

|

16554

|

7388

|

1233

|

6.9

|

9166

|

55.4

|

|

Чистые доходы от операций с иностранной валютой

|

22192

|

1592

|

9036

|

20600

|

92.8

|

7444

|

467.5

|

|

Чистые комиссионные доходы

|

100571

|

111942

|

125576

|

11371

|

11.3

|

13634

|

12.2

|

|

Прочие операционные доходы

|

11385

|

14871

|

17204

|

3486

|

30.6

|

2333

|

15.7

|

|

Операционные расходы

|

208355

|

318720

|

337368

|

110365

|

53.0

|

18648

|

5.9

|

|

Прибыль до налогообложения

|

56153

|

242203

|

408902

|

186050

|

331.3

|

166699

|

68.8

|

|

Начисленные налоги

|

34458

|

68225

|

98407

|

33767

|

98.0

|

30182

|

44.2

|

|

Прибыль после налогообложения

|

21694

|

173979

|

310495

|

152285

|

701.9

|

136516

|

78.5

|

|

|

|

|

|

|

|

|

|

Чистые процентные доходы выросли на

0,6% по сравнению с 2011 годом и до 15,1%(75932 млн. руб.) и по состоянию на

01.2013 год составили 575826 млн. руб. (01.2011 - 499894 млн. руб.,

01.2012-502833 млн. руб.). Процентные доходы сократились на 1,8% в 2011 году,

но в следствии активизации работы по сбору ранее недоплаченных% по кредитам

доходы возросли на 5,1% и на 01.2013 составили 837888 млн. руб. (01.2011 - 811

316 млн. руб., 01.2012 - 796 993 млн. руб.)

Процентные расходы, за анализируемый

период снизились на 16,4%(49361 млн. руб.) и на 01.2013 составили 262 062 млн.

руб. (01.2011 - 311 423 млн. руб., 01.2012 - 294 160 млн. руб.). основой

составляющей процентные расходы являются процентные расходы по средствам

физических лиц.

Значительно увеличился процентный

доход по ценным бумагам за 2010 год на 87,9%, это объясняется ростом вложений

Банком средств в облигации Центрального Банка и корпоративные облигации.

Объем расходов на формирование

резервов значительно сократился за анализируемый период на 376 081 млн. руб.

(97%) и составил на 01.2013 11240 млн. руб., на 01.2011 этот показатель был

равен 387 321 млн. руб.

Сокращение чистого дохода от

операций с ценными бумагами за 2010-2012 год связано с уменьшение портфеля

долговых ценных бумаг на 01.2011 чистые доходы от операций с ценными бумагами

составляли 17787 млн. руб., на 01.2012 - 16554 млн. руб., и на 01.2013 - 7388

млн. руб.

Чистый доход от операций с

иностранной валютой начал постепенно увеличиваться и возрос с 1 592 млн. руб.

до 9 036 млн. руб., за анализируемый период.

Чистые комиссионные доходы возросли

на 23,5% до 125 576 млн. руб. (01.2013), их рост обеспечил комиссионный доход

полученный по операциям с банковскими картами, расчетным операциям, эквайрингу,

зарплатных проектах, обслуживание бюджетных счетов. Сократился объем

комиссионных доходов по операциям с ценными бумагами.

Операционные расходы Банка возросли

на 58,9% до 337 368 млн. руб. (01.2013).Более всего на рост операционных

расходов повлияли: запланированный рост расходов на содержание персонала;

административно-хозяйственные расходы, сопровождающие развитие бизнеса;

отчисления в Фонд обязательного страхования вкладов, выросшие вследствие

увеличения объема вкладов. Сдерживали рост операционных расходов снизившиеся в

2012 году расходы от уступки собственных прав требования.

За анализируемый период прибыль

Банка значительно возросла и значительно превысила итоги предыдущих лет:

· Прибыль

до налогообложения на 01.2013 составила 408 902 млн. руб. (в 2011: 242 203 млн.

руб., в 2010: 56 153 млн. руб.)

· Прибыль

после налогообложения на 01.2013 составила 310 495 млн. руб. (в 2011: 173 979

млн. руб., в 2010: 21 694 млн. руб.)

Основным источником роста чистой

прибыли явилось увеличение чистого процентного и комиссионного дохода, рост

прочих операционных доходов, а также сокращение отчислений на создание

резервов.

За 2010 год чистая прибыль

увеличилась с 309 млн. руб. до 21 694 млн. руб. На 1 июля данный показатель

составил 5 304 млн. руб., а на 1 октября - 9 126 млн. руб.

За 2011 год чистая прибыль

увеличилась с 43 155 млн. руб. до 173 979 млн. руб. На 1 июля данный показатель

составил 60 682 млн. руб., а на 1 октября - 106 832 млн. руб.

Чистая прибыль Сбербанка России за

анализируемый период 01.2011-01.2012 год увеличилась с 21 694 млн. руб. до 173

979 млн. руб. Основным источником роста прибыли стало сокращение отчислений на

создание резервов на 243 842 млн. руб.

За 2012 год чистая прибыль

увеличилась с 83 864 млн. руб. до 310 495 млн. руб. На 1 июля данный показатель

составил 171 337 млн. руб., а на 1 октября - 254 308 млн. руб.

Увеличение чистой прибыли Сбербанка

России в период 01.2012-01.2013 год с 173 979 млн. руб. до 310 495 млн. руб.

связано с увеличением чистого процентного и комиссионного дохода. Существенный

рост продемонстрировали прочие операционные доходы.

3. Оценка величины

капитала банка

Основную долю ресурсов банков в

Российской Федерации являются привлеченные средства. Доля собственных средств

составляет лишь 12%. Структура банковских ресурсов отдельных коммерческих

банков зависит от характера их деятельности, степень его универсализации и

специализации, условия на рынке и кредитных ресурсов.

Для более полной и точной

характеристики ресурсной базы банка необходимо оценить банковский капитал и

определить стабильную часть депозитов, которую можно определить как средства,

мало подверженные или не подверженные влиянию колебаний конъюнктуры рынка.

Стабильная часть вкладов включает в себя часть депозитов до востребования и

срочных депозитов. В банке часто упрощенный подход к определению стабильной

частью вклада, то есть только доля срочных депозитов.

Одним из важных показателей

стабильности и надежности, а также ресурсной базы коммерческого банка является

процентная политика банка в кредитных ресурсах. Можно отметить, что более

финансово устойчивые банки, заботящиеся о своей платежеспособности и

ликвидности предлагаемых процентных ставок по депозитам, но не выше, чем в

среднем по отрасли высокая процентная ставка на депозиты и срочные депозиты

юридических и физических лиц. Они в первую очередь показывает, что коммерческий

Банк является неустойчивым ресурсная база недостаточна для эффективного

кредитных вложении. Но привлечение ресурсов по более высокой процентной ставке

и предполагает инвестиции на более высокий процент, т.е. вложения в более

рискованные, и инвесторов вместо прибыли может потерять себя вклада в случае

банкротства банка. [5, c. 87]

Однако, ликвидности и прибыльности

банков не достигается автоматически. Решение проблемы трудоустройства и

привлекать дорогие ресурсы дешевле политики банка, которые потенциально могут

принести наибольшую доходность при разумном уровне риска. Современная

банковская практика богата разнообразием вкладов. Сравнительный качественный

анализ структуры привлеченных средств может быть осуществлен в разбивке по

срокам погашения и клиентских групп, который позволяет определить, в каких

секторах экономики и как долго привлекла большая часть денег в Банк.

Обобщение практики и теоретических

исследований по оценке имущества, дает основание классифицировать методы оценки

с более широкой точки зрения, а именно:

по отношению ко времени ее

проведения;

по отношению к потребителям

оценочной информации;

по отношению к процессу

функционирования капитала.

Однако, исходя из вышеприведенной

схемы и с учетом большого разнообразия других, чтобы найти в научной

литературе, формы и методы для оценки, имеются достаточные основания полагать,

что они зарождались и развивались на основе трех основных типов оценок:

учетных (бухгалтерских);

финансовых (бюджетных);

рыночных (маркетинговых) методов.

В методах бухгалтерского учета,

используемых на текущей и историческая оценка стоимости капитала предприятия

путем расчета:

себестоимости;

остаточной стоимости;

восстановительной стоимости;

текущей рыночной стоимости;

ликвидационной стоимости.

Маркетинговые методы оценки, в

основном, используем концепцию будущей и текущей стоимости объекта.

Они основываются на использовании:

метода рынка капитала;

метода анализа продаж (сделок);

метода отраслевых коэффициентов.

Финансовые методы оценки, в

основном, ориентирована на определение будущей стоимости собственности и

включают в себя:

методы капитализации доходов;

методы дисконтирования денежных

потоков.

Существуют два подхода в определении

стоимости капитала.

Традиционный подход рассматривает

стоимость капитала на основе его оптимальной структуры. Этот подход

используется, как местных авторов, так и зарубежных. До сих пор нет единой

теории выбора оптимальной структуры капитала. Существует несколько теорий,

показывая, как создание оптимальной структуры капитала.

Есть и другой подход - структура

капитала не влияет на стоимость компании, а также на эффективность

инвестиционного проекта.

Оценка капитала компании в качестве

одного из компонентов комплексной оценке бизнеса должна быть основана на

определении их исторической стоимости капитала, с учетом его оценку будущей и

текущей стоимости капитала. Также следует учитывать, что методика оценки

денежных потоков, а не на счета доходов и прибыли, самых надежных в определении

эффективности использования капитала. Это происходит потому, что различные

предприятия, самостоятельного формирования учетной политики, которые могут либо

занижают или завышают финансовый результат сообщается. Фактические денежные

потоки, получаемые предприятием от его деятельности, не зависит от особенностей

учета на предприятии. [10, c. 33]

Метод оценки по ликвидационной

стоимости использует данные о текущей стоимости активов, определение балансовый

капитал компании после продажи активов и общей задолженности. Ликвидация оценка

используется для определения минимальной стоимости компании в случае

ликвидации. Основываясь на оценке текущей стоимости активов, метод замены

значение определяет количество денег, необходимых для данной позиции. При этом

следует учитывать физический, функциональный и экономический износ. Этот метод

дает возможность оценить стоимость нематериальных активов, учитываются

организационные и административные расходы, но не отражает способность активов

приносить доход. При оценке инвестиционных проектов за основу берутся критерии

временной стоимости денег и стоимости капитала. В то время как цена

капитала-это стоимость денег (финансовой) капитала на финансовых рынках, но и

цена капитала частности, компания принимает ежегодные расходы на обслуживание

заемных ресурсов.

Доходы или финансовые подходы,

основанные на методах оценки стоимости бизнеса.

Метод капитализации доходов оценить

лишь будущие доходы, а не стоимость активов и дохода определяется путем

применения расчета средней арифметической, средневзвешенная или тенденция.

Метод окупаемости на основе прогноза

чистого денежного потока. Кроме того, срок окупаемости проекта для компании и

ее акционеров-другому, потому что денежный поток для акционеров по выплате

дивидендов, а для предприятия - выручка от реализации продукции.

Дисконтированных денежных потоков,

основанной на оценке будущих чистых доходов. Чистый денежный поток

рассчитывается как сумма прибыли, амортизации, неденежные доходы и номера

доход, за вычетом налога, предоплата основного и оборотного капитала и

Внереализационные расходы.

Метод расчета внутренней нормы

доходности - определяет ставку дисконтирования, при которой чистая приведенная

стоимость активов равна нулю.

Метод чистого приведенного эффекта

основанный на повышении стоимости (ценности) предприятия. Это делается путем

сравнения инвестиций с суммой дисконтированных чистых денежных поступлений за

период инвестирования.

Метод рынка капитала основаны на

принципе замещения по рыночным ценам, сходных с данным предприятием.

Сравнительный метод, основанный на сравнении с аналогичными предприятиями

(рейтинговый метод). Главное, рыночная стоимость субъективна, поскольку она

основана на мнение оценщика - эксперта, и отражает сумму, которую можно

получить на рынке в течение реализации проекта. Необходимо учитывать не только

субъективные предпочтения рынка, но также и объективные рыночные возможности,

связанные с покупательной способностью потенциальных покупателей. Существующие

имущественные методы определения стоимости активов предприятия, основанного на

балансе компании как надежной информационной базы, которая является более

надежным источником по сравнению с источниками информации, использованными в

финансовой и рыночной оценки методов. Несмотря на многообразие методов оценки,

учетные методы определения стоимости по затратам имеют наибольшую точность в

определении первоначальной стоимости объекта, потому что в качестве базы для

оценки используются фактически понесенные предприятием расходы. [8]

Методы финансового рынка и оценки

использования вероятностных подходов и, следовательно, точность их значительно

ниже, чем в бухгалтерском учете. Для оценки капитала компании, как

фундаментальную категорию бизнес, вы должны применить разносторонние подходы к

оценке капитала компании в зависимости от целей, задач, оценки информационных

возможностей.

Каждый из подходов, используемых в

современной теории оценки, так как имеет некоторые преимущества и недостатки. В

современной теории оценки доминирует группировка методов оценки по формальным

основаниям, но недостаточное внимание уделено методам оценки по временному

признаку. Оценка капитала компании в качестве одного из компонентов комплексной

оценке бизнеса должна быть основана на определении их исторической стоимости

капитала, с учетом его текущей (рыночной) и оценки будущей стоимости капитала.

Однако, метод оценки денежных потоков, а не учета доходов и прибыли, самых

надежных в определении эффективности использования капитала. [12, с. 30]

Заключение

Для полноценного функционирования

банка особое внимание уделяется величине привлеченного и собственного капитала,

его активам и рискам. Собственный капитал коммерческого банка является самым

важным источником финансовых ресурсов и составляет основу его деятельности.

Капитал должен быть достаточно надежен для обеспечения уверенности заемщиков в

том, что банк способен и будет удовлетворять в дальнейшем сотрудничестве их

потребности в кредитах и при неблагоприятно складывающихся условиях

экономического развития народного хозяйства.

Показатель достаточности банковского

капитала был отнесен к числу значимых, при оценке надежности банка, а также

вместе с тем, собственный капитал имеет первостепенное значение для обеспечения

эффективности его работы и устойчивости банка. Основным фактором его роста

является необходимость формировать резервы под активные операции.

В современной Российской банковской

практике, необходимо использовать анализ соотношения активов и пассивов банков

по срокам, по источникам и направлениям использования средств. Структуры

пассивов банка определяет направление, которое представляет собой процесс

использования средств. В условиях современного кризиса эффективное повышение

уровня достаточности капитала банков содействует стабилизации банковской

системы, так как ограничивает работу банков с высоко рисковыми активами, но

также и уменьшает доходность деятельности банка. Степень необходимого капитала

определяется на основе ожидаемых финансовых потерь, определение которых

затруднен из-за беспрецедентного кризиса и отсутствия статистики. Также стоить

обращать внимание на то, что в деятельности кредитных организаций состояние

тенденции развития смотрятся именно у средних и малых банков. Прирост основных

параметров (собственные средства, уставный капитал, активы) опережает схожие

показатели крупных банков. Максимизирует функциональная роль малых и средних

банков в экономике, их бизнес стал больше опираться на реальный сектор.

Учитывая незначительную капитализацию банков регионов, одним из значимых

направлений их развития является кредитование малого бизнеса.

Еще одним эффективным путем

повешения банковского капитала является IPO. Но на сегодняшний день он не так

уж хорошо развит. При размещении акций на фондовом рынке РФ, его рост не менее

важен. Для этого нужен благоприятный инвестиционный климат, модернизирование

учетно-расчетной инфраструктуры фондового рынка РФ, решение проблем защиты прав

собственности, итд.

Наиболее важную роль в деятельности

банков играет управление капиталом. В основном коммерческими банками в

Российской Федерации работа по управлению капиталом ограничивается в

соответствии с требованиями надзорных органов. Накоплен большой опыт в

управлении капиталом, но используемые методы и приемы, ориентированные на уже

существующей системе банков. Стремление к увеличение капитала ведет к

планированию. Планирование собственного капитала должно осуществляться на базе

общего финансового плана. Определяются темпы роста активных операций, источники

их финансирования, прогнозируемый размер и состав активов по степени риска.

После этого рассчитывается необходимая величина капитала, привлекаемая за счет

внешних источников. Накопление прибыли является основным источниками

собственного капитала для банка, прирост стоимости имущества за счет переоценки

собственных зданий и оборудования, дивидендная политика.

Внешние источники пополнения

капитала независимы от конъюнктуры рынка, потому что у них нет расходов на

привлечение капитала извне и нет угрозы потери контроля над банком со стороны

акционеров. Но они подлежат полному налогообложению, возникают проблемы такие

как уменьшения дивидендов и идет медленное наращение капитала.

Банки, которые быстро растут, чем

это позволяет норма внутреннего роста капитала, должны привлекать

дополнительный капитал из внешних источников. Это эмиссия капитальных долговых

обязательств, продажа привилегированных и обыкновенных акций, аренда основных

фондов и продажа активов.

Выбор способа привлечения внешнего

капитала производится на основе финансового анализа имеющихся альтернатив и их

потенциального воздействия.

В условиях потери доверия к

банковской системе финансового рынка РФ на конъюнктуру финансового рынка резко

ухудшилось, что оказывают негативное влияние на привлечение дополнительного

капитала банка путем выпуска ценных бумаг.

Список литературы

1. Акодис, И.А. Финансовый анализ деятельности банка [Текст]:

учебник / под ред. И, А, Акодиса. - М.: ЮНИТА-ДАНА, 2009. - 455 с.

2. Бабичев, Ю.А. Банковское дело [Текст]: учебное пособие /

под ред. Ю.А. Бабичева. - М.: Экономика, 2009. - 487 с.

. Банковское дело [Текст]: учебник / под ред. Г.Н. Белоглазовой,

Л.П. Кроливецкой. - 5-е изд., перераб и доп. - М.: Финансы и статистика, 2007.

- 592 с.

. Банковское дело [Текст]: учебник / под ред. Г.Н.

Белоглазовой, Л.П. Кроливецкой. - 2-е изд. - СПб.: Питер, 2008. - 400 с.

. Банковское дело: [Текст] учебник / под ред. А.М.

Тавасиева. - М.: Финансы и статистика, 2009. - 185 с.

. Банковское дело: [Текст] учебник / под ред. Г.Г.

Коробовой. - М.: Экономист, 2010. - 766 с.

. Банковское дело: розничный бизнес [Текст]: учеб. пособие

/ под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. - М.: КНОРУС, 2010. - 416 с.

. Головкин, В.Ю. Еще Раз о надежности банка [Текст]:

справочное пособие / под ред. В.Ю. Головкина. - М.: ЮНИТИ, 2009. - 258 с.

. Гончаров, А.И. Деньги. Кредит. Банки [Текст]: учебник. Ч.

3: Банки / А.И. Гончаров, М.В. Гончарова. - Волгоград: ВолгГТУ, 2010. - 252 с.

. Киселев, П.В. Коммерческие банки - отечественный и

зарубежный опыт выживания [Текст]: учебное пособие / под ред. П.В. Киселева. -

М.: ЭкономЪ, 2009. - 477 с.

. Клишевич, Н.Б. Финансы организаций: менеджмент и анализ

[Текст]: учеб. пособие / Н.Б. Клишевич. - М.: КНОРУС, 2009. - 304 с.

. Кроливецкая, Л.П. Банковское дело: кредитная деятельность

коммерческих банков [Текст]: учеб. пособие / Л.П. Кроливецкая, Е.В. Тихомирова.

- М.: КНОРУС, 2009. - 280 с.

. Лаврушин, О.И. Управление деятельность коммерческого

банка [Текст]: Учебник / Под ред О.И. Лаврушин. - М.: ЮристЪ, 2010. - 452 с.

. Малахитов, Р.П. Банки, деньги и кредит [Текст]: учебное

пособие / Под ред. Р.П. Малохитова. - М.: АПРИТ-ЮТ, 2009. - 485 с.

. Меркулова, И.В. Деньги, кредит, банки [Текст]: учеб.

пособие / И.В. Меркулова, А.Ю. Лукьянова. - М.: КНОРУС, 2010. - 352 с.

. Основы банковского дела [Текст]: учеб. пособие / под ред.

О.И. Лаврушина. - М.: КНОРУС, 2008. - 384 с.

. Питрушин, Р.А. Риски. Теоретические аспекты [Текст]:

учебное пособие / Под ред. Р.А. Питрушина. М.: Альбина, 2010. - 327 с.

. Романовский, М.В Финансы, денежное обращение и кредит

[Текст]: учебник / под ред. О.В. Врублевкая - М.: Юрайт - Издат, 2007. - 543 с.

. Сенчагов, В.К. Финансы, денежное обращение и кредит

[Текст]: Учебник / под. ред. А.И. Архипова - М.: «Проспект», 2007. - 496 с.