Страхові посередники та організація їх діяльності

МІНІСТЕРСТВО

ОСВІТИ І НАУКИ УКРАЇНИ

Київський

Національний Економічний Університет

Дисципліна

«Страхові послуги»

Тема:

Страхові посередники та організація їх діяльності

Виконав: В’юшинський Костянтин

Київ 2014

План

Вступ

. Страхові

посередники та їхнє місце на страховому ринку

. Роль

страхових посередників в реалізації страхових послуг

. Страхові

посередники в Україні та ефективність їхньої діяльності

. Законодавче

забезпечення діяльності страхових посередників в Україні

Висновки

Література

Вступ

Страховий ринок є на сьогодні головним сектором ринків небанківських

фінансових послуг України, який забезпечує близько 80% їх обсягу. Страховий

посередник - одна із трьох головних дійових осіб на страховому ринку поряд зі

страхувальником і страховиком. Страхова індустрія використовує різні типи

посередників та їх комбінації. Посередницькі функції можуть виконувати:

персонал страхових компаній, агенти, брокери, банки, туристичні агентства,

відділення зв'язку, агентства нерухомості, автосалони.

На сьогодні можна з упевненістю зазначити, що з кожним роком зростає

довіра населення до страхування як інституту реального захисту майнових та

соціальних інтересів громадян. Свідченням цього є постійне збільшення активів

страхових компаній, кількість страхових відшкодувань та підписаних угод. Проте

потенціальні можливості вітчизняного страхування значно більші і вимагають

свого розвитку. Страхові посередники все ще грають другорядну роль на

вітчизняному ринку страхування. Проте, зростаюча роль класичного страхування, а

також прихід до України іноземних страховиків разом з їх стандартами роботи

може в недалекому майбутньому зробити професію страхового агента і страхового

брокера однієї з найбільш поширених на ринку. Цьому могла б сприяти масова пропаганда

можливостей галузі, консалтингу послуг тощо.

страховий

посередник брокер ринок

. Страхові посередники та їхнє місце на страховому

ринку

Страховий посередник діє на страховому ринку поряд зі страхувальником і

страховиком. Страхова індустрія використовує різні типи посередників та їхні

комбінації. Посередницькі функції можуть виконувати: персонал страхових

компаній, агенти, брокери, банки, туристичні агентства, відділення зв’язку,

агентства нерухомості, автосалони тощо.

Закон України «Про страхування» від 7 березня 1996 р. № 85/96-ВР надає

таке визначення посередників: «Страховики можуть здійснювати страхову

діяльність через страхових посередників (страхових агентів і страхових

брокерів). При цьому зазначає, що:

Страхові агенти - це громадяни або юридичні особи, які діють від імені та

за дорученням страховика, виконують частину його страхової діяльності

(укладання договорів страхування, одержання страхових платежів, виконання

робіт, пов’язаних з виплатами страхових сум і страхового відшкодування). Страхові

агенти є представниками страховика і діють в його інтересах за комісійну

винагороду на підставі договору зі страховиком.

Страхові брокери - це громадяни або юридичні особи, які зареєстровані у

встановленому порядку як суб’єкти підприємницької діяльності та здійснюють

посередницьку діяльність на страховому ринку від свого імені на підставі

доручень страхувальника або страховика. [1]

Страховим посередникам в Україні заборонено працювати на користь

іноземних страховиків, іноземним страховим посередникам дозволяється працювати

на українському страховому ринку тільки через представництво, яке є платником

податку, або через створене ними дочірнє підприємство.

Діяльність страхових агентів і страхових брокерів багато в чому

збігається, але юридичний статус таких осіб різний.

Страхові брокери (обов’язкова державна реєстрація):

· юридичні особи, суб’єкти підприємницької діяльності, офіційно

зареєстровані в державному реєстрі страхових брокерів України;

· громадяни-підприємці, офіційно зареєстровані в державному реєстрі

страхових брокерів України; представництвах іноземних страхових брокерів,

зареєстровані в Україні як платники податку та в державному реєстрі страхових

брокерів України.

Поява інституту страхових брокерів на Україні - наслідок вступу нашої

країни на шлях ринкових відносин, інтеграції в європейське співтовариство. З

одного боку, західні компанії прагнуть вийти на нові ринки, і Україна в цьому

розумінні представляє для них великий інтерес. З іншого боку, - український

страховий ринок переймає західні технології. Особлива роль при цьому надається

страховому брокеру, який є об’єднуючою ланкою між страховою компанією і

клієнтом. Факт залишається фактом - потенційний клієнт вимагає грамотної та

повноцінної консультації. Така практика інших країн (зокрема, високорозвинених),

і Україна не є виключенням. Більш того, сюди можна додати «особливості

національного страхування»: наш менталітет і події недалекого минулого. [1]

Страхові агенти (обов’язкова реєстрація відсутня):

· юридичні особи - суб’єкти підприємницької діяльності, для

яких посередницька діяльність на страховому ринку - виключний вид діяльності;

· юридичні особи - суб’єкти підприємницької діяльності, для

яких посередницька діяльність на страховому ринку - не виключний вид діяльності

(туристичні агентства, консалтингові фірми, транспортні й експедиторські

організації, юридичні контори тощо);

· громадяни-підприємці, що працюють зі страховою компанією на

підставі агентської угоди;

· фізичні особи, які працюють страховими агентами за контрактом

із страховою компанією;

· страхові компанії - резиденти, що продають страхові послуги

іноземних страховиків на умовах агентської угоди;

· спеціалізовані об’єднання страховиків із правом реалізації

страхових послуг учасників об’єднання;

· представництва іноземних страхових агентів - юридичних осіб,

зареєстровані в Україні, як платники податку;

· представники іноземних страхових агентів фізичних осіб -

суб’єктів підприємницької діяльності. [1]

Слід також окреслити відмінності між страховими посередниками. Страховий

агент є уповноваженим страховика і діє згідно з агентською угодою на визначеній

території. Страховий брокер, навпаки, є уповноваженим страхувальника або

страхової компанії, що бажає перестрахувати ризики за взятими на себе

зобов’язаннями. Клієнт доручає брокерові здійснювати всі необхідні дії,

пов’язані з управлінням своїми договорами страхування і розміщенням їх у

страховій компанії на вибір брокера. Незалежність брокера від страховика або

перестраховика - ключова відмінність брокера від агента. Саме незалежність

брокера є гарантом того, що він, обираючи страхову компанію для свого клієнта,

керується виключно інтересами останнього. Ключовою вимогою до всіх без винятку

посередників є вимога щодо їх обов’язкової реєстрації. Відповідно до

згадуваного проекту у країнах ЄС передбачатимуться санкції до страховиків, які

користуються послугами незареєстрованих посередників. У більшості країн

законодавство, що регулює діяльність страхових посередників, передбачає порядок

їх реєстрації, вимоги до рівня професійної підготовки та надання інформації, а

також необхідність фінансових гарантій покриття відповідальності, що виникає

при посередницькій діяльності.

Реєстрація вирішує принаймні два завдання: по-перше, вона дозволяє

контрольно-ревізійним службам і клієнтам перевірити ділові зв’язки посередників

і, можливо, згрупувати їх за чіткими категоріями. По-друге, що ще важливіше,

перевірити, наскільки посередник відповідає визначеним критеріям. Сам факт

реєстрації посередника визначає наявність попереднього етапу отримування дозволу

і попередню перевірку кваліфікації.

. Роль страхових посередників в реалізації страхових

послуг

Ринок страхових послуг - це складний механізм, на якому співпрацюють

страховики, страхувальники, застраховані особи, страхові посередники та інші

професійні учасники. Як відомо, продаж страхової послуги може здійснюватися

двома найбільш використовуваними способами: А) за допомогою прямого продаж; Б)

за допомогою продажу через страхових посередників. [2]

Продаж через страхових посередників передбачає продаж страхового продукту

через страхових брокерів і агентів, через яких укладається договір страхування

і вирішуються окремі питання щодо врегулювання претензій. Більше того, саме

страхові посередники відіграють ключову роль у механізмі надання страхових послуг

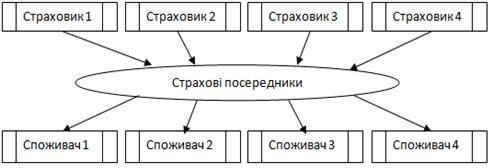

у розвинутих країнах. Якщо зобразити продаж через посередників графічно, то він

матиме такий вигляд:

Так, за підрахунками експертів, брокери в Україні

обслуговують лише 5% страхового ринку, тоді як в США і Канаді - до 95%, Італії

- 92%, Німеччині - 87%. На Заході одну страхову компанію обслуговує 10

брокерів, а в Україні для 20 страховиків працює лише один брокер. [2]

Порівняльна характеристика діяльності страхового агента і

брокера

|

Страховий агент від

імені та за дорученням страховика укладає договори страхування та продає

страхові поліси

|

Визначає об’єкт

страхування на страхові ризики, які необхідно застрахувати клієнту

|

|

Оформляє страхову

документацію

|

Проводить

порівняльний аналіз послуг і фінансового стану страховиків

|

|

Має право проводити

страхові виплати

|

Підбирає клієнту

кращого, зі своєї точки зору, страховика

|

|

Виконує

представницькі функції

|

Оформляє договір

страхування

|

|

Забезпечує

своєчасне перерахування страхових внесків страховику

|

Здійснює контроль

за своєчасним надходженням внесків

|

Таким чином, страховий брокер пропонує більш індивідуальний

підхід у наданні страхової послуги споживачу, тоді як страховий агент скоріше є

представником однієї страхової компанії і пропонує страхування за стандартними

схемами, як і будь-яка інша страхова компанія. Крім того, оскільки страхові

брокери зобов’язані надавати гарантії щодо виплат за страховими випадками, то

це може мати доволі сильний вплив на зміну менталітету населення щодо придбання

страхових послуг. [6]

Звертаючись до брокера, клієнт може зекономити час на пошук

майбутнього страховика.

Більше того, прийшовши до посередника, він отримує на вибір

перелік з хоча б п’яти уже перевірених брокером компаній з описом вартості та

особливих якостей їх послуг, а самостійно клієнт може витратити не менш, аніж

тиждень.

Також брокер консультує клієнта. Якщо фактор ціни для клієнта

є найважливішим, то брокер має можливість допомогти знайти найдешевшу та

надійну страховку, а якщо - якість, то він може доступно пояснити клієнту запропоновані

декількома страховими компаніями поліси.

Остаточний вибір компанії клієнт робить самостійно, після

чого вони з брокером підписують брокерську угоду. Відповідно до неї брокер бере

на себе зобов’язання з обслуговування клієнта - він не просто приводить його у

страхову компанію, а й зобов’язується консультувати при настанні страхового

випадку. [2] Хоч послуги страхового брокера є безперечно вигідними, все ж таки

в Україні вони не користуються популярністю.

3. Страхові посередники в Україні та ефективність їхньої

діяльності

В Україні протягом попередніх років діяльність страхових

посередників перебувала в зародковій стадії. Насамперед це пояснюється тим, що

фактично не врегульована на законодавчому рівні діяльність страхових агентів і

дуже обмежена роль страхових брокерів. Залучення нового клієнта обходилося

компанії в п’ять разів дорожче ніж утримання реального. Водночас, страхові

компанії втрачали близько 30% своїх клієнтів у момент прийняття ними рішень

щодо пролонгації страхового договору, зазвичай через незадоволеність

обслуговуванням. Отже, зниження кількості випадків відмови клієнтів від

компанії - це можливість підвищити прибуток на 25-85 %. Вміння страхового

посередника встановлювати та підтримувати стосунки з клієнтом стає важливим

чинником у реалізації страхових полісів, оскільки клієнти зацікавлені не лише у

повноцінних страхових послугах, а й у сучасному рівні обслуговування. Через це

страховий посередник, який підтримує з клієнтами партнерські стосунки,

нагороджується повторними продажами, отриманням комісійної винагороди та

відмінними рекомендаціями, а страхова компанія - підвищенням фінансової

стійкості, надійності і рівнем довіри постійних клієнтів та партнерів.

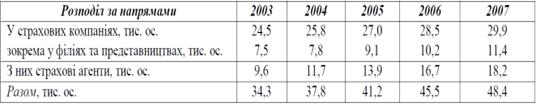

Так, на початку 2007 року у вітчизняному страхуванні

працювало 48,4 тис. осіб, із них 29,9 тис. у страхових компаніях, 11,4 тис. - у

філіях, крім того, на ринку працювало 18,2 тис. страхових агентів. Динаміку

зайнятості на страховому ринку України з розподілом за напрямами (тис. осіб, на

початок року) наведено в табл. 1 та у вигляді діаграми на рис. 3 [7].

Зміна показників зайнятості на страховому ринку України

упродовж 2003-2007 рр.

Щодо страхових посередників, то останнім часом чинне

законодавство та регуляторні акти. Держфінпослуг не стимулюють розвитку цього

інституту. Через це в Україні дуже малозареєстрованих брокерів зі страхування

життя. Водночас страхові агентські мережі, навпаки, розвиваються завдяки

компаніям зі страхування життя та появі великих агентств із чисельністю понад 2

тис. осіб, тоді як в ризиковому страхуванні зростання агентських мереж не є

таким активним (слабко розвинене медичне страхування). Ефективність страхового

посередництва, зокрема, функціонування страхових агентів, залежить від

правильно побудованої мережі та організації її повсякденної роботи.

Стан розвитку страхового брокеражу в Україні можна

охарактеризувати за такими основними показниками, як кількість брокерів,

співвідношення між кількістю брокерів та страхових компаній, величина страхової

премії отримана безпосередньо на розрахунковий рахунок від брокера, доля ринку,

яка обслуговується брокерами [7].

Протягом 12 років, лише 158 організацій по всій Україні

зареєструвалися як страхові брокери. За понад десять років, від діяльності в

якості страхового брокера відмовилося 98 організацій та фізичних

осіб-підприємців, і на 01.01.2012 року їх залишилося всього 60 [7]. Динаміка

кількості страхових брокерів України в 2003-2011роках наведена в таблиці1.

Таблиця 1. Динаміка кількості страхових брокерів України протягом

2003-2011рр.*

|

Рік

|

Кількість страхових

брокерів

|

|

2003

|

80

|

-

|

|

2004

|

78

|

-2,5

|

|

2005

|

69

|

-11,5

|

|

2006

|

67

|

-2,9

|

|

2007

|

65

|

-3,0

|

|

2008

|

57

|

-12,3

|

|

2009

|

60

|

5,26

|

|

2010

|

59

|

-1,67

|

|

2011

|

60

|

1,69

|

З таблиці 1 видно, що кількість страхових брокерів на українському

ринку практично щороку зменшується. В 2008 році по відношенню до 2007 року

спостерігається найменший темп приросту (-12,3% або зменшення на 8 страхових

брокерів). 2009 та 2011 роки характеризуються позитивною динамікою, кількість

страхових брокерів збільшується на 3 та 1 відповідно. Загалом тренд динаміки

кількості страхових брокерів свідчить про негативну тенденцію, лише протягом 8

років кількість страхових брокерів на ринку України зменшилась на 25%.

Слід зазначити, що діяльність страхових брокерів в Україні

характеризується значною регіональною диспропорцією, яка до того ж збільшується

з роками. Так, частка страхових брокерів, зареєстрованих у м. Києві в 2005 році

становила 42% (45 брокерів), в 2009 році - 68% (41 брокер), а в 2001 - аж понад

73% (44 брокери).

Такий регіональний розподіл не можна назвати позитивним,

однак якщо подивитися на концентрацію страхових компаній, то можна спостерігати

аналогічну ситуацію: перше місце займає м. Київ та Київська обл., друге місце -

Харківська обл., третє і четверте - Донецька і Дніпропетровська області

відповідно (таблиця 2).

Таблиця 2. Групування регіонів України за рівнем страхового

потенціалу

|

Рівень страхового

потенціалу

|

Кількість регіонів

|

Назва регіонів

|

|

Дуже високий

|

2

|

г. Київ та Київська

обл.

|

|

Середній

|

6

|

Дніпропетровськ,

Донецьк, Харків, Івано-Франківськ, Одеса, Запоріжжя

|

|

Дуже низький

|

4

|

Рівне, Львів,

Хмельницький, Житомир

|

Важливим показником, який свідчить про розвиток інституту

страхових брокерів, є співвідношення між кількістю страхових брокерів та

кількістю страхових компаній (таблиця 3).

Таблиця 3. Співвідношення між кількістю страхових брокерів та

кількістю страхових компаній в Україні в 2003-2011 роках

|

Рік

|

Кількість страхових

брокерів

|

Кількість страхових

компаній

|

Співвідношення

страхових брокерів та страхових компаній

|

|

|

|

К-ть СБ : К-ть СК

|

К-ть СК : К-ть СБ

|

|

2003

|

80

|

357

|

1:4

|

1:0,22

|

|

2004

|

78

|

387

|

1:5

|

1:0,20

|

|

2005

|

69

|

398

|

1:6

|

1:0,17

|

|

2006

|

67

|

411

|

1:6

|

|

2007

|

65

|

446

|

1:7

|

1:0,15

|

|

2008

|

57

|

469

|

1:8

|

1:0,12

|

|

2009

|

60

|

471

|

1:8

|

1:0,12

|

|

2010

|

59

|

456

|

1:8

|

1:0,12

|

|

2011

|

60

|

445

|

1:7

|

1:0,13

|

Як бачимо, співвідношення кількості страхових брокерів та

страхових компаній у 2011 р. в Україні становило 1:7, тобто на одного брокера

припадає понад 7 страхових компаній.

Як показує світовий досвід, кількість незалежних страхових

посередників має бути на порядок вище кількості страховиків. Наприклад, у

Великій Британії працює понад 9000 страхових консультантів та брокерів. У

Польщі на 68 страхових компаній доводиться 1200 страхових брокерів, не рахуючи

агентів. Якщо взяти за правило формулу, за якою на одного страховика повинно

припадає десять страхових брокерів, то притому кількість страхових компаній, що

зареєстровані в Україні, має бути близько 5000 зареєстрованих страхових

брокерів [7].

Отже, кількість брокерів, що працюють на страховому ринку

України, за стандартами розвинених країн є досить низькою. До того ж частка

премій, зібрана за участю страхових брокерів в Україні, склала лише 1,39 % від

загальної кількості зібраних страхових премій, що свідчить про незначний розвиток

інституту страхових брокерів в Україні.

4. Законодавче забезпечення діяльності страхових

посередників в Україні

Починаючи з середини 50-х років XX століття діяльність

посередників вийшла за рамки національних страхових ринків і стала набувати

міжнародних масштабів. Особливо показовий у цьому відношенні є приклад

страхових брокерів «Lloyd's», що функціонують по всьому світі. Як наслідок,

виникла потреба у створенні міждержавних організацій, що регулюють діяльність

страхових посередників. Для посилення офіційних міжнародних та особистих

контактів і обміну відповідною інформацією, поліпшення можливостей страхового

нагляду щодо захисту прав страхувальників, застрахованих і вигодонабувачів були

створені такі організації як Міжнародна асоціація органів страхового нагляду та

Міжнародна асоціація страхових і перестрахувальних посередників. [6]

Щодо України, у квітні 1999 року Кабінет Міністрів України

прийняв Постанову «Про впорядкування діяльності страхових брокерів» № 747, яка

врегульовувала діяльність страхових брокерів, передбачала їх сертифікацію та

порядок включення до державного реєстру страхових (перестрахових) брокерів (на

сьогодні втратила чинність).

У відповідності до даної Постанови, в Україні діяльність

страхових брокерів почалася з 2000 року. З цього моменту, для здійснення своєї

діяльності, страховим брокерам доводилося мати сертифікат, який видавався

відповідно до Наказу Комітету у справах нагляду за страховою діяльністю №78

«Про затвердження інструкції про порядок сертифікації страхових брокерів,

ведення державного реєстру страхових брокерів та регулювання їх діяльності».

Відповідно до цієї Інструкції, сертифікація страхових брокерів здійснюється

шляхом проходження навчання та/або складання іспиту громадянами-підприємцями

або керівниками юридичних осіб, зареєстрованими в установленому порядку, як

суб'єкти підприємницької діяльності і націленими проводити брокерську

діяльність на страховому ринку (на сьогодні втратила чинність).

У 2004 році Державна комісія з регулювання ринків фінансових

послуг видала Положення «Про реєстрацію страхових та перестрахових брокерів і

ведення державного реєстру страхових та перестрахових брокерів» №736, у якому

описувалася процедура видачі ліцензії на здійснення брокерської діяльності [4].

У 2007 році було прийнято розпорядження Державної комісії з

регулювання ринку фінансових послуг України «Про затвердження порядку та вимог

щодо здійснення посередницької діяльності на території України з укладання

договорів страхування зі страховиками-нерезидентами» № 8170 [5]. У даному

документі перераховані нормативно-правові акти для страхових і перестрахових

брокерів, територія укладання договорів страхування зі

страховиками-нерезидентами та контроль над дотриманням вимог страховими та

перестраховими брокерами.

Щодо Постанови КМУ «Про порядок провадження діяльності

страховими посередниками», то вона складається з 4-х пунктів, в яких розкрито

кілька визначень, трохи описані вимоги до страхових посередників, і вказані

обмеження в діяльності посередника [3]. Для офіційного документа, який регулює

як агентську, так і брокерську діяльність, цього недостатньо: не описані

кваліфікаційні вимоги, порядок отримання комісії, принципи взаємодії страхових

посередників зі страхувальниками і страховиками, відповідальність за порушення

норм закону та багато іншого.

У Положенні Держфінпослуг «Про реєстрацію страхових та

перестрахових брокерів і ведення державного реєстру страхових та перестрахових

брокерів» (пункті 2.1.1) закріплені вимоги до брокерів, одна з яких полягає в

тому, що брокер повинен подати копію кваліфікаційного документа (отриманого в

порядку, встановленому Держфінпослуг) про одержання професійних знань,

відповідних базовому рівню кваліфікації страхового (перестрахового) брокера

[4]. Однак, в документі відсутня чітка інформація про те, який орган може

видавати подібні документи, яким чином брокери спеціалізуються на ризиковому

страхуванні і страхуванні життя.

Інтеграція України до Європейського Союзу має на увазі також

дозвіл роботи страхових посередників в інтересах страховиків-нерезидентів. .

Розпорядження Держфінпослуг «Про затвердження порядку та вимог щодо здійснення

посередницької діяльності на території України з укладання договорів

страхування зі страховиками-нерезидентами» суперечить Директиві ЄС 92/2002 зі

страхового посередництва, яка передбачає вільне пересування страхових послуг в

Європейському Співтоваристві [5; 15]. Наприклад, у законі Польщі про страхове

посередництво (відповідно до зазначеної Директиви ЄС) будь агент або брокер

іншої країни може працювати на території Польщі після відповідної реєстрації із

зазначенням того, в інтересах якої страхової компанії він працює. Страхові

посередники привнесли б конкуренцію на вітчизняний ринок і змусили б

страховиків змінити своє ставлення як до схеми реалізації своїх продуктів (більшість

компаній використовують багаторівневий маркетинг), так і до якості самих

продуктів.

Суттєвою перешкодою на шляху розвитку інституту страхових

брокерів в Україні є недовіра суспільства до їх діяльності. Така ситуація

спричинена відсутністю в Україні встановлених вимог та механізмів надання

страховими брокерами фінансових гарантій страхувальникам. Для покращення

ситуації можна скористатися досвідом інших країн і ввести обов’язкове

страхування професійної відповідальності страхових брокерів. Даний вид

страхування може діяти за принципом, подібним до обов’язкового страхування

професійної відповідальності нотаріусів, яке вже діє в Україні. Крім того,

можна використовувати інший вид гарантії покриття професійної відповідальності

страхових брокерів - банківський депозит визначеного розміру.

Висновки

В Україні більшість страхових продуктів пропонується

споживачам безпосередньо страховими компаніями, тоді як на розвинутих ринках

розповсюджуються, головним чином, через страхових посередників. Низький рівень

посередництва перешкоджає поширенню приватного страхування серед населення.

Інститут страхових посередників в Україні все ще знаходиться на стадії

розвитку, про що свідчать, як кількісні, так і якісні показники. Для покращення

ситуації та активізації діяльності страхових брокерів необхідним є вжиття

заходів, спрямованих на підвищення довіри страхувальників до брокерів, шляхом

введення обов’язкового страхування професійної відповідальності останніх чи

вимоги формування адекватного розміру гарантії у формі банківського депозиту.

Послуги як страхових агентів, так і страхових брокерів мають вплив на

фінансовий стан та інтереси споживачів страхових послуг, а тому їх діяльність

має бути надійною та такою, що викликає довіру в суспільстві.

Загалом для зміни ситуації діяльності страхових посередників

в кращу сторону, необхідно, перш за все, внести зміни в чинне вітчизняне

законодавство та привести його у відповідність з європейськими нормами. Лише за

таких умов воно буде стимулювати розвиток посередницької активності в Україні.

Література

1.

Фурман В.

Шляхи активізації розвитку брокерської діяльності в Україні // Економіст. -

2005. - № 1. - С. 58-59.

2.

Вовчак

О.Д. Страхова справа: підручник - К.: Знання, 2011. - 391 с

3.

Про

порядок провадження діяльності страховими посередниками: постанова КМУ №1523

від 18.12.1996 / [Електронний ресурс]. - Режим доступу: //

http://www.rada.gov.ua.

4.

Про

реєстрацію страхових та перестрахових брокерів і ведення державного реєстру

страхових та перестрахових брокерів: положення Держфінпослуг №736 від

28.05.2004 / [Електронний ресурс]. - Режим доступу: // http://www.rada.gov.ua.

5.

Про

затвердження порядку та вимог щодо здійснення посередницької діяльності на

території України з укладання договорів страхування зі страховиками-нерезидентами:

розпорядження Держфінпослуг №8170 від 25.10.2007 / [Електронний ресурс]. -

Режим доступу: // http://www.rada.gov.ua.

6.

Страхування:

[підручник] / керівник авт. кол. і наук.

ред. С.С.Осадець.- [вид.3-тє, без змін] . - К.: КНЕУ, 2006.- 599 с.

7.

Федерація

страхових посередників України. Офіційний сайт / [Електронний ресурс]. - Режим

доступу: // http://fspu.com.ua/