Фінансові ресурси господарювання

Фінансові

ресурси господарювання

Зміст

Вступ

. Теоретична ачастина

1.1 Економічна сутність фінансових

ресурсів

1.2 Класифікація

фінансових ресурсів

.3 Формування раціональної

структури джерел коштів підприємства

1.4 Проблеми

формування фінансових ресурсів в Україні

Висновки

Список використаних джерел

Вступ

Фінанси є однією з найважливіших економічних

категорій, що відбиває економічні відношення в процесі створення і використання

засобів. Їхнє виникнення відбулося в умовах переходу від натурального

господарства до регулярного товарно-грошового обміну і було тісно пов'язано з

розвитком держави і його потреб у ресурсах.

Фінанси об'єктивно необхідні, тому що обумовлені

потребами суспільного розвитку. Держава ж може, з огляду на об'єктивну необхідність

фінансових відношень, розробляти різноманітні форми їх використання: вводити

або відміняти різноманітні види платежів, змінювати форми використання

фінансових ресурсів і т.д. Держава не може створювати те, що об'єктивно не

підготовлено напрямком суспільного розвитку. Воно встановлює тільки форми

об'єктивно назрілих економічних відношень.

Без фінансів неможливо забезпечити

індивідуальний і суспільний кругообіг виробничих фондів на розширеній основі,

регулювати галузеву і територіальну структуру економіки, стимулювати

впровадження науково-технічних досягнень, задовольняти інші суспільні потреби.

Успішна діяльність та сталий розвиток суб'єктів

господарювання неможливий без їх належного ресурсного забезпечення. Для

функціонування будь-якого підприємства йому потрібні як матеріальні (земля і

капітал), так і людські чинники виробництва (праця і підприємницький хист).

Процес придбання чинників виробництва потребує значних фінансових ресурсів. В

умовах ринкової економіки постає проблема не тільки залучення максимальних

обсягів фінансових ресурсів, але й ефективного їх використання.

Питання сутності, значущості, ефективності

формування, раціонального використання фінансових ресурсів, розглядалися в

наукових працях О.Д. Василика, Н.Т.

Гуляєвої, І.В. Зятковського, Г.Г. Кірейцева, В.Д.

Лагутіна, В.М. Опаріна, А.М. Поддєрьогіна, П.А. Стецюка, С.В. Хачатуряна.

Серед зарубіжних вчених варто зазначити таких, як Ю.Д. Батрин, В.Г.

Белолипецький, І.М. Карасьова, В.В. Ковальов, Е.С. Стоянова, Є.І. Шохін.

1.

Теоретична ачастина

1.1 Економічна

сутність фінансових ресурсів

Термін "ресурси" походить від франц.

ressource "допоміжний засіб" та

лат. resurgere "розпрямлятися,

підніматися" - запас, джерело, засіб, можливість для здійснення. У

тлумачному словнику української мови під редакцією

Івченка

А.О. наведено таке визначення: "ресурс (ресурси) - запаси, кошти які

є

в наявності для використання на випадок необхідності" []. Як вважає Г.Г.

Кірейцев, економічна категорія "ресурси" на рівні господарюючого

суб'єкта

має низку особливостей:

● потреба в ресурсах пов'язана з процесом

виробництва та створення споживчої вартості;

● структура ресурсів динамічна й залежить

від розвитку підприємства, стадії його

функціонування, галузі та сфери економіки;

● використання будь-якого виду ресурсів

передбачає їх вартісне відтворення (ресурси

із матеріально-уречевленої форми переходять у вартісну або фінансову).

Представники класичної теорії наводять

визначення фінансових ресурсів лише як державного явища. Так, С.Ю. Вітте

(1849-1915) вважав що з кінця XVII ст.,

під словом фінанси (фінансові ресурси) варто розуміти всю сукупність державного

майна []. Однак, в міру розвитку ринкових відносин, роль

держави

в економіці знижується. Розвиток ринків капіталу, підвищення ролі

транснаціональних

корпорацій, процеси концентрації в області виробництва,

посилення

значущості фінансового ресурсу як основоположного в системі ресурсного

забезпечення будь-якої економічної діяльності привели в середині XX ст. до

потреби теоретичного осмислення ролі фінансів на рівні господарюючого суб'єкта.

Поняття "фінанси" та "фінансові ресурси" стали

застосовувати не тільки як елемент державних фінансів. Так, представник

англо-американської школи Л. Гітман дав таке тлумачення фінансів: "фінанси

охоплюють процеси, інститути, ринки і інструменти, які мають відношення

циркуляції грошових коштів між індивідуумами, підприємствами і державою

"[].

Серед українських та російських вчених можна

виокремити такі визначення фінансових ресурсів:

● М.К. Шерменьова - "фінансові

ресурси це утворювані та використовувані підприємствами,

об'єднаннями, організаціями і державою грошові фонди".

● О.Д. Василик - "фінансові ресурси -

це грошові заощадження і доходи, що створюються

в процесі розподілу і перерозподілу валового внутрішнього

продукту

й зосереджуються у відповідних фондах для забезпечення безперервності

розширеного відтворення та задоволення інших суспільних потреб" [].

● М.Я. Коробов - "фінансові ресурси

підприємства - це його власні і позичкові грошові

фонди цільового призначення, які формуються у процесі розподілу і

перерозподілу

національного багатства, внутрішнього валового продукту і

національного

доходу та використовуються у статутних цілях підприємства"

[].

● В.В. Бурковський - "фінансові

ресурси - це грошові кошти, акумульовані в фондах

цільового призначення для здійснення відповідних витрат" [].

Однак визначення, які характеризують фінансові

ресурси лише з фондової форми, не є зовсім повними, оскільки вони можуть мати і

нефондову форму. П.А. Стецюк

стверджує що фондову детермінованість фінансових ресурсів не можна вважати

істотною їхньою ознакою з огляду на такі обставини:

● існування певних видів фондів активів

(ресурсів) можливе завдяки тому, що існують

ці активи, а не навпаки;

● якщо погодитись із фондовою природою

фінансових ресурсів, то потрібно визнати

їх нормативний, а не об'єктивний характер. З огляду на це, виникає

питання

про правомірність віднесення до фінансових ресурсів коштів, що

становлять

окремі фонди, якщо регламент цих фондів встановлює певні обмеження на їхнє

використання;

● такий підхід не дає відповіді на

запитання: яка істотна різниця між коштами, що

віднесені до певних фондів, і коштами, що не потрапили до них [].

● В.В. Ковальов вважає, що трактування

будь-якого фонду як джерела ресурсів для

придбання активів не варто розуміти буквально - активи найчастіше набуваються у

тому випадку, якщо у підприємства є достатні об'єми вільних

грошових

коштів, а не тому, що створено фонд. Не випадково підприємства

не

поспішають створювати різноманітні фонди, а акумулюють їх у вигляді

нерозподіленого

прибутку [].

М.М. Горбаньова: "Створення й використання

фінансових ресурсів

може здійснюватись у двох формах: фондовій і

нефондовій. На думку вченої на

макрорівні фінансові ресурси формуються та використовуються переважно за

рахунок бюджетних і позабюджетних грошових фондів цільового призначення. На

рівні підприємств фінансові ресурси використовуються як у фондовій, так і в не

фондовій формі. У фондовій, таких цільових фондів як фонд

оплати

праці, фонд розвитку виробництва, фонд матеріального заохочення

тощо.

Використання фінансових ресурсів на виконання платіжних зобов'язань перед

бюджетом і банками здійснюється не фондовій формі" [].

В.М. Родіонова: "Фінансові ресурси

підприємства - це грошові доходи і надходження, які перебувають у розпорядженні

суб'єкта господарювання і призначені для

виконання фінансових зобов'язань, здійснення затрат із розширеного відтворення

і економічного стимулювання працівників" [].

В.Г. Бєлолипецький: "Фінансові ресурси

фірми - це частина грошових ресурсів у

вигляді доходів і зовнішніх надходжень, призначених для виконання фінансових

зобов'язань і виконання затрат із забезпечення розширеного відтворення"

[].

А.М. Поддєрьогін: "Під фінансовими

ресурсами слід розуміти грошові засоби, що є

в розпорядженні підприємств" [].

А.С. Филимоненков: "Фінансові ресурси

підприємств - це власний, позичений і

залучений капітал, який використовується підприємством для

формування

власних активів і здійснення виробничо-фінансової діяльності" [].

І.В. Зятковський: "Як свідчить ретроспективний

аналіз визначень фінансових ресурсів, дослідники кваліфікують їх як сукупність

фондів грошових коштів, доходів, відрахувань або надходжень, що перебувають у

розпорядженні підприємств" [].

В.М. Опарін: "Фінансові ресурси - це сума

коштів, спрямованих в основні засоби та обігові кошти підприємства" [].

На сьогодні немає чіткого визначення поняття

"фінансові ресурси". Розглянуто підходи до тлумачення та

запропоновано власне визначення поняття "фінансові ресурси".

Встановлено, що під терміном "фінансові ресурси суб'єктів

господарювання" треба розуміти сукупність грошових коштів, акумульованих

ними у фондовій та нефондовій формі, які застосовують для формування активів

згідно з цілями діяльності.

1.2 Класифікація

фінансових ресурсів

На сьогодні немає єдиного підходу до поділу

фінансових ресурсів. Так, професор А. Поддєрьогін поділяє на ресурси, які

формуються під час заснування підприємства (внески до статутного фонду),

формуються за рахунок власних та прирівнених до них коштів (амортизаційні

відрахування; цільові надходження; стійкі пасиви; цільові внески членів

трудового колективу; валовий і чистий дохід; прибуток від основної діяльності;

прибуток від іншої операційної діяльності; прибуток від фінансових операцій;

прибуток від іншої звичайної діяльності і надзвичайних подій; інші види

надходжень;),

мобілізуються на фінансовому ринку (надходження

коштів від емісії акцій;

облігацій та інших видів цінних паперів;

кредитні інвестиції) надходять у порядку розподілу грошових коштів (фінансові

ресурси, які надійшли від галузевих структур; концернів; асоціацій; страхові

відшкодування; бюджетні субсидії; інші види ресурсів [1]).

В.М. Опарін наводить таку класифікацію:

) за кругообігом: початкові фінансові ресурси;

прирощені фінансові ресурси;

) за характером використання: матеріалізовані

фінансові ресурси; ресурси, які перебувають в обігу;

) за правом власності: власні кошти

підприємницької структури; залучені;

позичені [];

Рис. 1.1. Види фінансових

ресурсів за правом

власності

4) за видатками або напрямками використання до

складу фінансових ресурсів відносять:

● витрати на розвиток економіки

підприємства;

● витрати на соціально-культурні заходи;

● витрати на розвиток науки;

● надання благодійної допомоги;

● витрати на обслуговування залучених

фінансових ресурсів;

● інші витрати підприємства;

) у кінцевому підсумку, напрямки використання

фінансових ресурсів можна поділити на

три групи:

● поповнення фонду відшкодування;

● формування фонду споживання;

● формування фонду нагромадження [];

) за джерелами залучення:

● позикові ресурси, що залучають із

зовнішніх джерел;

● позикові ресурси, що залучають з

внутрішніх джерел (внутрішня кредиторська заборгованість);

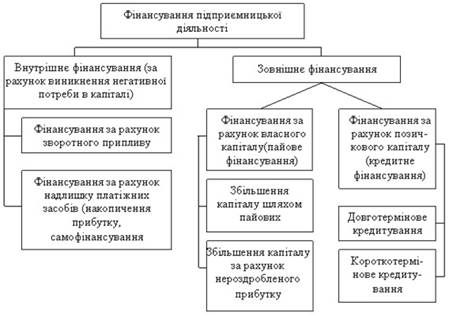

Рис. 1.2. Класифікація джерел

фінансування підприємств

) за періодом залучення:

● позикові ресурси, що залучають на

короткостроковий період (до 1 року);

) за формою забезпечення:

● фінансові ресурси незабезпечені;

● фінансові ресурси гарантовані;

● фінансові ресурси забезпечені заставою.

Загорський В.С.

поділяє фінансові

ресурси залежно від рівня, на якому проходить їх формування і використання, на:

) централізовані - утворюються

на рівні держави, окремих адміністративно-територіальних одиниць, галузевих

об'єднань;

) децентралізовані -

створюються окремими суб'єктами підприємництва.

Основним джерелом формування

фінансових ресурсів є ВВП.

Основні елементи фінансових

ресурсів у складі ВВП:

Прибуток

Амортизаційні

відрахування

Відрахування

на соціальні заходи

Податок на

додану вартість, акцизний збір

Податок на

прибуток

Ресурсні

платежі до бюджету

Доходи від

зовнішньоекономічної діяльності

Резервні

фонди

Доходи від

зовнішніх і внутрішніх позик

Інші

За методами мобілізації

розрізняють:

. У складі державних (

централізованих) фінансових ресурсів:

.1. Податкові надходження.

.2. Позичкові кошти (державний

кредит).

.3. Надходження від державного

майна.

. У складі децентралізованих

фінансових ресурсів:

.1. Власний капітал.

.2. Залучений капітал.

.3. Позичковий капітал.

За економічним

призначенням (напрямами використання) державні фінансові ресурси мають галузеве

і цільове спрямування, що дозволяє точно врахувати об'єкти державного

фінансування і своєчасно забезпечити їх необхідними грошовими коштами.

Складовою частиною

фінансових ресурсів є фінансові резерви, які характеризуються:

. Як

особлива група фондів грошових коштів держави чи підприємств, які тимчасово не

беруть участі в обороті коштів свого власника, але продовжують рух у загальному

грошовому обігу, зберігаючи потенційну можливість повернення в оборот власника.

2. Виступають необхідною умовою

стабільного і збалансованого розвитку [].

В Україні застосовуються такі

методи формування фінансових резервів:

1. Бюджетний - створення в

складі кожного бюджету резервного фонду й оборотної касової готівки.

. Галузевий -

створення галузевих резервів за рахунок відрахувань від прибутку підприємств

певної галузі.

3. Страховий - формування

фінансових фондів страхових організацій.

4. Госпрозрахунковий -

створення резервних фондів суб'єктами підприємництва.

Напрями

використання централізованих фінансових ресурсів:

Розвиток

економіки, структурна перебудова її галузей

Фінансування

невиробничої сфери

Соціальний

захист населення

Зовнішньоекономічна

діяльність

Охорона

навколишнього природного середовища

Створення

резервів і страхових фондів

Державне

управління

Національна

оборона

Обслуговування

державного боргу

Напрями

використання децентралізованих фінансових ресурсів:

Сплата

податків

Інноваційно-інвестиційна

діяльність

Соціальна

сфера

Матеріальне

стимулювання працівників

Створення

фінансових резервів

Задовлення

інших потреб [].

1.3 Формування

раціональної структури джерел коштів підприємства

Одна найголовніших проблем фінансового

менеджменту полягає у формуванні раціональної структури джерел коштів

підприємства з метою фінансування необхідних обсягів витрат і забезпечення

бажаного рівня доходів.

Відомі два види джерел поповнення

коштів підприємства: зовнішні - за рахунок запозичень та емісії акцій - і

внутрішні - за рахунок нерозподіленого прибутку. Дані види

фінансування тісно взаємозалежні. Це не означає, тим не менш, взаємозамінності.

Так, зовнішнє боргове фінансування в жодному разі не повинен підміняти

залучення й використання власних коштів. Тільки достатній обсяг власних коштів

може забезпечувати розвиток підприємства і зміцнювати його незалежність, а

також свідчити про намір акціонерів розділяти пов'язані з підприємством ризики

та підживлювати тим самим довіру партнерів, постачальників, клієнтів і

кредиторів.

Вносячи прямий внесок у фінансування

стратегічних потреб підприємства, власні кошти одночасно стають важливим

козирем у фінансових взаєминах підприємства з усіма персонажами ринку.

Чому, наприклад, банкір, розглядаючи баланс

підприємства, перш за все звертає увагу на вже досягнуте співвідношення між

позиковими і власними коштами? Тому що в критичній ситуації саме власні засоби

здатні стати забезпеченням кредиту.

При достатніх власних засобах збільшення плеча

фінансового важеля може не супроводжуватися сильним зниженням диференціала.

Рівень ефекту фінансового важеля і дивідендні можливості підприємства

зростають. Одночасно збільшується курс його акцій і потенціал залучення нових

власних коштів. Це, у свою чергу, підвищує позикові потенції підприємства та

все починається спочатку.

Але не будемо принижувати і роль позикових

коштів в житті підприємства. Заборгованість пом'якшує конфлікт між

адміністрацією і акціонерами, зменшуючи акціонерний ризик, але загострює

конфлікт між акціонерами і кредиторами. Протистояння між акціонерами і

керівництвом підприємства породжується неоднаковим ставленням до власності.

По-перше, керівники схильні до нарощування своєї

частки в доході підприємства (престижні витрати, суперзарплати і т. п.). Навряд

чи це відповідає корінним інтересам акціонерів.

По-друге, пов'язуючи з підприємством

долю, вкладаючи в нього свій людський капітал, керівники стають більш чутливими

до мінливості доходів підприємства, ніж акціонери, яким легше диверсифікувати свої

капіталовкладення. Тому адміністрація зазвичай тяжіє до вибору менш

ризикованих, але і менш рентабельних проектів, що не виправдовують надії

акціонерів на підвищений дивіденд.

По-третє, оскільки горизонт керівників обмежений

їх присутністю на фірмі, вони часто віддають перевагу короткостроковим проектам

на шкоду довгострокової стратегії підприємства.

У ринковій економіці існують, проте,

механізми примирення цих протиріч, наприклад, система бухгалтерського обліку,

звітності та аудиту полегшує акціонерам контроль над управлінням підприємством.

Є й можливості стимулювання керівників, засновані на залученні їх до власності

(право придбання акцій або опціонів тощо). Нарешті, володіючи правом голосу,

акціонери можуть відхиляти небажані рішення адміністрації. Все це внутрішні

механізми пом'якшення конфлікту між акціонерами та адміністрацією. Але є й

зовнішні. Зокрема, фінансовий і товарний ринки і ринок праці обмежують

відхилення адміністрації від розумної лінії управління підприємством. Наявність

заборгованості змушує керівників бути гнучкими, досвідченими, спритнішими, щоб

уникнути банкрутства та звільнення. Знижуючи для себе ризик залишитися без

роботи, керівники повинні сприяти поліпшенню фінансових результатів

підприємства.

Про причини конфліктів між акціонерами і

кредиторами.

Перша причина криється в дивідендній політиці.

Збільшення дивідендів при зменшенні нерозподіленого прибутку веде до відносного

зниження власних коштів підприємства у порівнянні з позиковими. До того ж

наводять і залучення нових кредитів і випуск привілейованих акцій. Це збільшує

ризик банкіра і тягне за собою своєрідну «девальвацію» виданих їм позичок.

Друга причина пов'язана з тим, що при

надзвичайно високому рівні заборгованості у підприємства виникає підвищений

ризик банкрутства. У такій ситуації акціонери схильні йти «ва-банк», вибираючи

найбільш ризиковані проекти. Кредиторів ж це ніяк не влаштовує. Якщо до всього

цього додається тяжіння адміністрації до найменш ризикованим проектам, то

керівники підприємства виявляються не на боці акціонерів, а на боці кредиторів.

Нарешті, третя причина: якщо при

емісії облігацій нові позикові кошти залучаються на більш вигідних для

інвесторів умовах, ніж попередні, то раніше випущені облігації можуть зазнати

падіння курсу.

За ідеєю, коли співвідношення між позиковими і

власними засобами для даної юридичної особи обмежується законодавчо

встановленими нормативами ліквідності (такому регулюванню піддаються в нашій

країні в основному банки), то можливості залучення позикових коштів виявляються

звуженими. Іноді обмежують ці можливості і затверженную засновниками в

статутних документах положення. Нарешті, і це найголовніше, умови грошового та

фінансового ринків можуть стримувати свободу фінансового маневру підприємства.

Тому підприємство поза екстремальних умов не повинно повністю вичерпувати свою

позикову здатність. Завжди має залишатися резерв «позикової сили», щоб у разі

потреби покрити нестачу коштів кредитом без перетворення диференціала

фінансового важеля в негативну величину. Досвідчені фінансові менеджери в США

вважають, що краще не доводити питома вага позикових коштів у пасиві більш ніж

до 40% - до цього положення відповідає плече фінансового важеля 0,67. При

такому плечі важеля фондовий ринок зазвичай максимально оцінює курсову вартість

акцій підприємства.

У формуванні раціональної структури

джерел коштів виходять зазвичай із самої загальної цільової установки: знайти

таке співвідношення між позиковими і власними засобами, при якому вартість

акції підприємства буде найвищою. Це, у свою чергу,

стає можливим при достатньо високому, але не надмірній ефекті фінансового

важеля. Рівень заборгованості слугує для інвестора чутливим ринковим

індикатором добробуту підприємства. Надзвичайно висока питома вага позикових

коштів у пасивах свідчить про підвищений ризик банкрутства. Коли ж підприємство

воліє обходитися власними коштами, то ризик банкрутства обмежується, але

інвестори, одержуючи відносно скромні дивіденди, вважають, що підприємство не

переслідує мети максимізації прибутку, і починають скидати акції, знижуючи

ринкову вартість підприємства.

Отже, для зрілих, давно працюючих компаній нова

емісія акцій розцінюється звичайно інвесторами як негативний сигнал, а залучення

позикових коштів - як сприятливий чи нейтральний. Це, до речі кажучи, ще один

аргумент на користь того, що підприємству не варто до кінця використовувати

свою позикову здатність, необхідно зберігати резерв фінансової гнучкості, щоб

завжди мати можливість залучити кредити, позики на нормальних умовах.

Існує чотири основних способи зовнішнього

фінансування:

. Закрита підписка на акції (якщо вона

проводиться між колишніми акціонерами, то, як правило, за заниженою в

порівнянні з ринковим курсом ціною; при цьому у підприємства виникає упущена

вигода - той же витрата).

. Залучення позикових коштів у формі кредиту,

позик, емісії облігацій.

. Відкрита підписка на акції.

. Комбінація перших трьох способів. Якщо перший

спосіб виявляється неприйнятним через нестачу коштів у сьогоднішніх акціонерів

або їх ухилення від подальшого фінансування, то критерієм вибору між другим і

третім варіантами є зведення до мінімуму ризику втрати контролю над

підприємством. Аргументи за і проти різних способів зовнішнього фінансування

містяться в таблиці 1.1.

Таблиця 1.1 Переваги

та недоліки основних джерел фінансування

|

Джерела

фінансування

|

За

|

Проти

|

|

Закрита

підписка на акції

|

Контроль

за підприємством не втрачається. Фінансовий ризик зростає незначно

|

Обсяг

фінансування обмежений. Висока вартість залучення коштів

|

|

Боргове

фінансування

|

Контроль

за підприємством не втрачається. Відносно низька вартість залучених коштів

|

Фінансовий

ризик зростає. Термін відшкодування суворо визначений.

|

|

Відкрита

підписка на акції

|

Фінансовий

ризик не зростає. Можлива мобілізація великих коштів на невизначений термін

|

Може

бути втрачений контроль над підприємством. Висока вартість залучення коштів.

|

|

Комбінований

спосіб

|

Переважання

тих чи інших переваг чи недоліків у залежності від кількісних параметрів

формується структури джерел коштів

|

Якщо нетто-результат експлуатації

інвестицій у розрахунку на акцію невеликий (а при цьому диференціал фінансового

важеля звичайно негативний, чиста рентабельність власних коштів та рівень

дивіденду знижені), то вигідніше нарощувати власні кошти за рахунок емісії

акцій, ніж брати кредит: залучення позикових коштів обходиться підприємству

дорожче залучення власних коштів. Однак можливі труднощі в процесі первинного

розміщення акцій.

Якщо нетто-результат експлуатації

інвестицій у розрахунку на акцію великий (а при цьому диференціал фінансового

важеля частіше всього позитивний, чиста рентабельність власних коштів та рівень

дивіденду підвищені), то вигідніше брати кредит, ніж нарощувати власні кошти:

залучення позикових коштів обходиться підприємству дешевше залучення власних

коштів. Якщо

ж у такій ситуації вважають за краще випустити акції, то в інвесторів може

створитися помилкове враження про несприятливий фінансовий стан підприємства.

Тоді також виникають проблеми з первинним розміщенням, курс акцій підприємства

падає, що і підтверджує початкову доцільність звернення до боргового

фінансування. Дуже важливо: необхідний контроль над силою впливу фінансового та

операційного важелів у випадку їх можливого одночасного зростання.

Ці правила спочивають на двох китах:

на порівняльному аналізі чистої рентабельності

власних коштів та чистого прибутку в розрахунку на акцію за тих чи інших

варіантах структури пасивів підприємства;

на розрахунку порогового (критичного) значення

нетто-результату експлуатації інвестицій.

Граничне (критичне) значення нетто-результату

експлуатації інвестицій - це таке значення НРЕІ, при якому чистий прибуток на

акцію (або чиста рентабельність власних коштів) однакова як для варіанту із

залученням позикових коштів, так і для варіанту з використанням виключно

власних коштів. Іншими словами, на пороговому значенні НРЕІ однаково вигідно

використовувати і позикові, і власні кошти. А це означає, що рівень ефекту

фінансового важеля дорівнює нулю - або за рахунок нульового значення

диференціалу (тоді ЕР = СРСП), або за рахунок нульового плеча важеля (і тоді

позикових коштів просто немає).

Отже, граничне значення НРЕІ відповідає порогова

(критична) середня розрахункова ставка відсотка, що збігається з рівнем економічної

рентабельності активів. Надмірно обтяжливі фінансові витрати за позиковими

коштами, що виводять СРСП за порогове значення, невигідні підприємству, бо

дають йому негативний диференціал і обертаються зниженням чистої рентабельності

власних коштів та чистого прибутку на акцію [].

У цих правилах сформульовані найголовніші

критерії формування раціональної структури коштів підприємства. Кількісні

співвідношення тих чи інших джерел в цій структурі визначається для кожного

підприємства на основі вказаних критеріїв, але суто індивідуально і, більш

того, з неодмінним урахуванням ще цілої низки важливих і взаємозалежних

факторів. Серед них:

· Темпи нарощування обороту підприємства.

Підвищені темпи росту обороту вимагають і підвищеного фінансування. Це

пов'язано зі зростанням змінних, а часто і постійних витрат, майже неминучим

розбуханням дебіторської заборгованості, а також з безліччю інших самих різних

причин, в тому числі з інфляцією витрат. Тому на крутому підйомі обороту фірми

схильні робити ставку не на внутрішнє, а на зовнішнє фінансування з упором на

зростання частки позикових коштів у ньому, оскільки емісійні витрати, витрати

первинного розміщення акцій і подальші виплати дивідендів найчастіше

перевищують вартість боргових інструментів

· Стабільність динаміки обороту. Підприємство зі

стабільним обігом може дозволити собі відносно більшу питому вагу позикових

коштів у пасивах і більш значні постійні витрати;

· Рівень і динаміка рентабельності. Помічено, що

найбільш рентабельні підприємства мають відносно низьку частку боргового

фінансування в середньому за тривалий період. Підприємство генерує достатній

прибуток для фінансування розвитку та виплати дивідендів і обходиться у все

більшої і більшою мірою власними коштами. Так, власне, і має бути (але не до безконечності);

· Структура активів. Якщо підприємство має в

своєму розпорядженні значні активи загального призначення, які за самою своєю

природою здатні служити забезпеченням кредитів, то збільшення частки позикових

коштів у структурі пасиву цілком логічно. У цьому зв'язку стає зрозуміло, чому

компанії з операцій з нерухомістю можуть собі дозволити мати підвищений рівень

ефекту фінансового важеля, а вузькоспеціалізовані в техніко-економічному

відношенні підприємства змушені задовольнятися в основному власними засобами;

· Тягар оподаткування. Чим вищий податок на

прибуток, чим менше податкових пільг і можливостей використовувати прискорену

амортизацію, тим більше привабливо для підприємства боргове фінансування через

віднесення хоча б частини відсотків за кредит на собівартість. Більш того, чим

важче податки, тим болючіше підприємство відчуває недолік коштів і тим частіше

воно змушене звертатися до кредиту;

· Ставлення кредиторів до підприємства. Гра

попиту і пропозиції на грошовому і фінансовому ринках визначає середні умови

кредитного фінансування. Але конкретні умови надання цього кредиту можуть

відхилятися від середніх в залежності від фінансово-господарського становища

підприємства. Чи конкурують банкіри за право надати підприємству кредит, або

гроші доводиться вимолювати у кредиторів - ось у чому питання. Від відповіді на

нього багато в чому залежать реальні можливості підприємства щодо формування

бажаної структури коштів,

· Підходи і думки консультантів і рейтингових

агентств;

· Прийнятна ступінь ризику для керівників

підприємства. Люди, які стоять біля керма, можуть проявляти більшу чи меншу

консервативність у сенсі визначення допустимого ризику при прийнятті фінансових

рішень;

· Стратегічні цільові фінансові установки

підприємства в контексті його реально досягнутого фінансово-господарського

становища. Припустимо, наприклад, що, фірма тільки що успішно завершила

дослідницьку програму і планує отримати в найближчому майбутньому більш високий

прибуток. Проте ця нова прибуток не передбачалася інвесторами і, отже, не була

до сих пір відображена в курсі акцій. Така компанія не стане випускати нові

акції, вона віддасть перевагу фінансуватися за рахунок боргових інструментів до

тих пір, поки в дійсності не буде отримана і врахована в курсовій вартості

акцій більш високий прибуток;

· Стан ринку коротко-і довгострокових капіталів.

За несприятливої кон'юнктури на ринку грошей і капіталів часто

доводиться просто підкорятися обставинам, відкладаючи до кращих часів

формування раціональної структури джерел коштів;

· Фінансова гнучкість підприємства. Трапляється,

що підприємства відмовляються від багатообіцяючих угод через відсутність

коштів. У подібних випадках завдання фінансового менеджера полягає в тому, щоб

підприємство завжди було в змозі мобілізувати капітал, необхідний для

фінансування поточних операцій.

Здається, прийшов, нарешті, момент

припустити, що підприємство досягло раціональної структури пасиву, тобто того

співвідношення між позиковими і власними засобами, що дає найбільшу прирощення

чистої рентабельності власних коштів при прийнятній ступеня сукупного ризику. Чи

завжди можна і треба в що б те не стало зберігати цю пропорцію? Ні, і з двох

основних причин.

. Фінансування - "пульсуючий» процес.

Потреба в коштах для справді ефективного використання зумовлюється складною

інтерференцією стратегічних і тактичних цілей підприємства, станом усіх видів

ринків, просто збігом різних обставин, і далеко не завжди відповідає витончено

розрахованим цифрам. В оперативному управлінні підприємством важливо не

перетворювати заповітне співвідношення між позиковими і власними коштами в

догму, але прагнути до максимального наближення до нього хоча б у середньому за

досить тривалий період, наприклад, рік.

. Умови боргового фінансування змінюються в

часі. Відповідно змінюються і переваги підприємств у виборі тих чи інших джерел

зовнішнього фінансування. Тому не варто:

· Скупитися. Краще синиця в руці, ніж журавель у

небі. Якщо сьогоднішні умови з того чи іншого способу фінансування

представляються вигідними, треба користуватися моментом, а не чекати ще більш

вигідних умов. "Залиш перші і останні 10% кому-небудь іншому," -

радять досвідчені практики. Проте не слід і ...

· ... Сліпо слідувати чужим радам. Порадники

часто керуються зовсім не відповідають Вашим стратегічним і тактичним цілям

критеріями вибору раціонального рішення;

· Нехтувати відстеженням і передбаченням

ситуації на грошовому ринку та ринку капіталів. Важливо не упустити моменту

перелому ситуації, бо "перевертання" довгострокових тенденцій на

ринках фінансових ресурсів може підвести підприємство до зміни своїх

стратегічних пріоритетів і корінного перегляду структури джерел коштів. До

настільки серйозних речей необхідно готуватися заздалегідь

[].

1.4

Проблеми формування фінансових

ресурсів в Україні

Структурна перебудова народного господарства

України передбачає першочерговий розвиток фінансово-кредитної системи,

спрямований на забезпечення ефективного використання фінансових ресурсів

окремих підприємств. Актуальність вивчення завдання фінансування підприємства

викликана ще й відсутністю централізованого ресурсного забезпечення.

Для розв’язання проблем формування й

використання фінансових ресурсів потрібна виважена, довгострокова стратегія

держави щодо розвитку підприємства та його ролі у піднесенні національної

економіки, яка б спиралась на інтереси основних суб’єктів підприємницької

діяльності, відповідала потребам основної частини населення і відображала

реальний стан у розв’язанні основних соціально-економічних проблем у країні.

Економічно обґрунтоване використання податкових, інвестиційних та цінових

механізмів сприятиме виходу з фінансової кризи, надходженню коштів до бюджету,

збільшення доходності підприємств.

Отже, функціонування ринкової економічної

системи в Україні можливе за умови зростання ефективності використання

фінансових ресурсів. У сучасних умовах фінанси підприємств є складовою

фінансової системи держави. Використовувані ресурси, формуючи ресурсний

потенціал окремого підприємства, є часткою ресурсного потенціалу народного

господарства в цілому чи окремих його галузей. Отже, ресурсне забезпечення

окремих підприємств залежить від ресурсного насичення країни в цілому [].

Економічна категорія «ресурси» має ряд основних

особливостей:

• Потреба в ресурсах пов’язана з процесом

суспільного виробництва та створення споживчої вартості;

• Структура ресурсів динамічна й залежить

передусім від розвитку продуктивних сил і виробничих відносин;

• Використання будь-якого виду

ресурсів передбачає їх вартісне відтворення, отже, важливим є процес переходу

ресурсів із матеріально-уречевленої форми у вартісну або фінансову.

Оскільки фінанси окремого

підприємства й державні фінанси взаємопов’язані, у фінансову систему доцільно

включати фонди фінансових ресурсів, що перебувають у розпорядженні держави,

окремих господарських суб’єктів, інших фінансових інститутів і використовуються

з метою виконання економічних і соціальних функцій.

В умовах адміністративної економіки

елементами фінансової системи вважають децентралізовані фінанси (фінанси

окремих підприємств чи їх об’єднань) та централізовані фінанси (ресурси

держави). У ринкових умовах до фінансової системи доцільно

включати ресурси недержавної кредитно-банківської системи і фінансових ринків.

Відповідно до вказаних елементів можна визначають основні напрямки фінансової

реформи в Україні: економічне обґрунтування структури державного бюджету;

розвиток банківської системи, небанківських фінансових посередників та

фінансових ринків; державне регулювання фінансових розрахунків окремих

підприємств і кризи платежів.

В сучасних умовах дефiциту фiнансових ресурсiв

як на державному рiвнi, так i на рiвнi пiдприємств важливим є пошук нових видiв

доходiв (проведення прискореної амортизацiї, випуск цiнних паперiв,

приватизацiя, здача майна в оренду та iн).

Витратна форма фінансових ресурсів на противагу

дохідної, яка формується виключно за допомогою податків, різнорідніша. Серед її

компонентів, з огляду на функціональну класифікацію бюджетних витрат, можна

виділити: видатки на придбання товарів та послуг; соціальні трансфертні платежі

домогосподарствам; державні інвестиції; державні кредити, субсидії та поточні

трансферти підприємствам; заробітна плата працівників і службовців державного

сектора економіки тощо.

Таблиця 1.2 Фінансові ресурси та

чинники їх росту

|

Елементи фінансових ресурсів

|

Чинники росту

|

|

Прибуток

|

Обсяг реалізованої продукції, робіт, послуг;

рівень цін і затрат.

|

|

Амортизаційні відрахування

|

Вартість основних фондів, їх структура, норми

амортизаційних відрахувань.

|

|

Відрахування на соціальні цілі

|

Розмір фонду оплати праці. Тарифи відрахувань

на соціальні цілі.

|

|

Податок на додану вартість, акцизний збір

|

|

Податок на прибуток

|

Розмір прибутку, ставки оподаткування, пільги.

|

|

Ресурсні платежі в бюджет

|

Обсяг земельних, лісових, водних та інших

ресурсів, що залучаються в господарський оборот, ставки податків, пільги.

|

|

Доходи від зовнішньоекономічної діяльності

|

Обсяг зовнішньоторгового обороту, рівень цін і

мита.

|

|

Резервні фонди

|

Утворюються згідно законодавства.

|

|

Доходи від зовнішніх та внутрішніх позик

|

Умови проведення позик, наявність тимчасово

вільних коштів.

|

Наслідком використання грошових коштів держави

поза наявних податкових доходів стає фіскальний дефіцит.

Зміни у співвідношенні між

бюджетними та фіскальними ресурсами стали безпосереднім наслідком

систематичного зростання частки бюджетних коштів, яка спрямовується на

обслуговування внутрішнього та зовнішнього боргу і вилучається з матеріальної

бази фіскального регулювання. Ставши на шлях будування «фінансових пірамід»,

держава привела у дію механізм екстенсивного само відтворення державної

заборгованості [].

фінансовий ресурс резерв

Висновки

Отже, вважаємо, що під терміном

"фінансові ресурси суб'єктів господарювання" треба розуміти

сукупність грошових коштів, акумульованих ними у фондовій та нефондовій формі,

які застосовують для формування активів згідно з цілями діяльності.

Перехід до ринкової системи викликав

серйозні зміни всієї фінансової системи і в першу чергу її основної ланки -

фінансів підприємства . Фінансові умови господарювання притерпіли суттєвих

змін, котрі знайшли своє відображення в лібералізації економіки, зміні форм

власності, проведенні широкомаштабної приватизації, зміні умов державного

регулювання, введення системи стягнення податків з підприємств. В результаті

проведених в країні реформ з’явились: недержавний сектор економіки, сучасна

банківська система, ринки товарів і послуг, капіталу. Але головним надбанням,

на мою думку, є те, що з’явилися умови для початкового формування, так званого,

середнього класу піпдприємців . Тобто почали народжуватись вже зовсім нові або

частково реорганізовані підприємства, які мають на меті виробництво

конкурентно-спроможної продукції, а головне - це отримання високих прибутків

від своєї діяльності . А прибуток, як відомо, виступає головним джерелом

формування фінансових ресурсів підприємства, розширеного виробництва, росту

доходів підприємства і його власників. Нарешті, підприємництво чітко

орієнтоване на одержання прибутку, чим в умовах розвинутої конкуренції

досягається і задоволення суспільних потреб. Це найважливіша передумова і

причина зацікавленості в результатах фінансово-господарської діяльності.

Реалізація цього принципу на ділі залежить не тільки від наданої підприємствам

самостійності і необхідності фінансувати свої витрати без державної підтримки,

але і від тієї частки прибутку, що залишається в розпорядженні підприємства

після сплати податків. Крім того, необхідно створити таке економічне

середовище, в умовах якого вигідно виробляти товари, отримувати прибуток,

знижувати витрати. Цієї мети можна досягти лише при оптимальній організації

фінансів на підприємстві, котра дозволить не лише закріпити фінансовий стан

підприємств , але й забезпечити фінансову стабілізацію в країні

Актуальним питанням вдосконалення

фінансових відносин є питання про встановлення рацiонального спiввiдношення мiж

централiзованими i децентралiзованими фiнансовими ресурсами. Високий рiвень

податкiв та iнших обов'язкових внескiв приводить до зростання фiнансових

ресурсiв держави i зменшення, вiдповiдно, фiнансових ресурсiв пiдприємств, що

негативно вiдображається на результатах їхньої дiяльностi, пiдриває матерiальну

зацiкавленiсть у досягненнi кращих показникiв, а також сприяє вiдтоку коштiв у

тiньовий бiзнес.

Список

використаної літератури

1. Івченко А.О. Тлумачний

словник української мови. - Х. : Вид-во ФОЛІО, 2002. -

540

с.

2. Витте С.Ю. Конспект лекций о

народном и государственном хозяйстве, читанных его

императорскому высочеству вел. кн. Михаилу Александровичу

в

1900-1902 годах. - М.

: Изд-во

"Начала",

1997. - 511 с.

3. Gitman

L.J.

Principles

of managerial

finance - 12th.

ed. - Boston

: Pearson Prentice

Hall, 2009. - 932 p.

. Василик О.Д. Теорія

фінансів : підручник. - К. : Вид-во НІОС. - 2000. - 416 c.

. Коробов М.Я. Фінансово

- економічний аналіз діяльності підприємств. - К. : Вид-во "Знання".

- 2000. - 378 c.

. Фінанси підприємств :

навч. посібн. / під ред. В.В. Буряковського. - Дніпропетровськ : Вид-во

"Пороги". - 1998. - 398 c.

. Стецюк П.А. Економічна

сутність фінансових ресурсів // Фінанси України. - 2007. - № 1. - С. 134.

8. Ковалев В.В. Введение в

финансовый менеджмент. - М. : Изд-во "Финансы и статистика", 2006. -

786 с.

. Горбаньова М.М.

Формування фінансових ресурсів підприємства та ефективність їх використання //

Економіка та підприємництво : зб. наук. праць молодих учених та аспірантів. -

К. : Вид-во КНЕУ. - 2003. - Вип. 11. - С. 214-220.

. Финансы / под ред.

В.М. Родионовой. - М. : Изд-во "Финансы и статистика". - 1995. - 430 c.

. Белолипецький В.Г.

Финансы фирмы : курс лекций. - М. : Изд-во ИНФРА. - 1998. - 298 с.

. Фінанси підприємств :

підручник / А.М. Поддєрьогін, М.Д. Білик, Л.Д. Буряк та ін.: кер. кол. авт. і

наук. ред. проф. А.М. Поддєрьогін. - 7-ме вид., [без змін.]. - К. : Вид-во

КНЕУ, 2008, - 552 с.

. Филимоненков А.С.

Финансы предприятий : учебн. пособ. - К. : Вид-во "Ника-Центр,

Ольга". - 2002. - 280 с.

. Зятковський І.В.

Теоретичні засади фінансів підприємств // Фінанси України. - 2000. - № 4. - С.

25.

. Опарін В.М. Фінансові

ресурси: проблеми визначення та розміщення // Вісник НБУ. - 2000. - № 5. - С.

11.

. Опарін В.М. Фінанси

(Загальна теорія) : навч. посібн. - 2-ге вид., [перероб. і доп.]. - К. : Вид-во

КНЕУ, 2002. - 240 с.

. Кірейцев Г.Г. Фінанси

підприємств : навч. посібн. - Ж. : Вид-во ІТІ, 2002. - 269 с.

18. Завгородня

О.О., Тарасович В.М. Фіскальні ресурси держави та їх роль в активізації

інвестиційних процесів. // Фінанси України. К.: Фінанси - 2000, №3 - с.19-25.

19. Башнянин

Г.І. Фінансові системи в економіці держави. // Фінанси України. К.: Фінанси -

1999, №10 - с.51-55.

20. Петренко

Ю.В. Оптимізація джерел фінансових ресурсів підприємств. // К.: Фінанси - 2000,

№6 - с.91-95.

. Стоянова Е.С.

Фінансовий менеджмент. Російська практика. - М.: вид. "Перспектива",

1995.

22. Юрій С.І.,

Іващук І.О. Активізація інвестиційної діяльності на регіональному рівні. //

Фінанси України, К.: Фінанси - 2000, №4 - с.107-113.

. Хатачурян С.В.

Сутність фінансових ресурсів та їх класифікація // Фінанси України. - 2003. - №

4 - С. 77.