Современные способы и схемы легализации (отмывания) доходов

Содержание

Введение

. Понятие «теневая экономика»

. Современные способы и схемы

легализации (отмывания) доходов, полученных преступным путем в России

. Причины возникновения

налоговых правонарушений

Заключение

Список использованной литературы

Введение

В экономической науке есть немало

неисследованного. Но, пожалуй, трудно найти другой такой пример, когда масштабы

экономического явления и степень его изученности были бы настолько

несопоставимы. Эта проблема «теневой» экономики, которая охватывает все сферы

жизнедеятельности общества.

«Теневая» экономика является очень трудным для

исследования предметом: это феномен, который относительно легко определить, но

невозможно точно измерить, так как практически вся информация, которую удается

получить учёному-экономисту, является конфиденциальной и разглашению не

подлежит.

Теневой сектор экономики представляет интерес,

прежде всего с точки зрения всего влияния на протекание большинства обычных,

нормальных, экономических явлений процессов: формирование и распределение

дохода, торговли, инвестирования и экономического роста в целом. Это влияние

теневых отношений в России настолько велико, что представляет опасность для

экономической безопасности и суверенитета государства в целом, что совершенно

очевидна необходимость их анализа.

В последнее время термин «теневая экономика»

употребляется достаточно часто. И потому, наверное, что встречается он в ряду

таких негативных явлений, как рост преступности, ухудшение экологической

обстановки, многие считают его «новообразованием» последних лет. У других

остались смутные воспоминания о газетных публикациях, бичевавших теневую

экономику социализма. Во всех странах и при всех режимах были и есть люди,

стремящиеся делать деньги вне правого поля, вне законов.

До настоящего времени не существует единого

понятия теневой экономики, причем понятие это различно как в разных странах,

так и у разных авторов. Для каждой категории населения понятие теневой

экономики различно. Для одних это подпольные (трикотажные, кондитерские) цеха,

для других - скрытые от налоговой инспекции доходы. Для третьих - операции

«отмывания» денег. Каждый прав, но даже сумма этих ответов - далеко не полный

образ теневой экономики. Поэтому так важно разобраться, что же на самом деле

представляет собой теневая экономика.

Объект исследования - теневая экономика. Предмет

исследования - особенности теневой экономики в России. Цель исследования -

особенности теневой экономики в России. Для достижения цели необходимо решить

следующие задачи:

изучить сущность понятия «теневая экономика»;

выявить причины возникновения теневой экономики;

рассмотреть современные способы и схемы

легализации (отмывания) доходов, полученных преступным путем в России.

.

Понятие «теневая экономика»

Понятие «теневая экономика» базируется на общем

понятии «экономика», термин «экономика» происходит от греч.oikonomike -

искусство управлять хозяйством. В сущности, экономика отражает совокупность

производственных отношений, которые соответствуют конкретной общественной

среде. Так что такое теневая экономика? На этот вопрос даются самые разные

ответы.

В экономике каждой страны есть такая

составляющая, которая не укладывается в сложившиеся и узаконенные представления

о норме. Но до сих пор не устоялась терминология, характеризующая эту

составляющую. Нет конкретной ясности также в том, что конкретно включает в себя

соответствующий сектор экономики.

В различных странах используются следующие

термины: "неофициальная", "подпольная" и

"скрытая" экономика (англоязычными авторами); "подземная",

"неформальная" (во французских изданиях), "тайная",

"подводная" (в работах итальянских специалистов); "теневая"

(в немецких источниках). В зарубежной экономической и социологической

литературе нет, не только единого термина, определяющего явление, но и

однозначного понимания самого феномена.

Существует мнение, что теневая экономика - это

экономическая деятельность, противоречащая данному законодательству, то есть

она представляет собой совокупность нелегальных хозяйственных действий, которые

подпитывают уголовные преступления различной степени тяжести.

Согласно другому мнению, под теневой экономикой

понимаются не учитываемые официальной статистикой и неконтролируемые обществом

производство, потребление, обмен и распределение материальных благ.

Третья точка зрения - теневая экономика - все

виды деятельности, направленные на формирование или удовлетворение

потребностей, культивирующих в человеке различные пороки.

Каждая из указанных точек зрения по-своему

правильна и отражает в той или иной степени, наблюдающиеся в экономике реальные

процессы. Они характеризуют теневую экономику с различных сторон и по существу

не противоречат друг другу. Таким образом, теневая экономика как бы распадается

на три крупных блока:

• Неофициальная экономика. Сюда входят все

легально разрешенные виды экономической деятельности, в рамках которых имеют

место не учитываемые официальной статистикой производство услуг, товаров,

сокрытие этой деятельности от налогообложения.

• Фиктивная экономика. Это приписки, хищения,

спекулятивные сделки, взяточничество и всякого рода мошенничества, связанные с

получением и передачей денег.

• Подпольная экономика. Под ней понимаются

запрещенные законом виды экономической деятельности. Для «отмывания» денег

обычно выбираются страны, кредитно-финансовой системе которых присущи следующие

признаки:

нестабильная правовая база;

тайна коммерческих и/или банковских операций и

неопределенные законы об их регистрации;

отсутствие препятствий (или минимальные

ограничения) в отношения обмена иностранной валюты и открытия анонимных (номерных)

банковских счетов;

отсутствие налогов или низкое налогообложение

доходов иностранных корпораций.

Существует три понятия, довольно близкие по

смыслу, а в каких-то отношениях даже пересекающиеся между собой, но

одновременно обозначающие каждое свой, отличный от других, круг явлений:

«скрытая» (или «теневая»), «неформальная» (или «неофициальная») и «нелегальная»

деятельность.

«Теневая» - значит разрешенная законом

деятельность, которая официально «не показывается» или приуменьшается

осуществляющими ее субъектами с целью уклонения от уплаты налогов, внесения

социальных взносов или от выполнения определенных административных

обязанностей.

Совокупность неформальных предприятий составляет

по отношению к сектору домашних хозяйств подсектор. В него включаются «предприятия,

работающие для собственных нужд домашних хозяйств» (например, осуществляющие

собственными силами индивидуальное строительство), и «предприятия с

неформальной занятостью». К последним относятся те предприятия, на которых

отношения между работодателем и наемным работником (или между несколькими

партнерами) не закреплены формально, то есть каким-либо договором или другим

юридическим документом: отмечается, что этот подсектор может иметь особо важное

значение для развивающихся стран.

К нелегальным относятся хозяйствующие субъекты,

занятые незаконным производством или сбытом продуктов и услуг (например,

производством оружия или наркотиков, контрабандой), а также не имеющие права

заниматься осуществляемым видом деятельности (например, врачи, практикующие без

лицензии). Что касается деятельности, направленной против личности или

имущества (например, грабежей, воровства и терроризма), то она не трактуется

как трансакции и не включается в границы производства.

Таким образом, соответствующие поправки при определении

ВВП должны отражаться через следующие показатели:

. Показатели законной деятельности, скрываемой

или приуменьшаемой производителями в целях уклонения от уплаты налогов или

выполнения других оговоренных законом обязательств;

. Показатели неформальной (неофициальной

легальной) деятельности, в том числе деятельности некорпорированных

предприятий, работающих для собственных нужд и с неформальной занятостью;

. Показатели неофициальной нелегальной

деятельности, в том числе:

легальных видов деятельности, которыми

занимаются нелегально;

нелегальной деятельности, представляющей собой

запрещенные законом производство и распространение товаров и услуг, на которые

имеется эффективный рыночный спрос;

нелегальной деятельности, направленной против

личности или имущества.

Тем не менее, предпочтительным представляется

термин «теневая экономика», которым логично обозначать всякую экономическую

активность, не зарегистрированную официально уполномоченными органами.

. Современные способы и схемы легализации

(отмывания) доходов, полученных преступным путем в России

теневой экономика легализация

налоговый

Одним из главных факторов неблагоприятного

инвестиционного климата в России, препятствующих притоку иностранных инвестиций

в отечественную экономику, является отмывание денежных средств, полученных

путем совершения преступлений в экономической сфере.

Пытаясь избежать дополнительного налогового

бремени, растущего в связи сувеличением потребности государства в финансовых

ресурсах, хозяйствующие субъекты (как юридические, так и физические лица)

применяют разнообразные способы и схемы уклонения от налогообложения.

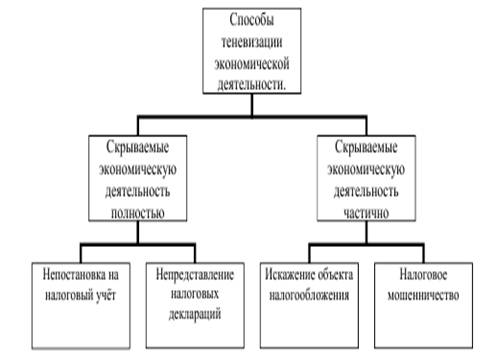

К способам, полностью скрываемым экономическую

деятельность, как показано в рис. 1, относятся способы уклонения от налогового

контроля. К данной категории относится небольшое количество способов: уклонение

от постановки на налоговый учет и непредставление налоговых деклараций. И в

том, и в другом случае деятельность хозяйствующим субъектом осуществляется, но

фактически не контролируется государством.

Применение этих способов характерно для малого

бизнеса либо индивидуальной предпринимательской деятельности и не на длительный

срок.

Больший вред приносят организации, которые на

налоговый учет встали, но налоговых деклараций не представляют. Это так

называемые фирмы-однодневки, которые используются крупными и средними

налогоплательщиками в схемах частичного сокрытия деятельности, осуществление

которых без фирм-однодневок было бы невозможным, а ущерб от применения таких

схем очень значителен.

Рис.1. Классификация способов теневизации

экономической деятельности

Способы частичного сокрытия деятельности и

уклонения от уплаты налогов подразумевают собой уменьшение налогооблагаемых баз

по соответствующему налогу. По этому принципу выделяются:

. «Зарплатные схемы», которые направлены на

снижение налоговых и социальных отчислений путем сокрытия действительного фонда

оплаты труда. Сюда относится выплата зарплаты в «конвертах», занижение и

сокрытие численности работников.

. Способы завышения себестоимости, формирующие

занижение (сокрытие) объема валового дохода предприятия.

. Способы сокрытия объемов производства и

реализации продукции.

Полученный преступным путем капитал нуждается в

легализации, способы которой различны, и на каждом из этапов легализации

преступник будет применять специфические, характерные именно для этого этапа

способы.

На первом этапе процесса легализации происходит

преобразование преступно приобретенных другими лицами средств в иностранную

валюту, ценные бумаги, золото, недвижимость. При этом широко используются

подставные физические или юридические лица. Целью данного этапа является

прерывание субъектом непосредственной связи легализуемых доходов с

преступлением, в результате которого они получены их владельцем для воспрепятствования

в дальнейшем их идентификации и конфискации со стороны государства.

Существуют специфические виды действий, которые

также направлены на обеспечение прямого доступа к денежным средствам,

полученным незаконным путем, но их особенность состоит в том, что они не

включают операции, специально направленные на сокрытие и маскировку источников

происхождения, владельцев, местонахождения, существования денежных средств, а

также планов их дальнейшего использования.

Преступник может установить дистанцию между собой

и правом собственности на нелегальные доходы, тратя их на товары и услуги,

вместо того, чтобы инвестировать их или превратить в другие фонды, удерживаемые

на длительный срок. Преступники могут тратить наличные средства в больших

размерах, либо оставляя при этом крайне скудную документацию, либо не оставляя

никакой документации, что затрудняет усилия правоохранительных органов по

восстановлению подобных операций.

Самым распространенным путем сокрытия доходов,

который затрудняет их обнаружение правоохранительными органами, является

сокрытие доходов путем сохранения их без движения. Этот путь сокрытия

преступных доходов обычно не характерен для организованной преступности или для

наркоторговцев, а больше подходит мелким преступникам.

Среди способов, характерных для первого этапа

легализации, можно назвать следующие:

. Перечисление денег на подставных лиц.

Перечисление денежных средств осуществляется главным образом на счета близких и

родственников. Хотя в организованных преступных сообществах с высокой степенью

организованности и жесткой внутренней дисциплиной денежные средства могут

помещаться и на счета лиц, не связанных какими-то родственными отношениями с

лицами, заинтересованными во временном формальном отчуждении от этих средств.

Такое перемещение средств может происходить через посредников.

. Продажа наличных денег за безналичные. Для

целей реализации указанного способа создаются фирмы, занимающиеся продажей

легальным предприятиям «черных» наличных денег за безналичные, за что таковым

предприятиям платятся определенные комиссионные в размере 1-8% от обналиченной

суммы. В качестве владельцев и руководителей подобных фирм используются

подставные лица (алкоголики, душевнобольные люди, не имеющие средств к

существованию), либо фирмы регистрируются вообще по утерянным документам.

Фиктивные фирмы функционируют обычно не более 3-х месяцев, т.е. исчезают к

моменту сдачи отчетности и уплаты налогов за первый квартал.

. Многократный перевод денег на счета

фирм-посредников. Данная схема легализации выглядит следующим образом. Фирма,

незаконно получившая денежные средства, перечисляет их посреднику, а та, в свою

очередь, следующему звену и т.д. Таким образом, на банковских счетах

фирм-посредников в течение периода от нескольких дней до месяца аккумулируется

крупная сумма, которая в дальнейшем переводится за границу. После выполнения

подобного рода действий фирмы-посредники прекращают все операции по своим

счетам. При этом фирмы всех звеньев данной цепочки являются фиктивными,

зарегистрированными на подставных лиц. Передача денежных средств через свои

расчетные счета осуществляется недолго, максимум в течение нескольких месяцев,

для затруднения следственным органам проследить всю цепочку по передаче денег,

чтобы выйти на реальных лиц, получивших деньги.

. Платежи небольшими суммами на один банковский

счет.

. Организованный обмен денег на купюры иного

достоинства или другую валюту без использования банковских счетов (так

называемые обменные сделки).

. Смешивание на многочисленных счетах потоков

легально и нелегально полученных денежных средств - обычно на предприятиях с

большим наличным оборотом (фиктивные обороты). Существует несколько вариантов

данного способа легализации:

использование в целях легализации собственной

организации;

создание для целей легализации новой

организации.

. Использование собственных или сторонних

предприятий, декларирующих легализуемые деньги в качестве выручки. Для

реализации данного способа на предприятия с большим наличным оборотом

(таксопарки, рестораны, кафе, торговые точки по продаже фруктов и овощей,

казино и т.д.) поступают денежные средства от преступной деятельности, которые

отражаются в официальной отчетности как легальная выручка.

Вторым этапом отмывания денег является

маскировка следов преступления по получению преступных доходов. Здесь

происходят избавление от основной части наличных средств и размещение их при

помощи ряда способов в коммерческие банки или перевод таких средств за границу

как заключение зарубежных легальных контрактов.

Маскировку следов необходимо рассматривать как

этап, на котором как бы законная деятельность и законные сделки помогают скрыть

преступный источник получения денег. Характерной чертой данного этапа является

смена статуса предмета легализации в процессе совершения преступления в целях

сокрытия первоначального источника происхождения преступных доходов. В

результате обрывается цепочка следов и обеспечивается анонимность имущественных

ценностей. Это и является этапом процесса отмывания денег.

Легализация преступных доходов на втором этапе

происходит через банковскую систему, предпринимательскую или иную экономическую

деятельность. Для осуществления операций на втором этапе широко используются

подставные лица и фиктивные фирмы, которые выставляют фиктивные счета, служащие

основанием для перевода денег.

Для реализации второго этапа легализации

характерны следующие способы:

. Перевод наличных денежных средств в

коммерческий банк. Для осуществления этого способа наличность перемещается в

банк для того, чтобы впоследствии денежные средства были переведены в

облигации, акции, аккредитивы, платежные поручения, а затем сняты со счетов или

переведены из одного банка в другой, чтобы еще больше замести следы.

. Перевод приобретенного за наличные деньги

имущества в другие формы активов с последующей продажей. Конкретные действия по

переводу денег в другие формы активов будут зависеть от того, используется в

целях легализации юридическое лицо или только физическое лицо. Так, один

человек в состоянии легализовать преступные доходы, приобретая, а затем

перепродавая дорогие машины, яхты, и в данном случае организация обычно

занимается крупными приобретениями недвижимости, пакетов акций или сырьевых

товаров.

. Электронный перевод денежных средств. Перевод

средств с помощью электронной системы является одним из наиболее быстрых и

широко применяемых способов маскировки следов преступления, в результате

которого были получены легализуемые средства. Преимущества электронных способов,

таких как скорость и частота операций, возможность переводов вне зависимости от

расстояний делают их для преступников очень привлекательными.

. Перевод средств в компании, зарегистрированные

в оффшорных зонах.

В самом общем виде под оффшорными зонами

понимаются страны и/или территории, осуществляющие регистрацию компаний, на

деятельность которых распространяется льготный режим налогообложения. Оффшорные

зоны дают использующим их предприятиям или компаниям следующие преимущества:

налоговые льготы, значительную свободу при ведении бухгалтерской отчетности,

практическое отсутствие валютного контроля, возможность проведения операций с

резидентами в любой иностранной валюте, списание затрат на месте, анонимность,

секретность финансовых операций (главным образом действует лишь требование

информировать власти о сомнительных операциях, связанных с наркобизнесом). При

этом внутренний рынок ссудных капиталов зоны изолируется от счетов резидентов.

Дело в том, что классический вариант оффшора предполагает хозяйственную и

финансовую деятельность в оффшорной зоне только нерезидентов.

В настоящее время для проведения операций

второго этапа легализации большую роль играют оффшорные зоны и страны с

облегченным налоговым режимом и слаборазвитой системой финансового контроля со

стороны государства.

Лица, участвующие в процессе легализации с

использованием оффшоров, для того чтобы вывезти из страны доходы, полученные от

преступной деятельности, зачастую пользуются банками, законными компаниями или

легальными предприятиями. Если удалось деньги вывезти за границу, то документы

по совершенным сделкам очень сложно обнаружить, что является затруднительным

для расследования данного преступления. По этой причине в настоящее время или

закрываются оффшорные зоны, или усиливается международный контроль участников

международной организации по противодействию легализации доходов, полученных

преступным путем, и финансированию терроризма (ФАТФ).

Третьим этапом процесса легализации денег

является последующее включение преступных доходов в легальный

гражданско-правовой оборот с целью окончательного приобретения ими видимости

легального источника происхождения. Необходимость в проведении данного этапа

возникает в случае, когда для успешного завершения второго этапа преступникам

важно иметь в своем распоряжении убедительное объяснение о якобы законном

происхождения своих средств.

Для осуществления третьего этапа легализации

преступных доходов характерны следующие способы:

. Заключение фиктивной сделки по продаже

недвижимости. Так, например, создается и регистрируется некая фирма. Эта фирма

не имеет каких-либо существенных активов, не ведет операции, покупает

определенное имущество. Затем это имущество продается, а выручка

рассматривается как законные денежные средства, приобретенные в результате

продажи имущества.

. Заключение фиктивных экспортно-импортных

контрактов. Для реализации данного способа заключаются два договора - реальный,

заключаемый с легальной фирмой, и фиктивный (с завышенной суммой сделки),

заключаемый с фирмой-посредником. По фиктивному договору деньги переводятся

фирме-посреднику, как правило, зарегистрированной в оффшорной зоне. Разница

между реальной и фиктивной ценой остается на счете фирмы-посредника в качестве

комиссионных. Необходимым условием для реализации этого способа является то,

что фирма, переводящая деньги, и фирма-посредник имеют одних и тех же

владельцев.

. Заключение договора процентного займа.

Особенной чертой этого способа является депонирование денег на счете зарубежной

фирмы. После этого фирма дает заем или выступает гарантом по банковскому

кредиту, являющемуся для покупателя легальными деньгами. В этих случаях могут

создаваться целые компании-прикрытия, при помощи которых преступное предприятие

может ссудить само себе собственные отмытые средства так, что данная операция

внешне будет выглядеть вполне законной. Таким образом, в одном из своих обличий

предприятие будет платить само себе проценты с ссуды, а в другом - указывать

сумму процентов в налоговых декларациях.

Для осуществления подобного способа характерно

следующее:

Имена фактических владельцев такого предприятия

обычно скрываются.

Такое предприятие получает заем у легальной

фирмы.

У компании-прикрытия, являющейся дочерней или

зависимой по отношению к предприятию, берется заем на сумму, немного превышающую

предыдущую.

Основная сумма законно полученного займа и

начисленные на нее проценты выплачиваются при помощи фиктивного займа.

В результате извлекаются полностью

легализованные деньги.

. Декларирование преступных доходов в качестве

выигрыша в лотереи. В этом случае преступники используют тот факт, что

лотерейные билеты не оформляются на чье-то имя, следовательно, выигравший билет

может быть обращен любым человеком в деньги, которые декларируются в качестве

выигрыша.

. Заключение сделки с занижением цены. В

качестве примера можно привести операцию с приобретением недвижимости.

Приобретается дом по заниженной цене. Разница с реальной рыночной ценой

доплачивается «черными» деньгами. После этого декларируется производство

ремонта, и здание продается по более высокой цене. В результате образуется

якобы легальный доход. Для отмывания денег могут использоваться как местные,

так и иностранные юридические и физические лица. Внутри страны может также

отмываться иностранный капитал, особенно в тех случаях, когда страна обладает

слабой системой противодействия отмыванию денег.

В настоящее время глобализация финансовых рынков

постепенно стирает границы между внутренними и внешними источниками незаконного

капитала, схемами его отмывания независимо от места преступления или получения

дохода от незаконной деятельности.

Анализируя методы и способы легализации, можно

выделить ряд специфических экономических особенностей страны, способствующих

отмыванию денег:

существование «теневой» экономики или «черного

рынка» с высокой долей неучтенных доходов;

коррупция среди государственных исполнительных,

правоохранительных и судебных органов власти на федеральном и региональном

уровне;

несовершенство нормативно-правовой базы,

устанавливающей меру и условия наступления ответственности за легализацию

доходов, полученных преступным путем; ее несоответствие международным нормам и

принципам;

несовершенство механизмов контроля и мониторинга

за деятельностью финансовых институтов;

невозможность или ограничение возможности обмена

финансовой информацией с иностранными правоохранительными органами;

неадекватная процедура учреждения финансовых и

нефинансовых институтов, открытия филиалов за пределами страны и лицензирования

финансовой активности, не учитывающая или учитывающая не в должной мере необходимость

идентификации реальных собственников/владельцев компаний (особенно когда

владение может осуществляться путем номинального держания);

законодательное закрепление тайны финансовых

операций, недостаточные требования к прозрачности финансовых операций и

собственности на активы; просчеты в регулировании валютообменных операций и

иных операций с наличными денежными средствами; широкое использование

предприятиями (банками) операций с вовлечением оффшорных компаний;

существование анонимных денежных счетов и

финансовых инструментов, включая акции и облигации, по которым допустима

выплата средств «на предъявителя»;

доступ финансовых институтов к международным

центрам торговли золотыми слитками, торговле драгоценными камнями и ценными

металлами.

К сожалению, все эти особенности в полной мере

характерны для России. Хотя в данном направлении государство старается бороться

всеми возможными средствами, но это становится с каждым годом все сложнее и

сложнее из-за внешних и внутренних негативных факторов.

На данный момент Россия занимает одно из высоких

мест среди стран мира по объему отмываемых денег, что, естественно, дает повод

задуматься о возможных последствиях легализации денежных средств, полученных

преступным путем в России. Значительный ущерб от операций по отмыванию денег

настоятельно требует принятия специальных мер на государственном уровне.

Отмывание денег может привести к снижению потока

финансовых ресурсов из западных стран для развития экономики России. В

результате наша страна как одна из самых привлекательных регионов для вливания

зарубежных инвестиций может превратиться в малоприбыльное государство.

. Причины возникновения налоговых правонарушений

Изучение причин и условий, которые способствуют

развитию налоговых правонарушений на каждом этапе формирования российского

общества, имеет огромное значение для выявления и снижения роста налоговых

правонарушений.

Совершение налоговых правонарушений как

следствие нежелания уплачивать налоги вызвано не только высоким уровнем

налогообложения в России, но и пониженной налоговой способностью организаций и

населения, негативными процессами, происходящими в экономике: замедлением

темпов роста уровня производства на почве высокой себестоимости, наличием

неснижающейся инфляции, ростом неплатежей в бюджет, недостатком оборотных

средств у хозяйствующих субъектов, вывозом и «тенизацией» капитала.

Рост числа правонарушений, устойчивое повышение

их общественной опасности свидетельствуют о неблагоприятных процессах в

обществе. Напротив, объективно зафиксированное снижение числа правонарушений,

ослабление в их структуре степени общественной опасности или вредоносности, как

правило, служат достаточно надежным показателем укрепления социальных,

экономических и политических институтов общества.

Для того чтобы раскрыть проблему выявления

причин и условий налоговых правонарушений, необходимо сказать о причинности в

целом.

Говоря о причинах налоговой преступности,

отметим, что последняя является итогом сложных социальных процессов,

возникающих при взаимодействии объективного и субъективного факторов, т.е.

реальных условий экономического, социального, политического, духовного

характера, и целенаправленной деятельности людей.

Среди причин уклонения от уплаты налогов

выделял: экономические, политические, технические и моральные причины. Однако,

надо принимать во внимание то, что налог является не только экономической, но и

юридической категорией, на мой взгляд, уместным было бы дополнить этот перечень

правовыми причинами. Экономические причины в сфере налогов и сборов,

несомненно, имеют определяющее значение. К ним относятся: падение уровня

производства, снижение доходности предприятий, вывоз капитала за рубеж.

Подавляющее большинство отечественных предприятий-налогоплательщиков используют

устаревшее оборудование, технологии, испытывают острую нехватку оборотных

средств и не могут сбыть свою неконкурентоспособную продукцию как на

внутреннем, так и на внешнем рынке. Все это приводит к возникновению взаимных

неплатежей, а затем и к снижению возможностей уплачивать налоги.

Причины экономического характера обусловлены и

самой налоговой системой. Основным источником бюджетных доходов являются

налоги, доля которых в доходной части бюджета неуклонно растет.

Бесспорно, финансовое положение

налогоплательщиков достаточно часто является определяющим фактором совершения

налоговых преступлений. В этом случае налогоплательщики сопоставляют выгоду от

уклонения от уплаты налогов и возможные отрицательные последствия. Снижение

налоговой способности субъектов налогообложения следует расценивать как одну из

важных экономических причин уклонения от уплаты налогов.

Одновременно и причиной, и следствием уклонения

от уплаты налогов следует признать внебанковский оборот наличных денежных

средств. Законодательство о налогах и сборах допускает наличную форму расчета между

предприятиями. Центральный банк РФ дал официальные разъяснения в письме от 4

декабря 2007 г. N 190-Т о предельном размере расчетов наличными деньгами в

Российской Федерации между юридическими лицами и расходов наличных денег,

поступивших в кассу юридического лица или кассу индивидуального

предпринимателя. ЦБ РФ введены ограничения расчетов наличными деньгами между

юридическими лицами по одному платежу. При этом под термином «один платеж»

понимаются расчеты наличными деньгами одного юридического лица с другим

юридическим лицом за приобретаемые товарно-материальные ценности в один день по

одному или нескольким денежным документам в сумме до 2 млн. руб.

К экономическим причинам налоговой преступности

относит:

. Ухудшение финансового положения бизнеса и населения.

Оно связано с кризисными явлениями, характерными для современной российской

экономики: падение производства, сжатие доходного потенциала, перелив рублевой

денежной массы в накопление иностранной валюты, вывоз капитала за границу.

. Проводимая налоговая политика и особенности

налоговой системы.

Важнейшим фактором является чрезмерная налоговая

нагрузка на налогоплательщиков.

Возрастание налоговой нагрузки обусловлено

множеством частных факторов, среди которых отметим:

неспособность государства обеспечить эффективный

контроль над расходами бюджета (постоянное увеличение расходов побуждает

государство повышать уровень налогообложения);

негативная практика предоставления льгот на

федеральном и особенно на местном уровне власти. Льготами пользуется ограниченное

число предприятий, следовательно, вся недобираемая сумма доходной части

перекладывается на других налогоплательщиков;

отмена инвестиционной льготы.

Значимым криминогенным фактором и причиной

теневой экономики, считает, является неэффективность налоговой политики,

направленная, прежде всего, на осуществление фискальных, а не стимулирующих

функций.

Сокрытие доходов становится естественным

способом самозащиты тех, кто стремится развивать свою финансово-хозяйственную

деятельность.

Политические причины уклонения от уплаты налогов

связаны с регулирующей функцией налогообложения: посредством его государство

проводит ту или иную социальную или экономическую политику. Лица, против

которых направлена такая политика, путем неисполнения норм налогового законодательства

оказывают определенное противодействие господствующей группе. Уровень налоговой

дисциплины зависит от общей политической ситуации в стране. В периоды резкого

обострения кризиса государственной власти в России отмечается резкое снижение

собираемости налогов из-за массового неисполнения налогоплательщиками своих

обязанностей.

К причинам технического характера относят

несовершенство форм и методов налогового контроля. Сюда можно отнести как

несовершенство внешнего контроля со стороны налоговых органов и иных

контролирующих структур, когда все технические операции осуществляются вручную,

с использованием лишь калькулятора, так и несовершенство (отсутствие)

технической оснащенности непосредственно налогоплательщиков.

Здесь же:

несовершенство применяемой налогоплательщиками

контрольно-кассовой техники (ККТ);

необеспеченность персональными компьютерами (ПК)

и программами по учету, хранению и передаче данных бухгалтерского и налогового

учета;

отсутствие на многих предприятиях

налогоплательщиков высококвалифицированных кадров, способных работать с

новейшими ПК и разработанными и предлагаемыми для внедрения налоговыми органами

программами, необходимыми для автоматизации учета первичной документации;

неприменение многими предприятиями в своей

деятельности считывающих, запоминающих и иных устройств, в том числе в связи с

их дороговизной и отсутствием подготовленных кадров по их эксплуатации и

ремонту.

К правовым факторам, способствующим увеличению

налоговых правонарушений, возможно отнести, прежде всего, несовершенство и

нестабильность законодательства о налогах и сборах. Несмотря на кодификацию

законодательства о налогах и сборах, в правоприменительной практике налоговые

органы опираются на огромное количество актов подзаконного характера:

инструкций, писем, разъяснений, исходящих не только от Федеральной налоговой

службы, но и от Минфина России, ЦБ РФ, судов и т.д. Дополнительные трудности

создают постоянно вносимые изменения в действующее законодательство о налогах и

сборах.

Правовую причину налоговых правонарушений

большинство ученых считает определяющей, первостепенной. К правовым причинам

большинство ученых исследователей относят как несовершенство и нестабильность

налогового законодательства в целом, так и несовершенство отдельных налоговых

механизмов. В настоящее время нормативно-правовая база по вопросам

налогообложения включает в себя большое число законов, указов, постановлений,

инструкций и разъяснений. Имеет место несогласованность многих налоговых

законов с ранее принятыми законодательными актами. Отдельные положения были

недостаточно сформулированы, в результате чего возникла возможность их двойного

толкования. Дополнительные трудности создают постоянно вносимые изменения в

действующее налоговое законодательство.

Наиболее неотработанным, в правовом смысле,

является механизм исчисления и уплаты налога на прибыль.

Так как, с одной стороны, сокрытие объектов

недвижимости весьма затруднительно, с другой - налоговые органы, имея

информацию от регистрирующих органов и БТИ, самостоятельно исчисляют налог на

имущество физического лица и направляют налогоплательщику извещение вместе с

квитанцией об уплате налога. В извещении указываются: объект налогообложения,

налоговый период, налоговая ставка, налогоплательщик, дата уплаты налога и

другие данные. Обязанностью налогоплательщика является только своевременно, до

указанной в квитанции по оплате налога даты, уплатить в любом банке или

кредитной организации сумму, подлежащую оплате. Правонарушаемость по уплате

налога на имущество физического лица нейтрализуется.

Постоянное ожидание повышения налогообложения

вынуждает налогоплательщиков заранее занижать объем своих налоговых

обязанностей.

При этом отмечено, что информационно-техническое

обеспечение является основой для установления тенденций налоговых

правонарушений, определения основных видов борьбы с ними и разработки наиболее

эффективных профилактических мер. А недостаточная ориентация сотрудников

налоговых органов на предупреждение административных, в том числе

административно-налоговых, правонарушений еще более негативно влияет на

административно-налоговую деликтность. Однако, административная работа в этом

направлении ограничивается в основном составлением справок пространного

характера. При этом практически отсутствует работа по изучению причин и

условий, способствующих совершению правонарушений в налоговой сфере, внесению

конкретных предложений в инстанции по их сокращению.

Следует отметить и то, что чуть ли не главным

фактором, оказывающим негативное воздействие на настроения налогоплательщиков,

являются недостатки отечественной налоговой

Отдельные авторы среди причин налоговых

правонарушений выделяют социальные условия. Социальные конфликты общего плана,

приводящие к совершению правонарушений, могут отражать как недовольство

человека своим социальным статусом, обстановкой в трудовом коллективе, так и

определяться социальным бытием человека. Например, конфликты в семье, когда

сложившаяся финансовая проблема в семейных отношениях (недостаточность денег на

неотложные нужды) может повлиять (стать мотивом) неуплаты налога, поисков путей

занижения налогооблагаемой базы и др.

Отдельные ученые выделяют следующие причины, которые

также явно носят социальный характер:

общее снижение уровня жизни, в некоторых группах

социума - ниже границы обеспечения физиологической выживаемости;

определенные детерминации в области социальной

психологии, находящие проявления в искаженных потребностях, интересах, целях,

взглядах, нравственных ценностях и правосознании лиц, совершающих

правонарушения;

разрушение традиционных для России стереотипов

поведения, общепринятых норм морали и нравственности, выражающееся в правовом

нигилизме, нравственно-психологическом состоянии налогоплательщиков,

характеризующемся негативным отношением к существующей системе налогообложения.

Вследствие исследований по вопросам выявления

причин и условий налоговых правонарушений в современном российском обществе,

можно прийти к следующему выводу, что:

среди правонарушений резко возросло количество

преступлений. Их ежегодный прирост в последние два-три года составляет 25 -

30%;

появились новые виды правонарушений, которых

ранее наша страна не знала либо они были единичными. Это нарушение порядка

совершения биржевых сделок, нарушения, связанные с созданием рынка ценных

бумаг, укрытие доходов от налогообложения;

преступность приобрела профессиональный,

организованный и, в определенной мере, международный характер.

Определяя причину правонарушений и пути ее

устранения, необходимо учитывать следующие принципиально важные

(методологические) положения:

) нельзя смешивать причину правонарушений в

целом и причину конкретного правонарушения. Причина правонарушений в целом

обусловлена комплексом, прежде всего социальных, а также личностных факторов

как внешнего, так и внутреннего порядка. Для выявления этой причины требуются

сложная аналитическая работа, учет всех криминогенных ситуаций и обстоятельств.

Причина конкретного правонарушения лежит, как правило, на поверхности и связана

с условиями, в которых оказался правонарушитель, свойствами его характера и

психики, иными словами, она носит ситуативный характер;

) следует различать причину умышленных и причину

неосторожных правонарушений, укладывающихся в схему: «Не знал об общественной

опасности и противоправности своего поведения, но должен и обязан был знать».

Правонарушения, совершенные вследствие правовой небрежности, не представляют

такой опасности, как умышленные, и основным направлением их предотвращения

должно быть правовое воспитание граждан, повышение уровня их правовой культуры.

Наибольшую опасность для личности и общества представляют умышленные

правонарушения. И речь должна идти о причине и путях устранения именно этих правонарушений;

) при объяснении правонарушений и их причины

необходимо исходить из единства социального и биологического в природе и

поведения человека.

Вопрос о природе правонарушений и их причине

имеет, помимо теоретического, и исключительно большое практическое значение,

ибо он определяет пути и средства борьбы с противоправным поведением. «Если

решающую роль играют социальные факторы, то, очевидно, и борьба эта должна

иметь, прежде всего, социальную направленность... Если же все дело в биологии

человека, придется изобретать методы медицинского воздействия на преступников,

генетического контроля».

Следует учесть и то, что: «Непосредственные

причины правонарушения следует искать в индивидуальных особенностях личности

субъекта и конкретной ситуации, в которой он находится. Напротив, причины

правонарушений в целом относятся к иному, более высокому, уровню реальной

действительности: социальным, экономическим, психологическим явлениям и

процессам, свойственным данному обществу».

На основе анализа научных источников можно

сделать вывод, что причинами и условиями налоговых правонарушений могут

являться:

несовершенство законодательства о налогах и

сборах, недостаточное теоретическое обоснование правовой базы и недостатки,

связанные с деятельностью налоговых органов (правовой и организационный

аспекты);

влияние политической и экономической ситуации в

определенный период времени (политический и экономический аспекты);

естественно-экономического характера (связанные

с желанием минимизации расходов, оптимизацией, экономией и др.);

негативное отношение налогоплательщика к

налоговой обязанности и контролирующим органам, недостаток правовой культуры

(социальный аспект);

недостаточная информированность

налогоплательщиков, недостаточное взаимодействие налоговых органов с иными государственными

органами и техническое оснащение налоговых органов (информационный аспект).

Заключение

Итак, теневая экономика - это экономическая

деятельность, противоречащая данному законодательству, то есть она представляет

собой совокупность нелегальных хозяйственных действий, которые подпитывают

уголовные преступления различной степени тяжести.

Пытаясь избежать дополнительного налогового

бремени, растущего в связи с увеличением потребности государства в финансовых

ресурсах, хозяйствующие субъекты (как юридические, так и физические лица)

применяют разнообразные способы и схемы уклонения от налогообложения

Способы частичного сокрытия деятельности и

уклонения от уплаты налогов подразумевают собой уменьшение налогооблагаемых баз

по соответствующему налогу. По этому принципу выделяются:

. «Зарплатные схемы», которые направлены на

снижение налоговых и социальных отчислений путем сокрытия действительного фонда

оплаты труда. Сюда относится выплата зарплаты в «конвертах», занижение и

сокрытие численности работников.

. Способы завышения себестоимости, формирующие

занижение (сокрытие) объема валового дохода предприятия.

. Способы сокрытия объемов производства и

реализации продукции.

Полученный преступным путем капитал нуждается в

легализации, способы которой различны, и на каждом из этапов легализации

преступник будет применять специфические, характерные именно для этого этапа

способы.

На первом этапе процесса легализации происходит

преобразование преступно приобретенных другими лицами средств в иностранную

валюту, ценные бумаги, золото, недвижимость

Вторым этапом отмывания денег является

маскировка следов преступления по получению преступных доходов.

Третьим этапом процесса легализации денег

является последующее включение преступных доходов в легальный гражданско-правовой

оборот с целью окончательного приобретения ими видимости легального источника

происхождения.

Изучение причин и условий, которые способствуют

развитию налоговых правонарушений на каждом этапе формирования российского

общества, имеет огромное значение для выявления и снижения роста налоговых

правонарушений.

Среди причин уклонения от уплаты налогов

выделял: экономические, политические, технические и моральные причины.

На основе анализа научных источников можно

сделать вывод, что причинами и условиями налоговых правонарушений могут

являться:

несовершенство законодательства о налогах и

сборах, недостаточное теоретическое обоснование правовой базы и недостатки,

связанные с деятельностью налоговых органов (правовой и организационный

аспекты);

влияние политической и экономической ситуации в

определенный период времени (политический и экономический аспекты);

естественно-экономического характера (связанные

с желанием минимизации расходов, оптимизацией, экономией и др.);

негативное отношение налогоплательщика к

налоговой обязанности и контролирующим органам, недостаток правовой культуры

(социальный аспект);

недостаточная информированность

налогоплательщиков, недостаточное взаимодействие налоговых органов с иными

государственными органами и техническое оснащение налоговых органов

(информационный аспект).

Список использованной литературы

1.

Гамза В. А. Теневая экономика и коррупция: как разорвать замкнутый круг? URL:

http://www.kreml.org/opinions/156898047 (Дата обращения14.11.2011)

.

Глушков В. В. Теневые процессы в экономике: области формирования и динамика

распространения //Вестн. Волгогр. гос. ун-та. Сер. 3, Экон.Экол. 2008. № 2 (13)

- С. 22-26

.

Нестерова Н. В. Теневая экономика и уклонение от уплаты налогов //Электронный

научный журнал «Управление экономическими системами» http://uecs.mcnip.ru № 13

УЭкС, 1/2008 URL этой статьи:

http://uecs.mcnip.ru/modules.php?name=News&file=print&sid=99

.

Официальный сайт Федеральной службы государственной статистики

http://www.gks.ru/ (Дата обращения: 12.11.2011)

.

Силантьев А. В. Специфика теневой экономики России //Известия ПГПУ

/Сектор

молодых ученых/ 2007 №3 (7) - С. 50-52

.

Федорова Е. И., Васильева Т. Ю. Налоги как фактор возникновения и развития

теневой экономики // Вестник Чувашского университета. 2006. № 6.- С. 475-478.

9. Хамидуллина Г. Р. Уклонение от уплаты налогов как фактор развития теневой

экономики и угроза экономической безопасности государства //Вестник ТГГПУ.

2008. №3 (14).