|

Монометаллические

|

Биметаллические

|

|

Медный

монометаллизм

|

Серебряный

монометаллизм

|

Золотой

монометаллизм

|

|

|

|

|

Золотомонетный

стандарт

|

Золотослитковый

стандарт

|

Золотодевизный

стандарт

|

Параллельные

валюты

|

Двойные

валюты

|

«Хромающие»

валюты

|

|

|

|

|

|

|

|

|

Биметаллизм - денежная система, при которой роль

всеобщего эквивалента закреплена за двумя металлами (серебром и золотом).

Предусматривалась свободная чеканка монет из

двух металлов и их неограниченное обращение. На рынке устанавливались две цены

на один товар. Эта система существовала в ХVI - ХVIII вв, а в ряде стран

Западной Европы действовала и в ХIХ в.

Существовали три разновидности биметаллизма:

Система параллельной валюты, когда соотношение

между золотыми и серебряными монетами, устанавливалось стихийно на рынке;

Система двойной валюты, когда соотношение

устанавливалось государством;

Система «хромающей» валюты, при которой золотые

и серебряные монеты служат законными платежными средствами, но не на равных

основаниях, так как чеканка серебряных монет производилась в закрытом порядке в

отличие от свободной чеканки золотых монет. В этом случае серебряные монеты

становятся знаком золота.

Наличие двух металлов в роли всеобщего

эквивалента вступало в противоречие с природой денег как единого товара,

осуществляющего измерение стоимости всех товаров. Эта система не обеспечивала

устойчивости денежного обращения, поскольку изменение стоимости одного из

денежных металлов приводило к колебанию цен на товары. Развитие капитализма,

требующее стабильности денежной системы, единого всеобщего эквивалента,

обусловило переход к монометаллизму.

Монометаллизм - денежная система, при которой

один денежный металл (серебро, золото) является всеобщим эквивалентом и

одновременно в обращении присутствуют другие знаки стоимости (банкноты, казначейские

билеты, разменная монета), разменные на золото.

Различают три разновидности золотого

монометаллизма: золотомонетный, золотослитковый и золотодевизный стандарты.

При золотомонетном стандарте золото выполняет

все функции денег, в обращении находятся как золотая монета, так и знаки

золота, производится свободная чеканка золотых монет с фиксированным

содержанием золота, золотые монеты свободно меняются на знаки золота по

нарицательной стоимости.

Золотомонетный стандарт, соответствующий периоду

свободной конкуренции и развития производства, кредитной системы и торговли,

характеризовался золотым обращением, свободной чеканкой монет,

беспрепятственным обменом банкнот на золото, незапрещенным движением золота

между странами. Закон денежного обращения действовал автоматически. Этот

стандарт требовал наличия золотых запасов в эмиссионных центрах. Первая мировая

война, потребовавшая больших военных затрат, вызвала рост дефицита воюющих

государств и привела к отмене золотомонетного стандарта в большинстве стран.

После окончания Первой мировой войны вводятся

урезанные формы золотого монометаллизма: золотослитковый стандарт

(Великобритания, Франция), при котором банкноты обменивались на золотые слитки,

и золотодевизный стандарт (Германия, Австрия, Дания, Норвегия и др.), при

котором банкноты обменивались на девизы (платежные средства в иностранной

валюте), разменные на золото. В результате мирового экономического кризиса

(1929 - 1933 гг.) были ликвидированы все формы золотого монометаллизма и

утвердилась система обращения бумажно-кредитных денег, не разменных на

действительные деньги.

Золотослитковый стандарт характерен тем, что

банкноты обмениваются на золотые слитки, но только при предъявлении

определенной их суммы.

Наконец, особенностью золотодевизного стандарта

было то, что банкноты обмениваются на девизы, т.е. на иностранную валюту,

разменную на золото. Важная роль золотодевизного стандарта заключалась в том,

что он закрепил валютную зависимость одних капиталистических стран от других,

что явилось основой для создания в последующем системы международных валютных

договоров и систем валютного регулирования, обеспечивающих относительную

устойчивость свободно конвертируемых валют.

С 30-х гг. в мире начинают функционировать

денежные системы, построенные на обороте неразменных кредитных денег. Это,

прежде всего, связано с действием общего экономического закона экономии

общественного труда. Эволюция денежных систем приводит к созданию все более

экономичных денежных систем, где издержки денежного оборота постоянно снижаются,

следовательно, снижаются и затраты общественного труда.

Для всех денежных систем, основанных на обороте

кредитных денежных знаков, характерно:

Вытеснение золота, как из внутреннего, так и

внешнего оборотов и оседание его в золотых резервах (в основном в банках,

золото при этом по-прежнему выполняет функцию сокровища);

Выпуск наличных и безналичных денежных знаков на

основе кредитных операций банков;

Развитие безналичного денежного оборота и

сокращение налично-денежного оборота (в среднем, в мировой экономике

соотношение между наличным и безналичным оборотами составляет 1:3);

Создание и развитие механизмов

денежно-кредитного регулирования денежного оборота со стороны государства.

Система бумажно-кредитных денег предусматривала

господствующее положение банкнот, выпускаемых эмиссионным центром страны.

В 1944 г. международная денежная система

сформировалась в рамках мировой валютной системы на валютно-финансовой

конференции ООН в Бреттон-Вудсе (США). По форме Бреттон-Вудская денежная

система представляла собой своеобразный межгосударственный золотодевизный

стандарт. Ее главными ориентирами являлись:

золото выполняло функцию мировых денег, оно

выступало средством окончательных расчетов между странами и всеобщим

воплощением общественного богатства;

кроме золота в международном платежном обороте

использовались национальная денежная единица США - доллар и английский фунт

стерлингов, имеющий более узкую сферу действия;

доллар США обменивался на золото в Казначействе

США по официально установленному соотношению, если он представлялся (с 1934 г.)

центральными банками и правительственными учреждениями стран. Цена золота на

свободных рынках складывалась на базе официальной цены США и до 1968 г. не

отклонялась от нее;

национальные денежные единицы свободно

обменивались через центральные банки на доллары и между собой по твердо

установленным Международным валютным фондом (МВФ) соотношениям. Все обратимые

национальные денежные единицы через доллар могли превратиться в золото, что

обеспечивало многосторонние расчеты между странами.

В связи с ослаблением позиций США на внешнем

рынке в результате сокращения золотых запасов страны международная денежная

система, основанная на широком использовании доллара как эталона ценности всех

денежных единиц, в 1971 - 1973 гг. потерпела банкротство: доллар перестал быть

единственной мировой резервной валютой; роль резервных валют стали выполнять

марки ФРГ, японская иена, а также СДР и ЭКЮ; был прекращен обмен с 1 августа

1971 г. доллара на золото; отменена официально долларовая цена золота.

На смену Бреттон-Вудской денежной системе пришла

Ямайская денежная система, оформленная соглашением стран - членов МВФ в

Кингстоне (о. Ямайка) в 1976 г. После ратификации странами этого соглашения в

апреле 1978 г. были внесены изменения в устав МВФ. Новая денежная система

характеризовалась следующими чертами:

а) мировыми деньгами объявлялись специальные

права заимствования в МВФ - СДР, которые становились международной счетной

единицей;

б) доллар США сохранял важное место в

международных расчетах и в валютных резервах других стран, а также продолжал

играть важную роль при расчетах условной стоимости СДР;

Как любая система, денежная система состоит из

ряда элементов:

название денежной единицы как единицы денежного

счета, необходимого для выражения цены товара;

масштаб цен;

виды денег и денежных знаков, находящихся в

обращении и являющихся законным платежным средством;

порядок эмиссии и характер обеспечения денежных

знаков, выпущенных в обращение;

методы регулирования денежного обращения.

Основные элементы денежной системы, можно видеть

на рис. 2.

|

ДЕНЕЖНАЯ

СИСТЕМА РЫНОЧНОГО ТИПА (ОБЩИЕ ОСНОВЫ)

|

|

|

ПРИНЦИПЫ

ОРГАНИЗАЦИИ ДЕНЕЖНОЙ СИСТЕМЫ

|

|

|

Наименование

денежной единицы

|

|

Порядок

обеспечения денежных знаков

|

|

Эмиссионный

механизм

|

|

Структура

денежной массы

|

|

Порядок

прогнозного планирования

|

|

Механизм

денежно-кредитного регулирования

|

|

Порядок

установления валютного курса

|

|

Порядок

кассовой дисциплины

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Рис. 2 - Элементы денежной системы.

Денежная единица - это установленный в

законодательном порядке денежный знак, служащий для соизмерения и выражения цен

всех товаров и услуг.

Как видно из рис.2, первым основополагающим

элементом денежной системы являются принципы организации системы. Под

принципами денежной системы понимаются правила, в соответствии с которыми

государство организует данную денежную систему.

По каким же принципам строится современная

денежная система рыночного типа? Рассмотрим их:

Принцип централизованного управления денежной

системой.

Принцип прогнозного планирования денежного

оборота.

Принцип устойчивости и эластичности денежного

оборота. Этот принцип заключается в том, что денежная система должна быть

организована таким образом, чтобы, с одной стороны, не допускать инфляции; с

другой - расширять денежный оборот, если возрастают потребности хозяйства в

денежных средствах, и сужать их, если уменьшаются эти потребности.

Принцип кредитного характера денежной эмиссии.

Принцип обеспеченности выпускаемых в оборот

денежных знаков. В условиях рыночной модели экономики денежные знаки

обеспечиваются находящимися в активах банков товарно-материальными ценностями,

золотом и другими драгоценными металлами, свободноконвертируемой валютой,

ценными бумагами и другими долговыми обязательствами.

Принцип неподчиненности центрального банка

правительству и подотчетности его парламенту страны.

Принцип предоставления правительству денежных

средств только в порядке кредитования.

Принцип комплексного использования инструментов

денежно-кредитного регулирования. Сущность его заключается в том, что

центральный банк не должен ограничиваться каким-либо одним инструментом денежно-кредитного

регулирования для поддержания устойчивости денежного оборота, а должен

использовать комплекс этих инструментов, иначе должного эффекта достигнуть не

удается.

Принцип надзора и контроля за денежным оборотом.

Принцип функционирования исключительно

национальной валюты на территории страны.

Принципы построения денежной системы отражаются

в других элементах денежной системы или во всей их совокупности и влияют на

них.

ГЛАВА 2.

Деньги и денежное обращение в Кыргызской Республике

.1 Предпосылки введения национальной

валюты в Кыргызстане

Проблему введения национальной валюты необходимо

рассматривать как в долгосрочном, стратегическом, так и в краткосрочном

тактическом планах.

В стратегическом плане необходимость введения

своих денег в республике была достаточно очевидна, ибо они являются атрибутом

национальной государственности и одним из механизмов обеспечения суверенитета

республики. Без них невозможно было проводить самостоятельную экономическую

политику.

Понятно, что введение национальной валюты должно

было повлечь за собой серьезные преобразования в экономической системе и

народном хозяйстве, иначе она не может служить эффективным средством обращения

и меры стоимости.

Какие же цели преследовало введение национальной

валюты в условиях экономического кризиса и свирепствующей гиперинфляции,

распада некогда единого экономического пространства на самостоятельные,

политически независимые новые государства, экономика которых находилась в

состоянии депрессии?

Первая. Уйти от зависимости рублевой зоны в

эмиссии денег от российского печатного станка и обеспечить себя наличными

средствами.

Вторая. Оградить Кыргызстан от общих

инфляционных процессов и вести такую независимую финансово-кредитную и ценовую

политику, политику в области труда и заработной платы, которые бы постоянно

стимулировали производство.

Третья. Содействовать тому, чтобы республика

стала жить «по заработанным средствам» и своим возможностям, реализовала бы

свой путь к выживанию, а в дальнейшем - и к процветанию.

мая 1993 г., в Жогорку Кенеш было внесено

предложение о введении национальной валюты. При отсутствии реального

обеспечения сома обнадеживающим моментом было то, что Международный Валютный

Фонд гарантировал материальное обеспечение кыргызских денег. После обсуждения в

Парламенте предложение было принято. 10 мая 1993 г. национальная валюта

Кыргызстана получила права гражданства.

Необходимо отметить, что национальная валюта

создавалась в соответствии с поэтапной стратегией:

В 1993 году появились первые кыргызские банкноты

- деньги переходного периода (1, 10,50 тыйынов, 1,5,20 сомов). Начиная с 1995

года, был применен метод мягкого выведения банкнот первого выпуска из обращения

(поступающие от коммерческих банков излишки касс, содержащие банкноты первого

выпуска обменивались на банкноты второго выпуска). В настоящее время банкноты

первого выпуска уже почти полностью изъяты из обращения.

В 1994 году вышли в обращение банкноты периода

стабилизации, которые отвечали принципу разумного сочетания невысокой цены и

защитных характеристик.

В 1997 году появились первые банкноты следующей

серии, обладающей высоким уровнем защиты - 5 и 10 сом.

В 2000 году появились банкноты достоинством 1

сом с улучшенными характеристиками, были выпущены в обращение банкноты 200,

500, 1000 сом. Введение банкнот высоких номиналов позволило своевременно

обеспечить спрос экономики республики на национальную валюту и значительно

снизить расходы на производство банкнот и обработку их учреждениями банковской

системы.

Очередным этапом развития национальной валюты

стал выпуск в обращение с 1 января 2008 года металлических монет: коллекционной

монеты номиналом 1 тыйын и циркуляционных монет номиналом 10, 50 тыйын, 1, 3,5

и 10 сом. Наличие мелких разменных монет позволяет легко и удобно проводить

расчеты при совершении торговых операций.

Слово «сом» в кыргызском языке имеет несколько

значений. По определению Константина Юдахина, «сом» обозначает рубль; болванка;

необработанный кусок металла; в переносном значении - цельный, сплошной,

монолитный.

В процессе работы над художественным

оформлением, выбором наименования национальной валюты использовались данные

науки, мнения ученых, экспертов, художников и других специалистов. В своем

предложении эксперты опирались на данные исторической науки. Историк А. Мокеев

заявил, что еще у енисейских кыргызов в качестве эквивалента обмена

использовалась шкура серой белки: «тыйынчычкан» по древнекыргызски - «серая

белка». Постепенно наряду с изначальным смыслом слово «тыйын» все больше

утверждалось как наименование монеты определенного достоинства. Так, в X в.

тыйын равнялся 2,5 серебрянных дирхема, а сто тыйынов составляли один сом.

Таким образом, «сом» и «тыйын» как наименования

денежной единицы и разменной монеты имеют у кыргызов давние, исторические

традиции. По-видимому, следуя этим традициям, кыргызы и в новое время называли

и кокандские, и российские деньги привычными терминами «сом» и «тыйын», хотя

раньше ходили деньги и других наименований - дирхем, тилла, таньга и др. И все

же, принятые в качестве названий кыргызской национальной валюты сом и тыйын

обоснованы как с точки зрения развития исторической семантики этих терминов,

так и в плане возрождения историко-культурных традиций самого кыргызского

народа.

Введение национальной валюты способствовало

проведению республикой самостоятельной экономической, в том числе

финансово-кредитной политики. Были проведены реформы налоговой системы,

ориентированной на поощрение предпринимательства, установилась двухуровневая

банковская система, изменились взаимоотношения республиканского и местных бюджетов,

введен жесткий контроль за расходованием бюджетных средств государственных

предприятий, развивается фондовый рынок.

2.2 История современного денежного

обращения в Кыргызской Республике

Переход от административно-командной системы

управления народным хозяйством к рыночной экономике в корне изменил

представления о теории и практике планирования и регулирования денежного

обращения. В условиях строгой централизации и плановой системы управления

народным хозяйством понятие денежного обращения связывали только с обращением

наличных денег. При плановой системе ценообразования именно в этой сфере

быстрее и сильнее всего проявлялись экономические и социальные последствия

нарушения закона денежного обращения. Это проявлялось в росте цен на товары

народного потребления, в нарастающем дефиците товаров, а, следовательно, в

снижении уровня жизни населения.

В 1993 году Правительством Кыргызской Республики

была проведена жесткая финансовая политика, основанная на либерализации цен и

внешнеэкономической деятельности, внутренней конвертируемости и стабилизации

обменного курса сома за счет валютных резервов. Однако под угрозой нарастания

платежного кризиса жесткая финансовая политика сменилась инфляционным

кредитованием предприятий. Спрос на валюту увеличился, а валютные резервы были

исчерпаны за короткий срок.

Главная задача финансовой стабилизации в 1995

году состояла в сдерживании инфляционных процессов.

С введением монетаристской политики,

направленной на ограничение денежной и кредитной массы в товарно-хозяйственном

обороте, уровень инфляции стал снижаться: 1994 г. - 187,2%, 1995 г. - 131,9%,

1996 г. - 134,9%, 1997 г. - 114,8%. Так, рост потребительских цен замедлился в

2,73 раза, с 7,26 в месяц в 1994 году до 2,65 % в 1995 году, оптовых цен - с

8,34 до 2,15 %.

Ключевую роль в снижении уровня инфляции в 1995

году сыграли следующие факторы: устойчивость валютного курса сома, замедление

роста цен на энергоресурсы, уменьшение инфляционных ожиданий.

Действие антиинфляционных факторов происходит на

фоне расширения денежной массы со II полугодия 1995 года. Так в течение всего

года спрос на деньги опережал предложение. Дефицит денег в обращении снизил

инфляционный эффект расширения денежной массы, как показано в таблице 2.

Таблица 2 - Взаимосвязь инфляции и темпа

прироста денежной массы в Кыргызской Республике в период 2007-2011 гг. (%)

|

2007

|

2008

|

2009

|

2010

|

2011

|

|

Среднемесячная

инфляция

|

25,4

|

5,55

|

2,4

|

2,9

|

|

Темп

прироста денежной массы (М2)

|

15,02

|

9,79

|

4,96

|

1,99

|

1,95

|

Комплекс проводимых реформационных акций

фактически привел к трансформации всей денежной системы в средства с кратким

сроком обращения.

2.3 Особенности организации

налично-денежного обращения в Кыргызской Республике

Налично-денежное обращение представляет собой

процесс непрерывного движения наличных денежных знаков (банкнот, казначейских

билетов, разменной монеты, других кредитных инструментов: векселей, чеков,

кредитных карточек).

Наличные деньги используются: для оплаты

товаров, работ, услуг; для расчетов, не связанных с движением товаров и услуг

(расчетов по выплате заработной платы, премий, пособий, стипендий, пенсий, по

выплате страховых возмещений по договорам страхования, при оплате ценных бумаг

и выплате дохода по ним, по платежам населения, на хозяйственные нужды, на

оплату командировок, на представительские расходы, на закупку сельхозпродукции

и т.д.).

Налично-денежный оборот страны - это часть

денежного оборота, равная сумме всех платежей, совершенных в наличной форме за

определенный период времени. Данный оборот в основном связан с поступление

денежных доходов населения и их расходованием.

Согласно Закону «О Национальном банке Кыргызской

Pecпyблики» организацию налично-денежного обращения на территории Кыргызской

Республики осуществляет центральный банк страны - Национальный банк КР. Для

этого НБКР:

разрабатывает и утверждает порядок ведения

кассовых операций банков и финансово-кредитных учреждений, деятельность которых

лицензируется и регулируется Банком Кыргызстана;

прогнозирует потребности республики в банкнотах

и монетах;

обеспечивает создание резервных фондов банкнот и

монет, размещает заказ на изготовление денежных знаков (банкнот и монет);

устанавливает общие требования для хранения,

перевозки и инкассации наличных денег для банков;

устанавливает порядок определения платежности

денежных знаков в

осуществлении платежей;

определяет признаки защиты и порядок замены

выпускаемых в обращение денежных знаков, а также порядок уничтожения

поврежденных и изъятых из обращения банкнот и монет;

применяет другие способы и механизмы

регулирования, принятые в международной практике.

Национальный банк КР по согласованию с

государственными органами определяет сумму увеличения денежной массы,

ограничивая ее приростом в реальном исчислении. Эта мера рассматривается как

важная форма борьбы с инфляцией и обеспечения стабилизации экономики.

Регулирование экономики путем воздействия на

состояние кредита и денежного обращения - составной элемент экономической

политики правительства, главными целями которой являются достижение стабильного

экономического роста, низкого уровня безработицы и инфляции, выравнивание

платежного баланса.

Для воздействия на денежно-кредитную сферу

Национальный Банк использует прежде всего способность коммерческих банков

увеличивать или уменьшать депозиты, а следовательно, денежную массу.

Национальный Банк воздействует на динамику

банковских ссуд и депозитов через систему обязательных резервов. В настоящее

время норма обязательных резервов коммерческих банков Кыргызской Республики

составляет 10 %.

Общая сумма денег в обращении на 1 апреля 2012

года составила 48339,4 млн. сом, из них 2235,1 млн. сом находились в кассах

коммерческих банков, а остальные - вне банковской системы (по сравнению с

соответствующим периодом прошлого года увеличились на 7493,3 млн. сом или на

18,3 процента).

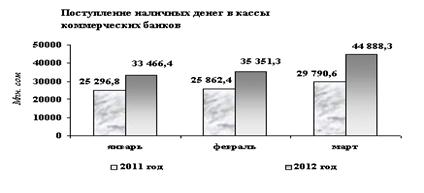

В I квартале 2012 года в кассы коммерческих

банков в целом по республике поступило 113706,0 млн. сом, по сравнению с I

кварталом 2011 года увеличилось на 32756,2 млн. сом, или на 40,5 процента.

Изменение поступлений наличных денег в кассы

учреждений коммерческих банков представлено на графике 1:

Рис. 3

Увеличение доли наличных денег в структуре

денежной массы было обусловлено превышением их роста над ростом депозитов и

свидетельствовало о росте транзакционного спроса на денежные активы - наличные

деньги и расчетные счета, обусловленного структурной перестройкой экономики в

направлении повышения доли сельского хозяйства, торговли и услуг, предприятий

малого и среднего бизнеса в структуре валовой добавленной стоимости.

Спрос на ресурсы в национальной валюте

формировался также за счет притока иностранной валюты в республику вследствие

увеличения поступлений международных трансфертов и функционирования на ее

территории иностранной военной базы.

Опережающий рост наличных денег в структуре

денежной массы по сравнению с ростом депозитов нашел отражение в сокращении

мультипликатора широких денег, среднее значение которого за январь-декабрь 2002

года составило 1,48 против 1,54 за 2001 год.

Предложение денег в 2002 году формировалось как

за счет чистых иностранных активов, так и чистых внутренних активов банковской

системы.

Рассмотрим изменения денежной массы в экономике

Кыргызской Республике в динамике на графике 2:

Рис. 4

Как показано на диаграмме (график 2) с 2007 по

2011 гг. объем денежной базы увеличивается более чем в 2.5 раза и составляет в

2011 г. 15466 млн.сом.

В качестве факторов роста денег в обращении

можно отметить повышение государственных выплат по социальному пакету,

устойчивая потребность экономики в наличных деньгах, недостаточная развитость

рынка безналичных платежных средств.

Основными направлениями по стабилизации в

денежно-кредитной сфере Кыргызской Республики являются:

Разработка более совершенных методов

прогнозирования ликвидности и инструментов денежно-кредитной политики;

Повышение гибкости, реализуемости и

эффективности инструментов открытого рынка;

Создание и совершенствование нормативной базы по

валютным операциям;

Совершенствование инфраструктуры по валютным

операциям;

Совершенствование системы управления

международными резервами.

2.4 Особенности организации

безналичных расчетов в Кыргызской Республике

Безналичные расчеты - это денежные расчеты путем

записей по счетам в банках, когда деньги списываются со счета плательщика и

зачисляются на счет получателя. Преимущественное большинство общего денежного

оборота осуществляется в безналичной форме. Это обусловлено тем, что

безналичный оборот имеет значительные преимущества перед наличным и потому

является намного эффективнее и целесообразнее как для общества в целом, так и

для каждого отдельного экономического субъекта.

Безналичные расчеты в Кыргызской Республике

осуществляются на основе межбанковских платежей. Межбанковская платежная

система Кыргызской Республики представлена гроссовой системой расчетов (ГСРРВ),

системой пакетного клиринга (СПК), системами расчетов с использованием

платежных карт, системами денежных переводов и системами трансграничных

платежей. Участниками межбанковских платежных систем в Кыргызской Республике

являлись НБКР, коммерческие банки, включая их филиалы, Центральное казначейство

Министерства финансов Кыргызской Республики и Межгосударственный банк.

В целях усиления прозрачности движения

финансовых потоков и денежного обращения, снижения доли теневой экономики, ужесточения

мер по борьбе с коррупцией, отмыванием денег, полученных преступным путем,

финансированием терроризма Правительство Кыргызской Республики постановляет:

. Министерствам, государственным комитетам и

административным ведомствам Кыргызской Республики, а также мэриям городов

Бишкек и Ош:

принять меры по переходу на сбор платежей через

счета и кассы коммерческих банков и отделения государственного предприятия

"Кыргызпочтасы" за предоставляемые работы и услуги не позднее 1

января 2007 года;

. Министерству экономики и финансов Кыргызской

Республики, Национальному банку Кыргызской Республики (по согласованию) и

Государственной налоговой инспекции при Правительстве Кыргызской Республики

разработать и в срок до 1 ноября 2006 года внести на рассмотрение Правительства

Кыргызской Республики проекты нормативных правовых актов, направленных:

на установление пороговой суммы для проведения

расчетов в наличной форме в размере 100000 (сто тысяч) сомов для любых видов

сделок. При этом, все расчеты, превышающие указанную пороговую сумму, проводить

только в безналичной форме;

. Рекомендовать коммерческим банкам

активизировать работу по следующим направлениям:

расширение сети филиалов и сберегательных касс

для обеспечения приема платежей от физических и юридических лиц;

снижение тарифов по проведению платежей

физических и юридических лиц для стимулирования роста безналичных расчетов в

экономике;

обслуживание и внедрение систем расчетов

банковскими платежными картами, дорожными чеками и другими платежными

инструментами по безналичным расчетам;

. Рекомендовать юридическим лицам и

индивидуальным предпринимателям, осуществляющим хозяйственную деятельность в

сфере торговли, общественного питания и услуг, автозаправочным станциям и

другим пунктам приема наличных денег от населения по договоренности с

коммерческими банками установить торговые терминалы по приему платежей с

использованием банковских платежных карт на условиях аренды или за свой

собственный счет. Чеки терминалов, банкоматов, выдаваемые при оплате за товары

и услуги с использованием банковских платежных карт, приравниваются к

документам, подтверждающим оплату товаров и услуг.

В 2010 г. всего через межбанковские платежные

системы ГСРРВ и СПК было проведено более 1,6 млн. платежей на общую сумму 441,3

млрд. сомов, что на 7,8 процента или на 37,2 млрд. сомов меньше, чем в 2009

году.

Количество гроссовых платежей увеличилось по

сравнению с данным показателем 2009 года на 7,0%, количество клиринговых

платежей по сравнению с показателем 2009 года уменьшилось на 54,8%.

По результатам мониторинга за системой ГСРРВ

объем ликвидных средств участников увеличился по сравнению с 4 кварталом 2011

года на 20,15 процента и составил 9,52 млрд. сомов на 1 квартал 2012 года, как

это представлено на графике снизу:

Рис. 5

В 2010 году коммерческие банки осуществляли

расширение услуг в области эмиссии и обслуживания платежных карт локальных,

международных систем и национальной системы «Элкарт».

На конец отчетного года услуги по эмиссии,

эквайрингу и расчетно-кассовому обслуживанию клиентов с использованием

банковских карт предоставляли 16 из 22 банков республики. Из них эмитентами

карт национальной системы являлись 14 банков, карты международных систем

выпускали восемь банков, карты локальных систем - три банка.

Общее количество эмитированных платежных карт

составило 225,2 тыс. штук, увеличившись за год на 34,1 процента. Значительные

темпы роста количества эмитированных банковских карт во многом обусловлены

увеличением количества банковских карт, выданных в рамках зарплатных проектов.

В результате в 2010 году было выпущено более 50 тыс. карт, из них 25,1 тыс.

карт национальной системы «Элкарт».

ЗАКЛЮЧЕНИЕ

В итоге исследования денежной системы и

денежного обращения было рассмотрено:

Организуемое и регулируемое государственными

законами денежное обращение страны, которое называется денежной системой.

Денежные системы двух типов: система

металлического обращения и система бумажно-кредитного обращения.

При системе металлического денежного обращения

выделяются два вида денежных систем: биметаллизм и монометаллизм

Различают три разновидности золотого

монометаллизма: золотомонетный, золотослитковый и золотодевизный стандарты.

Денежное обращение, представляющее собой

движение денег при выполнении ими своих функций в наличной и безналичной

формах.

Закон денежного обращения, устанавливающий

количество денег, нужное для выполнения ими функций средства обращения и

средства платежа.

Денежная масса - совокупность покупательных,

платежных и накопительных средств, обслуживающая экономические связи и

принадлежащая физическим и юридическим лицам, а также государству. Это важный

количественный показатель движения денег.

Для анализа изменений движения денег на

определенную дату и за определенный период в финансовой статистике стали

использовать сначала в экономически развитых странах, а затем и в нашей стране

денежные агрегаты Мо, М1, М2, М3, М4.

Современное устройство денежной системы

Кыргызской Республики является результатом ряда денежных реформ, проведенных в

1990-е гг.

Переход от административно-командной системы

управления народным хозяйством к рыночной экономике в корне изменил

представления о теории и практике планирования и регулирования денежного

обращения.

Комплекс проводимых реформационных акций

фактически привел к трансформации всей денежной системы в средства с кратким

сроком обращения.

В Кыргызской Республике организацию

налично-денежного обращения осуществляет Национальный банк согласно Закону

"О Национальном банке Кыргызской Pecпyблики» от 29 июля 1997 г.

Национальный банк КР по согласованию с

государственными органами определяет сумму увеличения денежной массы,

ограничивая ее приростом в реальном исчислении. Эта мера рассматривается как

важная форма борьбы с инфляцией и обеспечения стабилизации экономики.

Национальный Банк воздействует на динамику

банковских ссуд и депозитов через систему обязательных резервов. В настоящее

время норма обязательных резервов коммерческих банков Кыргызской Республики

составляет 10 %.

В финансовом секторе для повышения эффективности

необходимо определение рынком процентной ставок и распределение кредитов,

стабильность стоимости денег, здоровая и конкурентная банковская и хорошо

функционирующая платежная система. Для этих реформ необходимо основанное на

рыночных механизмах регулирование денежной массы.

Введение своей национальной валюты стало

поворотным моментом в осмыслении суверенитета и независимости, в построении

своего курса развития в реальном времени и пространстве. В этот сложный период

становления национальных экономик стран Содружества приходилось на ходу

принимать ответственейшие политические и экономические решения в условиях

развала централизованной социалистической системы.

Введение национальной валюты позволило наладить

эффективное налично-денежное обращение в республике, систематизировало процессы

выдач наличности для своевременной выплаты заработной платы, пенсий и пособий,

ограничило вывоз денег из республики. Стало возможным жёстко контролировать

общее количество денег в обращении для обеспечения потребностей республики и

предотвращения роста инфляции.

Сом - национальная валюта суверенного

Кыргызстана - внёс огромный вклад в экономическую, политическую и культурную

жизнь Кыргызской Республики и в качестве одного из символов государственности

занял своё неповторимое и достойное место среди других валют стран мира и в

богатейшем культурном наследии народов, населявших священную землю Кыргызстана

с древнейших времён и по сегодняшний день.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Закон

«Об усилении мер по переходу на безналичные расчеты в экономике Кыргызской

Республики» от 4 октября 2006 года N 718.

2. Закон

«Об электронных платежах» от 6 ноября 1999 года N 121.

. Закон

Кыргызской Республики «О национальном банке Кыргызской Республики» от 29 июля

1997 №59.

. Деньги,

кредит, банки. Экспресс-курс : учеб. пособие / под ред. О.И. Лаврушина - 3-е

изд., перераб. и доп. - М. : КНОРУС, 2009.

. Деньги,

кредит, банки: учебник / Е.Ф. Жуков, Л.М. Максимов / Под ред. Е.Ф. Жукова.2-е

изд. Перераб.-М.:ЮНИТИ-ДАНА, 2004.

. Плоских

В.М., Мокрынин В.П. История киргизов (досоветский период). Бишкек, 1992.

. У

истоков кыргызской национальной государственности. Ред. Койчуев Т.К., Плоских

В.М., Усубалиев Т.У. Бишкек: Илим, 1996.

. Койчуманов

Т. Кыргызстан на пути к будущему. Б. - 2005 г.

. Кыргызстан

в переходной экономике. Реформа №2, 2005 г.

. Основные

направления денежно-кредитной политики в 2011 году. Банковский вестник 03/ 2012

г. с. 5

. Добрынин

А.И. Экономическая теория. - СПб.: Питер, 2004. с. 211

. Бектенова

Д.Ч. Финансы и кредит Учебник для студентов экономических факультетов, АРХИ,

2007.

. Чубурова

Ж. Основные предпосылки экономического роста в Кыргызстане 2003 г.

. Отчет

по надзору за функционированием платежной системы Кыргызской Республики за 1

квартал 2012 г.

. Годовой

отчет 2010 года Национального банка КР.