Роль финансов в переходе России к рыночной экономике

Роль

финансов в переходе России к рыночной экономике

Содержание

Введение

1. Финансы Российской Федерации

1.1 Сущность и функции финансов

1.2 Финансовая система

2. Тенденции движения финансового капитала в российской экономике

Заключение

Литература

Введение

Роль финансово-кредитных рычагов управления с

совершенствованием рыночных отношений и кардинальными изменениями в экономике

России резко возрастает.

Финансы и кредит, как экономические, денежные

отношения, органически участвуют в механизме регулирования хозяйственного

процесса. С развитием предпринимательства, приватизации, конкурентоспособности

предприятий, организаций, акционерных обществ необходимо изучать теорию и

практику функционирования финансов и кредита, уметь управлять финансовыми и

кредитными ресурсами.

Формирование рыночных отношений в Российской

Федерации предопределяет необходимость создания адекватных принципов

организации финансово-кредитной системы как на макро-, так и на микроуровне.

В рыночной экономике важнейшим показателем

благосостояния государства, предпринимателей, всего населения страны является

устойчивость финансов и денежного обращения. Финансовые результаты - конечный

результат деятельности миллионов людей. Отсутствие финансовых ресурсов на

государственном уровне и на уровне предприятия свидетельствует об экономическом

кризисе общества. Для преодоления этого кризиса необходимо финансовое

оздоровление экономики государства. При этом финансы стали главным рычагом

государственного регулирования экономики в целях выхода страны из кризисного

состояния. Это подтверждает актуальность выбранной темы.

Состояние национальных финансовых систем во

многом определяет темпы и устойчивость социально-экономического развития. С

учетом высокой зависимости финансовой сферы от регулятивных действий

государства она играет едва ли не ведущую роль при политическом выборе той или

иной модели роста. Глобализация экономики и финансовых рынков еще больше

усложнила эту взаимосвязь.

В результате расширения доступа частных и

государственных компаний к глобальному рынку капитала всемирное хозяйство

превратилось в одно из фундаментальных оснований национальных экономик. В свою

очередь, развитие финансовых рынков стало более автономным; одновременно они

начали практически мгновенно транслировать импульсы, в том числе кризисные, на

все мировое хозяйство. Текущая глобальная турбулентность в немалой степени

оказалась следствием этих сдвигов, поэтому необходимо переосмыслить роль

финансовых систем в посткризисном мире.

В настоящее время, как никогда ранее, значима

сопряженность качества экономической динамики и уровня развития финансовой

системы. Несбалансированность роста ведет к обострению диспропорций в

финансовых потоках, что приводит к углублению структурных экономических

проблем. В то же время последовательная и ответственная финансовая политика,

взаимоувязанная по целям и ресурсам, способна оптимизировать темпы развития и

наполнить его новым содержанием. В таких условиях конкурентоспособность

национальной экономики в значительной мере зависит от качества финансовых

институтов, доступности их услуг для бизнеса и населения. Этим во многом

определяются комфортность инвестиционного и делового климата, возможности и

ограничения при реализации сценариев модернизации России.

Объектом курсовой работы являются финансы, их

сущность и функции.

Предмет исследования -- тенденции движения

финансового капитала в российской экономике.

1. Финансы

Российской Федерации

.1 Сущность и

функции финансов

Финансы представляют собой экономическую

категорию, существующую в различных общественно-экономических формациях. Они

имеют единую абстрактную сущность во всех формациях, но в каждой из них -

принципиально новое содержание. Сущность финансов, их роль в общественном

воспроизводстве определяются экономическим строем общества, природой и

функциями государства. Для понимания сущности этой экономической категории

необходимо рассмотреть в первую очередь историю возникновения финансовых

отношений.

Первые финансовые отношения возникли с

разделением общества на классы и появлением государства. В условиях

рабовладельчества и феодализма финансы играли незначительную роль в

формировании денежных доходов государства, так как в указанных формациях

господствовали натуральные отношения. Главными видами доходов государства в тот

период были дань, натуральные подати, сборы, различные трудовые повинности и

грабежи покоренных народов. Отличительная особенность финансов в

рассматриваемый период состояла в частноправовом принципе, поскольку казна

государства одновременно являлась и казной главы государства.

С развитием капиталистического способа

производства расширялась сфера товарно-денежных отношений. Доходы и расходы

государства постепенно отделялись от казны государя. Доля натуральных отношений

резко сократилась. На место натуральных податей пришли налоги в денежной форме.

Возник общегосударственный фонд денежных средств - бюджет, которым глава

государства не мог единолично распоряжаться. Формирование и использование

бюджета стали иметь системный характер, т.е. возникли системы государственных

доходов и расходов с определенным составом, структурой и законодательным

закреплением. Будучи связаны с формированием доходов и расходов государства,

финансы становятся выразителями стоимостных (денежных) отношений.

Вместе с тем характерной чертой этого периода

была узость финансовой системы, так как она состояла из одного звена -

бюджетного, и количество финансовых отношений было ограничено. Эти отношения

были связаны с формированием и использованием бюджета.

Таким образом, можно сделать вывод, что финансы

- объективная экономическая категория, связанная с закономерностями развития

материального производства в определенных условиях, но в роли организатора

конкретных финансовых отношений выступает государство. Государство активно

воздействует на финансы в зависимости от политического устройства, основных

задач, текущих условий и других причин. Через свою финансовую политику

государство может влиять на экономику, оказывая на нее как положительное, так и

отрицательное действие. И хотя государство своей деятельностью может активно

влиять на развитие финансовых отношений, оно не в состоянии ни создавать

финансовые отношения, ни отменять их, если отсутствуют соответствующие

объективные предпосылки.

Термин «финансы» произошел от латинского слова

«flnansia», что в переводе означает «денежный платеж». Таким образом, финансы

непосредственно связаны с деньгами. Деньги являются обязательным условием

существования финансов. Нет денег - не может быть и финансов. Однако финансы

отличаются от денег как по содержанию, так и по выполняемым функциям. Деньги -

это строго определенная экономическая категория с четко выраженной сущностью и

функциями; это особый товар, служащий всеобщим эквивалентом. Финансы - это

определенные экономические отношения, возникающие в момент движения денег,

когда происходит их передача или перечисление наличным или безналичным путем.

Например, предприятие выпустило продукцию стоимостью 1 млн руб. Здесь речь идет

о деньгах, которые являются мерой стоимости выпущенной продукции. Но к финансам

это не имеет ни малейшего отношения. Второй пример. Предприятие перечислило в

бюджет налог на добавленную стоимость в сумме 100 тыс. руб. Здесь также

участвуют деньги, но в данном случае речь идет о реальном обороте денег, об

отношениях, возникающих между предприятием и государством на основе реального

оборота. Это уже финансы. Следовательно, финансовые отношения - это, прежде

всего, денежные отношения. Однако не все денежные отношения могут

рассматриваться как финансовые. Сфера денежных отношений шире финансовых отношений.

Финансы выражают лишь такие денежные отношения, которые связаны с формированием

и использованием фондов денежных средств субъектов хозяйствования и

государства, т.е. централизованных и децентрализованных фондов денежных

средств. Источником указанных фондов являются валовой внутренний продукт и

национальный доход.

Итак, финансы - это совокупность денежных

отношений, возникающих в процессе формирования, распределения и использования

централизованных и децентрализованных фондов денежных средств в целях

выполнения функций и задач государства и обеспечения условий расширенного

воспроизводства [7].

Сущность финансов, как и любой экономической

категории, проявляется в их функциях. Финансы выполняют две основные функции:

распределительную и контрольную. Эти функции осуществляются параллельно во

времени, поскольку каждая финансовая операция включает, с одной стороны,

распределение общественного продукта и национального дохода, а с другой -

контроль за этим распределением.

Продукция, произведенная за определенный период

времени внутри страны, представляет собой валовой внутренний продукт (ВВП).

Если мы вычтем из ВВП в стоимостном выражении ту его часть, которая возмещает

затраченные средства производства, то получим национальный доход,

обеспечивающий все потребности общества (осуществление расширенного

воспроизводства, развитие непроизводственной сферы, оплата труда каждого

работника). В чистом продукте общества воплощается вновь созданная в

материальном производстве стоимость.

Объем национального дохода, создаваемого всеми

отраслями материального производства, и его отдельных частей - фонда

потребления и фонда накопления определяет темпы и пропорции развития экономики,

ее структуру.

Распределительная функция финансов связана с

распределением ВВП и его основной части - национального дохода. Без участия

финансов национальный доход не может быть распределен.

Финансовые отношения возникают на стадиях

распределения и перераспределения национального дохода. Первичное распределение

осуществляется по месту создания национального дохода, т.е. в сфере

материального производства. Например, предприятие получило выручку от

реализации. Это обезличенная денежная сумма, из которой отнюдь не вытекает

порядок ее распределения на составные элементы (возмещение израсходованных

средств производства, заработная плата, прибыль и т.д.). Распределение

происходит посредством финансов на основе ряда параметров, устанавливаемых

государством: ставок, норм, тарифов, платежей, отчислений и т.д. В результате

первичного распределения национального дохода среди участников материального

производства образуются следующие виды доходов: заработная плата рабочих,

служащих, доходы фермеров, крестьян, других категорий работников, занятых в

сфере материального производства, а также доходы предприятий сферы материального

производства.

Однако доходы, образуемые в результате

первичного распределения, не образуют общественных денежных фондов, необходимых

для развития приоритетных отраслей народного хозяйства, обеспечения

обороноспособности страны, удовлетворения материальных и культурных

потребностей населения. Поэтому необходимо дальнейшее распределение или

перераспределение национального дохода, связанное с наличием непроизводственной

сферы, в которой национальный доход не создается (просвещение, здравоохранение,

социальное страхование, управление), с межотраслевым и межтерриториальным

перераспределением средств, содержанием наименее обеспеченных слоев населения -

пенсионеров, студентов, одиноких и многодетных матерей и т.п.

Распределительные процессы имеют место и внутри

предприятия. Например, прибыль, являясь источником формирования таких

децентрализованных фондов, как фонд производственного и социального развития,

резервный фонд и др., выступает объектом распределения третьего порядка. На

этом уровне можно говорить о снижении роли государства в распределительных

отношениях (но ни в коем случае об их отмене). Предприятие самостоятельно

распределяет прибыль по децентрализованным фондам, однако формирование

резервного фонда регулируется через размер уставного капитала, минимальных и

максимальных значений прибыли, перечисляемой в данный фонд. Выбор пропорций

отчислений в фонды накопления и потребления предприятия жестко регулируют

законы рыночной экономики.

В каждой общественно-экономической формации, в

разных государствах существуют свои финансовые системы - в одних случаях более

удачно выражающие объективно существующие экономические отношения, в других -

менее удачно, однако финансы всегда выполняют распределительную функцию, так

как она связана с их сущностью и потому органически им присуща.

Другой важнейшей функцией финансов является

контрольная, которая тесно связана с распределительной. Среди огромного

многообразия финансовых отношений нет ни одного, которое не было бы связано с

контролем за формированием и использованием денежных фондов. В то же время нет

и таких финансовых отношений, которым была бы присуща только функция контроля.

С помощью финансов государство осуществляет

распределение общественного продукта не только в натурально-вещественной, но и

по стоимости. В этой связи становится возможным и необходимым контроль за

обеспечением стоимостных и натурально-вещественных пропорций в процессе

расширенного воспроизводства.

Контрольная функция финансов - это, прежде

всего, контроль рублем в процессе объективно существующих денежных отношений.

Контроль пронизывает всю систему отношений, связанных как с движением

стоимости, так и со сменой форм стоимости, и представляет собой стоимостной

контроль. Поскольку финансы выражают отношения, возникающие на основе реального

денежного оборота, то контроль рублем как функция финансов представляет собой

только контроль реального денежного оборота.

Финансы осуществляют контроль на всех стадиях

создания, распределения и использования общественного продукта и нaционального

дохода. Главное назначение контроля состоит в способствовании наиболее

рациональному использованию централизованных и децентрализованных фондов

денежных средств с целью повышения эффективности общественного производства.

Контрольная функция финансов проявляется во всей

хозяйственной деятельности предприятий. Контроль рублем ведется за

производственными и внепроизводственными затратами, соответствием этих затрат

доходам, за формированием и использованием основных фондов и оборотных средств.

Он действует на всех стадиях кругооборота средств, при финансировании и

кредитовании, проведении безналичных расчетов, во взаимоотношениях с бюджетом и

другими звеньями финансовой системы. Контроль рублем воздействует на процесс

реализации продукции, на выполнение договоров поставок, рентабельность,

прибыль, фондоотдачу, оборачиваемость оборотных средств.

Таким образом, контроль рублем стимулирует рост

доходов, рациональное и бережливое расходование средств и материальных

ценностей, побуждает предприятия устранять недостатки, улучшать хозяйственную

деятельность, повышать ее эффективность, принимать меры против

бесхозяйственности и расточительства. Особенность контроля рублем заключается в

том, что он воздействует непрерывно в процессе поступления и расходования

средств и не связан со специальными проверками и обследованиями.

Объектом контрольной функции финансов являются

финансовые показатели деятельности предприятий, организаций, учреждений.

Повышение эффективности финансового контроля во многом зависит от постановки

дела на предприятии главными бухгалтерами, работниками финансовых отделов, от

достоверности финансовой информации, соблюдения финансовой дисциплины,

правильности ведения бухгалтерского учета и отчетности. Только при таких

условиях результаты финансового контроля позволяют проанализировать и

объективно оценить положение дел и принять решения, направленные на

корректировку хода воспроизводственного процесса.

Финансовый контроль является деятельностью

особых контролирующих органов. В зависимости от субъектов, осуществляющих

финансовый контроль, различают общегосударственный, ведомственный,

внутрихозяйственный, общественный и независимый (аудиторский) финансовый

контроль.

Общегосударственный (вневедомственный)

финансовый контроль осуществляют органы государственной власти и управления

(Президент и Правительство РФ, Федеральное Собрание РФ, Министерство финансов

РФ, Министерство по налогам и сборам РФ и др.). Контролю подлежат объекты

независимо от их ведомственной подчиненности.

Общегосударственный финансовый контроль осуществляют

законодательные органы власти, финансовые, налоговые, кредитные учреждения,

госкомитеты, министерства и ведомства, отделы местных органов власти. Важнейшей

функцией законодательных органов является контроль за состоянием финансов,

расходованием государственных средств.

Ведомственный финансовый контроль осуществляют

контрольно-ревизионные отделы министерств, ведомств. Они проверяют

финансово-хозяйственную деятельность подведомственных предприятий, учреждений.

Внутрихозяйственный финансовый контроль проводят

финансовые службы предприятий, учреждений (бухгалтерии, финансовые отделы). В

их функции входит проверка производственной и финансовой деятельности

предприятия и его структурных подразделений. Общественный контроль осуществляют

неправительственные организации. Объект контроля зависит от стоящих перед ними

задач.

Независимый финансовый контроль осуществляют

аудиторские фирмы и службы. Объектом контроля является деятельность всех

экономических субъектов.

Развитие рыночных отношений и создание акционерных

форм собственности привели к необходимости создания независимого финансового

контроля - аудита. Последний представляет собой независимую экспертизу и анализ

финансовой отчетности хозяйствующего субъекта с целью определения ее

достоверности, полноты и реальности, соответствия действующему законодательству

и требованиям, предъявляемым к составлению финансовой отчетности. Аудиторство -

это принципиально новая форма контроля за финансово-хозяйственной и

коммерческой деятельностью организаций и предприятий.

Цель аудита - установление достоверности

финансовой отчетности предприятий и организаций и соответствия совершаемых ими

финансовых и хозяйственных операций действующим нормативным актам. Аудитор - не

государственный служащий, а независимый ревизор. Это профессионал, прошедший

соответствующую аттестацию и получивший лицензию на право осуществления

аудиторской деятельности. Он должен быть честным и объективным, его мнение и

заключение - непредвзятыми и беспристрастными.

Следует различать собственно аудит как контроль

и деятельность аудиторских фирм, обычно состоящая не только из проверок, но и

консультационных услуг в области финансов всем предприятиям и организациям по

договорам на платной основе.

В зависимости от целей и задач выделяются два

вида аудита: внешний и внутренний.

Внешний аудит осуществляется на платной основе

специализированными аудиторскими организациями, обладающими соответствующей

лицензией и компетенцией, по договору с государственными налоговыми или другими

органами, предприятиями, пользователями - банками, иностранными партнерами,

акционерами, страховыми обществами и т.д. В целях обеспечения единого подхода к

качеству проверок, подготовки квалифицированных кадров создаются различные

объединения аудиторских организаций: ассоциации, палаты и т.п.

Основными целями внешних аудиторских проверок

являются: проверка достоверности финансовой и бухгалтерской отчетности,

экспертиза финансово-хозяйственного состояния, оценка платежеспособности, а

также разработка рекомендаций по хозяйственной деятельности, финансовой

стратегии, налоговому планированию и т.п. Для реализации указанных целей

аудиторы проверяют состояние бухгалтерского учета и внутреннего контроля,

устанавливают соответствие финансово-хозяйственных операций законодательству,

достоверность отчетности, а также оказывают услуги по анализу

финансово-хозяйственной деятельности, консультируют и дают рекомендации в

вопросах финансового, налогового, банковского и иного законодательства.

По результатам проверок аудиторы составляют

заключение о достоверности финансовой отчетности. Это заключение подтверждает,

с одной стороны, точность и надежность представленной клиентом информации, а с

другой - благополучное (или нет) положение его дел.

Аудиторы несут ответственность за правильность

выдаваемых заключений. Кроме того, они обязаны сохранить конфиденциальность

относительно сведений, полученных аудиторами в ходе исполнения своих

обязанностей, разглашение которых может нанести клиенту материальный ущерб.

Аудиторская деятельность связана с большой ответственностью как перед

клиентами, так и перед государством. В своей деятельности аудитор

руководствуется законодательством и собственными хозрасчетными интересами, что

в условиях конкуренции в аудиторском бизнесе способствует повышению уровня

проведения ревизий и проверок.

Внутренний аудит осуществляют службы внутреннего

контроля фирм, филиалов, дочерних компаний и т.д. Эти службы нацелены на

проведение проверок по поручению руководства предприятия. Внутренний аудит

должен проводиться постоянно, своевременно воздействуя на ход коммерческих и

финансовых операций, вовремя устраняя недостатки в работе.

По срокам проведения финансовый контроль делится

на предварительный, текущий и последующий.

Предварительный финансовый контроль проводится

на стадии составления, рассмотрения и утверждения финансовых планов

предприятий, смет бюджетных организаций, кредитных и кассовых заявок,

финансовых разделов бизнес-планов, проектов бюджетов и т.д. Он предшествует

осуществлению хозяйственных операций и призван не допускать нерационального

расходования материальных, трудовых и финансовых ресурсов и тем самым

предотвращать нанесение прямого или косвенного ущерба деятельности предприятия.

Текущий финансовый контроль осуществляется в

процессе выполнения финансовых планов, в ходе самих хозяйственно-финансовых

операций. Задачей контроля является своевременная проверка правильности,

законности и целесообразности произведенных расходов, полученных доходов,

полноты и своевременности расчетов с бюджетом. Он проводится повседневно

финансовыми службами с тем, чтобы своевременно обнаружить и установить

допущенные ошибки. Оперативность и гибкость здесь имеют первостепенное

значение.

Последующий финансовый контроль организуется в

форме проверок и ревизий правильности, законности и целесообразности произведенных

финансовых операций. Основными его задачами являются выявление недостатков и

упущений в использовании материальных, трудовых и финансовых ресурсов,

возмещение нанесенного ущерба, привлечение к административной и материальной

ответственности виновных лиц, принятие мер по предотвращению в дальнейшем

случаев нарушения финансовой дисциплины.

Механизм финансового контроля совершенствуется и

развивается. Перед контролем ставятся новые задачи, направленные на финансовое

оздоровление экономики и совершенствование системы финансовых взаимосвязей в

стране.

1.2 Финансовая

система

Анализ закономерностей развития финансов в

разных условиях общественного воспроизводства свидетельствует о наличии общих

признаков в сущности финансовых отношений, что обусловлено сохранением

объективных причин и условий функционирования финансов. Среди этих условий, как

отмечалось ранее, выделяют два: развитие товарно-денежных отношений и

существование государства как субъекта этих отношений. В отличие от других

стоимостных категорий, как, например, деньги, кредит, фонд оплаты труда и

другие, финансы органически связаны с функционированием государства.

Однако наличие общих признаков в сущности всех

финансовых отношений не исключает определенных различий между ними. Это

обусловливает существование относительно обособленных сфер этих отношений в

рамках единой экономической категории финансов.

Финансовая система представляет собой

совокупность различных сфер (звеньев) финансовых отношений, каждая из которых

характеризуется особенностями в формировании и использовании фондов денежных

средств и играет различную роль в общественном воспроизводстве.

Финансовая система Российской Федерации включает

следующие звенья Финансовых отношений: государственный бюджет, внебюджетные

фонды, государственный кредит, фонды страхования. Фондовый рынок, финансы

предприятий различных форм собственности.

Все вышеперечисленные финансовые отношения можно

разбить на две подсистемы. Это общегосударственные финансы, за счет которых

обеспечиваются потребности расширенного воспроизводства на макроуровне, и

финансы хозяйствующих субъектов, используемые для обеспечения

воспроизводственного процесса денежными средствами на микроуровне.

Разграничения финансовой системы на отдельные

звенья обусловлено различиями в задачах каждого звена, а также в методах

формирования и использования фондов денежных средств. Многообразие фондов

денежных средств и соответствующих им финансовых отношений обусловило деление

их на уровни. Общегосударственные фонды принято называть централизованными, все

прочие - децентрализованными. Общегосударственные централизованные фонды

денежных средств создаются путем распределения и перераспределения

национального дохода, созданного в отраслях материального производства.

Несмотря на разграничение сферы деятельности и

применение особых способов и форм образования и использования денежных фондов в

каждом отдельном звене, финансовая система является единой, так как базируется

на едином источнике ресурсов всех звеньев данной системы.

Основой единой финансовой системы являются

финансы предприятий, поскольку они непосредственно участвуют в процессе

материального производства. Источником централизованных государственных фондов

денежных средств является национальный доход, создаваемый в сфере материального

производства.

Общегосударственным финансам принадлежит ведущая

роль в обеспечении определенных темпов развития всех отраслей народного

хозяйства, в перераспределении финансовых ресурсов между отраслями экономики и

регионами страны, между производственной и непроизводственной сферами, а также

между формами собственности, отдельными группами и слоями населения.

Эффективное использование финансовых ресурсов возможно лишь на основе активной

финансовой политики государства.

Общегосударственные финансы органически связаны

с финансами предприятий. С одной стороны, главным источником доходов бюджета

является национальный доход, создаваемый в сфере материального производства. С

другой стороны, процесс расширенного воспроизводства осуществляется не только

за счет собственных средств предприятий, но и с привлечением

общегосударственного фонда денежных средств в форме бюджетных ассигнований и

использования банковских кредитов. При недостаточности собственных средств

предприятие может привлекать на акционерной основе средства других предприятий,

а на базе операций с ценными бумагами - заемные средства. Посредством

заключения договоров со страховыми компаниями осуществляется страхование

предпринимательских рисков.

Взаимосвязь и взаимозависимость составных

звеньев финансовой системы обусловлены единой сущностью финансов.

Через финансовую систему государство

воздействует на формирование централизованных и децентрализованных денежных

фондов, фондов накопления и потребления, используя для этого налоги, расходы

государственного бюджета, государственный кредит.

Государственный бюджет является главным звеном

финансовой системы. Он представляет собой форму образования и использования

централизованного Фонда денежных средств для обеспечения функций органов

государственной власти.

Государственный бюджет является основным

финансовым планом страны, утверждаемым Федеральным собранием как закон. Через

государственный бюджет государство концентрирует у себя значительную долю

национального дохода для финансирования народного хозяйства,

социально-культурных мероприятий, укрепления обороны страны и содержания

органов государственной власти и управления. С помощью бюджета происходит

перераспределение национального дохода, что создает возможность маневрировать

денежными средствами и целенаправленно влиять на темпы и уровень развития

общественного производства. Это позволяет осуществлять единую экономическую и

финансовую политику на всей территории страны.

В условиях перехода на рыночные отношения

государственный бюджет сохраняет свою важную роль. Изменяются лишь методы его

воздействия на общественное производство путем создания иного режима

расходования бюджетных средств. В современных условиях развитие общественного

производства обеспечивается не методами бюджетного финансирования и

дотирования, а с помощью экономических методов, использование которых позволяет

перейти к финансовому регулированию экономики. Средства бюджета должны

направляться на осуществление инвестиционной политики, субсидирование

предприятий, финансирование конверсии оборонных отраслей. Расходы бюджета в

области экономики призваны способствовать формированию рациональной структуры

общественного производства, наращиванию научно-технической базы. Применяя

различные формы воздействия на экономику, государство способно существенно

изменить сложившиеся народнохозяйственные пропорции, например, ликвидировать

нерентабельные предприятия или их перепрофилировать.

Государственное регулирование экономики

позволяет существенно сократить расходы бюджета, изменить их состав и

структуру.

Важная роль государственного бюджета не

ограничивается финансированием сферы материального производства. Бюджетные

ресурсы направляются также и в непроизводственную сферу (образование,

здравоохранение, культуру и др.). За счет бюджетных и внебюджетных фондов

финансируются предприятия и учреждения социально-культурного направления.

Расходы бюджета, обусловленные реализацией социальной политики государства,

имеют огромное значение. Они позволяют государству развивать систему народного

образования, финансировать культуру, удовлетворять потребности граждан в медицинском

обслуживании, осуществлять социальную защиту.

Расходы бюджета на социально-культурные

мероприятия имеют не только социальное, но и экономическое значение, так как

представляют важнейшую часть затрат на воспроизводство рабочей силы и служат

для повышения материального и культурного уровня жизни народа.

Одним из звеньев общегосударственных финансов

являются внебюджетные фонды. Внебюджетные фонды - это средства федерального

правительства и местных властей, связанные с финансированием расходов, не

включаемых в бюджет. Формирование внебюджетных фондов осуществляется за счет

обязательных целевых отчислений, которые для обычного налогоплательщика ничем

не отличаются от налогов. Основные суммы отчислений во внебюджетные фонды

включаются в состав себестоимости и установлены в процентах к фонду оплаты

труда.

Организационно внебюджетные фонды отделены от

бюджетов и имеют определенную самостоятельность. Основными по размерам и

значению являются социальные фонды - Пенсионный фонд, Фонд социального

страхования, Государственный фонд занятости населения (с 2001 г. переходит в

разряд целевых бюджетных фондов), Федеральный фонд обязательного медицинского

страхования. Общие доходы (и расходы) всех внебюджетных фондов за последние

годы превышали 60% доходов государственного бюджета. Внебюджетные фонды имеют

строго целевое назначение, что гарантирует использование средств в полном

объеме [14].

Обособленное функционирование внебюджетных

фондов позволяет оперативно финансировать важнейшие социальные мероприятия. В

отличие от государственного бюджета расходование средств внебюджетных фондов

подлежит меньшему контролю со стороны органов законодательной власти. Это, с

одной стороны, облегчает их использование, а с другой - дает возможность

расходовать средства не в полном объеме. Поэтому в целях усиления контроля за

расходованием средств внебюджетных фондов ставится вопрос о консолидации

некоторых из них в бюджете с сохранением целевой направленности их расходов.

Государственный кредит отражает кредитные

отношения по поводу мобилизации государством временно свободных денежных

средств предприятий, организаций и населения на началах возвратности для

финансирования государственных расходов. Кредитором выступают физические и

юридические лица, заемщиком - государство в лице его органов. Дополнительные

ресурсы государство привлекает путем продажи на финансовом рынке облигаций,

казначейских обязательств и других видов государственных ценных бумаг. Данная

форма кредита позволяет заемщику направлять мобилизованные дополнительные

финансовые ресурсы на покрытие бюджетного дефицита без осуществления для этих

целей эмиссии. Государственный кредит используется также в целях стабилизации

денежного обращения в стране. В условиях инфляции государственные займы у

населения временно уменьшают его платежеспособный спрос. Из обращения изымается

избыточная денежная масса, т.е. происходит отток денег из обращения на заранее

оговоренный срок.

Использование государственного кредита

обусловлено необходимостью удовлетворения потребностей общества за счет бюджетных

доходов. Мобилизуемые временно свободные средства населения и юридических лиц

используются для финансирования экономических и социальных программ, т.е.

государственный кредит является средством увеличения финансовых возможностей

государства. На общегосударственном уровне государственные займы не выражают

конкретного целевого характера, тогда как местные органы власти могут

использовать мобилизованные средства на благоустройство городских и сельских

районов, строительство объектов здравоохранения, культурного, просветительного,

жилищно-бытового назначения.

В зависимости от заемщика государственные займы

делятся на размещаемые центральными и местными органами управления. По месту

размещения государственный кредит может быть внутренним и внешним. Исходя из срока

привлечения средств займы делятся на краткосрочные (до года), среднесрочные (от

года до 5 лет), долгосрочные (свыше 5 лет).

Мобилизация огромных финансовых ресурсов, как

следствие, дает большую государственную задолженность. Размер государственного

займа включается в сумму государственного долга страны. Государственный долг -

это вся сумма выпушенных, но не погашенных государственных займов с

начисленными по ним процентами на определенную дату или за конкретный срок.

Государственный внутренний долг Российской

Федерации означает долговое обязательство Правительства РФ, выраженное в валюте

страны, перед юридическими и физическими лицами. Формами долговых обязательств

являются кредиты, полученные Правительством РФ, государственные займы,

осуществленные посредством выпуска ценных бумаг от его имени, другие долговые

обязательства, гарантированные Правительством РФ.

Государственный внешний долг - это задолженность

по непогашенным внешним займам и невыплаченным по ним процентам. Внутренний

долг состоит из задолженности прошлых лет и вновь возникающей задолженности.

Любые долговые обязательства Российской Федерации погашаются в сроки, которые

не могут превышать 30 лет.

Обслуживание государственного долга выражается в

осуществлении операций по размещению долговых обязательств, их погашению и

выплате по ним процентов. Эти функции осуществляет Центральный банк Российской

Федерации. Затраты по обслуживанию государственного долга производятся за счет

средств республиканского бюджета Российской Федерации и превратились в один из

важнейших элементов государственных расходов. Выплаты на обслуживание

государственного долга растут очень быстро, вытесняя из бюджета другие виды

расходов.

Огромный государственный долг России, как

внутренний, так и внешний, отражает экономический и финансовый кризис в стране.

В этих условиях государство может использовать рефинансирование

государственного долга, т.е. погашение старой государственной задолженности

путем выпуска новых займов.

Контроль за состоянием государственного

внутреннего и внешнего долга Российской Федерации и за использованием кредитных

ресурсов возлагается на Счетную палату РФ.

Фонд страхования обеспечивает возмещение

возможных убытков от стихийных бедствий и несчастных случаев, а также

способствует их предупреждению. В условиях административно-командной системы

страхование было построено на началах государственной монополии. Это означало,

что только государство могло совершать операции по страхованию и давать

гарантированные обязательства по возмещению ущерба, понесенного организациями

или гражданами в результате стихийного бедствия или несчастного случая. Все

страховые операции в стране проводились Госстрахом СССР, осуществлявшим свою

работу на началах хозяйственного расчета. Государственная монополия на

имущественное и личное страхование позволяла в общегосударственном масштабе

централизовать денежные средства, предусмотренные на эти цели.

В связи с развитием рыночных отношений в 1990 г.

было покончено с государственной монополией в страховом деле. Рынок побуждает

государственные страховые организации изменять структуру и направления

деятельности в соответствии с новыми экономическими условиями. В настоящее

время наряду с государственными страховыми организациями страхование

осуществляют акционерные страховые компании, получившие лицензии на проведение

страховых операций. В отраслевом разрезе страхование делится на личное

страхование, имущественное страхование, страхование ответственности. С

переходом к рыночным условиям хозяйствования, для которых характерно увеличение

степени страхового риска, появилась еще одна отрасль страхования - страхование

предпринимательских рисков. При этом страхование может быть добровольным и

обязательным.

Многие страховые компании не имеют четкой

специализации по направлениям страхования. Успешно работают такие акционерные

страховые общества, как АСКО, Ингосстрах, Росно и другие страховые компании.

Ведущую роль на страховом рынке занимает Российская государственная страховая

компания (Росгосстрах). Среди звеньев финансово-кредитной системы фондовый

рынок занимает особое место. Его можно выделить в звено, так как фондовый рынок

- это особый вид финансовых отношений, возникающих в результате купли-продажи

специфических финансовых активов - ценных бумаг.

Задача фондового рынка - обеспечение процесса перелива

капитала в отрасли с высоким уровнем дохода. Фондовый рынок служит для

мобилизации и эффективного использования временно свободных денежных средств.

Его особенность заключается в том, что участники фондового рынка рассчитывают

на получение более высокого дохода по сравнению с вложением денег в банк.

Вместе с тем обратной стороной повышенного дохода оказывается повышенный риск.

Принципы использования финансовых ресурсов на фондовом рынке зависят от видов

ценных бумаг, в которые они вложены, и от типов операций с ценными бумагами.

Финансы предприятий различных форм собственности

являются основой единой Финансовой системы страны. Они обслуживают процесс

создания и распределения общественного продукта и национального дохода и

являются главным фактором формирования централизованных денежных Фондов. От

состояния финансов предприятий зависит обеспеченность централизованных денежных

фондов финансовыми ресурсами. Активное использование финансов предприятий в

процессе производства и реализации продукции не исключает участия в этом

процессе бюджета, банковского кредита, страхования.

В условиях рыночной экономики на основе

хозяйственной и финансовой независимости предприятия осуществляют свою

деятельность на началах коммерческого расчета, целью которого является обязательное

получение прибыли. Они самостоятельно распределяют выручку от реализации

продукции, формируют и используют фонды производственного и социального

назначения, изыскивают необходимые им средства для расширения производства

продукции, используя кредитные ресурсы и возможности финансового рынка.

Развитие предпринимательской деятельности способствует расширению

самостоятельности предприятий, освобождению их от мелочной опеки со стороны

государства и вместе с тем повышению ответственности за фактические результаты

работы.

2. Тенденции

движения финансового капитала в российской экономике

Проблемы определения сущности и направлений

движения финансового капитала являются одними из наиболее актуальных в

экономической теории на протяжении столетия. Финансовый капитал, служа основой

экономического развития, постоянно трансформирует свою сущность в зависимости

от эволюции экономической системы в целом. Российский финансовый рынок, будучи

высоко волатильным и зависимым от состояния мировой финансовой системы, испытывает

в настоящий момент трудности трансформации финансового капитала. Имеющиеся в

наличии многих субъектов экономики финансовые ресурсы в основном претерпевают

спекулятивное обращение, минующее сферы материального производства. В связи с

этим проблема исследования указанных процессов является чрезвычайно актуальной

и своевременной.

Впервые определение финансового капитала в

истории экономической мысли было предложено Р. Гильдфердингом. Однако Б.Е.

Бондаревский, отмечая, что современные авторы «далеко отошли» от этого

определения, характеризуя с помощью данного понятия новые явления в развитии

современного ему капитализма, подчеркнул: «Банковский капитал, следовательно,

капитал в денежной форме, который таким образом в действительности превращен в

промышленный капитал, я называю финансовым капиталом» [1].

Критикуя концепцию Р. Гильдфердинга, В.И. Ленин

определил сущность финансового капитала следующим образом: «Концентрация

производства; монополии, вырастающие из нее; слияние или сращивание банков с

промышленностью - вот история возникновения финансового капитала и содержание

этого понятия» [3]. Сращивание банковских и промышленных монополий происходит в

различных формах, что связано с новыми операциями банков в эпоху империализма:

ведение текущих счетов, осуществление расчетов и платежей клиентов,

краткосрочного и долгосрочного кредитования, трастового дела, взаимного участия

в акционерном капитале и личной унии. Личная уния - практика взаимного

представительства финансовыми магнатами в органах управления различных

компаний. Наиболее тесные связи промышленных и банковских монополий

осуществляются через совместное владение ценными бумагами.

Образование финансового капитала не означает,

что все промышленные монополии сращиваются со всеми банковскими монополиями.

Определенные промышленные концерны имеют наиболее тесные связи с отдельными

банковскими монополиями и поэтому финансовый капитал представлен рядом групп

сросшихся между собой промышленных, банковских и прочих монополий. Конкретной

формой организации финансового капитала становится финансово-промышленная

группа (ФПГ).

Первоначально крупнейшие

финансово-монополистические группы формировались вокруг крупнейших фамильных

состояний финансовых магнатов, например таких, как Рокфеллеры, Морганы, Дюпоны,

Меллоны и т.д. Затем финансово-монополистические группы все больше стали

тяготеть к определенным территориям, объединяя различные финансовые капиталы

различных семейных кланов (калифорнийская, чикагская ФМГ, и т.д.) [4].

Важная черта современных финансовых групп

капиталистических стран заключается в их перерастании через национальные рамки.

Развитие международных и банковских монополий приводит к усилению связей между

ними и возникновению международных финансовых групп. Международные концерны

развиваются не только посредством открытия филиалов или приобретения

контрольных пакетов акций (с 1960-хгг. наиболее характерными формами становятся

слияния, кооперация и различного рода объединения монополий различных стран).

Трансформация взглядов на сущность финансового

капитала связана с появлением резвых участников финансового рынка и развитием

самих финансовых рынков в различных странах мира. Соответственно, в зависимости

от специфики финансовой системы того или иного государства можно говорить и о

специфике определения сущности категории «финансовый капитал». Что касается

российской экономики, то среди различных финансовых институтов неоспоримое

превосходство наблюдается за банковскими структурами. Такие новые для России

участники финансовых рынков, как инвестиционные фонды различной направленности

(венчурные, паевые и т.д.) не играют решающей роли в перемещении финансовых

ресурсов между отдельными секторами экономики и отдельными предприятиями.

Соответственно, частично определение Р. Гильдфердинга остается актуальным и в

настоящий момент. финансы капитал контроль

Что касается второй составляющей данного

определения - его превращения в промышленный капитал, то в связи с изменением

структуры современной экономики можно говорить о расширении направлений

использования финансового капитала. Одним из крупнейших потребителей финансовых

ресурсов становятся организации сферы услуг, занимающиеся разработкой

нематериальных продуктов. Капитализация многих таких компаний в мировой

экономике значительно превышает традиционные промышленные предприятия.

На основе сказанного нельзя не согласиться с

точкой зрения Е.П. Плотниковой, согласно которой природа финансового капитала и

его функции в рыночной экономике конкретизируются и видоизменяются в

соответствии с тем или иным этапом развития капитализма и рыночной экономики.

Исследователи А. Бузгалин и А. Колганов, следуя

логике К. Маркса, называют такой капитал фиктивным, подразумевая под этим не

то, что капитал нереален, а то, что перед нами реальность особого рода. Такой

капитал по своей природе как качественно, так и количественно не определен.

Такому финансовому капиталу свойственны постоянная смена субъекта собственности

и размытость.

Рассмотрим особенности структуры финансового

капитала в российской экономике. Необходимо отметить, что с 1998г. в России

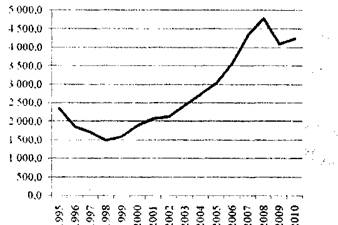

происходит постепенное накопление основного капитала (рис. 1).

Рис. 1. Валовое

накопление основного капитала с 1995 по 2010г. (в ценах 2003 г. - в млрд руб.,

в ценах до 1998 г. - в трлн руб.)

Однако для того чтобы понять структуру

финансового капитала, необходимо проанализировать ряд других макроэкономических

показателей.

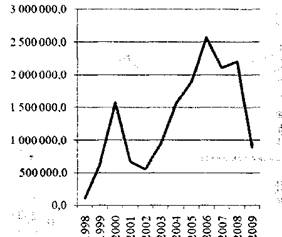

В частности, анализ динамики чистого

кредитования экономики показывает, что даже в текущих ценах (без учета

инфляционных процессов) в последние годы этот показатель резко снизился, что

говорит о недостаточной эффективности процесса трансформации накопленного

капитала с использованием финансовых структур (рис. 2).

Рис. 2. Динамика

чистого кредитования с 1998 по 2009 г., млрд руб. (до 1998 г. - в трлн руб.)

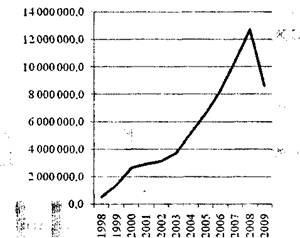

Так динамика приведенного показателя значительно

отличается от показателя валовых сбережений в экономике (рис. 3).

Рис. 3. Валовое

сбережение в российской экономике с 1998 по 2009г.. млрд руб. (до 1998 г. - в

трлн руб.)

Валовые сбережения в экономике неуклонно росли

на протяжении последнего десятилетия (за исключением периода мирового

экономического кризиса), в то время как чистое кредитование было подвержено значительным

колебаниям. Даже в кризисный период объемы сбережений упали в гораздо меньшей

степени, чем объемы чистого кредитования.

Это может говорить о неэффективности механизма

трансформации сбережений в инвестиции в российской экономике. Несмотря на значительное

количество финансовых структур и обширную сеть их функционирования по всей

стране, вопросы эффективного использования привлеченных средств остаются

открытыми.

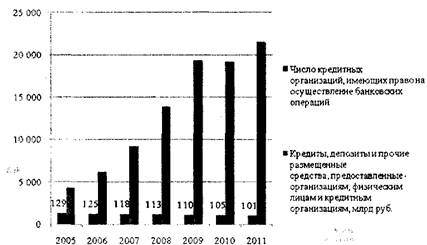

По-прежнему среди различных субъектов

финансового рынка наиболее влиятельными в российской экономике остаются банки

(рис. 4).

Рис. 4. Отдельные

показатели деятельности кредитных организаций в России с 2005 по 2011 г.

Анализ деятельности кредитных организаций на

территории России показывает, что они последовательно наращивают объем

кредитования российской экономики. В то же время эти объемы несоизмеримо малы с

объемами финансовых ресурсов, обращающихся в экономике. В первую очередь речь

идет о спекулятивной деятельности крупных участников рынка ценных бумах.

Известно, что в период кризиса во второй половине 2008 г. значения крупнейших

фондовых индексов страны упали до 70%, что во многом было обусловлено оттоком

спекулятивных денег из страны.

Таким образом, на основании изложенного можно

сделать некоторые выводы. В российской экономике, несмотря на определенный

прогресс в валовом сбережении финансовых ресурсов с конца 1990-х гг., все еще

нельзя говорить о стабильном приросте финансового капитала страны. Значительные

объемы денежных средств не связаны как с традиционной сферой материального

производства, так и не обслуживают процессы развития нематериальной сферы,

служа лишь инструментом спекулятивного обогащения их владельцев. В том числе к

таким владельцам относятся и многие банковские структуры страны. Обозначенная

проблема является весьма актуальной и требует дополнительного осмысления с

точки зрения выработки конкретных механизмов трансформации сбережений в

инвестиции.

Заключение

Один из уроков текущего мирового кризиса

следующий: в условиях глобализации многократно возрастает потенциал развития

сильных финансовых систем, обеспечивая притяжение новых капиталов, посредников

и реципиентов инвестиций и создавая условия для их превращения в мировые

финансовые центры. В периоды повышения деловой активности в таких центрах

формируются основные мировые потоки капитала, а в периоды кризисов они

становятся «тихой гаванью» для мировых капиталов, уходящих от возрастающих

рисков. Глобализация резко сокращает период суверенного существования слабых

национальных систем, превращая их в периферию современного финансового мира.

Если финансовая система России подойдет к

следующему глобальному кризису более слабой, чем ее основные конкуренты, то она

может его не пережить. Поэтому задачи модернизации российской финансовой системы

необходимо решить в ближайшие пять-семь лет. Мы не имеем права дальше

откладывать реформы; но при этом у нас нет и права на ошибки - уже не будет

времени их исправить.

Литература

1. Акимова

О.Е. Тенденции движения финансового капитала в российской экономике / О.Е.

Акимова, А.С. Пугиев // Финансы и кредит. - 2011. - № 35. - С. 7-10.

2. Алексеев

П.В. Роль регулирования платежного баланса в модернизации российской экономики

// Финансы и кредит. - 2011. - № 18. - С. 9-16.

. Андрианов

В. Новая архитектура глобальной финансовой и экономической системы: возможные

контуры // Проблемы теории и практики управления. - 2011. - № 9. - С. 8-15.

. Бюджетное

послание Президента РФ "О бюджетной политике в 2012-2014 годах" от 29

июня 2011 г. // Налоговое планирование. - 2011. - № 3. - С. 3-14.

. Власов

С. Исследование устойчивости государственных финансов России // Вопросы

экономики. - 2011. - № 7. - С. 102-120.

. Деева

А.И. Финансы и кредит. - М.: КНОРУС, 2009. - 544 с.

. Дудка

В.Д. Неэффективная финансовая система как барьер развития технологического

уклада страны // Инвестиции в России. - 2011. - № 9. - С. 56-59.

. Дьяченко

М.Н. Стабилизационная финансовая политика государства: теория и опыт России //

Финансы и кредит. - 2011. - № 26. - С. 32-40.

. Киселева

О.В. Роль бюджетного финансирования в инвестиционной политике Российской

Федерации // Финансы и кредит. - 2011. - № 36. - С. 55-59.

. Климанов

В.В. Внедрение программного бюджета: первые проблемы и вопросы / В.В. Климанов,

А.А. Михайлова // Финансы. - 2011. - № 9. - С. 8-10.

. Кормилицына

И.Г. Финансовая стабильность: сущность, факторы, индикаторы // Финансы и

кредит. - 2011. - № 35. - С. 44-54.

. Кцоев

А. Влияние субсидий на финансовое состояние сельского хозяйства // Экономист. -

2011. - № 10. - С. 91-96.

. Лебединская

Е. Повышение эффективности - основная задача бюджетной политики // Экономист. -

2011. - № 2. - С. 51-62.

. Левчаев

П.А. К вопросу о современном рассмотрении категории финансов // Финансы и

кредит. - 2011. - № 26. - С. 2-5.

. Милюков

А.И. Финансово-кредитный механизм развития регионов // Деньги и кредит. - 2011.

- № 10. - С. 6-9.

. Миркин

Я.М. Глобальные финансы - 2012: прогноз, траектория для финансов России //

Банковское дело. - 2011. - № 11. - С. 18-23.

. Нешитой

А.С. Финансы: учебник для вузов / А.С. Нешитой. - 5-е изд. перераб. и доп. -

М.: Дашков и Ко, 2005. - 512 с.

. Пальшина

Е.Н. Социальные аспекты финансовой политики России в посткризисный период //

Финансы и кредит. - 2011. - № 26. - С. 12-17.

. Свищев

В.А. Федеральный бюджет как инструмент государственной политики // Финансы и

кредит. - 2011. - № 23. - С. 28-33.

. Симчера

В. Антикризисные финансовые реформы: насколько они действенны? / В. Симчера, В.

Кургузов // Экономист. - 2011. - № 2. - С. 63-73.

. Стрелец

И. Роль финансовых инноваций в распространении экономической нестабильности /

И. Стрелец, М. Столбов // Мировая экономика и международные отношения. - 2011.

- № 6. - С. 56-64.

. Сухарев

О. Экономический рост, финансовая система и инвестиции // Инвестиции в России.

- 2011. - № 8. - С. 3-13.

. Сухарев

О.С. Экономический рост и финансовая политика: анализ факторов и условий //

Экономический анализ: теория и практика. - 2011. - № 32. - С. 2-15.

. Суэтин

А.А. Финансовые итоги 2010 года // Аудитор. - 2011. - № 6. - С. 52-58.

. Татаринова

Л.Ю. Влияние финансовой среды на развитие розничного банкинга в России //

Финансы и кредит. - 2011. - № 22. - С. 39-45.

. Трошин

А.Н. Финансы и кредит: учебник / А.Н. Трошин, Т.Ю. Мазурина, В.И. Фомкина. -

М.: ИНФРА-М, 2010. - 408 с.

. Уманец

О.П. Федеральный бюджет Российской Федерации: вопросы управления и проблема

неопределенности // Финансы и кредит. - 2011. - № 13. - С. 46-56.

. Финансы,

денежное обращение и кредит: учебник / Под ред. В.К. Сенчагова. - 2-е изд.,

перераб. и доп. - М.: Проспект, 2005. - 720 с.

. Финансы,

денежное обращение и кредит: учебник для вузов по экономическим специальностям

/ ред. Л.А. Чалдаева. - М.: Юрайт, 2011. - 540 с.

. Финансы:

учебник для вузов / ред. Г.Б. Поляк. - 3-е изд., перераб. и доп. - М.: ЮНИТИ,

2008. - 703 с.