Исследование платежеспособности и финансовой устойчивости организации (на примере ООО 'Русагрохим')

МИНИСТЕРСТВО

ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ

ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО

ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ

ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Выпускная

квалификационная работа на тему:

Анализ

платежеспособности и финансовой устойчивости организации (на примере ООО

«Русагрохим»)

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ПЛАТЕЖЕСПОСОБНОСТИ И

ФИНАНСОВОЙ УСТОЙЧИВОСТИ ОРГАНИЗАЦИИ

1.1 Сущность платежеспособности и финансовой устойчивости

1.2 Методика расчета показателей платежеспособности и

финансовой устойчивости

.3 Информационная база оценки платежеспособности и финансовой

устойчивости организации

ГЛАВА 2. АНАЛИЗ СОВРЕМЕННОГО СОСТОЯНИЯ ФИНАНСОВОЙ

УСТОЙЧИВОСТИ И ПЛАТЕЖЕСПОСОБНОСТИ ООО «РУСАГРОХИМ»

.1 Организационно-экономическая характеристика организации

.2 Анализ и оценка показателей платежеспособности организации

.3 Анализ показателей финансовой устойчивости организации

ГЛАВА 3. ПУТИ ПОВЫШЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТИ И

ПЛАТЕЖЕСПОСОБНОСТИ ОРГАНИЗАЦИИ ООО «РУСАГРОХИМ»

.1 Учет негативных факторов, снижающих финансовую

устойчивость и платежеспособность организации

.2 Мероприятия, направленные на укрепление финансовой

устойчивости и платежеспособности организации

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

В условиях рыночной экономики одним из важнейших условий успешного

управления финансами любой организации является анализ ее финансового

состояния. Финансовое состояние организации характеризуется совокупностью показателей,

отражающих процесс формирования и использования ее финансовых средств.

В рыночной экономике финансовое состояние организации по сути дела

отражает конечные результаты ее деятельности. Именно конечные результаты

деятельности организации интересуют собственников предприятия, ее деловых

партнеров, налоговые органы. Это предопределяет важность проведения анализа

финансового состояния экономического субъекта и повышает роль такого анализа в

экономическом процессе.

Только на основе финансового анализа, выявления сильных и слабых сторон в

финансовом состоянии организации можно наметить меры по ее укреплению или

выходу из сложной финансовой ситуации.

Важным этапом анализа финансового состояния организации является анализ

ее платежеспособности и финансовой устойчивости. Он позволяет дать оценку

деятельности организации в различных сферах и разработать финансовую политику,

позволяющую достигать цели, поставленные при образовании организации.

В современных условиях хозяйствования каждый финансовый менеджер должен

знать технологию проведения такого анализа, уметь делать на его основе

необходимые выводы, разрабатывать и предлагать руководству предприятия меры по

улучшению платежеспособности, финансовой устойчивости организации и финансового

состояния в целом.

Поэтому тема данной выпускной квалификационной работы «Анализ

платежеспособности и финансовой устойчивости организации» (на примере ООО

«Русагрохим») достаточно актуальна.

Предмет выпускной квалификационной работы - изучение финансового

состояния организации в аспекте платежеспособности и финансовой устойчивости.

Объектом исследования является ООО «Русагрохим».

Цель работы − рассмотреть и изучить методы и механизмы обеспечения

платежеспособности и финансовой устойчивости организации.

Для достижения данной цели решаются следующие задачи:

выявление сущности и раскрытие понятия платежеспособности и финансовой

устойчивости организации;

рассмотрение методики расчета показателей, характеризующих

платежеспособность и финансовую устойчивость организации;

описание финансово-хозяйственной деятельности ООО «Русагрохим»;

проведение анализа платежеспособности и финансовой устойчивости ООО

«Русагрохим»;

проведение анализа абсолютных и относительных показателей финансовой

устойчивости организации;

разработка мероприятий и рекомендаций по повышению финансовой

устойчивости и платежеспособности организации.

Решению данных задач подчинена структура выпускной квалификационной

работы. Работа состоит из введения, трех глав,

заключения, списка литературы, приложения.

В первой главе рассмотрены теоретические основы финансового анализа

платежеспособности и финансовой устойчивости организации.

Во второй главе дана экономическая характеристика организации и проведен

анализ платежеспособности и финансовой устойчивости ООО «Русагрохим».

В третьей главе разработаны мероприятия и даны рекомендации по улучшению

финансового состояния ООО «Русагрохим» в области финансовой устойчивости и

платежеспособности.

Для написания выпускной квалификационной работы использованы различные

источники. В первую очередь - это нормативные акты, регламентирующие

финансово-хозяйственную деятельность организации.

При написании работы были использованы научные литературные источники в

виде учебной литературы, монографий и статей в периодической печати,

посвященных вопросам теории и практики проведения анализа платежеспособности и

финансовой устойчивости организаций. Это труды таких известных ученых, как В.В.

Ковалев, А.Д. Шеремет, Г.В. Савицкая и др.

Источниками для расчета показателей и проведения анализа финансовой устойчивости

и платежеспособности ООО «Русагрохим» служит годовая бухгалтерская отчетность

за период 2008-2010 гг.

В процессе написания работы собраны данные, характеризующие хозяйственную

деятельность ООО «Русагрохим», структуру управления предприятия и функции

финансового отдела; были обработана бухгалтерская и финансовая информация, на

основе которой будет построен анализ платежеспособности и финансовой

устойчивости ООО «Русагрохим».

платежеспособность финансовый устойчивость

ГЛАВА 1.

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ПЛАТЕЖЕСПОСОБНОСТИ И ФИНАНСОВОЙ УСТОЙЧИВОСТИ

ОРГАНИЗАЦИИ

1.1

Сущность платежеспособности и финансовой устойчивости

Одним из показателей, характеризующих финансовое положение организации,

является его платежеспособность, т.е. возможность наличными денежными ресурсами

своевременно погашать свои платежные обязательства.

Таким образом, платежеспособность - это способность своевременно

полностью выполнить свои платежные обязательства, вытекающие из торговых,

кредитных и иных операций платежного характера [7, c. 43].

Оценка платежеспособности по балансу осуществляется на основе

характеристики ликвидности оборотных активов, которая определяется временем,

необходимым для превращения их в денежные средства. Чем меньше требуется

времени для инкассации данного актива, тем выше его ликвидность.

Ликвидность баланса - возможность субъекта хозяйствования обратить активы

в наличность и погасить свои платежные обязательства, а точнее - это степень

покрытия долговых обязательств организации его активами, срок превращения

которых в денежную наличность соответствует сроку погашения платежных

обязательств. Она зависит от степени соответствия величины имеющихся платежных

средств величине краткосрочных долговых обязательств [7, c. 46].

Ликвидность организации - это более общее понятие, чем ликвидность

баланса. Ликвидность баланса предполагает изыскание платежных средств только за

счет внутренних источников (реализации активов) [10, c. 51]. Но организация может привлечь заемные средства со

стороны, если у него имеется соответствующий имидж в деловом мире и достаточно

высокий уровень инвестиционной привлекательности.

Понятия платежеспособности и ликвидности очень близки, но второе более

емкое. От степени ликвидности баланса организации зависит платежеспособность. В

то же время ликвидность характеризует как текущее состояние расчетов, так и

перспективу. Организация может быть платежеспособна на отчетную дату, но иметь

неблагоприятные возможности в будущем, и наоборот.

В экономической литературе различают понятия ликвидности совокупных

активов как возможность их быстрой реализации при банкротстве и самоликвидации

организации и ликвидности оборотных активов, обеспечивающей текущую его

платежеспособность [13, c.

38].

Ликвидность баланса является основой (фундаментом) платежеспособности и

ликвидности организации. Иными словами, ликвидность - это способ поддержания

платежеспособности [7, c.

66]. Но в то же время, если организация имеет высокий имидж и постоянно

является платежеспособной, то ей легче поддерживать свою ликвидность.

Расчет платежеспособности проводится на конкретную дату. Эта оценка

субъективна и может быть выполнена с различной степенью точности. Для

подтверждения платежеспособности проверяют: наличие, денежных средств на

расчетных счетах, валютных счетах, краткосрочные финансовые вложения.

Эти активы должны иметь оптимальную величину. С одной стороны, чем

значительнее размер денежных средств на счетах, тем с большей вероятностью

можно утверждать, что предприятие располагает достаточными средствами для

текущих расчетов и платежей [14, c.

84].

С другой стороны, наличие незначительных остатков средств на денежных

счетах не всегда означает, что предприятие неплатежеспособно: средства могут

поступить на расчетные, валютные счета, в кассу в течение ближайших дней,

краткосрочные финансовые вложения легко превратить в денежную наличность.

Постоянное кризисное отсутствие наличности приводит к тому, что организация

превращается в технически неплатежеспособное, а это уже может рассматриваться

как первая ступень на пути к банкротству; отсутствие просроченной задолженности

и задержки платежей; несвоевременное погашение кредитов, а также длительное

непрерывное пользование кредитами.

Низкая платежеспособность может быть как случайной, временной, так и

длительной, хронической. Причинами этого могут быть:

недостаточная обеспеченность финансовыми ресурсами; невыполнение плана

реализации продукции;

нерациональная структура оборотных средств; несвоевременное поступление

платежей от контрактов; товары на ответственном хранении и др. Залогом

выживаемости и основой стабильности положения предприятия служит его

устойчивость. На устойчивость организации оказывают влияние различные факторы:

положение предприятия на товарном рынке;

производство и выпуск дешевой, пользующейся спросом продукции;

его потенциал в деловом сотрудничестве;

степень зависимости от внешних кредиторов и инвесторов; наличие

неплатежеспособных дебиторов;

эффективность хозяйственных и финансовых операций и т.п. [8, c. 36].

Такое разнообразие факторов подразделяет и саму устойчивость по видам.

Так, применительно к предприятию она может быть: в зависимости от факторов,

влияющих на нее, - внутренней и внешней, общей (ценовой), финансовой. [15, c. 64].

Внутренняя устойчивость - это такое общее финансовое состояние организации,

при котором обеспечивается стабильно высокий результат его функционирования. В

основе ее достижения лежит принцип активного реагирования на изменение

внутренних и внешних факторов.

Внешняя устойчивость организации обусловлена стабильностью экономической

среды, в рамках которой осуществляется его деятельность. Она достигается

соответствующей системой управления рыночной экономикой в масштабах всей

страны.

Общая устойчивость организации - это такое движение денежных потоков,

которое обеспечивает постоянное превышение поступления средств (доходов) над их

расходованием (затратами) [18, c.

87].

Финансовая устойчивость является отражением стабильного превышения

доходов над расходами, обеспечивает свободное маневрирование денежными

средствами предприятия и путем эффективного их использования способствует

бесперебойному процессу производства и реализации продукции. Поэтому финансовая

устойчивость формируется в процессе всей производственно-хозяйственной

деятельности и является главным компонентом общей устойчивости предприятия.

Анализ устойчивости финансового состояния на ту или иную дату позволяет

ответить на вопрос: насколько правильно организация управляло финансовыми

ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние

финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям

развития организации, поскольку недостаточная финансовая устойчивость может

привести к неплатежеспособности и отсутствию у организации средств для развития

производства, а избыточная - препятствовать развитию, отягощая затраты

предприятия излишними запасами и резервами [22, c. 114].

Таким образом, сущность финансовой устойчивости определяется эффективным

формированием, распределением и использованием финансовых ресурсов, а

платежеспособность выступает ее внешним проявлением [9, c. 74].

Высшей формой устойчивости организации является ее способность

развиваться в условиях внутренней и внешней среды. Для этого организация должна

обладать гибкой структурой финансовых ресурсов и при необходимости иметь

возможность привлекать заемные средства, то есть, быть кредитоспособным [23, c. 138].

Кредитоспособным является организация при наличии у нее предпосылок для

получения кредита и способности своевременно возвратить взятую ссуду с уплатой

причитающихся процентов за счет прибыли, или других финансовых ресурсов [10, c. 93].

За счет прибыли организация не столько погашает свои обязательства перед

банками, бюджетом, страховыми компаниями и другими предприятиями, но и

инвестирует средства в капитальные затраты. Для поддержания финансовой

устойчивости важен не только рост абсолютной величины прибыли, но и ее уровня

относительно вложенного капитала или затрат предприятия, то есть,

рентабельности. Следует помнить, что высокая прибыльность связана и с более

высоким риском, а это означает, что вместо получения дохода предприятие может

понести значительные убытки и даже стать неплатежеспособным. Можно сказать, что

финансовая устойчивость - комплексное понятие.

Финансовая устойчивость организации - это такое состояние ее финансовых

ресурсов, их распределение и использование, которое обеспечивает развитие

предприятия на основе роста прибыли и капитала при сохранении

платежеспособности и кредитоспособности в условиях допустимого уровня риска

[18, c. 83].

На финансовую устойчивость организации влияет огромное многообразие

факторов. Приведем классификацию факторов, данную Романовой В.М. и Федотовой

М.А.: по месту возникновения - внешние и внутренние; по важности результата -

основные и второстепенные; по структуре - простые и сложные; по времени

действия - постоянные и временные [13, c. 111].

Внутренние факторы зависят от организации работы самого предприятия, а

внешние не подвластны воле предприятия. Рассмотрим основные внутренние факторы.

Устойчивость организации, прежде всего, зависит от состава и структуры

выпускаемой продукции и оказываемых услуг в неразрывной связи с издержками

производства. Причем важно соотношение между постоянными и переменными

издержками.

Другим важным фактором финансовой устойчивости организации, тесно

связанными с видами производимой продукции и технологией производства, является

оптимальный состав и структура активов, а также правильный выбор стратегии

управления ими. Искусство управления текущими активами состоит в том, чтобы

держать на счетах предприятия лишь минимально необходимую сумму ликвидных

средств, которая нужна для текущей оперативной деятельности.

Значительным внутренним фактором финансовой устойчивости являются состав

и структура финансовых ресурсов, правильный выбор стратегии и тактики

управления ими. Чем больше у предприятия собственных финансовых ресурсов,

прежде всего, прибыли, тем спокойнее оно может себя чувствовать. При этом важна

не только общая масса прибыли, но и структура ее распределения, особенно та

доля, которая направляется на развитие производства [15, c. 137].

Большое влияние на финансовую устойчивость организации оказывают

средства, дополнительно мобилизуемые на рынке ссудных капиталов. Чем больше

денежных средств может привлечь организация, тем выше ее финансовые

возможности, однако возрастает и финансовый риск - способно ли будет

предприятие своевременно расплачиваться со своим кредиторами. И здесь большую

роль призваны играть резервы как одна из форм финансовой гарантии

платежеспособности хозяйствующего субъекта.

Влияние всех этих факторов во многом зависит от компетенции и

профессионализма менеджеров предприятия, их умения учитывать изменения

внутренней и внешней среды.

Финансовое состояние организации характеризуется системой показателей,

отражающих состояние капитала в процессе его кругооборота и способность

субъекта хозяйствования финансировать свою деятельность на фиксированный момент

времени.

В процессе снабженческой, производственной, сбытовой и финансовой

деятельности происходит непрерывный процесс кругооборота капитала, изменяются

структура средств и источников их формирования, наличие и потребность в

финансовых ресурсах и как следствие финансовое состояние предприятия, внешним

проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым и кризисным [23,

c.163]. Способность предприятия

своевременно производить платежи, финансировать свою деятельность на

расширенной основе, переносить непредвиденные потрясения и поддерживать свою

платежеспособность в неблагоприятных обстоятельствах свидетельствует о его

устойчивом финансовом состоянии, и наоборот.

Если платежеспособность - это внешнее проявление финансового состояния

организации, то финансовая устойчивость - внутренняя ее сторона, отражающая

сбалансированность денежных и товарных потоков, доходов и расходов, средств и

источников их формирования [17, c.

137].

Финансовая устойчивость организации - это способность субъекта

хозяйствования функционировать и развиваться, сохранять равновесие своих

активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его

постоянную платежеспособность и инвестиционную привлекательность в границах

допустимого уровня риска [13, c.

138].

Устойчивое финансовое состояние достигается при достаточности собственного

капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом

операционного и финансового риска, достаточности ликвидности, стабильных

доходах и широких возможностях привлечения заемных средств. То есть, для

обеспечения финансовой устойчивости организация должна обладать гибкой

структурой капитала, уметь организовать его движение таким образом, чтобы

обеспечить постоянное превышение доходов над расходами с целью сохранения

платежеспособности.

Финансовое состояние организации, ее устойчивость и стабильность зависят

от результатов ее производственной, коммерческой и финансовой деятельности.

Если производственный и финансовый планы успешно выполняются, то это

положительно влияет на финансовое положение предприятия. И наоборот, в результате

недовыполнения плана по производству и реализации продукции происходит

повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие

ухудшение финансового состояния предприятия и его платежеспособности [17, c. 98].

Следовательно, устойчивое финансовое состояние не является счастливой

случайностью, а итогом грамотного, умелого управления всем комплексом факторов,

определяющих результаты хозяйственной деятельности предприятия.

Устойчивое финансовое положение в свою очередь оказывает положительное

влияние на выполнение производственных планов и обеспечение нужд производства

необходимыми ресурсами. Поэтому финансовая деятельность как составная часть

хозяйственной деятельности должна быть направлена на обеспечение планомерного

поступления и расходования денежных ресурсов, выполнение расчетной дисциплины,

достижение рациональных пропорций собственного и заемного капитала и наиболее

эффективное его использование. Основными задачами анализа финансовой

устойчивости являются:

оценка и прогнозирование финансовой устойчивости организации;

поиск резервов улучшения финансового состояния организации, и ее

устойчивости;

разработка конкретных мероприятий, направленных на укрепление финансовой

устойчивости организации [26, c.

17].

Анализ финансовой устойчивости основывается главным образом на

относительных показателях, так как абсолютные показатели баланса в условиях

инфляции очень трудно привести в сопоставимый вид.

Оценка финансовой устойчивости организации проводится на основе анализа

соотношения собственного и заемного капитала [13, c.85]. Для этого рассчитываются показатели финансовой

структуры капитала. Финансовое состояние организации, ее устойчивость во многом

зависят от оптимальности структуры источников капитала (соотношения собственных

и заемных средств) и от оптимальности структуры активов предприятия и в первую

очередь от соотношения основных и оборотных средств, а также от

уравновешенности активов и пассивов предприятия по функциональному признаку

[17, c. 55].

Важным показателем, который характеризует финансовое состояние

предприятия и его устойчивость, является обеспеченность материальных оборотных

средств плановыми источниками финансирования, к которым относится не только

собственный оборотный капитал, но и краткосрочные кредиты банка под

товарно-материальные ценности, полученные авансы от покупателей [15, c. 132]. Она устанавливается

сравнением суммы плановых источников финансирования с общей суммой материальных

оборотных активов (запасов).

Излишек или недостаток плановых источников средств для формирования

запасов и затрат (постоянной части оборотных активов) является одним из

критериев оценки финансовой устойчивости предприятия, в соответствии с которым

выделяют четыре типа финансовой устойчивости:

. Абсолютная устойчивость финансового состояния, если запасы и затраты

меньше суммы плановых источников их формирования.

. Нормальная устойчивость, при которой гарантируется платежеспособность

предприятия, если запасы и затраты равны сумме плановых источников их

формирования.

. Неустойчивое (предкризисное) финансовое состояние, при котором

нарушается платежный баланс, но сохраняется возможность восстановления

равновесия платежных средств и платежных обязательств за счет привлечения

временно свободных источников средств в оборот предприятия (резервного фонда,

фонда накопления и потребления), кредитов банка на временное пополнение

оборотных средств, превышения нормальной кредиторской задолженности над

дебиторской и др.

. Кризисное финансовое состояние (предприятие находится на грани

банкротства), при котором запасы и затраты больше суммы плановых источников их

формирования и свободных источников средств вместе взятых.

Равновесие платежного баланса в данной ситуации обеспечивается за счет

просроченных платежей по оплате труда, ссудам банка, поставщикам, бюджету и

т.д. [18, c. 68].

1.2

Методика расчета показателей платежеспособности и финансовой устойчивости

Как уже было отмечено выше, внешним проявлением финансовой устойчивости

организации является ее платежеспособность. Организация считается платежеспособной,

если имеющиеся у нее денежные средства, краткосрочные финансовые вложения и

активные расчеты (расчеты с дебиторами) покрывают ее краткосрочные

обязательства [18, c. 53].

Экономической сущностью финансовой устойчивости организации является обеспеченность

ее запасов и затрат источниками их формирования.

Все относительные показатели финансовой устойчивости можно разделить на

две группы [27, c. 29].

Первая группа - показатели, определяющие состояние оборотных средств:

1. Коэффициент обеспеченности собственными оборотными средствами

(1)

(1)

Он

характеризует степень обеспеченности организации собственными оборотными

средствами, необходимыми для финансовой устойчивости. Значение этого показателя

более 0,5 нежелательно. Значение 0,1 означает, что организация должна иметь не

менее 10 коп. собственных оборотных средств на 1 руб. оборотных средств [18, c.

147].

2. Коэффициент обеспеченности материальных запасов собственными

оборотными средствами

(2)

(2)

Его

рекомендованное значение - 0,6 - 0,8.

Этот

коэффициент показывает, в какой степени материальные запасы обеспечены

собственными средствами или нуждаются в привлечении заемных средств.

3. Коэффициент маневренности

(3)

(3)

Он

показывает, какая часть собственных оборотных средств находится в мобильной

форме, позволяющей относительно свободно маневрировать ими. Его рекомендованное

значение - 0,2-0,5. При чем, чем ближе значение к верхней рекомендуемой

границе, тем больше возможностей финансового маневра у предприятия.

Вторая

группа - показатели, определяющие состояние основных средств:

1. Индекс постоянного актива

(4)

(4)

Этот

коэффициент показывает долю внеоборотных активов в источниках собственных

средств.

2. Коэффициент реальной стоимости имущества

(5)

(5)

Показывает,

какую долю в стоимости имущества составляют средства производства, уровень

производственного потенциала предприятия, обеспеченность производственными

средствами производства.

3. Коэффициент финансовой автономии (независимости)

(6)

(6)

Он

показывает долю средств, вложенных собственниками в общую стоимость имущества

предприятия.

4. Коэффициент соотношения заемных и собственных средств, или

коэффициент финансового левериджа (риска)

(7)

(7)

5. Коэффициент финансовой зависимости

(8)

(8)

6.

Коэффициент текущей задолженности (финансовой устойчивости)

(9)

(9)

7. Коэффициент долгосрочной финансовой независимости

(10)

(10)

8. Коэффициент платежеспособности

(11)

(11)

Рассчитанные

фактические коэффициенты отчетного периода сравниваются с нормой, со значением

предыдущего периода, аналогичным предприятием, и тем самым выявляется реальное

финансовое состояние, слабые и сильные стороны организации [29, c.

16].

Ликвидность

фирмы - способность превращать свои активы в деньги для покрытия всех

необходимых платежей по мере наступления их срока [22, c. 184].

Организация,

оборотный капитал которой состоит преимущественно из денежных средств и

краткосрочной дебиторской задолженности, обычно считается более ликвидным, чем

предприятие, оборотный капитал которого состоит преимущественно из запасов.

Все

активы организации в зависимости от степени ликвидности, то есть скорости

превращения в денежные средства, можно условно подразделить на следующие группы

[23, c. 76]:

.

Наиболее ликвидные активы (А1) - суммы по всем статьям денежных средств,

которые могут быть использованы для выполнения текущих расчетов немедленно. В

эту группу включают также краткосрочные финансовые вложения (стр.250+стр.260).

.

Быстрореализуемые активы (А2) - активы, для обращения которых в наличные

средства требуется определенное время. В эту группу можно включить дебиторскую

задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной

даты) (стр.240).

.

Медленно реализуемые активы (А3) - наименее ликвидные активы - это запасы,

дебиторская задолженность, налог на добавленную стоимость по приобретенным

ценностям (стр.210+стр.220+стр.230+стр.270).

.

Труднореализуемые активы (А4) - активы, которые предназначены для использования

в хозяйственной деятельности в течение относительно продолжительного периода

времени. В эту группу можно включить статьи I раздела актива

баланса «Внеоборотные активы» (стр.190).

Первые

три группы активов в течение текущего хозяйственного периода могут постоянно

меняться и относятся к текущим активам предприятия. Текущие активы более

ликвидные, чем остальное имущество предприятия.

Пассивы

баланса по степени возрастания сроков погашения обязательств группируются

следующим образом.

.

Наиболее срочные обязательства (П1) - кредиторская задолженность (стр.620).

.

Краткосрочные пассивы (П2) - краткосрочные заемные кредиты банков и прочие

займы, подлежащие погашению в течение 12 месяцев после отчетной даты

(стр.610+стр.630+стр.640+стр.650+стр.660).

.

Долгосрочные пассивы (П3) - долгосрочные обязательства (стр.590).

.

Постоянные пассивы (П4) - статьи III раздела баланса «Капитал и резервы» (стр.490).

Для

определения ликвидности баланса следует сопоставить итоги по каждой группе

активов и пассивов [21, c. 71].

Баланс

считается абсолютно-ликвидным, если выполняются условия:

А1

П1

П1

А2

П2

П2

А3

П3

П3

А4

П4

П4

Если

выполняются первые три неравенства, то есть текущие активы превышают внешние

обязательства предприятия, то обязательно выполняется последнее неравенство,

которое имеет экономический смысл: наличие у предприятия собственных оборотных

средств.

Невыполнение

какого-либо из первых трех неравенств свидетельствует о том, что ликвидность

баланса в большей или меньшей степени отличается от абсолютной. При этом

недостаток средств по одной группе активов компенсируется их убытком по другой

группе, хотя компенсация может быть лишь по стоимостной величине, так как в

реальной платежной ситуации менее ликвидные активы не могут заменить более

ликвидные. Балансы ликвидности за несколько периодов дают представление о

тенденциях к изменению финансового положения предприятия.

Баланс

ликвидности является одним из источников информации для составления финансового

плана. С помощью баланса ликвидности можно прогнозировать расчеты при

ликвидации предприятия [16, c. 35].

Показатели

ликвидности применяются для оценки способности предприятия выполнять свои

краткосрочные обязательства. Они дают представление не только о

платежеспособности фирмы на данный момент, но и в случае чрезвычайных

происшествий. Общую оценку платежеспособности дает коэффициент покрытия. Он

равен отношению текущих активов к краткосрочным обязательствам и определяется

следующим образом:

(12)

(12)

Коэффициент

покрытия измеряет общую ликвидность и показывает, в какой мере текущие

кредиторские обязательства обеспечиваются текущими активами, то есть, сколько

денежных единиц текущих активов приходится на одну денежную единицу текущих

обязательств. Установлен норматив этого показателя, равный 2, для оценки

платежеспособности и удовлетворительной структуры баланса.

Если

коэффициент покрытия высокий, то это может быть связано с замедлением

оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской

задолженности. Постоянное снижение коэффициента означает возрастающий риск

неплатежеспособности.

Коэффициент

быстрой ликвидности показывает какая часть текущих активов за минусом запасов и

дебиторской задолженности, платежи по которой ожидаются более чем через 12

месяцев после отчетной даты, покрывается текущими обязательствами. Коэффициент

быстрой ликвидности рассчитывается по формуле:

(13)

(13)

Он

помогает оценить возможность погашения предприятием краткосрочных обязательств

в случае ее критического положения, когда не будет возможности продать запасы.

Этот показатель рекомендуется в пределах от 0,8 до 1,0, но может быть

чрезвычайно высоким из-за неоправданного роста дебиторской задолженности.

Коэффициент

абсолютной ликвидности определяется отношением наиболее ликвидных активов к

текущим обязательствам и рассчитывается по формуле:

(14)

(14)

Этот

коэффициент показывает, какую часть краткосрочной задолженности предприятие

может погасить в ближайшее время. Величина его должна быть не ниже 0,2.

Различные

показатели ликвидности важны не только для руководителей и финансовых

работников предприятия, но представляют интерес для различных потребителей

аналитической информации: коэффициент абсолютной ликвидности - для поставщиков

сырья и материалов, коэффициент быстрой ликвидности - для банков, коэффициент

покрытия - для покупателей и держателей акций и облигаций предприятия [28, c.

22].

1.3 Информационная

база оценки платежеспособности и финансовой устойчивости организации

Функционирование любой системы финансового управления осуществляется в

рамках действующего правового и нормативного обеспечения. Сюда относятся:

законы, указы Президента, постановления правительства, приказы и распоряжения

министерств и ведомств, лицензии, уставные документы, нормы, инструкции,

методические указания и др.

К информации, используемой в принятии финансовых решений, предъявляются

следующие требования:

) полезность - можно использовать для принятия обоснованных

решений;

) актуальность - реальное отражение в каждый момент времени

состояния среды организации;

) своевременность - если информация получена позже необходимого

срока, она уже не может повлиять на принятие решения;

) достоверность - достаточно точное воспроизведение объективного

состояния среды;

) релевантность - отсутствие лишней (ненужной) информации,

получение информации в точном соответствии со сформулированными требованиями и

избежать работы с ненужными данными;

) полнота (достаточность) - учет всех необходимых данных,

необходима для объективного учета всех факторов, формирующих либо оказывающих

влияние на состояние и развитие среды;

) сопоставимость (согласованность и информационное единство) -

возможность сопоставлять данные разных временных периодов и разных объектов

наблюдения по сходным информационным группам, информацию вторичную и первичную.

В процессе финансового анализа может использоваться следующая

информация: информация о технической подготовке производства; нормативная

информация; плановая информация; хозяйственный учет (оперативный,

бухгалтерский, статистический); бухгалтерская отчетность.

Перечень дополнительных

данных может расширяться в зависимости от задачи, поставленной при проведении анализа.

Одна из задач финансового анализа - выявление динамики

(тенденций и закономерностей) изменения финансового состояния предприятия в

исследуемом периоде. В связи с этим информационная база для анализа должна

включать данные за период не менее года с квартальной (ежемесячной) разбивкой.

От степени правдивости исходных данных зависит достоверность

результатов финансового анализа и, следовательно, корректность принимаемых

управленческих решений.

Источниками информации для проведения анализа ликвидности бухгалтерского

баланса и оборотных активов, платежеспособности организации служат стандартные

формы бухгалтерской отчетности [5]:

1. Бухгалтерский баланс (форма №1).

2. Отчет о прибылях и убытках (форма №2).

3. Приложения к Бухгалтерскому балансу и Отчету о

прибылях и убытках (Отчет об изменениях капитала (форма №3), Отчет о движении

денежных средств (форма №4), Приложение к бухгалтерскому балансу (форма №5),

Отчет о целевом использовании полученных средств (форма №6)).

Все вышеуказанные формы отчетности составляются в соответствии с приказом Министерства Финансов РФ «О формах бухгалтерской

отчетности организации» от 22 июля 2003 г. N 67н [6].

Целью составления баланса предприятия, расчета его прибылей и

убытков является, с одной стороны, проверка идентичности всех активных и

пассивных счетов (дебета/кредита), с другой - получение количественных данных о

деятельности предприятия.

В Российской Федерации актив баланса строится в порядке

возрастающей ликвидности средств, т.е. в порядке возрастания скорости превращения

этих активов в процессе хозяйственного оборота в денежную форму.

Чтобы анализ был более точным, на основе данных

бухгалтерского учета (в том числе аналитического) из раздела II актива баланса

следует выделить расходы, не перекрытые средствами специальных фондов и

целевого финансирования по данным отчета об изменениях капитала (форма № 3

(приложение 3)) и отчета о целевом использовании полученных средств (форма № 6

(приложение 6)), означающие иммобилизацию оборотных активов, а из обязательств

пассива баланса - неплатежи, а именно обязательства, не погашенные в срок,

платежные требования поставщиков, не оплаченные в срок, недоимки в бюджет и

пр., отраженные в приложениях к бухгалтерскому балансу (раздел 1, 2 и в справке

к разделу 2 формы № 5 (приложение 5)).

Непосредственно из аналитического баланса можно получить ряд

важнейших характеристик финансового состояния предприятия. На основе

составленного динамического ряда строят графики, определяют функции,

описывающие поведение той или иной статьи баланса, возможен

корреляционно-регрессионный анализ сопоставления изменений показателей, нужных

для принятия управленческих решений.

Современный баланс и отчетность по прибылям и убыткам носят

характер всестороннего учета деятельности и развития предприятия в истекшем

году и определения его перспектив на ближайшее будущее.

Цель такого учета тесно взаимоувязана с характером

информации, которую требуется от него получить, а именно, отображение:

· в абсолютных цифрах капитала и имущества

предприятия (балансовый итог);

· структуры капитала и имущества (баланс);

· чистых собственных средств (собственный

капитал);

· изменений собственного капитала в течение

одного периода.

Получение подобной информации обусловлено потребностями в

ней:

) руководства предприятия;

) собственника;

) государства (финансовых органов);

) кредиторов;

) общественности;

) научных институтов и т.д.

Мотивы каждой из перечисленных сторон могут в значительной

степени различаться. Так, руководство требует информацию в интересах

обеспечения эффективного руководства предприятием, собственник - для контроля

за деятельностью руководства, финансовые органы - для проверки соблюдения

нормативно - правовой базы, кредиторы же хотят проверять платежеспособность

предприятия в качестве гарантии соблюдения их требований и т.п.

Основным, доминирующим мотивом является защита собственных

интересов каждой из сторон. Исходя из этого, важное место в анализе занимает

оценка финансового состояния предприятия, его платежеспособности. Эта оценка

проводится не с точки зрения близости к эталонному значению, а с точки зрения

отдаленности от критического состояния.

Поэтому положительное предприятие имеет финансовые

показатели, соответствующие нормативным минимальным значениям, определенным,

исходя из критериев эффективности хозяйственной деятельности и организации

финансов предприятия, принципов достаточности, ликвидности и доходности его

капитала и отсутствия оснований для признания структуры баланса

неудовлетворительной, а предприятия - неплатежеспособным.

Таким образом, теоретические основы анализа финансового

положения предприятия, рассмотренные в данной главе, являются основополагающей

базой, применяемой на практике при определении платежеспособности предприятия и

его финансовой устойчивости.

Данный анализ позволяет определить способность организации

обеспечить процесс хозяйственной деятельности финансовыми ресурсами и

возможность соблюдения нормальных финансовых взаимоотношений с другими

организациями, банками, бюджетом, работниками организации и т.д.

Рассмотренная в данной главе методика анализа и оценки

финансового положения предприятия была применена при анализе финансовой

отчетности за период 2008 - 2010 гг. ООО «Русагрохим», который представлен в

следующей главе.

ГЛАВА 2.

АНАЛИЗ СОВРЕМЕННОГО СОСТОЯНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ПЛАТЕЖЕСПОСОБНОСТИ ООО

«РУСАГРОХИМ»

.1

Организационно-экономическая характеристика организации

Общество с ограниченной ответственностью «Русагрохим» образовано в 2005 году, в соответствии с

Федеральным Законом от 08.02.1998г. №14-ФЗ «Об обществах с ограниченной

ответственностью» (ред. от 11.07.2011) [2] и является

официальным дистрибьютором компании ОАО МХК «ЕвроХим».

Минерально - химическая компания «ЕвроХим» - крупнейший в

России производитель минеральных удобрений, входит в тройку европейских и

десятку мировых лидеров отрасли. Компания имеет 23 дистрибьюторских центра в

России («Агросеть ЕвроХим»), 8 производственных предприятий и 5 производителей

готовой продукции.

Организация является юридическим лицом по российскому

законодательству: имеет в собственности обособленное имущество и отвечает по

своим обязательствам этим имуществом, может от своего имени приобретать и

осуществлять имущественные и личные неимущественные права, быть истцом и

ответчиком в суде.

Общество в своей деятельности руководствуется Уставом

организации, законодательством Российской Федерации и обязательными для

исполнения актами исполнительных органов власти.

Общество находится по адресу: 115035, г.Москва, ул.Садовническая,д.14,

кор.9.

ООО «Русагрохим» ведет бухгалтерскую и статистическую отчетность в

порядке, установленном действующим законодательством РФ.

Основной вид деятельности организации: производство и

реализация минеральных удобрений и средств защиты растений. Удобрения и

средства защиты в крупной фасовке и навалом реализуются в Москве, Московской,

Тверской, Калужской, Смоленской и ряде других областей. Для садоводов и

огородников выпускается мелкая фасовка простых удобрений и тукосмесей под

торговой маркой «Сотка». ООО

«Русагрохим» предлагает к поставке:

-минеральные удобрения (аммиачная селитра, карбамид, нитроаммофоска,

даммофоска, калий хлористый и т.д.);

СЗР ведущих мировых производителей (Bayer, Syngenta, BASF, Du Pont).

Важной частью системы анализа финансово-хозяйственной

деятельности предприятия является характеристика организационной и

функциональной структуры. Организационную структуру управления предприятием можно охарактеризовать

как структуру функционально-организационного типа. Организационная структура

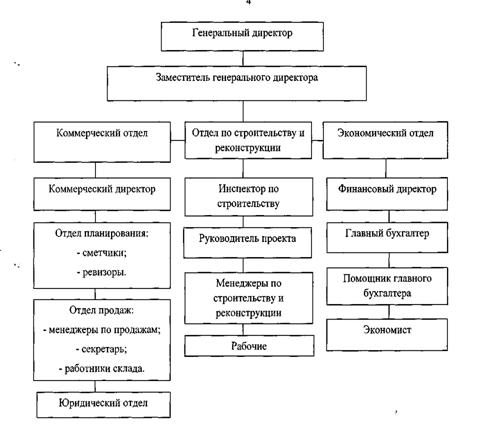

ООО «Русагрохим» представлена на рисунке 2.1.

Рис. 2.1.

Организационная структура ООО «Русагрохим»

Руководство деятельностью ООО «Русагрохим»

осуществляет генеральный директор, который действует в соответствии с Уставом

предприятия. Он распоряжается средствами предприятия в пределах предоставленных

ему прав, издает приказы и указания, принимает и увольняет работников в

соответствии со штатным расписанием, применяет к ним поощрения и взыскания в

соответствии с правилами внутреннего трудового распорядка и действующим трудовым

законодательством РФ, а также совершает другие действия, необходимые для

достижения целей и задач предприятия.

Генеральному директору непосредственно подчиняются:

заместитель генерального директора;

коммерческий директор;

финансовый директор;

коммерческий отдел;

отдел продаж;

отдел планирования;

отдел бухгалтерии;

отдел по строительству и реконструкции;

экономический отдел и др.

Бухгалтерскую службу организации возглавляет главный

бухгалтер, назначаемый генеральным директором. В своей деятельности главный

бухгалтер строго руководствуется Федеральным законом «О бухгалтерском

учете», «Положением о ведении бухгалтерского учета и отчетности в РФ» и другими

нормативными документами.

Весь бухгалтерский учет осуществляется бухгалтерией, в состав которой

входит главный бухгалтер, помощник главного бухгалтер и экономист. Бухгалтерия

осуществляет организацию бухгалтерского учета хозяйственно-финансовой

деятельности предприятия и контроль по экономному использованию материальных,

трудовых и финансовых ресурсов.

Бухгалтерия осуществляет контроль по соблюдению оформления первичных и

бухгалтерских документов. Участвует в проведении экономического анализа

хозяйственно-финансовой деятельности организации.

В своей деятельности главный бухгалтер

руководствуется Федеральным Законом № 129-ФЗ от 21 ноября 1996г. «О

бухгалтерском учете» (ред. от 28.09.2010) [1], «Положением по ведению

бухгалтерского учета и бухгалтерской отчетности в Российской Федерации»,

утвержденным приказом Министерства финансов РФ № 34н от 29 июля 1998 года (ред.

от 24.12.2010г.) [5] и другими нормативными документами.

Учетная политика является одним из наиболее важных документов,

регулирующих бухгалтерский учет доходов и расходов в рамках предприятия.

Действующие формы внешней отчетности, в т.ч. и предназначенные для

отражения финансовых результатов деятельности организации, в настоящее время

определены Приказом Минфина "О формах бухгалтерской отчетности

организаций" от 22 июля 2003г. № 67н (в ред. ФЗ № 142н от 08 ноября

2010г.) [6].

В соответствии с данным Положением об учетной политике

организации, работа ведется как в электронном виде с помощью применения

программного обеспечения фирмы «1 С Бухгалтерия» - комплексы «1 С Предприятие»

так и на бумажных носителях.

Предприятие применяет план счетов бухгалтерского учета

утвержденного Приказом Министерства финансов Российской Федерации от 31 октября

2000 г. № 94н [7].

Предприятие ведет бухгалтерский учет имущества,

обязательств и хозяйственных операций путем двойной записи на взаимосвязанных

счетах бухгалтерского учета, включенных в рабочий план счетов бухгалтерского

учета.

Финансовые результаты ООО «Русагрохим» можно охарактеризовать следующими

данными, представленными в таблице 2.1.

Таблица 2.1

Основные

финансовые результаты деятельности ООО «Русагрохим»

|

Показатели

|

2008г.

|

2009г.

|

2010г.

|

Абсолютное отклонение

2010г. к 2008г (+, -).

|

Темп роста 2010г. к 2008г.,

в %

|

|

Выручка от продажи товаров

и услуг, тыс.руб.

|

153123

|

154286

|

293134

|

140011

|

191,4

|

|

Себестоимость товаров и

услуг, тыс. руб.

|

124736

|

133259

|

263000

|

138264

|

210,8

|

|

Валовая прибыль, тыс. руб.

|

28387

|

21027

|

30134

|

1747

|

106,1

|

|

Чистая прибыль, тыс. руб.

|

1133

|

2279

|

2669

|

1536

|

235,5

|

Анализ полученных данных в таблице 2.1 показывает, что организация в

2008-2010 гг. работала достаточно результативно. Выручка от продажи товаров к

концу 2010 года выросла на 140011 тыс. руб., или 191,4% по сравнению с 2008

годом. Себестоимость товаров и услуг за этот период увеличилась на 138264 тыс.

руб., или в 2,1 раза, валовая прибыль на 1747 тыс. руб., или на 106,1%, а

чистая прибыль на 1536 тыс. руб., или в 2,3 раза.

Наглядно динамика основных экономических показателей предприятия

представлена на рисунке 2.2.

Рис. 2.2.

Динамика основных финансовых результатов ООО «Русагрохим»

2.2 Анализ

и оценка показателей платежеспособности организации

Важную роль в процессе анализа финансового состояния организации играет

построение сравнительного аналитического баланса. Сравнительный

аналитический баланс получается из исходного бухгалтерского баланса путем

укрупнения его статей и дополнения его показателями структуры, динамик вложений

и источников средств за отчетный период.

Информационной базой для проведения комплексного анализа

финансового состояния ООО «Русагрохим» является финансовая отчетность за 2008 - 2010 гг., показанная в таблице

2.2.

Как видно из данных, приведенных в таблице 2.2, активы баланса

организации выросли с 43666 тыс. руб. в 2008 году, до 109286 тыс. руб. в 2010

году, или в 2,5 раза.

Увеличение произошло в основном за счет роста дебиторской задолженности в

2010 году на 51218 тыс. руб. и увеличения запасов на 12882 тыс. руб. к

соответствующему периоду 2008 года. В это время наблюдается незначительный рост

денежных средств и основных средств.

Рост дебиторской задолженности свидетельствует об увеличении

несвоевременной оплаты клиентов за поставленную продукцию, а рост запасов

материалов отвлекает денежные средства из оборота, что является отрицательным

моментом в финансовом состоянии предприятия.

В структуре пассива наибольшую долю составляют краткосрочные

обязательства, в виде кредиторской задолженности на 64202 тыс. руб. к уровню

2008 года. Такое увеличение свидетельствует о росте задолженности перед

поставщиками.

Положительным фактором можно отметить рост нераспределенной прибыли

организации к концу 2010 года на 4947 тыс. руб. и сокращение займов и кредитов

на 3206 тыс. руб. к уровню 2008 года.

Таблица 2.2

Сравнительный

аналитический бухгалтерский баланс

ООО

«Русагрохим» за 2008-2010 годы

|

Статьи баланса

|

2008г.

|

2009г.

|

2010г.

|

Измене-ние

|

|

тыс.руб

|

% к итогу

|

тыс.руб

|

% к итогу

|

тыс.руб.

|

% к итогу

|

тыс.руб. 2008г.

к 2010г.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

АКТИВ

|

-

|

-

|

|

|

|

|

|

|

1.Внеоборотные

активы, в т.ч.:

|

|

|

|

|

|

|

|

|

Основные

средства

|

5918

|

13,5

|

5977

|

14,2

|

7069

|

6,5

|

+1151

|

|

Незавершенное

строительство

|

1118

|

2,6

|

-

|

-

|

-

|

-

|

-

|

|

Нематериальные

активы

|

46

|

0,1

|

40

|

0,1

|

33

|

0,03

|

-13

|

|

2.Оборотные

активы, в т.ч.:

|

|

|

|

|

|

|

|

|

Запасы

|

13338

|

30,5

|

13402

|

26220

|

24,0

|

+12882

|

|

НДС по

приобретенным ценностям

|

537

|

1,2

|

32

|

0,1

|

322

|

0,3

|

-215

|

|

Дебиторская

задолженность

|

22511

|

51,6

|

21614

|

51,2

|

73729

|

67,5

|

+51218

|

|

Денежные

средства

|

169

|

0,4

|

1067

|

2,5

|

1911

|

1,7

|

+1742

|

|

Краткосрочные

финансовые вложения

|

30

|

0,1

|

20

|

0,1

|

-

|

-

|

-

|

|

БАЛАНС

|

43666

|

100

|

42152

|

100

|

109286

|

100

|

+65620

|

|

ПАССИВ

|

|

|

|

|

|

|

|

|

3.Собственный

капитал, в т.ч.:

|

|

|

|

|

|

|

|

|

Уставный

капитал

|

10

|

0,02

|

10

|

0,02

|

10

|

0,01

|

-

|

|

Нераспределенная

прибыль

|

220

|

0,5

|

2498

|

5,9

|

5167

|

4,7

|

+4947

|

|

4.Долгосрочные

обязательства

|

18083

|

41,4

|

18889

|

44,8

|

17760

|

16,3

|

-323

|

|

5.Краткосрочные

обязательства, в т.ч.:

|

|

|

|

|

|

|

|

|

Займы и кредиты

|

5622

|

12,9

|

4053

|

9,7

|

2416

|

2,2

|

-3206

|

|

Кредиторская

задолженность

|

19730

|

45,2

|

16702

|

39,6

|

83932

|

76,8

|

+64202

|

|

БАЛАНС

|

43666

|

100

|

42152

|

100

|

109286

|

100

|

+65620

|

Анализируя структуру бухгалтерского баланса ООО «Русагрохим» следует

отметить превышение кредиторской задолженности над дебиторской, что является

отрицательным фактором деятельности предприятия.

Одним из показателей, характеризующих финансовое положение организации,

является ее платежеспособность, т.е. возможность своевременно погашать свои

платежные обязательства наличными денежными ресурсами.

Анализ платежеспособности по балансу осуществляется на основе

характеристики ликвидности оборотных активов, которая определяется временем,

необходимым для превращения их в денежные средства.

Далее проведем анализ ликвидности ООО «Русагрохим», используя

бухгалтерский баланс (Форма №1) за 2008-2010 гг. Для

определения ликвидности баланса следует сопоставить итоги приведенных групп по

активу и пассиву, проведенных в таблице 2.3. Баланс считается

абсолютно-ликвидным, если выполняются условия:

А1≥П1;

А2≥П2;

А3≥П3;

А4≤П4.

Если выполняются первые три неравенства в данной системе, то это влечет

выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех

групп по активу и пассиву. Выполнение четвертого неравенства свидетельствует о

соблюдении одного из условий финансовой устойчивости - наличие у организации

оборотных средств.

Таблица 2.3

Анализ

ликвидности баланса ООО «Русагрохим», (в тыс. руб.)

|

Актив

|

2008г

|

2009г

|

2010г

|

Пассив

|

2008г

|

2009г

|

2010г

|

Платежный излишек или

недостаток

|

|

|

|

|

|

|

|

|

2008

|

2009

|

2010

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

|

А1

|

199

|

1087

|

1911

|

П1

|

19730

|

16702

|

83932

|

-19531

|

-15615

|

-82021

|

|

А2

|

22511

|

21614

|

73729

|

П2

|

5622

|

4053

|

2416

|

16889

|

17561

|

71313

|

|

А3

|

13875

|

13434

|

26542

|

П3

|

18083

|

18889

|

17760

|

-4208

|

-5455

|

8782

|

|

А4

|

7081

|

6016

|

7103

|

П4

|

230

|

2508

|

5177

|

6851

|

3508

|

1926

|

|

Баланс

|

43666

|

42152

|

109286

|

Баланс

|

43666

|

42152

|

109286

|

-

|

-

|

-

|

Результаты расчетов, приведенные в таблице

2.3, показывают, что в этой организации сопоставление итогов групп по активу и

пассиву имеет следующий вид:

г.= А1<П1; А2>П2; А3<П3; А4>П4.

г.= А1<П1; А2>П2; А3<П3; А4>П4.

г.= А1<П1; А2>П2; А3>П3; А4>П4.

Данные таблицы показывают, что в 2008, 2009 и 2010 гг.

наблюдался платежный недостаток наиболее ликвидных активов (А1) денежных

средств и краткосрочных финансовых вложений. Иными словами, наиболее ликвидных

активов недостаточно для покрытия наиболее срочных обязательств, т.е. А1<П1.

Быстро реализуемые активы (А2) в 2008-2010 гг. превышают

краткосрочные пассивы (П2), т.е. А2>П2. Группа медленно реализуемых активов

(А3) значительно меньше долго- и среднесрочных пассивов (П3), т.е. А3<П3, за

исключением 2010 года, когда А3>П3.

Как видно из расчета, А4>П4 увеличение трудно реализуемых

активов А4, или внеоборотных активов произошло за счет увеличения основных

средств, и в частности машин и оборудования. Трудно реализуемые активы

перекрывали постоянные пассивы, т.е. не было соблюдено важное условие

платежеспособности, что говорит об отсутствии у предприятия собственных

оборотных средств для воспроизводственного процесса. В данном случае не

выполнены условия неравенства и баланс организации считается неликвидным.

Анализ ликвидности и платежеспособности ООО «Русагрохим» основан на использовании ряда показателей. Показатели

ликвидности представляют собой относительные коэффициенты, в числителе которых

- текущие активы, а в знаменателе - текущие (краткосрочные) обязательства.

Анализ ликвидности и платежеспособности предприятия за 2008-2010 гг. проведем с

помощью следующих коэффициентов.

Коэффициент текущей ликвидности рассчитывается по формуле:

где ОА - оборотные активы, руб. (стр. 290 - стр. 216 - стр. 244 ф.

1);

ККЗ - краткосрочная кредиторская задолженность, руб. (стр. 690 -

стр. 640 - стр. 650 ф. 1).

Коэффициент абсолютной ликвидности рассчитывается по формуле:

где ДС - денежные средства, руб. (стр. 260 ф. 1);

КФВ - краткосрочные финансовые вложения, руб. (стр. 250 ф. 1);

ККЗ - краткосрочная кредиторская задолженность, руб. (стр. 690 -

стр. 640 - стр. 650 ф. 1).

Коэффициент промежуточной ликвидности рассчитывается по формуле:

где ДС - денежные средства, руб. (стр. 290 ф. 1);

КФВ - краткосрочные финансовые вложения, руб. (стр. 210 ф. 1);

ДЗ - дебиторская задолженность, руб. (стр. 244 ф. 1);

ККЗ - краткосрочная кредиторская задолженность, руб. (стр. 690 -

стр. 640 - стр. 650 ф. 1).

Коэффициент соотношения денежных средств и чистого оборотного

капитала рассчитывается по формуле:

где ДС - денежные средства, руб. (стр. 260 ф. 1);

ЧОК - чистый оборотный капитал, руб. (стр. 290 - стр. 244 - стр.

216) - (стр. 690 - стр. 640 - стр. 650 ф. 1).

Коэффициент соотношения запасов и краткосрочной задолженности

рассчитывается по формуле:

где З - запасы, руб. (стр. 210 - стр. 216 ф. 1);

ККЗ - краткосрочная кредиторская задолженность, руб. (стр. 690 -

стр. 640 - стр. 650 ф. 1).

Коэффициент соотношения запасов и чистого оборотного капитала

рассчитывается по формуле:

где З - запасы, руб. (стр. 210 - стр. 216 ф. 1);

ЧОК - чистый оборотный капитал, руб. (стр. 290 - стр. 244 - стр.

216) - (стр. 690 - стр. 640 - стр. 650 ф. 1).

Коэффициент соотношения дебиторской и кредиторской задолженности

рассчитывается по формуле:

где ДЗ - сумма дебиторской задолженности, руб. (стр. 230 + стр.

240 - стр. 244 ф. 1);

КЗ - сумма кредиторской задолженности, руб. (стр. 690 - стр. 640 -

стр. 650 ф. 1).

Сведем полученные коэффициенты в таблицу 2.4.

Таблица 2.4

Показатели оценки платежеспособности

и ликвидности

ООО «Русагрохим

|

Наименование

показателя

|

Рекомендуемые

значения

|

2008 г.

|

2009 г.

|

2010 г.

|

|

Коэффициент

текущей ликвидности

|

>2

|

1,44

|

1,74

|

1,18

|

|

Коэффициент

абсолютной ликвидности

|

0,2-0,3

|

0,001

|

0,052

|

0,022

|

|

Коэффициент

промежуточной ликвидности

|

0,7-1,0

|

1,97

|

2,39

|

1,49

|

|

Коэффициент

соотношения ден. ср-в и чистого оборотного капитала

|

0-1,0

|

0,02

|

0,07

|

0,13

|

|

Коэффициент

соотношения запасов и краткоср. задолженности

|

0,5-0,7

|

0,13

|

0,63

|

0,29

|

|

Коэффициент

соотношения запасов и чистого оборотного капитала

|

Чем выше

показатель и ближе к 1, тем хуже

|

0,19

|

0,87

|

1,69

|

|

Коэффициент

соотношения дебиторской и кредиторской задолженности

|

-

|

0,89

|

1,04

|

0,85

|

Как следует из данных таблицы 2.4, в течение анализируемого периода

коэффициент покрытия текущей ликвидности (долгов) находится ниже нормативного

значения (2,0), значит предприятие не получило достаточное количество денежных

средств на покрытия текущей задолженности.

Коэффициент абсолютной ликвидности в анализируемый период был значительно

ниже норматива (0,2), что говорит о незначительной возможности погашения долгов

имеющейся наличности.

Значения коэффициентов промежуточной ликвидности,

коэффициента соотношения денежных средств и чистого оборотного капитала

соответствуют нормативу в 2008-2010 г. В 2010 году только наблюдается резкое

отклонение от норматива коэффициента соотношения запасов и краткосрочной

задолженности.

Значение коэффициента соотношения запасов и чистого

оборотного капитала наиболее критическое в 2010 году, когда значительно превышают

норматив.

Коэффициент соотношения дебиторской и кредиторской

задолженности неоднозначен. Так в 2008 и 2010 годах наблюдается превышение

кредиторской задолженности над дебиторской, а в 2009 году коэффициент

дебиторской задолженности превысил кредиторскую задолженность.

Для получения объективных результатов анализа оценим деловую

активность предприятия на основе финансовых показателей, представленных в таблице 2.5.

Таблица

2.5

Анализ

деловой активности ООО «Русагрохим»

|

Наименование

показателя

|

2008 г.

|

2009 г.

|

2010 г.

|

|

Оборачиваемость

активов

|

3,51

|

3,66

|

2,68

|

|

Оборачиваемость

запасов

|

9,35

|

9,94

|

10,03

|

|

Фондоотдача

|

25,87

|

25,81

|

41,47

|

|

Оборачиваемость

дебиторской задолженности

|

6,80

|

7,14

|

3,98

|

|

Время обращения

дебиторской задолженности

|

53,68

|

51,12

|

91,71

|

|

Оборачиваемость

кредиторской задолженности

|

12,22

|

8,47

|

5,83

|

|

Время обращения

кредиторской задолженности

|

29,87

|

43,09

|

62,61

|

|

Средний возраст

запасов

|

39,04

|

36,72

|

36,39

|

|

Оборачиваемость

готовой продукции

|

19,48

|

18,41

|

31,80

|

|

Оборачиваемость

оборотного капитала

|

4,19

|

4,27

|

2,87

|

|

Оборачиваемость

собственного капитала

|

66,57

|

61,52

|

56,62

|

|

Оборачиваемость

общей задолженности

|

3,53

|

3,89

|

2,82

|

Анализ деловой активности предприятия осуществляется на

основе расчета коэффициентов оборачиваемости, отражающих длительность

операционного цикла. Чем выше коэффициенты оборачиваемости, тем быстрее

возвращаются вложенные денежные средства, тем выше доходность.

Оборачиваемость активов рассчитывается по формуле:

где В - выручка от реализации, руб. (стр. 010 ф. 2);

А - средняя за период стоимость активов, руб. (стр. 300 ф. 1).

Оборачиваемость запасов показывает, какова скорость

реализации запасов и рассчитывается по формуле:

где С/С - себестоимость реализованной продукции, руб. (стр. 020 ф.

2);

З - средняя за период стоимость запасов, руб. (стр. 210 ф. 1).

Фондоотдача- характеризует, какое количество выручки получено на

рубль основных фондов и рассчитывается по формуле:

где В - выручка от реализации, руб. (стр. 010 ф. 2);

ОС - средняя остаточная стоимость основных средств, руб. (стр. 120

ф. 1).

Оборачиваемость дебиторской задолженности указывает на то, сколько

раз в год взыскивается дебиторская задолженность и рассчитывается по формуле:

где В - выручка от реализации, руб. (стр. 010 ф. 2);

ДЗ - средняя за период сумма дебиторской задолженности, руб. (стр.

230 + стр. 240 ф. 1).

Время обращения дебиторской задолженности представляет собой

средний период, необходимый для взыскания дебиторской задолженности.

Используется для оценки системы расчетов с дебиторами.

Время обращения дебиторской задолженности рассчитывается по

формуле:

где ОДЗ - оборачиваемость дебиторской задолженности, руб. (стр.

010 ф. 2 / стр. 230 + стр. 240 ф. 1).

Оборачиваемость кредиторской задолженности рассчитывается по

формуле:

,

,

где В - выручка от реализации, руб. (стр. 010 ф. 2);

КЗ - кредиторская задолженность на начало и конец периода, руб.

(стр. 620 ф. 1).

Время обращения кредиторской задолженности рассчитывается по

формуле :

Средний возраст запасов показывает, как долго содержались запасы,

т.е. как долго деньги связаны в запасах и рассчитывается по формуле:

где ОЗ - оборачиваемость запасов, руб. (стр. 020 ф. 2 / стр. 210

ф. 1).

Оборачиваемость готовой продукции - количество времени, при

котором деньги связаны в готовой продукции и рассчитывается по формуле:

где В - выручка от реализации, руб. (стр. 010 ф. 2);

ГП - средняя за период стоимость готовой продукции, руб. (стр. 214

ф. 1).

Оборачиваемость оборотного капитала - скорость оборота всех

оборотных ресурсов предприятия и рассчитывается по формуле:

где В - выручка от реализации, руб. (стр. 010 ф. 2);

ОА - средняя за период стоимость оборотных активов, руб. (стр. 290

ф. 1).

Оборачиваемость собственного капитала - скорость оборота

собственного капитала, его активность и рассчитывается по формуле :

,

,

где В - выручка от реализации, руб. (стр. 010 ф. 2);

СК - средняя за период сумма собственного капитала, руб. (стр. 490

ф. 1).

Оборачиваемость общей задолженности - сколько требуется оборотов

для оплаты всей задолженности и рассчитывается по формуле:

где В - выручка от реализации, руб. (стр. 010 ф. 2);

ПЗК - средняя за период величина привлеченного заемного капитала,

руб. (стр. 590 + стр. 690 - стр. 650 - стр. 640 ф. 1).

Результаты расчета коэффициентов оборачиваемости ООО

«Русагрохим» представлены в таблице 5.

Анализируя данные, представленные в таблице 5, можно

заметить, что в период с 2008 по 2009 годы значения коэффициентов

оборачиваемости совокупных активов, текущих активов и запасов на предприятии

свидетельствуют об их росте. В 2010 году значения коэффициентов оборачиваемости

совокупных активов сократились.

Увеличилась оборачиваемость готовой продукции и время

обращения дебиторской и кредиторской задолженности. Сократилась

оборачиваемость оборотного, собственного капитала и общей задолженности.

Анализ доходности деятельности предприятия осуществляется на

основе расчета коэффициентов рентабельности. Результаты расчета по данным

финансовой отчетности ООО «Русагрохим»» представлены в таблице 2.6.

Таким образом, из таблицы 6 видно, что выручка от реализации,

себестоимость реализации продукции, валовая прибыль, имеют тенденцию роста.

Однако прибыль от реализации продукции и прибыль до налогообложения значительно

сократилась в 2010 году по отношению к 2008-2009 гг., соответственно это

отразилось на показателях рентабельности.

Таблица

2.6

Анализ

доходности деятельности ООО «Русагрохим»

|

Наименование

показателя

|

2008 г.

|

2009 г.

|

2010 г.

|

|

1

|

2

|

3

|

4

|

|

Выручка от

реализации продукции, тыс. руб.

|

153123

|

154286

|

293134

|

|

Себестоимость

реализации продукции, тыс. руб.

|

124736

|

133259

|

263000

|

|

Валовая

прибыль, тыс. руб.

|

28387

|

21027

|

30134

|

|

Прибыль от

реализации продукции, тыс. руб.

|

10366

|

6945

|

3247

|

|

Прибыль до

налогообложения, тыс. руб.

|

2585

|

3513

|

3431

|

|

Чистая прибыль,

тыс. руб.

|

1133

|

2279

|

2669

|

|

Общая

рентабельность % (стр. 140 ф. 2 / стр. 010 ф. 2)

|

0,02

|

0,02

|

0,01

|

|

Рентабельность

продаж, % (стр. 190 ф. 2/ стр. 010 ф. 2)

|

0,01

|

0,01

|

0,01

|

|

Рентабельность

собственного капитала, % (стр. 190 ф. 2/ стр. 490 ф. 1)

|

4,93

|

0,91

|

0,52

|

Рентабельность продаж характеризует доходность коммерческой

деятельности предприятия и зависит от множества факторов, но, прежде всего, от

объема реализации, прибыли от продаж, коммерческих и управленческих расходов.

По итогам 2008-2010 гг. показатель рентабельности продаж

неизменно оставался в пределах 0,01%.

Рентабельность собственного, заемного и всего

инвестированного капитала имеет тенденцию спада на протяжении анализируемого

периода, в основном за счет роста нераспределенной прибыли.

На основании данных структуры активов и пассивов ООО «Русагрохим»

рассчитаем показатели ликвидности организации за 2008 - 2010 гг.

Коэффициент текущей ликвидности (покрытия долгов), показывает, какую

часть краткосрочных обязательств организации можно погасить, если мобилизовать

все оборотные средства. Значения, соответствующие нормативным от 2 и выше.

Рассчитывается по формуле: Ктл = (А1 + А2 + А3)

/ (П1 + П2)

Коэффициент быстрой ликвидности, или коэффициент «критической оценки»,

показывает, насколько ликвидные средства организации покрывают его

краткосрочную задолженность. Рекомендуемое значение данного показателя от 0,8

до 1,5. Определяется по формуле: Кбл = (А1 + А2 )

/ (П1 + П2)

Коэффициент абсолютной ликвидности представляет собой отношение денежных

средств, которыми располагает организация на счетах в банках и в кассе, к

краткосрочным обязательствам. Значения данного коэффициента за рассматриваемый

период соответствует нормативным от 0,2 до 0,5. Определяется по формуле: Кал

= А1 / (П1 + П2). Расчеты показателей

ликвидности отражены в таблице 2.7.

Таблица 2.7

Показатели

ликвидности ООО «Русагрохим» в 2008-2010 гг.

|

Показатели

|

Норматив

|

2008 г.

|

2009г.

|

2010 г.

|

Отклонение (+, -)

|

|

|

|

|

|

2008

|

2009

|

2010

|

1. Коэффициент покрытия (текущей ликвидности)

2.Коэффициент быстрой ликвидности 3.Коэффициент абсолютной ликвидности >2

0,8-1,5  0,21,44

0,21,44

,9

,0011,74

,0

,0521,18

,9

,022-0,56

+0,1

,20-0,26

+0,2

,15-0,82

+0,1

Как следует из данных таблицы 2.7, в течение анализируемого периода

коэффициент покрытия текущей ликвидности (долгов) находится ниже нормативного

значения (2,0), значит предприятие не получило достаточное количество денежных

средств для покрытия текущей задолженности.

Коэффициент быстрой ликвидности находится в пределах норматива от 0,8 до

1,5.

Коэффициент абсолютной ликвидности в анализируемый период был значительно

ниже норматива (0,2).

Динамику показателей ликвидности можно проследить на рисунке 2.3.

Рис. 2.3.

Динамика показателей ликвидности ООО «Русагрохим»

В целом же, на основе проведенного

анализа ликвидности организации можно сделать вывод, что ООО «Русагрохим»

находится в неустойчивом состоянии и кредитоспособность его низка.

2.3 Анализ

показателей финансовой устойчивости организации

Финансовая устойчивость ООО «Русагрохим» в общественном

сознании складывается за счет восприятия самых разнообразных аспектов его

деятельности: от его финансового состояния до применяемых ею технологий,

проводимой социальной политики, имиджа и т.д. Однако, наиболее существенным из

всех компонентов принято считать финансовое положение.

Финансовая устойчивость организации служит характеристикой,

свидетельствующей о стабильном превышении доходов над расходами, свободном

маневрировании денежными средствами и эффективном их использовании в

бесперебойном процессе производства и реализации продукции. Она формируется в

процессе всей производственно-хозяйственной деятельности и является главным

компонентом общей устойчивости организации.

Для проведения анализа финансовой устойчивости организации, необходимо

рассчитать ряд финансовых коэффициентов. Для этого расчета используем

бухгалтерский баланс организации за 2008-2010гг. Анализ

финансовой устойчивости ООО «Русагрохим»

проведем с помощью следующих относительных показателей:

. Коэффициент автономии. Характеризует независимость предприятия от

заемных средств и показывает долю собственных средств в общей стоимости всех

средств предприятия. Чем выше значение данного коэффициента, тем финансово

устойчивее, стабильнее и более независимо от внешних кредиторов предприятие:

Ка = (стр. 490 + стр. 640 + стр.650) /стр. 700 ф.№1

Нормативным значением показателя считается значение коэффициента

автономии больше 0,5.

. Коэффициент соотношения заемных и собственных средств. Этот коэффициент

дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц

привлеченных средств приходится на каждую единицу собственных:

Кзс = (стр. 590 + стр. 690 - стр. 640 - стр. 650)/(стр. 490 + стр. 640 +

стр. 650) ф.№1

Рост показателя в динамике свидетельствует об усилении зависимости

предприятия от внешних инвесторов и кредиторов. Рекомендуемое значение Кзс

<0,7.

. Коэффициент маневренности собственного капитала. Показывает, какая

часть собственного оборотного капитала находится в обороте. Коэффициент должен

быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных

средств:

Км = (стр. 490 - стр. 190) /стр. 490 ф.№1