Сравнительный анализ практики применения УСН и ЕНДВ в российской налоговой системе

ФЕДЕРАЛЬНОЕ

АГЕНСТВО ПО ОБРАЗОВАНИЮ

КАРАЧАЕВО-ЧЕРКЕССКАЯ

ГОСУДАРСТВЕННАЯ ТЕХНОЛОГИЧЕСКАЯ АКАДЕМИЯ

КАФЕДРА

ФИНАНСЫ И КРЕДИТ

ДИПЛОМНАЯ

РАБОТА

СРАВНИТЕЛЬНЫЙ

АНАЛИЗ ПРАКТИКИ ПРИМЕНЕНИЯ УСН И ЕНВД В РОССИЙСКОЙ НАЛОГОВОЙ СИСТЕМЕ НА ПРИМЕРЕ

МИ ФНС

РОССИИ № 3 ПО КЧР

Черкесск –

2007

Содержание

Введение

1. Организационно – экономическая характеристика Межрайонной

инспекции № 3 по КЧР

1.1 Общая характеристика МИФНС РФ по налогам и сборам №3 по

КЧР

1.2 Экономическая характеристика налоговой инспекции

2. Теоретические вопросы налогообложения малого бизнеса

2.1 Роль налогов в стимулировании малого бизнеса

2.2 Эволюция системы налогообложения малого

предпринимательства в России

3. Анализ практики применения специальных налоговых режимов

3.1 Упрощенная система налогообложения

3.2 Единый налог на вмененный доход для отдельных видов

деятельности

3.3 Единый сельскохозяйственный налог

3.4 Фискальная роль специальных налоговых режимов

4. Пути оптимизации применения специальных налоговых режимов

5. Автоматизированные информационные технологии в системе

налогообложения в МиФНС№3

6. Ответственность работодателя за нанесение ущерба здоровью

работников

Заключение

Список использованной литературы

Одним из

важнейших направлений экономического развития Российской Федерации является

создание эффективно действующей налоговой системы, позволяющей рационально

управлять рычагом государственного регулирования социально-экономического

развития, инвестиционной стратегией, внешнеэкономической деятельностью,

структурными изменениями в производстве.

Налоги, как одно из

средств существования любого государства, характеризуют определенный этап

развития общественных отношения. Поэтому государственные преобразования

сопровождаются изменением, как правило, налоговой системы.

Экономические реформы,

проводимые в России, не могли не затронуть налоговую систему. Основные ее

элементы, отвечающие рыночным отношениям, были заложены в начале 90-х годов.

В настоящее время

налоговая система России переживает процесс серьезного реформирования.

Изменения существующего налогового законодательства определяются не только его

несовершенством, но прежде всего необходимостью формирования единой налоговой

правовой базы и установления в России единого налогового правопорядка, что

обеспечит создание рациональной и справедливой налоговой системы, ее

стабильность и предсказуемость.

Для выполнения своих

функций государству необходимы средства, за счет которых финансируются и

реализуются различные функции государства. Все необходимые средства

аккумулируются в финансового – бюджетной сфере, основным источником

формирования которой являются налоговые платежи и сборы. Так, в бюджете России

в 2000-2005гг. налоговые доходы в общей сумме доходов составили 85%, остальная

часть приходится примерно поровну на неналоговые доходы и доходы целевых

бюджетных фондов. Вместе с тем налоги не только формируют финансовые средства

государства – они используются для воздействия на структуру производства и

потребления, состояние и направления развития экономики. В результате чего, финансово-бюджетная система России будет

стабильна и надежна. Эта проблема является на сегодняшний день достаточно актуальной,

так как затрагивает животрепещущие вопросы в области повышения качества

планирования и финансирования государственных расходов, укрепления доходной

базы бюджетной системы, создание необходимого механизма контроля за

эффективностью использования государственных ресурсов. В научной литературе

изучение этих проблем рассматривается отечественными специалистами с 1991 года.

Малый бизнес в рыночной экономике - ведущий сектор, определяющий

темпы экономического роста, структуру и качество валового национального

продукта, поэтому абсолютное большинство развитых государств всемерно поощряет

деятельность малого бизнеса. Малое предпринимательство, оперативно реагируя на

изменение конъюнктуры рынка, придает рыночной экономике необходимую гибкость.

Существенный вклад вносит малый бизнес в формирование конкурентной среды.

Нельзя также забывать, что малые предприятия оказывают меньше воздействие и на

экологическую обстановку.

Одной из форм государственной поддержки малого бизнеса является

налогообложение. Проводимая государственная политика в отношении субъектов

малого предпринимательства, в том числе и в области налогообложения, влияет на

становление и развитие малого бизнеса. Совершенствование системы

налогообложения субъектов малого предпринимательства в РФ является чрезвычайно

актуальным, что определило цель и задачи данной дипломной работы.

Чтобы глубже и подробнее разобраться и понять необходимость малого

бизнеса, безусловно, необходимо рассмотреть опыт ведущих зарубежных стран по

развитию малого бизнеса. Во всех зарубежных странах с нормально развитой

рыночной экономикой существует мощная государственная поддержка малого бизнеса.

Становление и развитие современной налоговой системы обусловлено

назревшей необходимостью, связанной с переходом к рыночной системе

хозяйствования. Переход экономики России на рыночные методы вызвал

необходимость изменения финансовых отношений и, в частности, создания по сути

новой налоговой системы, отвечающей современным, требованиям.

Современная структура рыночной экономики в масштабах России

предполагает 10-12 миллионов малых предприятий, работающих на предпринимательских

началах, в то время как их фактически насчитывается 300-400 тысяч. Это

означает, что малое предпринимательство как особый сектор рыночной экономики

еще не сформировался а значит, фактически не используется его потенциал.

По закону, малые предприятия могут создаваться на основе любых

форм собственности и осуществлять все виды хозяйственной деятельности, если они

не запрещены законом. Малое предпринимательство облагается многочисленными

налогами. В результате малые предприятия становятся на грань банкротства

независимо от их народнохозяйственной значимости.

Местные власти не обеспокоены тем, чтобы снизить уровень

отчислений малых предприятий в местные бюджеты. Власти не желают связывать

перспективы развития собственного района с малым бизнесом. Власти не всегда

бывают заинтересованы в развитии наукоемких производств, так как они не

приносят районам прямой выгоды. Местные власти охотней регистрируют

предприятия, способствующие в благоустройстве района.

Целью данной работы является исследование механизма функционирования

налогообложения предприятий малого бизнеса, обоснование направлений его

совершенствования.

Задачи дипломной работы - анализ существующих способов налогообложения,

формирование налогооблагаемой базы и исчисление налогов, варианты возможного

развития налоговой системы России.

Выбранная тема является актуальной, так как проведение

рыночных преобразований в экономике немыслимо без создания эффективной системы

налогообложения. Эта система - основной проводник государственных интересов при

регулировании экономики, формировании доходов бюджета, ограничении роста цен и

торможении инфляции.

Значение малого бизнеса в рыночной экономике очень велико этим

объясняется актуальность настоявшего исследования. Без малого бизнеса рыночная

экономика ни функционировать, ни развиваться не в состоянии.

Становление и развитие его - одна из основных проблем экономики.

Немаловажна роль малого бизнеса в осуществление прорыва по ряду важнейших

направлений научно-технического прогресса, прежде всего в области электроники,

кибернетики и информатики. Все эти и многие другие свойства малого бизнеса

делают его развитие существенным фактором и составной частью реформирования

экономики России.

1.1 Общая

характеристика МИФНС РФ по налогам и сборам №3 по КЧР

Межрайонная инспекция ФНС

РФ по налогам и сборам №3 по КЧР является территориальным органом Федеральной

налоговой службы и входит в единую централизованную систему налоговых органов. Инспекция

находится в непосредственном подчинении Управления ФНС России по КЧР.

В своей деятельности

МиФНС №3 руководствуется Конституцией РФ, федеральными законами и иными

законодательными актами, указами Президента РФ, а также законами и иными

законодательными актами, указами Президента РФ, а также законами и иными

нормативными актами органов власти КЧР и представительных органов местного

самоуправления, принимаемыми в пределах их полномочии и.т.д.

МиФНС является

юридическим лицом. Финансирование расходов на содержание инспекции

осуществляется за счет средств федерального бюджета, предусмотренных для

территориальных органов Министерства, а также за счет иных источников,

предусмотренных федеральными законами.

Инспекция имеет

самостоятельную смету доходов и расходов, утверждаемую Управлением, лицевые

счета в органах Федерального казначейства для учета средств поступающего финансирования

и средств полученных о приносящей доход деятельности, а также печать с

изображением Государственного герба РФ со своим полным наименованием.

Местонахождение инспекции: КЧР, г. Черкесск, ул. Первомайская.

Основными функциями

инспекции является:

-

Проведение работы

по взиманию законно установленных налогов, сборов и других обязательных

платежей;

-

Осуществление в

пределах компетенции инспекции контроля за соблюдением законодательства о

налогах и сборах, а также принятых в соответствии с ним нормативных правовых

актов, правильностью исчисления, полнотой и своевременностью уплаты в

соответствующий бюджет и государственные внебюджетные фонды;

-

Осуществление в

установленном порядке государственной регистрации юридических лиц и постановки

на учет налогоплательщиков.

-

Осуществление государственной

регистрации договоров коммерческого концессии;

-

Осуществление

контроля за своевременностью представления в Инспекцию налоговых деклараций и

иных документов и.т.д.

Основные задачи

Инспекции:

-

Осуществление контроля

за соблюдением законодательства о налогах и сборах, правильностью исчисления,

полнотой и своевременностью уплаты в соответствующий бюджет налогов, сборов и

др. обязательных платежей;

-

Осуществление государственного

контроля за производством и оборотом этилового спирта, алкогольный продукции,

табачной продукции;

-

Улучшение

обслуживания налогоплательщиков, расширение сферы предоставляемых услуг;

-

Осуществление

контроля за соблюдением законодательства о государственной регистрации юридических

лиц;

-

Иные задачи,

которые могут быть возложены на инспекцию в соответствии и законодательством

РФ;

Руководство деятельностью

инспекции осуществляет руководитель. Он назначается на должность и

освобождается от должности приказом руководителя управления по согласованию с

Министерством.

Руководитель инспекции

имеет заместителей, полномочия и обязанности которых определяются должностными

инструкциями и приказам руководителя инспекции. Заместители руководителя

назначаются на должность приказом руководителя управления по представлению

руководителя инспекции.

Отдел общего обеспечения.

Основные функции отдела:

1.

обеспечение

приема, учета и регистрации входящей корреспонденции;

2.

учет, регистрация

о отправка исходящей корреспонденции.

Основные задачи отдела:

1. организация и обеспечение единой

системы делопроизводства и документооборота инспекции;

2. организация работы с обращениями,

жалобами и предложениями граждан;

3. осуществление реализации политики ФНС

России и по КЧР.

Юридический отдел.

Основные функции:

-

осуществление

производства, участие и юридическое сопровождение дел о налоговых и

административных и правонарушениях;

-

осуществление

защиты государственных интересов в арбитражных судах и судах общей юрисдикции

и.т.д.

-

контроль за

соблюдением законности в деятельности Инспекции, правильное применение

налогового и иного законодательства России и КЧР.

Отдел регистрации и учета

налогоплательщиков.

Основные задачи Отдела:

-

осуществление государственной

регистрации юридических лиц и индивидуальных предпринимателей;

-

учет

налогоплательщиков;

Основные функции:

-

выдача

свидетельств с внесением записи в Единый государственный реестр юридических и

физических лиц;

-

прием документов

по государственной регистрации юридических и физических лиц;

-

представление

сведений о государственной регистрации юридических лиц и индивидуальных

предпринимателей в государственные органы и.т.д.

Отдел финансово –

хозяйственный.

Основные функции:

-

проведение работы

по подготовке проекта сметы доходов и расходов на содержание инспекции и анализ

ее исполнения.

Основные задачи:

-

разработка и

реализация мер по эффективному использованию средств федерального бюджета

направляемых на содержание и развитие инспекций.

Отдел работы с

налогоплательщиками.

Основные задачи:

-

проведение

приема, регистрации и передачи в обработку документов от организаций и физических

лиц;

-

информирование

налогоплательщиков о состоянии их расчетов с бюджетной системой РФ;

-

осуществление

регистрации контрольно – кассовой техники и. т.д.;

Основные функций:

проведение приема

налоговых деклараций и иных документов для исчисления и уплаты налогов и

сборов;

осуществление входного

контроля налоговых деклараций и иных документов, служащих основанием для

исчисления и уплаты налогов;

проведение приема

заявлений о проставлении отметок на счетах – факторах, счетов фактур и их

копий, представляемых лицами, совершающие операций с нефтепродуктами и.т.д.

Отдел камеральных

проверок.

Основные задачи отдела:

контроль за соблюдением

законодательства о налогах и сборах;

проведение проверок юридических

и физических лиц, нотариусов, охранников, детективов;

применение санкций в

соответствии с законодательством о налогах и сборах;

Основные функции:

-

мониторинг и

проведение камеральных налоговых проверок налоговых декларации и иных

документов;

-

проведение

камеральной проверки правильности возмещения входного НДС;

-

осуществление

мероприятий налогового контроля в рамках проведения проверки обоснованности

применения налогоплательщиком налоговой ставки 0% и налоговых вычетов по НДС,

анализ и систематизация полученных результатов;

-

проведение

камерального анализа налоговых деклараций и иных документов, служащих

основанием для исчисления и уплаты налогов и сборов;

-

оформление

результатов камеральной налоговой проверки.

Отдел выездных проверок.

Основные задачи:

-

контроль за

соблюдением налогоплательщиками, плательщиками сборов; законодательства о

налогах и сборах;

-

планирование

выездных налоговых проверок;

-

осуществление

взаимодействия с правоохранительных и иными контролирующими органами по предмету

деятельности Отдела.

Основные функции:

-

проведение

предпроверочной подготовки выездных налоговых проверок на основе изучения и

анализа всей имеющейся информации о налогоплательщиках и запланированной

проверке;

-

проведение

выездных налоговых проверок налогоплательщиков, плательщиков сборов и налоговых

агентов, и осуществление оформления их результатов;

-

рассмотрение с

участием юр. отдела предстваленных налогоплательщиками возражений по актам

выездных проверок;

-

осуществление

передачи в юр. отдел материалов выездных проверок для обеспечения производства

по делам о налоговых правонарушениях;

-

проведение

анализа эффективности проведение выездных налоговых проверок.

Отдел урегулирования

задолженности.

Основные задачи отдела:

-

урегулирование

задолженности по налогам и сборам в бюджетную систему РФ, посредством

проведения реструктуризации задолженности, а также контроля за выполнением налогоплательщиками

условий предоставления отсрочек, налоговых кредитов и. т.д.;

-

урегулирование

задолженности посредством применения мер принудительного взыскания;

-

выявление измены

уплаченных сумм и т.д.;

-

организация

работы по инициированию процедура банкротства должников, списание безнадежной к

взысканию задолженности.

Основные функции отдела:

-

осуществление

мониторинга состояния, структуры, динамики и причин образования задолженности,

а также мер эффективности мер по ее урегулированию;

-

подготовка для

направления налогоплательщикам требований об уплате налогов, сборов и других

платежей в бюджетную систему РФ.

Отдел учета, отчетности и

анализа.

Основные задачи Отдела:

-

организация и

ведение оперативно – бухгалтерского учета поступления налогов;

-

организация и

совершенствование сбора, обработка оперативной информации и данных

статистической налоговой отчетности;

-

подготовка

аналитической информации о поступление налогов и сборов;

-

анализ начислений

и поступлений налогов и сборов, обобщение и выработка предложений по повышению

собираемости налогов и сборов.

Основные функций:

-

взаимодействие с

органами федер. Казначейства и финан. Органами;

-

формирование

информации о;

1.

предоставленных

налоговых льготах;

2.

О предоставленных

налоговых кредитах;

3.

об отсрочках по

уплате налогов;

4.

уведомление

налогового охрана о принадлежности невыясненных или неклассифицированных платежей

у коду классификации доходов и.т.д.

Отдел ввода и обработки

данных.

Основные задачи:

-

ввод данных

документов в Инспекцию на бумажных носителей и электронном виде;

-

обработке

информационных массивов данных в т.ч. от сторонних организаций.

Основные функций:

-

осуществление

контроля правильности вода информации, анализ протокола ошибок и их исправление

операторами Отдела;

-

предварительная

проверка сводной информации, поступающей из Управления федерального

Казначейства МФ по КЧР;

-

ввод в базу

данных платежей документов, поступивших из федерального Казначейства МФ по КЧР,

Финансовое управление г. Черкесска и др. источников;

-

подготовка

электронных платежных документов для передачи в Пенсионный фонд;

-

обработка

информационных массивов данных, в т.ч. от сторонних организаций;

-

подготовка

информационных материалов для руководства Инспекции по вопросам, находящимся в

компетенции Отдела.

Отдел информационных

технологий.

Основные задачи Отдела:

-

обеспечение

внедрения и сопровождения автоматизированных информационных и

телекоммуникационных систем Инспекции на основе единой методологии,

разрабатываемой центральным аппаратом ФНС Росси и Управления;

-

обеспечение

работоспособности программно;

-

аппаратной части;

Основные функции:

-

администрирование

сетевых ресурсов и обеспечение резервного копирования баз данных и программных

средств;

-

внедрение и

сопровождение ведомственных прикладных программ: АИС НАЛОГ, ПИК – НДС – М, СЕТ

– ФАКТУРА, ДЕЛОПРОИЗВОДСТВО, КАДРЫ, ДIРОST И.Т.Д;

-

обеспечение

технологии ведения НСИ;

-

администрирование

баз данных Инспекции;

-

внедрение и

сопровождение систем телекоммуникаций, в т.ч. АТС, для обмена открытой и

конфиденциальной информацией;

-

программно–техническое

обеспечение технологических процессов приема – передачи информации в электронном

виде.

Отдел оперативного

контроля.

Основные задачи:

-

осуществление государственного

контроля за соблюдением законодательства РФ о применении контрольно-кассовой

техники при осуществлении наличных денежных расчетов;

-

осуществление государственного

контроля за соблюдением организациями условий лицензируемой деятельности.

Основные функций:

-

планирование и

организация проведения проверок налогоплательщиков по вопросам законодательства

о применении ККТ;

-

осуществление

контроля за соблюдением налогоплательщиками условий выдачи лицензий на

деятельность по производству и обороту этилового спирта, алкогольной и табачной

продукций;

-

осуществление

контроля за использованием организациями КВОТ на закупку этилового спирта;

-

осуществление

контроля за получениям, хранением, учетом и использованием в организациях

федеральных и региональных специальных марок;

-

осуществление

администрирования акцизных складов;

-

формирование

установленной отчетности по предмету деятельности отдела.

На 1 января 2006г. В

МиФНС№3 по КЧР зарегистрировано 996 предприятий – юридических лиц. На эту же

дату зарегистрировалось и получило свидетельств 2016 предпринимателей – физических

лиц без образования юридического лица.

Основные налоговые доходы

Инспекций складываются из поступлений от предприятий – монополистов. Основными

отраслями экономики в городе являются в промышленности – электроэнергетика;

пищевая промышленность; связь; жилищно-коммунальное хозяйство; торговля;

общественное питание и т.д.;

За период с 01.01.2002г.

по 01.01.2006г. общее число налогоплательщиков – юридических лиц увеличилось с

910 до 986 предприятий. Всего на 01.01.05г. на учете в инспекции состоит 35954

физических лиц. За 2005г. в среднем на одно предприятие поступило налогов,

предприятие поступило налогов, контролируемых инспекцией -150,6 тыс. руб., а на

одного налогоплательщика (физ. лица) – 4,1 тыс. руб.

Инспекцией

предпринимаются всевозможные мер по выявлению и розыску налогоплательщиков,

кланяющихся от постановки на налоговый учет.

В УФСНП по КЧР были

направлены письма со списками налогоплательщиков, уклоняющихся от постановки на

учет для розыска и привлечения к налоговой ответственности. Кроме того,

применяются меры по принудительной ликвидации предприятий, не осуществляющих

деятельность в течений нескольких лет (260 предприятий).

Таблица 1.1

Анализ

эффективности выездных проверок

|

№

|

Показатели

|

Значение

|

Отклонение (тыс. руб.)

|

Темп. Роста, %

|

|

2005г.

|

2006г.

|

|

1

|

Кол-во налоговых инспекторов осуществляющих выездные

проверки.

|

35

|

28

|

-7

|

80

|

|

2

|

Кол – во проведенных выездных проверок, ед.

|

430

|

305

|

-125

|

70,9

|

|

3

|

Уровень результативных проверок, %

|

82

|

93

|

+11

|

113,4

|

|

4

|

Дополнительно начислено по результатам проверки, т.р.

|

459652

|

547368

|

+97716

|

119,08

|

|

5

|

Эффективность выездных проверок, т.р. на одну

результативную проверку.

|

1317

|

1934

|

+146,8

|

146,8

|

Крупнейшими недоимщики на

01.01.05г остается несколько предприятий. Банковская сфера в городе Черкесска в

целом стабильна, работу осуществляет Сберегательный банк и Центральный банк.

Подавляющее большинство платежей осуществляется через эти банки.

В 2005г. Поступления

налоговых платежей в консолидированный бюджет КЧР составило 64228 тыс. руб.,

видно увеличение по сравнению с 2004.г – 555282 тыс. руб.

За 2005 год отделом

выездных проверок проведено – 305 выездных налоговых проверок по вопросам

соблюдения законодательства о налогах и сборах (по вопросам правильности

исчисления, удержания, уплаты и перечисления)

Нарушения выявлены по 283

проведенным проверкам.

Из них количество

проведенных выездных проверок:

-

организаций – 241

проверки из них выявивших нарушения -224 проверки;

-

физ. лиц – 64

проверки, из них выявивших нарушения – 59 проверок, что составляет %

результативности;

-

92,78%, в общем

количестве проведенных проверок;

Таблица 1.2

Показатели

характеризующих эффективность контрольной работы в разрезе налогов

|

№

|

Показатели

|

Значение

|

Отклонение (тыс. руб.)

|

Темп роста, %

|

|

2005г

|

2006г

|

|

Кол–во выездных проверок

|

430

|

305

|

-125

|

70,9

|

|

1

|

Всего по юр. лицам в том числе

|

347

|

241

|

-106

|

69,5

|

|

2

|

НДС

|

326

|

290

|

-36

|

88,9

|

|

3

|

Налог на прибыль

|

243

|

226

|

-17

|

93

|

|

4

|

Налог с доходов

|

83

|

225

|

-142

|

271,1

|

|

5

|

Кол-во проверок выявивших нарушения всего нарушения всего

по юр. лицам

|

247

|

224

|

-48

|

82,4

|

|

6

|

НДС

|

185

|

151

|

-34

|

81,6

|

|

7

|

Налог на прибыль

|

100

|

84

|

-16

|

84

|

|

8

|

Налог с доходов

|

40

|

76

|

+36

|

190

|

|

9

|

Доначислено по актам выездных проверок юр. лиц тыс. руб.

|

452087

|

547368

|

+95281

|

121,1

|

|

В том числе

|

|

|

|

|

|

10

|

НДС

|

175799

|

37554

|

-138245

|

21,3

|

|

11

|

Налог на прибыль

|

170416

|

492992

|

322576

|

289

|

|

12

|

Налог с доходов

|

9700

|

7404

|

-2296

|

76,3

|

За соответствующий период

прошлого года было проведено -430 выездных проверок, из них выявивших нарушения

– 349 проверок, % результативности проведенных проверок составил 81,16%.

Снижение количества проверок объясняется, численностью работников

осуществляющих выездные налоговые проверки в 2006г., в сравнении с прошлым

снизился на 7 пунктов.

Так как до 2006 года

проведением выездных проверок занималось 2 отдела: отдел налогообложения физ.

лиц и отдел налогообложения юр. лиц, общей численностью -35 человек.

По результатам выездных

налоговых проверок до начислено налогов – 547368 тыс. руб., в том числе

доначислено налогов без пени – 343200 тыс. руб. Из них до начислено юр. лицами

– 533547 тыс. руб., физ. лицами - 13821 тыс. руб. Из анализа показателей 2005 г., следует, что сумма до начисленных платежей по результатам выездных проверок в отчетности

период увеличилось по сравнению с аналогичным периодом прошлого года на 87716

тыс. руб.

2.1 Роль

налогов в стимулировании малого бизнеса

Налоговая система государства представляет собой сложное

образование, включающее в себя две органически взаимосвязанные подсистемы:

подсистему налогообложения и подсистему налогового администрирования.

Подсистема налогообложения представлена совокупностью законодательно

установленных налогов и сборов, уплачиваемых организациями и физическими лицами

в бюджетную систему государства. Подсистема налогового администрирования

охватывает совокупность органов, уполномоченных государством осуществлять

контроль за соблюдением организациями и физическими лицами обязанностей в

качестве налогоплательщиков.

Отметим, что в подсистеме налогообложения реализуются фискальная

(распределительная) и регулирующая функции налогов, а в подсистеме налогового

администрирования - контрольная функция налогов.

Налоговая система современного демократического государства

складывалась под воздействием исторических, политических, экономических,

социальных условий и факторов, проявлявшихся по-разному в тот или иной период

международной и внутренней жизни страны.

В современной России в связи с переходом от

централизованно-плановой к рыночной экономике необходимо было в спешном порядке

(после августовских событий 1991 г.) формировать адекватную налоговую систему.

В течение декабря 1991 г. были приняты семь законов Российской

Федерации, в т. ч. базовый «Об основах налоговой системы в Российской

Федерации» (от 27.12.1991 № 21.18-1), и специальные, посвященные отдельным

налогам - на прибыль, на добавленную стоимость, на имущество, подоходному,

акцизам, налогам в дорожные фонды. В каждом из этих шести законов были изложены

общие положения и характеристики элементов конкретного налога.

Российская система налогообложения формировалась в условиях

отсутствия каких-либо концептуальных основ, учитывающих особенности

экономической структуры страны, обеспеченность природными ресурсами и др.

Отсюда и столь малое значение платежей за пользование недрами и природными

ресурсами: всего по 2,2% налоговых доходов госбюджета РФ в 1992 и 1993 гг. (для

сравнения: 12,0% - в 2003 г. после введения с 2002 г. налога на добычу полезных ископаемых).

Мировая практика подтверждает, что система налогообложения

конструируется на базе носителей стоимости - заработной плате, ренте, капитале,

которые используются в качестве объектов налогообложения и для расчета

налоговой базы.

Другие элементы налога - ставки, льготы, порядок исчисления и

уплаты - в концептуальном плане являются второстепенными и могут быть

использованы в качестве инструментов регулирующего воздействия на уровень и

структуру налогового бремени экономики. Достаточно посмотреть на межстрановые

различия по одному ил значимых косвенных налогов - НДС. Станки НДС различаются

от 5% в Японии (льготная ставка - 4,5%), где обеспечивают 9,4% общей суммы

налоговых доходов, до 18% в Чили (45% налоговых доходов! и 25% в Швеции

(льготные ставки - 6, 12, 21%), где доля в составе налоговых доходов,

составляет 13,9%.

Именно отсутствие концептуальных основ построения российской

системы налогообложения стало причиной нестабильного функционирования

совокупности налогов, принятых в 1991 г. Эта совокупность дополнялась новыми

налогами, сугубо фискального назначения, нередко вводимыми указами президента и

просуществовавшими по 3-4 гола. В их числе: специальный налог для финансовой

поддержки важнейших отраслей народного хозяйства (1993-1995 гг.), транспортный

налог (1994-1997 гг.), налог с суммы превышения расходов на оплату труда по

сравнению с их нормируемой величиной (1993-1995 гг.) и др. Местными властями вводились

менее значимые налоги и сборы в соответствии с указом Президента РФ от

22.12,1993 № 2270 «О некоторых изменениях в налогообложении и во

взаимоотношениях бюджетов различных уровней», благодаря чему общее их число

доходило до 200 наименований.

Бессистемное формирование российской системы налогообложения

продолжалось вплоть до принятия и введения в действие части первой НК РФ с 1

января 1999 г. (кардинально переработанной в июле 1999 г.).

Малое предпринимательство

занимает особое место в экономической системе любой страны, не только

обеспечивает рост занятости и снижение социальной напряженности, но и является

важнейшим фактором обеспечения устойчивости и инновационного характера

экономического роста. Развитие малого бизнеса повышает гибкость и адаптивность

экономики, обеспечивает основу для формирования массового среднего класса.

Развитие малого бизнеса

в Российской Федерации обусловлено многими факторами, в том числе

законодательно установленной возможностью ведения учета и отчетности в

упрощенной форме, применением более простой системы налогообложения, то есть

использованием специальных налоговых режимов. В последние годы налоговая

система в значительной степени изменилась, что не могло не сказаться и на сфере

малого предпринимательства. В связи с этим одной из важных задач

законодательной и исполнительной власти Российской Федерации является создание

условий для функционирования малого бизнеса. Эта задача нашла отражение в

Распоряжении Правительства Российской Федерации от 10 июля 2001 года № 910-р «О

программе социально-экономического развития Российской Федерации на среднесрочную

перспективу (2002-2004 годы)». Формирование справедливой, нейтральной и

эффективной налоговой системы с целью снижения налоговой нагрузки на субъекты

экономической деятельности, формирования благоприятных условий развития

предпринимательства, обеспечения сбалансированности государственного бюджета

основа для создания благоприятных условий развития малого бизнеса в РФ.

Либерализация налоговой

системы и заметное усиление защищенности налогоплательщиков будут

способствовать улучшению инвестиционного климата и возврату капиталов в

легальную сферу.

Действительно, одной из

мер по реализации указанных задач является оптимизация законодательной базы

малого предпринимательства. В первую очередь это касается снижения налогов и

упрощения налогообложения. Наиболее целесообразным и эффективным шагом в этом направлении,

по мнению специалистов является применение специальных налоговых режимов.

Известно, что специальные налоговые режимы для малых и средних предприятий

применяются во многих странах, в частности, в Великобритании, Швеции, США.

Практика применения указанных режимов продемонстрировала их достоинства для

малого бизнеса.

До 1996 в РФ все

предприятия платили налоги по одинаковой схеме. Однако, для так называемых

субъектов малого предпринимательства, для организаций с небольшими оборотами по

реализации продукции (работ, услуг) были предусмотрены некоторые льготы как,

например, льготный период уплаты налогов, более низкое налоговое бремя на этапе

становления бизнеса и т.д. Начиная с 1998 года в Российской Федерации

проводится реформа налогообложения, затрагивающая и малый бизнес. Одним из

важных положений этой реформы является введение специальных налоговых режимов

для субъектов малого предпринимательства.

Налоговый кодекс РФ (НК

РФ) определяет специальный налоговый режим следующим образом: специальным

налоговым режимом признается особый порядок исчисления и уплаты налогов и

сборов в течение определенного периода времени, применяемый в случаях и в

порядке, установленных НК РФ и принимаемыми в соответствии с ним федеральными

законами.

Федеральным законом от

29.12.95 г. № 222-ФЗ в РФ введен специальный налоговый режим упрощенная система

налогообложения, учета, отчетности для субъектов малого предпринимательства

(УСН).

Применение упрощенной

системы налогообложения, учета и отчетности организациями предусматривало

замену уплаты совокупности установленных законодательством Российской Федерации

федеральных, региональных и местных налогов и сборов уплатой единого налога,

исчисляемого по результатам хозяйственной деятельности организаций за отчетный

период.

Следующим этапом

реформирования налогообложения малого бизнеса явилось введение Федеральным

законом от 31.07.98 г. № 148-ФЗ системы налогообложения в виде единого налога

на вмененный доход для определенных видов деятельности (ЕНВД).

Таким образом, в

настоящее время в РФ для малого бизнеса установлены и действуют два специальных

налоговых режима, различающиеся тем, что при применении первого из них - УСН учитываются

результаты финансово-хозяйственной деятельности, при применении ЕНВД налогом

облагается вмененный доход, не зависящий от результатов деятельности

предприятия.

Опыт применения специальных

налоговых режимов в РФ показал их несовершенство, наличие многочисленных

пробелов в законодательстве. В связи с этим возникала необходимость издания

многочисленных нормативно-правовых актов по отдельным вопросам налогообложения,

не всегда корреспондирующих друг с другом. Так, например, по вопросу взимания

платежей за загрязнение окружающей природной среды с плательщиков ЕНВД и с

организаций, применяющих УСН, единого мнения не было. В письме МНС РФ от 17.12.

98 № 02-01-13 указано, что экологические платежи не могут быть заменены уплатой

ЕНВД и должны уплачиваться в установленном порядке за счет дохода, остающегося

в распоряжении организации после налогообложения. В то же время, по мнению специалистов

налоговых органов[1]

после введения ЕНВД законом соответствующего субъекта РФ с плательщиков этого

налога платежи за пользование природными ресурсами, в том числе за нормативные

и сверхнормативные выбросы и сбросы вредных веществ, размещение отходов, не

взимаются. Следует отметить, что законодательство о ЕНВД не предусматривает

зачисление сумм этого налога в государственные экологические фонды. Указанные

нормы налогового законодательства по мнению Государственного комитета РФ по

охране окружающей природной среды, изложенному в письме от 02.06.99 №

04-12/11-367 нарушают требования Постановления Правительства РФ от 28.08.92 №

632, предусматривающего взимание платы со всех хозяйствующих субъектов, чья

деятельность связана с природопользованием. Подобные ситуации весьма

неблагоприятны для налогоплательщиков, а несогласованность положений различных

нормативно-правовых актов влечет нежелательные последствия в виде налоговых и

административных санкций.

В 2002 году сделан

очередной шаг в реформировании и упрощении налогообложения малого бизнеса в РФ

с принятием Федерального закона от 24.07.02 № 104-ФЗ. Этим законом введены в

действие с 01.01.2003 две главы НК РФ, регулирующие применение следующих

специальных налоговых режимов: глава 26.2. Упрощенная система налогообложения и

глава 26.6. Система налогообложения в виде единого налога на вмененный доход

для отдельных видов деятельности.

Вступившие с 1 января

2003 года главы НК РФ в значительной степени изменили подходы к применению

специальных налоговых режимов.

Если обратиться к истории налогообложения в РФ, можно

оценить степень его влияния на становление и развитие предпринимательства.

Основными этапами развития законодательства по налогообложению

предпринимательской деятельности в дореволюционной России являются периоды,

связанные с развитием торговой и иной промысловой деятельности. Первый период с

1721 по 1775 года, когда была установлена система налогообложения в виде

частных промысловых сборов и купеческой подушной подати. Второй с 1775 по 1824

года, когда была введена система гильдейских сборов с объявленных капиталов.

Третий с 1824 по 1865 года - закрепляется сословная патентная система обложения

торговли и промыслов. Четвертый с 1865 по 1898 года, когда устанавливается

патентно-подоходная система налогообложения.

Преимущественное право заниматься предпринимательской

деятельностью в России принадлежало купцам. Иные категории населения,

независимо от сословной принадлежности, если занимались такой деятельностью, то

чаще всего обязаны были причисляться к купеческому сословию.

Для устранения недостатков торгового налогообложения в

отношении мелких торговцев и лиц, начинающих торговлю, была проведена реформа

системы гильдейского обложения купеческих капиталов, что явилось новым этапом в

развитии русского законодательства о налогообложении предпринимательской

деятельности, принявшего форму патентной системы, заимствованной из Франции.

Важным этапом в развитии законодательства по

налогообложению мелкой торговли и промышленности явилось принятое в 1898 году

'Положение о государственном промысловом налоге'. Положением закреплялось, что

принадлежность к купеческому состоянию определялась наличием как купеческого,

так и промыслового свидетельства, сумма выкупа которого формировала промысловой

налог.

Завершающим этапом системы налогообложения

предпринимательской деятельности в дореволюционной России можно считать период

начала первой мировой войны. В 1916 году было принято 'Положение о

государственном подоходном налоге. На основании данного положения обложению

подвергались все формы прибыли, денежные капиталы, торговые, промышленные и

иные предприятия. За основу брался принцип личного обложения. В сумму нового

подоходного налога засчитывался новый промысловой налог. Особенностью данного

налога явилось введение элементов регрессивной системы налогообложения. Сумма

налога уменьшалась при увеличении прибыли, вследствие чего малые предприятия

находились в невыгодных условиях.

Эволюция развития отечественного законодательства в части

налогообложения предпринимательской деятельности показывает стремление

законодателя к переходу к западно-европейской системе подоходного обложения,

при которой основным критерием являлась чистая доходность хозяйствующих

субъектов, а не только формальные внешние признаки таких предприятий.

В советский период российской истории структура мелкого

предпринимательства претерпевала серьезные изменения, оно было развито в тех

отраслях, которые обеспечивали конечное потребление населением продуктов их

деятельности. Постепенно происходило уменьшение количества предприятий,

использующих наемную рабочую силу, с одновременным ростом количества

государственных и кооперативных предприятий. Политика в отношении мелкого

производства после революции 1917 года характеризуется постепенным наступлением

на него и практически вытеснением этой формы предпринимательства. К началу 1930

года доля частного сектора в торговом обороте СССР не превышала 6%.

В Конституции СССР 1936 года малое предпринимательство,

кустарное и ремесленное производство ставилось в противовес социалистическому

хозяйствованию. Подобное отношение к мелкому производству было характерно и в

1960-е, и в 1970-е годы. Политика по отношению к мелкому производству постепенно

изменялась с принятием Конституции 1977 года.

В самом начале перехода России на путь рыночных реформ в

1988 году, было принято решение о поддержке малого предпринимательства, и как

результат в начале 1990-х годов появились многочисленные кооперативы, объекты

торговли, общественного питания, оказания услуг населению и т.д.

Развитие малого бизнеса было тесно связано с реализацией

политики его налогообложения. В 1992 году была введена принципиально новая

система налогообложения.

За последние 15 лет можно выделить несколько заметных

событий, произошедших в сфере налогообложения малого предпринимательства. С

1991 года в соответствии со ст. 8 Закона РФ от 27.12.91 № 2116-1 О налоге на прибыль

предприятий и организаций малые предприятия, занимающиеся приоритетными видами

деятельности, были освобождены на первые 2 года своей деятельности от уплаты

налога на прибыль, а в третий и четвертый год уплачивали его не в полном

размере. С 1994 года малые предприятия были освобождены от ежемесячных

авансовых выплат налога на прибыль и НДС. Учитывая характерный для того времени

уровень инфляции, это была весьма существенная преференция. С 1995 года малый

бизнес получает ряд льгот в соответствии с Федеральным законом от 29.12.95 № 222-ФЗ

Об упрощенной системе налогообложения, учета и отчетности для субъектов малого

предпринимательства. В 1998 году был принят Федеральный закон от 31.07.98 №

148-ФЗ О едином налоге на вмененный доход для определенных видов деятельности.

Результатом проведенного за последние 5 лет совершенствования

налоговой системы стало значительное снижение налоговой нагрузки в целом на

экономику страны при одновременном увеличении налоговых поступлений. Уровень

налоговой нагрузки считается основным показателем качества проводимой налоговой

политики. Динамика уровня налоговой нагрузки свидетельствует о прогрессе в

проведении налоговой реформы, с его снижением связывают надежды на ускорение

экономического роста. Однако, не меньшее значение имеет структура налоговой

системы: набор используемых налоговых инструментов, соотношение ставок и формы

налогового администрирования. Реализуемая налоговая политика играет ключевую

роль в формировании структуры экономики как за счет распределения между

секторами прибыли, остающейся после налогообложения, так и за счет формирования

системы стимулов.

Основным нормативно-правовым актом, регулирующим на

современном этапе сферу налогообложения является Налоговый кодекс РФ. В

соответствии с действующим законодательством РФ существуют три подхода к

налогообложению субъектов малого бизнеса:

1.

обычная

система налогообложения. В этом случае предприятия ведут бухгалтерский и

налоговый учет и платят все налоги (в зависимости от сферы деятельности), в том

числе: НДС, налог на прибыль, налог на имущество, ЕСН;

2.

упрощенная

система налогообложения учета и отчетности;

3.

система

налогообложения вмененного дохода.

Говоря об общей системе налогообложения, нужно выделить ряд

моментов.

Субъекты малого бизнеса, осуществляя предпринимательскую

деятельность и получая прибыль, уплачивают налог на прибыль. Налог на прибыль

организаций действует на всей территории России и взимается с 1 января 2002

года в соответствии с главой 25 НКРФ. Плательщиками налога на прибыль

организаций являются предприятия, в том числе и малые, независимо от сфер

деятельности и формы собственности. Введение главы 25 НКРФ привело к

существенному реформированию системы налогообложения прибыли организаций, в

первую очередь посредством установления открытых перечней доходов и расходов,

учитываемых при определении налоговой базы.

С 1 января

2005 года перечисление средств по налогу на прибыль (доход) осуществляется

организациями только в федеральный и региональные бюджеты в размере 6,5 и 17,5

% соответственно.

Достаточно

обременительным с точки зрения веса в совокупном объеме налоговых отчислений

субъекта малого бизнеса, работающего по общепринятой системе налогообложения,

является налог на добавленную стоимость. НДС относится к федеральным налогам, которые устанавливаются

НК РФ и обязательны к уплате на всей территории России. Кроме того, НДС

относится к косвенным налогам, так как конечным плательщиком является

потребитель товаров (работ, услуг). Как косвенный налог НДС влияет на процесс

ценообразования и структуру потребления. При исчислении и уплате НДС каждый

налогоплательщик ведет налоговый учет по этому налогу, который заключается в

необходимости оформления Книги покупок, Книги продаж, журналов учета полученных

и выданных счетов фактур, а также самих счетов фактур. После реформирования

системы исчисления и взимания НДС, проведенного в конце 2003 года, применяются

три основные ставки налогообложения им, а именно 0, 10 и 18%.

В форме

налогообложения выплат работникам, с целью социального и медицинского

обеспечения жизнедеятельности этих лиц применяется единый социальный налог (ЕНС).

Данный налог относится к федеральным, устанавливается на всей территории

России, а плательщиком ЕСН является работодатель. Объектом налогообложения

признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым

договорам, предметом которых является выполнение работ, оказание услуг,

выплачиваемые налогоплательщиками в пользу физических лиц.

В течение

отчетного периода по итогам каждого календарного месяца налогоплательщики

производят исчисления ежемесячных авансовых выплат по налогу, исходя из

величины выплат и иных вознаграждений, начисленных с начала налогового периода

до окончания соответствующего календарного месяца, и ставки налога.

С 1 января

2004 года вступила в силу глава 30 НКРФ, в соответствии с которой малые

предприятия обязаны исчислять и уплачивать налог на имущество организации.

Устанавливают данный налог законодательные органы субъектов РФ, которые

определяют налоговую ставку (не более 2,2%), порядок и сроки уплаты налога, а

также форму отчетности по нему. В настоящее время объектом налогообложения для

российских организаций признается движимое и недвижимое имущество, учитываемое

на балансе в качестве объектов основных средств за исключением земельных

участков и иных объектов природопользования.

Для льготного налогообложения малого бизнеса существуют

специальные режимы налогообложения - это единый налог, взимаемый при ведении

упрощенной системы налогообложения и единый налог на вмененный доход для

отдельных видов деятельности.

Упрощенная система налогообложения существует как альтернатива

общепринятой системе налогообложения, отличающейся большим количеством

различных налогов и сложностью их расчета. Каждый современный бизнесмен или

предприниматель знаком с противоречивостью и запутанностью налогового

законодательства, устанавливающего многообразие видов налогов и сборов, имеющих

различные (зачастую сложные) алгоритмы их расчета и уплаты. Очевидно, что одной

из целей, преследуемых законодателем, было упрощение процесса исчисления

налогов для организаций малого бизнеса.

Сущность упрощенной системы налогообложения заключается в том, что

уплата ряда налогов налогоплательщиками, перешедшими на упрощенную систему

налогообложения, заменяется уплатой единого налога, исчисляемого в порядке,

установленном Налоговым кодексом РФ.

При этом следует иметь в виду, что для организаций и

индивидуальных предпринимателей перечень заменяемых налогов несколько

отличается. Это связано с тем, что при применении общего режима налогообложения

эти категории налогоплательщиков уплачивают разные налоги.

Применение упрощенной системы налогообложения организациями

предусматривает замену уплаты налога на прибыль организаций, налога на

имущество организаций и единого социального налога уплатой единого налога,

исчисляемого по результатам хозяйственной деятельности организаций за налоговый

период. Организации, применяющие упрощенную систему налогообложения, не признаются

налогоплательщиками налога на добавленную стоимость, за исключением налога на

добавленную стоимость, подлежащего уплате в соответствии с Налоговым кодексом

РФ при ввозе товаров на таможенную территорию Российской Федерации.

Организации, применяющие упрощенную систему налогообложения,

производят уплату страховых взносов на обязательное пенсионное страхование в

соответствии с законодательством Российской Федерации.

Переход к упрощенной системе налогообложения или возврат к общему

режиму налогообложения осуществляется организациями и индивидуальными

предпринимателями добровольно в порядке, предусмотренном Налоговым кодексом РФ.

Необходимо отметить, что обязать налогоплательщика применять

упрощенную систему налоговое законодательство на сегодняшний день не может.

Поэтому переход к упрощенной системе налогообложения или возврат к общему

режиму налогообложения осуществляется организациями и индивидуальными

предпринимателями добровольно в порядке, предусмотренном законом (при

соблюдении всех необходимых условий).

Исходя из того, применение упрощенной системы налогообложения -

это особый налоговый режим, обусловленный действием налогового

законодательства, к нему применяются общие принципы налогообложения,

установленные первой частью Налогового кодекса РФ.

В соответствии с п.2 ст.1 Налоговый кодекс РФ устанавливает

систему налогов и сборов, взимаемых в федеральный бюджет, а также общие

принципы налогообложения.

Таким образом, установление упрощенной системы налогообложения

направлено на ведение организациями и индивидуальными предпринимателями,

перешедшими на упрощенную систему налогообложения в определенном порядке

налогового учета, под которым подразумевается определенная система накопления,

обработки и обобщения информации, необходимой для исчисления организациями и

индивидуальными предпринимателями соответствующих налогов и исполнения

обязанности по их уплате в бюджет.

Для организаций и индивидуальных предпринимателей, применяющих

упрощенную систему налогообложения, сохраняются действующие порядок ведения

кассовых операций и порядок представления статистической отчетности.

Организации и индивидуальные предприниматели, применяющие упрощенную систему

налогообложения, не освобождаются от исполнения обязанностей налоговых агентов,

предусмотренных Налоговым кодексом. Объектом налогообложения признаются:

доходы; доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения осуществляется самим

налогоплательщиком. Объект налогообложения не может меняться налогоплательщиком

в течение всего срока применения упрощенной системы налогообложения.

Налоговым периодом признается календарный год. Отчетными периодами

признаются первый квартал, полугодие и девять месяцев календарного года.

В случае если объектом налогообложения являются доходы, налоговая

ставка устанавливается в размере 6%. В случае если объектом налогообложения

являются доходы, уменьшенные на величину расходов, налоговая ставка

устанавливается в размере 15%.

Упрощенная система

налогообложения регулируется гл. 26 НКРФ, введенной Федеральным законом от

24.07.2002г. №104-ФЗ.

Выбор применения УСН осуществляется

добровольно налогоплательщиками.

Применение УСН

предусматривает освобождение организации от уплаты налога на прибыль, ЕСН

уплатой единого налога, исчисляемого по результатам хозяйственной деятельности

организаций за налоговый период.

Не могут применять УСН:

банки, страховые компании, инвестиционные фонды, ломбарды, нотариусы и.т.д.

Налогоплательщики,

желающие перейти на УСН, сообщают об этом в налоговый орган в период с 1

октября по 30 ноября года, предшествующего переходу. В заявление они указывают

Явой доход за девять месяцев текущего года.

Если по итогам налогового

периода доход налогоплательщика превысит 20 млн. руб. или остаточная стоимость

основных средств и нематериальных активов превысит 100 млн. руб., такой

налогоплательщик считается перешедшим на общий режим налогообложения с начала

того квартала, в котором допущено превышение.

Налогоплательщик,

применяющий УСН, вправе перейти на общий режим налогообложения с начала

календарного года, уведомив об этом налоговый орган не позднее 15 января года,

в котором он предполагает перейти на общий режим.

Объектом налогообложения

при УСН по желанию налогоплательщика может выступать или доход, или доход,

уменьшенный на величину расходов.

При этом организации

учитывают свои доходы от реализации товаров, работ и услуг, от реализации

имущества и имущественных прав, а также внереализационные доходы.

Индивидуальные предприниматели учитывают доходы от предпринимательской

деятельности.

Налоговой базой служит

денежное выражение доходов налогоплательщика или доходов, уменьшенных на

величину расходов. Доходы в иностранной валюте пересчитываются в рубли. Доходы

в натуральной форме учитываются по рыночным ценам.

Доходы и расходы

определяются нарастающим итогом с начала налогового периода, каковым установлен

календарный год. При этом квартала года является отчетными периодами.

Главой 26 НК РФ введено

понятие минимального налога. Налогоплательщик, который применяет в качестве

объекта налогообложения доходы, уменьшенные на величину расходов, уплачивает

минимальный налог в случае, если сумма исчисленного налога меньше суммы

минимального налога. Сумма минимального налога исчисляется в размере 1% от

доходов.

При налогообложении

доходов налоговая ставка устанавливается в размере 6%. При налогообложении

доходов, уменьшенных на величину расходов, ставка устанавливается в размере

15%.

Уплата налога производится

по месту нахождения организации или месту жительства индивидуального

предпринимателя.

Квартальные авансовые

платежи вносятся не позднее 25 –го числа месяца, следующего за кварталом. Налог

по истечении налогового периода уплачивается не позднее срока, установленного

для подачи налоговых деклараций. Для организаций – это 31 марта следующего

года, а для индивидуальных предпринимателей – 30 апреля.

С 1 января 2006г.,

изменены формы документов согласно Приказу от 31 августа 2005г. «Об утверждении

форм документов, необходимых для применения упрощенной системы налогообложения

на основании патента», необходимых для применения упрощенной системы.

В целом по России поступление единого налога по упрощенной системе

налогообложения можно рассмотреть на примере таблицы 2.1.

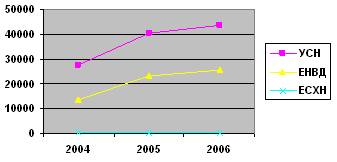

Поступления единого налога, взимаемого в связи с применением

упрощенной системы налогообложения, по итогам 2005 г. относительно 2004 г. в целом по стране увеличились почти в 1,5 раза.

Упрощенная система налогообложения, учета и отчетности – является

более благоприятной для налогоплательщика. Во-первых, здесь привлекает

добровольный порядок перехода на эту систему. Во-вторых, после уплаты единого

налога в бюджет и платежей в бюджетные и внебюджетные фонды в распоряжении

предприятия остается до 30% от выручки. Ведение бухгалтерского учета и

отчетности предусмотрено в упрощенном варианте. Для субъектов малого

предпринимательства сумма, начисленного к уплате единого налога, не является фиксированной,

зависит от суммы полученной выручки.

Таблица 3.1

Поступление единого налога по упрощенной системе

налогообложения в Российской Федерации за 2004 - 2006 гг.[2]

|

Федеральные округа

|

За 2006 г. тыс. руб.

|

2006 г. к 2005 г., в %

|

2005 г. К 2004 г., в %

|

|

РФ

|

28 858 517

|

148,9

|

196,0

|

|

Центральный

|

8 551965

|

163,9

|

290,0

|

|

Северо-Западный

|

4 039 455

|

114,7

|

121,7

|

|

Южный

|

2 998 170

|

158,6

|

241,4

|

|

Приволжский

|

4 694 318

|

160,7

|

171,0

|

|

Уральский

|

3 280 881

|

134,0

|

270,4

|

|

Сибирский

|

3 576 436

|

153,4

|

166,3

|

|

Дальневосточный

|

1717 292

|

159,9

|

247,7

|

В соответствии с Налоговым кодексом Российской Федерации система

налогообложения виде единого налога на вмененный доход для отдельных видов

деятельности, введенная гл. 26.3 НК, является специальным налоговым режимом,

который должен применяться налогоплательщиками если этот режим введен на

территории региона РФ. На территории КЧР Единый налог на вмененный доход введен

Законом Карачаево-Черкесской республики № 47-РЗ от 28.11.2002 года.

Согласно ст. 346.26 НК РФ уплата организациями единого налога

предусматривает замену уплаты следующих налогов:

·

налога

на прибыль организаций (но только в части прибыли, полученной от

предпринимательской деятельности, облагаемой единым налогом);

·

налога

на имущество предприятий (но только в части имущества, используемого для ведения

предпринимательской деятельности, облагаемой единым налогом;

·

единого

социального налога (в отношении выплат, производимых физическим лицам в связи с

ведением предпринимательской деятельности, облагаемой единым налогом;

·

налога

на добавленную стоимость (в отношении операций, являющихся объектами обложения

налогом на добавленную стоимость, осуществляемых в рамках предпринимательской

деятельности, облагаемой единым налогом.

Для исчисления суммы единого налога в зависимости от вида

предпринимательской деятельности используются следующие физические показатели,

характеризующие определенный вид предпринимательской деятельности, и базовая

доходность в месяц.

Изменение базовой доходности в 2005 г. равнозначно увеличению ставки единого налога на вмененный доход с 15% до 22,5%, что вплотную

приблизит данный режим к общей системе налогообложения со ставкой 24%.

Система налогообложения в

виде единого налога на вмененный доход (ЕНВД) регулируется гл. 26 НК РФ и

применяется по решениям представительных органов муниципальных районов,

городских округов, законодательных органов государственной власти городов

федерального значения Москвы и Санкт - Петербурга.

Вмененный доход –

потенциально возможный доход налогоплательщика, рассчитываемый с учетом

совокупности факторов, непосредственно влияющих на получение дохода, и

используемый для расчета величины единого налога.

Базовая доходность –

условная месячная доходность в стоимости выражении на ту или иную единицу физического

показателя, характеризующего определенный вид предпринимательской деятельности

в различных сопоставимых условиях, которая используется для расчета величины

вмененного дохода.

Корректирующие

коэффициенты базовой доходности – коэффициенты, показывающие степень влияния

того или иного фактора на результат предпринимательской деятельности,

облагаемый единым налогом, а именно;

К1 - корректирующий коэффициент базовой

доходности, учитывающий совокупность особенностей ведения предпринимательской

деятельности, в т.ч. ассортимент товаров, сезонность, режим работы, площадь

информационного поля световых и электронных табло и иные особенности;

К2 - устанавливаемый на календарный год

коэффициент – дефляторов, учитывающий изменение потребительских цен на товары в

РФ в предшествующем периоде Коэффициент – дефлятор определяется Правительства

РФ.

Базовая доходность корректируется на коэффициенты К-1, К-2.

Корректирующий коэффициент К-1 определяется в зависимости от кадастровой

стоимости земли по месту осуществления предпринимательской деятельности

налогоплательщиком. Коэффициент К-1 при расчете суммы налога за период с 2004 -

2006 годов не использовался. При определении величины базовой доходности

субъекты Российской Федерации могут корректировать (умножать) базовую

доходность на корректирующий коэффициент К-2 - корректирующий коэффициент

базовой доходности, учитывающий совокупность особенностей ведения

предпринимательской деятельности, в том числе ассортимент товаров (работ,

услуг), сезонность, время работы, величину доходов, особенности места ведения

предпринимательской деятельности, площадь информационного поля световых и

электронных табло, площадь информационного поля печатной и (или)

полиграфической наружной рекламы и иные особенности. Значения корректирующего

коэффициента К-2 определяются для всех категорий налогоплательщиков субъектами

Российской Федерации на календарный год и могут быть установлены в пределах от

0,005 до 1 включительно. Законом Карачаево-Черкесской Республики К-2 установлен

в размерах, которые мы привели в таблице 2.2.

Таблица 3.2

Значения корректирующего коэффициента К-2 в муниципальных

образованиях КЧР в 2004 - 2005 гг.

|

Виды предпринимательской

деятельности

|

г.Черкесск

|

г.Карачаевск

|

г.Усть-Джегута

|

Районные центры

|

|

Оказание бытовых услуг

|

0,40

|

0,32

|

0,28

|

0,24

|

|

Оказание ветеринарных

услуг

|

0,30

|

0,24

|

0,21

|

0,18

|

|

Оказание услуг по

тех.обслуживанию и мойке автотранспортных средств

|

0,30

|

0,24

|

0,21

|

0,18

|

|

Розничная торговля,

осуществляемая через объекты стационарной торговой сети, имеющие торговые

залы (реализация прочих товаров)

|

0,20

|

0,16

|

0,14

|

0,12

|

Согласно ст. 346.32 п. 2 Налогового кодекса РФ сумма единого

налога, исчисленная за налоговый период, уменьшается налогоплательщиками на

сумму страховых взносов на обязательное пенсионное страхование, осуществляемое

в соответствии с законодательством Российской Федерации, уплаченных за этот же

период времени при выплате налогоплательщиками вознаграждений своим работникам,

занятым в тех сферах деятельности налогоплательщика, по которым уплачивается

единый налог, а также на сумму страховых взносов в виде фиксированных платежей,

уплаченных индивидуальными предпринимателями за свое страхование, и на сумму

выплаченных пособий по временной нетрудоспособности.

При этом

сумма единого налога не может быть уменьшена более чем на 50 процентов по

страховым взносам на обязательное пенсионное страхование.

Розничная торговля –

торговля товарами на основе розничной купли – продажи.

Стационарная торговля

сеть – торговая сеть, расположенная в специально оборудованных для ведения

торговли в зданиях и строениях. К данной категории относятся магазины,

павильоны и киоски.

Нестационарная торговля

сеть – торговая сеть, функционирующая на принципах развозной и разносной

торговли, а также иные объекты организации торговли, не относимые к

стационарной торговли сети.

Площадь торгового зала –

площадь всех помещений и открытых площадок, используемых налогоплательщиком для

торговли или организации общественного питания, определяемая на основе

инвентаризационных и правоустанавливающих документов.

Магазин – специально

оборудованное стационарное здание, предназначенное для продажи товаров и

оказаний услуг покупателям, а также помещения для приема, торговли товаров.

Киоск – строение,

немеющее торгового зала и рассчитано на одно рабочее место продавца.

Бытовые услуги – платные

услуги, оказываемые физ. Лицами, за исключением услуг ломбардов и услуг по

ремонту, тех обслуживания и мойке автотранспорта.

Система налогообложения в

виде ЕНВД может применяться в следующих случаев:

1.

оказание бытовых

услуг;

2.

оказание

ветеринарных услуг;

3.

оказание услуг по

ремонту автотранспорта;

4.

розничной

торговли;

5.

оказание услуг

общественного питания;

6.

оказание

автотранспортных услуг по перевозке пассажиров и грузов;

7.

оказание услуг по

хранению автотранспортных средств на платных стоянках;

8.

распространение и

размещение печатной и полиграфической наружной рекламы;

9.

распространение и

размещение наружной рекламы посредством световых и электронных табло.

При осуществлении

нескольких видов предпринимательской деятельности, подлежащих обложению ЕНВД,

учет показателей, необходимых для исчисления налога, ведется раздельно по

каждому виду деятельности.

Налогоплательщикам

являются организации и индивидуальные предприниматели, осуществляющие на

территории субъекта РФ, в котором введен ЕНВД, виды предпринимательской

деятельности предусмотренные гл. 26 НК РФ и законом субъекта РФ.

Объектами налогообложение

является вмененный доход. Налоговой базой признается величина вмененного

дохода, рассчитываемая как произведение базовой доходности по определенному

виду предпринимательской деятельности и величины физ. показателя,

характеризующего данный вид деятельности.

Налоговым периодом по

ЕНВД является квартал.

Ставка устанавливается в

размере 15% вмененного дохода. Уплата налога производится не позднее 5 числа

месяца, следующего за отчетным периодом.

Для исчисления суммы ЕНВД

в зависимости от вида предпринимательской деятельности используются указанные в

таблице физ. показатели, характеризующие определенный вид предпринимательской

деятельности, и базовая доходность в месяц.

Базовая доходность

умножается на коэффициенты К1 и К2.

Изменение суммы ЕНВД,

происшедшее вследствие изменения величин корректирующих коэффициентов, возможно

только с начала следующего налогового периода.

Таблица 3.3

Физические

показатели и базовая доходность по видам предпринимательской деятельности ЕНВД

|

№

|

Виды предпринимательской деятельности

|

Физические показатели

|

Базовая доходность в мес. (руб)

|

|

1.

|

Оказание бытовых услуг

|

Количество работников

|

7500

|

|

2.

|

Оказание ветеринарных услуг

|

Количество работников

|

7500

|

|

3.

|

Оказание услуг по ремонту, тех. Обслуживанию и мойке

автотранспорта.

|

Количество работников

|

12000

|

|

4.

|

Розничная торговля ч\з объекты имеющие торговые залы.

|

Площадь торгового зала (м²)

|

1800

|

|

5.

|

Розничная торговля ч\з объекты не имеющие торговых залов

|

Торговое место

|

9000

|

|

6.

|

Общественное питание

|

Площадь зала обслуживающих посетителей (м²)

|

1000

|

|

7.

|

Оказание автотранспортных услуг

|

Количество транспортных средств, используемых для перевозов

|

6000

|

|

8.

|

Разносная торговля

|

Количество работников

|

4500

|

|

9.

|

Оказание услуг по хранению автотранспортных средств.

|

Площадь стоянки (м²)

|

50

|

В этом году произошли

изменения и в налоговом законодательстве относительно ЕНВД. С 1 января 2006

года существенно меняется правовое регулирование специального налогового режима

в виде ЕНВД. Изменения в главу 26 п.3 НК РФ, о котором пойдет речь, содержатся

в Федеральных законах от 29.07.2004 г., от 18.06.2005г., №64-ФЗ и от 27.07.2005

г., № 101–ФЗ. Итак, согласно указанным ФЗ с 01.01.2006 года меняется порядок

ведения ЕНВД. Действующий на момент порядок предусматривает введение ЕНВД

законами субъектов РФ.

Для исчисления суммы

единого налога в зависимости от вида предпринимательской деятельности

используются физические показатели, представленные в таблице 3.3.

На налог на вмененный доход возлагаются большие надежды, причем в

первую очередь, в части формирования местных бюджетов. Поступление единого

налога на вмененный доход в бюджет в целом по России можно рассмотреть на

примере таблицы 3.4.[3]

Увеличение поступлений единого налога на вмененный доход было

также зафиксировано во всех федеральных округах, из них в наибольшей степени

показатели возросли в Уральском и Северо-Западном федеральных округах.

Таблица 3.4

Поступление единого налога на вмененный доход в Российской

Федерации за 2004 - 2006 гг.

|

Федеральные

округа

|

За 2006

год,

тыс. руб.

|

2006 г.

к 2005 г, %

|

2005 г.

к 2004 г., %

|

|

РФ

|

28 397 449

|

154,7

|

57,5

|

|

Центральный

|

6 707 211

|

144,8

|

77,7

|

|

Северо-Западный

|

3 099 513

|

203,8

|

50,4

|

|

Южный

|

3 310 047

|

148,8

|

41,8

|

|

Приволжский

|

5 715 022

|

140,5

|

68,5

|

|

Уральский

|

3 048 718

|

217,9

|

42,2

|

|

Сибирский

|

4 391 409

|

147,5

|

53,8

|

|

Дальневосточный

|

2 125 529

|

136,5

|

54,8

|

По итогам 2005 г. увеличение поступлений единого налога на

вмененный доход произошло в 86 регионах, в то время как за аналогичный период

прошлого года рост наблюдался всего в 11 регионах. Максимальный рост показателя

был зафиксирован в Санкт-Петербурге (в 1417,7 раза). Более чем в 1,9 раза

выросли налоговые поступления в Коми-Пермяцком (в 45,4 раза) и Усть-Ордынском

Бурятском (в 11,3 раза) автономных округах, Удмуртской Республике (в 5,2 раза)

и Курской области (в 2,2 раза). Более чем на 70% показатель увеличился в

Смоленской области (на 94,4%), Республике Ингушетия (на 91,4%), Алтайском крае

(на 91,1%), Курганской (на 83,9%) и Волгоградской (на 78,7%) областях.

Наибольшее сокращение поступлений единого налога на вмененный доход наблюдалось

в Эвенкийском АО (на 35,4%). Кроме того, в Свердловской области зафиксирован

отрицательный объем поступлений.

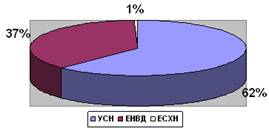

Заметно (в 1,5 раза) в рассматриваемом периоде увеличились как

поступления единого налога, взимаемого по упрощенной системе налогообложения,

так и поступления единого налога на вмененный доход. Более того, можно

констатировать, что по итогам 2005 г. проявляется тенденция к выравниванию

поступлений по двум режимам налогообложения: на 1 января 2006 г. поступления единого налога по упрощенно системе налогообложения и единого налога на вмененный

доход составили 28 858 517 и 28 397 449 рублей соответственно. Это обусловлено

изменением законодательства, регулирующего специальные режимы налогообложения

для малого бизнеса, с 1 января 2003 г.

Единый налог на вмененный налог - на первый взгляд, кажется самым

благоприятным. Жесткое требование к обязательному переходу на уплату единого

налога на вмененный доход лишает налогоплательщика выбора, а применение льгот дело

добровольное. Кроме того, налог исчисляется от суммы базовой доходности, и на

его величину не влияют ни численность промышленного персонала, ни размер

полученной выручки, ни иные показатели деятельности предприятия.

3.3 Единый

сельскохозяйственный налог

С введением единого

сельскохозяйственного налога в 2002 году отменены некоторые налоги. Система

налогообложения для сельскохозяйственных товаропроизводителей регулируется

гл.26 НК РФ.

Специфика этого налога

состоит в том, что переход на его уплату осуществляется добровольно.

Налогоплательщиками ЕСХН признаются организации и индивидуальные

предприниматели, перешедшие на его уплату.

Налоговое

законодательство имеет направление снижения налоговых ставок для хозяйствующих

субъектов с целью повышения уровня производства. Но в то же время налоговая

политика вместе с решением других задач еще направлена на изыскание все больших

денежных потоков в доходную часть бюджета. Доходная часть соответственно,