Деньги в мировой экономической системе

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО

ОБРАЗОВАНИЮ

ГОУ ВПО «УДМУРТСКИЙ

ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

Институт экономики и управления

Кафедра финансов и учета

КУРСОВАЯ РАБОТА

по дисциплине «Деньги, кредит, банки»

на тему: «Деньги в мировой экономической системе»

Выполнила:

студентка гр. Н.С. Чиркова

Руководитель: Р.Г. Жмакина

Ижевск 2009

Cодержание

Введение

1. Деньги: природа появления, их сущность и экономическое значение

1.1. Появление денег и их сущность. Денежные агрегаты

1.2. Функции денег

1.3. Роль денег в мировой экономике

2. Монетарная политика: общая характеристика (теоретический аспект)

2.1.Сущность монетарной политики, ее цели, типы и задачи

2.2. Инструменты проведения монетарной политики

2.3. Воздействия монетарной политики на экономику

3. Особенности монетарной политики в современной России

3.1. Основные проблемы монетарной политики

3.2. Пути решения проблем

Заключение

Список литературы

Введение

Деньги - особый товар,

который является единственным всеобщим эквивалентом.

С появлением денег все

товарное хозяйство перешло в качественно новое состояние. Товарный мир

раскололся на два полюса: на одной стороне сосредоточилась вся совокупность

потребительских стоимостей, а на другой - деньги, выражающие суммарную

стоимость всех товаров.

Поскольку сами деньги

(золото) являются общепризнанным воплощением стоимости, то они выступают своего

рода эталоном-измерителем стоимости всех товаров, стало быть, мерилом затрат

общечеловеческого общественного труда. Иначе говоря, деньги становятся непосредственным

выразителем. Деньги есть составная часть товарного производства, которое на

современном этапе его развития принято называть рыночной экономикой. Деньги

существуют и действуют там, где хозяйственная жизнь осуществляется посредством

движения товаров. В обыденной практике товарами принято называть продукцию

материального производства. Но широкое экономическое понятие "товар"

подразумевает любой ресурс, участие которого в хозяйственной жизни совершается

посредством купли-продажи.

Для того, чтобы какой-либо

продукт или ресурс считался товаром, он должен отвечать, по крайней мере, трем

условиям:

1) он должен

существовать или производиться в определенном, но не в безграничном,

количестве;

2) он должен

удовлетворять определенные потребности, то есть обладать полезностью;

3) он должен свободно

продаваться и покупаться.

Только совокупность всех

этих трех условий делает продукт или ресурс товаром. Отсутствие любого из них

означает, что данный продукт или ресурс товаром не является. Например, дефицит

каких-либо товаров приводит к тому, что их невозможно свободно покупать и

продавать, и тогда вводится рационирование или другие нерыночные методы

распределения; несоответствие качества продукта требованиям, необходимым для

удовлетворения потребностей, делает его ненужным для хозяйства, как это было со

многими видами продукции в советской экономике; если ресурс существует в

достатке, как например, земля, но свободно не продается, - он также не

считается товаром и, соответственно, неэффективно используется в хозяйственной

деятельности.

Общая тенденция

экономического прогресса общества сопряжена с последовательным превращением на

протяжении определенных исторических периодов всех хозяйственных ресурсов в

товары, движение которых совершается посредством купли-продажи на

соответствующих рынках, действующих как составные части совокупного

национального и мирового рынков.

Появление и развитие

товара как экономического явления повлекло за собой появление и развитие денег.

В неразрывной паре "товар - деньги" детерминирующую роль играет

товар. Движущей силой развития денег служит прогреcc товарных отношений. Каждая новая ступень развития денег

порождается потребностями соответствующей ступени зрелости товарных отношений.

В современных условиях товаром являются не только продукты материального

производства и услуги, но и факторы производства, и сами предприятия как

хозяйственные ячейки, а также другие источники дохода. Этим условиям

соответствуют развитые формы кредитных и финансовых денег.

Целью курсовой работы

является рассмотрение денег, денежных агрегатов и монетарной политики

российского государства.

Задачи курсовой работы:

- рассмотреть деньги, их

сущность и экономическое значение в мировой экономике;

- описать общую

характеристику монетарной политики;

- показать особенности

монетарной политики в современной России, ее проблемы и пути решения.

1. Деньги: природа

появления, их сущность и экономическое назначение

1.1. Появление денег и их

сущность. Денежные агрегаты

В

экономической литературе существуют десятки определений денег, которые сводятся

к тому, что деньги — это всеобщий эквивалент. Сущность денег как всеобщего

эквивалента проявляется в том, что с помощью денег определяется стоимостью

любого товара и обеспечивается обмен денег на другой товар. Обладая свойством всеобщей

непосредственной обмениваемости на все другие товары, деньги разрешают

заключенные в товаре противоречия, в частности, противоречия между затратами

труда экономически обособленного товаропроизводителя и общественно необходимыми

затратами.

Разрешая заключенные

в товаре противоречия, деньги, становятся самостоятельной экономической

категорией. Однако их нельзя рассматривать как нечто неизменное, навсегда

застывшее. Они представляют собой динамичную категорию, которая развивается,

меняя форму. В процессе эволюции всеобщий эквивалент принимал форму

повседневных товаров, металлических, кредитных, бумажных и электронных денег.

В

различных теориях о возникновении, развитии и роли денежных отношений можно

выделить две концепции происхождения денег:

- рационалистическую;

- эволюционную.

Согласно

первой концепции, деньги появились и изменяются благодаря соглашению между

людьми, убедившимися в том, что для обмена разных продуктов путем купли-продажи

необходим какой-то инструмент. Конкретным воплощением этой концепции является

номиналистическая теория денег. Наиболее полно сущность номинализма проявилась

в теории происхождения денег, которую разработал немецкий экономист Г. Кнапп,

опубликовавший в начале XX

века книгу «Государственная теория денег».

Основные

положения этой теории заключались в следующем:

- деньги — это продукт государственного

правопорядка;

- деньги являются творением

государственной власти;

- денежные знаки наделяются

государственной силой;

- основная функция денег — служить

средством платежа.

Кнапп

считал, что сущность денег заключается не в материале, из которого они

изготовлены, а в государственных нормах, регулирующих их использование. В

настоящее время номинализм — одна из господствующих теорий денег. Так,

известный американский экономист П. Самуэлсон считает деньги условными знаками.

Он полагает, что эпоху товарных денег сменила эпоха бумажных и электронных

денег и что они представляют собой социальную условность.

Вторая

концепция исходит из следующего: деньги появились в результате эволюции

общественных отношений, которая, помимо воли людей, привела к тому, что

некоторые предметы заняли особое место — место всеобщего эквивалента, то есть

денег. Суть эволюционной концепции заключается в том, что в процессе

общественного разделения труда неизбежно появляются отдельные товары,

стоимостью которых измеряется стоимостью остальных товаров.

Такие

(денежные) товары, помимо присущей только им потребительной стоимости, имеют

еще одну, ибо служат мерой стоимости или эквивалентом других товаров. В этом

заключается вторая потребительная стоимость денежного товара.

Она может

быть характеризована как общественная потребительная стоимость. При

рассмотрении различных периодов эволюции денег становится очевидным, что обе

концепции не лишены оснований.

Эволюционная

концепция вполне оправдана при изучении денег от стадии их зарождения в

древнейшие времена до середины XX

века, когда произошла демонетизация золота и денежные стандарты, связанные с

золотом, прекратили свое существование. В то же время после демонетизации

золота не только теоретическое, но и актуальное практическое значение приобрела

первая — рационалистическая концепция, ибо формы денег как всеобщего

эквивалента утверждались путем соглашений между государствами, а регулирование

денежного обращения внутри страны полностью стало прерогативой центральных

правительственных учреждений. В качестве аргумента в пользу этого положения

выступает создание международных денег в результате соглашения между

правительствами различных стран.

Результатом

договоренности между членами общества является использование в качестве денег

товарных векселей, а также векселей, эмитированных банками. Они широко

применяются для платежей во внутреннем и международном обороте, если их эмиссия

и условия обращения соответствуют соглашению между государствами. Векселя

выполняют такие функции денег, как средство платежа и обращения, средство

накопления и мировые деньги. Их можно рассматривать как деньги в небанковского

оборота. Они — результат соглашения между людьми, как это и вытекает из

рационалистической концепции денег.

История

появления денег, их эволюция — это история возникновения и развития товарного

производства и товарного обращения. В прошлом расширение обмена товарами

объективно требовало выделения какого-то товара-эквивалента. Такой товар должен

был стать общепризнанным мерилом стоимости и отделить во времени акт продажи от

акта покупки, то есть сохранял бы свою стоимость для последующего обмена.

В период

разложения первобытного строя деньгами служили наиболее важные предметы

регулярного потребления. Каждый товарно-хозяйственный уклад выдвигал свой

эквивалент. Привилегированное положение занимали товары, которые служили

наиболее важными предметами обмена. Главная особенность этих эквивалентов

выражалась в том, что они в равной мере служили как для непосредственного

потребления, так и в качестве меры стоимости других продуктов.

Выделение

пастушеских племен в результате первого общественного разделения труда

превратило домашний скот в основной эквивалент при обмене. Этому способствовали

его многоцелевое назначение (тягловая сила, мясо, молоко, шкура), с одной

стороны, транспортабельность, сохранность в течение длительного времени,

относительно низкие издержки на содержание, с другой.

Использование

скота в качестве всеобщего эквивалента оставило глубокий след в истории.

Древнеславянское слово «скот», помимо своего современного значения,

одновременно служило для названия денег; от него произошел и ряд финансовых

терминов: -«скотница» — казна, сокровище; «скотник» — казначей. Это название

сохранялось в Древней Руси долгое время и после того, как совершился переход к

металлическим деньгам.

Северные

народы использовали в качестве товара-эквивалента, то есть в качестве денег,

меха. Мех соболя выступал всеобщим эквивалентом у народов Северной Сибири, а

мех бобра — в Северной Америке. «Меховые» деньги были широко распространены в

Монголии, Тибете и районе Памира. Арабские письменные источники IX-XX веков свидетельствуют об использовании куньих мехов

Меха

служили одним из главных предметов древнерусского торга с хазарами, арабами,

Византией. В Древней Руси куний мех (куны) стал единицей «меховой» денежной

системы. Меха сохраняли значение денег в России даже в средние века. Так, в

1610 году в захваченной поляками русской военной кассе находилось, как

свидетельствуют летописи, 5450 руб. серебром и 7000 руб. мехами.

Племена,

жившие на побережье теплых морей, применяли в качестве эквивалента различные

раковины. Наибольшее распространение получила беловатая или розоватая раковина

размером с пуговицу («каури»). Насаженные на нитку в виде украшений, они в

древности служили первобытными деньгами в Индии, Китае, Индокитае, на восточном

побережье Африки, на Цейлоне и на Филиппинских островах. Еще в XIX веке гамбургская фирма «Годефруа»

расплачивалась этими раковинами при импорте пальмового масла: ежегодно

несколько судов направлялись в Занзибар за грузом раковин, а затем на них

приобреталось на западноафриканском берегу высококачественное пальмовое масло.

Первое и

второе общественное разделение труда повлекло за собой образование городов, в

которых основными занятиями населения были ремесленное производство и торговля.

Количество и номенклатура предметов, поступавших на обмен, увеличились.

Товаропроизводителям становилось все труднее самим заниматься торговлей,

возникла необходимость в появлении посредников между производителем и

покупателем. Развитие производительных сил, расширение границ торговли привели

к третьему общественному разделению труда: выделилась группа людей

специализировавшихся на купле и перепродаже, — купцов. При этом наличие

различных товаров-эквивалентов создавало немало проблем в их деятельности, в

частности, связанных с сохранением, транспортировкой и взаимозаменяемостью

эквивалентов. И у товаропроизводителей, и у купцов возникла объективная

потребность в денежном товаре, наиболее пригодном для роли всеобщего

эквивалента.

С

развитием товарного производства денежным товаром стали благородные металлы,

свойства которых в наибольшей степени отвечали требованиям, предъявляемым к

всеобщему стоимостному эквиваленту.

При

металлическом обращении различают два вида денежных систем: биметаллизм и

монометаллизм. При биметаллизме роль всеобщего эквивалента в законодательном

порядке одновременно закреплялась и за золотом, и за серебром. Монеты из этих

металлов свободно чеканились и обращались на равных основаниях.

Процесс

демонетизации золота проявился в изменении денежных стандартов. На протяжении XX века последовательно сменились три

типа золотоденежных стандартов:

- золотомонетный;

- золотослитковый;

Золотоденежные

стандарты сформировались в процессе перехода от биметаллизма, когда в роли

денег использовалось серебро или золото, к монометаллизму, когда роль всеобщего

эквивалента закрепилась за золотом.

При

золотомонетном стандарте цены всех товаров исчислялись в золоте, свободно

обращались золотые монеты. Любой владелец золота в слитках или ювелирных

изделиях имел неограниченное право отчеканить из металла на государственном

монетном дворе золотые монеты. Осуществлялся свободный обмен банкнот на золото

по номиналу. Отсутствовали ограничения на ввоз золота в страну и вывоз его за

границу.

Золотомонетный

стандарт был наиболее устойчивой денежной системой, соответствовавшей

потребностям развивавшегося капитализма периода свободной конкуренции. Он

исключал инфляцию, поскольку излишние банкноты превращались в золото и уходили

из обращения. Золотомонетный стандарт базировался на золотом содержании каждой

национальной валюты. Оно объявлялось правительством, которое гарантировало

беспрепятственный обмен банкнот на золото.

В период

золотомонетного стандарта национальная и международная валютные системы были

тождественны с той лишь разницей, что монеты данной страны сбрасывали, по

выражению К. Маркса, «национальные мундиры» и в виде слитков переходили в

международный платежный оборот, а затем, после перечеканки, вновь обслуживали

внутреннее денежное обращение.

Золотомонетный

стандарт исключал инфляцию. Он играл роль стихийного регулятора производства,

международных экономических связей и расчетов, выравнивая мировые цены и

платежные балансы.

Тенденция

к ограничению использования золота в международных расчетах привела к тому, что

оно практически перестало использоваться для урегулирования сальдо платежных

балансов. Функция оплаты товаров и услуг в международной торговле полностью

перешла к валютам, за которыми закрепился статус резервных: доллар, фунт

стерлингов, впоследствии — немецкая марка, французский франк, японская йена и

др.

Таким

образом золотоденежные стандарты прекратили свое существование. Золото как

деньги отныне не участвует ни во внутреннем, ни в международном денежном

обращении, ни в ценообразовании других товаров.

Вместе с

тем, следует учитывать, что демонетизация золота вызвана объективными

причинами, в частности высокими темпами глобализации мировой экономики,

возрастающей экономической взаимозависимостью и ростом объемов мирового

товарооборота.

Это

свидетельствует о повышении уровня международного разделения труда и,

следовательно, значения денег, опосредствующих движение товаров и услуг. После

Второй мировой войны неизмеримо возросла роль государств, межгосударственных

организаций и транснациональных компаний в регулировании сферы денежных

отношений с использованием таких категорий, как кредит, займы, процентные

ставки, фьючерсы и опционы, движение ценных бумаг, управление уровнем инфляции,

регулирование денежных резервов. Деньги, основанные на золоте, не

соответствовали этим условиям. Они превратились в «золотые цепи», сдерживавшие

эволюцию мировой экономики. Таким образом, эволюция международных экономических

отношений, а также вытеснение золота из международного и внутреннего денежного

обращения послужили основными причинами, обусловившими демонетизацию золота.

Вместе с

тем этому способствовал и ряд других, не менее важных обстоятельств, а именно:

- добыча, перевозка и продажа золота

требуют больших затрат труда;

- значению золота как денег

противодействует рост его промышленного потребления, которое неизбежно будет

поглощать вновь добываемый металл и не только препятствовать росту запасов

монетарного золота, то есть использованию его как денег, но и способствовать

переработке ранее накопленных мировых запасов металла;

- использование золота в роли мировых

денег ставило развитие мировых экономических отношений в зависимость от такого

неопределенного, трудно прогнозируемого фактора, как добыча золота и

поступление его в международную сферу денежных отношений. Немаловажно и то, что

природные запасы этого металла ограничены;

- научно-технический прогресс вызвал к

жизни новые формы денег, которые успешно опосредуют весь общественный процесс

движения товаров, то есть выполняют все функции, которые ранее были присущи

золоту и его заместителям. При этом значительно сокращаются общественно

необходимые затраты на создание и функционирование денег, а также коренным

образом улучшается организационно-техническая сторона денежного обращения.

Однако,

несмотря на юридически признанную и фактически осуществленную демонетизацию

золота, оно занимает особое положение среди других товаров благодаря своим

физическим свойствам и высокой стоимости. Сегодня оно — как особый товар с

уникальными физическими свойствами — широко применяется в промышленности.

Что

касается золота в государственных хранилищах, то в современных условиях оно

превратилось в резервные запасы сравнительно легко реализуемого товара, который

в случае необходимости может быть продан на мировом рынке за иностранную

валюту.

Среди

экономистов распространены разные взгляды на современную роль золота. Одни

считают, что демонетизация золота завершилась, и оно полностью утратило роль

всеобщего эквивалента и свои денежные функции; другие — что оно продолжает

выполнять функции денег, так как его легче, чем иной товар продать и

использовать полученные от продажи деньги для осуществления различных платежей.

Некоторые

же экономисты полагают, что произошла лишь частичная демонетизация золота. Этот

процесс не закончен: золото еще сохраняет черты денег, хотя и в

модифицированном виде. Оно продолжает пользоваться всеобщим спросом, который

будет возрастать, если темпы его производительного потребления будут опережать

темпы золотодобычи.

С конца XVII века широкое распространение

получили бумажные деньги.

В 50-х

годах XX века во всех странах начался

интенсивный процесс замены бумажных денег на электронные. Они невидимы без

специальных приборов, однако в случае необходимости мгновенно отражаются на

бумажных носителях информации. Область применения денег в их безналичной форме

расширяется по мере развития электроники и коммуникационных сетей.

Использование

безналичных денег в электронной форме многократно ускоряет процесс денежного

обращения и, следовательно, движение товаров от изготовителя к потребителям.

Это, в свою очередь, благотворно сказывается на эффективности экономики страны

и межгосударственных экономических отношений.

Представление

о роли наличных и безналичных денег должно базироваться на исследовании

сущности денег, которая проявляется в их функциях. Если в сфере безналичного

денежного обращения деньги выполняют те же функции, что и в сфере

налично-денежного обращения, то между ними нет экономического различия.

Помимо названных,

существуют еще деньги, называемые иногда «почти-деньгами». Это ликвидные

активы, имеющие фиксированную номинальную стоимость и легко обращающиеся в

наличные деньги или чековые вклады. Они не используются непосредственно как

средство обращения, но успешно выполняют такую функцию денег, как сохранение

стоимости (богатства). К «почти-деньгам» относятся бесчековые сберегательные

счета, срочные вклады и краткосрочные государственные ценные бумаги.

Так, денежные агрегаты

используются для измерения денежной массы М1, М2, М3, L.

М1 - наличные деньги вне

банковской системы, чеки, депозиты до востребования;

М2 - М1 плюс нечековые

сберегательные депозиты, срочные вклады, вклады до 100000 долл., однодневные

соглашения об обратном выпуске и др.;

М3 - М2 плюс срочные

вклады свыше 100 тыс.долл., срочные соглашения об обратном выпуске и др.

L - М3 плюс казначейский

сберегательные облигации, краткосрочные государственные обязательства. и др.

Чаще используют в

макроэкономике М1 и М2.

Динамика денежных

агрегатов зависит от движения процентной ставки и других причин.

Таким

образом, природа денег такова, что они обмениваются на товары и услуги (рынки

товаров и услуг), на валюты иностранных государств (валютный рынок), на золото

(рынок золота) или же на кредитные документы и на ценные бумаги, удостоверяющие

долевое участие в активах, и прибылях той или иной компании (рынок капиталов).

Эволюция

денежного обращения позволяет констатировать, что к середине XXI века наличные деньги будут такой же

редкостью, как автомобиль в начале XX века. Вместе с тем следует учитывать, что эмитированные центральным

банком деньги в безналичной форме либо трансформируются в наличные деньги, либо

остаются в обращении как безналичные. После того, как центральный банк провел

эмиссию какой-то суммы, в эмиссионный процесс могут включаться и коммерческие

банки. Их участие в эмиссии безналичных денег осуществляется благодаря

функционированию банковского (кредитного, денежного) мультипликатора.

1.2. Функции

денег

Возможность

использования знаков стоимости в качестве заместителей золота вытекает из

функции денег как средства обращения и платежа. Выполняя эту функцию, деньги

играют роль посредника, обеспечивая перемещение товаров из рук в руки,

постоянно выталкивая их из сферы обращения, доводя товары до потребителя.

Деньги

непрерывно находятся в движении, переходят от одного лица к другому, связывая

тем самым акты обмена в единый процесс обращения товаров. Свою функцию средства

платежа и обращения товаров деньги выполняют быстро, мимолетно. Продавца не

интересует ни стоимость самих денег, ни форма, в которой выступает заместитель

золотых денег, то есть изготовлен ли он из бумаги, дешевого металла или

существует в виде знака в памяти компьютера. Его интересует только возможность

получить за них беспрепятственно другой товар, когда продавец сам станет

покупателем.

Эти

обстоятельства и позволили в процессе товарооборота использовать вместо золотых

денег их заменители в виде наличных денег на бумажных носителях или электронных

записей в банках. Деньги, как принято считать, выполняют пять функций:

1. Мера

стоимости.

2.

Средство обращения.

3.

Средство платежа.

4.

Средство накопления.

5. Мировые

деньги.

Следует

отметить, что в американской и западноевропейской экономической литературе

вторая и третья функции рассматриваются как одна — средство обращения и

платежа. Это объясняется тем, что в этих странах не различают наличные и

безналичные деньги. В российской литературе функция средства обращения

отождествляется с наличными платежами, а функция средства платежа — с

безналичными.

Первая

функция денег — мера стоимости — не требует никаких материальных форм — ни

налично-денежного знака, ни знака в виде записи на банковских счетах. Для

определения длины какого-либо предмета не обязательно держать в руках линейку

или другой измерительный прибор — это можно сделать мысленно. Подобно этому для

определения цены, то есть денежного выражения стоимости, не нужны деньги, ибо

эта функция денег как средства платежа и обращения в равной степени выполняется

ими как в наличной, так и безналичной форме.

Деньги как

средство накопления предполагают возможность использования их в любой момент на

приобретение товарно-материальных ценностей. Они выполняют эту функцию и тогда,

когда накапливаются в банке на депозитном счете, и тогда, когда хранятся в

сейфе как наличные деньги. Свою функцию мировых денег, то есть обслуживание

различных международных кредитно-расчетных операций, деньги, как правило,

выполняют в безналичной форме.

Мировые

деньги имеют три основных назначения.

1. Всеобщее

воплощение общественного богатства. Выполняя эту функцию, деньги могут

способствовать переносу богатства из одной страны в другую. Например,

государство может осуществлять внешние займы, вкладывать деньги в крупное строительство

в другой стране, выплачивать военные контрибуции.

2.Международное

платежное средство. Если

платежи золотом данной страны другим странам превышают платежи золотом, которые

получает данная страна, и золота больше вывозится из страны, чем ввозится в

нее, то вывезенное золотое сальдо выступает в качестве средства платежа.

3.Международное

покупательное средство. Если

данной стране приходится закупать какие-либо товары за рубежом (например,

зерно, лекарства, технологии и др.), то оно оплачивает их золотом, которое

выступает как покупательное средство.

При

выполнении этих трех функций деньги используются в виде слитков благородных

металлов — слитков золота.

1.3. Роль денег в мировой

экономике

Роль денег меняется под

воздействием экономического развития. Чем выше доля сферы обращения в

совокупном денежном обороте, тем больше спекулятивная роль денег и доля

кредитно-денежных операций. Чем больше активов и факторов производства

вовлечено в рыночный оборот, тем выше роль денег как всеобщего эквивалента и

наиболее ликвидного актива. Чем выше уровень экономического развития

государства, тем выше роль денег и больше внимания уделяется их покупательной

способности. [4, с.51]

Роль денег заключается в:

1) формирований цен на

товары, работы, услуги, активы, факторы производства; установлений ценовых

пропорций;

2) обслуживаний обмена

товарами, работами, услугами, активами, факторами производства;

3) формирований

эффективной структуры производства в экономике в целом и на отдельных

предприятиях;

4) созданий стимулов для

повышения производительности труда работников; экономии всех видов ресурсов;

5) оценке результатов

экономической деятельности различных субъектов рынка;

6) перераспределений

вновь созданной стоимости и денежных потоков от производителей к государству,

от государства к предприятиям и населению;

7) развитий экономической

интеграции между странами на основе взаимовыгодного обмена товарами, работами,

услугами, активами, факторами производства. [6]

Иначе говоря, деньги

становятся непосредственным выразителем общественных отношений между людьми

(связи "человек - человек"). Все это придает деньгам такую

общественную силу, которая может творить и добро, если обращена на пользу

людям, и зло, когда деньги служат средством угнетения и унижения человека.

2. Монетарная политика,

общая характеристика (теоретический аспект)

2.1. Сущность монетарной

политики, ее цели, типы и задачи

Монетарная

(кредитно-денежная) политика представляет собой меры по регулированию денежного

рынка с целью стабилизации экономики. Монетарная политика является

разновидностью стабилизационной (антициклической) политики. Она направлена на

сглаживание циклических колебаний экономики и используется для воздействия на

экономику, прежде всего в краткосрочном периоде.

Цели монетарной политики

можно сгруппировать следующим образом:

Конечные цели:

а) экономический рост;

б) полная занятость;

г) устойчивый платежный

баланс.

Промежуточные целевые

ориентиры:

а) денежная масса;

б) ставка процента;

в) обменный курс.

Монетарная политика

влияет на экономическую конъюнктуру, воздействуя на совокупный спрос. Объектом

регулирования выступает, прежде всего, денежная масса и денежный рынок.

Типы монетарной

политики:

- жесткая монетарная

политика или ее иначе называют сдерживающая. Эта политика проводится в период

бума, «перегрева» экономики и направлена на снижение деловой активности в целях

борьбы с инфляцией.

Задачи жесткой монетарной политики -

поддержание на определенном уровне денежной массы. Центральный банк использует

меры по уменьшению предложения денег, к которым относятся:

- повышение нормы

обязательных резервов; повышения учетной ставки процента; продажа

государственных ценных бумаг;

- гибкая монетарная политика

или ее иначе называют стимулирующая.

Задачи гибкой монетарной

политики - поддержание на определенном уровне ставки процента. Эта политика

проводится в период спада, имеет целью «взбадривание» экономики, стимулирование

роста деловой активности и используется в качестве средства борьбы с

безработицей.

Стимулирующая монетарная

политика заключается в проведении Центральным банком мер по увеличению

предложения денег, которыми являются:

- снижение нормы

обязательных резервов;

- снижение учетной

ставки процента;

- покупка

государственных ценных бумаг.

2.2. Инструменты проведения

монетарной политики

Инструменты:

а) лимиты кредитования;

прямое регулирование ставки процента;

б) изменение нормы

обязательных резервов;

в) изменение учетной

ставки (ставки рефинансирования);

г) операции на открытом

рынке.

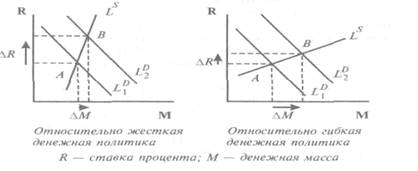

С помощью названных

инструментов Центральный Банк реализует цели кредитно-денежной политики:

поддержание на определенном уровне денежной массы (жесткая монетарная политика)

или ставки процента (гибкая монетарная политика). Варианты денежной политики

по-разному интерпретируются на графике денежного рынка. Жесткая политика

поддержания денежной массы соответствует вертикальной кривой предложения денег

на уровне целевого показателя денежной массы. Гибкая монетарная политика может

быть представлена горизонтальной кривой предложения денег на уровне целевого

значения процентной ставки. Промежуточный вариант соответствует наклонной

кривой предложения денег.

Выбор вариантов

кредитно-денежной политики зависит во многом от причин изменения спроса на

деньги. [5] Например, если рост спроса на деньги связан с инфляционными

процессами, уместной будет жесткая политика поддержания денежной массы, что

соответствует вертикальной или крутой кривой предложения денег. Если необходимо

изолировать динамику реальных переменных от неожиданных изменений скорости

обращения денег, то вероятно, предпочтительной окажется политика поддержания

ставки процента, связанной непосредственно с инвестиционной активностью

(горизонтальная или пологая кривая предложения денег Ls). В зависимости от угла наклона кривой Ls изменение спроса на деньги будет в

большей степени сказываться, либо на ставке процента (рис. 1), либо на денежной

массе (рис. 2).

Рис.

1 Рис. 2

Центральный

Банк не может полностью контролировать предложение денег. Так, рост процентной

ставки на денежном рынке может вызвать снижение избыточных резервов (уменьшение

коэффициента rr=R/D,

где R включает и

обязательные, и избыточные резервы), а также побудить население хранить

относительно больше средств на депозитах и меньше в наличности, что отразится

на снижении коэффициента (cr

= C/D).

В результате увеличится денежный мультипликатор и предложение денег.

Очевидно, что Центральный

Банк не в состоянии одновременно фиксировать денежную массу и ставку процента.

Например, для поддержания относительно устойчивой ставки при увеличении спроса

на деньги Банк вынужден будет расширить предложение денег, чтобы сбить давление

вверх на ставку процента со стороны возросшего спроса на деньги (кривая LD

сдвинется вправо и точка равновесия переместится вправо вдоль кривой Ls). [8]

2.3.

Воздействие

монетарной политики на экономику

Монетарная политика имеет

довольно сложный передаточный механизм. От качества работы всех его звеньев

зависит эффективность политики в целом. Можно выделить 4 звена передаточного

механизма кредитно-денежной политики [5]:

1) изменение величины

реального предложения денег (М/Р) S в результате проведения Центральным Банком

соответствующей политики;

2) изменение ставки

процента на денежном рынке;

3) реакция совокупных

расходов (в особенности инвестиционных расходов) на динамику ставки процента;

4) изменение объема

выпуска в ответ на изменение совокупного спроса (совокупных расходов).

Между изменением

предложения денег и реакцией совокупного предложения расположены еще две

промежуточных ступени, прохождение через которые существенно влияет на конечный

результат.

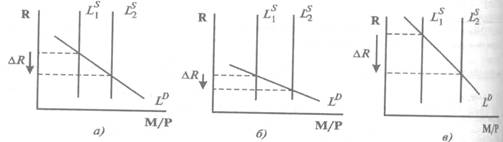

Изменение рыночной ставки

процента происходит путем изменения структуры портфеля активов экономических

агентов после того, как, вследствие, расширительной денежной политики

Центрального Банка, на руках у них оказалось больше денег, чем им необходимо.

Следствием станет покупка других видов активов, удешевление кредита, то есть в

итоге - снижение ставки процента (рис. 3, а).

Однако реакция денежного

рынка зависит от характера спроса на деньги, т.е. от крутизны кривой Ls. Если спрос на деньги достаточно чувствителен к изменению

ставки процента, то результатом увеличения денежной массы станет незначительное

изменение ставки процента. И наоборот: если спрос на деньги слабо реагирует на

ставку процента (крутая кривая LD), то увеличение

предложения денег приведет к существенному падению процентной ставки (рис. 3, б,

3, в).

Рис.3

Следующим шагом является

корректировка совокупного спроса (совокупных расходов) в связи с изменением

ставки процента. Больше других на динамику ставки процента реагируют

инвестиционные расходы.

Нарушения в любом звене

передаточного механизма могут привести к снижению или даже отсутствию

каких-либо результатов денежной политики. Например, незначительные изменения

ставки процента на денежном рынке или отсутствие реакции составляющих

совокупного спроса на динамику ставки процента разрывают связь между

колебаниями денежной массы и объемом выпуска. Эти нарушения в работе

передаточного механизма денежной политики особенно сильно проявляются в странах

с переходной экономикой, когда, например, инвестиционная активность

экономических агентов связана не столько со ставкой процента на денежном рынке,

сколько с общей экономической ситуацией и ожиданиями инвесторов.

Помимо качества работы

передаточного механизма существуют и другие сложности в осуществлении денежной

политики: поддержание Центральным Банком ставки процента. Так, Центральный Банк

может удерживать ставку процента на определенном уровне для стабилизации

инвестиций, а следовательно, их воздействия через мультипликатор на объем

выпуска в целом. Но если по каким-то причинам в экономике начинается подъем и

ВВП растет, то это увеличивает трансакционный спрос на деньги. При неизменном

предложении денег ставка процента будет расти и чтобы удержать ее на прежнем

уровне Центральный Банк должен увеличить предложение денег. Это, в свою

очередь, создаст дополнительные стимулы роста ВВП и к тому же может

спровоцировать инфляцию.[5]

В случае спада и

сокращения спроса на деньги Центральный Банк для предотвращения снижения ставки

процента должен уменьшить предложение денег. Но это приведет к падению

совокупного спроса и только усугубит спад в экономике.

Возможны побочные эффекты

при проведении кредитно-денежной политики. Например, если Центральный Банк

считает необходимым увеличить предложение денег, он может расширить денежную

базу, покупая облигации на рынке ценных бумаг. Но одновременно с ростом

предложения денег начнется снижение ставки процента. Это может отразиться на

величине коэффициентов сr и rr. Население может перевести часть средств из

депозитов в наличность, и отношение C/D =сr увеличится, банки могут увеличить

свои избыточные резервы, что повысит отношение R/D=rr. В результате денежный

мультипликатор уменьшится, что может частично нейтрализовать исходную тенденцию

к расширению денежной массы.

Влияние кредитно-денежной

политики на размер ВВП в значительной степени связано через колебания ставки

процента с изменением инвестиционной активности в экономике, что является

достаточно длительным процессом. Это также осложняет ее проведение, так как

запаздывание результата может даже ухудшить ситуацию. Так, расширение денежной

массы (и снижение процентной ставки) для предотвращения спада может дать

результат, когда экономика будет уже на подъеме, и вызвать нежелательные

инфляционные процессы. [4]

Эффективность

кредитно-денежной политики в современных условиях в значительной мере

определяется степенью доверия к политике Центрального Банка, а также степенью

независимости Банка от исполнительной власти.

В развивающихся странах,

а также в странах с переходной экономикой часто просматривается следующая

закономерность: чем больше независимость (как формальная, так и неформальная)

Центрального Банка, тем ниже темпы инфляции и дефицит бюджета. [4]

Денежно-кредитная

политика тесно связана с бюджетно-налоговой и внешнеэкономической политиками.

Если Центральный Банк ставит целью поддержание фиксированного обменного курса,

то самостоятельная внутренняя денежная политика оказывается практически

невозможной, так как увеличение или сокращение валютных резервов (покупка или

продажа Центральным Банком иностранной валюты на валютном рынке) в целях

поддержания обменного курса автоматически ведет к изменению денежной массы в

экономике (например, при покупке валюты предложение денег в экономике увеличивается).

Исключение составляет лишь ситуация, когда Центральный Банк проводит

стерилизацию притока или оттока валютных резервов, нейтрализуя колебания

денежной массы, происшедшие вследствие валютных операций, изменением объема

внутреннего кредита с помощью известных инструментов денежной политики.[4]

3. Особенности монетарной

политики в современной России

3.1. Основные проблемы

монетарной политики

Основные цели и принципы

денежно-кредитной политики Банка России в последнее время определялись задачей

последовательного снижения уровня инфляции и поддержания стабильности

национальной валюты.

Между тем, как отмечает Г.Г.Фетисов,

сведение целей монетарной политики к обеспечению устойчивости рубля заведомо

сужает спектр тех проблем развития денежно-кредитной системы и экономики в

целом, которые подлежат решению методами монетарного регулирования, и

деформирует приоритеты монетарной политики в пользу антиинфляционной политики. [11]

При возникновении

опасности резкой ревальвации рубля к доллару и «бегства» от доллара на

внутреннем валютном рынке ЦБР выбрал политику недопущения существенной

ревальвации рубля (с помощью интервенций) и удержания инфляции в заданных

пределах (с помощью стерилизации). Такая компромиссная политика не обеспечила

эффективного использования непрогнозируемых доходов от экспорта (хотя и

позволила избежать потрясений на валютном рынке, чреватых

социально-политической дестабилизацией в преддверии думских и президентских

выборов). Эту противоречивость признают и авторы Отчета ЦБР-2006: «В ситуации

дисбаланса на внутреннем валютном рынке одной из главных задач Банка России

стало нахождение компромисса между недопущением резкого номинального укрепления

рубля к доллару США и ухудшения условий для функционирования реального сектора

экономики, с одной стороны, и достижением конечной цели по инфляции, — с

другой». При этом приходилось учитывать, как влияние изменения обменного курса

рубля к доллару на динамику цен потребительского рынка и на приток иностранного

капитала в Россию, так и возможности стерилизации денежного предложения,

формируемого на основе интервенций. [11]

В результате реализации

компромиссного алгоритма «интервенции плюс стерилизация» рост денежной массы

значительно превысил прогнозные параметры. Выполнение других заданных

параметров денежно-кредитной политики также оставляет желать лучшего.

Таблица

Выполнение денежной

программы РФ, млрд. руб.[11]

|

Показатели денежной

|

На

|

На 1 января

|

Прирост

|

Прирост

|

Перевыпол-

|

|

программы

|

1 .01

2006 г.

|

2007 г.

|

программы

|

факт.

|

нение

|

|

Факт

|

Программа

|

Факт

|

|

|

|

|

1

|

2

|

3

|

4

|

5=

3-2

|

6=

4-2

|

7 =

4-3

|

|

Денежная база

|

935,1

|

1145, 0

|

1398,5

|

209,9

|

463,4

|

253,5

|

|

Наличные деньги в обраще-

|

|

|

|

|

|

|

|

нии (вне Банка России)

|

813,9

|

979,0

|

1224,7

|

165,1

|

410,8

|

245,7

|

|

Обязательные резервы

|

121,2

|

167,0

|

173,8

|

45,8

|

52,6

|

6,8

|

|

Чистые международные

|

|

|

|

|

|

|

|

резервы

|

1313,1

|

1594,0

|

2192,6

|

280,9

|

879,5

|

598,6

|

|

Валовые международные

|

|

|

|

|

|

|

|

резервные активы Банка и

|

|

|

|

|

|

|

|

Правительства России

|

1519,1

|

1742,0

|

2340,0

|

222,9

|

820,9

|

598,0

|

|

Международные резервные

|

|

|

|

|

|

|

|

обязательства правительства

|

|

|

|

|

|

|

|

России

|

206,0

|

147,0

|

147,4

|

-59,0

|

-58,6

|

0,4

|

|

Чистые внутренние активы

|

-378,0

|

-449,0

|

794,1

|

-71,0

|

-416,1

|

-345,1

|

|

Чистый кредит расширен-

|

|

|

|

|

|

|

|

ному правительству

|

34.3

|

65,0

|

-121,8

|

-156,1

|

-186,8

|

|

Чистый кредит федерально-

|

|

|

|

|

|

|

|

му правительству

|

101,9

|

170,0

|

-20,5

|

68,1

|

-122,4

|

-190,5

|

|

Остатки средств на счетах

|

|

|

|

|

|

|

|

субъектов РФ, местных

|

|

|

|

|

|

|

|

органов власти и государст

|

|

|

|

|

|

|

|

венных внебюджетных

|

|

|

|

|

|

|

|

фондов РФ

|

-67,6

|

-105,0

|

-101,3

|

-37,4

|

-33,7

|

3,7

|

|

Чистый кредит банкам

|

-196,0

|

-273,0

|

-405,5

|

-77,0

|

-209,5

|

-132,.5

|

|

Продолжение таблицы

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Валовой кредит банкам

|

21,6

|

25, 0

|

16,7

|

3,4

|

-4,9

|

-8,3

|

|

Корреспондентские счета

|

|

|

|

|

|

|

|

кредитных организаций,

|

|

|

|

|

|

|

|

депозиты банков в Банке

|

|

|

|

|

|

|

|

России и другие инструмен-

|

|

|

|

|

|

|

|

ты свободной банковской

абсорбирования

|

|

|

|

|

|

|

|

ликвидности

|

-217,6

|

-298,0

|

-422,2

|

-80,4

|

-204,6

|

-124,2

|

|

Прочие чистые неклассифи-

|

|

|

|

|

|

|

|

цированные активы

|

-216,2

|

-241,0

|

-266,7

|

-24.8

|

-50,5

|

-25,7

|

|

Справочно: темпы прироста, % (если не указано иное)

|

|

ВВП (к предыдущему году)

|

4,7

|

4,4

|

7,3

|

-0,3

|

2,9

|

|

Денежная масса М2 (за год)

|

32,4

|

26,0

|

50,5

|

-6,4

|

18,1

|

24,5

|

|

Скорость обращения, средне

|

|

|

|

|

|

|

|

годовая (к предыдущему году)

|

-9,9

|

-6,1

|

-14,8

|

3,8

|

-4,.9

|

-8,7

|

|

Официальный среднегодовой

|

|

|

|

|

|

|

|

обменный курс, (руб./долл.)

|

31,4

|

33,0

|

30,7

|

1,6

|

-0,7

|

-2,3

|

Судя по данным таблицы,

перевыполнение программы по приросту чистых международных резервов составило

598,6 млрд. руб., а недовыполнение программы по приросту чистых внутренних

активов—345 млрд. руб.

С учетом серьезных

расхождений прогнозных и фактических результатов денежно-кредитной политики в

2007 г. представляется явно завышенной следующая центробанковская самооценка:

«В целом за истекший год проводимая Банком России денежно-кредитная политика

способствовала поддержанию экономического роста и формированию условий для

повышения доходов и потребления населения. Снижение инфляции делает возможным

осуществление более активной инвестиционной деятельности и стимулирует рост

сбережений, а достижение поставленного целевого ориентира повышает доверие

экономических агентов к проводимой экономической политике».

В обобщенном виде

критические оценки монетарной политики, проводимой Центральным банком и

Правительством сводятся к следующим положениям: [11]

- органы монетарного

регулирования не использовали уникально благоприятную для России конъюнктуру на

мировых энергосырьевых рынках и беспрецедентный приток в страну иностранной

валюты для форсирования инвестиций в развитие российской экономики. Вместо

финансирования внутреннего инвестиционною спроса Банк России на 29 млрд. руб.

увеличил низкодоходные вложения в ценные бумаги США и других государств. Подобная

монетарная политика вовсе не способствовала реализации провозглашенных новейших

стратегических социально-экономических установок, в том числе — на «удвоение

ВВП»;

- регулирование Банком

России развития денежно-кредитной и валютной сфер с помощью экономических

нормативов — ставки рефинансирования и ставки по привлекаемым средствам,

нормативов обязательных резервов — имеет чрезмерно формальный характер. Так,

центробанковская ставка рефинансирования находилась на более высоком уровне,

чем рентабельность капитала во всех отраслях российской экономики. В условиях

укрепления номинального курса рубля снижение ставки рефинансирования означало

сохранение ее запретительно- высокого уровня для российских заемщиков и

провоцировало приток спекулятивного капитала извне. Долларовый эквивалент

ставки рефинансирования превышал аналогичные ставки в ЕС и США на 10 и более

процентных пунктов.

В центробанковском

отчете констатируется, что, ориентируясь на снижение уровня доходности на рынке

межбанковских кредитов, рынке государственных ценных бумаг и на замедление

темпов инфляции, ЦБР снижал ставки по собственным операциям и величину ставки

рефинансирования. Но последняя должна быть ниже средних, а не выше максимальных

ставок предложения денежного капитала, ибо в противном случае система

рефинансирования по существу перестает работать на обеспечение кредитования национальной

экономики. Это и произошло в России. Основным регулятором процентных ставок

стал их уровень по центробанковским депозитным операциям. Объем задолженности

Банка России по ним возрос с 47,4 до 87,3 млрд. руб., уровень фиксированных

ставок был снижен до 0,5—1 %, а уровень ставок отсечения, определяемых по

результатам депозитных аукционов—до 1,5—3,5%. Стоимость привлечения средств по

операциям ЦБР на срок в 28 дней снизилась с 9,8 до 2,5%. Иными словами, Банк

России заимствовал по низким рыночным ставкам, а рефинансировал банки — по

запретительно высоким (даже кредитование под залог ценных бумаг осуществлялось

по ставке 11%). [11]

По мнению Г.Фетисова [11]

в сравнении с развитыми странами у нас гораздо выше и нормативы обязательных

резервов. Учитывая сложившуюся ситуацию с наличием свободной ликвидности

банковской системы, Банк России не прибегал к изменению нормативов обязательных

резервов и не осуществлял внеочередных актов регулирования их размера. А

значит, интервенции на валютном рынке осуществлялись, в частности, за счет

банков и их клиентов. В результате указанных и других обременении навязанные

государством издержки банковской деятельности в России гораздо выше, чем в

других странах. Это снижает конкурентоспособность российского банковского сектора

и, хуже того, препятствует модернизации российской экономики, жизненно

необходимой в контексте грядущего вступления России в ВТО;

- Центробанковской

денежно-кредитной политике присуще и следующее противоречие: препятствуя

чрезмерному укреплению курса рубля путем приобретения избытка долларовых

средств на внутреннем валютном рынке, ЦБР одновременно вынужден сокращать

чистый внутренний кредит, ужесточая условия его предоставления и повышая ставку

рефинансирования. Тем самым, Банк России устанавливает гораздо более высокие

внутренние процентные ставки (в пересчете на их долларовые эквиваленты) по

сравнению с мировыми аналогами, что приводит к усилению притока спекулятивного

капитала из-за рубежа. Теоретически не исключена ситуация, при которой

дополнительный приток иностранного капитала вследствие завышенности внутренних

процентных ставок превысит величину центробанковских интервенций на валютном

рынке. Кроме того, ЦБР вынужден стерилизовать кредитную эмиссию, возникающую

при скупке долларов, путем заимствования рублевых средств на внутреннем рынке

под проценты. Федеральное правительство вынуждено также «замораживать» средства

на счетах в Банке России, чтобы инфляция не превысила прогнозных значений.

Издержки подобной

политики высоки. Во-первых, кредитуя, иностранные государства (вместо

расширения внутреннего кредита), ЦБР, а значит, и федеральный бюджет, ежегодно

теряют доходы в десятки миллиардов рублей. Во-вторых, привлекая заемные

средства, Банк России в аналогичных масштабах увеличивает расходы и потери бюджетных

доходов. В-третьих, отказываясь от расширения внутреннего кредита, органы

монетарного регулирования сокращают инвестиции в развитие реального сектора

экономики, что, естественно, становится фактором противодействия повышению

темпов экономического роста, как в текущем году, так и в будущем. В результате

падают бюджетные доходы и увеличиваются налоговая и долговая нагрузки на

экономику относительно ВВП.

Как представляется,

формальное преодоление рассматриваемого противоречия возможно двумя способами.

Во-первых, — посредством значительного укрепления номинального курса рубля с

соответствующим увеличением импорта. Подобную (например, 20-процентную)

ревальвацию можно проводить только как однократную и при принятии Банком России

обязательства приобретать весь избыток иностранной валюты по установленному им

курсу (чтобы избежать паники и сброса населением запасов наличных долларов). В

случае проведения постепенной ревальвации возникает та же опасность

широкомасштабного притока из-за рубежа спекулятивного капитала с целью

последующего вывоза иностранной валюты, приобретенной по более низкому курсу.

Во-вторых, — на основе

некоторого повышения темпов инфляции при снижении ставки рефинансирования и

уменьшении масштабов стерилизации упомянутых мероприятий. В подобном случае

произойдет ускорение роста эффективного курса рубля, однако снижение процентных

ставок и медленная девальвация рубля уменьшат и приток спекулятивного капитала

извне, и скорость дедолларизации инвестиционных инструментов. Этот путь

выглядит предпочтительным, ибо он позволяет избежать накопления «инфляционного

навеса», а главное — избыточного притока спекулятивного капитала.

Согласно статье 25

Федерального закона «О Банке России», ежегодный центробанковский отчет должен

включать анализ состояния российской экономики, в том числе, анализ денежного

обращения и кредита, состояния банковской системы, валютного положения и

платежного баланса. Соответствующие итоговые аналитические оценки приведены в

первом разделе Отчета ЦБР-2006 («Экономическое и финансовое положение России»).

Однако в целом он носит слишком описательный характер, во многом повторяя

госкомстатовские материалы относительно социально-экономического положения РФ.

Развитие финансово-экономической системы рассматривается без учета воздействия

на него органов монетарного регулирования. Соответственно проблемы развития

экономики и пути их решения средствами монетарной политики раскрываются

недостаточно глубоко.

Обходятся стороной многие

острые и дискуссионные вопросы развития денежно-кредитной системы и монетарного

регулирования, поставленные представителями банковского сообщества,

парламентариями и экспертами в ходе обсуждения проекта «Основные направления

единой государственной денежно-кредитной политики», новой редакции Федерального

закона «О валютном регулировании и валютном контроле», проекта «Стратегии

развития банковского сектора Российской Федерации» [6, с. 62]

В Отчете ЦБР-2006 не

анализируются причины усиления утечки капитала из России и не предлагаются меры

по ее сокращению. Отсутствует также обстоятельный анализ проблемы чрезмерной

задолженности частного сектора перед нерезидентами, которая создает угрозу

макроэкономической дестабилизации. В центробанковском отчете не уделяется

должного внимания обозначенной выше проблеме навязываемых государством высоких

издержек банковской деятельности, превращающих российские банки в

неконкурентоспособные. Между тем, в контексте последних договоренностей с ЕС о

доступе иностранных банков на российский рынок банковских услуг эта проблема

становится критически острой. [11]

3.2. Пути решения проблем

В качестве эффективного

инструмента монетарной политики в нынешней ситуации может служить

рефинансирование в иностранной валюте Банком России валютных кредитов,

предоставляемых коммерческими банками экспортерам под залог валютных

обязательств последних.[11]

В "Основных

направлениях" недостаточно отражена роль Банка России в установлении

пропорций наличного и безналичного денежного оборота, организации платежной

системы страны. Такой мощный инструмент монетарного регулирования, как эмиссия

денег, должен обеспечивать экономику платежными средствами, а развитие

безналичных расчетов в стране — повышение эффективности обращения и

производства. Крайне мало внимания уделено и кредиту. Между тем, от степени его

развития, удешевления для предприятий реального сектора, нуждающихся в

оборотных средствах для наращивания производства продукции, во многом будут

зависеть повышение производительности труда (что особенно актуально в связи с

укреплением национальной валюты) и ускорение роста российской экономики.

В "Основных

направлениях" в приоритетном порядке должна быть сформулирована цель

развития и укрепления банковской системы России. В первую очередь необходимо

развивать систему рефинансирования коммерческих банков под залог обязательств

предприятий реального сектора — конечных заемщиков (особенно номинированных в

иностранной валюте обязательств экспортеров).

Для достижения указанных

целей Банк России должен содействовать экономическому росту, поддерживать

уровень занятости населения, поскольку кризис неизбежно ведет к обвалу

банковской системы и кризису неплатежей. Антиинфляционная политика Банка России

должна быть нацелена на поддержание макроэкономической сбалансированности и

стимулирование развития реального сектора экономики.

Г. Фетисов [11] отмечает,

что в "Основных направлениях" инвестиционная составляющая монетарной

политики, ее связь с реальным сектором экономики, по-прежнему слабо отражены.

Явные диспропорции в структуре производства, региональная неоднородность

экономики, нерешенные проблемы в области бюджетно-налоговой политики неизбежно

сказываются на устойчивости рубля и макроэкономическом равновесии в стране.

Представляется, что политика Банка России может быть существенно сориентирована

в сторону поддержания макроэкономической сбалансированности на основе роста

объемов производства и повышения его эффективности, обеспечения высокой

занятости и уменьшения социальных расходов по мере снижения безработицы и

преодоления бедности.

Перед монетарной

политикой должна стоять и другая важная задача — содействовать экономическому

росту, поддерживать уровень занятости населения.

Цель - снижение инфляции,

по мнению ряда ученых, можно ставить, однако она достижима только при двух

условиях: недопущении дальнейшего необоснованного укрепления обменного курса

рубля и обеспечении нормального функционирования и развития банковской и

платежной систем.

Банк России регулярно

проводит аукционы по продаже ОФЗ с обязательством обратного выкупа, депозитные

аукционы по привлечению средств кредитных организаций, выпустил облигации Банка

России на срок до одного года, продавал гособлигации из собственного портфеля,

привлекал средства на свои депозиты.

Развивать различные виды

операций рефинансирования ЦБР намерен "в целях сглаживания конъюнктурных

колебаний уровня ликвидности". Планируются аукционы прямого РЕПО,

использование операций РЕПО, проводимых в ходе вторичных торгов по

гособлигациям, предоставление банкам расчетных кредитов "овернайт" и

внутридневных кредитов, обеспеченных государственными ценными бумагами и

облигациями Банка России (ОБР), заключение сделок "валютный своп".

Будут пересмотрены принципы формирования обязательных резервов и порядок их

депонирования.

При более благоприятном

сочетании внутренних и внешних условий развития России Банк РФ будет стремиться

абсорбировать свободную ликвидность банковской системы путем использования

таких инструментов монетарной политики, как депозитные операции, операции

биржевого модифицированного РЕПО, операции с ОБР, а также прямая продажа

государственных облигаций из портфеля Банка России.

Предлагаемая в

"Основных направлениях-2007" система инструментов денежно-кредитного

регулирования применялась и в 2006 г., но пока она не обеспечила достижения всех целей деятельности Банка РФ в широком диапазоне сценариев

социально-экономического развития России в зависимости от изменения внешних и

внутренних факторов.

Заключение

Деньги есть составная

часть товарного производства, которое на современном этапе его развития принято

называть рыночной экономикой. Деньги существуют и действуют там, где

хозяйственная жизнь осуществляется посредством движения товаров. В обыденной

практике товарами принято называть продукцию материального производства. Но

широкое экономическое понятие "товар" подразумевает любой ресурс,

участие которого в хозяйственной жизни совершается посредством купли-продажи.

Для того, чтобы

какой-либо продукт или ресурс считался товаром, он должен отвечать, по крайней

мере, трем условиям:

1)он должен существовать

или производиться в определенном, но не в безграничном, количестве;

2) он должен

удовлетворять определенные потребности, то есть обладать полезностью;

3) он должен свободно

продаваться и покупаться.

Только совокупность всех

этих трех условий делает продукт или ресурс товаром. Отсутствие любого из них

означает, что данный продукт или ресурс товаром не является. Например, дефицит

каких-либо товаров приводит к тому, что их невозможно свободно покупать и

продавать, и тогда вводится рационирование или другие нерыночные методы

распределения; несоответствие качества продукта требованиям, необходимым для

удовлетворения потребностей, делает его ненужным для хозяйства, как это было со

многими видами продукции в советской экономике; если ресурс существует в достатке,

как например, земля, но свободно не продается, - он также не считается товаром

и, соответственно, неэффективно используется в хозяйственной деятельности.

Общая тенденция

экономического прогресса общества сопряжена с последовательным превращением на

протяжении определенных исторических периодов всех хозяйственных ресурсов в

товары, движение которых совершается посредством купли-продажи на

соответствующих рынках, действующих как составные части совокупного

национального и мирового рынков.

Появление и развитие

товара как экономического явления повлекло за собой появление и развитие денег.

В неразрывной паре "товар-деньги" детерминирующую роль играет товар.

Движущей силой развития денег служит прогреcc товарных отношений. Каждая новая ступень развития денег

порождается потребностями соответствующей ступени зрелости товарных отношений.

В современных условиях товаром являются не только продукты материального

производства и услуги, но и факторы производства, и сами предприятия как

хозяйственные ячейки, а также другие источники дохода. Этим условиям

соответствуют развитые формы кредитных и финансовых денег.

В условиях пока еще

высоких темпов инфляции нельзя не согласиться с Банком России, что его

денежно-кредитная и валютная политика (монетарная политика) должна сохранять

антиинфляционную направленность, обеспечивать постепенное внедрение рыночных

механизмов определения стоимости рубля и процентных ставок. При этом ключевыми

ориентирами при оценке текущих монетарных условий, инфляционных ожиданий и

среднесрочных темпов инфляции остаются динамика и структура денежной массы.

Однако в целом монетарная политика нуждается в существенных корректировках,

реализация которых повысит эффективность ее проведения.

Список литературы

1.

Антонов Н.Г.,

Пессель М.А. Денежное обращение, кредит и банки. – М., 2004.

2. Бабич А.М., Павлова Л.Н. Финансы.

Денежное обращение. Кредит. - М., 2002

3. Деньги, кредит, банки. Учебник под

ред. О.И. Лаврушина. – М., 2003.

4. Илларионов А. Теория «денежного

дефицита» как отражение платежного кризиса в российской экономике. // Вопросы

экономики.- 2006, № 10.

5.

Общая теория

денег и кредита. Под ред. Е.Ф. Жукова. – М., 2004.

6.

Сенчагова В.К.

Денежная масса и факторы ее формирования. // Вопросы экономики.- 2006, №10.

7.

Финансы, денежное

обращение и кредит. Учебник под ред. Н.Ф. Самсонова. - М., 2004.

8. Финансы. Денежное обращение. Кредит. Учебник

под ред. В.К. Сенчагова, А.И. Архипова. - М., 2005.

9.

Фетисов Г. Кредитование

национальной экономики или наращивание валютных резервов?// Вопросы экономики.

— 2005, №10.

11.

Фетисов Г. Новые

подходы к валютному регулированию: либерализация или рост трансакционных

издержек?// Российский экономический журнал. — 2007, № 2.