Банківський союз як один із заходів урегулювання макроекономічних дисбалансів та стабілізації Єврозони

БАНКІВСЬКИЙ

СОЮЗ ЯК ОДИН ІЗ ЗАХОДІВ УРЕГУЛЮВАННЯ МАКРОЕКОНОМІЧНИХ ДИСБАЛАНСІВ ТА

СТАБІЛІЗАЦІЇ ЄВРОЗОНИ

Єгоров

А.О.

Постановка проблеми.

Введення єдиної валюти визнано однією з основних трансформацій у Європі за

останні десятиріччя. Зникли валютні ризики та розширились можливості для

транскордонних інвестицій. Валютно- фінансова інтеграція сприяла диверсифікації

та сек’юритизації ризиків і активізувала перерозподіл потоків капіталу в

пошуках більш високоїкороткострокової прибутковості. З іншого боку, був

втрачений механізм адаптації для країн, що відставали в економічному розвитку,

який полягав у можливості регулювання валютних курсів у межах Європейської

валютної системи (ЄВС). Таким чином, гнучкість заробітної плати і цін

залишилася єдиним засобом коригування негативних економічних шоків, а

макроеконо- мічна незбалансованість у країнах Економічного і валютного союзу ЄС

(ЕВС) продовжує загострюватись.

На практиці створення валютного

союзу не супроводжувалося скільки-небудь дієвим фіскальним і політичним союзом.

Більше того, під час опрацювання організаційних питань, пов’язаних із новою

валютою, не обговорювалася тема банківського союзу. Не було досягнуто ніяких

угод у разі суверенного дефолту, а також кризи у банківський системі.

У всіх периферійних країнах Єврозони

витрати і ціни продовжували зростати випереджаючими темпами порівняно з

країнами більш розвиненого «німецького ядра» ЄС. Така тенденція була і до

запровадження євро, але різниця полягала в тому, що в минулому обмінний курс

валют давав змогу компенсувати втрату конкурентоспроможності. У результаті

стрімка втрата конкурентоспроможності периферійних країни Єврозони проявилася у

зростанні дефіциту поточних статей платіжного балансу (перевищення імпорту над

експортом). Одночасно в «німецькому ядрі» Єврозони сформувалося велике і

зростаюче позитивне сальдо поточних операцій платіжного балансу. Теоретично

ці дисбаланси повинні коригуватися у процесі реальної конвергенції між

країнами. Але в реаліях валютного союзу цього не відбулося, що стало однією з

головних причин наростання напруженості і кризи в Єврозоні.

Аналіз останніх досліджень і

публікацій. Актуальність проблем валютного союзу в Європі зумовила особливу

увагу до їх дослідження з боку багатьох зарубіжних і вітчизняних вчених. Зокрема,

у роботах Б. Ейхенгріна (ЕісЬе^гееп), П. Кругмана (Кг^тап) аналізуються

концептуальні проблеми розвитку економіки

Єврозони. Проблеми дисбалансів у країнах ЄС висвітлюються у роботах O.

Блан-

шара (Blanchard), Б.

Шмітса (Schmitz), Дж.

Ван Хагена (von Hagen), Ф.

Фаріни (Farina). Накопиченню

надмірної заборгованості окремими країнами ЄС присвячені публікації К. Рогоффа (Rogoff),

П.

Лейна (Lane), а поширенню

кризи через банківську систему - роботи Ч. Гудкрафта (Goodhart).

Б.

Торстен (Thorsten), Х.

Жиромс (Geeroms) досліджують

ризики та виклики створення банківського союзу в Єврозоні.

Проблемам фінансово-економічної

кризи Єврозони та механізмам її подолання також присвячені праці вітчизняних

вчених В.П. Вишнев- ського, Л.М. Демиденко, М.А. Швайки, Т.С. Шемет та інших.

Але проблематика врегулювання

фінансово- економічних дисбалансів та їхньої ролі у створенні кризової ситуації

в Єврозоні залишається недостатньо висвітленою. Також актуальними вважаються

дослідження ролі банківського сектору в еволюції кризи та обґрунтування

необхідності консолідації банківської системи ЕВС для стабілізації валютного

союзу.

Мета статті полягає в аналізі впливу

дисба- лансів поточних рахунків країн ЄС на ескалацію системної кризи в ЕВС,

висвітленні ролі банківської системи у поширенні кризових явищ і обґрунтуванні

створення банківського союзу як системного заходу стабілізації Єврозони.

Виклад основного матеріалу

дослідження. У результаті прискорення фінансових інновацій та прийняття євро

обсяги транскордонних тран- закцій всередині Єврозони надзвичайно збільшилися,

навіть порівняно зі світовими показниками. Економетричні дослідження [1, с. 9]

дають змогу виявити досить суттєву інтеграцію європейських ринків капіталу, в

результаті якої фінансові потоки були спрямовані з країн надлишкового капіталу

до країн периферії, які поступаються за рівнем економічного розвитку.

Із поглибленням фінансової

інтеграції зростає величина дисбалансів за рахунком поточних операцій між

передовими і відсталими економіками Європи. З цієї позиції процес європейської

валютної інтеграції можливо трактувати як один із аспектів загального процесу

фінансової глобалізації. У країнах із порівняно низьким ВВП на душу населення

фірми користуються перевагою отримання кредитів у банківських установах

економічно розвинених європейських країн, хоча платоспроможність таких фірм є

сумнівною, а отримані кошти переважно використовуються для спекулятивних

інвестицій у фінансовому секторі. Аналогічним чином уряди виграли від зникнення

валютного ризику, зменшення процентних ставок за державним боргом, навіть якщо

державні фінанси потребували оздоровлення.

Значні дефіцити, накопичені

зовнішнім сектором окремих

країн ЕВС, відображають суттєві недоліки в їхніх приватному та державному секторах

[2, с. 14]. Таким чином, не здійснилися очікування, що перерозподіл руху

капіталів буде сприяти конвергенції країн Єврозони [3, с. 214]. Вкрай

нерівномірне поширення фінансової кризи в економіках ЕВС свідчить про те, що

потрібен більш складний та досконалий процес фінансової інтеграції.

Будучи єдиним централізованим

інститутом макроекономічного управління, Європейський центральний банк (ЄЦБ)

також поділяв відповідальність за створення макроекономічних дисбалансів.

Проведення єдиної грошово-кредитної політики через встановлення базової

процентної ставки відповідно до середнього рівня інфляції та дотримання правила

Тейлора є проблематичним для країн, які демонструють значну неоднорідність за

макроекономічними показниками.

Після зникнення валютних ризиків і

зниження ЄЦБ відсоткових ставок країни з інфляцією, вищою за середню, в

Єврозоні фактично отримали менші реальні ставки порівняно з середніми для Союзу

[4, с. 12]. Така ситуація стимулювала зазначені країни до накопичення обсягів

зовнішніх зобов’язань та спричинила величезне розширення банківського

фінансування, яке спровокувало перегрів внутрішнього попиту в передкризовий

період 2004-2007 рр. і стимулювало безпрецедентне зростання цін в основному на

житловому та фінансовому ринках

[4, с. 20; 5, с. 381]. Такі «міхури» залишалися поза увагою ЄЦБ, оскільки

контроль над цінами на акції та інші активи не входить до функцій грошової

влади ЕВС. Подальший «ефект доміно» сприяв поширенню процесу колапсу

«бульбашок» через європейські банківські установи, і, як результат, посилилися

розбіжності (дивергенція) між країнами з надлишком і дефіцитом платіжного

балансу.

Враховуючи посилення фінансових і

реальних взаємозв’язків всередині Єврозони, потоки капіталу, викликані

збільшенням розриву між профіцитами і дефіцитами торговельних балансів, а також

накопичення суверенних боргів окремими державами є важливими факторами, що

підвищують системний ризик.

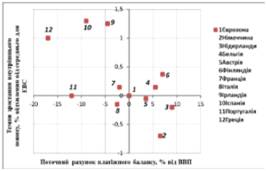

Рис. 1.Внутрішній попит і сальдо

рахунку поточних операцій

платіжного балансу для деяких країн ЕВС (середні

значення за період 2002-2007 рр.)

На рис. 1 сальдо поточного рахунку

платіжного балансу по відношенню до ВВП відображене разом із темпами зростання

внутрішнього попиту за передкризовий період. Німеччина поряд із стримуванням

внутрішнього попиту одночасно мала профіцит торговельного балансу, другий за

величиною після Нідерландів. Інші країни «ядра» Єврозони, за винятком Франції,

демонстрували кращі за середні показники як для відносного дефіциту поточного

рахунку, так і для темпів зростання внутрішнього попиту. Три периферійних країни

зі значним дефіцитом поточного рахунку - Греція, Іспанія та Ірландія - значно

випереджали середні параметри щодо зростання внутрішнього попиту.

Джерело: складено авторами за даними

[6, с. 3]

Підвищені темпи зростання

внутрішнього попиту були характерні для країн із доходом на

душу населення, нижчим за середній по ЕВС, де

дуже низькі (або навіть негативні) процентні ставки поряд із доступністю

транскордонних позичкових коштів сприяли зростанню попиту на кредит. Ситуація

із Грецією виявилася особливо показовою. Тоді як зниження

конкурентоспроможності стримує експорт, зростання внутрішнього попиту, в

основному внаслідок стрімкого збільшення державних витрат, стимулює імпорт.

Як показала фінансова криза, існує

тісний взаємозв’язок між накопиченням надмірних дисбалансів за рахунком

поточних операцій, з одного боку, та загостренням системного ризику - з іншого

[7, с. 248]. Загрози, що поширюються через фінансовий вплив (або навіть

банкрутства) банківських інститутів, несуть системні ризики для всієї Єврозони.

Загалом банки «ядра» ЕВС у

передкризовий період збільшили кредитування приватних фірм і банків, а також

державного сектору периферійних країн. Поширенню кризи сприяли стійкі

взаємозв’язки банківських установ Єврозони. Погіршення макроекономічних

показників економік, що формують системні ризики, також відбулося внаслідок

недосконалості грошово-кредитної політики ЄЦБ, зокрема, концентрування зусиль

на головній меті - підтриманні стабільності цін [8, с. 24]. Розрив між

профіцитами і дефіцитами рахунків поточних операцій у країнах ЕВС привів до

збільшення відтоку капіталу з периферії для оплати чистого імпорту з країн

розвиненого «ядра» Єврозони. Зазначені потоки капіталу було інвестовано банками

«ядра» у державні цінні папери країн периферії, що привело до накопичення

суверенного боргу.

Передумови, які дали змогу

макроекономіч- ним дисбалансам перетворитися на системну загрозу, поширившись

через банківський сектор,

повинні бути усунені за рахунок жорсткого фінансового регулювання і набагато

більш суворого контролю над банківською системою Євро- зони. Важливим чинником

також була ситуація, пов’язана з платоспроможністю уряду, що у свою чергу

залежала від платоспроможності банків-резидентів. Небезпечна зв’язка банків та

урядів у Єврозоні стала результатом того, що банки тримають великий обсяг

внутрішнього державного боргу на своїх балансах. Загальна вартість суверенних

облігацій на балансі банків становила близько 1200 млрд євро в кінці 2007 р. та

була збільшена до 1720 млрд євро державних цінних паперів у 2013 р. (близько

18% від ВВП Єврозони). Така ситуація була переважно характерною для південних

членів ЕВС. Частка суверенного боргу в банках Італії збільшилася з 16% до 22%,

в Іспанії - з 26% до 33%, в Ірландії - з 10% до 25%, у Греції - з 14% до 18% (навіть

з урахуванням реструктуризації суверенного боргу Греції в 2011 р.). Банки

Іспанії, Італії, Португалії та Ірландії станом

на 2015 р. тримали на своїх балансах понад 700 млрд євро вітчизняних суверенних

боргів, а в 2007 р. - близько половини цієї суми [9, с. 3].

Ситуація погіршилася також завдяки

великому обсягу ліквідності, наданої ЄЦБ протягом трьох років операцій із

довгострокового рефінансування, яке почалося в кінці 2012 р. Однак 85% всіх

активів в Єврозоні вкладені в приблизно 130 великих банківських груп.

Банкрутство великого банку може мати катастрофічні наслідки для економіки

окремої країни. Крім того, взаємопов’язаність банків може спровокувати

ланцюгову реакцію банкрутств [9, с. 4].

За відсутності загальноєвропейської

фінансової підтримки тільки національні уряди можуть врятувати свої банки.

Таким чином, з’являється «порочне коло» між банками і державами:

слабкі банки додають проблем для країн із високим або навіть надмірним рівнем

державного боргу, а держави, у свою чергу, через неспроможність підтримувати

банки позбавляють останніх доступу до дешевого фінансування на міжбанківському

ринку внаслідок втрати довіри з боку банківської системи. Результатом є те, що

ринки починають пов’язувати долю уряду із платоспроможністю банківської системи

і навпаки. «Порочне коло» між

банками і державами веде до збільшення вартості кредитів для бізнесу і

населення в південних країнах-членах ЄС, що гальмує інвестиційний процес.

Усвідомлення проблеми було

відображено в доповіді «На шляху до справжнього Економічного та валютного

союзу» («Towards

a Genuine

Economic

and Monetary

Union»), підготовленої у

2012 р. чотирма президентами (Європейської Ради, Європейської комісії,

Єврогрупи та ЄЦБ), у якій запропоновано створити «комплексну фінансову

структуру» або «банківський союз» як один зі складників модернізованого ЕВС. У

доповіді підкреслювалася необхідність розірвати «зв’язок» між банками і

державами [10, с. 4].

Теорія оптимальних валютних зон

(ОВЗ) стверджує, що валютний Союз може бути життєздатним тільки якщо вигоди від

більш глибокої економічної інтеграції внаслідок упровадження в обіг єдиної

валюти перевищують недоліки, що виникають як результат втрати можливості

проводити незалежну грошово-кредитну політику та регулювати валютний курс. Якщо

така умова не виконується і економіка знаходиться під впливом асиметричних

шоків, то тільки достатня гнучкість факторних ринків може вирішити проблему.

Гнучкість повинна стосуватися щонайменше двох аспектів: мобільності ринку праці

і гнучкості цін.

Мобільність робочої сили близька до

нуля між Північчю і Півднем і дуже низька між Заходом і Сходом ЄС.

Транскордонна мобільність в рамках ЄС-15 у 2010 р. становила всього 0,35%, що в

рази поступається мобільності між

штатами/провінціями США, Австралії та Канади: 2,4, 1,5 і 1% відповідно. Ринки

праці ЄС є набагато більше врегульованими, а культурні та мовні відмінності

також стримують міграцію [11].

Якщо економіка вражена негативним

шоком і ринки праці неспроможні цей шок ефективно абсорбувати, то валютний союз

згідно з теоретичними припущеннями ОВЗ може залишитися життєздатним за

наявності достатньої солідарності і можливості поглинати шоки на

наднаціональному рівні (рис. 2).

Рис. 2. Умови існування оптимальної

валютної

зони (ОВЗ)

Джерело: Складено авторами на основі

[9]

Бюджет ЄС становить близько 1% від

загального ВВП країн-членів, і лише близько половини цієї суми може

розглядатися як бюджетні трансферти від багатих до бідних держав- членів.

Велика частка цих трансфертів має структурний характер і не використовується як

демпфери економічних шоків. Крім того, Договір про функціонування ЄС містить

положення щодо обмеження фінансової допомоги. Це означає, що фінансові

трансферти обмежені бюджетом ЄС або окремими міжурядовими угодами,

європейськими фондами порятунку: тимчасовим Європейським механізмом фінансової

стабілізації (ЕМФС) (European

Financial

StabilityMechanism

- EFSM; Європейським

фондом фінансової стабілізації (European

Financial

Stability

Facility - EFSF)

і постійно діючим Європейським стабілізаційним механізмом (European

Stability

mechanism - ESM).

Зараз ці інструменти використовують

додаткові кошти на суму понад 5% від ВВП ЄС-28, які спрямовуються на

пом’якшення диспропорцій у рамках ЕВС і підтримку структурних перетворень. Тому

вони не можуть слугувати автоматичними стабілізаторами й антишоко- вими

засобами для всієї Єврозони, але використовуються як інструменти фінансової

допомоги в умовах реальних труднощів.

Цікаво відзначити, що традиційна

теорія ОВЗ, розроблена у 1960-ті рр., не передбачає будь-якої теоретичної

основи для створення банківського союзу. Це, ймовірно було зумовлено

фундаментальними обмеженнями того періоду. Стрімке зростання міжнародних

потоків капіталу було спровоковано лише нафтовою кризою у 1973-1974 рр.,

зростанням світового євродо- ларового ринку і значним збільшенням банківського

кредитування в 1979-1981 рр. Можна пояснити роль банківського союзу в межах

теорії ОВЗ двома способами: (1) відсутність банківського союзу може стати

підґрунтям для руйнівних асиметричних шоків внаслідок різких змін напряму

потоків капіталу; (2) банківський союз, що добре працює, буде важливим

інструментом для адаптації до таких потрясінь. Дестабілізація потоків капіталу,

викликана значними торговельно-фінансовими дисбалансами в умовах відсутності

банківського союзу, вважається однією з основних причин кризи ЕВС. криза валютний

банківський боржник

Загальні амортизатори економічних

шоків, тобто гнучкі ринки праці і цін на товари, ніколине зможуть бути досить

потужними, щоб компенсувати шоки від масштабних транскордонних потоків

капіталу, що посилюються наявними дисбалансами. Щорічна взаємна торгівля

товарами і послугами між країнами Єврозони становить приблизно 20% її сумарного

ВВП. Докри- зовий обсяг потоків капіталу всередині Єврозони щонайменше вдвічі

перевищував обсяги вну- трішньорегіональної торгівлі [12, с. 61].

Країни, які постраждали від

асиметричних шоків, ще мають можливість використовувати спільну валюту за

недостатньої гнучкості ринку праці, якщо вони мають можливість «підстрахувати» одна

одну через фінансові ринки. Фінансова інтеграція дає змогу амортизувати

асиметричні шоки потоками капіталу: країни з дефіцитом спроможні запозичувати у

країн із надлишком або можуть продати зарубіжні активи, якщо це необхідно для

фінансування дефіциту рахунку поточних операцій. Приблизно до 2005 р. фінансова

інтеграція в Єврозоні підсилювалась (для корпоративних облігацій навіть до 2008

р.), але після кризи спостерігалась зворотна тенденція, і банківській сектор

був все більш обмеженим національними кордонами [13]. Тим самим Єврозона

ставала вразливішою до потрясінь. Різке зниження потоків капіталу в 2008-2009

рр. було дійсно вражаючим: до рівня 5% загального ВВП. У 2013 р. глобальні

потоки капіталу становили близько 1/3 від докризового рівня [14, с. 29].

Політика реформ повинна бути

спрямована на побудову нового фінансового середовища з меншим обсягом потоків

капіталу, що дестабілізують ринки (накопичення надлишкової заборгованості за

посередництвом місцевих банків), і збільшенням потоків капіталу, які стабілізують

фінансову систему (інвестиції в капітал і боргові потоки через диверсифіковані

банки, організовані в банківський союз). Тому валютний союз потребує

організації єдиного фінансового ринку і створення банківського союзу.

ЗеЬоептакег [15, с. 19] формулює цей

висновок у вигляді «неможливої трійці»: неможливо одночасно мати (1)

інтегровані банківські ринки, (2) національну систему нагляду та (3)

підтримувати фінансову стабільність. Ця неможлива трійця логічно може бути

врегульована тільки одним із двох способів: або через повернення до

сегментованих національних банківських ринків і відмову від переваг інтеграції,

або рухом у бік наднаціональних структур фінансового нагляду і прийняття

рішень. Вважається, що поглинання двох третин фінансових шоків у США

пояснюється саме інтеграцією ринків капіталу.

Зрозуміло, що запровадження євро не

було самоціллю, і що монетарна інтеграція має супроводжуватися поглибленням

інтеграційних процесів в інших сферах. З огляду на те, що завершення розбудови

фіскальних та економічних складників інтеграції є проблематичним, створення

банківського союзу видається одним із найбільш реальних із позиції реалізації

інструментів порятунку (стабілізації) Єврозони. У ситуації, коли ринок праці не

є по-справжньому мобільним і обсяги торгівлі товарами порівняно невеликі,

потоки капіталу відіграють головну роль у стабілізації або дестабілізації ЕВС.

Тому справжній банківський союз може не тільки вирішити проблему «порочного

кола» взаємозв’язаних банків і держав-боржни- ків, але також буде спроможним

посилити ЕВС за рахунок надання ефективного стабілізатора фінансово-економічних

шоків, які поширюються фінансовою системою, що буде спроможним поглинути до 2/3

всіх загроз ефективному функціонуванню валютного союзу.

Висновки

Дестабілізація потоків капіталу,

зумовлена значними торговельно-фінансовими дисбалансами в умовах відсутності

банківського союзу, вважається однією з основних причин кризи ЕВС.

Незавершеність валютного союзу, крім фіскальної відокремленості країн Євро-

зони, також виявляється у збереженні контролю національних органів над

банківською сферою. Відсутність єдиних правил, єдиного нагляду та єдиних

механізмів антикризового регулювання в банківському секторі поряд зі слабкістю

державних фінансів окремих країн зумовили появу такого специфічного для Євро-

зони феномену, як «порочне коло» негативного зв’язку між банками та суверенними

боржниками, що стало одним із головних чинників посилення розмаху і глибини

боргової кризи Єврозони. Гострота ситуації прискорила кроки щодо посилення

дисципліни і координації процесів у бюджетній сфері, а також формування

банківського союзу з метою практичного вирішення найбільш гострих

суперечностей.

Водночас інституційні реформи

державних фінансів і банківської сфери не скасовують необхідності суттєвих

структурних змін у реальному

секторі. Наявні в ньому дисбаланси підтримують значні відмінності у

продуктивності і конкурентоспроможності економік країн ЕВС і, таким чином, у

рівнях добробуту населення. Тому створення банківського союзу варто розглядати

як необхідний, але не достатній крок на шляху завершення формування ефективного

економічного і валютного союзу. З огляду на те, що поки країни ЄС не

демонструють волі до створення політичного союзу, банківський союз може

вважатися однією з найбільш реальних альтернатив для стабілізації ЕВС.

Бібліографічний список

1. Lane Ph. The Drivers of

Financial Globalization / Ph.

Lane, Milesi-Ferretti // Institute

for International Integration Studies. - January, 2008. - № 238. - 16 p.

2. Belke A.

Current account imbalances in the euro area: Catching up or competitiveness? /

A. Belke, C.

Dreger // European

University Viadrina Frankfurt (Oder) Department of Business Administration and

Economics: Discussion Paper. - February, 2011. - № 297. - 23 p.

3. Aghion P. The Effect

of Financial Development on Convergence: Theory and Evidence /

P. Aghion, P. Howitt, D. Mayer-Foulkes //

Quarterly Journal of Economics (Harvard). -

2005. - № 120. - P. 173-222.

4. The impact of the

global crisis on competitiveness and current account divergences in the euro

area // European

Commission Quartary Report on Euro Area. Special Issue, Brussels. - 2010. - №

9. - 42 p.

5. Fichtner F.

A Stronger Union Through Crisis? 25 Years of Monetary Integration in Europe /

F. Fichtner, Ph.

König

//

DIW Economic Bulletin. - 2015. - № 27. - P.

376-384.

6. Angelini E.C. Current Account

Imbalances and Systematic Risk within a Monetary Union /

E.C. Angelini, F. Farina //

Journal of Economic Behavior&Organization. -

2012. - 10 p.

7. Morris S. Financial

Regulation in a System Context / S.

Morris, Shin // Brookings

Papers on Economic Activity. - 2008. - P. 229-274.

8. Blanchard O. Labor

Markets and Monetary Policy: A New- Keynesian Model with Unemployment /

O. Blanchard, J. Gali //

American Economic Journal: Macroeconomics. -

2010. - № 2. - P. 1-30.

9. Geeroms H. A

monetary union requires a banking union / H.

Geeroms, P. Karbownik // Bruges European Economic Policy Briefings. - 2014. - №

33. - 30 p.

10. European Union, Towards a

Genuine Economic and Monetary Union, Report by President of the European

Council Herman Van Rompuy Brussels // EUCO.

- June, 2012. - 7 p.

11. Intra-Euro Area

Trade Linkages and External Adjustment // ECB

Monthly Bulletin. - January, 2013. - P. 59-74.

12. Valiante D. Framing

Banking Union in the Euro Area: Some empirical evidence /

D. Valiante //

CEPS Working Documents. - 2014. - № 388. - 26 p.

13. Lane Ph. Capital

flows in the Euro area / Ph.

Lane // The European

Commission Economic Papers. - 2013. - № 497. - 54 p.

Анотація

У статті проаналізовано основні

причини виникнення кризи в Економічному і валютному союзі ЄС. Досліджено роль

макроекономічних дисбалансів у цьому процесі. Визначено механізми поширення

кризи в Єврозоні через банківську систему. Продемонстровано, що негативний

зв'язок між банками та суверенними боржниками був одним ыз

головних

чинників поглиблення боргової кризи Єврозони. Обґрунтовано, що за умов

відсутності політичного союзу та незавершеності процесів фінансової інтеграції

створення банківського союзу країн ЄС може стати реальним практичним кроком

стабілізації Єв- розони.

Ключові слова: Економічний

і валютний союз, Єврозона, макроекономічні дисбаланси, криза, банківський

сектор, потоки капіталу, банківський союз.

Ключевые слова: Экономический

и валютный союз, Еврозона, макроэкономические дисбалансы, кризис, банковский

сектор, потоки капитала, банковский союз.

basic causes of the crisis in the EU

Economic and Monetary Union have been analyzed. Effect of macroeconomic

imbalances on this process has been investigated. Mechanisms of crisis

contagion in the Euro area through the banking system have been determined. The

negative link between banks and state debtors was one of the main causes of

Euro area crisis deepening. It was proved that the banking union of the EU

could be a real practical step to stabilize the Euro area in conditions of

absence of political union and financial integration incompleteness.

Key words: Economic

and Monetary Union, Euro area, macroeconomic imbalances, crisis, banking

sector, capital flows, banking union.