Слияния и поглощения как инструмент конкурентной борьбы

Оглавление

Введение

. Теоретические основы сделок слияний и поглощений

.1 Понятие слияний и поглощений

.2 Мотивы и цели сделок слияний и поглощений

.3 Методы финансирования сделок слияний и поглощений

.4 Враждебные поглощения- методы защиты

.5 Методы оценки эффективности слияний и поглощений

. Тенденции современного рынка роскоши в посткризисный период

.1 Рынок роскоши: основные показатели и тренды на мировых

рынках

.2 Основные компании рынка

.3 Слияния и поглощения на рынке люксовых товаров

. Анализ враждебного поглощения LVMH компании Hermes

.1 Описание предпосылок сделки и последствий для компаний

LVMH и Hermes

.2 Оценка возможного синергетического эффекта

Заключение

Список литературы

Приложение

Введение

Мировой рынок роскоши- это рынок товаров премиального качества по высоким

ценам. Особенностью рынка являются уникальные маркетинговые стратегии по

рекламе и сбыту продукции, позволяющие крупным компаниям увеличивать свою

рыночную долю ежегодно. Весь рынок люксовых товаров построен на имидже и репутации

брендов основных производителей товаров. Потребители готовы платить за престиж

и элитарность люксовых изделий. Товары класса люкс стали некими статусными

объектами, владельцы которых обычно стремятся обособить или выделить себя от

представителей других классов. Американский экономист Торстейн Веблен еще в 19

веке в своей работе «Теория праздного класса» определил спрос на товары роскоши

как отдельный феномен. В условиях нестабильности экономической конъюнктуры

только рынок роскоши не несет сильных потерь от непредсказуемости мировой

экономики. Всегда или постоянно существует группа потребителей с высоким

уровнем дохода, готовая и желающая покупать товары роскоши.

Основными тенденциями на рынке роскоши в 21 веке являются:

. Увеличение продаж на азиатских рынках;

. Стратегия конгломерации крупных брендов;

. Увеличение количества китайской контрафактной продукции;

. Ориентация компаний на благотворительность и другие акции

поддержания хорошей репутации;

. Изменение ценовой политики в условиях изменения валютных курсов.

Особую роль сегодня играют сделки слияний и поглощений на рынке роскоши,

которые являются главным и самым эффективным инструментом конкурентной борьбы.

Увеличение рыночной доли за счет расширения портфеля брендов - прибыльная

рыночная стратегия таких крупных игроков как LVMH и Kering.

Механизмы, мотивы и оценки синергии таких слияний являются предметом активного

обсуждения сегодня.

Актуальность выбранной темы выпускной квалификационной работы

обуславливается узкой проблематикой исследования слияний и поглощений на рынке

роскоши. На конкретном примере несостоявшегося поглощения компанией LVMH бренда Hermes, которое было совершено без согласия последней

компании, будут исследованы предполагаемые выгоды от синергии и возможные

перспективы дальнейшего развития этого направления деятельности компании.

Изучение слияний и поглощений на рынке люксовых товаров формирует

научно-исследовательскую базу, применимую для анализа любых других рынков.

Анализ работ по маркетингу, менеджменту и корпоративным финансам еще раз

подтвердил отсутствие систематизированного исследования слияний и поглощений на

рынке роскоши.

Целью работы является анализ тенденций слияний и поглощений на рынке

роскоши в посткризисный период, а также оценка эффективности данного рыночного

инструмента.

В соответствии с целью были сформулированы следующие задачи:

· Изучить теоретическую базу сделок слияний и поглощений;

· Уточнить финансово-экономические аспекты, формирующие мотивы

совершения сделок;

· Выявить основные методы оценки синергетического эффекта;

· Проанализировать рынок люксовых товаров относительно основных

компаний, тенденций, ценообразования и спроса;

· Провести анализ кейса LVMH и Hermes,

определить мотивы компаний, разделить интересы, оценить конкурентную стратегию,

прибыль от синергии и перспективы дальнейшего сотрудничества;

· Сделать выводы об эффективности рыночного инструмента слияний

и поглощений на рынке роскоши.

Объектом исследования являются компании LVMH и Hermes,

в особенности их конкурентные отношения. Предметом исследования являются

экономические отношения, возникающие в следствие взаимоотношений агентов.

При формировании гипотезы работы основной акцент был сделан именно на

сделке возможного слияния компаний LVMH и Hermes. Сформулировать гипотезу работы

можно следующим образом: слияние двух компаний рынка товаров роскоши (LVMH, Hermes) позволит достигнуть положительный синергитический

эффект в некоторых областях и тем самым докажет эффективность данного типа

транзакций в конкурентной борьбе на рынке.

Теоретической базой работы являются научные работы и монографии по

корпоративным финансам, маркетингу и менеджменту, в особенности работы Брейли и

Майерса, Дамодарана и Рудыги. Методологической базой послужили статьи и базы

данных World Bank, Bain and Company, Bloomberg, Goldman Sachs, Thompson One Banker, Reuters. В рамках методологии исследования был использован

метод дисконтирования денежных потоков для оценки компаний и возможной

синергии.

.

Теоретические основы сделок слияний и поглощений

В данной главе будет рассмотрена теоретическая база по слияниям и

поглощениям. В частности будут рассмотрены основные понятия, мотивы и цели

слияний и поглощений, механизмы сделок и способы оценки эффективности таких

операций. Теоретическая часть работы послужит базой для последующей методологии

и рассмотрения практического случая между LVMH и Hermes.

1.1 Понятие

слияний и поглощений

Слияния и поглощения в мировой экономике обрели свою значимость в начале

21 века. Особую распространенность это явление получило в Америке, где исторически

низкие процентные ставки, растущие рынки заемного капитала, технологическое

развитие, высокий уровень конкуренции и консолидация многих отраслей дали

толчок буму слияний и поглощений. В 2007 году количество транзакций достигло

своего пика в 49 000. Такого мировая экономика не наблюдала с 1985 года и не

наблюдает и сейчас в 2016. Для сравнения, в 2014 году этот показатель достиг

уровня 43 000 транзакций, в 2015 году -39 000.

Но в 2007 году из-за мирового финансового кризиса, который начался именно

в США с разрыва спекулятивного пузыря на рынке ипотечного кредитования

большинство компаний, так или иначе связанных с долговым финансированием,

столкнулись с финансовыми трудностями. Вполне очевидно, что ослабление игроков

на рынке послужило поводом для поглощения малых компаний большими, которым

удалось устоять в финансовом кризисе. В 2008 году рекордно высокие цены на

нефть и рецессия ведущих экономик мира привела к сокращению на одну треть

количества сделок M&A. Мировая рецессия усилилась в первую

половину 2009 года, несмотря на то, что цены на энергоресурсы снизились и

центральные банки стран проводили активную стимулирующую кредитно-денежную

политику.

В посткризисный период государства стали активно вмешиваться в дела

мировых кредитных рынков для того чтобы восстановить здоровое функционирование

бизнеса, доверие потребителей и снизить инфляционную нагрузку. Однако в

большинстве случаев государство играет слишком большую роль в «свободной

экономике», спасая те банки и финансовые учреждения, которые представляют

наибольшую значимость для экономики. Слияния и поглощения являются неким

инструментом конкурентного отбора, стимулируя санирование рынка.

Слияния и поглощения- это процесс объединения или покупки одной компанией

другую с целью получить выгоды от синергетического эффекта. В корпоративных

финансах известно такое выражение: «Один плюс один равно три». Оно означает,

что компании, совершающие сделки слияний и поглощений рассчитывают получить

большую акционерную стоимость новой компании, по сравнению с тем же показателем

двух отдельных компаний. Более успешные большие компании будут стараться

поглотить малые (целевые компании) для того, чтобы создать более

конкурентноспособный и эффективный в плане издержек конгломерат. Две компании

могут объединится в одну с целью увеличения доли на рынке или экономии на

масштабе.

Термины “слияния” и “поглощения” не означяют один тип сделки, хотя и

используются в академической литературе в одном контексте. Поглощение- это

покупка одной компании другой, при этом целевая компания прекращает свое

существование после покупки (как правило). Акции покупателя продолжают

торговаться на бирже. В случае слияния, экономисты в основном говорят о

компаниях одинакого размера, которые хотят объединиться для более эффективного

функционирования. Сделка покупки будет иметь название “слияние”, когда

генеральные директроры компаний согласны на проведение сделки и как правило

владеют одинаковым количеством акций новой компании. Все недружественные и

враждебные сделки относятся к категории “поглощения”. Действительно, слияния

несут в основном характер взаимовыгодной сделки, в то время как при сделках

поглощений всегда одна более слабая компания должна жертвовать своей

независимостью для интеграции в более крупный конгломерат.

В статье «Merger or Acquisition: Is There a Difference?» экономисты Letty Piper и Maureen Schneider

рассматривают слияния и поглощения в здравоохранении и выделяют два различия

между этими понятиями: финансовое и организационное. Они утверждают, что

слияния редко просиходят между равными агентами, приводя в пример клиники,

которые объединяются с медицинскими учреждениями из-за нехватки капитала и

персонала. С финансовой точки зрения поглощение отличается от слияния тем, что

во время первого происходит покупка всех активов компании. Организационный

аспект куда более важен, по мнению авторов. При слиянии обе компании могут

сформировать общую стратегию управления персоналом, в то время как при

поглощении фирма-покупатель полностью проводит свою кадровую политику. Авторы

придают особое значение психологическому аспекту слияний и поглощений. В обоих

случаях работники будут терять чувство самоидентичности и комфорта внутри

организации. Дж. А. Акерлов в своей работе “Экономика идентичности” уделил

особое внимание этому аспекту. По его мнению, чувство отождествления работников

с организацией позволяют увеличивать их эффективность.

Экономисты выделяют несколько типов слияний: горизонтальные,

вертикальные, конгломеративные и концентрические. Горизонтальные слияния

осуществляется компаниями из одного сектора экономики и преимущественно на

одной стадии производства. Такие сделки позволяют улучшать производительность,

повышать доходы и завовевывать конкурентное преимущество. Особенно важно то,

что компании после слияния располагают большим объемом капитала, который можно

проинвестировать в дальнейшее развитие. Вертикальные слияния совершаются

компаниями одного сектора, но на разных стадиях производства. Различают

вертикальные слияния двух типов: вверх и вниз. Таким образом компании могут

объединиться либо с поставщиками материалов, либо с дистрибьюторами продукции.

Это очень важно для компаний, которые хотят улучшить контроль качества над

производимой продукцией. Конгломеративные слияния означают прежде всего то, что

компании действуют в абсолютно разных секторах экономики. Происходит лишь

слияние вертикальных цепочек производства в крупный конгломерат.

Концентрированные слияния совершаются компаниями, которые оринтируются на одну

группу потребителей, но при этом производят разные товары. Таким образом,

компании могут увеличить свою долю рынка, предлагая товары-комплементы.

Поглощения ассоциируются у многих лишь с агрессивной стратегией на рынке.

Одднако экономисты все же различают дружественные и недружественные поглощения.

Компания может сама предложить сделку поглощения, либо пытаясь уйти от

недружественного поглощения (белый рыцарь), либо просто устанавливая для себя

новый тип сотрудничества. В современной экономике все чаще встречаются случаи

недружественных поглощений, когда компания стремится поглотить другую без

какого-либо одобрения. Она предлагает акционерам выкупить их акции по цене выше

рыночной, что позволяет заполучить контрольный пакет акций компании.

Поглощения- это простой способ экспансии на рынке. Намного быстрее и

эффективнее приобрести уже успешную компанию, которая заняла место на рынке,

нежели создавать новую с чистого листа. Однако большое количество поглощений

терпят неудачу из-за плохо продуманной стратегии интеграции.

Несмотря на то, что в целом сделки слияний и поглощений могут приносить

выгоды, если транзакция происходит успешно, все же существует ряд недостатков и

упущений, которые могут возникнуть в последствии. Компании могут получать

выгоды прежде всего благодаря снижению финансовых и производственных издержек.

Экономия на масштабе относится к основному преимуществу слияний и поглощений.

Поэтому все компании стремятся консолидироваться с целью получения

положительной синергии. Синергия - это экономический термин, который обозначает

выгоды для каждой компании от совершенной сделки слияния или поглощения. Рост

доли рынка также рассматривается многими компаниями в позитивном ключе, так как

позволяет обезопасить себя от появления новых конкурентов на рынке. Таким

образом рынок становится монополизирован крупными конгломератами, которые

формируют непреодолимые барьеры входа на рынок. Еще одним важным плюсом такого

рода сделок является поглощение новых знаний и технологий. Для некоторых

секторов экономики, как например сфера IT особо важно постоянно инвестировать в исследования и разработки.

Поэтому поглощение компаний с целью заполучения ее разработок является выгодной

альтернативой собственным инвестициям в эту ресурсоемкую отрасль.

Все недостатки слияний и поглощений кроются в кратковременных затратах и

объеме заемного капитала. Так например экономисты Ghosh и Jain

отметили, что после слияний значительно возрастает финансовый рычаг - объем

заемного капитала. В основном это связано с ростом объема заемного капитала

после слияния двух фирм. Основные недостатки слияний и поглощений связаны порой

с неоправданно высокой ценой сделки. Компания Microsoft до сих пор не может оправдать свои

затраты на покупку Skype. Порой

поглощение компании может непредсказуемо отразиться на финансах компании.

Непродуманное поглощение может привести к обесцениванию активов и ухудшению

репутации на рынке, что скорее всего станет причиной падения курса акций.

Компания также несет краткосрочные издержки инвестирования; средства могли бы

быть вложены в активы, приносящие процентный доход. Однако ключевым недостатком

слияний и поглощений являются проблемы с персоналом. Как правило, новое

руководство старается избавится и уволить всех сотрудников поглощенных

компаний, чтобы не помешать интеграции компаний. Но порой переквалификация

персонала просто необходима и это доставляет множество проблем. При совершении

сделок слияний и поглощений компания значительно увеличивается в размерах,

охватывает большую долю рынка, однако это приводит к снижению гибкости и

подвижности организационных структур. Еще Роналд Коуз - основатель теории

транзакционных издержек отмечал, что расширение фирмы возможно до тех пор, пока

издержки управления забюрократизированной структурой фирмы не будут превышать

издержки рыночного механизма.

Рассматривая сделки слияний и поглощений, невозможно не уделить внимание

цикличности и волнообразности этого явления. Слияния и поглощения очень

зависимы от таких макроэкономических факторов, как рост ВВП, изменение

процентной ставки или денежно-кредитной политики. Экономисты выделяют пять волн

в мировой истории слияний и поглощений:

· Первая волна (1897-1904) характеризовалась слияниями

монополистических структур. В основном это были крупные компании тяжелой

промышленности и монополисты железных дорог, электросетей. Слияния были

горизонтальными, так как объединялись цепочки производства. Большинство слияний

первой волны не смогли стать эффективными прежде всего из-за ослабления

экономики США с 1903 года и обвала финансового рынка в 1907.

· Вторую волну (1916-1929) горизонтальных и конгломеративных

слияний и поглощений подтолкнул технологический прогресс после первой мировой

войны. Объединялись в основном компании по производству первичных металлов,

продуктов питания, энергетические компании и транспортные. Инвестиционные банки

стали участвовать в сделках слияний и поглощений, организуя сделки. Вторая

волна закончилась крахом финансового и биржевого рынка и черной пятницей, что

затянуло США в Великую депрессию.

· Третья волна (1965-1969) характеризовалась конгломеративными

слияниями и поглощениями. Однако отличительной чертой этой волны является то,

что преимущественно небольшие компании совершали слияния с крупными.

Экономическая ситуация в США, а именно высокие котировки акций и низкая

процентная ставка создавали хорошие условия для такого рода сделок. Инвестиционные

банки перестали играть важную роль в слияниях и поглощениях. Конец третьей

волны был дан правительством США и решением о роспуске крупных конгломератов

из-за их неэффективности.

· Четвертая волна (1981-1989) слияний и поглощений началась с

консолидации нефтегазовой, фармацевтической и воздушно-транспортной отраслей.

Особое значение приобрели враждебные поглощения, которые стали популярным типом

расширения присутствия за рубежом. Эта волна завершилась принятием законов,

запрещающих поглощения, вредящих конкуренции на рынке.

· Пятая волна (1992-2000) характеризовалась глобализацией

финансовых рынков, невероятным бумом рынка акций и дерегулированием. Слияния и

поглощения этого периода происходили в основном между банками и компании

телекоммуникационного сектора и финансировались за счет собственного, а не

заемного капитала. Лопнувший пузырь на финансовом рынке в начале 21 века

ознаменовал конец этой волне слияний и поглощений.

Сейчас эксперты говорят о шестой волне слияний и поглощений, которая

началась в 2003 году. Компании стали совершать так называемые финансируемые

выкупы, что означает покупку контрольного пакета акций компаний за счет заемных

средств. Эти заёмные средства с разной степенью риска торгуются затем на бирже.

Синтетические заёмы, которые формировались из различных долговых обязательств,

в том числе ипотечных, привели к мировому финансовому кризису 2008 года.

Однако, они до сих пор используются для финансирования сделок слияний и

поглощений. Также некоторые экономисты отмечают, что слияния и поглощения,

совершенные в начале новой волны более успешны, чем совершенные в конце.

Менеджеры должны предвидеть окончание волны, опираясь на различные

макроэкономические показатели. Исторический контекст 5 волн слияний и

поглощений доказывает, что существует положительная корреляция между

экономической ситуацией в мире и активностью совершения сделок слияний и

поглощений. В своей работе

«The performance implications of participating in an acquisition wave: Early

mover advantages, bandwagon effects, and the moderating influence of industry

characteristics and acquirer tactics» экономисты отмечают, что правильный выбор стратегии финансирования слияний

и поглощений также связан

с волнами. Так

например использование финансирования акциями наиболее успешно лишь в начале

волны, в то время как остальные сделки стоит финансировать наличностью.

1.2 Мотивы и

цели сделок слияний и поглощений

слияние поглощение сделка финансирование

Планируя любую сделку слияний и поглощений менеджеры руководствуются

эффективностью и прибылью, которую сможет сгенерировать конгломерат. Но как

известно, большинство сделок слияний и поглощений оказываются неудачными.

Поэтому стоит разобраться в мотивах слияний и поглощений.

Экономисты выделяют 7 основных мотивов, которые подталкивают компании к

консолидации. Неэффективный менеджмент дает повод акционерам привлекать

компании для поглощения. Если акционеров не устраивает текущее управление, они

могут согласиться на сделку поглощения и передать контроль другой команде

менеджеров. Однако взамен они потребуют выплату премии, стоимостью выше

рыночной цены. Только тогда они согласятся продать свои акции и приобрести

акции уже нового конгломерата. Синергия также относится к мотивам менеджеров.

Считается, что положительная синергия означает большую акционерную стоимость

конгломерата, по сравнению с тем же показателем для двух компаний отдельно до

сделки слияния или поглощения. Диверсификация бизнеса также играет большую роль

для сохранения конкурентноспособности компании. Слияние или поглощение компаний

из различных секторов позволяет сохранить доход в условиях нестабильности

мировых рынков. К тому же приток денежного капитала компаний, которые действуют

в разных секторах не настолько сильно волатилен, даже если две компании

объединены слиянием. Диверсификация также привлекает менеджеров тем, что они

могут выйти на рынки с высоким темпом роста, не основывая при этом абсолютно

новую компанию. Агентские проблемы внутри фирмы могут сподвигнуть компанию

совершить слияние, но также сделать компанию уязвимой к поглощениям извне.

Агентские проблемы- несоответствие интересов акционеров интересам менеджеров.

Проблема ненаблюдаемости усилий менеджеров может отрицательно влиять на

синергетический эффект слияния. Компании также рассчитывают на налоговые

послабления, совершая слияния и поглощения. Согласно закону о налоге на

прибыль, при слиянии успешной компании с терпящей убытки, аккумулированные

убытки второй компании могут быть засчитаны вместе с прибылью общей компании,

которая подлежит налогообложению. Таким образом сокращается налогооблагаемая

прибыль. Все средства сэкономленные за счет слияния должны быть

проинвестированы в развитие нового конгломерата. Слияния и поглощения являются

выгодным инструментом рыночной экспансии. Компаниям на определенной стадии

своего развития необходимы новые географические возможности для расширения,

поэтому поглощение компаний считается наиболее выгодным методом достижения этой

цели.

Экономисты также выделяют сомнительные мотивы слияний и поглощений. К

таким относятся диверсификация риска, личные интересы менеджеров, налоговые

послабления и bootstrapping effect. Инвесторы и акционеры не нуждаются в дополнительной

диверсификации их риска, так как большинство акционеров имеют

диверсифицированные портфели. Кроме того, акционеры требуют от менеджеров более

рискованного поведения, для получения более высокой прибыли. Стимулируя

менеджеров золотыми парашютами, они надеются получить хорошую прибыль от

владения акциями. Относительно личных интересов менеджеров, большинство

менеджеров стараются провести сделки слияния, для того чтобы укрепить позиции

компании на рынке. Известный факт, что при поглощении все высшие менеджеры в

большинстве случаях увольняются руководством компании-поглотителя. Таким

образом, совершая слияния, менеджеры защищают себя от риска увольнения и

уменьшают риски поглощения компании более крупным конгломератом. Bootstrapping effect- увеличение прибыли на одну акцию (EPS) в связи со слиянием двух компаний.

Однако рост прибыли на акцию, не связанный с прибыльностью объединенной

компании не дает положительного результата. Относительно снижения налоговой

нагрузки существует много факторов, мешающих получению прибыли. Так

законодательно может быть запрещено снижение налогооблагаемой прибыли за счет

долговой нагрузки объединенного предприятия.

1.3 Методы

финансирования сделок слияний и поглощений

Слияния и поглощения- это комплексный вид сделок, решение о

финансировании которых планируется задолго до самой сделки. Покупка компании

делится на покупку акций и покупку активов компании. Покупка акций может

обеспечиваться либо наличностью, либо финансовыми инструментами. Обычно такой

тип сделки осуществляется публично, путем обращения к акционерам компании и

предложения им лучшей цены. Так как данный метод идет в обход интересов менеджеров,

то он является приоритетным при враждебных поглощениях. Однако может возникнуть

проблема, что миноритарные акционеры желают отказаться от продажи акций, тогда

сделка может перейти в категорию слияний. Оплата сделки с покупкой активов

компании производится напрямую и не требует одобрения акционеров. Все виды

сделок могут финансироваться за счет наличности либо за счет акций. Экономисты

определяют некоторые факторы, которые влияют на метод финансирования сделки.

Слияния и поглощения чаще оплачиваются акциями, когда инвесторы уверены в

законодательной системе страны сделки и защите прав акционеров. К тому же

только акционеры целевой компании, уверенные в концентрации собственности

готовы будут принять сделку, профинансированную акциями. Ели компания совершающая

сделку оценивает цену своих акций, как переоцененную, то ей выгодно совершить

сделку слияния или поглощения с помощью ценных бумаг. Финансирование

наличностью осуществляется, если у фирмы-поглотителя есть излишек денежного

потока. Кроме того, такой метод финансирования применяется для поглощения

организаций с размытой собственностью, то есть в тех, где мажоритарный акционер

владеет не более чем 10% акций компании.

1.4

Враждебные поглощения- методы защиты

Враждебные поглощения в современной экономике приобрели особую значимость

из-за агрессивной экспансивной политике компаний. Такой тип поглощений

характерен для отраслей склонных к консолидации и монополизации. Для совершения

враждебного поглощения не нужно одобрение акционеров компании. Наоборот акционеры

стараются всячески защититься от такого рода нападений, для того чтобы

сохранить контроль над компанией и функционировать независимо.

Защита от враждебных поглощений подразделяется на два типа: защита перед

сделкой и после. При этом имеется в виду то, что большинство корпораций

стараются заранее обезопасить себя от возможного поглощения, применяя некоторые

профилактические меры. В основном эти меры закрепляются в уставе компании, что

отличается относительной надежностью. К таким методам относится совет

директоров избираемый по частям. Таким образом каждый год избранию подлежит

лишь одна треть совета. Эта мера позволяет избежать смены всего совета

директоров, если захватчик владеет мажоритарным пакетом акций. Вторым методом

является правило супер большинства. Согласно законодательству большинства стран

необходимо как минимум 50+1% голосов акционеров для одобрения слияний или

поглощений. Данное правило увеличивает этот порог до 80%. Таким образом

захватчику потребуется покупка огромного пакета акций для осуществления

контроля. Однако на сегодняшний день данный метод применяется довольно редко

из-за того, что сильно уменьшается гибкость совета директоров, что приводит к

сложностям в решении операционных вопросов. Метод справедливой цены

подразумевает установление определенной цены на покупку акций поглотителем. Это

позволяет обезопасить компанию от двухступенчатых поглощений (two-tier takeover), когда сначала выкупается

контрольный пакет акций за цену выше рыночной, а оставшаяся часть выкупается со

скидкой. Многие компании применяют метод введения разных прав голоса акционеров

в зависимости от класса обыкновенных акций (dual-class recapitalization).

Таким образом создаются две группы активов с разными голосующими долями. Первый

класс акций с голосующей привилегией, но низкими дивидендными выплатами

получают основатели компании и топ-менеджеры. Менеджмент компании получает

усиленный контроль и может блокировать сделки слияний и поглощений. Вторая

группа акций позволяет получать высокие дивиденды, но не дает решающего права

голоса. Еще одним методом защиты от враждебных поглощений до сделки является

ограничение голосующих прав. Данный метод заключается в том, что акционеры,

владеющие более 15-20% акций лишаются права голоса при решении вопросов по

слияниям и поглощениям. Компании также применяют методы, не использующие

фиксирование в уставе компании, такие как золотые парашюты, отравленные пилюли

и ядовитые путы (poison put). Золотые парашюты предполагают

заключение контрактов с высшим эшелоном менеджмента на компенсационные выплаты

при досрочном увольнении из-за смены руководства компании. Такой метод защищает

в основном самих менеджеров, а не компанию в целом. Ведь как известно, при

совершении поглощений большинство менеджеров компании-мишени подлежат

увольнению. Ядовитые пилюли нацелены на разводнение доли поглотителя в

акционерном капитале фирмы за счет выпуска новых акций. Ядовитый пут или как

еще называют данный метод в финансовых кругах «подсыпать яда» предполагает

наделение держателей облигаций правом досрочно потребовать выплату номинала

облигаций при сделках поглощения. Таким образом поглотитель получает вместе с

компанией и все долговые обязательства.

Вторая группа защитных мер применяется уже после предложения сделки

поглотителем. Для компании-мишени очень важно быстро ввести защитные меры, так

как процесс покупки контрольного пакета акций не вызывает обычно трудностей у

поглотителя. «Зеленая почта» или «мягкий шантаж» (greenmail) предполагает выкуп акций у

поглотителя по более высокой цене. Таким образом компания откупается от сделки.

Обычно компания-мишень, выкупая свои акции, также может установить условие,

запрещающее дальнейшую покупку акций агрессором. Однако данный метод очень

часто подвергается критике со стороны акционеров, так как они не в праве продать

свои акции по такой щедро завышенной цене. Соглашение о невмешательстве (standstill agreement) заключается между компанией и

рейдером и предполагает запрет на дельнейшую покупку акций поглотителем.

Реструктуризация активов или «драгоценности короны» означает продажа активов

компании, которые представляют для рейдера некую ценность. Это может быть земля

в собственности, патенты или лицензии. Такая стратегия «отпугивания акул»

делает компанию менее привлекательной для инвесторов. Также компания-мишень может

прибегнуть к помощи «белого рыцаря» (white knight) - третьей

стороны, объединение с которой может помочь избежать поглощения. В основном

белыми рыцарями становятся дружественные компании, которые смогут получить

положительную синергию от горизонтальной интеграции. Белый сквайр (white squire) также является третьей стороной, скупая акции

компании-мишени он договаривается с ней об ограничении своих прав на управление

предприятием. Компания-мишень может прибегнуть к судебному разбирательству (litigation) для того чтобы отсрочить

поглощение. Стратегия защиты «пак-ман» является необычным методом и

подразумевает смену ролей агрессора и компании-мишени. В этом случае вторая

компания сама нападает на агрессора для враждебного поглощения.

1.5 Методы

оценки эффективности слияний и поглощений

Слияния и поглощения являются довольно сложными механизмами сделок на

международных финансовых рынках. Поэтому менеджерам компании необходимо

правильно оценить эффективность и прибыльность предстоящей сделки. Однако не

всегда удается правильно подсчитать синергетический эффект, так как все

подсчеты являются лишь прогнозом будущей деятельности компании.

Одним из самых распространенных методов расчета стоимости компаний,

который активно применяется экономистами для оценки сделок слияний и поглощений

является метод дисконтирования денежных потоков (DCF). Такие инвестиционные банки, как Merrill Lynch, Barclays Capital, Deutsche Bank AG, Goldman

Sachs & Co используют данный метод регулярно для оценки сделок. Метод

дисконтирования денежных потоков основывается на предположении, что стоимость

активов компании базируется на их способности генерировать будущую прибыль. Так

как большинство компаний имеют безграничный срок существования, анализ

разбивается на две группы: предсказанная стоимость и стоимость в конечном

периоде (terminal value). Стоимость компании в предсказанном периоде

основывается на свободных денежных потоках компании, которые отражают

экономические затраты и доходы от сделки. Стоимость компании в конечном периоде

отражает текущую стоимость всех денежных потоков компании после предсказанного

периода. Для этого определяется уровень волатильности и будущих изменений

величины свободного денежного потока (FCF). Средневзвешенная стоимость капитала (WACC) необходима для дисконтирования будущих потоков и

вычисления текущей стоимости. Сумма текущих стоимостей свободных денежных

потоков предсказанного и конечного периодов формируют стоимость предприятия.

(1.5.1)

(1.5.1)

· PV- текущая стоимость активов

· E(CF)- сумма всех

ожидаемых денежных потоков для периода t

· k- дисконт

(1.5.2)

(1.5.2)

· NOPAT- чистые операционные расходы после налогов, которые

равны EBIT(1-t), где t-

маржинальный налог на наличность

· CAPEX- капитальные расходы на приобретение и реновацию

основного капитала

· DNWC- изменение чистого оборотного капитала

При расчете прогнозных денежных потоков компании, стоит учитывать

экономические изменения как в мире, так и внутри отрасли. Также очень важно,

чтобы спрогнозированные показатели соответствовали общей стратегии самой фирмы.

Конечная стоимость (terminal year) последнего

года в прогнозе обязательно учитывается в расчетах для того, чтобы понять

текущую стоимость компании после спрогнозированного периода. Существует три

метода оценки компании в конце спрогнозированного периода. Однако был выбран

метод стабильного роста, так как существует предположение, что компания будет

существовать дальше спрогнозированного срока. Стандартной формулой расчета

конечной стоимости является формула оценки постоянного роста:

(1.5.3)

(1.5.3)

·  - оценка ожидаемого стационарного

денежного потока для финального года после спрогнозированного периода

- оценка ожидаемого стационарного

денежного потока для финального года после спрогнозированного периода

· g- ожидаемый темп роста

Не менее важным аспектом DCF

метода является показатель взвешенной стоимости капитала (WACC). Данный показатель сопоставляет

бизнес риск, ожидаемую инфляцию и колебание валютных курсов к дисконтированию.

Он отражает необходимую долю заемного и активного капиталов, взвешенных в

относительных пропорциях и составляющих рыночную стоимость компании.

(1.5.4)

(1.5.4)

·  - необходимая доходность к погашению

- необходимая доходность к погашению

·  - стоимость активов компании

- стоимость активов компании

·  ,

,  - целевое процентное соотношение

заемного и активного капитала

- целевое процентное соотношение

заемного и активного капитала

· t- налоговая ставка

Стоимость заемного и собственного капиталов определяется по разному. Для

оценки стоимости заемного капитала обычно используют доходность к погашению,

которую компании нужно будет выплатить по всем долговым обязательствам.

Стоимость основного капитала может быть определена с помощью модели CAMP (Capital Asset Pricing Model):

(1.5.5)

(1.5.5)

·  -ожидаемая доходность от безрисковых

ценных бумаг, например доходность 10-летней государственной облигации

-ожидаемая доходность от безрисковых

ценных бумаг, например доходность 10-летней государственной облигации

·  - ожидаемая рыночная премия за риск.

Обычно этот показатель оценивается за счет сравнения исторической разницы между

доходностью обыкновенных акций и долгосрочных государственных облигаций.

- ожидаемая рыночная премия за риск.

Обычно этот показатель оценивается за счет сравнения исторической разницы между

доходностью обыкновенных акций и долгосрочных государственных облигаций.

·  - бэта оценивает систематический риск

обыкновенных акций компании. Бэта включает в себя компенсацию за бизнес и

финансовый риски.

- бэта оценивает систематический риск

обыкновенных акций компании. Бэта включает в себя компенсацию за бизнес и

финансовый риски.

Особенностью использования модели дисконтирования денежных потоков для

оценки слияний и поглощений является включение синергии. В финансах есть

отдельное понятие денежного потока поглощений, которое отличается от денежного

потока, сгенерированного без учета каких-либо выгод, полученных от поглощения.

Операционные синергии добавляются в оценку спрогнозированной стоимости

компании.

Стоимость компании будет оцениваться по методу, рассмотренному в работах Damodaran - free cash flow to the firm (FCFF).

Согласно модели, формула выглядит следующим образом:

(1.5.6)

(1.5.6)

· где FCFF-

это ожидаемый чистый денежный поток для компании.

Подводя определенный итог, стоит отметить, что сделки слияний и

поглощений, являясь сегодня эффективным и экономически привлекательным методом

экспансии на рынке, могут быть убыточными при неверной оценке и прогнозе

синергетического эффекта. К тому же мировая экономика не стоит на месте,

компании и консалтинговые агентства, специализирующиеся на слияниях и

поглощениях, изобретают все более изощренные методы «отпугивания акул»- защиты

от враждебных поглощений. Однако по прежнему данный тип сделки остается весьма

популярным типом прямых иностранных инвестиций.

. Тенденции

современного рынка роскоши в посткризисный период

Современый рынок товаров роскоши можно охарактеризовать как

высококонкурентный, даже олигополизированный рынок. Все это объясняется

тенденциями, начавшимися в конце 20-начале 21 века - тенденциями конгломерации.

Используя инструмент слияний и поглощений крупные компании рынка расширяли свои

бренд портфолио, что в конечном счете привело почти к полному отсутствию

независимых игроков. Эта тенденция очень важна для рассмотрения для того, чтобы

понять всю важность конкурентных стратегий LVMH и семейной компании Hermes, которой удалось отстоять свое право на

существование. В данной главе особое внимание будет уделено рынку люксовых

товаров, компаниям на нем и конкретно месту инструмента слияний и поглощений в

стратегиях компаний.

2.1 Рынок

роскоши: основные показатели и тренды на мировых рынках

Мировой рынок роскоши подразделяется на 10 сегментов: индивидуальные

предметы роскоши, люксовые автомобили, гостеприимство в индустрии роскоши,

элитные вина и алкоголь, элитная еда, предметы искусства, дизайнерская мебель,

личные самолеты, яхты и люксовые круизы. При этом компания Bain & Company в своих отчетах выделяет именно люксовые автомобили,

отели и гостиницы и индивидуальные предметы роскоши, которые отвечают за 80%

всех продаж этого рынка. В 2015 году рынок достиг отметки в 1 трил. $ в

розничных продажах и показал стабильный тренд к росту на 5% (при постоянных

курсах валют). Основной рост показали 3 сегмента данного рынка, а именно

люксовые автомобили (8%), отели и гостиницы (7%) и предметы искусства (6%).

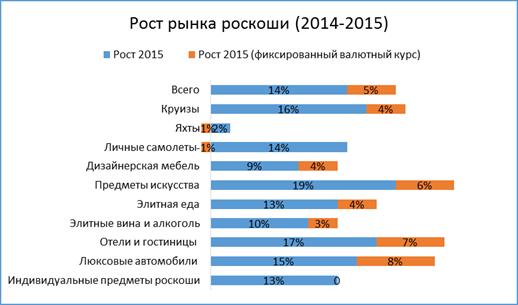

Диаграмма 1.

Источник:

Bain &

Company,

Luxury goods worldwide market study 2015, bain.com

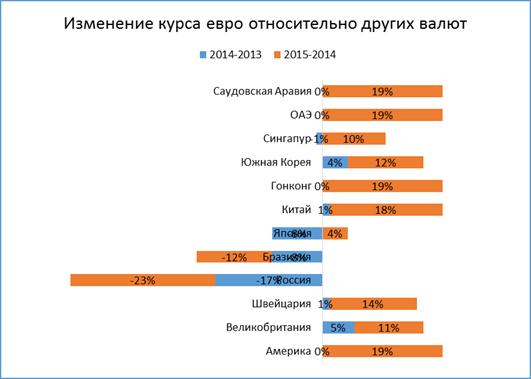

Диаграмма 2.

Источник:

Bain &

Company,

Luxury goods worldwide market study 2015, bain.com

Оптовые продажи остаются основным каналом сбыта на рынке люксовых товаров

и отвечают за 66% продаж. Однако розничная продажа также продолжает расти

благодаря расширению точек сбыта (в 2015 году было открыто 600 новых магазинов)

и увеличению продаж уже существующих точек (13%). Снижение роста расширения

оптовых каналов обуславливается снижением продаж азиатских часовых ритейлеров,

снижением продаж американских торговых точек всех категорий люксовых товаров а

так же тем фактом, что большинство компаний рынка роскоши отказываются от

франшиз и возвращают розничные точки под собственное управление.

Особую роль на современном рынке роскоши играет электронная коммерция (e-commerce). В 2015 году этот тип продаж достиг

доли в 7%, удвоив свой показатель с 2012 года. Особо преуспели в электронной

коммерции китайские компании, которые вывели продажи на мировой уровень.

Европейские и американские компании стараются также адекватно реагировать на

спрос покупателей, но все же остаются в данном вопросе достаточно

консервативными.

Большинство крупных конгломератов рынка люксовых товаров представлены

именно в сегменте индивидуальных предметов роскоши. Благодаря колебаниям

валютных курсов и активностью «покупателей без границ» сегмент индивидуальных

предметов роскоши достиг небывалого показателя в 250 млрд. евро в 2015 году.

При текущих курсовых котировках рынок вырос на 13% по сравнению с 2014 годом, в

то время как при постоянных курсах валют рынок смог прибавить лишь 1-2%. Это

лишь свидетельствует о том, насколько зависим рынок люксовых товаров от

валютных колебаний и насколько снизился рост чистых продаж. При таких условиях

компаниям приходится выстраивать свою стратегию, ориентируясь на валютные колебания

и направления потоков туристов.

Если же обратиться к отдельным категориям сегмента индивидуальных

предметов роскоши, то наилучшие результаты показали аксессуары, которые

составляли 30% всех продаж данного сегмента и продемонстрировали 3% рост в 2015

году. Этот рост был намного быстрее, чем в сопоставимых категориях одежда (2%)

и украшения (снизился на 3%).

Диаграмма 3.

Источник:

Bain &

Company,

Luxury goods worldwide market study 2015, bain.com

Американский рынок стал самым крупным мировым рынком товаров роскоши в

терминах продаж благодаря дорогому доллару. Однако этот факт отпугнул

покупателей из-за океана, поэтому высокие показатели потребления внутри страны

едва ли могли перекрыть упущенную выгоду от покупок туристов. В противовес

рынку США выступала Европа, которая наоборот привлекала покупателей дешевым

курсом евро. Анализ европейской базы по покупкам в сотрудничестве с мировой

компанией такс-фри Global blue показал, что рост покупок такс-фри

китайскими туристами в Европе составил 64%, в то время как этот же показатель

для американских туристов составил 67%.

Азиатские рынки вели себя неоднозначно. Среди стран этого региона можно

выделить Японию, как главного чемпиона по продажам в сегменте индивидуальных

предметов роскоши как в номинальных величинах, так и в реальных. Китайские

туристы совершали много покупок в Японии, пытаясь сэкономить на валютных

курсах. Положительный тренд продемонстрировала и Южная Корея, где розничные

продажи выросли на 4% и достигли уровня в 11 млрд евро при фиксированных

валютных курсах. Продажи в Гонконге и Макао снизились на 25% из-за

государственных мер по противодействию взяточничеству и серому рынку. Китайские

покупатели играют основополагающую роль в развитии рынка люксовых товаров. Их

доля в мировых покупках достигает 31%, что намного выше доли американских (24%)

и европейских потребителей (18%). Китайские туристы в основном едут за

покупками в Европу, Японию или Южную Корею и совершают там 80% покупок, отдавая

таким образом предпочтение покупкам за рубежом, а не на территории Китая.

Для дальнейшего анализа стоило бы обратить внимание на состояние рынка

люксовых товаров в 2011 году, так как именно в этот год произошла попытка

враждебного поглощения компанией LVMH

компанию Hermes.

Диаграмма 4.

Источник:

Bain &

Company,

Luxury goods worldwide market study 2015, bain.com

На графике выше можно отметить стабильный тренд к росту мирового рынка

индивидуальных предметов роскоши. Некоторые спады в продажах обуславливались

различными событиями. В 2001 году- это теракт 11 сентября в Америке, в 2002

году - вспышка тяжелого острого респираторного синдрома в Гонконге и Вьетнаме,

в 2009 году рынок потерял в стоимости из-за мирового финансового кризиса, в

2014-2015 году провал китайской биржи также замедлил рост рынка.

В 2011 году рынок смог успешно оправиться от последствий мирового

финансового кризиса и продемонстрировал рост в 2010 году на 13%, а в 2011 на

10%. Это свидетельствует о гибкости рынка и возможности быстро адаптироваться к

новым условиям.

Диаграмма 5.

Источник:

Bain &

Company, Luxury goods worldwide market study 2011, bain.com

Из всех регионов наиболее быстро развивающимся являлся Азиатский регион.

Это обуславливалось открытием новых магазинов в Китае и выкупом обратно

лицензий на дистрибуцию продукции китайскими продавцами. Бум строительства

недвижимости способствовал превращению торговых точек в место развлечения и

досуга. На японском рынке снова наблюдалась стабильность после падения продаж в

2009 году. Удорожание курса йены относительно евро помогло немного смягчить

потери от замедлившегося органического роста. Землетрясение 11 марта 2011 года

в Японии не сильно повлияло на продажи рынка люксовых товаров, хотя эксперты

ожидали сильнейшего спада. Продажи на европейском рынке стимулировались

притоком туристов из Китая и дешевым евро. Более 50% всех покупок в Италии и

Франции осуществляли китайские туристы. Россия в 2010 году немного увеличила

продажи (+4%) и достигла уровня в 4,7 млрд евро. Особый интерес для компаний

данного рынка представляла Бразилия, которая продемонстрировала рост продаж в

2010 году на 20%. На данном рынке происходило открытие новых торговых точек и

выкуп дистрибуционных и франчайзинговых прав.

2010-2011 годы характеризовались трендом повседневности в одежде. Все

больше компаний инвестировали в разработки коллекций в стиле новой формальности

(развитые рынки) и формальной повседневности (развивающиеся рынки). При этом

отмечалась поляризация брендов и разделение на две категории: доступные бренды

(+17%), абсолютные бренды (+13%).

Диаграмма 6. Рыночная доля компаний 5 крупных компаний LVMH, Kering, Richemont, Hermes, Swatch Group.

Источник:

Bain & Company, Luxury goods worldwide market study 2011, bain.com

На графике выше можно отметить тренд к консолидации рынка. Топовые игроки

на рынке (5 компаний) увеличили свою рыночную долю на 5% за 10 лет используя

как раз инструмент слияний и поглощений.

Подводя итог, стоит выделить основные тренды рынка люксовых товаров как

на 2010-2011 годы, так и на 2015 год. Данный рынок и все его сектора продолжают

расти и остаются достаточно стабильными. Макроэкономические шоки и

конъюнктурные волны замедляют рост рынка, но восстановление происходит также

очень быстро. Особую роль в этом росте играют развивающиеся рынки и в

особенности азиатский регион. Усиление конкуренции на рынке подталкивает

компании использовать инновации и технологии для улучшения качества изделий и

впечатлений клиентов. Особым трендом является так называемая «ритейлизация»

индустрии за счет открытия новых розничных точек продаж и возвращения

дистрибуционных и франчайзинговых прав.

.2 Основные

компании рынка

Как уже отмечалось ранее, рынок товаров роскоши крайне олигополизирован и

на нем доминируют крупнейшие конгломераты, которые с помощью слияний и

поглощений смогли диверсифицировать свое бренд портфолио. Поэтому стоит

рассмотреть три крупнейшие компании по рыночной капитализации: LVMH, Richemont, Hermes.

Таблица 1. Рыночная капитализация 10 компаний рынка люксовых товаров.

|

Компания

|

Рыночная капитализация (млн

долл)

|

|

1

|

LVMH

|

80710

|

|

2

|

Richemont SA

|

41140

|

|

3

|

Hermes International

|

|

4

|

Luxottica Group

|

32095

|

|

5

|

Christian Dior SE

|

31159

|

|

6

|

VF Corporation

|

26913

|

|

7

|

Kering SA

|

22102

|

|

8

|

Adidas AG

|

19928

|

|

9

|

The Swatch Group AG

|

18966

|

|

10

|

Under Armour Inc

|

17751

|

Источник:

Deloitte, Global powers of luxury goods 2015: Engaging the future luxury

consumer, deloitte.com

Первый крупный конгломерат LVMH

был создан 1987 году благодаря слиянию двух компаний стоимостью в 4 млрд долл.

Сегодня в данную группу входят более 70 брендов из разных направлений рынка

люксовых товаров: мода и кожаные изделия, парфюм и косметика, часы и ювелирные

изделия, выборочный ритейл. Именно диверсификация бизнеса позволила группе

занять такое выгодное положение на рынке.

В 2015 году группа отмечала рекордные доходы от продаж и повторяющихся

операций. Рост дохода составил 16%, а прибыль от повторяющихся операций выросла

на 17%. Финансовая стабильность обеспечивалась за счет высокого показателя

денежного потока (3679 млн долл) и относительно низкого показателя чистого

долга к активам компании (16%). Самым прибыльным регионом мира для компании по

прежнему остается азиатский регион (27% доходов), в то время как рынки США

(26%) и Европы (18%) немного отстают по этому показателю. Однако самым

быстрорастущим регионом в 2015 году стал не азиатский, а лишь Япония (+13%).

Общий доход компании составил 35664 млн евро, что на 16% выше показателя 2014

года. Валовая прибыль компании также выросла на 17%. При этом отмечается также

рост маркетинговых и административных затрат. Если говорить о финансовой

структуре компании, то важно упомянуть рост общих активов благодаря хорошим

результатам и правильной валютной политике и учету колебаний валютных курсов.

Сокращение чистого долга также говорит о процветании компании. Доля текущих

обязательств (22%) достаточно низкая, в то время как активы компании составляют

45% всех обязательств компании. Рост материальных запасов обеспечивался за счет

роста бизнеса группы. Компания уже сформировала свою маркетинговую стратегию на

2016 год. Согласно этой стратегии, она планирует развивать направление вин и

алкоголя на исторически сложившихся рынках, наращивая при этом производство, инвестировать

в ключевой бренд Louis Vuitton и новые развивающиеся бренды,

проводить агрессивную политику в области инноваций и технологий в направлении

парфюма и косметики, улучшать производственные предприятия для обеспечения

качества изделий, привлекать таланты со всего мира для передачи знаний и

умений.

Диаграмма 7. Анализ конкурентной среды на рынке люксовых товаров.

Источник: составлено автором на основании отчетов компании LVMH.

Выше представлен анализ компании по 5 силам Портера. Угроза выхода новых

компаний на рынок довольно низкая, так как на рынке существуют значительные

барьеры. К тому же компания LVMH

давно существует на рынке и обеспечивает своим качеством продукции и экономии

на издержках себе устойчивую позицию на рынке. Угроза появления субститутов

представляет проблему для компании из-за большого числа конкурентов в

направлении кожаных изделий. Кроме того, компания в последние годы столкнулась

с серьезной проблемой подделок сумок своего основного бренда Louis Vuitton. Рыночная власть поставщиков не представляет никакой

угрозы для компании благодаря стратегии слияний и поглощений. Конгломерат часто

проводит вертикальную интеграцию с поставщиками сырья, чтобы обезопасить себя

от перебоев с поставками. Еще одной угрозой для LVMH являются крупные компании на рынке Kering и Richemont. Существование таких крупных

конкурентов побуждают компанию проводить агрессивную политику в области слияний

и поглощений.

Конгломерат Richemont занимает

сегодня также прочную позицию на рынке. Компания начала свою деятельность на

рынке в 1988 году, выкупив мелкие доли компаний Cartier Monde и Rothmans International. С

1993 года компания решила разделить два вида деятельности: люксовые товары и

табачные изделия. Вплоть до 2015 года компания также активно проводит слияния и

поглощения. Среди недавних- компания провела слияние двух компаний: The Net-A-Porter Group и YOOX Group. Сейчас Richemont владеет 50% акций объединенной

компании.

Председатель совета директоров компании отмечал, что по результатам 2015

года компания развивается стабильно и невысокими темпами. Общие продажи

конгломерата выросли на 4% и достигли 10410 млн евро. Некоторое падение спроса

в азиатском регионе было скомпенсировано ростом в европейском регионе и

Америке. Операционная прибыль компании выросла на 10% относительно 2014 года.

Такой низкий рост объясняется высокими затратами на развитие дистрибуционной

сети. Также отмечался рост административных и коммуникативных затрат. Денежный

поток в 2015 году составил 2387млн евро, что на 488млн евро меньше показателя

прошлого года. Компания связывает это падение с инвестициями в развитие

направления ювелирных украшений. По состоянию на 31 марта 2015 года компания

имела в своем распоряжении чистую наличность в размере 5419млн евро. При этом

отмечается, что финансовая структура компании остается стабильной; 71% всех

активов и обязательств представляют активы акционеров.

Компания Hermes - является

успешной семейной компанией, которая смогла перерости из маленького бизнеса в

крупнейшую корпорацию. В 2015 году продажи компании выросли на 9% (4841млн

евро), рост наблюдался во всех регионах присутствия. Особый рост в 18% показала

Япония, где компания продолжает улучшать качество своей сети дистрибуции.

Компания также отмечает, что несмотря на колебания валютных курсов, которые

сильно повлияли на доходы компании, операционная маржа в 2015 году составила

31,8% всех продаж компании. При этом рост операционного денежного потока был

незначительным. В 2014 году данный показатель достиг 1048,7млн евро.

Интересно отметить, что относительно небольшие размеры компании позволяют

ей быть независимой от глобальных трендов рынка люксовых товаров. Широкая

линейка продуктов позволяет не только удовлетворять потребности потребителей

разных регионов, но и быть достаточно независимой от сезонных колебаний спроса.

Кроме того, более 2/3 всего произодства выполняется самой компанией, а не

привлеченной. Это позволяет избежать подделок и нарушения патентных прав.

Таким образом, компании индустрии роскоши стараются превратить свои

компании в крупные конгломераты для защиты от враждебных конкурентов и

привлечения инвестиций. Зависимость от конъюнктурных колебаний мирового рынка,

валютных колебаний заставляют компании диверсифицировать бренд-портфели, искать

новые таланты и незанятые продуктовые ниши.

2.3 Слияния и

поглощения на рынке люксовых товаров

год нельзя охарактеризовать всплеском слияний и поглощений, однако по

прежнему этот тип финансовых транзакций остается основным источником экспансии

и развития. Компании все чаще осуществляли горизонтальную интеграцию, покупая

нишевые бренды и получая доли в молодых, перспективных компаниях. Не только

сами компании, но и частные инвестиционные фонды заинтересованы в данном рынке,

что обуславливает большое количество покупок ими долей в компаниях люксовой

индустрии. Вертикальная интеграция на рынке продолжает расти, так как компании

стараются улучшить контроль как над поставщиками сырья, так и над

дистрибуторами продукции.

Несмотря на продолжение данных трендов, в 2014 году были завершены только

4 сделки с официальной стоимостью не меньше 100 млн. $. Самой крупной сделкой

была покупка за 235 млн. долл. компании- производителя люксовых спортивных

солнцезащитных очков Costa

компанией Essilor International. В 2013 году было совершено 12

сделок слияний и поглощений. Можно отметить, что активность использования

данного типа транзакций растет. На апрель 2015 года были уже совершены 7 сделок

со стоимостью 100+ млн. долл.

Однако количество опубликованных сделок слияний и поглощений, в которых

контроль переходит в руки нового руководства, это лишь одно измерение

финансовой активности люксовой индустрии. Большинство поглощений не

озвучиваются публично и заключаются в покупке небольшой доли в компании.

Компания Kering продолжает

реструктуризировать свой бизнес. В 2014 году она продала La Redoute и Relais Colis и при этом

приобрела мировой часовой бренд Ulysse Nardin за

неопубликованную сумму. Компания стремится упрочить свои позиции в сегменте

часов и ювелирных изделий. Особо заинтересована компания в новых талантах и

молодых дизайнерах. Так в 2013 году она приобрела небольшую долю в бренде Altuzarra- производителе модной женской одежды

и мажоритальный пакет акций в компании Christopher Kane.

Другой крупный конгломерат рынка LVMH открыто заявляет о своей поддержке молодых дизайнеров

и заключил в феврале 2014 года сделку с дизайнером Marco de Vincezo о владении 45% акций и развитием бренда в рамках

совместного предприятия (joint venture). В

сентябре 2013 года LVMH выкупила

мажоритальный пакет акций компании Nicholas Kirkwood и малую

долю компании J. W. Anderson.

Таблица 2. Крупнейшие сделки слияний и поглощений в индустрии роскоши

(2013-2015)

|

Компания

|

Поглощенная компания

|

Стоимость сделки (млн долл)

|

Дата закрытия

|

|

LVMH

|

Loro Piana (80% владение)

|

2831

|

05.12.13

|

|

PVH Corp.

|

The Warnaco Group Inc.

|

2787

|

13.02.13

|

|

The Swatch Group Ltd.

|

Harry Winston Inc.

|

1000

|

26.03.13

|

|

Kering SA

|

Pomellato SpA (81%)

|

390

|

25.04.13

|

|

Essilor International SA

|

Costa Inc

|

235

|

03.02.14

|

|

Coach Inc

|

Stuart Weizman Holdings LLC

|

530

|

В процессе

|

|

Coty Inc.

|

Bourjois cosmetics

brand/Chanel

|

234

|

01.04.15

Как уже упоминалось выше, большинство компаний осуществляют как

горизонтальную, так и вертикальную интеграции. Если говорить об интеграции с

поставщиками сырья, этот механизм широко наблюдается в отрасли часов и

ювелирных изделий. В 2014 году компания Chow Tai Fook- китайский производитель ювелирных изделий начала

приобретать доли в компаниях добычи алмазов для обеспечения долгосрочных

поставок этого драгоценного камня. Итальянский модный дом Prada, который славится своими

высококачественными изделиями из кожи, приобрела в октябре 2014 года сыромятню Megisserie Hervy для обеспечения сохранности технологий производства и

квалифицированных кадров. Как отмечалось ранее, современным трендом на рынке

люксовых товаров является выкуп компаниями дистрибуционных прав для возвращения

контроля над поставками. Так компания Giorgio Armani в 2014 году

полностью приобрела компанию Presido International,

которая занималась распространением товаров. Компания Hugo Boss приобрела контроль над сетью магазинов в Китае и

Макао, выкупив 40% компании Rainbow Group, которой

ранее была предоставлена франшиза на продажу продукции. В итоге, благодаря

такой политике компании удалось увеличить продажи в Китае на 9% и к концу года

она управляла уже 126 магазинами в данной стране.

Подводя некоторый итог стоит отметить, что компании рынка люксовых

товаров крайне заинтересованы в сделках слияний и поглощений и каждый год

проводят вертикальную и горизонтальную интеграцию. Горизонтальная интеграция

нацелена в основном на расширение бренд-портфолио, на приобретение новых идей и

технологий и на выход на новые рынки. Вертикальная интеграция обеспечивает

надежность поставок сырьевых ресурсов для производства и приобретение контроля

над дистрибуцией продукции. Таким образом компании могут не только снизить

издержки, но и обеспечить себе долгосрочное устойчивое развитие.

. Анализ

враждебного поглощения LVMH

компании Hermes

Данная глава будет посвящена непосредственно применению стратегии

агрессивной экспансии на рынке и защитных мер по противодействию враждебным

поглощениям. Очень важно рассмотреть именно этот кейс, так как конкурентные

отношения между компаниями LVMH и

Hermes отражают реалии современного рынка.

Также целью данной главы является оценка синергетического эффекта возможной

сделки.

3.1 Описание

предпосылок сделки и последствий для компаний LVMH и Hermes

История конкурентной борьбы между компаниями LVMH и Hermes

началась в октябре 2010 года, когда LVMH объявила открыто о владении 17,1% акций компании. Однако согласно

французскому законодательству, компания обязана оповещать органы надзора о

покупке минимум 5% акций. Бернар Арно нашел метод обхода законодательства.

Акции были куплены через дочерние компании LVMH, которые зарегистрированы на Панамах и через траст

фонды. С помощью данных фирм компания приобретала малые пакеты акций, оставаясь

при этом анонимной. Еще одним инструментом для совершения данных покупок акций

был фондовый своп (equity swap). Этот финансовый инструмент

позволяет делать ставку на рост или падение котировок акции, не покупая при

этом саму акцию. Для хеджирования рисков обычно используются услуги банков,

которые в свою очередь обычно выкупают базовый актив. Так как сделки были

совершены с наличностью, они не требовали декларирования.

В 2010 году LVMH и все его

представители всячески отрицали намерение враждебного поглощения компании Hermes. Однако когда компания объявила о

владении 23,2% акций, это было воспринято как попытка совершить захват. Тогда

руководство семейной компании Hermes,

которое владеет 70% всех акций решило применить стратегию защиты от враждебных

поглощений. В первую очередь это касалось организационной структуры компании. Совет

директоров принял решение о создании холдинговой компании, которая

резервировала 50,2% всех акций. Это прежде всего означало, что холдинг обладал

«первым правом вето» при решениях о продаже акций инвесторам извне. Кроме того,

руководство компании обязало всех мажоритальных акционеров предоставить полную

информацию о сделках продажи и планах на будущее относительно существующих

акций.

В июле 2012 года компания Hermes

подала во французский суд заявление на компанию LVMH об инсайдерской торговле и махинациях на фондовой

бирже. В ответ на это LVMH

подал жалобу на шантаж и клевету со стороны Hermes. В 2013 году орган надзора над фондовой биржей

сообщил комитету по расследованию данного дела, что LVMH тайно скупала акции компании и что данная сделка не

носит характер простой инвестиции. Уже в сентябре 2014 года французский суд

постановил, что компания LVMH

должна распределить все акции компании Hermes среди существующих акционеров и институциональных

инвесторов. К тому же компания обязуется не покупать больше акций в течение

последующих 5 лет.

Данная попытка враждебного поглощения очень хорошо отражает интерес

конгломерата LVMH в семейной компании. Как уже было

упомянуто в предыдущей главе, конгломерат сталкивается с проблемами со своим

ключевым брендом Louis Vuitton. А поглощение прямого конкурента в

сегменте кожаных изделий позволит вернуть упущенную выгоду. Для того, чтобы

оценить величину синергии от сделки, стоит провести расчеты по методу

дисконтирования денежных потоков.

.2 Оценка

возможного синергетического эффекта

Для расчета возможного синергетического эффекта использовался прогноз

денежных потоков фирм и оценка предприятия после слияния без синергии и с

синергией. Согласно работе Damodaran, для расчетов должен быть выбран определенный уровень инфляции, который

будет сохраняться на всем периоде прогноза. Так как финансовая информация по

обеим компаниям была представлена в евро, то стоит использовать уровень

инфляции именно этой валюты. Целевая ставка инфляции по подсчетам ЕЦБ

составляет 2%, что и будет учитываться при расчетах.

Для прогнозирования будущих денежных потоков необходимо подсчитать

возможные изменения показателей до 2020 года. В начале будут определены

изменения доходов торговых сегментов компании LVMH. Сегмент вина и алкоголь отвечал в 2010 году за 16%

всех доходов и демонстрировал скромный рост в 1,4% в течение 3 лет. Однако

после 2010 года ожидался рост доходов данного сегмента, в особенности на рынках

развивающихся стран. Таким образом можно предположить рост доходов до 2013 года

с темпом в 9% с дальнейшим замедлением до 3%. Сегмент мода и кожаные изделия

является ключевым направлением компании и отвечал за 37% всех доходов

конгломерата в 2008-2010 годах. Так как прогноз строится на фундаментальном

анализе, были использованы оценки различных консалтинговых агентств (Goldman Sacks, Morgan Stanley) и прогноз

до 2020 года компании Transparency market research. В итоге предполагается рост доходов

с темпом в 15% с дальнейшим замедлением до 5%. Сегмент парфюмерия и косметика

по ожиданиям экспертов не сможет продемонстрировать такой оптимистичный рост.

Из-за усиления конкуренции на рынке и новых разработок таких компаний как L’Oreal, данное направление сможет продемонстрировать рост в

6%. Сегмент часов и ювелирных изделий отвечал в 2008-2010 годах за 6% общих

доходов, поэтому ожидается стабильный рост в 8%. Для оценки возможных

дальнейших затрат на амортизацию были взяты исторические ставки прошлых

периодов, так как особых изменений в будущем не ожидается. Таким образом

процент амортизационных затрат от постоянных материальных активов составит 10%.

Ключевым сегментом деятельности компании Hermes является направление кожаных изделий. В период

2008-2010 годы данный сегмент демонстрировал рост в 16%. Таким образом

ожидается стабильный рост данного сегмента в 13% до 2015 года и дальнейшее

замедление до 3%. Несмотря на то, что направление шелковых изделий и текстиля

представляло собой малую долю всех доходов компании, данный сегмент

демонстрировал самый стремительный рост в 26%. Поэтому разумно предположить,

что с освоением развивающихся рынков рост данного сегмента сохранится на

достаточно высоком уровне в 14%. Другие продукты компании Hermes демонстрировали неоднозначные тренды.

Продажи упали под сильным влиянием финансового кризиса 2008 года и смогли восстановится

только к 2010 году, достигнув роста в 14%. Можно предположить, что темп роста

данного сегмента будет 7% с последующим замедлением. В течение трех лет в

период с 2008-2010 затраты на маркетинг, административные и трудовые затраты

составляли 35% всех совокупных затрат. В прогнозном периоде ожидается небольшое

сокращение данного показателя благодаря развитию бизнеса и экономии на

масштабе. Затраты на амортизацию оборудования также прогнозируются на основе

исторических данных и планируются в размере 9%.

Для того, чтобы подсчитать стоимость активов компании без заемных средств

(unlevered cost of equity) для дальнейшего подсчета WACC была применена модель CAPM. Из базы данных Thompson One Banker были отобраны бета коэффициенты, включающие заемные

средства, для всех крупных игроков индустрии роскоши. Далее были подсчитаны

бета коэффициенты без заемных средств по формуле:

(3.2.1) (3.2.1)

· Где t -

маржинальный корпоративный налог (принимается как 34,4%- налог во Франции)

·  - отношение доли заемных средств к

собственному капиталу фирмы. - отношение доли заемных средств к

собственному капиталу фирмы.

Таблица 3.

|

Бэта коэффициенты

|

Бэта с займом

|

Бэта без займа

|

|

LVMH

|

1,06

|

0,884

|

|

Hermes

|

0,57

|

0,57

|

|

Средняя по отрасли

|

|

1,012

|

Источник: база данных Thompson One Banker и Reuters.

Результирующим средним показателем по бета коэффициенту без заемных

средств оказался равным 1,012. Другими переменными необходимыми для модели CAPM являются рыночная премия,

безрисковая ставка и ставка роста в последний год подсчетов. Тема рыночной

премии является достаточно сложной к рассмотрению, в литературе так же даны

противоречивые рекомендации на этот счет. При этом было принято взять при

расчетах рыночную премию в 5%. Для выбора правильной безрисковой ставки стоит использовать

валюту той страны, где действуют компании. Поэтому была взята доходность

немецкой государственной 10-летней облигацией на декабрь 2010 года равная 3,3%.

Конечным годом принято считать 2020 год и при этом рост на этот период

принимается 3% (инфляция+ реальный рост). Реальный рост, согласно Damodaran, не должен превышать рост мировой

экономики. Так как темп роса мировой экономики (особенно Европы) был достаточно

низким, было принято взять показатель равным 1%.

В отличие от компании Hermes,

компания LVMH придает особое значение долговой

структуре своего капитала. Согласно источнику Thompson One Banker, отношение долга к активам компании в 2010 году был

30,2%. Однако, так как показатели компаний индустрии роскоши сильно

различаются, было принято выбрать целевым показателем 20%, что и было

использовано в расчетах. Таким образом, бэта коэффициент с заемными средствами

для LVMH оказался равным 1,06, а стоимость

активов компании, подсчитанная по методу CAPM равна 5,12%. Согласно годовым отчетам компании, стоимость

чистого финансового долга колебалась от 5,5% до 5,1% в 2010 году. При расчете WACC было принято взять стоимость чистого

финансового долга компании равным 5,1%, что в итоге дало показатель WACC равный 8,12%. Дисконтируя свободный

денежный поток по показателю WACC

мы получаем стоимость компании равную 57,547 млрд. евро.

Ситуация с компанией Hermes

оказалась несколько специфичной, так как согласно стратегии менеджмента

компании, она не имеет чистых финансовых долгов. В таком случае дисконтирование

по показателю WACC приравнивается к дисконтированию по

стоимости активов без займов.

(3.2.2) (3.2.2)

·  - безрисковая ставка (ставка 10

летней немецкой облигации) - безрисковая ставка (ставка 10

летней немецкой облигации)

·  - бэта коэффициент без займов - бэта коэффициент без займов

В итоге стоимость компании получилась равной 12,556 млдр евро.

Для подсчета стоимости предприятия после слияния, но без синергии был использован

метод простого сложения финансовых отчетов двух компаний. После этого был получен

отчет по денежным потокам для дальнейших расчетов. Существует риск двойного

подсчета некоторых величин, так как компании сотрудничают в некоторых отраслях.

Однако для исключения такого двойного подсчета нужно иметь информацию о деталях

сделок двух компаний, что обычно не публикуется в отчетах. Следовательно,

данный аспект не был подвержен рассмотрению. Для подсчета WACC новой компании были использованы

показатели бэта коэффициента без долга равного 1,09, стоимость активов компании

без долга равных 8,4%, стоимость долга, подсчитанную как среднюю стоимость долга

компаний, взвешенную по стоимостям компаний (4,8%). Бэта коэффициент с займом

был получен равным 1,2 , WACC

равным 8,13%. Таким образом, оцененная стоимость предприятия после слияния без

синергии получилась равной 73,388 млрд евро.

Для того чтобы оценить стоимость предприятия включая синергию, нужно

разобраться в каких областях эта синергия может быть достигнута. Слияние двух

крупных игроков на рынке приведет к образованию крупнейшего конгломерата. Причем

это не просто означает увеличение рыночной доли, но и увеличение базы клиентов

и узнаваемости брендов. Синергия в области ценообразования может быть

достигнута благодаря строго налаженной системе компании LVMH, построенной благодаря собственному

владению всех ритейлинговых точек. Кроме того, сама ценовая стратегия данного

конгломерата вызывает восхищение у других игроков. В то время как во время

мирового финансового кризиса 2008-2009 годов все бренды люксовой индустрии

снижали цены, французский конгломерат не внес изменения в политику отсутствия

скидок и снижений цены. Таким образом, можно ожидать увеличение доходов от

повторяющихся операций от синергии в области ценообразования на 0,25%.

Международная экспансия является также важным аспектом синергии. Компания

Hermes активно открывает новые точки продаж

и стремится завоевать наиболее перспективный азиатский регион. После слияния

можно ожидать, что новый конгломерат сможет совершать экспансию в данный регион

более эффективно и быстрее, так как компаниям не придется каждой самостоятельно

проводить анализ рынка, искать совместные предприятия (joint venture) и местных партнеров. Таким образом можно

предположить, что данный аспект принесет компании рост доходов на 0,2%.

В 2010 году LVMH имел в своем

распоряжении 1188 магазинов направления модных изделий и изделий из кожи, в то

время как Hermes владел всего 317. Если компании

произведут слияние, то можно будет провести снижение издержек по аренде

помещений. Два бренда являются прямыми конкурентами в направлении кожаных

изделий, поэтому если бренды будут представлены в тандеме в одном магазине или

торговом центре, то это решит проблемы как с арендой торговых площадей, так и с

покупателями. Можно предположить, что синергия в данной области позволит

увеличить доходы от повторяющихся операций на 0,25%.

Особое внимание стоит уделить синергии в области производства и

дистрибуции. Собственное производство компании LVMH позволяет быть более гибкой на рынке, однако

некоторые бренды (Loewe, Fendi) по прежнему работают с субподрядчиками.

Затраты на производство составляли 43% всех затрат на продажу, что можно было

бы снизить за счет слияния с Hermes.

Компания имеет очень ценные контракты о партнерстве в секторе кожаных изделий,

что позволило бы объединенной компании достичь экономии на масштабе. В бизнесе

парфюмерии и косметики компания LVMH

смогла достичь устойчивых позиций и имеет диверсифицированное бренд портфолио (Givenchy, Guerlain, Dior). Многолетние разработки и огромный кадровый

потенциал были бы очень полезны для Hermes, которая имеет только лимитированную линию парфюма. Еще одним сегментом

для синергии являются часы и ювелирные изделия. Конгломерат LVMH производит всю продукцию внутри

компании, не привлекая третью сторону. Разработка собственного дизайна,

огромное количество ресурсов и кадровых возможностей- все это возможно достичь

благодаря слиянию. Можно предположить, что синергия в области производства и

дистрибуции принесет значимый прирост в доходах в 0,5%.

Следующим аспектом является синергия в области маркетинга,

административных затрат и персонала. 35% всех затрат на продажу составляет

маркетинг и реклама. Следовательно слияние может привезти к значительному

снижению административных затрат, затрат на содержание дополнительного

персонала и рекламу. Синергия в данном аспекте может принести прирост в 0,3% к

будущим доходам компании.

Самым проблемным аспектом возможной синергии может стать финансовая

область. Компании ведут абсолютно различную политику управления и поэтому имеют

различия в финансовой структуре. Компания LVMH за счет своего большого размера не имеет проблем с

привлечением капитала с помощью облигаций, акций и других финансовых

инструментов. В то время как Hermes

придерживается политики большой ликвидности и минимального риска. Есть

некоторые общие черты у финансовых структур двух компаний- это использование

деривативов для хеджирования валютных рисков, так как обе компании работают по