Оценка рисков использования Биткоин как разновидности цифровых денежных средств

Введение

В ближайшее десятилетие цифровые денежные средства и технология блокчейн

потенциально могут изменить мир так, как когда-то его изменило изобретение

интернета, а в свое время появление компьютера или электричества.

Блокчейн - это технология, которая позволит сократить практически до нуля

половину имеющихся сегодня транзакционных издержек в масштабе компании,

холдинга, рынка, страны и всего глобального сообщества [1].

Проблемы и возможности цифровых валют в последние годы вышли на

глобальный уровень. Их экономическая составляющая обсуждалась на заседаниях

Мирового банка, Европейского центрального банка, министерства финансов и ЦБ РФ,

Швейцарии, Германии, Японии, США и еще десятка стран. Среди ученых западных

школ сформировалось течение исследователей электронных денег и

крипто-экономистов, представителем которой можно считать члена совета

директоров BitcoinFoundation Дж. Матониса, а также бывшего главного экономиста

МВФ, профессора школы управления Слоуна при Массачусетском технологическом

институте С. Джонс. Активно развиваются мировые научные школы: Австрийская

Экономическая Школа (М. Ротбард), Венгерская Научная Школа Корнуэльского

университета (Б. Стил) и Лозаннская Школа Бизнеса (Брис А). В основе их теории

лежат постулаты Дж. М. Кейнса, Ф. фон Хайека и другие.

Однако любые научные работы и исследования не могут пока дать нам четкого

представления о перспективности цифровых денежных средств как новой концепции

денег. В настоящий момент мы можем только постараться понять эту технологию,

систематизировать знания о ней, оценить риски и перспективы использования,

изучить мировой опыт практического регулирования и внедрения. Цифровые валюты

сегодня - это уже не просто технология или альтернативная платежная система,

это новая реальность, которая с каждым днем доказывает свое право на

существование и с которой придется примириться и регуляторам, и банкам, и

бизнесу, или они будут вынуждены остаться в прошлом.

Цель исследования - провести оценку рисков использования Биткоин как

разновидности цифровых денежных средств, а также перспективы их развития,

проанализировав их экономическую, техническую и правовую сущность, опыт

использования и регулирования разными странами, в том числе и РФ. Будет

рассмотрена теоретическая база цифровых денежных средств, принцип их работы,

технология, за счет которой она работает и выгоды от их использования.

Для достижения поставленной цели были определены следующие задачи:

. Изучить историю появления такого феномена как цифровые денежные

средства.

. Рассмотреть принцип работы и безопасность использования цифровых

денежных средств.

. Проанализировать риски, связанные с использованием цифровых

денежных средств на территории Российской Федерации.

Методика исследования. Методика исследования включает использование

различных теоретических и эмпирических методов. В качестве общенаучных и

частнонаучных методов познания в работе использовались: формально-логический,

историко-правовой и другие с применением методик, специально адаптированных для

проведения данного исследования.

В ходе исследования была произведена оценка рисков, связанных с

безопасностью использования цифровых денежных средств, в зависимости от их

категории. Оценка рисков производилась посредством метода сравнительного

анализа между использованием фиатных неэлектронных денежных средств, фиатных

электронных денежных средств и цифровых денежных средств.

Так как цифровые валюты еще довольно молодая технология, по ним

практически отсутствуют какие-либо научные работы на сегодняшний день, особенно

на русском языке, поэтому основная часть материала, используемого при написании

работы - это доклады и отчеты регуляторов, консалтинговых компаний и банков, а

также статьи в отраслевых СМИ. Основное внимание в данном исследовании

уделяется предпосылкам возникновения цифровых валют, аспектам функционирования

самой системы и возможностям ее применения. Чтобы сконцентрироваться на

наиболее важных с экономической точки зрения вопросах, в рамках данной работы

будет приведено лишь общее описание технической стороны функционирования криптовалют

и проблем, связанных с масштабируемостью сети и вознаграждением за майнинг.

Первая глава будет посвящена исследованию понятия "цифровые денежные

средства", а именно тому, как определяет данный термин современная наука,

история формирования данного феномена и принципы, на основе которых они

работают. Во второй главе будет рассмотрен принцип работы цифровых денежных

средств, организация их платежей и оценка рисков безопасности использования

Биткоинов. Третья глава посвящена вопросам правового регулирования цифровых

денежных средств в различных странах мира, в том числе на территории РФ.

денежный биткоин валюта криптографический

Глава 1. Цифровые денежные средства в экономической науке

.1 История

зарождения цифровых денежных средств

Прежде чем приступать к более детальному изучению предмета исследования,

необходимо дать определение тому, что такое цифровые денежные средства.

Наиболее целесообразным для начала представляется рассмотреть историю

зарождения данного вида денег, увидеть эволюцию, начиная от натурального

обмена, заканчивая наиболее современными, цифровыми деньгами.

Деньги начали появляться в качестве нового социального института еще во

времена натурального обмена. Впервые бумажные деньги, то есть номинальные,

появляются в Древнем Китае, однако в странах Европы изначально отнеслись

скептически к данному нововведению. Но развитие торговли, в том числе и с

зарубежными странами, внесло свои изменения в существующие устои: постепенно

существующие деньги (золотые и серебряные монеты) были заменены на бумажные

деньги. Впервые в Европе данные деньги появились в Нидерландах в 1574 году в

виде бумажных "монет".

Наличие золота и серебра определяется темпами развития всего одной

отрасли - горнодобывающей (которая напрямую зависит от природных ресурсов), тогда

как потребность в деньгах зависит от развития экономики в целом. Поэтому, когда

после промышленной революции начался ускоренный экономический рост, замена

металлических денег в обращении бумажными или фидуциарными стала не только

возможной, но и неизбежной. В течение XVIII в. бумажные деньги получили

распространение во всех странах Европы (в России - с 1768 года) [7, с.411], к

концу XIX века они стали господствовать во всем мире, породив такое понятие как

золотой стандарт или обеспечение номинала денег определенным количеством

драгоценного металла, которое просуществовало чуть более ста лет.

Крах последней из форм золотого стандарта Бреттон-Вудской системы

произошел в промежутке между 1971 и 1973 годами, когда правительство

Соединенных Штатов Америки в одностороннем порядке отказало требованиям

центральных банков других стран в выдаче золота; к тому времени изменился и

объем фидуциарных денег. На настоящий момент к фидуциарным (фиатным) деньгам

относятся различные банковские билеты, а также другие носители, ценность

которых определена надписанной на них суммой. Данная сумма весьма сильно

превышает их внутреннюю стоимость (т.е. цену производства носителей и т.д.), но

реальная покупательная способность способна сильно изменяться от доверия к

эмитенту данных бумаг (чаще всего им выступает банк страны, который выпустил

данное средство обращения) [8, с.22].

Определяя фидуциарные (фиатные) деньги, обязательно стоит упомянуть, что

это средство обращения не имеет обеспечения в форме благородного (драгоценного)

металла, оно напрямую зависит от доверия к эмитенту данного платежного средства

[9, с.223]. Соответственно, можно заключить, что падение авторитета (в том

числе и международного) к власти, эмитенту ценных бумаг приводит

непосредственно к снижению реальной покупательной способности денежных знаков,

выпускаемых данной страной.

На практике же фиатные деньги имели частичное обеспечение государством,

хотя предъявитель требования имел право на его погашение. Так, до 1963 года на

банкнотах Федерального резерва Соединенных Штатов Америки печаталась надпись

"payable to the bearer on demand" (оплачивается по требованию

предъявителя).

Современные фидуциарные деньги представляют собой требование на

стандартные деньги, использующиеся в коммерции и оплачивающиеся в соответствии

с требованием, но в то же время для которых не существует стандартных денег.

Последними в настоящее время выступают банковские ноты (или банкноты)

эмиссионных банков, которые, в свою очередь, были признаны законным средством

платежа, а также резервы различных банков на счетах центробанка. Стандартные

деньги не позволяют держателю требовать что-либо от эмитента, кроме самих себя

и при получении данных средств платежа означают завершенность данного платежа.

Следовательно, из вышесказанного можно заключить, что стандартные деньги - это

реальные наличные деньги, а фиатные деньги - это различные банковские депозиты,

которые используются при платежах с помощью банковских карт или чеков.

Фиатные деньги могут выпускаться не только центробанком, но и различными частными

институциональными субъектами, но тогда они будут именоваться частными [3,

с.55]. Например, в США с 1991 года находятся в обращении так называемые

"итакские часы", разновидность валюты, основанная на времени, которое

работники различных организаций выработали на каком-либо предприятии. Стоит

отметить, что по нынешнему курсу обмена один итаксткий час может быть

конвертирован в 10 долларов США, но эмитент данных фиатных денег не обязуется

обменивать данную "валюту" по какому-либо определенному курсу; также

у него отсутствуют резерв обеспечения данных денег. Данная система весьма

востребована в США и используется в городах Мадисон (штат Висконсин) и Корвалис

(штат Орегон) [10].

Однако в различных странах выпуск частных денег запрещен законом или же

строго контролируется. Так, например, в Шотландии ведется государственный

контроль за выпуском частных бумажных денег. В Австралии выпуск подобных ценных

бумаг запрещен правительственным указом от 1910 года. В Соединенных Штатах

Америки выпуск частных денег разрешен, но с ограничениями. Так, данные деньги

не должны внешне напоминать американский доллар и иметь номинал больше, чем у

доллара США. Последнее ограничение основано на экономическом законе

Коперника-Грешема: "Деньги, искусственно переоцененные государством,

вытесняют из обращения деньги, искусственно недооцененные им" [3, c.67]. Данный экономический закон

разделяет все деньги на "хорошие" и "плохие". Под первыми

понимаются деньги, стоимость которых выше их номинальной стоимости или

находящимися в обороте "плохих" денег с равной номинальной

стоимостью. Стоит отметить, что данный закон справедлив лишь в той части, где

законодательно установлена равная стоимость "плохих" и

"хороших" денег, но в условиях свободного рынка формируются две

обособленные формы денежных знаков, обмениваемые по определенному курсу [3, c.69].

Фридрих Фон Хайек в своих трудах критикует мнение, согласно которому

государственная монополия на эмиссию денег принимается за константу и

предлагает идею денационализации денег и устранения государственного контроля

над банковской отраслью [11, c.21-22].

Современные ученые экономисты предлагают новый вектор развития денежной

стабильности, а именно создание новой системы, основанной на конкуренции

параллельных частных валют. Так, Ф. Хайек предлагает считать валюту обычным

товаром, который следует производить рыночным способом (что, стоит отметить, не

противоречит принципу получения криптовалют). Так, как конкуренция между

обычными товарами помогает улучшить их потребительские свойства и их стоимость,

так конкуренция между частными валютами поможет в "отбраковке"

малообеспеченных или вовсе необеспеченных валют. Таким образом, на рынке

останутся только те валюты, которые будут наилучшим способом выполнять свои

потребительские функции, то есть функции денег.

Позднее были проведены многочисленные исследования по данной

проблематике, которые подтверждали постулаты, выдвинутые Ф. Фон Хайеком.

Например, знаменитый экономист Милтон Фридман изменил свою негативную оценку

системы частных конкурентных валют и согласился с мнением Ф. Фон Хайека,

опубликовав в 1986 году статью "Has Government Any Role in Money?" [12, c.33].

В современную эпоху развития компьютерных технологий, связанных с

созданием компьютерных сетей (интернет), электронные деньги получили особенную

актуальность. Так, монеты и банкноты стали постепенно вытесняться пластиковыми

платежными картами, а с помощью интернета мир увидел множество платежных

систем, созданных для осуществления исключительно электронных платежей, таких

как: PayPal, Qiwi, Яндекс.Деньги, и другие.

Вначале попытки создания "цифровых денег", которые бы не

зависели от государства, не имели успех, поскольку возникали определенные

сложности с передачей данных денег между компьютерами с той же надежностью, что

была у наличных. Наибольшей проблемой была способность компьютеров

изготавливать точную копию любой электронной информации, что приводило к

многократному использованию одних и тех же денег для разных платежей.

Покупатель имел возможность оплатить товар, а потом отправить точную копию

электронной "монеты" другому продавцу, что является мошенничеством.

Лишь стороннее лицо (доверенный посредник) имел возможность гарантировать

продавцам отсутствие спора о проведенном платеже. Именно такой контроль со

стороны третьего лица позволяет продавцу убедиться, что у покупателя хватает

средств на покупку товара и что это не ранее выданная копия денег, уже

кому-либо уплаченных ранее. Обязательность и надежность посредников помогла

облегчить государственный контроль за сферой электронных платежей, поскольку

для контролирования данной сферы достаточно лишь контролировать посредников и

их сделки, а также обязать последних контролировать "подозрительные"

сделки. Обязательным требованием выступало снижение транзакционных издержек,

которые в отдельных случаях составляли до половины прибыли от сделки.

Предпринимались попытки введения новой системы удаленных платежей, которые бы

стоили существенно дешевле и обеспечивали должную безопасность и надежность.

Впервые криптовалюты в качестве новой альтернативной системы расчетов

были упомянуты в 1998 году, а идея приписывается японцу по имени Вей Дай [12, c.44]. Этот ученый описал идею

создания "b-money" в рассылке

"шифропанков". Также, независимо от него, похожую идею предложил Ник

Сабо [12, c.44] для создания криптовалюты "bit-gold", он же предложил новую модель управления

рыночного механизма, основанную на управлении темпами инфляции. Он также

исследовал аспекты выявления надежной информации в ненадежной

децентрализованной системе (задача византийских генералов) [13].

В 1999 году ученый экономист, лауреат Нобелевской премии Милтон Фридман

сказал, что: "…скоро будут разработаны надежные электронные наличные

деньги" [14, c.66] и оказался

прав, поскольку позже была изобретена и введена в оборот новая цифровая валюта,

отвечающая его требованиям: Биткоин.

В 2008 году единолично или группой лиц, возглавляемой человеком под

псевдонимом Сатоси Накамото, было положено начало создания криптовалюты - был

опубликован файл протокола и принцип работы платежной системы в однораноговой

сети [15]. По словам создателя, разработка данного алгоритма была начата в 2007

году и уже в 2009 году была закончена: сеть "Биткоин" была запущена.

Для успешного развития любой из форм цифровых денег необходимо соединение

"Интернет" и именно его повсеместное распространение стало началом

развития данного направления. В настоящее время в мире проживает приблизительно

7,3 миллиардов людей, и более чем у 85% населения есть мобильные телефоны [16].

Стоит отметить, что на данный момент практически любые сотовые телефоны

позволяют подключиться к сети Интернет, а Биткоины, в свою очередь, возможно

передавать различными способами, но чаще всего используют именно данную сеть.

Стоит отметить, что цифровые деньги могут обращаться не только в

интернете. Живой пример данному суждению - африканская программа M-Pesa, которая является электронной валютой сотового

оператора Safaricom. Пользователи M-Pesa имеют возможность совершать различные транзакции,

делать депозиты, снимать и переводить деньги, расплачиваться за различные

услуги и товары с помощью мобильного устройства, подключенного к

телекоммуникационной сети. Данная система была создана за 2 года до появления

Биткоина и позволяет совершать любые денежные операции с помощью SМS сообщений. По своей сути M-Pesa - это дистанционный банковский сервис, у которого

более 40 тысяч представителей во всей Кении [17]. Данная система позволила

снизить уровень преступности, связанный с наличными деньгами, а также

обеспечить доступ к официальной платежной системе миллионам, но она имеет и

свои недостатки. Так, например, транзакции возможно совершать только с

абонентами той же или партнерской сотовой сети.

У Биткоина есть одно преимущество, которое делает его все более и более

набирающей популярность валютой: его доступность. Каждый год люди совершают

транзакции на сумму более, чем 500 миллиардов долларов по средствам

международных переводов, и большую часть из этих переводов составляют деньги

трудовых мигрантов, которые отправляют деньги своим семьям, друзьям, коллегам. Не

у многих иммигрантов имеются банковские счета, и поэтому они вынуждены

использовать дорогостоящие и малоэффективные системы международных переводов

из-за отсутствия знаний в области современных криптовалют.

На данный момент наиболее известными компаниями, осуществляющими

международные денежные переводы, являются Western Union и Moneygram. Среднюю стоимость перевода с помощью данных платежных систем составляет

10% от всей суммы транзакции, что является весьма ощутимой суммой. Данная цена

обусловлена тем, что компаниям необходимо содержать множество отделений по

всему миру, а для того, чтобы покрыть данные финансовые издержки, им приходится

повышать комиссию, тем самым сокращая свои расходы за счет клиентов. Однако,

если есть возможность практически без комиссии с помощью двух кликов по

телефону перевести деньги, остается вопрос, нуждается ли человечество вообще в

услугах подобных компаний? Для многих людей перевод денег стал простой задачей

с помощью сервиса PayPal, который

предлагает меньшую комиссию и высокую скорость перевода денег. Однако, у 3

миллиардов людей на Земле до сих пор нет возможности пользоваться банковскими

услугами, а данный сервис работает только с держателями банковских счетов,

поэтому он не может в полной мере решить проблему международных переводов.

1.2 Принципы

функционирования цифровых денежных средств

На современном этапе развития цифровых денежных средств наибольшей

популярностью среди пользователей пользуется валюта "Биткоин".

Подобная популярность вполне обоснована: данная валюта безопасна, легко

конвертируема, а ее курс по отношению к доллару США и Евро постоянно растет.

Также стоит отметить, что большинство криптовалют, существующих на данный

момент, функционируют на основе исходного кода Биткоина [18]. Исходя из этого,

наиболее целесообразным будет провести исследование функционирования цифровых

денежных средств именно на примере данной валюты.

Основным принципом, за счет которого работает большинство криптовалют, в

том числе и Биткоин, является децентрализация. Различие между централизованными

и децентрализованными системами обмена информации показано на рисунке 1.1. Так,

благодаря данному принципу клиенты освобождаются от необходимости прибегать к

помощи третьих лиц - гарантов проведения транзакций. Отказ от услуг "гарантов"

транзакций снижает издержки проведения операций, а также ускоряет процессы

переводов денежных средств в целом. Кроме того, децентрализация позволяет

обеспечить должный уровень безопасности и достоверности всех входящих в неё

транзакций. Сеть Биткоин является колоссальным реестром данных, хранящихся на

миллионах компьютерах по всему миру. Реестр обновляется в автоматическом режиме

каждые 10 минут для регистрации новых и подтверждения уже совершенных

транзакций [19].

С аппаратной (или технической) точки зрения данная система является

платежным веб-сервисом с открытым исходным кодом, где через разветвленную

пиринговую сеть осуществляются финансовые транзакции на основе виртуальной

децентрализованной валюты - валюты Биткоин.

Основополагающим элементом, без которого невозможны никакие операции

внутри данной системы, является программа клиент, основанная на открытом

исходном коде. Пользователи с помощью сетевого протокола соединяются между

собой в одну одноранговую сеть и совершают необходимые им операции. За безопасность

данных транзакций отвечает сложная криптографическая система, которую еще

никому не удалось взломать.

Расчеты в системе Биткоин осуществляются с помощью использования цифровых

монет. Каждая монета - это часть системы, защищенная криптографией кода,

который удобно пересылать через сеть Интернет и хранить в электронном кошельке.

Независимо от того, что данные монеты являются лишь числом, которое связанно с

набором определенных условий, помимо их перечисления также возможно покупать и

продавать данные монеты за "традиционные" деньги в онлайн обменных

пунктах или на различных интернет биржах. Курс обмена на криптовалюты

определяется исключительно балансом спроса и предложения. Стоит отметить, что

Биткоин монеты могут быть отправлены любому другому пользователю системы со

значением равным до восьмого знака после десятичной запятой [10].

Так, когда пользователь совершает транзакцию, вместе с ней он передает

следующему владельцу хеш (информацию) о предыдущей транзакции, подписанный им,

а также адрес кошелька (публичный ключ) следующего владельца. После совершения

вышеупомянутых действий информация о совершенной операции широковещательным

образом отправляется в сеть. В это время другие узлы проверяют подписи для

того, чтобы принять данную транзакцию к обработке. Если пользователь попытается

обманным способом потратить уже потраченные Биткоины, то сеть это распознает и

не примет данную операцию к обработке [22].

Рисунок 1.1. Различие между централизованными и децентрализованными

системами обмена информации

Данные о всех транзакциях находятся в открытом доступе, однако они не

позволяют установить реального владельца счета. Ни имя кошелька (аккаунта), ни

адреса данных аккаунтов никоим образом не обязаны быть связанны каким-либо

образом с личными данными владельца кошелька - это всего лишь случайная

последовательность цифро-буквенных символов [1]. Любой пользователь сети может

иметь неограниченное количество адресов для пополнения-выдачи Биткоинов.

Однако существует вероятность, что цепочка блоков будет аннулирована, и

взамен нее будет признана другая цепь, но при соблюдении правильной длины цепи

вероятность такого события приближается к нулю. Однако если получить

возможность контролировать более половины мощностей вычислительных машин, то

подмена одной транзакции другой, то есть траты одних и тех же средств,

гипотетически позволяет совершить данное мошенническое деяние [6].

Однако на данный момент принцип одноранговой сети и отсутствие

административного центра, контролирующего все транзакции, делает невозможным

централизованное управление системы, а также не допускает манипуляции с

изменением суммарного количества Биткоинов.

Равно как при выпуске реальных наличных денег, каждой из которых

присваивается индивидуальный номер для идентификации, так и в системе Биткоин

каждая монета строго учтена. Более того, все транзакции с участием каждой из

монет, остаются в открытом доступе. Однако существует одна сложность: из-за

большого количества различных неперсонифицированных Биткоин кошельков

становится практически невозможным связать конкретное лицо с его операциями с

Биткоинами [22].

.3 Виды

цифровых денежных средств

.3.1 Биткоин

Биткоин - первая криптографическая валюта, созданная человеком (или

группой людей) под псевдонимом Сатоси (Сатоши) Накамото. Логотип данной валюты

представлен на рисунке 1.2. Разработчик данной криптовалюты, как и ранее было

указано, опубликовал файл с описанием работы платёжной системы и с информацией,

которая раскрывала детали работы одноранговой сети. Функционирование системы

поддерживается «майнерами», которые предлагают мощности собственных компьютеров

для подтверждения транзакций. Таким образом, обеспечивается децентрализация, и

необходимость в посредниках отпадает [23].

По факту цифровая валюта Биткоин представляет собой записи в

распределённой базе блокчейн. Данные записи видны абсолютно всем - они

представлены в нешифрованном виде, можно ознакомиться с кошельком получателя и

отправителя, но данные самих участников транзакции будут недоступны. При этом система

не хранит какое количество цифровой валюты находится у того или иного человека;

для того чтобы проверить, есть ли достаточное количество цифровой валюты для

осуществления транзакции, система пересчитывает все прошлые транзакции и если

сумма прошлых приходов (входов) больше, чем число отправления (выхода),

одобряет осуществление транзакции.

Рисунок 1.2. Логотип Биткоина

Более подробная информация о функционировании цифровых денежных средств

на базе Биткоин приведена в главах 2 и 3.

.3.2 Лайткоин

Лайткоин - четвёртая по уровню капитализации криптовалюта. Её логотип

показан на рисунке 1.3. В основе её функционирования лежит технологическая база

Биткоин, тем не менее, по всем показателям Лайткоин отличается в 4 раза, либо в

большую сторону, либо в меньшую. Общая денежная масса Лайткоин больше Биткоин в

4 раза (84 млн против 21 млн), среднее вычисление одного блока меньше в 4 раза

(2,5 мин против 10 мин), вознаграждение за майнинг снижается за каждые 840 000

блоков, что в 4 раза больше, чем в Биткоин [24].

Рисунок 1.3. Логотип Лайткоина

Изначально Лайткоин задумывался в качестве альтернативы уже существующему

Биткоину, именно поэтому в основе его технологической составляющей лежит база

Биткоина. Биткоин - это так называемый «форк» (от англ. «fork» - вилка; дополнение, ответвление)

Биткоина, то есть решение, построенное на его базе.

.3.3 Etherium

Etherium - цифровая валюта, которая ранее позиционировалась, как новое поколение

Биткоин или «Биткоин 2.0». Данная валюта является основой для одноимённой

платформы по созданию онлайн-сервисов на базе блокчейна Etherium. Единицей валюты является «Эфир»,

для обозначения применяется сокращение ETH, логотип валюты представлен на рисунке 1.4[25].

Рисунок 1.4. Логотип Ethereum

Технология Etherium построена

на базе умных контрактов, когда исключается человеческий фактор и транзакция

может быть совершена с использованием любых активов, не прибегая к юридической

составляющей. Это позволяет совершать сделки независимо от того, доверяют ли

участники совершения транзакции друг другу или нет, все условия прописаны в

смарт-контракт («умный контракт») и зафиксированы в блокчейн. Идея умного

контракта состоит в автоматизации принятия решений без участия человеческого

фактора, например, технология умных контрактов может функционировать в

банковской сфере: потребитель приобрёл автомобиль в кредит, вовремя кредит не

оплатил, автомобиль не заводится. Таким образом, автоматизация принятия решений

требует технологической базы - умные контракты могут существовать только в

рамках той среды, в которой имеют доступ к объектам контракта посредством

исполняемого кода. С развитием Интернета вещей возможности умных контрактов

будут только увеличиваться, а вместе с ними и популяризация платформы Etherium.

Глава 2. Принцип работы Биткоин системы

.1

Технологическое описание функционирования Биткоин системы

Известно, что по мере развития человечества разрастался товарооборот,

государства торговали с другими государствами, купцы приезжали в разные страны

для продажи различных товаров, но для успешной торговли был необходим общий

эквивалент, который бы везде одинаково стоил и ценился. Этим эквивалентом

выступил один из самых популярных и по сей день металлов: золото. Данный пример

был выбран не случайно, поскольку с ним легче всего провести параллель с

"добычей" Биткоинов - майнингом.

Биткоины основаны на чистой математике и криптографии, и для их добычи

Сатоши Накамото разработал систему мотивации добытчиков (майнеров). Так, система

группирует все транзакции в "блоки" примерно каждые 10 минут. Как

только один из таких "блоков" становится видным в общедоступном

режиме, это означает, что в случае, если майнер проверил все составляющие

"блок" операции и доказал более чем половине сети майнеров, что

сделал это добросовестно, то данный блок добавляется в систему блокчейн вслед

за предыдущими блоками. После добавления данного блока, остальные майнеры

обновляют журналы в соответствии с изменившимися данными, а майнеру, благодаря

которому транзакция была подтверждена, и блок был записан в блокчейн, выдается

награда, естественно, в Биткоинах. Таким образом, создатели Биткоин системы

решили сразу две задачи: поддержание системы блокчейн в согласованном и

актуальном состоянии и проблему эмиссии новых Биткоинов [26, с. 23].

Каждые новые 210 тысяч зарегистрированных блоков в блокчейне знаменуются

понижением награды. Это сделано для того, чтобы ограничить эмиссию и инфляцию

данной валюты. Так, с момента возникновения Биткоин системы величина награды

составляла 50 BTC, но 2012 году был добыт 210-тысячный

блок, после чего её величина упала до 25 BTC соответственно. 9 июля 2016 года был найден

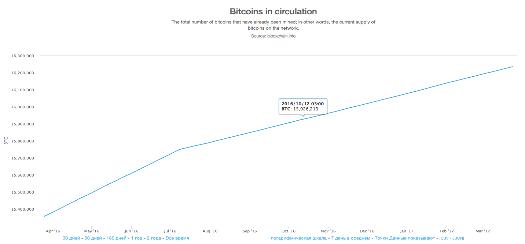

420-тсячный блок, тем самым ознаменовав падение награды майнеров до 12,5 BTC соответственно [27] (рисунок 2.1).

Рисунок 2.1. Динамика общего объема Биткоинов в обращении

Стоит отметить, что примерно к 2140 году регулярное уменьшение награды

майнеров приведет к тому, что эмиссия Биткоинов приблизится к нулю, а суммарный

объем Биткоинов в обращении достигнет 21 миллион Биткоинов. Соответственно

майнеры перестанут зарабатывать деньги путем добычи новых блоков, но к этому

времени система мотиваций изменится таким образом, что доходы майнеров будут

приносить комиссии за проведение платежей [8, c.77]. Отметим, что на данный момент в обороте находится уже

более 16 миллионов Биткоинов.

Для того чтобы полностью понимать принцип работы данной системы,

необходимо разобраться еще с одним основополагающим принципом в системе Биткоин

- с принципом консенсуса, состоящим из трех правил. Данный принцип объясняет,

каким образом работа сети зависит от различного рода соглашений людей внутри

данной системы. Существуют 3 типа консенсуса, без которых невозможна успешная

работа всей системы в целом:

. Консенсус правил. Под правилами понимается принцип, при реализации

которого становится возможным, что делает транзакцию валидной, блок

действительно подтвержденным и, в свою очередь, задает блокам определенную

модель поведения - сценарий, по которому они должны взаимодействовать друг с

другом, каким протоколом должны пользоваться. Обобщенно говоря, это то, какие

при работе с Биткоинами используются протоколы и форматы данных. Данное условие

необходимо для нахождения взаимопонимания между участниками системы.

. Консенсус истории. Данное правило действует в отношении правдивости

транзакций, или иными словами "чего есть и чего нет". Если такое

соглашение заключается между участниками, то тогда между участниками заходит

речь о консенсусе по монетам, или другими словами выявление неизрасходованных

выходов, и кому данные выходы принадлежат. Данный вид консенсуса считается

наиболее запутанным во всей системе Биткоин.

. Консенсус ценности. Данный вид консенсуса - это общее соглашение о

ценности Биткоина, то есть что он имеет ценность. Данный консенсус необходим

любой валюте, будь она цифровая, или же обычная, например, доллар США.

Необходимо достижение соглашения о том, что данную вещь (в нашем случае

Биткоин) возможно обменять на что-то, представляющее некую ценность. Если

рассматривать вещественные валюты, то это единственная необходимая форма

консенсуса, в случае с электронными валютами необходимо присутствие двух

вышеперечисленных форм консенсуса.

Без использования в паре консенсуса правил и консенсуса истории

невозможно достичь согласия по блокчейну, поскольку невозможно узнать какие

блоки являются валидными, а какие нет. Без соглашения о том, какие блоки

существуют в блокчейне, нельзя быть уверенным в валидности транзакции или же

уверенно говорить, что есть израсходованный выход, а что еще не проведённый.

Консенсусы истории и ценности также неразрывно связаны. Первый означает

полное согласие с тем, кому какие монеты принадлежат, вера в ценность данных

монет априорна. Отметим, что верно и обратное, консенсунс ценности заставляет

майнеров поддерживать безопасность всей системы, что приводит к консенсусу

истории.

При создании всей системы Биткоинов существовала презумпция, что добиться

работы хотя бы одного из вышеперечисленного консенсуса будет сложно. Консенсус

правил в мировой децентрализированной среде не может быть достигнут без

деанономизации. Консенсус истории представляет собой проблему структуры

распределенных данных, которая не может решиться сама по себе, а достичь

консенсуса ценность является еще более сложной задачей. Однако система Биткоин

до сих пор продолжает существовать и развиваться, что свидетельствует о том,

что даже если данные формы консенсуса не возникают сами по себе, то их все

равно можно друг с другом объединить, для того чтобы они продолжали работать

независимо друг от друга. Говоря об устройстве Биткоин сообщества в целом,

необходимо понимать, что сама система полагается на согласие между всеми

пользователями и что данный консенсус весьма хрупкий, но одновременно с этим он

является независимым [28].

2.2

Организация приема платежей

С практической точки зрения хранение и передача Биткоинов сводится к

управлению ключами, поэтому для успешного использования данной криптовалюты

необходимо придерживаться трех правил. Необходимо, чтобы ключ всегда оставался

доступным, поскольку это обязательное условие для использования Биткоинов.

Во-вторых, необходимо обеспечить безопасность приватных ключей, чтобы исключить

любую возможность доступа к ним третьих лиц, в том числе и злоумышленников.

Третьим условием является обеспечение удобство управления ключам, поскольку без

него невозможно использование Биткоинов на постоянной основе.

Разные подходы к управлению ключами предполагают различные варианты, а

точнее компромиссы между тремя вышеперечисленными правилами. Наиболее простым

вариантом является хранение ключей в отдельном файле на персональном устройстве

- компьютере или мобильном телефоне. Данный подход имеет преимущество, а именно

в простоте совершения транзакций: например, с помощью приложения на телефоне

возможно совершать транзакции всего с помощью пары нажатий кнопок. Но при

потере телефона можно потерять доступ ко всем своим сбережениям, которые там

хранились, поэтому, как правило, некоторую часть денежных средств держат в

кошельке на телефоне или на компьютере, а другую часть хранят в более надежных

местах хранения, например, в виде записанного ключа на листе бумаги или на

невзламываемом записывающем устройстве.

Для получения или траты Биткоинов необходимо найти способ обмена адресами

с контрагентом. Для этого существуют два основных способа шифрования адресов,

передаются от получателя к лицу, которое намеревается потратить денежные

средства: первый - это передача текстовой строки с помощью метода шифрования base58, второй- QR-кода [29].

Для шифрования адреса в строку используются части ключа и переводятся из

двоичного кода по основанию 58, а затем используется метод шифрования base58. Данный способ шифрования получил

свое название, потому что при шифровке используются практически все буквы и

цифры обоих регистров, за исключением тех, которые возможно спутать с другими

или банально не знать. К примеру, заглавную букву "О" весьма часто

путают с "0"(нулем) и поэтому ни первый, ни второй символ нельзя

встретить в Биткоин-адресах. Это обстоятельство позволяет считывать адреса с

телефона или распечатки, а также вводить их вручную, если для этого появилась

необходимость. Первым адресом, получившим вознаграждение за блок в первом

блоке, зашифрованный по протоколу base58: 1A1zP1eP5QGefi2DMPTfTL5SLmv7DivfNa.

Вторым методом является QR-код,

который собой представляет двухмерный штрих-код. Его преимущество состоит в

том, что данный код возможно сфотографировать на телефон, а программное

обеспечение телефона автоматически расшифрует его и переведет в

последовательность битов, соответствующую зашифрованному адресу. Данный способ

особенно удобен для ежедневных покупок - на кассе выдается изображение, его

необходимо просканировать и отправить на адрес зашифрованные в данном QR-коде денежные средства для

совершения покупки.

На современном этапе развития товарно-денежных отношений продавцам не

выгодно ограничивать использование каких-либо средств платежа, поскольку это

ограничивает покупки в их магазинах, и поэтому продавцы стали все более и более

активно добавлять функцию оплаты товаров или услуг Биткоинами. Для удобства

приема данных валют существуют специализированные сервисы для мерчантов, с

помощью которых возможно добавлять на сайт возможность оплаты Биткоинами и

другими криптовалютами [30].

Для продавцов получение Биткоинов с помощью платежной системы выглядит

примерно таким образом:

. Потребитель выбирает какой-либо товар или услуги, и, когда приходит

время платить, сайт продавца перенаправляет пользователя на страницу кнопкой

оплаты Биткоинами - html сниппет от

сервиса, занимающегося такими транзакциями. На странице указан ID (идентификатор) транзакции, который

позволяет продавцу найти нужную запись в своей системе учета, а также сумму к

оплате.

. В случае если пользователь захочет расплатиться Биткоинами, он нажимает

на кнопку. Данным действием он посылает httts - запрос сервису о том, что он нажал данную кнопку и

отправляет информацию о продавце, id его транзакции и суммы к оплате.

. С этого момента сервис определил, что покупатель хочет оплатить

что-либо с помощью Биткоинов и перенаправляет его в новое окно или же напрямую

взаимодействует с покупателем. Покупатель получает инструкцию о том, как

заплатить, и создает для этого необходимую Биткоин транзакцию, в которой

указывает получателем денежных средств сервис, занимающийся приемом платежей в

битоинах.

. После начала транзакции сервис перенаправляет покупателя на сайт

продавца, передав последнему информацию о начале транзакции. Данное

обстоятельство означает то, что сервис проследил, что пользователь отправил

определенную сумму на Биткоин-кошелек, но она еще не прошла процедуру

подтверждения.

. В заключение, сервис передает продавцу информацию о том, что транзакция

успешно проведена, и продавец отправляет товар или оказывает услугу покупателю.

Стоит отметить, что сервис только на заключительном этапе отправляет

продавцу деньги, уже конвертированные в доллары или другую валюту на его депозитный

счет в банке. Это происходит в конце фиксированных расчетных периодов, то есть

не каждый раз после покупки, а один раз в день. Данные сервисы функционируют за

счет комиссии, снимаемой при проведении такого рода транзакций - таким образом

формируется прибыль данных предприятий.

Особенно важно отметить то, что покупатель платит Биткоинами, а продавец

получает деньги за оказанные услуги или проданный товар в местной валюте или

долларах, за исключением комиссии получаемой сервисом. Последний берет на себя

все риски, связанные с безопасностью и обменным курсом. У данных компаний

должна быть хорошо налаженная система безопасности, поскольку при потере или

краже Биткоинов, компания ответственна не только перед продавцом, но и перед

покупателем.

Также велико количество рисков, связанных с колебанием курса Биткоина к

доллару и другим валютам, поскольку сервис перечисляет продавцу деньги именно в

них, соответственно, от колебания данного соотношения зависит прибыль данного

сервиса. Отметим, что такие сервисы работают с множеством компаний,

соответственно, оборот долларов и Биткоинов у них весьма велик. Данные сервисы

всегда испытывают необходимость в обмене больших сумм в Биткоинах, а от этого

появляется необходимость не только в отслеживании курсов валют, но и в сбыте

Биткоинов на рынке.

Изначально, при создании системы Биткоин, комиссия транзакции за

совершаемые переводы не взымалась, но, когда платеж вводится в блокчейн он,

обычно, включает в себя комиссию. Комиссия в данной системе представляет собой

разность общей суммы Биткоинов на момент входа и выхода из системы. При входе

денежная сумма обязательно должна быть не меньше чем на выходе из системы,

поскольку транзакция не генерирует создание новых Биткоинов, однако в случае,

когда на входе сумма больше, это означает, что данная разница уходит на оплату

комиссии, то есть оплата работы майнера, который открыл блок с данной

транзакцией [31].

Причина существования комиссий кроется в том, что проведение транзакций

по своей природе не бесплатно. Узы обязаны транслировать вашу транзакцию, а в

последующем майнер должен встроить ее в блок, что стоит определенных денег. К

примеру, если блок, который разрабатывает майнер немного больше, так как он

содержит данные о вашей транзакции, он будет проходить дольше по времени,

соответственно, если примерно в то же самое время другой майнер найдет еще один

блок, то вероятность тоже слегка вырастает. Именно поэтому данные операции не

являются бесплатными - как для майнеров, так и для сети. Смысл взимания

комиссий за проведение транзакций достаточно прост: компенсация затрат майнеров

на обработку вашего перевода.

Стоит отметить закономерность, согласно которой, чем больше комиссия,

взимаемая с вас за перевод ваших денежных средств, тем быстрее и надежнее

проходит ваша транзакция. В настоящее время большинство майнеров не взимают с

отправителя комиссию за транзакцию, если она соответствует 3 нижеперечисленным

условиям:

. Размер транзакции менее 1000 байт

. Достаточно высокий приоритет транзакции

. Все выходы более 0,01 BTC

Приоритет транзакции определяется формулой: (сумма возраста входа*цену

входа)/(размер транзакции), иначе говоря, необходимо рассчитать произведение

возраста транзакции на момент входа и цены в Биткоинах, а затем ее сложить. Чем

дольше простаивает выход, тем быстрее он получает приоритетный статус,

соответственно, система быстрее ее проведет. Если соблюдены все условия,

изложенные выше, ваша транзакция будет проведена без комиссии.

В других случаях комиссия взимается и составляет в среднем 0,0001 BTC за 1000 байт, что эквивалентно сумме

менее одного американского цента. Транзакция весит примерно 148 байт за вход,

потом прибавляются 34 байта за каждый выход и примерно 10 байтов на

дополнительные данные, таким образом, суммарно транзакция будет иметь вес

примерно 400 байт. В настоящее время, большинство майнеров поддерживают данную

систему комиссий, но есть и такие, которые заносят в блок транзакции, которые

принесут им меньше прибыли, нежели обычные операции, а в некоторых случаях

будут проведены вообще бесплатно. При совершении транзакции, не отвечающей

требованиям, за которую берут комиссию, данная транзакция все равно будет

включена в блок, но проведена гораздо медленнее, нежели транзакция, которая

облагается комиссией, и поэтому большинство электронных кошельков Биткоин

включают в сумму транзакции комиссию за ускоренное проведение операции [20].

Общая сумма комиссий за транзакции показана на рисунке 2.5.

Рисунок 2.2. Общая сумма комиссий за транзакции, BTC

2.3 Оценка и

описание рисков безопасности использования Биткоин системы

Как отмечалось ранее, система Биткоин является децентрализованной

денежной системой, над которой никто не имеет полного контроля. Однако внутри

нее существует некоторая иерархия пользователей далеко не с равными правами,

которые, в свою очередь, задают вектор развития всей системы в целом. Можно

выделить пять групп таких пользователей:

. Разработчики ядра системы - они пишут и исправляют код системы и вводят

правила пользования ею.

. Майнеры - они создают историю и решают, какие транзакции действительны,

а какие нет. Отметим, если все майнеры будут следовать одному определенному

своду правил, то все пользователи системы будут обязаны им подчинится.

. Инвесторы - основные покупатели Биткоинов, которые своими вложениями

обеспечивают ценность данной валюты. Можно сказать, что именно они контролируют

консенсус ценности, о котором было сказано ранее.

. Продавцы и покупатели - именно они формируют первичный спрос на

Биткоины. Инвесторы поддерживают ценность данной валюты, а продавцы и

покупатели управляют данной ценностью. Из желания продавцов и покупателей

осуществить транзакции формируется первичный спрос, который инвесторы пытаются

предугадать.

. Платежные операторы - именно данные пользователи проводят транзакции.

Для большинства продавцов не имеет большой разницы то, как они пользуются

валютой, им важно лишь то, чтобы платежный сервис в конце рабочего дня

выплачивал им доллары. Данные сервисы берут на себя все сопутствующие риски, и

с этой точки зрения можно заключить, что они тоже, от части, формируют

первичный спрос.

Рассматривая всех пользователей, можно понять, что часть власти над

системой есть у каждой группы. Так, чтобы вся система продолжала развитие, ей

необходимо, чтобы каждая из форм консенсуса была соблюдена: были соблюдены

правила, написанные разработчиками системы, майнинговая мощность для проведения

транзакций, инвестиции в систему, участие продавцов и покупателей для поднятия

оборота и работа платежных систем, которые в некотором роде популяризируют

данную валюту и позволяют миллионам людей использовать ее в повседневной жизни.

Все стороны имеют некоторую власть над данной системой, но среди них нет

никого, кто бы смог взять всю систему под контроль, что доказывает ее

независимость и в некотором роде автономность [32, c.33].

Так как любая система интернет платежей подвержена рискам со стороны

злоумышленников, в системе Биткоин изначально запрограммированы алгоритмы,

защищающие блокчейн от несанкционированных манипуляций. Перед тем как добавить

проверенный блок в блокчейн, майнеры выполняют специальную криптографическую

функцию, выдающую так называемый "хэш". Хэш - это уникальная

последовательность букв и цифр заданной длинны, которая определяет данные

любого объема (слова уравнение, числа, финансовые транзакции и т.д.). Вычислить

хэш для изначальных данных достаточно простая операция, но получить по данному

хэшу исходные данные невозможно.

Еще одно важнейшее свойство хешей состоит в том, что малейшее изменение

исходных данных (даже одного символа) приводит к получению абсолютно нового

хэша, а блочейн работает по такому принципу, что каждый блок хешируется вместе

с данными предыдущего хэша, поэтому подмена в данном случае практически

невозможна.

Для примера возьмем первый блок в блокчейне, созданный Сатоши Сакамото.

При создании данного "генезис блока" Сатоши хешировал его и сохранил

итоговый хеш в блокчейне вместе с самим первым блоком. Процесс хеширования

последующего блока был выполнен вместе с хешем первого блока, а итоговый хеш

был сохранен со вторым блоком. Далее хеш второго блока был сохранен с хешем

третьего блока и так далее [33]. Так как хеш каждого нового блока сохраняется с

хешем предыдущего блока, он отражает актуальное состояние всей системы блокчейн

и играет роль контрольной пломбы. Так, при попытке поменять какой-либо из

предыдущих блоков, его хеш станет неправильным, и данная манипуляция сразу

будет распознана и не проведена. С помощью хешей майнеры проверяют подлинность

предыдущих блоков для проведения только валидных операций.

Однако у данной системы есть и свои слабые стороны. На сегодняшний день,

в системе Биткоин не было найдено уязвимостей, позволяющих проводить

мошеннические манипуляции с ней. Несмотря на это, были созданы некоторые

алгоритмы, которыми пользуются майнеры обладающие хорошей вычислительно

мощностью и которые способны скомпрометировать сеть, не полностью контролируя

ее.

При создании системы майнинг Биткоинов был уделом энтузиастов, сейчас же

процесс контролируется большими "пулами", с которыми майнеры делятся

своими ресурсами. Сеть напрямую зависит от владельцев-операторов крупных

вычислительных мощностей, большинство из которых находятся в Китае и Монголии,

где невысока цена за электричество.

В связи с этим вызывает беспокойство влияние майнинга на окружающую

среду. Данный процесс требует весьма дорогих и энергозатратных вычислений (proof-to-work). Из этого

вытекает проведение гигантских по объему вычислений, большинство из которых

являются бесполезными. По данным blockchain.info майнеры производят в среднем по 450

тысяч триллионов вычислений для включения блока в блокчейн, а для этого

необходимо потратить энергию. Так, при условии использования максимально

энергоэффективного оборудования расход энергии, необходимый для совершения

данных операций, составлял бы около двух террават-часов, что эквивалентно

потреблению среднего города в Калифорнии. Отметим, что каждый день совершается

все больше и больше транзакций, соответственно, растет потребление энергии, что

никак не улучшает экологическую ситуацию [34].

Даже не смотря на такое колоссальное количество операций, возможности

системы Биткоин ограничены. Так, при создании системы было ограничен

максимальный размер блока - он может в себя включать около 1400 транзакций, что

примерно равно одному мегабайту памяти. Система может обрабатывать до 7

транзакций в секунду, тогда как платежный оператор Visa может обработать за тоже время 1736 транзакций

одновременно (только в США). Существует возможность увеличения блока, однако

она влечет за собой соразмерное увеличение времени для его распространения в

сети, что повышает риски разрыва цепи.

Данные проблемы не уникальны для современного мира онлайн платежей. Так,

в 1990х годах скептики предсказывали, что работа всей сети Интернет скоро

остановится, поскольку она будет не в состоянии обработать все время растущее

количество пользователей, но этого не произошло. Также происходит и с системой

Биткоин, производятся исследования для ее оптимизации. Создаются новые

вычислительные машины, обладающие большей экономичностью и эффективностью, новые

альтернативы системы proof-to-work.

Однако не все пользователи готовы идти на улучшения. Существует огромное

количество предложений для усовершенствования системы, они не успевают

рассматриваться сообществом или же отклоняются как компромиссные. Также было и

с введением большего размера блока: одни настаивали на том, что увеличение

повлечет за собой непременное увеличение централизации системы, другие же

утверждали то, что через год система будет не в состоянии обрабатывать все

запросы и попросту перестанет функционировать [35].

Все вышеописанные риски и явления подлежат надлежащей оценке. В качестве

основного метода оценивания используется сравнительный анализ между

особенностями безопасности цифровых денежных средств, фиатных электронных

денежных средств и фиатных неэлектронных денежных средств. Сравнительный анализ

- наиболее оптимальный метод оценки безопасности использования различных валют.

Существуют разные классификации рисков, в рамках настоящей работы

наиболее целесообразно рассматривать классификацию рисков по сферам проявления

[36]:

· Политические риски - риски, которые возможны в случае

каких-либо политических изменений на территории страны.

· Социальные риски - это риски, которые связаны с социальными

кризисами.

· Экологические риски - это риски, которые предполагают

нанесение вреда окружающей среде или третьим лицам.

· Коммерческие риски - это риски, которые представляют потерю

или упущение выгоды, связанную с финансовыми операциями.

· Профессиональные риски - это риски, которые связаны с осуществлением

профессиональной деятельности.

При использовании метода сравнительного анализа предлагаются три

качественные меры рискованности: низкая степень риска, средняя степень риска,

высокая степень риска. Посредством метода сравнительного анализа предполагается

ранжирование типов денежных средств (цифровых денежных средств, фиатных

электронных денежных средств и фиатных неэлектронных денежных средств) по

степени риска в зависимости от той или иной категории риска с точки зрения

безопасности (например, политическая безопасность при использовании цифровых

денежных средств). В случае невозможности однозначного ранжирования по степени

риска допускается присвоение одинаковой степени. Оценка рисков безопасности

использования различных типов денежных средств представлена в Таблице 2.1.

Таблица 2.1. Оценка рисков безопасности использования денежных средств

|

Фиатные неэлектронные

денежные средства

|

Фиатные электронные

денежные средства

|

Нефиатные цифровые денежные

средства

|

|

Политические риски

|

Низкая степень

|

Низкая степень

|

Высокая степень

|

|

Социальные риски

|

Средняя степень

|

Низкая степень

|

Высокая степень

|

|

Экологические риски

|

Средняя степень

|

Низкая степень

|

Высокая степень

|

|

Коммерческие риски

|

Высокая степень

|

Низкая степень

|

|

Профессиональные риски

|

Отсутствуют

|

Отсутствуют

|

Отсутствуют

|

Политические риски. Фиатные неэлектронные и фиатные электронные деньги

являются узаконенным средством платежа, которым можно легально расплачиваться

при приобретении тех или иных продуктов, поэтому вероятность принятия каких-либо

политических решений в отношении данных видов денег крайне низка,

соответственно низка и степень риска. Касательно нефиатных цифровых денежных

средств, в данный момент часто принимаются политические решения, которые могут,

как допустить, так и не допустить обращение криптовалют в качестве легального

средства оплаты, поэтому степень политических рисков на высоком уровне.

Социальные риски. Денежные средства не обеспечиваются золотовалютными

запасами, ценность денежных средств целиком и полностью состоит из доверия к

эмитенту. Так как нефиатные цифровые денежные средства построены на базе

распределённой децентрализованной сети, эмитента как такового не существует.

Эмитентом можно считать саму систему, которая выпускает новые деньги, при этом

криптовалюты стоят ровно столько, сколько за них готовы заплатить. Это

означает, что при ослаблении доверия к цифровым деньгам их ценность упадёт, или

из-за изменения настроений людей (что и происходит в данный момент) их ценность

нестабильна и подвержена резким взлётам и не менее резким падениям, именно

поэтому существует высокая степень социальных рисков при использовании

криптовалют. Одновременное преимущество и недостаток - анонимность - так же

повышает степень рискованности при использовании данного вида денег, так как

при таких условиях возможна финансовая поддержка различных групп людей, которые

ведут преступную деятельность. Попытка проранжировать типы денежных средств по

уровню рискованности наделила фиатные электронные денежные средства низкой

степенью риска, так как все операции отслеживаются посредниками, а доверие к

эмитенту обеспечивается доверием к фиатным неэлектронным деньгам, которые в

свою очередь получили среднюю степень риска, так как допускают упомянутую ранее

возможность финансовой поддержки преступных группировок.

Экологические риски. Фиатные неэлектронные денежные средства производятся

из материалов, которые созданы природой - деревьев, именно поэтому печать новых

денег усиливает экологические риски. При этом на фоне других денежных средств,

данный вид денег получил среднюю степень риска, так как использование нефиатных

цифровых денежных средств предполагает задействование огромных компьютерных

мощностей, которые потребляют электроэнергию и выделяют массу тепла, что

послужило сигналом для отнесения данного вида денег к числу высоко рискованных

в сфере экологии. Использование фиатных электронных денег не требует больших

затрат электроэнергии или каких-либо расходных природных материалов, поэтому

было отнесено к категории наименее рискованных.

Коммерческие риски. Фиатные неэлектронные денежные средства при

ненадлежащем способе хранения могут быть утеряны или украдены мошенниками, что

позволяет отнести их использование в данный момент к наиболее рискованным с

точки зрения коммерческих рисков. Использование фиатных электронных денег

предполагает создание электронного кошелька. В зависимости от той или иной

системы применяются различные способы защиты, что увеличивает степень

безопасности и, вместе с тем, позволяет наделить данную категорию денежных

средств средней степенью риска. Наименее рискованным с коммерческой точки

зрения является использование нефиатных цифровых денежных средств, так как в

данном случае для подтверждения платежа и исключения возможности мошенничества

используется технология хеширования.

Профессиональные риски. С точки зрения профессиональных рисков

безопасность использования того или иного вида денег не может быть максимально

объективно оценена, так как не прослеживается явной связи между

профессиональными рисками и непосредственно самим использованием денежных

средств.

Глава 3. Правовое регулирование цифровых денежных средств

.1 Правовое

регулирование Биткоинов в разных странах

Регулирование как таковое не приветствуется в кругах людей, использующих

криптовалюты, в том числе и среди пользователей Биткоинов. Среди данных людей

бытует мнение, что любой регулятор представляет собой бюрократическую машину,

которая некомпетентна в вопросах цифровых валют и только мешает развитию

данного направления в целом. Данные доводы можно считать справедливыми, но

только от части, поскольку любое регулирование- это, прежде всего, обеспечение

взаимного доверия между сторонами сделки, которое обеспечивается третьим лицом,

являющимся гарантом ее проведения для обеих сторон операции. Отметим, что при создании

всей системы Биткоин, необходимость участия третьего лица в качестве гаранта не

является необходимостью, поскольку вся система блокчейн построена на надежном

протоколе, который не может быть скомпрометирован или каким-либо образом

обманут.

Но, как показывает история, государства обладают исключительным правом на

эмиссию денег, а также правом на управление денежными массами с древних времен,

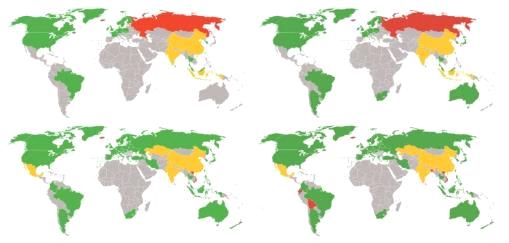

и не собираются от этих прав отказываться. Как показано на рисунке 3.1,

большинство стран не пытаются запретить цифровые денежные средства на своей

территории, а наоборот ищут возможности для существования двух параллельных

систем вместе.

Тем не менее, правовое регулирование цифровых валют, в том числе и

Биткоин, сильно различаются. В ряде государств операции с Биткоинами официально

разрешены, и Биткоин может использоваться в качестве платежного средства. 22

октября 2015 Европейский суд вынес постановление, согласно которому операции

обмена Биткоинов и других цифровых денег освобождаются от обложения НДС, но с

оговоркой на то, что НДС распространяется на поставку товара и оказание услуг.

Так же Европейский суд рекомендовал исключить криптовалюты из активов,

подлежащих налогообложению [37].

Рисунок 3.1. Отношение к криптовалютам в различных странах, 2014-2015гг.

(слева направо, сверху вниз; зеленый - разрешена, красный - запрещена, желтый -

оборот ограничен)

Как можно заметить, разные страны и разные институты регулируют

использование криптовалют по-разному, однако у них у всех есть возможность

воспользоваться уникальным опытом штата Нью-Йорк по созданию специальной

правовой базы для регулирования Биткоинов, а именно специальная нью-йоркская

Битлицензия [38].

Первая версия данного документа была опубликована в июле 2014 года и с тех

пор претерпела значительные изменения; учитывались комментарии от всего

сообщества, крупнейших инвесторов, предпринимателей и простых граждан. Данный

документ был выпущен Департаментом штата Нью-Йорк по финансовым услугам

(органом, регулирующим финансовые вопросе в штате). Данный шаг был необходим,

поскольку Биткоин все более и более стремительно набирает популярность и без

регулирования, по мнению департамента финансов города Нью-Йорк, обойтись не

может.

Данная лицензия является сводом законов, предписаний и правил, которые

регулируют вопросы виртуальной валюты. В ней повествуется о том, в каких

случаях необходимо получить такую лицензию. «Бизнес-активность в области

виртуальной валюты» означает занятие любым из перечисленных процессов,

осуществляемых в Нью- Йорке или жителем Нью-Йорка:

. Получение виртуальной валюты для пересылки или пересылка виртуальной

валюты за исключением случаев, когда транзакция осуществляется не в финансовых

целях и не несет более чем номинальную сумму в виртуальной валюте;

. Хранение, содержание или осуществление управления или контроля над

виртуальной валютой от имени другого лица;

. Покупка и продажа виртуальной валюты в рамках обслуживания клиентов;

. Исполнение услуг по обмену в рамках обслуживания клиентов;

. Контроль, распоряжение или выпуск цифровой валюты.

Разработка и распространение ПО сами по себе не являются

бизнес-активностью в области виртуальной валюты.

Также в тексте данного документа упоминаются "…процессы,

осуществляемые в Нью-Йорке или жителем Нью-Йорка…" [39], что отражает

юрисдикцию данного департамента. Но данные предписания распространяются и за

территориальные приделы штата, поскольку в штате Нью-Йорк или Калифорния, где

очень высокое количество населения, компании предпочитают остаться и выполнять

требования государства, поскольку уход означает колоссальную потерю прибыли, а

также некоторые штаты являются лидирующими в областях регулирования отдельных

секторов экономики - финансов в Нью-Йорке и технологий в Калифорнии.

Данные обстоятельства означают то, что другие штаты при разработке своего

законодательства будут ориентироваться на опыт других, лидирующих в этой

области штатов.

Особенно важно отметить исключение для нефинансового использования,

указанное в первом пункте, было добавлено во второй редакции, что весьма важно

для пользователей цифровых валют в целом. Вторая категория из данного списка

означает то, что имеется возможность продавать и покупать Биткоины для себя без

лицензии, а также если заниматься этим на коммерческой основе, то необходимо получение

"битлицензии". Пятая категория регулирует другую криптовалюту -

альткоины, которая более централизована нежели Биткоины и не имеет никакого

отношения к Биткоинам.

Также очень важно исключение о разработке программного обеспечения.

Данный пункт был добавлен по просьбе сообщества, поскольку если бы существовало

данное ограничение, то оно бы ставило под вопрос финансовую выгоду майнинга,

что в свою очередь существенно ограничило рост битокоинов и других цифровых

валют.

Получив лицензию, компания будет обязана подать обновленные средства в

департамент финансов города Нью-Йорк о своих активах, собственность,

страховании и т.д. Также организации, получившие "битлицензию", будут

обязаны подавать финансовые декларации, а также формировать финансовый резерв, который

устанавливает департамент. Более того, существуют нормы, регулирующие правила

распоряжения пользовательскими денежными средствами, правила о безопасности

тестировании на проникновение и другое. Компании, получившие подобные лицензии,

должны вести бухгалтерский учет и предоставлять данные сведения в департамент

финансов. Существует требование сообщать клиентам о риске, связанным с подобной

финансовой активностью и многое другое.

Но, практика показывает, что попытка законодательно регулировать Биткоин

не приносит желаемых результатов. В итоге, за все время существования данного

нормативного правового акта было получено всего две бит лицензии, а 30

компаний, специализирующиеся на операциях с Биткоинами, объявили о своем уходе

из штата. Также отметим, что ни один штат не решился пойти по пути регуляции

Биткоинов и других цифровых валют так, как сделало это правительство штата

Нью-Йорк.

3.2

Регулирование и перспективы развития цифровых денежных средств в России

В Российской Федерации подход государства к использованию цифровых

денежных средств, в том числе и Биткоинов, развивается в запретительном ключе.

В то же время развивается полулегальный бизнес, связанный с операциями и

майнингом Биткоинов, а интерес к таким валютам проявляют не только российские инвесторы,

но и крупнейшие банки нашей родины. Отличительной чертой политики государства,

связанной с регулированием цифровых валют на территории РФ, является

руководство позициями, высказанными рядом федеральных ведомств, таких как:

Министерство Финансов РФ, Центральный Банк РФ, Министерство экономического

развития РФ, Росинформмониторинг, Генеральная прокуратура РФ, которые не дают

единый ответ на этот вопрос. Также на решение данного вопроса имеют влияние

различные органы законодательной власти, такие как Совет Федерации и

Государственная Дума РФ; в связи с этим позиция властей в отношении данного

вопроса весьма изменчива [39].

В январе 2014 г. Центробанк впервые озвучил свою позицию касательно

регулирования виртуальных валют с учетом рисков ОД/ФТ. Так, ссылаясь на

Федеральный Закон "О Центральном Банке Российской Федерации" [40],

сообщалось о полном запрете "денежных суррогатов" [41] на территории

РФ. Также услуги по обмену виртуальных валют на рубли и иностранную валюту

предписывалось классифицировать как потенциальную вовлеченность в деятельность

по ОД/ФТ. Однако месяцем позднее Центробанк провел совместное заседание с

Генеральной прокуратурой Российской Федерации, в ходе которого пришли к мнению,

что Биткоин спекулятивный и высокорисковый инструмент. Был анонсирован проект

совместных действий для предотвращения возможных правонарушений в данной сфере

[41]. Но уже в июле 2014 года первый заместитель председателя Центробанка

Георгий Лунтовский озвучил иную установку относительно регулирования вопросов,

связанных с обращение "денежных суррогатов" на территории РФ. Так, по

мнению Центробанка, к таким валютам необходимо подходить максимально аккуратно,

поскольку: "…за ними, возможно, будущее…" [42].

Данная позиция была одновременно озвучена с запретительными инициативами

других государственных ведомств, курирующих данный вопрос. В октябре 2014г. был

опубликован первый законопроект о внесении ряда поправок в список нормативных

правовых актов. В данном законопроекте напрямую не указывалось о запрете или

ограничении оборота на территории РФ Биткоинов и других цифровых валют, однако

было указанно, что все вышеперечисленные валюты стоит отнести к "денежным

суррогатам". Предлагалось внести ответственность за противозаконную

деятельность, связанную с эмиссией денежных суррогатов, создания ПО для эмиссии

денежных суррогатов, осуществление операций с денежными суррогатами и

распространение информации, позволяющей вести эмиссию денежных суррогатов.

Предлагалось ввести штраф за совершение вышеперечисленных правонарушений от 500

тысяч до 1 миллиона рублей для граждан, для должностных лиц суммы штрафов были

ниже (до 50 и 100 тысяч рублей соответственно) [43].

Данный законопроект вызвал массу негативных отзывов, как со стороны

пользователей цифровых валют, так и со стороны крупнейших компаний. Так, МТС и

Мегафон в отзывах на данный законопроект указали, что он сделает невозможным

проведение различных компаний, связанных с использованием бонусов, а также

сделает невозможным выпуск предоплаченных карт оплаты различных услуг. Позднее

был опубликован новый законопроект, который исключал из списка суррогатов

денежных средств бонусы, мили и другие инструменты, используемые для

стимулирования приобретения товаров и услуг.

Другим спорным моментом стала попытка запретить распространение информации,

связанной с эмиссией цифровых валют. Предлагая поправки в ФЗ "О

центральном Банке РФ" [36] и 149-ФЗ "Об информации информационных

технологиях и защите информации" [44], Министерство Финансов расширяет

перечень категорий запрещенного в русском сегменте сети Интернет за счет

ресурсов работающих и специализирующихся на работе с криптовалютами. Вскоре

после публикации данного законопроекта началась блокировка ряда сайтов (Bitcoin.org, Bitcoin.it, BTCsec.com и

др.), а также заблокировали Биткоин-биржу Indacoin [45], ссылаясь на решение

Невьянского городского суда Свердловской области.

Появление таких прецедентов дает право заключить, что понимание такого

феномена как цифровые валюты, в том числе и Биткоины, в кругах российской

власти еще окончательно не сформировалось не в запретительном и не в

разрешительном направлении. Практика взыскания штрафов с представителей бизнеса

на основании норм общего характера, изложенных в 86-ФЗ [41], на начальном этапе

использования криптовалют в России возможна, но данные положения не могут

регулировать стремительно развивающийся рынок цифровых денег все время. Для

более успешного государственного регулирования необходимо конкретизировать уже

существующие нормы или, что более резонно, создать новую законодательную базу для

регулирования данных операций. Данные законодательные изменения необходимы не

только для государства, но и для представителей предпринимательства, поскольку

последние не могут принимать платежи в цифровых валютах без знаний правил их

приема, в том числе и конкретных санкций за нарушение данного законодательства.

В январе 2014 г. Бар “Killfish” был оштрафован за несоблюдение правил применения контрольно-кассовой

техники при приеме Биткоинов в качестве средства оплаты и сразу же перестал

принимать Биткоины в качестве средства оплаты [47]. Данное обстоятельство можно

отнести к разряду основных рисков, связанных с использованием цифровых денежных

средств, а именно криптовалют как их разновидности. Поскольку предприниматели

не хотят быть оштрафованными, они не рискуют и не принимают различные

криптовалюты к оплате своих товаров и услуг.

На территории РФ главными сторонниками цифровых валют, а в особенность

технологии блокчейн являются компании Qiwi и Сбербанк. Первая в 2015 году анонсировала запуск своей собственной

криптовалюты "битрубль", а глава Сбербанка призывал не преувеличивать

опасности криптовалют. Стоит отметить, что глава Сбербанка утверждает то, что

многомиллиардная IT-система

Сбербанка устарела, и РФ обязана не прозевать новую технологическую революцию

[48].

Также за технологией блокчейн следят Министерство Связи РФ и глава ЦБ,

которая, в свою очередь, утверждает, что необходимо сосредоточится на изучении

конкретной системы, а не функционирующей в ней валюты. Набиуллина Э.С.

утверждает, что необходимо различать такие коррелирующие понятие как

“криптовалюты” и “блокчейн”, так как в перспективе последняя технология может

использоваться практически в любой сфере, связанной с предпринимательством.

Стоит отметить, что в случае если данная технология будет доработана и

одобрена крупнейшими мировыми банками, у Российской Федерации появится шанс

избавиться от таких ограничителей как введённые санкции. Так как на технологию

распределенных данных не влияют никакие политические факторы и Россия, в случае

отключения от международной банковской системы SWIFT, не потерпит больших потерь и финансовых затрат [49].

К сожалению, в России сохраняется запретительная тенденция в отношении

цифровых валют, не смотря на все их преимущества. Но вместе с этим, государство

стало более серьезно рассматривать технологию распределенных данных, поскольку

она позволяет существенно снизить издержки на проведение различных операций,

связанных с участием третьих лиц, таких как аудит, проведение тендеров на

госконтракты и другие. Также данная технология позволяет существенно сэкономить

время, необходимое для проведения данных транзакций, поскольку все действия для

проведения операций производит система без участия посредников, соответственно,

исключая человеческий фактор в принятии решения в данных вопросах.

3.3 Оценка

перспектив и прогноз развития технологии блокчейн в РФ

В настоящее время Россия не играет существенной роли в

блокчейн-индустрии, вследствие запретительных тенденций, царящих в

правительстве нашей страны. Из-за этого в ряде ключевых сегментов системы

Биткоин Россия представлена очень слабо или же не представлена вовсе.

Так:

. В списке крупнейших майнинговых пулов отсутствуют

российские пулы.

. На территории страны нет Биткоин-терминалов, которых в мире

насчитывается уже более сорок тысяч.

. В сегменте криптовалютных виртуальных бирж российские площадки также не

попадают в число крупнейших, хотя некоторые крупные биржи поддерживают

русскоязычные интерфейсы.

Вследствие запретительных нововведений, ряд компаний (InterMoneyExchange, ALFAcoins и др.) занимающихся криптовалютами

предпочли эмигрировать в другие страны, для регистрации и осуществления своей

деятельности [50, c.22].

Единственной нишей Биткоин системы, которая на территории РФ весьма

активно развивается, являются интернет ресурсы о различного рода криптовалютах

и цифровых деньгах. Проводятся различные семинары, симпозиумы, тематические

конференции, но они являются вторичными по отношению ко всей индустрии

криптовалют.

Такое отношение к криптовалютам со стороны государства, а также

отсутствия интереса к их регулированию может привести к тому, что законодатель

примет позицию, согласно которой запрещение криптовалют и всех операций с ними

на территории РФ будет дешевле и выгоднее, нежели создание отдельной нормативной

правовой базы для её регулирования. Однако правительство не вводит данную

запретительную инициативу, поскольку в технологии блокчейн есть тот потенциал,

который может быть реализован в различных государственных программах.

Так, в настоящее время рабочая группа Центрального Банка РФ обсуждает

возможность введения данной технологии для формирования реестра вкладчиков

[51]. Данные из системы блокчейн невозможно удалить, что делает данную систему

наиболее достойной доверия, из всех существующих на данный момент. Так, при

отзыве у банка лицензии многие граждане не могут получить компенсацию,

положенную им в соответствии с законом [52], поскольку банки не вносят многих