Совершенствование управления финансовыми рисками организации (на примере ОАО 'ИЧИ')

СОВЕРШЕНСТВОВАНИЕ УПРАВОЕНИЯ

ФИНАНСОВЫМИ РИСКАМИ ОРГАНИЗАЦИИ (НА ПРИМЕРЕ ОАО «ИЧИ»)

Содержание

Введение

. Научные основы управления финансовыми рисками организаций

.1 Экономическая сущность и классификация финансовых рисков

.2 Финансовые риски на предприятии

.3 Основные механизмы управления финансовым рисками

организаций

. Экономическая оценка эффективности управления финансовыми

рисками организации в ОАО «ИЧИ»

.1 Экономическая характеристика деятельности ОАО «ИЧИ» и

оценка его имущественного и финансового положения

.2 Анализ риска снижения ликвидности и платежеспособности ОАО

«ИЧИ»

. Совершенствование организационно-методических подходов к

управлению финансовыми рисками организации ОАО «ИЧИ»

.1 Многокритериальное моделирование финансовых рисков

организации как инструмент управления ими

.2 Управление финансовыми рисками во взаимосвязи с

рентабельностью собственного капитала организации ОАО «ИЧИ»

.3 Оценка эффективности мероприятий по управлению финансовыми

рисками на предприятии ОАО «ИЧИ»

Заключение

Список использованных источников

Введение

финансовый риск управление моделирование

Актуальность темы исследования. В общем портфеле рисков предприятия

финансовые риски играют наиболее значимую роль не только потому, что они более

других подвержены влиянию изменчивости экономической ситуации, конъюнктуры

финансового рынка и результаты их проявления сказываются на

финансово-хозяйственной деятельности предприятий, но и потому, что ими

действительно можно и нужно управлять. Для обеспечения конкурентных преимуществ

предприятия, необходима встроенная в управленческий процесс, адаптированная к

специфике вида деятельности система риск-менеджмента, которая позволит на

основе мониторинга возникающих угроз проанализировать влияние внешних факторов

на финансовую среду хозяйствующих субъектов, сформировать комплекс превентивных

мер по управлению финансовыми рисками, выявить резервы предприятия, а также

повысить обоснованность всех принимаемых финансовых решений с учетом поправок

на риск.

Объективную природу риска обусловливает вероятностная сущность многих

природных, социальных и технологических процессов, многовариантность отношений,

в которые вступают объекты социально-экономической жизни. Объективность риска

проявляется в том, что понятие «риск» отражает реально существующие в жизни

явления, процессы, стороны деятельности.

Субъективная сторона риска заключается в осуществлении выбора из

имеющихся возможностей и в расчете вероятности их реализации. Помимо этого,

субъективная природа риска проявляется и в том, что люди неодинаково

воспринимают одну и ту же величину экономического риска в силу психологических,

нравственных, идеологических и других особенностей.

Таким образом, актуальность темы исследования обусловлена необходимостью

дальнейшей разработки теоретических основ и практических рекомендаций по

формированию эффективной системы управления финансовыми рисками на

предприятиях, что будет способствовать повышению финансовой устойчивости

предприятий.

Степень изученности темы в отечественной и мировой науке и

практике. Концепция

финансовых рисков широко представлена в работах зарубежных авторов, таких как

Р. Галлахер, Дж.М. Кейнс, М. Лифсон, А. Маршалл, О. Моргенштейн, Ф. Найт, Дж.

Нейман, А. Пигу, А. Смит, Й. Шумпетер, К. Эрроу и др. Также, методология и

практический инструментарий управления рисками рассматриваются и в работах

известных российских исследователей, таких как И.Т. Балабанов, И.А. Бланк, М.Э.

Буянова, С.М. Васин, В.М. Гранатуров, Т.Г. Гурнович, В.Б. Егоров, Н.Л. Лобанов,

М.Ю. Печанов, Е.А. Петрова, Е.Д. Сердюков, Л.К. Улыбина, Э.У. Уткин, Д.А.

Чугонов, А.С. Шапкин, В.С. Шутов.

Цель и задачи. Целью данной работы является анализ методов управления и

оценки рисков, их использование на практическом примере и разработка путей

совершенствования системы управления финансовыми рисками.

Исходя из сформулированной цели, поставлены следующие задачи:

· раскрыть экономическую сущность и классификацию финансовых

рисков;

· рассмотреть финансовые риски на предприятии;

· раскрыть основные механизмы управления финансовыми рисками

организаций;

· дать экономическую характеристику деятельности ОАО «ИЧИ» и

оценку его имущественного и финансового положения;

· провести анализ риска снижения ликвидности и

платежеспособности ОАО «ИЧИ»;

· разработать мероприятия по совершенствованию

организационно-методических подходов к управлению финансовыми рисками

организации ОАО «ИЧИ»

· дать оценку эффективности предложенных мероприятий.

Объект и

предмет исследования.

Объектом исследования является ОАО «ИЧИ».

Предметом работы выступают финансовые риски ОАО «ИЧИ».

Методы сбора и обработки теоретической и прикладной

информации. Теоретико-методологической

базой дипломной работы послужили труды отечественных и зарубежных ученых в

области исследования проблем теории риска, риск-менеджмента, финансового

менеджмента.

В работе применены общенаучные методы анализа и синтеза, индукции и

дедукции, приемы структурно-функционального и экономического анализа.

Структура ВКР. Поставленная цель и задачи определили структуру данной

работы, состоящей из введения, основной части, включающей три главы,

заключения, списка используемой литературы.

Храктеристика содержания. Первая глава посвящена теории вопроса, вторая

описывает организацию, рассматриваемую в дипломе, в третьей рассмотрены

мероприятия по совершенствованию организационно-методических подходов к

управлению финансовыми рисками организации ОАО «ИЧИ».

1. Научные основы управления финансовыми рисками организаций

1.1

Экономическая сущность и классификация финансовых рисков

Каждый субъект хозяйствования, от конкретного человека или предприятия до

государства и общества в целом, находится под воздействием рисков. В общем

случае под риском принято понимать совокупность опасностей с вероятностью

наступления неблагоприятного события, с возможностью и непредсказуемостью

потерь.

Предпринимательская деятельность содержит определенную долю риска,

которую берет на себя предприниматель, определив характер и масштабы этого

риска. В предпринимательской деятельности под риском понимают вероятность

потерь имеющихся ресурсов, недополучения доходов, а также возникновения

дополнительных расходов в процессе осуществления предпринимательской

деятельности.

Финансовые риски - это риски, реализация которых приводит к возникновению

потерь финансовых ресурсов при принятии экономических решений.

Финансовые риски возникли одновременно с появлением денежного обращения и

с возникновением различного рода денежных отношений: инвестор-эмитент,

кредитор-заемщик, продавец-покупатель, экспортер- импортер и др.

Финансовые риски являются неотъемлемой составляющей предпринимательской

деятельности в условиях рынка. Еще Адам Смит, исследуя и анализируя природу

предпринимательской прибыли, выделял в структуре дохода такую составляющую, как

плата за риск в виде возмещения возможного убытка, связанного с

предпринимательской деятельностью.

В литературе существует множество подходов к классификации финансовых

рисков.

В данной дипломной работе рассмотрим три, наиболее часто встречающиеся

виды рисков:

1) риски, связанные с покупательной способностью денег;

2) риски, связанные с вложением капитала;

3) риски, связанные с формой организации хозяйственной деятельности.

Риски, связанные с покупательной способностью денег: инфляционный, валютный, риск

ликвидности.

Инфляционный риск - возможность возникновения потерь в результате

обесценивания денег и снижения реальных денежных доходов и прибыли из-за

инфляции.

Валютный риск - возможность возникновения потерь у владельца позиции,

выраженной в иностранной валюте.

Риск ликвидности - возможность возникновения потерь в результате

неспособности организации выполнить свои обязательства в оговоренные сроки.

Риск ликвидности, с одной стороны, тесно связан с рассогласованием активов и

пассивов, а с другой стороны, с потерей возможности (например, из-за общей

конъюнктуры рынка) привлечь ресурсы для выполнения текущих обязательств.

Риски, связанные с вложением капитала: инвестиционный риск, процентный риск,

кредитный риск.

Инвестиционный риск - возможность недополучения запланированной прибыли в

ходе реализации инвестиционного проекта.

Процентный риск - возможность возникновения потерь у владельца позиции,

приносящей проценты. К процентным рискам относится также риск потерь

финансово-кредитными организациями (коммерческими банками, кредитными

учреждениями, инвестиционными институтами), вызванных превышением процентных

ставок по привлекаемым средствам размера ставок по предоставленным кредитам.

Кредитный риск - возможность возникновения потерь в результате

невыполнения заемщиком или контрагентом своих обязательств в соответствии с оговоренными

условиями. Вследствие неоплаты или просроченной оплаты клиентом своих

финансовых обязательств кредитор может понести убытки. Кредитному риску

подвергается кредитор, кредитозаемщик, поручитель.

Риски, связанные с организацией деятельности: риск коммерческого кредита, оборотный

риск, операционный риск.

Коммерческий кредит предполагает разрыв во времени между оплатой и

поступлением товара, услуги. Коммерческий кредит предоставляется в виде аванса,

предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг.

При коммерческом кредите существует риск неполучения товара, услуги при

предоплате или авансе либо риск неполучения оплаты при отсрочке и рассрочке

оплаты за поставленный товар, услугу.

Под оборотным риском понимается возможность возникновения потерь в

результате дефицита финансовых ресурсов в течение срока регулярного оборота:

при постоянной скорости реализации продукции у предприятия могут возникать

разные по скорости обороты финансовых ресурсов.

Операционный риск - возможность возникновения потерь в результате

несостоятельности внутренних процессов или систем, некомпетентности

сотрудников, внешних событий.

Таким образом, финансовый риск предприятия представляет собой вероятность

возникновения убытков или недополучения доходов по сравнению с прогнозируемым

результатом. Его количественные характеристики динамичны и варьируют под

влиянием внешних и внутренних факторов развития на разных стадиях

функционирования предприятия.

1.2

Финансовые риски на предприятии

Финансовый риск предприятия - это вероятность возникновения

неблагоприятных финансовых последствий в форме потери дохода или капитала при неопределённости условий осуществления его финансовой деятельности.

С целью избежание риска, необходимо осуществлять его своевременный анализ.

Основной целью идентификации и анализа рисков является формирование у

лиц, принимающих решения, целостной картины рисков, угрожающих бизнесу фирмы,

имущественным интересам владельцев, и обязательств, возникающим в процессе

взаимоотношений с клиентами и другими контрагентами. В результате должна быть

сформирована система управления рисками, которая обеспечит приемлемый уровень

защиты фирмы от наиболее критичных рисков.

Идентификация и анализ рисков предполагает проведение качественного, а

затем и количественного изучения рисков. Краткая схема методов оценки риска

представлена на рисунке 1.1

Рисунок 1.1 Методы оценки риска

Качественный анализ предполагает обнаружение рисков, исследование их

особенностей, выявление последствий реализации соответствующих рисков в форме

экономического ущерба, раскрытие источников информации относительно каждого

риска. На данной стадии проводится подробная классификация выявленных рисков.

Количественный анализ начинается со сбора данных, необходимых для оценки

степени предсказуемости риска. Ключевыми являются следующие два параметра -

частота, или вероятность возникновения убытков, и размер убытка.

Все последующие решения будут зависеть от того, удастся ли собрать

необходимые качественные данные в нужном объеме. Следующий шаг количественной

оценки рисков - обработка собранных данных. Она должна обслуживать цели

последующего процесса принятия решений по управлению рисками.

Для выявления факторов риска и степени их воздействия могут быть

использованы различные методы:

1) Статистическая обработка данных, а именно:

· корреляционный дисперсионный анализ;

· анализ временных рядов;

· факторный анализ.

2) Математическое моделирование, включая имитационное.

При необходимости, статистический анализ может быть использован для

подтверждения некоторых выводов предшествующей стадии, когда качественного

анализа для этого недостаточно.

В таблице 1.1.1 показано, каким образом метод оценки риска

(количественный или качественный) зависит от типа риска.

Таблица 1.1.1

Зависимость типа риска и метода его оценки

|

Тип риска

|

Метод

оценки

|

|

Риски

ликвидности

|

|

|

Риск потери ликвидности -

риск возникновения ситуации, при которой Банк будет не в состоянии обеспечить

исполнение в полном объеме

|

Качественная

|

|

обязательств по собственным

и/или клиентским платежа

|

|

|

Риск недостаточной

ликвидности - риск возникновения потерь вследствие срочной мобилизации

ресурсов для исполнения обязательств

|

Количественная

|

|

Риск избыточной ликвидности

- риск возникновения потерь вследствие избытка высоколиквидных и

низкодоходных активов

|

Количественная

|

|

Рыночные

риски

|

|

|

Изменения рыночной

конъюнктуры: 1. Изменение цен 2. Качественное

изменение ситуации на рынке

|

1. Количественная 2. Качественная/количественная (например, LVAR)

|

|

Валютные риски

|

Количественная

|

|

Процентные

риски: 1. Структурный 2. Базисный 3. Опционный

|

1. Количественная 2. Качественная 3. Качественная/количественная

|

|

Ценовые

(фондовые) риски

|

Количественная

|

|

Товарные риски

|

Количественная

|

Особенности рисков будут проявляться в том, из каких источников можно

получить информацию о них и каково будет содержание этой информации. Иными

словами, состав и структура данных по разным рискам могут сильно различаться.

В следующем пункте данной дипломной работы рассмотрим основные механизмы

управления финансовыми рисками организаций.

1.3 Основные

механизмы управления финансовыми рисками организаций

Процесс риск-менеджмента (управления риском) - это процесс выработки

компромисса, заключающийся в установлении баланса между выгодами от снижения

риска и необходимыми для этого затратами, а также принятие решения о том, какие

действия предпринять и от совершения каких отказаться.

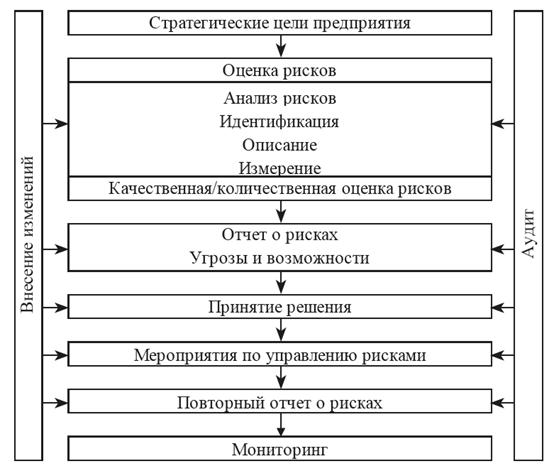

Процесс риск-менеджмента состоит из нескольких этапов (рисунок

Рисунок 1.2 Процесс риск-менеджмента

На этапе принятия финансовых управленческих решений для каждой группы

предприятий, механизм оперативного управления финансовымирисками включает

комбинацию наиболее эффективных методов и инструментов:

· составление отчета о движении денежных средств косвенным

методом, позволяющего установить взаимосвязь между финансовым результатом и движением

денежных средств за отчетный период, а также регулярно проводить мониторинг

возможных финансовых угроз;

· оценку налоговых рисков, выявленных при анализе судебных

решений по наиболее рискованным сделкам, по степени влияния фискальной политики

и метода оптимизации налогообложения на результаты деятельности предприятия;

· углубленный анализ дебиторской

задолженности;

· комбинированный подход к восстановлению платежеспособности и

финансовой устойчивости (реструктуризация непрофильных активов, страхование,

ведение совместной деятельности).

Оценка риска представляет собой его анализ и качественную, количественную

оценку. Анализ риска включает стадии идентификации, описания и измерения. Для

идентификации рисков необходим методологический подход, чтобы выявить

максимальное число рисков, которым подвержена организация во всех сферах

деятельности.

Основной целью описания рисков является их представление в определенном

формате, подходящем для дальнейшего анализа. Измерение риска может быть

количественным, качественным и смешанным в части вероятности наступления

события и его возможных последствий. После того как проведен анализ рисков,

необходимо провести качественную и количественную оценку рисков в соответствии

с критериями, выработанными в организации. Такая оценка рисков необходима для

принятия решения о значимости и допустимости рисков для организации и их

воздействия на нее и определения мероприятий по управлению каждым конкретным

риском.

На следующей стадии составляются отчеты о рисках, выявленных угрозах и

возможностях. Отчеты могут быть внутренними и внешними. На основе составленных

отчетов принимается решение о допустимости или недопустимости рисков для

организации и разрабатываются мероприятия по управлению конкретными рисками.

Выделяют три основные стратегии управления риском6:

· избежание,

· удержание и

· передача риска.

Избежание риска - это один из консервативных способов нейтрализации

рисков, подразумевающий отказ от действий, которые могут повлечь существенный

риск, к примеру: отказ от проекта с неопределенным спросом или уровнем

результатов, продажа рискового актива или уход с рынка. Данный метод ограничен

в применении, поскольку приводит к отказу от определенной деятельности, а

следовательно, к потере выгоды, связанной с ней.

Удержание риска заключается в принятии риска и самостраховании. Методы

удержания риска подразделяются на методы предотвращения, распределения

(диссипации) и принятия риска.

Методы предотвращения риска и убытков строятся на поиске и использовании

полной информации при принятии рискового решения и упреждении рисков, то есть

использовании стратегического планирования, прогнозирования, анализа и т.д.

Методы диссипации риска предполагают распределение риска в пространстве и

во времени.

Распределение риска в пространстве базируется на использовании интеграции

и диверсификации. Прямая интеграция подразумевает приобретение либо усиление

контроля над структурами, которые находятся между компанией и конечным

потребителем, например: установление полного контроля (приобретение в собственность)

над дистрибьюторской сетью или розничной торговлей товарами компании.

Обратная интеграция подразумевает получение в собственность или

установление полного контроля над поставщиками сырья (комплектующих,

материалов).

В основном обратная интеграция нацелена на закрепление поставщиков,

которые отпускают товары по более низким ценам, чем у конкурентов.

Вертикальная интеграция - установление контроля над всеми компаниями,

которые обеспечивают производственную цепочку от добычи и (или) производства

сырья до точки непосредственной реализации конечному потребителю.

Горизонтальная интеграция подразумевает получение в собственность или

установление полного контроля над конкурентами, которые производят аналогичную

продукцию. Стратегия реализуется путем приобретения компании-конкурента или

слияния с ней.

Диверсификация - это процесс распределения средств (или видов

деятельности) между различными объектами вложения (или направлениями), которые

непосредственно не связаны между собой, с целью снизить степень риска и потери

доходов.

Выделяют 4 вида диверсификации:

· диверсификацию видов деятельности,

· рынков сбыта,

· поставщиков и инвестиций.

К методам принятия риска относятся лимитирование, локализация и

самострахование.

Лимитирование подразумевает создание системы ограничений, соблюдение

которых будет уменьшать степень риска. Ограничения могут быть по срокам,

структуре, уровню отдачи и др.

Методы локализации риска используются в случаях, когда есть возможность

четко идентифицировать риск и источник его возникновения.

Выделив наиболее опасные этапы деятельности в обособленные структурные

подразделения, можно сделать их более контролируемыми и снизить уровень риска.

К методам локализации риска относятся создание венчурных предприятий,

специальных структурных подразделений с обособленным балансом, заключение

договоров о совместной деятельности для реализации рискованных проектов. В

основе самострахования лежит процесс резервирования.

Резервирование средств как способ управления риском основан на

формировании специальных фондов за счет собственных средств организации для

покрытия возникающих убытков.

Самострахование применяется, когда имеется экономическая выгода от его

использования по сравнению с другими методами управления риском либо когда

другие методы не позволяют обеспечить снижение риска до приемлемого уровня.

К преимуществам самострахования можно отнести экономию на страховых

премиях, получение дополнительного дохода при отказе от страхования за счет

инвестирования сохраненных средств.

К недостаткам можно отнести дополнительные организационные затраты,

недооценку уровня возможного риска и воздействие инфляции на резервный фонд.

Классические методы передачи риска - страхование, хеджирование,

аутсорсинг, гаранты. Самым распространенным методом является страхование.

Страхование представляет собой совокупность экономических отношений между

его участниками на основе формирования за счет денежных взносов целевого

страхового фонда и использования его для возмещения ущерба и выплаты страховых

сумм.

Хеджирование - это система мер, позволяющих исключить или ограничить риск

финансовых операций в результате неблагоприятных изменений курса валют, цен на

товары, процентных ставок и т.д. в будущем. Например, можно хеджировать риск

ценовых колебаний, заключив контракт с поставщиком на жестко оговоренных

условиях - в отношении будущей цены покупки или количества поставляемого

товара.

Помимо страхования, существуют и другие виды контрактов, которые не

относят обычно к страховым, но они выполняют ту же самую экономическую функцию

- обеспечивают компенсацию убытков. Самый распространенный пример - кредитная

гарантия или кредитное поручительство, которое страхует кредиторов от убытков,

наступающих вследствие несостоятельности заемщиков.

Аутсорсинг - передача непрофильных для компании функций другим

организациям - часто позволяет не только снизить риски, но и повысить

эффективность деятельности, уменьшить затраты, связанные с самостоятельной

реализацией таких функций8.

Современный риск-менеджмент подразумевает использование интегрированного

подхода к управлению корпоративными рисками, при котором риски процентных

ставок, кредитные, рыночные риски и риски ликвидности считаются

взаимосвязанными. Объединение корпоративного управления рисками и УАП позволяет

оценивать все рисковые факторы, отражающиеся на эффективности работы, и

корректировать эффективность деятельности в зависимости от этих рисков.

Выводы по

главе 1

Таким образом, финансовые риски - это риски, реализация которых приводит

к возникновению потерь финансовых ресурсов при принятии экономических решений.

Оценка и управление финансовыми рисками является важнейшей задачей любой

компании. Отсутствие механизмов управления финансовыми рисками ведет к потере

финансовой устойчивости предприятия и во многих случаях - к банкротству.

Процесс управления финансовыми рисками по стадиям жизненного цикла

воспроизводства пищевых продуктов - это структурный компонент финансового

менеджмента, включающий пять этапов:

1) анализ среды, продуцирующей внешние факторы риска на каждой стадии

воспроизводства пищевых продуктов;

2) диагностика системы финансовых показателей и рейтинговая оценка

финансового состояния предприятия одного вида экономической деятельности;

3) идентификация специфических финансовых рисков для пищевой

промышленности;

4) определение класса риска для конкретного предприятия отрасли;

5) принятие решения по выбору инструментов управления финансовыми

рисками в зависимости от стадии воспроизводства.

Для организации эффективной системы управления финансовыми рисками,

способной выявлять и контролировать события, негативно влияющие на достижение

стратегических целей, необходимо соблюдение четырех основополагающих принципов:

· коллегиальность органа управления,

· независимость аналитического

подразделения,

· формирование системы внутреннего контроля, мотивация

персонала.

2. Экономическая оценка эффективности управления финансовыми рисками

организации в ОАО «ИЧИ»

2.1

Экономическая характеристика деятельности ОАО «ИЧИ» и оценка его имущественного

и финансового положения

ИЧИ является ведущим в мире поставщиком широкополосной спутниковой связи

для дома и офиса, внедрения инновационных сетевых технологий, управляемых услуг

и решений для предприятий и правительств по всему миру. Это-российская дочка

«Хьюз»

На сегодняшний день, ИЧИ произведено и доставлено более 3,3 миллиона

терминалов для клиентов в более чем 100 странах, и неизменно занимает долю на

мировом рынке более чем на 50 процентов. Продукция компании использует

глобальные стандарты, утвержденные TIA, ETSI и ITU организаций, в том числе IPoS/DVB-S2, RSM-A и GMR-1.

ИЧИ владеет и управляет сервисными предприятиями по всей территории США,

Европы, Индии и Бразилии, предоставляющие общеконтинентальное широкополосное

спутниковое подключение наряду с постоянно растущим диапазоном полностью

управляемых решений и приложений для крупных корпоративных клиентов практически

в каждом вертикальном секторе, в том числе для многих из Fortune 1000.

Технологии компании охватывают весь земной шар, превышающий 1 миллион

широкополосных сайтов, работающих на более чем 20 спутников, в том числе

Ка-диапазона, 100 + Гбит EchoStar ® XVII с Jupiter™ с высокой пропускной способностью и наградами Spaceway ®.

ИЧИ поставляет растущую семью объявленных поставщиков услуг,

государственных организаций и предприятий с передовыми широкополосными

системами и терминалами, включая спутниковые NetworkOperationsCenters (NOCs); широкополосных спутниковых маршрутизаторов и

модемов; систем подвижной спутниковой связи, карманных компьютеров и терминалов

данных высокоскоростных IP.

Штаб-квартира компании за пределами Вашингтона, округ Колумбия, в Germantown, штат Мэриленд, США.

ИЧИ работает через офисы продаж и поддержки по всему миру, и является

дочерней компанией EchoStarCorporation

(NASDAQ: SATS). Представительство компании есть и в Российской

Федерации.

Рассмотрим показатели финансового состояния предприятия.

Исследование состава, структуры и динамики имущества предприятия (таблица

2.1) проведено при помощи сравнительного аналитического баланса в части актива.

Таблица 2.1

Сравнительный аналитический баланс в части актива

|

Наименован ие

статей

|

2013 год

|

2014 год

|

2015 год

|

Изменения 2014

года к 2013году

|

Изменения 2015

года к 2014 году

|

|

тыс. руб.

|

%

|

тыс. руб.

|

%

|

тыс. руб.

|

%

|

тыс. руб.

|

%

|

тыс. руб.

|

%

|

|

Денежные

средства

|

8 434

|

1,79

|

508

|

0,10

|

147

|

0,03

|

-7 926

|

-93,98

|

-361

|

-71,06

|

|

Дебиторская

Задолженно- сть

|

29 767

|

6,31

|

35 390

|

6,94

|

32 566

|

5,66

|

+5 623

|

18,89

|

-2 824

|

-7,98

|

|

Сырье

|

32 320

|

6,85

|

41 032

|

8,05

|

48 432

|

8,41

|

+8 712

|

26,96

|

+7 400

|

18,03

|

|

Готовая

продукция

|

47 433

|

10,04

|

27 126

|

5,32

|

49 122

|

8,53

|

-20 307

|

-42,81

|

+21 996

|

81,09

|

|

Незавершен- ное

производств

|

6 894

|

1,46

|

15 392

|

3,02

|

16 036

|

2,78

|

+8 498

|

123,27

|

+644

|

4,18

|

|

НДС

|

10 189

|

2,16

|

13 804

|

2,70

|

20 626

|

3,59

|

+3 615

|

35,48

|

+6 822

|

49,42

|

|

Прочие оборотные

активы

|

4 219

|

0,89

|

13 157

|

2,58

|

20 748

|

3,60

|

+8 938

|

211,85

|

+7 591

|

57,70

|

|

Итого оборотных

активов

|

139 256

|

29,50

|

146 409

|

28,71

|

187 677

|

32,60

|

+7 153

|

5,14

|

+41 268

|

28,19

|

|

Нематериаль ные

активы

|

280 417

|

59,41

|

363 086

|

71,20

|

387 693

|

67,35

|

+82 669

|

29,48

|

+24 607

|

6,78

|

|

Основные

средства

|

52367

|

11,09

|

463

|

0,09

|

281

|

0,05

|

-51 904

|

-99,12

|

-182

|

-39,31

|

|

Итого

внеоборотны х активов

|

332 784

|

70,50

|

363 549

|

71,29

|

387 974

|

67,40

|

+30 765

|

9,24

|

+24 425

|

6,72

|

|

Валюта баланса

|

472 040

|

100

|

509 958

|

100

|

575 651

|

100

|

+37 918

|

8,03

|

+65 693

|

12,88

|

Как мы видим из данных таблицы 3, общая стоимость имущества организации

за 2013-2015 годы возросла на 103 611 тыс. руб., в том числе за 2014 год на 37

918 тыс. руб. или на 8,03%, за 2015 год на 65 693 тыс. руб. или 12,88%.

В 2014 году это увеличение произошло за счет внеоборотных активов.

Удельный вес внеоборотных активов в валюте баланса составил на начало года

70,50%, а на конец года увеличился до 71,29%, их объем увеличился на 30 765

тыс. руб., то есть большая часть средств была вложена в основной капитал. В

основном к увеличению внеоборотных активов привело увеличение основных средств.

Нематериальные активы у предприятия увеличились на 82669 тыс. руб. в

2013г. и на 24607 тыс. руб. в 2014г., что говорит о том, что предприятие

вкладывает средства в патенты, технологии, другую интеллектуальную

собственность, так как большая часть средств была направлена именно на это.

Оборотные активы за этот период возросли лишь на 7 153 тыс. руб. Иначе

говоря, во внеоборотные средства было вложено более чем в четыре раза больше

средств, чем в оборотные средства. Эта тенденция меняется в 2015 году.

Оборотные активы за этот отчетный период увеличиваются на 41 268 тыс. руб., а

внеоборотные на 24 425 тыс. руб. Удельный вес оборотных активов в валюте

баланса за 2015 год вырос с 28,71% до 32,60%, внеоборотных снизился до 67,40%.

Это говорит о том, что предприятие сменило стратегию, и стало вкладывать

средства в текущие активы, что свидетельствует о росте мобильности имущества.

Формирование более мобильной структуры активов, способствует ускорению

оборачиваемости средств организации.

В основном к увеличению оборотных активов за 2015 год привело увеличение

запасов с 96 707 тыс. руб. до 134 338 тыс. руб. В том числе сырье и материалы

увеличились на 7 400 тыс. руб., а готовая продукция на 21 996 тыс. руб.

Дебиторская задолженность с 2013 года по 2014 год увеличилась на 5 623

тыс. руб. с 29 767 тыс. руб. до 35 390 тыс. руб., а за 2015 год уменьшается до

32 566 тыс. руб. Это уменьшение дебиторской задолженности говорит о снижении

числа заказов, что приводит к уменьшению объемов оказания услуг и в конечном результате

может привести к снижению прибыли. Удельный вес в структуре баланса дебиторской

задолженности низкий. В 2013 году - 6,31%, в 2014 году - 6,94%, а в 2015 году

снизился до 5,66%, уменьшение произошло на 7,98%, в абсолютном выражении 2 824

тыс. руб.

2.2 Анализ

риска снижения ликвидности и платежеспособности ОАО «ИЧИ»

Кроме того, отмечается отрицательная тенденция в снижении наиболее

ликвидных активов предприятия - денежные средства. Снижение этих активов

произошло ввиду того, что предприятие брало банковские кредиты, а

рассчитывается теперь за эти кредиты денежными средствами, поэтому удельный вес

в валюте баланса наиболее ликвидных активов очень низкий. В 2013 году он

составил 1,79%, а в 2014 - снизился до 0,10%. Изменение произошло на -93,98%. В

2015 году этот показатель почти сведен к нулю, удельный вес составил 0,03%. Для

эффективной работы предприятия следует значительно увеличить денежные средства.

Финансовое состояние предприятия неустойчивое, так как структура

имущества не оптимальна, в валюте баланса преобладают внеоборотные активы.

Большая часть собственных и заемных средств была вложена в основные средства,

но полной отдачи от них пока нет.

Уменьшение денежной наличности, ввиду погашения платежей по кредитам

приводит к снижению платежеспособности. Для стабилизации работы необходимо как

увеличение денежных ресурсов предприятия, так и полностью оборотных средств.

Анализ состава, структуры и динамики источников имущества предприятия

(таблица 2.2) проведен с помощью сравнительного аналитического баланса в части

пассива.

Пассивная часть баланса характеризуется в 2013 году преобладающим

удельным весом заемных средств. Их доля составила 56,1%, а собственных

источников средств - 43,90%. Увеличение заемных средств произошло ввиду того,

что для покупки внеоборотных активов предприятием были привлечены краткосрочные

кредиты банка.

Таблица 2.2

Сравнительный аналитический баланс в части пассива

|

Наименование

статей

|

2013 год

|

2014 год

|

2015 год

|

Изменения 2014

года к 2013 году

|

Изменения 2015

года к 2014 году

|

|

тыс. руб.

|

%

|

тыс. руб.

|

%

|

тыс. руб.

|

%

|

тыс. руб..

|

%

|

тыс. руб.

|

%

|

|

Пассив

|

|

Займы и кредиты

|

218 805

|

152 850

|

29,98

|

243 065

|

42,22

|

-65 955

|

-30,14

|

+90 215

|

59,02

|

|

Кредиторская

задолженность

|

46 035

|

9,75

|

42 240

|

8,28

|

65 744

|

11,43

|

-3 795

|

-8,24

|

+23 504

|

55,64

|

|

-перед

персоналом организации

|

4 545

|

0,96

|

4 861

|

0,95

|

6 225

|

1,08

|

+316

|

6,95

|

+1 364

|

28,06

|

|

-перед бюджетом

|

2 858

|

0,61

|

10 756

|

2,11

|

6 362

|

1,11

|

+7 898

|

276,35

|

-4 394

|

-40,85

|

|

-перед

внебюджетны ми фондами

|

700

|

0,15

|

269

|

0,05

|

701

|

0,12

|

-431

|

-61,57

|

+432

|

160,59

|

|

-поставщики и подрядчики

|

9 458

|

2,00

|

11 479

|

2,25

|

38 316

|

6,66

|

+2 021

|

21,37

|

+26 837

|

233,79

|

|

-прочие

краткосрочны- е

|

28 474

|

6,03

|

14 875

|

2,92

|

14 140

|

2,46

|

-13 599

|

-47,76

|

-735

|

-4,94

|

|

Уставный капитал

|

25

|

0,01

|

25

|

0,01

|

25

|

0,01

|

25

|

0,01

|

25

|

0,01

|

|

Нераспределе-

нная прибыль

|

33 164

|

7,03

|

29 961

|

5,88

|

40 940

|

7,11

|

-3 203

|

-9,66

|

+10 979

|

36,64

|

|

Средства,

приравненные к собственным

|

|

|

89 959

|

17,64

|

29 171

|

5,07

|

+89 959

|

|

-60 788

|

67,57

|

|

Прочие

собственные средства

|

174 011

|

36,86

|

194 923

|

38,22

|

196 706

|

34,17

|

+20 912

|

12,02

|

+1 783

|

0,91

|

|

Итого капитал

|

207 200

|

43,90

|

314 868

|

61,74

|

266 842

|

46,35

|

+107 668

|

51,96

|

-48 026

|

-15,25

|

|

Валюта баланса

|

472 040

|

100

|

509 958

|

100

|

575 651

|

100

|

+37 918

|

8,03

|

+65 693

|

12,88

|

В 2014 году происходит значительное увеличение общей суммы капитала и

резервов на 107 668 тыс. руб. Их удельный вес в валюте баланса составляет

61,74%. Увеличение капитала и резервов произошло в основном за счет

долгосрочного кредита банка в сумме 89 959 тыс. руб. С одной стороны заемные средства

способствуют развитию предприятия. С другой приводят к дальнейшей разбалансировке экономики

предприятия. Кредит банка способствовал приобретению новых внеоборотных

активов, поэтому их сумма увеличилась на 82 669 тыс. руб. Эти обстоятельства

свидетельствуют о положительной тенденции развития предприятия, но почти по всем

позициям кредиторских расчетов увеличилась задолженность, хотя в общей сумме

произошло уменьшение на 3 795 тыс. руб. Задолженность перед персоналом

организации увеличилась на 316 тыс. руб., перед бюджетом на 7 898 тыс. руб.,

перед поставщиками и подрядчиками на 2 021 тыс. руб.

Эта отрицательная тенденция прослеживается и в 2015 году. Предприятие

берет краткосрочные кредиты, за счет которых погашается часть долга по

долгосрочным кредитам, а остальная часть идет на пополнение оборотных средств,

но при этом происходит увеличение кредиторской задолженности, в общей сумме на

23 504 тыс. руб., удельный вес увеличился до 11,43%, прирост составил 55,64%.

Задолженность перед персоналом организации увеличилась на 1 364 тыс.

руб., перед внебюджетными фондами на 432 тыс. руб., перед поставщиками и

подрядчиками на 26 837 тыс. руб.

В 2014 году произошло снижение прибыли на 9,66%, но в 2015 году положение

исправилось и происходит увеличение на 36,64%, а в абсолютном выражении на 10

979 тыс. руб. Остаток нераспределенной прибыли предприятия может

рассматриваться как источник пополнения оборотных средств и снижения уровня

краткосрочной кредиторской задолженности.

Анализ структуры, состава и динамики пассива позволил установить

некоторые причины финансовой неустойчивости предприятии. Недостаток оборотных

средств покрывается в основном за счет кредиторской задолженности: обязательств

перед поставщиками, по оплате труда. Собственный капитал предприятия меньше,

чем заемный и темпы его роста значительно ниже темпов роста заемного капитала.

Кредиторская задолженность выше дебиторской задолженности и темп прироста

кредиторской задолженности превышает темп прироста дебиторской задолженности.

Для проведения анализа изменения ликвидности баланса определены

абсолютные величины платежных излишков или недостатков на начало и конец

отчетного периода, сопоставлением итогов групп активов и пассивов (таблица

2.3).

Результаты расчетов по данным предприятия показывают, что сопоставление

итогов групп по активу и пассиву в начале и в конце анализируемых периодов

имеет вид:

А< Пи А2< П2, А3> П3, А4> П4

Отметим, что первое, второе и четвертое неравенство имеют знак,

противоположный зафиксированному соотношению в оптимальном варианте.

Сопоставление первых двух неравенств говорит о том, что в ближайший к

рассматриваемому моменту промежуток времени предприятию не удастся поправить

свою платежеспособность. Причем за анализируемые периоды возрос платежный

недостаток наиболее ликвидных активов для покрытия наиболее срочных

обязательств.

Таблица 2.3

Структурный анализ баланса в тыс. руб.

|

Условие

ликвиднос ти

|

Год

|

А на начало

периода

|

П на начало

периода

|

Платежный

излишек или недостаток

|

А на конец

периода

|

П на конец

периода

|

Платежный

излишек или недостаток

|

|

Aj > ni

|

2013

|

1 489

|

41 093

|

-39 604

|

8 434

|

46 035

|

-37 601

|

|

2014

|

8 434

|

46 035

|

-37 601

|

508

|

42 240

|

-41 732

|

|

2015

|

508

|

42 240

|

-41 732

|

147

|

65 744

|

-65 597

|

|

А2 > П2

|

2013

|

33 827

|

157 596

|

-123 769

|

29 767

|

218 805

|

-189 038

|

|

2014

|

29 767

|

218 805

|

-189 038

|

35 390

|

152 850

|

-117 460

|

|

2015

|

35 390

|

152 850

|

-117 460

|

32 566

|

243 065

|

-210 499

|

|

A3 > П3

|

2013

|

81 183

|

21 098

|

+60 085

|

101 055

|

-

|

+101 055

|

|

2014

|

101 055

|

-

|

+101 055

|

110 511

|

89 959

|

+20 552

|

|

2015

|

110 511

|

89 959

|

+20 552

|

154 964

|

29 171

|

+125 793

|

|

А4 П4

|

2013

|

283 735

|

180 447

|

+103 288

|

332 784

|

207 200

|

+125 584

|

|

2014

|

332 784

|

207 200

|

+125 584

|

363 549

|

224 909

|

+138 640

|

|

2015

|

363 549

|

224 909

|

+138 640

|

387 974

|

237 671

|

+150 303

|

При этом, исходя из данных аналитического баланса, можно заключить, что

причиной снижения ликвидности явилось то, что краткосрочная задолженность

увеличилась быстрыми темпами, а денежные средства наоборот уменьшились.

Однако следует отметить, что перспективная ликвидность, которую

показывает третье неравенство, отражает некоторый платежный излишек.

Перспективная ликвидность - это прогноз платежеспособности на основе сравнения

будущих поступлений и платежей.

Несоблюдение четвертого неравенства свидетельствует об отсутствии у

предприятия собственных оборотных средств.

Баланс предприятия нельзя считать ликвидным, так как из четырех условий

три не выполняются. Предприятию необходимо провести реорганизационные

мероприятия для восстановления платежеспособности предприятия.

Расчет коэффициентов отражен в таблице 2.4. Рассчитанные коэффициенты

ликвидности показывают, что предприятие за 20132015 годы является неплатежеспособным.

Все коэффициенты не соответствуют нормативам. В 2013 году произошло

незначительное увеличение коэффициентов, кроме коэффициента абсолютной

ликвидности, но к концу 2015 года уровни коэффициентов снизились.

Значение коэффициента общей ликвидности составило на конец 2015 года

0,61. Это показывает, что краткосрочные обязательства на 61% превышают текущие

активы, что говорит о том, что у предприятия могут возникнуть затруднения в

случае срочного погашения краткосрочной задолженности. Для нормальной платежеспособности

предприятия коэффициент общей ликвидности должен быть не меньше 2.Чем больше

величина этого коэффициента, тем выше уверенность кредиторов, что долги будут

погашены.

Таблица 2.4

Коэффициенты ликвидности и платежеспособности

|

Коэффициенты

|

Расчет

|

Норматив

|

Фактическое

значение

|

Изменения

|

|

|

|

2013 год

|

2014 год

|

2015 год

|

Изменения 2014

года к 2013 году

|

Изменения 2015

года к 2014 году

|

|

Коэффициент

общей ликвидности

|

(А1+А2+ А3)/

(П1+П2)

|

1,0-2,0

|

0,53

|

0,75

|

0,61

|

+0,22

|

-0,14

|

|

Коэффициент

промежуточной ликвидности

|

(А1+А2)/ (П1+П2)

|

0,7-1

|

0,14

|

0,18

|

0,11

|

+0,04

|

-0,07

|

|

Коэффициент

абсолютной ликвидности

|

А1/ (П1+П2)

|

0,2-0,25

|

0,03

|

0,00

|

0,00

|

-0,03

|

|

Нормальным считается значение коэффициента, равное от 1 до 2. В нашем

случае, рассчитанный коэффициент общей ликвидности не удовлетворяет указанным

требованиям, и наметилась тенденция к его понижению, за 2015 год на 0,14, то

есть еще больше возросла вероятность того, что предприятие не сможет погасить

свои долги. За все три года значение этого коэффициента меньше 1, значит

повышение платежеспособности возможно только за счет привлечения долгосрочных

займов и собственного капитала.

Значение коэффициента промежуточной ликвидности значительно ниже

нормативного. Следовательно, предприятие не сможет быстро и вовремя погасить

свою кредиторскую задолженность, ему не хватит собственных денежных средств.

Коэффициент абсолютной ликвидности в 2013 году был 0,03, то есть

предприятие могло погасить только 3% своих краткосрочных долгов, а в 2014 и

2015 годах значения коэффициента нулевые. При таких показателях коэффициентов

предприятие не может быть платежеспособным.

Оценка финансового состояния организации будет неполной без анализа

финансовой устойчивости. Анализируя платежеспособность, сопоставляют состояние

пассивов с состоянием активов. Это, как уже отмечалось ранее, дает возможность

оценить, в какой степени организация готова к погашению своих долгов.

Такой анализ мы проведем в следующей главе.

Выводы по

главе 2

Итак, анализ финансовых показателей говорит о том, что в 2014 году произошло

снижение прибыли на 9,66%, но в 2015 году положение исправилось и происходит

увеличение на 36,64%, а в абсолютном выражении на 10 979 тыс. руб. Остаток

нераспределенной прибыли предприятия может рассматриваться как источник

пополнения оборотных средств и снижения уровня краткосрочной кредиторской

задолженности.

Анализ структуры, состава и динамики пассива позволил установить

некоторые причины финансовой неустойчивости предприятии. Недостаток оборотных

средств покрывается в основном за счет кредиторской задолженности: обязательств

перед поставщиками, по оплате труда. Собственный капитал предприятия меньше,

чем заемный и темпы его роста значительно ниже темпов роста заемного капитала.

Кредиторская задолженность выше дебиторской задолженности и темп прироста

кредиторской задолженности превышает темп прироста дебиторской задолженности.

3. Совершенствование организационно-методических подходов к управлению

финансовыми рисками организации ОАО «ИЧИ»

3.1

Многокритериальное моделирование финансовых рисков организации как инструмент

управления ими

Чтобы провести многокритериальное моделирование финансовых рисков

необходимо провести анализ предприятия в части финансовой устойчивости. Задачей

анализа финансовой устойчивости является оценка степени независимости от

заемных источников финансирования. Расчет показателей финансовой устойчивости

приведен в таблице 3.1.

Таблица 3.1

Показатели финансовой устойчивости предприятия

|

Коэффициенты

|

Расчет

|

Фактическое

значение

|

Изменения

|

|

|

2013 год

|

2014 год

|

2015 год

|

Изменения 2014

года к 2013 году

|

Изменения 2015

года к 2014 году

|

|

Коэффициент

капитализации

|

Долгосрочные обязательства

/ (Долгосрочные обязательства + Собственный капитал)

|

1,28

|

1,27

|

1,40

|

-0,01

|

-1,40

|

|

Коэффициент обеспеченности

собственными источниками финансирования

|

Собственные оборотные

средства / Оборотные активы

|

-0,90

|

-0,95

|

-0,80

|

-0,05

|

+0,15

|

|

Коэффициент

финансовой независимости

|

Капитал и резервы / Валюта

баланса

|

0,44

|

0,44

|

0,41

|

|

-0,03

|

|

Коэффициент

финансирования

|

Собственный

Заемный капитал

|

капитал

|

/

|

0,78

|

0,79

|

0,70

|

+0,01

|

-0,09

|

|

Коэффициент

финансовой устойчивости

|

(Собственный капитал +

Долгосрочные обязательства) / Валюта баланса

|

0,44

|

0,61

|

0,46

|

+0,17

|

-0,15

|

|

|

|

|

|

|

|

|

|

Как показывают данные таблицы 3.1, динамика коэффициента капитализации

свидетельствует о достаточной финансовой устойчивости, так как для этого

необходимо, чтобы этот коэффициент был меньше 1,5. Но за 2015 год значение

коэффициента повысилось до 1,4, то есть приближается к критическому. Однако

коэффициент соотношения собственных и заемных средств дает лишь общую оценку

финансовой устойчивости. Этот показатель необходимо рассматривать в увязке с

коэффициентом обеспеченности собственными средствами. Он показывает, в какой

степени материальные запасы имеют источником покрытия собственные оборотные

средства. Нижняя граница этого показателя 0,1. За все три года значения

коэффициента отрицательные, то есть предприятие зависит от заемных источников

средств при формировании своих оборотных активов.

Нормальное ограничение коэффициента финансовой независимости больше 0,4 и

меньше 0,6. К 2015 году значение коэффициента у предприятия снизилось до 0,41,

что свидетельствует о неблагоприятной финансовой ситуации, то есть

собственникам принадлежат в 2013-2014 годах всего 44%, а в 2015 году 41% в

стоимости имущества.

Этот вывод подтверждает и значение коэффициента финансирования. Оно

должно быть больше 0,7, а на предприятии к 2015 году снизилось до 0,7.

Обобщающим показателем финансовой независимости является излишек или

недостаток источников средств для формирования запасов, который определяется в

виде разницы величины источников средств и величины запасов. Показатели

определения типа финансовой устойчивости рассчитаны в таблице 3.2.

Таблица 3.2

Определение типа финансовой устойчивости предприятия

|

Показатели

|

2013год

|

2014 год

|

|

Собственные

оборотные средства - СОС

|

-125 584

|

-138 640

|

-150 303

|

|

Собственные и долгосрочные

заемные источники формирования запасов - КФ

|

-125 584

|

-48 681

|

-121 132

|

|

Общая величина основных

источников формирования запасов -ВИ

|

93 221

|

104 169

|

121 933

|

|

Общая величина

запасов - ЗП

|

90 866

|

96 707

|

134 338

|

|

Показатели

|

Излишек или

недостаток источников

|

|

2013 год

|

2014 год

|

2015 год

|

|

Ф: = СОС - ЗП

|

-216 450

|

-235 347

|

-284 641

|

|

Ф2 = КФ - ЗП

|

-216 450

|

-145 388

|

-255 470

|

|

Ф3 = ВИ - ЗП

|

2 355

|

7 462

|

-12 405

|

|

|

|

|

|

В зависимости от значений Фь, Ф2, Ф3 выделяются четыре типа финансовой

устойчивости предприятия. В данном случае эти показатели имеют отрицательные

значения, кроме показателя Ф3 за 2013 и 2014 годы. Следовательно, в 2013 и 2014

годах у предприятия было неустойчивое состояние, а в 2015 году кризисное. Это

объясняется тем, что предприятие испытывает недостаток всех видов источников, и

не способно обеспечить требования кредиторов.

Способность предприятия обеспечить неуклонный рост собственного капитала

может быть оценена системой показателей финансовых результатов, отраженных в

таблице 3.3.

Таблица 3.3

Анализ прибыли ОАО «ИЧИ»

|

Наименование

статей

|

2013 год

|

2014 год

|

2015 год

|

|

|

тыс. руб.

|

уровень в% к

выручке

|

тыс. руб.

|

уровень в% к

выручке

|

тыс. руб.

|

уровень в % к выру- чке

|

|

|

Выручка от продажи товаров,

продукции, работ, услуг (за минусом ндс, акцизов и аналогичных обязательных

платежей)

|

354 724

|

100

|

462 132

|

100

|

515 084

|

100

|

|

|

Себестоимость проданных

товаров, продукции, работ, услуг

|

251 024

|

70,77

|

335 154

|

72,52

|

393 945

|

76,48

|

|

|

Валовая прибыль

|

103 700

|

29,23

|

126 978

|

27,48

|

121 139

|

23,52

|

|

|

Коммерческие

расходы

|

26 434

|

7,45

|

33 428

|

7,23

|

38 789

|

7,53

|

|

|

Прибыль (убыток)

от продаж

|

77 266

|

21,78

|

93 550

|

20,24

|

82 350

|

15,99

|

|

|

Проценты

полученные

|

4

|

-

|

-

|

-

|

66

|

0,01

|

|

|

Проценты к

уплате

|

-

|

-

|

39 335

|

8,51

|

40 309

|

7,83

|

|

|

Прочие

операционные доходы

|

11 944

|

3,37

|

17 317

|

3,75

|

11 309

|

2,20

|

|

|

Прочие

операционные расходы

|

11 777

|

3,32

|

25 009

|

5,41

|

21 062

|

4,09

|

|

|

Прочие доходы

|

33 199

|

9,36

|

25 785

|

5,58

|

37 429

|

7,27

|

|

|

Прочие расходы

|

66 316

|

18,70

|

32 886

|

7,12

|

15 915

|

3,09

|

|

|

Прибыль (убыток)

до налогообложе-

|

44 320

|

12,49

|

39 422

|

8,53

|

53 868

|

10,46

|

|

|

Налог на прибыль

|

10 637

|

-

|

9 461

|

-

|

12 928

|

-

|

|

|

Чистая прибыль

(убыток)

|

33 683

|

9,50

|

29 961

|

6,48

|

40 940

|

7,95

|

|

|

Выручка от продажи товаров,

продукции, работ, услуг (за минусом ндс, акцизов и аналогичных обязательных

платежей)

|

+107 408

|

|

+52 952

|

|

|

Себестоимость проданных

товаров, продукции, работ, услуг

|

+84 130

|

+1,75

|

+58 791

|

+3,96

|

|

Валовая прибыль

|

+23 278

|

-1,75

|

-5 839

|

-3,96

|

|

Коммерческие

расходы

|

+6 994

|

-0,22

|

+5 361

|

+0,30

|

|

Прибыль (убыток)

от продаж

|

+16 284

|

-1,54

|

-11 200

|

-4,25

|

|

Проценты

полученные

|

-4

|

-

|

+66

|

+0,01

|

|

Проценты к

уплате

|

+39 335

|

+8,51

|

+974

|

-0,68

|

|

Прочие

операционные доходы

|

+5 373

|

+0,38

|

-6 008

|

-1,55

|

|

Прочие

операционные расходы

|

+13 232

|

+2,09

|

-3 947

|

-1,32

|

|

Прочие доходы

|

-7 414

|

-3,78

|

+11 644

|

+1,69

|

|

Прочие расходы

|

-33 430

|

-11,58

|

-13 140

|

-3,2

|

|

Прибыль (убыток) до

налогообложе- ния

|

-4 898

|

-3,96

|

+14 446

|

+1,93

|

|

Налог на прибыль

|

-1 176

|

-

|

+3 467

|

-

|

|

Чистая прибыль (убыток)

отчетного периода

|

-3 722

|

-3,02

|

+10 979

|

+1,47

|

|

|

|

|

|

|

|

|

|

|

|

|

Основными факторами, влияющими на прибыль предприятия, являются, прежде

всего, выручка от продажи продукции, товаров (работ, услуг) или доход от

основной деятельности и расходы (себестоимость и прочие).

Себестоимость в 2015 году увеличилась на 142 921 тыс. руб. по сравнению с

2013 годом, в том числе на 58 791 тыс. руб. по сравнению с 2014 годом. Уровень

себестоимости относительно выручки увеличился с 70,77% за 2013 год до 76,48% за

2015 год. Поэтому, несмотря на увеличение выручки, в общем, за три года на 160

360 тыс. руб., валовая прибыль уменьшилась в 2015 году на 5 839 тыс. руб. по

сравнению с 2014 годом. Кроме того, возросли коммерческие расходы, всего на 12

355 тыс. руб. Поэтому ввиду того, что уменьшилась валовая прибыль, и

увеличились коммерческие расходы, прибыль от продаж уменьшилась на 11 200 тыс.

руб. в 2015 году по сравнению с 2014 годом.

Существенно уменьшился уровень прочих расходов с 18,70% в 2013 году до

3,09% в 2015 году, это повлияло на увеличение прибыли от обычной деятельности.

Она увеличилась на 10 979 тыс. руб. в 2015 году по сравнению с 2014 годом.

Финансовое положение организации, ее ликвидность и платежеспособность во

многом зависят от эффективности использования ею своих средств, что отражается

в показателях деловой активности и рентабельности.

Показатели деловой активности позволяют оценить, насколько быстро

средства, вложенные в те или иные активы организации, превращаются в реальные

деньги.

В таблице 3.4 отражены коэффициенты, позволяющие определить, насколько

предприятие эффективно использует свои средства.

Данные таблицы показывают, что большинство коэффициентов имеет

положительную динамику, но есть и отрицательная. Снизилась эффективность

использования всех имеющихся ресурсов независимо от их источников.

Коэффициент оборачиваемости активов показывает, что каждая денежная единица

активов принесла в 2014 году 91 руб. реализуемой продукции, а в 2015 только 89

рублей. Наметилась отрицательная тенденция к уменьшению этого показателя.

Анализируя коэффициенты оборачиваемости кредиторской и дебиторской

задолженностей, можно отметить, что коэффициент оборачиваемости кредиторской

задолженности гораздо ниже, чем коэффициент оборачиваемости дебиторской

задолженности. Коэффициент оборачиваемости кредиторской задолженности за 2013

год был 5,45, в 2014 году увеличился до 7,93, а в 2015 уменьшился до 6,02, это

связано с увеличением краткосрочных пассивов, что уменьшает платежеспособность

фирмы. Коэффициент оборачиваемости дебиторской задолженности за 2013 год имел

значения 11,92, а в 2015 году увеличился до 15,82. Увеличение оборачиваемости

дебиторской задолженности является благоприятной тенденцией, так как при росте

реализации сокращается дебиторская задолженность.

Таблица 3.4

Показатели деловой активности предприятия

|

Коэффициенты

|

Расчет

|

Фактическое

|

Изменения

|

|

|

2013 год

|

2014 год

|

2015 год

|

Изменения 2014

года к 2013 году

|

Изменения 2015

года к 2014 году

|

|

Коэффициент

оборачиваемости активов

|

Выручка /

Средние активы

|

0,75

|

0,91

|

0,89

|

+0,16

|

-0,02

|

|

Коэффициент

оборачиваемости дебиторской задолженности

|

Выручка /

Средняя дебиторская

|

11,92

|

13,06

|

15,82

|

+1,14

|

+2,76

|

|

Коэффициент

оборачиваемости кредиторской задолженности

|

Выручка /

Средняя кредиторская

|

5,45

|

7,93

|

6,02

|

+2,48

|

-1,91

|

|

Коэффициент

оборачиваемости запасов

|

Выручка /

Средние запасы

|

2,76

|

3,47

|

2,95

|

+0,71

|

-0,52

|

|

Коэффициент

оборачиваемости основных фондов

|

Выручка /

Средние основные фонды

|

1,26

|

1,27

|

1,33

|

+0,01

|

+0,06

|

|

Коэффициент

оборачиваемости собственного капитала

|

Выручка /

Средний

|

1,71

|

2,05

|

2,17

|

+0,34

|

+0,12

|

|

Длительность операционного

цикла, в днях

|

Т + Т + Т + Т Тс 1 Тпр 1

Тг 1 Тд

|

14,68

|

16,53

|

18,77

|

+1,85

|

+2,24

|

Показатель оборачиваемости запасов изменился с 3,47 в 2014 году до 2,95 в

2015, то есть скорость оборачиваемости запасов уменьшилась. Это говорит об

отрицательной тенденции, так как процесс затоваривания, приводит к проблеме

реализации товарно-материальных ценностей в случае необходимости погасить

долги. Темп роста себестоимости реализованной продукции (связанный с

увеличением реализации) не превышает темп роста производственных запасов. В

результате увеличилась продолжительность операционного цикла, то есть время

между поступлением от поставщиков производственных запасов и приходом на

расчетный счет денег за реализованную продукцию.

Коэффициент оборачиваемости основных средств показывает, что фондоотдача

повышается, этот показатель характеризует эффективную работу предприятия.

Скорость оборачиваемости собственного капитала повысилась с 1,71 в 2013

году до 2,17 в 2015, что является благоприятной тенденцией.

Анализируя коэффициенты этой группы, приходим к выводу, что предприятие

не все свои средства использует эффективно.

На основе данных бухгалтерской отчетности рассчитаем показатели

рентабельности за период с 2013-2015 годы.

Для того чтобы оценить прибыльность деятельности предприятия рассчитаем в

таблице 3.5 коэффициенты рентабельности.

За анализируемые периоды наметилась положительная тенденция к увеличению

всех показателей рентабельности предприятия, но они продолжают оставаться на

низком уровне, так как увеличение незначительное.

Таблица 3.5

Показатели рентабельности предприятия

|

Коэффициенты

|

Расчет

|

Фактическое

|

Изменения

|

|

|

2013 год

|

2014 год

|

2015 год

|

Изменения 2014

года к 2013 году

|

Изменения 2015

года к 2014 году

|

|

Коэффициент

рентабельности всех активов

|

Чистая прибыль /

Средние активы

|

0,07

|

0,06

|

0,07

|

-0,01

|

+0,01

|

|

Коэффициент

рентабельности реализации

|

Прибыль от

продаж / Выручка

|

0,09

|

0,06

|

0,08

|

-0,03

|

+0,02

|

|

Коэффициент

|

Чистая прибыль /

|

0,16

|

0,13

|

0,17

|

-0,03

|

+0,04

|

|

рентабельности

|

Средний

|

|

|

|

|

|

|

собственного

|

собственный

|

|

|

|

|

|

|

капитала

|

капитал

|

|

|

|

|

|

Оценим эффективность финансовой стратегии предприятия. Коэффициент

рентабельности инвестированного капитала:

ROIC

2013 = 16%

ROIC

2014 = 13%

ROIC

2015 = 17%

Как видно из фактических показателей, рентабельность инвестированного

капитала имеет такую же динамику, как и темп роста продаж - в 2014г. снизился,

а в 2015г. - увеличился, что обусловлено изменением чистой прибыли предприятия.

Коэффициент устойчивого роста:

- 0,15

g 2013

= 0,07 X 2,27 X = 0,000004

33683

- 0,15

g 2014

= 0,06 X 2,27 X = 0,000004

29961

- 0,15

g 2015

= 0,07 X 2,44 X = 0,000004

40940

Итак, за весь анализируемый период коэффициент устойчивого роста был

одинаков, что свидетельствует о стабильности политики предприятия в части

финансирования деятельности предприятия, распределении прибыли, а также об

относительно стабильных показателях деятельности предприятия.

Проведем оценку стоимости предприятия.

Стоимость собственного капитала (нераспределенная прибыль): ke = НП/Е * 100,

где: НП - нераспределенная прибыль; Е - сумма собственного капитала.

ke

2013 = 33164 / 207200 * 100 = 16,01 %,ke 2014 = 29961 / 314868 * 100 =9,52 %,ke 2015 = 40940 / 266842 * 100 = 15,34 %

Стоимость заемного капитала (стоимость привлечения кредита банка и

займа):

kd =

СТк * (1 - Т) * 100,

где: СТк - ставка по банковскому кредиту (займу);

kd

2013 = 0,175 * (1 - 0,2) * 100 = 14,0 % kd 2014 = 0,21 * (1 - 0,2) * 100 = 16,8

% kd 2015 = 0,23 * (1 - 0,2) * 100 = 18,4

%

В качестве безрисковой ставки дохода в мировой практике используется

обычно ставка дохода по долгосрочным государственным долговым обязательствам

(облигациям или векселям). Считается, что государство является самым надежным

гарантом по своим обязательствам (вероятность его банкротства практически

исключается).

В качестве безрисковой ставки дохода на капитал выбрана ставка

рефинансирования Банка России, которая равна на дату оценки 14.09.2014г.

Безрисковая ставка дохода на капитал отражает гарантированный доход,

который может быть получен от инвестиций с низким уровнем риска.

Согласно международной практике, средняя надбавка для предприятий за

размер составляет до 6%10.

Надбавку на отраслевую оценку альтернативных издержек, возьмем в размере

5%, учитывая, что конкуренция достаточно высока.

Надбавку за оценку финансовых альтернативных издержек возьмем в размере 3%,

так как предприятие имеет низкие показатели ликвидности при относительной

независимости от заемного капитала.

Надбавку за риск разнообразной деятельности, возьмем в размере 3%,

учитывая то, что продукция предприятия недостаточно равномерно распространенна

на рынке.

Надбавку на оценку профессиональности менеджмента возьмем в размере 5%,

так как предполагаем, что в основном администрация предприятия состоит из

высококвалифицированных менеджеров, но в их работе существуют определенные

недоработки.

Средний темп прироста чистой прибыли, используемый в расчете, составил

10% в год (V(0,89*1,37) * 100% - 100%).

Таблица 3.6

Этапы определения ставки капитализации

|

№ п/п

|

Расчет

|

Этапы

определения ставки капитализации

|

Значение, %

|

|

1

|

|

Безрисковая ставка дохода

на капитал

|

8,25

|

|

2

|

+

|

Надбавка на оценку

альтернативных издержек за размер предприятия.

|

6

|

|

3

|

|

Другие факторы

альтернативных издержек:

|

|

|

+

|

Оценка

отраслевых альтернативных издержек.

|

5

|

|

+

|

Оценка

финансовых альтернативных издержек

|

3

|

|

+

|

Разнообразность

деятельности

|

3

|

|

+

|

Компетенция

менеджмента

|

5

|

|

=

|

Ставка дисконтирования для

чистой прибыли

|

30,25

|

|

4

|

-

|

Средний темп прироста

чистой прибыли

|

10

|

|

=

|

Коэффициент капитализации

чистой прибыли в среднем за год

|

20,25

|

Кумулятивная модели определения ставки приведенной стоимости к настоящему

времени с учетом произведенных корректировок этой ставки.

Определение предварительной величины стоимости. Для расчета

предварительной величины стоимости предприятия мы рассчитали необходимые

показатели:

Чистая прибыль (прибыль после налогообложения) равна 134563 тыс. руб.

Ставка капитализации прибыли, рассчитанная через ставку приведенной стоимости к

концу расчетного периода кумулятивным методом, равна средневзвешенной за

период:

Ставка капитализации прибыли

Коэффициент капитализации прибыли в среднем за год Число периодов

,25% / 3 = 6,75%.

Определяем предварительную величину стоимости предприятия по формуле:

Стоимость 2013 = 33164 / 0,0675 = 491319 тыс. руб.

Стоимость 2014 = 29961 / 0,0675 = 443867 тыс. руб.

Стоимость 2015 = 40940 / 0,0675 = 606519 тыс. руб.

Итак, динамика стоимости предприятия также зависит от чистой прибыли

предприятия, поскольку в 2014г., когда чистая прибыль снизилась, стоимость

предприятия также снизилась, а в 2015г., когда прибыль увеличилась - стоимость

также увеличилась.

Таблица 3.7

Характеристика финансовой стратегии

|

Период

|

Ситуация

|

|

2013-2015

|

РЭ < ФЭ<

СЭ

|

Предприятия характеризуется стратегией долгосрочного устойчивого

финансового роста. Организация активно занята стратегическим инвестированием

своих активов, поддержанием финансовой эффективности на стабильном уровне.

Анализ финансово-хозяйственной деятельности «ИЧИ» показал, что финансовое

положение предприятия оценивается как кризисное, то есть материальные оборотные

средства превышают величину источников их формирования, то есть общую стоимость

собственных средств в обороте, долгосрочных и краткосрочных займов и кредитов.

Большой удельный вес в структуре имущества предприятия занимают

внеоборотные активы, что отрицательно сказывается на финансовом положении предприятия.

Доля текущих активов низкая, особенно наиболее ликвидных активов предприятия -

денежных средств.

Собственный капитал предприятия меньше, чем заемный и темпы его роста

значительно ниже темпов роста заемного капитала. Кредиторская задолженность выше

дебиторской задолженности.

Кроме того, по данным аналитического баланса предприятие не

платежеспособно и в ближайший к рассматриваемому моменту промежуток времени

предприятию не удастся поправить свою платежеспособность. У предприятия

отсутствуют собственные оборотные средства.

У «ИЧИ» крайне низкие коэффициенты ликвидности, а коэффициент абсолютной

ликвидности вообще равен нулю. Текущие пассивы предприятия не покрываются за

счет текущих активов, это так же свидетельствует о недостатке собственных оборотных

средств.

Коэффициенты деловой активности показывают, что снизилась эффективность

всех имеющихся ресурсов на предприятии, независимо от их источников.

Показатели рентабельности предприятия находятся так же на низком уровне,

что свидетельствует о недостаточно эффективном использовании предприятием

авансированных средств.

Значение коэффициента финансовой независимости снизилось до 0,41, что

неблагоприятно сказывается на финансовой ситуации.

Собственникам принадлежат всего 41% в стоимости имущества. Таким образом,

финансовый анализ показал, что предприятие не платежеспособно, испытывает

недостаток собственного капитала и сильно зависит от заемных источников