Анализ использования пластиковых карт ПАО 'Сбербанк'

Введение

За последнее время использования персональных пластиковых карт во всем

мире достиг весьма внушительных размеров. Причиной тому является общемировая

тенденция в развитии безналичных расчетов. Пластиковые карты создают

возможность организации функционирования единой универсальной расчетной сети,

которая позволит обеспечивать обслуживание массовых ежедневных платежей

населения страны и приведет к значительному сокращению доли наличных операций и

качественному изменению структуры финансовых потоков в России. К сожалению,

пока доля безналичных платежей в общем обороте несущественна, однако

безналичный оборот по картам увеличивается, что является отражением

стабильности и сбалансированного роста “карточного” рынка в целом.

Актуальность выбранной для исследования темы заключается в перспективах

развития и дальнейшего увеличения доли безналичных расчетов в общей массе

финансовых операций. Банковские карты позволят сократить объем

налично-денежного обращения, снизить расходы, связанные с осуществлением кассовых

операций, хранением и транспортировкой наличных денежных средств и существенно

ускорить безналичные расчеты.

Цель работы - изучение основ организации и практической реализации

операций коммерческих банков с пластиковыми картами.

Для достижения поставленной цели необходимо решить ряд конкретных задач:

ознакомиться с механизмом обращения пластиковых карт;

рассмотреть современные особенности и тенденции развития банковских карт;

провести краткий анализ деятельности с пластиковыми картами.

Предметом исследования является деятельность банка с операциями по

пластиковым картам, применение и внедрение новых видов банковских услуг.

. Организация банковских операций с использованием пластиковых карт

1.1 Понятие и виды и классификация пластиковых карт

Обслуживание налично-безналичного оборота денежной

системы любой страны обходиться достаточно большими затратами (например, в

России около 20 % стоимости каждого рубля уходит на поддержание его же

собственного обращения). Безналичное обращение, безусловно, доминирует,

обуславливая все большую дематериализацию денежного обращения. Безналичный

платежный оборот в России составляет более 60 %. Причинами этого являются:

сокращение издержек обращения; ускорение денежного оборота; удобство

безналичных расчетов. Однако в некоторых сферах экономической жизни не все виды

безналичных расчетов универсальны и требуют времени на подготовку документов и

другие услуги.

В таких условиях все большее предпочтение отдается

сравнительно новой форме безналичного расчета - расчетов по пластиковым картам

и электронным расчетам, что позволяет снизить затраты на подготовку и доставку

документов, информации о клиенте, ускорить время прохождения платежей.

Пластиковая карта - это персонифицированный платежный

инструмент, предоставляющий владельцу возможность безналичной оплаты товаров и

услуг, а также получения наличных средств в отделениях (филиалах) банков и

банковских автоматах (банкоматах) [2]. Принимающие карточку предприятия и

отделения банков образуют сеть точек обслуживания карточки (или приемную сеть).

Пластиковая карточка представляет собой пластину

стандартных размеров (85.6 мм 53.9 мм 0.76 мм), изготовленную из специальной,

устойчивой к механическим и термическим воздействиям, пластмассы. Для

обеспечения идентификации владельца используются:

логотипы банка-эмитента и платежной системы,

обслуживающей карточку;

имя держателя карточки, номер его счета;

срок действия карточки;

может присутствовать фотография держателя и его

подпись и прочие данные.

Графические данные обеспечивают возможность визуальной

идентификации карточки. В пластиковых картах со штрих - кодом в качестве

идентифицирующего элемента используется штриховой код, аналогичный коду,

применяемому для маркировки товаров. Карточки со штрих - кодом весьма дешевы и,

по сравнению с другими типами карт, относительно просты в изготовлении.

Последняя особенность обуславливает их слабую защищенность от подделки и

делает, поэтому малопригодными для использования в платежных системах.

Карточки с магнитной полосой являются на сегодняшний

день наиболее распространенными - в обращении находится свыше двух миллиардов

карт подобного типа.

Основными видами пластиковых карт являются:

) Кредитные и дебетовые. Кредитные карточки

выпускаются для платежеспособных потребителей, позволяющие им иметь автоматически

возобновляемый кредит без специального обеспечения для покупок. К потенциальным

владельцам предъявляются достаточно жесткие требования в отношении их

кредитоспособности. Дебетовая карточка наиболее распространена и является для

ее владельца удобным средством проведения платежных операций путем прямого

уменьшения размеров его финансовых активов;

) Индивидуальные и корпоративные карточки.

Индивидуальные выдаются отдельным клиентам банка и могут быть стандартными или

золотыми (предназначаются для лиц с высокой кредитоспособностью и

предусматривают множество льгот для пользователей). Корпоративная карточка

выдается организации (фирме), которая на основе этой карточки может выдать

индивидуальные карточки избранным лицам, которым открываются персональные счета,

привязанные к корпоративному карточному счету. Ответственность перед банком по

корпоративному счету несет организация, а не индивидуальные владельцы карточек.

) Пластиковые карты с магнитной полосой или со

встроенной микросхемой. Карточки с магнитной полосой имеют на обороте магнитную

полосу, где записаны данные необходимые для идентификации личности владельца

карточки при ее использовании в банковских автоматах и электронных терминалах

торговых учреждений. Карточка с микросхемой была изобретена во Франции в 1974

г. и получило большое распространение в этой стране и за рубежом. Встроенная в

карточку микросхема (чип) - является хранителем информации, которая

записывается заранее, а затем может обновляться в момент совершения сделки. Это

расширяет функциональные возможности карточки, повышает ее надежность, но имеют

более высокую стоимость;

) Пластиковые карты, основанные на разных механизмах

хранения данных. Такие карточки (оптические, индукционные и пр.) используются в

медицинских системах, системах безопасности и других сферах.

) Обычные пластиковые карты, серебряные и золотые.

Обычная карточка предназначена для рядового клиента. Серебряная карточка или

бизнес-карта предназначена для клиентов, уполномоченных расходовать средства в

увеличенных пределах. Золотая карточка предназначена для наиболее состоятельных

и богатых клиентов. Клиенты, обладающие значительным состояниями или доходами,

могут получать золотые кредитные карточки, выдаваемые лицам, внесшим

определенный гарантийный взнос. Золотые карточки обеспечивают дополнительные

виды услуг, например, бесплатное страхование клиента от несчастного случая,

безлимитное кредитование при покупках, упрощенную систему оплаты услуг гостиниц

и т.д.

1.2 Основные виды банковских операций с использованием пластиковых карт

Особенностью продаж и выдач наличных по картам является то, что при этих

операциях, осуществляемых магазинами и банками, товары и наличные деньги

предоставляются клиентам сразу, а средства в их возмещение поступают на счета

обслуживающих предприятий чаще всего через некоторое время (как правило, 2-3

дня). Гарантом выполнения платежных обязательств, возникающих в процессе

обслуживания пластиковых карт, является выпустивший их банк-эмитент.

Поэтому карты на протяжении всего срока действия остаются собственностью

банка, а клиенты - держатели карт получают их лишь в пользование. Характер

гарантий банка-эмитента зависит от платежных полномочий, предоставляемых

клиенту и фиксируемых классом карты.

При выдаче карты клиенту осуществляется ее персонализация: на нее

заносятся данные, позволяющие идентифицировать карту и ее держателя, а также

осуществить проверку платежеспособности карты при приеме ее к оплате или выдаче

наличных денег. Процесс утверждения продажи или выдачи наличных по карте

называется авторизацией.

Авторизация - разрешение, предоставляемое эмитентом для проведения

операции с использованием банковской карты и порождающее его обязательство по

исполнению документов, составленных с использованием банковской карты [2]. Для

ее проведения делается запрос платежной системе о подтверждении полномочий

предъявителя карты и его финансовых возможностей. Технология авторизации

зависит от схемы платежной системы, типа карты и технической оснащенности точки

обслуживания. Традиционно авторизация проводится «вручную»: продавец или кассир

передает запрос по телефону оператору (голосовая авторизация) или

автоматически: карта помещается в POS-терминал или торговый терминал (POS --

point of sale), данные считываются с карты, кассир вводит сумму платежа, а

держатель карты со специальной клавиатуры - секретный ПИН-код (ПИН -

персональный идентификационный номер).

Авторизация может быть в двух режимах: он-лайн и офф-лайн.

Режим он-лайн - это режим, при котором осуществляется связь с базой

данных платежной системы. Осуществление дополнительного обмена данными с самой

картой называется режимом офф-лайн. В случае выдачи наличных денег процедура

носит аналогичный характер с той лишь особенностью, что деньги в автоматическом

режиме выдаются специальным устройством - банкоматом, который и проводит

авторизацию [9, с. 492-498].

Механизм функционирования системы электронных расчетов основан на

применении пластиковых карт и включает в себя операции, осуществляемые при

помощи банкоматов, электронные системы расчетов населения в торговых организациях,

системы банковского обслуживания клиентов на дому и на рабочем месте [23, с.

105].

Банковская карта позволяет производить два основных вида операций:

получение наличных денег и безналичную оплату услуг.

За операции с банковскими картами по переводу, снятию наличных денежных

средств в банкоматах и пунктах выдачи наличных собственных и иных банков и

безналичным оплатам за товары и услуги банками взимается комиссии. Это

обусловлено тем, что обслуживание операции с наличностью обходится банку дороже,

поэтому плата, которую он за них взимает с клиента, выше. Причем в кредитных

платежных схемах комиссия и процент суммы выданных наличных относятся на счет

держателя сразу в отличие от «магазинных» операций, для которых существует

беспроцентный период. За оплату картой товаров и услуг западные банки чаще

всего комиссию не взимают.

В России некоторыми банками плата за эти операции взимается, но она ниже,

чем по операциям получения наличных денег.

В большинстве платежных систем с картами допускаются операции, которые

проходят в валюте, отличающейся от валюты карточного счета, т.е. операции с

конвертацией. В российских системах этот курс или, другими словами, размер

платы за конвертацию устанавливается расчетным банком системы или

банком-эмитентом. В любом случае клиент, пользующийся рублевой картой для

оплаты своей покупки в долларах, должен заранее знать, насколько дороже суммы,

подписанной им на слипе, она ему обойдется.

Обычно и российские, и зарубежные банки взимают определенный процент за

каждую транзакцию, совершаемую по карте. Но, борясь за клиента, банки снижают

взимаемые комиссии, и клиент получает возможность выбрать карту такого банка,

чьи финансовые условия предпочтительнее.

Преимущества пластиковых карт представлены на (рис. 1.1).

Рисунок 1.1 Основные преимущества банковских пластиковых карт

К основным преимуществам пластиковых карт относятся:

) надежность. Потеря банковской карточки не означает, что денежные

средства пропали. Карточку могут украсть, вы можете ее потерять, она может

сгореть при пожаре, но Ваши деньги все равно будут благополучно храниться на

банковском счете. Если даже кто-либо и завладеет вашей карточкой, он не сможет

воспользоваться Вашими денежными средствами вследствие надежной защиты;

) удобство. У держателя карточки так же исчезают проблемы, связанные со

сдачей при расчете за товары, услуги или работы. вам не смогут всучить

фальшивые купюры, обсчитать и недодать сдачу, а ваш кошелек не будет распухать

от банкнот маленького достоинства, к тому же не всегда стерильных;

) простота. При выезде за границу у держателя банковской карточки

возникает гораздо меньше проблем, чем при вывозе наличных денег. Карточка

является ключом доступа к денежным средствам на банковском счете, а значит, ее

не надо ее декларировать. Так же отпадает необходимость обмена валюты на

местную, так как при оплате товаров и услуг конвертация осуществляется

автоматически;

) экономия. При совершении валютно-обменных операций за пределами России

снижаются связанные с этим расходы, так как конвертация осуществляется по более

выгодному курсу, чем в обменных пунктах;

) доход. В отличие от наличных денег, которые представляют собой мёртвый

груз, средства, размещённые на счёте в банке, которым пользуется держатель при

проведении операций с использованием карточки, приносят дополнительный доход в

виде процентов на остаток средств;

) контроль. Имея карточку, весьма удобно контролировать семейный бюджет и

вести домашнюю бухгалтерию. Держателю карточки не надо ломать голову,

вспоминая, сколько и на что он потратил, так как всегда можно получить выписку

со счета.

Для организаций особенно интересна возможность использования пластиковых

карт в качестве "зарплатных". При заключении договора с Банком

сотрудники организации получают пластиковые карты, на которые начисляется

зарплата (перевод зарплаты на карты сотрудников осуществляется в течение одного

дня). Преимущества использования пластиковых карт в качестве зарплатных

очевидны:

экономия на комиссии за снятие наличных денег с расчетного счета для

выдачи зарплаты;

экономия затрат на инкассацию;

экономия времени, теряемого сотрудниками при получении зарплаты в кассе;

повышение безопасности организации (отсутствие операций с крупными

суммами наличных средств);

возможность (по необходимости) получения сотрудниками Вашей организации

наличных в любом банке, обслуживающем карты этой системы.

Индивидуальные и корпоративные пластиковые карты предоставляют

пользователю ряд дополнительных возможностей:

одновременно с пластиковой картой может быть выдана телефонная карта,

"привязанная" к счету пластиковой карты. Согласно подписанному

соглашению об оплате Ваших междугородних и международных телефонных разговоров

со счета платежной карты, с него списываются суммы за состоявшиеся разговоры.

При этом не надо оплачивать счета (оплата производится автоматически); тарифы

оператора ниже тарифов ТС и существенно ниже тарифов сотовых компаний; наличие

полной статистики по состоявшимся звонкам на web-сайте компании; возможность

роуминга по России и миру;

помимо телефонной карты, вместе с пластиковой картой Вы можете получить

страховку и дисконтную карту, дающую право на скидки;

полная и точная информация обо всех совершенных с использованием карты

операциях (перечисление точек списания, дат и сумм операций) отражена в выписке

по карточному счету. Наличие выписки позволяет точно проконтролировать расход

средств, что выгодно отличает расчеты пластиковыми картами от операций с

наличными средствами.

Таким образом, практически неограниченные возможности современных

платежных систем открываются при использовании пластиковых банковских карт,

объединяющих в себе преимущества банковского счета и наличных денег.

Операции с пластиковыми картами открыли новые перспективы финансового

обслуживания клиентов и соответственно расширили возможности получения

банковской прибыли.

С позиции банка-эмитента наиболее серьезными являются вопросы

рентабельности выполняемых услуг. Так, для большинства операций, выполняемых с

помощью карт, требуется несколько лет, чтобы стать прибыльными. Несмотря на

трудности в определении суммы доходов от использования пластиковых карт (так

как эта сфера деятельности банка тесно связана с комплексными услугами), было

определено, что средняя прибыль в сумме вложенного капитала составляет 29,9%.

Доходы карточной программы банка-эмитента складываются из взимаемых с

клиентов:

ежегодной ставки за выпуск карты и обслуживание счета (сервисная ставка);

комиссии за операции выдачи наличных денег;

комиссии за операции безналичной оплаты в коммерческой сети.

Введение карт позволило банкам преодолеть пространственные ограничения по

привлечению и обслуживанию клиентов. Ранее ключевым фактором было

местонахождение банка, наличие у него разветвленной сети отделений, что требует

крупных капитальных вложений.

Карта позволила клиенту совершать операции вдали от банка, рассчитываться

за товары, получать деньги в системе автоматов. Клиент географически не

привязан к банку, что расширяет круг пользователей его услугами. Расширение

клиентуры позволило банкам более интенсивно предлагать дополнительные продукты

и услуги. Такая «перекрестная» продажа (cross-selling) - широко

распространенный прием в практике банков.

Интерес государства во внедрении расчетов по пластиковым картам очевиден,

поскольку:

) снижаются колоссальные затраты на инкассацию денежных средств, эмиссию

и регенерацию банкнот и монет;

) упрощаются учет движения денег и взимание налогов;

) технология расчетов без участия наличных денег помогает снизить

криминогенность обстановки для предприятий и лиц, работающих с наличностью.

Российской спецификой можно считать высокую степень недоверия участников

расчетов (банками, их клиентами, торговыми предприятиями, центрами авторизации)

и к кредитовым, и дебетовым пластиковым картам. Несмотря на это, специалисты

российских банков предлагают клиентам различные виды карт и при необходимости

схемы расчетов, ориентированные на определенные сегменты клиентуры.

Так, российскими банками предлагаются дебетовые пластиковые карты -

корпоративные и индивидуальные. Индивидуальные банковские пластиковые карты

предлагаются частным лицам в качестве средства платежа и средства накопления.

Корпоративные карты предлагаются исключительно юридическим лицам для

оперативных расчетов с целью сокращения затрат и усиления контроля за

расходованием денежных средств. В узком смысле корпоративные карты - это

инструмент для оперативных нужд предприятия. В широком смысле наличие

корпоративной пластиковой карты предполагает открытие корпоративного счета

клиента, к которому прикрепляются одна или более пластиковых карт для расчетов

командировочных расходов и иных неотложных нужд. Порядок открытия

корпоративного счета идентичен открытию расчетного счета предприятия, по сути

это второй расчетный счет для расчетов по пластиковым картам. Корпоративные

карты компании связаны с одним ее счетом. Карты могут иметь разделенный и

неразделенный лимиты.

В первом случае каждому из держателей корпоративных карт устанавливается

индивидуальный лимит. Второй вариант больше подходит небольшим компаниям и не

предполагает разграничение лимита.

Корпоративные карты позволяют компании детально отслеживать служебные

расходы сотрудников.

Российские банки предлагают своим корпоративным клиентам пластиковые

карты с целью проведения безналичных расчетов и получения наличных средств с

использованием как собственных пластиковых банковских карт, так и пластиковых

карт других эмитентов, в том числе международных и российских платежных систем.

Для улучшения обслуживания большинство банков предлагают дополнительные

услуги владельцам корпоративных и личных карт.

Например:

устанавливают банкоматы на территории предприятий;

бесплатно обслуживают карты;

ежемесячно начисляют проценты на остатки по карточному счету с

последующей капитализацией (представляется некоторыми банками);

предоставляют возможность получения наличных средств в банкоматах и

пунктах выдачи наличных, расположенных в других городах, без взимания комиссии.

Однако наряду с дополнительными услугами предлагаются различные варианты

схем расчетов для привлечения корпоративных или индивидуальных клиентов.

К элементам платежных схем, наиболее распространенных в России, можно

отнести:

ежегодную сервисную ставку;

комиссии за операции с банковскими картами;

по переводу;

снятию наличных денежных средств в банкоматах и пунктах выдачи наличных

собственных и иных банков;

безналичным оплатам за товары и услуги;

размер страхового депозита или неснижаемого остатка;

штрафы и всевозможные санкции.

Ежегодная сервисная ставка - фиксированная сумма - взимается один раз в

год «за выпуск карты и обслуживание счета». Возможны варианты даты взимания

этой ставки: 1 января или при перевыпуске новой карты. Последний вариант

удобней для российских банков, поскольку сложилась традиция выпускать карту

сроком на один год. На Западе срок действия карты часто бывает 2 года и даже

больше. В последнее время банки разбивают эту ставку на две отдельные:

собственно ежегодную и дополнительную при выпуске первой карты.

.3 Организация выпуска пластиковых карт в коммерческом банке

Карточная программа, реализуемая банком, может быть разных ступеней

сложности и масштабности.

Нижняя ступень. Обслуживание карточек других банков и платежных систем.

Банк в своих отделениях и пунктах обмена валют выдает наличные деньги

держателям карточек, выпущенных другими банками или платежными системами. Эта

форма работы не требует практически никаких капиталовложений и участия

специалистов карточного бизнеса.

Распространение карточек других банков. Эта ступень необходимо отличать

от более высокой - эмитирования карточек платежных систем. Банк,

распространяющий карточки, заключает с эмитентом агентское соглашение, в

соответствии с которым выдает своим клиентам эмитированные "чужие"

карточки, ведет все расчеты с клиентами и получает за это некоторые доходы от

эмитента. Эта ступень работы также не требует специальных капиталовложений.

Расходы у банка появляются только в связи с появлением клиента, за счет

которого они сразу же и компенсируются. Фактически все предварительные расходы

несет в этом случае эмитент. Эта ступень наиболее целесообразна для небольших и

средних банков, которым трудно быстро набрать несколько тысяч держателей

карточек, за счет обслуживания которых банк только и может окупить в разумные

сроки полномасштабную карточную программу более высокого уровня. На этой

ступени также работает значительное количество банков, распространяющих

международные карточки российских и зарубежных эмитентов.

Эмитирование карточек платежных систем. Обычно в этом случае

подразумеваются международные карточки "Виза",

"Еврокард/МастерКард". Однако в России сейчас уже сложились национальные

платежные системы, участие в которых обходится банку-эмитенту на порядок

дешевле, чем в международных. Работа на этой ступени требует

высококвалифицированных специалистов не только при реализации, но уже при

планировании программы.

Полное членство в платежной системе. Под этим подразумевается не только

выпуск карточек какой-нибудь платежной системы, но и работы по развитию и

поддержанию коммерческой сети этой системы, то есть подписание договоров с

магазинами, ресторанами и другими коммерческими точками, которые принимают

карточку в качестве платежного средства. Эта ступень требует не только

специалистов по карточкам в целом, но предполагает уже специализацию внутри

подразделения, занимающегося карточками. Само собой разумеется, что работа на этой

ступени предполагает еще больших первоначальных затрат, и еще больше зависит от

организации бизнеса. Если говорить о российских платежных системах, то

первоначальные вложения составляют несколько десятков тысяч долларов и

потребуется не менее 1,5-2 лет работы по собственной программе. Для

международных платежных систем - это несколько сотен тысяч долларов, и, самое

меньшее - 2-3 года самостоятельной и эффективной работы.

Работа в первом уровне платежной системы. Такая карточная программа

подразумевает, что банк не только сам уверенно реализует полномасштабную

карточную программу, но обслуживает банки второго уровня, то есть дает

авторизацию, принимает и обрабатывает информацию о прошедших у них карточных

операциях и производит от их имени расчеты с платежной системой. На 15-20

успешно работающих по карточкам банков примерно только один-два смогут

справится с такими задачами.

Создание своей платежной системы. Это высший уровень работы с карточками.

Самостоятельные карточные платежные системы пытаются организовать Сбербанк,

Промстройбанк с Агропромбанком. Едва ли одному коммерческому банку, даже очень

крупному, удастся повторить что-либо подобное. Однако еще возможны и вполне

реальны создание и выпуск "своих" карточек, не претендующих на

масштабность крупной платежной системы.

В целом, работа по обслуживанию и распространению "чужих"

карточек не требует высококлассных специалистов, и ею могут заниматься любые

банки, имеющие на то желание. Работа же на более высоких ступенях вполне под

силу среднему "крепкому" банку, если он найдет и подготовит

профессионалов.

Доходы от эмитирования карточек складываются из взимаемых с клиента:

ежегодной ставки за выпуск карточки и обслуживание счета (сервисная

ставка);

комиссии за операции выдачи наличных денег;

комиссии за операции безналичной оплаты в коммерческой сети;

комиссии за конвертацию, если ее будет осуществлять ваш банк, для

мультивалютных (российских) карточек.

Расходы по организации и реализации карточной программы складываются из

следующих крупных блоков.

вступительный взнос в платежную систему, консультации по организации и

разработке бизнес-плана, обучение сотрудников;

приобретение пластиковых карточек и оборудования;

приобретение или оплата создания компьютерной программы ведения карточных

счетов, обучение работе с ней;

оплата расходов, связанных с обработкой операций (процессингом);

расходы на рекламу, информирование клиентов, бланки слипов и т.п.

зарплата сотрудников отдела банковских карточек.

Выбор и приобретение оборудования является одним из самых сложных вопросов.

Во-первых, оборудование является наиболее дорогостоящим элементом карточного

бизнеса. Во-вторых, набор и количество техники определяется целями и степенью

масштабности карточной программы.

Производственная цепочка в карточном бизнесе складывается из следующих

звеньев.

а) Изготовление пластиковых карточек установленного в данной платежной

системе формата с логотипом вашего банка.

б) Персонализация карточки, то есть тиснение номера, фамилии и номера

клиента, кодировки магнитной полосы и/или электронного чипа.

в) открытие и ведение карточных счетов клиентов.

г) Обработка операций по карточкам.

д) Проведение расчетов по операциям.

Каждое звено в производственной цепочке работы с карточками требует

своего оборудования.

Успех банка в области банковских карточек основывается на:

работе с клиентами;

компьютеризации;

бухгалтерии (организации расчетов).

Без какой-либо из этих составляющих система просто не будет работать, а

слабость хотя бы одной из них непременно приведет к сбою всей системы. Это

означает, что для организации работы с банковскими карточками нужно иметь, по

меньшей мере, трех высококлассных специалистов. Каждое из этих направлений

может вести профессионал в своей области, не имеющий прежде опыта работы с

банковскими карточками. Но тогда их работу непременно должен координировать

руководитель, являющийся хорошим специалистом именно в области карточного

бизнеса, или высококвалифицированный консультант которому банк доверяет.

.4

Нормативно-правовое регулирование( не полостью название написано)

При разработке данных Правил кредитным организациям

помимо Положения № 266-П следует также руководствоваться:

) Положением Банка России от 05.12.2002 № 205-П «О

Правилах ведения бухгалтерского учета в кредитных организациях, расположенных

на территории Российской Федерации» (в части бухгалтерского учета операций,

совершенных с использованием платежных карт);

) Положением Банка России от 09.10.2002 № 199-П «О

порядке ведения кассовых операций в кредитных организациях на территории

Российской Федерации» в части оформления операций с использованием платежных

карт по выдаче/приему наличных денежных средств в кредитной организации и ее

внутренних структурных подразделениях;

) Инструкцией Банка России от 28.04.2004 № 11 3-И «О

порядке открытия, закрытия, организации работы обменных пунктов и порядке

осуществления уполномоченными банками отдельных видов банковских операций и

иных сделок с наличной иностранной валютой и валютой Российской Федерации,

чеками (в том числе дорожными чеками), номинальная стоимость которых указана в

иностранной валюте, с участием физических лиц» (в части совершения в обменных

пунктах операций с использованием банковских карт);

) Инструкцией Банка России от 07.06.2004 № 116-И «О

видах специальных счетов резидентов и нерезидентов» (в части открытия

банковских и специальных счетов резидентам (юридическим лицам) и нерезидентам

(физическим и юридическим лицам) для совершения валютных операций с

использованием банковских карт));

) Положением Банка России от 26.03.2004 № 254-П «О

порядке формирования кредитными организациями резервов на возможные потери по

ссудам, по ссудной и приравненной к ней задолженности» в части установления

кредитными организациями порядка формирования резервов на возможные потери по

кредитам, предоставляемым по операциям с банковскими картами;

) Положением Банка России от 27.07.2001 № 144-П «О

внесении изменений и дополнений в Положение Банка России «О порядке

предоставления (размещения) кредитными организациями денежных средств и их

возврата (погашения)» от 31.08.98 № 54-П» в части, не противоречащей Положению

№ 266-П, по вопросам предоставления кредитов по операциям с банковскими

картами;

) Положением Банка России от 26.06.98 № 39-П «О

порядке начисления процентов по операциям, связанным с привлечением и

размещением денежных средств банками, и отражения указанных операций по счетам

бухгалтерского учета» в части, не противоречащей Положению № 266-П, по вопросам

начисления процентов на денежные средства, привлеченные (предоставленные в виде

кредитов) в рамках договоров на выпуск банковских карт;

) Положением Банка России от 16.12.2003 № 242-П «Об

организации внутреннего контроля в кредитных организациях и банковских группах»

в части отдельных рекомендаций по разработке подходов, связанных с управлением

рисками по операциям с банковскими картами;

) Положением Банка России от 19.08.2004 № 262-П «Об

идентификации кредитными организациями клиентов и выгодоприобретателей в целях

противодействия легализации (отмыванию) доходов, полученных преступным путем, и

финансированию терроризма» в части идентификации держателей карт в соответствии

с пунктом 1 статьи 7 Федерального закона «О противодействии легализации

(отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Следует отметить, что приведенный перечень документов

не является исчерпывающим. При разработке Правил необходимо также знать нормы

действующего гражданского законодательства - вопросы заключения договоров,

соответствия схем реализации кредитной организацией тех или иных карточных

проектов нормам законодательства, поскольку они напрямую связаны с

возникновением такого риска, как правовой, последствием чего может быть

судебное разбирательство в отношении банка в связи с нарушением им

законодательства при реализации данных проектов.

Подводя итоги главы можно сделать следующие выводы.

Банковские пластиковые карты являются вершиной эволюции денег и очень удобным

средством платежа. Наибольшее количество эмитированных карт в России, как и

объем операций с их использованием, приходится на международные платежные системы

Visa и MasteгCard, в то время как национальные платежные системы еще только

развиваются. Вывод нужно дописать, слишком мало!

2. Общая характеристика деятельности и анализ основных

финансово-экономических показателей ПАО "Сбербанк"

ПАО «Сбербанк России» является крупнейшей кредитной организацией в

банковском секторе России. Основанный еще в 1841 году, в настоящее время на

долю лидера российского банковского рынка по общему объему активов приходится

около 28,7% совокупных банковских активов (по состоянию на 1 января 2016 года).

Сбербанк является основным кредитором российской экономики и занимает

крупнейшую долю на рынке вкладов. На его долю приходится 46% вкладов населения,

38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам [15].

Северо-Западный банк ПАО Сбербанк работает на территории 7 субъектов РФ -

Санкт-Петербурга, Ленинградской, Калининградской, Мурманской, Псковской,

Новгородской областей, а также Республики Карелия. В настоящее время

Северо-Западный банк Сбербанка России располагает самой развитой сетью в

регионе - более 1 тыс. офисов по обслуживанию клиентов. Сбербанк имеет около 14

территориальных банков и более 16 тысяч отделений по всей стране, в 83

субъектах Российской Федерации.

Спектр услуг Сбербанка для розничных клиентов максимально широк: от

традиционных депозитов и различных видов кредитования до банковских карт,

денежных переводов, банковского страхования и брокерских услуг. Стремясь

сделать обслуживание своих клиентов более удобным, современным и технологичным,

Сбербанк с каждым годом все более совершенствует возможности дистанционного

управления счетами клиентов. В банке создана система удаленных каналов

обслуживания, в которую входят:

· онлайн-банкинг «Сбербанк Онлайн» (более 13 млн активных

пользователей);

· мобильные приложения «Сбербанк Онлайн» для смартфонов (более

1 млн активных пользователей);

· SMS-сервис «Мобильный банк» (более 17 млн активных

пользователей);

· одна из крупнейших в мире сетей банкоматов и терминалов

самообслуживания (более 86 тыс. устройств).

Сбербанк является крупнейшим эмитентом дебетовых и кредитных карт.

Совместный банк, созданный Сбербанком и BNP Paribas, занимается

POS-кредитованием под брендом Cetelem, используя концепцию «ответственного

кредитования».

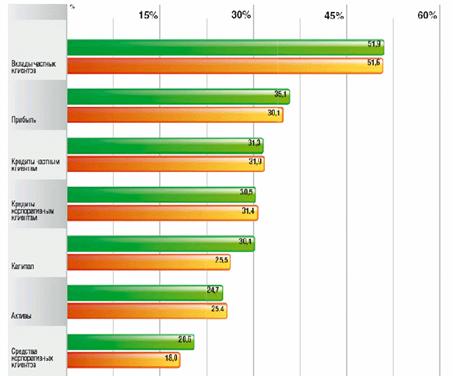

Рис. 1.1 Доля Сбербанка на основных сегментах российского финансового

рынка (2014 и 2015 гг.) [14]

Среди клиентов Сбербанка - более 1 млн. предприятий (из 4,5 млн.

зарегистрированных юридических лиц в России). Банк обслуживает все группы

корпоративных клиентов, причем на долю малых и средних компаний приходится

более 35% корпоративного кредитного портфеля банка. Оставшаяся часть - это

кредитование крупных и крупнейших корпоративных клиентов.

Сбербанк обладает профессиональной командой, в которую входят более 260

тыс. квалифицированных сотрудников, работающих над превращением банка в лучшую

сервисную компанию с продуктами и услугами мирового уровня.

Сбербанк, являясь одним из крупнейших мировых финансовых институтов,

существенно расширил свое международное присутствие. Помимо стран СНГ

(Казахстан, Украина и Беларусь), Сбербанк представлен в девяти странах

Центральной и Восточной Европы (Sberbank Europe AG, бывший Volksbank

International) и в Турции (DenizBank).

В июле 2014 года Сбербанк занял первое место среди банков Центральной и

Восточной Европы, а также 33-е место в общем зачете в ежегодном рейтинге «ТОП

1000 банков» мира, опубликованных журналом The Banker [15]. Кроме того,

Sberbank online был признан лучшим розничным онлайн банкингом в странах

Центральной и Восточной Европе по мнению журнала Global Finance, а также

признан лучшим банком в России по итогам исследования, проведенного этим

журналом в 2015 году.

Основным акционером и учредителем Сбербанка России является Центральный

банк Российской Федерации, который владеет 50% уставного капитала плюс одна

голосующая акция. Другими акционерами Банка являются международные и российские

инвесторы. Обыкновенные и привилегированные акции банка котируются на

российских биржевых площадках с 1996 года. Американские депозитарные расписки

(АДР) котируются на Лондонской фондовой бирже, допущены к торгам на

Франкфуртской фондовой бирже и на внебиржевом рынке в США.

В соответствии со Стратегией развития Сбербанка до 2018 года основными

направлениями будущих преобразований являются [15]:

· Максимальная ориентация на клиента и превращение Сбербанка в

«сервисную» компанию по обслуживанию индивидуальных и корпоративных клиентов.

· Технологическое обновление банка и «индустриализация» систем

и процессов.

· Существенное повышение операционной эффективности банка на

основе самых современных технологий, методов управления, оптимизации и

рационализации деятельности по всем направлениям за счет внедрения

Производственной Системы Сбербанка, разработанной на базе технологий Lean.

· Развитие операций на международных рынках, прежде всего в

странах СНГ.

Реализация данной Стратегии развития позволит банку укрепить позиции на

российском рынке банковских услуг и достичь финансовых и операционных

показателей, соответствующих уровню высококлассных универсальных мировых

финансовых институтов.

Таблица 1.1

Цели и задачи развития Сбербанка 2012-2014 гг.[15]

|

Финансовые результаты

|

Увеличение объема чистой

прибыли в 2,5 раза по сравнению с 2007 г.

|

|

Снижение операционных

затрат к доходу на 5%

|

|

Рентабельность капитала не

менее 20% Количество сотрудников - 200-220 тыс. человек

|

|

Положение на рынке

|

Укрепление конкурентных

преимуществ на банковском рынке России

|

|

Сохранение доли активов в

российской банковской системе на уровне 30%

|

|

Операции на зарубежном

рынке

|

Увеличение доли

международной чистой прибыли до 7%

|

|

|

Увеличение присутствия на

рынках Китая и Индии

|

|

|

Доля на рынках стран СНГ -

не менее 5%

|

|

Качественные показатели

развития

|

Лидерство по качеству

обслуживания клиентов

|

|

|

Эффективная корпоративная

культура

|

|

|

Высокопрофессиональный

персонал

|

Проанализируем основные экономико-финансовые показатели деятельности ПАО

«Сбербанк» за 2012-2014 гг.

Основные экономические показатели Сбербанка представлены в таблице

Таблица 1.2

Основные экономические показатели деятельности Сбербанка за 2012-2014 гг.

(млрд. руб.) [15]

|

Показатель

|

2012г

|

2013г

|

2014г

|

|

Всего активов, млрд.руб

|

15097

|

18210

|

20678

|

|

Всего обязательств,

млрд.руб

|

13473

|

13408

|

18665

|

|

Собственные средства,

млрд.руб

|

1623

|

1707

|

2013

|

|

Операционные расходы,

млрд.руб

|

-93,7

|

-111,8

|

-121,8

|

|

Операционные доходы,

млрд.руб

|

205,3

|

254,1

|

216,4

|

|

Чистая прибыль, млрд.руб

|

92,2

|

88,5

|

72,9

|

|

Рентабельность активов %

|

3,3

|

2,3

|

1,7

|

|

Рентабельность собственных

средств %

|

27,9

|

21,3

|

16,6

|

Таким образом, чистая прибыль ПАО «Сбербанк» с каждым годом уменьшается,

достигнув в 2015 году значения 30,6 млрд. руб.

Рис. 1.2 Динамика чистой прибыли ПАО «Сбербанк»

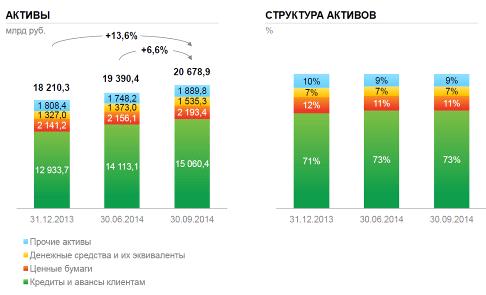

Проанализировав активы банка, можно сделать вывод, что по состоянию на

2014 г. доля активов, приносящих процентный доход банку, составила более 90% от

общих активов. Также в целом активы увеличились на 27% за три года.

Рис. 1.3 Анализ структуры активов ПАО «Сбербанк» [15]

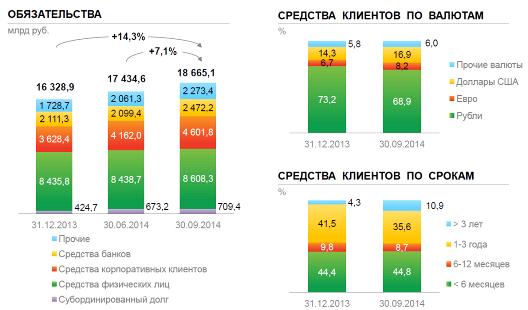

Анализируя динамику и структуру обязательств Сбербанка, которые за три

года также увеличились на 28%, можно сказать, что средства физических лиц

являются основным источником фондирования банка и составляют 46% от совокупных

обязательств кредитной организации в 2014 году.

Рис. 1.3 Анализ структуры обязательств ПАО «Сбербанк» [15]

Для того, чтобы оценить степень финансовой независимости банка,

необходимо рассмотреть такие показатели, как достаточность капитала и

собственных средств группы (банка), представленная на Рисунке 1.4.

Собственные средства Сбербанка в 2014 выросли на 20%, составив 2013 млрд.

руб., что говорит о росте финансовой независимости банка. При этом наблюдается

некоторое снижение рентабельности собственных средств на 13% за три года.

В целом, достаточность капитала Сбербанка превышает минимальные

требования Базельского комитета (8%). Показатели достаточности общего капитала

по нормативам ЦБ РФ на 2014 год составляют 8,85%.

Рис. 1.4 Анализ собственных средств и достаточности капитала Сбербанка

[15]

Основными прогнозами в экономическом развитии Сбербанка являются:

Эффективность деятельности (нейтральное соотношение роста операционных

расходов и доходов, стабильное отношение операционных расходов к доходам),

Рентабельность деятельности (некоторое снижение чистой процентной маржи,

рост комиссионных расходов на 20%, риск операций на уровне 3%, рентабельность

капитала меньше 10%),

Баланс и капитал банка (рост кредитного портфеля, рост банковских

депозитов, достаточность основного капитала по Базелю).

Важнейшие прогнозные показатели кредитной и депозитной деятельности ПАО

«Сбербанк» в 2015 году представлены на Рисунке 1.5.

Рис. 1.5 Прогнозные показатели ПАО «Сбербанк» [15]

Таким образом, ПАО «Сбербанк России» является крупнейшим и наиболее

прибыльным банков на рынке российских банковских услуг. Несмотря на снижение

величины чистой прибыли в 2015 году, в целом банк поддерживает успешную

кредитную и депозитную политику, привлекая более 70% клиентов от всего

населения России. В банке работает более 200 тыс. сотрудников, являющихся

высококвалифицированными и профессиональными работниками, оказывающими сервис

мирового качества. В прогнозах развития Сбербанк ориентируется на удержание

ведущего положения по многим экономическим показателям в банковском секторе,

стремясь также выходить на рынки Китая, Индии и стран СНГ.

2.1 Анализ

объемов и динамики операций с банковскими картами в ПАО "Сбербанк" в

период 2012-2014 гг.

Рассмотрим основные виды пакетов услуг и банковских пластиковых карт,

которые предоставляет Сбербанк своим клиентам.

К основным пакетам услуг следующие:

· Пакеты

банковских услуг

Сбербанк

предоставляет возможность оформления «Пакета банковских услуг»

<#"900406.files/image008.jpg">

Рис. 2.1 Доля «Сбербанка» на рынке кредитных карт [14]

Поскольку в стране увеличиваются обороты безналичных расчетов, ПАО

Сбербанк ежегодно увеличивает открытие карт и счетов физическим лицам, которые

активно рассчитываются в своих операциях банковскими картами Сбербанка.

Рассмотрим динамику открытия счетов физическим лицам в Сбербанке за 2012

- 2014 гг.

Таблица 2.2

Динамика открытия счетов физических лиц в Сбербанке

|

Средства физических лиц

резидентов и нерезидентов

|

Количество счетов, шт.

|

Темп роста 2014 г. в % к

|

|

2012 г.

|

2013 г.

|

2014 г.

|

2012 г.

|

2014 г.

|

|

ПК личные

|

254494

|

157963

|

145759

|

57,27

|

92,27

|

|

ПК зарплатные

|

374619

|

433960

|

610506

|

162,97

|

140,68

|

|

ПК VISA Classic

|

152411

|

182974

|

348140

|

228,42

|

190,27

|

|

ПК VISA Electron

|

116326

|

151381

|

249472

|

214,46

|

164,80

|

|

ПК Maestro

|

214610

|

137779

|

127819

|

59,56

|

92,77

|

|

ПК VISA Gold

|

52228

|

57920

|

81289

|

155,64

|

140,35

|

|

ПК MasterCard Gold

|

40358

|

39052

|

53258

|

131,96

|

136,38

|

|

ВСЕГО

|

1205047

|

1161029

|

1616242

|

134,12

|

139,21

|

Из Таблицы 2.2 мы видим, что пластиковые карты «Сбербанка» пользуются

спросом. За 2 года было открыто на 34,12% счетов больше, чем в предыдущие

периоды.

Выделим факторы, способствующие росту приобретения пластиковых карт

Сбербанка лицами:

. Переход на выплату заработной платы по банковской карте в крупнейших

компаниях России

2. Популяризация карт VISA среди населения

. Рост числа торговых пунктов, осуществляющих расчеты также с

помощью карт Сбербанка

. Рост доли безналичных транзакций

5. Наблюдается устойчивая динамика роста количества безналичных

операций посредством пластиковых карт ПАО «СБЕРБАНК».

В Таблице 2.3 показано увеличение объемов операций в стране с помощью

банковских карт Сбербанка.

Таблица 2.3

Изменение объема операций ПАО «СБЕРБАНК» по пластиковым карточкам за

период 2012-2014 гг.

|

Показатели

|

2012 г.

|

2013 г.

|

2014 г.

|

Темп роста 2014 г. в % к

|

|

|

|

|

2012 г.

|

2013 г.

|

|

Количество транзакций, шт.

|

7793

|

24343

|

25687

|

329,62

|

105,52

|

|

Обороты по безналичным

расчетам, %

|

13,48

|

42,10

|

44,42

|

329,62

|

105,52

|

|

Количество торговых точек,

принимающих карты, шт.

|

75

|

150

|

213

|

284,00

|

142,00

|

Таким образом, в 2014 г. наблюдается увеличение количества транзакций на

229,62 %. При этом также увеличивается сумма оборота по безналичным расчетам и

количество торговых точек, обслуживающих пластиковые карты ПАО «СБЕРБАНК». Все

эти факторы также говорят о популярности и эффективности банковских карт

Сбербанка.

Теперь рассмотрим финансовые результаты от операций с банковскими

карточками, получаемыми самой кредитной организацией ПАО СБЕРБАНК (Таблица

2.4).

Таблица 2.4

Финансовые результаты по работе с банковскими картами в ПАО «СБЕРБАНК» за

2012-2014 гг.

|

Показатели

|

2012 г.

|

2013 г.

|

2014 г.

|

|

|

|

|

2012 г.

|

2013 г.

|

|

Остаток на счетах «личных»

карт, млн. руб.

|

112

|

117

|

124

|

111,32

|

106,02

|

|

Остаток на счетах

«зарплатных» карт, млн. руб.

|

805

|

1167

|

1246

|

154,78

|

106,75

|

|

Перечислено средств на

карточные счета, млн. руб.

|

16667

|

22500

|

24587

|

147,52

|

109,28

|

|

Остаток на международных

картах, млн. руб.

|

53

|

85

|

91

|

171,59

|

107,25

|

|

Открыто «личных» карт,

единиц

|

3520

|

4167

|

5687

|

161,56

|

136,48

|

|

Открыто «зарплатных» карт,

единиц

|

49521

|

57031

|

68947

|

139,23

|

120,89

|

|

Открыто международных карт,

единиц

|

503

|

1161

|

2456

|

488,27

|

211,54

|

|

ДОХОДЫ И РАСХОДЫ

|

|

|

|

|

|

|

Комиссионные доход, млн.

руб.

|

5466

|

8672

|

10855

|

198,60

|

125,17

|

|

Доходы от обслуживания

счетов банковских карт, млн. руб.

|

3564

|

4587

|

6584

|

184,73

|

143,53

|

|

Доходы от реализации

зарплатных проектов, млн. руб.

|

1212

|

1697

|

2568

|

211,89

|

151,29

|

|

Доходы от обслуживания

торгово-сервисной сети, млн. руб.

|

891

|

1124

|

1807

|

202,83

|

160,81

|

|

Доход от операций выдачи

наличных по картам сторонних эмитентов, млн. руб.

|

650

|

928

|

1411

|

217,16

|

152,05

|

|

Прочие доходы, млн. руб.

|

469

|

1139

|

1268

|

270,50

|

111,36

|

|

Расходы на закупку

расходных материалов и карточек, млн. руб.

|

1,654

|

1,855

|

1,206

|

72,93

|

65,04

|

|

Расходы на закупку

оборудования и ПО, млн. руб.

|

0,745

|

0,865

|

0,941

|

126,31

|

108,79

|

|

На оплату коммуникационных

систем, млн. руб.

|

0,214

|

0,203

|

0,315

|

147,20

|

155,17

|

|

Расходы на рекламу, млн.

руб.

|

0,225

|

0,321

|

0,247

|

109,78

|

76,95

|

Таким образом, активная работа ПАО «СБЕРБАНК» за 2012-2014 гг. по

развитию операций с банковскими картами позволила достичь следующих

результатов: увеличилось количество выдаваемых «личных» карт, «зарплатных» карт

и международных карт.

За 2014 г. клиентам - держателям карт ПАО «СБЕРБАНК» было зачислено 24587

млн. руб., таким образом, темп прироста за рассматриваемый период составил

47,52 %.

Инвестиции на развитие операций с банковскими картами снизились на 27,07

%. В связи с ростом спроса на карты, увеличились расходы на закупку расходных

материалов и карточек на 26,31 %. В связи с ростом обслуживаемых клиентов также

повысились издержки на закупку оборудования и ПО - на 47,20 % и оплату

коммуникационных систем. В 2014 г. от операций с пластиковыми картами было

получено банком комиссионных доходов на 98,60 % больше, чем в 2012 г.

Таким образом, Сбербанк России является банком с наибольшим портфелем

кредитных карт на 2015 год, которыми пользуются более 73% частных и

корпоративных клиентов банка. В целом, наблюдается рост объемов и динамики

операций с банковскими картами Сбербанка, как в России, так и за рубежом.

2.2 Основные проблемы ПАО "Сбербанк" в сфере работы с

банковскими картами

банковский карта пластиковый операция

Работа с банковскими картами имеет много трудностей и моментов, которые

банк должен учитывать.

Отметим, что банковские пластиковые карты имеют свои недостатки, а именно

[8, c.54]:

ограниченность приема платежей по банковским картам в некоторых

менее развитых странах или отдельных торговых точках

проблема оплаты чаевых в ресторанах, где чаевые продолжают платить

наличными средствами

относительная безопасность при расчетах в Интернете или снятии

средств в терминалах, где существуют также технические средства мошенничества

прослеживаемость операций по карте для властей, что облегчает им

составление различных персональных финансовых отчетов.

Самые серьезные проблемы, с которыми сталкиваются владельцы кредитных

каточек, в том числе ПАО Сбербанка, связаны с невозможностью защититься

полностью от мошенничества.

Выделим основные виды мошенничества с банковскими картами.

Во-первых, самый распространенный механизм - создание так называемых

«белых карт или карт-клонов». Мошенники могут считывать с магнитной полосы

настоящей карты важную информацию, которая потом позволяет им создавать

аналогичные «белые карты», с помощью которых можно беспрепятственно

пользоваться счетом владельца карты.

Также мошенники могут входить в сговор с сотрудниками отелей, магазинов,

где расположены терминалы, которые потом передают злоумышленниками нужную

информацию о карте, ее реквизиты. Платежную карту владельца могут пропустить

через специальное устройство (скимер), считывающее всю необходимую информацию о

карте. После этого все расчеты по совершаемым операциям они совершают от имени

владельца карты.

Другим распространенным способом мошенничества является интернет, а точнее

некоторые интернет-сайты (магазины, в основном), когда воспользовавшись их

услугами или приобретая какой-либо товар, владелец карты становится подписчиком

услуг, от которых потом сложно отказаться.

Следующие опасности в пользовании банковской карты называются фишинг,

когда вся информация о карте приходит злоумышленнику от самого владельца.

Рассылая электронные письма от имени банка о сложностях и сбоях в безопасности

банковской системы, они требуют предоставить им реквизиты карты и ее пин-код,

либо, заполнив на сайте банка специальную анкету, который подделывает работу

сайта настоящего банка.

Иногда случаются телефонные мошенничества, когда приходит просьба

владельцу карты погасить задолженность по ней. Тогда уточняются данные карты, и

затем производятся расчеты по ней.

Таким образом, ПАО Сбербанк в целях защиты своих клиентов от

мошенничества предлагает также услугу страхования пластиковых карт от кражи или

потери. В таких случаях происходит полное возмещение украденных по карте денег.

Вообще, в экономически развитых странах практически 90% всех совершаемых

сделок осуществляется при помощи банковских карт. Учитывая тот факт, что спрос

на пластиковые карты каждый год растет, каждому банку в целях повышения своей

конкурентоспособности необходимо совершенствовать свою систему расчетов с

использованием банковских карт.

Рис. 3.1 Спрос на банковские карты (2008 - 2013 гг.) [11]

В связи с этими показателями, перед ПАО «СБЕРБАНК» стоят следующие

основные задачи:

) повышение качества предоставляемых услуг и карт (возможности для всех

категорий лиц)

) улучшение системы обеспечения безопасности карты (страхование)

) повышение транспарентности условий различных карт

) сотрудничество с другими банками и организациями в целях увеличения

отделений и точек расположения банкоматов

) внедрение POS - терминалов

) улучшение системы клиентской поддержки

) расширение услуги «Мобильный банк»

) развитие Интернет-банкинга.

Для того, чтобы получить больше доходов от операций с банковскими пластиковыми

картами и решить поставленные выше задачи, связанные с системой расчетов в ПАО

«СБЕРБАНК», необходимо формировать достаточно развитую и эффективную сеть

клиентского обслуживания, в первую очередь.

Развитие инфраструктуры обслуживания банковских карт, а так же развитие

мобильной связи приводит сегодня к повышению спроса клиентов на новую

банковскую услугу - «Мобильный банк». Данная услуга представляет собой комплекс

услуг, предоставляемых ПАО «СБЕРБАНК» держателям международных карт ПАО

«СБЕРБАНК» посредством мобильной связи.

Эта услуга мобильного банка дает клиентам возможность оперативного

доступа к информации по банковским картам при помощи мобильного телефона. В

рамках этой услуги банк может отправлять клиенту информацию об операциях,

совершенных по банковским картам, что сегодня очень востребовано на рынке.

Преимущества услуги «Мобильный Банк»:

) получение на свой мобильный телефон уведомлений об операциях по карте;

) получение по запросу информации о лимите доступных средств и о

последних операциях по карте;

) приостановление действия карты с мобильного телефона (например, в

случае ее утраты или краже);

) осуществление мгновенных платежей со счета карты без необходимости

обращения непосредственно в Банк в пользу лиц, с которыми у банка имеются соответствующие

договорные отношения;

В последнее время со стороны клиентов также возрастает необходимость в

ускорении расчетно-платежных операций, проводимых через банки вследствие

ускорения совершения товарно- денежных сделок. Поэтому Сбербанк сейчас активно

развивает систему Интернет-банкинга, которая заключается в ускорении процессов

совершения сделок (в том числе через Интернет) и отслеживании и управлении

своим банковским счетом на расстоянии, что делает операции с пластиковыми

картами еще более удобными для клиентов.

Как отмечалось ранее, использование банковских пластиковых карт в

безналичных расчетов обладает многими рисками для их пользователей. Эти риски

заключаются в возможностях финансовых потерь, которые связаны с механизмами

мошенничества, которые заполучают персональную информацию о карте, чтобы потом

беспрепятственно совершать операции с этой карты.

Развитие и улучшение банковских технологий и модернизация платежной

системы России - это два главных условия для повышения экономической безопасности

совершения расчетов с использованием банковских карт.

Поскольку в связи с развитием денежных отношений и увеличения

товарооборота растет спрос у клиентов на пластиковые карты, по повышение общего

уровня пользователей карт также отрицательно влияет на безопасность платежной

системы, так как делает ее уязвимой для совершения экономических преступлений.

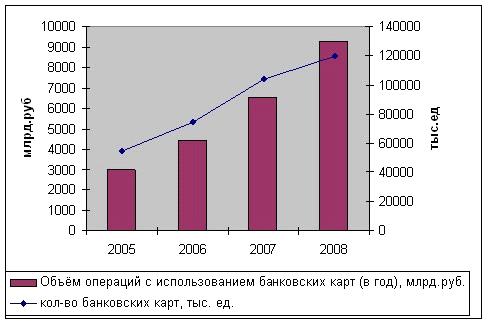

Рис. 3.2 Рост операций с использованием банковских карт в РФ [11]

Главная задача перед кредитными организациями по повышению этой

безопасности заключается в сохранении максимальной конфиденциальности

информации и банковской карте владельца.

Эта конфиденциальность может сохраняться с использованием специальной

сертифицированной программы СКЗИ (средства криптографической защиты

информации), которая представляет собой компьютерный комплекс, обеспечивающий

защиту информации:

конфиденциальность (невозможность прочтения усложненного цифрового

кода другими лицами)

целостность (невозможность редактирования и удаления информации с

карты)

аутентификация (подтверждение подлинности информации

взаимодействующих сторон без свидетельства третьих лиц).

Общая схема криптографии с применением алгоритма специальных ключей

представлена на Рисунке 3.3.

Рис. 3.3 Применение системы СКЗИ для улучшения безопасности карт [11]

Также в 2013 г. ЦБ РФ было предложено мероприятие по повышению интернет -

платежей для держателей банковских карт. В соответствии с письмом ЦБ № 146-Т «О

рекомендациях по повышению уровня безопасности при предоставлении розничных

платежных услуг с использованием информационно-телекоммуникационной сети

Интернет», было предложено коммерческим банкам, в том числе Сбербанку,

применять более совершенные механизмы информационной защиты интернет- операций

с банковскими картами. Среди этих мероприятий выделяется многофакторная

аутентификация и подтверждение совершаемых операций с помощью специальных

паролей, приходящих на мобильный телефон владельца карты.

Аутентификация заключается в необходимости ввода пароля и предоставления

скана отпечатков пальцев.

Кроме того, Банк России всячески призывает кредитные организации повышать

финансовую грамотность населения. Банкам предлагается информировать клиентов

обо всех неудачных попытках операций, проводимых через интернет, и предоставить

им право останавливать или ограничивать несанкционированные действия. Кроме

того, ЦБ просит информировать клиентов о возможной приостановке получения

доступа к услугам, происходящей по инициативе банка, и пояснять причины, а

также способы и сроки возобновления операций.

Также меры предусматривают обязательное включение в кредитный договор об

обслуживании пластиковой карты положения о возможности владельца карты

устанавливать лимиты на проведение банковских операций.

Отметим, что по данным ассоциации российских членов Europay, в 2012 году

в мире было совершено киберпреступлений, в том числе с использованием

пластиковых карт, на $13 млрд. На Россию пришлось 20% из них.

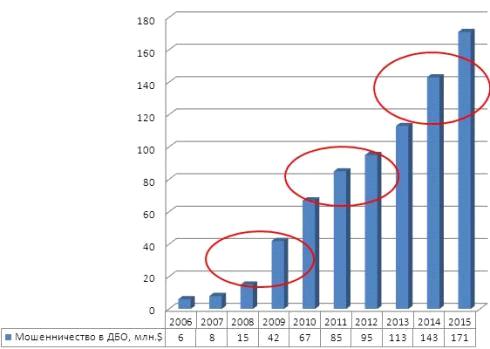

Также необходимо отметить, что растет число ущерба от мошенничества в

сфере дистанционного банковского обслуживания. На 2015 г. финансовые потери

составляют 171 млн. руб. Они подразумевают сумму похищенных средств мошенниками

через системы дистанционного обслуживания (Рис. 3.4).

Рис. 3.4 Ущерб от дистанционного банковского обслуживания в России [11]

Главным фактором в повышении финансовых потерь от ДБО сокращение в России

в связи с финансовым кризисом инвестиций в обеспечении информационной

безопасности коммерческих банков на 7%. Конечно, по сравнению с американским и

европейским рынком, доля таких преступлений на российском рынке невелика, но

она ежегодно растет, поскольку растет и количество пользователей системы ДБО и

число ежедневных транзакций.

В соответствии с законом 161-ФЗ «О платежной системе» коммерческие банки

обязаны возмещать своим клиентам ущерб, связанный с дистанционным обслуживанием

клиентов [1].

Борьбу и мероприятия с мошенничеством можно разделить на два направления:

повышение защиты клиента и усиление мер банковской безопасности.

На стороне банка для предотвращения мошенничества используются

интеллектуальные антифрод-системы, которые осуществляют многокритериальный

анализ каждого платежного поручения, поступившего на исполнение в банк.

Многолетний опыт борьбы с мошенническими платежами в системах ДБО

демонстрирует, что данное средство защиты является эффективным. Однако

антифрод-система должна непрерывно совершенствоваться с учетом эволюционного

развития кибермошенников.

Таким образом, несмотря на заявления многих банков о выполнении

мероприятий по повышению безопасности пластиковых карт, тенденции сохраняются

те же и банки не спешат вводить новые меры по причине их высокой стоимости

вводимых технологий. Исходя из того что рекомендация от ЦБ поступает в адрес банков,

очевидно, что в затраты это выльется не для клиента, а для банка-эмитента, так

как именно банк будет обязан обеспечить его средством безопасного использования

карты в интернете.

Заключение

В процессе прохождения производственной практики в отделении банка ПАО

«Сбербанк России» студентом были изучены и практически закреплены следующие

вопросы:

анализ финансово-экономических показателей деятельности Сбербанка;

исследование динамики и объемов операций с банковскими картами Сбербанка;

выявление основных проблем в работе с банковскими картами и предложение

мер по их устранению.

В результате анализа экономической деятельности Сбербанка было выявлено,

что ПАО «Сбербанк России» является крупнейшим и наиболее прибыльным банков на

рынке российских банковских услуг. Несмотря на снижение величины чистой прибыли

в 2015 году, в целом банк поддерживает успешную кредитную и депозитную

политику, привлекая более 70% клиентов от всего населения России. В банке

работает более 200 тыс. сотрудников, являющихся высококвалифицированными и

профессиональными работниками, оказывающими сервис мирового качества. В

прогнозах развития Сбербанк ориентируется на удержание ведущего положения по

многим экономическим показателям в банковском секторе, стремясь также выходить

на рынки Китая, Индии и стран СНГ.

Сбербанк России является банком с наибольшим портфелем кредитных карт на

2015 год, которыми пользуются более 73% частных и корпоративных клиентов банка.

В целом, наблюдается рост объемов и динамики операций с банковскими картами

Сбербанка, как в России, так и за рубежом. Активная работа ПАО «СБЕРБАНК» за

2012-2014 гг. по развитию операций с банковскими картами позволила достичь

следующих результатов: увеличилось количество выдаваемых «личных» карт,

«зарплатных» карт и международных карт.

Для устранения проблем в работе с банковскими картами перед ПАО

«СБЕРБАНК» стоят следующие основные задачи:

) повышение качества предоставляемых услуг и карт (возможности для

всех категорий лиц);

2) улучшение системы обеспечения безопасности карты (страхование);

) повышение транспарентности условий различных карт;

) сотрудничество с другими банками и организациями в целях

увеличения отделений и точек расположения банкоматов;

) внедрение POS -

терминалов;

) улучшение системы клиентской поддержки;

) расширение услуги «Мобильный банк»;

) развитие Интернет-банкинга.

Список используемой литературы

1. Конституция РФ от 14.12. 1993.

2. Гражданский Кодекс РФ.

. Налоговый Кодекс РФ.

. Федеральный Закон РФ «О банках и банковской

деятельности» № 395-1 от 02.12.1990 г. (в ред. от 01.05.2017 г.).

5. «Положение о безналичных расчетах

в Российской Федерации». Инструкция ЦБ РФ от 12 апреля 2001 г. № 2-п (в ред. от

06.11.2001).

6. Положение №23-п «О порядке

эмиссии кредитными организациями банковских карт и осуществления расчетов по

операциям, совершаемым с их использованием» Банка России от 09.04.1998. ( ред.

28. 04. 2004).

7. Письмо Банка России «Обобщение практики по вопросам

выпуска банковских карт и совершения операций с их использованием» от

25.09.2009 №117-т.

8. Письмо Банка России "О мерах безопасного

использования банковских карт» от 02.10.2009 №120-т.

. Андреев А.А. Пластиковые карты. М.: Бдц-Пресс, 2012.

417 с.

. Банки и банковские операции: Учебник для вузов/ Е.Ф.

Жуков, Л.М. Максимова, О.М. Маркова и др.; Под ред. проф.Е.Ф. Жукова. М.: Банки

и биржи, ЮНИТИ, 2011. 470 с.

. Бруно Бухвальд. Техника банковского дела. М.: Изд-во

Сирин, 2012. 258 с.

. Иванов Н.В. Управление карточным бизнесом в

коммерческом банке. М.: Бдц-Пресс, 2009. 375 с.

. Пластиковые карточки в России. Сборник. Сост. А.А.

Андреев, А.Г. Морозов, Д.А. Равкин. М.: БАНКЦЕНТР, 2012. 256 с.

. Спиранов И.А. Правовое регулирование операций с

банковскими картами. М.: Интеркрим-Пресс, 2010. 261 с.

15. <http://www.plastikovyekarty.com>

- все о пластиковых карточках.

16. http://www.rbrlondon.com/

- Retail Banking Research.

17. http://bankcarding.ru/

- все о банковских картах.

. http://bankir.ru/ -

портал о банках.

. http://www.sberbank.ru/

- ПАО «Сбербанк России».